Куда лучше вложить деньги под проценты в 2020?

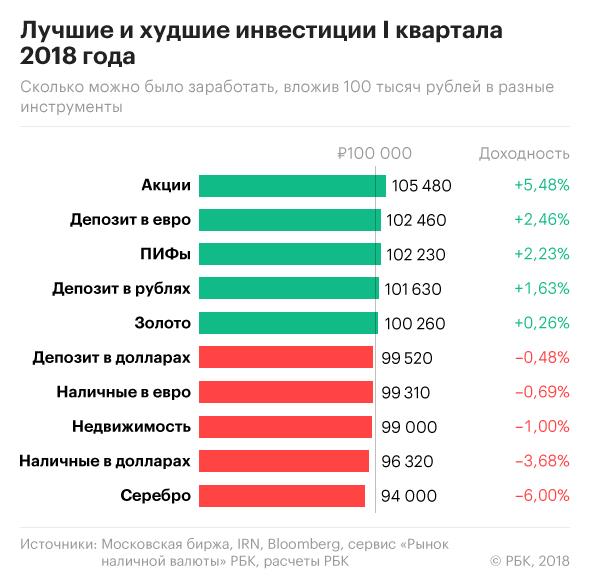

Никто не хочет рисковать собственным капиталом, который был накоплен тяжелым трудом. Но и хранить его в условиях растущей инфляции невыгодно. Что в такой ситуации делать? Куда лучше вложить деньги под проценты? У непрофессиональных инвесторов небольшой выбор в этом плане. Самые популярные варианты:

вложить под проценты в банк;

купить валюту;

приобрести драгоценные металлы;

инвестировать в акции и облигации;

купить готовый бизнес.

Каждый из них имеет свои преимущества и недостатки. Чтобы сделать правильный выбор, нужно подробно разобрать каждый вариант инвестирования денег под проценты.

Открытие

депозита в банке

депозита в банке

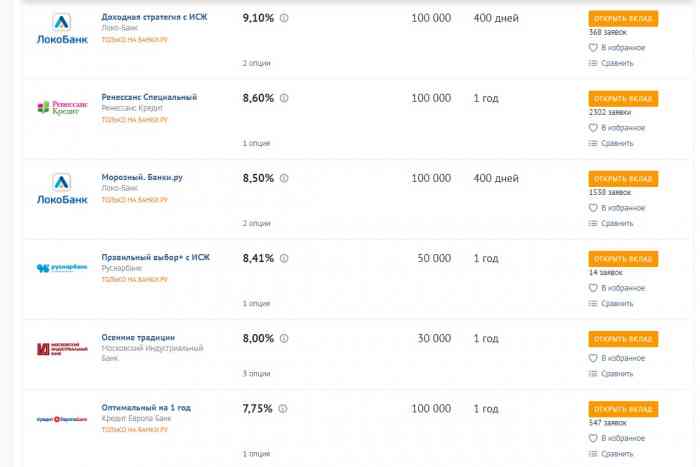

Финансовая организация устанавливает низкие проценты на вклады. Они постоянно снижаются, хотя раньше банки боролись за вкладчиков, предлагая им нереальные на сегодняшний день 17-19 % годовых. Тогда им нужны были ликвидные средства. Сейчас же ЦБ снижает общий процент и остальным финансовым организациям приходится играть по этим правилам. Банки с самыми высокими годовыми:

Тогда им нужны были ликвидные средства. Сейчас же ЦБ снижает общий процент и остальным финансовым организациям приходится играть по этим правилам. Банки с самыми высокими годовыми:

Тинькофф – до 5 %;

Кредит Европа Банк – 6 %;

Почтобанк – 4,8 %;

Банк Россия – 5 %;

БКС – 4,8 %;

Металлинвестбанк – 4,8 %.

Учитывая вышеуказанные цифры, можно сказать, что это малоприбыльный способ вложения денег под проценты. Он подойдет людям, не ждущим большой прибыли в ближайшие годы и желающим получать стабильный доход без лишнего риска. Если вас интересуют более высокие проценты, то смотрите инвестиционные банковские услуги.

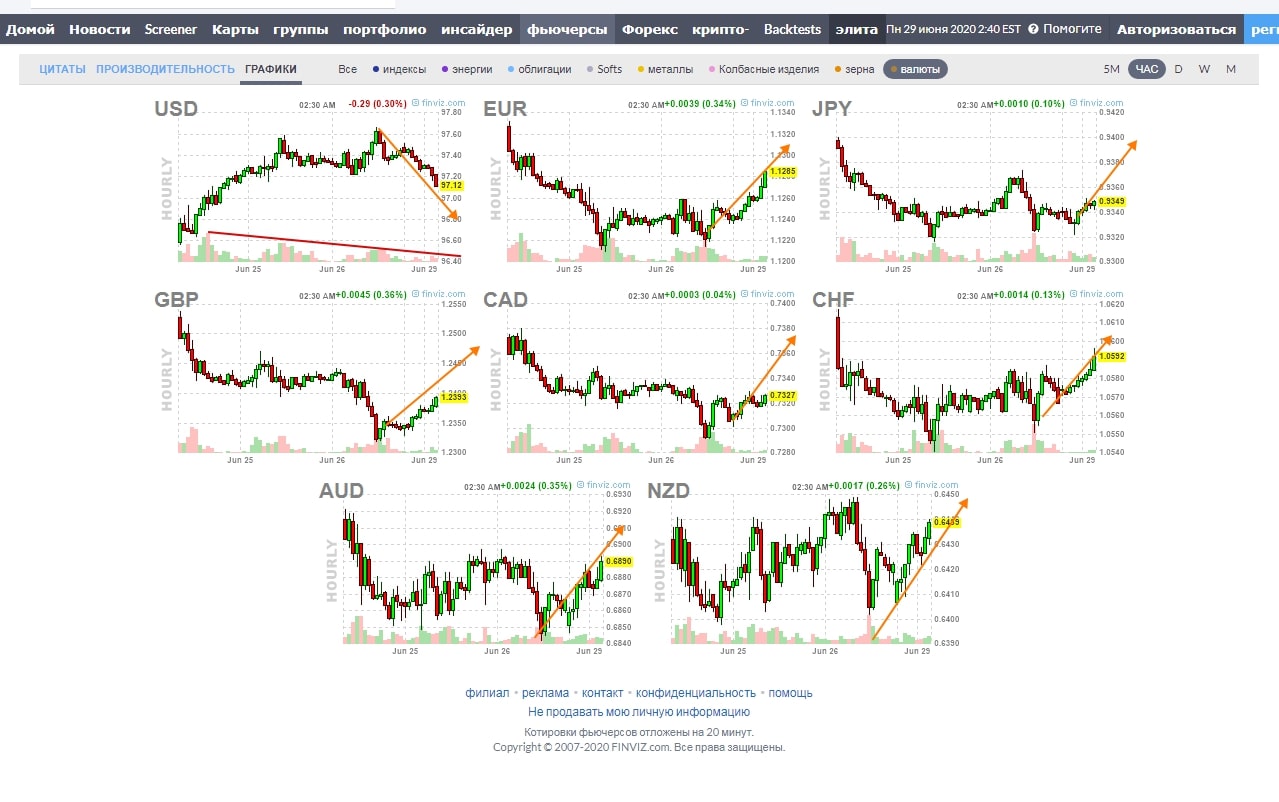

Покупка валюты

Курс валют зависит от множества объективных факторов – решений ЦБ, выборов, экономических кризисов, значимых политических событий. Заработать на подобных вложениях достаточно сложно. Ведь резкие скачки стоимости иностранной валюты случаются редко, а стабильное падение происходит часто. При этом, покупая валюту (доллары, евро и др.), инвесторы защищают себя от неожиданной девальвации национальной валюты.

Ведь резкие скачки стоимости иностранной валюты случаются редко, а стабильное падение происходит часто. При этом, покупая валюту (доллары, евро и др.), инвесторы защищают себя от неожиданной девальвации национальной валюты.

Приобретение

драгоценных металлов

драгоценных металлов

В их число входят палладий, золото, платина, серебро. Покупка металлов сопровождается минимальными рисками. Этот вариант подходит для тех, кто хочет сохранить капитал и получить прибыль в долгосрочной перспективе (чрез 5-15 лет).

Можно купить драгоценные металлы у банка. Правда, они останутся на хранении у финансового учреждения. Взамен вы получите обезличенный металлический счет. На нем будут храниться средства, которые вы предоставили банку, когда оформляли покупку драгметаллов. Доходность инвестиций будет зависеть от мировых котировок.

Акции и

облигации

облигации

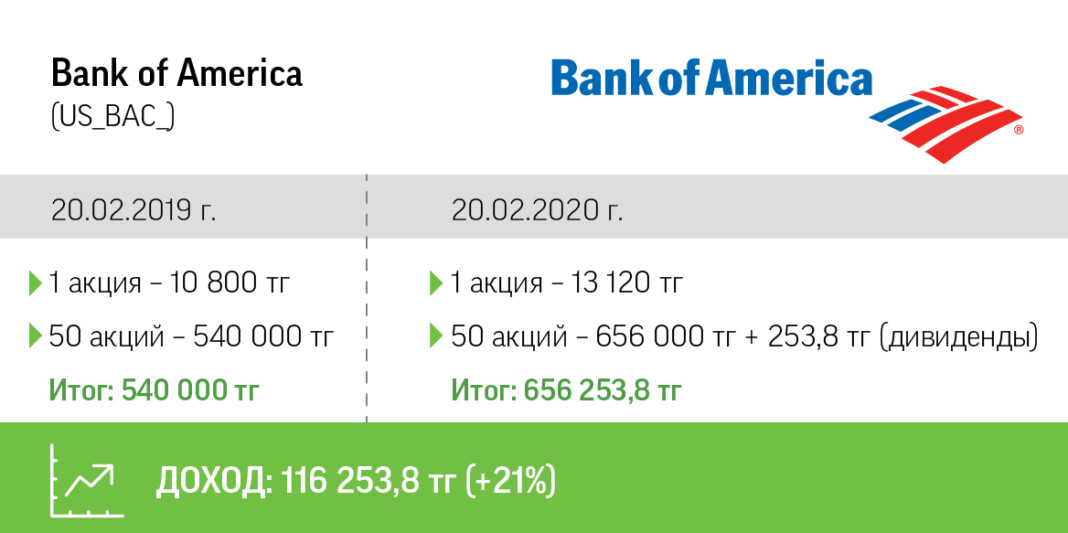

Чтобы купить акции компании на фондовой бирже, физическому лицу нужно заключить соглашение с брокером, имеющим лицензию на ведение торговли. Это может быть банк либо частная компания. После подписания договора следует пополнить счет и указать брокеру, какие именно акции необходимо приобрести. Котировки акций нестабильны. Поэтому такой способ инвестирования считается рискованным, но при этом очень прибыльным.

Это может быть банк либо частная компания. После подписания договора следует пополнить счет и указать брокеру, какие именно акции необходимо приобрести. Котировки акций нестабильны. Поэтому такой способ инвестирования считается рискованным, но при этом очень прибыльным.

Облигации менее рискованные. Они приносят среднюю прибыль. Их продает государство по определенной стоимости. Любой гражданин может приобрести облигации, тем самым дав в долг государству. За это владельцу облигаций будет начисляться процент (он превосходит годовые по банковским вкладам).

Готовый бизнес

При покупке следует детально изучить несколько аспектов – период создания бизнеса, его развитие, занимаемый сектор рынка, ассортимент товаров/услуг, перспективы. Небольшие проекты можно приобрести через доски объявлений, а более крупные – на официальных площадках. При таком инвестировании нужно быть готовым к решению различных проблем. Это не самый перспективный вариант вложения капитала.

Партнерский материал

8 главных фактов. Стоит ли вкладывать деньги в недвижимость в 2020 году? — pr-flat.ru

Во время экономической неопределенности многие справедливо считают покупку недвижимости одним из надежных способов сохранить капитал и даже его приумножить. Рассказываем о 8 фактах, на которые стоит обратить внимание, если вы решили инвестировать в строящееся жилье в 2020 году.

Стоит ли вкладывать деньги в недвижимость в 2020 году?

Снижение доходности

Одним из способов заработать дополнительный доход является покупка квартиры в новостройке на начальной стадии строительства с последующей перепродажей на стадии сдачи дома в эксплуатацию. При рассмотрении такого варианта следует хорошо изучить текущий рынок: доходность данных вложений по оценкам экспертов существенно снизилась.

Дело в том, что в большинстве своем застройщики уже не предлагают очень низкие цены на квартиры на этапе котлована. Это связано прежде всего с новыми изменениями в законодательстве. С 1 июля 2019 года отрасль перешла на проектное финансирование с использованием эскроу счетов. Теперь девелоперы обязаны строить дома и жилые комплексы на заемные средства, соответственно затраты на проценты по банковскому кредиту включаются в стоимость квадратного метра.

Это связано прежде всего с новыми изменениями в законодательстве. С 1 июля 2019 года отрасль перешла на проектное финансирование с использованием эскроу счетов. Теперь девелоперы обязаны строить дома и жилые комплексы на заемные средства, соответственно затраты на проценты по банковскому кредиту включаются в стоимость квадратного метра.

Подбор жилого комплекса для инвестирования лучше осуществлять, обладая информацией о всех предложениях рынка, застройщиках, динамике цен и будущих ожиданий отрасли.

Отметим, что в такой ситуации стоит обратить внимание на эксклюзивные ценовые предложения, к которым относятся квартиры в новостройках Екатеринбурга от подрядчиков. Поставщики материалов и комплектующих нередко получают оплату от застройщиков в виде квадратных метров с определенной скидкой, тем самым на рынке появляются ограниченные предложения с ценами ниже рынка. Если вы заинтересованы в инвестициях с доходностью от 15-20% годовых или же находитесь в поиске жилья по выгодной стоимости, то оставьте заявку на нашем сайте.

Чем раньше, тем рискованнее

Любые инвестиции связаны с риском, чем выше доходность – тем выше риск. Данное правило справедливо и на рынке недвижимости.

Покупка квартиры в новостройке на стартовом этапе выгодна, но при этом более рискованна с точки зрения успешного завершения объекта. Несмотря на поправки к закону о долевке (214-ФЗ), направленные на дополнительную защиту покупателей-дольщиков, для инвестора риском будет считаться также задержка сроков сдачи, приостановка работ, возврат средств при расторжении договора.

Если вы не готовы сильно рисковать – советуем присматриваться в первую очередь к жилым комплексам на стадии проведения коммуникаций, когда завершены все монолитные работы.

Выбор застройщика

При выборе застройщика в чей проект вы намерены вложить средства, учитывайте не только текущее состояние дел компании, но и возможный запас прочности. Активное реформирование законодательства, регулирующего отрасль, а также финансовый кризис 2020 года, в любом случае затронут всех игроков рынка, и, не исключено, что для кого-то это будет критическим моментом.

Общее представление о девелоперах Екатеринбурга и Свердловской области можно получить, изучив официальный рейтинг компаний.

Комфорт-класс надежнее

По мнению экспертов, самым предсказуемым является средний ценовой сегмент рынка недвижимости. Доступное жилье может потерять своих покупателей при снижении их доходов, а бизнес и премиум проекты очень специфичны и продаются ограниченной аудитории.

Выбирайте квартиры в новостройках комфорт-класса, но не забывайте о том, что классификация по типам жилья является условной и может быть в некоторой степени искажена в маркетинговых целях. О том, каким критериям должен соответствовать проект, что бы относится к тому или иному классу мы рассказывали здесь.

Сдача квартиры в аренду

Еще один вариант получения дохода от недвижимости – это сдача квартиры в аренду. Минусом такой инвестиции является долгая окупаемость. Таким образом, данный подход скорее поможет сохранить капитал, нежели приумножить его.

Отметим, что средний срок окупаемости в текущих условиях составляет 15-18 лет. Выбирайте квартиру в развитом районе, недалеко от остановок общественного транспорта и метро, а также учебных учреждений – с учетом этих параметров спрос со стороны арендаторов будет всегда.

Коммерческая недвижимость

Несмотря на некоторый спад деловой активности, коммерческая недвижимость считается более привлекательной с точки зрения инвестиций, чем жилье. По подсчетам экспертов, средний срок окупаемости составляет 7-10 лет, но очень многое зависит от выбора помещения.

Идеальным в данном случае является вариант, когда вы уже имеете арендаторов, согласных занять приобретаемые метры на продолжительный срок.

Куда вкладывать деньги в 2019 году?

В 2019 году проблема сохранения и приумножения сбережений особенно актуальна ввиду высокой инфляции, быстрого обесценивания денег, стремительных перемен на финансовом рынке. Выбор предложений для инвестиций широк. Важно использовать легальные варианты для минимизации рисков, получения ожидаемой прибыли.

Выбор предложений для инвестиций широк. Важно использовать легальные варианты для минимизации рисков, получения ожидаемой прибыли.

Содержание

- Куда выгодно инвестировать деньги без риска?

- Почему сейчас выгодно вкладывать в новостройки?

- Насколько оправданы инвестиции в недвижимость в 2019 году?

- Как заработать на недвижимости?

Куда выгодно инвестировать деньги без риска?

Покупка недвижимости является наиболее распространенным, максимально безопасным способом вложения средств. Для сравнения, помещение денег на депозит в банк не позволяет получить столь высокого дохода. Депозитный договор с кредитно-финансовым учреждением грозит риском потери не только процентов, но и основной суммы вследствие его банкротства.

Конечно достойной альтернативой является покупка акций, но в этом нужно серьезно разбираться, что далеко не всем под силу. Цена жилой и коммерческой недвижимости в 2019 году обещает вырасти в 1,5 – 2 раза.

Почему сейчас выгодно вкладывать в новостройки?

Согласно экспертной оценке, прошлогодние изменения в законодательстве приведут к росту цен на первичном рынке недвижимости на 20%. Поправки в ФЗ-214 заработают 1 июля нынешнего года.

После окончания переходного периода контроль над распределением финансов в строительной сфере ужесточится. Банки выступят в качестве посредников и гарантов между дольщиками и застройщиками. Застройка на старых условиях ДДУ будет запрещена.

Сегодня девелоперы продолжают строить объекты по договорам долевого строительства, заключенным до внесения изменений в закон ФЗ-214. Покупка жилья в таких новостройках станет выгодным вложением с целью получения прибыли. В дальнейшем выдача разрешения на строительство будет сопровождаться открытием эскроу-счета.

Насколько оправданы инвестиции в недвижимость в 2019 году?

Инвестирование в новостройки выгодно по следующим причинам:

-

большой выбор объектов завершенного строительства предоставляет возможность сравнения различных вариантов и покупки новой жилой или коммерческой недвижимости по конкретным ценам с наиболее выгодными характеристиками;

-

стоимость 1м2на объектах незавершенного строительства будет увеличиваться ввиду роста цен на стройматериалы из-за повышения НДС; -

по прогнозам ожидается рост инфляции и цен на жилье после 1 июля, поэтому вложения будут частично или полностью защищены от обесценивания; -

пассивный доход по результатам сдачи жилья или объекта коммерческой недвижимости в аренду; -

перспектива выгодной продажи с учетом прогнозируемой тенденции роста цен; -

получение налоговых льгот при покупке и продаже жилья.

Инвестиции в жилье от компании “АСК” особенно оправданы при покупке недвижимости на стадии ранних этапов строительства, поскольку возведение домов осуществляется еще на условиях договоров ДДУ.

Такой вариант актуален при желании выгодно вложить небольшой капитал с перспективой его увеличения в 1,5-2 раза.

Как заработать на недвижимости?

Получение и размер дохода напрямую зависит от характеристик недвижимого объекта. Важно изучить тенденции рынка, инвестиционный потенциал, перспективы увеличения капитала.

Основными видами заработка на недвижимом имуществе являются перепродажа, сдача объектов на условиях краткосрочной или длительной аренды.

Перепродажа квартиры в новостройке принесет доход:

- после ввода жилья в эксплуатацию;

- на условиях переуступки строящейся квартиры;

- в результате сдачи в аренду.

Инвестирование в земельные участки под застройку приведет к получению дохода от строительства жилых домов, коммерческой недвижимости, стоянки с целью продажи, получения ренты.

По оценкам экспертов, в Краснодаре выгодно вкладывать средства в новые квартиры ГК “АСК”. Продажа жилья в новостройках осуществляется в рассрочку, на условиях ипотечного кредитования, безналичным платежом в полном объеме. Вы можете приобрести квартиру в строящемся здании или на объекте завершенного строительства.

Жилые комплексы находятся в районах с развитой инфраструктурой. Приобретенные квартиры могут использоваться для постоянного проживания или получения пассивного дохода по договорам найма жилья.

Куда и как вложить деньги в ‘.date(‘Y’).’ году — Invest-Rating.ru

Никому не хочется напрасно рисковать кровно заработанными деньгами. Мы понимаем это, как никто другой. С другой стороны, прав был и Роберт Шемин, когда сказал: «Вне зависимости от того, как упорно вы трудитесь, ваши деньги могут работать на вас значительно лучше, если только их правильно вложить». И что же делать? C чего начать? Куда вложить деньги? Сделайте всего 3 шага!

Шаг 1

Мы собрали все инвестиции. Консервативные, умеренные и рискованные. От инвестиций в золото к уникальным технологическим стартапам – ваш выбор огромен (действительно, где вы еще найдете более 30 видов инвестиций на одном сайте?!). И ПОМНИТЕ – новичкам везет!

Консервативные, умеренные и рискованные. От инвестиций в золото к уникальным технологическим стартапам – ваш выбор огромен (действительно, где вы еще найдете более 30 видов инвестиций на одном сайте?!). И ПОМНИТЕ – новичкам везет!

- Нажмите и выберите Инвест продукт!

- ИЗУЧИТЕ его!

- Примите решение — выбрать эту инвестицию или продолжить поиск?

Выбрать инвестицию

Шаг 2

Мы покажем инвестицию со всех сторон – ее доходность, риски, способы вложиться, что происходит с ней сегодня и как начать с ней работать. Пусть примеры великих инвесторов из нашей рубрики «Истории успеха» вдохновят вас! Многие из них тоже начинали с нуля! И ПОМНИТЕ – дорогу осилит идущий!

- Вы тонете в море информации? ОТКРОЙТЕ Инвестопедию!

- Прочитайте. Ничего в этом мире не бывает случайным.

- Это станет началом вашего пути в мир инвесторов. Запомните его. Ваш биограф будет особенно настойчив, расспрашивая про этот день…

Прочитать инвестопедию

Шаг 3

- Опять на РАСПУТЬЕ? Сделать выбор всегда не просто?

- Напишите нам пару строк.

- Получите… «звонок другу»? Нет, лучше – совет финансового аналитика.

Получить совет

И ПОМНИТЕ – в финансовых прогнозах никому нельзя верить, даже самому себе… НАМ можно!

Финансовые прогнозы и аналитика

Финансовые статьи

Куда вложить деньги в Украине 2020, чтобы заработать – список

Деньги должны работать и приносить прибыль. Куда лучше инвестировать финансы в 2020 году, чтобы они не только не обесценились, но и приносили прибыль, – рассказывают экономисты и финансовые эксперты.

Кардинальные изменения

По мнению члена совета Нацбанка Виталия Шапрана, в этом году все будет развиваться по классическому сценарию. Для населения в первую очередь интересными будут банковские депозиты. Они обеспечивают сохранность средств через систему гарантирования вкладов и не имеют дополнительных трансакций.

К теме: Как теперь банки взыскивают долги по кредитам без решения суда

Надеюсь, со временем решим вопрос по устранению налога на депозиты. А также гармонизации этого вида налогообложения вместе с другими фининструментами таким образом, чтобы по ним действовала одна ставка, возможно меньше чем сейчас по налогообложению доходов физических лиц,

– отмечает Виталий Шапран.

В то же время, НБУ заявляет о снижении учетной ставки. Это приведет к снижению ставок по депозитам. Если есть возможность положить деньги на депозит, это надо делать сейчас, с возможностью пополнения. В таком случае будет обеспечиваться более высокая ставка в течение одного года.

Хранение денег стоит доверить банку / Фото 24 канала

Относительно тенденций на валютном рынке, то НБУ пока своими интервенциями удерживает или даже побуждает к росту валюты. Иными словами речь идет об ослаблении национальной валюты до ключевого показателя примерно 25 гривен за доллар.

Прогноз: Каким будет курс доллара в 2020 году в Украине

Как отмечает директор Института социально-экономических трансформации Илья Несходовский, поскольку правительство заявило о проведении масштабной приватизации и запуске земельной реформы, это может означать приход определенных средств в Украину. Плюс внешне-экономический фактор, в частности существенное падение цены на газ, а также теплая зима, которая означает, что нам нужно будет меньше. Это значит – гривна будет укрепляться, вероятнее всего. Вложения в валюту пока не являются нецелесообразными.

От облигаций до золота

Вторым направлением инвестирования денег могут стать облигации внутреннего государственного займа (ОВГЗ). Правда, этот инструмент не для очень широкого круга граждан. Сейчас физические лица купили облигаций примерно на 20 млрд гривен. Это немного от общего объема, но такой инструмент интересен для инвестиций. Поскольку периодически демонстрирует довольно неплохие процентные ставки, особенно на вторичном рынке. Правда, Виталий Шапран отмечает, когда мы рассматриваем ОВГЗ, есть определенное ограничение: инвестиции от 50 и даже 100 тысяч не будут рентабельными, поскольку есть расходы на хранителей. Это действительно инструмент интересный, но не все могут им пользоваться.

Правда, этот инструмент не для очень широкого круга граждан. Сейчас физические лица купили облигаций примерно на 20 млрд гривен. Это немного от общего объема, но такой инструмент интересен для инвестиций. Поскольку периодически демонстрирует довольно неплохие процентные ставки, особенно на вторичном рынке. Правда, Виталий Шапран отмечает, когда мы рассматриваем ОВГЗ, есть определенное ограничение: инвестиции от 50 и даже 100 тысяч не будут рентабельными, поскольку есть расходы на хранителей. Это действительно инструмент интересный, но не все могут им пользоваться.

Когда речь идет о значительных суммах, предлагается ОВГЗ, которые могут быть достаточно интересным инструментом инвестирования. Однако, недавно проведенные аукционы показывают тенденцию к снижению ставок по этим инструментам. Поэтому здесь в ближайшее время также может быть существенное снижение,

– считает Илья Несходовский.

Зато Виталий Шапран советует обратить внимание на облигации, которые выпускают корпоративные имитенты. Среди них есть и банки с иностранным капиталом. Эксперт предполагает, что этот рынок оживет в 2020 году. Правда, он не очень интересен в плане инвестирования для обычных людей из-за режима налогообложения, так же как и по доходам физлиц. Поэтому доходность будет ограничена определенной степенью, но есть интересные имитенты, которые и сейчас могут предложить доходность более 15% годовых. Они идут с дозированным риском.

Среди них есть и банки с иностранным капиталом. Эксперт предполагает, что этот рынок оживет в 2020 году. Правда, он не очень интересен в плане инвестирования для обычных людей из-за режима налогообложения, так же как и по доходам физлиц. Поэтому доходность будет ограничена определенной степенью, но есть интересные имитенты, которые и сейчас могут предложить доходность более 15% годовых. Они идут с дозированным риском.

Подробнее об инвестициях в ценные бумаги, смотрите здесь:

Что касается других капиталовложений, например инвестиций в недвижимость. В этом случае речь идет об определенных рисках, связанных с новостройками. Есть неопределенность по поводу того, насколько быстро завершится строительство. Тенденция на рынке недвижимости демонстрирует рост стоимости жилья.

Если мы будем рассматривать вопрос инвестирования денег в бизнес, то стоит обратить внимание на разнообразные франшизы, которые сейчас предлагают.

Инвестируя в свое дело, нужно иметь определенный предпринимательский талант, а также время, чтобы контролировать бизнес, чтобы он эффективно работал. В этом случае риски обычно больше, но и доходность может быть гораздо выше,

В этом случае риски обычно больше, но и доходность может быть гораздо выше,

– говорит Несходовский.

Ценные бумаги. Здесь важно иметь опыт или вкладывать в достаточно известные компании, которые демонстрируют положительные тенденции.

За последний год существенно подорожало золото, которое может быть достаточно эффективным инструментом для сохранения своих капиталовложений.

Важно! Новая программа МВФ для Украины: Гончарук описал условия

Правда, МВФ говорит о возможном мировом кризисе, хоть такие разговоры продолжаются уже довольно давно.

Куда инвестировать деньги выгодно в 2020 году. Советы банкиров и инвесторов

Но это не означает, что у владельцев кубышек совсем не осталось возможностей для прибыльных инвестиций. Куда можно вложить деньги с выгодой в 2020 году, «Минфину» рассказали представители банков и инвестиционных компаний.

Редакция проанализировала 12 видов вложений. Представители восьми банков и инвесткомпаний оценили их рискованность, сложность и ожидаемую доходность.

Консервативные инвестиции

Самый прозрачный и популярный среди украинцев способ сбережения и приумножения денег – банковский депозит. В прошлом году средняя ставка по гривневым вкладам составила 15,65% годовых. Хотя в некоторых учреждениях она доходила до 18% годовых.

Но на практике заработать на депозите можно было еще больше. Ведь владельцам вкладов в национальной валюте помогало укрепление гривны.

«Если в начале 2019 года вы конвертировали доллар в гривну, разместили деньги на депозите, а через год провели обратную операцию, то к доходности депозита можно было добавить еще 15% — от ревальвации гривны», — объясняет начальник отдела по работе с инвесторами Банка Кредит Днепр Андрей Приходько.

То есть, если из средней ставки дохода 15% вычесть налоги (НДФЛ — 18% + военный сбор — 1,5%), а затем добавить доход от укрепления курса гривны и вычесть инфляцию (4,1% в 2019 году), получим реальную доходность гривневых депозитов в среднем около 25%.

Еще большую доходность в 2019 принесли вложения в гривневые ОВГЗ. Ставки на аукционах Министерства финансов достигали 20% годовых. Инвесторы дополнительно заработали еще и на курсовой разнице, благодаря ревальвации гривны. К тому же, с доходов от инвестиций в ОВГЗ не надо платить 18% налога на доходы физлиц. В госказну уходит только 1,5% военного сбора.

Ставки на аукционах Министерства финансов достигали 20% годовых. Инвесторы дополнительно заработали еще и на курсовой разнице, благодаря ревальвации гривны. К тому же, с доходов от инвестиций в ОВГЗ не надо платить 18% налога на доходы физлиц. В госказну уходит только 1,5% военного сбора.

Чего ждать в этом году

В 2020 году таких высоких доходов инвесторы не увидят.

Эксперты, с которыми поговорил «Минфин», спрогнозировали среднегодовую ставку по гривневым депозитам в 11,4% годовых, а по ОВГЗ – 9,2% годовых.

Менеджер по управлению активами ОТП Капитал Тарас Кучер объяснил падение доходности снижением учетной ставки Нацбанка. Еще весной прошлого года она достигала 18%, сейчас – 11%. И останавливаться на этом регулятор не собирается: он планирует снизить этот показатель до 7% до конца года.

Банки уже начали снижать ставки по депозитам, а доходность по гривневым ОВГЗ опустилась ниже 10%. Поэтому, если у вас есть желание воспользоваться этими инструментами, откладывать не стоит. С учетом бонуса от «Минфина», еще можно разместить гривневый депозит под 16,9% годовых, а вложить деньги в гривневые ОВГЗ под 10,2% годовых.

С учетом бонуса от «Минфина», еще можно разместить гривневый депозит под 16,9% годовых, а вложить деньги в гривневые ОВГЗ под 10,2% годовых.

Читайте также: Сколько на самом деле государство платит по ОВГЗ

По оценкам экспертов, средняя ставка по валютным депозитам в этом году составит около 2,4% годовых, по валютным ОВГЗ — 3,5% годовых.

Опять же, чем ближе к концу года, тем меньше будут ставки. Доходность валютных облигаций уже опустилась до исторического минимума. Долларовый депозит все еще можно разместить под 3,4% годовых. Но вряд ли банки долго будут держать такую доходность.

Несмотря на падение ставок, очевидным плюсом депозитов и ОВГЗ является их надежность.

Опрошенные «Минфином» эксперты оценили рискованность каждого из инвестиционных инструментов по шкале от 1 до 10, где 10 означает самый высокий риск. Консервативные способы вложения денег вполне ожидаемо получили самые низкие баллы. И это не удивительно. В прошлом году о неплатежеспособности не заявил ни один банк, а государство в полной мере выполняло свои долговые обязательства. Поэтому риски, в первую очередь, касаются курсовых колебаний.

В прошлом году о неплатежеспособности не заявил ни один банк, а государство в полной мере выполняло свои долговые обязательства. Поэтому риски, в первую очередь, касаются курсовых колебаний.

Золотой стандарт

Менее популярен в Украине такой вид инвестиций, как покупка золота. Хотя тот, кто в прошлом году воспользовался таким вариантом, не прогадал. Ранее эксперты ожидали, что инвесторы получат доход от изменения цены желтого металла в пределах 5%. Но реально в прошлом году золото подорожало на 19%.

Но нельзя забывать, что банки устанавливают значительную маржу между стоимостью продажи и покупки золота. Она может съесть значительную долю прибыли. Скажем, для 10-граммового слитка в Ощадбанке маржа составляет почти 27%. В Приватбанке она скромнее, но тоже ощутима — 11,4%. При таких условиях эксперты не советуют покупать металл, чтобы через год вернуться в кеш. Золото — это более длинная инвестиция.

Эксперты считают, что в этом году золото будет дорожать не так сильно – в среднем на 4,2%. «Золото считается более защитным активом, который растет в периоды катаклизмов, поэтому в относительно нейтральном 2020-м году ожидать бешеных прибылей от золота сложно», — объясняет такую позицию Тарас Кучер.

«Золото считается более защитным активом, который растет в периоды катаклизмов, поэтому в относительно нейтральном 2020-м году ожидать бешеных прибылей от золота сложно», — объясняет такую позицию Тарас Кучер.

Однако есть и такие, кто рекомендует снова делать ставку на желтый металл. «Золото в 2020 году может быть лучшим объектом инвестирования с позиции риск/доходность. Цена на него может хорошо вырасти», — считает аналитик инвестиционной группы «Универ» Михаил Федоров. Он прогнозирует, что золото принесет от 10 до 15% дохода.

Еще более оптимистично оценивает вложения в золото Андрей Шевчишин, руководитель отдела аналитики Forex Club. Он прогнозирует, что цена на драгметалл может вырасти и на 20% по итогам 2020 года.

| Актив | Риск | Доходность |

| Депозит, гривна | 3,0 | 11,4% |

| Депозит доллар | 2,5 | 2,4% |

| ОВГЗ, гривна | 1,9 | 9,2% |

| ОВГЗ, доллар | 1,9 | 3,5% |

| Золото | 3,0 | 4,2% |

Рисковые инвестиции

В прошлом году удачно заработать смогли те, кто поверил в американский фондовый рынок.

«За прошлый год индекс S&P500 вырос более чем на 25%. Для того, чтобы получить такую доходность в долларе, не нужно было выбирать и покупать акции отдельных американских компаний. Можно было бы просто вложить деньги во фьючерсы на этот индекс», — объясняет Андрей Приходько. Некоторые компании выросли в цене значительно больше. Например, акции Apple подорожали на 70%.

В этом году эксперты прогнозируют более скромную доходность этого инструмента — около 9%. «Большинство ведущих инвестиционных банков мира прогнозирует рост индекса S&P500 в 2020 году в промежутке 3-10%. Поэтому от инвестиций в акции США в среднем можно ожидать доход на уровне 6%», — считает Тарас Кучер.

Однако любые цифры довольно условны. Как отмечает Михаил Федоров, доход во многом будет зависеть от качества управления инвестициями. Поєтому можно заработать и значительно больше, чем в среднем по рынку. Но можно и оказаться в «минусе».

Нацбанк позволяет украинцам инвестировать в иностранные акции не более 100 тыс. евро в год. Технических же барьеров нет вообще. Разобраться с сайтами для приобретения акций не сложно. Здесь можно узнать, где их искать и какие тарифы на брокерские услуги.

евро в год. Технических же барьеров нет вообще. Разобраться с сайтами для приобретения акций не сложно. Здесь можно узнать, где их искать и какие тарифы на брокерские услуги.

Альтернативой самостоятельному инвестированию является участие в инвестиционных фондах. По оценкам экспертов, их участники имеют шанс заработать в 2020 году около 16,7%, а рисковость такой инвестиции — в 5,5 баллов.

По словам Тараса Кучера, это оптимальный инструмент с точки зрения соотношения рисков и доходности. Эксперт убежден, что инвестиционные фонды могут обеспечивать дополнительную доходность за счет различных стратегий, качественной селекции активов, работы с банковскими учреждениями и т.д.

Неплохую прибыль могут принести корпоративные облигации. Опрошенные «Минфином» специалисты ожидают, что заработать на них удастся 14,3%. Однако повышенные доходы – это фактически «премия» за риск. Его эксперты оценивают в 5,3 балла.

| Актив | Риск | Доходность |

| Институты совместного инвестирования, инвестфонды | 5,5 | 16,7% |

| Корпоративные облигации | 5,3 | 14,3% |

| Акции иностранных компаний | 5,3 | 9% |

Высокорисковые инвестиции

Те, кто хочет заработать еще больше, могут попробовать свои силы на рынке Forex или же приобрести криптовалюту.

«Здесь можно получить неограниченный доход, который зависит непосредственно от качества вашей торговли. Но можно и все потерять», — предупреждает Михаил Федоров.

Большинство опрошенных экспертов не решились назвать хотя бы примерный диапазон доходности этих инструментов, или же установили слишком широкий коридор возможных финансовых результатов.

А вот в том, что риск достаточно велик, сошлись практически все. Так, рисковость Forex оценили в 8,1 балла, а вложений в криптовалюту — на все 9.

Среди тех, кто в этом году видит значительные инвестиционные перспективы криптовалют, — Андрей Шевчишин. По его мнению, они могут продемонстрировать неплохой рост на фоне напряженности на Ближнем Востоке и растущего спроса на криптовалюту покупателей из этого региона для обхода санкций и свободного перемещения средств.

Жилой проект

Инвестиции в недвижимость предполагают значительно больший «порог входа», чем другие инструменты. Рискованность таких инвестиций эксперты оценили как невысокую: и в коммерческую, и в жилую недвижимость — в пределах 3,9 баллов.

Читайте также: Новые ниши для инвесторов: в какую недвижимость вкладывать деньги в 2020

Более доходным специалисты считают вложения в жилье. На нем удастся заработать 16,6% годовых, на коммерческой недвижимости немного меньше – 15%. Еще большая доходность возможна при приобретении квартиры по программе бонус от «Минфина».

«В 2020 году инвестиции в недвижимость могут порадовать. В прошлом году рынок находился в ожидании, поскольку потенциальные покупатели сделали паузу из-за укрепления гривны. В этом году это создаст дополнительный спрос, что позволит ценам на недвижимость отыграть свое отставание от роста экономики в целом», — считает Михаил Федоров.

Среди причин, которые также будут подталкивать цены на недвижимость вверх, Андрей Шевчишин называет высокую инвестиционную активность, открытие рынка земли и смягчение условий ипотеки.

| Актив | Риск | Доходность |

| Жилая недвижимость | 3,9 | 16,6% |

| Коммерческая недвижимость | 3,9 | 15% |

Так что же выбрать?

Эксперты традиционно советуют не складывать яйца в одну корзину. «Лучше диверсифицировать вложения путем формирования портфеля инвестиций из инструментов с фиксированной доходностью (депозиты, облигации) и более рискованных, но и потенциально более доходных», — отмечает Игорь Дикий, директор корпоративного департамента рейтингового агентства IBI-Rating

«Лучше диверсифицировать вложения путем формирования портфеля инвестиций из инструментов с фиксированной доходностью (депозиты, облигации) и более рискованных, но и потенциально более доходных», — отмечает Игорь Дикий, директор корпоративного департамента рейтингового агентства IBI-Rating

Читайте также: Доход с инвестиции: сколько придется заплатить государству

Более консервативные инвесторы, по его мнению, также могут диверсифицировать портфель, но без рисковых инструментов. Им подойдет «микс» из банковского вклада или ОВГЗ, золота и наличности.

В исследовании принимали участие компании ICU, IBI-Rating, ИГ Универ, ОТП капитал, ПУМБ, Банк Форвард, Банк Кредит Днепр, Альпари, Forex Club.

Алексей Писарев

Страница не найдена |

Недвижимость 14%, 2218 голосов

2218 голосов 14%

2218 голосов — 14% из всех голосов

Бизнес, своё дело 11%, 1755 голосов

1755 голосов 11%

1755 голосов — 11% из всех голосов

Банковский депозит 11%, 1621 голос

1621 голос 11%

1621 голос — 11% из всех голосов

Акции 7%, 1153 голоса

1153 голоса 7%

1153 голоса — 7% из всех голосов

Криптовалюты 5%, 803 голоса

803 голоса 5%

803 голоса — 5% из всех голосов

Образование 5%, 773 голоса

773 голоса 5%

773 голоса — 5% из всех голосов

Драгоценные металлы 5%, 747 голосов

747 голосов 5%

747 голосов — 5% из всех голосов

ПАММ-счета 4%, 602 голоса

602 голоса 4%

602 голоса — 4% из всех голосов

Домашний тайник*4%, 569 голосов

569 голосов 4%

569 голосов — 4% из всех голосов

Стартапы 4%, 542 голоса

542 голоса 4%

542 голоса — 4% из всех голосов

Интернет-проекты 3%, 478 голосов

478 голосов 3%

478 голосов — 3% из всех голосов

ETF*3%, 469 голосов

469 голосов 3%

469 голосов — 3% из всех голосов

ПИФы (паевой инвестиционный фонд) 3%, 443 голоса

443 голоса 3%

443 голоса — 3% из всех голосов

Облигации*2%, 354 голоса

354 голоса 2%

354 голоса — 2% из всех голосов

Предприятие*2%, 342 голоса

342 голоса 2%

342 голоса — 2% из всех голосов

Хайпы 2%, 275 голосов

275 голосов 2%

275 голосов — 2% из всех голосов

Форекс 2%, 266 голосов

266 голосов 2%

266 голосов — 2% из всех голосов

Бинарные опционы 2%, 254 голоса

254 голоса 2%

254 голоса — 2% из всех голосов

Антиквариат 2%, 253 голоса

253 голоса 2%

253 голоса — 2% из всех голосов

Кредитование 2%, 247 голосов

247 голосов 2%

247 голосов — 2% из всех голосов

Ставки в букмекерских конторах 2%, 246 голосов

246 голосов 2%

246 голосов — 2% из всех голосов

Авторские права 2%, 232 голоса

232 голоса 2%

232 голоса — 2% из всех голосов

Инвестиционное страхование жизни*1%, 217 голосов

217 голосов 1%

217 голосов — 1% из всех голосов

ОФБУ (общий фонд банковского управления) 1%, 204 голоса

204 голоса 1%

204 голоса — 1% из всех голосов

Негосударственные пенсионные фонды*1%, 191 голос

191 голос 1%

191 голос — 1% из всех голосов

Кино*1%, 169 голосов

169 голосов 1%

169 голосов — 1% из всех голосов

11 лучших акций роста, которые стоит покупать в 2021 году

Нет никаких сомнений в том, что в 2020 году акции растущих компаний получили лучшие по стоимости акции. Это даже не близко.

Индекс роста S&P 500 завершил 2020 год с общей доходностью 33,5% (цена плюс дивиденды), при этом лучшие акции роста показали в несколько раз лучший результат. Сравните это с доходностью всего 1,4% для индекса стоимости S&P 500, который на самом деле был минус на чистой ценовой основе.

Многие эксперты делают ставку на лучший год для стоимости акций в 2021 году.В их число входит Марко Коланович, глобальный руководитель отдела макроколичественной и производной стратегии JPMorgan. Он считает, что вакцина увеличит экономический рост во второй половине 2021 года, что приведет к росту стоимости и цикличности акций с более низкой, чем обычно, волатильностью.

Тем не менее, акции роста, например, в технологическом секторе, все равно должны будут работать в следующем году, если S&P 500 хочет достичь прогноза банка в 4400.

«У нас есть эта довольно оптимистичная целевая цена S&P, которая не может быть достигнута, если технологический рост также не повысится», — сказал Коланович CNBC.«Мы думаем, что произойдет очень широкий приток индексов в акции, поскольку инвесторы перераспределяют средства из облигаций в акции. Так что это также позволит удержать на плаву сегмент роста и динамики».

Будет ли компаниям роста с 2020 года труднее соответствовать своим показателям? Абсолютно. Это включает в себя возможность вялотекущего выхода из ворот к началу 2021 года. Но инвесторам, ищущим долгосрочный потенциал роста, было бы неплохо отслеживать большие спады, чтобы получить шанс купить лучшие компании роста на Уолл-стрит.

Это включает в себя возможность вялотекущего выхода из ворот к началу 2021 года. Но инвесторам, ищущим долгосрочный потенциал роста, было бы неплохо отслеживать большие спады, чтобы получить шанс купить лучшие компании роста на Уолл-стрит.

Чтобы помочь вам составить список для отслеживания, вот 11 акций с лучшими растущими ценами для покупки в 2021 году.

Данные по состоянию на 4 января. Мнения аналитиков предоставлены S&P Global Market Intelligence. Компании занесены в листинг по силе среднего рейтинга аналитиков от самого низкого до самого высокого.

1 из 11

MarketAxess

- Рыночная стоимость: 21,4 миллиарда долларов

- Мнение аналитиков: 1 Сильная покупка, 2 Покупка, 12 Держать, 0 Продажа, 0 Сильная продажа

MarketAxess (MKTX , $ 562.78) может быть наименее известным именем в этом списке. Для тех, кто не знаком, MarketAxess управляет ведущей электронной институциональной торговой площадкой для торговли облигациями. Сосредоточившись на фиксированном доходе, он может предоставить институциональным инвесторам лучший выбор новых и основных кредитных продуктов США.

Сосредоточившись на фиксированном доходе, он может предоставить институциональным инвесторам лучший выбор новых и основных кредитных продуктов США.

Один из продуктов, которые MarketAxess использует для помощи своим институциональным инвесторам, — это инструмент Auto-Execution, также известный как Auto-X. Продукт запущен в начале 2018 года; Главный операционный директор Крис Конканнон заявил на телефонной конференции компании в третьем квартале 2020 года, что объемы автоматизированных торгов превысили 30 миллиардов долларов по сравнению с 23 миллиардами долларов годом ранее.На Auto-X теперь приходится 14% от общего количества сделок.

Подпишитесь на БЕСПЛАТНОЕ еженедельное электронное письмо по инвестициям от Kiplinger, чтобы получать рекомендации по акциям и другие советы по инвестированию.

При проверке цен на облигации вручную трейдеру может потребоваться 30-60 секунд на каждую облигацию. Благодаря Auto-X это количество сократилось до нуля, что ежегодно экономит институциональным инвесторам несколько недель человеческих ресурсов.

Компании, которые зарабатывают или экономят деньги и время, обычно преуспевают. MarketAxess — не исключение.

За последние пять лет MKTX увеличила выручку с 302 миллионов долларов в 2015 году до 511 миллионов долларов в 2019 году, т.е. на 69%. Чистая прибыль компании за это время увеличилась более чем вдвое, до 205 миллионов долларов в 2019 году. К концу сентября прибыль и чистая прибыль выросли на 36% и 46% соответственно.

MarketAxess была второй по эффективности акцией S&P 500 за последнее десятилетие с общей доходностью 2770% до конца 2019 года. Только Netflix (NFLX) показал лучшие результаты.

MKTX может не обеспечить таких показателей до 2029 года, но по-прежнему должна быть одной из лучших акций роста в следующие несколько лет.

2 из 11

Shopify

- Рыночная стоимость: 132,6 миллиарда долларов

- Мнение аналитиков: 10 Сильная покупка, 4 Покупки, 17 Держать, 1 Продажа, 2 Сильная продажа

Если вы вложили 10000 долларов в Shopify (SHOP, 1 092,40 доллара США), когда он стал публичным в мае 2015 года по цене 17 долларов за акцию, к концу 2020 года у вас было бы почти 670 000 долларов США. Платформа электронной коммерции компании была в центре внимания во время пандемии, как компании всех размеры поспешили продавать свои продукты и услуги в Интернете.

Платформа электронной коммерции компании была в центре внимания во время пандемии, как компании всех размеры поспешили продавать свои продукты и услуги в Интернете.

Естественно, в результате бизнес Shopify пошел на убыль.

Результаты компании за третий квартал были впечатляющими по всем параметрам. Общая выручка выросла на 96% до 767 миллионов долларов, при этом объем продаж Subscriptions Solutions (ежемесячная плата за использование платформы) вырос на 48% до 245 миллионов долларов. Выручка Merchant Solutions, которая представляет собой долю от продаж транзакций, совершаемых через ее платформу, выросла на 132% до 522 миллионов долларов.

За первые девять месяцев 2020 года выручка Shopify’s Subscription Solutions выросла на 37% до 629 миллионов долларов, в то время как продажи Merchant Solutions выросли на колоссальные 115% на фоне 94% -ного скачка валового объема товаров (GMV) до 78 долларов.4 миллиарда.

Одна из областей, за которой стоит следить в 2021 году, — это Shopify Capital, ее кредитный бизнес. Он предоставляет денежные авансы и краткосрочные ссуды пользователям своей платформы. Shopify авансирует определенную сумму денег, а затем продавец выплачивает установленный процент от своих ежедневных продаж до тех пор, пока не будет выплачен полностью.

Он предоставляет денежные авансы и краткосрочные ссуды пользователям своей платформы. Shopify авансирует определенную сумму денег, а затем продавец выплачивает установленный процент от своих ежедневных продаж до тех пор, пока не будет выплачен полностью.

В третьем квартале продавцы Shopify из США, Великобритании и Канады получили финансирование в размере 252,1 млн долларов — на 79% больше, чем за тот же период годом ранее. С момента запуска в апреле 2016 года он продвинулся на 1 доллар.4 миллиарда торговцам Shopify. По состоянию на конец сентября непогашенная сумма составила около 248 миллионов долларов.

Хотя Shopify ожидает, что многие из его достижений в ближайшем будущем будут направлены на помощь в связи с COVID-19, а не на рост, в конечном итоге он получит плоды от ведения такого рода бизнеса в условиях расширения.

3 из 11

Квадрат

- Рыночная стоимость: 99,7 млрд долларов

- Мнение аналитиков: 17 Сильная покупка, 6 Покупок, 16 Держать, 3 продажи, 1 Сильная продажа

Квадрат (Кв. , $ 221.16) взлетела на 248% в 2020 году. Основной причиной этого стало приложение Cash.

, $ 221.16) взлетела на 248% в 2020 году. Основной причиной этого стало приложение Cash.

Cash App — это программное обеспечение компании для отправки и получения денег, но оно стало намного больше, включая банковское дело, инвестирование и даже хранение цифровых валют — и, вероятно, в ближайшие годы оно расширится и на другие продукты и услуги.

Аналитик Evercore ISI Рейна Кумар недавно повысила рейтинг акций Square с «В очереди» до «Лучше рынка» по потенциалу приложения Cash. Она также увеличила свою 12-месячную целевую цену на 86% до 300 долларов за акцию.

Cash App, как ожидается, будет увеличивать скорректированную выручку на 36% ежегодно в течение следующих трех лет и превзойдет консенсусные оценки прибыли в каждый из этих лет.

«Со временем Cash App может стать универсальным, разрушительным банком цифровых платежей», — писал Кумар в начале декабря. «Благодаря наличию P2P, цифрового кошелька, дебетовой карты, торговли акциями и покупкам биткойнов, а также возможности банковской лицензии, потребительского кредитования и кредитования малого и среднего бизнеса, мы считаем, что сеть Cash App будет продолжать агрессивно расти с расширенными путями к монетизации. время.«

время.«

Cash App стало маленьким движком, который мог бы это сделать. В третьем квартале 2020 года Cash App принесло 2,07 миллиарда долларов дохода (485 миллионов долларов без учета биткойнов) и 385 миллионов долларов валовой прибыли при росте на 574% и 212% соответственно за год. назад. Без учета доходов от биткойнов валовая прибыль Cash App в третьем квартале составила 81%.

В третьем квартале на долю Cash App приходилось 35% выручки Square в 1,4 миллиарда долларов без учета биткойнов. Инвесторам следует ожидать увеличения этого процента 2021 г.

Интересно, что приложение Cash App начало инвестировать в приложение менее года назад, и тем не менее 2,5 миллиона клиентов уже купили с его помощью акции.

Если вы его построите, они придут.

4 из 11

Netflix

- Рыночная стоимость: 231,0 миллиарда долларов

- Мнение аналитиков: 18 Сильные покупки, 9 Покупок, 10 Держать, 2 продажи, 3 Сильные продажи

Netflix (NFLX , $ 522,86) был еще один впечатляющий год на рынках, превысив 67% в 2020 году, что более чем в три раза превышает общую доходность S&P 500.

Пандемия в целом положительно сказалась на сервисах потокового видео. Хотя следует отметить, что Netflix добавил только 2,2 миллиона новых платных подписчиков в третьем квартале 2020 года — это самый низкий показатель с 2016 года. Но не упускайте из виду тот факт, что Netflix ожидает добавить 6 миллионов новых платных подписчиков в последнем квартале 2020 года, в результате чего его общая сумма превысила 200 миллионов впервые в истории.

С точки зрения свободного денежного потока третий квартал был значительным успехом. В третьем квартале 2019 года он использовал 551 миллион долларов свободного денежного потока; в этом году это было положительных за 1 доллар.15 миллиардов. За последние 12 месяцев, закончившихся 30 сентября, у него был свободный денежный поток в размере 650 миллионов долларов, что позволило компании закончить год с положительным свободным денежным потоком впервые за многие годы.

Исходя из своего прогноза операционной прибыли (885 млн долларов) и общего числа подписчиков (201,15 млн) в четвертом квартале, Netflix завершит 2020 финансовый год с операционным доходом в размере 22,45 доллара США на подписчика по сравнению с 15,58 доллара США операционным доходом в 2019 году.

Несмотря на возросшую в 2020 году конкуренцию со стороны Disney (DIS), Apple (AAPL) и многих других, Netflix остается золотым стандартом благодаря таким шоу, как The Queen’s Gambit , который стал его самым популярным ограниченным сериалом по сценариям с 62 миллионами семей, которые смотрели шоу в первые 28 дней на стриминговом сервисе.

Генеральный директор Рид Хастингс по-прежнему вынашивает множество идей, чтобы сохранить Netflix в числе лучших акций роста в 2021 году и далее.

5 из 11

Veeva Systems

- Рыночная стоимость: 41,5 миллиарда долларов

- Мнение аналитиков: 10 сильных покупок, 5 покупок, 6 удержаний, 1 продажа, 1 сильная продажа

Veeva Systems (VEEV, 274,26 долл. США) предоставляет облачные программные решения специально для наук о жизни и других отраслей, связанных со здравоохранением.Он работает с некоторыми компаниями, которые в настоящее время разрабатывают вакцины от COVID-19, включая Moderna (MRNA) и AstraZeneca (AZN).

В декабре Veeva сообщила о выручке в третьем квартале в размере 378 миллионов долларов, что на 34% больше по сравнению с аналогичным периодом прошлого года и на 16 миллионов долларов превысило оценки аналитиков. Чистая прибыль Veeva составила 78 центов на акцию, что на десять центов лучше консенсус-прогноза.

В четвертом квартале 2020 года VEEV ожидает, что выручка составит не менее 378 миллионов долларов, а прибыль — не менее 67 центов на акцию.Оба прогноза опередили консенсус.

«Veeva сообщила об успешном росте F3Q во всех сферах бизнеса», — говорит Д.А. Аналитик Davidson Риши Джалурия. «Прогноз на F4Q и FY22 оказался выше консенсуса и выглядит консервативным, особенно с учетом того, что первоначальный прогноз выручки на FY22 предусматривает замедление роста до 19% г / г».

«Прогноз операционной маржи не по GAAP на 22 финансовый год отражает то, что Veeva вкладывает больше средств в новые драйверы роста, такие как Data Cloud и MyVeeva, что мы считаем правильным шагом», — говорит Джалурия, который сохранил рекомендацию «Покупать» и целевую цену в $ 325.

16 сентября Veeva объявила, что в своем правлении она сформировала комитет для изучения вопроса о том, как стать общественно-благотворительной корпорацией — «коммерческой корпорацией, которая также преследует цель общественной пользы».

«В отличие от традиционной корпорации, единственная юридическая обязанность которой состоит в максимальном увеличении акционерной стоимости, КПБ учитывают свою общественно полезную цель и интересы тех, на кого поведение корпорации оказывает существенное влияние, включая клиентов, сотрудников и сообщество, в дополнение к интересам акционеров. , — говорится в сообщении Веева.

Хотя более 2000 компаний перешли на КПБ, Veeva станет первой из Russell 1000.

6 из 11

MercadoLibre

- Рыночная стоимость: 83,5 миллиарда долларов

- Мнение аналитиков: 10 Сильно Покупать, 6 покупать, удерживать 7, 1 продавать, 0 сильно продавать

MercadoLibre (MELI, 1 675,22 долл. США), работающая с 1999 г., в августе стала самой дорогой компанией в Латинской Америке с рыночной капитализацией 60 долл. США. .6 миллиардов. С тех пор его рыночная стоимость выросла до более чем 80 миллиардов долларов, поскольку он продолжает извлекать выгоду из роста электронной коммерции в Латинской Америке.

США), работающая с 1999 г., в августе стала самой дорогой компанией в Латинской Америке с рыночной капитализацией 60 долл. США. .6 миллиардов. С тех пор его рыночная стоимость выросла до более чем 80 миллиардов долларов, поскольку он продолжает извлекать выгоду из роста электронной коммерции в Латинской Америке.

Генеральный директор и соучредитель Маркос Гальперин считает, что пандемия COVID-19 ускорила свою кривую роста в геометрической прогрессии.

«Эта пандемия продвинула нас вперед, может быть, на три-пять лет», — сказал он Financial Times в ноябре.

Гальперин считает, что у MercadoLibre есть еще как минимум десять лет роста. За последние 10 лет продажи MELI выросли на 1231% с 172 долларов.От 8 миллионов в 2019 году до 2,3 миллиарда долларов в 2019 году. Растущую часть бизнеса компании составляет Mercado Pago, решение компании для онлайн-платежей.

В 2009 году платежные услуги составили 26% от общей выручки. В 2019 году эта цифра увеличилась почти до половины всего бизнеса.

Сегодня MercadoLibre — это титан электронной коммерции и финтех-операций.

Если учесть, что продажи электронной коммерции в Латинской Америке составляют лишь 10% от общего объема розничных продаж по сравнению с более чем 30% в США.S. и др. — MercadoLibre имеет в своем распоряжении один-два инструмента для роста.

Что касается MercadoPago и латиноамериканского финтеха, то это едва заметно. В страховании, управлении активами и кредитовании так много плодородной почвы.

Продажи MELI в третьем квартале в размере 1,1 миллиарда долларов оказались на 13% лучше ожиданий аналитиков, а прибыль в 28 центов на акцию была на 18% выше. Что еще более важно, операционная прибыль в размере 153 млн долларов за первые девять месяцев 2020 финансового года была на 281% выше по сравнению с аналогичным периодом прошлого года.

MercadoLibre может пострадать от ударов и синяков в начале 2021 года после почти утроения в 2020 году, но это одна из лучших акций роста для покупки при любых значительных спадах.

7 из 11

Prologis

- Рыночная стоимость: 71,0 миллиарда долларов

- Мнение аналитиков: 8 Сильные покупки, 5 Покупок, 4 Держать, 1 Продавать, 0 Сильные продажи

По мере роста инвестиций в 2020 г. , недвижимость не вошла в число крупных победителей. Но Prologis (PLD, 96 долларов.04), инвестиционному трасту в промышленную недвижимость (REIT), специализирующемуся на электронной коммерции и логистике, действительно удалось получить в 2020 году общую прибыль в размере почти 15%. Это неплохо, особенно если учесть проблемы некоторых его коллег; ТРК REIT Simon Property Group (SPG) потерял 39%, включая дивиденды.

Prologis в настоящее время полностью владеет или является соинвестором с другими участниками в 976 миллионах квадратных футов промышленной недвижимости в 19 странах. Она сдает в аренду свои склады и производственные площади более чем 5 500 крупным компаниям в сфере B2B и розничной / онлайн-торговли. Его активы под управлением превышают 145 миллиардов долларов, принося более 3 миллиардов долларов чистой операционной прибыли.

Его активы под управлением превышают 145 миллиардов долларов, принося более 3 миллиардов долларов чистой операционной прибыли.

За последние пять лет Prologis увеличила свои основные фонды за счет операций на 12% ежегодно. Это значительно выше, чем в среднем по REIT (5%) за тот же период.

Prologis ожидает, что его «Core FFO» (FFO, или средства от операций, являются ключевым показателем прибыльности для REIT) составит не менее 3,76 доллара на акцию по сравнению с первоначальным январским прогнозом в 3 доллара.67 за акцию. Он также рассчитывает завершить год с $ 1,1 млрд свободного денежного потока после выплаты дивидендов.

Prologis представил в конце октября отчет, в котором предполагается, что в начале 2021 года предложение новых производственных площадей замедлится, что приведет к более быстрому росту арендной платы в следующем году.

«В конце года мы ожидаем, что количество свободных площадей составит 5,0%, а рост арендной платы за весь 2020 год составит 2,5%, что отражает гораздо более быстрое возвращение к росту, чем ожидалось; этот рост обусловлен высоким спросом на площади», — заявляет компания .

Хотя REIT обычно не смешивают с акциями роста, Prologis является достойным исключением.

8 из 11

Chegg

- Рыночная стоимость: 11,2 млрд долларов

- Мнение аналитиков: 8 Сильные покупки, 5 покупок, 3 удержания, 1 продажа, 0 Сильные продажи

Chegg (CHGG , 87,33 долл. США) помогает учащимся всех возрастов проявлять максимальную успеваемость благодаря подключенной платформе прямого обучения учащихся. Он предоставляет учащимся всех возрастов учебные материалы, инструменты для письма, решения математических задач и круглосуточное онлайн-обучение.Он начал сдавать в аренду и продавать учебники студентам.

По состоянию на конец сентября у компании было 3,7 миллиона подписчиков Chegg Services из потенциального рынка в 102 миллиона студентов в США, Канаде, Австралии и Великобритании

2020 год стал огромным успехом для бизнес-модели компании. Третий квартал компания завершила с увеличением количества подписчиков на 69% по сравнению с аналогичным периодом прошлого года в операционном сегменте Chegg Services, что составило 77% ее квартальной выручки в размере 118,9 млн долларов.

За полный год Chegg ожидает, что выручка составит 626 миллионов долларов, из которых 81% будет приходиться на Chegg Services. Также ожидается, что скорректированная EBITDA (прибыль до вычета процентов, налогов, износа и амортизации) составит не менее 201 миллиона долларов. Забегая на 2021 год, Чегг прогнозирует рост продаж на 5% до 655 миллионов долларов, а скорректированный показатель EBITDA — на 29% до 260 миллионов долларов.

Chegg Services продолжает оставаться главным двигателем компании. Доходы этого подразделения росли на 40% ежегодно за последние пять лет.За тот же период количество подписчиков подскочило с 1,0 миллиона до 3,7 миллиона — совокупный годовой темп роста 32%.

Инвесторам следует ожидать, что бизнес Chegg продолжит расти после пандемии, поскольку его бренд продолжает становиться все более известным среди студентов в США и других странах.

9 из 11

Twilio

- Рыночная стоимость: 53,7 миллиарда долларов

- Мнение аналитиков: 15 Сильная покупка, 6 покупок, 3 удержания, 1 продажа, 0 Сильная продажа

Twilio (TWLO , $ 334. 59), облачный поставщик интерфейсов прикладного программирования (API), позволяет компаниям лучше общаться со своими клиентами. Box (BOX), например, использует коммуникационную платформу Twilio для проверки личности своих пользователей с помощью текстовых сообщений. Гости Airbnb (ABNB) используют его для связи с хозяевами. Этот список можно продолжить.

59), облачный поставщик интерфейсов прикладного программирования (API), позволяет компаниям лучше общаться со своими клиентами. Box (BOX), например, использует коммуникационную платформу Twilio для проверки личности своих пользователей с помощью текстовых сообщений. Гости Airbnb (ABNB) используют его для связи с хозяевами. Этот список можно продолжить.

Будь то видео, аудио, текст, электронная почта или другие средства привлечения клиентов, платформа Twilio может помочь. Это пригодилось, когда американцы были вынуждены работать из дома во время пандемии.

Но это вряд ли мимолетная фантазия. TWLO была одной из самых быстрорастущих акций рынка в течение нескольких лет.

Продажи Twilio выросли на 44% в 2017 году, 63% в 2018 году и 75% в 2019 году. В течение первых девяти месяцев 2020 года выручка в размере 1,21 миллиарда долларов была на 51% выше, чем годом ранее. TWLO ожидает, что продажи в четвертом квартале вырастут на 36–37%, по крайней мере, до 450 миллионов долларов. Если он достигнет своих прогнозов, компания завершит 2020 финансовый год с объемом продаж 1,66 млрд долларов, что на 48% больше, чем в 2019 году.Это привело к приросту примерно 1070% с начала 2017 года.

Если он достигнет своих прогнозов, компания завершит 2020 финансовый год с объемом продаж 1,66 млрд долларов, что на 48% больше, чем в 2019 году.Это привело к приросту примерно 1070% с начала 2017 года.

Два ключевых показателя, на которые следует обратить внимание: активные счета клиентов, которые подскочили на 21% в третьем квартале до более чем 208000, и чистая скорость роста в долларовом выражении (рост выручки на существующего клиента), которая составила 137% в течение квартала, по сравнению со 132% в третьем квартале 2019 года.

Несмотря на рост на 244% в 2020 году, аналитик Cowen Дж. Деррик Вуд повысил целевую цену Twilio в середине декабря на 45 долларов до 420 долларов, назвав его одним из лучших выборов на 2021 год.

«Мы по-прежнему уверены в том, что устойчивый рост продолжит способствовать увеличению показателей производительности», — говорит он.

10 из 11

Etsy

- Рыночная стоимость: 21,7 миллиарда долларов

- Мнение аналитиков: 11 Сильные покупки, 4 покупки, 1 Держать, 0 Продажа, 1 Сильная продажа

Etsy (ETSY , $ 172,08) достигли совершеннолетия как компания, так и акции в 2020 году.

Управляя единственной в своем роде платформой электронной коммерции для уникальных товаров ручной работы, Etsy смогла выделиться среди всех остальных кирпичиков. во время пандемии продавцов розничной торговли, предлагающих свои ничем не примечательные товары в Интернете.

Etsy, которая может похвастаться 3,7 миллионами активных продавцов по всему миру, предлагающими уникальные продукты 69,6 миллионам активных покупателей, представляет собой рынок, как никакой другой. Ожидайте, что количество праздников в 2020 году будет стабильным, поскольку покупатели будут искать больше личных подарков.

В настоящее время Etsy занимает около 5% рынка «специальных» розничных товаров стоимостью 100 миллиардов долларов. Расширьте это, чтобы включить все розничные категории в шести географических регионах, и он имеет общий доступный рынок в 1,7 триллиона долларов.

Примечательно, что из примерно 46 миллионов активных покупателей на конец 2019 года 59% делали покупки только один раз в течение года, что дает огромную возможность повысить лояльность клиентов.

В третьем квартале 2020 финансового года Etsy имела валовые продажи товаров (GMS) в размере 2,63 миллиарда долларов, что на 2% ниже, чем во втором квартале, но на 119% выше по сравнению с аналогичным периодом прошлого года. Между тем, выручка выросла на 128% до 451,5 миллиона долларов, а продажи последовательно выросли на 5%, несмотря на 2% -ное снижение GMS.

В четвертом квартале Etsy ожидает роста GMS не менее 65%, роста выручки на 70% и скорректированной маржи EBITDA не менее 24%.

Акции Etsy были вторыми по величине акциями S&P 500 в 2020 году, уступая только Tesla (TSLA), благодаря росту в четыре раза за год. Он почти наверняка не будет соответствовать этому показателю в 2021 году, и у него могут возникнуть проблемы на раннем этапе, но, тем не менее, ETSY может завершить год как одна из своих лучших акций роста.

11 из 11

Amazon.com

- Рыночная стоимость: 1,6 триллиона долларов

- Мнение аналитиков: 35 Сильная покупка, 11 Покупка, 1 Держать, 0 Продажа, 0 Сильная продажа

Amazon. com (AMZN, $ 3186,63), генеральному директору Джеффу Безосу будет сложно сопоставить его рост благосостояния в 2020 году. За последний год собственный капитал Безоса увеличился примерно на 75 миллиардов долларов благодаря доходам его компании.

com (AMZN, $ 3186,63), генеральному директору Джеффу Безосу будет сложно сопоставить его рост благосостояния в 2020 году. За последний год собственный капитал Безоса увеличился примерно на 75 миллиардов долларов благодаря доходам его компании.

Несмотря на то, что в 2020 году на обеспечение безопасности своих складских сотрудников было потрачено 4 миллиарда долларов, в сочетании с тем фактом, что Amazon с марта пришлось нанять почти 430000 человек, чтобы не отставать от растущего спроса на онлайн-покупки, прибыль и продажи резко выросли.

За первые девять месяцев 2020 года продажи Amazon подскочили на 35% до 260 долларов.5 миллиардов долларов, что дает прибыль в размере 14,1 миллиарда долларов, что на 70% выше, чем годом ранее. Свободный денежный поток, который позволяет AMZN продолжать инвестировать в будущее, составил 29,5 млрд долларов за последние 12 месяцев, закончившихся 30 сентября. Это на 26% больше, чем годом ранее.

И помните: это учитывает 4 миллиарда долларов, которые Amazon потратила на меры безопасности при COVID-19.

В 2021 году инвесторы должны следить за тем, что Amazon делает в области здравоохранения, хотя, надо признать, ее дальнейший путь не совсем такой, как многие ожидали.

Haven, когда-то интересное совместное предприятие Amazon, JPMorgan Chase (JPM) и Berkshire Hathaway (BRK.B) в сфере здравоохранения, по сообщениям, распускается в начале нового года. Но есть сообщения о том, что Amazon намеревается расширить свою медицинскую услугу Amazon Care за пределы своих сотрудников, охватив другие крупные компании, которые хотят оказывать виртуальную медицинскую помощь.

«Amazon Care предлагает удобный способ связи с врачом для доступа к медицинским услугам без предварительной записи или для доступа к медицинской помощи, когда у вас есть неотложная медицинская необходимость», — говорится на веб-сайте Amazon Care.«После этого врачи Care Medical опубликуют в приложении краткое описание медицинского обслуживания с информацией о вашем диагнозе и любых рецептах или последующих действиях, которые вы должны предпринять, что поможет вам обновить информацию о других врачах».

Между тем, в ноябре Amazon запустила Amazon Pharmacy, предлагающую доставку рецептурных лекарств на дом. Это может нанести серьезный урон отрасли уже в этом году.

Пока Amazon продолжает находить новые способы получения дохода помимо своей традиционной платформы электронной коммерции, она остается одной из лучших акций роста, которые вы можете купить.

Эти компании будут самыми прибыльными в 2020 году | Ежедневник инвестора

Пора с нетерпением ждать 2020 года, поскольку 2019 год — древняя история для инвесторов. Аналитики уже прогнозируют, какие компании из списка S&P 500 будут самыми прибыльными в новом году.

Икс

Ожидается, что

компаний из списка S&P 500 заработают 1,5 триллиона долларов как группа в 2020 году. Согласно анализу данных S&P Global Market Intelligence только 14 компаний из списка S&P 500 получают четверть этой суммы.Самые прибыльные компании в 2020 году? Технологические гиганты Apple (AAPL) и Microsoft (MSFT), а также компания по предоставлению коммуникационных услуг Alphabet (GOOGL).

Аналитики положительно оценивают прибыль S&P 500 в следующем году.

Если компании S&P 500 принесут прибыль в размере 1,5 триллиона долларов, как прогнозировалось, это будет на 7,5% больше, чем у тех же компаний в 2019 году. А на основе взвешенной прибыли на акцию и рыночной капитализации ожидается, что компании S&P 500 увеличить прибыль на 11% в 2020 г.2019 г., сообщает S&P Dow Jones Indices.

Оценка прибыли

2020 может быть пересмотрена. Однако, безусловно, есть выигравшие и проигравшие.

2020: Показатели прибыли сектора S&P 500

компании S&P 500 из сектора выбора технологий SPDR ETF (XLK) — это те компании, за которыми стоит следить в следующем году.

Ожидается, что 69 технологических компаний, входящих в индекс S&P 500, вместе сообщат чистую прибыль почти в 300 миллиардов долларов. Это больше прибыли, чем в любом из 11 секторов S&P 500.Только акции в SPDR ETF (XLF) сектора Financial Select приблизились к общей ожидаемой чистой прибыли в 273 миллиарда долларов в 2020 году. Неудивительно, что SPDR в секторе Technology Select выросли на 40% в этом году, что больше, чем в любом другом секторе.

Неудивительно, что SPDR в секторе Technology Select выросли на 40% в этом году, что больше, чем в любом другом секторе.

Другая история с ростом прибыли по сравнению с чистой долларовой стоимостью прибыли. Если посмотреть на ожидаемый рост прибыли на акцию в 2020 году на основе рыночной капитализации, ожидается, что акции SPDR ETF (XLV) в секторе здравоохранения (Health Care Select Sector) в 2020 году принесут на 25,1% больше прибыли, сообщает S&P Dow Jones Indices.Это самый сильный ожидаемый рост из 11 секторов. Он превышает ожидаемый рост прибыли на 22,8% в 2020 году для энергетического сектора S&P 500.

Ожидаемый рост секторов в 2020 году

| Сектор S&P 500 | Операционная прибыль на акцию,% рост по секторам 2020 г. (оценка) |

|---|---|

| Здравоохранение | 25,1% |

| Энергия | 22,8% |

| Материалы | 20.6% |

| Информационные технологии | 15,6% |

| Потребительские услуги | 15,3% |

| Промышленность | 14,1% |

| Услуги связи | 14,0% |

| S&P 500 | 11,4% |

| Потребительские товары | 7,1% |

| Коммунальные услуги | 5,3% |

| Финансы | -5. 1% 1% |

| Недвижимость | -12,7% |

Источник: S&P Dow Jones Indices

Прогноз: Apple станет победителем в рейтинге S&P 500

Аналитики считают, что в следующем году Apple продолжит оставаться крупнейшим прибыльным банком S&P 500. Аналитики считают, что в следующем календарном году производитель смартфонов получит 58,1 миллиарда долларов, что превысит ожидаемую прибыль Microsoft в 42,9 миллиарда долларов и чистую прибыль Alphabet в размере 38 миллиардов долларов за это время.

На основе скорректированной прибыли на акцию ожидается рост прибыли Apple почти на 12% до 13 долларов США.59 на акцию в календарном 2020 году. Надежды на сильный 2020 год помогают объяснить мощный скачок акций Apple на 68% в этом году, даже несмотря на то, что ее прибыль на акцию в 2019 календарном году практически не изменилась. Согласно данным IBD Stock Checkup, Apple обладает сильным составным рейтингом 89 IBD.

Источники финансовой прибыли

Technology — это двигатель прибыли для S&P 500, но финансовые показатели отстают. Чистая прибыль JPMorgan Chase (JPM) в следующем году составит 31,7 млрд долларов.Это делает ее самой прибыльной компанией из списка S&P 500 не в секторе информационных технологий или услуг связи.

Чистая прибыль JPMorgan Chase (JPM) в следующем году составит 31,7 млрд долларов.Это делает ее самой прибыльной компанией из списка S&P 500 не в секторе информационных технологий или услуг связи.

И финансовая компания демонстрирует уверенный рост прибыли на акцию на 15% в 2019 году. Сильный рост прибыли в сочетании с ростом стоимости акций JPMorgan на 36% объясняет ее звездный рейтинг IBD Composite Rating 94 из наилучшего из возможных 99. Однако в следующем году ожидания роста для финансовой фирмы более приглушены. Аналитики считают, что его прибыль на акцию в 2020 году вырастет всего на 2,4% до 10,57 доллара на акцию.

Berkshire Hathaway Уоррена Баффета также не сильно увеличит прибыль в 2020 году. Аналитики прогнозируют рост EPS Berkshire в 2020 году всего на 3,8%.

Но если ваша компания называется Berkshire Hathaway и в следующем году вырастет до 26,9 миллиарда долларов, этого все равно будет достаточно, чтобы вы заняли пятое место по прибыльности в рейтинге S&P 500.

Ожидается, что компании S&P 500 будут наиболее прибыльными в 2020 году

| Компания | Биржа: Тикер | Чистая прибыль 2020 г., искл.необычные предметы (миллиарды долларов), ожидается | Ожидаемый рост EPS в 2020 г. | Акции с начала года,% гл. | Составной рейтинг |

|---|---|---|---|---|---|

| Яблоко | (AAPL) | $ 58,1 | 11,6% | 68,4% | 89 |

| Microsoft | (MSFT) | $ 42.9 | 7,6% | 47,7% | 93 |

| Алфавит | (GOOGL) | $ 38,0 | 9.6% | 26,8% | 96 |

| JPMorgan Chase | (JPM) | $ 31,7 | 2,4% | 36,4% | 94 |

| Berkshire Hathaway | (BRKA) | 26,9 долл. США | 3,8% | 7,7% | 70 |

| AT&T | (Т) | $ 25,9 | 2,2% | 33,9% | 81 |

| Банк Америки | (BAC) | 25 долларов. 8 8 | 6,2% | 34,5% | 91 |

| (ФБ) | $ 25,7 | 9,1% | 52,0% | 99 | |

| Johnson & Johnson | (JNJ) | $ 24,1 | 4,8% | 8,3% | 65 |

| Verizon Communications | (ВЗ) | $ 20,5 | 2,5% | 8,3% | 66 |

Источник: IBD, S&P Global Market Intelligence

.

Следуйте за Мэттом Кранцем в Twitter @mattkrantz

Топ-20 самых прибыльных акций за последние 20 лет

Участие в инвестиционном сообществе означает, что в какой-то момент своей жизни вы, вероятно, слышали или видели такие вещи, как «Хотел бы я купить Apple» (NASDAQ: AAPL) или Amazon (NASDAQ: AMZN) поддерживает его с самого начала «больше раз, чем вы можете сосчитать.Возможно, вы даже сказали одно и то же один или два раза, хотя, возможно, с разными акциями.

Это обычное чувство — желать, чтобы у вас была удача или дальновидность, чтобы сделать правильную ставку на акцию, которая будет приносить миллионы, даже если в то время у вас не было возможности значимо отличить ее от конкурентов, которые в конечном итоге стали устаревший.

Однако, когда мы смотрим на акции, которые обладали наибольшим потенциалом приносить богатство инвесторам за последние 20 лет, мы обнаруживаем, что список состоит не только из технологических гигантов, таких как Amazon и Apple.На самом деле, некоторые из них могут вас удивить, а о некоторых вы, возможно, даже не слышали раньше.

GuruFocus рассчитал акции, торгуемые на фондовых рынках США, которые больше всего увеличили бы средства инвесторов, если бы они смогли купить их по самой низкой цене, по которой они торговали за последние 20 лет, и удерживали бы акции до сегодняшнего дня. Результаты показаны на приведенной ниже диаграмме с правильной корректировкой всех закупочных цен:

Акции | Рыночная капитализация (в миллионах долларов) | Насколько увеличились первоначальные инвестиции | Дата покупки | Цена покупки | Текущая цена | ||||||||

1 | NetEase Inc. | 61,462 | 3,448 | 7/25/2001 | 0,13 | 448,33 0 | 33,340 | 1,492 | 14.10.2002 | 0,2 | 298,68 | ||

(NFLX) | 211,886 | 1,298 | 10/9/2002 | 0,37 | 480,45 | 3 | 480,45 | 3 | 39,429 | 1,247 | 26.06.2001 | 0,06 | 74,88 |

5 5 com Inc. | 1,500,772 | 503 | 28 сентября 2001 г. | 5,97 | 3008.91 | M | 56,191 | 424 | 13. | 0,9 | 382,25 | ||

7 73 | 1,605,698 | 393 | 21.04.2003 | 0,94 | 370,46 | ||||||||

| 9 | |||||||||||||

113,633 | 360 | 10/9/2002 | 0,71 | 256,33 | |||||||||

9 | 9000 Co.(TSCO) | 16,943 | 332 | 11/21/2000 | 0,44 | 146,53 | Технологии | 14,202 | 318 | 3/6/2001 | 1,12 | 357,19 | |

18 0 Enterprise Inc.(AAXN) | 5,418 | 305 | 10/10/2002 | 0,28 | 85,62 | 39,770 | 302 | 20. | 1,39 | 421.75 | |||

79,031 | 302 | 4/11/2001 | 2,23 | 675,33 0 | 14,301 | 272 | 24.11.2008 | 0,35 | 95,39 | ||||

18 15 (NASDAQ: BKNG) | 69,636 | 257 | 10/9/2002 | 6,6 | 1701,3 | 1701,3 | 1701,3 | ) | 65,270 | 253 | 4/10/2003 | 2,9 | 737,39 |

| 3 170002(NASDAQ: NVDA) | 250,785 | 248 | 10/9/2002 | 1,64 | 407,78 | 407,78 | 407,78 | DECK) | 5,762 | 247 | 1/10/2000 | 0,83 | 205,78 |

(NASDAQ: ODFL) | 21,495 | 242 | 10/12/2000 | 0,75 | 182,24 | 182,24 | ALGN) | 23,482 | 228 | 13. | 1,3 | 298,14 |

(NTES)

(NTES) 03.2003

03.2003 11.2008

11.2008 11.2002

11.2002

Американский розничный магазин, который обслуживает сельские рынки, предлагая товары для сельского хозяйства, ранчо и благоустройства дома, может не показаться инвесторам компанией, которая могла бы добиться огромной прибыли. Тем не менее, он занял свою нишу и на сегодняшний день стал крупнейшим розничным сетевым магазином в сельской местности в США.

Американский розничный магазин, который обслуживает сельские рынки, предлагая товары для сельского хозяйства, ранчо и благоустройства дома, может не показаться инвесторам компанией, которая могла бы добиться огромной прибыли. Тем не менее, он занял свою нишу и на сегодняшний день стал крупнейшим розничным сетевым магазином в сельской местности в США. Apple стала пионером на рынке смартфонов, а SBA скупила коммуникационную недвижимость, чтобы гарантировать, что любая компания, желающая использовать свои башни, стала бы постоянным покупателем.

Apple стала пионером на рынке смартфонов, а SBA скупила коммуникационную недвижимость, чтобы гарантировать, что любая компания, желающая использовать свои башни, стала бы постоянным покупателем. С тех пор он был обновлен, чтобы включить наиболее актуальную доступную информацию.]

С тех пор он был обновлен, чтобы включить наиболее актуальную доступную информацию.]

И это особенно актуально для AT&T.

И это особенно актуально для AT&T.

com

com Компания увеличивала дивиденды 63 года подряд.

Компания увеличивала дивиденды 63 года подряд. Добавьте сюда высокую маржу, и это не шутка, что у этой компании сильный экономический ров.

Добавьте сюда высокую маржу, и это не шутка, что у этой компании сильный экономический ров.

Выручка выросла на 15% в третьем квартале, и в 2021 году она получит прибыль, поскольку такие категории рекламы, как путешествия, улучшатся. Акции выглядят привлекательно даже после того, как в этом году они выросли на 31% до 1757 долларов за штуку.

Выручка выросла на 15% в третьем квартале, и в 2021 году она получит прибыль, поскольку такие категории рекламы, как путешествия, улучшатся. Акции выглядят привлекательно даже после того, как в этом году они выросли на 31% до 1757 долларов за штуку.

4 раза за последние пять лет. Баффет сказал, что внутренняя стоимость Berkshire значительно превышает балансовую стоимость в 1,2 раза. Акции класса B торгуются около 222 долларов.

4 раза за последние пять лет. Баффет сказал, что внутренняя стоимость Berkshire значительно превышает балансовую стоимость в 1,2 раза. Акции класса B торгуются около 222 долларов.

Эта франшиза может стоить половину ее текущей рыночной стоимости, составляющей около 200 миллиардов долларов.

Эта франшиза может стоить половину ее текущей рыночной стоимости, составляющей около 200 миллиардов долларов.

Если это звучит знакомо, возможно, вас заинтересуют самые прибыльные малые предприятия, которые вы можете открыть и управлять ими самостоятельно.

Если это звучит знакомо, возможно, вас заинтересуют самые прибыльные малые предприятия, которые вы можете открыть и управлять ими самостоятельно. Это 99,9% всего бизнеса и около половины U.Сотрудники С.

Это 99,9% всего бизнеса и около половины U.Сотрудники С.

Даже учащиеся средних и старших классов могут зарабатывать на этом деньги. Если вы сможете расширить масштабы до нескольких районов, возможно, вы на пути к большой прибыли.

Даже учащиеся средних и старших классов могут зарабатывать на этом деньги. Если вы сможете расширить масштабы до нескольких районов, возможно, вы на пути к большой прибыли.

Такие предприятия, как пивоваренные заводы и рестораны, которым требуется тонна оборудования, расходных материалов и сотрудников, намного сложнее начать работу.

Такие предприятия, как пивоваренные заводы и рестораны, которым требуется тонна оборудования, расходных материалов и сотрудников, намного сложнее начать работу.