ставки, как открыть вклад в Европе, России в 2021 году

Депозит за границей

В первую очередь депозиты за рубежом могут быть интересны тем, кто хочет разместить в банке большую сумму или просто беспокоится о сохранности своих сбережений. Европейские банки имеют большую капитализацию, вероятность того, что депозит нельзя будет забрать вовремя, гораздо меньше, чем в Украине. И даже если у банка начнутся проблемы, то система гарантирования вкладов, к примеру, Европейского Союза обещает вкладчикам более высокие гарантии, по сравнению с украинской. Так, согласно директиве ЕС 94/19/ЄС сумма гарантирования вкладов должна быть не менее 20 000 евро по каждому депозиту, не зависимо от их количества и валюты. В Украине же эта сумма составляет 200 000 гривен (или около 6 000 евро). Каждое государство ЕС формирует свою независимую систему гарантирования вкладов, и условия в разных странах могут отличаться (в любом случае — в большую сторону). В некоторых странах ЕС существует полная гарантия всей суммы всех депозитов вкладчика – из ближайших к Украине государств такие условия действуют в Венгрии, Словакии и Словении. В других – сумма гарантирования может существенно превышать минимальную по ЕС – например, в Литве она составляет 100 000 евро.

Помимо этого, депозиты за рубежом вполне закономерно будут интересны тем, кто там работает или учится. Ведь, как правило, свои сбережения удобнее иметь при себе, а не пересылать на родину.

В ряде европейских стран депозит в банке дает своему владельцу и дополнительные преимущества: возможность получить более дешевую страховку или взять кредит. А латвийские банки даже предлагают своим вкладчикам помощь в получении вида на жительство в этой стране сроком на пять лет. Правда, только для тех из них, кто разместил значительные суммы (от 300 000 евро) на длительный срок (5 лет и более).

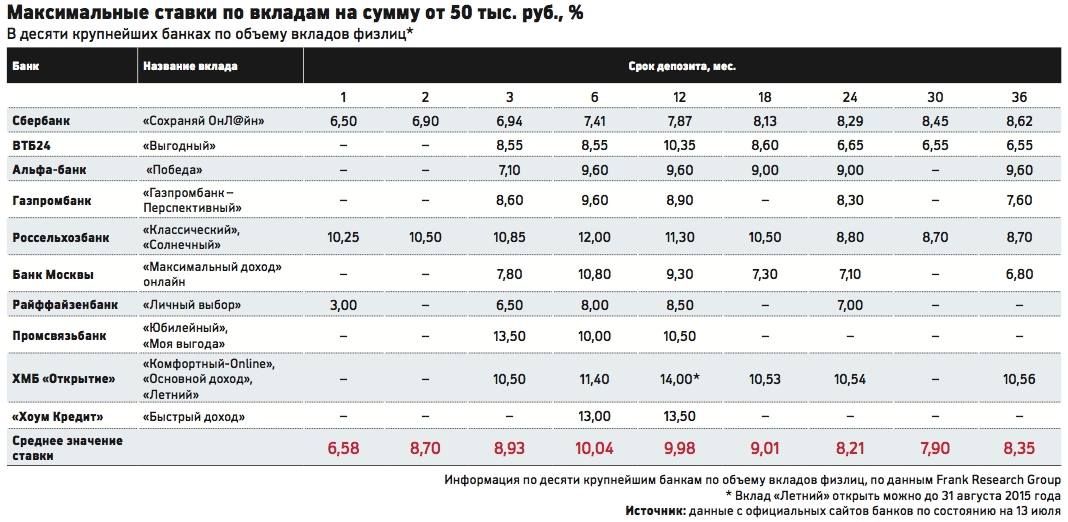

Правда, у заграничных депозитов есть один существенный минус: процентная ставка. Для большинства украинцев 1%-2% годовых, предлагаемые во многих западных банках, покажутся несерьезными, а о невиданных 8%-14% годовых по депозиту, обычных для Украины, европейцы даже не мечтают. Кроме того, условия досрочного снятия депозитов в европейских банках куда более суровые: здесь вы не только потеряете начисленные проценты, но и, вероятнее всего, заплатите штраф за досрочное расторжение. Также, в зависимости от государства, и без того не высокий процентный доход может облагаться налогом. Например, в Латвии банк сразу удерживает из начисленных процентов 10% налога на прирост капитала.

Кроме того, условия досрочного снятия депозитов в европейских банках куда более суровые: здесь вы не только потеряете начисленные проценты, но и, вероятнее всего, заплатите штраф за досрочное расторжение. Также, в зависимости от государства, и без того не высокий процентный доход может облагаться налогом. Например, в Латвии банк сразу удерживает из начисленных процентов 10% налога на прирост капитала.

Получаем разрешение

Оформить заграничный вклад смогут далеко не все украинцы. Не будет проблем с открытием депозита у тех, кто учится, работает или проживает за рубежом на легальной основе. В таком случае депозит можно вполне законно оформить на срок своего пребывания заграницей.

Для всех остальных граждан Украины Национальный Банк предусмотрел обязательное получение индивидуальной валютной лицензии на размещение валютных ценностей за рубежом, которые действовали до февраля 2019 года. Такая лицензия была действительна в течение года, по ней можно было разместить на заграничном депозите не более 600 000 гривен в год. В 2017 году процедуру упростили за счет разрешения получать лицензии в электронном виде, а с 7 февраля 2019 года в соответствии с законом «О валюте и валютных операциях» такую необходимость и вовсе отменили.

Теперь желающим разместить депозит в зарубежном банке необходимо выполнить три условия:

- Открыть счет на свое имя в зарубежном банке

- Сумма размещения на вклад не должна превышать 200 000 евро в год

- Источник происхождения средств придется подтвердить документально.

При этом разрешение на размещение своих валютных ценностей потенциальный вкладчик будет получать уже не у НБУ, а у своего обслуживающего банка. А сами банки будут особое внимание уделять проверке источника происхождения средств. Так, в качестве доказательства легальности и «чистоты» перечисляемых на собственный счет за границей денег может выступать налоговая декларация (в том числе для ФЛП). А вот справка о заработной плате может и не подойти банку — ведь существует вероятность того, что ваш работодатель не уплачивает необходимые платежи в бюджет. Так что трудоустроенным гражданам рекомендуется взять в налоговой службе ведомости о сумме выплаченных доходов и удержанных налогов. Можно также предоставить документы о продаже движимого или недвижимого имущества, если такая сделка имела место. В любом случае, нужно быть готовым к тому, что на подоное «общение» с банком может уйти до трех рабочих дней.

Так что трудоустроенным гражданам рекомендуется взять в налоговой службе ведомости о сумме выплаченных доходов и удержанных налогов. Можно также предоставить документы о продаже движимого или недвижимого имущества, если такая сделка имела место. В любом случае, нужно быть готовым к тому, что на подоное «общение» с банком может уйти до трех рабочих дней.

Размещаем деньги

Особенностью европейских банков является индивидуальный подход к каждому клиенту, поэтому здесь сложно давать универсальные рекомендации о том, как оформить депозит. Скорее всего, зарубежный банк захочет познакомиться с вами «поближе»: узнать об источниках ваших доходов (они должны быть легальными и прозрачными), постоянном месте проживания, получить рекомендацию от обслуживающего вас украинского банка. Для заключения договора вам почти наверняка придется ехать заграницу в офис выбранного банка.

Отказать в открытии счета могут вкладчику, который имеет плохую кредитную историю, подозревается в отмывании денег или террористической деятельности. Впрочем, если за вами числятся такие «грехи», то, скорее всего, вам откажут еще на этапе общения с украинским банком.

Зачастую западные банки устанавливают «порог» — минимальную сумму, меньше которой депозит вам просто не откроют. В Западной Европе ограничения могут составить 10-25 тысяч евро, а в Швейцарии и того больше. Однако волноваться по этому поводу не стоит, ведь ради меньшей суммы украинцам не имеет смысла затевать волокиту с открытием заграничного счета.

Непосредственно разместить средства на счету вы можете как сами (для этого нужно будет вывезти необходимую сумму заграницу), так и с помощью посреднического банка в Украине. Во втором случае вам придется заплатить комиссионные за денежный перевод. Само же открытие счета в заграничном банке может быть как бесплатным, так и обходиться в сумму до 350 долларов или евро – условия разных банков могут сильно отличаться между собой.

На сайтах большинства европейских банков вы не найдете свойственного украинским учреждениям разнообразия депозитных программ. Однако это не означает, что выбор депозитных продуктов здесь более узкий – скорее наоборот. Ведь индивидуальный подход проявляется также в установлении процентной ставки и условий вклада. Некоторые банки даже не приводят доходность по депозитам на своих сайтах, указывая, что ставка определяется на договорной основе. Зачастую процентная ставка рассчитывается индивидуально, в зависимости от срока и суммы вклада, возраста вкладчика, наличия у него зарплатной или пенсионной карты в данном банке и т.д.

Однако это не означает, что выбор депозитных продуктов здесь более узкий – скорее наоборот. Ведь индивидуальный подход проявляется также в установлении процентной ставки и условий вклада. Некоторые банки даже не приводят доходность по депозитам на своих сайтах, указывая, что ставка определяется на договорной основе. Зачастую процентная ставка рассчитывается индивидуально, в зависимости от срока и суммы вклада, возраста вкладчика, наличия у него зарплатной или пенсионной карты в данном банке и т.д.

Процентные ставки по депозитам в Европе

Ставки по депозитам в некоторых банках близлежащих стран Европейского Союза на август-2020

Латвия:

- Nordea Banka: 0,4% в долларах США и 0,05% годовых в евро, макс. срок — 5 лет.

- Swedbank: 0,08% годовых в евро, 0,53% — в дол.США, макс. срок — 5 лет.

Литва:

- Siauliu Bankas: 1,8% годовых в евро, 1% — в дол.США, макс. срок — 5 лет.

Эстония:

- Marfin Pank Eesti: 2,4% годовых в евро, 2,1% — в дол.США, макс. срок — 5 лет

- Eesti Krediidipank: до 2% годовых в евро, макс. срок — 10 лет.

Чехия:

- Poštovní spořitelna: 0,25-0,5% в нац валюте, макс. срок — 2 года

- ČSOB: 0,25-0,5% в нац валюте, макс. срок — 1 год

Польша:

- Bank Pekao: 0,1-2% в нац валюте, макс. срок — 1 год

- Citi Handlowy: 0,1% в нац валюте и 0,05% годовых в евро, макс. срок — 1 год.

Венгрия:

- MKB Bank: 0,01% в нац валюте, макс. срок — 1 год.

- KDB Bank: 0,01% в нац валюте, макс. срок — 1 год.

Как открыть вклад за границей гражданам России

29.11.2019 — 08:29 1703 просмотра

A

A

A

РЕКЛАМА

Некоторые граждане не доверяют отечественным организациям собственные деньги, поэтому стараются узнать, как открыть вклад в иностранном банке. Важно понимать, что в других странах также существуют определенные правила. Так, например, в Швейцарии минимальная сумма для вклада составляет 10 000-25 000 евро. При этом ставки по процентам капитализации составляют 1-2%, редко когда встречается 5%. Поэтому открыть вклад за границей целесообразно для людей с повышенным и стабильным уровнем достатка либо отправляющимся за границу для образования или работы.

Важно понимать, что в других странах также существуют определенные правила. Так, например, в Швейцарии минимальная сумма для вклада составляет 10 000-25 000 евро. При этом ставки по процентам капитализации составляют 1-2%, редко когда встречается 5%. Поэтому открыть вклад за границей целесообразно для людей с повышенным и стабильным уровнем достатка либо отправляющимся за границу для образования или работы.

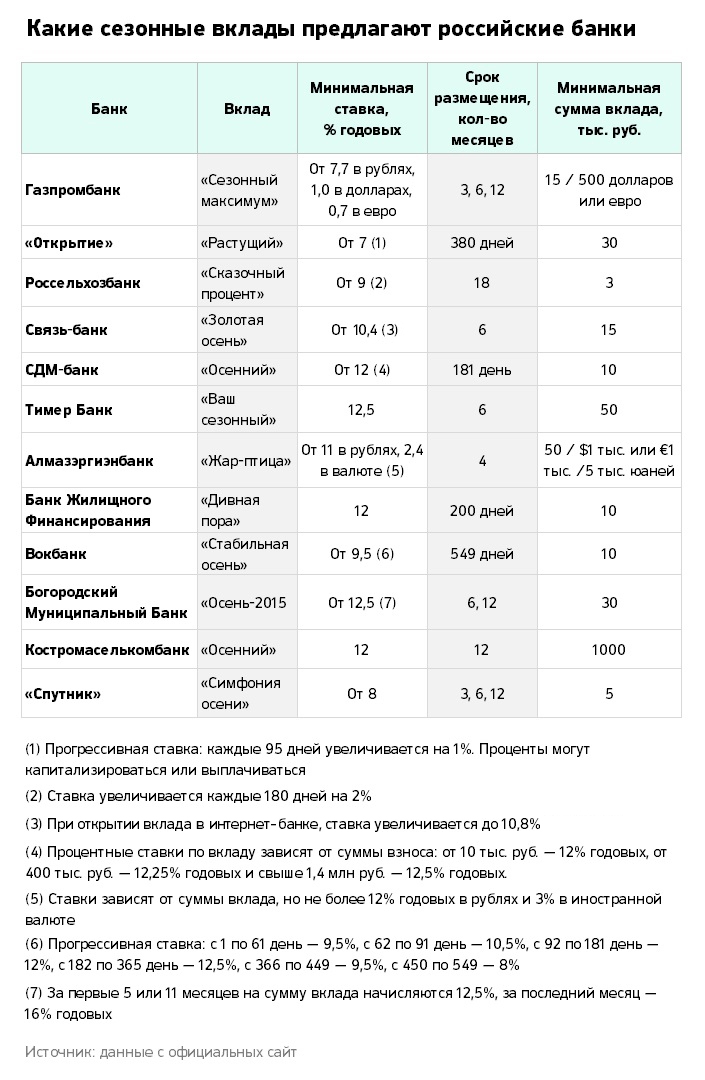

Где выгодно открывать вклады

Выгодные вклады с целью накопления или хранения денежных средств целесообразно открыть в следующих странах и банках:

- Кипр. В индивидуальном порядке можно рассчитывать на ставку в 6%, а усредненный показатель составляет 4,5%. Рекомендуется обратиться в одну из организаций: Alph Bank, Bank of Cyprus. Выгодные депозиты рекомендуется открывать в долларах США.

- Латвия. Рекомендуется обратить внимание на организацию Citadele, где ставка составляет 3%. Также есть Big Bank, анонсирующий ставку в 2,65%.

- США. В долларах можно оформить депозит с доходом в 2,96%. Наилучшие банки: Jones Vanguard Croup, Edvard.

- Великобритания. Открытие вклада в фунтах стерлингов позволяет получить 2,8% в банке Bank of London.

- Италия. Ставка по процентам 1,4%. Вклад открывается в валюте евро. Данное предложение анонсировано ING Direct Italia.

- Бельгия также позволяет открыть счет в евро по ставке 1,25% в ING Belgium.

- Германия. Не самые лучшие ставки по депозитам – всего 1 %, валюта евро в ING Diba.

- Швеция. Допускает открытие вкладов в кронах по ставке 1%. Банк Nordea.

- Швейцария. Предлагает разнообразные предложения. Все счета открываются в швейцарских франках. 0,15% дает Postfinance. Данное предложение считается оптимальным с учетом возможных расходов в связи с платой за обслуживание.

Среди вышеперечисленных предложений можно отметить, что процентные ставки не настолько высоки, как на российском рынке. Однако при подсчете, насколько выгодным окажется данное решение, важно учитывать разницу в валютном курсе.

Основные требования

Если вкладчик не является резидентом государства, самым важным для него условием является прозрачный источник финансового дохода. Перед тем как клиент открывает депозитный счет, вся информация подвергается строгой проверке. Процесс открытия предполагает сбор различных документов, выписок из российских банков.

Также рекомендуется попросить у отечественного банка рекомендательное письмо, которое будет рассматриваться в качестве положительной характеристики, либо такое же письмо взять у делового партнера. Главное, чтобы предприятие было «дочкой» иностранного банка. Большим преимуществом является наличие бизнеса в выбранной стране.

Если вы ищите выгодные вклады под высокий процент в Ижевске, посетите раздела сайта по вкладам банка УБРиР. На странице сайта вы сможете оставить заявку и получить квалифицированную коснультацию от специалиста банка.

Как открыть депозит

Чтобы открыть депозитный счет в иностранном банке, достаточно ознакомиться со следующей инструкцией:

- выбрать соответствующую страну для размещения финансовых активов. Для этого стоит ознакомиться с рейтингом надежности и условиями открытия счета;

- можно начать деловую переписку, чтобы уточнить условия и правила открытия счета;

- собрать соответствующий пакет документов самостоятельно либо обратиться к посредническим компаниям, затем перевести их на иностранный язык и заверить у нотариуса;

- направить пакет документов в банк;

- дождаться, пока организация примет решение по заявке;

- если банк принял положительное решение, необходимо выехать в страну открытия для подписания договора;

- осуществить пополнение счета;

- передать информацию в местные органы об открытии депозитного вклада.

Как можно увидеть из перечисленной инструкции, открытие депозита за рубежом требует времени и средств. Кроме того, процентные ставки здесь в несколько раз ниже.

Хотите поделиться?

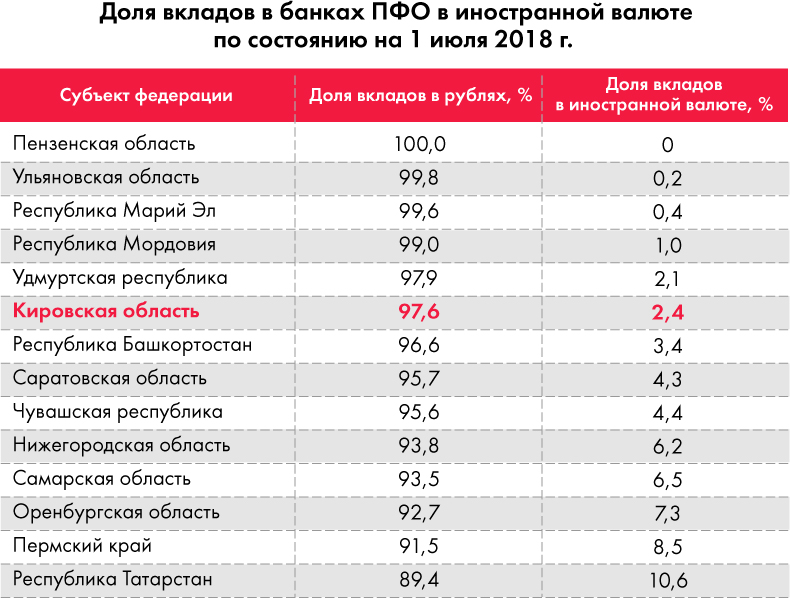

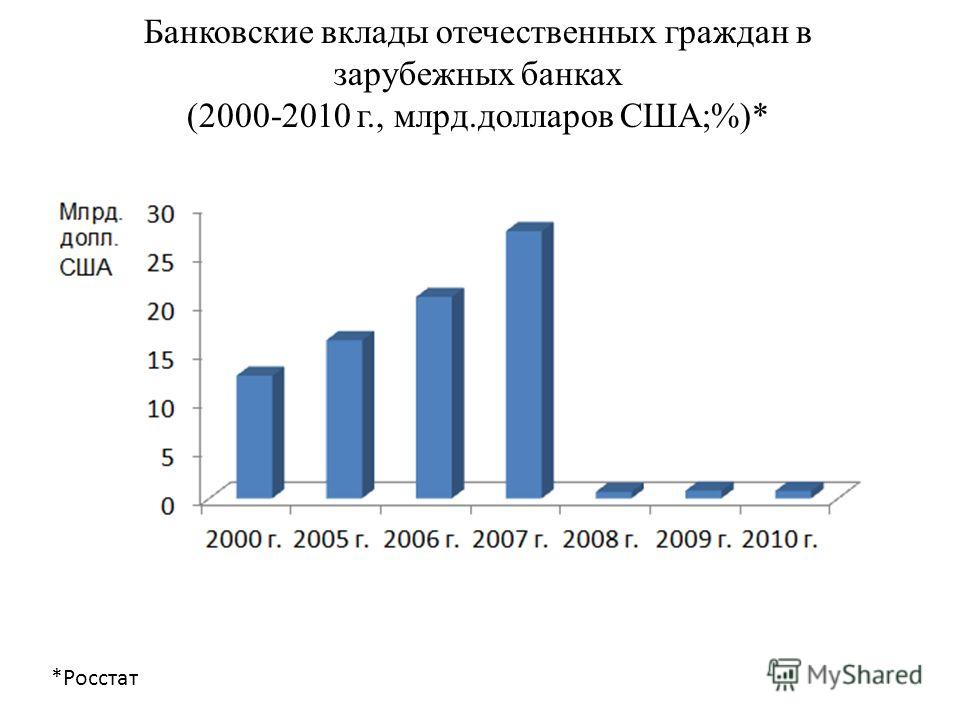

Доллар в курсе: валютные вклады выросли на 9% за полгода | Статьи

В первом полугодии объем валютных депозитов россиян вырос на 9%, до $96 млрд, сообщили «Известиям» в Центробанке. Это почти в четыре раза больше увеличения по рублевым вкладам. Россияне считают валюту более надежным способом накоплений, рассказали в крупнейших финансовых организациях. Повышенный интерес в первые шесть месяцев 2019-го связан с высокими инфляционными ожиданиями, а также со спадом волнений относительно санкций в адрес российских банков, считают эксперты. Они отмечают, что тем временем ЦБ дестимулирует валютные депозиты в рамках дедолларизации.

Это почти в четыре раза больше увеличения по рублевым вкладам. Россияне считают валюту более надежным способом накоплений, рассказали в крупнейших финансовых организациях. Повышенный интерес в первые шесть месяцев 2019-го связан с высокими инфляционными ожиданиями, а также со спадом волнений относительно санкций в адрес российских банков, считают эксперты. Они отмечают, что тем временем ЦБ дестимулирует валютные депозиты в рамках дедолларизации.

Ставки против курса

Отдельно по каждой валюте Банк России статистику не ведет, но в целом объем таких вкладов россиян за первое полугодие 2019-го увеличился на $8 млрд — до $96 млрд, сообщили «Известиям» в ЦБ. В регуляторе не ответили на вопрос «Известий» о причинах роста депозитов в иностранных денежных единицах на 9%.

Общий объем вкладов граждан в рублях в несколько раз больше валютных — на 1 июля они составляли почти 23 трлн (объем валютных депозитов в пересчете на рубли — около 6 трлн), следует из статистики ЦБ. Но прирастают рублевые депозиты значительно медленнее: за полгода они увеличились всего на 2,5%, что почти в четыре раза меньше темпов роста валютных депозитов, подсчитали «Известия». В первом полугодии 2018-го динамика валютных депозитов была отрицательной.

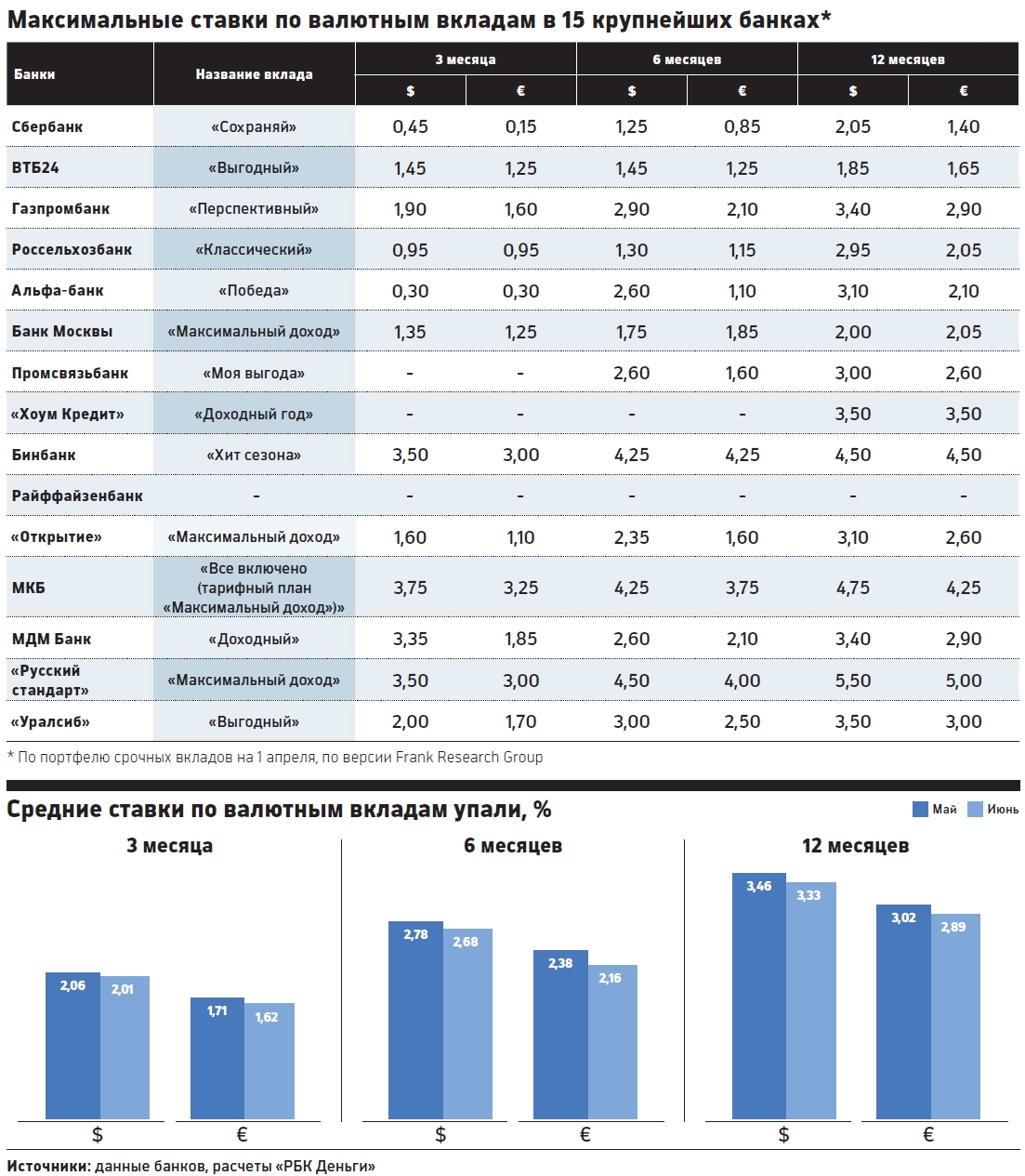

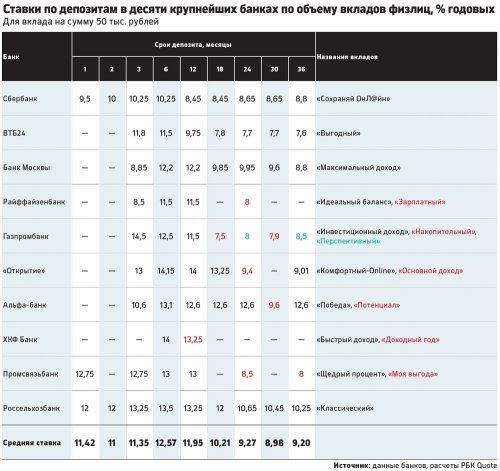

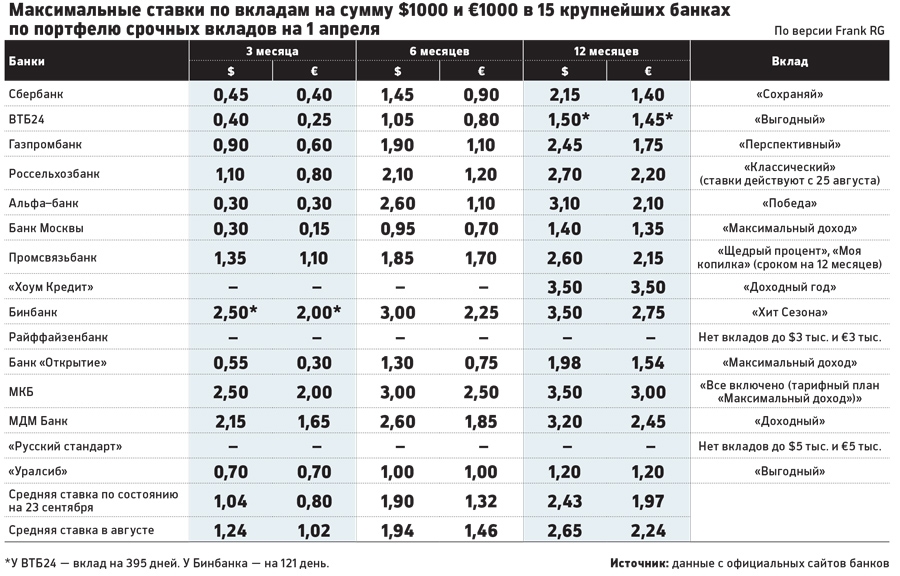

В крупнейших российских банках ставки по вкладам в иностранных денежных единицах значительно ниже, чем по рублевым. По статистике регулятора, в июне 2019 года в среднем проценты по счетам в российской денежной единице составили 5,7%, в долларах — 1,5%, в евро — 0,24%. Ранее «Известия» писали о том, что банк «Авангард», входящий в топ-100, и вовсе прекратил прием вкладов в европейской валюте и ввел комиссии на остатки по текущим и карточным счетам для сумм, превышающих €10 тыс. Менять условия вкладов в долларах кредитная организация пока не планирует, подчеркнули в пресс-службе.

Фото: ИЗВЕСТИЯ/Алексей Майшев

Проценты по депозитам в разных валютах устанавливаются в соответствии с ключевыми ставками центральных банков разных стран и инфляцией в них, объяснил аналитик Райффайзенбанка Денис Порывай..jpg) Сейчас ставка Банка России — 7,25%, Федерального резервной системы США — 2,25%, а Европейского ЦБ — 0%, отсюда и разница в процентах по вкладам в разных валютах, подчеркнул он. Кроме того, инфляция в России значительно выше, чем в западных странах: она составляет примерно 4,5%, в США –— около 2%, а в еврозоне — около 1%, добавил Денис Порывай.

Сейчас ставка Банка России — 7,25%, Федерального резервной системы США — 2,25%, а Европейского ЦБ — 0%, отсюда и разница в процентах по вкладам в разных валютах, подчеркнул он. Кроме того, инфляция в России значительно выше, чем в западных странах: она составляет примерно 4,5%, в США –— около 2%, а в еврозоне — около 1%, добавил Денис Порывай.

В связи с изменением валютного курса в последние годы интерес клиентов к вкладам в долларах и евро повысился, рассказали в крупнейших российских банках, которые опросили «Известия». Там отметили, что депозиты в других денежных единицах россияне считают более надежными. В УБРиР поделились статистикой, что в первом полугодии 2019-го количество открываемых валютных вкладов выросло на 12% по сравнению с аналогичным периодом прошлого года, а их объемы увеличились на 10%.

Депозиты в иностранных деньгах более надежны, потому что российская инфляция их не касается, объяснил инвестиционный стратег «БКС Премьер» Александр Бахтин. По его подсчетам, доходность вклада в рублях по ставке 6%, открытого год назад, с учетом инфляции на уровне 4,5% будет сопоставима с доходностью долларового депозита.

Из-под подушки

Основное увеличение объема валютных вкладов в российской банковской системе — на 6,4% — зафиксировано в I квартале: это может быть связано со снижением стоимости рубля в конце 2018 года и усилением инфляционных ожиданий на фоне повышения ставки НДС, пояснил аналитик банка «Хоум Кредит» Станислав Дужинский. Такие депозиты служат инструментом защиты сбережений в периоды нестабильности, поэтому в условиях негативных ожиданий спрос населения на них несколько вырос, пояснил он.

— В целом валютные вклады не пользуются большой популярностью ни у населения, ни у банков. Людям они не обеспечивают привлекательной нормы доходности, поскольку формальные ставки значительно ниже. Для банков же увеличение доли валютных пассивов означает рост отчислений в фонд обязательных резервов, которые превышают аналогичные показатели по рублевым депозитам, — рассказал Станислав Дужинский.

Фото: ИЗВЕСТИЯ/Зураб Джавахадзе

Интерес и рост вкладов в других денежных единицах вызван потребностью диверсифицировать накопления среди состоятельных клиентов, добавили в Росбанке.

Валютные депозиты в начале года стали более привлекательны из-за сближения ставок по вкладам в рублях и в долларах, предположил управляющий директор по макроэкономическому анализу и прогнозированию «Эксперт РА» Антон Табах. В конце 2018-го немного выросли проценты по сбережениям в долларах, а в рублях, наоборот, пошли вниз вслед за снижением ключевой ставки, пояснил он. На фоне волнений, связанных с санкциями, часть валютных вкладчиков сняли деньги со счетов, но в начале года настороженность пропала и эти деньги могли быть возвращены, предположил аналитик Fitch Александр Данилов.

Хотя процесс дедолларизации в большей степени затрагивает международные расчеты и крупные инвестиции, регулятор также постепенно дестимулирует рост валютных обязательств банков. Например, с 1 июля нормативы обязательных резервов по вкладам в других денежных единицах повысили до 8%, тогда как по рублевым вкладам они меньше 5%, рассказал Александр Бахтин из «БКС Премьер». Сокращение использования иностранных валют в экономике действительно позволяет снижать ее зависимость от санкционных и рыночных рисков, пояснил он. С другой стороны, этот процесс несет вероятность дефицита иностранной валюты, который при усилении рыночной нестабильности способен значительно усилить девальвацию рубля, как это было в 2014–м, опасается Александр Бахтин. По его словам, введение прямых запретов на использование иностранных денежных единиц и ограничений в этой сфере маловероятно.

ЧИТАЙТЕ ТАКЖЕ

«О запрете отдельным категориям лиц открывать и иметь счета (вклады), хранить наличные денежные средства и ценности в иностранных банках, расположенных за пределами территории Российской Федерации, владеть и (или) пользоваться иностранными финансовыми инструментами»

РОССИЙСКАЯ ФЕДЕРАЦИЯ

ФЕДЕРАЛЬНЫЙ ЗАКОН

О запрете отдельным категориям лиц открывать и иметь счета (вклады), хранить наличные денежные средства и ценности в иностранных банках, расположенных за пределами территории Российской Федерации, владеть и (или) пользоваться иностранными финансовыми инструментами

Принят Государственной Думой 24 апреля 2013 года

Одобрен Советом Федерации 27 апреля 2013 года

(В редакции федеральных законов от 22. 12.2014 № 431–ФЗ,от 03.11.2015 № 303–ФЗ, от 28.11.2015 № 354–ФЗ, от 28.12.2016 № 505–ФЗ, от 06.02.2019 № 5–ФЗ)

12.2014 № 431–ФЗ,от 03.11.2015 № 303–ФЗ, от 28.11.2015 № 354–ФЗ, от 28.12.2016 № 505–ФЗ, от 06.02.2019 № 5–ФЗ)

Статья 1

1. Настоящим Федеральным законом в целях обеспечения национальной безопасности Российской Федерации, упорядочения лоббистской деятельности, расширения инвестирования средств в национальную экономику и повышения эффективности противодействия коррупции устанавливается запрет лицам, принимающим по долгу службы решения, затрагивающие вопросы суверенитета и национальной безопасности Российской Федерации, и (или) участвующим в подготовке таких решений, открывать и иметь счета (вклады), хранить наличные денежные средства и ценности в иностранных банках, расположенных за пределами территории Российской Федерации, владеть и (или) пользоваться иностранными финансовыми инструментами, определяются категории лиц, в отношении которых устанавливается данный запрет, порядок осуществления проверки соблюдения указанными лицами данного запрета и меры ответственности за его нарушение.

2. Для целей настоящего Федерального закона под иностранными финансовыми инструментами понимаются:

1) ценные бумаги и относящиеся к ним финансовые инструменты нерезидентов и (или) иностранных структур без образования юридического лица, которым в соответствии с международным стандартом «Ценные бумаги — Международная система идентификации ценных бумаг (международные идентификационные коды ценных бумаг (ISIN)», утвержденным международной организацией по стандартизации, присвоен международный идентификационный код ценной бумаги. В настоящем Федеральном законе понятие «иностранная структура без образования юридического лица» используется в значении, определенном законодательством Российской Федерации о налогах и сборах, понятие «нерезидент» в значении, определенном пунктом 7 части 1 статьи 1 Федерального закона от 10 декабря 2003 года № 173-ФЗ «О валютном регулировании и валютном контроле»;

2) доли участия, паи в уставных (складочных) капиталах организаций, местом регистрации или местом нахождения которых является иностранное государство, а также в имуществе иностранных структур без образования юридического лица, не определенные в соответствии с пунктом 1 настоящей части в качестве ценных бумаг и отнесенных к ним финансовых инструментов;

3) договоры, являющиеся производными финансовыми инструментами и определенные частью двадцать девятой статьи 2 Федерального закона от 22 апреля 1996 года № 39-ФЗ «О рынке ценных бумаг», если хотя бы одной из сторон такого договора являются нерезидент и (или) иностранная структура без образования юридического лица;

4) учрежденное в соответствии с законодательством иностранного государства доверительное управление имуществом, учредителем и (или) бенефициаром которого является лицо, указанное в части 1 статьи 2 настоящего Федерального закона;

5) договоры займа, если хотя бы одной из сторон такого договора являются нерезидент и (или) иностранная структура без образования юридического лица;

6) кредитные договоры, заключенные с расположенными за пределами территории Российской Федерации иностранными банками или иными иностранными кредитными организациями.

3. В настоящем Федеральном законе под запретом владеть и пользоваться иностранными финансовыми инструментами понимается запрет на прямое и косвенное (через третьих лиц) владение и (или) пользование такими финансовыми инструментами.

(Статья в редакции Федерального закона от 28.12.2016 г. № 505-ФЗ)

Статья 2

1. Запрещается открывать и иметь счета (вклады), хранить наличные денежные средства и ценности в иностранных банках, расположенных за пределами территории Российской Федерации, владеть и (или) пользоваться иностранными финансовыми инструментами:

1) лицам, замещающим (занимающим):

а) государственные должности Российской Федерации;

б) должности первого заместителя и заместителей Генерального прокурора Российской Федерации;

в) должности членов Совета директоров Центрального банка Российской Федерации;

г) государственные должности субъектов Российской Федерации;

д) должности федеральной государственной службы, назначение на которые и освобождение от которых осуществляются Президентом Российской Федерации, Правительством Российской Федерации или Генеральным прокурором Российской Федерации;

е) должности заместителей руководителей федеральных органов исполнительной власти;

ж) должности в государственных корпорациях (компаниях), фондах и иных организациях, созданных Российской Федерацией на основании федеральных законов, назначение на которые и освобождение от которых осуществляются Президентом Российской Федерации или Правительством Российской Федерации;

з) должности глав городских округов, глав муниципальных районов, глав иных муниципальных образований, исполняющих полномочия глав местных администраций, глав местных администраций; (В редакции Федерального закона от 03.11.2015 г. № 303-ФЗ)

и) должности федеральной государственной службы, должности государственной гражданской службы субъектов Российской Федерации, должности в Центральном банке Российской Федерации, государственных корпорациях (компаниях), фондах и иных организациях, созданных Российской Федерацией на основании федеральных законов, отдельные должности на основании трудового договора в организациях, создаваемых для выполнения задач, поставленных перед федеральными государственными органами, осуществление полномочий по которым предусматривает участие в подготовке решений, затрагивающих вопросы суверенитета и национальной безопасности Российской Федерации, и которые включены в перечни, установленные соответственно нормативными правовыми актами федеральных государственных органов, субъектов Российской Федерации, нормативными актами Центрального банка Российской Федерации, государственных корпораций (компаний), фондов и иных организаций, созданных Российской Федерацией на основании федеральных законов;(Подпункт введен — Федеральный закон от 22. 12.2014 г. № 431-ФЗ)

12.2014 г. № 431-ФЗ)

11) депутатам представительных органов муниципальных районов и городских округов, осуществляющим свои полномочия на постоянной основе, депутатам, замещающим должности в представительных органах муниципальных районов и городских округов; (Пункт введен — Федеральный закон от 03.11.2015 г. № 303-ФЗ)

2) супругам и несовершеннолетним детям лиц, указанных в подпунктах «а» — «з» пункта 1 и пункте 11 настоящей части; (В редакции федеральных законов от 22.12.2014 г. № 431-ФЗ; от 03.11.2015 г. № 303-ФЗ)

3) иным лицам в случаях, предусмотренных федеральными законами.

2. Федеральными законами, указанными в пункте 3 части 1 настоящей статьи, могут предусматриваться сроки, в течение которых должны быть закрыты счета (вклады), прекращено хранение наличных денежных средств и ценностей в иностранных банках, расположенных за пределами территории Российской Федерации, и (или) осуществлено отчуждение иностранных финансовых инструментов, основания и порядок проведения соответствующих проверок, а также правовые последствия неисполнения установленного настоящим Федеральным законом запрета.

3. Установленный настоящей статьей запрет открывать и иметь счета (вклады) в иностранных банках, расположенных за пределами территории Российской Федерации, не распространяется на лиц, указанных в пункте 1 части 1 настоящей статьи, замещающих (занимающих) государственные должности Российской Федерации, должности федеральной государственной службы в находящихся за пределами территории Российской Федерации официальных представительствах Российской Федерации, официальных представительствах федеральных органов исполнительной власти, должности в представительствах государственных корпораций (компаний) и организаций, созданных для обеспечения деятельности федеральных государственных органов, а также на супруг (супругов) и несовершеннолетних детей этих лиц. (В редакции Федерального закона от 22.12.2014 г. № 431-ФЗ)

Статья 3

1. Лица, указанные в пунктах 1 и 2 части 1 статьи 2 настоящего Федерального закона, обязаны в течение трех месяцев со дня вступления в силу настоящего Федерального закона закрыть счета (вклады), прекратить хранение наличных денежных средств и ценностей в иностранных банках, расположенных за пределами территории Российской Федерации, и (или) осуществить отчуждение иностранных финансовых инструментов. В случае неисполнения такой обязанности лица, указанные в пункте 1 части 1 статьи 2 настоящего Федерального закона, обязаны досрочно прекратить полномочия, освободить замещаемую (занимаемую) должность или уволиться.

Лица, указанные в пунктах 1 и 2 части 1 статьи 2 настоящего Федерального закона, обязаны в течение трех месяцев со дня вступления в силу настоящего Федерального закона закрыть счета (вклады), прекратить хранение наличных денежных средств и ценностей в иностранных банках, расположенных за пределами территории Российской Федерации, и (или) осуществить отчуждение иностранных финансовых инструментов. В случае неисполнения такой обязанности лица, указанные в пункте 1 части 1 статьи 2 настоящего Федерального закона, обязаны досрочно прекратить полномочия, освободить замещаемую (занимаемую) должность или уволиться.

2. В случае, если лица, указанные в части 1 статьи 2 настоящего Федерального закона, не могут выполнить требования, предусмотренные частью 1 настоящей статьи и частью 3 статьи 4 настоящего Федерального закона, в связи с арестом, запретом распоряжения, наложенными компетентными органами иностранного государства в соответствии с законодательством данного иностранного государства, на территории которого находятся счета (вклады), осуществляется хранение наличных денежных средств и ценностей в иностранном банке и (или) имеются иностранные финансовые инструменты, или в связи с иными обстоятельствами, не зависящими от воли лиц, указанных в части 1 статьи 2 настоящего Федерального закона, такие требования должны быть выполнены в течение трех месяцев со дня прекращения действия указанных в настоящей части ареста, запрета распоряжения или прекращения иных обстоятельств. (В редакции федеральных законов от 22.12.2014 г. № 431-ФЗ; от 28.11.2015 г. № 354-ФЗ)

21. Каждый случай невыполнения требований, предусмотренных частью 1 настоящей статьи и (или) частью 3 статьи 4 настоящего Федерального закона, подлежит рассмотрению в установленном порядке на заседании соответствующей комиссии по соблюдению требований к служебному поведению и урегулированию конфликта интересов (комиссии по контролю за достоверностью сведений о доходах, об имуществе и обязательствах имущественного характера). (Часть введена — Федеральный закон от 28.11.2015 г. № 354-ФЗ)

(Часть введена — Федеральный закон от 28.11.2015 г. № 354-ФЗ)

3. Доверительное управление имуществом, которое предусматривает инвестирование в иностранные финансовые инструменты и учредителем управления в котором выступает лицо, которому в соответствии с настоящим Федеральным законом запрещается открывать и иметь счета (вклады), хранить наличные денежные средства и ценности в иностранных банках, расположенных за пределами территории Российской Федерации, владеть и (или) пользоваться иностранными финансовыми инструментами, подлежит прекращению в течение трех месяцев со дня вступления в силу настоящего Федерального закона.

Статья 4

1. Лица, указанные пунктах 1, 11 части 1 статьи 2 настоящего Федерального закона, при представлении в соответствии с федеральными конституционными законами, Федеральным законом от 25 декабря 2008 года № 273-ФЗ»О противодействии коррупции» (далее — Федеральный закон «О противодействии коррупции»), другими федеральными законами, указами Президента Российской Федерации и иными нормативными правовыми актами Российской Федерации сведений о доходах, об имуществе и обязательствах имущественного характера указывают сведения о принадлежащем им, их супругам и несовершеннолетним детям недвижимом имуществе, находящемся за пределами территории Российской Федерации, об источниках получения средств, за счет которых приобретено указанное имущество, о своих обязательствах имущественного характера за пределами территории Российской Федерации, а также сведения о таких обязательствах своих супруг (супругов) и несовершеннолетних детей. (В редакции Федерального закона от 03.11.2015 г. № 303-ФЗ)

2. Граждане, претендующие на замещение (занятие) должностей, указанных в пункте 1 части 1 статьи 2 настоящего Федерального закона, при представлении в соответствии с федеральными конституционными законами, Федеральным законом «О противодействии коррупции», другими федеральными законами, указами Президента Российской Федерации и иными нормативными правовыми актами Российской Федерации сведений о доходах, об имуществе и обязательствах имущественного характера помимо сведений, предусмотренных частью 1 настоящей статьи, указывают сведения о своих счетах (вкладах), наличных денежных средствах и ценностях в иностранных банках, расположенных за пределами территории Российской Федерации, и (или) иностранных финансовых инструментах, а также сведения о таких счетах (вкладах), наличных денежных средствах и ценностях в иностранных банках, расположенных за пределами территории Российской Федерации, и (или) иностранных финансовых инструментах своих супруг (супругов) и несовершеннолетних детей.

3. Лица, указанные в части 1 статьи 2 настоящего Федерального закона, обязаны в течение трех месяцев со дня замещения (занятия) гражданином должности, указанной в пункте 1 части 1 статьи 2 настоящего Федерального закона, закрыть счета (вклады), прекратить хранение наличных денежных средств и ценностей в иностранных банках, расположенных за пределами территории Российской Федерации, и (или) осуществить отчуждение иностранных финансовых инструментов, а также прекратить доверительное управление имуществом, которое предусматривает инвестирование в иностранные финансовые инструменты и учредителями управления в котором выступают указанные лица. (В редакции федеральных законов от 22.12.2014 г. № 431-ФЗ; от 28.11.2015 г. № 354-ФЗ)

Статья 5

1. Основанием для принятия решения об осуществлении проверки соблюдения лицом, которому в соответствии с настоящим Федеральным законом запрещается открывать и иметь счета (вклады), хранить наличные денежные средства и ценности в иностранных банках, расположенных за пределами территории Российской Федерации, владеть и (или) пользоваться иностранными финансовыми инструментами, данного запрета (далее — проверка) является достаточная информация о том, что указанным лицом не соблюдается данный запрет.

2. Информация, указанная в части 1 настоящей статьи, может быть представлена в письменной форме в установленном порядке:

1) правоохранительными, иными государственными органами, Центральным банком Российской Федерации, кредитными организациями, другими российскими организациями, органами местного самоуправления, работниками (сотрудниками) подразделений по профилактике коррупционных и иных правонарушений и должностными лицами государственных органов, органов местного самоуправления, Центрального банка Российской Федерации, а также иностранными банками и международными организациями;

2) постоянно действующими руководящими органами политических партий и зарегистрированных в соответствии с законом иных общероссийских общественных объединений, не являющихся политическими партиями;

3) Общественной палатой Российской Федерации;

4) общероссийскими средствами массовой информации.

3. Информация анонимного характера не может служить основанием для принятия решения об осуществлении проверки.

Статья 6

1. Решение об осуществлении проверки принимает должностное лицо, уполномоченное принимать решение об осуществлении проверки соблюдения лицом запретов и ограничений, установленных федеральными конституционными законами, Федеральным законом «О противодействии коррупции», другими федеральными законами.

2. Решение об осуществлении проверки принимается в порядке, предусмотренном для принятия решения об осуществлении проверки соблюдения лицом запретов и ограничений, установленных федеральными конституционными законами, Федеральным законом «О противодействии коррупции», другими федеральными законами.

3. Проверка осуществляется в порядке и сроки, которые предусмотрены для осуществления проверки соблюдения лицом запретов и ограничений, установленных федеральными конституционными законами, Федеральным законом «О противодействии коррупции», другими федеральными законами.

Статья 7

1. Проверка осуществляется органами, подразделениями и должностными лицами, уполномоченными на осуществление проверки соблюдения лицом запретов и ограничений, установленных федеральными конституционными законами, Федеральным законом «О противодействии коррупции», другими федеральными законами.

2. При осуществлении проверки органы, подразделения и должностные лица, указанные в части 1 настоящей статьи, вправе:

1) проводить по своей инициативе беседу с лицом, указанным в пунктах 1, 11части 1 статьи 2 настоящего Федерального закона; (В редакции Федерального закона от 03.11.2015 г. № 303-ФЗ)

2) изучать дополнительные материалы, поступившие от лица, указанного в пунктах 1, 11 части 1 статьи 2 настоящего Федерального закона, или от других лиц; (В редакции Федерального закона от 03.11.2015 г. № 303-ФЗ)

3) получать от лица, указанного в пунктах 1, 11 части 1 статьи 2 настоящего Федерального закона, пояснения по представленным им сведениям и материалам; (В редакции Федерального закона от 03. 11.2015 г. № 303-ФЗ)

11.2015 г. № 303-ФЗ)

4) направлять в установленном порядке запросы в органы прокуратуры Российской Федерации, иные федеральные государственные органы, государственные органы субъектов Российской Федерации, территориальные органы федеральных органов исполнительной власти, органы местного самоуправления, общественные объединения и иные российские организации об имеющейся у них информации о наличии у лиц, которым в соответствии с настоящим Федеральным законом запрещается открывать и иметь счета (вклады), хранить наличные денежные средства и ценности в иностранных банках, расположенных за пределами территории Российской Федерации, владеть и (или) пользоваться иностранными финансовыми инструментами, счетов (вкладов), наличных денежных средств и ценностей в иностранных банках, расположенных за пределами территории Российской Федерации, и (или) иностранных финансовых инструментов. Полномочия органов, подразделений и должностных лиц, указанных в части 1 настоящей статьи, в части направления запросов, предусмотренных настоящим пунктом, определяются Президентом Российской Федерации; (В редакции Федерального закона от 06.02.2019 № 5–ФЗ)

5) наводить справки у физических лиц и получать от них с их согласия информацию по вопросам проверки.

3. Руководители органов и организаций, расположенных на территории Российской Федерации, получившие запрос, предусмотренный пунктом 4 части 2 настоящей статьи, обязаны организовать его исполнение в соответствии с федеральными законами и иными нормативными правовыми актами Российской Федерации и представить в установленном порядке запрашиваемую информацию.

4. Запросы в иностранные банки и иные иностранные организации, а также в уполномоченные органы иностранных государств, за исключением запросов в связи с проведением проверок в соответствии с пунктом 3 части 1 статьи 134 Федерального закона «О противодействии коррупции», направляются органами прокуратуры Российской Федерации на основаниях и в порядке, которые устанавливаются Генеральным прокурором Российской Федерации. (Часть введена — Федеральный законот 06.02.2019 № 5–ФЗ)

(Часть введена — Федеральный законот 06.02.2019 № 5–ФЗ)

5. При проведении проверок в соответствии с пунктом 3 части 1 статьи 134Федерального закона «О противодействии коррупции» исполнение запросов, направляемых Генеральному прокурору Российской Федерации, осуществляется в сроки, установленные в таких запросах. (Часть введена — Федеральный законот 06.02.2019 № 5–ФЗ)

6. Генеральная прокуратура Российской Федерации при необходимости вправе направить запрос в Центральный банк Российской Федерации, который обращается в центральный банк и (или) иной орган надзора иностранного государства, в функции которого входит банковский надзор, или к иностранному регулятору финансового рынка с запросом о предоставлении имеющейся у них информации о наличии у лиц, которым в соответствии с настоящим Федеральным законом запрещается открывать и иметь счета (вклады), хранить наличные денежные средства и ценности в иностранных банках, расположенных за пределами территории Российской Федерации, владеть и (или) пользоваться иностранными финансовыми инструментами, счетов (вкладов), наличных денежных средств и ценностей в иностранных банках, расположенных за пределами территории Российской Федерации, и (или) иностранных финансовых инструментов. (Часть введена — Федеральный закон от 06.02.2019 № 5–ФЗ)

7. Порядок и условия взаимодействия Генеральной прокуратуры Российской Федерации и Центрального банка Российской Федерации определяются соглашением. (Часть введена — Федеральный закон от 06.02.2019 № 5–ФЗ)

8. Генеральная прокуратура Российской Федерации предоставляет полученную от Центрального банка Российской Федерации информацию органам, подразделениям и должностным лицам, указанным в части 1 настоящей статьи. (Часть введена — Федеральный закон от 06.02.2019 № 5–ФЗ)

9. Органы, подразделения и должностные лица, указанные в части 1 настоящей статьи, не вправе раскрывать третьим лицам информацию о наличии у лиц, которым в соответствии с настоящим Федеральным законом запрещается открывать и иметь счета (вклады), хранить наличные денежные средства и ценности в иностранных банках, расположенных за пределами территории Российской Федерации, владеть и (или) пользоваться иностранными финансовыми инструментами, счетов (вкладов), наличных денежных средств и ценностей в иностранных банках, расположенных за пределами территории Российской Федерации, и (или) иностранных финансовых инструментов, за исключением случаев, предусмотренных федеральными законами. (Часть введена — Федеральный закон от 06.02.2019 № 5–ФЗ)

(Часть введена — Федеральный закон от 06.02.2019 № 5–ФЗ)

Статья 8

Лицо, указанное в пунктах 1, 11 части 1 статьи 2 настоящего Федерального закона, в связи с осуществлением проверки соблюдения им, его супругой (супругом) и (или) несовершеннолетними детьми запрета открывать и иметь счета (вклады), хранить наличные денежные средства и ценности в иностранных банках, расположенных за пределами территории Российской Федерации, владеть и (или) пользоваться иностранными финансовыми инструментами вправе: (В редакции Федерального закона от 03.11.2015 г. № 303-ФЗ)

1) давать пояснения, в том числе в письменной форме, по вопросам, связанным с осуществлением проверки;

2) представлять дополнительные материалы и давать по ним пояснения в письменной форме;

3) обращаться с ходатайством в орган, подразделение или к должностному лицу, указанным в части 1 статьи 7 настоящего Федерального закона, о проведении с ним беседы по вопросам, связанным с осуществлением проверки. Ходатайство подлежит обязательному удовлетворению.

Статья 9

Лицо, указанное в пункте 1 части 1 статьи 2 настоящего Федерального закона, на период осуществления проверки соблюдения им, его супругой (супругом) и (или) несовершеннолетними детьми запрета открывать и иметь счета (вклады), хранить наличные денежные средства и ценности в иностранных банках, расположенных за пределами территории Российской Федерации, владеть и (или) пользоваться иностранными финансовыми инструментами может быть в установленном порядке отстранено от замещаемой (занимаемой) должности на срок, не превышающий шестидесяти дней со дня принятия решения об осуществлении проверки. Указанный срок может быть продлен до девяноста дней лицом, принявшим решение об осуществлении проверки. На период отстранения от замещаемой (занимаемой) должности денежное содержание по замещаемой (занимаемой) должности сохраняется.

Статья 10

Несоблюдение лицом, указанным в пункте 1 части 1 статьи 2 настоящего Федерального закона, его супругой (супругом) и (или) несовершеннолетними детьми запрета открывать и иметь счета (вклады), хранить наличные денежные средства и ценности в иностранных банках, расположенных за пределами территории Российской Федерации, владеть и (или) пользоваться иностранными финансовыми инструментами влечет досрочное прекращение полномочий, освобождение от замещаемой (занимаемой) должности или увольнение в связи с утратой доверия в соответствии с федеральными конституционными законами и федеральными законами, определяющими правовой статус соответствующего лица.

Президент Российской Федерации В.Путин

Москва, Кремль

7 мая 2013 года

№ 79-ФЗ

Вклады в иностранных банках — как открыть

Возможно, у некоторых читателей возникнет вопрос: «А зачем вообще открывать вклады в иностранных банках?». Но многие из тех, кого заинтересовала эта статья, скорее всего, уже все решили для себя.

На самом деле причин может быть много: одним сбережения за рубежом нужны для оплаты обучения, другим – недвижимости, многие просто хотят хранить свои деньги в наиболее надежных банках. Привлекают наших соотечественников в зарубежных кредитных организациях также высокий профессионализм, конфиденциальность и безопасность. Хотя при этом есть и минусы, основными из которых будут более низкая процентная ставка и довольная непростая процедура оформления.

Особенности открытия счета

Так что же нужно знать тем, кто решил открыть вклад за границей?

Во-первых, для этого в большинстве случаев потребуется ваше личное присутствие в офисе банка. Правда, иногда можно обойтись и без него. Некоторые организации имеют представительства в России, которые берут на себя организационную работу, практикуя выезд специалиста. Однако их услуги доступны только очень состоятельным клиентам, готовым внести на хранение довольно внушительную сумму. Другой вариант – когда представитель специализированного агентства сам едет в банк открывать счет с заверенными доверенностями. Также же документы можно выслать почтой, но на такие условия идут далеко не все банки.

Во-вторых, необходимый пакет документов будет отличаться от того, что требуют российские банки. Нужно быть готовым к тому, что придется подтвердить не только свою личность, но и легальность полученных доходов. Большинство россиян, желающих открыть депозит за рубежом – отнюдь не рядовые граждане, а это значит, что процедура идентификации и контроля будет предельно тщательной и может занять ни один день и даже неделю. Ну и сумму нужно подготовить немаленькую, так как размер первоначального взноса во многих иностранных банках весьма солидный.

Ну и сумму нужно подготовить немаленькую, так как размер первоначального взноса во многих иностранных банках весьма солидный.

Официальное уведомление

Тем, кто сможет убедить зарубежный банк в прозрачности своих доходов и успешно пройти процедуру открытия счета, нужно знать о том, что подобные операции в России подлежат валютному контролю и регулируются различными нормативными документами. Например, Федеральный закон №173-ФЗ «О валютном регулировании и валютном контроле» предписывает уведомлять налоговые органы об открытии (закрытии) счета в иностранном государстве не позднее, чем за месяц. В противном случае вам могут просто отказать в открытии депозита.

Не самым приятным моментом будет воздействие Федерального закона №194-ФЗ от 12 ноября 2012 года. Он предусматривает штрафные санкции для российских граждан, решивших перевести свои доходы, полученные за пределами России, на счет в иностранном банке, минуя банки нашей страны. Такие доходы нужно «прогонять» транзитом через российские счета, иначе вас ждет штраф в размере от 75 до 100 процентов всей суммы. Процедура эта не только довольно хлопотна, но еще и чревата дополнительными комиссиями.

Расчет налогов

Еще один нюанс при открытии зарубежного счета заключается в налогообложении получаемой прибыли, то есть процентов по депозиту. В Налоговом кодексе указано, что проценты, получаемые в банках по вкладам, облагаются налогом, если размер годовой ставки превышает ставку рефинансирования, увеличенную на пять (по рублевым вкладам) или 9 пунктов (по вкладам в иностранной валюте).

Казалось бы, что к зарубежным вкладам должна применяться та же норма, но это не так.

Министерство финансов РФ своим письмом от 4 апреля 2013 года поясняет, что банк – это кредитная организация, имеющая лицензию Центрального банка, а, следовательно, зарубежные банки под это определение не попадают. Из этого следует, что проценты, получаемые от размещения депозита в иностранном банке, облагаются налогом в размере 13%, что в сочетании с невысокими ставками довольно ощутимо бьет по карману.

Выбор банка

Немного разобравшись с процедурой открытия вклада можно перейти и непосредственно к выбору организации, которой вы готовы доверить свой капитал. В первую очередь обратим внимание на особенно популярные среди российских вкладчиков страны.

Швейцарские банки на протяжении очень долгого времени являются эталоном качественного банковского обслуживания, сочетающего в себе высокий профессионализм, стабильность и надежность. Деятельность этих кредитных организаций находится под контролем Национального банка Швейцарии вместе с Федеральной банковской комиссией. Все они делятся на несколько групп с довольно резким разграничением функционала.

Более 50% объема финансовых услуг приходится на два крупных банка, являющихся мировыми лидерами: UBS и Credit Suisse. Для обычных вкладчиков больший интерес представляют кантональные банки, предлагающие весь спектр услуг с упором на кредитование и депозиты, а также региональные финансовые организации и банки группы Райффайзен. Есть также частные банки – одни из старейших в Швейцарии, но обслуживают они в основном довольно узкий круг состоятельных клиентов.

Для открытия счета в швейцарском банке понадобится внушительная сумма. А ставки по депозитам находятся на довольно низком уровне, в пределах 1-2 процентов годовых, но можно попробовать увеличить доходность, занявшись инвестициями или торгами на бирже. Такую возможность в режиме онлайн предоставляет своим клиентам, например, Credit Suisse.

Среди россиян популярны и банки Люксембурга, обладающие многими достоинствами швейцарских организаций, но с большими привилегиями для иностранцев. На финансовые учреждения Люксембурга приходится около 25% валового внутреннего продукта и 6-8 процентов мирового оффшорного капитала. Однако в последнее время ведутся разговоры о том, чтобы сделать деятельность банков герцогства более прозрачной с целью борьбы с уклонением от уплаты налогов. Ставки по депозитам здесь повыше, чем в Швейцарии – 4-6 процентов, плюс широкий выбор различных инвестиций для получения максимального дохода. К россиянам особенно лоялен банк DEXIA. Он предъявляет довольно мягкие требования при оформлении документов и имеет в своем штате русскоязычных специалистов.

К россиянам особенно лоялен банк DEXIA. Он предъявляет довольно мягкие требования при оформлении документов и имеет в своем штате русскоязычных специалистов.

Разветвленная по всему миру корреспондентская сеть со множеством посредников делает очень доступными кипрские банки. И, несмотря на недавний кризис, они продолжают пользоваться популярностью. Тем не менее, негативные последствия остались, в том числе и снижение ставок по вкладам, которые находятся на уровне 3-5 процентов.

Банки Латвии предлагают беспроигрышный вариант: качественный сервис в сочетании с невысокими тарифами на обслуживание. Туда даже не обязательно выезжать для открытия счета, да и управлять им можно дистанционно, чаще всего при помощи русифицированных программ. Одним из наиболее популярных является ABLV Bank, открывающий депозиты с небольшим первоначальным взносом. Однако снижения по ставкам не удалось избежать и здесь, в среднем доходность по вкладам составляет около 3-3,5 процентов.

Как новый закон поможет искать нелегальные счета чиновников за рубежом

6 августа вступили в силу изменения в законодательство, направленные на совершенствование борьбы с коррупцией. Генеральная прокуратура РФ самостоятельно

либо через Центральный банк РФ сможет запрашивать сведения о наличии у российских

чиновников вкладов, счетов, наличных денежных средств, ценностей и иностранных

финансовых инструментов в иностранных банках за рубежом. Регулятор в свою

очередь обращается с запросом о предоставлении информации в зарубежные

центральные банки, после чего передает ее в Генеральную прокуратуру РФ.

Инициатором закона вступил Президент РФ Владимир Путин, а Государственная Дума одобрила его в окончательной редакции 24 января.

Что предложено в законе

«Генеральная

прокуратура РФ при необходимости вправе направить запрос в Центральный банк РФ,

который обращается в центральный банк и (или) иной орган надзора иностранного

государства, в функции которого входит банковский надзор, или к иностранному

регулятору финансового рынка с запросом о предоставлении имеющейся у них

информации о наличии у лиц счетов (вкладов), которым в соответствии с законом

запрещается открывать и иметь счета (вклады), а также хранить наличные денежные

средства и ценности в иностранных банках, расположенных за пределами территории

РФ», — сказано в документе.

Также законом предлагается возложить на Генеральную прокуратуру функции

уполномоченного органа по взаимодействию с компетентными органами иностранных

государств при проведении соответствующих проверок.

Чьи счета будут искать

По действующему законодательству ограничения по владению иностранными

счетами и вкладами в зарубежных банках распространяются на лиц, замещающих

государственные должности РФ, государственные должности субъектов РФ, на депутатов всех уровней, руководителей ЦБ РФ, руководителей городских округов,

глав муниципальных районов, глав иных муниципальных образований, исполняющих

полномочия глав местных администраций и других.

Зачем это необходимо

Председатель профильного Комитета по безопасности и противодействию

коррупции Василий Пискарев

Пискарев

Василий Иванович

Депутат Государственной Думы избран в составе федерального списка кандидатов, выдвинутого Всероссийской политической партией «ЕДИНАЯ РОССИЯ»

поясняет, что «после вступления закона в силу появился четкий, эффективный

механизм по контролю за исполнением чиновниками антикоррупционных требований и запретов, что минимизирует возможность у нарушающих запрет на владение вкладами

или счетами за рубежом чиновников скрыть этот факт».

Что грозит за сокрытие

По действующему законодательству за нарушение этого запрета

ответственность предусмотрена самая строгая, напоминает Василий Пискарев. «За сокрытие счета в иностранном банке, если его обнаружат, нарушителю закона

грозит увольнение в связи с утратой доверия, а депутаты лишаются полномочий», —

сказал Председатель Комитета по безопасности и противодействию коррупции.

Рекомендуем подписаться на нашу рассылку по электронной почте. Для того, чтобы получать новости и разъясняющие материалы, необходимо перейти по ссылке и внизу страницы оставить свой e-mail.

Официальный интернет-портал Администрации Томской области — Ошибка

array

(

'code' => 404

'type' => 'CHttpException'

'errorCode' => 0

'message' => 'Невозможно обработать запрос \"anticorruption/front/viewdocument/id/899\".'

'file' => '/var/www/production/yii/framework/yiilite.php'

'line' => 1803

'trace' => '#0 /var/www/production/yii/framework/yiilite.php(1719): CWebApplication->runController(\'anticorruption/...\')

#1 /var/www/production/yii/framework/yiilite.php(1236): CWebApplication->processRequest()

#2 /var/www/production/public/index.php(72): CApplication->run()

#3 {main}'

'traces' => array

(

0 => array

(

'file' => '/var/www/production/yii/framework/yiilite.php'

'line' => 1719

'function' => 'runController'

'class' => 'CWebApplication'

'type' => '->'

'args' => array

(

0 => 'anticorruption/front/viewdocument/id/899'

)

)

1 => array

(

'file' => '/var/www/production/yii/framework/yiilite.php'

'line' => 1236

'function' => 'processRequest'

'class' => 'CWebApplication'

'type' => '->'

'args' => array()

)

2 => array

(

'file' => '/var/www/production/public/index.php'

'line' => 72

'function' => 'run'

'class' => 'CApplication'

'type' => '->'

'args' => array()

)

)

)

Официальный интернет-портал Администрации Томской области — Ошибка | Инспекция государственного технического надзора Томской области

404

Просим прощения, ведутся технические работы

/var/www/production/yii/framework/yiilite. php at line 1803

php at line 1803

#0 /var/www/production/yii/framework/yiilite.php(1719): CWebApplication->runController('anticorruption/...')

#1 /var/www/production/yii/framework/yiilite.php(1236): CWebApplication->processRequest()

#2 /var/www/production/public/index.php(72): CApplication->run()

#3 {main}

Определение иностранных депозитов

Что такое иностранные депозиты?

Термин «иностранные депозиты» относится к депозитам, сделанным физическими и юридическими лицами в национальных банках за пределами США или в них. В отличие от обычных вкладов, размещаемых в местных отделениях, на эти вклады не распространяются страховые взносы или резервные требования. Снисходительность, предоставляемая иностранным депозитам в отношении страхования вкладов и требований к резервированию, является попыткой конкурировать с оффшорными банковскими центрами.

Ключевые выводы

- Иностранные депозиты — это депозиты, сделанные в местных банках за пределами США.

- Эти вклады не покрываются страховкой FDIC, поэтому в случае банкротства банка вкладчик теряет свои деньги.

- FDIC разъяснил это после того, как Великобритания призвала неевропейские банки относиться к иностранным вкладчикам так же, как они относятся к внутренним вкладчикам.

- Все депозиты, сделанные во внутренние отделения в США, обрабатываются одинаково, независимо от того, является ли вкладчик иностранным гражданином или нет.

Как работают иностранные депозиты

Депозиты — это финансовые операции. Они предполагают перевод денег на банковский счет для хранения. Например, человек может решить положить лишние деньги на свой банковский счет. Банк обязуется хранить деньги до тех пор, пока клиент не примет решение об их снятии. Если это сберегательный счет, банк может выплатить владельцу счета проценты на остаток.

Иностранные депозиты — это любые депозиты, внесенные на счета в банках, которые работают за пределами Соединенных Штатов. Обычно это местные банки, хотя они ведут бизнес за пределами страны. Например, корпорация, у которой есть офис в Карибском бассейне с банковским счетом в Bank of America, может делать депозиты в местном отделении. Но есть определенные условия, которые необходимо учитывать владельцам счетов.

Обычно это местные банки, хотя они ведут бизнес за пределами страны. Например, корпорация, у которой есть офис в Карибском бассейне с банковским счетом в Bank of America, может делать депозиты в местном отделении. Но есть определенные условия, которые необходимо учитывать владельцам счетов.

В отличие от вкладов в местных филиалах, они не покрываются Федеральной корпорацией страхования депозитов (FDIC). Это означает, что если банк обанкротится, клиент потеряет свои деньги. Это было разъяснено FDIC в сентябре 2013 года.Объявление было сделано в ответ на новые банковские правила в Великобритании, которые призывали неевропейские банки относиться к иностранным вкладчикам так же, как они относятся к внутренним вкладчикам. Согласно полученным данным, зарубежные отделения американских банков владеют активами на сумму около 1 триллиона долларов доступны в FDIC в 2013 году. Согласно отчету Reuters, 40% этих депозитов находятся в Соединенном Королевстве.

FDIC покрывает остатки до 250 000 долларов США на индивидуальных счетах в банках, застрахованных FDIC.

FDIC пояснил, что иностранные вкладчики, которые делают вклады в отделениях банков на территории США, пользуются федеральным страхованием вкладов, но вкладчики в зарубежные отделения не подлежат такой же защите. Все депозиты, сделанные в филиалы банков США, расположенных в США, рассматриваются одинаково, независимо от того, является ли вкладчик иностранным гражданином или нет. Иными словами, в случае банкротства банка FDIC покрывает эти депозиты в равной степени и отдает предпочтение как иностранным, так и отечественным вкладчикам перед обычными необеспеченными кредиторами.

Особые соображения

Двусторонние иностранные депозиты выплачиваются как в стране, в которой депозит был первоначально сделан, так и в Соединенных Штатах. Например, если гражданин Великобритании делает депозит в иностранном отделении американского банка, расположенного в Великобритании, и может поехать в США и снять деньги с этого счета через местное отделение того же банка, этот счет считается двойная оплата.

Не все депозиты в иностранные банки подлежат двойной оплате.Во многих случаях иностранные депозиты подлежат выплате только в той стране, в которой они были сделаны. Двойная выплата по иностранным депозитам обходится американским банкам дорого, потому что это подвергает их более высоким требованиям к резервному балансу, увеличивает затраты на документацию, возможность применения иностранных нормативных требований, иностранный суверенный риск и другие ловушки.

Важность иностранных банковских учреждений Поскольку иностранные банковские учреждения играют неотъемлемую роль в финансовой системе США, они контролируются и регулируются банковскими властями США. Регулирование и надзор Некоторые FBO, называемые «квалифицированными иностранными банковскими организациями», освобождены от некоторых положений Федеральной резервной системы. Для того чтобы FBO имел право на освобождение от налогов, более половины его мирового бизнеса должно быть банковским, и более половины его банковской деятельности должно происходить за пределами Соединенных Штатов. В соответствии с IBA надзор за иностранными филиалами и агентствами в Соединенных Штатах в первую очередь осуществлялся лицензирующим органом штата и Офисом Валютный контролер (OCC). Закон 1991 года об усилении надзора за иностранными банками (FBSEA) передал эту ответственность Федеральной резервной системе. В результате Федеральная резервная система, как правило, должна ежегодно проверять филиалы и агентства иностранных банков.Эксперты оценивают филиалы и агентства на основе их R, isk management, O perational control, C соответствия и A sset quality, или сокращенно ROCA. Кроме того, Федеральная резервная система оценивает финансовые условия материнских банков, чтобы гарантировать, что банки могут эффективно управлять своими филиалами и агентствами в США и поддерживать их. В ответ на все более сложную и разнообразную финансовую практику банков эксперты уделяют особое внимание методам управления рисками и средствам контроля как отечественных, так и иностранных банков. Если Федеральная резервная система или другие органы банковского надзора обнаруживают, что у банковского учреждения есть проблемы с соблюдением требований или используются ненадежные банковские методы, они могут принять различные меры для решения этих проблем. В менее серьезных случаях надзорные органы обычно предпринимают неформальные действия, например, требуют от проблемного учреждения письменных обязательств. Однако в более серьезных случаях может быть принят ряд юридических мер различной степени тяжести. В наиболее серьезных случаях деятельность иностранного банковского учреждения в США может быть прекращена, а учреждение может быть выслано из Соединенных Штатов. Создание иностранного банковского учреждения Виды и виды деятельности иностранных банковских учреждений Филиалы иностранных банков, однако, сталкиваются с определенными ограничениями. Хотя филиалы могут принимать депозиты любого размера от иностранцев, они могут принимать депозиты только на сумму, превышающую 100000 долларов США (оптовые вклады) от граждан и резидентов США. Кроме того, в результате FBSEA вклады в любом филиале иностранного банка, учрежденном после 19 декабря 1991 г., не покрываются страхованием вкладов в США; Страхование вкладов теперь предлагается только депозитарным учреждениям, зарегистрированным в США. Иностранные агентства специализируются на предоставлении коммерческих займов для финансирования международных сделок и могут принимать только краткосрочные депозиты, связанные с такими сделками. Корпорации Edge Act зафрахтованы Федеральной резервной системой в основном для участия в международной банковской деятельности. Такая деятельность включает прием депозитов для финансирования проектов за рубежом и предоставление международных платежных услуг. Корпорации соглашения по сути такие же, как корпорации Edge, но зарегистрированы государствами. Дочерние компании иностранных банков в США, поскольку они зарегистрированы в Соединенных Штатах, могут стать членами Федеральной резервной системы и заниматься любой разрешенной банковской деятельностью.С. принадлежащие банки. В декабре 2006 года иностранные банковские организации управляли или контролировали 188 филиалов, 133 агентства, 62 коммерческих банка США и 8 корпораций Edge или Agreement. Значительная часть активов иностранных банковских учреждений состоит из коммерческих и промышленных кредитов. В декабре 2006 года иностранные банковские учреждения держали около 216 миллиардов долларов коммерческих и промышленных кредитов, что составляет примерно 18 процентов от общей суммы в Соединенных Штатах. апрель 2007 |

FDIC: Foreign Deposits Of U.S. Banks не будут застрахованы | Сообщение в блоге

Депозиты в иностранных банках, включая филиалы учреждений США, не имеют права на государственное страхование в соответствии с окончательным правилом, утвержденным советом директоров Федеральной корпорации по страхованию вкладов во вторник.

Депозиты в зарубежных филиалах американских банков с 2001 года увеличились вдвое и теперь составляют почти 1 триллион долларов, по данным FDIC. Во многих случаях эти отделения не занимаются приемом депозитов физических лиц или другими банковскими услугами для физических лиц.Вместо этого их вкладчиками являются крупные предприятия, которые выбирают банковские услуги в иностранном филиале американского банка по депозитным соглашениям, регулируемым иностранным законодательством, чтобы воспользоваться преимуществами многонациональной филиальной сети крупного банка, которая позволяет переводить средства в филиалы и из них. расположены в разных странах и часовых поясах.

расположены в разных странах и часовых поясах.

В настоящее время в соответствии с Федеральным законом о страховании вкладов средства, депонированные в зарубежных филиалах банков США, не считаются депозитами, если они не подлежат двойной оплате в США.S. Однако, по данным FDIC, «подавляющее большинство» вкладов иностранных филиалов американских банков подлежат выплате только за пределами США. В прошлом размещение депозитов в иностранных филиалах с двойной выплатой было бы дорогостоящим для банков США по нескольким причинам, включая увеличение базы оценки страхования вкладов учреждения и нормативные требования, налагаемые Федеральной резервной системой.

Однако в последнее время эти проблемы стали менее проблематичными. Приняв Закон Додда-Франка, Конгресс изменил базу оценки страхования вкладов, так что теперь она, по сути, покрывает все обязательства, включая депозиты иностранных филиалов.Федеральная резервная система теперь также допускает большую гибкость в отношении резервов, которые банки должны держать под свои обязательства по депозитам, и выплачивает проценты по этим фондам.

Зарубежные разработки также меняют ситуацию. В недавнем консультативном документе Управления пруденциального регулирования Великобритании (PRA), ранее называвшегося Управлением финансовых услуг, предлагается запретить банкам из стран, не входящих в Европейскую экономическую зону, в которых действуют законы о предпочтениях вкладчиков, принимать депозиты в своих учреждениях.K. отделения, если банки не предпримут шаги для обеспечения того, чтобы вкладчики из Великобритании не оказались в худшем положении в соответствии с законами о предпочтениях вкладчиков, чем вкладчики в стране происхождения, в случае банкротства банка.

В документе PRA упоминается, что такие усилия могут включать изменение соглашений о депозитных счетах, чтобы сделать депозиты филиалов в Великобритании подлежащими двойной оплате в Соединенных Штатах. В результате ожидается, что некоторые крупные банки США изменят свои депозитные соглашения, сделав депозиты филиалов Великобритании подлежащими выплате как в Великобритании, так и в США, чтобы предоставить предпочтение вкладчикам в США. К. отраслевые депозиты. Окончательное правило, принятое FDIC, уточняет, что депозиты этих британских филиалов не застрахованы FIDC.

К. отраслевые депозиты. Окончательное правило, принятое FDIC, уточняет, что депозиты этих британских филиалов не застрахованы FIDC.

Окончательное правило не влияет на страхование FDIC вкладов в зарубежных военных банковских учреждениях, которые регулируются постановлениями Министерства обороны.

FDIC страхует вклады до 250 000 долларов, 6 940 банков и сберегательных ассоциаций.

12 CFR § 204.128 — Депозиты в иностранных филиалах, гарантированные местным офисом депозитного учреждения.| CFR | Закон США

(a) Принимая депозиты в зарубежных филиалах, некоторые депозитарные учреждения могут время от времени заключать соглашения с вкладчиками, которые фактически гарантируют выплату таких депозитов в Соединенных Штатах, если иностранный филиал не может произвести платеж. Возник вопрос, подпадают ли такие депозиты под действие Правила D, и эта интерпретация предназначена для пояснения.

(b) Раздел 19 Закона о Федеральной резервной системе, устанавливающий резервные требования, не применяется к депозитам депозитного учреждения, «подлежащим оплате только в его офисе, расположенном за пределами США и округа Колумбия» (12 U.S.C 371a; 12 CFR 204.1 (c) (5)). В 1918 году Правление постановило, что требования раздела 19 в отношении резервов, хранимых банками-членами, не применяются к иностранным филиалам (1918 Fed. Res. Bull. 1123). Совет также определил фразу «Любой депозит, который подлежит оплате только в офисе, расположенном за пределами Соединенных Штатов», в § 204.2 (t) Правила D, 12 CFR 204.2 (t).

(c) Правление считает, что это освобождение от резервных требований должно быть ограничено депозитами в иностранных филиалах, в отношении которых вкладчик имеет право, в соответствии с его соглашением с депозитным учреждением, требовать платежа только за пределами Соединенных Штатов, независимо от особых обстоятельств. .Исключение предназначено главным образом для того, чтобы иностранные отделения депозитных учреждений США могли конкурировать на более почти равной основе с банками в зарубежных странах в соответствии с законами и постановлениями этих стран. Клиент, который делает депозит, который подлежит выплате исключительно в иностранном филиале депозитного учреждения, принимает на себя любой риск, который может существовать в связи с тем, что зарубежная страна, в которой расположен филиал, может наложить ограничения на снятие средств. Когда оплата депозита в иностранном филиале гарантируется обещанием платежа в офисе в Соединенных Штатах, если он не оплачен в иностранном офисе, вкладчик больше не принимает на себя этот риск, но пользуется по существу такими же правами, как если бы депозит был сделано в U.С. офис депозитарного учреждения. Совет считает, что для обеспечения эффективности Положения D и предотвращения его обхода такие гарантированные депозиты в иностранных филиалах должны подпадать под действие этого постановления.

Клиент, который делает депозит, который подлежит выплате исключительно в иностранном филиале депозитного учреждения, принимает на себя любой риск, который может существовать в связи с тем, что зарубежная страна, в которой расположен филиал, может наложить ограничения на снятие средств. Когда оплата депозита в иностранном филиале гарантируется обещанием платежа в офисе в Соединенных Штатах, если он не оплачен в иностранном офисе, вкладчик больше не принимает на себя этот риск, но пользуется по существу такими же правами, как если бы депозит был сделано в U.С. офис депозитарного учреждения. Совет считает, что для обеспечения эффективности Положения D и предотвращения его обхода такие гарантированные депозиты в иностранных филиалах должны подпадать под действие этого постановления.

(d) Соответственно, депозит в иностранном филиале депозитного учреждения, который гарантирован местным офисом, подлежит резервным требованиям Положения D так же, как если бы депозит был сделан во внутреннем офисе. Эта интерпретация никоим образом не предназначена для того, чтобы помешать головному офису U.S. bank от погашения займов, предоставления авансов или предоставления капитальных средств своим зарубежным филиалам, в соответствии с требованиями резерва по обязательствам в евровалюте.

Самые высокие процентные ставки в оффшорных банках в мире в 2021 году

Дата: Ереван, Армения

Армения может быть одной из скрытых жемчужин для туристов в мире.

Мой новый любимый отель здесь, Александр, вполне возможно, лучший пятизвездочный отель, в котором я останавливался за последний год.Сервис здесь отличный: от удивительно аутентичного мексиканского ресторана до удивительно современных магазинов, торгующих шарфами Ferragamo.

В Ереване также есть диаспора, которая требует высококачественных продуктов и услуг. Армяне живут в Лос-Анджелесе, Париже и по всему миру, а затем возвращаются домой, чтобы навязать то, что они узнали за границей.

А вот чего нет в других странах: одни из самых высоких в мире банковских процентных ставок.

Я провел много времени в этой части мира на протяжении многих лет, покупая несколько объектов недвижимости в Грузии и открывая банковские счета по всему региону.Теперь я обращаю внимание на недавно настроенную на реформы Армению, которая также является одним из лучших мест для найма удаленных сотрудников.

Но давайте поговорим о банках. Хотя процентные ставки по счетам в долларах США немного повысились благодаря повышению процентных ставок ФРС, идея заработать 1,8% в банке США не совсем интересна, даже если эти проценты теперь не облагаются налогом для меня как бывшего гражданина США.

Вот тут и появляются иностранные банки.

КАК ЗАРАБОТАТЬ САМЫЕ ВЫСОКИЕ ПРОЦЕНТНЫЕ СТАВКИ

Хотя размещение денег в долларах США, евро или британских фунтах в банках развитых стран может показаться безопасным и, вероятно, должно составлять значительную часть вашего денежного портфеля, есть и другие варианты.

Хотя я бы не стал спешить с открытием срочного депозита в турецких лирах, учитывая недавние события, есть и другие валюты, которые, как я ожидаю, вырастут в цене или, по крайней мере, останутся без изменений по отношению к моему эталонному доллару США. Это означает, что мне может быть выгодно владение другими валютами с гораздо более высокими процентными ставками.

Есть также развивающиеся мировые банки, которые отчаянно нуждаются в долларах США или евро и готовы за это хорошо заплатить. Опять же, существует риск того, что само учреждение может быть не таким надежным, но во многих случаях вы можете найти банки, которые поддерживаются или принадлежат более крупным банкам или богатым семейным офисам.

По сути, вам могут заплатить за принятие одного из двух рисков: институционального риска или валютного риска. Оба эти риска являются существенными, но я бы сказал, что при тщательном планировании вы можете устранить все, кроме иллюзий обоих рисков. Мне нравится инвестировать в места с относительно низким уровнем риска, но которые воспринимаются как высокорисковые обычным парнем, сидящим в кресле в Аделаиде, Кардиффе или Лоуренсе, штат Канзас.

В конце концов, большинству людей в мире за пределами западного мира также возвращаются деньги.Инвестируйте в стабильные валюты в хорошо управляемых банках, и, пока вы получаете свои деньги обратно с процентами, вы ничего не потеряете, но вам заплатят больше за риск. Вы даже можете получить большую банковскую конфиденциальность.

С учетом сказанного, давайте рассмотрим несколько стран, в которых выплачиваются самые высокие процентные ставки по вашим срочным депозитам.

Но сначала отказ от ответственности…

Информация здесь основана на моем личном опыте и мнениях и может быстро меняться, поэтому вы всегда должны подтверждать процентные ставки и другие существенные факты для себя.Эта статья не может постоянно обновляться. Банковское дело и инвестирование в зарубежные страны и иностранную валюту сопряжены с риском, и никакая статья в блоге не может принять во внимание вашу терпимость к риску или личную ситуацию. Используйте эту информацию в качестве руководства, но не полагайтесь на нее со своими деньгами и не обвиняйте меня, если иностранная валюта теряет ценность или оффшорный банк вызывает у вас проблемы.

Теперь перейдем к списку банковских юрисдикций.

СТРАНЫ С ВЫСОКИМИ ПРОЦЕНТНЫМИ СТАВКАМИ

Грузия — отличная страна для установки флагов, а их банки остаются современными и удобными для иностранцев

ГРУЗИЯ

Давайте начнем к северу отсюда, в столице Грузии Тбилиси.Я уже говорил, что в Грузии, возможно, самое простое место в мире для открытия банковского счета. Хотя многие банки сбиты с толку FATCA или излишне замедляют процесс, вы все равно можете легко открыть счет в Грузии, если знаете, куда идти. Более того, Грузия предлагает одни из самых высоких процентных ставок по депозитам в местной валюте.