Вклад в иностранной валюте

В Экспобанке вы можете открыть валютный счет и внести депозит в иностранной валюте. Можно открыть депозит в иностранной валюте на определенный срок под высокие проценты (срочный депозит), или бессрочный вклад «до востребования», который всегда будет в вашем распоряжении.

Воспользуйтесь всеми преимуществами срочного вклада:

- Высокая процентная ставка.

- Первоначальная сумма вклада всего 500 евро.

- По суммам срочных вкладов более 10000 евро со сроком 3,6,9,12,13 или 15 месяцев – возможность ежемесячной выплаты процентов.

- Автоматическая пролонгация общей суммы вклада.

| Срок | 1 месяц | 3 месяца | 6 месяцев | 9 месяцев | 12 месяцев | 13 месяцев | 15 месяцев |

| Валюта | ЕВРО | ЕВРО | ЕВРО | ЕВРО | ЕВРО | ЕВРО | ЕВРО |

| Сумма | Мин. 500 500 | Мин. 500 | Мин. 500 | Мин. 500 | Мин. 500 | Мин. 500 | Мин. 500 |

| НПС | 0,00% | 0,25% | 0,40% | 0,40% | 1,25% | 0,60% | 0,60% |

| ЭПС | 0,00% | 0,21% | 0,34% | 0,34% | 1,06% | 0,51% | 0,51% |

Пример расчета:

| Тип депозита | Срочный вклад | Срочный вклад | Срочный вклад | Срочный вклад | Срочный вклад | Срочный вклад | Срочный вклад |

| Мин. 500 | Мин. 500 | Мин. 500 | Мин. 500 | Мин. 500 | Мин. 500 | Мин. 500 | |

| Период | 1 месяц | 3 месяца | 6 месяцев | 9 месяцев | 12 месяцев | 13 месяцев | 15 месяцев |

| Валюта депозита | ЕВРО | ЕВРО | ЕВРО | ЕВРО | ЕВРО | ЕВРО | ЕВРО |

| Сумма (минимум 500) | 10 000 | 10 000 | 10 000 | 10 000 | 10 000 | 10 000 | 10 000 |

| НПС (в год) фиксированная | 0,00% | 0,25% | 0,40% | 0,40% | 1,25% | 0,60% | 0,60% |

| ЭПС (в год) | 0,00% | 0,21% | 0,34% | 0,34% | 1,06% | 0,51% | 0,51% |

| Критерий для индексации | Нет | Нет | Нет | Нет | Нет | Нет | Нет |

| Налог в процентном выражении | 15% | 15% | 15% | 15% | 15% | 15% | 15% |

| Налог в абсолютном выражении | 0 | 0,92 | 2,99 | 4,50 | 18,75 | 9,77 | 11,23 |

| Общая сумма депозита по истечении срока размещения с начисленными процентами после налогообложения | 10 000,00 | 10 005,23 | 10 016,93 | 10 025,50 | 10 106,25 | 10 055,34 | 10 063,62 |

Данные действительны с 01. 01.2018.

01.2018.

Банк участвует в системе обязательного страхования вкладов, действующей в Республике Сербии, для получения дополнительной информации см http://www.aod.rs

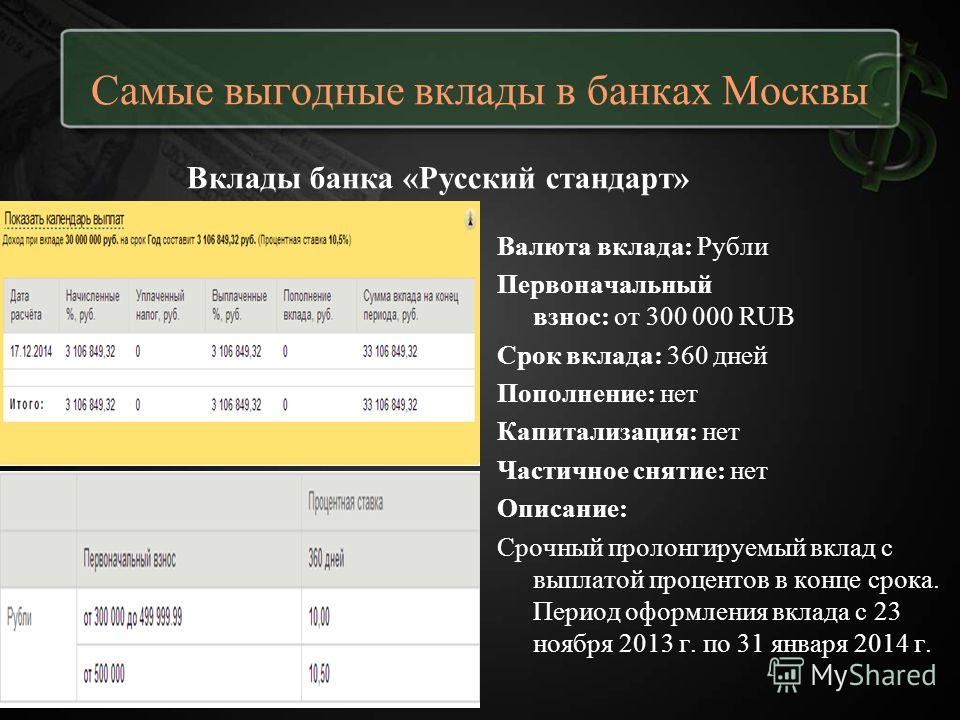

Вклады в рублях и валюте

Вклад в рублях. Процентная ставка до 6,25% годовых. Льготные ставки досрочного востребования вклада | |||

Вклад в рублях. Процентная ставка до 4,25% годовых.

| |||

Вклад в рублях. Процентная ставка до 2% годовых в рублях. Срок вклада 31 день, 91 день и 181 день | |||

Вклад в рублях. | |||

Вклад в рублях. Процентная ставка до 6% годовых. Ежемесячная капитализация процентов или перечисление на карту. Льготная ставка досрочного востребования | |||

Вклад в рублях. Процентная ставка 0,01% годовых | |||

Вклад в рублях. Вклад для перечисления пенсии. Ставка до 4% годовых. Расходование средств в пределах суммы вклада без потери ставки | |||

Вклад в рублях. | |||

Вклад в долларах США. Процентная ставка 0.01% годовых | |||

Вклад в долларах США. Процентная ставка до 0.6% годовых | |||

Вклад в долларах США. Процентная ставка 0,05% годовых | |||

Вклад в долларах США. Процентная ставка по вкладу — до 0.5% годовых. | |||

Вклад в долларах США. Процентная ставка до 0.4% годовых. Ежемесячная выплата и капитализация процентов |

Вклады в долларах. Депозиты в иностранной валюте в Минске

ДОПОЛНИТЕЛЬНАЯ ИНФОРМАЦИЯ

Каждому клиенту ОАО «Технобанк» предлагает возможность открыть выгодные вклады в иностранной валюте на удобный срок и на привлекательных условиях.

«Наше будущее» — валютный депозит, рассчитанный на родителей, которые предпочитают планировать будущее своих детей на долгосрочный период. Его преимущество заключается в стабильно высокой ставке, возможности дополнительного пополнения, капитализации и выплате процентов за каждый месяц. Вклад в валюте на 5 лет — это стабильный способ сохранения и преумножения сбережений, которые послужат надёжным фундаментом для будущего вашего ребенка.

Среди предложений Банка существуют вклады в долларах на более короткие сроки. К таким относится депозит «Новый», рассчитанный на 2 года, с минимальной суммой взноса в 1000 долларов США. Валютный вклад «Отличный» — для того, кто не желает ждать, а готов получить прибыль уже после первого года. Максимально доступный срок — 365 дней, минимальный взнос — от 100 долларов США.

Депозит «Новая вершина» — выгодное предложение, доступное в долларах, евро и белорусских рублях. Дополнительное преимущество отзывного вклада — это возможность его закрытия до конца установленного срока при срочной необходимости возврата денежных средств.

На сайте создан специальный калькулятор вкладов, с помощью которого можно прямо в режиме онлайн рассчитать прибыльность вклада в иностранной валюте. Для этого достаточно указать сумму первоначального взноса и срок, на который вы планируете сделать вложение. Калькулятор позволит сравнить предлагаемые депозиты и выбрать наиболее подходящий.

Оформить вклады в иностранной валюте вы можете в отделениях банка в Минске, а также во всех областных городах: Могилеве, Витебске, Гомеле, Гродно и Бресте.

Вклады нашего Банка предлагаются в долларах и евро. Доступны также депозиты в белорусских и российских рублях.

Где оформить вклад

Минск

Гомель

Гродно

- бульвар Ленинского комсомола, 7а

- Тел: +375 152 48-58-82

Брест

Могилев

Витебск

Бобруйск

Как пользоваться калькулятором вкладов

ОАО «Технобанк» предлагает гибкие и выгодные условия кредитовании для физических лиц на любые нужды: потребительский кредит наличными или кредитную карточку, рефинансирование кредита, уже взятого в другом банке, кредит на покупку автомобиля, рассрочку в сети партнёров Технобанка.

Широкая линейка продуктов позволит каждому выбрать для себя наиболее подходящие условия: без поручителей, с доступными процентными ставками, оформление от 1,5 часа.

Кредитный калькулятор поможет быстро подобрать лучшее предложение которое соответствует вашим требованиям:

• выберите сумму, а так же срок кредитования

• укажите ваш среднемесячный доход в белорусских рублях

• выберите вариант обеспечения по кредиту

Произведите расчет онлайн, и узнайте перечень подходящих для вас кредитных продуктов, а также необходимую сумму ежемесячного платежа с учетом требуемой суммы и процентной ставки по кредиту.

Где оформить вклад в долларах?

Открыть вклад в долларах можно с помощью интернет-банкинга или офлайн в следующих отделениях Банка:

Минск

Гродно

- бульвар Ленинского комсомола, 7а

- Тел: +375 152 48-58-82

Открыть банковский вклад в Технобанке – это возможность не только обеспечить безопасные условия хранения ваших средств, но и обеспечить себе стабильный пассивный доход. В нашем банке можно открыть депозит в белорусских рублях, долларах, евро и российских рублях.

В нашем банке можно открыть депозит в белорусских рублях, долларах, евро и российских рублях.

Вместе с обычным депозитом есть возможность открыть онлайн-депозит через систему интернет-банкинга или через приложение. На сегодня наиболее популярные вклады — это депозиты в белорусских рублях. По сравнению с другими валютами для них характерны наиболее привлекательные процентные ставки, позволяющие получить больший доход. Физические лица, желающие открыть выгодный вклад в белорусских рублях, долларах, евро и российских рублях, могут воспользоваться специальными предложениями от ОАО «Технобанк».

Оформляя вклад в нашем банке, вы можете быть уверены в стабильности своей прибыли. Со своей стороны, мы вам гарантируем полную сохранность ваших средств, высокую процентную ставку и гибкие условия, что обеспечивает вам возможность выбора наиболее актуального для вас варианта.

В данный момент по Вашему запросу ничего не найдено, попробуйте изменить параметры фильтра

обратите внимание

Есть вопросы?

Мы подберем для Вас оптимальное предложение или просто дадим ценный совет.

8 (017) 388-57-57 Пн-пт: с 8:00 до 20:00 ,Сб: с 09:30 до 19:00, Вс: с 9:30 до 17:00

ОТ ИДЕИ ДО ПРИБЫЛИ — ОДИН БАНК

где можно открыть валютный вклад по ставкам 2015 года :: Финансы :: РБК

Большинство банков снизили ставки по валютным вкладам до 1-2% годовых. Тем не менее, некоторым кредитным организациям удается поддерживать доходность вкладов на уровне 2015 года. Стоит ли открывать такие депозиты?

Фото: Владислав Шатило / РБК

После резкого скачка в конце 2014 года ставки по вкладам в долларах и евро постепенно снижались. В декабре 2014 года по депозитам в американской валюте банки давали в среднем 5,22%, а в европейской — 4,88% (статистика ЦБ). При этом, как писал РБК, в отдельных банках можно было найти ставки на уровне 8% годовых. Сейчас это кажется фантастикой: по данным ЦБ, в апреле 2016 года (это самая свежая статистика) средневзвешенная ставка по годовым вкладам в долларах составила 1,3%, в евро — 0,8%.

В декабре 2014 года по депозитам в американской валюте банки давали в среднем 5,22%, а в европейской — 4,88% (статистика ЦБ). При этом, как писал РБК, в отдельных банках можно было найти ставки на уровне 8% годовых. Сейчас это кажется фантастикой: по данным ЦБ, в апреле 2016 года (это самая свежая статистика) средневзвешенная ставка по годовым вкладам в долларах составила 1,3%, в евро — 0,8%.

Основная причина обвала ставок в том, что банкам просто не нужны доллары и евро, заявил РБК главный аналитик Сбербанка Михаил Матовников. У российских банков недостаточно направлений для размещения валюты, соглашается старший аналитик АКРА Дмитрий Куликов. Кроме того, валютные ставки толкает вниз постепенное снижение странового риска, подчеркивает он. К слову, в Сбербанке ставки уже едва превышают нулевое значение: по вкладам в долларах на три месяца и в евро на все сроки доходность составляет 0,01%. «Валютный вклад стал альтернативой хранению денег в подушке», — подчеркнул директор по обслуживанию «БКС Премьер» Антон Граборов.

Ставки для избранных

Тем не менее в отдельных банках еще можно найти ставки, сравнимые с доходностью валютных вкладов в конце 2014 — начале 2015 года. Как ни удивительно, самый выгодный вклад на рынке предлагает не крошечный банк из третьей сотни, а Россельхозбанк, который входит в десятку системно значимых кредитных организаций по версии ЦБ. Например, по долларовому вкладу «Ваш доход» банк обещает 4% годовых, а по депозиту «Золотой» — 4,05%. Но, к сожалению, оба предложения не рассчитаны на широкий круг вкладчиков. Проблема — в высоком пороге входа: в первом случае он равен $3 млн, во втором — $50 тыс.

По словам аналитика Fitch Сергея Попова, высокие ставки в Россельхозбанке обусловлены тем, что в 2017 году ему предстоит выплатить по $2,4 млрд евробондам и для этого ему нужна валюта. Попов отмечает, что на 1 января 2016 года у Россельхозбанка было $590 млн валютных депозитов граждан, на 1 мая — уже $815 млн. На 1 июня валютная ликвидность банка достигла $1,5 млрд, но банк досрочно погасил долг на $800 млн, который по графику должен был выплатить лишь в 2021 году. В результате ликвидность, скорее всего, снизилась, поясняет Попов. По его словам, возможно, банк хочет пополнить ее за счет валютных депозитов.

В результате ликвидность, скорее всего, снизилась, поясняет Попов. По его словам, возможно, банк хочет пополнить ее за счет валютных депозитов.

Ставка зеленеет: почему копить по-прежнему выгоднее в долларах | Статьи

Несмотря на постепенную дедолларизацию российской экономики, из всех иностранных валют выгоднее всего открывать вклады именно в долларах США. Средние ставки по депозитам в американской валюте примерно в пять раз выше, чем условия по вкладам в евро, и составляют 2,08%. Регулятор стремится снизить выгодность валютных депозитов, но они до сих пор востребованы среди населения и занимают около 20% всех привлеченных средств, рассказали «Известиям» банковские аналитики. Проценты по таким вкладам зависят в первую очередь от ставок национальных регуляторов — Федеральной резервной системы США (ФРС) и Европейского центрального банка (ЕЦБ). Эксперты утверждают: дедолларизация — длительный процесс, который построен не на отказе от валютных вкладов, а на повышении эффективности экономики и укреплении рубля.

Доллар против евро

Дедолларизация российской экономики стартовала осенью 2018 года, однако ставки по вкладам в американской валюте по-прежнему не снижаются. Впрочем, ЦБ всё же стремится сделать эти депозиты менее выгодными. Так, уже с 1 июля регулятор повысит нормативы обязательных резервов по вкладам физлиц в валюте на один процентный пункт — до 8%, тогда как обязательные резервы по вкладам в рублях составляют 4,75%. Соответствующее распоряжение опубликовано на сайте регулятора.

Сегодня средняя процентная ставка по долларовым сбережениям на срок от полугода до года составляет 2,08%. Для вкладов в евро она почти в пять раз ниже — 0,42%, следует из статистики на сайте ЦБ. На запрос «Известий», почему складывается такая ситуация, в Банке России ответа не предоставили.

При установлении процентов по вкладам в валюте кредитные организации в первую очередь ориентируются на ставки национальных регуляторов — ФРС США и ЕЦБ, пояснили «Известиям» в банках из топ-30. Так, ставка американского регулятора сейчас составляет 2,5%, а ЕЦБ — 0%.

Так, ставка американского регулятора сейчас составляет 2,5%, а ЕЦБ — 0%.

Фото: РИА Новости/Максим Богодвид

— В Еврозоне вялый экономический рост и низкая инфляция, поэтому ставки на нулевом уровне. В США, наоборот, проценты на протяжении последних полутора лет растут. Сейчас ключевая ставка ФРС уже больше 2%. Этим и обусловлены относительно высокие проценты по депозитам в долларах и низкие — в евро, — рассказал старший экономист банка «Открытие» Максим Петроневич.

При установлении ставок банки отталкиваются и от спроса на валютные кредиты: компаниям требуются займы именно в долларах, поэтому депозиты в этой валюте востребованы кредитными организациями. Это дополнительно стимулирует их устанавливать доходность на сбережения в американской валюте выше, чем на другие денежные единицы.

При этом интерес к рублевым вкладам среди населения намного выше, чем к валютным. Открыть депозит в российской денежной единице можно под 7% годовых. Вслед за снижением ключевой ставки ЦБ проценты по рублевым вкладам будут снижаться, однако они по-прежнему более выгодны, чем депозиты в валюте.

Вслед за снижением ключевой ставки ЦБ проценты по рублевым вкладам будут снижаться, однако они по-прежнему более выгодны, чем депозиты в валюте.

Фото: ИЗВЕСТИЯ/Алексей Майшев

— Максимальная ставка по вкладам в долларах была зафиксирована в 2015 году. Тогда на фоне глобальной коррекции на развивающихся рынках российские банки для поддержания собственной валютной ликвидности были вынуждены повысить ставку по долларовым вкладам. В среднем по рынку в 2015-м она составляла 3,08%, — рассказал «Известиям» директор департамента операций на финансовых рынках банка «Русский стандарт» Максим Тимошенко.

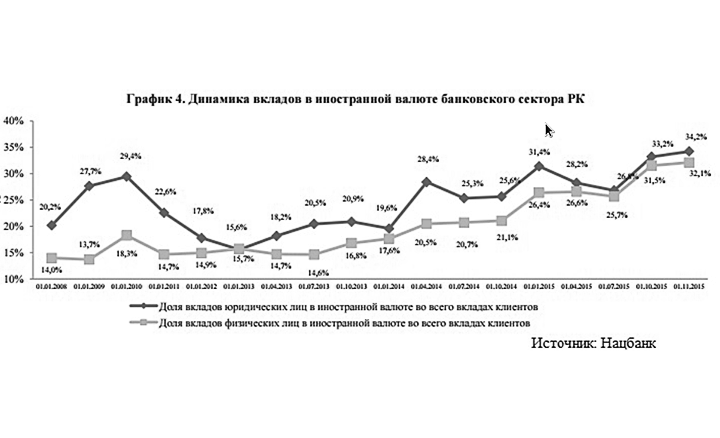

Сейчас на розничном рынке валютные депозиты составляют около 20% всех привлеченных средств, или порядка $93 млрд, рассказала «Известиям» главный экономист Альфа-банка Наталия Орлова. Это достаточно высокий показатель: например, на минимуме долларизации, в конце 2007 года, объем валютных вкладов составлял 13% депозитной базы, пояснила она.

А в чем копить?

В банках опасаются, что ужесточение политики ЦБ в отношении вкладов в иностранных денежных единицах и программа дедолларизации могут подтолкнуть россиян выводить деньги из банковского сектора и хранить их «под подушкой». В условиях санкций такой сценарий выглядит слишком значительным риском для российской банковской системы, считают в финансовых организациях.

Аналогом долларовых депозитов могут стать вклады в других валютах, например, в евро, в швейцарских франках, в британских фунтах и даже в китайских юанях, считает директор Института стратегического анализа ФБК Grant Thornton Игорь Николаев. Но эти валюты не так ликвидны по сравнению с долларом — не во всех отделениях их можно обменять, и это делает такие денежные единицы менее привлекательными для вложений, добавил он.

Фото: ИЗВЕСТИЯ/Александр Казаков

Еще одна альтернатива валютным депозитам — российские и зарубежные облигации. В условиях низкой инфляции это один из самых эффективных способов делать сбережения, считает эксперт.

— Дедолларизация — длительный процесс, который основывается на построении сильной, крупной и эффективной экономики. Недавно юань стал мировой резервной валютой, потому что китайская экономика — одна из ведущих в мире. Именно таков прямой путь к настоящей дедолларизации, — заключил Игорь Николаев.

По его мнению, процесс дедолларизации может приобрести глобальное значение на фоне мировых торговых войн. Европа тоже заинтересована в уменьшении объемов американской валюты во взаимных расчетах, что благоприятно скажется на российской дедолларизации, отметил эксперт.

ЧИТАЙТЕ ТАКЖЕ

Почему процент по валютным вкладам всегда ниже, чем по рублевым? | Экономика | Деньги

В совокупном объеме вкладов на долю депозитов в иностранной валюте приходится 21,1%, свидетельствуют данные Центрального банка России. Это прилично, учитывая, что проценты по вкладам в евро и долларах в разы меньше, чем по рублевым. Средневзвешенная ставка по депозитам в американской валюте — 1,66% (на срок от года до трех лет), в евро — вообще 0,4% годовых.

А почему условия по валютным вкладам хуже, чем по рублевым? АиФ.ru узнал у экспертов.

Резервы, ставки, риски

Есть несколько причин, почему ставки по вкладам в рублях выше, чем по вкладам в долларах. Прежде всего на это влияют нормы обязательных резервов, которые устанавливаются Центробанком для коммерческих финансовых организаций. Резервные требования по обязательствам банков (то есть по остаткам на счетах клиентов) в валюте почти в два раза выше, чем по обязательствам в рублях. Банки отчисляют в резерв, размещаемый в Центробанке, 8% от остатков по валютным счетам и 4,75% по остаткам в рублевых счетах.

«Выглядит эта схема следующим образом. Банку, чтобы вернуть проценты вкладчикам, необходимо разместить привлеченные средства так, чтобы доход от этого размещения позволял не только выплатить клиенту процент, но и заработать самому. Резервирование в Банке России сразу же временно изымает у банков определенную сумму, из-за чего финансовые организации вынуждены отрабатывать то, что они должны отдать вкладчику, используя уже уменьшенную сумму. При таких нормах резервирования, как у нас сейчас, у банков в распоряжении остается меньший объем валютных средств, чем рублевых. Даже при одинаковых возможностях для размещения банками рублевых и валютных средств в плане доходности в этом случае все равно ставки по валютным депозитам были бы ниже рублевых. А в условиях, когда у нас валютные средства можно разместить с гораздо более низкой доходностью по сравнению с рублевыми, ставка привлечения банками валюты будет еще ниже», — говорит директор Центра финансовых технологий Финансового университета, кандидат экономических наук Дмитрий Трофимов.

При таких нормах резервирования, как у нас сейчас, у банков в распоряжении остается меньший объем валютных средств, чем рублевых. Даже при одинаковых возможностях для размещения банками рублевых и валютных средств в плане доходности в этом случае все равно ставки по валютным депозитам были бы ниже рублевых. А в условиях, когда у нас валютные средства можно разместить с гораздо более низкой доходностью по сравнению с рублевыми, ставка привлечения банками валюты будет еще ниже», — говорит директор Центра финансовых технологий Финансового университета, кандидат экономических наук Дмитрий Трофимов.

Когда банк получает деньги клиентов в виде вклада, он должен иметь возможность разместить их в другом месте по более высокой ставке. Это позволит обеспечить вкладчику обещанную доходность, а также покрыть операционные издержки финансовой организации и гарантировать ему доходность. Это правило работает как для рублевых, так и для валютных вкладов. «Допустим, банк привлек средства на депозит под 6% годовых. Значит, в этом случае ему нужно разместить деньги под 8-12% годовых в зависимости от уровня риска. Для этого существует много инструментов. Например, банк может использовать эти средства для выдачи кредитов. Но если с рублевыми кредитами все достаточно просто, то кредитование в валюте в России не слишком распространено. В связи с этим банки используют в качестве альтернативы другие инструменты. Там уровень ставок совсем другой. 3-4% годовых — это максимум, на который можно рассчитывать. Как следствие, и вклады принимаются под 1-2% годовых, а не под 9%, как в случае с рублями», — отмечает заместитель председателя правления VestaBank Алексей Федоров.

Значит, в этом случае ему нужно разместить деньги под 8-12% годовых в зависимости от уровня риска. Для этого существует много инструментов. Например, банк может использовать эти средства для выдачи кредитов. Но если с рублевыми кредитами все достаточно просто, то кредитование в валюте в России не слишком распространено. В связи с этим банки используют в качестве альтернативы другие инструменты. Там уровень ставок совсем другой. 3-4% годовых — это максимум, на который можно рассчитывать. Как следствие, и вклады принимаются под 1-2% годовых, а не под 9%, как в случае с рублями», — отмечает заместитель председателя правления VestaBank Алексей Федоров.

По словам ведущего аналитика финансовой компании «Открытие Брокер» Андрея Кочеткова, разница в доходах по депозитам в рублях и валюте объясняется ставками Центральных банков — это ориентиры для размещения средств вкладчиков в кредитах и иных финансовых инструментах. «В еврозоне, как известно, депозитная ставка является отрицательной и составляет –0,5%. Соответственно, при размещении средств клиентов банки рискуют получить убыток, если ставки по депозитам в евро будут оставаться нулевыми или положительными. То же самое касается и депозитов в других валютах. Ставка Федеральной резервной системы (ФРС) США в настоящее время составляет 1,50%-1,75%. А ставка Центробанка России — 6,5%. Это положительные ставки, поэтому депозиты в долларах США и рублях все еще приносят определенный доход», — объясняет эксперт.

Соответственно, при размещении средств клиентов банки рискуют получить убыток, если ставки по депозитам в евро будут оставаться нулевыми или положительными. То же самое касается и депозитов в других валютах. Ставка Федеральной резервной системы (ФРС) США в настоящее время составляет 1,50%-1,75%. А ставка Центробанка России — 6,5%. Это положительные ставки, поэтому депозиты в долларах США и рублях все еще приносят определенный доход», — объясняет эксперт.

В какой же валюте открывать вклад?

«Мы рекомендуем хранить деньги в различных валютах, но сегодня выбор альтернатив рублю является весьма сложным. Большинство валют развитых стран обладают или нулевой, или отрицательной ставкой. Соответственно, размещение средств в них связано с тем, что клиент не будет получать доход или даже столкнется с убытками. Поэтому валютой первого выбора на сегодняшний день является российский рубль благодаря относительно жесткой политике Центробанка РФ. Также остается актуальным сбережение средств в американском долларе, который также обладает положительной ставкой, хотя она и сравнима с уровнем инфляции в США», — советует Кочетков.

Смотрите также:

Где сделать валютный вклад под высокий процент? Лучшие проценты по валютным вкладам в России

Выгода и надёжность. Именно об этом, что ни капли не удивительно, думают те, кто ищет достойное место для хранения своих кровно заработанных капиталов. И если счета в рублях считаются более традиционными, то вклад в долларах, процент дохода которого пусть и пониже, манит именно достойным сочетанием этих двух качеств. Мировые события более чем успешно доказали обоснованность такого вида вложений, а судя по экономической ситуации, ещё не раз смогут в этом убедить.

Как лучше подобрать валютные вклады под высокий процент?

Начало положено, деньги у нас есть, осталось решить важный вопрос:

- как лучше подобрать валютные вклады под высокий процент?

- на что обращать внимание, чтобы получить прибыль, а не расстройство?

Всё не так сложно в современном мире, есть интернет, на просторах которого сыщется что угодно. Банки выкладывают про себя подробную информацию, рассчитывая на доверие клиентов, всё в открытом доступе. Считаете, что приукрашивают? Есть и множество независимых источников, выбирайте наиболее располагающий.

Считаете, что приукрашивают? Есть и множество независимых источников, выбирайте наиболее располагающий.

Главный момент — какие бы заманчивые проценты по вкладам в валюте не предлагали, обезопасьте себя от потерь. Проще всего это сделать, сотрудничая с действительно крупным банком, как минимум входящим в топ-50 лидеров. А вот уже из них выбирайте тех, кто наиболее удобен и прибылен. Для наглядности, сейчас рассмотрим несколько примеров из условий вкладов. Поскольку цель – доход, то сравнивать будем только самые большие ставки, но не забывайте, что вариантов много.

В первую очередь, посмотрим на лидера в России. «Сбербанк» готов предоставить 5,25% годовых при условии внесения суммы от 20.000$ на срок от полугода до года. Возможность открытия онлайн (услуга так и называется: «Сохраняй Онлайн») и ежемесячная выплата, что ж, весьма удобно. Не нашлось столько денег – не переживайте, достаточно всего лишь 100$ для первого взноса.

Но не «Сбером» единым жива страна, есть и другие флагманы рынка. Проценты по валютным вкладам «Газпромбанка», тариф «Перспективный», немного ниже — 5% годовых из расчета за 181 день. Это при случае, что вы легко можете распорядиться десятью тысячами долларов. К слову, для тех, у кого столько нет, разница минимальна. Всего лишь от 500$ и 4,9% ваши.

Проценты по валютным вкладам «Газпромбанка», тариф «Перспективный», немного ниже — 5% годовых из расчета за 181 день. Это при случае, что вы легко можете распорядиться десятью тысячами долларов. К слову, для тех, у кого столько нет, разница минимальна. Всего лишь от 500$ и 4,9% ваши.

И для полноты картины, поглядим, что дают в менее известных, но столь же достойных банках. Здесь гораздо больше шансов сделать оправдывающий себя вклад в валюте, высокий процент будет обусловлен необходимостью бороться за клиента с вышеупомянутыми монстрами. Например, «Уральский банк реконструкции и развития» уже отличается вкладом «Мультивалютный» в выгодную сторону от просмотренного ранее. 7% за срок 181 день, весьма неплохая цифра. Начальная сумма – 10.000 р/300$ или €. Да, именно так, ведь главное удобство здесь в том, что использовать можно сразу три валюты, переводя из одной в другую.

Что в итоге?

Валюта не оставит вас внакладе, а если пользоваться услугами не монополистов, а других крупных банков, то даже заработаете побольше. Делайте правильный выбор и не бойтесь, вклады страхуются государством. Финансовых успехов и удачных вложений!

Делайте правильный выбор и не бойтесь, вклады страхуются государством. Финансовых успехов и удачных вложений!

Автор: Иванова А.

Читать также: Где найти лучшие проценты по вкладам в рублях?

Национальные процентные ставки: валютная стоимость, обменные курсы

При прочих равных условиях более высокие процентные ставки в стране увеличивают стоимость валюты этой страны по сравнению со странами, предлагающими более низкие процентные ставки. Однако такие простые линейные расчеты редко используются в иностранной валюте.

Хотя процентные ставки могут быть основным фактором, влияющим на стоимость валюты и обменные курсы, окончательное определение обменного курса валюты по отношению к другим валютам является результатом ряда взаимосвязанных элементов, которые отражают общее финансовое состояние страны по отношению к другим странам.

Ключевые выводы

- Более высокие процентные ставки в стране увеличивают стоимость валюты этой страны по сравнению со странами, предлагающими более низкие процентные ставки.

- Политическая и экономическая стабильность и спрос на товары и услуги страны также являются основными факторами при оценке валюты.

Факторы стоимости валюты

Как правило, более высокие процентные ставки увеличивают стоимость валюты страны. Более высокие процентные ставки, как правило, привлекают иностранные инвестиции, увеличивая спрос на валюту страны происхождения и ее стоимость.

И наоборот, более низкие процентные ставки, как правило, непривлекательны для иностранных инвестиций и снижают относительную стоимость валюты.

Этот простой случай осложняется множеством других факторов, которые влияют на стоимость валюты и обменные курсы. Одним из основных осложняющих факторов является взаимосвязь между более высокими процентными ставками и инфляцией. Если страна может достичь успешного баланса повышенных процентных ставок без сопутствующего роста инфляции, стоимость ее валюты и обменный курс, скорее всего, вырастут.

Процентная ставка, стоимость валюты и обменный курс

Сами по себе процентные ставки не определяют стоимость валюты. Два других фактора — политическая и экономическая стабильность и спрос на товары и услуги страны — часто имеют большее значение. Такие факторы, как торговый баланс страны между импортом и экспортом, могут быть решающим фактором при определении стоимости валюты. Это потому, что больший спрос на продукцию страны означает больший спрос и на валюту страны.

Два других фактора — политическая и экономическая стабильность и спрос на товары и услуги страны — часто имеют большее значение. Такие факторы, как торговый баланс страны между импортом и экспортом, могут быть решающим фактором при определении стоимости валюты. Это потому, что больший спрос на продукцию страны означает больший спрос и на валюту страны.

Благоприятные цифры, такие как валовой внутренний продукт (ВВП) и торговый баланс, также являются ключевыми показателями, которые аналитики и инвесторы принимают во внимание при оценке данной валюты.

Еще один важный фактор — уровень долга страны. Высокий уровень долга, хотя и поддается регулированию в течение более коротких периодов времени, в конечном итоге приводит к более высоким темпам инфляции и может в конечном итоге вызвать официальную девальвацию валюты страны.

Политика, экономика и валютная оценка

Новейшая история U.С. ясно показывает критическую важность воспринимаемой в целом политической и экономической стабильности страны по отношению к оценке ее валюты. По мере роста государственного и потребительского долга США Федеральная резервная система пытается поддерживать процентные ставки около нуля в попытке стимулировать экономику США. Когда экономика восстанавливается и растет, ФРС в ответ постепенно повышает процентные ставки.

По мере роста государственного и потребительского долга США Федеральная резервная система пытается поддерживать процентные ставки около нуля в попытке стимулировать экономику США. Когда экономика восстанавливается и растет, ФРС в ответ постепенно повышает процентные ставки.

Даже при исторически низких процентных ставках доллар США по-прежнему пользуется благоприятным обменным курсом по отношению к валютам большинства других стран.Частично это связано с тем, что США сохраняют, по крайней мере до некоторой степени, позицию резервной валюты для большей части мира.

Кроме того, доллар США по-прежнему считается безопасной гаванью в экономически нестабильном мире. Этот фактор — даже в большей степени, чем процентные ставки, инфляция или другие соображения — оказался важным для поддержания относительной стоимости доллара США.

Шесть основных факторов, влияющих на курс валют

Помимо таких факторов, как процентные ставки и инфляция, обменный курс валюты является одним из наиболее важных факторов, определяющих относительный уровень экономического здоровья страны. Обменные курсы играют жизненно важную роль в уровне торговли страны, что имеет решающее значение для почти любой свободной рыночной экономики в мире. По этой причине обменные курсы являются одними из наиболее отслеживаемых, анализируемых и контролируемых государством экономических мер. Но обменные курсы имеют меньшее значение: они влияют на реальную доходность портфеля инвестора. Здесь мы рассмотрим некоторые из основных сил, стоящих за колебаниями обменного курса.

Обменные курсы играют жизненно важную роль в уровне торговли страны, что имеет решающее значение для почти любой свободной рыночной экономики в мире. По этой причине обменные курсы являются одними из наиболее отслеживаемых, анализируемых и контролируемых государством экономических мер. Но обменные курсы имеют меньшее значение: они влияют на реальную доходность портфеля инвестора. Здесь мы рассмотрим некоторые из основных сил, стоящих за колебаниями обменного курса.

Основные факторы, влияющие на курсы валют

Обзор курсов валют

Прежде чем мы рассмотрим эти силы, мы должны обрисовать, как колебания обменного курса влияют на торговые отношения страны с другими странами.Более дорогая валюта делает импорт страны менее дорогим, а экспорт — более дорогим на внешних рынках. Более низкая стоимость валюты делает импорт страны более дорогим, а экспорт — менее дорогим на внешних рынках. Можно ожидать, что более высокий обменный курс ухудшит торговый баланс страны, а более низкий обменный курс улучшит его.

Ключевые выводы

- Помимо таких факторов, как процентные ставки и инфляция, обменный курс валюты является одним из наиболее важных факторов, определяющих относительный уровень экономического здоровья страны.

- Более дорогая валюта делает импорт страны менее дорогим, а экспорт — более дорогим на внешних рынках.

- Обменные курсы являются относительными и выражаются путем сравнения валют двух стран.

Детерминанты курсов валют

Обменный курс зависит от множества факторов. Многие из этих факторов связаны с торговыми отношениями между двумя странами. Помните, что обменные курсы являются относительными и выражаются как сравнение валют двух стран.Ниже приведены некоторые из основных факторов, определяющих обменный курс между двумя странами. Обратите внимание, что эти факторы не расположены в определенном порядке; Как и многие другие аспекты экономики, относительная важность этих факторов является предметом многочисленных споров.

Разница в инфляции

Как правило, страна с постоянно более низким уровнем инфляции демонстрирует рост стоимости валюты, поскольку ее покупательная способность увеличивается по сравнению с другими валютами. Во второй половине ХХ века в число стран с низкой инфляцией входили Япония, Германия и Швейцария, в то время как США.С. и Канада достигли низкой инфляции лишь позже. В странах с более высокой инфляцией, как правило, наблюдается снижение курса их валюты по сравнению с валютами их торговых партнеров. Это также обычно сопровождается более высокими процентными ставками.

Дифференциалы процентных ставок

Процентные ставки, инфляция и обменные курсы сильно взаимосвязаны. Манипулируя процентными ставками, центральные банки оказывают влияние как на инфляцию, так и на обменные курсы, а изменение процентных ставок влияет на инфляцию и стоимость валюты.Более высокие процентные ставки предлагают кредиторам в экономике более высокую доходность по сравнению с другими странами. Следовательно, более высокие процентные ставки привлекают иностранный капитал и вызывают рост обменного курса. Однако влияние более высоких процентных ставок смягчается, если инфляция в стране намного выше, чем в других странах, или если дополнительные факторы способствуют снижению курса валюты. Противоположная зависимость существует для снижения процентных ставок, то есть более низкие процентные ставки имеют тенденцию к снижению обменных курсов.

Следовательно, более высокие процентные ставки привлекают иностранный капитал и вызывают рост обменного курса. Однако влияние более высоких процентных ставок смягчается, если инфляция в стране намного выше, чем в других странах, или если дополнительные факторы способствуют снижению курса валюты. Противоположная зависимость существует для снижения процентных ставок, то есть более низкие процентные ставки имеют тенденцию к снижению обменных курсов.

Дефицит текущего счета

Текущий счет — это торговый баланс между страной и ее торговыми партнерами, отражающий все платежи между странами за товары, услуги, проценты и дивиденды.Дефицит текущего счета показывает, что страна тратит на внешнюю торговлю больше, чем зарабатывает, и что она заимствует капитал из иностранных источников для покрытия дефицита. Другими словами, стране требуется больше иностранной валюты, чем она получает от продажи экспортных товаров, и она поставляет своей собственной валюты больше, чем иностранцы требуют для своей продукции. Избыточный спрос на иностранную валюту снижает обменный курс страны до тех пор, пока отечественные товары и услуги не станут достаточно дешевыми для иностранцев, а иностранные активы станут слишком дорогими, чтобы обеспечить продажи для внутренних интересов.

Избыточный спрос на иностранную валюту снижает обменный курс страны до тех пор, пока отечественные товары и услуги не станут достаточно дешевыми для иностранцев, а иностранные активы станут слишком дорогими, чтобы обеспечить продажи для внутренних интересов.

Государственный долг

Страны будут участвовать в крупномасштабном финансировании дефицита для оплаты проектов государственного сектора и государственного финансирования. Хотя такая деятельность стимулирует внутреннюю экономику, страны с большим государственным дефицитом и долгами менее привлекательны для иностранных инвесторов. Причина? Большой долг способствует инфляции, и если инфляция высока, долг будет обслуживаться и в конечном итоге погашаться более дешевыми реальными долларами в будущем.

В худшем случае правительство может напечатать деньги для выплаты части большого долга, но увеличение денежной массы неизбежно вызовет инфляцию.Более того, если правительство не в состоянии покрыть свой дефицит за счет внутренних средств (продавая внутренние облигации, увеличивая денежную массу), то оно должно увеличить предложение ценных бумаг для продажи иностранцам, тем самым снизив их цены. Наконец, большой долг может вызывать беспокойство у иностранцев, если они считают, что страна рискует не выполнить свои обязательства. Иностранцы будут менее охотно владеть ценными бумагами, номинированными в этой валюте, если риск дефолта велик. По этой причине рейтинг долга страны (определяемый, например, Moody’s или Standard & Poor’s) является решающим фактором, определяющим ее обменный курс.

Наконец, большой долг может вызывать беспокойство у иностранцев, если они считают, что страна рискует не выполнить свои обязательства. Иностранцы будут менее охотно владеть ценными бумагами, номинированными в этой валюте, если риск дефолта велик. По этой причине рейтинг долга страны (определяемый, например, Moody’s или Standard & Poor’s) является решающим фактором, определяющим ее обменный курс.

Условия торговли

Отношение экспортных цен к импортным, условия торговли связаны с текущими счетами и платежным балансом. Если цена экспорта страны растет более быстрыми темпами, чем цена ее импорта, условия ее торговли улучшаются. Увеличение условий торговли свидетельствует о повышении спроса на экспорт страны. Это, в свою очередь, приводит к увеличению доходов от экспорта, что обеспечивает повышенный спрос на валюту страны (и рост стоимости валюты).Если цена экспорта будет расти медленнее, чем цена импорта, стоимость валюты снизится по отношению к ее торговым партнерам.

Высокие экономические показатели

Иностранные инвесторы неизбежно ищут стабильные страны с высокими экономическими показателями, в которые они вкладывают свой капитал. Страна с такими положительными характеристиками будет отвлекать инвестиционные фонды от других стран, которые считаются более подверженными политическому и экономическому риску. Например, политическая нестабильность может вызвать потерю доверия к валюте и перемещение капитала в валюты более стабильных стран.

Страна с такими положительными характеристиками будет отвлекать инвестиционные фонды от других стран, которые считаются более подверженными политическому и экономическому риску. Например, политическая нестабильность может вызвать потерю доверия к валюте и перемещение капитала в валюты более стабильных стран.

Итог

Обменный курс валюты, в которой портфель хранит большую часть своих инвестиций, определяет реальную доходность этого портфеля. Снижение обменного курса, очевидно, снижает покупательную способность дохода и прироста капитала, получаемого от любой прибыли. Более того, обменный курс влияет на другие факторы дохода, такие как процентные ставки, инфляция и даже прирост капитала от внутренних ценных бумаг. Хотя обменные курсы определяются множеством сложных факторов, которые часто ставят в тупик даже самых опытных экономистов, инвесторы все же должны иметь некоторое представление о том, как стоимость валюты и обменные курсы играют важную роль в норме прибыли на их инвестиции.

Страница не найдена

Образование

Общий

Словарь

Экономика

Корпоративные финансы

Рот ИРА

Акции

Паевые инвестиционные фонды

ETFs

401 (к)

Инвестирование / Торговля

Основы инвестирования

Фундаментальный анализ

Управление портфелем

Основы трейдинга

Технический анализ

Управление рисками

Рынки

Новости

Новости компании

Новости рынков

Торговые новости

Политические новости

Тенденции

Популярные акции

Яблоко (AAPL)

Тесла (TSLA)

Amazon (AMZN)

AMD (AMD)

Facebook (FB)

Netflix (NFLX)

Симулятор

Твои деньги

Личные финансы

Управление благосостоянием

Бюджетирование / экономия

Банковское дело

Кредитные карты

Домовладение

Пенсионное планирование

Налоги

Страхование

Обзоры и рейтинги

Лучшие онлайн-брокеры

Лучшие сберегательные счета

Лучшие домашние гарантии

Лучшие кредитные карты

Лучшие личные займы

Лучшие студенческие ссуды

Лучшее страхование жизни

Лучшее автострахование

Советники

Ваша практика

Управление практикой

Продолжая образование

Карьера финансового консультанта

Инвестопедия 100

Управление благосостоянием

Портфолио Строительство

Финансовое планирование

Академия

Популярные курсы

Инвестирование для начинающих

Станьте дневным трейдером

Торговля для начинающих

Технический анализ

Курсы по темам

Все курсы

Курсы трейдинга

Курсы инвестирования

Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска.

Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом

О нас

Условия эксплуатации

Словарь

Редакционная политика

Рекламировать

Новости

Политика конфиденциальности

Связаться с нами

Карьера

Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- letter-m»>

M - N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Investopedia является частью издательской семьи Dotdash.

Страница не найдена

Образование

Общий

Словарь

Экономика

Корпоративные финансы

Рот ИРА

Акции

Паевые инвестиционные фонды

ETFs

401 (к)

Инвестирование / Торговля

Основы инвестирования

Фундаментальный анализ

Управление портфелем

Основы трейдинга

Технический анализ

Управление рисками

Рынки

Новости

Новости компании

Новости рынков

Торговые новости

Политические новости

Тенденции

Популярные акции

Яблоко (AAPL)

Тесла (TSLA)

Amazon (AMZN)

AMD (AMD)

Facebook (FB)

Netflix (NFLX)

Симулятор

Твои деньги

Личные финансы

Управление благосостоянием

Бюджетирование / экономия

Банковское дело

Кредитные карты

Домовладение

Пенсионное планирование

Налоги

Страхование

Обзоры и рейтинги

Лучшие онлайн-брокеры

Лучшие сберегательные счета

Лучшие домашние гарантии

Лучшие кредитные карты

Лучшие личные займы

Лучшие студенческие ссуды

Лучшее страхование жизни

Лучшее автострахование

Советники

Ваша практика

Управление практикой

Продолжая образование

Карьера финансового консультанта

Инвестопедия 100

Управление благосостоянием

Портфолио Строительство

Финансовое планирование

Академия

Популярные курсы

Инвестирование для начинающих

Станьте дневным трейдером

Торговля для начинающих

Технический анализ

Курсы по темам

Все курсы

Курсы трейдинга

Курсы инвестирования

Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска.

Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом

О нас

Условия эксплуатации

Словарь

Редакционная политика

Рекламировать

Новости

Политика конфиденциальности

Связаться с нами

Карьера

Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Investopedia является частью издательской семьи Dotdash.

Страница не найдена

Образование

Общий

Словарь

Экономика

Корпоративные финансы

Рот ИРА

Акции

Паевые инвестиционные фонды

ETFs

401 (к)

Инвестирование / Торговля

Основы инвестирования

Фундаментальный анализ

Управление портфелем

Основы трейдинга

Технический анализ

Управление рисками

Рынки

Новости

Новости компании

Новости рынков

Торговые новости

Политические новости

Тенденции

Популярные акции

Яблоко (AAPL)

Тесла (TSLA)

Amazon (AMZN)

AMD (AMD)

Facebook (FB)

Netflix (NFLX)

Симулятор

Твои деньги

Личные финансы

Управление благосостоянием

Бюджетирование / экономия

Банковское дело

Кредитные карты

Домовладение

Пенсионное планирование

Налоги

Страхование

Обзоры и рейтинги

Лучшие онлайн-брокеры

Лучшие сберегательные счета

Лучшие домашние гарантии

Лучшие кредитные карты

Лучшие личные займы

Лучшие студенческие ссуды

Лучшее страхование жизни

Лучшее автострахование

Советники

Ваша практика

Управление практикой

Продолжая образование

Карьера финансового консультанта

Инвестопедия 100

Управление благосостоянием

Портфолио Строительство

Финансовое планирование

Академия

Популярные курсы

Инвестирование для начинающих

Станьте дневным трейдером

Торговля для начинающих

Технический анализ

Курсы по темам

Все курсы

Курсы трейдинга

Курсы инвестирования

Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом

О нас

Условия эксплуатации

Словарь

Редакционная политика

Рекламировать

Новости

Политика конфиденциальности

Связаться с нами

Карьера

Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Investopedia является частью издательской семьи Dotdash.

Как процентные ставки влияют на торговлю на Форекс

Курсы Forex всегда в движении. Когда трейдеры новички, ходы иногда кажутся загадочными и случайными. Многие вещи влияют на движение обменных курсов между странами. Одна вещь, которая всегда является основным постоянным фактором, — это процентная ставка валюты. В целом, получение процентов на свои деньги считается хорошей практикой. Инвесторы во всем мире, как правило, предпочитают фонды денежного рынка, облигации и все типы инвестиционных инструментов, которые предлагают выплаченные проценты в обмен на использование денег.

Огромным преимуществом доступа к торговому счету форекс является то, что вы можете инвестировать свои деньги в иностранную валюту, по которой выплачиваются проценты. Дифференциал процентных ставок срабатывает, когда вы находите страну, у которой низкая процентная ставка для продажи. Подобная установка называется кэрри-трейдингом. Кэрри-трейдинг — это когда вы выбираете валютную пару, в которой есть валюта с высокой процентной ставкой и валюта с низкой процентной ставкой, и удерживаете ее для валюты, которая приносит больше процентов. При использовании ежедневного пролонгации вы получаете ежедневные выплаты в зависимости от разницы в процентах между двумя странами.Если вы использовали некоторое кредитное плечо, вы можете получить очень хороший доход по сравнению с капиталом, необходимым для совершения сделки.

Ключевые выводы

- Курсы Forex постоянно меняются. Одна вещь, которая всегда является постоянным основным фактором, — это процентная ставка по валюте.

- Огромным преимуществом доступа к торговому счету на форексе является то, что вы можете инвестировать свои деньги в иностранную валюту, по которой выплачиваются проценты.

- Всегда есть несколько факторов, которые двигают валюту, но проценты — один из факторов номер один, за которым следует только риск.

- Если вы сможете понять эти два фактора при совершении сделок, у вас все будет хорошо, если вы не переусердствуете.

Как процентные ставки влияют на валюты?

Легкий ответ заключается в том, что это заставляет глобальных инвесторов вкладывать свои деньги в страны, чтобы они могли получить часть прибыли. По мере роста процентных ставок повышается и интерес к валюте этой страны. Если страна повышает процентные ставки в течение длительного периода времени, это может вызвать общую тенденцию по отношению к другим валютам.Деньги просто продолжают накапливаться в этих валютах, пока не появятся какие-либо признаки того, что вечеринка может скоро закончиться.

Обратной стороной такого подхода к торговле является то, что он очень чувствителен к риску. Все, что может повлиять на мировую экономику, может серьезно поколебать торговлю процентными ставками. Этот тип встряски случается нечасто, но когда он случается, он оставляет за собой катастрофу для любого, кто не подготовлен. Во время финансового кризиса 2008 года валютные пары с высокой процентной ставкой иногда перемещались более чем на 1000 пунктов в день, поскольку мировая экономика стала очень нестабильной.В течение нескольких месяцев после этого каждый раз, когда какой-либо этап выздоровления выглядел шатким, происходили аналогичные более мелкие срывы.

Иногда в стране будет высокая процентная ставка, но падающая валюта. Такое несоответствие обычно указывает на то, что выплачиваемая ими сумма не стоит требуемого риска. Еще это может указывать на то, что есть признаки того, что ставки скоро будут снижены.

Но я думал, что процентные ставки не меняются очень часто?

Хотя это правда, что ставки не сильно меняются, ожидания в отношении направления и наклона изменений ставок, похоже, меняются еженедельно.Один из самых популярных рынков для наблюдения за изменением ожиданий по процентным ставкам — это двухлетний государственный долг, такой как двухлетнее казначейство США.

Как трейдеру форекс хорошо смотреть на полную картину. Как обстоят дела в стране экономически? Почему они повышают или понижают процентные ставки? Не говоря уже о том, что вам нужно знать о стране, с которой вы сопоставляете валюту с высоким процентом. Все это игра отношений. Иногда движение вызывает одна из валют в паре, а иногда и обе, поэтому всегда полезно принимать во внимание полную картину.

Всегда есть несколько факторов, которые двигают валюту, но проценты — один из факторов номер один, за которым следует только риск. Если вы сможете понять эти два фактора при совершении сделок, у вас все будет в порядке, если вы не переусердствуете.

29.2 Изменения спроса и предложения на валютных рынках — принципы экономики

Цели обучения

К концу этого раздела вы сможете:

- Объяснение спроса и предложения по обменным курсам

- Определить арбитраж

- Объясните важность паритета покупательной способности при сравнении стран.

На валютном рынке участвуют фирмы, домашние хозяйства и инвесторов, которые требуют и предлагают валюту через свои банки и основных валютных дилеров. На рис. 1 (а) показан пример обменного курса доллара США и мексиканского песо. Вертикальная ось показывает обменный курс доллара США, который в данном случае измеряется в песо. Горизонтальная ось показывает количество долларов США, торгуемых на валютном рынке каждый день.Кривая спроса (D) на доллары США пересекается с кривой предложения (S) долларов США в точке равновесия (E), которая представляет собой обменный курс 10 песо за доллар и общий объем 8,5 миллиардов долларов.

Рисунок 1. Спрос и предложение на обменный курс доллара США и мексиканского песо. (a) Количество, измеренное по горизонтальной оси, указано в долларах США, а обменный курс по вертикальной оси — это цена доллара США, измеренная в мексиканских песо. (b) Количество, измеренное на горизонтальной оси, указано в мексиканских песо, а цена на вертикальной оси — это цена песо, измеренная в U.С. долларов. На обоих графиках равновесный обменный курс имеет место в точке E, на пересечении кривой спроса (D) и кривой предложения (S).

На рис. 1 (b) представлена та же информация о спросе и предложении с точки зрения мексиканского песо. Вертикальная ось показывает обменный курс мексиканского песо, который измеряется в долларах США. Горизонтальная ось показывает количество мексиканских песо, торгуемых на валютном рынке. Кривая спроса (D) для мексиканских песо пересекается с кривой предложения (S) (S) мексиканских песо в точке равновесия (E), которая представляет собой обменный курс 10 центов в U.S. валюта для каждого мексиканского песо и общий объем 85 миллиардов песо. Обратите внимание, что два обменных курса являются обратными: 10 песо за доллар равны 10 центам за песо (или 0,10 доллара за песо). На реальном валютном рынке почти вся торговля мексиканскими песо осуществляется за доллары США. Какие факторы могут вызвать изменение спроса или предложения, что приведет к изменению равновесного обменного курса ? Ответ на этот вопрос обсуждается в следующем разделе.

Одна из причин требовать валюту на валютном рынке — это вера в то, что стоимость валюты вот-вот возрастет.Одна из причин предлагать валюту, то есть продавать ее на валютном рынке, — это ожидание того, что стоимость валюты вот-вот снизится. Например, представьте, что ведущая деловая газета, такая как Wall Street Journal или Financial Times , публикует статью, в которой предсказывается повышение стоимости мексиканского песо. Вероятные эффекты такой статьи проиллюстрированы на рисунке 2. Спрос на мексиканское песо смещается вправо, с D 0 на D 1 , поскольку инвесторы стремятся покупать песо.И наоборот, предложение песо смещается влево, с 0 на S 1 , потому что инвесторы будут менее охотно отказываться от них. В результате равновесный обменный курс повышается с 10 центов / песо до 12 центов / песо, а равновесный обменный курс повышается с 85 миллиардов до 90 миллиардов песо по мере того, как равновесие перемещается с E 0 на E 1 .

Рисунок 2. Рынок обменного курса мексиканского песо реагирует на ожидания относительно будущих обменных курсов.Объявление о том, что обменный курс песо, вероятно, укрепится в будущем, приведет к увеличению спроса на песо в настоящее время со стороны инвесторов, которые хотят извлечь выгоду из повышения курса. Точно так же это снизит вероятность того, что инвесторы будут поставлять песо на валютный рынок. Как сдвиг спроса вправо, так и сдвиг предложения влево вызывают немедленное повышение обменного курса.

Рисунок 2 также иллюстрирует некоторые особенности диаграмм спроса и предложения на валютном рынке.В отличие от всех других рассмотренных вами случаев спроса и предложения, на валютном рынке спрос и предложение обычно движутся одновременно. В группы участников валютного рынка, такие как фирмы и инвесторы, входят покупатели и продавцы. Ожидание будущего изменения обменного курса влияет как на покупателей, так и на продавцов, то есть влияет как на спрос, так и на предложение валюты.

Сдвиги кривых спроса и предложения вызывают смещение обменного курса в одном и том же направлении; в этом примере они оба укрепляют обменный курс песо.Однако сдвиги в спросе и предложении действуют в противоположных направлениях на объемы торговли. В этом примере растущий спрос на песо вызывает увеличение количества, в то время как падающее предложение песо вызывает его падение. В этом конкретном примере результатом является большее количество. Но в других случаях результатом может быть то, что количество останется неизменным или снизится.

Этот пример также помогает объяснить, почему обменные курсы часто довольно существенно меняются за короткий период в несколько недель или месяцев.Когда инвесторы ожидают, что валюта страны укрепится в будущем, они покупают валюту и немедленно заставляют ее повышаться. Повышение курса валюты может заставить других инвесторов поверить в то, что повышение курса в будущем вероятно, и, таким образом, приведет к еще большему повышению курса. Точно так же опасения, что валюта может быстро ослабнуть, приводит к фактическому ослаблению валюты на , что часто укрепляет веру в дальнейшее ослабление валюты. Таким образом, представления о будущем курсе валютных курсов могут укрепляться сами по себе, по крайней мере, какое-то время, и большая часть торговли на валютных рынках включает в себя дилеров, пытающихся угадать друг друга в том, в каком направлении обменные курсы будут двигаться дальше.

Мотивация для инвестиций, внутренних или иностранных, заключается в получении прибыли. Если нормы прибыли в стране выглядят относительно высокими, тогда эта страна будет привлекать средства из-за рубежа. И наоборот, если нормы прибыли в стране выглядят относительно низкими, то средства, как правило, уходят в другие страны. Изменения ожидаемой нормы прибыли изменят спрос и предложение на валюту. Например, представьте, что процентные ставки в США растут по сравнению с Мексикой. Таким образом, финансовые вложения в США обещают более высокую доходность, чем раньше.В результате все больше инвесторов будут требовать доллары США, чтобы они могли покупать активы, приносящие процентный доход, и меньше инвесторов будут готовы поставлять доллары США на валютные рынки. Спрос на доллар США сместится вправо с D 0 на D 1 , а предложение сместится влево с 0 на S 1 , как показано на рисунке 3. Новое равновесие (E 1 ), будет происходить по обменному курсу девять песо / доллар и той же сумме в 8 долларов.5 миллиардов. Таким образом, более высокая процентная ставка или норма прибыли по сравнению с другими странами приводит к повышению или укреплению национальной валюты, а более низкая процентная ставка по сравнению с другими странами приводит к обесцениванию или ослаблению национальной валюты. Поскольку центральный банк страны может использовать денежно-кредитную политику для воздействия на свои процентные ставки, центральный банк также может вызывать изменения обменных курсов — связь, которая будет обсуждаться более подробно позже в этой главе.

Рисунок 3. Рынок обменного курса для U.С.Доллары реагируют на повышение процентных ставок. Более высокая доходность долларов США делает хранение долларов более привлекательным. Таким образом, спрос на доллары на валютном рынке смещается вправо, с D 0 на D 1 , в то время как предложение долларов смещается влево, с 0 на S 1 . Новое равновесие (E 1 ) имеет более сильный обменный курс, чем исходное равновесие (E 0 ), но в этом примере равновесное количество торговли не изменяется.

Если в стране относительно высокий уровень инфляции по сравнению с другими странами, то покупательная способность ее валюты снижается, что будет иметь тенденцию отпугивать кого-либо от желания приобретать или удерживать валюту. На Рисунке 4 показан пример, основанный на реальном эпизоде с мексиканским песо. В 1986–87 годах в Мексике уровень инфляции превысил 200%. Неудивительно, что по мере того, как инфляция резко снизила покупательную способность песо в Мексике, стоимость обменного курса песо также снизилась.Как показано на Рисунке 4, спрос на песо на валютных рынках снизился с 0 долларов США до 1 долларов США, а предложение песо увеличилось с 0 долларов США до 1 долларов США. Равновесный обменный курс упал с 2,50 доллара за песо в исходном равновесии (E 0 ) до 0,50 доллара за песо в новом равновесии (E 1 ). В этом примере количество песо, торгуемых на валютных рынках, осталось прежним, даже если обменный курс изменился.

Рисунок 4. Рынки обменного курса реагируют на рост инфляции. Если валюта испытывает относительно высокую инфляцию, ее покупательная способность снижается, и международные инвесторы будут менее стремиться удерживать ее. Таким образом, рост инфляции в мексиканском песо приведет к смещению спроса с 0 на D 1 и увеличения предложения с 0 на 1 сингапурских долларов. И изменения спроса и предложения вызовут обесценивание валюты. Влияние на объем торгов показано здесь как уменьшение, но на самом деле это может быть увеличение или отсутствие изменений, в зависимости от фактических движений спроса и предложения.

Посетите этот веб-сайт, чтобы узнать об индексе Big Mac.

В долгосрочной перспективе обменные курсы должны иметь определенную связь с покупательной способностью валюты с точки зрения товаров, которые продаются на международном уровне. Если бы при определенном обменном курсе было бы намного дешевле покупать товары, продаваемые на международном рынке, такие как нефть, сталь, компьютеры и автомобили, в одной стране, чем в другой стране, предприятия начали бы покупать в более дешевой стране, продавать в других странах и получение прибыли.

Например, если доллар США стоит 1,60 доллара в канадской валюте, то автомобиль, который продается в США за 20 000 долларов, должен продаваться в Канаде за 32 000 долларов. Если бы цена на автомобили в Канаде была намного ниже 32000 долларов, то по крайней мере некоторые покупатели автомобилей в США конвертировали бы свои доллары США в канадские и покупали бы свои автомобили в Канаде. Если бы цена автомобилей была намного выше 32000 долларов в этом примере, то по крайней мере некоторые канадские покупатели конвертировали бы свои канадские доллары в доллары США и поехали бы в Соединенные Штаты, чтобы купить свои автомобили.Это известно как арбитраж , процесс покупки и продажи товаров или валюты через международные границы с прибылью. Это может происходить медленно, но со временем это приведет к выравниванию цен и обменных курсов, так что цены на товары, продаваемые на международном рынке, будут одинаковыми во всех странах.

Обменный курс, который уравнивает цены на товары, торгуемые на международном рынке в разных странах, называется обменным курсом по паритету покупательной способности (ППС) . Группа экономистов из Программы международных сопоставлений, управляемой Всемирным банком, рассчитала обменный курс по ППС для всех стран на основе подробных исследований цен и количества товаров, торгуемых на международном рынке.

Обменный курс по паритету покупательной способности выполняет две функции. Во-первых, обменные курсы по ППС часто используются для международного сравнения ВВП и другой экономической статистики. Представьте, что вы готовите таблицу, показывающую размер ВВП во многих странах за несколько последних лет, и для простоты сравнения вы конвертируете все значения в доллары США. При вводе значения для Японии необходимо использовать обменный курс йены к доллару. Но следует ли использовать рыночный обменный курс или обменный курс ППС? Обменные курсы на рынке колеблются.Летом 2008 года обменный курс составлял 108 иен за доллар, но в конце 2009 года курс доллара США по отношению к иене составлял 90 иен за доллар. Для простоты предположим, что ВВП Японии составлял 500 триллионов йен как в 2008, так и в 2009 году. Если использовать рыночный обменный курс, то ВВП Японии в 2008 году составит 4,6 триллиона долларов (то есть 500 триллионов йен / (108 йен / доллар)) и 5,5 триллиона долларов в 2009 году (то есть 500 триллионов йен / (90 йен / доллар)).

Конечно, неправда, что экономика Японии сильно выросла в 2009 году — на самом деле, в Японии, как и во многих других странах мира, была рецессия.Обманчивый вид быстро развивающейся японской экономики возникает только потому, что мы использовали рыночный обменный курс, который часто имеет краткосрочные взлеты и падения. Однако обменные курсы по ППС остаются довольно постоянными и из года в год меняются лишь незначительно, если вообще меняются.

Вторая функция PPP заключается в том, что обменные курсы часто становятся все ближе и ближе к нему с течением времени. Это правда, что в краткосрочной и среднесрочной перспективе, по мере того, как обменные курсы приспосабливаются к относительным темпам инфляции, нормам доходности и ожиданиям относительно изменения процентных ставок и инфляции, обменные курсы часто будут отклоняться от обменного курса по ППС на время.Но знание ППС позволит вам отслеживать и прогнозировать отношения обменных курсов.

В очень краткосрочном периоде, от нескольких минут до нескольких недель, на обменные курсы влияют спекулянты, которые пытаются инвестировать в валюты, которые будут становиться сильнее, и продавать валюты, которые будут становиться слабее. Такие спекуляции могут создать самореализующееся пророчество, по крайней мере, на время, когда ожидаемое повышение курса приведет к укреплению валюты и наоборот. В относительно краткосрочной перспективе на валютные рынки влияют различия в нормах прибыли.Страны с относительно высокой реальной доходностью (например, высокими процентными ставками) будут иметь тенденцию испытывать более сильные валюты, поскольку они привлекают деньги из-за границы, в то время как страны с относительно низкими ставками доходности будут иметь тенденцию испытывать более слабые обменные курсы, поскольку инвесторы конвертируют в другие валюты. .

В среднесрочной перспективе (несколько месяцев или несколько лет) на валютные рынки влияют темпы инфляции. Страны с относительно высокой инфляцией, как правило, будут испытывать меньший спрос на свою валюту, чем страны с более низкой инфляцией, и, следовательно, обесценивание валюты.В течение длительных периодов многих лет обменные курсы имеют тенденцию корректироваться в соответствии с курсом паритета покупательной способности (ППС), который представляет собой такой обменный курс, при котором цены на товары, продаваемые на международном рынке в разных странах, при пересчете по обменному курсу ППС в единую валюту , одинаковы во всех экономиках.

Вопросы для самопроверки

- Предположим, что политические волнения в Египте заставляют финансовые рынки ожидать снижения курса египетского фунта. Как это повлияет на спрос на фунты, предложение фунтов и обменный курс фунта по сравнению, скажем, с U.S. долларов?

- Предположим, что процентные ставки в США снижаются по сравнению с остальным миром. Каково вероятное влияние на спрос на доллары, предложение долларов и обменный курс доллара по сравнению, скажем, с евро?

- Предположим, что в Аргентине удалось взять под контроль инфляцию, и уровень инфляции в Аргентине существенно снизился. Что, вероятно, произойдет со спросом на аргентинские песо, предложением аргентинских песо и песо / США. курс доллара?

Контрольные вопросы

- Влияет ли ожидание более сильного обменного курса в будущем на обменный курс в настоящее время? Если да, то как?

- Влияет ли более высокая норма прибыли в экономике страны, при прочих равных, на обменный курс ее валюты? Если да, то как?

- Влияет ли более высокий уровень инфляции в экономике, при прочих равных, на обменный курс ее валюты? Если да, то как?

- Какой обменный курс по паритету покупательной способности?

Вопросы о критическом мышлении

- Если ожидается, что валюта страны вырастет в цене, как вы думаете, как ожидаемые обменные курсы повлияют на доходность (например,g., процентная ставка, выплачиваемая по государственным облигациям) в этой стране? Подсказка : подумайте о том, как ожидаемые изменения обменного курса и процентных ставок влияют на спрос и предложение валюты.

- Считаете ли вы, что страна, переживающая гиперинфляцию, с большей или меньшей вероятностью будет иметь обменный курс, равный значению ее паритета покупательной способности, по сравнению со страной с низким уровнем инфляции?

Глоссарий

- арбитраж

- процесс покупки и продажи товаров через границу с целью использования разницы в международных ценах

- по паритету покупательной способности (ППС)

- обменный курс, который уравнивает цены на товары международной торговли в разных странах

Решения

Ответы на вопросы самопроверки

- Ожидаемое снижение курса валюты приведет к тому, что люди откажутся от этой валюты.Мы должны ожидать увеличения предложения фунтов стерлингов и снижения спроса на фунты стерлингов. Результатом должно быть снижение стоимости фунта стерлингов по сравнению с долларом.

- Более низкие процентные ставки в США делают активы в США менее привлекательными по сравнению с активами в Европейском союзе.

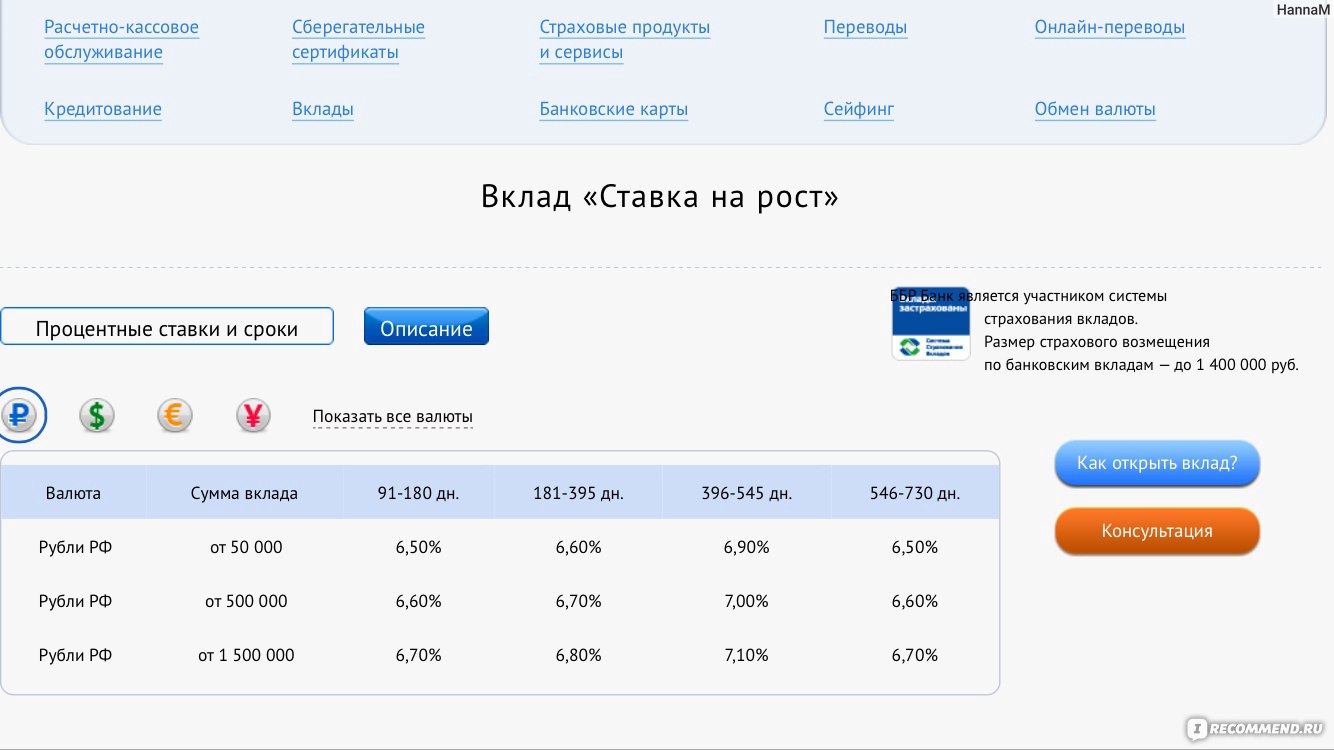

Процентная ставка до 5,75% годовых.

Процентная ставка до 5,75% годовых.

Процентная ставка до 6% годовых. Ежеквартальная выплата/капитализация процентов. Льготные ставки досрочного востребования.

Процентная ставка до 6% годовых. Ежеквартальная выплата/капитализация процентов. Льготные ставки досрочного востребования. Ежемесячная выплата процентов на отдельный лицевой счет «До востребования»

Ежемесячная выплата процентов на отдельный лицевой счет «До востребования»