Вклады Топ 20 с самой высокой ставкой до 6.9% на 2021 год вложить деньги открыть онлайн депозит

Как выгодно вложить деньги?

Какой депозит стоит открыть в банке? Какие шаги надо предпринять, чтобы открыть онлайн? Ответ на этот вопрос вы найдете в разделе «Вклады» на портале Банки.ру. Выгодные в рублях и валютные, изменение процентных ставок, рейтинг банков, страхование — это информация, необходимая каждому клиенту — физическому лицу. Ведь для того, чтобы получить желаемый доход, необходимо правильно выбрать депозит.

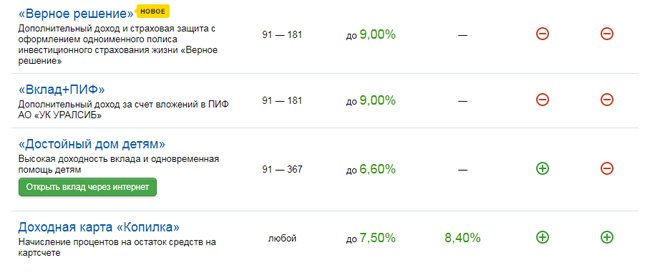

На нашем сайте данные о ставках обновляются ежедневно. Вы можете получить и сравнить актуальную информацию о видах банковских депозитов: мультивалютные, инвестиционные, пенсионные и т. д.

Не менее важен для многих потребителей и порядок выплаты банком дохода: кого-то интересуют депозиты с ежемесячной выплатой процентов, а кому-то интересно получить все сразу в конце срока. Условия открытия у разных банков могут отличаться. Внимательно изучив все действующие предложения для частных лиц, вы сможете с легкостью определиться, в каком банке открыть.

Внимательно изучив все действующие предложения для частных лиц, вы сможете с легкостью определиться, в каком банке открыть.

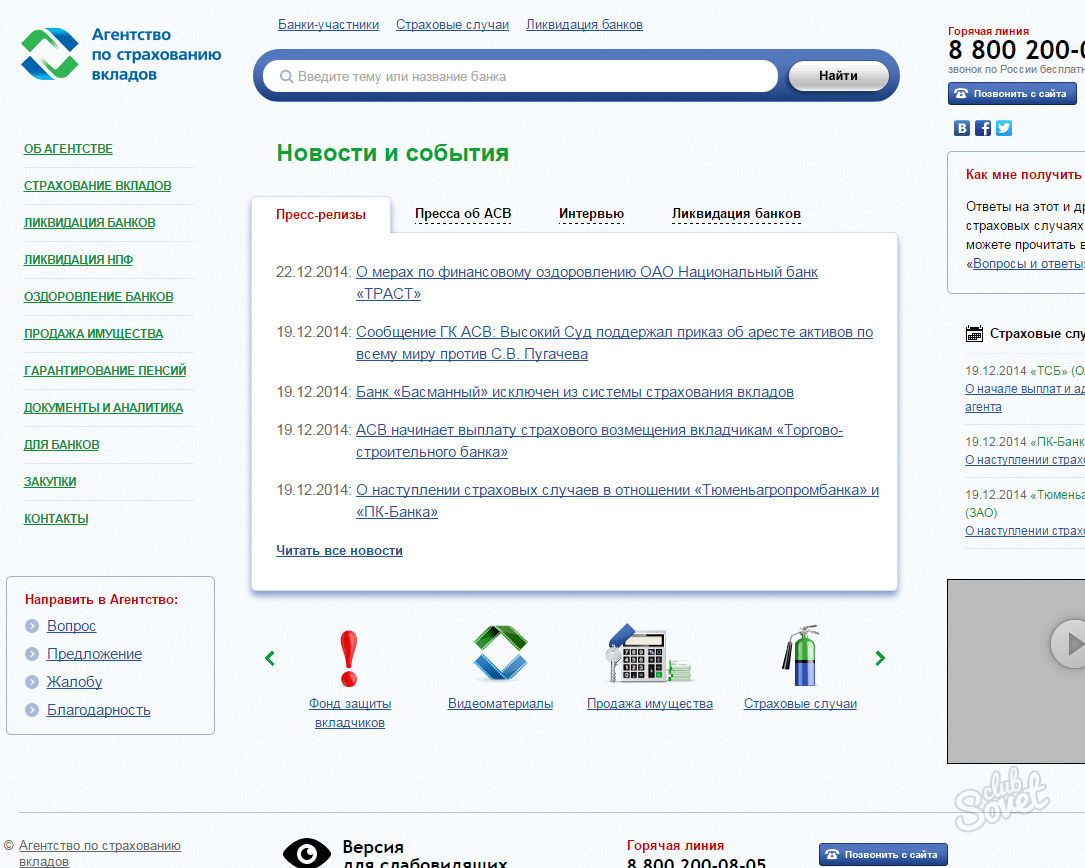

Также вы узнаете о том, что представляет собой само понятие банковского вклада, какие пункты особенно важны в договоре, как работает система страхования, как получить компенсацию в случае отзыва лицензии у кредитной организации и как выбрать самый лучший, наиболее выгодный срочный вклад с высоким процентом. Сейчас наибольшей популярностью у населения пользуются депозиты в рублях, а не вклады в долларах и евро. Вместе с тем определенная часть граждан предпочитает выбрать мультивалютный депозит и застраховаться от потерь при резком изменении курсов. Все предложения, отображенные на данной странице являются лучшими или выгодными исключительно по мнению экспертов Банки.ру.

Как выбрать выгодный вклад?

Обратите внимание на параметры:

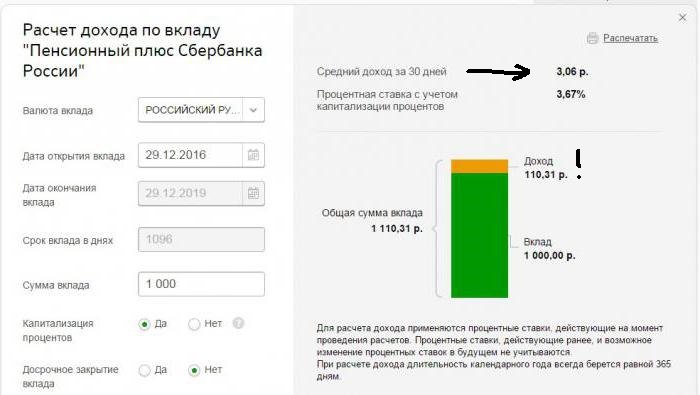

- Капитализация процентов – входит ли в сумму вклада сумма процента, начисленного за предыдущий месяц.

- Пополнение – можно ли вносить на счет дополнительные суммы.

- Выплата процентов – в конце срока или каждый месяц.

Какая самая выгодная ставка по вкладу на 06.02.2021?

Самая выгодная ставка – 6.9% годовых.

Сколько предложений действует на сегодня?

На сайте представлены вклады от 288 крупнейших банков России.

На рынке традиционно лидирует розничный гигант — Сбербанк России.

Однако предложения «под

высокий процент» существуют у многих кредитных организаций, и вы

сможете выбрать банк,

наиболее полно отвечающий вашим запросам. Данные на нашем

сайте — гарантия того, что вы всегда будете в курсе последних

изменений, сможете провести сравнение банковских

предложений и разместите свои денежные накопления с максимальной

выгодой, выбрав именно тот депозит, который действительно вам

необходим.

Пользователи портала Банки.ру из разных регионов России — могут

подобрать выгодные вклады и отправить

заявку на открытие в рублях на специальных условиях. Посмотреть рейтинг предложений от экспертов Банки.ру

Посмотреть рейтинг предложений от экспертов Банки.ру

5 банков с самыми высокими ставками по вкладам. Обзор :: Новости :: РБК Инвестиции

Из-за ситуации с коронавирусом и низкой ставки ЦБ вклады в банках стали непривлекательными. Однако они все еще могут помочь хотя бы частично сохранить деньги от инфляции. Рассказываем, у каких банков самые высокие ставки

Фото: Абрамов Денис / ТАСС

В конце июля Центральный банк понизил ключевую ставку до исторического минимума — 4,25%. В результате этого решения ЦБ, а также кризиса из-за пандемии коронавируса ставки по вкладам в банках тоже упали. Средняя максимальная ставка в топ-10 российских банков обновила минимум и составила 4,43%, рассказал портфельный управляющий компании «Альфа-Капитал» Евгений Жорнист.

В результате этого решения ЦБ, а также кризиса из-за пандемии коронавируса ставки по вкладам в банках тоже упали. Средняя максимальная ставка в топ-10 российских банков обновила минимум и составила 4,43%, рассказал портфельный управляющий компании «Альфа-Капитал» Евгений Жорнист.

В пятницу, 18 сентября, состоится заседание Банка России по ключевой ставке. Во «Фридом Финансе», «Финаме» и «Альфа-Капитале» считают, что она останется прежней. Финансовый консультант Игорь Файнман также отметил, что ЦБ не планирует снижать ставку, но в будущем регулятор может ее повысить.

«Если мы внимательно послушаем Эльвиру Сахипзадовну Набиуллину (глава ЦБ. — Прим. РБК), она уже несколько раз намекала на то, что дальше ставку снижать не будут, а есть вероятность, что она пойдет вверх, потому что они хотят провести так называемое ужесточение кредитно-денежной политики. И тогда депозиты пойдут вверх, ну и, соответственно, они опять станут интересны для накоплений и для увеличения капитала», — сказал Игорь Файнман «РБК Инвестициям».

Однако если вы хотите положить средства на вклад уже сейчас, то тоже можно найти выгодные варианты. При этом стоит учитывать условия банков, при которых можно открыть вклады с более высокой ставкой. Часто проценты зависят от страховых договоров и других условий.

Председатель Центрального банка России Эльвира Набиуллина

(Фото: Станислав Красильников / ТАСС)

Зачем может пригодиться вклад и что стоит знать

По словам Файнмана, сейчас единственное, для чего можно использовать депозит в банке, — это сохранение капитала. Инфляция в России на уровне 4%, а к концу года может достигнуть 5%, отметил консультант.

Инфляция в России на уровне 4%, а к концу года может достигнуть 5%, отметил консультант.

«Мы с вами понимаем, что накопить деньги у нас не получится. Мы можем их сохранить на том уровне, на котором у них есть покупательная способность», — сказал он.

Файнман посоветовал направлять на банковский вклад суммы не больше ₽1,35 млн. Это связано со страховой системой в России. Если банк обанкротится, а у вас на счету было ₽1,4 млн, то вам вернут эту сумму, но накопленные проценты — сгорят. Она будет максимумом, который вы сможете получить. Если же положить меньше, то вы сможете вернуть себе и проценты. Таким образом, если у вас больше средств, то стоит открыть несколько депозитов в разных банках, чтобы обезопасить свой капитал.

Кроме того, стоит помнить о новом налоге на вклады, который начнет действовать с 1 января 2021 года. С процентных доходов по депозитам, на которых находится больше ₽1 млн, нужно будет платить 13% государству.

Как не стоит хранить накопления: эти 6 тактик вынудят вас потерять деньги

Мы сравнили ставки по вкладам с помощью порталов «Банки. ру» и «Сравни.ру» и выбрали самые выгодные. Рассмотрим варианты на ₽100 тыс. и на ₽1 млн сроком на один год.

ру» и «Сравни.ру» и выбрали самые выгодные. Рассмотрим варианты на ₽100 тыс. и на ₽1 млн сроком на один год.

Банк «Восточный»

На вклад «Золотой сезон» в банке «Восточный» можно положить от ₽30 тыс. Процентная ставка будет от 5,2% до 5,7%, что позволит покрыть инфляцию этого года. С учетом бонусов она может достичь 7,2%. Бонусная программа будет действовать при условии, что вкладчик получает зарплату или пенсию в этом банке или приобрел дополнительные услуги, а также инвестиционные продукты.

Проценты вам начислят и выплатят в конце срока хранения вклада. С депозита можно снять все деньги досрочно, но в этом случае проценты выплатят по ставке до востребования, что составляет 0,01%, и согласно количеству дней, в течение которых деньги лежали на счете. Его также нельзя пополнять.

Допустим, мы положили на депозит ₽100 тыс. на один год, тогда процентный доход может составить около ₽5,2 тыс. Однако этот срок вклада — максимальный. Если сумма вклада будет ₽1 млн, то доход превысит ₽54 тыс.

Фото: Syda Productions / Shutterstock

Банк «Таврический»

Максимальная ставка по вкладу «Уверенный выбор» составляет 7,5%. Если депозит был открыт на год и на него положили ₽100 тыс., ставка будет около 7,4%. Таким образом, процентный доход может составить примерно ₽7,4 тыс. Если на депозите будет храниться ₽1 млн, то эта сумма возрастет до ₽74 тыс.

Положить дополнительные средства на вклад не получится. Кроме того, с него нельзя снять деньги досрочно без потерь, так как процентный доход в этом случае будет рассчитываться по ставке до востребования — также 0,01%.

При открытия такого вклада нужно оформлять инвестиционное или накопительное страхование жизни либо заключать форвардный контракт с компанией БКС, который будет действовать в течение семи лет. Его начальная цена не менее ₽100 тыс.

Форвардный контракт — это договор, согласно которому продавец должен передать покупателю товар или выполнить денежное обязательство в определенное время, а покупатель должен его оплатить. Он чем-то похож на фьючерс. В таком договоре прописывают стоимость товара, объем поставки и ее сроки.

Абсолют Банк

Вклад «Абсолютное решение» можно открыть с суммой от ₽30 тыс. Если на него положить ₽100 тыс. на год, то потенциально вкладчик получит чуть более ₽6,9 тыс. по ставке 6,9%. Если ₽1 млн — то ₽69,3 тыс. На размер ставки влияет способ открытия вклада. Она может повысится на 0,15%, если завести депозит онлайн через интернет-банк. Максимальная ставка может достичь 7,4%.

Вклад также нельзя пополнять, а в случае досрочного закрытия депозита вам выплатят доход по ставке до востребования. Если же не расторгать договор, то все проценты поступят вам в конце срока вклада. Средства можно получить в кассе, на счет или карту. Для открытия депозита нужно заключить договор инвестиционного или накопительного страхования жизни.

Если же не расторгать договор, то все проценты поступят вам в конце срока вклада. Средства можно получить в кассе, на счет или карту. Для открытия депозита нужно заключить договор инвестиционного или накопительного страхования жизни.

Отделение банка «Ак Барс» в Казани

(Фото: Егор Алеев / ТАСС)

Банк «Ак Барс»

Во вкладе «Уверенное будущее» максимальная ставка составляет 6,3%. Для того чтобы ее получить, также нужно заключить договор страхования. Если соблюсти это условие и положить на депозит ₽100 тыс. на год, то доход может быть ₽6,3 тыс. , а если ₽1 млн — то ₽63,8 тыс.

, а если ₽1 млн — то ₽63,8 тыс.

Минимальная сумма вклада — ₽50 тыс., а максимальная не ограничена. Проценты выплачиваются в конце срока депозита. Этот вклад можно открыть только при заключении договора накопительного страхования на сумму ежегодного спроса, который составляет не менее 10% депозита и не менее ₽50 тыс.

Если расторгнуть договор страхования, то ставка понизится до 4,3%. Депозит нельзя пополнять, а если его закрыть досрочно, то доход рассчитают по ставке вклада до востребования, который в банке составляет 0,1%.

Во что инвестировать деньги, снятые с депозита в банке: 5 советов

Банк «РЕСО кредит»

На вклад «Двойной доход» можно положить от ₽50 тыс. на один год. Ставка составит 6,45%, если клиент оформит договор страхования жизни на сумму, которая будет равна размеру депозита или превысит ее.

на один год. Ставка составит 6,45%, если клиент оформит договор страхования жизни на сумму, которая будет равна размеру депозита или превысит ее.

Если открыть вклад, а через две недели расторгнуть договор страхования, то ставка уменьшится до 5,45%. В случае если вкладчик решит досрочно забрать деньги, то проценты начислят по ставке до востребования, которая составляет 0,01%.

Таким образом, если вы положите на вклад ₽100 тыс. и будете соблюдать все условия, то процентный доход может превысить ₽6,4 тыс., а если ₽1 млн — то ₽64,8 тыс.

В сервисе «РБК

Инвестиции

» можно купить или продать акции,

облигации

или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Вклады в Альфа-Банке | Банковские вклады в рублях и валюте для физических лиц под высокие проценты в 2020 году

Что такое вклад?

Банковский вклад — это сумма денег, которую клиент размещает в банке на определённый срок с целью получения дохода в виде процентов. Клиент может забрать все деньги со вклада в любой момент.

Клиент может забрать все деньги со вклада в любой момент.

Какая разница между вкладом и депозитом?

В целом это два одинаковых инструмента — и по тому, и по другому клиент получает доход в виде процентов. Но вкладом могут быть только деньги в любой валюте, а депозитом — еще и ценные бумаги, а также другие ценности, которые передаются на хранение в банк либо любое другое учреждение, именуемое депозитарием.

Почему выгодно открывать вклад в Альфа-Банке?

Доход. Высокие ставки, можно выбрать удобный срок вклада и условия пополнения и снятия. Открытие и закрытие онлайн. Возможно улучшение условий вклада при использовании дебетовых карт и премиального пакета.

Открытие и закрытие онлайн. Возможно улучшение условий вклада при использовании дебетовых карт и премиального пакета.

Надежно. Альфа-Банк — один из самых надёжных банков страны и крупнейший частный банк с высокими рейтингами. Мы ежегодно подтверждаем свой уровень высокими оценками от международных рейтинговых агентств: Fitch, Standart&Poor’s, Moody’s.

Удобно. Вклады можно открыть онлайн — в мобильном приложении, на сайте или в отделении, где менеджеры подберут самое выгодное решение.

Можно ли открыть вклад на ребенка?

Да, это могут сделать родители или законные представители, а также сами дети от 14 до 18 лет при наличии письменного согласия законных представителей.

Как открыть вклад?

Открыть вклад можно в мобильном приложении или в отделении банка.

Вклады в банках Уфы / ПромТрансБанк

Приглашаем Вас сохранить свои сбережения в Банк ПТБ (ООО), что будет не только разумно и безопасно, но и прибыльно!

На какой срок можно положить деньги?

Депозиты в рублях в Банк ПТБ (ООО) вы можете открыть на срок от 31 дня до 1100 дней.

Депозиты в евро и долларах можно открыть на срок от 90 дней до 730 дней.

Как начисляются проценты?

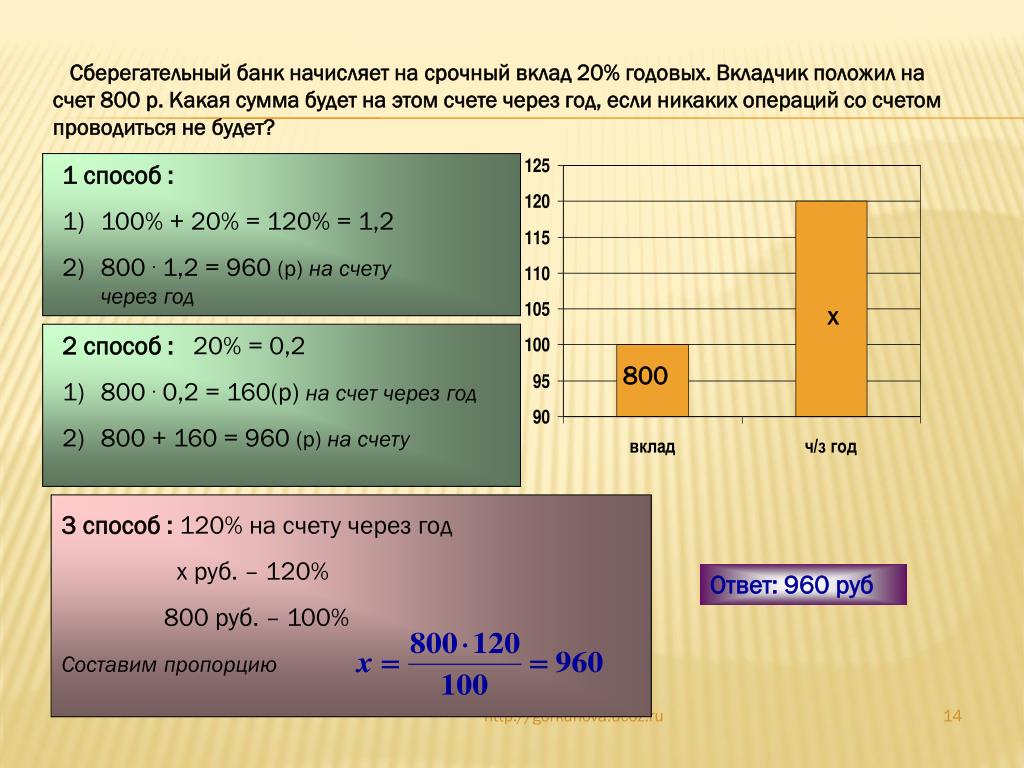

Депозит, который вы открываете в Банк ПТБ (ООО), всегда приносит реальную прибыль. Чем больше ваш вклад и срок депозита, тем выше в итоге будет доход. Проценты дохода напрямую зависят как от вложенной суммы, так и от сроков депозита, и начисляются в зависимости от вида вклада ежемесячно, ежеквартально или по окончании срока действия договора. Дополнительные взносы принимаются в любой сумме.

Чем больше ваш вклад и срок депозита, тем выше в итоге будет доход. Проценты дохода напрямую зависят как от вложенной суммы, так и от сроков депозита, и начисляются в зависимости от вида вклада ежемесячно, ежеквартально или по окончании срока действия договора. Дополнительные взносы принимаются в любой сумме.

Когда выдают деньги?

В зависимости от вида депозита, вы можете либо снимать начисленные проценты ежемесячно или ежеквартально (в зависимости от вклада), либо получить всю накопленную сумму по окончании срока депозита.

Где выдают деньги?

Получить проценты по вкладам и снять деньги по окончании его срока можно без комиссии в офисах банка, в котором оформлен вклад.

Как открыть вклад физическим лицам?

Вы можете открыть депозит в любом отделении Банк ПТБ (ООО) всего за 15 минут. Это очень просто. Для этого вам понадобится только паспорт или любой другой документ, удостоверяющий вашу личность, и социальный номер.

Для этого вам понадобится только паспорт или любой другой документ, удостоверяющий вашу личность, и социальный номер.

Система страхования вкладов

Банк ПТБ (ООО) включен в реестр банков-участников системы обязательного страхования вкладов за номером 293.

Налоги на банковские вклады

Согласно Федеральному закону от 22 мая 2003 г. № 55-ФЗ «О внесении изменений в статьи 217 и 224 части второй Налогового кодекса Российской Федерации» облагаются налогом доходы физических лиц в виде процентов:

- налог по вкладам в рублях, если сумма процентов рассчитана из ставки, превышающей действующую ставку рефинансирования Центрального банка Российской Федерации плюс пять пунктов, на момент заключения вклада, в течение периода, за который начислены проценты;

- налог по вкладам в валюте, если сумма рассчитана исходя из ставки, превышающей 9% годовых, в течение периода, за который начислены проценты.

По статье 224, главы 23, второй части Налогового Кодекса РФ с лиц, являющихся налоговыми резидентами РФ и получающих такие доходы, взимается налог в размере 35%. Для нерезидентов (фактически находящихся на территории Российской Федерации менее 183 дней в календарном году) налоговая ставка составляет 30%.

Примечание:

На период с 15 декабря 2014 года по 31 декабря 2015 года введены льготы по налогообложению.

Не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц:

доходы в виде процентов, получаемые налогоплательщиками по вкладам в банках, находящихся на территории Российской Федерации, если:

- проценты по рублевым вкладам выплачиваются в пределах сумм, рассчитанных исходя из действующей ставки рефинансирования Центрального банка Российской Федерации, увеличенной на пять процентных пунктов, в течение периода, за который начислены указанные проценты;

- установленная ставка не превышает 9 процентов годовых по вкладам в иностранной валюте;

- проценты по рублевым вкладам, которые на дату заключения договора либо продления договора были установлены в размере, не превышающем действующую ставку рефинансирования Центрального банка Российской Федерации, увеличенную на пять процентных пунктов, при условии, что в течение периода начисления процентов размер процентов по вкладу не повышался и с момента, когда процентная ставка по рублевому вкладу превысила ставку рефинансирования Центрального банка Российской Федерации, увеличенную на пять процентных пунктов, прошло не более трех лет.

В отношении доходов в виде процентов, получаемых налогоплательщиками по вкладам в банках, находящихся на территории Российской Федерации, в период с 15 декабря 2014 года по 31 декабря 2015 года, при расчете предельных сумм, установленных абзацами вторым и четвертым настоящего пункта, ставка рефинансирования Центрального банка Российской Федерации увеличивается на десять процентных пунктов.

Выгодный вклад для физлиц | Откройте депозит в АТБ

Валюта

РублиДолларыЮань

Лучшая ставка

Показать все

Мы можем проконсультировать Вас

и выбрать наиболее выгодный вклад

под ваши условия.

Ваша заявка принята. В ближайшее время с Вами

свяжется менеджер.

Вклад в нашем банке: дополнительная информация

Азиатско-Тихоокеанский банк предлагает вклады для физических лиц. Открыть депозит в АТБ можно

с различными целями и на разные сроки: выгодный вклад на три месяца (92 дня), на полгода (182 дня),

на год и т.д. в зависимости от пожеланий клиента. При этом минимальный срок депозита – 92 дня, максимальный – три года.

Существуют как срочные, так и бессрочные программы (до востребования).

От продукта к продукту различаются процентные ставки по вкладам в банках, причем, как правило,

чем длительнее срок размещения депозита, тем ставка выше. Поскольку мы принимаем рублевые и

Поскольку мы принимаем рублевые и

валютные вклады – в долларах США и юанях, – ставка корректируется также в зависимости от валюты,

в которой клиент решил открыть счет. Сориентироваться в предложениях, их параметрах и подобрать

наиболее выгодный вклад перед тем, как открыть счет Вы можете с помощью калькулятора, размещенного

на данной странице.

Банковские вклады

В соответствии с решением Правления Банка (Протокол №136/10-13 от «01» октября 2013г., Протокол № 45/04-14 от 08.04.2014г., Протокол №125/08-14 от 05 августа 2014 г.) со 02 октября 2013 года (п.п. с 1 по 5) , с 10 апреля 2014 года (п. 6), с 11 августа 2014 года (п.3.1), (Протокол №189/10-14 от «28» октября 2014г.), с 1 ноября 2014 г. (Протокол №82/03-15 от 17 марта 2015 с 24 марта 2015 г. ), с 5 сентября 2016 г. (Протокол №343/09-16 от 01 сентября 2016) прекращается автоматическая пролонгация следующих вкладов:

), с 5 сентября 2016 г. (Протокол №343/09-16 от 01 сентября 2016) прекращается автоматическая пролонгация следующих вкладов:

1. Вклад «ФОРА-Рантье Люкс»

2. Вклад «Счастье в подарок»

3. Вклад «ФОРА-Классика Люкс»

4. Вклад «ФОРА-РЕНТА»

5. Вклад «Долгосрочный, выгодный, надежный»

6. Вклад «Новогодний, выгодный, надежный»

7. Вклад «ФОРА-НОВОГОДНИЙ»

8. Вклад «ФОРА-ВЕСЕННИЙ»

9. Вклад «ФОРА-ЛЕТНИЙ»

10. Вклад «ФОРА-ОСЕННИЙ»

11. Вклад «ЗОЛОТОЙ СТАНДАРТ»

12. Вклад «ФОРА-РАНТЬЕ»

13.«Быстро, выгодно, надежно!»

14.«Новогодний, Выгодный, Надежный»

В соответствии с решением Правления Банка (Протокол № 297/08-16 от 02 августа 2016 года) с 05 августа 2016г. прекращен прием и пролонгация срочных банковских вкладов для физических лиц:

прекращен прием и пролонгация срочных банковских вкладов для физических лиц:

1)«КОПИЛКА»,

2)«ФОРА-Мультивалютный»

в рублях РФ, долларах США и евро, действующих в филиале АКБ «ФОРА-БАНК» (АО) в г. Ярославль.

В соответствии с Протоколом № 134/04-17 от 05 апреля 2017 года с «17» апреля 2017 года прекращена пролонгация срочных банковских вкладов для физических лиц

«ФОРА-МУЛЬТИВЫБОР»,

«ФОРА-ПЕНСИОННЫЙ МОСКВА»,

«ФОРА-ПЕНСИОННЫЙ»,

«ФОРА-ПЕНСИОННЫЙ ЛЮКС»,

«ФОРА-ПЕНСИОННЫЙ ПРИКАМЬЕ»,

«ФОРА-СОЦИАЛЬНЫЙ»,

«ФОРА-УНИВЕРСАЛЬНЫЙ ЛЮКС»

для физических лиц в АКБ «ФОРА-БАНК» (АО).

лучшие процентные ставки в Универсал банк

Имея сбережения, можно оформить банковский вклад. На него вы можете получать дополнительный доход в виде начисленных процентов. Сумма дополнительного дохода зависит от валюты, в которой вы храните деньги, и срока размещения. В нашем банке можно открыть депозит на выгодных условиях. Для этого нужно оставить онлайн-заявку на сайте.

Сумма дополнительного дохода зависит от валюты, в которой вы храните деньги, и срока размещения. В нашем банке можно открыть депозит на выгодных условиях. Для этого нужно оставить онлайн-заявку на сайте.

Депозит «Святковый»: условия

Предлагаем вашему вниманию выгодное предложение – депозит «Святковый» для физических лиц. В первые 45 дней вы получаете 8,00% годовых, следующие 45 – 9,00% годовых, и, начиная с 91-го дня – 10,00% годовых. Вы получаете доход за счет ежемесячной выплаты процентов на текущий счет. Чтобы открыть такой депозит, вам необходима минимальная сумма – всего 5 тыс. грн.или 1000 грн.,если депозит будет открыт через чат — бот.

Срочные депозиты с возможностью пополнения

Мы предлагаем возможность открыть депозит с возможностью пополнения в гривнах, американских долларах и евро на срок от 1 до 12 месяцев (годовой валютный депозит):

-

В долларах – от 0,50 до 1,00% годовых;

-

В евро – 0,5% годовых;

-

В гривнах – от 8,00 до 10,00% годовых.

Cумма открытия и пополнения вклада (депозита):

— Чат — бот — 1000 грн., 100 дол.США/Евро

— Отделения — 5000 грн., 1000 дол.США/Евро

Наш банк предлагает выгодные условия для сотрудничества и гибкие условия депозитов не только для высоких вкладов, но и для минимальных. Для онлайн-консультации можно связаться с нашим менеджером по телефону 0 800 300 200 или оставить заявку. Работаем в Киеве, Харькове, Львове, Днепре. Выбирайте Универсал-банк – самый надежный банк в Украине на сегодня с лучшими ставками на депозиты на год или любой другой срок! Положить деньги на депозит с гарантированными процентами – это реально.

Как и куда вносить наличные деньги (включая онлайн-банки)

Когда у вас есть лишние деньги, лучше всего положить их на банковский счет. Таким образом средства защищены от потери, кражи или повреждения.

Но как лучше всего вносить наличные и какие у вас есть варианты, если вы хотите использовать банковский счет в Интернете или банкомат?

Ваш местный банк

Если у вас есть счет в обычном банке или кредитном союзе, вы можете принести наличные в филиал и сразу же внести депозит. Вы начнете быстро получать проценты, если сделаете вклад в сбережения, и вам не придется платить комиссию за внесение депозита.

Вы начнете быстро получать проценты, если сделаете вклад в сбережения, и вам не придется платить комиссию за внесение депозита.

Когда вы делаете депозит лично у кассира, средства должны быть доступны более или менее немедленно, чтобы вы могли оплачивать счета, переводить деньги на другой счет или совершать покупки с помощью дебетовой карты. Однако банки и кредитные союзы должны по крайней мере до следующего рабочего дня сделать ваш депозит наличными для снятия или использовать эти средства для покрытия ваших чеков и дебетования.Взаимодействие с другими людьми

Льготы кредитного союза

Надеюсь, у вас поблизости много веток. Если вы ведете банк в кредитном союзе, который является частью общей филиальной сети, вы можете вносить наличные в любом филиале-члене, а не только в домашнем кредитном союзе. Это может облегчить жизнь, если вы путешествуете или переехали после открытия счета.

Депозиты в банкоматах

В настоящее время вы можете вносить наличные в банкоматы с разумной степенью уверенности (что означает, что больше не будет часов банкира).

Как внести депозит в банкомате

Процедура внесения наличных в банкомат варьируется от банка к банку. Сначала убедитесь, что ваш банкомат принимает депозиты. Как правило, вы используете свою дебетовую карту и PIN-код для доступа к своей учетной записи, а затем выбираете, на какой счет вносить депозит. Некоторые банкоматы считывают и считают купюры, когда вы их вставляете, в то время как другие требуют, чтобы вы вложили наличные в конверт (сотрудник банка подсчитает сумму позже). Банкомат должен указать, какой метод вы будете использовать. Если банкомат требует конверт, он обычно предоставляется рядом с банкоматом.Заполните конверт, как показано, вставьте наличные, затем запечатайте его и загрузите в автомат. Перед тем, как выйти из банкомата, убедитесь, что автомат внес правильную сумму на нужный счет.

Наличие средств

Депозиты через банкоматы удобны, но средства могут быть недоступны на вашем счете сразу после внесения депозита, даже если вы вносите наличные. Большинство политик (и федеральных законов) позволяют банкам удерживать средства на дополнительный день, и удержание может длиться дольше, в зависимости от того, кому принадлежит банкомат.Если вам нужны деньги быстро, лучше всего подойдут личные вклады.

Большинство политик (и федеральных законов) позволяют банкам удерживать средства на дополнительный день, и удержание может длиться дольше, в зависимости от того, кому принадлежит банкомат.Если вам нужны деньги быстро, лучше всего подойдут личные вклады.

Интернет-банки

Если вы пытаетесь внести наличные на счет в онлайн-банке, процесс может быть сложнее, но не невозможен. Получение наличных в онлайн-банке позволяет вам воспользоваться одним из лучших сбережений в стране. Есть несколько методов, которые подойдут:

- Перевод ACH: Самый простой способ — внести наличные на счет в обычном банке или кредитном союзе, а затем перевести средства на свой счет в онлайн-банке.Этот метод — одна из нескольких причин, по которым стоит держать обычный счет открытым. Электронные переводы выполняются еще быстрее, но вам может потребоваться внести комиссию (в среднем от 15,50 до 27,50 долларов США для внутренних переводов в зависимости от банка), чтобы отправить перевод.

- Депозиты в банкоматах: Некоторые онлайн-банки принимают депозиты в банкоматах. Обратитесь в свой банк, чтобы узнать, можете ли вы использовать определенную сеть банкоматов, и поищите логотипы сети на банкоматах рядом с вами. В приложении вашего банка, вероятно, также есть инструмент для поиска банкоматов.

- Предоплаченные карты: Если ваш банк не принимает наличные в банкоматах, предоплаченная дебетовая карта может предложить обходной путь. Некоторые предоплаченные дебетовые карты позволяют вносить депозит наличными, и вы можете связать свой предоплаченный счет со своим банковским счетом в Интернете. Это позволяет совершать электронные переводы, как если бы вы использовали обычный банк. Ищите предоплаченную карту, которая позволяет «пополнять счет» или вносить депозиты в розничных точках, таких как Walmart или национальные аптечные сети.Другой подход — использовать дебетовую карту, которую можно пополнить, купив карты пополнения. Вы заплатите наличными за карту пополнения счета, а затем добавите эти средства на свой предоплаченный счет.

Прежде чем идти по этому маршруту, узнайте, сколько стоит пополнение вашей карты наличными; сборы за добавление денег могут отпугнуть вас от использования этой опции.

Прежде чем идти по этому маршруту, узнайте, сколько стоит пополнение вашей карты наличными; сборы за добавление денег могут отпугнуть вас от использования этой опции. - Денежные переводы: Если ваш банк принимает депозиты по почте, вы можете купить денежный перевод за наличные и отправить его в свой банк. Это медленный и обременительный процесс, но это может быть ваш единственный выход.Вам придется платить за каждый денежный перевод (часто около 1 доллара в продуктовых магазинах или в магазинах или 1,25 доллара через USPS) плюс почтовые расходы, поэтому небольшие депозиты могут не окупиться.

- Мобильный депозит: Другой подход заключается в размещении денежного перевода с помощью мобильного депозитного приложения вашего банка. Это сэкономит время на почте, но вам все равно придется физически получать денежный перевод, а некоторые банки не разрешают переводить денежный перевод.

Спросите свой банк, как они обрабатывают денежные переводы (или прочтите ваш депозитный договор), прежде чем пойти и купить один.

Депозитная квитанция

Когда вы вносите наличные в банк или кредитный союз, вам обычно нужно использовать квитанцию. Это просто листок бумаги, который сообщает кассиру, куда положить деньги. Напишите свое имя и номер счета в квитанции о депозите (квитанции о депозите обычно доступны в холле или на проезжей части). Первая строка с правой стороны квитанции о депозите обычно обозначается «НАЛИЧНЫМИ», и именно здесь вы должны указать сумму своего депозита.

Не отправлять наличные

Что бы вы ни делали, никогда не отправляйте наличные по почте.Почтовая система США вполне безопасна, но не стоит рисковать. Если ваше письмо потеряно или украдено, вам не повезло. К сожалению, когда деньги пропадают, их невозможно отследить или вернуть.

Если вы не можете внести наличные на банковский счет и у вас возникает соблазн воспользоваться почтой, попробуйте вместо этого использовать денежный перевод.

В отличие от наличных денег денежный перевод может использовать только определенное лицо или компания. Отнесите свои наличные деньги любому издателю денежного перевода, а затем отправьте его по почте в свой банк (вместе с квитанцией о депозите или всем, что ваш банк требует для депозита по почте).Вы сможете отследить денежный перевод и отменить его, если документ утерян или украден. Денежные переводы и марки могут стоить несколько долларов, но это лучше, чем потеря 100% наличных.

Отнесите свои наличные деньги любому издателю денежного перевода, а затем отправьте его по почте в свой банк (вместе с квитанцией о депозите или всем, что ваш банк требует для депозита по почте).Вы сможете отследить денежный перевод и отменить его, если документ утерян или украден. Денежные переводы и марки могут стоить несколько долларов, но это лучше, чем потеря 100% наличных.

Используйте альтернативу наличным деньгам

Если вносить наличные неудобно, постарайтесь использовать их реже. Попросите людей платить вам другим способом: онлайн-платежи, чеки или денежные переводы — распространенные способы получения оплаты.

- PayPal — это хорошо зарекомендовавший себя сервис, который обеспечивает бесплатные одноранговые платежи или P2P-платежи.Если у вас еще нет учетной записи PayPal, вы можете легко ее открыть.

- Popmoney и Zelle могут быть уже частью вашего банковского счета. Переводы Zelle могут быть практически мгновенными, и обе компании могут позволить вам переводить деньги бесплатно.

Получать деньги или оплачивать запрос через Popmoney можно бесплатно. Отправка денег стоит 0,95 доллара.

Получать деньги или оплачивать запрос через Popmoney можно бесплатно. Отправка денег стоит 0,95 доллара. - Venmo упрощает отправку денег онлайн, иногда бесплатно. При оплате Venmo вместо наличных помните, что платежи Venmo часто не могут быть отменены (аналогично платежам наличными). ).

Как внести наличные в банкомат

Можно внести наличные или чеки на свой банковский счет с помощью банкомата с функцией внесения депозита. Однако с ростом доступности мобильных депозитов вы можете просто остаться дома, сфотографировать свой чек и отправить его на депозит с помощью приложения своего банка. Так зачем вам вообще использовать банкоматы для внесения депозитов?

Во-первых, если у вас есть деньги для депозита, вы не сможете сделать это с помощью приложения. Что касается чеков, для того, чтобы ваши средства стали доступны с помощью мобильных депозитов, может потребоваться немного больше времени по сравнению с депозитами в банкоматах, в зависимости от политики вашего банка. Взаимодействие с другими людьми

Взаимодействие с другими людьми

Давайте рассмотрим процесс внесения наличных или чеков на ваш банковский счет с помощью банкомата с функцией внесения депозита — от начала до конца.

Не все банкоматы принимают депозиты, и не все банкоматы с поддержкой депозитов будут работать с вашим счетом.

Как делать депозиты в банкоматах

Приготовься. Возьмите за привычку приносить с собой все необходимое. Постарайтесь двигаться как можно эффективнее, чтобы можно было безопасно положить наличные в банкомат и не задерживать очередь. Помимо дебетовой карты и личного идентификационного номера (ПИН-кода), возьмите с собой следующие предметы:

- Ручка для подтверждения чеков и заполнения депозитной квитанции.Ручки, предоставленные банком, могут отсутствовать или в них закончились чернила.

- Депозитная квитанция, если она требуется в вашем банке. Возьмите несколько дополнительных, чтобы вы могли заполнить их до того, как придут в банкомат, когда вы в следующий раз сделаете депозит.

К тому же никогда не знаешь, закончатся ли они.

К тому же никогда не знаешь, закончатся ли они. - Конверт, если он нужен вашему банку. Опять же, возьмите несколько лишних, если вашему банку требуются конверты определенного типа.

Перед тем, как начать вносить депозит, осмотритесь, чтобы убедиться, что окружающая среда безопасна.Не вынимайте наличные, если кто-то наблюдает за вами и заставляет вас чувствовать себя некомфортно.

Также убедитесь, что банкомат, который вы хотите использовать, принимает депозиты (и работает ли он с вашим банковским счетом).

© Баланс, 2018

Вы можете одновременно вставить несколько элементов депозита. Некоторые машины позволяют вставлять стопку до 30 элементов. Но обязательно следуйте инструкциям на экране, чтобы узнать, нужно ли вставлять их по одному.

Когда вы закончите, убедитесь, что депозит был внесен правильно.Проверьте внесенную сумму и, если возможно, внесите исправления. Затем получите квитанцию, желательно с изображениями каждого чека, который вы положили на квитанцию. Перед тем, как отойти от машины, убедитесь, что сеанс завершился и ваша учетная запись больше не доступна.

Перед тем, как отойти от машины, убедитесь, что сеанс завершился и ваша учетная запись больше не доступна.

Когда есть деньги

Когда вы вносите средства через банкомат, может возникнуть задержка, прежде чем вы сможете использовать деньги. Возможно, вам придется подождать, прежде чем использовать средства для покупок с дебетовой карты, оплаты счетов и снятия средств.Ознакомьтесь с политикой вашего банка в отношении доступности средств, в которой объясняются правила вашего банка по хранению вкладов.

Внесение наличных в банкомат без конверта может быть доступно сразу или в течение одного рабочего дня. Чековые депозиты обычно отправляются в тот же день, когда вы вносите депозит, но ваш банк может предоставить только первые 200 долларов вашего чека в течение одного или двух рабочих дней. Оставшаяся сумма должна быть доступна для использования через несколько рабочих дней.

Когда вы пользуетесь банкоматом, иногда бывает щедро отсеченное время.Банки могут разрешить вам вносить средства до 20:00. (или позже) для подсчета депозита за этот день. Это может быть полезно, особенно если ваш банк быстро очищает ваши депозиты, когда вы слишком поздно, чтобы связаться с кассиром.

(или позже) для подсчета депозита за этот день. Это может быть полезно, особенно если ваш банк быстро очищает ваши депозиты, когда вы слишком поздно, чтобы связаться с кассиром.

Проблемы с депозитами в банкоматах

Прежде чем полностью полагаться на банкомат, убедитесь, что вы знаете некоторые из возможных подводных камней.

Ошибки

Иногда банкоматы допускают ошибки, и исследование транзакций может занять несколько дней или больше.

Безопасность

Перенос наличных в банкомат открывает возможность для ограбления или для кражи информации вашей карты и ПИН-кода (то же самое касается снятия наличных в банкомате). Оцените местонахождение вашего банкомата, придерживайтесь хорошо освещенных участков и помните, что безопасность в цифрах.

Если вы регулярно вносите наличные, измените свой распорядок, чтобы никто не мог узнать ваши привычки. Если вы просто депонируете чеки, риск меньше, и вместо этого вы даже можете вносить эти чеки на свое мобильное устройство (из безопасности дома или на рабочем месте).

Доступ к фондам

Опять же, внесение депозита лично с сотрудником банка может быть самым быстрым способом получить доступ к средствам с чека. Если время имеет важное значение, постарайтесь добраться до кассира до закрытия филиалов.

Советы по внесению вкладов

Перед внесением первого депозита через банкомат следует помнить о некоторых важных вещах:

Другие банки

Как правило, вы не можете делать депозиты в банкоматах другого банка. Если у вас нет счета в определенном банке, вы часто можете снимать средства (за дополнительную плату), но не можете делать депозиты.

Найдите банкоматы на веб-сайте или в приложении вашего банка

Найдите сети банкоматов, которые могут работать с вашим банком. Еще один простой способ узнать, можете ли вы внести депозит, — просто вставить карту и ввести свой PIN-код. Если вы видите возможность внести депозит, вы в деле.

Путешествие

Если вы находитесь за пределами страны или даже просто за городом, вам может быть сложно найти банкомат с возможностью внесения депозита для вашей учетной записи. Даже если у вашего банка есть банкоматы, установленные за границей (или они являются частью сети), они могут не работать для депозитов.

Даже если у вашего банка есть банкоматы, установленные за границей (или они являются частью сети), они могут не работать для депозитов.

Интернет-банки

Онлайн-банки часто предпочитают, чтобы вы вносили депозиты с помощью мобильных чеков. Но если вы хотите внести наличные или использовать банкомат по какой-либо причине, эти банки также могут иметь отношения с владельцами банкоматов. Например, Capital One 360 позволяет делать депозиты в некоторых банкоматах.

Члены кредитного союза

Если ваш кредитный союз участвует в общих ветвях, вы можете использовать филиалы других кредитных союзов. Возможно, вы не сможете внести депозит в их банкоматах, но вы, вероятно, сможете внести депозит внутри через кассира.В зависимости от того, где вы находитесь, и вашего расписания, это может быть то, что вам нужно.

Как внести наличные в интернет-банк

Есть наличные? Отлично. Или не очень хорошо, если вы хотите положить его на счет в онлайн-банке.

1. Депозит на месте, перевод в электронном виде

Онлайн-банки, такие как Ally, Capital One 360 и Discover, позволяют вам электронно привязать свой счет к другому счету в традиционном банке или кредитном союзе. Если у этого связанного учреждения есть местный филиал, внесите туда свой денежный депозит.Затем создайте электронный перевод, также известный как перевод ACH, чтобы перевести деньги в свой онлайн-банк.

Многие учреждения разрешают бесплатные транзакции ACH, хотя они могут занять до трех рабочих дней.

2. Купите денежный перевод

Превратите свои наличные в чек, который легко внести, купив денежный перевод в местном розничном магазине или в почтовом отделении, а затем оплатите его себе. Если в вашем онлайн-банке есть функция электронного сканирования, вы можете сделать снимок и загрузить денежный перевод на свой счет для внесения депозита.Если в вашем банке нет этой функции, вы можете отправить ее по почте в штаб-квартиру банка для внесения депозита.

Возможно, вам придется заплатить небольшую комиссию за денежный перевод — часто менее 2 долларов — на сумму до 1000 долларов. Но у вас будет безопасная альтернатива наличным деньгам, что является одной из основных причин для покупки денежного перевода. Для сумм, превышающих 1000 долларов, вам, возможно, придется обратиться за кассовым чеком в банке, который обычно стоит на несколько долларов дороже.

NerdWallet упрощает управление финансами

Следите за своими расходами, кредитным рейтингом и даже находите новые способы сэкономить.

3. Внесение наличных в связанный банкомат

Некоторые, но не все онлайн-банки могут принимать депозиты через банкоматы, принимающие наличные. Узнайте в своем учреждении, доступен ли вариант банкомата. Например, с текущим или сберегательным счетом Capital One 360 вы можете внести наличные в банкомат в одном из кафе или отделений банка Capital One в нескольких штатах и нескольких городах по всей стране. Другой банк, Radius, участвует в двух сетях банкоматов, принимающих депозиты, с логотипом NYCE или MoneyPass.

Сравните онлайн-сберегательные счета Capital One 360, Radius и American Express.

| Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. Прочитать обзор |

| |

| Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакцией.Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. |

| |

| Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакционной группой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. в Национальном банке American Express, член FDIC |

| |

»Хотите сравнить лучшие процентные ставки по сберегательным счетам? Ознакомьтесь со списком лучших ставок сбережений NerdWallet

4. Загрузите наличные на перезагружаемую предоплаченную дебетовую карту

Чтобы часто вносить наличные, подумайте о покупке перезагружаемой предоплаченной дебетовой карты и привязке ее к своему онлайн-банковскому счету.Затем вы можете загрузить наличные на карту в определенных магазинах и перевести ACH в свой онлайн-банк. Например, карта American Express Bluebird (прочтите обзор Bluebird от NerdWallet) позволяет добавлять наличные в большинстве касс Walmart без комиссии.

Но есть и недостатки: многие карты взимают плату за депозиты в других магазинах, а некоторые имеют дополнительные сборы, такие как ежемесячные членские взносы, которые съедают ваш баланс. Используйте руководство NerdWallet, чтобы сравнить варианты предоплаченной дебетовой карты, прежде чем принять решение о ее получении.

Используйте руководство NerdWallet, чтобы сравнить варианты предоплаченной дебетовой карты, прежде чем принять решение о ее получении.

Онлайн-банки оптимизированы для онлайн-транзакций, поэтому электронные переводы и даже мобильные чеки часто выполняются совсем несложно. Это не относится к наличным деньгам, но есть способы в конечном итоге спрятать деньги на онлайн-счет. Это может потребовать некоторых усилий, но оно того стоит, когда в следующий раз вам попадется пачка счетов.

Правила IRS для внесения более 10 000 долларов США наличными на банковский счет

По какой-то случайной причине у вас есть 10 000 долларов, которые просто прожигают дыру в вашем кармане.Вы их тратите или откладываете?

Вы решили выбрать разумный вариант, выбрав последний вариант, поэтому идете в банк, чтобы внести всю сумму наличными или чеком.

К сожалению, все не так просто. Теперь ваши деньги приостановлены, и о вас сообщили в IRS.

Если это звучит очень устрашающе, не пугайтесь. Это не значит, что вы совершаете какое-то финансовое преступление. Вы просто пытаетесь положить деньги в банк (и вы можете вкладывать столько, сколько хотите).

Это не значит, что вы совершаете какое-то финансовое преступление. Вы просто пытаетесь положить деньги в банк (и вы можете вкладывать столько, сколько хотите).

Банки просто находятся в поиске возможного банковского мошенничества или подозрительной деятельности, а 10 000 долларов — это ключевое число .

Иногда беспокойство оправдано, иногда нет, потому что есть способы, которыми вкладчики могут непреднамеренно попасть в беду, если они не сделают крупные вклады правильным образом.

Узнайте больше о Законе о банковской тайне и других правилах, если вы планируете внести наличными на сумму более 10 000 долларов.

И узнайте, есть ли разница, если вы внесете ту же сумму в виде чека.

Закон о банковских депозитах на сумму более 10 000 долларов США

Он называется Законом о банковской тайне (также известный как «Правило 10 000 долларов»), и, хотя сейчас это может показаться вам большим секретом, важно знать об этом законе, если вы хотите сделать крупный банковский депозит более пяти цифр. .

.

Закон о банковской тайне, официально именуемый Законом об отчетности о валютных и иностранных операциях, вступил в силу в 1970 году.

В нем говорится, что банка должны сообщать о любых депозитах (и снятии средств, если на то пошло), что они получили свыше 10 000 долларов в Налоговую службу.Для этого они должны заполнить форму 8300 IRS. Это начинает процесс отчетности по валютным операциям (CTR) .

По сути, любая транзакция, которую вы совершаете , на сумму, превышающую 10000 долларов , требует, чтобы ваш банк или кредитный союз сообщил об этом правительству в течение 15 дней после ее получения — не потому, что они обязательно опасаются вас, а потому, что большие суммы денег меняются руки могут указывать на возможную незаконную деятельность.

Сюда входят кражи, отмывание денег или помощь в финансировании преступных организаций или даже террористов.

Ваш банк должен покрыть свои базы для любой крупной «отчетной транзакции», которая проходит через него.

Примечание: Частным предприятиям необходимо пройти аналогичный процесс отчетности, если клиент совершает крупную дорогостоящую покупку, только за наличные, например, автомобиль, дом или другие важные удобства.

Что происходит, когда вы вносите наличными на сумму более 10000 долларов

Это может быть одна купюра на 10 000 долларов или купюра достоинством 1 доллар 10 000 долларов.

После того, как вы внесете депозит наличными в размере 10 000 долларов США и банк подаст отчет, IRS передаст его должностным лицам вашей местной и государственной юрисдикции, вплоть до национального уровня, для отслеживания того, куда попадают деньги.

Если бы вы были потенциальным фальшивомонетчиком, власти сначала хотели бы проверить, являются ли серийные номера на каждой банкноте подлинными. (Если это были фальшивые деньги, они изъяли бы их из обращения.)

Если деньги, которые вы вкладываете, украдены, потому что вы их украли или приобрели украденные деньги, им необходимо дважды проверить эти числа на соответствие любым сообщениям об ограблениях наличных для их расследования.

Реальность такова:

Депозит наличными в размере 10 000 долларов обычно проходит без происшествий.

Если он находится в отделении вашего банка, представитель кассирского банка проверит информацию о вашем счете и запросит удостоверение личности. Вы, как обычно, заполните квитанцию о депозите, и деньги будут зачислены на ваш счет.

Их сообщение в IRS происходит после того, как вы сделаете депозит. В зависимости от банковского учреждения вы должны иметь немедленный доступ к своим средствам.

Вас не будут держать в неведении. Ваш банк уведомит вас о том, что ваш депозит был зарегистрирован по вышеуказанным причинам, и предоставит вам контактную информацию (телефон, электронная почта), чтобы ответить на любые вопросы.

Примечание: Неважно, кто вносит депозит на счет. Многие банки поймали подозрительную деятельность, когда человек переводит крупную сумму наличных денег на счет другого человека. В случае с Chase Bank, например, вы больше не можете вносить наличные на чей-либо счет — обычный способ банка сократить незаконную деятельность.

Исключения из правила $ 10 000 +, которые могут означать проблемы

Единственный раз, когда вам следует беспокоиться о внесении более 10 000 долларов наличными, — это не то, сколько вы вносите, а то, как вы его вносите.Два сценария:

- Залог в размере 10 000 долларов США единовременно

- Разделите деньги на несколько более мелких вкладов, скажем, один на 5000 долларов, один на 3000 долларов и один на 2000 долларов

Разделение ваших крупных денежных вкладов может вызвать проблемы. Зачем? Это та же сумма, только меньшим номиналом и более частыми депозитами. В конце концов, это те же деньги. Но банк может не смотреть на это так.

Они могут предположить, справедливо или ошибочно, что, разбивая и «структурируя» ваши депозиты таким образом, вы намеренно и сознательно пытаетесь обойти Закон о банковской тайне и процесс CTR банка.

На самом деле, это проблема, из-за которой один депозит в 10 000 долларов может выглядеть как сущие пенни. Это не только вовлекает их в возможную незаконную деятельность, но и сам акт структурирования является незаконным; он сообщает правительству, что вы пытаетесь обойти их законы о отчетности и уклониться от них.

Это не только вовлекает их в возможную незаконную деятельность, но и сам акт структурирования является незаконным; он сообщает правительству, что вы пытаетесь обойти их законы о отчетности и уклониться от них.

Факт: По данным IRS, в 2016 году у 600 вкладчиков было арестовано 43 миллиона долларов по подозрению в структурировании крупных депозитов.

Важны не только крупные депозиты на сумму более 10 000 долларов, разбитые на небольшие суммы.

Если вы сделали, скажем, разовый депозит на сумму 9 999 долларов, он не подпадал бы под критерии отчетности, но если вы вносили депозит на 9 999 долларов каждый день в течение следующих двух недель, это вызовет у вашего банка несколько красных флажков.

Они захотят узнать, откуда берутся эти неожиданные денежные потоки. Или у вас есть несколько банковских счетов в нескольких банках.

Вы делаете несколько депозитов на сумму менее 10 000 долларов США на каждом из них в течение нескольких недель на общую сумму около 10 000 долларов США. Вашему банку это может показаться необычным, что приведет к их расследованию.

Вашему банку это может показаться необычным, что приведет к их расследованию.

То же самое и с частыми крупными депозитами на сумму 10 000 долларов и более; даже если вы не структурируете их, процесс отчетности предназначен для отслеживания подлинности денежных средств и ваших депозитных операций.

Чековые депозиты на сумму более 10 000 долларов

Чтобы выписать чек на 10 000 долларов самому себе (или получить его от кого-то другого), необходимо выполнить тот же процесс, что и при оплате наличными, хотя и несколько неудобно.

Ваш банк по-прежнему будет сообщать о вашем депозите в IRS, как обычно, только ваш банк может наложить временный арест на ваши деньги.

Опять же, в зависимости от банка, вам может быть не разрешено внести свой чек на 10 000 долларов с помощью мобильного телефона или через банкомат.

Большинство чеков, депонированных лично в кассе, обычно сразу же попадают на ваш текущий или сберегательный счет.

Но средства в крупных 5-значных суммах, возможно, необходимо будет сначала очистить через процессинговый центр банка, прежде чем они будут добавлены на ваш баланс. Кроме того, существует процесс отчетности, который должен подтверждать наличие подделок или сомнительных действий.

Кроме того, существует процесс отчетности, который должен подтверждать наличие подделок или сомнительных действий.

Индивидуальные обзоры

Банки могут также учитывать, какой именно чек депонируется.

Это личный или деловой чек? Если у вас обычно нет большого остатка на текущем счете, случайная транзакция на сумму 10 000 долларов может показаться необычной.

Но бизнес с частыми транзакциями среднего и крупного размера может показаться маловероятным, чтобы получить или выплатить чек на 10 000 долларов, даже если сумма все еще сообщается в IRS.

Принцип тот же, что и при внесении наличных; если у вас обычно нет большого баланса или вы не делаете крупных вкладов, банк хочет узнать, что происходит.

Думайте об этом так, как если бы ваш текущий счет или кредитная карта были взломаны. Банк может принять к сведению, если в вашей деятельности начнут появляться серии покупок или списаний, которые вы обычно не совершаете.

Это могло означать, что ваша карта была украдена, и кто-то устроил вечеринку; или, возможно, вы просто находитесь в отпуске и тратите больше, чем обычно. Иногда банк временно приостанавливает действие вашей учетной записи до тех пор, пока действия не будут подтверждены.

Иногда банк временно приостанавливает действие вашей учетной записи до тех пор, пока действия не будут подтверждены.

Если нет, то вам и вашим деньгам хорошо. Но если удержание вашей учетной записи вызывает полное неудобство, обратитесь в свой банк, чтобы узнать, могут ли они высвободить или авансировать часть средств, прежде чем они будут очищены.

То же самое и для снятия наличных $ 10,000 +

При снятии наличных в банке действуют те же правила, что и при внесении наличных. Если вы снимаете более 10 000 долларов наличными за один раз, о транзакции будет сообщено в IRS.

Аналогичным образом, если вы сделаете серию небольших выводов в течение небольшого периода времени — 1000 долларов здесь, 5000 долларов там, 2000 долларов снова там, в течение недели — и они упадут до 10000 долларов, можно предположить, что вы пытаемся обойти федеральный закон о отчетности.

Не волнуйтесь, если вам нечего скрывать

Помните, что блокирование счетов, отчеты IRS и тому подобное не предназначены для того, чтобы криминализировать вас или усложнить вашу жизнь.

Они работают для обеспечения вашей финансовой безопасности, чтобы ваши деньги были вашими, что транзакция на сумму 10 000 долларов США была законной и чтобы не было никакого мошенничества — что наиболее важно, мошеннической деятельности, о которой вы можете не подозревать.

Итак, теперь, когда вы знаете, что делать при внесении крупных депозитов, в следующий раз, когда вам повезет иметь 10 000 долларов для депозита (или 10 000 долларов уже на вашем счете для снятия), спросите своего представителя в банке о процессе в окно кассира.

Когда будет уведомлено IRS? Будет ли мой чек задержан и на какой срок? Могу ли я предоставить дополнительную информацию, чтобы ускорить процесс? Демонстрация осведомленности и сотрудничества имеет большое значение для обеспечения прозрачности.

И если вы намереваетесь регулярно вносить наличные или чековые депозиты меньшего размера, полезно сообщить об этом своему банку и наладить с ним хорошие отношения как с постоянным клиентом.

Компании с регулярными депозитами от средних до крупных должны сообщить своему банку, что их депозиты не являются попыткой структурирования, а являются обычным делом.

Текущие счета — Банковское дело

Зачем открывать текущий счет?

- Сохраняет ваши деньги в безопасности

- Легко вносить / снимать наличные

- Удобная оплата / покупка счетов

- Помогает отслеживать расходы

- Проверка без или недорого

Текущий счет предлагает безопасный и удобный способ управления ваши деньги, в том числе внесение платежей.С вашей учетной записью вы можете получить доступ к чекам и дебетовой карте. Когда вы открываете текущий счет, ваше финансовое учреждение обычно предоставляет чеки. Вы можете заказать дополнительные чеки, когда они вам понадобятся, обычно за определенную плату.

Чеки — это бумажные формы, которые люди используют для перевода денег из одного места в другое. Чек — это письменное распоряжение, которое предписывает банку выплатить определенную сумму денег с определенного текущего счета определенному физическому или юридическому лицу, например магазину. Если у вас есть чеки, вам не нужно носить с собой большие суммы наличных денег.

Вы также можете подать заявление на получение дебетовой карты при открытии текущего счета. Ваша дебетовая карта обеспечивает безопасный и удобный способ получать наличные, переводить средства, делать депозиты и управлять своими деньгами. С помощью чеков и дебетовой карты вы можете совершать покупки и платежи, в том числе в Интернете и по телефону. Дебетовая карта позволяет получать наличные и управлять деньгами в банкоматах с помощью физической карты или цифрового кошелька. С вас может взиматься комиссия, если вы используете иностранный банкомат или банкомат другого банка.

Каждый раз, когда вы выписываете чек или используете свою дебетовую карту, вы записываете, сколько и где вы потратили. Это поможет вам уделять больше внимания тому, что вы покупаете, сколько вы тратите, и не тратить больше, чем планировали.

Это поможет вам уделять больше внимания тому, что вы покупаете, сколько вы тратите, и не тратить больше, чем планировали.

как открыть текущий счет

Прежде чем идти в банк, подумайте, что вам нужно взять с собой. Имейте в виду, что разные банки предъявляют разные требования к открытию текущего счета, в том числе требования к минимальному возрасту для открытия собственных счетов.Когда вы открываете текущий счет, банку необходимо будет подтвердить вашу личность. Возможно, вам потребуется принести одно или несколько документов, удостоверяющих личность, вместе с деньгами для вашего первоначального депозита. Будьте готовы, заранее спросив в своем банке, требуется ли минимальный начальный депозит.

Спросите в своем банке, какие формы удостоверений личности они принимают, например:

- Водительское удостоверение или удостоверение личности штата

- Паспорт

- Военный билет США

- Регистрационная карточка иностранца

- Консульская карточка Matricula

- Если вы находитесь в военные, У.

S. военный билет (карта CAC)

S. военный билет (карта CAC) - Если вы военный иждивенец, военный иждивенец США ID

Родитель или опекун должен сопровождать человека моложе 18 лет (19 в Небраске) и обычно должен иметь две формы действующего удостоверения личности для лицо моложе 18 лет.

Спросите в своем банке, какие формы удостоверения личности они принимают для лиц младше 18 лет, например:

- Свидетельство о рождении

- Запись о вакцинации

- Студенческий билет

- Карточка социального обеспечения

части чек

Следуйте номерам в этом примере проверки, чтобы изучить части чека:

1.Дата

Здесь вы пишете сегодняшнюю дату.

2. Оплатите заказ на номер

Здесь вы указываете имя человека или компании, которые будут получать деньги. Если вы снимаете деньги для себя, вы можете выписать чек себе или «Наличными» здесь.

3. Поле числовой суммы

Поле числовой суммы

В этом поле указывается сумма чека.

4. Письменная сумма

В этой строке прописана сумма. Вы начинаете с левого края линии, а когда закончите, проведете линию через оставшееся пустое пространство, пока не дойдете до слова «Доллары.«Такая практика помогает защитить себя от любого изменения стоимости чека.

5. «Для» или памятка

Для описания того, что вы купили, или причины, по которой вы выписали чек.

6. Строка для подписи

Ваша подпись должна быть последней, которую вы заполняете. Это дает банку разрешение или авторизацию на выдачу денег получателю.

7. Номер счета

Это 10-значный номер счета, уникальный для вашей учетной записи. Это сообщает банку, с какого счета поступают деньги.

8. Маршрутный номер

Это банковский маршрутный номер. Он идентифицирует банк, выпустивший чек. Этот номер нужен вам для настройки прямого депозита. Прямой депозит позволяет вашему работодателю в электронном виде переводить вашу зарплату прямо на ваш счет, не выдавая вам бумажный чек.

Прямой депозит позволяет вашему работодателю в электронном виде переводить вашу зарплату прямо на ваш счет, не выдавая вам бумажный чек.

Примечание:

- Пишите чернилами.

- Пишите четко.

- Записывайте каждый чек в свой реестр.

как выписать чек

Теперь ваша очередь заполнить чек.Распечатайте эту страницу и введите каждый элемент в соответствующее место на чеке.

Контрольные позиции

Дата: Сегодняшняя дата

Получатель: Продуктовый магазин

Стоимость продуктов, выраженная цифрами: $ 46,73

Стоимость продуктов прописью: Сорок шесть и семьдесят три / 100

Что вы купили: Бакалея

Когда вы закончили вводить эти предметы, не забудьте подписать чек!

Как подтвердить чек

Когда вы вносите чек, вам необходимо сообщить банку, что вы лично одобрили транзакцию, подтвердив чек.

На обратной стороне чека в верхней части вы напишите «Только для депозита», свою подпись и номер счета, на который вы хотите внести чек.

Если вы используете функцию мобильного депозита, обязательно отметьте, что вы сделали депозит, чтобы случайно не внести его снова. Если вы попытаетесь внести чек еще раз, ваш банк может взимать комиссию.

понимание овердрафтов

овердрафты возникают, когда вы тратите больше денег, чем есть на вашем текущем счете, создавая отрицательный баланс на вашем счете.Это может случиться с кем угодно — например, если вы забыли о запланированном платеже, депозит возвращается неоплаченным или время дня выплаты жалованья не совпадает с датами платежа.

Существуют меры предосторожности, которые можно предпринять для предотвращения овердрафта. Самый простой подход? Сохраняйте бюджет, отслеживайте свои расходы и не тратьте больше, чем у вас есть.

Вот несколько советов, которые помогут избежать овердрафта:

- Возьмите за привычку регулярно проверять баланс своего текущего счета и транзакции.Обязательно отслеживайте все транзакции.

Легко забыть о покупке небольшой дебетовой карты, но многие мелкие покупки могут накапливать и отбрасывать ваш бюджет.

Легко забыть о покупке небольшой дебетовой карты, но многие мелкие покупки могут накапливать и отбрасывать ваш бюджет. - Рассмотрите возможность использования онлайн-банкинга и мобильных банковских приложений, чтобы отслеживать свой текущий счет. Приложения для управления личными финансами, которые объединяют историю вашей учетной записи и транзакции, могут предоставить полезную информацию, которая поможет вам управлять своими расходами.

- Знайте сроки оплаты счета. Если возможно, постарайтесь рассчитывать платежи после дня выплаты жалованья или когда вы ожидаете увидеть деньги на вашем текущем счете.Вы также можете изменить сроки оплаты счета. Многие кредиторы позволят вам изменить дату ежемесячного платежа. Например, если вы знаете, что вам постоянно платят 15-го числа месяца, но оплата за автомобиль должна быть произведена 14-го числа, позвоните своему кредитору и попросите перенести срок платежа на 16-е число каждого месяца.

- Знайте, когда вам платят. Если вам платят каждую пятницу, отследить это довольно просто.

Но если у вас непоследовательная зарплата или ваша зарплата будет задержана из-за праздника, вам может потребоваться скорректировать свои расходы.

Но если у вас непоследовательная зарплата или ваша зарплата будет задержана из-за праздника, вам может потребоваться скорректировать свои расходы. - Настроить уведомления. В качестве резерва для регулярного просмотра текущего счета подпишитесь на получение своевременных предупреждений — по электронной почте или текстовых сообщениях — когда баланс вашего счета опускается ниже указанной вами суммы.

- Если можете, оставьте небольшую подушку наличности на своем текущем счете. Таким образом, даже если вы настроите автоматическую оплату счетов до следующей выплаты зарплаты, вы с меньшей вероятностью столкнетесь с риском овердрафта.

Как делать депозиты наличными

Несмотря на все достижения в области банковских технологий, людям все еще нравится доступ к наличным деньгам.Будь то снятие средств или депозит, наличные деньги по-прежнему важны для многих потребителей.

Выбор онлайн-банка в качестве финансового учреждения имеет множество преимуществ, включая меньшие комиссии и более высокие процентные ставки. Но есть и один большой недостаток, который следует учитывать — сложно внести наличные в онлайн-банк.

Но есть и один большой недостаток, который следует учитывать — сложно внести наличные в онлайн-банк.

Банкинг через традиционные и онлайн-банки имеет свои плюсы и минусы. Это включает в себя внесение наличных на ваш счет. Вот несколько способов внести наличные, независимо от того, где вы выберете банк.

Как внести наличные в онлайн-банк

Большинство онлайн-банков позволяют вносить чеки с помощью мобильного телефона или по почте. Вы также можете переводить деньги в другие финансовые учреждения и обратно. Но выяснить, как внести наличные, сложнее. Отправлять деньги по почте — плохая идея, а интернет-банки обычно не принимают депозиты по почте. Вы также не можете пойти в местное отделение, чтобы передать деньги кассиру.

Хорошая новость заключается в том, что вам не нужно отказываться от онлайн-банка или увольняться, чтобы никогда не вносить наличные.У вас есть несколько вариантов, в зависимости от вашего онлайн-финансового учреждения. Вот посмотрите, что они из себя представляют.

Используйте связанный банкомат

Некоторые онлайн-банки участвуют в сетях банкоматов. Если ваш онлайн-банк является одним из них, вы можете внести наличные в ближайшем банкомате.

Найдя банкомат, перенесите наличные в банкомат, заполните бланк о депозите, указав данные своего счета, и положите деньги в конверт для депозита. Затем используйте свою карту банкомата для внесения депозита.

Вы получите квитанцию, когда внесете наличные в банкомат.Сохраняйте квитанцию, пока ваши деньги не появятся на вашем счету. Это может занять около 48 часов в зависимости от политики вашего банка.

Используйте предоплаченную дебетовую карту

Если ваш банк не входит в сеть банкоматов, вы можете рассмотреть возможность получения предоплаченной дебетовой карты, привязанной к вашему счету в онлайн-банке.

Предоплаченные дебетовые карты позволяют загружать на них деньги различными способами, включая посещение участвующих розничных продавцов для внесения наличных. Как только деньги будут переведены на вашу дебетовую карту, вы можете перевести деньги с предоплаченной дебетовой карты на свой связанный онлайн-банковский счет.

Как только деньги будут переведены на вашу дебетовую карту, вы можете перевести деньги с предоплаченной дебетовой карты на свой связанный онлайн-банковский счет.

Обратной стороной предоплаченных дебетовых карт является то, что многие взимают с вас комиссию за:

- Получение карты

- Депозит наличными

- Снятие средств

Но если вы купите хорошую карту, вы можете избежать оплаты сборы. Некоторые предоплаченные карты, например, позволяют бесплатно вносить наличные в определенных магазинах, включая Walmart. Затем вы можете использовать эти карты для перевода денег на связанный банковский счет, хотя процесс может занять несколько дней.

Сделать местный депозит и перевести деньги

Если у вас все еще есть счет в местном банке, вы можете сделать депозит в своем филиале и перевести деньги.К сожалению, некоторые банки взимают комиссию за перевод денег из одного финансового учреждения в другое. Прежде чем сделать это, убедитесь, что ваш банк этого не делает.

Этот метод может помешать открытию счета в онлайн-банке, поскольку вы все равно будете зависеть от местного банка и всех связанных с ним сборов.

Если у вас есть член семьи или близкий друг, имеющий счет в местном банке, вы можете заручиться их помощью в внесении местного депозита. Вы можете дать им наличные для внесения на их счет и попросить их отправить вам деньги с помощью таких сервисов, как Zelle или Venmo.Эти услуги денежных переводов бесплатны и могут быть связаны с вашим онлайн-банком.

Купить денежный перевод

Если вы не можете пользоваться банкоматом, не хотите иметь предоплаченную дебетовую карту и не можете попросить друга или члена семьи помочь вам, вы можете купить денежный перевод.

Денежные переводы можно приобрести в почтовом отделении или в розничных магазинах. При покупке денежного перевода взимается небольшая комиссия. Комиссия зависит от суммы денежного перевода. Купив денежный перевод, вы можете отправить его по адресу, который ваш интернет-банк предоставляет для депозитов.

Этот метод стоит немного денег и может занять некоторое время, так как вам нужно дождаться отправки отправленного по почте денежного перевода в ваш банк и обработки депозита. Тем не менее, если у вас есть лишь случайный депозит наличными, это может быть хорошим подходом.

Как внести наличные в обычный банк

В традиционных банках внести наличные проще. У вас есть доступ к более удобным методам, чем у большинства онлайн-банков, например:

- Лично в отделении местного банка

- Сеть банкоматов вашего банка

Имейте в виду, что депозиты в банкоматах могут быть заблокированы.Ваши средства, скорее всего, не поступят на ваш счет сразу. Лучше всего для быстрого доступа к своим деньгам лично в отделении банка. Обратной стороной личного банковского обслуживания является то, что вы ограничены определенным рабочим временем.

Многие традиционные банки переняли современную банковскую практику. Если у вашего банка есть мобильное приложение, у вас также может быть доступ к мобильным чековым депозитам.

Выберите правильный подход при внесении наличных денег на свой банковский счет

Как видите, внести наличные в онлайн-банк сложнее, чем в местном банке.Но поскольку у онлайн-банков есть много других преимуществ, возможно, стоит разобраться с несколькими дополнительными шагами. Особенно, если вы не вносите наличные на регулярной основе. Онлайн-банки и обычные банки предлагают различные способы внести наличные, когда вам это нужно. Правильный вариант зависит от ваших предпочтений.

Внесение наличных денег — Центр текущей поддержки

Где я могу внести наличные?

В приложении вы сможете увидеть карту, на которой будут перечислены все места в вашем районе, где вы можете внести наличные.Чтобы найти карту, зайдите в приложение. Оттуда вы выполните следующие действия:

- Нажмите на знак доллара

- В нижней части экрана переключите карту на «Снятие или депозит» вместо «Бесплатные банкоматы».

Важно отметить, что, хотя многие точки являются сетями, такими как CVS, Walmart и т. Д., Не все точки этой сети могут принимать эти депозиты. Всегда проверяйте карту, чтобы убедиться, что в этом месте можно внести наличные.

Д., Не все точки этой сети могут принимать эти депозиты. Всегда проверяйте карту, чтобы убедиться, что в этом месте можно внести наличные.

Как внести наличные?

По прибытии в магазин-участник, вы можете выполнить следующие действия, чтобы внести депозит:

- Подойдите к кассиру и сообщите, что вы хотите внести наличные на свой счет

- Подготовьте штрих-код из текущего приложения, кассир отсканирует его, и вы дадите ему деньги, которые они могут добавить для вас.

- Как только кассир закончит, он предоставит вам квитанцию, и средства сразу же появятся на вашем счете.

Просто примечание: Если кассир не знаком с Current, это нормально — вы можете сообщить ему, что ваш банк поддерживает личные денежные вклады и что транзакция будет успешной.

Сколько времени нужно, чтобы увидеть мой депозит?

Деньги будут доступны на вашем счете после того, как кассир завершит транзакцию, и вы сможете сразу же начать использовать их.

Прежде чем идти по этому маршруту, узнайте, сколько стоит пополнение вашей карты наличными; сборы за добавление денег могут отпугнуть вас от использования этой опции.

Прежде чем идти по этому маршруту, узнайте, сколько стоит пополнение вашей карты наличными; сборы за добавление денег могут отпугнуть вас от использования этой опции. Получать деньги или оплачивать запрос через Popmoney можно бесплатно. Отправка денег стоит 0,95 доллара.

Получать деньги или оплачивать запрос через Popmoney можно бесплатно. Отправка денег стоит 0,95 доллара. К тому же никогда не знаешь, закончатся ли они.

К тому же никогда не знаешь, закончатся ли они. 50% APY (годовая процентная доходность) по состоянию на 17.12.2020 APY

50% APY (годовая процентная доходность) по состоянию на 17.12.2020 APY S. военный билет (карта CAC)

S. военный билет (карта CAC) Легко забыть о покупке небольшой дебетовой карты, но многие мелкие покупки могут накапливать и отбрасывать ваш бюджет.

Легко забыть о покупке небольшой дебетовой карты, но многие мелкие покупки могут накапливать и отбрасывать ваш бюджет. Но если у вас непоследовательная зарплата или ваша зарплата будет задержана из-за праздника, вам может потребоваться скорректировать свои расходы.

Но если у вас непоследовательная зарплата или ваша зарплата будет задержана из-за праздника, вам может потребоваться скорректировать свои расходы.