Правильные активы для инвестиций. Во что вкладывать?

На моем канале много новичков в инвестировании. И я считаю своим долгом помочь вам в самом начале. Пойти по правильному пути сначала – это очень важно. Время – это основной ресурс в инвестировании. Время формирует солидный капитал из небольших начальных сумм. Сворачивание с правильного пути – это потеря времени, а следовательно, потеря части будущего капитала. Недавно в комментариях мне написал 17-летний парень. Написал очень осмысленно. Молодец. Я очень рад за него. Встав на правильный инвестиционный путь сейчас, в таком возрасте, он сможет достичь великолепных результатов с течением времени, обогнав большинство из нас в будущем. Я за то, чтобы таких молодых людей становилось больше. Я за состоятельное будущее и обеспеченных пенсионеров.

Сегодня немного теории, но не скучной, а раскладывающей все по полочкам…

Не переключайтесь и вы узнаете некоторые аспекты таких популярных вопросов, как:

Во что вкладывать? Как инвестировать? Что такое товарные активы и что такое производящие или прирастающие активы? В чем их принципиальное различие для инвестора? И связь всего этого дела с инфляцией.

В конце видео раскрою, хоть и банальный, но важный для понимания сути инвестирования секрет.

Вложить деньги можно в разнообразные активы. В недвижимость, в биткоин, в доллар, в бизнес, в акции, в облигации, в золото, в нефть, положить на депозит и т.д. Наверняка, вы сможете продолжить этот, далеко не полный, список.

Для понимания созидательной природы инвестирования, можно разделить все это на две группы:

- Первая: активы, с добавленной стоимостью.

- Вторая: активы, просто активы, без создания дополнительной ценности.

Первая группа активов — это активы, которые не создают дополнительную стоимость, а проще сказать, не генерируют дополнительный денежный поток при владении ими – это деньги (то есть, валюта, рубли, гривны, тенге). Это золото, нефть, серебро и т.д.

Если деньги еще как-то можно заставить работать, например, на депозите, который не всегда в состоянии догнать инфляцию в долгосрочном периоде времени, то золото, нефть, серебро, сами по себе не приумножают свою стоимость и не дают дополнительный поток денег. Владея такими активами как золото, нефть и тд. Можно только рассчитывать на рост цены этих активов со временем, без дополнительного заработка. Такие активы растут в цене примерно на уровне инфляции. Хотя, в современном инвестиционном мире научились зарабатывать и на подобных активах с помощью спекуляций. Это особенно хорошо видно по рынку нефти.

Но с помощью спекуляций невозможно получать сравнительно стабильную и прогнозируемую прибыль на длительном периоде времени. Прибыль от спекуляций – это функция везения.

Вторая группа активов — это активы, создающие добавленную стоимость, то есть генерирующие дополнительный денежный поток. Полезные активы.

Прежде всего, это любой бизнес, который стремится к получению прибыли. Прибыль бизнеса и есть та самая добавленная стоимость. А стать владельцем бизнеса можно создав его или приобретя в нем долю, например, купив акции на фондовом рынке.

Недвижимость – это товар, но если ее сдавать в аренду, то она начинает генерировать денежный поток.

Облигации генерируют денежный поток, который возникает как компенсация за пользование денежными средствами.

Так вот, полезные для инвестора активы, которые генерируют дополнительный денежный поток, всегда растут быстрее в цене. Из-за своей природы, так как они еще и сами со временем генерируют дополнительную ценность. А происходит это потому, что бизнес создает товары, которые, как мы выяснили уже, растут в цене со скоростью инфляции. И добавляется еще ценностная составляющая от эффективности самого бизнеса, который работает над увеличением продаж и прибыли.

Ярким примером могут послужить нефть и нефтяные компании.

Нефть – это энергия, топливо экономики. Казалось бы, великолепный объект для инвестирования. Но сама по себе нефть ничего не производит и не генерирует дополнительный денежный ручеёк. А вот спекулянты гоняют ее по чем зря, по поводу и без повода.

Другое дело, нефтяные компании, добывающие нефть. Они генерируют прибыль. Если вы сегодня купите бочку нефти и цена нефти за год не изменится, то у вас будет все та же бочка нефти.

Если вы на те же деньги купите акции нефтяных компаний и цена нефти за год опять же не изменится, то вложения ваши вырастут (теоретически и как правило практически тоже), потому что бизнес заработает дополнительную прибыль на продаже/обороте этой нефти. И то же самое повторится в следующем периоде времени.

Прибыль эта станет заметна в котировках акций компаний или в дивидендах. Так работают инвестиции в бизнес, то есть в акции на фондовом рынке.

Мне порой, задают вопросы в комментариях, а не проще ли твои 20 миллионов положить в банк под 7% и не напрягаться с этими инвестициями? Зачем весь этот движ и суета с инвестированием?

Ответ: проще, но не эффективней. Секрет приумножения инвестиций в том, что нужно вкладывать денежные средства в активы, создающие дополнительную стоимость, так как именно они на длительном периоде времени гарантированно обгоняют инфляцию. А это и есть акции компаний. Я так поступаю уже очень много лет. Капитал растет.

Посмотреть мой инвестиционный портфель можете здесь:

А генерируемую мои портфелем дивидендную зарплату здесь:

Это справедливо для класса активов под названием акции.

Но, тема с гарантированным обгоном инфляции может не сработать на не очень длительном периоде времени и для конкретно вашего набора из 5 или даже 20 акций. Поэтому при инвестировании нужно выбирать горизонт инвестирования как можно дальше, а набор акций как можно шире. Тогда вполне можно будет рассчитывать на среднерыночную доходность рынка акций как класса активов, обгоняющего инфляцию. То есть, рассчитывать на суть и природу фондового рынка.

Небольшой набор акций может оказаться неудачным еще и потому, что на него, а точнее на каждую компанию в этом наборе действуют дополнительно спонтанные риски, присущие каждой из этих компаний.

Пример. Вспомните Юкос, если кто помнит такую, кстати нефтяную компанию. Где она сейчас? АФК Система еле выкарабкалась из истории с Роснефтью, а ведь как говориться ничего не предвещало. Из примеров поглобальней компания Дженерал Электрик, а ведь кто-то покупал ее акции и рассчитывал на лучшее… Примеров много, больше приводить не буду. По-моему, и так все понятно.

Ключевое понимание сути инвестирования должно заключаться в том, что инвестировать нужно в активы, создающие добавленную стоимость. Нужно понимать, что отдельные бизнесы, сами по себе – это рискованные активы, а бизнесы в целом, в широком смысле, в большом наборе компаний, очень даже перспективное вложение в активы, по своей природе обгоняющие инфляцию.

Пожелаю вам удачных инвестиций!

Всем большого профита!

И да пребудет с вами сила сложного процента!

С уважением,

Александр

Основные активы для инвестиций. Куда вложить деньги?

Под основными инвестиционными активами следует понимать любое имущество или товар, имеющие владельца и стоимость. В список могут входить объекты интеллектуальной собственности, сырьевые товары, валюта и т.д.

Сущность инвестиционного актива

Понятие инвестиции знакомо широкому кругу читателей, в чьих интересах получение дохода от имеющегося капитала. Соответственно актив – инструмент для инвестиции, можно охарактеризовать как объект принимающий и накапливающий ценность, часть которой может быть возвращена владельцу при реализации актива.

Иными словами, вкладывая средства в инструмент, инвесторы повышают его ценность путем повышения спроса и снижения предложения. Кроме инвестиционной ценности, актив накапливает рыночную ценность, дорожая естественным путем. В зависимости от востребованности инструмента повышается его прибыльность, что в свою очередь привлекает больше инвесторов. Существуют активы, ценность которых заключается в возможности получении определенных социальных благ их владельцем.

В настоящее время существует большое количество способов вложить капитал и получать неплохую прибыль. Можно самостоятельно разработать стратегию и после анализа и изучения рынка приобрести активы. Для инвесторов с небольшим опытом доступны инструменты инвестиционных фондов, имеющие стоимость и находящиеся в управлении профессиональных участников рынка. Решать, какому способу отдать предпочтение, следует после детального анализа предложений и оценки рисков.

Наиболее востребованные виды активов

В целом, можно выделить 4 основных вида активов:

- Материальные – недвижимость, сырьевые товары, драгоценности, оборудование и т.д.

- Финансовые – валюта, ценные бумаги и т.п.

- Интеллектуальные – лицензионные обязательства, авторское право, патенты и др. Вкладывая средства в данные активы, инвестор способствует созданию материальной базы, необходимой для создания объекта интеллектуальной собственности (технологии, книги…). В дальнейшем, подобные инвестиции могут приносить регулярный доход в течении всей жизни инвестора.

- Производственные (бизнес-активы) – наиболее прибыльные из инструментов отличающиеся высокой степенью риска. К ярким представителям данного инвестиционного направления можно отнести франшизу. Инвестор вкладывается в открытие филиала организации, имеющей «раскрученное» имя и работает по утвержденному брендбуку. Риск в данном случае минимальный из возможного. К более рискованным инвестициям относится открытие нового бизнеса – с нуля.

Нужны ли вложения?

Цель вложений не так однозначна, как кажется на первый взгляд. Инвестиции могут приносить не только финансовый доход, они могут служить статусным фактором, выполнять функции рекламы и многое другое. Для каждого варианта существуют собственные инструменты.

Многие вкладчики, первоначальной задачей ставят сохранение капитала, считая прибыль вторичным фактором инвестиций. По количеству активов, доступных населению, можно составить общую картину экономической грамотности и уровня жизни в стране.

Занятым инвесторам, не желающим тратить время на контроль и анализ рынка, экономические структуры предлагают воспользоваться услугами фондов. Также ПАИ и ETF считаются отличным решением для начинающих инвесторов, только начавших постигать тонкости рыночной торговли. Управление активами, принадлежащими фондам, осуществляют профессиональные участники рынка, как правило это банковские трейдеры или сотрудники компаний, сосредоточенных на инвестиционной деятельности.

Как выбрать актив для вложений?

Процесс выбора инвестиционных инструментов всегда сопряжен с определенными сложностями, особенно когда предлагается действительно большой ассортимент. Подобрать надежный актив поможет специальная оценка, показывающая степень доходности и динамику инструмента. Но не стоит доверять исключительно оценочному суждению – даже при высокой доходности и стабильно положительной динамики стоимости, социальный статус актива может быть низким. В качестве примера можно привести вложения в предприятие, производящее ликвидный товар и одновременно загрязняющем природу. К такому объекту люди относятся крайне негативно.

Как оценить актив?

В целом, для оценки актива можно использовать следующие критерии:

- всестороннее изучение доступной информации;

- сравнительный анализ объекта инвестиций и иных объектов, схожих по деятельности или характеру;

- применять для расчетов несколько методов, для снижения доли погрешностей и степени риска, соответственно.

В качестве оценочных методов можно выбрать: сравнительный, оценку требований, отслеживание транзакций и финансовых потоков в целом.

Специфика различных активов

Каждый инвестиционный инструмент имеет собственные особенности, определяющие его реакцию на мировые события, эндогенные факторы и прочие моменты способные влиять на стоимость. В связи с разным направлением движения цену и в виду отличающихся зависимостей, профессионалы рекомендуют прибегать к методу диверсификации рисков.

Если портфель сформирован инструментами, имеющими различную природу, вероятность включения компенсаторных механизмов в период рыночной турбулентности, значительно возрастает. То есть, если один актив начал резко дешеветь, а второй повышаться в цене, инвестор снизит процент убытков или выйдет в прибыль при продаже обоих инструментов.

С данной точки зрения наиболее привлекательны активы, подпадающие под определение проблемных. Появление подобных инструментов свойственно в хозяйстве крупных бизнесменов, банкиров и владельцев предприятий. Некоторые ценные бумаги продолжают торговаться и пользуются спросом, хотя их эмитент находится на грани банкротства.

Такая картина может наблюдаться при рассмотрении бумаг потенциально ликвидной компании, чьи владельцы не справились с поставленными задачами и решили избавится от проекта, продав его вместе с долгами. Рыночная стоимость такого объекта будет в разы ниже, чем у схожих активов, чьи владельцы больше преуспели в вопросах ведения хозяйства. Покупая проблемный актив, инвестор надеется, что после принятия определенных мер сможет получить значительную прибыль.

Еще немного о классификации

Разделяя все существующие активы на четыре вида (список приведен выше), можно составить общую картину. Фактически инструментов куда больше и для понимания сущности вопроса, следует применять метод группировки по классам или категориям. В один класс можно определить ценные бумаги различного типа, в другой сырьевые товары, в третий драгоценные металлы и т.д. Также допустима классификация по признаку принадлежности актива к определенной отрасли хозяйства.

Разделяя все существующие активы на четыре вида (список приведен выше), можно составить общую картину. Фактически инструментов куда больше и для понимания сущности вопроса, следует применять метод группировки по классам или категориям. В один класс можно определить ценные бумаги различного типа, в другой сырьевые товары, в третий драгоценные металлы и т.д. Также допустима классификация по признаку принадлежности актива к определенной отрасли хозяйства.

Также можно говорить о прямых инвестициях – покупка акций на рынке; вложениях с гарантированным доходом – ОФЗ и др. облигации.

Существуют объекты, подпадающие под несколько категорий – это недвижимость, ее можно рассматривать и как инвестиционный актив и как материальный актив.

Как управлять разными активами?

Объединяя различные классы активов в одном инвестиционном портфеле, удается добиться значительного снижения степени риска. Связано это с различной динамикой цен разных активов, торгуемых на соответствующем рынке. В качестве примера можно привести рынок акций, сырья и облигаций – при снижении первого, два других могут показывать положительную динамику, увеличивая тем самым стоимость портфеля. Кроме этого, разные инструменты по-своему реагируют на выходящие новости, также показывая разнонаправленную динамику.

Объединяя различные классы активов в одном инвестиционном портфеле, удается добиться значительного снижения степени риска. Связано это с различной динамикой цен разных активов, торгуемых на соответствующем рынке. В качестве примера можно привести рынок акций, сырья и облигаций – при снижении первого, два других могут показывать положительную динамику, увеличивая тем самым стоимость портфеля. Кроме этого, разные инструменты по-своему реагируют на выходящие новости, также показывая разнонаправленную динамику.

Следует помнить об экономических периодах. Рост или падение стоимости не может продолжаться вечно, рынок цикличен и показывает волнообразную динамику. Для создания инвестиционного портфеля наиболее удачным считается период нестабильности, когда большинство активов дешевеет.

Также в кризисное время могут появляться проблемные активы, динамика стоимости которых остается негативной даже при изменения тренда. Такие инструменты рекомендуется исключать из портфеля или снижать их себестоимость путем увеличения объема. Но следует помнить, что решение проблем и разворот цены могут произойти через достаточно долгое время, что приведет к заморозке капитала или его сокращении при продаже подешевевшего актива ниже закупочной цены.

В целом, существует два вида инвестиционной деятельности: индивидуальный и коллективный. При недостатке опыта, рекомендовано прибегнуть ко второму виду. Следует разобраться в чем отличия двух этих видов:

1. Индивидуальные инвестиции

Инвестор самостоятельно выбирает инструменты полагаясь на собственные знания и полученную информацию. Многие крупные банковские структуры предлагают соответствующие инструменты, для освоения рынка, можно отметить ИИС Сбербанка. Индивидуальный счет позволяет клиенту самостоятельно покупать активы из предложенного списка (менее рискованные и наиболее прибыльные), а также получать налоговые вычеты равные 13% от суммы взносов или прибыли.

Покупая инструменты можно получать двойную прибыль, то есть проценты по облигациям и доход от роста стоимости актива. Западные инвесторы привыкли считать процентные выплаты приятным бонусом, предпочитая зарабатывать на курсовой разнице.

2. Коллективные инвестиции

Одним из ярких примеров такого вида инвестиций является покупка доли паевого фонда. Суть ПИФов заключается в том, что капитал группы физических лиц передается в управление профессиональным инвесторам, которые в свою очередь приобретают активы, формирующие портфель и стоимость доли фонда. Чем больше людей участвуют в распределении прибыли (держат доли) тем выше становится цена ПИФа.

Прибыль и убытки фонда распределяются между держателями долей, пропорционально их количеству. Начисления по итогам деятельности фонда происходят через определенное время, как правило это квартал или полугодие. При работе с подобными активами риски сводятся к минимуму, но не исключаются. Причинами потери части капитала или всей суммы вложений может стать некомпетентность управляющего, мошеннические действия или иное. Поэтому следует изучать всю доступную информацию перед выбором фонда, которому можно доверить собственные средства.

Как формируются инвестиционные портфели?

Перед выбором инструментов, следует определиться с приемлемой стратегией. Всего выделяют три их разновидности: консервативная, умеренная, агрессивная. В первом случае инвестор или фонд выбирает инструменты с наиболее стабильной ценой и хорошим обеспечением. Такие активы не обещают высокий доход, но позволят сохранить капитал и приумножить его на процент опережающий инфляцию.

Умеренная стратегия предусматривает диверсификацию рисков и формирование портфеля из активов с разной степенью риска. В конечном итоге, инвестор получает прибыль, более высокую чем при выборе консервативной стратегии или незначительный убыток, часть которого перекрывается прибылью от более стабильных инструментов.

Агрессивные инвесторы стремятся к сверхприбылям рискуя большей частью инвестиционного капитала. Такая стратегия не рекомендуется новичкам. Даже профессиональные инвесторы стараются прибегать к операциям с рисковыми активами только в крайнем случае или, когда очевидна их динамика. В качестве примера можно привести поведение USD в период последних президентских выборов в США.

Вложить деньги в активы, инвестирование в активы

Продолжая цикл статей, о том куда лучше вложить деньги, решил затронуть довольно интересную тему, о активах и пассивах, а также чуть-чуть о пассивном доходе.

Финансово успешные люди никогда не живут на зарплату, пусть даже и высокую. Достичь определенных высот в бизнесе вам может помочь только грамотная политика в области формирования активов. Инвестирование в активы может гарантировать вам постоянный доход.

Что такое активы?

Большинство взрослых людей работают и получают заработную плату. Если человек прекращает работать, он не получает денег. Выстраивается зависимость человека от работы. И размер зарплаты не играет никакой роли. Чем она выше, тем выше и сильнее зависимость от нее.

У человека с большой зарплатой возрастают возможности и запросы, появляется возможность для получения кредитов. И чтобы избежать такой не очень приятной зависимости, нужно иметь представление о своих активах.

Активом принято называть определенный ресурс, обеспечивающий вас постоянным доходом. И активы нельзя приравнивать к заработной плате.

Если вы лишитесь работы, обеспечивать вас доходом по-прежнему будут активы. Вашим активом может стать сдаваемая в аренду квартира.

Что такое пассивы?

На самом деле, в этом понятии нет ничего сложного. Если что-то приносит вам доход, то это актив. Если нет, то это пассив. Квартира, в которой мы проживаем, это пассив. Или машина, на которой вы бороздите дороги родного города. Как только вы стали их сдавать в аренду и получать доход, это сразу становится активом.

Почему в активы выгодно инвестировать?

Постарайтесь для себя разобраться, у вас больше активов или пассивов. Если у вас больше доходность от активов, тогда вы смело можете расслабиться, бросить работу и заняться активным или пассивным отдыхом.

Если активы приносят вам столько же, сколько забирают пассивы, тогда нужно подумать, можно ли изменить ситуацию.

Но, как правило, пассивы всегда перевешивают активы.

Получается, если вы не инвестируете деньги в активы, тогда вы всю свою жизнь работаете на пассивы. И никогда не сможете достичь финансовой независимости от собственного государства или компании.

Есть реальные и нематериальные активы. Реальными являются земля, различные фонды, строительство, реконструкция и ремонт, все, что связано с расширением производства. Нематериальными активами принято называть различные эксперименты, исследования, лицензии.

О сложностях вложения денег в активы

Любая инвестиция связана с определенным риском. Естественно, он может быть разным. Меньше всего вы рискуете, вкладывая свои сбережения во все, что связано с повышением эффективности производства, а также при вынужденных инвестициях. Больше всего вы рискуете, если начинается новое производство или исследование.

Вы можете вкладывать свои деньги по-разному. К примеру, открыть банковский депозит. Но в этом случае доход будет равен инфляции, поэтому это очень слабенький актив.

С другой стороны, вы практически ничем не рискуете. Можно приобретать акции. В этом случае риск тем выше, чем выше доход. Можно инвестировать в недвижимость и получать от этого большой доход. Но если ваше новое приобретение стоит под замком, это не актив. Нужно эту площадь или сдавать, или использовать для развития бизнеса.

Какой процент можно получить в итоге?

Все зависит от того, во что вы решитесь вкладывать деньги.

Как вы уже поняли, пока я занимаюсь инвестированием в интернете, в различные компании. Основной доход у меня идет с памм инвестиций, они приносят примерно 4-7% от общей суммы вклада в месяц.

Банковский депозит может приносить до двенадцати процентов годовых. Акции – до пятидесяти.

[main-kompany-2]

В какие активы ни в коем случае нельзя инвестировать свои деньги

Что хочу? Хочу поделиться прожитым, рассказать опыт, расставить акценты. Надеюсь, что вызову отклик в ваших душах и мыслях. Что не хочу? Не хочу формальности, банальности и букварности.

В какие активы ни в коем случае нельзя инвестировать свои деньги? Хочу рассмотреть вопрос шире. Потому что деньги — это самое последнее, что мы отдаём, когда решаем инвестировать. А кто считает своё время, свои силы, своё внимание, которые мы вкладываем в изучение инвестиций до того, как отдадим деньги? Кто оценивал своё имя и свою репутацию, которой мы рискуем, принимая решения об инвестировании? Давайте выйдем за рамки только денег, потому что инвестиции — это не только деньги.

Мой опыт инвестиций — 10 лет. За этот период я пережил 1 мировой кризис и 3 российских. Я наблюдал истории успеха и анализировал истории провалов. Со всей ответственностью могу сказать, что нет запретных активов для инвестирования, кроме тех, которые не подходят по индивидуальным, религиозным, этическим причинам. Но это — особые случаи, которых я не буду касаться в статье. Инвестору и трейдеру вредит только лишь собственное неадекватное поведение, вызванное непониманием сути актива, его жизненного цикла и неверной оценкой степени риска, который несёт актив.

Поэтому я не буду говорить, в какие активы ни в коем случае нельзя инвестировать. Я буду говорить о ситуациях и случаях, в каких можно, а в каких — ни в коем случае нельзя вкладывать деньги.

- Не инвестируйте в то, что вы не понимаете. Либо заранее разберитесь в идее до тонкостей, либо забудьте о ней. Будьте осторожны со сложными инвестиционными схемами. Это очень высокий риск. Если идею нельзя нарисовать и объяснить на тетрадном листке — это сложная рисковая идея. В рисковые идеи можно вкладываться только в том случае, если у вас есть опыт, основания и расчёт. Если вы не понимаете, как будут работать ваши деньги — держите их при себе.

- Не инвестируйте в то, что вам неинтересно. Инвестиционная идея должна вызывать любопытство и научный интерес. Четко понимайте идею — во что именно вы инвестируете. Это может быть изменение стоимости актива (купил дешевле — продал дороже), может быть получение дивидендов (участие в прибыли), а может быть желание установить контроль над компанией. Так вам проще оценивать эффективность и достижение результата своих действий. Старайтесь так, чтобы основание (причина) вашей инвестиционной идеи было обоснованным, а не придуманным. Фантазий много, правда — одна.

- Не инвестируйте «за компанию», не инвестируйте «на сдачу», не инвестируйте «из жадности». Инвестирование и выбор активов должны быть осмысленными и только вашими личными.

- Держитесь подальше от большинства, хайпов и безумств толпы. Толпа тоже ошибается. Сколько людей покупали биткойн по 19-20 тысяч долларов за монету? Не делайте того, что делает толпа. Ваш выбор — это только ваша ответственность. Если не можете на что-то решиться, то не делайте ничего. Послушайте Евгения Евтушенко: «…Есть в нерешительности сила, когда по ложному пути вперёд на ложные светила ты не решаешься идти…».

- Не покупайте активы, если у вас нет плана. Не инвестируйте, если у вас нет запасного варианта. И точно не инвестируйте, если у вас нет плана на случай, когда ваш актив пойдет против вас. Количество ваших запасных вариантов должно равняться количеству букв вашего родного алфавита. Если план А не сработал, у вас должны быть ещё планы Б, В, Г, Д — до плана Я.

- Если вы не готовы рискнуть своим именем, репутацией, свободой, временем, своими близкими людьми — не ввязывайтесь в ту или иную инвестиционную авантюру. Как бы соблазнительно ни было. Сколько семей распалось из-за краха финансовых пирамид. Сколько людей покончили жизни самоубийством, потеряв деньги в мошеннических финансовых компаниях.

- Не обманывайтесь прошлой высокой доходностью актива. Возможно, что такой разогнанный актив уже выдохся. И всё, что вам достанется, —наблюдать за тем, как тает ваш депозит.

- Инвестируйте только свободные деньги. Это те деньги, которые вам не понадобятся в ближайшие 5-10 лет. Чтобы определить, какие деньги у вас свободные, вы должны понимать свой текущий уровень жизни и потребления, представлять свои планы и будущие потребности. А ещё лучше, если у вас будет свой личный финансовый план. Не поленитесь, составьте его, хотя бы в грубом приближении, и вы увидите свои расходы и свои возможности для экономии и инвестирования.

- Предыдущий пункт очень важен. Его стоит повторить. Инвестиция — это системное управление риском. Это всегда риск. Поэтому рискуйте только теми деньгами, которые вы готовы отложить на долгий срок и которые вам точно не понадобятся завтра или через месяц. Сразу поставьте себе условие, что вы не притронетесь к инвестиционным деньгам в течение 5-10 лет. И не меньше.

- Бегите от соблазнительных схем и заманчивых предложений. Бесплатный сыр бывает только в мышеловке. Эта фраза уже набила оскомину на зубах, но почему же каждый раз люди про нее забывают, когда видят сказочные 100-500-1000 % прибыли в день/неделю/месяц?

- И самое главное: инвестиция — это не только деньги. Это в немалой степени работа с людьми. Инвестиционные идеи придумывают люди. Поэтому не вкладывайте деньги в проблемных людей и проблемный бизнес. Как бы соблазнительно ни выглядела идея, вы получите больше головной боли и разочарований, чем морального удовлетворения. Изучите историю людей, которые предлагают вам инвестирование или стоят за теми или иными инвестиционными идеями. Посмотрите отзывы на них. Мы живём в открытом информационном пространстве — Интернет способен дать вам много подробной информации.

- Определитесь со своими целями — для чего вы все это затеваете. Больше половины интересных идей гибнут из-за того, что нет внятной цели — для чего.

- Определитесь с тем, какую роль вы будете играть во всей этой игре — наблюдателя или активного участника?

- Оцените свои ресурсы и активы — силы, время, деньги. Хватит ли у вас всего? Не забудьте внести правку на доходность и время окупаемости. Как известно, время окупаемости проекта надо умножить на 2, а доходность — разделить на 2. Тогда вы более-менее приблизитесь к реальным оценкам рынка.

- Посмотрите по сторонам. Поищите похожие примеры. Сравните ваши планы с реальностью. У меня был клиент, который, не имея опыта, был уверен, что он сможет стабильно получать с рынка в течение 10-15 лет доходность 30% годовых и выше. Но когда ему показали статистику профессиональных управляющих крупных инвестфондов — задумался. Если профессионалы рынка не могут стабильно в течение 10-15 лет получать 30% годовых, то как это сможет сделать новичок? Надеюсь, что мне тогда получилось сложить перед ним более адекватную картину мира.

- Вкладывайте деньги в то, что приносит вам удовольствие.

- Ваша инвестиция должна забирать у вас минимум сил и энергии, а давать доход и удовольствие. Если инвестиция занимает ваши силы и время, а отдача с неё — ломаный грош, то задумайтесь — зачем такая инвестиция вообще нужна. Задайте себе вопрос — есть ли ещё какая-то объективная польза или выгода, кроме прибыли, для чего я инвестировал в такой проблемный актив? Будьте честными сами с собой. Если нет никаких объективных причин держать проблемный актив, то выбросьте такую инвестицию без сожаления и забудьте как страшный сон. И не жалейте ни о чём.

- Ищите компетентных людей. Тех, кто станет вашим союзником на фондовом рынке, кто поможет вам советом. Хорошо, если это будут люди с опытом. Ещё лучше, если это будет разнообразный опыт — и опыт успеха, и опыт провалов.

Нет запретных активов для инвестиций, кроме тех, которые не подходят по личным, этическим или религиозным причинам. Есть лишь легкомыслие инвестора и его неосторожное поведение. Рынок быстро ставит выскочек на место.

УК «Арсагера» Куда вложить деньги

|

Слушать статью

|

В какие виды активов можно вложить свободные деньги? На первый взгляд, вариантов не так много. Средства могут быть инвестированы в бизнес (в том числе посредством приобретения акций), облигации, депозиты, недвижимость, на них можно купить товары (золото, нефть и т. д.) или валюту, антиквариат или драгоценности. Других вариантов нет, так как все остальные случаи – это производные от вышеупомянутых инструментов (например, инструментов срочного рынка).

|

Для того чтобы понять логику инвестиций профессиональных инвесторов, которые стремятся получать прибыль от вложений денег в долгосрочной перспективе, перечисленные выше виды активов необходимо разделить на две большие группы: активы, предполагающие создание добавленной стоимости, и активы, в которых отсутствует созидательная составляющая.

Активы, предполагающие создание добавленной стоимости

• Бизнес (акции) как организация, основной целью деятельности которой является извлечение прибыли.

• Облигации и депозиты как инструмент, в котором заранее определенный денежный поток является платой за пользование заемными средствами.

• Недвижимость, которая при сдаче в аренду приносит рентный доход, а при строительстве увеличивается в цене в результате увеличения строительной готовности.

Активы, в которых отсутствует созидательная составляющая

Товары и валюта являются активами, которые не генерируют денежный поток, поскольку сама природа этих активов не предполагает создания какой-либо добавленной стоимости.

Человек, владеющий бизнесом (акциями), облигациями или недвижимостью, может получить прибыль от своих активов в виде генерируемого ими денежного потока (в виде дивидендов, купонного и рентного дохода соответственно), даже в случае, если их рыночная стоимость не будет изменяться.

В случае вложения денег в товары (золото, нефть и т. д.) или валюту человек не становится богаче от владения этими активами, поскольку сами по себе они не создают добавленной стоимости и, как следствие, денежного потока. Весь расчет сводится к ожиданию увеличения рыночной стоимости этих активов, которая довольно часто определяется изменчивой конъюнктурой рынка или инфляцией.

Таким образом, если активы, генерирующие прибыль, дают возможность инвестору зарабатывать от самого владения активом, то при приобретении активов, не генерирующих денежный поток, человек рассчитывает заработать на спекуляциях. В долгосрочной перспективе невозможно получать стабильную прибыль от игры на колебаниях стоимости активов (спекуляций). Кроме того,стоимость активов, создающих добавленную стоимость, как правило, растет быстрее, чем стоимость активов, которые добавленной стоимости не создают. Это происходит потому, что помимо инфляции, увеличивающей стоимость продаваемых предприятием товаров, на увеличение выручки компании работает еще и увеличение эффективности самого бизнеса.

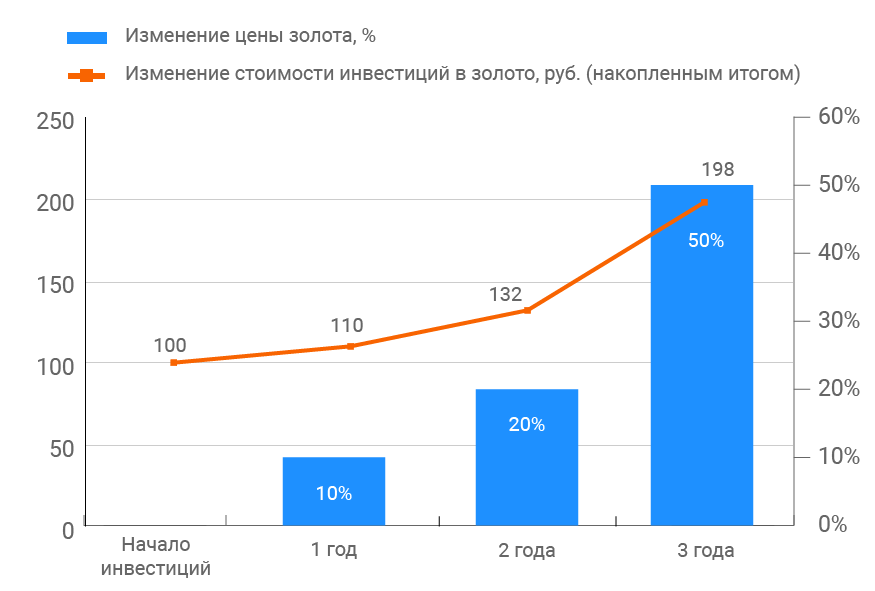

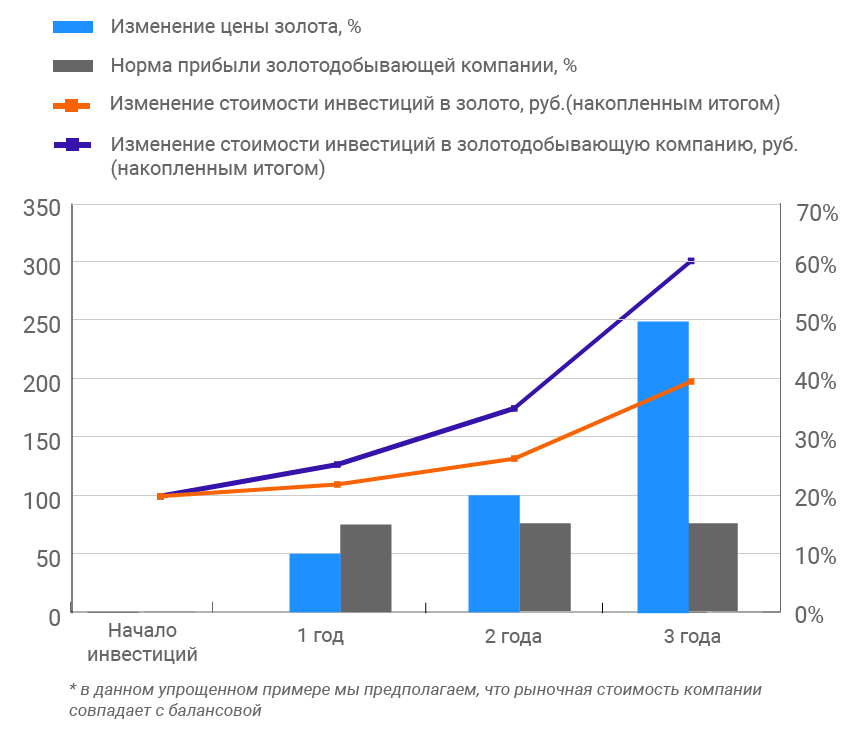

Для большей наглядности рассмотрим пример с золотом. Часто люди, пытающиеся сохранить заработанные деньги, вкладывают их в золото (в виде золотых слитков или монет).

Здесь стоит отметить, что акции золотодобывающих компаний могут обладать низким уровнем потенциальной доходности, поэтому мы рекомендуем обратить внимание на акции, обладающие более высоким потенциалом.

Альтернативой, которую видят очень немногие, является вложение заработанных денег в акции золотодобывающей компании.

Человек, купивший на свои сбережения золотой слиток, получит прибыль только в результате роста стоимости золота. В то же время инвестор, который приобрел акции золотодобывающей компании, будет получать прибыль ежегодно, даже если цена золота в течение года не менялась. Произойдет это потому, что компания будет продавать свои изделия с определенной наценкой. При этом прибыль от инвестиций в золотодобывающую компанию выразится либо в росте стоимости акций компании, либо в объеме выплачиваемых на акцию дивидендов.

Таким образом, мы видим, что вложение средств в акции золотодобывающей компании более привлекательно в плане инвестиций, чем покупка золота (например, в виде золотых слитков).

Секрет процветания профессиональных инвесторов заключается во владении активами, генерирующими денежный поток. Это обусловлено тем, что увеличение стоимости таких активов происходит быстрее, чем увеличение стоимости активов, в которых созидательная составляющая отсутствует.

Подробно роль управляющей компании в инвестиционном процессе рассмотрена в разделе «Доверить или работать самостоятельно».

Куда можно вложить деньги? Становитесь финансово грамотным человеком прямо сейчас!

Содержание статьи:

Видео: Мнение эксперта: куда вложить деньги в 2015?

1. Что такое активы?

2. Куда вкладывают деньги, чтобы заработать?

3. Как перевести пассивы в активы?

4. Диверсификация -это….?

5. Как не попасть на мошенников?

6. Заключение.

С начала развития капитализма как экономической системы появляется возможность и необходимость инвестировать деньги. Причем вложениями заниматься должны не только крупные инвесторы и бизнесмены, но и абсолютно каждый человек, кто хочет называть себя финансово-грамотным. Но куда можно вложить деньги, если их не так уж и много?

Если вы думаете, что таких вариантов нет, то ошибаетесь, и ярким примером опровержения этого суждения являются США. Граждане этой страны, независимо от уровня жизни, достатка и заработной платы, в большинстве своем занимаются инвестиционной деятельностью. Они покупают акции, облигации, векселя… впрочем, о том, куда можно инвестировать капитал и пойдет речь далее.

Теория активов!

Я говорил об этом в предыдущих статьях и скажу еще раз: в жизни каждого человека должно быть два вида денег – активы и пассивы. Если же у вас есть капитал, который вы запрятали на черный день, то от него нужно избавляться, в этом и есть суть капиталистической системы. Такие деньги, как правило, целесообразно вложить в активы. По сути, капитал у вас останется в том же количестве, но он начнет приносить вам прибыль. Причем доход этот будет пассивным, т.е. сами вы никаких усилий прикладывать не будете. Работайте там, где работали раньше, получая при этом неплохую надбавку к зарплате.

[warning]Также рекомендуем ознакомиться с материалами:

“Инвестиции в зарубежную недвижимость: перспективы развития рынка!”

“Инвестиции в недвижимость: перспективы развития!”

“Как сохранить и приумножить деньги?!”

“Портфельные инвестиции-выгодные вложения!”

“Как распорядиться своими деньгами? Топ-10 советов рекомендаций!”[/warning]

Куда можно вложить деньги, чтобы заработать?

1. Актив, который создает большинство людей – это банковские депозиты. Вы отдаете определенную сумму банку, за что получаете ежегодный процент. Как правило, доходность этого инструмента составляет от 10 до 15% в год, что, как по мне, слишком мало. А учитывая еще тот факт, что в постсоветских странах уровень инфляции иногда достигает всех 50%, то такой актив есть нерентабельным, нужно искать другие варианты. Тем не менее, лучше чтобы деньги лежали в банке, чем в бочке унитаза или под матрасом.

2. Более прибыльный вариант – это акции крупных компаний. Вложившись в них, вы будете получать дивиденды, а если вклад был достаточно большой, то и получите возможность управлять деятельностью компании через совет директоров. Причем акции не подвержены инфляции, поэтому за свои вложения вы можете не беспокоиться.

Чтобы купить этот вид ценных бумаг, вам необходимо зарегистрироваться на сайте финансового брокера, пополнить свой счет и совершить покупку. Также вы можете воспользоваться непосредственно Московской фондовой биржей или найти акционера-продавца самостоятельно через интернет. Продать акции вы также можете на фондовой бирже.

3. Еще один вариант инвестирования в ценные бумаги – это облигации. По сути, это те же банковские депозиты, только в рост вы отдаете деньги не банку, а крупной организации, выпустившей облигации. При этом ваш доход по ним значительно больше, чем по депозитам в самом выгодном банке. Как правило, в год по облигации вы получаете свыше 25%. Стоит здесь упомянуть, что банки также инвестируют деньги в эти ценные бумаги, страхуют себя от инфляции и зарабатывают разницу между процентом по депозиту и процентом по облигации.

4. Для любителей «инвестиционного экстрима» рекомендуются вложения в ПАММ-счета и ПИФы. При этом вы отдаете деньги ни банку, ни крупной компании, а инвестиционной фирме или частному трейдеру. Ваш капитал поступает на финансовую биржу, где его пытается приумножить управляющий, умеющий прогнозировать курс валютных котировок либо акций.

Если он торгует в прибыль, то часть этой прибыли (50% и больше) получаете вы, а остальное уходит в качестве вознаграждения инвестиционной компании. Причем если трейдер торгует в убыток, то деньги вам не возвращаются, все риски вы берете на себя. Часто случается, что управляющий проигрывает все деньги, и вы не получаете ни копейки. Риски, конечно, высоки, но и прибыль может доходить до 100% от вложенных средств в месяц.

5. Сколько раз у вас просили взаймы? Думаю, много, ведь деньги людям нужны всегда. Вы можете это использовать и давать частные кредиты под определенный процент. При этом заемщик должен составлять расписку, чтобы вы имели документ, с которым можно обратиться в суд и потребовать выплату долга. Давать кредиты лучше людям надежным, которые имеют постоянную работу и неплохой доход. В общем, смотрите на то, как работают банки, и делайте так же.

6. Инвестиции в собственное образование – это тоже актив, ведь полученные знания в последствие будут приносить вам деньги. Если не знаете, куда потратить накопленные средства, можете оплатить контракт в престижном ВУЗе либо же записаться на серию тренингов у частного лица. В любом случае, лишними эти знания вам точно не будут, и благодаря ним вы заработаете еще больше денег.

7. Наиболее прибыльным вариантом вложений был и остается собственный бизнес. Если вы чувствуете в себе предпринимательские способности и думаете, что сможете стать успешным предпринимателем, да к тому же у вас есть стартовый капитал для бизнеса, то чего вы ждете? Немедленно составляйте бизнес-план, берите деньги и начинайте строить красивую жизнь, потому что другого шанса не представится.

Когда пассивы становятся активами!

Бывают люди, у которых пассивы могут стать активами. Дело в том, что когда вы тратите деньги на себя и повышаете свой уровень жизни, то повышается ваша мотивация к работе. Вы понимаете, что можете зарабатывать еще больше, и стремитесь достигнуть новых высот. Конечно, такой настрой свойственен не всем, некоторые достигают определенного уровня и на этом останавливаются. А если вы относитесь к числу таких людей, которые могут одновременно с возможностями увеличивать потребности, то поверьте, вы достигнете больших высот, и бизнес – это ваша судьба.

Куда без диверсификации!

Если вы хотите застраховать свои инвестиции, то можете применить диверсификацию. При этом вы будете покупать не один инвестиционный продукт, а сразу несколько. К примеру, это могут быть акции нескольких компаний, пара облигаций, счет в банке и депозит в инвестиционной компании. В таком случае, если один из ваших активов «прогорит», вы не останетесь без денег и сможете выйти из сложной ситуации благодаря другим вложениям.

Лохотроны, пирамиды, разводы!

Если вы введете в поисковике фразу «Куда можно вложить деньги, чтобы заработать большие деньги», то помимо нормальных вариантов, описанных выше, вам высветятся масса сайтов-пирамид или откровенных разводов. Основной признак лохотрона – это баснословные деньги при минимальных вложениях и умениях. Если вы нашли очередной такой «мега-вариант», можете смело закрывать страницу, потому что кроме потерянных средств и времени вас там ничего не ждет.

Послесловие…

Деньги должны работать, и этим все сказано. Если вы не имеете ни одного актива, то не сможете называть себя в полной мере успешным человеком. Ведь активы – это одновременно и источник дохода, и средство страховки на случай увольнения, и неплохой резерв, который можно быстро обналичить. Куда можно вложить деньги вы теперь знаете, остается только взять себя в руки и начать свой путь к успеху и финансовой независимости.

С уважением проект Анатомия Бизнеса

Рубрики:

- Инвестиции

- Способы заработка

15 марта, 2015 12:34 дп

Если Вам понравился опубликованный материал – поделитесь им с Вашими друзьями:

Рекомендуемые статьи:

5 вещей, в которые стоит инвестировать, когда рецессия достигает

Когда рынок растет, легко забыть, что то, что растет, может упасть. Но экономический спад обычно носит циклический характер, а это означает, что впереди еще одна рецессия. Приближается ли он быстро или еще далеко, разумно быть готовым к его неизбежности. Таким образом, вы не присоединитесь к панической панике из-за отсутствия акций в наличных деньгах. Вместо этого вы должны помнить, что акции могут работать даже во время рецессии — вам просто нужно знать, какие из них.

Найдите финансового консультанта, который поможет вам разработать устойчивый к рецессии инвестиционный план.

1. Запасы основного сектора

Во время рецессии вы можете быть склонны отказаться от акций, но эксперты говорят, что лучше не уходить полностью от акций. Когда остальная часть экономики находится на шаткой почве, часто есть несколько секторов, которые продолжают продвигаться вперед и обеспечивать инвесторам стабильную прибыль.

Итак, если вы хотите частично защитить себя во время рецессии с помощью акций, подумайте об инвестировании в секторы здравоохранения, коммунальных услуг и потребительских товаров.Люди по-прежнему будут тратить деньги на медицинское обслуживание, предметы домашнего обихода, электричество и еду, независимо от состояния экономики. В результате эти акции имеют тенденцию преуспевать во время спадов (и хуже во время бума).

2. Надежные дивидендные акции

Инвестирование в дивидендные акции может быть отличным способом получения пассивного дохода. Когда вы сравниваете дивидендные акции, некоторые эксперты считают, что лучше искать компании с низким соотношением долга к собственному капиталу и сильным балансом.Если вы не знаете, с чего начать, возможно, вам стоит обратить внимание на дивидендных аристократов, то есть компаний, которые увеличивали свои дивидендные выплаты не менее 25 лет подряд.

3. Недвижимость

Обвал рынка жилья в 2008 году стал кошмаром для домовладельцев, но оказался благом для некоторых инвесторов в недвижимость. Когда наступает рецессия и стоимость жилья падает, это может быть возможностью для покупки инвестиционной недвижимости. Если вы сможете сдать недвижимость в аренду надежному арендатору, у вас будет стабильный поток доходов, пока вы переживете рецессию.Как только стоимость недвижимости снова начнет расти, вы сможете продавать ее с прибылью.

Беспокоитесь о своих инвестициях? Финансовый консультант может помочь.

4. Драгоценные металлы

Драгоценные металлы, такие как золото или серебро, как правило, хорошо работают во время спада рынка. Но поскольку спрос на такие товары часто увеличивается во время рецессий, их цены обычно тоже растут.

5. Инвестируйте в себя

Если вас уволили во время рецессии, вы можете восстановиться, инвестировав в себя.Вы можете вернуться в школу, чтобы получить дополнительные знания или навыки, которые помогут вам найти лучшую работу.

Выплата долга — еще один вариант, если вы беспокоитесь, что в какой-то момент ваша ситуация может ухудшиться. Чем меньше денег вы потратите на счета, тем меньше вы будете испытывать стресс во время экономического кризиса.

Итог

Если вы вкладываете деньги на длительный срок, надвигающаяся рецессия не должна вызывать у вас панику. Возможно, вы захотите сбросить некоторые инвестиции, чтобы убрать часть прибыли со стола.Но по большей части ваша стратегия не должна заключаться в продаже при низких ценах. Вы можете думать, что вернетесь обратно, когда цены перестанут падать, но невозможно определить дно, пока оно не пройдет.

Вместо этого вам следует удерживать позиции, которые вы открыли как долгосрочные инвестиции. Тем не менее, если у вас есть деньги для инвестирования, вы можете подумать о покупке благоприятных для рецессии секторов, таких как потребительские товары, коммунальные услуги и здравоохранение. Акции, которые выплачивают дивиденды в течение многих лет, также являются хорошим выбором, поскольку это, как правило, компании с давними традициями, способные выдержать спад.

Советы по разумному инвестированию

- Если вы не знаете, как сформировать портфель на случай рецессии, вам может помочь финансовый консультант. Найти подходящего финансового консультанта, отвечающего вашим потребностям, не должно быть сложно. Бесплатный инструмент SmartAsset подберет вам финансовых консультантов в вашем районе за 5 минут. Если вы готовы к сотрудничеству с местными консультантами, которые помогут вам в достижении ваших финансовых целей, начните прямо сейчас.

- Рецессия может принести серьезные убытки.Вот почему любой инвестиционный план начинается с понимания того, какой риск вы можете терпеть. Наш калькулятор распределения активов учитывает вашу толерантность к риску и помогает выбрать оптимальный портфель.

Фото предоставлено: © iStock.com / nandyphotos, © iStock.com / Hocus Focus Studio, © iStock.com / vm

Ребекка Лейк

Ребекка Лейк — эксперт по пенсиям, инвестициям и планированию недвижимости, которая уже десять лет пишет о личных финансах. Ее опыт в финансовой нише также распространяется на покупку жилья, кредитные карты, банковское дело и малый бизнес.Она работала напрямую с несколькими крупными финансовыми и страховыми брендами, включая Citibank, Discover и AIG, а ее статьи были опубликованы на сайтах U.S. News and World Report, CreditCards.com и Investopedia. Ребекка — выпускница Университета Южной Каролины, а также училась в Чарльстонском Южном университете в качестве аспиранта. Родом из центральной Вирджинии, сейчас она живет на побережье Северной Каролины вместе со своими двумя детьми.

.

Почему и с чего начать

Вы когда-нибудь хотели инвестировать с партнером или с инвестиционным клубом? Или, может быть, у вас есть группа членов семьи, которые хотят объединить свои деньги для инвестирования. Один из лучших способов сделать это — создать ООО для инвестирования.

ООО — это общество с ограниченной ответственностью, и оно может быть средством для множества целей. Одно из наиболее интересных применений LLC — позволить группам людей объединить свои деньги для инвестирования. Его также можно использовать для инвестирования в другие вещи, например в недвижимость.

С недавним принятием налогового плана Трампа многие люди были воодушевлены идеей создания ООО, чтобы потенциально сэкономить деньги на налогах. Но ты можешь? Мы обсудим налоговые последствия ниже.

Вот почему и как вы можете рассмотреть возможность создания LLC для инвестирования.

Зачем создавать LLC для инвестирования

Сила использования LLC для инвестирования исходит из операционного соглашения LLC. Операционное соглашение LLC описывает, что можно, а что нельзя делать в LLC.Таким образом, он очень хорошо работает для создания инвестиционного механизма для нескольких людей или сторон.

Например, обычным положением в операционном соглашении LLC является то, как физические лица могут продавать свои доли в компании. Обычно, когда вы настраиваете LLC для инвестирования, вы запрещаете другим участникам продавать свои доли в LLC без разрешения другого участника. Это предотвратит изменение структуры собственности без согласия всех участников. Поскольку многие ООО созданы для семей, это сохраняет право собственности на ООО в семье.

Еще одно распространенное положение — определение того, как деньги в ООО будут инвестированы. Подобно проспекту паевого инвестиционного фонда или проспекту ETF, вы можете определить, как LLC будет инвестировать в операционное соглашение — возможно, потребуется не менее 60% средств, инвестированных в акции. Наличие твердого плана и структуры упрощает достижение консенсуса между всеми сторонами.

Наконец, некоторые операционные соглашения могут требовать от участников делать регулярные взносы в LLC. Если вы создаете LLC для инвестиционного клуба, вы можете потребовать, чтобы каждый член вносил в LLC 50 долларов в месяц.Это сохраняет права всех членов клуба на клуб и LLC.

Знаменитые семейные ООО для инвестирования

Вы можете этого не осознавать, но многие состоятельные люди используют ООО для инвестирования. Например, крупнейшим акционером Wal-Mart является Walton Enterprises LLC. Это ООО, созданное семьей Уолтонов для управления собственностью Wal-Mart. Walton Enterprises LLC насчитывает 6 известных членов, наследников империи Сэма Уолтона. Суммарное состояние семьи Уолтонов составляет почти 150 миллиардов долларов. Однако большая часть этого богатства связана с ООО.В свою очередь LLC владеет такими активами, как Wal-Mart и несколько других более мелких компаний.

Билл Гейтс — еще один известный человек, владеющий большей частью своего состояния в ООО. Он владеет Cascade Investment LLC, которая контролирует его оставшиеся доли в Microsoft и другие инвестиции, которые он делает.

Где создать и инвестировать с LLC

Любой может легко создать LLC для инвестирования. Ключевым моментом является обеспечение того, чтобы все участники LLC согласились с операционным соглашением, которое является условиями, на которых LLC будет работать.

Есть два подхода к этому — в зависимости от того, инвестируете ли вы вместе с другими или инвестируете для выхода на пенсию.

Инвестирование с другими

Если вы хотите создать ООО для инвестирования, я рекомендую Nolo . Это компания, которую я использовал для создания своего ООО, и я был очень доволен ими. У них разумные цены, и их поддержка велика. Настройка вашего ООО для инвестирования с Nolo займет около часа. Затем Ноло отправит ваши документы в ваш штат, и вы должны будете стать официальными через несколько недель (или месяцев в зависимости от вашего штата).

Примечание: В некоторых штатах есть сборы, связанные с LLC. Например, в Калифорнии вы должны платить не менее 800 долларов в год, чтобы поддерживать свою LLC. Перед началом работы убедитесь, что вы знаете о своих государственных требованиях.

После того, как у вас есть документы LLC, вам необходимо открыть брокерский счет на имя LLC. Я рекомендую использовать TD Ameritrade или это. Это новая компания, но они предлагают отличную возможность инвестирования без комиссии.Что хорошего в этом для инвестиций LLC, так это то, что вы можете настроить свой «пирог» инвестиций в соответствии с вашим соглашением, а M1 обрабатывает остальное без комиссии!

Откройте счет в TD Ameritrade здесь.

Чтобы начать работу в TD Ameritrade, вы просто выбираете «Другой тип счета» и «Общество с ограниченной ответственностью». Затем они попросят вас предоставить информацию из вашего операционного соглашения LLC, и им также понадобится его копия, когда вы закончите подавать заявку.

Это также учетная запись, которую вы обычно не можете просто открыть онлайн, но вы можете очень быстро открыть инвестиционный счет, отправив свое операционное соглашение LLC.Я предполагаю, что ты сможешь пойти примерно через неделю. Когда я открыл наш счет, на оформление документов ушло около 2 часов, и к концу недели счет был открыт. Мы также смогли получить бонус за регистрацию на наш первоначальный депозит, когда открыли счет.

Хотите другие варианты для компаний, чтобы открыть ООО для инвестирования? Ознакомьтесь с этим списком лучших предложений для открытия брокерского счета:

Открыть новый брокерский счет

| ||

|

Если вам нужен полный список, посмотрите его здесь.

Инвестирование на пенсию

Если вы хотите инвестировать в нетрадиционные активы (например, недвижимость, криптовалюту и т. Д.), И у вас есть пенсионный счет, вы все равно можете это сделать, но вы просто делаете это через LLC .

Это особенно полезно для людей с одиночным 401k или большим IRA.

В этом случае вам следует изучить поставщиков 401k или IRA, которые предлагают контроль над вашими инвестициями с помощью чековой книжки — это означает, что они создадут LLC, которая принадлежит вашей IRA или 401k.

Один из наших вариантов — RocketDollar. Они настроят все необходимое для вашего ООО, чтобы инвестировать в пенсионный счет. Ознакомьтесь с RocketDollar здесь >>

Использование LLC для инвестиций в недвижимость

Одной из наиболее распространенных причин использования LLC для инвестирования является инвестирование в недвижимость. LLC защитит вас от потенциальных обязательств, которые могут возникнуть, а также предоставит основу для разделения инвестиционной собственности на недвижимость.

Это может работать очень хорошо, если вы планируете владеть несколькими объектами недвижимости или если у вас есть несколько инвесторов в одном объекте.

Один из моих любимых способов начать работу с арендуемой недвижимостью — это краудфандинг. Как и в LendingClub, вы можете начать инвестировать в недвижимость всего за 5000 долларов на таких платформах, как RealtyMogul . Хотите сделать это в группе? Что ж, тогда каждый может инвестировать — лишний раз избавляя себя от головной боли, связанной с самоделкой.

Еще одна похожая платформа — FundRise . У них есть минимум 500 долларов, чтобы начать работу, и они предлагают множество вариантов, которые нам тоже нравятся! FundRise за последний год действительно оказался отличным вложением в пассивный доход!

Обе эти платформы позволяют использовать LLC для инвестирования, но для начала вам придется поговорить с их группами обслуживания клиентов.

Налоговые последствия использования LLC для инвестиций

Несмотря на все разговоры о снижении налогов Трампа, вступившем в силу в 2018 году, многие люди начали задаваться вопросом, может ли использование LLC потенциально помочь им с налогами? То есть, кто не хочет экономить на налогах?!?

Важное примечание: Я не бухгалтер или налоговый специалист, и я определенно не ваш бухгалтер или налоговый специалист. Если у вас есть какие-либо вопросы, касающиеся налоговых последствий ваших инвестиций, структуры бизнеса и т. Д., Вам следует обратиться за советом к налоговому профессионалу.

Хорошо, с учетом сказанного, каковы налоговые последствия использования ООО для инвестиций?

IRS не признает LLC как юридическое лицо — это сквозная передача. Это означает, что каждый участник сообщает свою долю «чего бы то ни было» в своих налогах, как будто LLC не существует. Итак, если у вас 2 человека и ваше операционное соглашение предусматривает разделение 50/50, то каждый человек сообщает о своих доходах, убытках, дивидендах и т. Д., 50/50.

Итак, большинство LLC, используемых для инвестирования, будут иметь прирост капитала, убытки и дивиденды.Затем каждый будет распределен между участниками в соответствии с операционным соглашением. Члены, в свою очередь, сообщали бы сумму своих налогов, как если бы они сами их получили. Таким образом, налоговые последствия для каждого члена будут разными.

А как насчет 20% снижения налогов для ООО? Это распространенное заблуждение. Вычет из сквозного дохода в размере 20% предназначен для владельцев бизнеса, которые владеют своим бизнесом в сквозной организации. Итак, если у вас нет бизнеса, вы не получите никаких вычетов.Просто , владеющий инвестициями в ООО, не владеет бизнесом .

Итак, если вы просто инвестируете в ООО, вы не получаете никаких особых налоговых режимов. IRS в основном рассматривает все так, как будто LLC не существует.

Альтернативы использованию LLC

Итак, если у вас нет специального налогового режима для использования LLC, зачем вам использовать его для инвестирования?

Ну, все сводится к инвестированию с другими людьми. Если вы собираетесь объединить свои деньги с другими людьми, вам нужна определенная организация и согласие в отношении того, как все должно быть сделано.

Итак, типичные сценарии использования LLC:

- Инвестиционный клуб

- Недвижимость

- Семейный бизнес / деньги

Давайте поговорим о каждом из них и некоторых альтернативах для каждого:

Инвестиционные клубы

Инвестиционные клубы, в которых вы фактически объединяете свои деньги, умирают. Причина? В наши дни инвестирование так дешево! Нет причин объединять свои деньги.

Раньше совместная работа при инвестировании давала огромную экономию средств.Допустим, у вас было 20 членов инвестиционного клуба, и все вы согласились купить определенную акцию. Если вы не объедините свои деньги, каждый участник должен будет заплатить комиссию — 9,99 доллара за сделку. Таким образом, инвестиционный клуб как группа потеряет почти 200 долларов на гонорарах. Если вы объедините свои деньги, будет только одна сделка стоимостью 9,99 доллара. Это сэкономит коллективной группе 190 долларов.

Теперь с такими сервисами, как M1 Finance , которые позволяют вам инвестировать бесплатно, нет причин объединять свои деньги.Клуб может создать портфолио, и каждый член клуба может вносить изменения БЕСПЛАТНО!

Ознакомьтесь с другими приложениями для бесплатных инвестиций здесь.

Недвижимость

Недвижимость — все еще отличный сценарий для использования LLC, особенно если вы собираетесь распределять доходы и расходы иначе, чем владение.

Однако есть альтернативы тому, как вы владеете недвижимостью (хотя и не так хорошо). В частности, вы можете владеть недвижимостью напрямую как совместные арендаторы.Это позаботится о собственности, но не поможет с доходами и расходами.

Если вы просто товарищество, вы можете его разделить. Но если у вас больше двух человек, вы, вероятно, захотите ООО. Кроме того, LLC отлично подходит для целей ответственности.

Семейные деньги

Как и у Уолтона, если есть значительный объем активов, включая бизнес, и многие члены семьи, которые «владеют» им, может иметь большой смысл вложить их в ООО. с четко определенным операционным договором и менеджером.

Это дорого, поэтому обычно используется для больших поместий. Если у вас просто есть немного денег, чтобы инвестировать, действительно не имеет смысла преодолевать трудности LLC.

Используете ли вы ООО для инвестирования? Вы думали об открытии учетной записи с друзьями или семьей?

.

Распределение активов | Investor.gov

Распределение активов включает в себя разделение ваших инвестиций между различными активами, такими как акции, облигации и наличные деньги. Решение о распределении активов — личное. Распределение, которое лучше всего подходит для вас, меняется в разные периоды вашей жизни, в зависимости от того, сколько времени вам нужно инвестировать, и вашей способности терпеть риск.

Факторы, которые следует учитывать, включают:

Горизонт времени. Ваш временной горизонт — это количество месяцев, лет или десятилетий, которое вам нужно инвестировать для достижения своей финансовой цели.Инвесторы с более длительным временным горизонтом могут чувствовать себя комфортно, принимая более рискованные или более волатильные инвестиции. Те, у кого более короткий временной горизонт, могут предпочесть меньший риск.

Допуск к риску. Терпимость к риску — это ваша способность и готовность потерять часть или все свои первоначальные инвестиции в обмен на потенциально большую прибыль.

Что такое диверсификация?

Что такое ребалансировка?

Что такое диверсификация?

Практика распределения денег между разными инвестициями для снижения риска известна как диверсификация.Диверсификация — это стратегия, которую можно аккуратно охарактеризовать как «Не кладите все яйца в одну корзину».

Один из способов диверсификации — распределить свои инвестиции между разными видами активов. Исторически сложилось так, что акции, облигации и денежные средства не перемещались вверх и вниз одновременно. Факторы, которые могут привести к плохой работе одного класса активов, могут улучшить доходность другого класса активов. Люди вкладывают средства в различные классы активов в надежде, что, если один из них теряет деньги, другие компенсируют эти потери.

Вы также будете лучше диверсифицированы, если распределите свои инвестиции внутри каждого класса активов. Это означает владение несколькими различными акциями или облигациями и инвестирование в различные отрасли промышленности, такие как потребительские товары, здравоохранение и технологии. Таким образом, если в одном секторе дела идут плохо, вы можете компенсировать это за счет других активов в секторах, которые преуспевают.

Некоторым инвесторам легче диверсифицировать, владея паевыми фондами. Паевой инвестиционный фонд — это компания, которая объединяет деньги многих инвесторов и вкладывает деньги в акции, облигации и другие финансовые продукты.Паевые инвестиционные фонды позволяют инвесторам легко владеть небольшой частью многих инвестиций. Например, общий индексный фонд фондового рынка владеет акциями тысяч компаний, что обеспечивает значительную диверсификацию для одной инвестиции.

Паевой инвестиционный фонд не обязательно обеспечивает диверсификацию, особенно если он сосредоточен только на одном секторе промышленности. Если вы инвестируете в узконаправленные паевые инвестиционные фонды, вам может потребоваться инвестировать в несколько для диверсификации. По мере того, как вы добавляете новые инвестиции в свой портфель, вы, вероятно, будете платить дополнительные сборы и расходы, что снизит доходность ваших инвестиций.Таким образом, вам нужно будет учитывать эти затраты при принятии решения о том, как лучше диверсифицировать свой портфель.

Что такое ребалансировка?

Ребалансировка — это то, что делают инвесторы, чтобы вернуть свой портфель к исходной структуре распределения активов. Ребалансировка необходима, потому что со временем одни инвестиции будут расти быстрее, чем другие. Это может привести к тому, что ваши активы не будут соответствовать вашим инвестиционным целям. Путем ребалансировки вы гарантируете, что ваш портфель не будет перевешивать определенную категорию активов, и вы вернете свой портфель к комфортному уровню риска.

Например, вы можете начать с 60% вашего портфеля, инвестированного в акции, но увидите, что это вырастет до 80% из-за роста рынка. Чтобы восстановить исходную структуру распределения активов, вам нужно будет либо продать некоторые из своих акций, либо инвестировать в другие категории активов.

Есть три способа перебалансировать свой портфель:

- Вы можете продавать инвестиции, в которых ваши активы имеют избыточный вес, и использовать выручку для покупки инвестиций в категории активов с недостаточным весом.

- Вы можете покупать новые инвестиции для недооцененных категорий активов.

- Если вы продолжаете увеличивать свои инвестиции, вы можете изменить свои взносы так, чтобы больше приходилось на недооцененные категории активов, пока ваш портфель не вернется в равновесие.

Прежде чем проводить ребалансировку своего портфеля, вы должны подумать, повлечет ли метод ребалансировки, который вы решите использовать, комиссию за транзакцию или налоговые последствия. Ваш финансовый специалист или налоговый консультант может помочь вам определить способы минимизировать эти потенциальные расходы.

Некоторые финансовые эксперты советуют проводить ребалансировку через регулярные промежутки времени, например, каждые шесть или 12 месяцев. Другие рекомендуют перебалансировать, когда ваши вложения в классе активов увеличиваются или уменьшаются более чем на определенный заранее установленный процент. В любом случае, ребалансировка работает лучше всего, если выполняется относительно нечасто.

Перенести деньги из класса активов, когда он преуспевает, в пользу категории активов, у которой дела идут плохо, может быть нелегко. Но это может быть мудрый ход.Уменьшая количество текущих «победителей» и добавляя больше «проигравших», ребалансировка вынуждает вас покупать дешево и продавать дорого.

.

Что такое инвестиционная деятельность? — Определение | Значение

Определение: Инвестиционная деятельность является второй основной категорией чистых денежных операций, перечисленных в отчете о движении денежных средств, и состоит из покупки и продажи долгосрочных активов и других инвестиций. Другими словами, это чистая сумма денежных средств, полученных и выплаченных в течение отчетного периода по долгосрочным активам и инвестициям. Вы можете думать об этих действиях как о деньгах, которые компания использует для инвестирования в себя, или о деньгах, которые она получает от своих инвестиций.

Что означает инвестиционная деятельность?

Два основных вида деятельности, которые попадают в раздел инвестирования, — это долгосрочные активы и инвестиции. Долгосрочные активы обычно состоят из основных средств, таких как автомобили, здания и машины. Когда компания покупает новый автомобиль за наличные, отток денежных средств указывается в разделе инвестирования. Аналогичным образом, если компания продает один из своих автомобилей, выручка от продажи также будет указана в этом разделе.

Инвестиции немного сложнее, чем долгосрочные активы, потому что это зависит от источника инвестиций.Например, в этот раздел включены денежные средства, уплаченные за краткосрочные инвестиции, такие как торговые ценные бумаги и их эквиваленты. Также включены основные платежи по векселям третьих лиц. Однако платежи по векселям, подлежащим оплате от покупателя, которые привели к продаже, обычно указываются в разделе операционной деятельности, а не в инвестициях. Аналогичным образом FASB требует, чтобы все процентные платежи и поступления классифицировались как операционная деятельность.

Пример

Вот краткий список общих притоков и оттоков денежных средств, перечисленных в разделе, посвященном инвестициям, отчета о движении денежных средств.

- Приток

- Денежные средства получены с:

- Продажные ценные бумаги, предназначенные для продажи и имеющиеся в наличии для продажи

- Продажа учтенных векселей

- Продажа долгосрочных производственных активов

- Принцип сбора информации о векселях третьих лиц, не приносящих продаж

- Отток

- Денежные средства выплачены на:

- Ценные бумаги, предназначенные для покупки, предназначенные для продажи и имеющиеся в наличии для продажи

- Приобретение долгосрочных производственных активов

- Принцип оплаты векселями третьих лиц, которые не приносят продаж

.