Самые выгодные вклады в банках

Вклады под выгодный процент

Каждый из нас периодически задумывается о вариантах накоплений и использования доступных денежных средств. Если у вас есть свободная сумма средств, то использовать ее можно по-разному: просто положить в копилку под подушку, или же найти для себя вариант выгодного вклада. Именно депозиты позволяют не только сохранить доступный капитал, но и преумножить его за счет начисления процентов.

Выгодные процентные ставки по вкладам

Выгодные проценты по вкладам в первую очередь зависят от вида депозита:

- срочные вклады, для которых жестко ограничен срок снятия средств со вклада, всегда обладают лучшими ставками, т.к. банк точно знает, в течение которого времени он будет обладать вашими деньгами;

- бессрочные или краткосрочные вклады, по условиям которых вы в любой момент можете снять все деньги, выгодными ставками по вкладам не обладают.

Кроме этого, выгодные вклады в банках отличаются по времени выплаты процентов:

- ежедневно;

- раз в неделю;

- раз в месяц;

- раз в квартал;

- только в конце срока.

По условиям депозитов 2021, самые выгодные процентные ставки начисляются на вклады с выплатой процентов в конце срока.

Выбор банка для выгодного вклада

При выборе банка для размещения своего депозита необходимо обращать внимание на следующие важные пункты в условиях:

- процентную ставку, которая будет начисляться на вашу сумму вклада;

- установленную сумму для ежемесячного пополнения депозита;

- есть ли ограничения по минимальной и максимальной сумме вклада;

- на какой минимальный и максимальный срок можно оформить депозит;

- какие необходимы документы для оформления данной услуги;

- какие санкции установлены за досрочное снятие наличных, предусмотрен ли вообще такой вариант;

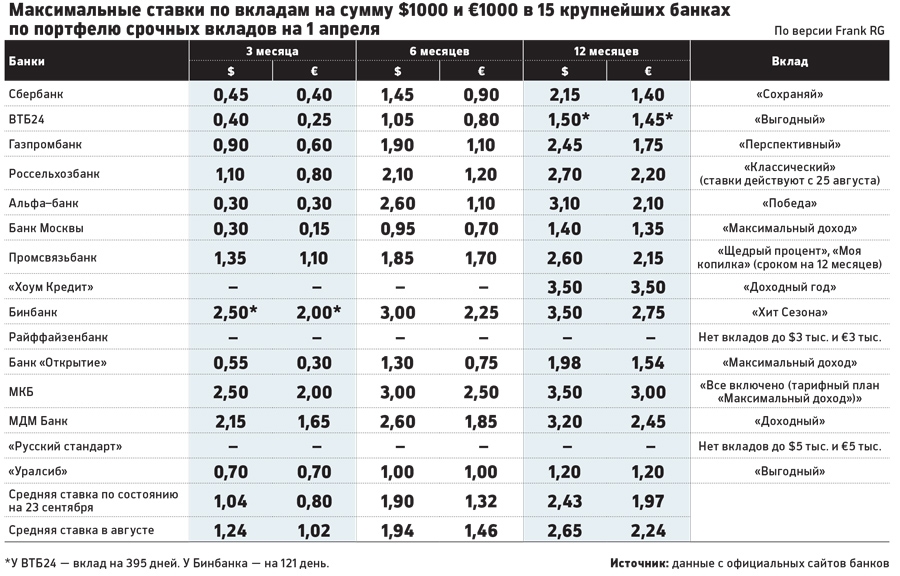

На данный момент банки предлагают открывать выгодные вклады в рублях и в валюте, для физических лиц, для пенсионеров и для других категорий граждан.

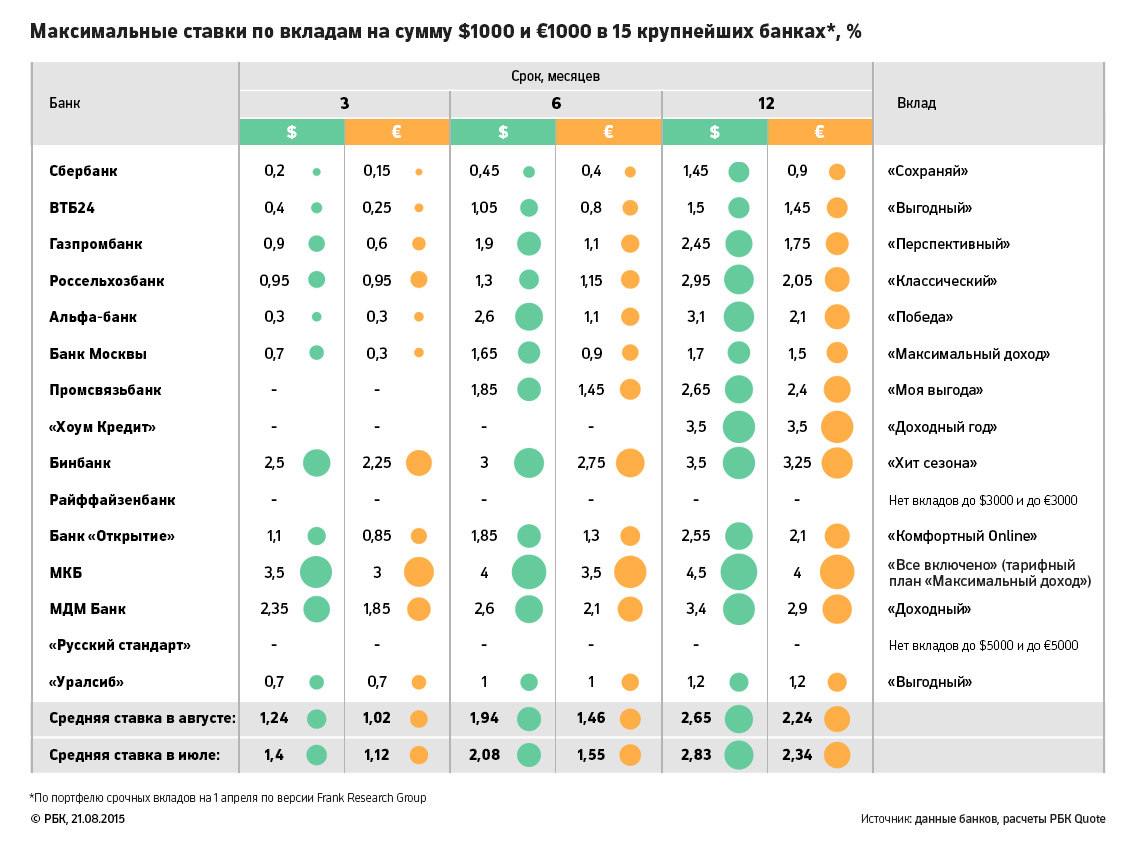

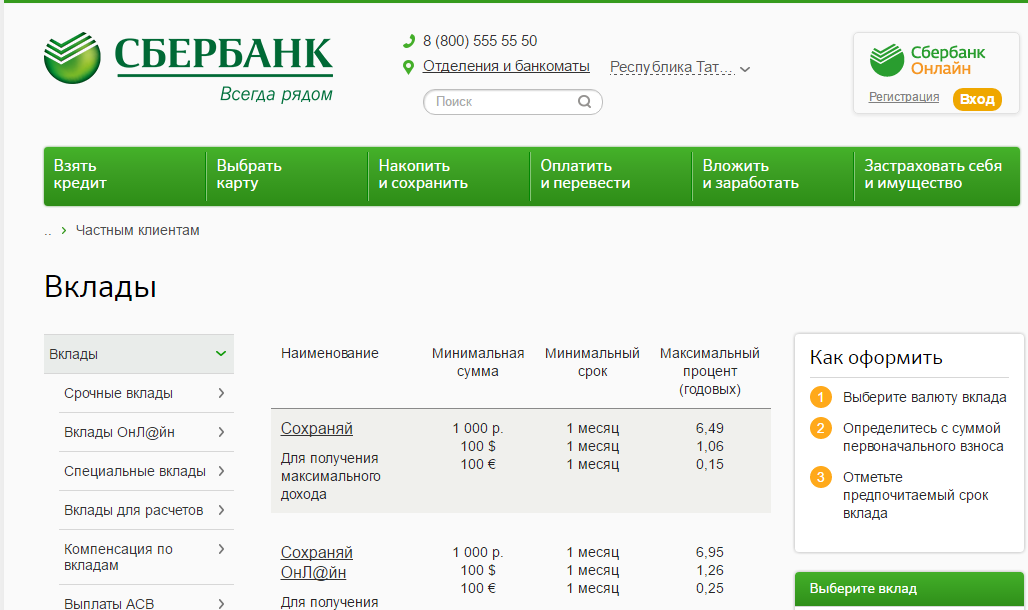

Безусловно, именно система начисления процентов является одним из решающих факторов выбора банка и программы депозита. Так, на сегодня такие банки, как Сбербанк, ВТБ предлагают наиболее выгодные условия для срочных вкладов на период от 3-х лет без возможности пополнения или частичного снятия.

Так, на сегодня такие банки, как Сбербанк, ВТБ предлагают наиболее выгодные условия для срочных вкладов на период от 3-х лет без возможности пополнения или частичного снятия.

Как открыть выгодный вклад?

На этой странице вы найдете самые выгодные вклады в банках. Специальный калькулятор поможет вам быстро рассчитать все условия. Для этого в специальную форму введите ваши исходные требования:

- сумму вклада;

- срок вклада;

- возможность пополнения;

- условия по капитализации.

После этого система покажет вам варианты депозитов, которые соответствуют вашим требованиям.

После того, как вы выберите свой вариант вклада и банк, вам необходим только паспорт, деньги, которые вы хотите разместить, и один визит в банк.

Дополнительная информация по выгодным вкладам в России

Какой депозит самый выгодный? Виды депозитов в Казахстане

В 2018 году в Казахстане появилась полноценная классификация вкладов. Вкладчики получили возможность из трех видов депозитов выбрать тот, который подходит под личные цели и приоритеты.

Вкладчики получили возможность из трех видов депозитов выбрать тот, который подходит под личные цели и приоритеты.

Если вам нужен денежный резерв на непредвиденные расходы – выбирайте несрочный депозит. Пополнение и снятие денег – без ограничений.

Собираете крупную сумму, но хотите сохранить за собой возможность снять деньги досрочно – выбирайте срочный депозит. Пополнение – без ограничений, возможно частичное снятие, но с потерей вознаграждения.

Хотите ускорить накопление за счет максимально выгодной ставки – выбирайте сберегательный депозит с пополнением.

Ваша цель – инвестировать капитал на максимально выгодных условиях и не рисковать? Выбирайте сберегательный вклад без пополнения.

Два вида депозитов – срочные и сберегательные – не предусматривают досрочного снятия денег. Компенсация за эти ограничения – повышенная ставка вознаграждения.

Несрочный

Срочный

Сберегательный

Несрочный вклад

Минимальные ограничения досрочного снятия денег до неснижаемого остатка: вы можете распоряжаться деньгами в любой момент, без ограничений.

Ставка вознаграждения – самая низкая по сравнению с другими депозитами, но перекрывает инфляцию.

Срочный вклад

Строгие ограничения досрочного снятия денег.

Средняя ставка вознаграждения.

Сберегательный вклад

Максимальные ограничения досрочного снятия денег.

Максимальная из возможных ставок вознаграждения по сравнению с другими депозитами. Инвестиция с гарантированным возвратом.

Ваш конструктор вкладов

Разные вклады решают разные задачи. Комбинируйте – это позволит вам иметь «финансовую подушку безопасности», которой вы сможете воспользоваться в любой момент, и получать все привилегии по безотзывному вкладу – максимальный доход и повышенную гарантию.

Комбинируйте – это позволит вам иметь «финансовую подушку безопасности», которой вы сможете воспользоваться в любой момент, и получать все привилегии по безотзывному вкладу – максимальный доход и повышенную гарантию.

| Несрочный вклад | Срочный вклад | Сберегательный вклад | |

|---|---|---|---|

| Мобильность | |||

| Доходность | |||

| Финансовый резерв на непредвиденные расходы | Постепенное накопление под повышенную ставку | Неприкосновенный капитал и безопасные инвестиции | |

| Предельная ставка по годовым вкладам с пополнением | 9,0% | 10,3% | 12,3% |

| Предельная ставка по годовым вкладам без пополнения | 9,0% | 10,7% | 14,0% |

| Досрочное снятие | Без ограничений в пределах неснижаемого остатка | Частично и полностью | Только полностью |

| Санкции при досрочном снятии | Нет | Частичная потеря вознаграждения | Полная потеря вознаграждения |

| Срок выдачи денег при досрочном снятии | Не более 7 дней | Не более 7 дней | Не менее 30 дней |

| Гарантия по вкладам в тенге | 10 миллионов тенге | 10 миллионов тенге | 15 миллионов тенге |

| Гарантия по вкладам в валюте | 5 миллионов тенге | 5 миллионов тенге | 5 миллионов тенге |

Ставки вознаграждения

КФГД публикует максимальные ставки по несрочным, срочным и сберегательным депозитам каждый месяц.

Максимальная ставка по несрочным вкладам рассчитывается на основе базовой ставки Национального Банка Казахстана, а по срочным и сберегательным на все сроки – на основании рыночных значений. Депозитный рынок в Казахстане становится все более конкурентным, поэтому значения ставок по этим вкладам могут меняться от месяца к месяцу.

Максимальные рекомендуемые ставки известны на два месяца вперед – на текущий и на следующий. Следите за изменениями на сайте КФГД.

При снижении максимальных ставок банки изменят ставки по депозитам, которые будут приняты в этом месяце, чтобы они были в пределах новых максимальных ставок. Решение о повышении ставок по депозитам вслед за повышением максимальных ставок каждый банк принимает самостоятельно, опираясь на свою депозитную политику.

Если вы уже разместили депозит, то ставка по нему не изменится до окончания срока вклада или до пролонгации.

Ставки по вкладам на короткий срок с пополнением и без пополнения могут быть одинаковыми. С увеличением срока вклада растет и ставка вознаграждения.

С увеличением срока вклада растет и ставка вознаграждения.

Исключение – долгосрочные вклады с пополнением. Ставка вознаграждения – ниже, чем по вкладу без пополнения, но вы сможете вносить деньги под ту же ставку, если ставки на депозитном рынке будут снижаться. Стабильно высокая доходность сохранит покупательную способность денег.

Помните об ограничениях

Ограничения досрочного снятия денег со сберегательных вкладов одинаковы во всех банках – это норма регулируется на уровне Гражданского кодекса Республики Казахстан. Возможное снижение вознаграждения при досрочном снятии денег с несрочного и срочного вклада регулируется договором банковского вклада.

| Несрочный вклад – ставка вознаграждения выше инфляции | Срочный вклад | Сберегательный вклад – максимум доходности |

|---|---|---|

| Максимум мобильности | Меньше мобильности | Минимальная мобильность |

| Пополняйте и снимайте деньги с депозита в любой момент | Допускается и частичное, и полное снятие денег с депозита. | Допускается только полное досрочное снятие. |

| Выдача денег – не позднее 7 дней после уведомления банка. | Выдача денег при досрочном снятии – через 30 дней после уведомления банка. | |

| При досрочном снятии вознаграждения снижается. Уточните точные условия в банке. | При досрочном снятии вознаграждения выплачивается по ставке 0,1 процентов годовых, независимо от того, сколько деньги фактически находились в банке. |

Защита депозитов

Казахстанский фонд гарантирования депозитов дает гарантию сохранности денег, размещенных в сберегательные, срочные и несрочные вклады – отличается максимальная сумма выплаты.

- 5 миллионов тенге – по депозитам в иностранной валюте

- 10 миллионов тенге – по несрочным и срочным депозитам в тенге

- 15 миллионов тенге – по сберегательным вкладам в тенге

Если в одном банке несколько депозитов, различных по виду и валюте, максимальная совокупная сумма гарантии КФГД – 15 миллионов тенге.

Выгодные вклады

Вклады (депозиты)

При переходе в данный раздел, вы получите доступ к информации по действующим вкладам в белорусских рублях и иностранной валюте. При необходимости, можно узнать процентные ставки по действующим вкладам или рассчитать проценты, используя калькулятор вкладов. Также представлена информация о заявках, заказе справок / выписок и прочей документации.

Подробнее

Драгоценные металлы и камни

Решили купить слиток золота или приобрести бриллиант в подарок? – ОАО «АСБ Беларусбанк» оказывает услуги по реализации аттестованных бриллиантов и мерных слитков драгоценных металлов.

Подробнее

Ценные бумаги

Занимая лидирующие позиции на рынке ценных бумаг в Республике Беларусь, ОАО «АСБ Беларусбанк» совместно с входящим в его состав УП «АСБ Брокер» оказывают комплексное обслуживание по осуществлению операций на данном рынке. Подскажем, как выгодно купить государственные, корпоративные и Интернет-облигации. К вашим услугам – брокерское и депозитарное обслуживание, доверительное управление.

Подробнее

Хранение ценностей

Переживаете за сохранность ценных вещей или желаете обеспечить безопасность важным документам? – Положите свое имущество в депозитный сейф, круглосуточно охраняемый и соответствующий всем требованиям безопасности и конфиденциальности. Также осуществляется прием ценностей на открытое банковское хранение.

Подробнее

Строительные сбережения

Как оформить кредит на жилье и накопить сбережения при этом? – Предлагаем воспользоваться системой строительных сбережений..jpg) Далее представлены подробные сведения о действии жилищных сбережений и планах накопления, а также условиях сберегательно-платежного периода и порядке выдачи кредита на строительство квартиры.

Далее представлены подробные сведения о действии жилищных сбережений и планах накопления, а также условиях сберегательно-платежного периода и порядке выдачи кредита на строительство квартиры.

Подробнее

Продажа памятных и слитковых монет

Желаете купить монеты, представляющие историческую или эстетическую ценность? – В ОАО «АСБ Беларусбанк» можно приобрести памятные монеты различных сплавов драгоценных металлов не только из Республики Беларусь, но и иностранных государств, а также слитковые (инвестиционные) монеты Национального банка Республики Беларусь.

Подробнее

Вклады

денежные средства:

лицами)

лицами)

— отдельных номинальных счетов, которые открываются опекунам или попечителям и бенефициарами по которым являются подопечные

— залоговых счетах и счетах эскроу (открываемых для расчетов по сделкам купли-продажи недвижимого имущества или для расчетов по договорам участия в долевом строительстве)

— малые предприятия, сведения о которых содержатся в едином реестре субъектов малого и среднего предпринимательства, ведение которого осуществляется в соответствии с Федеральным законом от 24 июля 2007 года N 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации», за исключением лиц, являющихся кредитными организациями и некредитными финансовыми организациями в соответствии с Федеральным законом от 10 июля 2002 года N 86-ФЗ «О Центральном банке Российской Федерации (Банке России)

— товарищества собственников недвижимости

— потребительские кооперативы, за исключением лиц, признаваемых в соответствии с Федеральным законом «О Центральном банке Российской Федерации (Банке России)» некредитными финансовыми организациями

— казачьи общества, внесенные в государственный реестр казачьих обществ в Российской Федерации

— общины коренных малочисленных народов Российской Федерации

— религиозные организации

— благотворительные фонды

— некоммерческие организации — исполнители общественно полезных услуг, которые соответствуют требованиям, установленным Федеральным законом от 12 января 1996 года N 7-ФЗ «О некоммерческих организациях», и сведения о которых содержатся в реестре некоммерческих организаций — исполнителей общественно полезных услуг.

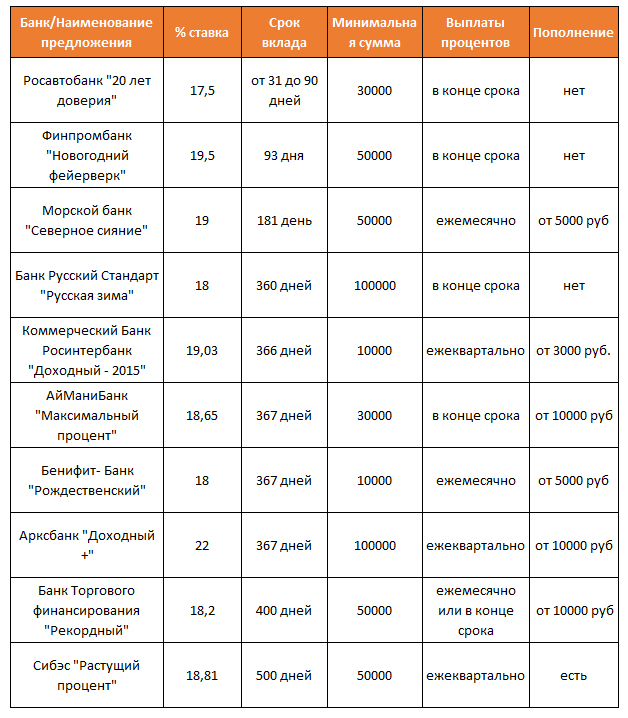

самые доходные сумовые вклады в Узбекистане на январь 2020 года – Spot

Банки не только повысили в очередной раз ставки, но и начали разыгрывать среди вкладчиков ценные призы.

Более актуальную информацию о ставках вкладов в национальной валюте смотрите в мартовском обзоре.

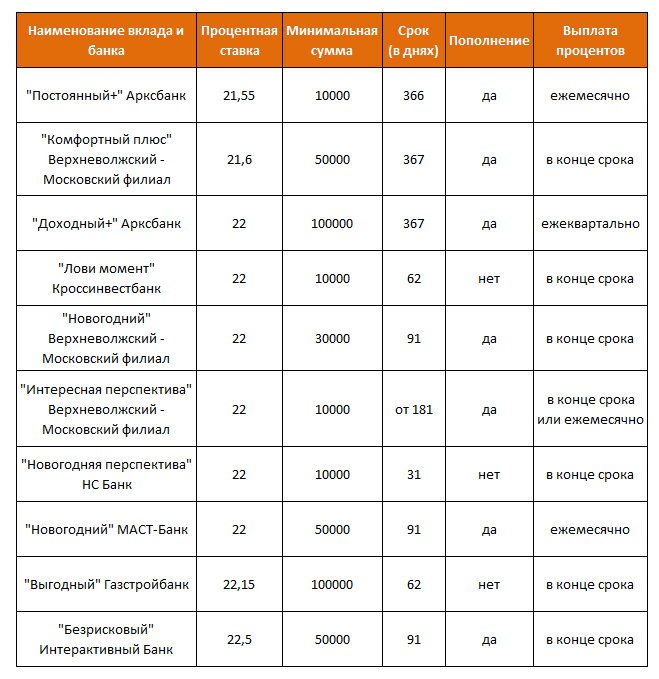

Привлекательность сумовых вкладов продолжает расти.

По данным Центрального банка, с января по ноябрь 2019 года средневзвешенные ставки депозитов выросли на два процентных пункта (с 17,4% до 19,3%). Для сравнения, в тот же период 2018 года ставки остались практически неизменными.

Что касается наиболее доходных вкладов, то их ставка с начала прошлого года значительно выросла — на четыре процентных пункта.

Если в январе 2019 года максимальная ставка составляла 22%, а в среднем банки предлагали вклады с доходностью 18−20% годовых, то ситуация на начало этого года существенно поменялась.

Сейчас ставки самых выгодных депозитов составляют 24%. При этом все банки, за исключением одного, предлагают вклады не ниже 20%.

Для повышения привлекательности депозитов в национальной валюте банки начали проводить акции.

Так, в «Асака» банке появился «Новогодний» вклад, в рамках которого разыгрываются смартфоны iPhone 11, умные часы Apple watch 5 и наушники Apple air pods pro.

Для того, чтобы стать участником акции, которая продлится до 31 января, необходимо открыть вклад на сумму от 500 тыс. сумов.

С момента публикации последнего обзора в ноябре 2019 года условия и ставки изменились несущественно. Средний срок хранения депозита сохранился в пределах от 1 года до 1,5 лет.

Большинство банков не устанавливает требования по минимальной сумме вклада, те, в которых такое требование все же существует, устанавливают символическую сумму в районе от 100 тыс. до 1 млн сумов, в редких случаях — 5−10 млн сумов.

За последние два месяца ставки выросли в банках «Туркистон» (с 20% до 24%), «Универсал» (с 22% до 24%), «Трастбанк» (с 20% до 22%), «Узпромстройбанк» (с 22% до 23%).

В некоторых банках сократилось время приема вклада. Например, в «Ипотека» банке срок действия депозита — до 21 января.

Кроме того, следует обращать внимание на полное описание вклада. Банк может заявить о высокой ставке, но при детальном изучении окажется, что она действует лишь в первый год, а в последующие снижается почти на 10 процентных пунктов. Как, например, Ravnaq Bank предлагает одну из самых привлекательных ставок — 23%. Но это только в течение первого года, в оставшиеся два года она снижается до ставки рефинансирования ЦБ (16%).

Также важно, какие условия у банка при досрочном закрытии депозита. Так как большая часть наиболее доходных вкладов являются долгосрочными (1−3 года) вкладчику в этот период могут срочно понадобиться его деньги. В большинстве случаев банки готовы выплачивать проценты, пусть даже немного сниженные, если средства хранились не менее 6 месяцев.

Открывая вклад в режиме онлайн можно повысить ставку на один процентный пункт. При этом нужно быть готовым, что в работе мобильных приложений банков периодически могут возникать сбои.

Ниже представлена информация об условиях открытия сумовых вкладов в банках Узбекистана. Обратите внимание: данные, приведенные в таблице, актуальны на момент публикации этой статьи и предоставлены в ознакомительных целях. Условия открытия вклада могут меняться. Рекомендуем уточнять информацию в самих банках.

Вклад «Будь спокоен» вошел в число лучших сезонных вкладов декабря

Аналитический департамент финансового маркетплейса «Выберу.ру» опубликовал рейтинг «Лучшие сезонные зимние вклады в декабре 2020 года». Вклад СДМ-Банка «Будь спокоен» вошел в число лидеров, заняв 8 место.

При подготовке рейтинга портал проанализировал все сезонные (новогодние) рублевые вклады российских банков и отобрал 21 наиболее выгодное предложение для вкладчиков.

При составлении рейтинга учитывались не только значение процентной ставки по договору, но и такие факторы как:

- срок вклада;

- реальный денежный доход, который вкладчик получит по окончании срока действия;

- дополнительные услуги для вкладчиков – пополнение/снятие части сумм или процентов, онлайн оформление и др.

;

; - условия досрочного расторжения договора вклада;

- надежность и значимость банка на рынке.

«Выберу.ру» – независимый сервис сравнения и подбора банковских, страховых и финансовых продуктов, входит в тройку крупнейших площадок-финансовых агрегаторов. Ежемесячная посещаемость сервиса — более 4 000 000 человек в месяц. «Выберу.ру» – лауреат Премии Рунета 2017 и победитель ComNews Awords 2019 за лучшее мобильное приложение. Сегодня в финансовом супермаркете «Выберу.ру» предложения от 402 кредитных организаций, 200 страховых компаний, 185 МФО, 53 НПФ, а также почти 4000 вариантов ипотечных продуктов, вкладов, банковских карт, Каско и ОСАГО. Аудитория маркетплейса – люди, индивидуальные предприниматели и малый бизнес (с 2020 года), заинтересованные в ежедневном качественном выборе финансовых решений. «Выберу.ру» — это проект IT-компании «DD Planet», один из самых быстрорастущих сервисов среди российских финансовых онлайн-агрегаторов. В марте 2020 года вошел в список социально значимых ресурсов от Минкомсвязи РФ.

Успейте открыть вклад «Будь спокоен» на выгодных условиях!

Подробнее о вкладе по ссылке

Банковские вклады в Новосибирске для физических лиц

Банк Акцепт предлагает широкий выбор вкладов для физических лиц с высокими процентными ставками. В нашем банке вы сможете сохранить и приумножить средства, открыв банковские депозиты в рублях по выгодным условиям. Банк Акцепт является членом государственной системы по страхованию вкладов.

Мы предоставляем возможность открыть вклады в банке и разместить средства в депозит на интересующий Вас срок. Процентная ставка по банковским вкладам и другие условия зависят от вида депозита.

/*please move to class, I have to make it urgent now*/?>

Все вклады доступны для открытия в Интернет-банке.

При открытии в Интернет-банке желающие могут в любое время получить в офисе банка документальное подтверждение открытия вклада — получить подписанное Банком заявление об открытии вклада.

Видео-инструкции

Как открыть вклад в интернет-банке

Как пополнить вклад в интернет- банке

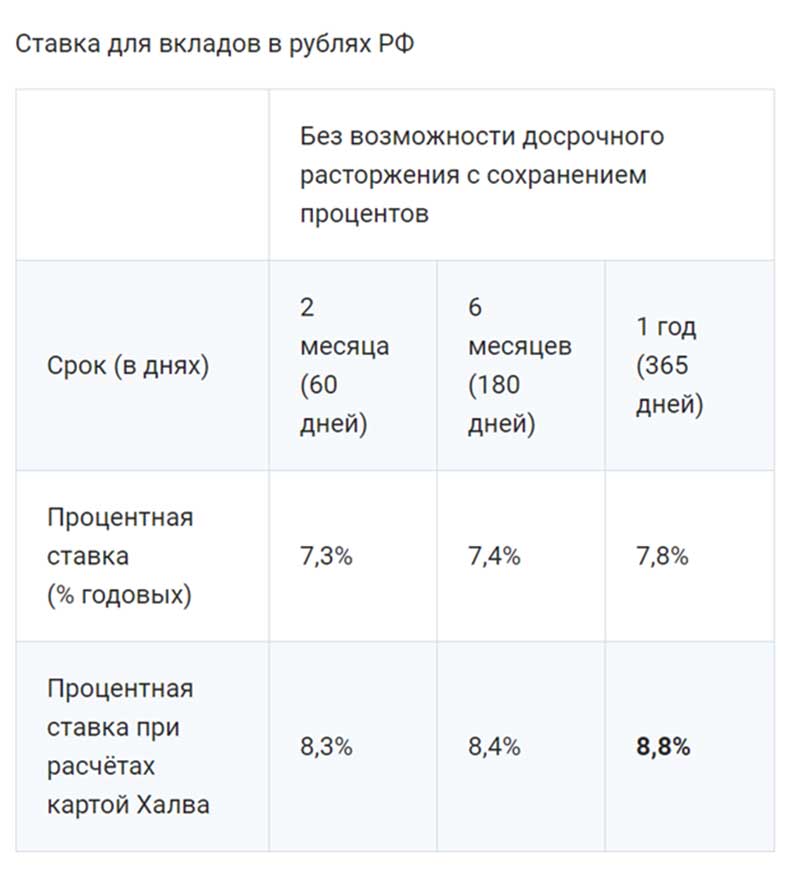

Банковские депозиты в рублях

Вклады в банке в валюте РФ позволяют получить гарантированный доход с любого капитала.

В банке разработана выгодная линейка вкладов для физических лиц с высокими процентными ставками, рассчитанная на любые потребности по сохранению и накоплению денег. Это три вида банковских депозитов: сберегательные – самые доходные, срочные вклады с возможностью досрочного расторжения без потери процентов и вклады в режиме «кошелька» – расходные операции возможны с первого дня внесения депозита до неснижаемого остатка. Практически все стандартные депозиты банка пополняемые.

Пенсионные вклады

Для людей старшего поколения предлагаем открыть вклад в банке для физических лиц с особыми условиями – минимальным первоначальным взносом, высокими процентными ставками, ежемесячной выплатой процентов и возможностью сохранения выплаченных процентов при досрочном востребовании вклада.

Снятие причисленных ко вкладу процентов возможно ежемесячно ежемесячно (только при открытии в офисе банка).

Вклады в иностранной валюте

У нас вы сможете открыть вклад в долларах, евро, фунтах стерлингов или швейцарских франках на срок до 2 лет.

Мультивалютные вклады

Мультивалютный банковский вклад для физических лиц позволяет быстро переводить денежные средства в банке из одной валюты в другую в периоды скачков курсов, что поможет избежать обесценивания вложенных денег или даже значительно увеличить сумму депозита. Все операции по конвертированию в пределах мультивалютного вклада в банке происходят без взимания комиссии.

Вклады для ВИП-клиентов

Эксклюзивные банковские вклады для физических лиц с уникальным сочетанием условий банка, которые позволят сберечь ваши накопления и приумножить капитал, благодаря выгодным процентным ставкам по вкладам в банке «Акцепт». Внесение и пополнение депозитов денежными средствами физическим лицом может происходить как в наличной, так и в безналичной форме, в том числе путем безналичной конвертации денежных средств со счетов, открытых в валюте, отличной от валюты банковского вклада. В нашем банке предусмотрена возможность удаленного управления счетами через «Интернет-банк».

В нашем банке предусмотрена возможность удаленного управления счетами через «Интернет-банк».

Банки увеличили депозиты на 2 триллиона долларов с тех пор, как коронавирус впервые поразил

Человек на скутере проезжает мимо отделения банка JPMorgan Chase & Co. в Нью-Йорке, США, в четверг, 11 июня 2020 года.

Jeenah Moon | Bloomberg | Getty Images

Это версия банковского мира, когда богатые становятся еще богаче.

Согласно данным FDIC, на депозитных счетах банков США произошел рекордный рост наличности на 2 триллиона долларов с момента первого удара коронавируса в США в январе.

Денежная стена, текущая в банки, не имеет прецедентов в истории: только в апреле депозиты выросли на 865 миллиардов долларов, что превышает предыдущий рекорд за весь год.

Все выгоды были, так или иначе, обусловлены реакцией на пандемию: правительство выделило сотни миллиардов долларов на поддержку малого бизнеса и частных лиц с помощью стимулирующих чеков и пособий по безработице. Федеральная резервная система начала шквал усилий по поддержке финансовых рынков, включая неограниченную программу покупки облигаций.А неопределенное будущее побуждало лиц, принимающих решения, от домохозяйств из двух человек до глобальных корпораций, копить наличные.

Федеральная резервная система начала шквал усилий по поддержке финансовых рынков, включая неограниченную программу покупки облигаций.А неопределенное будущее побуждало лиц, принимающих решения, от домохозяйств из двух человек до глобальных корпораций, копить наличные.

По данным FDIC, более двух третей прибыли досталось 25 крупнейшим организациям. И это было сосредоточено в самой верхней части отрасли: JPMorgan Chase, Bank of America и Citigroup, крупнейшие банки США по размеру активов, в первом квартале, согласно данным компании, росли намного быстрее, чем остальная часть отрасли.

«Как ни крути, этот рост был совершенно невероятным», — сказал Брайан Форан, аналитик Autonomous Research.«Банки наводнены наличными, они как Скрудж Макдак, купающийся в деньгах».

Есть несколько причин, по которым американские мегабанки, пережившие последний кризис 2008 года, были основными получателями выгод от депозитов. Когда в марте штаты начали вводить закрытие предприятий, корпорации, включая Boeing и Ford, сразу же получили десятки миллиардов долларов по кредитным линиям, и эти деньги первоначально были размещены в банках, выдававших эти ссуды.

Крупные банки также обслуживали значительную часть клиентов в рамках Программы защиты зарплаты, правительственной программы стоимостью 660 миллиардов долларов для поддержки малого бизнеса.Поскольку кредиторы в основном обслуживали существующих клиентов, деньги сначала попадали на банковские счета фирм, которые предоставляли ссуды.

Учреждения, известные как трастовые банки, которые являются хранителями инвестиций управляющих активами, таких как BlackRock или Fidelity, получили депозиты, когда программа покупки облигаций ФРС выкупила ценные бумаги, обеспеченные ипотекой, на миллиарды долларов. JPMorgan и Citigroup имеют крупные депозитарные подразделения.

И, конечно же, у мегабанков просто больше всего розничных клиентов в США; обычные люди, у которых мало возможностей потратить деньги, укрываясь дома.Как сообщило в прошлом месяце Бюро экономического анализа США, уровень личных сбережений в апреле достиг рекордных 33%. В том же месяце личный доход фактически вырос на 10,5% благодаря стимулирующим чекам на 1200 долларов и пособиям по безработице, которые в некоторых случаях превышали обычный доход рабочего.

Все эти деньги текли на банковские счета. Генеральный директор Bank of America Брайан Мойнихан сказал CNBC в прошлом месяце, что на текущих счетах с балансом менее 5000 долларов фактически было на 40% больше денег, чем до пандемии.

Мегабанки с их сетью филиалов по направлению от побережья к побережью полагались на большие депозиты как на ключевое преимущество в эпоху после финансового кризиса. Они являются одним из самых дешевых источников финансирования ссуд, помогая монетному двору фиксировать прибыль даже в период низких процентных ставок.

Но банки, которые будут осторожно выдавать ссуды в разгар рецессии, исчерпывают возможности использования растущей горы наличных денег, по словам Форана.

«Многие банки говорят:« Откровенно говоря, сейчас мы мало что можем с этим поделать », — сказал он.«У них больше депозитов, чем они знают, что делать».

Если депозитный бум является лишь одним из признаков шагов, предпринятых для уменьшения финансового ущерба от пандемии, еще предстоит увидеть, каковы будут конечные последствия для исторического разгула правительства в отношении расходов. Некоторые эксперты видят обвал доллара в сочетании с ростом инфляции. Другие видят зарождающийся пузырь на фондовом рынке.

Некоторые эксперты видят обвал доллара в сочетании с ростом инфляции. Другие видят зарождающийся пузырь на фондовом рынке.

Одно из последствий для вкладчиков будет более немедленным, говорит Форан: банки обязательно снизят свои и без того ничтожные процентные ставки, поскольку им не нужно больше ваших денег.

—Нейт Раттнер из CNBC внес свой вклад в этот отчет.

7 лучших мест, где можно сэкономить

Деньги, которые считаются сбережениями, часто вкладываются на счет, приносящий проценты, где риск потери депозита очень низок. Хотя вы можете получить больший доход от инвестиций с более высоким риском, таких как акции, идея сбережений состоит в том, чтобы позволить деньгам расти медленно с минимальным риском или без него. Онлайн-банкинг расширил разнообразие и доступность сберегательных счетов.Вот несколько различных типов счетов, чтобы вы могли максимально использовать свои сбережения.

Ключевые выводы

- Если вы не получаете никаких процентов от своих сбережений, ваши сбережения со временем станут меньше из-за инфляции

- Существует ряд различных типов счетов, из которых вы можете выбрать свои сбережения

- Сравните ставки перед открытием счет, чтобы обеспечить максимальную экономию

Сберегательный счет

Банки и кредитные союзы (кооперативное финансовое учреждение, которое создается, принадлежит и управляется его членами — часто сотрудниками определенной компании или членами торговой или трудовой ассоциации) предлагают сберегательные счета. Деньги на сберегательном счете застрахованы Федеральной корпорацией страхования вкладов (FDIC) до определенных лимитов.На сберегательные счета могут действовать ограничения; например, плата за обслуживание может взиматься, если количество транзакций в месяц превышает разрешенное.

Деньги на сберегательном счете застрахованы Федеральной корпорацией страхования вкладов (FDIC) до определенных лимитов.На сберегательные счета могут действовать ограничения; например, плата за обслуживание может взиматься, если количество транзакций в месяц превышает разрешенное.

Деньги со сберегательного счета обычно не могут быть сняты путем выписки чеков, а иногда и через банкомат. Процентные ставки по сберегательным счетам обычно низкие; однако онлайн-банкинг действительно предоставляет сберегательные счета с несколько более высокой доходностью.

Высокодоходные сберегательные счета

Высокодоходные сберегательные счета — это тип сберегательных счетов с защитой FDIC, которые приносят более высокую процентную ставку, чем стандартный сберегательный счет. Причина того, что он зарабатывает больше денег, заключается в том, что обычно требуется более крупный начальный депозит, а доступ к счету ограничен.Многие банки предлагают этот тип счета уважаемым клиентам, у которых уже есть другие счета в банке. Доступны высокодоходные банковские онлайн-счета, но вам нужно будет настроить переводы из другого банка для внесения или снятия средств в онлайн-банке.Стоит научиться находить и открывать эти счета. И не забудьте присмотреться к лучшим высокодоходным сберегательным счетам, чтобы максимально увеличить свои сбережения.

Доступны высокодоходные банковские онлайн-счета, но вам нужно будет настроить переводы из другого банка для внесения или снятия средств в онлайн-банке.Стоит научиться находить и открывать эти счета. И не забудьте присмотреться к лучшим высокодоходным сберегательным счетам, чтобы максимально увеличить свои сбережения.

Депозитные сертификаты (CD)

Депозитные сертификаты (CD) доступны в большинстве банков и кредитных союзов. Как и сберегательные счета, компакт-диски застрахованы FDIC, но они обычно предлагают более высокую процентную ставку, особенно с более крупными и более длинными депозитами. Уловка с компакт-дисками заключается в том, что вам придется хранить деньги на компакт-дисках на определенную сумму время; в противном случае будет начислен штраф, например потеря трехмесячного процента.Взаимодействие с другими людьми

Популярные сроки погашения CD — 6 месяцев, 1 год и 5 лет. Любые заработанные проценты могут быть добавлены к CD, если и когда CD созреет и будет продлен. Лестница для компакт-дисков позволяет вам распределять инвестиции и получать выгоду от более высоких процентных ставок. Как и в случае со сберегательными счетами, выбирайте компакт-диски по самым выгодным ценам.

Лестница для компакт-дисков позволяет вам распределять инвестиции и получать выгоду от более высоких процентных ставок. Как и в случае со сберегательными счетами, выбирайте компакт-диски по самым выгодным ценам.

Фонды денежного рынка

Паевой инвестиционный фонд денежного рынка — это тип паевого инвестиционного фонда, который инвестирует только в ценные бумаги с низким уровнем риска. В результате фонды денежного рынка считаются одним из типов фондов с наименьшим риском.Фонды денежного рынка обычно обеспечивают доход, аналогичный краткосрочным процентным ставкам. Фонды денежного рынка не застрахованы FDIC и регулируются Законом об инвестиционных компаниях Комиссии по ценным бумагам и биржам (SEC) 1940 года.

Паевые инвестиционные фонды, брокерские фирмы и многие банки предлагают фонды денежного рынка. Процентные ставки не гарантированы, поэтому небольшое исследование может помочь найти фонд денежного рынка, который имеет хорошую историю.

Депозитные счета денежного рынка

Депозитные счета денежного рынка предлагаются банками и обычно требуют минимального начального депозита и баланса с ограниченным количеством ежемесячных транзакций. В отличие от фондов денежного рынка, депозитные счета денежного рынка застрахованы FDIC. Штрафы могут быть наложены, если не поддерживается требуемый минимальный баланс или если превышено максимальное количество ежемесячных транзакций. Счета обычно предлагают более низкие процентные ставки, чем депозитные сертификаты, но наличные деньги более доступны.

В отличие от фондов денежного рынка, депозитные счета денежного рынка застрахованы FDIC. Штрафы могут быть наложены, если не поддерживается требуемый минимальный баланс или если превышено максимальное количество ежемесячных транзакций. Счета обычно предлагают более низкие процентные ставки, чем депозитные сертификаты, но наличные деньги более доступны.

Казначейские векселя и векселя

Государственные векселя или банкноты США, часто называемые казначейскими обязательствами, полностью обеспечены доверием и кредитом США.S. правительство, что делает их одними из самых безопасных вложений в мире. Казначейские облигации освобождены от государственных и местных налогов и доступны с разным сроком погашения. Векселя продаются со скидкой; когда вексель истечет, он будет стоить своей полной номинальной стоимости. Разница между покупной ценой и номинальной стоимостью и есть проценты.Например, банкнота в 1000 долларов может быть куплена за 990 долларов; при наступлении срока погашения он будет стоить полную 1000 долларов.

С другой стороны, казначейские векселя выпускаются со сроком погашения 2, 3, 5, 7 и 10 лет и приносят фиксированную процентную ставку каждые шесть месяцев.Помимо процентов, казначейские облигации, приобретенные с дисконтом, могут быть обналичены по номинальной стоимости на момент погашения. И казначейские векселя, и векселя доступны при минимальной покупке на сумму 100 долларов США.

Облигации

Облигация — это долговая инвестиция с низким уровнем риска, похожая на долговую расписку, которую выпускают компании, муниципалитеты, штаты и правительства для финансирования проектов. Когда вы покупаете облигацию, вы ссужаете деньги одному из этих лиц (известному как эмитент). В обмен на «ссуду» эмитент облигации выплачивает проценты за весь срок действия облигации и возвращает номинальную стоимость облигации при наступлении срока погашения.Облигации выпускаются на определенный период с фиксированной процентной ставкой.

Каждый из этих типов облигаций включает в себя разную степень риска, а также периоды доходности и погашения. Кроме того, могут быть начислены штрафы за досрочное снятие средств, могут потребоваться комиссии и, в зависимости от типа облигации, может возникнуть дополнительный риск, как в случае с корпоративными облигациями, когда компания может обанкротиться.

Кроме того, могут быть начислены штрафы за досрочное снятие средств, могут потребоваться комиссии и, в зависимости от типа облигации, может возникнуть дополнительный риск, как в случае с корпоративными облигациями, когда компания может обанкротиться.

Итог

Экономия позволяет вам тратить деньги, получая при этом скромную прибыль с низким уровнем риска.Из-за большого разнообразия экономичных средств небольшое исследование может иметь большое значение для определения того, какой из них будет работать для вас больше всего. И, поскольку процентные ставки постоянно меняются, важно хорошо поработать, прежде чем вкладывать деньги на конкретный сберегательный счет, чтобы вы могли максимально использовать свои сбережения.

Да, вклады могут быть прибыльными, если. . .

Раньше банковское дело было простым. Инвестируйте в основные возможности, такие как отделения, банкоматы и платформы управления денежными средствами. Собирайте стабильные недорогие депозиты. Ссужайте деньги с чистой процентной маржей. Добавьте комиссионный доход. Промыть и повторить.

Ссужайте деньги с чистой процентной маржей. Добавьте комиссионный доход. Промыть и повторить.

Финансовый кризис изменил эту формулу. Повышение уровня депозитов и слабый рост кредитов вызвали приливную волну ликвидности. В то же время падающие процентные ставки и рост комиссий привели к снижению маржи по этим растущим портфелям ликвидности почти до нуля. А влияние Закона Додда-Франка, Базеля III и других нормативных изменений еще больше снизит прибыльность депозитных отношений.

Неудивительно, что некоторые банкиры теперь спрашивают: «Неужели мы даже хотим депозитов ?»

Ответ — «да», но с одной важной оговоркой: банки должны быть более разборчивыми при сборе вкладов.

Используя более глубокое понимание поведения клиентов, банки могут создать более прибыльную и стабильную депозитную базу, в то же время структурируя более эффективные денежные портфели, опирающиеся на эту усиленную способность к финансированию.

Есть три действия, которые банки могут предпринять прямо сейчас, чтобы построить более прибыльный депозитный бизнес:

1. Получите более точное представление о сроках депозита. После финансового кризиса банковские казначеи, по понятным причинам, предпочли прибегать к ошибкам при инвестировании вкладов.Применяя общие и чрезмерно пессимистические предположения о том, как долго клиенты будут хранить свои деньги на счете, банки сохранили короткие дюрации и избегали менее ликвидных и высокодоходных инструментов. Но с ликвидностью на рекордном уровне, много денег остается на столе для банков, которые неправильно понимают эти предположения.

Получите более точное представление о сроках депозита. После финансового кризиса банковские казначеи, по понятным причинам, предпочли прибегать к ошибкам при инвестировании вкладов.Применяя общие и чрезмерно пессимистические предположения о том, как долго клиенты будут хранить свои деньги на счете, банки сохранили короткие дюрации и избегали менее ликвидных и высокодоходных инструментов. Но с ликвидностью на рекордном уровне, много денег остается на столе для банков, которые неправильно понимают эти предположения.

Расширенная аналитика, основанная на более точной сегментации и потоках на уровне учетной записи, может обеспечить более точное представление. Например, путем более точного измерения истинной основной денежной составляющей депозитных счетов для определенных клиентских сегментов и рынков банки обычно обнаруживают, что большая часть их клиентов вряд ли позволит их депозитным остаткам опуститься ниже минимального базового уровня, необходимого для управления своими клиентами. наличные.

наличные.

2. Будьте внимательны при ценообразовании. Снижение процентных расходов даже на несколько базисных пунктов может значительно увеличить доход от спреда при текущих ставках. Обсуждая ставки по депозитам с ключевыми клиентами, банки справедливо проявляют гибкость и нацеленность на общую прибыльность отношений. Тем не менее, сотрудники отдела продаж и службы ценообразования часто неверно оценивают чувствительность этих клиентов к ставкам и переплачивают.

Учреждения, использующие передовые модели ценообразования на основе эластичности, выявляют различия в чувствительности к ставкам и условиях конкуренции между сегментами клиентов, рынками, профилями использования продуктов и уровнями баланса.

Учет этих различий в эластичности за счет дифференцированного предложения продуктов и согласованных правил ценообразования позволит банку прямо сейчас компенсировать дополнительный спред, при этом позиционируя себя для еще большей прибыли при повышении ставок.

3. Ищите стабильные вклады. Не все депозиты одинаковы. Понимая чувствительность к ставкам клиентов и устойчивость вкладов, банки могут адаптировать целевые стратегии продуктов и продаж.

Например, тщательная оценка сегмента малого бизнеса может выявить, что непрофильные клиенты очень чувствительны к ставкам и требуют рекламной ставки, чтобы привлечь их, но могут создать более привлекательный профиль при перекрестной продаже определенных продуктов с добавленной стоимостью. .С коммерческой точки зрения находчивые банки открыли нишевые сегменты рынка с очень стабильными вкладчиками, а затем разработали продукты, стратегии ценообразования и продаж, чтобы выиграть на этих рынках.

Чтобы все это произошло, требуются инвестиции в инструменты и персонал. Кроме того, более эффективная увязка сбора депозитов и управления балансом требует устранения разрозненности, отделяющей казначейскую функцию в банке от сфер деятельности. Наконец, более централизованные, но гибкие процессы управления имеют решающее значение для улучшения возможностей ценообразования.

Все это непросто. Но более строгий подход к управлению депозитным портфелем принесет значительную прибыль в сложной банковской среде.

Шьям Венкат — руководитель консультационной практики PricewaterhouseCooper в области финансовых услуг в Нью-Йорке. Стивен Бэрд — директор практики в Чикаго.

Ключ к созданию прибыльной стратегии депозита

Малые и средние банки могут использовать технологии для сохранения и развития своих розничных отношений в условиях жесткой конкуренции за депозиты.

Крупные банки, такие как JPMorgan Chase & Co., Bank of America Corp. и Wells Fargo & Co., продолжают вести битву за депозиты. Согласно анализу нормативных данных The Wall Street Journal, за последние 10 лет они увеличили свои внутренние депозиты более чем на 180 процентов, или на 2,4 триллиона долларов. Чтобы выжить и процветать, более мелким организациям потребуется разработать устойчивые и прибыльные стратегии увеличения вкладов. . Им следует инвестировать в технологии, чтобы стать более эффективными, разрабатывать эффективные маркетинговые стратегии и использовать данные и аналитику для персонализации продуктов и обслуживания клиентов.

Банки могут использовать технологии для повышения эффективности, например для дифференциации новых чистых денег от переводов существующих средств. Это ключ к увеличению депозитов. Традиционно банки и их унаследованные базовые системы не могли отличить новые депозиты от существующих. Это означало, что банки выплачивали рекламные проценты и вознаграждения клиентам, которые просто переводили деньги между счетами, а не делали новые депозиты. Определение чистых новых денег позволяет банкам предлагать акции для квалифицированных фондов, управлять ими более эффективно, стимулировать новые условные депозиты и работать более эффективно.

Чтобы оставаться конкурентоспособными, малые и средние банки должны использовать технологии для создания опыта, который укрепляет удержание клиентов и их лояльность. . Один из способов сделать это — микросегментация, при которой данные используются для выявления интересов конкретных потребителей и влияния на их поведение. Банки могут использовать его для разработки маркетинговых кампаний, которые максимизируют эффективность точек взаимодействия с клиентами.

Банки могут затем использовать персонализацию для реализации этих стратегий микросегментации.Персонализированные предложения для клиентов требуют данных — ресурса, легко доступного для банков. Учреждения могут использовать данные для более глубокого понимания поведения потребителей и персонализации продуктовых предложений, которые способствуют вовлечению и лояльности клиентов.

Потребители высоко ценят персонализацию, что делает ее критически важной для банков, пытающихся привлечь новых клиентов и удержать существующих. Отчет The Boston Consulting Group показал, что 54% новых клиентов банка заявили, что персонализированный опыт был «либо самым важным, либо очень важным фактором» в их решении перейти в этот банк.Шестьдесят восемь процентов респондентов добавили продукты или услуги благодаря индивидуальному подходу. И «среди клиентов, которые покинули банк, 41 процент заявили, что недостаточное индивидуальное обслуживание было фактором, повлиявшим на их решение», — говорится в отчете.

Банки могут использовать данные и аналитику, чтобы лучше понимать поведение потребителей и действовать в соответствии с ним . Они также могут использовать персонализацию, чтобы перейти от push-маркетинга, который продвигает определенные продукты клиентам, к маркетингу, который привлекает клиентов к предложениям продуктов.Учреждения могут использовать данные о взаимоотношениях для создания привлекательных пакетов продуктов и целевых стимулов, отвечающих интересам конкретных клиентов. Банки могут также использовать технологии для оценки эффективности новых продуктов и рекламных акций и разрабатывать маркетинговые кампании для перекрестных продаж конкретных рекомендуемых продуктов. Это приводит к более информированным предложениям с большим откликом, что приводит к более довольным клиентам и увеличению прибыли.

Малые и средние банки могут использовать микросегментацию и персонализацию для увеличения доходов, снижения затрат и обеспечения такого качества обслуживания клиентов, которое приносит клиентам депозиты. Строить и поддерживать отношения в цифровую эпоху непросто. Но банки могут использовать технологии для разработки маркетинговых кампаний и стратегий персонализации как способ повышения лояльности и вовлеченности клиентов.

Строить и поддерживать отношения в цифровую эпоху непросто. Но банки могут использовать технологии для разработки маркетинговых кампаний и стратегий персонализации как способ повышения лояльности и вовлеченности клиентов.

Поскольку конкуренция за депозиты накаляется, банкам необходимо будет контролировать стоимость депозитов, предотвращать истощение и увеличивать депозиты прибыльным и устойчивым образом. Малым и средним банкам необходимо будет инвестировать в технологии, чтобы оптимизировать маркетинг, персонализацию и операционные стратегии, чтобы они могли защищать и увеличивать свои депозитные остатки.

Переворот вверх тормашками — у банков теперь слишком много наличных? | Финансы и экономика

T ЕГО СУДЬБЫ экономики и банков обычно тесно связаны; когда клиенты терпят неудачи, кредиты остаются невыплаченными. Лето ознаменовалось затишье в случаях заражения COVID-19 и восстановлением экономической активности. Зима принесла с собой больше инфекций и отключений. Тем не менее, прибыль банков летом была невысокой, и, как показали данные о доходах за четвертый квартал, опубликованные с 15 по 20 января, к концу года выросла.Что происходит?

Лето ознаменовалось затишье в случаях заражения COVID-19 и восстановлением экономической активности. Зима принесла с собой больше инфекций и отключений. Тем не менее, прибыль банков летом была невысокой, и, как показали данные о доходах за четвертый квартал, опубликованные с 15 по 20 января, к концу года выросла.Что происходит?

Послушайте эту историю

Ваш браузер не поддерживает элемент

Больше аудио и подкастов на iOS или Android.

Одно из объяснений состоит в том, что торговые кассы и инвестиционные банки, расположенные в большинстве крупных банков, преуспели благодаря наплыву первичных публичных размещений и бурно развивающимся рынкам. Прибыли были заоблачными у банков, которые получают большую часть своих доходов от инвестиционного банкинга и торговли. Goldman Sachs заработал 4,5 миллиарда долларов в четвертом квартале, что составляет половину его годовой прибыли в 2020 году.Прибыль инвестиционно-банковской компании JPMorgan Chase в том же квартале почти удвоилась по сравнению с аналогичным периодом прошлого года. В четвертом квартале общая прибыль компании составила рекордные 12,1 млрд долларов.

В четвертом квартале общая прибыль компании составила рекордные 12,1 млрд долларов.

Продовольственный бизнес коммерческого и потребительского банкинга также преуспел. Отчасти это бухгалтерия. Когда ожидания выплаты погашения падают, банки должны списать стоимость своих активов, которые они учитывают как убыток. В результате многие сообщили о незначительной прибыли (а в некоторых случаях и об убытках) во втором и третьем кварталах, хотя заемщики в основном погашали свои ссуды.Хотя в четвертом квартале количество правонарушений увеличилось, это также вселяло надежду — в виде вакцины.

Возмещение равняется выплате. Таким образом, крупнейшие кредиторы Америки — Bank of America, Citigroup, JPMorgan и Wells Fargo — положительно пересмотрели свои кредитные портфели. В сентябре JPMorgan ожидал, что 33,6 млрд долларов из ее кредитного портфеля в размере 1 трлн долларов в конечном итоге останутся невыплаченными. К концу декабря было списано чуть менее 1,1 млрд долларов. Но теперь банк также думает, что около 1,8 млрд долларов, которые он ранее ожидал потерять, будут возвращены. Эти предотвращенные гипотетические убытки увеличивают прибыль.

Эти предотвращенные гипотетические убытки увеличивают прибыль.

Это золотое дно — победа для тех, кто последние десять лет пытался сделать банки более безопасными. В прошлом доходы инвестиционных банков были более привязаны к экономике благодаря обширным портфелям активов, таких как ценные бумаги, обеспеченные ипотекой. Теперь банки должны держать так много капитала против волатильных активов, чтобы они не беспокоились. Когда в прошлом году рынки резко пошли навстречу, они заработали потенциал роста (огромные торговые доходы) без снижения (убытки по волатильным активам).

Но этот сезон отчетности также показал, насколько разумные правила могут пойти наперекосяк в странные времена. Банки обычно стремятся накапливать депозиты клиентов. Это дешевые источники финансирования; чем больше у банка депозитов, тем больше он может ссудить. За последний год смягчение денежно-кредитной политики со стороны Федеральной резервной системы привело к вливанию огромных сумм наличности в банковскую систему и увеличению депозитов. В 2020 году еще около 580 миллиардов долларов накопилось в JPMorgan и 360 миллиардов долларов в Bank of America. В одном из звонков аналитика назвал эти депозитные горы «денежным затруднением для отрасли».

В 2020 году еще около 580 миллиардов долларов накопилось в JPMorgan и 360 миллиардов долларов в Bank of America. В одном из звонков аналитика назвал эти депозитные горы «денежным затруднением для отрасли».

Однако правила постфинансового кризиса делают эту груду денег проблемой, а не победой. Крупные банки сталкиваются с высокими требованиями к капиталу, если они становятся слишком большими. Штрафы стоили бы, если бы было достаточно выгодных возможностей. Но спрос на кредиты был низким. Общесистемное соотношение кредитов к депозитам резко упало с 94% в 2008 году до 64% в прошлом году. В результате некоторые банки пытаются избавиться от вкладов. Джейми Даймон, начальник JPMorgan, сообщил инвесторам, что банк попросил некоторых своих крупных корпоративных клиентов переместить свои наличные, сократив депозитную базу на 200 миллиардов долларов.Фирма может «уклоняться от принятия новых депозитов», — заявила Дженнифер Пипсак, ее финансовый директор. Кризис covid-19 показал устойчивость финансовой системы. Но он также обнаружил свои странности. ■

Но он также обнаружил свои странности. ■

Эта статья появилась в разделе «Финансы и экономика» печатного издания под заголовком «Переворот»

Банки, наводненные наличными деньгами, которые они не могут использовать с прибылью

Обычно банки получают значительную прибыль, принимая депозиты, а затем инвестируя или ссужая их по значительно более высоким процентным ставкам, чем они платят вкладчикам.Но эта традиционная банковская модель сломалась.

Сегодня банки почти ничего не платят вкладчикам за их вклады. Оказывается, банки не копят деньги на этих кучах наличных денег. Уровни кредитования не восстановились по сравнению с тем, что было несколько лет назад, и выдаваемые кредиты не успевают за стремительно поступающими депозитами.

Более того, рентабельность каждого нового кредита снизилась. Поскольку Федеральная резервная система фактически устанавливает нижнюю границу, на которой банки определяют свои кредитные ставки, ее решение снизить процентные ставки почти до нуля означает, что банки зарабатывают меньше денег на ссудных депозитах.

Банки также меньше зарабатывают на депозитах, оставшихся для инвестирования. Обычно они оставляют эти деньги на ночь в ФРС за гроши или инвестируют их в сверхнадежные ценные бумаги, такие как облигации, обеспеченные государством. Но из-за столь низких процентных ставок доходность этих инвестиций упала.

Другими словами, то, что банкиры называют спредом, сжимается — они зарабатывают меньше денег с каждого доллара, который у них есть. «Нам очень сложно принимать депозиты и делать какие-либо значимые спреды», — сказал Уильям Д.Родитель, исполнительный директор Гайд-парка.

На самом деле давление на спреды представляет даже большую угрозу для доходов банков, чем новые финансовые правила. Оливер Вайман, консалтинговая фирма по финансовым услугам, оценивает, что доход от депозитов в отрасли сократится более чем на 55 миллиардов долларов по сравнению с докризисным уровнем, затмевая примерно 15 миллиардов долларов потерянных комиссионных доходов по дебетовым картам и ограничениям по овердрафту.

Тем временем экономика розничных отделений меняется, что вынуждает банки закрывать отделения и увольнять тысячи сотрудников.«Если вы не можете заставить деньги работать, что вы собираетесь с ними делать?» — спросил Крис Котовски, банковский аналитик Оппенгеймера. «Вы отправляете ежемесячные отчеты, у вас есть люди в филиалах. Все это стоит денег ».

Депозитный сертификат (CD) — Обзор, как это работает, плюсы и минусы

Что такое депозитный сертификат (CD)?

Депозитный сертификат (CD) относится к финансовому продукту, который предлагается финансовыми учреждениями, такими как банки и кредитные союзы Кредитный союз Кредитный союз — это тип финансовой организации, которая принадлежит и управляется ее членами.Кредитные союзы предоставляют своим членам различные финансовые услуги, включая текущие и сберегательные счета и ссуды. Это некоммерческие организации, которые стремятся предоставлять высококачественные финансовые услуги, позволяющие клиентам получать определенный уровень процентов по своим вкладам, а взамен они должны оставить депозит нетронутым в течение определенного периода времени, иначе они рискнут уплатить штраф за досрочное снятие.

Бизнес-модель банков

Практически каждый банк или кредитный союз будет предлагать депозитные сертификаты или другие финансовые продукты, похожие на компакт-диски.Когда вы думаете о бизнес-модели банка, в простейшей форме, он будет принимать депозиты от физических лиц, которым сейчас деньги не нужны. Банк хранит деньги в безопасности и ссужает часть денег другим людям, которым они нужны. Чтобы побудить людей внести свои деньги, банки будут платить определенный процент.

Банк получает прибыль, взимая более высокие проценты с ссудных денег, чем проценты, выплачиваемые вкладчикам. Однако банки обязаны возвращать средства вкладчиков всякий раз, когда они их снимают.Следовательно, существует риск того, что многие вкладчики могут вывести свои средства одновременно.

Для снижения такого риска банки удерживаются на определенном уровне резервирования Коэффициент резервирования Коэффициент резервирования — также известный как коэффициент банковских резервов, требование банковского резервирования или коэффициент резервирования денежных средств — это процент депозитов, которые финансовое учреждение должно держать в резерве. как наличные. Центральный банк — это учреждение, которое определяет необходимый размер нормы резервирования. или коэффициент капитала. Коэффициент показывает, какая часть банковских депозитов должна храниться в случае стрессовых сценариев, когда многие вкладчики могут пожелать снять свои средства одновременно.

как наличные. Центральный банк — это учреждение, которое определяет необходимый размер нормы резервирования. или коэффициент капитала. Коэффициент показывает, какая часть банковских депозитов должна храниться в случае стрессовых сценариев, когда многие вкладчики могут пожелать снять свои средства одновременно.

Риск также можно снизить с помощью депозитных сертификатов, поскольку они хранятся в течение фиксированного периода времени, обеспечивая большую безопасность для банков.

Как работают депозитные сертификаты

Хотя каждый банк предлагает компакт-диски, каждый из них может предлагать свои продукты на разных условиях. Например, банки могут предлагать разные уровни процентных ставок. Как правило, процентная ставка, которую предлагает CD, выше, чем на типичном сберегательном счете Сберегательный счет Сберегательный счет — это типичный счет в банке или кредитном союзе, который позволяет человеку вносить, обезопасить или снимать деньги, когда возникает необходимость. Со сберегательного счета обычно выплачиваются проценты по вкладам, хотя ставка довольно низкая. или другие продукты денежного рынка, потому что их не разрешается снимать или перепродавать.

Со сберегательного счета обычно выплачиваются проценты по вкладам, хотя ставка довольно низкая. или другие продукты денежного рынка, потому что их не разрешается снимать или перепродавать.

Открытие компакт-диска в банке аналогично открытию любого банковского депозитного счета. Однако ключевым отличием является то, что когда вы соглашаетесь поместить свои деньги на компакт-диск, вы фиксируете определенные факторы, касающиеся депонированных средств:

- Процентная ставка

- Срок или продолжительность депозита

- Принципал

- Учреждение

Процентная ставка

Процентная ставка, которая предлагается при подписании компакт-диска, становится заблокированной в течение периода времени, для которого предназначен компакт-диск.Процентная ставка обычно колеблется в зависимости от процентных ставок на рынке. Поскольку CD обычно короче по длине, процентная ставка, которую приносит CD, тесно связана с процентной ставкой, устанавливаемой центральными банками страны.

В США это называется ставкой по федеральным фондам Ставка по федеральным фондам В Соединенных Штатах под ставкой по федеральным фондам понимается процентная ставка, которую депозитные учреждения (например, банки и кредитные союзы) взимают с других депозитных учреждений за однодневное ссуду капитала из своих резервные остатки на беззалоговой основе., который установлен Федеральной резервной системой. Банк не может изменить ставку, если процентные ставки в конечном итоге снизятся. С другой стороны, клиент должен оставить деньги на депозите, если процентная ставка в конечном итоге вырастет.

Срок

Длина, назначенная для компакт-диска, заблокирована после подписания. Это период времени, в течение которого средства не могут быть сняты без наложения штрафа. Компакт-диски бывают разной длины (6-месячный, 1-летний, 2-летний и т. Д.).Срок истекает в дату погашения, которая представляет собой самую раннюю дату, когда средства могут быть сняты без пени.

Основная сумма

Сумма, которая должна быть депонирована на компакт-диске, фиксируется при подписании. Стандартной основной суммы не существует, и для каждого компакт-диска она может существенно различаться.

Стандартной основной суммы не существует, и для каждого компакт-диска она может существенно различаться.

Учреждение

Банк или финансовое учреждение, в котором открывается CD, определит детали соглашения, такие как штрафы и куда будут депонированы средства CD по истечении срока.

Преимущества компакт-дисков

1. Безопасность

Депозитные сертификаты обычно считаются одним из самых безопасных видов инвестиций. Во-первых, фиксированная процентная ставка фиксирует размер дохода, который будет получен, уменьшая волатильность доходности для инвестора. Кроме того, залог гарантирует банк, который его выдает.

2. Более высокая доходность, чем сберегательные счета

Более крупные банки обычно поддерживаются государством, поэтому риск дефолта очень мал.Кроме того, компакт-диски предлагают более высокую доходность, чем большинство сберегательных счетов или счетов денежного рынка, что выгодно для тех, кто не нуждается в своих средствах в настоящий момент, но все же хотел бы получить безопасный доход от инвестиций.

Недостатки CD

1. Недостаток ликвидности

Депозитные сертификаты характеризуются нехваткой ликвидности, поскольку они заблокированы на определенное время. Хотя они могут быть отозваны раньше, за это взимается штраф.Штраф делает очень непривлекательным досрочное снятие средств.

2. Относительно низкая доходность

Хотя CD предлагают более высокую доходность, чем сберегательные счета, есть много других инвестиций и классов активов, которые предлагают более высокую доходность, включая большинство акций и других типов облигаций.

Ссылки по теме

CFI является официальным поставщиком сертификатов Certified Banking & Credit Analyst (CBCA) ™ CBCA® Certification. Аккредитация Certified Banking & Credit Analyst (CBCA) ® является мировым стандартом для кредитных аналитиков, охватывающим финансы, бухгалтерский учет и т.д. кредитный анализ, анализ денежных потоков, моделирование ковенантов, погашение ссуд и многое другое. программа сертификации, призванная превратить любого в финансового аналитика мирового уровня.

программа сертификации, призванная превратить любого в финансового аналитика мирового уровня.

Чтобы помочь вам стать финансовым аналитиком мирового уровня и продвинуть свою карьеру в полной мере, эти дополнительные ресурсы будут очень полезны:

- Доступный баланс Доступный баланс Доступный баланс владельца счета — это сумма средств на его счете, которая можно получить немедленно. Его можно рассматривать как количество

- Счет денежного рынка (MMA) Счет денежного рынка (MMA) Счет денежного рынка (MMA) — это тип сберегательного счета, который имеет черты текущего счета, а именно, он поставляется с чеки и / или дебетовая карта

- Оборотный инструмент Оборотный инструмент Оборотный инструмент — это документ, который гарантирует выплату определенной суммы денег указанному лицу (получателю).

- Текущие счета и сберегательные счета Проверка счетов и сберегательные счета Клиент банка может выбрать открытие текущих счетов и сберегательных счетов в зависимости от нескольких факторов, таких как цель, простота доступа или другие атрибуты.

Так, в «Асака» банке появился «Новогодний» вклад, в рамках которого разыгрываются смартфоны iPhone 11, умные часы Apple watch 5 и наушники Apple air pods pro.

Так, в «Асака» банке появился «Новогодний» вклад, в рамках которого разыгрываются смартфоны iPhone 11, умные часы Apple watch 5 и наушники Apple air pods pro. ;

;