Прогноз цены по золоту на Форексе

Цена на золото на сегодня, 11 февраля 2021 года

Курс золота сегодня, 11 февраля, на 10:00 мск составил 1842,0 долларов за тройскую унцию

Среднесрочная тенденция: восходящий тренд

Цена на золото онлайн

Цена на золото 10 февраля 2021 года на Лондонской внебиржевой площадке:

- Утренний фиксинг: 1843,45 долл/унция

- Вечерний фиксинг: 1842,65 (+3.05 долл, +0.166%) долл/унция

Прогнозы по цене на золото форекс трейдеру

Основные события рынка, влияющие на цену золота

Сегодня Вам также могут быть интересны:

Золото – самый популярный в мире драгоценный металл, который в обозримом будущем, вряд ли потеряет свою ценность. Каждый трейдер, к которому пришло понимание взаимодействия различных механизмов торгового процесса, рано или поздно приходит к мысли торговать не только валютой. На данный момент, торговля золотом – один из самых перспективных видов заработка на Форекс, а прогноз курса золота – важный инструмент для успешной торговли.

Ежедневно аналитики журнала ForTrader.org публикуют результаты торгов золотом на самых крупных торговых площадках: Лондонском межбанковском рынке и Товарной бирже Нью-Йорка (COMEX), основные событи, влияющие на курс золота, а также подборку прогнозов по золоту от ведущих аналитиков крупнейших брокеров и экспертных компаний.

Прогнозы по цене на золото для форекс трейдеров от профильных аналитиков – мощнейший инструмент при торговле золотом. Экспертное мнение не дает готовых рекомендаций, однако позволяет более адекватно подойти к оценке событий на рынке золота, сформировать свое видение ситуации и принять правильное решение, которое станет залогом успешной и прибыльной торговли золотом.

Используя ежедневные форекс прогнозы по золоту от профильных аналитиков, вы поднимете свой торговый уровень на новую высоту качества и прибыльности торговли.

Цены на золото: почему прекратился ажиотажный рост и что будет дальше

© Александр Рюмин/ТАСС

Середина 2020 года стала оптимистичным временем для так называемых золотых жуков, или инвесторов, предпочитающих физическое и «бумажное» золото всем другим видам активов. Напомним, что в конце июля долларовые фьючерсы на золото обновили свой исторический максимум, превысив отметку $1924 за тройскую унцию. Однако игроки на повышение этим не ограничились. Уже к началу августа цена на желтый металл приблизилась к отметке $2090.

Напомним, что в конце июля долларовые фьючерсы на золото обновили свой исторический максимум, превысив отметку $1924 за тройскую унцию. Однако игроки на повышение этим не ограничились. Уже к началу августа цена на желтый металл приблизилась к отметке $2090.

В тот момент самые «горячие головы» пророчили дальнейший рост цены на золото в разы. Тем не менее ажиотаж на рынке драгоценных металлов довольно быстро пошел на спад. К концу ноября цены на золото отступили более чем на 15% от недавнего максимума. Это представляется очень серьезной коррекцией для фьючерсов на золото с учетом обычного уровня их волатильности.

К концу декабря биржевая цена контрактов на золото восстановилась в уже хорошо проторгованный осенью район $1900 за унцию. Пока что в них не сформировались явные сигналы в пользу возобновления среднесрочного роста. Кроме того, они находятся примерно на уровне сентября 2011 года, когда в них был установлен предыдущий исторический максимум. С технической точки зрения временная стабилизация в указанном районе выглядит вполне закономерной. Она может затянуться на срок от нескольких недель до нескольких месяцев.

Она может затянуться на срок от нескольких недель до нескольких месяцев.

Как мы видим, самые оптимистичные прогнозы участников рынка драгметаллов пока не оправдались. Вместе с тем долгосрочный восходящий тренд во фьючерсах на золото все еще не сломлен. Возобновление их роста в район $2000–2100 за тройскую унцию и выше в настоящее время не выглядит невероятным. Далее мы рассмотрим основные факторы, которые будут оказывать влияние на биржевую цену золота в среднесрочной перспективе.

Экономический кризис и эмоции

Прежде всего, очевидно, что активизация спроса на золото в 2020 году была обусловлена пусть и стремительным, но вполне закономерным наступлением десятилетнего циклического экономического кризиса. Аналогичные события происходили в конце прошлого десятилетия. Тогда сильный рост цен на золото был простимулирован мировым финансовым кризисом 2008 года. Предпосылки тех событий начали проявляться еще осенью 2007 года.

Тем не менее с марта по октябрь 2008 года цены на золото откатились от свежего исторического максимума примерно на 34%. Позднее фьючерсы на золото возобновили свой рост и ко второй половине 2011 года подорожали с $681 почти до $1924. Как мы видим, по мере развития острого экономического кризиса цены на золото могут не только расти, но и способны падать. В этом плане осенний спад цен на золото не выглядит нелогичным. Более того, он вполне способен смениться новой волной роста. В этом отношении для «золотых жуков» сейчас еще не все потеряно.

Позднее фьючерсы на золото возобновили свой рост и ко второй половине 2011 года подорожали с $681 почти до $1924. Как мы видим, по мере развития острого экономического кризиса цены на золото могут не только расти, но и способны падать. В этом плане осенний спад цен на золото не выглядит нелогичным. Более того, он вполне способен смениться новой волной роста. В этом отношении для «золотых жуков» сейчас еще не все потеряно.

Следующей важной особенностью текущей ситуации является тот факт, что недавний рекордный рост цен на золото был связан с сильным влиянием эмоциональных факторов. Речь идет про панический сброс акций и других активов на фоне опасений, связанных с глобальной вспышкой коронавируса. Оборотной стороной этого процесса стала скупка «бумажного» и физического золота, которая в какой-то момент переросла в агрессивный спрос по любым ценам.

Здесь вполне уместна параллель с событиями, которые произошли не один, а два десятка лет назад. Речь идет про террористические акты в США, которые состоялись 11 сентября 2001 года. После этого во фьючерсах на золото сформировался мощный многолетний восходящий тренд. С августа 2001 года по май 2006 года они подорожали с $274 до $723.

После этого во фьючерсах на золото сформировался мощный многолетний восходящий тренд. С августа 2001 года по май 2006 года они подорожали с $274 до $723.

Впрочем, десяток лет назад без биржевой паники также не обошлось. Так или иначе, но после двух предыдущих десятилетних циклических кризисов мы наблюдали кратный рост стоимости золота. Строго говоря, подорожание золота в 2001–2006 годах состоялось после азиатского финансового кризиса 1997–1998 годов. Этот кризис сопровождался резким ослаблением курсов азиатских национальных валют. События «9.11» наложились на последствия указанного процесса. Сходным образом текущий циклический экономический кризис оказался замаскирован под пандемию коронавируса.

Завершая разговор про эмоциональные факторы ценообразования на рынках драгоценных металлов, надо отметить еще одну примечательную деталь. После терактов 2001 года в СМИ широко муссировалась мысль о том, что «после этого мир уже никогда не будет прежним». Это поразительным образом напоминает то, что сейчас говорят про последствия пандемии коронавируса. Надо признать, что общий уровень тревожности в мире сильно вырос за минувший год. Это неизбежно находит свое отражение и в биржевых котировках золота как «истинных денег». На смену тревогам по поводу опасности коронавируса должны прийти опасения по поводу его экономических и социальных последствий.

Надо признать, что общий уровень тревожности в мире сильно вырос за минувший год. Это неизбежно находит свое отражение и в биржевых котировках золота как «истинных денег». На смену тревогам по поводу опасности коронавируса должны прийти опасения по поводу его экономических и социальных последствий.

Для кратного роста нет оснований

Ранее мы указали на то, что в настоящее время цены на золото находятся под сильным влиянием десятилетнего экономического цикла и ситуативных эмоциональных факторов. Это означает, что влияние фундаментальных условий на них в настоящее время ослаблено. Иными словами, в нынешних реалиях не стоит прогнозировать динамику цен на золото, исходя сугубо из баланса производства и физического потребления этого металла.

Вместе с тем не будем пренебрегать и профессиональными оценками участников золотодобывающей отрасли. В своем недавнем интервью глава компании Polymetal Виталий Несис откровенно говорит о том, что на пятилетнем временном горизонте надеяться на кратный рост цены на золото не приходится. Одновременно с этим он выражает мнение о том, что мировое производство золота уже достигло своего исторического пика.

Одновременно с этим он выражает мнение о том, что мировое производство золота уже достигло своего исторического пика.

Мы же, говоря про фундаментальные факторы, в первую очередь обращаем внимание на такой сравнительно объективный показатель, как полные затраты на добычу (AISC). Согласно экспертным оценкам AISC для десяти крупнейших мировых золотодобывающих компаний в 2019 году составили порядка $924 за унцию. Эти данные указывают нам на экономически обоснованную нижнюю границу цен на золото, но не на их потенциальный верхний предел. С этой точки зрения текущие биржевые цены на золото выглядят завышенными.

Очевидно, что это в решающей степени связано с ситуативным увеличением объемов инвестиционного спроса. Согласно данным Национального рейтингового агентства (НРА), уже в первом квартале 2020 года мировой инвестиционный спрос на золото увеличился на 80% год к году, перекрыв одновременное сокращение спроса со стороны центробанков, ювелирной отрасли и промышленности. Эта тенденция в какой-то момент должна ослабнуть и смениться на противоположную. Но это может произойти еще не в ближайшие месяцы.

Но это может произойти еще не в ближайшие месяцы.

Теоретически средняя себестоимость производства золота должна постепенно увеличиваться вслед за неизбежной долларовой инфляцией и истощением относительно богатых месторождений. Однако технологический прогресс в золотодобывающей отрасли не стоит на месте. Поэтому некоторое изменение усредненного показателя AISC в практическом плане можно не принимать во внимание при принятии инвестиционных решений на срок менее одного — трех лет.

Долларовая инфляция и ставка ФРС

Продолжая разговор про долларовые цены на золото, мы никак не можем обойти вниманием динамику индекса доллара, ставки ФРС и ряд важных тенденций, развивающихся за океаном.

Не секрет, что низкие процентные ставки в США являются стимулом для роста цен на золото. В настоящее время ставка ФРС установлена в предельно низком диапазоне — от 0% до 0,25% годовых. Руководство ФРС не ожидает изменения ее величины вплоть до конца 2021 года. В этом плане цены на драгоценные металлы будут пользоваться весомой поддержкой в течение нескольких ближайших кварталов.

Другим важнейшим фактором в пользу роста спроса на золото в течение ближайших месяцев надо признать высокую вероятность существенного ускорения инфляции в Соединенных Штатах. Указанный риск прямо связан с одобрением нового крупного пакета стимулирующих мер в США, стоимость которого может составить порядка $900 млрд. Надо понимать, что такая накачка экономики деньгами не просто будет способствовать разгону инфляционных ожиданий. Часть дополнительной ликвидности неизбежно поступит на рынок физического и «бумажного» золота.

С конца октября по середину декабря мы наблюдали мощную волну ослабления индекса доллара. Не будем забывать, что в других развитых странах также запущен печатный станок. Поэтому указанную тенденцию стоит трактовать как признак того, что доллар сейчас выигрывает начавшуюся гонку ослабления мировых резервных валют. Это является дополнительным аргументом в пользу роста долларовой цены на золото в среднесрочной перспективе.

Рассматривая все указанные факторы, можно сделать вывод, что линия наименьшего сопротивления для цен на золото в среднесрочной перспективе все же направлена вверх. Однако с учетом спада весенней «коронавирусной» паники мы бы не стали ожидать нового взрывного роста биржевых котировок. Поэтому в первой половине 2021 года вполне вероятно восстановление цены фьючерсов на желтый металл в район $2000–2100 с последующим неспешным обновлением исторических максимумов. Информационным стимулом для этого должно стать одобрение очередного долгожданного пакета мер по поддержке экономики США.

Однако с учетом спада весенней «коронавирусной» паники мы бы не стали ожидать нового взрывного роста биржевых котировок. Поэтому в первой половине 2021 года вполне вероятно восстановление цены фьючерсов на желтый металл в район $2000–2100 с последующим неспешным обновлением исторических максимумов. Информационным стимулом для этого должно стать одобрение очередного долгожданного пакета мер по поддержке экономики США.

Цена на золото выросла до исторического рекорда

Цена октябрьского фьючерса на золото на бирже Comex за 10 дней выросла на $130 за тройскую унцию и вчера достигла отметки $1940 за тройскую унцию. Это наивысшая стоимость металла за всю историю торгов. Предыдущий абсолютный рекорд был установлен 6 сентября 2011 г., когда унция золота стоила $1920.

Главным драйвером роста цен на драгметалл стало глобальное ослабление американской валюты: индекс доллара, отражающий его стоимость к шести ведущим мировым валютам, в понедельник обвалился ниже отметки 94,5 пункта – минимального значения с января 2018 г. Так инвесторы отреагировали на новость о том, что правительство США готово влить в экономику еще 1 трлн необеспеченных долларов в рамках новой программы поддержки населения. Это в дополнение к $1,4 трлн, которые Казначейство США уже напечатало с 1 апреля для обеспечения антикризисных выплат населению и бизнесу, в результате чего денежный баланс казначейства вырос до рекорда за всю историю американской финансовой системы и превысил $1,812 трлн.

Так инвесторы отреагировали на новость о том, что правительство США готово влить в экономику еще 1 трлн необеспеченных долларов в рамках новой программы поддержки населения. Это в дополнение к $1,4 трлн, которые Казначейство США уже напечатало с 1 апреля для обеспечения антикризисных выплат населению и бизнесу, в результате чего денежный баланс казначейства вырос до рекорда за всю историю американской финансовой системы и превысил $1,812 трлн.

Широкомасштабная эмиссия в сочетании со снижением ставок Федрезервом США привела к снижению реальной доходности самого популярного защитного актива – десятилетних гособлигаций США – до отрицательных значений. В понедельник она упала до рекордного минимума – 0,93% годовых.

Прошедший в понедельник аукцион двухлетних гособлигаций стал дополнительным штрихом к печальной картине: казначейство разместило бумаги под рекордно низкую доходность – 0,155% годовых. При том что уровень инфляции в июне оказался в 4 раза выше: 0,6% в годовом исчислении. Базовая инфляция в США за исключением цен на продукты питания и энергоносители в июне в годовом исчислении составила 1,2%. Таким образом, в распоряжении инвесторов остался единственный надежный инструмент, гарантирующий доходность, – золото. И они бросились менять зеленые бумажки на драгметалл. В результате если еще в марте грамм золота стоил $48,2, то сейчас – $62,4. Другими словами, золотой эквивалент одного доллара снизился на четверть – с 0,02 г до 0,016 г.

Базовая инфляция в США за исключением цен на продукты питания и энергоносители в июне в годовом исчислении составила 1,2%. Таким образом, в распоряжении инвесторов остался единственный надежный инструмент, гарантирующий доходность, – золото. И они бросились менять зеленые бумажки на драгметалл. В результате если еще в марте грамм золота стоил $48,2, то сейчас – $62,4. Другими словами, золотой эквивалент одного доллара снизился на четверть – с 0,02 г до 0,016 г.

Первыми на угрозу обесценения главной мировой резервной валюты отреагировали центробанки, которые бросились наращивать свои золотые запасы. За первые пять месяцев 2020 г. они добавили в свои резервы 181 т золота, одновременно распродавая гособлигации США. Следом лихорадочно скупать драгоценный металл стали биржевые инвестфонды (ETF). В этом году их запасы драгметалла достигли рекордного уровня – около 110 млн унций. Это намного выше, чем во время предыдущего золотого пика в 2012 г. Сейчас к покупкам золота подключились хедж-фонды, и это фактически гарантирует, что цены на драгметалл продолжат расти. По оценкам JPMorgan, доля вложений хедж-фондов в золото сейчас намного ниже, чем в 2012 г., что подразумевает значительное пространство для роста котировок. Наконец, в игру на повышение золотых котировок начинают включаться индивидуальные инвесторы через платформу Robinhood, что, по мнению аналитиков американского инвестбанка, может привести к волне истерических покупок, аналогичных волне покупок биткойна в конце 2017 г. В криптовалюту, кстати, инвесторы тоже бегут из доллара – котировки биткойна превысили отметку $10 000, эфира – $300. Однако золото остается фаворитом для подавляющего числа инвесторов и аналитиков, так что в ближайшие месяцы мы увидим новые ценовые рекорды драгметалла.

По оценкам JPMorgan, доля вложений хедж-фондов в золото сейчас намного ниже, чем в 2012 г., что подразумевает значительное пространство для роста котировок. Наконец, в игру на повышение золотых котировок начинают включаться индивидуальные инвесторы через платформу Robinhood, что, по мнению аналитиков американского инвестбанка, может привести к волне истерических покупок, аналогичных волне покупок биткойна в конце 2017 г. В криптовалюту, кстати, инвесторы тоже бегут из доллара – котировки биткойна превысили отметку $10 000, эфира – $300. Однако золото остается фаворитом для подавляющего числа инвесторов и аналитиков, так что в ближайшие месяцы мы увидим новые ценовые рекорды драгметалла.

«В целом независимо от того, смотрим ли мы на покупки золота розничными инвесторами или на спекулятивные позиции хедж-фондов по фьючерсам на золото, мы видим дальнейшие возможности для продолжения роста котировок», – отмечают аналитики JPMorgan. Доказательством справедливости этого прогноза могут служить цены долгосрочных фьючерсов на золото – контракты на октябрь и декабрь 2021 г. сейчас торгуются выше отметки $2000 за унцию.

сейчас торгуются выше отметки $2000 за унцию.

Почему растет цена на золото

Первым делом давайте разберемся: от чего зависит цена на золото.

Илья Наймушин / РИА Новости

Если упростить, то цена на золото зависит от пяти факторов:

- Спрос на золото — от людей, которые покупают золотые украшения, и от компаний, которые используют этот металл в промышленности.

- Количество золота, которое центральные банки держат в качестве (золотовалютных) резервов.

- Уровень процентных ставок.

- Интерес на финансовом рынке к золоту в качестве защиты против инфляции и валютной девальвации.

- Роль золота как «безопасной гавани» в финансовых инвестициях.

В этом году в лице глобального кризиса из-за пандемии коронавируса мы видим резкий рост цены на золото. Если конкретно, то цена на золото в 2020 году выросла на 28,6%: с $1,528 в начале января до $1,952 30 июля. График ниже показывает эту динамику.

Почему это происходит? Есть несколько причин.

Первая и самая очевидная — мировая паника в лице пандемии коронавируса привела к заметному повышению спроса на золото в лице побега инвесторов от рисковых инвестиционных активов к безопасным.

Вторая — из-за массового вливания денег мировыми центральными банками для поддержания ликвидности (то есть, спасения) на финансовых рынках повысилась вероятность будущей инфляции. Прямая защита от потенциальной инфляции — это инвестиция в золото.

Тут самый очевидный игрок — Федеральная резервная система (ФРС), которая по сути является центральным банком США. Это наиболее важный финансовый игрок в мире финансов. ФРС вливает деньги на американский финансовый рынок методом покупки на данном рынке ценных бумаг (чаще всего это государственные облигации США — так называемые treasuries). Покупки поддерживают спрос и цены на американские ценные бумаги, таким образом спасая рынок от падения.

Многие экономисты и инвесторы волнуются, что ФРС де-факто «печатает» деньги для того, чтобы спасти финансовый рынок, и в этом есть правда, хотя стоит иметь в виду, что процесс печатания денег в современное время гораздо более сложный и не выглядит как 100 лет назад, когда деньги буквально печатались на станке.

В любом случае, интервенция ФРС в поддержке финансового рынка увеличивает денежную массу в США, и в какой-то момент это выразится тем, что инфляция в США вырастет. Рост цены на золото сегодня уже отражает это ожидание — и спасение от будущего роста инфляции.

Последняя причина — это снижение процентных ставок на финансовых рынках. Есть такое правило в мире финансов: поскольку золото как актив не платит дивидендов и процентов инвестору, то к золоту как инвестиции падает инвесторский интерес во времена, когда процентные ставки на облигации и другие инструменты поднимаются. То есть если инвестор может заработать некую доходность, инвестируя в ценные бумаги, он продаст золото и купит такие инструменты. Эта логика работает также в обратную сторону: когда процентные ставки падают, то золото в относительном смысле становится более востребованным.

Сегодня происходит именно это. Пандемия коронавируса и мировой экономический кризис, появившейся из-за пандемии, заставил мировые центральные банки снизить процентные ставки. Эти ставки сегодня около 0%; снижение ставок снизило интерес к банковским инструментам и повысило — к золоту.

Эти ставки сегодня около 0%; снижение ставок снизило интерес к банковским инструментам и повысило — к золоту.

В заключение: как высоко может подняться цена на золото? На этот вопрос четкого ответа нет по той причине, что Нострадамусов нет, и те, кто утверждает, что они знают или могут эту цену предсказать, — честно, лукавят. Цена золота уже бьет рекорды, и мы можем легко увидеть продолжение этого роста.

Но инвесторам важно понимать одно — все, что растет, в какой-то момент упадет, и наоборот. Финансовый мир такой, поэтому инвестировать в золото — да, стоит, но мы рекомендуем это делать только с помощью диверсифицированного портфеля, в котором, помимо золота, есть облигации, акции и природные ресурсы.

Подписывайтесь на канал «Инвест-Форсайта» в «Яндекс.Дзене»

еще один рекорд цены за сутки

Цена золота на мировых рынках второй день подряд баснословно дорожает: ночью началось непрерывное обновление рекордов и к 10:45 мск стоимость золота впервые в мировой истории достигла 2040 долларов за тройскую унцию, а через 2 часа превысила эту отметку, достигнув 2042, а потом и 2045, согласно данным нью-йоркской биржи Comex. Одновременно растет цена акций на биржах и стоимость нефти.

Одновременно растет цена акций на биржах и стоимость нефти.

Драгметалл дорожает быстрее прогнозов аналитиков. Цены на золото будут расти и достигнут 2000 долларов в ближайшие год-два, сообщали в сентябре 2019 года в отчете аналитики Citi.

Инвесторы разноняют цену в надежде продать подороже. Усиливает ажиотаж и планы Центробанка США влить в экономику страны новые триллионы долларов – в виде прямых выплат населению, помощи бизнесу и часть денег может быть потрачена на выкуп гособлигаций. Эти деньги окажутся на рынке и на них будут покупаться финансовые активы. Часть первой помощи уже оказалась на биржах.

Многие американцы, получив первые выплаты от правительства, потратили их на покупку акций американских компаний, утверждают брокеры. Поэтому и наблюдается нелогичный быстрый рост цены акций американских компаний в то время, как страна обновляет рекорды по заболеваемости коронавирусом, а штаты вводят новые ограничения, и при этом экономическая статистика указывает на кризис – ВВП США за второй квартал впервые в истории рухнул на треть.

Бурный рост начался во вторник, 4 августа: максимальная цена контрактов на поставку золота достигла 2000,25 доллара за тройскую унцию (31,1 грамма), согласно данным к 18:200 мск. До 15:00 мск золото торговалось по 1970 долларов, а затем цена начала резко расти.

Цена на золото впервые в истории превысила 2000 долларов за тройскую унцию 31 июля 2020 года – максимальная цена в ходе торговой сессии составила 2005,4 доллара после публикации данных о падении ВПП США на 32,9% во втором квартале – впервые в истории страны.

Желтый металл постепенно дорожал в 2019 году, когда стало ясно о сложном выходе Великобритании из ЕС и слабом росте европейской экономики, спорах в США о низких ставках из-за ожидавшегося замедления роста ВВП страны. Эти причины и указывались в прогнозе Citi. Плюс аналитики ожидали роста спроса на золото из-за президенстких выборов в США в 2020 году, крупнейшей экономики мира, которые могут стать причиной скачков цен на рынках.

В 2019 году Центробанки США и ЕС готовились снизить процентные ставки и возобновить программы денежного стимулирования, покупая гособлиагции, вливая деньги в рынки.

В итоге суммы вложений в золотые биржевые фонды (ETF) достигли рекорда, а пандемия усилила ажиотаж инвесторов вокруг золота – все хотят заработать на росте цены. Цена драгметалла выросла на треть с начала года. В I полугодии цена на золото выросла на 26% в годовом выражении – до максимума за последние восемь лет, а 23 июля был обновлен 9-летний максимум – 1870 долларов. Затем цена драгметалла несколько раз обновляла рекорд стоимости пока не превысила 2000 тысячи долларов за унцию.

Торговля золотом

Золото — один из самых древних активов, известных человечеству. Драгоценный металл издавна считался лучшим инструментом сохранения собственных сбережений, демонстрации благополучия, обеспечения будущих расходов.

В современном мире золото также остается востребованным и очень специфическим товаром. Драгоценный металл применяется в промышленном производстве, но спрос производителей мало влияет на процесс ценообразования. Металл имеет высокую ценность, и спрос на него имеет тенденцию к росту.

Металл имеет высокую ценность, и спрос на него имеет тенденцию к росту.

Многие столетия золото выполняло функцию денег, это определило его уникальный статус среди прочих драгоценных металлов. До 1971 года золото имело статус мировой резервной валюты. В условиях падения доверия к национальным деньгам или во времена экономических кризисов инвесторы используют золото в качестве альтернативы для сохранения сбережений.

В двадцатом столетии большинство стран отказалось от золотого стандарта — обеспеченности эмиссии денежных средств золотыми запасами, но желтый металл по-прежнему занимает важное место и оказывает влияние на экономики государств.

Золото — экономически независимый актив, поэтому привлекателен для центральных банков в качестве инструмента диверсификации рисков.

С 2000 годов на рынке появились новые золотые инвестиционные продукты, которые сделали актив доступным для мелких инвесторов, это вызвало невероятное повышение спроса. Одновременно с этим менялась политика центральных банков, которые традиционно используют золото для поддержки резервов.

Одновременно с этим менялась политика центральных банков, которые традиционно используют золото для поддержки резервов.

Основные игроки рынка

Специфика торговли данным активом определяет основные группы ключевых игроков:

— Центральный банк, государственные органы, МВФ;

— крупные институциональные инвесторы в лице фондов, хедж-фондов, крупные частные инвесторы;

— производители золота — компании, которые ведут разведку, добычу и выплавку золота.

Мировые площадки для торговли золотом

Крупнейшие международные центры торговли золотом находятся в Лондоне, Париже, Цюрихе, Франкфурте, Нью-Йорке, Токио, Гонконге, Дубае.

Торговля физическим золотом осуществляется на оптовых внебиржевых рынках. Крупнейший из них — Лондонский рынок слитков LBM (London Bullion Market).

Стоимость золота на спот-рынках определяется ценами лондонского фиксинга.

Дважды в день — в 10-30 и в 15-00 публикуются котировки золота на торгах LBM.

Фьючерсы, опционы и другие виды контрактов на золото торгуются на Лондонской бирже металлов (LME), Нью-йоркской Товарной Бирже (COMEX), Чикагской Товарной Бирже (CME) и других биржах.

Специфика актива

Существуют выраженные взаимосвязи между ценой золота и общим состоянием мировой экономики, экономики отдельных регионов, геополитическими событиями и другими факторами. Центробанки начинают активно покупать золото, когда доверие к национальной валюте, доллару или другим активам начинает падать. Любая нестабильность ведет к росту цены на золото. Во время спокойной и стабильной ситуации на рынках, напротив, они реализуют излишки запасов драгоценных металлов, и цена золота начинает снижаться.

Корреляция с курсами валют

Традиционно, золото являлось «активом-убежищем». Финансовые и банковские кризисы, падение курсов акций, инфляционные процессы стимулируют вложения в драгоценные металлы.

Финансовые и банковские кризисы, падение курсов акций, инфляционные процессы стимулируют вложения в драгоценные металлы.

Существует зависимость между ценами на золото и котировками основных валют. Обесценивание денег приводит к тому, что люди стремятся защитить свои сбережения. Стимулирование экономики дополнительной эмиссией денег заставляет участников рынка увеличивать инвестиции в золото. Объявление ФРС США о продолжении политики «количественного смягчения» в сентябре 2013 года за один день сдвинуло цену за одну тройскую унцию на 60 долларов вверх. Первая зависимость очевидна — цена на золото растет при кризисных проявлениях в экономике.

График индекса доллара и золота

Если проследить, как изменялись котировки золота и индекса доллара, можно заметить, что при снижении американской валюты, цены на золото росли.

Корреляция с ценами на нефть

Существует прямая корреляция между ценами на золото и ценами на нефть. При снижении цен на нефть, цены на золото также идут вниз и, наоборот, при росте цен на нефть, золото используется для аккумуляции нефтедолларов, его котировки также растут.

При снижении цен на нефть, цены на золото также идут вниз и, наоборот, при росте цен на нефть, золото используется для аккумуляции нефтедолларов, его котировки также растут.

График цен нефти марки Brent и золота в 2018 году

Данная корреляция в разные периоды проявляет себя с разной интенсивностью.

Влияние экономических и политических новостей на котировки золота

Золото достаточно сильно реагирует на любые резонансные события. Именно это и используют многие трейдеры в своих стратегиях.

23.06.2016, референдум в Великобритании о выходе из ЕС (Brexit)

09.11.2016, президентские выборы в США

Любые негативные прогнозы или новости могут стать драйвером роста цен на драгоценные металлы. При этом котировки могут стремительно вырасти, подстегиваемые паникой. Хорошие новости никак не отражаются на рынке.

Ситуация на рынке золота за октябрь 2018

Середина октября принесла некоторые панические настроения на фондовые рынки.

Биржевые индексы США просели более чем на 5%. Цена на золото тут же взлетела вверх, преодолев двухмесячные максимумы.

График индекса S&P и золота — падение индекса и одновременный рост цен на золото (октябрь 2018 г.)

15 октября появились данные о рекордном, за последние 6 лет, дефиците государственного бюджета США. Опасения дальнейшего роста бюджетного дефицита могут стимулировать дальнейшие покупки драгоценных металлов.

Давили на рынок акций рост доходности облигаций и агрессивная политика ФРС по процентным ставкам. Рынок золота тут же отреагировал увеличением объемов торгов и ростом котировок.

По данным МВФ, банки Казахстана, Монголии и Польши наращивали золотые резервы в сентябре.

Китай увеличил объемы импорта золота в текущем году на фоне ослабления юаня. Торговые войны с США приносят беспокойство инвесторам. По состоянию на август закупки драгоценного металла Китаем почти на 7% превысили прошлогодний уровень.

Недельное падение фондовых рынков заставило инвесторов искать альтернативу. Рост покупок золота толкнул котировки вверх, цена достигла максимальной отметки $1232,83.

В США начинается период отчетов. Сильные квартальные отчеты могут поддержать рынок акций, в таком случае интерес к покупкам золота будет снижен.

Хотите более подробно разобраться в этой теме? Тогда приглашаем на наши курсы. Начать Вы можете уже сейчас с бесплатных уроков от самого Александра Герчика.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Дистанционном Курсе: «Трейдинг от А до Я за 60 дней»

Подписывайся на рассылку!

которую можно будет настраивать из личного кабинета

Эксперт объяснил сдержанную реакцию золота на обвал рынка нефти

https://ria.ru/20200309/1568344378.html

Эксперт объяснил сдержанную реакцию золота на обвал рынка нефти

Эксперт объяснил сдержанную реакцию золота на обвал рынка нефти

Золото не привязано к стоимости нефти напрямую, и причин для такого же резкого скачка, который демонстрирует нефть, хотя и в противоположную сторону, золота. .. РИА Новости, 09.03.2020

.. РИА Новости, 09.03.2020

2020-03-09T15:07

2020-03-09T15:07

2020-03-09T16:26

ситуация с курсами валют и ценами на нефть

цены на нефть

нефть

экономика

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn22.img.ria.ru/images/07e4/03/09/1568332391_0:84:3492:2048_1920x0_80_0_0_66b3ff7f6eb946c7cc2d67cf3be50d9c.jpg

МОСКВА, 9 мар — РИА Новости. Золото не привязано к стоимости нефти напрямую, и причин для такого же резкого скачка, который демонстрирует нефть, хотя и в противоположную сторону, золота пока нет, при этом резкое падение нефтяных котировок экономически необоснованно и коррекция обязательно произойдет, прокомментировал для РИА Новости аналитик ИК «Фридом Финанс» Валерий Емельянов.Наиболее активно торгуемые фьючерсы на золото в пятницу завершили торги ростом на 0,3 процента, по 1670,8 доллара за тройскую унцию. А в понедельник на открытии биржевых торгов в Нью-Йорке (биржа Comex) золото показало цену в 1704 долларов за унцию, но позднее скорректировалось до 1680 долларов. При этом утром в понедельник цены на нефть обваливались на 30 процентов, обновили минимумы за четыре года — после развала соглашения ОПЕК+ и обещания Саудовской Аравии нарастить добычу и снизить нефтяные цены.»На катастрофу пока не похоже. Если бы рынок медленно, но верно отыгрывал снижение глобального спроса на нефть и этот тренд можно было заложить на два года и более, то да, можно было бы сказать, что российский бюджет и страну в целом ждут очень неприятные времена. Но сейчас рынок трясет при растущей экономике», — также считает Емельянов, комментируя нефтяной рынок.»На 90 процентов это спекулятивное движение, основанное на худших из возможных сценариев. Это движение будет отыграно, в первую очередь, реальными покупателями нефти — компаниями, которые закупают сырье для переработки, а не с целью перепродажи фьючерсов», — добавил эксперт.

При этом утром в понедельник цены на нефть обваливались на 30 процентов, обновили минимумы за четыре года — после развала соглашения ОПЕК+ и обещания Саудовской Аравии нарастить добычу и снизить нефтяные цены.»На катастрофу пока не похоже. Если бы рынок медленно, но верно отыгрывал снижение глобального спроса на нефть и этот тренд можно было заложить на два года и более, то да, можно было бы сказать, что российский бюджет и страну в целом ждут очень неприятные времена. Но сейчас рынок трясет при растущей экономике», — также считает Емельянов, комментируя нефтяной рынок.»На 90 процентов это спекулятивное движение, основанное на худших из возможных сценариев. Это движение будет отыграно, в первую очередь, реальными покупателями нефти — компаниями, которые закупают сырье для переработки, а не с целью перепродажи фьючерсов», — добавил эксперт.

https://ria.ru/20200309/1568341153.html

https://ria.ru/20200309/1568340377.html

https://ria.ru/20200309/1568341890.html

РИА Новости

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2020

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn22.img.ria.ru/images/07e4/03/09/1568332391_0:121:2570:2048_1920x0_80_0_0_dfcad03409e39732c965809b0c43c961.jpg

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og. xn--p1ai/awards/

xn--p1ai/awards/

цены на нефть, нефть, экономика

Связь между золотом и долларом США

Помимо своей роли металла или товара, золото является одним из старейших средств обмена, известных человечеству. Фактически, золото играет двойную роль и как товар, и как валюта. Золото обладает удивительными свойствами; как металл он мягкий, плотный, блестящий, блестящий, пластичный и податливый. Период энеолита, с 5000 по 3000 г. до н.э., ознаменовал собой первое открытие золота в его естественной форме в руслах рек и создание старинных украшений, относящихся к этой части каменного века.Взаимодействие с другими людьми

История и символика золота

На протяжении всей истории цивилизации жаждали золота. Даже сегодня золото остается главным призом. Золото — это не только приз и символ богатства; это метафора. Для меня большая честь получить золотую медаль, сказать, что у вас золотое сердце или у вас есть золотая кредитная карта. Обмен золотыми кольцами символизирует любовь и брак во многих обществах. Золото — высший символ вершины человеческих достижений. Сегодня он продолжает оставаться психологическим барометром рыночных настроений.Золото — редкий металл. В мировой истории добыча составила всего 187 000 тонн.

Золото — высший символ вершины человеческих достижений. Сегодня он продолжает оставаться психологическим барометром рыночных настроений.Золото — редкий металл. В мировой истории добыча составила всего 187 000 тонн.

Тот факт, что правительства всего мира хранят золото в качестве резерва иностранной валюты, подчеркивает важность этого металла. На протяжении всей истории многие правительства использовали золото для обеспечения своих валют, создавая золотой стандарт. Однако сегодня, хотя правительства хранят запасы желтого металла, никто не использует его для поддержки своих бумажных денег. Доллар США является эталонным механизмом ценообразования для желтого металла.Следовательно, существует особая связь между ценой на золото и стоимостью валюты Соединенных Штатов.

золота против

доллара США

Золото — это актив. Таким образом, он имеет внутреннюю ценность. Однако это значение может колебаться со временем, иногда непостоянно. Как правило, когда стоимость доллара увеличивается по отношению к другим валютам по всему миру, цена на золото имеет тенденцию падать в долларовом выражении. Это потому, что золото дорожает в других валютах.По мере того как цена на любой товар растет, покупателей становится меньше, иными словами, спрос падает. И наоборот, когда стоимость доллара США снижается, золото имеет тенденцию дорожать, поскольку оно дешевеет в других валютах. Спрос обычно увеличивается при более низких ценах.

Это потому, что золото дорожает в других валютах.По мере того как цена на любой товар растет, покупателей становится меньше, иными словами, спрос падает. И наоборот, когда стоимость доллара США снижается, золото имеет тенденцию дорожать, поскольку оно дешевеет в других валютах. Спрос обычно увеличивается при более низких ценах.

Вот один способ взглянуть на эту взаимосвязь: в Соединенных Штатах проживает около 330 миллионов человек, в то время как общая численность населения мира составляет около 7,7 млрд. Менее 5% населения мира проживает в стране, где США.С. доллар — национальная валюта. Роль золота как валюты повсеместна во всем мире. Хотя цена на золото в долларах США является общепринятым эталоном, 95% стран мира должны переводить стоимость металла на свои местные обменные курсы.

Во всем мире, на протяжении всей истории и сегодня золото — это деньги. Древний философ Аристотель писал, что деньги должны быть прочными, делимыми, последовательными, удобными и иметь ценность сами по себе.

Золото соответствует всем этим характеристикам.Хотя взаимосвязь между стоимостью доллара США и золота важна, доллар — не единственный фактор, влияющий на цену драгоценного металла. Процентные ставки также влияют на цену золота. Золото само по себе не приносит процентов; следовательно, он должен конкурировать с активами, приносящими процентный доход, за спрос. Другими словами, другие активы будут пользоваться большим спросом из-за их процентной составляющей.

Существует также психологический фактор, связанный с ценностью золота. Цена на золото часто зависит от общей воспринимаемой стоимости фиатных или бумажных валют в общих чертах.Во времена страха или геополитических потрясений цена на исторический металл имеет тенденцию расти, поскольку вера в правительства падает. В периоды затишья цена на золото имеет тенденцию падать. Как, возможно, самая старая и самая известная валюта в мире, золото является важным барометром с точки зрения глобального экономического и политического благополучия.

Как золото влияет на валюты

Ах, непреходящая привлекательность — и влияние — золота. Хотя желтый металл больше не используется в качестве основной валюты в развитых странах, он продолжает оказывать сильное влияние на стоимость этих валют.Более того, существует сильная корреляция между его стоимостью и силой валют, торгуемых на иностранных биржах.

Чтобы проиллюстрировать взаимосвязь между торговлей золотом и иностранной валютой, рассмотрим пять важных особенностей желтого материала:

Ключевые выводы

- На протяжении всей истории человечества золото так или иначе использовалось как денежная форма.

- От золотых монет до бумажных банкнот, обеспеченных золотым стандартом, только недавно деньги были переведены в бумажную систему, не обеспеченную физическим товаром.

- С тех пор инфляция и падение доллара означали рост цен на золото. Покупая золото, люди также могут защитить себя от времен глобальной экономической неопределенности.

- Уровень золота также может влиять на национальные экономики, вовлеченные в мировую торговлю и международные финансы.

Золото когда-то использовалось для резервного копирования валюты

Еще в Византийской империи золото использовалось для поддержки национальных валют, то есть тех, которые считались законным платежным средством в стране их происхождения.Золото также использовалось в качестве мировой резервной валюты на протяжении большей части 20-го века; Соединенные Штаты использовали золотой стандарт до 1971 года, когда президент Никсон отменил его.

До отказа от золотого стандарта страны не могли просто напечатать свои фиатные валюты до тошноты. Бумажные деньги должны были быть подкреплены равным количеством золота в своих резервах (тогда, как и сейчас, страны держали запасы золотых слитков под рукой). Хотя золотой стандарт давно вышел из строя в развитых странах, некоторые экономисты считают, что мы должны вернуться к нему из-за волатильности США. С. доллар и другие валюты; им нравится, что это ограничивает количество денег, которое страны могут печатать.

С. доллар и другие валюты; им нравится, что это ограничивает количество денег, которое страны могут печатать.

Золото используется для хеджирования от инфляции

Инвесторы обычно покупают большое количество золота, когда в их стране наблюдается высокий уровень инфляции. Спрос на золото увеличивается в периоды инфляции из-за его внутренней стоимости и ограниченного предложения. Поскольку его нельзя разбавить, золото может сохранять ценность намного лучше, чем другие формы валюты.

Например, в апреле 2011 года инвесторы опасались снижения стоимости фиатной валюты и довели цену золота до ошеломляющих 1500 долларов за унцию.Это указывает на низкое доверие к валютам на мировом рынке и на то, что ожидания будущей экономической стабильности были мрачными.

Цена на золото влияет на страны, которые его импортируют и экспортируют

Стоимость национальной валюты сильно зависит от стоимости ее импорта и экспорта. Когда страна импортирует больше, чем экспортирует, стоимость ее валюты снижается. С другой стороны, стоимость ее валюты будет расти, когда страна является нетто-экспортером.Таким образом, страна, которая экспортирует золото или имеет доступ к золотым резервам, увидит увеличение силы своей валюты при повышении цен на золото, поскольку это увеличивает стоимость всего экспорта страны.

С другой стороны, стоимость ее валюты будет расти, когда страна является нетто-экспортером.Таким образом, страна, которая экспортирует золото или имеет доступ к золотым резервам, увидит увеличение силы своей валюты при повышении цен на золото, поскольку это увеличивает стоимость всего экспорта страны.

Другими словами, повышение цены на золото может создать положительное сальдо торгового баланса или помочь компенсировать торговый дефицит.

И наоборот, страны, которые являются крупными импортерами золота, неизбежно будут иметь более слабую валюту, когда цена на золото вырастет. Например, страны, которые специализируются на производстве изделий из золота, но не имеют собственных запасов, станут крупными импортерами золота.Таким образом, они будут особенно уязвимы к росту цен на золото.

Когда центральные банки покупают золото, это влияет на спрос и предложение национальной валюты и может привести к инфляции. Во многом это связано с тем, что банки полагаются на печатание большего количества денег для покупки золота и, таким образом, создают избыточное предложение бумажной валюты.

Цены на золото часто используются для измерения стоимости местной валюты

Многие люди по ошибке используют золото как окончательный показатель для оценки валюты страны.Хотя связь между ценой на золото и стоимостью фиатной валюты, несомненно, существует, она не всегда является обратной зависимостью, как полагают многие.

Например, если существует высокий спрос со стороны отрасли, для производства которой требуется золото, это приведет к росту цен на золото. Но это ничего не скажет о местной валюте, которая при этом вполне может быть высоко оценена. Таким образом, хотя цена на золото часто может использоваться как отражение стоимости доллара США или любой другой валюты, необходимо проанализировать условия, чтобы определить, действительно ли уместна обратная связь.

Итог

Золото оказывает огромное влияние на стоимость мировых валют. Несмотря на то, что золотой стандарт был отменен, золото как товар может выступать в качестве заменителя бумажных валют и использоваться в качестве эффективного средства защиты от инфляции. Нет сомнений в том, что золото продолжит играть важную роль на валютных рынках. Таким образом, это важный металл, для которого необходимо отслеживать и анализировать его уникальную способность отражать здоровье как местной, так и международной экономики.

Нет сомнений в том, что золото продолжит играть важную роль на валютных рынках. Таким образом, это важный металл, для которого необходимо отслеживать и анализировать его уникальную способность отражать здоровье как местной, так и международной экономики.

Было ли золото хорошей инвестицией в долгосрочной перспективе?

Золото считается безопасным вложением средств. Предполагается, что оно действует как страховочная сетка, когда рынки находятся в упадке, поскольку цена на золото обычно не меняется вместе с рыночными ценами. Из-за этого его также можно считать рискованным вложением, поскольку история показала, что цена на золото не всегда растет, особенно когда рынки растут. Инвесторы обычно обращаются к золоту, когда на рынке возникают опасения и они ожидают, что цены на акции упадут.

Кроме того, золото не является активом, приносящим доход. В отличие от акций и облигаций, доходность золота полностью основана на повышении цены. Более того, вложения в золото сопряжены с уникальными расходами. Поскольку это физический актив, он требует затрат на хранение и страхование. Принимая во внимание эти факторы, золото лучше всего работает как часть диверсифицированного портфеля, особенно когда оно действует как хедж против падающего фондового рынка. Давайте посмотрим, как золото держится в долгосрочной перспективе.

Поскольку это физический актив, он требует затрат на хранение и страхование. Принимая во внимание эти факторы, золото лучше всего работает как часть диверсифицированного портфеля, особенно когда оно действует как хедж против падающего фондового рынка. Давайте посмотрим, как золото держится в долгосрочной перспективе.

Ключевые выводы

- Золото долгое время считалось надежным средством сбережения и защитой от инфляции.

- Однако в долгосрочной перспективе как акции, так и облигации в среднем превзошли рост цен на золото.

- Тем не менее, в более короткие промежутки времени золото может вырваться вперед.

Золото по сравнению с акциями и облигациями

При оценке эффективности золота как инвестиции в долгосрочной перспективе, это действительно зависит от анализируемого периода времени.Например, за 30-летний период акции были лучше золота, а облигации были похожи друг на друга, но за 15-летний период золото было лучше акций и облигаций.

С 1990 по 2020 год цена на золото выросла примерно на 360%. За тот же период промышленный индекс Доу-Джонса (DJIA) вырос на 991%.

Если мы посмотрим вместо этого за 15 лет с 2005 по 2020, цена на золото выросла на 330%, примерно так же, как и за 30. За тот же период DJIA увеличился только на 153%.Взаимодействие с другими людьми

Таким образом, в долгосрочной перспективе акции, похоже, превосходят золото примерно в 3: 1, но на более коротких временных горизонтах золото может выиграть. Действительно, если мы вернемся с 1920-х годов по сегодняшний день, акции уносят золото.

Что касается облигаций, то средняя годовая доходность корпоративных облигаций инвестиционного уровня с 1920-х до 2020 года составляет около 5%. Это означает, что за последние 30 лет корпоративные облигации приносили около 330%, что немного ниже этого показателя. из золота. За 15-летний период доходность облигаций была ниже, чем доходность акций и золота.

Историческая перспектива

Чтобы получить историческую перспективу цен на золото, в период с января 1934 года, когда был принят Закон о золотом резерве, до августа 1971 года, когда президент Ричард Никсон закрыл окно покупки золота в США, цена золота была фактически установлена на уровне 35 долларов за унцию. Взаимодействие с другими людьми

Взаимодействие с другими людьми

До принятия Закона о золотом резерве президент Рузвельт требовал от граждан сдавать золотые слитки, монеты и банкноты в обмен на доллары США, что фактически сделало инвестирование в золото чрезвычайно трудным, если не невозможным и бесполезным для тех, кто сумел накопить или скрыть количество драгоценного металла.Взаимодействие с другими людьми

Используя установленную цену на золото в 35 долларов и цену в 1650 долларов за унцию по состоянию на апрель 2020 года, можно вывести повышение цены на золото примерно на 4500%. С февраля 1971 года по 2020 год индекс DJIA вырос в цене на 3221%. Взаимодействие с другими людьми

В июле 2020 года цена на золото превысила свой предыдущий рекордный максимум почти в 2000 долларов за унцию, самый высокий с сентября 2011 года.

Итог

Как и в случае с любыми инвестициями, важно учитывать временные рамки инвестирования, а также изучать рыночные исследования, чтобы понять, как ожидается, что рынки будут работать. Золото не является надежной инвестицией, поскольку в случае с акциями и облигациями его цена колеблется в зависимости от множества факторов в мировой экономике. Для всех инвестиционных портфелей важна диверсификация, и инвестирование в золото может помочь диверсифицировать портфель, как правило, при падении рынка, когда цена на золото имеет тенденцию к росту.

Золото не является надежной инвестицией, поскольку в случае с акциями и облигациями его цена колеблется в зависимости от множества факторов в мировой экономике. Для всех инвестиционных портфелей важна диверсификация, и инвестирование в золото может помочь диверсифицировать портфель, как правило, при падении рынка, когда цена на золото имеет тенденцию к росту.

Цена на золото будет терять динамику после пандемии после роста на 28% в 2020 году

Цена на золото с начала 2020 года выросла на 28% из-за пандемии коронавируса, но трудно предсказать, насколько она может подняться в ближайшие месяцы и далее.

Цена на золото

на 18 сентября составила 1950,85 долларов США за унцию, поднявшись с 1520,55 долларов США за унцию в начале 2020 года. Большинство аналитиков ожидают, что пандемия и ее экономические последствия еще больше поддержат драгоценный металл, но ценовые ожидания начинают заметно расходиться. поскольку они смотрят дальше. Хотя макроэкономические условия, по всей видимости, по-прежнему будут в основном поддерживать спрос в краткосрочной перспективе, предложение будет расти быстрее, чем в предыдущие годы.

Bank of America и ВТБ Капитал в августе заявили, что цена на золото достигнет 3000 долларов США за унцию в 2022 году.Аналитики Bank of America и ВТБ Капитал указали на сохраняющиеся отрицательные реальные процентные ставки и инфляционное давление, а также на слабость доллара США, вызванную пандемией.

Другие были более осмотрительны в отношении прогнозов ценообразования. По недавним оценкам Fitch Solutions, в 2020 и 2021 годах золото в среднем будет составлять 1850 долларов США за унцию, затем упадет до 1700 долларов США за унцию в 2022 году, 1650 долларов США за унцию в 2023 году и 1620 долларов США за унцию в 2024 году по мере увеличения предложения. Провайдер аналитики придерживается «нейтрального» взгляда на долгосрочные перспективы цен на драгоценный металл, поскольку ослабление геополитической неопределенности уравновешивает растущий спрос со стороны центрального банка.

Олимпиадинский рудник Полюса в Сибири, на который приходится почти половина добычи группы, летом стал местом вспышки коронавируса. Источник: ПАО «Полюс» |

Джеймс Стил, главный аналитик HSBC по драгоценным металлам, ожидает, что золото получит хорошую поддержку в 2021 году на фоне «предполагаемой потребности в« убежище »даже в случае восстановления экономики», согласно сентябрьскому отчету. .14 примечание.

Цены могут быть ограничены любыми измеримыми хорошими новостями, которые способствуют «рискованному» поведению инвесторов, предупредил Стил, отметив, что многообещающие экономические данные и надежды на вакцину от коронавируса могут сдержать рост цен в ближайшие месяцы.

Долг и ликвидность

По данным Всемирного совета по золоту, девятый месяц подряд приток средств в фонды, торгующиеся на бирже золотом, привел к тому, что цена на драгоценный металл достигла рекордно высокого уровня в 2 067,15 долларов США за унцию, поскольку инвесторы стремились получить прибыль с низким уровнем риска.Тем не менее, объем притока 39 тонн в августе был более чем в четыре раза ниже, чем 166 тонн в июле, поскольку спрос в Европе снизился.

Факторы, которые привели к росту золота в этом году, все еще присутствуют, но в меньшей степени, сказал S&P Global Market Intelligence аналитик Росс Норман. «Золото процветает благодаря нескольким присутствующим факторам, и практически все они присутствовали в больших количествах в этом году: падение доходности государственных облигаций, слабость доллара, экстремальные пакеты стимулов и высокий уровень геополитической неопределенности.Норман — независимый отраслевой аналитик и бывший генеральный директор компании Sharps Pixley, торгующей слитками.

ПРОЧИТАЙТЕ БОЛЬШЕ : Подпишитесь на нашу еженедельную рассылку о коронавирусе здесь и читайте наши последние статьи о кризисе здесь .

«Хотя недавнее ралли цен на золото было оправдано более быстрым, чем мы ожидали, ослаблением [доллара США] и ростом инфляционных ожиданий, теперь мы ожидаем, что более глубокие отрицательные реальные ставки ускорят бегство из фондов денежного рынка в золото, что будет способствовать дальнейшему продвижению цены «, — писали аналитики ВТБ Капитал в августе. 24 примечание.

24 примечание.

Поставка

В ближайшие годы объем добычи на рудниках восстановится, поскольку рост цен и слияния крупных горнодобывающих компаний поддерживают предложение, несмотря на сокращение добываемых запасов ведущих производителей, по данным группы Market Intelligence Metals and Mining Research.

Fitch прогнозирует, что мировая добыча вырастет более чем на четверть до 133 млн унций к 2029 году с 106 млн унций в 2020 году по мере развития проекта. Ожидается, что выпуск вырастет в среднем на 2.5% годовых в течение 2020-х годов, поскольку Россия обгонит Китай как крупнейшего национального производителя в мире.

«Независимо от того, на какой высоте цена на золото стабилизируется, ожидается, что в 2021 году предложение вернется к росту», — сказал аналитик Market Intelligence Кристофер Гэлбрейт. При этом ожидалось, что такое увеличение предложения произойдет при гораздо более низкой цене на золото, работа над которой ведется уже несколько лет.

«Если цена на золото достигнет этих высот [до 3000 долларов США за унцию], да, я ожидаю, что из дерева выйдет больше, будь то более старые, нерентабельные проекты или вселяющие некоторую уверенность в разведке для поиска новых открытий.«

Тем не менее, пандемия продолжает создавать риски для снабжения, особенно в связи с тем, что зима вызывает опасения по поводу новых инфекций. Крупнейший производитель золота в России, ПАО «Полюс», недавно предупредил, что сбои, вызванные вспышкой на его флагманском Олимпиадинском руднике в Сибири летом, могут сказаться на производстве до 2022 года и могут задержать инвестиции.

Лучшие ставки

«Полюс» — производитель с наименьшими издержками среди горнодобывающих компаний с большой рыночной капитализацией и, по мнению аналитиков UBS, имеет наиболее привлекательный долгосрочный профиль роста с Barrick Gold Corp.и Newcrest Mining Ltd. замыкают тройку лидеров. «Полюс» выделяется тем, что ведет разработку одного из крупнейших неиспользованных месторождений в мире, Сухой Лог, добыча которого планируется начать в 2026 году.

Аналитики ВТБ Капитал отдают предпочтение второму по величине производителю золота в России, Polymetal International PLC, как лучший выбор и ожидают, что общий доход от акций группы в течение следующих 12 месяцев составит 96%.

Напротив, аналитик московской брокерской компании BCS Global Markets писал в августе, что они видят лишь ограниченный потенциал дальнейшего роста для российских золотых запасов.В то же время аналитики повысили свои прогнозы средней цены на золото до 1900 долларов США за унцию в 2020 году и до 2090 долларов США за унцию в 2021 году, что на 12% и 20% соответственно больше по сравнению с предыдущими прогнозами. По их словам, дальнейшие волны коронавируса и торговой напряженности между США и Китаем могут оставить место для дальнейшего роста.

«Обычно сентябрь — лучший месяц в году для роста цен, но 2020 год может быть другим», — сказал Норман. «Мы видим дальнейшее движение в боковом направлении с рынком, поддерживаемым экономической неопределенностью по поводу вируса, неопределенностью в отношении U. S. выборы и текущие пакеты стимулов, но отсутствие довольно бесполезных спекуляций, чтобы довести его до новых высот. Короче говоря, мы видим продолжающуюся консолидацию вокруг текущих уровней ».

S. выборы и текущие пакеты стимулов, но отсутствие довольно бесполезных спекуляций, чтобы довести его до новых высот. Короче говоря, мы видим продолжающуюся консолидацию вокруг текущих уровней ».

Как инвестировать в золото, и сейчас хорошее время для покупки?

Почему золото растет?

Золото в этом году выросло примерно на 19%, поскольку более низкие процентные ставки и стимулы центрального банка усилили существующий восходящий импульс для драгоценного металла.

Золото обычно рассматривается как «безопасная гавань» в периоды неопределенности, поскольку оно менее волатильно, чем другие инвестиции, такие как акции.Более того, металл движется обратно к доллару США, а это означает, что, когда доллар движется ниже — как это было в последнее время, — золото движется вверх.

Однако нынешний спад коронавируса немного отличается.

Золото тянется в двух направлениях.

Кэмерон Александр

директор по спросу на металлы, Refinitiv

Несмотря на рост числа случаев Covid-19 и ухудшение экономических данных, фондовые рынки продолжали расти. Кэмерон Александер, директор по спросу на металлы компании Refinitiv, занимающейся рыночными данными, сказал, что это привело к выходу золота на новую территорию торговли.

Кэмерон Александер, директор по спросу на металлы компании Refinitiv, занимающейся рыночными данными, сказал, что это привело к выходу золота на новую территорию торговли.

«Золото тянется в двух направлениях: одно — это неопределенность», — сказал Александр, имея в виду все еще усиливающуюся пандемию. «Но акции по-прежнему преуспевают», чему способствуют стимулы центрального банка, — отметил он.

Цены будут расти

Поскольку пандемия потрясла рынки в конце марта, золото тоже пострадало от распродажи, поскольку инвесторы поспешили высвободить наличные деньги.

С тех пор, однако, покупатели вернулись к золоту, считая его надежным хранилищем для своих денег. Согласно данным BlackRock iShares, на данный момент в этом году приток в фонды, торгуемые на бирже физического золота (ETF), во всем мире составляет около 12 миллиардов долларов.

Есть эксперты, предсказывающие впереди более высокие колебания. «Я не удивлюсь, если золото испытает рекордные максимумы 2011 года на уровне около 1900 долларов за унцию», — сказал CNBC Make It Томас Тау, глава инвестиционной стратегии APAC iShares в BlackRock.

В прошлом месяце Bank of America поддержал аналогичный прогноз «исторического максимума». В апреле банк заявил, что цена на драгоценный металл может подняться до 3000 долларов за унцию. Стратег по сырьевым товарам BofA Securities Майкл Видмер сказал, что всплеск будет подпитываться сохраняющейся глобальной неопределенностью — по крайней мере, в течение следующих нескольких лет.

«На данный момент существует очень много проблем (удержание золота)», — сказал Видмер CNBC Make It. «Нам нужно немного больше информации, прежде чем цены на золото начнут расти».

Пришло время покупать?

Такой оптимистичный прогноз предполагает высокую потенциальную прибыль в будущем. Тем не менее, учитывая, что цены уже достигли многолетних максимумов, входные затраты также значительны.

Возникает вопрос, когда покупать. Однако Альберт Ченг, генеральный директор Singapore Bullion Market Association, сказал, что вопрос следует перефразировать с «когда» на «сколько?»

Сейчас некогда покупать золото.

.. должны быть у каждого инвестора.

«Сейчас неподходящее время для покупки золота», — сказал Ченг, который сказал, что к концу года цена актива вырастет до 2 000 долларов за унцию. «У каждого инвестора должно быть немного золота в портфеле».

Обычно финансовые консультанты рекомендуют распределение золота от 1% до 5% от общего портфеля физических лиц. Ченг сказал, что это может повыситься с 5% до 15%.

«Золото остается очень небольшой долей в портфеле большинства людей. Но даже увеличение на 1-2% может иметь огромное значение», — сказал Александр из Refinitiv.

Как инвестировать?

Хотя золото является одной из самых ранних форм валюты в мире, в настоящее время существует несколько способов хранения драгоценного металла в инвестиционных целях.

«Инвесторы должны сначала решить, почему они хотят владеть золотом», — сказал Taw BlackRock. «Это для потенциальной доходности или диверсификации портфеля?» Затем вы должны ознакомиться с различными вариантами и связанными с этим рисками, — сказал он.

Вот несколько способов начать работу.

Купить физическое золото — Физические золотые слитки и монеты — самый традиционный способ владеть золотом.«Это очень ликвидно, и его легко купить в одном месте, а продать в другом», — сказал Александр. Физические активы из золота теперь можно приобрести, помимо прочего, в банках, но покупатели должны знать о дополнительных расходах, таких как страхование и хранение.

Покупка ETF / ETC — Биржевые фонды и биржевые товары — это инструменты, которые позволяют отслеживать базовую цену золота без необходимости физически удерживать актив. «Если вы просто хотите играть с ценой на золото, варианты ETF были популярны», — сказал Видмер из BofA.

Покупка акций, связанных с золотом — Компании, напрямую связанные с золотом, например, золотодобытчики или производители золота, являются еще одним способом удержания золота, поскольку они, как правило, отражают его результаты. Однако они также подвержены колебаниям фондового рынка. «В ралли быков они преуспевают, но они уязвимы, — сказал Александр.

«В ралли быков они преуспевают, но они уязвимы, — сказал Александр.

Покупайте альтернативы — Альтернативные средства, такие как обеспеченные золотом криптовалюты или валютные торги, предлагают другой способ покупки золота, хотя обычно они предназначены для более опытных инвесторов.

Не пропустите: Миллениалы активно участвуют в биржевой торговле в Азии. Вот как максимально эффективно использовать свои деньги

Понравилась эта история? Подпишитесь на CNBC Сделайте это на YouTube!

Золото Цена сегодня в долларах | Спотовая цена на золото и график золота

Руководство по ценам на золото

ЧТО ДЕЛАЕТ ЗОЛОТО ДРАГОЦЕННЫЙ МЕТАЛЛ?

Это классификация конкретных металлов, которые считаются редкими и имеют более высокую экономическую ценность по сравнению с другими металлами.На различных биржах открыто торгуется пять основных драгоценных металлов, самый большой рынок — золото. Иногда упоминается золото

Иногда упоминается золото

как денежные металлы, поскольку они исторически использовались в качестве валюты и рассматривались как средство сбережения. Хотя золото относительно невелико, оно также имеет промышленный компонент, поскольку оно менее реактивно, имеет хороший проводник, отличается высокой пластичностью и не подвержено коррозии.

ЧТО ТАКОЕ SPOT GOLD?

Спотовая цена на золото относится к цене на золото для немедленной поставки.Сделки с инвестиционными монетами почти всегда оцениваются на основе спотовой цены. Спот-рынок золота торгуется почти 24 часа в сутки, так как почти всегда есть место

где-то в мире активно принимает заказы на операции с золотом. В Нью-Йорке, Лондоне, Сиднее, Гонконге, Токио и Цюрихе происходит большая часть торговой деятельности. Когда в любом из этих городов проявляют активность дилеры слитков, мы

укажите это на нашем сайте сообщением «Спот-рынок открыт».Для максимума и минимума мы показываем самую низкую цену и самую высокую цену предложения дня.

ЦЕНА ЗОЛОТА — ФЬЮЧЕРНЫЙ РЫНОК

Рынок фьючерсов на золото — это один из ряда товарных фьючерсов, на которых заключаются контракты на покупку или продажу золота по определенной цене в определенную дату в будущем. Фьючерсы на золото используются как производителями золота, так и маркет-мейкерами как способ

хеджировать свои продукты от колебаний на рынке и как способ для спекулянтов делать деньги на тех же движениях на рынке.

Фьючерсный контракт на драгоценные металлы — это юридически обязывающее соглашение о поставке металла в будущем по согласованной цене. Контракты стандартизированы фьючерсной биржей в отношении количества, качества, времени и места доставки. Только цена

переменная.

Хеджеры используют эти контракты как способ управлять своим ценовым риском при ожидаемой покупке или продаже физического металла. Они также предоставляют спекулянтам возможность участвовать на рынках, выставляя на бирже необходимую маржу.

Есть две разные позиции, которые можно занять: длинная позиция (покупка) — это обязательство принять поставку физического металла, а короткая позиция (продажа) — это обязательство осуществить поставку. Подавляющее большинство фьючерсных контрактов являются офсетными.

до даты доставки. Например, это происходит, когда инвестор с длинной позицией продает эту позицию до уведомления о доставке.

СПОТ ЦЕНА ЗОЛОТА VS ЦЕНА ЗОЛОТА FUTURES

Обычно существует разница между спотовой ценой на золото и будущей ценой.Фьючерсная цена, которую мы также отображаем на этой странице, используется для фьючерсных контрактов и представляет собой цену, которая должна быть уплачена в дату поставки золота в будущем.

На нормальных рынках фьючерсная цена на золото выше спотовой. Разница определяется количеством дней до даты контракта на поставку, преобладающими процентными ставками и силой рыночного спроса на немедленную физическую доставку.

Разница между спотовой ценой и будущей ценой, выраженная в виде годовой процентной ставки, называется «форвардной ставкой».

ИЗМЕНЕНИЕ (ИЗМЕНЕНИЕ ЦЕНЫ НА ЗОЛОТО ОТ ПРЕДЫДУЩЕГО ЗАКРЫТИЯ)

Это изменение цены на металл по сравнению с предыдущим закрытием, которое не обязательно в предыдущий день. В будние дни с 18:00 по нью-йоркскому времени до полуночи предыдущее закрытие происходит с текущего дня. И вот почему: когда рынок золота прекращает торговлю.

в Нью-Йорке в будние дни — на 60 минут, с 17:00 до 18:00. Мы используем последнюю котировку в 17:00 в качестве закрытия данного дня.Изменение — это всегда разница между текущей ценой и ценой на 17:00. Например:

Последний раз золото торговалось по цене 1200 долларов в 17:00 17 января. Если это 17 января в 18:30, а цена составляет 1202 доллара, мы покажем изменение на +2,00. Если это 18 января в 17:00 и золото котируется на уровне 1225 долларов, тогда мы покажем изменение на +25.00.

время.

GOLD FUTURES CHANGE (ИЗМЕНЕНИЕ ОТ ПРЕДЫДУЩЕГО ЗАКРЫТИЯ)

Это изменение цены металла по сравнению с ценой на конец предыдущей торговой сессии. В настоящее время время закрытия буднего дня — 14:00 по восточному времени.

В настоящее время время закрытия буднего дня — 14:00 по восточному времени.

ИЗМЕНЕНИЕ НА 30 ДНЕЙ (ИЗМЕНЕНИЕ НА 30 ДНЕЙ)

Это изменение цены на металл 30 дней назад по сравнению с предыдущим закрытием.

ИЗМЕНЕНИЕ НА 1 ГОД (ИЗМЕНЕНИЕ НА 1 ГОД)

Это изменение цены на металл по сравнению с предыдущим закрытием по сравнению с прошлым годом.

КАК РАССЧИТЫВАЕТСЯ ЦЕНА НА ЗОЛОТО ДЛЯ ЖИВОГО ПЯТНА?

Каждый рынок драгоценных металлов имеет соответствующую базовую цену, которая устанавливается ежедневно.Эти эталоны используются в основном для коммерческих контрактов и соглашений с производителями. Эти контрольные показатели частично рассчитываются на основе торговой активности на месте.

рынок.

Спотовая цена определяется на основе торговой активности на внебиржевых децентрализованных рынках. Внебиржевой рынок не является официальным обменом, и цены согласовываются напрямую между участниками, при этом большая часть транзакций происходит в электронном виде. Несмотря на то что

Несмотря на то что

они не регулируются, финансовые учреждения играют важную роль, выступая в качестве маркет-мейкеров, обеспечивая цены покупки и продажи на спотовом рынке.

Я СЛЫШАЛ, ТОРГОВЛИ ЗОЛОТОМ 24/7 — ЭТО ИСТИНА? ЕСТЬ ЛИ ОТКРЫТО И ЗАКРЫТО?

Золото торгуется 23 часа в сутки с воскресенья по пятницу. Большинство внебиржевых рынков накладываются друг на друга; с 17:00 часов перерыв в час. и 18:00. восточное время, когда ни один рынок не торгуется активно. Однако, несмотря на этот час закрытия, потому что пятно

торгуется на внебиржевых рынках, официальных цен открытия и закрытия нет.

Для более крупных сделок большинство трейдеров драгоценными металлами будет использовать контрольную цену, которая берется в определенные периоды в течение торгового дня.

КАКАЯ СТАВКА НА ЗОЛОТО?

Цена предложения — это самая высокая цена, которую кто-то готов заплатить за унцию золота.

КАКАЯ ЦЕНА ЗА ЗОЛОТО?

Цена продажи — это самая низкая цена, по которой кто-то готов продать унцию золота.

ЧТО ОЗНАЧАЕТ РАСПРОСТРАНЕНИЕ ПО ЦЕНЕ НА ЗОЛОТО ЗА УНЦИЮ СЕГОДНЯ?

Спред — это разница между ценой покупки и продажи.И золото, и серебро — довольно ликвидные рынки, поэтому трейдеры могут ожидать увидеть довольно узкий спред на этих рынках; однако другие драгоценные металлы могут иметь более широкий спред, что отражает

более неликвидный рынок.

ЕСТЬ ЗОЛОТОЙ ЭТАЛОН?

Поскольку официальная цена закрытия или открытия для золота или серебра отсутствует, участники рынка полагаются на контрольные цены, установленные в разное время дня разными организациями. Эти тесты также называются фиксациями.

Лондонская ассоциация рынка драгоценных металлов (LBMA) — ведущая организация, отвечающая за поддержание эталонов для всех драгоценных металлов. Цена на золото LBMA, цена на серебро LBMA и цена на PGM LBMA являются широко признанными ориентирами в

космос драгоценных металлов. Kitco.com также предоставляет различные эталонные цены на золото и серебро.

Контрольная цена определяется дважды в день на электронном аукционе между участвующими банками с LBMA, который администрируется ICE Benchmark Administration.

ЗОЛОТАЯ ИСПРАВЛЕНИЕ

В течение почти 100 лет основной ориентир цены на золото устанавливал Лондонский золотой фикс. Цена была определена на закрытом физическом аукционе среди слитковых банков. Цена определяется после того, как большинство заявок на покупку совпадают с большинством заявок на продажу.

Эти аукционы будут проводиться два раза в день, один раз утром и один раз во второй половине дня в Лондоне, Англия.

Тем не менее, Лондонская золотая фиксация была закрыта в 2015 году, и ответственность за поддержание процесса выпала на LBMA, которая установила цену на золото LBMA в марте 2015 года.Ассоциация переместила механизм согласования цен с физического аукциона на открытый.

электронный аукцион среди его участников.

Контрольный показатель по-прежнему устанавливается дважды в день: в 10:30, а затем в 15:00. Лондонское время.

Лондонское время.

Участвуют тринадцать банков, в том числе Bank of China, Bank of Communications, China Construction Bank, Goldman Sachs International, HSBC Bank USA NA, ICBC Standard Bank, JP Morgan, Morgan Stanley, Société Générale, Standard Chartered, The

Банк Новой Шотландии — ScotiaMocatta, The Toronto Dominion Bank и UBS.

ШАНХАЙ ИСПРАВЛЕНИЕ

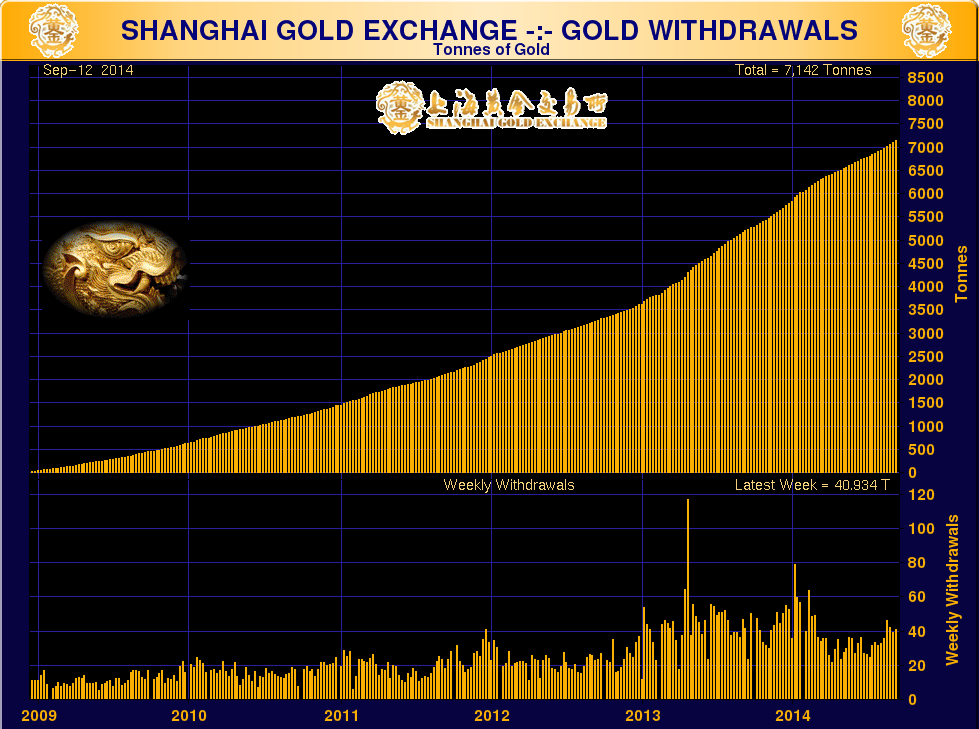

Запущенный в 2016 году механизм эталонной цены в Китае известен как эталонная цена Shanghai Gold. Установление цены происходит в том же порядке, что и цена на золото в Лондоне, в том смысле, что цена устанавливается дважды в день. Однако он выражен в юанях (или юанях).

а не доллары США. Цена также получена из контракта на 1 кг. Эталонный показатель котируется на Шанхайской золотой бирже.

ОДИНАКОВЫЕ ЛИ ЦЕНЫ НА ЗОЛОТО ВО ВСЕМ МИРЕ?

Одна тройская унция золота одинакова во всем мире, и для более крупных транзакций цена обычно указывается в U.S. долларов, поскольку это самый активный рынок; однако стоимость унции золота может быть выше или ниже в зависимости от стоимости национальной валюты.

Традиционно валюты, которые более сильны, чем доллар США, имеют более низкую стоимость золота, при этом цены на валюты, которые ниже, чем доллар США, имеют более высокую цену. В то время как золото в основном котируется в унциях за доллар США, на внебиржевых рынках

страны также предлагают другие варианты веса.

Kitco Gold Index (KGX) — это эксклюзивная функция, которая рассчитывает относительную стоимость одной унции золота, устраняя влияние стоимости U.Индекс доллара США. Kitco Gold Index — это цена на золото, измеряемая не в долларах США, а в

скорее с точки зрения той же взвешенной корзины валют, которая определяет индекс доллара США®.

ЧТО ТАКОЕ ОЗ, ГРАММ, КИЛО, ТОЛА (И Т.Д.)?

Цены на золото и большинство драгоценных металлов указаны в тройских унциях; однако страны, принявшие метрическую систему, оценивают золото в граммах, килограммах и тоннах.

Грамм = 0,032151 тройской унции

Кг = 32.150747 тройских унций

Тонны = 32 150,7466 тройских унций

Tael = 1,203370 тройских унций

тола = 0,374878 тройская унция

Хотя Tael не так популярен, как килограммы и граммы, это средство измерения веса в Китае. Тола — это единица измерения веса в Южной Азии.

Тола — это единица измерения веса в Южной Азии.

В чем разница между унцией и тройкой, если смотреть на золотую карту?

Тройская унция используется специально для взвешивания и ценообразования драгоценных металлов, а ее использование восходит к Римской империи, когда валюты оценивались на вес.Процесс был перенесен в Британскую империю, где один фунт стерлингов стоил один фунт стерлингов.

тройской фунт серебра. Монетный двор США принял систему тройских унций в 1828 году.

Тройская унция примерно на 10% тяжелее имперской унции. Имперская унция равна 28,35 грамма, а тройская унция равна 31,1 грамму.

ПОЧЕМУ ЗОЛОТО БОЛЬШЕ ЦИЛИРУЕТСЯ В ДОЛЛАРАХ США?

Хотя вы можете покупать золото в любой валюте мира, важно понимать, что в конечном итоге все зависит от стоимости U.С. доллар. Учитывая, что США являются крупнейшей экономикой мира и одной из самых стабильных, доллар стал

резервная валюта, что означает, что она находится в значительных количествах у других правительств и крупных учреждений. Для расчетов по международным сделкам используются резервные валюты. С начала 20 века доллар США был

Для расчетов по международным сделкам используются резервные валюты. С начала 20 века доллар США был

доминирующая резервная валюта во всем мире.

ПОЧЕМУ ЦЕНЫ НА СЕРЕБРО И ЗОЛОТО ТАК РАЗНИЦА?

Причина, по которой цены на золото и серебро сильно различаются, сводится к одному простому факту: редкости.Чем меньше предложение металла, тем выше цена. Поэтому цены на золото, как правило, намного выше, чем на серебро, потому что его гораздо труднее достать. Причина

Предложение серебра намного больше, потому что его легче добывать, и его часто добывают как побочный продукт при добыче других металлов. Среднее содержание золота в магматических породах составляет 0,004 частей на миллион. Серебро появляется со ставкой 0,07

частей на миллион.

КАКАЯ СТОИМОСТЬ СООТНОШЕНИЯ ЗОЛОТА И СЕРЕБРА?

Соотношение золота и серебра показывает, сколько унций серебра нужно, чтобы купить унцию золота.Если соотношение составляет 60 к 1, это означает, что для покупки одной унции золота потребуется 60 унций серебра.