Прогноз курса доллара на 2020 год, сколько будет стоить доллар (USD) к рублю (RUB)

Прогноз курса доллара США на начало и конец 2020 года

Конвертировать

USD

На начало года

66.33 ₽

Средний курс

67.63 ₽

На конец года

66.81 ₽

На начало 2020 года курс доллара по ЦБ РФ 66.33 ₽.

Стоимость доллара США в сравнении с курсом на декабрь 2019, упала на четыре рубля сорок две копейки.

Прогнозируемый средний курс доллара на 2020 год составит 67.63 ₽

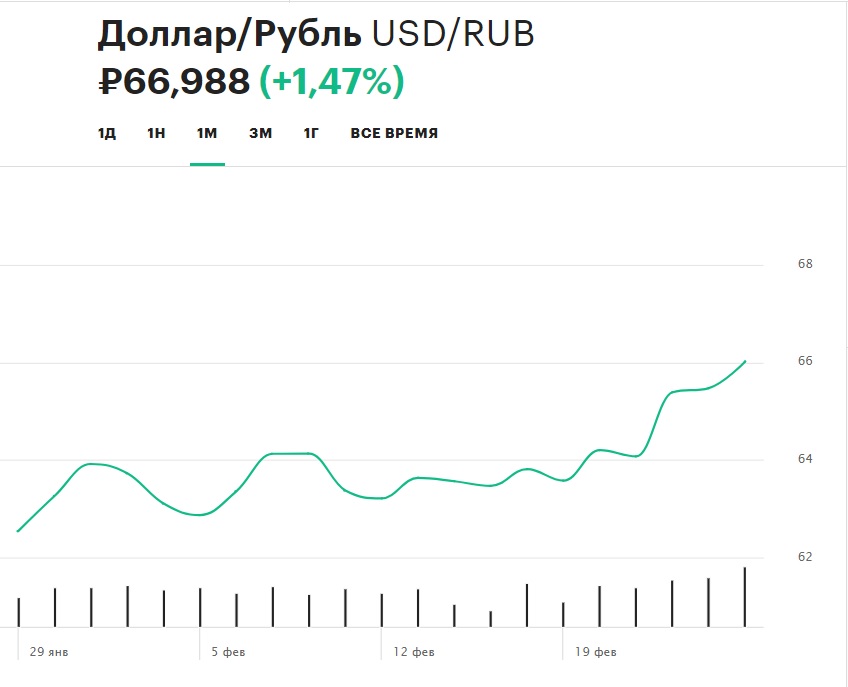

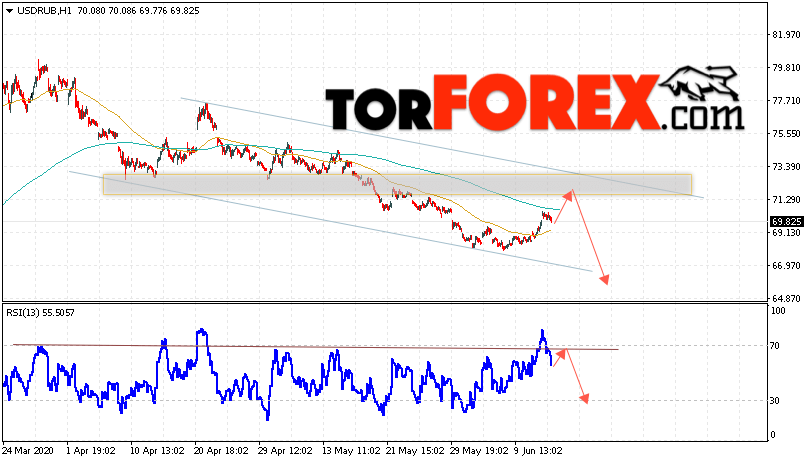

График прогноза курса доллара

На графике представлена динамика курса доллара США за день, неделю, месяц, в течение 2020 года в удобной графической форме.

Статистика в графике отображает рост и падение курса доллара США за различные промежутки времени, что позволяет делать вероятные прогнозы курсов одной валюты по отношению к другой.

Прогноз курса доллара США на 2020 год

| Месяц | На начало месяца | На конец месяца | Средний | Минимальный | Максимальный |

|---|---|---|---|---|---|

| Январь | 66.33 ₽ | 65.87 ₽ | 65.66 ₽ | 64.57 ₽ | 66.63 ₽ |

| Февраль | 66.84 ₽ | 65.72 ₽ | 65.64 ₽ | 64.9 ₽ | 66.74 ₽ |

| Март | 67.15 ₽ | 65.96 ₽ | 65.97 ₽ | 65.31 ₽ | 66.93 ₽ |

| Апрель | 66.73 ₽ | 66.2 ₽ | 66.05 ₽ | 65.59 ₽ | 67.03 ₽ |

| Май | 67. 08 ₽ 08 ₽ | 66.33 ₽ | 66.1 ₽ | 65.48 ₽ | 66.97 ₽ |

| Июнь | 67.45 ₽ | 66.34 ₽ | 66.38 ₽ | 65.64 ₽ | 67.14 ₽ |

| Июль | 67.63 ₽ | 66.61 ₽ | 66.47 ₽ | 65.79 ₽ | 67.25 ₽ |

| Август | 68.05 ₽ | 66.56 ₽ | 66.39 ₽ | 66.05 ₽ | 67.55 ₽ |

| Сентябрь | 67.87 ₽ | 66.89 ₽ | 66.81 ₽ | 66.19 ₽ | 67.61 ₽ |

| Октябрь | 68.21 ₽ | 67.03 ₽ | 66.89 ₽ | 66.3 ₽ | 67. 53 ₽ 53 ₽ |

| Ноябрь | 68.34 ₽ | 67.11 ₽ | 66.87 ₽ | 66.3 ₽ | 67.74 ₽ |

| Декабрь | 68.79 ₽ | 67.29 ₽ | 66.82 ₽ | 66.71 ₽ | 67.95 ₽ |

По мнению финансовых экспертов и аналитиков в течение предстоящего года доллар ожидает укрепление

Предполагаемые изменения курса обмена USD за RUB по месяцам:

- Январь 2020: Курс продажи составит 65.87 ₽

- Февраль 2020: Курс продажи составит 65.72 ₽

- Март 2020: Курс продажи составит 65.96 ₽

- Апрель 2020: Курс продажи составит 66.2 ₽

- Май 2020: Курс продажи составит 66.33 ₽

- Июнь 2020: Курс продажи составит 66.34 ₽

- Июль 2020: Курс продажи составит 66.61 ₽

- Август 2020: Курс продажи составит 66.

56 ₽

56 ₽ - Сентябрь 2020: Курс продажи составит 66.89 ₽

- Октябрь 2020: Курс продажи составит 67.03 ₽

- Ноябрь 2020: Курс продажи составит 67.11 ₽

- Декабрь 2020: Курс продажи составит 67.29 ₽

Распад Европы, крах доллара и господство России — безумный прогноз на 2020 год: Госэкономика: Экономика: Lenta.ru

Предсказуемость — фундамент экономического роста. Чем понятнее правила игры и причины изменений, тем очевиднее ведут себя инвесторы, вкладывая свои деньги в открытые, транспарентные экономики и выводя капиталы из закрытых, рискованных юрисдикций. Умение оценить и спрогнозировать риски — настоящий талант и доходное качество профессионального аналитика, однако сохранить объективность, а то и вовсе выйти за привычные рамки анализа — задача, с которой справится далеко не каждый. Безумные и правдоподобные прогнозы на 2020 год — в материале «Ленты.ру».

Каждый год датский Saxo Bank — главный экономист Стин Якобсен и его коллеги — готовят шокирующие предсказания для всего мира. Они пытаются взглянуть на известные всем события (уже прошедшие и только готовящиеся) под другим углом и не стесняются фантазировать. Результаты Якобсен презентует во многих городах на разных континентах, совершая целое турне. За месяц до наступления 2020 года он предлагает представить, что будет, если из Евросоюза выйдет еще одна страна, президентом США станет женщина, доллар рухнет, а в мире появится еще одна главная валюта. При этом Россию в смелых скандинавских прогнозах ждет только самое хорошее.

Они пытаются взглянуть на известные всем события (уже прошедшие и только готовящиеся) под другим углом и не стесняются фантазировать. Результаты Якобсен презентует во многих городах на разных континентах, совершая целое турне. За месяц до наступления 2020 года он предлагает представить, что будет, если из Евросоюза выйдет еще одна страна, президентом США станет женщина, доллар рухнет, а в мире появится еще одна главная валюта. При этом Россию в смелых скандинавских прогнозах ждет только самое хорошее.

Стин Якобсен

Фото: Saxo Bank

Материалы по теме

00:01 — 28 августа 2019

Вверх дном

Мировая экономика сходит с ума. Почему она больше не будет прежней?

Прогнозам Якобсена не стоит слепо верить, что признает и сам аналитик. Год назад он предсказывал переход Tesla под контроль Apple, нуждающейся в расширении влияния и продуктовой линейки; увольнение главы Федеральной резервной системы США Джерома Пауэлла разгневанным его политикой президентом Дональдом Трампом; резкое падение британского фунта из-за избрания премьером оппозиционера Джереми Корбина; крах телевизионного гиганта Netflix из-за слишком большого долгового бремени; отказ от расчета привычного всем ВВП. Наконец, датчанин и его коллеги предупреждали мир о мощнейшей вспышке на Солнце, из-за которой должны были выйти из строя многие электроприборы, а общий ущерб мировой экономике мог превысить два триллиона долларов.

Наконец, датчанин и его коллеги предупреждали мир о мощнейшей вспышке на Солнце, из-за которой должны были выйти из строя многие электроприборы, а общий ущерб мировой экономике мог превысить два триллиона долларов.

Все это (по крайней мере, пока) не сбылось, реальностью стала лишь предсказанная рецессия в немецкой экономике. Однако Якобсен продолжает настаивать: от следующего года — теперь уже 2020-го — стоит ждать самых непредсказуемых событий и явлений. Едва ли не главное из них — выход Венгрии из Евросоюза. Пока мир настороженно следит за переговорами Лондона и Брюсселя по поводу Brexit, в том же направлении готовится проследовать Будапешт. Причин несколько: тут и антиевропейская риторика премьер-министра Виктора Орбана, и санкции, введенные руководством ЕС против непослушного члена союза.

В прошлом году была активирована долгая бюрократическая процедура по статье 7 союзного договора, предполагающая наказание за отход от базовых для Европы ценностей. В случае Венгрии провинностью посчитали растущие националистические и антииммигрантские настроения и отказ от приема беженцев по национальной квоте. Главная из возможных мер — сокращение поступающих в страну субсидий, благодаря которым Будапешту удалось существенно улучшить финансовое положение. Очередные слушания должны состояться 10 декабря, а основные решения по делу ожидаются в следующем году, так что у Орбана и миллионов простых венгров может появиться веский повод для «развода после 15 лет брака», считает Стин Якобсен.

Главная из возможных мер — сокращение поступающих в страну субсидий, благодаря которым Будапешту удалось существенно улучшить финансовое положение. Очередные слушания должны состояться 10 декабря, а основные решения по делу ожидаются в следующем году, так что у Орбана и миллионов простых венгров может появиться веский повод для «развода после 15 лет брака», считает Стин Якобсен.

Элизабет Уоррен

Фото: Scott Morgan / Reuters

Материалы по теме

00:05 — 17 сентября 2019

Восточный рывок

Эти страны страдали от советского прошлого. Теперь они спасают экономику Европы

Главным событием по другую сторону Атлантики обещают стать выборы президента США, запланированные на ноябрь. И тут Saxo Bank снова видит почву для сюрпризов. По мнению аналитиков, республиканцу Трампу не просто не удастся сохранить пост — кандидат от демократов обойдет его с перевесом в 20 миллионов голосов. И станет им вовсе не бывший вице-президент Джо Байден, и не известный левак Берни Сандерс, а профессор экономики Элизабет Уоррен. В случае успеха она сделает то, что не удалось четырьмя годами раньше Хиллари Клинтон, — станет первой женщиной-президентом.

В случае успеха она сделает то, что не удалось четырьмя годами раньше Хиллари Клинтон, — станет первой женщиной-президентом.

За Уоррен должно сыграть наличие у нее четкой программы, которой не хватало демократам на прошлогодних промежуточных выборах в Конгресс. Тогда им удалось одержать уверенную победу, но выехать они смогли на единственном аргументе — ненависти к Трампу, указывает Якобсен. Теперь Уоррен, которая активно выступает за бесплатную медицину и отмену недоступной многим американцам страховки, поддерживают многие миллениалы (люди, выросшие на стыке тысячелетий) и домохозяйки, которые будут противостоять сторонникам Трампа, в первую очередь банкирам с Уолл-стрит.

Но выборы состоятся только в ноябре, а до этого у действующего президента будет достаточно времени, чтобы переманить избирателей. Помочь должно введение нового 25-процентного налога под предварительным названием «Америка превыше всего». Таким образом Трамп надеется продолжить торговую войну с Китаем даже после формального перемирия. Базой налога станет выручка иностранных компаний (в том числе зарубежных филиалов американских корпораций) на рынке США. Главная цель — не пополнить казну, а добиться переноса всего производства к себе. Фактически, это старые пошлины на новый лад, но Трамп будет упираться до последнего — ведь компании со всего мира могут получить освобождение от уплаты, стоит лишь перевезти заводы в американские города. Пока еще действующий президент уверен, что максимально протекционистская политика вернет ему былую популярность, но на деле она только даст дополнительные козыри демократам и персонально Уоррен, уверены в Saxo.

Базой налога станет выручка иностранных компаний (в том числе зарубежных филиалов американских корпораций) на рынке США. Главная цель — не пополнить казну, а добиться переноса всего производства к себе. Фактически, это старые пошлины на новый лад, но Трамп будет упираться до последнего — ведь компании со всего мира могут получить освобождение от уплаты, стоит лишь перевезти заводы в американские города. Пока еще действующий президент уверен, что максимально протекционистская политика вернет ему былую популярность, но на деле она только даст дополнительные козыри демократам и персонально Уоррен, уверены в Saxo.

Бурные события будут происходить и в Азии. Уставший от торговой войны Китай соберет вокруг себя другие страны региона и создаст новую резервную валюту под названием «азиатское право заимствования» (Asian Draw Right, или ADR). На расчеты в ней быстро перейдут и постоянно находящийся под западными санкциями Иран, и Россия, и члены ОПЕК (Организации стран-экспортеров нефти), все больше зависящие от азиатских потребителей. Мечта Москвы об уходе от доллара, которой прежде мешала как раз оплата нефтяных поставок в американской валюте, наконец осуществится.

Мечта Москвы об уходе от доллара, которой прежде мешала как раз оплата нефтяных поставок в американской валюте, наконец осуществится.

ADR имеет много схожих признаков с SDR — специальными правами заимствования, выпускаемыми Международным валютным фондом (МВФ) и имеющими силу только в пределах этой организации. Страны-члены МВФ используют SDR для расчетов с фондом, а также для учета части своих золотовалютных резервов. SDR официально не являются ни валютой, ни платежным средством. Курс SDR определяется ежедневно на основе корзины из пяти ведущих мировых валют.

Количество стран, хранящих резервы в американских гособлигациях, которые до сих пор считались эталоном надежности, резко сократится. Как следствие, Вашингтону станет значительно труднее восполнять как бюджетный, так и торговый дефициты. Доллар обесценится на 20 процентов относительно ADR (до двух долларов за одно ADR) и на 30 процентов относительно золота. Правда, выбор формы для новой резервной валюты выглядит странно даже для заведомо эпатажных прогнозов. Различные права заимствования еще никогда не выступали в роли полноценного платежного средства и представляли собой, скорее, квазивалюту, необходимую, например, для учета позиции той или иной страны в Международном валютном фонде. В качестве резервной обычно выбирается уже существующая валюта, причем происходит это естественным образом — по мере роста международных расчетов в ней.

Различные права заимствования еще никогда не выступали в роли полноценного платежного средства и представляли собой, скорее, квазивалюту, необходимую, например, для учета позиции той или иной страны в Международном валютном фонде. В качестве резервной обычно выбирается уже существующая валюта, причем происходит это естественным образом — по мере роста международных расчетов в ней.

Словно в противовес решительной Азии многие развивающиеся страны продолжат погружаться в собственные проблемы. Самым показательным примером станет ЮАР, экономика которой уже несколько лет зависит от электрической госкомпании ESKOM и ее огромного — почти в девять процентов ВВП — долга. Власти регулярно выделяют новые средства из бюджета, но их раз за разом оказывается недостаточно, поскольку выручка ESKOM не покрывает операционные расходы и проценты кредиторам. Виной тому слишком низкая платежеспособность населения — компания обеспечивает электроэнергией около 95 процентов жителей страны.

Фото: Mike Hutchings / Reuters

Материалы по теме

00:02 — 25 сентября 2019

В 2020 году правительству ЮАР придется еще больше увеличить расходы на свою главную корпорацию. Платой станут выросший сразу на 60 процентов (с четырех до 6,5 процента ВВП) дефицит бюджета — рекордно большой за последние 10 лет, и переваливший за 50 процентов ВВП госдолг. Внешние инвесторы, видя бесполезность прежних мер, перестанут вкладываться в южноафриканскую экономику, национальная валюта — рэнд — ослабеет с 15 до 20 за доллар. Страна окажется на грани дефолта, когда правительство будет просто не в состоянии расплачиваться по взятым на себя обязательствам. Следом остальные развивающиеся страны «тоже будут затянуты в пропасть», а разница в уровне благополучия между ними и признанными лидерами достигнет максимума за долгие годы, уверен Якобсен.

Платой станут выросший сразу на 60 процентов (с четырех до 6,5 процента ВВП) дефицит бюджета — рекордно большой за последние 10 лет, и переваливший за 50 процентов ВВП госдолг. Внешние инвесторы, видя бесполезность прежних мер, перестанут вкладываться в южноафриканскую экономику, национальная валюта — рэнд — ослабеет с 15 до 20 за доллар. Страна окажется на грани дефолта, когда правительство будет просто не в состоянии расплачиваться по взятым на себя обязательствам. Следом остальные развивающиеся страны «тоже будут затянуты в пропасть», а разница в уровне благополучия между ними и признанными лидерами достигнет максимума за долгие годы, уверен Якобсен.

Однако России в кои-то веки волноваться не о чем. Нефтегазовая отрасль, долгое время воспринимавшаяся как обуза и даже проклятие для национальной экономики, в 2020-м снова будет толкать ее вперед. Благодаря сделке с ОПЕК, впервые заключенной в 2016 году, мировые цены на нефть удастся поднять до 90 долларов за баррель, что позволит еще больше наполнить резервы и начать наконец инвестировать их. Одновременно спад будет переживать зеленая энергетика: из-за непредвиденно дорогих исследований себестоимость производства вдвое превысит доходы, низкая окупаемость приведет к закрытию многих проектов, что только повысит спрос на традиционное топливо.

Одновременно спад будет переживать зеленая энергетика: из-за непредвиденно дорогих исследований себестоимость производства вдвое превысит доходы, низкая окупаемость приведет к закрытию многих проектов, что только повысит спрос на традиционное топливо.

Фото: Пресс-служба ПАО «НК Роснефть» / РИА Новости

Материалы по теме

00:01 — 27 ноября 2019

Сыграли в черную

Европа и США привыкли править нефтяным рынком. Теперь им придется потесниться

При этом усилия экологов во главе со школьницей-активисткой из Швеции Гретой Тунберг не пройдут даром — мир продолжит пересаживаться на электромобили. Но и тут России будет чем ответить: наша страна является крупнейшим производителем палладия — металла, используемого в автомобилестроении для снижения выбросов. В 2020 году его востребованность в мире вырастет. То же самое произойдет с никелем, который вытеснит кобальт в качестве главного сырья для автомобильных аккумуляторов. Благодаря внутренним ограничениям в Индонезии Россия и ее главный игрок на этом рынке — «Норникель» — останутся практически без конкурентов. Таким образом Москва успешно сыграет на двух фронтах и поймает сразу двух зайцев.

Таким образом Москва успешно сыграет на двух фронтах и поймает сразу двух зайцев.

«До сих пор у меня было мало поводов для оптимизма в отношении России. Каждый раз, когда я приезжал сюда, меня уверяли, что в вашей экономике вот-вот произойдет рывок. Но по возвращении выяснялось, что он откладывается, а воз и ныне там, — говорит Стин Якобсен. — Но на этот раз мне придется констатировать, что следующий год действительно должен стать удачным для вашей страны». В целом мир ждут большие перемены, не устает повторять он: «И это отнюдь не потому, что так хочу я или Saxo Bank. Просто мир склонен меняться». И даже если большинство предсказаний через год будет восприниматься как неудачная попытка ткнуть пальцем в небо, мы все сможем как минимум посмотреть в будущее шире, чем обычно.

Прогноз курса доллара и евро в январе 2021

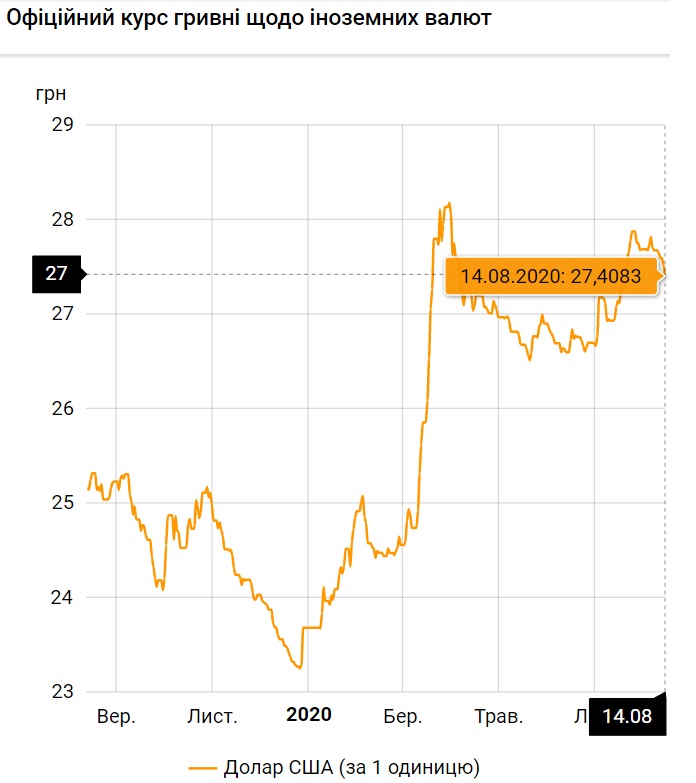

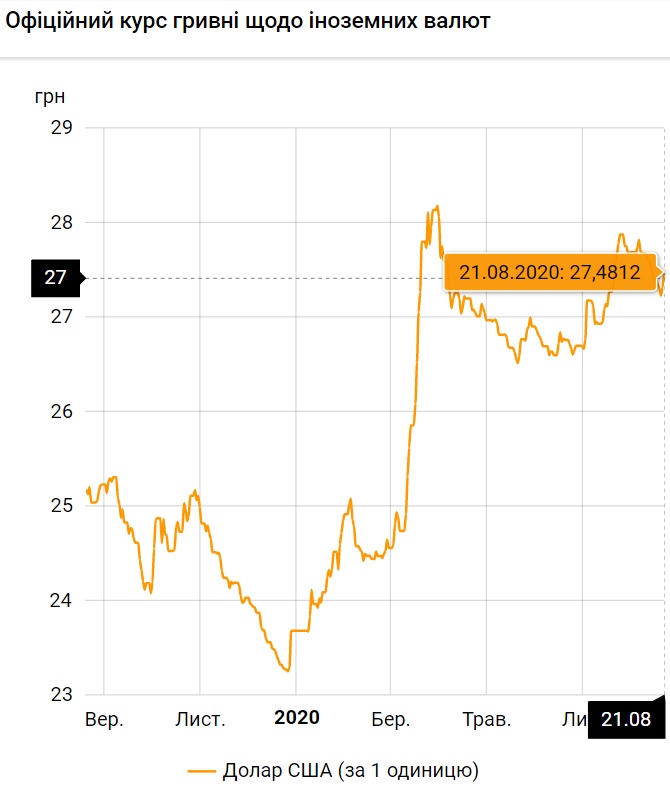

После резкого падения гривны в конце 2020 года с начала нового, 2021-го, курс национальной валюты по отношению к доллару и евро начал укрепляться. Так, за первые две недели гривна по отношению к доллару подорожала с 28,27 грн до 28,06, а по отношению к евро — с 34,7 грн до 33,99.

Так, за первые две недели гривна по отношению к доллару подорожала с 28,27 грн до 28,06, а по отношению к евро — с 34,7 грн до 33,99.

расспросило экспертов и финансистов о том, на каком уровне будут гривна, доллар, евро и российский рубль во второй половине января 2021 года, какие факторы будут влиять на стоимость валют, а также о том, стоит ли их покупать в данный период времени.

Почему упала гривна в конце 2020-го и какие факторы повлияют на доллар в январе 2021 года

Резкий рывок в виде падения гривны в конце 2020 года был связан с тем, что Министерство финансов тратило деньги, которые успело насобирать, что является стандартной украинской практикой — осуществлять расходы в конце года, объясняет специалист отдела продаж долговых ценных бумаг инвестиционной компании Dragon Capital Сергей Фурса.

Присоединяйтесь к нам в Telegram!

«Сейчас же идет стабилизация курса: гривна абсорбируется и возвращается к более или менее равновесному уровню. Каких-то значительных колебаний мы, скорее всего, не увидим, поскольку ситуация для гривны остается благоприятной — экспорт сильный. Поэтому на данный момент ситуация выглядит очень спокойной».

Каких-то значительных колебаний мы, скорее всего, не увидим, поскольку ситуация для гривны остается благоприятной — экспорт сильный. Поэтому на данный момент ситуация выглядит очень спокойной».

Сергей Фурса

Специалист отдела продаж долговых ценных бумаг ИК Dragon Capital

Сергей Фурса

Специалист отдела продаж долговых ценных бумаг ИК Dragon Capital

Управляющий партнер компании «Атлант Финанс» Юрий Нетесаный отмечает следующие факторы влияния на курс гривны в январе 2021 года:

- сотрудничество с Международным валютным фондом. От дальнейшего сотрудничества с этой организацией зависят транши и других международных финансовых институтов и в какой-то мере даже продажа ОВГЗ нерезидентам и другим портфельным инвесторам.

- Активность нерезидентов на аукционах Минфина по размещению ОВЗГ. Если министерство и дальше будет размещать ОВГЗ по завышенным процентным ставкам, которые будут интересны нерезидентам, то последние продолжат активно покупать эти ценные бумаги. Если процентные ставки будут менее 10% годовых, таких покупок будет значительно меньше или вообще не будет.

- Продолжение карантинных ограничений. В случае продления карантинных ограничений после 24 января стоит ожидать укрепления доллара на межбанке и в обменниках.

- Участие регулятора в торгах на межбанковском валютном рынке с интервенциями по покупке и продаже валюты. Сегодня регулятор достаточно четко держит диапазон курса валюты в рамках 28 — 28,5 грн за доллар. Мы ожидаем, что такая тенденция сохранится и в январе. Это означает, что когда курс приближается к 28 грн за доллар, регулятор начинает покупать больше валюты, а когда котировки приближаются к уровню 28,5 грн — продавать, тем самым удовлетворяя предложение или спрос на валюту и зарабатывая на курсовых колебаниях.

- Активность экспортеров и импортеров. Импорт энергоресурсов будет повышенным до марта 2021 года, что заставит импортеров покупать больше валюты на межбанке для обслуживания своих международных контрактов. Что касается импорта, то одними из ключевых импортеров являются аграрии, которые в начале марта начнут подготовку к посевной компании. Это подтолкнет аграриев продавать больше валюты на межбанке, что вместе с сокращением спроса на энергоресурсы будет способствовать укреплению или как минимум сохранению позиций гривны на межбанковском валютном рынке.

Подписывайтесь на нас в Google News!

Что повлияет на доллар в 2021 году

Что касается курса доллара на весь 2021 год, то, по мнению аналитика инвесткомпании Concorde Capital Евгении Ахтырко, дефицит торгового баланса в 2021 году будет увеличиваться по мере восстановления импорта, что в свою очередь будет способствовать повышению спроса на валюту и создавать девальвационное давление.

«Как и в 2020 году, на рынок, вероятно, будут влиять и психологические факторы, связанные с негативным новостным фоном, влияющим на настроения участников валютного рынка. Наиболее вероятный сценарий – умеренная девальвация не более 5% за год», — объяснила Ахтырко.

Она также назвала в качестве возможного сценария укрепление гривны вследствие притока валюты от инвесторов-нерезидентов. Если их интерес к рынку гривневых ОВГЗ возрастет, то можно ожидать, что дополнительный приток валюты может стать достаточным для укрепления курса, как это было в 2019 году.

Что повлияет на евро и рубль в январе 2021 года

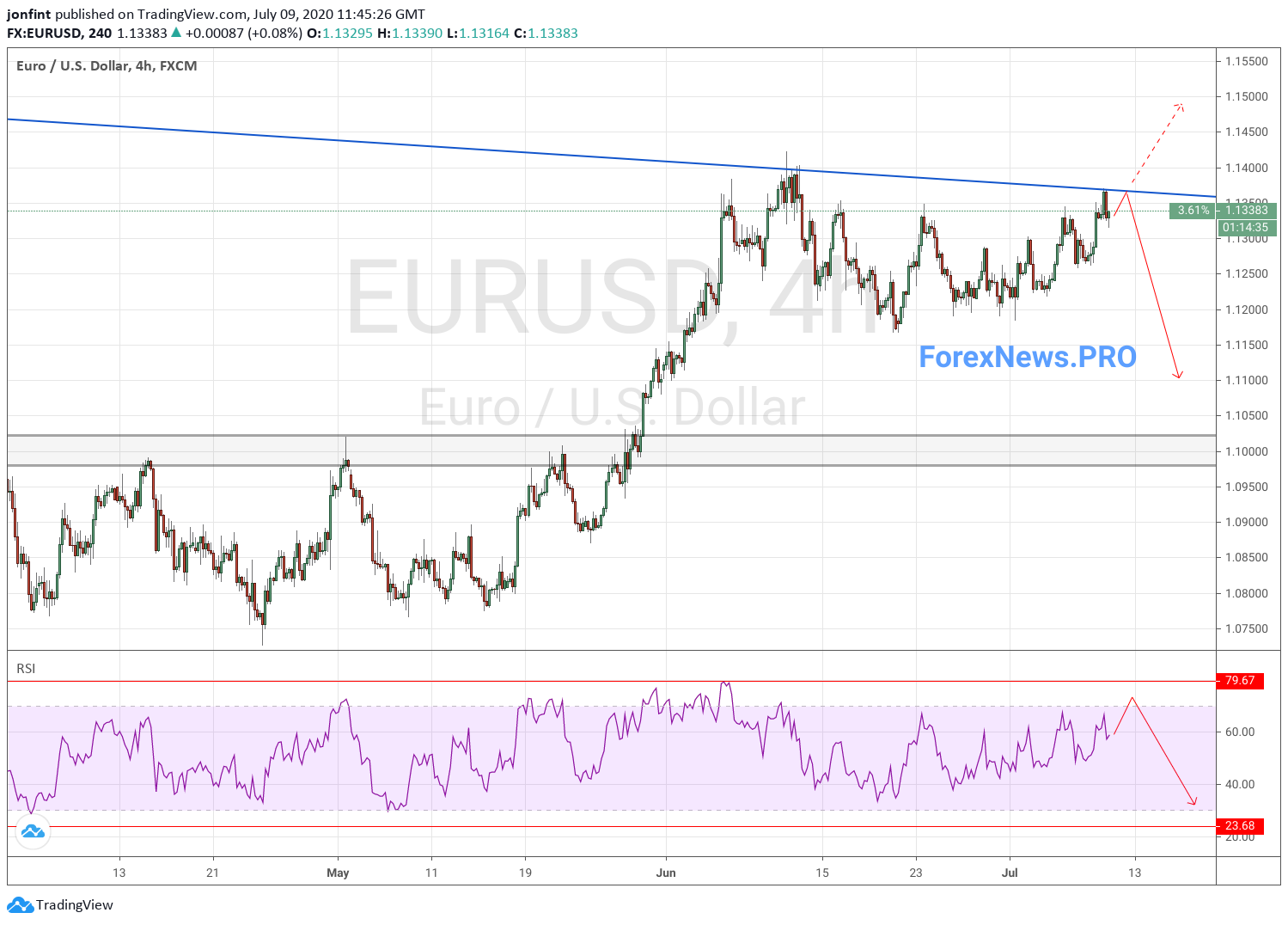

Что касается евро, то Нетесаный отмечает, что курс данной валюты в Украине зависит от международного валютного рынка, а именно от котировок евро/доллар на нем. Сейчас тренд по евро меняется: если до Нового года за один евро давали 1,23-1,24 доллара, то сегодня — $1,21-1,22.

Рубль в свою очередь в январе будет укрепляться.

«Это в первую очередь связано с ростом экспорта России.

Поскольку одной из главных экспортных составляющих экономики РФ являются энергоресурсы, а именно газ и нефть, спрос на которые до марта достаточно большой, стоит ожидать дальнейшего укрепления рубля по отношению к гривне на протяжении всего января», — объясняет эксперт.

Прогноз курса доллара, евро и рубля в Украине

Эксперты Ukraine Economic Outlook прогнозируют, что с 12 до 19 января курс доллара в Украине будет в коридоре $27,9 — 28,2 грн. В своем экономическом обзоре эксперты отмечают, что тренд на укрепление гривны в Украине продлится до конца января и сдерживать его будут только возможные интервенции Национального банка для «смягчения» ревальвации. При этом в последующие две недели рынок сохранит низкую активность, что поддержит тренд на укрепление гривны при условии стабильных валютных поступлений.

По прогнозу же «Атлант Финанс», котировки доллара до конца января в Украине большую часть времени будут в диапазоне 28 — 28,5 грн за доллар с возможным расширением данного диапазона до 27,7 — 28,7 грн за доллар при пиковых значениях в краткосрочной перспективе.

Ахтырко же считает наиболее вероятным курс на уровне 28 — 28,3 грн за доллар.

«Евро, по нашим прогнозам, в январе большую часть времени будет находиться в диапазоне 33,5 — 34,5 грн за евро с возможным переходом в широкий коридор в диапазоне 33 — 35 грн за евро при пиковых значениях в краткосрочной перспективе. Что касается российского рубля, то мы прогнозируем курс этой валюты в диапазоне 0,37 — 0,39 грн за один рубль в широком коридоре. Большую часть января стоит ожидать курс в диапазоне 0,38 — 0,39 грн за рубль».

Юрий Нетесаный

Партнер «Атлант-Финанс»

Юрий Нетесаный

Партнер «Атлант-Финанс»

Советы по покупке валют в январе-2021

Сегодня покупка рубля не является хорошей перспективой, отмечает Нетесаный. Он советует сконцентрировать свое внимание на покупке доллара и евро, причем только в разрезе краткосрочной перспективы (на срок около одного месяца). Покупать доллар стоит по курсу 27,7-27,8 грн за доллар, а евро — 33-33,5 грн.

Он советует сконцентрировать свое внимание на покупке доллара и евро, причем только в разрезе краткосрочной перспективы (на срок около одного месяца). Покупать доллар стоит по курсу 27,7-27,8 грн за доллар, а евро — 33-33,5 грн.

«Не стоит забывать и о том, что риски при покупке валюты в краткосрочной перспективе значительно выше, поскольку такие покупки переходят из сферы сбережений в сферу спекулятивных операций и при укреплении национальной валюты могут привести к финансовым потерям. А сезонного укрепления национальной валюты стоит ожидать уже в марте», — резюмирует эксперт.

Ошибка в тексте? Выделите её мышкой и нажмите: Ctrl + Enter

МЭР улучшило все параметры прогноза по российской экономике | 14.09.20

Ситуация в экономике России начинает стабилизироваться после кризиса, вызванного ограничительными мерами и остановкой большей части предприятий из-за карантина, а сам кризис не приобрел системного характера. Согласно базовому варианту обновленного прогноза социально-экономического развития РФ до 2023 года, подготовленного Минэкономразвития (есть в распоряжении ТАСС), ВВП России в текущем году будет падать медленнее, чем прогнозировалось в мае: на 3,9% вместо 5%. В пресс-службе Минэкономразвития журналистам сегодня сообщили, что прогноз внесен в правительство.

Согласно базовому варианту обновленного прогноза социально-экономического развития РФ до 2023 года, подготовленного Минэкономразвития (есть в распоряжении ТАСС), ВВП России в текущем году будет падать медленнее, чем прогнозировалось в мае: на 3,9% вместо 5%. В пресс-службе Минэкономразвития журналистам сегодня сообщили, что прогноз внесен в правительство.

Министерство ожидает, что в последующие годы экономика России перейдет к росту: в 2021 году ВВП будет расти на 3,3%, в 2022 году — на 3,4%, в 2023 году — на 3%. Возвращение ВВП РФ к докризисным значениям ожидается в третьем квартале 2021 года. Улучшен прогноз и по другим показателям, в частности, рубль в 2020-2021 годах будет крепче, чем планировалось в мае, а нефть — дороже. Кроме того, министерство улучшило свои оценки по реальным доходам населения и зарплате, потребительскому спросу и инвестициям. Также Минэкономразвития скорректировало в сторону улучшения оценку спада промпроизводства и ожидает не такого глубокого снижения показателей экспорта и импорта.

По словам источника в Минэкономразвития, нынешняя ситуация в экономике не требует новых мер поддержки населения и бизнеса, какие принимались в рамках антикризисного пакета, — обсуждаются лишь меры в рамках существующих бюджетных ограничений. Он отметил, что кризис не приобрел системного характера, а оказался локализован в рамках предприятий малого и среднего бизнеса в ряде отраслей: розничной торговле, общепите, платных услугах, перевозках, производстве потребительских товаров. Кроме того, сложная экономическая ситуация не перешла в кризис неплатежей. По данным министерства, экономический спад затронул в незначительной степени системообразующие организации: в июне в зоне риска было около 400 компаний из списка системообразующих, сейчас это порядка 250 компаний. Восстановление пострадавшего малого и среднего бизнеса, а также потребительского сектора ожидается в 2021 году.

По словам источника в Минэкономразвития, правительство рассмотрит макропрогноз 17 сентября.

Рынок труда

Согласно обновленному прогнозу, Минэкономразвития ожидает снижения реальных располагаемых доходов населения на 3% в 2020 году вместо 3,8%, которые прогнозировались в мае. Уже в 2021 году реальные доходы россиян вырастут на 3% на фоне низкой базы 2020 года, в 2022 году рост составит 2,4%, в 2023 году — 2,5%. Реальная зарплата также будет расти: на 1,5% — в 2020 году, на 2,2% — в 2021 году и в 2022 году, на 2,5% — в 2023 году.

Уже в 2021 году реальные доходы россиян вырастут на 3% на фоне низкой базы 2020 года, в 2022 году рост составит 2,4%, в 2023 году — 2,5%. Реальная зарплата также будет расти: на 1,5% — в 2020 году, на 2,2% — в 2021 году и в 2022 году, на 2,5% — в 2023 году.

Оценка по уровню безработицы в 2020 году осталась без изменений: по итогам года безработица будет на уровне 5,7% от числа занятых, в 2021 году прогнозируется снижение уровня безработицы до 5,2%, в 2022 году — до 4,7%, в 2023 году — до 4,6%.

Укрепление рубля и стабильная инфляция

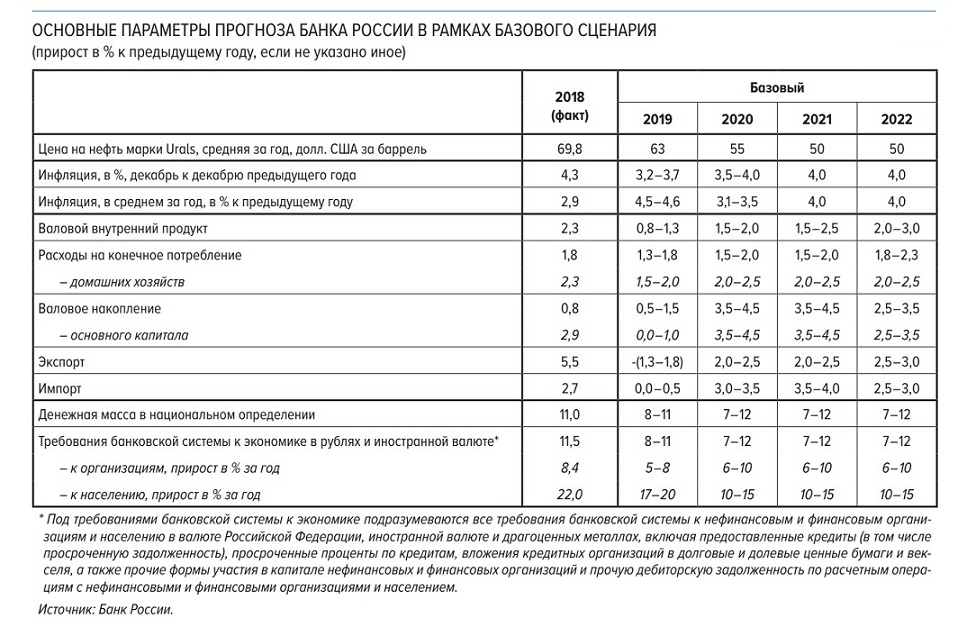

Рубль укрепится до 71,2 рубля за доллар в 2020 году и до 72,4 рубля за доллар в 2021 году по сравнению с майским прогнозом (72,6 рубля за доллар и 74,7 рубля за доллар соответственно), ожидают в Минэкономразвития.

«В дальнейшем горизонте курс рубля будет ослабляться в номинальном выражении, в реальном эффективном выражении [курс] остается стабильным», — заявил журналистам источник в министерстве.

В последующие годы, согласно прогнозу, среднегодовой курс рубля составит 73,1 рубля за доллар в 2022 году и 73,8 рубля за доллар в 2023 году.

Также Минэкономразвития не видит существенных инфляционных рисков для российской экономики до 2023 года, заявил источник.

«Нам удалось сохранить макроэкономическую стабильность. Да, инфляция немного выросла, до 3,6% в июле, но это следствие восстановления спроса. И осеннее ослабление рубля инфляцию не раскрутило. В текущей ситуации риски для макроэкономической стабильности со стороны внешних факторов ограничены. Инфляция по-прежнему остается ниже целевого значения ЦБ На прогнозном горизонте не видим существенных инфляционных рисков», — сказал представитель министерства.

Прогноз по инфляции на конец года скорректирован министерством незначительно в пределах таргета ЦБ. Согласно макропрогнозу, в 2020 году инфляция составит 3,8%, 3,7% — в 2021 году и 4% — в 2022 и 2023 годах.

Цены на нефть

Среднегодовая цена нефти марки Urals составит 41,8 доллара за баррель в 2020 году, далее она будет расти до 45,3 доллара за баррель в 2021 году, 46,6 доллара за баррель в 2022 году и 47,5 доллара за баррель в 2023 году, говорится в обновленном прогнозе социально-экономического развития России.

Таким образом, министерство улучшило прогноз по среднегодовой цене нефти по сравнению с майским прогнозом. В его предыдущей версии цена Urals прогнозировалась на уровне 31,1 доллара за баррель в текущем году, 35,4 доллара за баррель в 2021 году, 42,2 доллара за баррель в 2022 году и 45,6 доллара за баррель в 2023 году.

Кроме того, Минэкономразвития заложило в прогноз по ВВП России на 2022-2023 годы окончание сделки ОПЕК+ в 2022 году, которая сейчас ощутимо влияет на показатели экономики. Вклад в ВВП от сделки в этом году может составить от -1,1 до -1,2 процентного пункта, отмечает источник.

Потребительский рынок

Оборот розничной торговли в России, по оценкам министерства, снизится на 4,2% в 2020 году вместо 5,2%. В то же время в 2021 году оборот розничной торговли вырастет на 5,1%, в 2022 году — на 2,9%, в 2023 году — на 2,8%.

Объем платных услуг населению в текущем году упадет чуть меньше, чем ожидалось ранее, — на 10,3% (вместо 10%).

По данным источника в Минэкономразвития, показатели по потребительскому рынку, несмотря на восстановление, министерство оценивает осторожно. «Хотя и статистика это подтверждает и данные ККТ (контрольно-кассовой техники — прим. ТАСС), но от 8% до 10% в нынешнем потребительском спросе — это непостоянные факторы: отложенный спрос, закрытие границ в период отпусков, и это дополнительные меры поддержки населения. Поэтому мы понимаем, что это все имеет конечную дату», — отметил источник.

«Хотя и статистика это подтверждает и данные ККТ (контрольно-кассовой техники — прим. ТАСС), но от 8% до 10% в нынешнем потребительском спросе — это непостоянные факторы: отложенный спрос, закрытие границ в период отпусков, и это дополнительные меры поддержки населения. Поэтому мы понимаем, что это все имеет конечную дату», — отметил источник.

Инвестиции и экспорт

Минэкономразвития улучшило оценку по снижению инвестиций в основной капитал в РФ до 6,6% в 2020 году вместо 12% с перспективой роста в 2021-2023 годах (на 3,9%, 5,3% и 5,1% соответственно).

МЭР планировало в мае, что провал по инвестициям будет глубже, а отскок произойдет быстрее, отмечает собеседник в министерстве.

Он добавил, что Минэкономразвития ожидает новый приток инвесторов за счет запуска соглашения по защите и поощрению капиталовложений, которое уже внесено в правительство.

Экспорт товаров из РФ в 2020 году сократится на 23,5% (вместо 36%, прогнозируемых в мае), до 321,3 млрд долларов, импорт снизится на 7,6% (вместо 21,3%), до 235,2 млрд долларов, следует из прогноза.

В последующие три года министерство прогнозирует постепенное восстановление показателей. Так, экспорт товаров из РФ в 2021 году возрастет до 354,6 млрд долларов, в 2022 году — до 381,7 млрд долларов, в 2023 году — до 403,1 млрд долларов. Импорт товаров в РФ в 2021 году составит 249,9 млрд долларов, в 2022 году — 267,3 млрд долларов, в 2023 году — 284,7 млрд долларов.

Информационное агентство России ТАСС

Россия снизит процентные ставки в 2020 году, что поможет экономике расти в 2021 году: опрос Reuters

МОСКВА (Рейтер). Сочетание экономического спада и сдержанных инфляционных рисков позволит России снова снизить процентные ставки в этом году, открыв путь к более сильному рубль и восстановление экономики в 2021 году, показал опрос экономистов и аналитиков в понедельник.

ФОТО ФАЙЛА: Рабочий смотрит на строительную площадку в Москве, Россия, 2 июля 2020 года. REUTERS / Шамиль Жуматов

Россия пострадала от снижения цен на нефть и глобальной пандемии коронавируса, что привело к блокировке, которая вызвала полную масштабный экономический кризис, побудивший центральный банк снизить ставки.

Российские рынки также оказались под давлением в этом месяце из-за политического кризиса в соседней Беларуси, а также из-за предполагаемого отравления критика Кремля Алексея Навального.

Консенсус-прогноз 21 аналитика и экономиста предполагал, что центральный банк может снизить свою базовую ставку до 4% уже в сентябре, хотя он также может оставить ставку на уровне 4,25%.

«Повышенная волатильность на долговом и валютном рынке увеличивает вероятность того, что Банк России возьмет паузу в сентябре.18 рейтинговое заседание », — сказал Кирилл Соколов, главный экономист Совкомбанка.

«В случае стабилизации геополитического фона Банк России может снизить ключевую ставку на 25 б.п. до 4%».

Опрос показал, что в этом случае ключевая ставка останется на уровне 4% до 2021 года.

По прогнозам, в этом году инфляция завершится на уровне 3,7%, как и в опросе в конце июля.

Основное влияние снижения ставок проявится через несколько месяцев, но оно должно помочь экономике восстановиться в будущем.

В 2020 году нефтяная экономика сократится на 4.7%, прежде чем вернуться к росту во втором квартале 2021 года. В целом за 2021 год экономика вырастет на 3,2%, показал опрос. Предыдущий ежемесячный опрос предсказывал сокращение на 4,3% в этом году и рост на 2,7% в следующем году.

Большинство прогнозов в опросе Reuters основывались как минимум на 10 индивидуальных прогнозах.

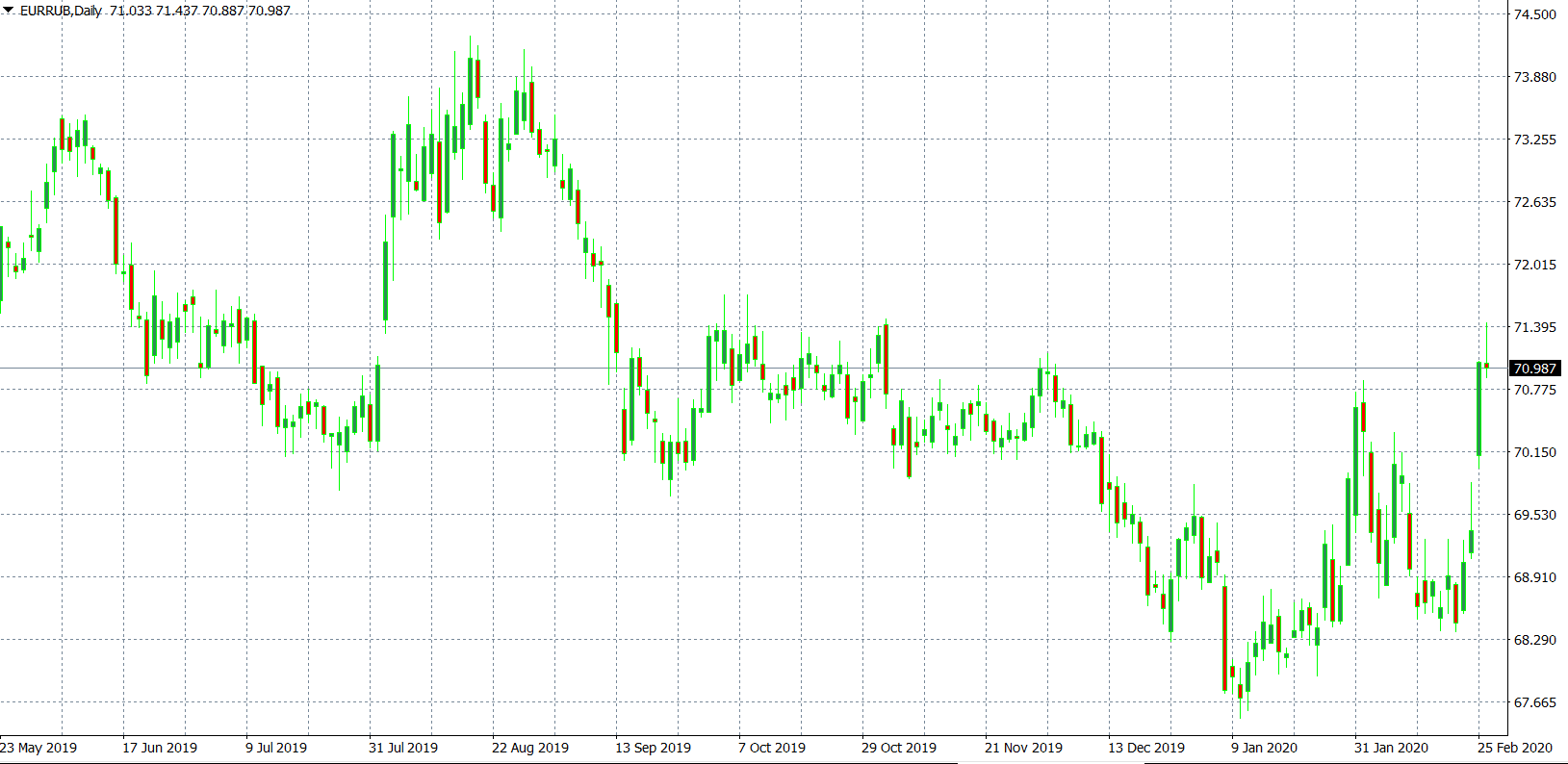

Перспективы курса рубля по отношению к евро немного ухудшились и практически не изменились по отношению к доллару, но ожидалось, что курс валюты укрепится с текущих уровней.

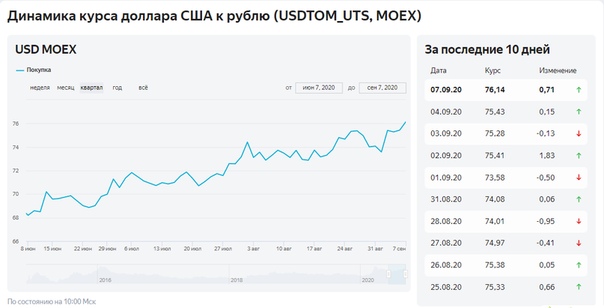

«Мы полагаем, что в ближайшие 1-2 недели курс рубля вернется к 72-74 по отношению к доллару», — сообщили в BCS Brokerage, сохранив прогноз на конец года на уровне 69,6.

Опрос показал, что через 12 месяцев ожидается, что рубль будет торговаться на уровне 70,33 за доллар и 82,73 за евро. Предыдущий опрос прогнозировал обменные курсы на уровне 70,50 и 81,67 соответственно.

В понедельник официальный курс рубля, установленный центральным банком, составлял 74,64 за доллар и 88,74 за евро.

Отчетность Андрея Остроуха; Дополнительный репортаж Елены Фабричной; Редакция Хью Лоусона

Рубль должен вернуться к равновесному уровню к концу 2020 года после ослабления в сентябре — Business & Economy

МОСКВА, 27 сентября./ ТАСС /. Ослабление курса российской национальной валюты с 1 по 25 сентября связано с корректировкой в сторону увеличения оценки геополитических и других рисков участниками финансового рынка из-за временных факторов, а по мере их снижения курс рубля, как ожидается, вернется к своему фундаментальному значению. уровней в конце 2020 или начале 2021 года, согласно прогнозу социально-экономического развития страны на 2021 год и плановому периоду 2022 и 2023 годов, предоставленному Минэкономразвития.

Среднегодовой курс рубля в 2020 году составит 71,2 рубля за доллар, считают в ведомстве. «С 1 по 25 сентября курс иностранной валюты в среднем достиг 75,2 рубля за доллар, что связано с корректировкой оценок риска участниками финансового рынка в сторону повышения из-за временных факторов. По мере их исчерпания ожидается возврат курса рубля к фундаментальным значениям. уровня на конец 2020 — начало 2021 года. Средний годовой обменный курс рубля в целом в 2020 году прогнозируется на уровне 71.2 доллара за доллар »согласно документу.

По мере их исчерпания ожидается возврат курса рубля к фундаментальным значениям. уровня на конец 2020 — начало 2021 года. Средний годовой обменный курс рубля в целом в 2020 году прогнозируется на уровне 71.2 доллара за доллар »согласно документу.

«Рост волатильности на мировых финансовых рынках и падение цен на нефть с марта сопровождалось ослаблением национальной валюты. Курс рубля вырос с 63,9 рубля за доллар в феврале до 73,1 рубля за доллар и 75,2 рубля за доллар в среднем в Март и апрель соответственно (пиковым уровнем 23 апреля было 77 рублей за доллар). При этом сбалансированная макроэкономическая политика и значительный объем накопленных резервов позволили ограничить негативные последствия для российского финансового и валютного рынка », — пояснили в ведомстве.

Экспорт в поддержку рубля

Минэкономразвития России ожидает роста внешнего спроса на основные статьи российского экспорта на фоне постепенного восстановления мировой экономики.

«При этом в структуре экспорта будет доминировать ненефтегазовый экспорт (доля превышает 50% в 2021-2023 годах по сравнению с 43% в 2019 году). Рост импорта будет умеренным (импорт товаров: + 4,3-4,7% в реальном выражении. в 2022-2023 гг. после восстановления на 5,1% в 2021 г.) В этих условиях ожидается сохранение профицита текущего счета платежного баланса на протяжении всего прогнозного горизонта (1.6-1,8% ВВП в 2021-2023 гг.), Что, в свою очередь, окажет стабилизирующее влияние на динамику обменного курса », — говорится в документе.

Рост импорта будет умеренным (импорт товаров: + 4,3-4,7% в реальном выражении. в 2022-2023 гг. после восстановления на 5,1% в 2021 г.) В этих условиях ожидается сохранение профицита текущего счета платежного баланса на протяжении всего прогнозного горизонта (1.6-1,8% ВВП в 2021-2023 гг.), Что, в свою очередь, окажет стабилизирующее влияние на динамику обменного курса », — говорится в документе.

Валютный прогноз — Что будет с рублем, евро и долларом в 2020 году?

Посмотрите, что ждет рубль, евро и доллар в этом году

Рынок

По понятным причинам участники готовы к бурному 2020 году.

Инвесторы по-прежнему обеспокоены перспективами рецессии в США.

экономика, которая может распространиться на другие части мира.

ФРС

официальные лица пытаются успокоить рынки и преуменьшить риски рецессии.

Тем не менее инвесторы относятся к таким высказываниям с недоверием. Действительно, там

это малая вероятность спада в экономике США.

Однако никто

Можно сказать, что этот шанс практически равен нулю. Этот сценарий дает ключ к дальнейшим

события на финансовых рынках и на Forex в частности.

Как всегда

случается, доллар США укрепляется в период экономических и финансовых

беспорядки в США по простой причине.Американский финансовый сектор — это

крупнейший инвестор в мировую экономику.

Как только

США впадают в финансовые затруднения, их банки, инвестиционные и пенсионные фонды

обычно действуют в соответствии с одним и тем же решением. Фактически они спешат закрыть все свои

позиции на зарубежных финансовых рынках.

Это вызывает

массивный приток иностранного капитала в США, что повысило спрос на США

доллар. Дело в том, что американские инвесторы хотят перестраховаться на фоне растущего

вероятность рецессии в отечественной экономике.

Другими словами, опасения по поводу рецессии являются катализатором

рост доллара США в течение всего 2020 года.

Перспективы политики Федеральной резервной системы на 2020 год

Второй

Весомым аргументом в пользу силы доллара является политика Федеральной резервной системы.

Джером Пауэлл, похоже, готов взять паузу в сокращении официальных средств

ставка.

При этом

время, динамика потребительской инфляции и условия на рынке труда

указывают на то, что настало время для повышения ставок.

Кроме того,

внимательно изучающие макроэкономические данные США, эксперты выражают озабоченность по поводу непрерывного роста

товарных запасов США.

Это предупреждает о

возрастающие риски кризиса перепроизводства. Еще один фактор, который следует иметь в виду:

что Федеральная резервная система традиционно повышает ставку рефинансирования на фоне

первые признаки экономического кризиса.

Между тем

Центробанк США предпочитает осторожный подход. Вряд ли потребуется радикальное

мер как минимум до начала осени.Регулятор будет действовать как

целесообразно, особенно в случае, если финансовые рынки выйдут на крайний

волатильность.

Такой ролик

каботажное судно обычно подрывает доверие инвесторов, так что доллар США может

кратковременное падение стоимости.

Примечательно, что слабость доллара — временное явление.

эффект в таких ситуациях, который всегда случался во время рыночных потрясений.

В конечном итоге американская валюта обязательно восстановится по указанным выше причинам.

EUR обречены на провал?

Итак, большая часть рынка

участники делают ставку на силу доллара США.С другой стороны,

перспективы евро не столь однозначны. Ввиду масштабного финансового

рынок в США, а также решающее влияние ФРС, единой европейской

валюта должна будет присоединиться к другим мировым валютам. Другими словами, евро

вероятно, потеряет позиции.

Тем не менее,

экономика ЕС достаточно развита, что позволяет противостоять встречному ветру

Соединенные Штаты. Интересно, что ЕЦБ все еще не решается объявить

нормализация денежно-кредитной политики.

Центральный банк

долгое время удерживал процентные ставки ниже нуля, иногда ставка

порезы. В этом контексте существует большая вероятность того, что ставка рефинансирования будет

тоже сделал отрицательный. Этот сценарий вызывает опасения у инвесторов.

Этот сценарий вызывает опасения у инвесторов.

На плюсе

стороны, есть один фундаментальный принцип, который наверняка поддержит как еврозону

экономика и общая валюта. Убедительная победа консерваторов

вечеринка в Великобритании открыла дверь к выходу Великобритании из ЕС.

Brexit означает

что торговые отношения между странами внутри евро должны измениться

блокировать. По сути, британский капитал будет вытеснен с рынка.

параллельным усилением немецкой столицы.

Если немецкий

компании увеличивают свою долю на рынке, они увеличивают свою прибыль, таким образом

улучшение внутренних экономических условий. Итак, оживление в крупнейшей еврозоне

экономика позволит всей зоне евро набрать обороты.

Этот коэффициент будет

безусловно поддержат единую европейскую валюту.Конечно, это не поддержка.

достаточно, чтобы защитить евро от затяжной слабости. Тем не менее, евро

предложит лучшие инвестиционные возможности, чем другие мировые валюты.

Единственный фактор, способствующий укреплению общей

валюта — это кардинальное изменение в риторике ЕЦБ. Если президент ЕЦБ Кристина

Если президент ЕЦБ Кристина

Лагард рискнет повысить процентные ставки, единая европейская валюта

продвижение по всем направлениям, включая доллар США.

Банк России стремится снизить спрос на

Российский рубль

В наступающем году рублю предстоит столкнуться с трудностями.Главный медвежий фактор

за рубль будет денежно-кредитная политика Банка России.

Без сомнения,

регулятор предложит еще несколько снижений ставок, что неизбежно приведет к снижению доходности

государственных облигаций. В свою очередь, европейские инвесторы сместят фокус с

покупка долговых ценных бумаг России.

Во всяком случае,

разрыв процентных ставок будет уменьшаться медленно, но верно, ослабляя блеск

рубль. Однако немедленного эффекта этот фактор не даст. Это

случай, когда эффект проявится в конце года, накопив

со временем.

Кроме того, там

другие факторы, усугубляющие слабость рубля, такие как замедление

мировая экономика, снижение спроса на сырьевые товары и сокращение объемов

Международная торговля.

Тем не менее,

Банк России не захочет использовать фискальные инструменты для

поддерживает стоимость рубля, хотя кое-что есть в его арсенале.

Например, Банк

Россия может вмешаться на валютный рынок. Однако опыт глобальных центральных банков показывает, что валютные интервенции ставят

от эффекта обесценения национальной валюты, хотя и усилив

эффект.

Другая мера

повышает процентные ставки, что неминуемо нанесет ущерб общему внутреннему

экономия. Принимая во внимание политические шаги Банка России в последние годы,

регулятор вряд ли пойдет ни на какие из подобных мер.

Всего

вероятно, это позволит рублю пойти по нисходящей траектории. Как результат,

никаких толчков не ожидается, по крайней мере, до осени. Наиболее вероятный сценарий

что рубль, вероятно, будет снижаться, а время от времени будет расти в цене.

Начиная с

Осенью ожидается резкое колебание курса рубля из-за встречного ветра.

и кумулятивный эффект смягчения денежно-кредитной политики Банком России. В целом,

В целом,

у рубля мрачные перспективы на 2020 год.

Эту статью представили Александр Давыдов и Михаил Макаров, InstaForex.

аналитики.

ОЭСР резко снизила прогноз роста в России в связи с предупреждением о коронавирусе

Организация экономического сотрудничества и развития (ОЭСР) резко снизила свой прогноз для российской экономики в мрачном отчете, предупреждающем о последствиях вспышки коронавируса.

Теперь ОЭСР ожидает, что ежегодный рост ВВП России составит всего 1%.2% в 2020 году — по сравнению с 1,6%, которые прогнозировались в конце прошлого года.

Отчет под названием «Коронавирус: мировая экономика в опасности», опубликованный в понедельник, был опубликован после исторической недели на финансовых рынках, когда из-за обвала фондовых рынков были уничтожены миллиарды долларов. В России индекс РТС упал на 21% за последние недели, что привело к падению цен на нефть примерно до 50 долларов за баррель. Рубль также ослаб примерно на 5% по отношению к доллару США.

После открытия с сильным ростом на утренних торгах фондовые рынки в России и Европе потеряли динамику в течение дня, оставив их по-прежнему значительно ниже уровней, зафиксированных перед разгромом на прошлой неделе.

Снижение цен на нефть оказало давление на государственный бюджет России, значительная часть доходов которого зависит от экспорта нефти, точно так же, как президент Владимир Путин планирует увеличить расходы, стремясь улучшить низкий уровень жизни россиян.

Министр экономического развития России Максим Решетников также предупредил в понедельник, что влияние коронавируса на экономику России будет хуже, чем ожидалось изначально.

0.Снижение прогноза на 2020 год для России на 4 процентных пункта было немного лучше, чем для мировой экономики в целом, поскольку парижские экономисты снизили свой прогноз глобального роста в этом году с 2,9% до 2,4%. Теперь он прогнозирует, что в Китае, в котором было зарегистрировано подавляющее большинство случаев коронавируса и смертей, будет самый низкий годовой рост за три десятилетия — 4,9%.

ОЭСР заявила: «Вспышка коронавируса (COVID-19) уже принесла значительные человеческие страдания и серьезный экономический ущерб.Правительствам необходимо действовать быстро и решительно, чтобы преодолеть коронавирус и его экономические последствия ».

Обобщая экономические последствия болезни на данный момент, в отчете добавлено: «Неблагоприятные последствия этих событий для других стран значительны, включая прямое нарушение глобальных цепочек поставок, более слабый конечный спрос на импортируемые товары и услуги и более широкое региональное развитие. снижение международного туризма и деловых поездок ».

Сравнивая воздействие коронавируса со вспышкой атипичной пневмонии в 2003 году, ОЭСР заявила, что «глобальная экономика стала значительно более взаимосвязанной, и Китай играет гораздо более важную роль в мировом производстве, торговле, туризме и товарных рынках.”

«Это увеличивает экономические вторичные эффекты для других стран от неблагоприятного шока в Китае. Даже если пик вспышки окажется недолговечным, с постепенным восстановлением производства и спроса в течение следующих нескольких месяцев, он все равно будет оказывать существенное сдерживающее воздействие на мировой рост в 2020 году ».

Даже если пик вспышки окажется недолговечным, с постепенным восстановлением производства и спроса в течение следующих нескольких месяцев, он все равно будет оказывать существенное сдерживающее воздействие на мировой рост в 2020 году ».

В аналитической записке в понедельник Нил Маккиннон из ВТБ Капитал сказал: «Коронавирус случился в то время, когда цикл роста глобального ВВП уже снижался, а мировая торговля резко упала.Инвесторы признают, что вирус поразил не только одну четверть китайской и мировой экономики ».

bne IntelliNews — 18 июня Минэкономики России опубликовало свежие прогнозы на 2020 год и последующий период.

Минэкономики России опубликовало свежий прогноз на 2019-2022 годы. В министерстве заявили, что V-образного восстановления не будет: после падения на 5% в 2020 году реальный ВВП восстановится только с середины 2022 года.Минэкономики прогнозирует рост ВВП на 2,8% в 2021 году и на 3% в 2022 году.

Цена Urals остается ниже базовой бюджетной цены в 42 доллара, после чего российский бюджет становится безубыточным. В этом году цена на нефть марки Urals составит в среднем 31,1 доллара за баррель, в 2021 году она вырастет до 35,4 доллара, и только в 2022 году она вернется к безубыточной цене в 42,2 доллара за баррель, когда Russia Inc. вернется к прибыли.

Это означает, что Министерство финансов будет полагаться на Фонд национального благосостояния (ФНБ) для пополнения бюджетных расходов до 2023 года.В настоящее время в ФНБ находится около 9 триллионов рублей (130 миллиардов долларов) ликвидных активов. Таким образом, при прогнозируемой нехватке бюджетных доходов на этот год в размере 3 трлн руб. Средств ФНБ хватит на покрытие дефицита еще как минимум на три года.

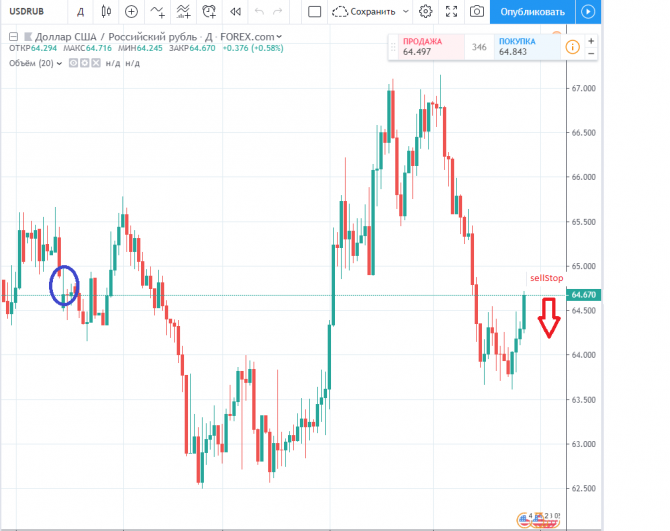

Министерство также заявляет, что рубль останется относительно сильным в течение этого периода. В 2019 году перед началом резкого скачка цен на нефть и коронакризиса рубль торговался по среднему курсу 64,7 рубля за доллар в 2019 году, но опустился до минимума в 80 рублей в разгар последовавшей за этим паники. С тех пор он восстановился и снова упал ниже 70 руб. В первые недели июня. По прогнозам Минэкономики, в этом году средний курс обменного курса рубля к доллару составит 72,6 рубля за доллар. После этого курс снизится до 74,7 и 73,3 рубля в 2021 и 2022 годах соответственно.

С тех пор он восстановился и снова упал ниже 70 руб. В первые недели июня. По прогнозам Минэкономики, в этом году средний курс обменного курса рубля к доллару составит 72,6 рубля за доллар. После этого курс снизится до 74,7 и 73,3 рубля в 2021 и 2022 годах соответственно.

Реальные доходы снизятся на 3,5% в 2020 году после роста впервые за шесть лет в среднем на 2,9% в 2019 году. Однако в следующем году рост реальной заработной платы восстановится, увеличившись на 3 раза.1% и 2% в 2021 и 2022 годах соответственно.

В то же время безработица останется на повышенном уровне в 5,7% в этом году по сравнению с 4,6% в 2019 году, а затем медленно снизится в течение следующих двух лет до 5,4% и затем 4,9% соответственно.

Падение цен на нефть также окажет давление на платежный баланс, но он останется положительным на всем протяжении.Положительное сальдо торгового баланса России в 2019 году составило 65 миллиардов долларов, которое в этом году упадет до 9 миллиардов долларов, а затем очень медленно восстановится до 10 и 27 миллиардов долларов в течение следующих двух лет.

Ожидается, что текущий счет в этом году сократится до 45 миллиардов долларов, но Министерство экономики не дало прогнозов по этой цифре. Мнения аналитиков по поводу того, что произойдет с текущим счетом, разделились. Центральный банк России (ЦБ) заявил в прошлом месяце, что текущий счет может стать отрицательным впервые за десятилетие в этом году после того, как цены на нефть упали до ок.25 долларов США; однако недавно аналитики BCS Global Markets прогнозируют, что Россия заработает в этом году 45 млрд долларов после того, как цены на нефть восстановились на удивление быстро.

Среди других прогнозов, по оценке Министерства экономики, инфляция в конце года вырастет с 3% в 2019 году до 4% в этом году и останется на этом уровне в течение следующих двух лет — на уровне целевой ставки ЦБ.

Среди наиболее удручающих прогнозов — сокращение инвестиций на 12% в этом году по сравнению со скудным 1.7% роста в 2019 году, но он восстановится до 4,9% и 5,6% в 2021 и 2022 годах соответственно. Низкий уровень инфляции — это жупел в прочной в остальном макроэкономической картине России. Уровень инвестиций эквивалентен 20,6% ВВП в 2019 году, 20,1% в 2020 году, 20,7% в 2021 году и 21,1% в 2022 году, но экономисты говорят, что инвестиции должны расти выше 25% в год, чтобы Россия вырвалась из текущий цикл застоя.

Низкий уровень инфляции — это жупел в прочной в остальном макроэкономической картине России. Уровень инвестиций эквивалентен 20,6% ВВП в 2019 году, 20,1% в 2020 году, 20,7% в 2021 году и 21,1% в 2022 году, но экономисты говорят, что инвестиции должны расти выше 25% в год, чтобы Россия вырвалась из текущий цикл застоя.

Новости экономики России — Дешевая нефть и COVID-19

Нефтяная зависимость России снова будет способствовать экономическому спаду, который, несомненно, последует за вспышкой Covid-19 в России, как и в других странах.Одно только снижение цен на нефть может привести к падению ВВП более чем на 8 процентов. С положительной стороны, Россия хорошо управляет своей макроэкономикой. Однако его бюджетные резервы не безграничны, и недавнее резкое падение цен на нефть не сопровождалось аналогичным снижением обменного курса рубля, что означает потенциальные дополнительные проблемы для бюджета. Кроме того, денежно-кредитная политика будет играть меньшую роль в борьбе с этим типом кризиса. Это означает, что Россия, как и другие страны, столкнется с трудностями при преодолении кризиса в то время, когда некоторые из ранее объявленных изменений экономической политики не были хорошо восприняты общественностью.

Кроме того, денежно-кредитная политика будет играть меньшую роль в борьбе с этим типом кризиса. Это означает, что Россия, как и другие страны, столкнется с трудностями при преодолении кризиса в то время, когда некоторые из ранее объявленных изменений экономической политики не были хорошо восприняты общественностью.

Введение

Кризис, связанный с вирусом короны, уничтожит как жизни, так и экономику, поскольку распространяется по всему миру. К счастью, число погибших от вируса короны в России пока относительно невелико по сравнению со многими другими странами, но экономика, безусловно, переживает очень трудные времена. Это (опять же) связано с тем, что российская экономика слишком зависит от динамики мировых цен на нефть (см., Например, Becker, 2016a, b). В последние годы России пришлось столкнуться с двумя серьезными падениями цен на нефть, которые ударили по ее экономике: во-первых, в связи с глобальным финансовым кризисом 2008/09 г., а во-вторых, в 2014/15 г., когда цены на нефть упали одновременно с Россия попала под международные санкции после незаконной аннексии Крыма. Хотя эти эпизоды были очень дорогостоящими для российской экономики, они также послужили важным уроком для политиков в отношении налогово-бюджетной, денежно-кредитной и курсовой политики, которые пригодятся сегодня. Они также предоставили данные о связи между значительными колебаниями цен на нефть и их влиянием на рост ВВП в России. Это полезно на данном этапе, чтобы оценить, что может произойти с экономикой после значительного снижения цен на нефть, которое последовало в ходе вспышки короны.

Хотя эти эпизоды были очень дорогостоящими для российской экономики, они также послужили важным уроком для политиков в отношении налогово-бюджетной, денежно-кредитной и курсовой политики, которые пригодятся сегодня. Они также предоставили данные о связи между значительными колебаниями цен на нефть и их влиянием на рост ВВП в России. Это полезно на данном этапе, чтобы оценить, что может произойти с экономикой после значительного снижения цен на нефть, которое последовало в ходе вспышки короны.

Резкое падение цен на нефть

Мы все еще не знаем, когда этот кризис закончится, но когда дело доходит до падения мировых цен на нефть, начало было гораздо более тяжелым, чем два упомянутых выше кризиса. С начала 2020 года цены на нефть упали с примерно 60 долларов за баррель до примерно 15 долларов за баррель, или, как показано на Рисунке 1, баррель сейчас стоит примерно 25 процентов от того, что он стоил три месяца назад. Кроме того, цены довольно нестабильны и будут оставаться такими же, и наверняка также будут периоды резкого роста цен на нефть в будущем, но общий результат за год по сравнению с предыдущим годом, скорее всего, будет очень резким падением цен. .Это снижение цен на нефть до сих пор было гораздо более драматичным, чем два предыдущих кризисных периода, которые российская экономика пережила при Путине в качестве президента или премьер-министра.

.Это снижение цен на нефть до сих пор было гораздо более драматичным, чем два предыдущих кризисных периода, которые российская экономика пережила при Путине в качестве президента или премьер-министра.

Рисунок 1. Динамика цен на нефть во время недавних кризисов

Примечание : Этот график основан на европейской спотовой цене на нефть Brent на условиях FOB, опубликованной Управлением энергетической информации США, а ось показывает торговые дни, так что график охватывает период с 1 января по 30 марта. Разумеется, разные качества нефти имеют разные цены, но показанные здесь модели аналогичны и для других цен на нефть.

Обменный курс и фондовый рынок

Как и во время предыдущих кризисов, российский фондовый рынок и обменный курс отслеживают динамику цен на нефть. Однако ни фондовый рынок, ни обменный курс не упали так быстро, как цены на нефть. Это может быть связано со многими факторами, но одно из вероятных объяснений состоит в том, что инвесторы думают, что падение цен на нефть не продлится так долго, как это было во время прошлых кризисов. Верно ли это предположение, еще предстоит увидеть, но, если цены на нефть останутся низкими в течение длительного периода, мы можем ожидать дальнейшего снижения как обменного курса, так и фондового рынка.

Верно ли это предположение, еще предстоит увидеть, но, если цены на нефть останутся низкими в течение длительного периода, мы можем ожидать дальнейшего снижения как обменного курса, так и фондового рынка.

Рисунок 2. Цены на нефть, обменный курс и фондовый рынок

Источники : цены на нефть как на Рисунке 1, обменный курс Центрального банка России, индекс РТС от Московской фондовой биржи.

Тот факт, что обменный курс на этот раз «только» обесценился на 20 процентов, когда цены на нефть упали на 70-80 процентов, означает, что цена на нефть, измеряемая в рублях, упала в этом кризисе гораздо сильнее, чем в предыдущие. Во время мирового финансового кризиса 2008–2009 годов цена на нефть в рублевом эквиваленте в конечном итоге не изменилась по сравнению с началом кризиса.В 2014/15 году этого не было, но снижение рублевой цены на нефть было более скромными 25% по сравнению с 60% -ным падением прямо сейчас. Это имеет серьезные последствия для государственного бюджета, который основан на рублях и сильно зависит от доходов от нефти.

Экономическая политика

У российского правительства уже есть большой опыт в преодолении кризисов. Первый урок после кризиса в конце 90-х годов заключался в том, чтобы иметь достаточно финансовых ресурсов, чтобы справиться с кризисом, без необходимости снова обращаться в МВФ.Второй урок принес мировой финансовый кризис, когда пришлось отказаться от фиксированного обменного курса, чтобы избежать истощения международных резервов центрального банка. Осмотрительная налогово-бюджетная политика, поддерживаемая Фондом национального благосостояния, и гибкий обменный курс по-прежнему являются основой макроэкономической политики, которая может помочь смягчить последствия снижения цен на нефть.

Центральный банк проводит таргетирование инфляции и использует 4-процентный уровень инфляции в качестве целевого показателя, которым руководствуются в своих политических решениях.Главный инструмент — это установление ключевой процентной ставки на уровне, который позволит достичь целевого уровня инфляции. Ключевая процентная ставка в настоящее время составляет 6 процентов, что значительно ниже максимума в 17 процентов в январе 2015 года. Центральный банк четко заявляет в своих документах по денежно-кредитной политике, что « Денежно-кредитная политика закладывает основу для экономического развития; однако он не может быть источником устойчивого роста экономического потенциала »(см. стр. 6 в Центральном банке России, 2020). Это означает, что центральный банк будет снижать ключевую процентную ставку только в случае падения инфляции, а не для поддержки роста или попытки достижения других, потенциально противоречивых целей.Это хорошая новость для макроэкономической стабильности, но может стать проблемой политической напряженности, если в экономике произойдет серьезный спад, а инфляция останется выше целевого уровня.

Ключевая процентная ставка в настоящее время составляет 6 процентов, что значительно ниже максимума в 17 процентов в январе 2015 года. Центральный банк четко заявляет в своих документах по денежно-кредитной политике, что « Денежно-кредитная политика закладывает основу для экономического развития; однако он не может быть источником устойчивого роста экономического потенциала »(см. стр. 6 в Центральном банке России, 2020). Это означает, что центральный банк будет снижать ключевую процентную ставку только в случае падения инфляции, а не для поддержки роста или попытки достижения других, потенциально противоречивых целей.Это хорошая новость для макроэкономической стабильности, но может стать проблемой политической напряженности, если в экономике произойдет серьезный спад, а инфляция останется выше целевого уровня.

В середине 2019 года Фонд национального благосостояния был увеличен вдвое — с 60 миллиардов долларов до чуть более 120 миллиардов долларов (Министерство финансов, 2020). Это было сделано как разовый перевод избыточных средств из государственного бюджета. Однако на пике мирового финансового кризиса совокупный резервный фонд и фонд благосостояния, которые существовали тогда, имели активы более 220 миллиардов долларов, но к началу 2011 года активы упали до 111 миллиардов долларов.Другими словами, через полтора года после начала этого кризиса правительство использовало сумму из фондов, которая примерно соответствует общей сумме, имеющейся в Фонде национального благосостояния сегодня. Таким образом, бюджетное пространство менее впечатляющее, чем может показаться на первый взгляд, и простое сжигание наличных средств в Фонде национального благосостояния не является устойчивой налогово-бюджетной политикой, если этот кризис продлится еще несколько месяцев.

Это было сделано как разовый перевод избыточных средств из государственного бюджета. Однако на пике мирового финансового кризиса совокупный резервный фонд и фонд благосостояния, которые существовали тогда, имели активы более 220 миллиардов долларов, но к началу 2011 года активы упали до 111 миллиардов долларов.Другими словами, через полтора года после начала этого кризиса правительство использовало сумму из фондов, которая примерно соответствует общей сумме, имеющейся в Фонде национального благосостояния сегодня. Таким образом, бюджетное пространство менее впечатляющее, чем может показаться на первый взгляд, и простое сжигание наличных средств в Фонде национального благосостояния не является устойчивой налогово-бюджетной политикой, если этот кризис продлится еще несколько месяцев.

Вместо этого правительству придется планировать другие меры, как только будут сделаны самые срочные расходы на борьбу с кризисом.Это повлечет за собой трудные компромиссы, поскольку системе здравоохранения потребуются дополнительные ресурсы, в то время как домохозяйства и компании будут нуждаться в поддержке для смягчения последствий потери рабочих мест и закрытия предприятий после остановок из-за коронавируса, а не спада. в ценах на нефть, что усиливает давление со стороны снижения цен на нефть. Повышение налогов в период и без того снижения покупательной способности и прибылей также не является привлекательным вариантом, и, хотя в планах повышения налогов, правительство объявило, что они не вступят в силу в этом году.Как и во многих других странах, правительство России предлагает ряд мер по поддержке экономики, которые будут более подробно обсуждены в предстоящем аналитическом обзоре БЕСПЛАТНОЙ политики. Однако эти меры увеличат расходы правительства в период падения доходов. С экономической точки зрения перераспределение ресурсов из военного сектора и сектора безопасности в другие части экономики кажется очевидным выбором в этих обстоятельствах, но, скорее всего, не результатом этого процесса, учитывая геополитические и внутренние властные амбиции правительства.Опять же, бюджетные резервы позволят отложить эти более сложные решения, но если кризис продлится какое-то время, альтернативные меры, такие как заимствования внутри страны или за рубежом, наверняка будут обсуждаться также в России.

в ценах на нефть, что усиливает давление со стороны снижения цен на нефть. Повышение налогов в период и без того снижения покупательной способности и прибылей также не является привлекательным вариантом, и, хотя в планах повышения налогов, правительство объявило, что они не вступят в силу в этом году.Как и во многих других странах, правительство России предлагает ряд мер по поддержке экономики, которые будут более подробно обсуждены в предстоящем аналитическом обзоре БЕСПЛАТНОЙ политики. Однако эти меры увеличат расходы правительства в период падения доходов. С экономической точки зрения перераспределение ресурсов из военного сектора и сектора безопасности в другие части экономики кажется очевидным выбором в этих обстоятельствах, но, скорее всего, не результатом этого процесса, учитывая геополитические и внутренние властные амбиции правительства.Опять же, бюджетные резервы позволят отложить эти более сложные решения, но если кризис продлится какое-то время, альтернативные меры, такие как заимствования внутри страны или за рубежом, наверняка будут обсуждаться также в России. Тем не менее, многие правительства будут нуждаться в заимствованиях на международных рынках в будущем, и ставки, необходимые для доступа к этому типу финансирования, могут быть не очень привлекательными и по-прежнему вызывают перераспределение внутреннего бюджета.

Тем не менее, многие правительства будут нуждаться в заимствованиях на международных рынках в будущем, и ставки, необходимые для доступа к этому типу финансирования, могут быть не очень привлекательными и по-прежнему вызывают перераспределение внутреннего бюджета.

Влияние падения цен на нефть на рост

Конечно, в период кризиса еще слишком рано делать очень точные прогнозы относительно того, как будет развиваться экономика в 2020 году.В конечном итоге это будет во многом зависеть от того, как пандемия Covid-19 будет развиваться, и от реакции правительства на кризис не только в России, но и в остальном мире. Однако частичный анализ влияния падения цен на нефть можно провести с помощью моделей, представленных в Becker (2016a), которые связывают изменения цен на нефть с ростом. В этой статье показано несколько альтернативных спецификаций, которые различаются по показателям ВВП в долларах или реальных рублях и по некоторым другим параметрам. Все спецификации имеют высокую статистическую значимость и могут объяснить от 60 до 90 процентов изменений в росте ВВП в период 2000-2015 годов. Ориентируясь на взаимосвязь между процентным изменением цен на нефть и ростом реального рублевого ВВП, расчетный коэффициент составляет 0,14. Это означает, что на каждые 10 процентных пунктов падения цен на нефть рост ВВП снижается на 1,4 процента. В настоящее время цены на нефть с начала года снизились на 75 процентов. Однако оценки модели основаны на сравнении того, как меняются средние цены на нефть между годами, так что это числа, которые нам нужно вычислить и сравнить. Средняя цена на нефть марки Brent (которая используется в этой модели) в 2019 году составляла 64 доллара за баррель, но мы, очевидно, не знаем, какой будет средняя цена на нефть в этом году.Поэтому нам необходимо сначала «спрогнозировать» цены на нефть на оставшуюся часть года, прежде чем мы сможем рассчитать влияние на рост. Если мы сделаем простое предположение, что цены на нефть останутся на текущем уровне, и примем во внимание, что они были значительно выше в первые пару месяцев этого года, средняя цена в конечном итоге составила бы 25 долларов за баррель.

Ориентируясь на взаимосвязь между процентным изменением цен на нефть и ростом реального рублевого ВВП, расчетный коэффициент составляет 0,14. Это означает, что на каждые 10 процентных пунктов падения цен на нефть рост ВВП снижается на 1,4 процента. В настоящее время цены на нефть с начала года снизились на 75 процентов. Однако оценки модели основаны на сравнении того, как меняются средние цены на нефть между годами, так что это числа, которые нам нужно вычислить и сравнить. Средняя цена на нефть марки Brent (которая используется в этой модели) в 2019 году составляла 64 доллара за баррель, но мы, очевидно, не знаем, какой будет средняя цена на нефть в этом году.Поэтому нам необходимо сначала «спрогнозировать» цены на нефть на оставшуюся часть года, прежде чем мы сможем рассчитать влияние на рост. Если мы сделаем простое предположение, что цены на нефть останутся на текущем уровне, и примем во внимание, что они были значительно выше в первые пару месяцев этого года, средняя цена в конечном итоге составила бы 25 долларов за баррель. Это приведет к снижению средних цен на нефть на 60 процентов в период с 2019 по 2020 годы. Таким образом, частичный эффект этого снижения цен на нефть приведет к падению реального ВВП России на 8 процентов.5 процентов в 2020 году. Опять же, это частичный эффект, основанный на расчетном коэффициенте линейной зависимости между изменениями цен на нефть и ростом реального ВВП. Проще говоря, мы не смотрим на эффект первого порядка закрытия магазинов и т. Д., Чтобы избежать распространения вируса, а только на дополнительный эффект, который, по нашему мнению, возникнет в результате падения цен на нефть. Кроме того, предполагается, что влияние этого массового снижения цен на нефть на ВВП определяется коэффициентом, который рассчитывается на основе меньших изменений цен на нефть и реального ВВП.Тем не менее, это упражнение дает первую и довольно устрашающую оценку того, что может случиться с ВВП, учитывая только снижение цен на нефть.

Это приведет к снижению средних цен на нефть на 60 процентов в период с 2019 по 2020 годы. Таким образом, частичный эффект этого снижения цен на нефть приведет к падению реального ВВП России на 8 процентов.5 процентов в 2020 году. Опять же, это частичный эффект, основанный на расчетном коэффициенте линейной зависимости между изменениями цен на нефть и ростом реального ВВП. Проще говоря, мы не смотрим на эффект первого порядка закрытия магазинов и т. Д., Чтобы избежать распространения вируса, а только на дополнительный эффект, который, по нашему мнению, возникнет в результате падения цен на нефть. Кроме того, предполагается, что влияние этого массового снижения цен на нефть на ВВП определяется коэффициентом, который рассчитывается на основе меньших изменений цен на нефть и реального ВВП.Тем не менее, это упражнение дает первую и довольно устрашающую оценку того, что может случиться с ВВП, учитывая только снижение цен на нефть.

Заключительные замечания по обновлению ОПЕК и МЭА

В этом обзоре дается первая оценка того, как на российскую экономику может повлиять резкое снижение цен на нефть, которое последовало в ходе пандемии короны. Он показал, что экономический спад на этот раз может быть значительно хуже, чем кризисы 2008/09 и 2014/15 годов.Базовая оценка предполагает, что ВВП может упасть более чем на 8 процентов только из-за падения цен на нефть. Приведенный выше расчет, очевидно, не включает в себя ни влияние, которое состояние здоровья окажет на компании или домашние хозяйства, ни способность правительства смягчить негативные последствия. Если другие проблемы, с которыми экономика сталкивается в результате кризиса в области здравоохранения, также приведут к значительному снижению спроса и предложения, в 2020 году реальный ВВП России может сократиться более чем на 10 процентов.

Он показал, что экономический спад на этот раз может быть значительно хуже, чем кризисы 2008/09 и 2014/15 годов.Базовая оценка предполагает, что ВВП может упасть более чем на 8 процентов только из-за падения цен на нефть. Приведенный выше расчет, очевидно, не включает в себя ни влияние, которое состояние здоровья окажет на компании или домашние хозяйства, ни способность правительства смягчить негативные последствия. Если другие проблемы, с которыми экономика сталкивается в результате кризиса в области здравоохранения, также приведут к значительному снижению спроса и предложения, в 2020 году реальный ВВП России может сократиться более чем на 10 процентов.

Наша оценка является важным напоминанием о том, что сохраняющаяся нефтяная зависимость России представляет собой риск для экономики и ее граждан. Сейчас не время для амбициозных структурных и институциональных изменений, способствующих росту, но мы надеемся, что острый кризисный период пройдет, и политики не забудут о рисках, связанных с нефтяной зависимостью страны. Они хорошо усвоили фискальные и денежные уроки прошлых кризисов, сейчас самое время узнать что-то новое. Самым привлекательным путем к устойчивому экономическому росту по-прежнему является создание надежных институтов прав собственности и верховенства закона в рамках, которые сделают Россию инновационной бизнес-сверхдержавой, которой она могла бы быть.

Они хорошо усвоили фискальные и денежные уроки прошлых кризисов, сейчас самое время узнать что-то новое. Самым привлекательным путем к устойчивому экономическому росту по-прежнему является создание надежных институтов прав собственности и верховенства закона в рамках, которые сделают Россию инновационной бизнес-сверхдержавой, которой она могла бы быть.

Через несколько дней после публикации первой версии этого брифинга цены на нефть начали расти, поскольку ОПЕК вместе с Россией начали переговоры о сокращении добычи для поддержки цен на нефть. Было достигнуто предварительное соглашение о сокращении добычи на 10 миллионов баррелей в день в мае и июне, что является крупнейшим сокращением в истории ОПЕК. Если бы такая динамика цен продолжилась, это бы отразилось на прогнозе российской экономики. Однако это восстановление цен вскоре было обращено вспять, и цены на нефть снова начали падать.Падение продолжилось 15 апреля, поскольку Международное энергетическое агентство представило мрачный прогноз спроса на нефть и заявило, что этот год может быть худшим годом с точки зрения снижения спроса. В целом, динамика цен, последовавшая за встречей ОПЕК и заявлениями МЭА, не меняет базовый прогноз, который содержится в этом обзоре.

В целом, динамика цен, последовавшая за встречей ОПЕК и заявлениями МЭА, не меняет базовый прогноз, который содержится в этом обзоре.

Список литературы

- Беккер, Торбьорн, 2016a. «Нефтяная зависимость России и ЕС», Рабочий документ САЙТА 38 .

- Becker, Torbjörn, 2016b.«Россия и нефть — выходят из-под контроля», БЕСПЛАТНАЯ аналитическая записка .

- Данные ЦБ РФ по обменному курсу.

- Центральный банк России, 2020. «Основные направления денежно-кредитной политики на 2020–2022 годы».

- Министерство финансов, 2020. Данные о Фонде национального благосостояния.

- Данные Московской Биржи, 2020. Данные по индексу РТС.

- Управление энергетической информации США, 2020. Данные о ценах на нефть.

Заявление об ограничении ответственности: Мнения, выраженные в аналитических записках и других публикациях, принадлежат авторам; они не обязательно отражают данные сети FREE и ее исследовательских институтов. Этот бриф был впервые опубликован 6 апреля 2020 г., а затем отредактирован 15 апреля 2020 г.

Этот бриф был впервые опубликован 6 апреля 2020 г., а затем отредактирован 15 апреля 2020 г.

Обзор мировой экономики на 2021 год | Морган Стэнли

Рост числа случаев заболевания COVID-19 в США и Европе сейчас затрудняет представление о возвращении к нормальной жизни. Тем не менее, даже несмотря на то, что пандемия затягивается, мировая экономика оказалась удивительно устойчивой.

После резкого спада в начале 2020 года мировая экономика пережила отскок, который начался в мае и по-прежнему находится на пути к тому, чтобы к концу этого года превысить докандемический уровень ВВП, создав основу для устойчивого роста после восстановления в 2021 году.

В своем прогнозе на 2021 год экономическая группа Morgan Stanley Research заявляет, что V-образное восстановление, которое группа прогнозирует в среднегодовом прогнозе на 2020 год, теперь вступает в новую фазу самоподдержания и в ближайшее время будет обеспечивать рост ВВП на 6,4%. год.