Фондовый рынок — основы для начинающих, суть фондового рынка

03.08.2020

707

Автор:

Игорь Смирнов

Фото: pixabay.com

Фондовый рынок – это место где продают акции, облигации и разного рода финансовые инструменты. Теперь фондовые рынки действуют большей частью в электронном, виртуальном формате. Большие залы с табло и шумными брокерами есть, но это скорее «уходящая натура».

Последние новости:

Торговля ценными бумагами сильно глобализована. Так американский фондовый рынок торгует не только активами компаний США, но акциями, облигациями, обязательствами и контрактами практически всех международных корпораций. То же справедливо для Лондонской, Токийской и некоторых других мировых бирж.

Фондовые рынки бывают биржевыми и небиржевыми.

- Биржевые рынки это совокупность операций внутри бирж и по биржевым правилам. На биржах работают аккредитованные профессиональные участники.

- Внебиржевой фондовый рынок не имеет четкой структуры, менее «прозрачен», меньше контролируется, но во многом повторяет биржевую торговлю.

Практически все операции на внебиржевом фондовом рынке также совершают профессионалы со специальными разрешениями и квалификацией.

Свободного фондового рынка, где работали бы все желающие нет. И он вряд ли возможен, т.к. основной объект торгов – не реальный товар, а финансовые права и обязательства, которые должна регистрировать и контролировать какая-то независимая третья сторона.

Суть и роль фондового рынка в экономике

Суть фондового рынка несколькими простыми словами не объяснить, но многое понятно по его роли в экономике.

Самое важное отличие фондовых рынков от любой другой торговли в том, что большая часть его операций не ведет к движению материальных ценностей.

Это и невозможно из-за колоссального объема операций. Для сведения – в последние годы рыночная капитализация фондового рынка, т.е. общая стоимость всех ценных бумаг в обращении в США колеблется на уровне 108-159% ВВП, т.е. всей стоимости всех товаров и услуг за год; в Германии – 46-65%, в Японии – порядка 75-106%.

Вот соотношение капитализации фондового рынка и ВВП за 2018 год:

Фото: theglobaleconomy.com

Не «пузырь» ли все это?

Периодически раздаются голоса что «фондовый рынок – это обман» где «глобальный капитализм делает деньги из воздуха».

Но, исходя из такой логики обманом являются счета в банках, ведь снять все деньги невозможно, т.к. наличность составляет лишь малую часть от общего объем денег: в развитых странах с высоким уровнем жизни всего 7-10%. А сами деньги тоже давно не обеспечены золотом и т.п.

И, тем не менее, наличные и безналичные деньги, в т.ч. заработанные на ценных бумагах, не теряют стоимости и свободно обмениваются на реальные товары и услуги.

В современной экономике фондовый рынок выполняет несколько полезных функций:

- с одной стороны – выводит из товарно-денежных отношений избыток денег;

- с другой – дает за эти деньги востребованные блага: права на владение предприятиями при покупке акций, права кредитора по облигациям и т.д.;

- компании, бумаги которых торгуются на фондовых рынках, получают выгодные инвестиции для роста;

- инвесторы, вложившие деньги в фондовые рынки, получают законные нетрудовые доходы.

Отчасти благодаря этому в странах с развитым фондовым рынком деньги населения работают в экономике, а там где фондовый рынок не развит, все средства уходят на потребление и тем самым провоцируют инфляцию.

Участники фондового рынка

На биржевых и небиржевых рынках действует масса участников с разными названиями и функциями. Но их всех можно четко разделить на несколько категорий:

Эмитенты

Это те, кто выпускает в оборот ценные бумаги. Чаще всего речь идет об акциях и облигациях. Эмитенты являются профессиональными участниками фондового рынка. Они получают специальные разрешения, регистрируются на биржах, их деятельность тщательно контролируется.

Инвесторы

В эту категорию попадают все, кто вкладывает свои деньги в ценные бумаги выпущенные эмитентами. Инвестор становится владельцем купленных активов. По своему желанию инвесторы продают и вновь покупают ценные бумаги, но при этом всегда остаются инвесторами.

Некоторые инвесторы являются профессиональными участниками фондового рынка и действуют самостоятельно. Но основная масса инвесторов профессионалами не являются и работают через посредников.

Профессиональные участники торгов

Это профессионалы, которые совершают операции с ценными бумагами, покупают, продают, заключают сделки относительно фондовых активов. Здесь нужно выделить дилеров и брокеров.

- дилеры самостоятельно и от своего имени продают и покупают активы;

- брокеры это посредники, они совершают операции за счет клиента (инвестора) и по его поручению, купленное брокерами становится собственностью клиента, прибыль от операций также идет клиенту, а брокер получает плату (комиссию) за работу.

В интересах инвесторов на фондовых рынках также действуют управляющие компании. Они делают то, же что и брокеры, но если брокер только выполняет указания (продать, купить), то управляющая компания сама принимает решения.

Организаторы и контролеры фондового рынка

Организаторами являются управляющие органы бирж и небиржевых рынков. Организаторы определяют правила торгов и действий других участников. Организаторы создают внутреннюю инфраструктуру фондового рынка, способствуют движению информации, предпринимают другие меры для эффективной работы других участников.

Контроль и учет фондового рынка ведут регистраторы, депозитарии и расчетные центры:

- расчетные центры обслуживают счета других участников;

- регистраторы следят за правильностью расчетов и фиксируют сделки;

- депозитарии учитывают по именам владельцев и хранят ценные бумаги (теперь – информацию об этом).

Кроме внутренних организаторов и контролеров, фондовые рынки регулируют государственные органы; в каждой стране свои.

Как работает фондовый рынок?

У всех фондовых рынков прослеживается одна общая тенденция – на них торгуют профессионалы и в основном на чужие деньги. Большая часть прибыли от операций на фондовых рынках достается владельцам вложенных средств, а исполнители получают плату за труд и финансовые результаты.

В общих чертах структуру и движение фондового рынка можно описать на примере бирж:

- Коммерческие предприятия или государственные органы выпускают ценные бумаги, проводят эмиссию акции, облигации и пр.

- Выпуск (эмиссия) ценных бумаг регистрируется на биржах.

- Контролируют движение этих бумаг и денежных средств клиринговые компании (клиринговая палата).

- Бумаги (назовем их активами) появляются в торговой системе, т.е. выставляются для свободной продажи. Обнародуются характеристики этих активов и сведения об эмитентах.

- Брокеры и дилеры получают возможность купить новые ценные бумаги. Деньги от первичной продажи активов поступают эмитентам.

- Купленные бумаги учитываются в депозитариях как собственность новых владельцев.

- Держатели активов получают доход от владения ими: дивиденды по акциям, купонный доход по облигациям и т.п.

- После первичного размещения процесс купли-продажи не заканчивается. У инвесторов появляется возможность зарабатывать на спекуляциях: покупать бумаги при падении цены, продавать при подъеме и т.д.

Работу традиционного фондового рынка можно представить так:

Фото: ustocktrade.com

Сейчас с развитием рыночных отношений и технологий, структура фондовых рынков усложнилась в десятки раз, но суть осталась прежней: есть биржи, есть эмитенты, есть инвесторы и есть посредники между ними.

Какие возможности дает фондовый рынок?

Фондовый рынок дает частному инвестору возможность получать доход, который, как правило, не имеет ни верхнего, ни нижнего ограничения. Это можно объяснить так:

Если предприятию нужны инвестиции, то оно может:

- выпустить и продать акции;

- выпустить и продать облигации;

- взять кредит в банке.

Для пассивного заработка частный инвестор может:

Основная масса денег частных лиц и организаций находится в банках, а банки используют эти деньги для выдачи кредитов.

Банк зарабатывает на том, что выдает кредит предприятию под больший процент. Предприятие получает прибыль и возвращает кредит с процентами.

Эмитируя облигации, предприятие назначает по ним доход ниже ставки банковского кредита. Но благодаря отказу от посредника зарабатывают обе стороны, т.е. продавец и покупатель облигаций.

С акциями обоюдная выгода еще заметнее. Предприятие-эмитент получает средства для развития и не увеличивает свои обязательства, т.к. выкупать акции обратно не нужно. Доход предприятия растет, из прибыли выплачиваются дивиденды акционерам. Ограничений по прибыли нет. Доход инвестора максимален.

Как зарабатывают на акциях фондового рынка?

На акциях можно заработать дважды:

- на изменении цены акций;

- на дивидендах.

Дивиденды приносят регулярный, хотя и не гарантированный, доход. Дивиденды по акциям обычно выше ставок по депозитам и облигациям. Но сверхдоходы по дивидендам редкость. Здесь выгоднее спекуляции на ценах.

К примеру – акции Эпл сейчас дают около 6% прибыли в год. А вот цена акций Эпл в свое время поднялась в десятки раз:

Фото: ru.tradingview.com

Акции менее известных, новых фирм иногда дорожают еще быстрее.

Пример – компания ЕПАМ, по многим признакам белорусская, но американская по регистрации. Ее акции вошли на фондовый рынок США чуть дороже 13 долл., а на пике цены продаются дороже 200 долл.

Фото: ru.tradingview.com

Но это графики успешных на данный момент компаний. А ведь недавно на рынке котировались бумаги фирмы Кодак, которая была лидером в производстве пленочных фото и обанкротилась с приходом цифры.

- Заработок на перепродаже акций – это спекуляция. Самый простой способ – купить акции в период низких цен и продать на пике курса.

- Доход по дивидендам – это долгосрочная стратегия. Здесь инвестор получает часть прибыли предприятия как совладелец.

Порядок действий и правила инвестирования для новичков

Начинающему инвестору лучше всего придерживаться проверенных алгоритмов поведения. Можно поступить так:

- Инвестор выбирает биржу.

Определить биржу проще, их мало и каждая имеет специализацию. Крупнейшие мировые биржи, например – Нью-Йоркская NYSE, торгуют разными бумагами.

- Инвестор выбирает брокера.

Это сложнее, здесь много рекламы, но сравнительно меньше достоверной информации. Выбирать только по отзывам не стоит. Плохие отзывы часто пишут «на эмоциях», а одобрительные – по заказу. Лучше получать информацию напрямую от лично известного клиента этого брокера.

И обязательно проверить аккредитацию брокера на бирже, его лицензии, рейтинги, набор услуг и количество обслуживаемых клиентов.

Следует также заранее выяснить комиссии брокера, т.е. плату за его услуги.

- Инвестор и брокер заключают договор, где прописываются права, обязанности все ключевые моменты отношений.

- Брокер открывает для клиента брокерский счет.

- Инвестор пополняет этот счет собственными средствами.

Дальше начинается работа:

- Инвестор дает брокеру указания на покупку определенных активов.

Чаще всего такие приказы идут через специальные компьютерные программы, через мобильные приложения или по телефону.

- Получив приказ, брокер удостоверяется, что на счете клиента достаточно средств и покупает нужные активы.

- Сведения о покупке регистрируются в специальном депозитарии на имя инвестора. Он становится владельцем купленных активов.

Если эти активы приносят текущий доход, например – дивиденды по акциям, то средства зачисляются на брокерский счет.

- Когда клиент дает указание о продаже акций (облигаций), брокер проверяет их наличие у клиента, находит покупателя и проводит сделку.

- Деньги от продажи зачисляются на брокерский счет клиента.

Начинающему инвестору нежелательно отходить от проверенных алгоритмов.

Иногда лучше не решать, а выбрать управляющую компанию, которая будет инвестировать сама, но в пользу клиента. Выбирать управляющую компанию следует также как брокера и даже тщательнее, т.к. она определяет инвестиционный доход клиента.

Выводы

Инвестиции на фондовом рынке обеспечивают сравнительно высокий доход при долгосрочных вложениях и неограниченно высокий доход от активных спекуляций в определенные периоды.

Однако и ни в первом, ни во втором случае, не гарантированы ни прибыль, ни сохранность вложения. Это общее правило.

Доход при долгосрочных и краткосрочных инвестициях имеет разную природу:

- Прибыль от постоянного вложения это, по сути, часть прибыли реально работающих предприятий, их приносят дивиденды по акциям и купоны по облигациям. Также с течением времени постепенно дорожают некоторые физические активы, к примеру – золото.

- Краткосрочные заработки – почти всегда результат удачных спекуляций. Но здесь доход одного инвестора означает еще больший убыток другого. «Еще больший» потому, что за операции нужно платить комиссию. Шансы постоянно и много зарабатывать на спекуляциях близки к шансам в азартных играх.

Существуют механизмы распределения инвестиций между разными инструментами фондового рынка, чтоб избежать падения котировок и стабилизировать прибыль. Так можно обеспечить средний доход выше, чем по депозитам, но гораздо ниже, чем при успешных спекуляциях. Хорошие результаты дает сочетание активности в периоды, когда инвестор понимает тенденции рынка, и консервативные стратегии в остальное время.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите

её и нажмите Ctrl+Enter

Фондовый рынок — что это простыми словами?

В условиях рыночной экономики все больше людей пытается разобраться, как работает фондовый рынок. Желание преумножить личные накопления заставляет проявлять интерес к акциям и облигациям. Изучать инструменты их покупки и продажи.

Здесь не торгуют ни валютой, ни нефтью. Это площадка, где проходят сделки с ценными бумагами (облигациями и акциями). Это один из наиболее распространенных вариантов сохранения и преумножения собственных финансов, возможность получения стабильного пассивного дохода.

Правда, недостаточное понимание алгоритмов этого многоуровневого механизма, может нанести начинающему инвестору большой финансовый ущерб. Если вы ничего не понимаете в рынке ценных бумаг, то можете заказать составление инвестиционного портфеля у меня.

Фондовый рынок: определение и его суть

Под термином «фондовый рынок» (ФР) подразумевается экосистема с комплексом различных механизмов, обеспечивающая совершение сделок с ценными бумагами. «Встреча» покупателей акций с их продавцами производится на специальной площадке, бирже, которая работает практически в каждой стране с рыночной экономикой. Задачами ФР являются:

- создание условий для развития экономики за счет повышения эффективности использования «свободного» капитала и сокращение «времени» его «простоя»;

- публичные компании выпускают акции, чтобы привлечь инвестиции для дальнейшего развития бизнеса;

- имеющие свободные средства инвесторы, приобретают ценные бумаги, покупают доли в компаниях.

- Распределение финансовых средств между отраслями экономики.

Биржи, где заключаются сделки по ценным бумагам, отличает чуткая реакция на общественно-политические изменения. Еще до того, как с высоких трибун начинают рассказывать о каком-либо событии, акции на фондовом рынке уже отреагировали на изменение спроса и цена поменялась. Все происходит моментально.

Таким образом, международный фондовый рынок — это комплекс экономических отношений в сфере их эмитирования и оборота. В тандеме с денежным рынком создается глобальная финансовая система.

Основные термины фондового рынка

Преодолев психологический барьер и решив инвестировать свободные средства в акции на фондовом рынке, необходимо ознакомиться с основными терминами этого направления бизнеса. О том как начать инвестировать в акции я писал в этой статье.

♦ Ценные бумаги. Это основной товар, продающийся/покупающийся на бирже, дающий право владения определенным финансовым инструментом. Наиболее распространенные виды – акции и облигации.

♦ Акции. Наиболее популярный вид ценных бумаг. Покупка акции дает право на обладание «частью», пусть и «микроскопической», выпустившей ее компании.

♦ Облигации. Это второй по популярности вид ценных бумаг. Их покупка – это определенный вид займа коммерческим структурам (корпоративные облигации) или государству с получением определенных процентов. Фондовый рынок России в этом случае оперирует термином «Облигации федерального займа» (ОФЗ). Фондовый рынок США – «Казначейскими облигациями».

♦ Векселя. Этот особый вид ценных бумаг — закрепленное обязательство о выплате определенных позаимствованных финансовых средств. В векселе непременно должно быть указано и сумма, и дата возврата заемных средств.

♦ Дивиденды. Это денежные средства, которые компания выплачивает своим акционерам из заработанной прибыли. В зависимости от положения дел и дивидендной политики, компания либо выплачивает их, либо направляет на развитие бизнеса.

♦ Купон. Это проценты по облигациям, которые государство или коммерческая структура выплачивает покупателю облигаций. Купонные выплаты полагаются на протяжении всего периода владения ими.

♦ Котировки. Это отражение последней цены, по которой торгуются акции на фондовом рынке. Поскольку сделки совершаются постоянно, котировки меняются также постоянно.

♦ Торги. Это совершение сделки в процессе биржевой сессии.

♦ Игроки рынка. Их можно условно разделить на следующие группы: Эмитенты – игроки рынка, выпускающие облигации и акции. Трейдеры и инвесторы – «продавцы» и «покупатели» ценных бумаг. Посредники – дилеры и брокеры, обеспечивающие участие в торгах инвесторов и ликвидность финансовых инструментов.

Фондовые рынки России и США, их особенности и различие

В мире ежедневно работают несколько сотен фондовых бирж, каждая из которых активно формирует экономику своей страны и способна заметно влиять на финансовое состояние государства. Даже в самых отдаленных уголках планеты свою деятельность ведут мощные фондовые площадки, имеющие солидную капитализацию и предлагающие качественные услуги своим клиентам. Самые крупные биржи ценных бумаг расположены в Соединенных Штатах и Японии:

- Одна из самых известных — NYSE (Нью-Йоркская фондовая биржа), имеющая средний оборот 16,5 триллионов $.

- NASDAQ, вторая по объемам фондовая биржа (США), где торгуются акции высокотехнологичных компаний.

- Японская фондовая биржа Tokyo Stock Exchange (TSE), где торгуются ценные бумаги почти 2500 компаний.

Современный фондовый рынок России большинство западных рейтинговых агентств относят к «развивающимся». Ведь он начал возрождаться только в 90-х. В этом имеются свои преимущества и недостатки — более высокая доходность и большие риски при заключении сделок.

С середины 2000-х фондовый рынок России продемонстрировал ряд позитивных перемен. Повысился уровень ликвидности, вырос оборот средств. Эксперты отмечают возросшую информационную прозрачность всех игроков, укрепление законодательной базы. Основными недостатками оборота ценных бумаг в России являются:

- законодательство, крайне неудобное для инвесторов;

- невыгодная налоговая политика;

- низкий уровень доверия к судебной защите;

- относительно низкая активность внутреннего инвестора, что делает Россию мало привлекательной и для иностранного капитала;

- непоследовательность действий правительства, излишняя «тяга» к пилотным проектам.

Для глобальной экономики фондовый рынок США стал самой крупной экономической средой. Ежегодный оборот достигает 40 % всего объема сделок с ценными бумагами во всем мире.

Именно здесь продают свои акции такие гиганты, как Apple Inc.(AAPL), Ford Motors Company (F), Google Inc. (GOOGL), Microsoft Corp. (MSFT), Visa Inc. (V). Здесь не только легко купить акции, выбрав выгодные котировки, но и оперативно их продать, получив доход.

Если сравнивать отечественный и фондовый рынок США, в первую очередь обращает на себя внимание огромный по российским меркам объем торгов. За одну сессию здесь заключается сделок на 50 миллиардов $, что превышает годовой объем оборота ценных бумаг в России. Кроме того, имеется и своя специфика:

- разрешено заключать сделки с разными участниками торгов, поэтому и потери на биржевых спредах практически неизбежны;

- игроки рынка имеют право предлагать свою цену акции на фондовом рынке, а не только соглашаться/отклонять предложенную;

- на биржевой площадке трейдер использует весь комплекс доступных данных — график цен, «имбэлэнсы», стакан котировок, объемы сделок, ленту приказов.

Имея стартовый капитал на фондовый рынок может выйти любой человек. Правда, без брокера не обойтись, поскольку доступ возможен лишь после получения специальной лицензии, внесения первого взноса и неукоснительного соблюдения правил работы. Спасибо за внимание, всегда ваш Максимальный доход!

Что такое фондовый рынок в России, и как работают его основные участники

Здравствуйте, друзья!

Что делают многие хозяйки, когда надо купить качественные и недорогие продукты для повседневного или праздничного стола? Идут на рынок. Там можно поторговаться, выбрать среди огромного числа продавцов самого адекватного, найти что-то необычное и интересное. Давайте представим, что наш инвестиционный портфель – это большая корзинка, которую тоже надо наполнить товарами с такими характеристиками. За ними мы как бережливые инвесторы пойдем на рынок. Только особенный. Что такое фондовый рынок, кто и чем на нем торгует, а также как можно туда попасть – вопросы сегодняшней статьи.

Определение и участники

Фондовый рынок простым языком – это место, где встречаются продавцы и покупатели ценных бумаг. Так же, как и на обычном рынке, там действуют законы конкуренции, спроса и предложения. На их основе устанавливается рыночная цена на реализуемые товары, происходит перераспределение капитала между участниками.

Что продается и покупается:

- Акции – долевые ценные бумаги, которые дают ее владельцу рассчитывать на часть прибыли предприятия-эмитента по итогам работы в отчетном периоде (квартал, полугодие, год), долю при разделе имущества в случае ликвидации, а при определенных условиях и право участвовать в управлении.

- Облигации – долговые ценные бумаги, по которым владелец дает предприятию-эмитенту в долг. Как и любая задолженность, облигационный долг должен быть погашен вовремя и с выплатой держателю ценной бумаги дохода (купонов) за использование его денег.

- Производные инструменты – фьючерсы, опционы, форвардные контракты и пр.

- Прочие инструменты – депозитарные расписки, инвестиционные паи ПИФов, ETF.

Иногда фондовый рынок называют еще рынком ценных бумаг (РЦБ). Но не все согласны с таким утверждением. Некоторые эксперты считают, что РЦБ – более широкое понятие, которое включает в себя все операции (выпуск, обращение и изъятие) с ценными бумагами на биржевом и внебиржевом рынках. А фондовый – это организованный рынок, функционирующий внутри биржи по строгим законам и правилам, под контролем регулирующих органов.

Не знаю, кто прав, а кто нет. Оставим решение за экономистами-теоретиками. Но основным звеном на анализируемом нами рынке точно является фондовая биржа. Принципы ее работы мы рассмотрим чуть позже более подробно.

В структуре рынка главными участниками будут:

- Продавцы или эмитенты – предприятия и организации, которые выпускают ценные бумаги на рынок. Эмитентом может быть и государство, выпускающее, например, ОФЗ (облигации федерального займа).

- Покупатели – частные инвесторы, трейдеры, компании, государство.

- Посредники – организации, которые помогают встретиться продавцам и покупателям: брокеры, управляющие компании.

- Компании, которые организовывают и обслуживают работу рынка – биржа, депозитарий, маркетмейкер, клиринговая компания.

- Контролирующие органы – в России это Центральный банк.

Как работают некоторые из вышеперечисленных организаций, мы поговорим в следующих разделах статьи.

Виды и функции

Рассмотрим, какие виды рынков ценных бумаг интересуют частных инвесторов.

- По характеру размещения ценных бумаг.

Первичный – рынок, на котором эмитент размещает только что выпущенные ценные бумаги. Он может сделать это в открытой, другими словами, публичной форме (IPO) или закрытой, при которой к покупке ограничен доступ большинству инвесторов. Получается, что на первичном инвестор покупает акции (облигации) непосредственно у эмитента, главная цель которого – выручить как можно больше денег от размещения.

Вторичный – массовый и наиболее популярный рынок, где обращаются бумаги, прошедшие первичное размещение. К нему имеет доступ неограниченное число инвесторов, а главным местом торговли выступает биржа. В отличие от первого варианта инвестор покупает акции (облигации) у другого инвестора. Цена в этом случае постоянно колеблется в зависимости от спроса и предложения. Большое влияние оказывает психология, когда на эмоциях часто заключаются необдуманные сделки.

Есть еще внебиржевой рынок, где происходит продажа ценных бумаг, которые не попали в список на бирже (листинг) и не зарегистрированы на ней. Рискованные операции для рискованных людей.

А четвертый вариант – это торговля большими пакетами ценных бумаг между крупными инвесторами. Частному лицу туда доступа нет.

- По территориальному признаку: международный, национальный, региональный.

- По эмитенту: рынок государственных ценных бумаг и частных.

- По виду ценных бумаг: рынок акций, облигаций, производных инструментов и пр.

В основе работы рынка лежат функции или задачи, которые он выполняет. Есть главные из них:

- Соединяет вместе интересы продавцов и покупателей. Одни хотят получить деньги на свое развитие, другие мечтают заработать на реализацию своих финансовых целей. И государство в этом процессе не последний участник. За счет приватизации предприятий и выпуска ОФЗ оно пополняет государственный бюджет и решает глобальные задачи национальной экономики.

- Перераспределяет капитал. Денежные средства постоянно перетекают из одной отрасли в другую, от одного инвестора к другому.

- Является индикатором экономики страны. Не просто так во всех новостных передачах мы видим бегущей строкой фондовые индексы. Когда они резко снижаются, даже люди, никогда не инвестирующие на бирже, начинают беспокоиться. Все ли в порядке в экономике? Или это очередной кризис?

Если присмотреться, то перечисленные функции ничем не отличаются от функций, которые выполняет, например, обычный продовольственный рынок. Только наши граждане ходят туда значительно чаще, чем на фондовый рынок. По статистике в России доля частных инвесторов составляет всего 0,7 % от общего числа населения, в США – 39,8 %.

Как устроена фондовая биржа

В статье уже не раз упоминался один из главных участников фондового рынка – биржа. Давно ушли в историю кадры из фильмов, где толпа обезумевших брокеров что-то кричат по телефону и друг другу, пытаясь купить подороже и продать подешевле. Сейчас страсти, может быть, кипят и не меньшие, но происходит это в стенах кабинетов за мониторами.

Проведем обзор российских площадок: Московской и Санкт-Петербургской бирж. Доступ частного инвестора к ним возможен через брокера.

Московская биржа

Новая история биржи началась в 2011 году, когда ММВБ слилась с РТС. Она получила название “Московская биржа”. Сегодня это крупнейший холдинг, в состав которого входят несколько рынков: фондовый, срочный, валютный, денежный, товарный, инвестиций и инноваций и еще несколько.

Нас интересует фондовый. Рассмотрим, как он устроен. Включает два рынка:

- Рынок акций и паев (российские и иностранные акции, паи инвестиционных ПИФов, ETF, депозитарные расписки).

- Долговой (все виды облигаций, номинированных в рублях и валюте, еврооблигации).

Торги идут с использованием нескольких режимов. Инвесторам это надо знать, чтобы понимать, в какой момент они по-настоящему станут акционерами или владельцами облигаций, получат ли дивиденды, когда деньги от продажи ценных бумаг поступят на счет.

Режимы:

- Т+2. Используется при торговле акциями, паями и облигациями, номинированными в долларах США. Означает, что расчеты и запись о новых владельцах бумаг будут на второй рабочий день после фактической сделки на бирже. Например, вы купили 20 ноября (среда) акцию. Запись об этом появится в пятницу 22 ноября. На счет продавца поступят деньги тоже 22 ноября.

- Т+1. Используется для ОФЗ. Расчеты и поставка облигаций происходят на следующий день после купли-продажи.

- Т0. Режим для корпоративных и муниципальных облигаций, еврооблигаций, которые выпускает Минфин России, и еврооблигаций в иностранной валюте, кроме доллара. Все расчеты проводятся в день сделки.

Структура МосБиржи состоит из:

- организатора торгов – самой биржи;

- центрального контрагента (Национального клирингового центра) – посредника между сторонами сделки, который обеспечивает ее безопасность и хранит деньги на своих счетах;

- национального расчетного депозитария (НРД), который хранит записи о ценных бумагах.

Механизм торгов:

- Торговая сессия открывается с 10:00 до 18:40. За 10 минут до начала проходит аукцион, на котором устанавливается цена открытия по каждой ценной бумаге на основе спроса и предложения. В конце рабочего дня проводится еще один аукцион, на нем устанавливают цену закрытия. Это делается для того, чтобы исключить манипуляции с ценами.

- Инвестор для того, чтобы купить ценную бумагу, подает заявку своему брокеру на совершение сделки по рыночной или лимитной цене. Рыночная – это цена, которая установилась на данный момент времени. Лимитную вы определяете сами. Например, хотите купить дешевле, а продать дороже, чем рыночная цена сейчас. Если в течение торговой сессии на вашу лимитную заявку не нашлось продавцов (покупателей), то к концу дня она аннулируется.

- Торги могут останавливаться на какое-то время или до конца сессии, если рынок охватывает паника, и цены начинают меняться бешеными темпами. Это может произойти как по отдельной ценной бумаге, так и по всем сразу.

Санкт-Петербургская биржа

На Санкт-Петербургской бирже с 2014 года каждый инвестор может купить акции зарубежных компаний, входящих в индекс S&P 500. Например, Apple, Amazon, Facebook и др. Не все российские брокеры дают доступ на эту биржу, поэтому при открытии счета надо заранее уточнить. Ежегодно добавляются все новые и новые компании, акции которых становятся доступнее российскому инвестору.

К сожалению, такой интересный инструмент, как ETF, доступен только на МосБирже и то только от компаний FinEx и ITI. Зарубежные биржевые фонды не представлены. На Санкт-Петербургской бирже доступ к зарубежным ETF есть у квалифицированных инвесторов. Многие частники ждут, когда такое положение дел изменится, и мы получим возможность выбирать из множества привлекательных индексных фондов и диверсифицировать свой портфель.

Режим работы – с 10:00 до 01:45. Такое расписание связано с необходимостью синхронизировать торги в России и на американском рынке. Используется режим “Т+2”. Механизм торгов аналогичен МосБирже.

Налоговым агентом при купле-продаже ценных бумаг на бирже выступает брокер, т. е. вам не надо беспокоиться о заполнении деклараций и перечислении НДФЛ. Но при торговле иностранными ценными бумагами есть один нюанс. Инвестор обязан заплатить налог на доходы и в США, и в России. С дивидендов США удерживает 30 %. Чтобы россиянин заплатил свои обычные 13 %, надо подписать специальный документ – форму W-8BEN. Он дает право отдать Америке только 10 %, а России – оставшиеся 3 %.

Функции депозитария

Кратко рассмотрим функции депозитария. Самая главная – это защитная. Инвестор может быть спокоен, когда его брокер, например, обанкротится, или у него отберут лицензию. Он просто переведет свои ценные бумаги другому брокеру.

Информация о том, что именно вы владеете конкретными ценными бумагами и в указанном количестве, хранится в депозитарии. Он регулярно присылает зашифрованный отчет по совершенным сделкам купли-продажи.

Функции:

- регистрация права на владение ценными бумагами;

- хранение информации о владельце активов;

- сопутствующие функции, например, консультирование по налогам и инвестициям, анализ рынка и пр.

Функции клирингового центра

Еще одна обслуживающая торги организация – клиринговый центр. Он осуществляет контроль за расчетами между продавцами и покупателями. Поэтапно это можно представить следующим образом:

- Заключение сделки на бирже и отслеживание их клиринговой компанией.

- Проверка условий совершения сделок.

- Определение, кто, кому и сколько должен.

- Проведение взаимных расчетов между продавцом и покупателем.

На бирже это посредник, который гарантирует, что покупателю поступят ценные бумаги, а продавцу – деньги. Он берет на себя все риски. Основные расчеты проводятся в конце торговой сессии.

Как торговать на фондовом рынке

Рассмотрим этапы торговли на фондовом рынке:

- Выбор брокера и открытие брокерского счета. На этом этапе надо уточнить, к каким биржам будет получен доступ, все ли ценные бумаги можно купить, какие вы хотите. Обратите внимание на порог входа и комиссии. И не забывайте, что у российского инвестора есть уникальная возможность снизить налоги и воспользоваться специальными льготами. Для этого надо открыть ИИС. Брокерских счетов может быть сколько угодно, ИИС – только один.

- Пополнение счета. Все крупнейшие брокеры дают возможность завести деньги через банковский счет по реквизитам или с использованием банковской карты.

- Установка торговых платформ. Это могут быть профессиональные площадки типа QUIK или собственные разработки брокеров в виде приложений на компьютер и смартфоны, например, “ВТБ Мои Инвестиции”, FinamTrade и др.

- Совершение торговых операций. Если сомневаетесь, что самостоятельно разберетесь в технологии покупки и продажи ценных бумаг, пройдите обучение. У брокеров есть бесплатные видеоуроки по работе с торговой платформой. Я открыла счета у двух брокеров с нулевыми знаниями, как и что там работает. Но без труда разобралась в интерфейсе. Брокеры стараются, чтобы приложения были интуитивно понятны всем пользователям.

Первое время вам интересно будет ежедневно заходить в свой портфель и смотреть динамику. Но при долгосрочном инвестировании это дело неблагодарное и иногда даже вредное. Можно совершить эмоциональные поступки. Поэтому я захожу в личный кабинет, только когда совершаю покупку или продажу ценных бумаг. И всегда помню, что мой горизонт – это минимум 10 лет.

Заключение

Ничего сложного в торговле на фондовом рынке нет. Первоначально вам надо определиться со стратегией. Кто вы? Пассивный инвестор или активный трейдер? В первом случае вы раз в месяц или реже будете заходить в свой личный кабинет и подавать заявки брокеру. Во втором – сидеть за монитором весь рабочий день, пытаясь обыграть рынок. Опытные инвесторы говорят, что это мало кому удается. И у меня нет причины им не верить. Но фондовый рынок дает возможность заработать и тем и другим.

Вы все еще не наполнили свою инвестиционную корзинку интересными инструментами? Тогда вспомните слова величайшего инвестора мира Уоррена Баффетта: “Самое лучшее время инвестировать – вчера. Можно начать и сегодня”.

1. Определение понятия «фондовый рынок»

Определение понятия «фондовый рынок»

Приобрести или продать ценную бумагу в обычном магазине нельзя. Для покупки придётся выйти на особый рынок — фондовый рынок.

Фондовый рынок — это рынок, на котором совершаются операции по купле-продаже специфического товара — ценных бумаг.

Поэтому фондовым называется рынок ценных бумаг, который является частью финансового рынка.

Фондовый рынок является абстрактным понятием, служащим для обозначения совокупности процедур, которые позволяют торговать различными ценными бумагами практически всем дееспособным экономическим агентам. Не следует путать его с фондовой биржей, которая обозначает компанию, предоставляющую реальные и виртуальные места для совершения торговых сделок.

Фондовые рынки делятся на первичные, на которых выпускаются и размещаются впервые новые ценные бумаги, и вторичные, на которых происходит оборот ранее эмитированных на первичном рынке ценных бумаг.

Участники фондового рынка и их задачи

В операциях с ценными бумагами всегда присутствуют три участника, роли которых чётко определены: эмитент, инвестор и фондовый рынок.

Эмитент — это государство или организация, выпускающая ценные бумаги.

Инвестор — это физическое лицо или организация, покупающая ценные бумаги.

Фондовый рынок — это рынок, на котором встречаются эмитент и инвестор.Поскольку на фондовом рынке идёт торговля ценными бумагами, то, с одной стороны, есть тот, кто выпустил, то есть эмитировал, ценную бумагу (цель выпуска ценной бумаги — привлечение средств для развития компании) — это эмитент, и есть тот, кто имеет свободные средства и решил вложить эти средства не в банк, а в предприятие, рассчитывая, что такое вложение может принести больший доход по сравнению с размещением средств на депозите в банке, — это инвестор.

Обрати внимание!

Как и на любом рынке, на фондовом рынке встречаются продавец и покупатель, в качестве которых могут выступать и эмитент, и инвестор:

• эмитент может продавать ценные бумаги для привлечения инвестиций и развития своего предприятия;

• эмитент может покупать ценные бумаги других компаний для того, чтобы разместить свободные средства и получить дополнительную прибыль, то есть, по сути, он становится инвестором для других предприятий.

• Инвестор покупает ценные бумаги для того, чтобы разместить имеющиеся у него свободные средства, сохранить их от инфляции и приумножить, передав предприятию, которое в будущем может получить прибыль, и тем самым обеспечить доход инвестору.

Инвестор продаёт ценные бумаги тогда, когда, по его мнению, они имеют максимальную цену на рынке, и их продажа может принести максимальный доход.

Физические лица — частные инвесторы, а юридические лица — институциональные инвесторы.

Фирма-организатор торгов ценными бумагами называется фондовой биржей.

Доход этой компании формируется за счёт отчислений процента от сделок продавцами и покупателями. Фондовая биржа технически обеспечивает участников торгов помещением, оборудованием, компьютерной поддержкой и т. п.

Источники:

Киреев А. П. Финансовая грамотность: материалы для учащихся. 10-11 классы общеобразоват. орг., экономический профиль / А. П. Киреев. — М.: ВИТА-ПРЕСС, 2015. — 387 с.

Как работает фондовый рынок

Первые биржи появились в Европе в 15 веке. На главной площади Брюгге регулярно собирались купцы и продавали свои товары.

Юлия Семенюк

частный инвестор

Сначала биржи были универсальными, на них торговали товарами и ценными бумагами. Биржи, на которых торговали только ценными бумагами, появились в 16 веке в Антверпене и Лионе.

Расскажу, как работает биржа и зачем она нужна.

Что такое фондовый рынок и фондовая биржа

На фондовом рынке продают и покупают ценные бумаги: акции, облигации, паи биржевых фондов. Чтобы не было обманов и нечестной игры, биржа разрабатывает правила торговли ценными бумагами и гарантирует исполнение сделок.

Фондовая биржа организует торговлю ценными бумагами и контролирует участников торгов. Все сделки на бирже регистрируются. Юридические лица на фондовой бирже привлекают деньги для развития и производства, а частные лица превращают сбережения в инвестиции и получают дополнительный доход.

Зачем и как выпускают ценные бумаги. Компании выпускают акции или облигации, потому что им нужны деньги для производства и развития.

Если инвестор покупает акции, то становится владельцем кусочка бизнеса компании: он может участвовать в собрании акционеров и получать дивиденды. Если инвестор покупает облигации, он дает компании деньги в долг под процент на определенный срок, например на несколько лет. Для компании облигации — это аналог банковского кредита, часто под меньший процент. Органы власти тоже выпускают облигации.

Курс: как начать инвестировать

Легальность фондовых бирж. Порядок и законность в работе бирж контролируют регуляторы. В разных странах регуляторами могут быть государственные организации, специальные комиссии или некоммерческие организации.

Регуляторы занимаются лицензированием и раскрывают важную для рынка информацию. Они расследуют нарушения: например, инсайдерскую торговлю, манипулирование ценами и воровство клиентских денег. Регуляторы могут лишить лицензии, оштрафовать или запретить занимать определенные должности.

В России работу бирж регулирует Центральный банк. Согласно ФЗ «Об организованных торгах» биржей может быть только акционерное общество, которое имеет лицензию. Полный список документов, регулирующих деятельность бирж в России, можно найти на сайте ЦБ.

Биржи не имеют права совмещать свою деятельность ни с какой другой, кроме клиринга.

Что такое клиринг

В США работу бирж регулирует комиссия по ценным бумагам и биржам — SEC. В отличие от ЦБ, SEC может самостоятельно возбуждать уголовные дела и подавать иски в суд.

В Великобритании работу финансовых рынков регулирует управление по финансовому поведению — FCA. Япония в своих финансовых законах опиралась на законодательство США, поэтому финансовые споры здесь регулирует очень похожая на SEC комиссия по надзору за ценными бумагами и биржами — SESC.

Плюсы и минусы фондовых бирж. Биржи обеспечивают прозрачность компаний для инвесторов, потому что для допуска к торгам эмитенты должны предоставлять финансовую отчетность и соблюдать определенные правила.

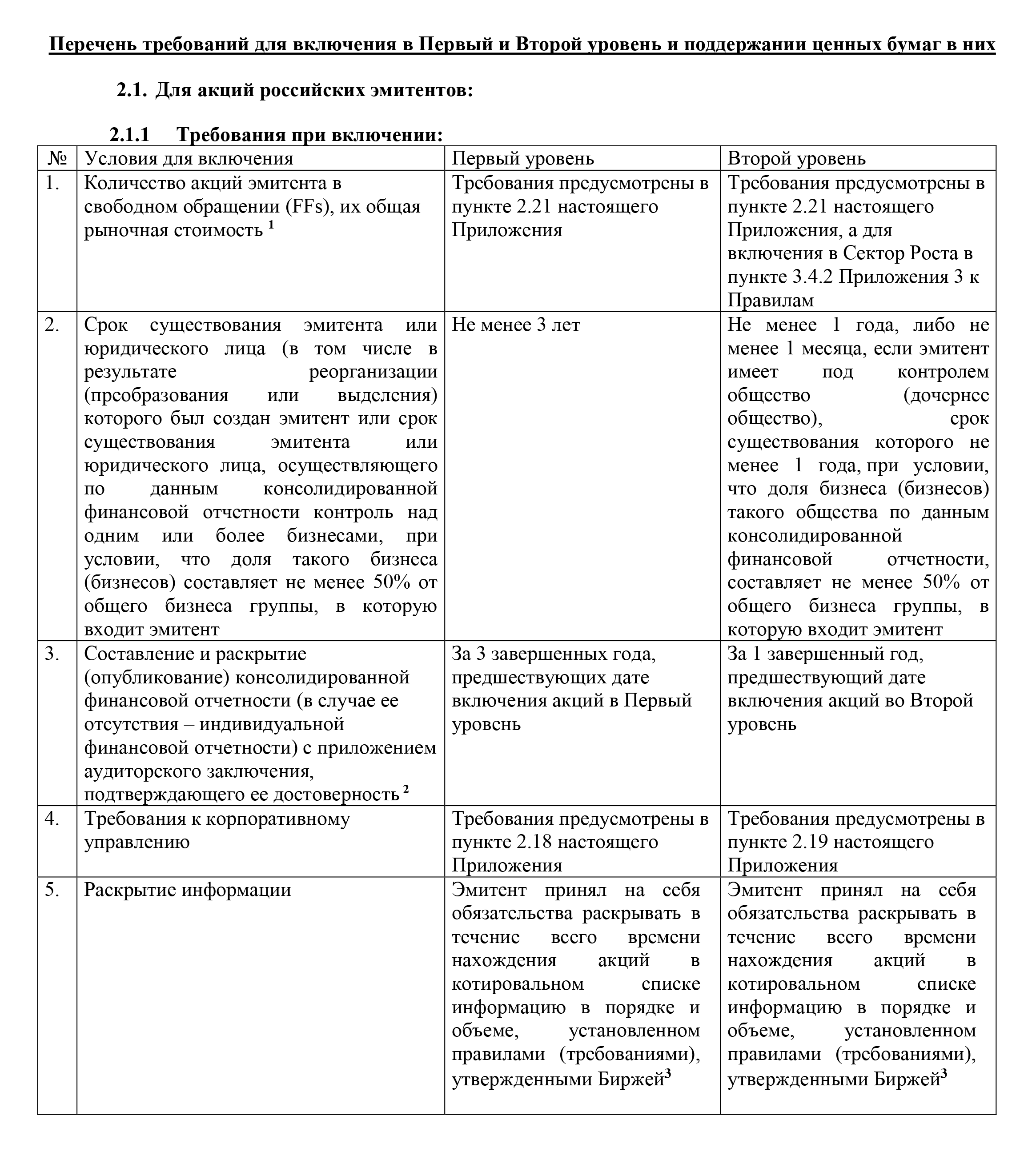

Чтобы российские акции попали в первый или второй уровень листинга на Московской бирже, эмитенты должны существовать не менее трех лет, предоставлять отчетность как минимум за три года и соблюдать другие правила, которые можно найти на сайте биржи.

Каждая биржа сама разрабатывает правила, чтобы увеличить прозрачность компаний для инвесторов.

На крупных биржах оборот ценных бумаг очень большой, поэтому инвестор может быстро превратить ценные бумаги в деньги. Доходность на фондовом рынке может быть выше доходности по депозитам, но она не гарантирована. Инвестиции в ценные бумаги не застрахованы государством — есть риск потерять деньги.

Как измерить риск инвестиций

Правила Московской биржи о том, как российским акциям попасть в первый или второй уровень листинга

Правила Московской биржи о том, как российским акциям попасть в первый или второй уровень листинга

Задачи и функции фондовой биржи

Фондовые биржи организуют торги и поддерживают справедливое ценообразование. Биржи гарантируют исполнение сделок, включают и исключают ценные бумаги в котировальные списки. Информация обо всех сделках на бирже публичная и доступна на сайтах бирж.

Торги на фондовой бирже происходят в определенное время и по правилам, которые устанавливает биржа.

Котировка цен — это определение стоимости ценных бумаг в процессе биржевых торгов. Кроме ценных бумаг на фондовых биржах можно торговать биржевыми контрактами.

Биржевые контракты — это производные финансовые инструменты, с помощью которых можно застраховать активы от резкого изменения цены. Биржевые контракты бывают фьючерсными или опционными.

Фьючерсный контракт — это обязательство купить или продать определенный актив в будущем по зафиксированной в контракте цене. Опционный контракт — это не обязанность, а право купить или продать актив по фиксированной цене. Активами может быть что угодно: товары, процентные ставки, индексы и даже погода.

Что такое фьючерсы на бирже

Биржевыми контрактами торгуют на срочном рынке, потому что они подразумевают поставку базового актива в будущем, то есть через определенный срок.

Исполнение сделок на бирже гарантирует центральный контрагент. Например, на Московской бирже центральным контрагентом является Национальный клиринговый центр. Это посредник между покупателем и продавцом, который проверяет, что у покупателя достаточно денег, а у продавца есть в наличии ценные бумаги. Если на конец торгового дня какой-то участник не может выполнить свои обязательства по сделкам, их выполнит за него центральный контрагент.

Как вложиться и не облажаться

Расскажем в еженедельной рассылке для инвесторов. Подпишитесь и получайте письма каждый понедельник

Классификация бирж

По виду товара биржи бывают фондовые, товарные, валютные и криптовалютные. На фондовых биржах торгуют ценными бумагами. На валютных продают и покупают валюту — почти так же, как в обменных пунктах, но в гораздо большем количестве. На товарных биржах торгуют реальными товарами или фьючерсными и опционными контрактами. На криптовалютных биржах торгуют криптовалютами, такие биржи появились совсем недавно.

По принципу организации раньше биржи делились на государственные, частные и смешанные. Но в настоящее время большинство бирж — акционерные общества. Если акционерами являются не только частные компании, но и государство, то биржи относятся к смешанному типу.

По форме участия биржи бывают открытого и закрытого типа. На биржах открытого типа могут торговать продавцы, покупатели и члены биржи. На биржах закрытого типа — только члены биржи.

По роли в международной торговле биржи бывают международные и национальные. На небольших национальных фондовых биржах торгуют ценными бумагами мелких компаний, которые не подходят под требования международных бирж.

По типу сделок биржи бывают фьючерсные, опционные, реального товара и смешанные.

На Санкт-Петербургской международной товарно-сырьевой бирже торгуют физическими партиями сырой нефти — это и есть реальный товар. На фьючерсных и опционных биржах торгуют срочными контрактами. На смешанных биржах торгуют разными инструментами. Например, Московская биржа относится к смешанному типу: на ней есть фондовая, валютная и срочные секции.

Что делать? 29.05.19

Как работает Санкт-Петербургская биржа?

Крупнейшие фондовые биржи

Крупнейшие фондовые биржи находятся в США. Биржи самостоятельно определяют требования к компаниям, которые хотят разместить на них свои акции или облигации.

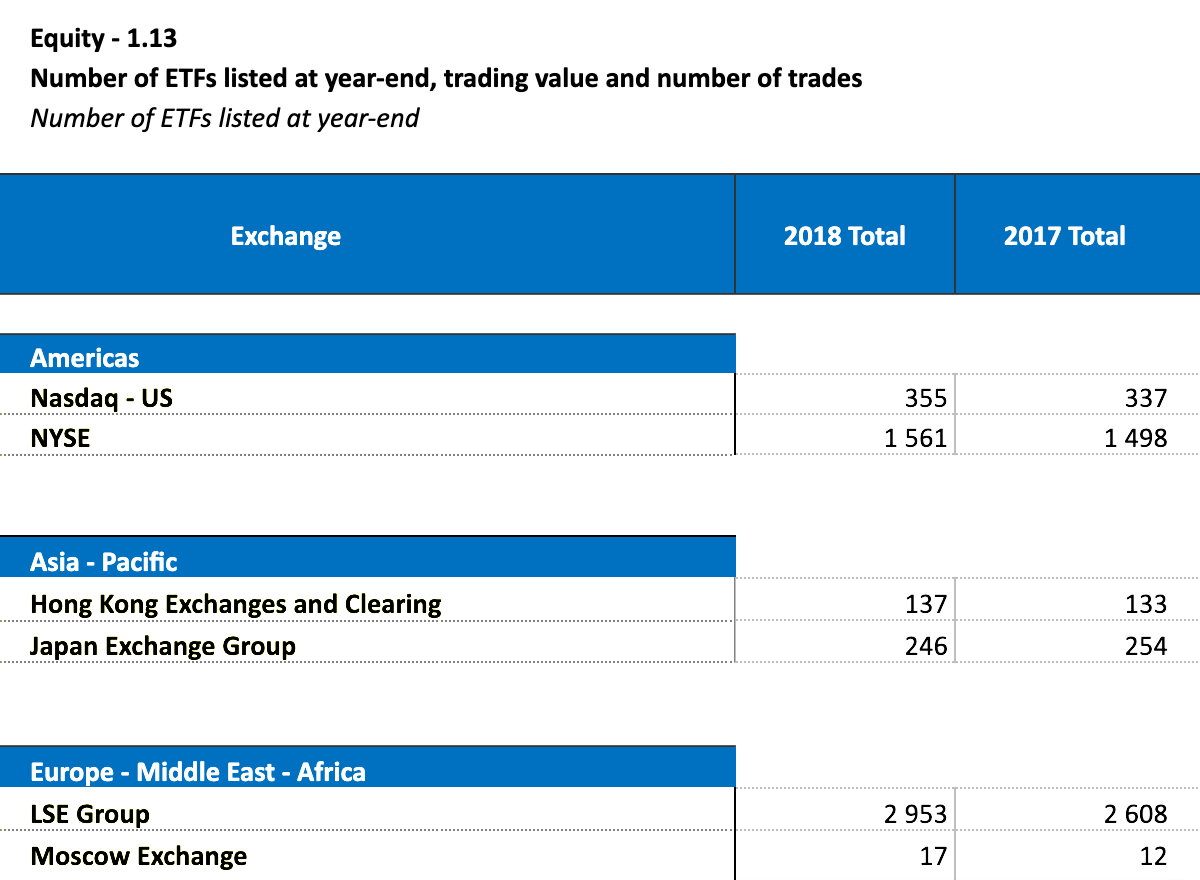

Я приведу статистику Всемирной федерации бирж — WFE — за 2018 год, потому что аналитика по всем биржам удобно собрана в одной таблице. Более свежие данные за 2019 год можно найти на сайтах бирж — они публикуют отчетность и презентации ежемесячно.

По статистике WFE за 2018 год, капитализация крупнейшей американской биржи NYSE в разы больше капитализации других бирж

По статистике WFE за 2018 год, капитализация крупнейшей американской биржи NYSE в разы больше капитализации других бирж

Нью-Йоркская биржа, NYSE, основана в 1792 году. Тогда место на бирже можно было купить. Места передавались по наследству, и их количество было ограничено. На конец 2018 года на бирже котировались акции 2285 компаний, из них 510 — зарубежных. Это самая крупная по капитализации биржа в мире: здесь большой выбор ценных бумаг и торгуются акции крупнейших мировых компаний.

Московская биржа, MOEX, основана в 2011 году на базе бирж ММВБ и РТС. На конец 2018 года здесь котировались акции всего 225 компаний. Капитализация Московской биржи в 36 раз меньше, чем Нью-Йоркской. Зато на Московской бирже активно торгуют облигациями.

Как работает Московская биржа

В ноябре 2019 года на Московской бирже было зарегистрировано 5,5 млн физических лиц. Это меньше 4% всего населения России. А активных инвесторов всего 320 тысяч человек. Московская биржа считает активными инвесторами тех, кто совершил хотя бы одну сделку в месяц.

По статистике Московской биржи за первую половину 2019 года, она занимает второе место в мире по торговле инструментами с фиксированным доходом. А по торговле акциями — всего лишь 26-е

Токийская биржа, TSE, основана в 1878 году, тогда она принадлежала всего двум владельцам. Символ биржи — брокер, одетый в кимоно. Сейчас это третья по капитализации биржа в мире. Здесь котируются акции 3657 компаний, из которых только 5 зарубежных.

Гонконгская биржа, HKEx, официально основана в 1891 году. Биржа занимает седьмое место в мире по капитализации, но первое — по числу новых компаний в листинге за 2018 год. Здесь котируются акции 2315 компаний, из которых 154 — зарубежные.

Лондонская биржа, LSE, основана в 1565 году сэром Томасом Грешемом и официально открыта в 1571 году как королевская биржа. LSE занимает шестое место в мире по капитализации, но первое — по числу ETF, на конец 2018 года их 2953.

Много яиц, много корзин. Как работают биржевые фонды

На Лондонской бирже котируются акции 2479 компаний, из них 418 — иностранные.

На Лондонской фондовой бирже ETF в разы больше, чем на других биржах

На Лондонской фондовой бирже ETF в разы больше, чем на других биржах

Участники фондового рынка

Профессиональные участники должны иметь лицензию, их контролируют регуляторы. Инвесторам не нужна лицензия, но они получают доступ к биржевым торгам только через профессиональных участников.

Регуляторы защищают инвесторов и контролируют профессиональных участников финансовых рынков, чтобы не было нарушений. В России биржи контролирует Центральный банк. Он выдает лицензии профессиональным участникам фондового рынка.

Эмитенты выпускают на рынок ценные бумаги. Эмитентами могут быть компании и органы власти отдельных городов, регионов и государств.

Инвесторы покупают ценные бумаги. Купить ценные бумаги напрямую у эмитентов обычно нельзя, придется воспользоваться услугами посредников — брокеров — и открыть брокерский счет.

Инструменты торговли на фондовой бирже

На фондовой бирже можно торговать акциями, облигациями и паями биржевых фондов. Чем больше эмитентов на бирже, тем больше выбор ценных бумаг для инвесторов. Поэтому инвесторов привлекают фондовые биржи с большой капитализацией.

Типы сделок на фондовом рынке

Инвестор может:

- Купить ценные бумаги, на биржевом сленге такая сделка называется «лонг». Если у инвестора не хватает денег, он может занять их у брокера под процент. Покупка с использованием денег брокера называется маржинальной сделкой.

- Продать ценные бумаги. На фондовой бирже инвестор может продать даже ценные бумаги, которых у него нет. Для этого он берет их взаймы у брокера и платит за это определенный процент. На биржевом сленге такая спекулятивная сделка называется «шорт».

По времени исполнения биржевые сделки бывают двух типов.

С немедленным исполнением. Например, на Московской бирже при покупке некоторых облигаций деньги со счета будут списаны в тот же день. Облигации зачислят на счет в день сделки. Такой режим сделок называется «Т+0».

С отложенным исполнением. При торговле акциями на Московской бирже расчет и поставка происходят через два дня. Такой режим сделок называется «Т+2». Это удобно для инвесторов, потому что в день покупки на счете может не быть всей суммы. Если денег не хватает, их можно довнести в течение двух дней.

Как происходит торговля акциями на бирже

Во время торговли на бирже между участниками заключаются сделки. Каждая сделка проходит в несколько этапов:

- Заявка на покупку или продажу ценных бумаг. Заявка попадает в электронную систему биржи. Инвестор может сделать заявку по телефону или через интернет.

- Сверка параметров сделки у покупателя и продавца.

- Клиринг. На этом этапе биржа проверяет правильность оформления сделки, сверяет расчеты и оформляет документы.

- Исполнение сделки — обмен ценных бумаг на деньги.

Заключение сделок в торговом зале. Раньше заключать сделки можно было только непосредственно в здании биржи. Представители брокеров толкались в «яме», кричали, перебивали ставки друг друга. А потом появились электронные торговые системы и в биржевой торговле произошла революция.

Электронная торговля акциями. Инвесторы могут покупать и продавать ценные бумаги через интернет в любом месте, главное — чтобы в это время работала биржа. Еще несколько лет назад для торговых операций надо было устанавливать программное обеспечение на компьютер, сейчас заявки можно подавать через приложение для смартфона или личный кабинет на сайте брокера.

Инвестиции на бирже: популярные заблуждения

Как выбрать брокера и зачем это делать

Частные лица могут торговать на фондовой бирже только через посредников. Брокеры — это профессиональные участники рынка ценных бумаг, которые исполняют поручения клиентов, то есть продают и покупают ценные бумаги и деривативы. У брокеров должна быть лицензия, в России их деятельность контролирует ЦБ.

Основной документ для российских брокеров — ФЗ «О рынке ценных бумаг». На сайтах бирж указаны брокеры, через которых можно получить доступ к торгам. Например, на сайте Московской биржи перечислены 10 основных партнеров. Полный перечень брокеров можно загрузить в виде таблицы.

Чтобы начать торговать, инвестору надо заключить с брокером договор и открыть брокерский или инвестиционный счет. После этого инвестор переводит на брокерский счет деньги и дает брокеру поручения купить или продать ценные бумаги. Когда инвестор решает забрать свои деньги с брокерского счета, он также дает поручение брокеру.

Размер минимального депозита нужно уточнять на сайте брокера. Российские брокеры, как правило, не ограничивают инвестора в размере первоначального капитала. Но при небольшом счете возможны повышенные комиссии.

Для инвестиций через американских брокеров желательно иметь на счету 10—25 тысяч долларов, чтобы комиссии были менее ощутимыми. При этом мало какие американские брокеры открывают счета россиянам.

Кстати, чтобы покупать ценные бумаги на зарубежных биржах, российскому инвестору не обязательно открывать счет у иностранного брокера. Основные американские акции продаются на Санкт-Петербургской бирже. Некоторые российские брокеры предлагают инвесторам доступ к иностранным биржам, но для этого нужен статус квалифицированного инвестора.

Торговые условия указаны на сайте брокера в разделе «Тарифы». Обычно брокер предлагает инвестору наиболее популярный тариф, который, правда, может быть неоптимальным для нужд конкретного инвестора. Чтобы выбрать наиболее подходящий тариф, стоит изучить все опции, которые предлагает брокер, особенно если вы планируете активно торговать. Тариф можно изменить в любое время через личный кабинет.

Комиссии тоже указаны на сайте брокера. Они могут отличаться в зависимости от того, много инвестор торгует или нет. Кроме торговых комиссий есть депозитарные — за учет ценных бумаг. Если инвестор не продает и не покупает ценные бумаги в течение месяца, скорее всего, брокер не будет брать депозитарную комиссию за этот месяц. Но это зависит от брокера и его тарифа.

Что делать? 20.05.19

Как перейти от одного брокера к другому с портфелем ценных бумаг?

Некоторые брокеры берут дополнительную комиссию за использование специальных программ для торговли или за доступ к зарубежным торговым площадкам — например, за доступ к WebQuik, TS Lab или Tradematic Trader. Платными программами, как правило, пользуются трейдеры, которые зарабатывают на колебаниях цен разных активов.

Отзывы рассказывают о репутации брокера. Иногда негативные отзывы пишут обиженные клиенты, а позитивные — люди, которым за это заплатили. Поэтому эффективнее читать не прямые отзывы клиентов, а искать упоминание брокера в новостях или отчетах биржи, на которой собирается работать инвестор. Хороший вариант — поговорить с родственником или знакомым, у которого уже есть счет у интересующего вас брокера.

Поскольку деньги на брокерском и инвестиционном счету, в отличие от банковских депозитов, не защищаются государством, важно найти надежного брокера. Т—Ж уже подробно писал о том, как выбрать брокера.

Кто такой доверительный управляющий и как с ним работать

Доверительный управляющий — это профессиональный участник фондового рынка, которому инвестор доверяет управление своими деньгами за вознаграждение. У доверительных управляющих должна быть лицензия. Доверительный управляющий разрабатывает стратегию вложения денег инвестора и обсуждает с ним риски и возможную доходность.

Что делать? 15.08.18

Как правильно дать деньги в доверительное управление?

Инвестор заключает с доверительным управляющим договор, после которого все торговые операции проходят без участия инвестора. Но доверительный управляющий не гарантирует получение дохода — его стратегия может привести к убыткам и даже потере всех денег инвестора.

Как торговать на фондовой бирже

На фондовой бирже могут торговать только ее члены или профессиональные участники. Частный инвестор может торговать на фондовой бирже через посредника — члена биржи. Начинать торговать на фондовой бирже страшно, потому что вложения не застрахованы и можно потерять деньги. Но сейчас брокеры и биржи проводят бесплатное обучение частных инвесторов, публикуют инвестиционные идеи и поддерживают начинающих.

Брокер или доверительный управляющий. Услуги брокера обычно стоят дешевле, чем услуги доверительного управляющего: брокер не разрабатывает стратегию инвестора, а только выполняет его поручения.

Многие брокеры предлагают VIP-обслуживание, которое включает аналитику и поддержку персонального менеджера. Это еще не доверительный управляющий, но и не полностью самостоятельное инвестирование.

Подбор стратегии. Стратегия — это правила, по которым инвестор выбирает ценные бумаги и время их покупки или продажи. В самой простой стратегии инвестор определяет:

- Какие именно ценные бумаги купить — акции, облигации или паи биржевых фондов.

- На какой срок вложить деньги — например, на 3 года.

- При каком падении цены продать ценные бумаги, чтобы не потерять все деньги. Например, если цена акций «Газпрома» упадет на 15%, инвестор продаст акции.

Как выжать максимум из ИИС

В более сложных стратегиях инвесторы опираются на фундаментальный и технический анализ и разрабатывают целую систему правил. С помощью фундаментального анализа они изучают финансовое состояние компании, а с помощью технического — выбирают время для сделки.

Открытие биржевого счета. У одних брокеров счет можно открыть онлайн, а документы привезет курьер или их пришлют по почте. К другим брокерам придется приехать в офис, чтобы подписать документы.

Пополнение счета. Счет можно пополнить с банковской карты или текущего счета по реквизитам. Деньги зачислят в течение нескольких дней. Если инвестор открыл счет у иностранного брокера, возможно, придется идти в банк и подавать бумажное поручение.

Совершение торговых операций. Инвесторы подают заявки через мобильное приложение или через компьютерные торговые платформы. Самые популярные из них — Quik и MetaTrader. Эти программы придется скачать с сайта брокера и установить на компьютер, зато у них больше возможностей, чем у приложений для смартфонов и планшетов.

Еще можно размещать заявки по телефону, иногда брокеры берут за это дополнительную плату.

Как учитывается покупка и продажа бумаг. Ценные бумаги, как правило, бездокументарные, но именные. Поэтому в депозитарии или реестре хранятся не сами ценные бумаги, а записи о том, что инвестор ими владеет.

Депозитарий и регистратор — это тоже профессиональные участники финансового рынка, у которых есть лицензия. Они ведут учет ценных бумаг и подтверждают права на них. Их деятельность дополняет друг друга: регистраторы ориентированы на эмитентов и заключают договор с ними, а депозитарии работают с инвесторами и заключают договор с ними.

Что изучить, чтобы зарабатывать на бирже. Начинающему инвестору можно изучить сайты бирж, вебинары брокеров, несколько книг по инвестициям. Или начать читать курс Т—Ж «А как инвестировать».

Опыт работы на фондовой бирже появляется во время небольших сделок со стабильными и надежными ценными бумагами. После изучения основ можно перейти к анализу корпоративных финансов, финансовых коэффициентов и к чтению бухгалтерской отчетности. Или можно инвестировать с помощью биржевых фондов и не заниматься выбором отдельных ценных бумаг.

Что делать? 31.07.18

В какие ETF лучше инвестировать?

Риски торговли на фондовых биржах

Во время биржевой торговли инвесторы рискуют собственным капиталом, даже если сделки совершает доверительный управляющий, а не сам инвестор. Условно можно выделить два основных риска: риск банкротства брокера или управляющей компании и риск потерять деньги из-за падения ценных бумаг.

Проверить, является ли брокер членом SIPC, можно на сайте организации. Даже если инвестор не американский резидент, он имеет право на защиту.

Риск потери денег, или рыночный риск. Фондовые рынки тесно связаны с экономикой. Негатив в экономике — например, санкции против России или торговые войны США и Китая — вызывают падение биржевых цен и панику среди инвесторов. И наоборот: позитивные новости, например об увеличении дивидендов, приводят к росту стоимости ценных бумаг.

Потенциально высокая доходность активов обычно связана с высоким риском не получить эту доходность или получить убыток. Чтобы снизить риск потерять деньги из-за падения цены бумаг, нужно тщательно выбирать ценные бумаги и диверсифицировать портфель между активами с различными свойствами.

Что делать? 07.02.18

Есть ли какая-то базовая модель для диверсификации инвестиций?

Запомнить

- Работа бирж регулируется законодательством. При этом биржи самостоятельно разрабатывают правила торговли и управляют торгами.

- Исполнение сделок гарантирует центральный контрагент.

- Торговать на бирже инвестор может только через профессиональных участников финансового рынка.

- Для инвестирования не нужно иметь много денег и сложное программное обеспечение.

- Инвестиции на фондовых биржах не застрахованы государством.

Фондовый рынок и фондовая биржа. Виды рынков ценных бумаг. Как торговать?

Что такое фондовый рынок?

Фондовый рынок или рынок ценных бумаг (англ. stock market, англ. equity market) – одна из основных частей финансового рынка, на котором происходит оборот ценных бумаг. Ценными бумагами являются акции, облигации, векселя, чеки, инвестиционные паи, фьючерсы и опционы.

Фондовый рынок является механизмом, обеспечивающим переход денежных средств из одного сектора экономики в другой.

Для чего нужен фондовый рынок?

Применений у фондового рынка есть множество. Его используют разные люди с совершенно разными целями и интересами. Всего можно выделить 3 основных группы применения:

Предприниматели часто используют фондовую биржу для более эффективного ведения бизнеса. Так, именно здесь крупные компании продают свои акции и облигации, при желании бизнесмен может купить опцион или заключить фьючерсный контракт, тем самым минимизировав свои риски от внезапных колебаний на различные товары. Более детально обо всех этих ценных бумагах речь пойдет далее.

Наиболее традиционные участники фондового рынка – это инвесторы. Они приобретают ценные бумаги, что продают предприниматели, с целью заработка на этом. Инвестор ставит перед собой целью выгодно вложить деньги и получить в будущем прибыль. Как правило, он делает долгосрочное вложение и не рассчитывают на слишком большую прибыль. Редкий инвестор может похвастаться доходом больше 50% от вложенных средств за месяц. Конечно, это касается лишь инвесторов на фондовой бирже, другие способы могут принести больший доход, само собой, при больших рисках.

В настоящий момент подавляющее большинство участников на фондовой бирже – это спекулянты. Они стремятся купить определенный актив дешевле, а продать его дороже, заработав тем самым на динамике. В отличие от инвесторов, спекулянтов не интересуют выплаты по ценным бумагам (дивиденды, проценты), их интерес – это динамика курса. При этом спекулянт может зарабатывать существенно больше инвестора, но в то же время у него возникает повышенный риск. Для заработка ему необходимо правильно предсказать, куда будет двигаться курс в будущем, после чего вложиться в соответствующий актив и попытаться на нем заработать.

Кто является участником фондового рынка?

Участниками фондового рынка являются:

- Эмитенты – те, кто выпускает (производит) на рынок ценные бумаги;

- Инвесторы — покупатели ценных бумаг;

- Профессиональные участники рынка – частные лица и компании, для которых торговля на фондовом рынке является профессиональной деятельностью (дилеры, брокеры, трейдеры и пр.).

Какие виды фондовых рынков бывают?

Фондовые рынки имеют множество различных классификаций: по характеру размещения ЦБ, по форме организации (биржевые, внебиржевые), по видам ценных бумаг, по территориальному признаку, по видам сделок и т.д.

По характеру размещения ценных бумаг бывают:

- первичные фондовые рынки, которые занимаются размещением только новых ЦБ;

- вторичные – занимаются размещением ценных бумаг, уже бывших в обращении, третий и четвертый рынки.

С понятием вторичного фондового рынка тесно связано понятие фондовой биржи, ведь именно на ней спекулируют инвесторы и трейдеры. Фондовая биржа – это организация, предметом деятельности которой является обеспечение нормального и юридически правильного обращения ценных бумаг, а также определение их рыночной стоимости.

Подробнее о фондовых биржах

Фондовые рынки также можно разделить на несколько разновидностей и по некоторым другим критериям:

- по эмитентам — рынок государственных ценных бумаг, рынок ценных бумаг частных компаний и т.д.

- по территориальному признаку — международный рынок, национальный рынок, региональный рынок;

- по видам предлагаемых и покупаемых ценных бумаг — рынок акций, облигаций, фьючерсов и других производных ценных бумаг и т.д.;

- по биржевому критерию – биржевой и внебиржевой рынок;

- по сроку — рынок краткосрочных, среднесрочных, долгосрочных и бессрочных ценных бумаг;

- по отраслям и некоторым другим параметрам.

Что такое индексы фондовых рынков?

Индекс фондового рынка – это инструмент, который дает представление об общем состоянии цен на фондовом рынке, другими словами, он показывает, куда в целом движется рынок.

Индекс фондового рынка рассчитывается на базе некоторого количества акций – у разных индексов может быть разное количество составляющих его ценных бумаг, какой-то базируется на 10 ценных бумагах, а какой-то на 500 и более. А разные индексы одного и того же рынка дают возможность оценить его с различных сторон.

На мировых биржах обращается огромное количество акций, но для того чтобы понять, как в целом торговался фондовый рынок какого-либо иностранного государства, используют как раз соответствующий биржевой индекс, который показывает среднее значение движения большого количества акций, обращающихся на данной бирже (вместо того, чтобы просматривать результат торгов по каждой отдельной бумаге).

Есть ли в России фондовый рынок?

На российской сцене ключевыми игроками являются Московская межбанковская валютная биржа (ММВБ) и Российская торговая система (РТС).

На ММВБ в основном торгуют акциями, а на РТС преимущественно фьючерсами и опционами.

Как регулируется российский фондовый рынок?

Базовым документом, закрепляющим основы законодательства о ценных бумагах, является Гражданский кодекс РФ, определяющий понятие ценных бумаг, их виды, требования к ним, субъекты прав, закрепленных ценной бумагой, общий порядок передачи и осуществления прав по ценным бумагам, особенности фиксации прав, вытекающих из бездокументарных ценных бумаг и их обращения.

Основным специальным актом, определяющим устройство и регулирующим фондовый рынок, является Федеральный закон «О рынке ценных бумаг». Этим Федеральным законом регулируются отношения, возникающие при эмиссии и обращении эмиссионных ценных бумаг независимо от типа эмитента, а также особенности создания и деятельности профессиональных участников рынка ценных бумаг.

Как торговать на фондовом рынке?

Важнейшим звеном на фондовом рынке выступает организатор торгов, благодаря которому, собственно и происходит купля-продажа ценных бумаг. Обычно организатором торгов выступает фондовая биржа. Как правило, фондовым биржам не нужны помещения: сейчас торговля акциями ведется в электронной форме.

Частные инвесторы не имеют прямого доступа к фондовому рынку. Торговля осуществляется через профессионального участника рынка ценных бумаг — брокера.

Полезные ссылки по теме

Терминология фондового рынка

«Быки» и «медведи» – участники биржевой торговли, делающие ставку на рост или падение рынка. Быки обычно занимают на рынке длинную позицию или иначе у них куплен актив и они надеются на рост рыночных цен. Медведи обычно занимают короткую позицию или иначе они «шортят рынок». У медведей актив продан и они делают ставку на снижение цен.«Голубые фишки» (от английского «blue-chips» — самые дорогие фишки при игре в покер) так называют акции самых известных, высокодоходных, наиболее ликвидных и стабильных компаний. Как правило, по таким акциям стабильно выплачиваются дивиденды, а их курсовая стоимость стабильно растет. IPO (от англ. Initial Public Offering) — первоначальное публичное предложение акций компании на продажу широкому кругу лиц. При этом подразумевается, что компания впервые выводит свои акции на биржу, предлагая их неограниченному кругу лиц.Актив – это форма богатства, выраженная в финансовом (все виды платежных и финансовых обязательств) или материальном виде (движимое и недвижимое имущество, земля, драгоценные металлы, товары длительного пользования).Акция – эмиссионная ценная бумага, выпущенная акционерным обществом (АО) без установленного срока обращения и закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации.Биржа — это место, где осуществляется торговля ценными бумагами и биржа выступает исключительно как организатор торговли. Главная задача биржи состоит в том, чтобы сделать это место максимально удобным (с точки зрения процесса совершения сделок купли — продажи) для максимального количества покупателей и продавцов.

В соответствии с федеральным законом «О рынке ценных бумаг» деятельностью по организации торговли на рынке ценных бумаг признается предоставление услуг, непосредственно способствующих заключению гражданско — правовых сделок с ценными бумагами между участниками рынка ценных бумаг.

Брокер – профессиональный участник рынка ценных бумаг, совершающий гражданско — правовые сделки с ценными бумагами в качестве поверенного или комиссионера, действующего на основании договора поручения или комиссии, а также доверенности на совершение таких сделок при отсутствии указаний на полномочия поверенного или комиссионера в договоре.Вексель – долговая ценная бумага, которая выдается заемщиком инвестору, и отражает, если она составлена в строго определенной, установленной законом форме, отношения сторон, регулируемые законом о переводном и простом векселе.

Вексель – абстрактное, ничем не обусловленное обязательство векселедателя (простой вексель), либо приказ векселедателя третьему лицу, указанному в векселе (переводной вексель), выплатить по наступлении (в момент наступления) предусмотренного векселем срока определенную сумму денег. Депозитарий – это юридическое лицо — профессиональный участник рынка ценных бумаг, имеющий лицензию на ведение депозитарной деятельности.Депозитарная деятельность – это деятельность по оказанию услуг, связанных с хранением сертификатов ценных бумаг и / или учетом и переходом прав собственности на ценные бумаги.Дилер – профессиональный участник рынка ценных бумаг, который совершает сделки купли — продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цен покупки и / или продажи определенных ценных бумаг с обязательством покупки и / или продажи этих ценных бумаг по объявленным лицом, осуществляющим такую деятельность, ценам. Дилером может быть только юридическое лицо, являющееся коммерческой организацией.Длинная позиция или лонг (от англ. LONG) – позиция покупателя, купившего на рынке актив (акцию, фьючерс, товар). Данная позиция характеризуется тем, что при росте цен покупатель получает прибыль, а при падении – несет убыток.Доверительное управление – это ситуация, в которой владелец имущества (Доверитель) передает право распоряжения своим имуществом другому лицу (Управляющему). Важно отметить три момента:

1.Передается только право распоряжения имущества. Собственником имущества остается его владелец.

2.Управляющий обязан управлять имуществом в интересах владельца.

3.Права и обязанности сторон закрепляются договором.Доверительный управляющий – профессиональный участник рынка ценных бумаг, юридическое лицо или индивидуальный предприниматель, осуществляющий от своего имени за вознаграждение в течение определенного срока доверительного управления переданными им во владение и принадлежащими другому лицу в интересах этих лиц или указанных этим лицом третьих лиц:

— ценными бумагами;

— денежными средствами, предназначенными для инвестирования в ценные бумаги;

— денежными средствами и ценными бумагами, получаемыми в процессе управления ценными бумагами.Доходность ценной бумаги — количественная характеристика ценной бумаги, определяющая её ценность для инвестора.

Доходность зависит от величины риска, который готов взять на себя инвестор. Чем выше доходность ценной бумаги, тем выше риск.

Доходность в общем виде вычисляется отношением дохода, полученного инвестором за время владения ценной бумагой к затратам на её приобретение. Доходность обычно определяется в процентах.Инвестиции – это вложение свободных денежных средств в различные формы финансового и материального богатства, иначе называемого активами.

Средства можно инвестировать

— в материальные активы

— в финансовые активы Инвестиционные сбережения — это особый вид сбережений, не предназначенный на потребительские нужды. Главная цель таких сбережений – инвестирование в приносящие доход активы.

Размер инвестиционных сбережений зависит от

— общего уровня жизни общества

— уровня доходов отдельных граждан.

По срокам инвестиционные сбережения могут быть как краткосрочными, так и долгосрочными.Инвестиционный пай – это именная ценная бумага, удостоверяющая долю её владельца в праве собственности на имущество, составляющее паевой инвестиционный фонд, право требовать от управляющей компании надлежащего доверительного управления паевым инвестиционным фондом, право на получение денежной компенсации при прекращении договора доверительного управления паевым инвестиционным фондом со всеми владельцами инвестиционных паев этого паевого инвестиционного фонда (прекращении паевого инвестиционного фонда).Инвестиционный портфель — это набор реальных или финансовых активов. В узком смысле это совокупность ценных бумаг и производных инструментов разного вида, разного срока действия и разной степени ликвидности, принадлежащая одному инвестору и управляемая как единое целое.Инвестор – физическое или юридическое лицо, осуществляющее инвестиционные сбережения.Индекс ММВБ – это составной показатель портфеля, состоящего из 30 наиболее ликвидных акций российского фондового рынка, торгующиеся на фондовой бирже ММВБ. Кроме основного индекса ММВБ есть также еще несколько отраслевых индексов (нефтяной, электроэнергетики), а также индексы ММВБ компаний средней и малой капитализации (так называемые SMALL CAPS и MIDDLE CAPS индексы).Индекс РТС – это составной показатель портфеля, состоящий из 50 наиболее ликвидных акций российского фондового рынка, торгующиеся на фондовой бирже РТС. Индекс РТС – наиболее признанный индикатор изменений динамики российского фондового рынка. На базе индекса РТС торгуются фьючерсные контракты на индекс РТС, которые являются самым ликвидным инструментов российского финансового рынка с ежедневным оборотом от 5 до 10 млрд. долларов.Интернет – трейдинг — это способ доступа к торгам на валютной, фондовой или товарной бирже с использованием интернета как средства связи. Клиент фактически получает прямой доступ к торгам и выполняет функции брокера на своем собственном счете, что позволяет ему оперативно выполнять такие стандартные действия как выставление заявок и стоп-заявок, контроль собственных денежных средств и открытых позиций.Капитализация – это рыночная стоимость компании, которая рассчитывается умножением количества допущенных к торгам ценных бумаг компании на биржевую (курсовую) цену одной акции.Клиринг (англ. clearing — очистка) — осуществление безналичных расчётов между различными субъектами (странами, компаниями, физическими лицами) за поставленные, проданные друг другу товары, ценные бумаги и оказанные услуги, осуществляемые путём взаимного зачёта, исходя из условий баланса платежей.Клиринговая деятельность на рынке ценных бумаг — деятельность по определению взаимных обязательств (сбор, сверка, корректировка информации по сделкам с ценными бумагами и подготовка бухгалтерских документов по ним) и их зачету по поставкам ценных бумаг и расчетам по ним.Короткая позиция или шорт (от англ. SHORT) – позиция продавца, который в данный момент не имеет актива (акции, фьючерса, товара), но надеется откупить его дешевле. Данная позиция характеризуется тем, что при росте цен ШОРТИСТ несет убытки, а зарабатывает при падении цен.Котировка — цена актива, которую объявляет продавец или покупатель и по которой они готовы совершить покупку или продажу. Обычно подразумевается относительно быстро меняющаяся цена, например, биржевая.Ликвидность — экономический термин, обозначающий способность активов быть быстро проданными по цене, близкой к рыночной. Листинг (от англ. list — список) — совокупность процедур включения ценных бумаг в биржевой список (список ценных бумаг, допущенных к биржевым торгам), осуществление контроля за соответствием ценных бумаг установленным биржей условиям и требованиям.