сроки сдачи, штрафы за нарушения

На упрощенной системе налогообложения (УСН) предприниматели не обязаны вести бухгалтерский учет. Но им нужно заполнять отчетность для налоговой и других ведомств:

Юлия Занкевич

редактор Тинькофф-бизнеса

Антон Дыбов

эксперт по налогообложению

- Вести книгу учета доходов и расходов.

- Отчитываться за работников в налоговую, пенсионный фонд и фонд социального страхования.

- В особых случаях сдавать отчетность в Росстат, подавать декларацию по косвенным налогам и по НДС.

Рассказываем, как должны отчитываться предприниматели на УСН.

Сроки сдачи отчетности

Отчетность всех ИП на упрощенной системе налогообложения

| Декларация по УСН | |

|---|---|

| Куда и как часто сдавать | В налоговую, 1 раз в год |

| Срок сдачи | До 30 апреля следующего года |

Декларация по УСН

Куда и как часто сдавать

В налоговую, 1 раз в год

Срок сдачи

до 30 апреля следующего года

Отчетность ИП с работниками на упрощенной системе налогообложения

| Сведения о среднесписочной численности работников | |

|---|---|

| Куда и как часто сдавать | В налоговую, 1 раз в год |

| Срок сдачи | До 20 января следующего года |

Сведения о среднесписочной численности работников

Куда и как часто сдавать

В налоговую, 1 раз в год

Срок сдачи

До 20 января следующего года

| 2-НДФЛ | |

|---|---|

| Куда и как часто сдавать | В налоговую, 1 раз в год |

| Срок сдачи | До 1 марта следующего года |

Куда и как часто сдавать

В налоговую, 1 раз в год

Срок сдачи

До 1 марта следующего года

| 6-НДФЛ | |

|---|---|

| Куда и как часто сдавать | В налоговую, ежеквартально, нарастающим итогом |

| Срок сдачи | До 30 апреля — за 1 квартал До 31 июля — за полугодие До 31 октября — за 9 месяцев До 1 марта — за предыдущий год |

Куда и как часто сдавать

В налоговую, ежеквартально, нарастающим итогом

Срок сдачи

До 30 апреля — за 1 квартал

До 31 июля — за полугодие

До 31 октября — за 9 месяцев

До 1 марта — за предыдущий год

| Расчет по страховым взносам (РСВ) | |

|---|---|

| Куда и как часто сдавать | В налоговую, ежеквартально, нарастающим итогом |

| Срок сдачи | До 30 апреля — за 1 квартал До 30 июля — за полугодие До 30 октября — за 9 месяцев До 30 января — за предыдущий год |

Расчет по страховым взносам (РСВ)

Куда и как часто сдавать

В налоговую, ежеквартально, нарастающим итогом

Срок сдачи

До 30 апреля — за 1 квартал

До 30 июля — за полугодие

До 30 октября — за 9 месяцев

До 30 января — за предыдущий год

| СЗВ-М | |

|---|---|

| Куда и как часто сдавать | В пенсионный фонд, ежемесячно |

| Срок сдачи | До 15 числа каждого месяца |

Куда и как часто сдавать

В пенсионный фонд, ежемесячно

Срок сдачи

До 15 числа каждого месяца

| Сведения о стаже: СЗВ-стаж и ОДВ-1 | |

|---|---|

| Куда и как часто сдавать | В пенсионный фонд, 1 раз в год |

| Срок сдачи | До 1 марта следующего года |

Сведения о стаже: СЗВ-стаж и ОДВ-1

Куда и как часто сдавать

В пенсионный фонд, 1 раз в год

Срок сдачи

До 1 марта следующего года

Сведения о трудовой деятельности: СЗВ-ТД

Куда и как часто сдавать

В пенсионный фонд, ежемесячно

Срок сдачи

До 15 числа месяца, следующего за месяцем, в котором произошли кадровые мероприятия

| Сведения о трудовой деятельности: СЗВ-ТД | |

|---|---|

| Куда и как часто сдавать | В пенсионный фонд, ежемесячно |

| Срок сдачи | До 15 числа месяца, следующего за месяцем, в котором произошли кадровые мероприятия |

| 4-ФСС | |

|---|---|

| Куда и как часто сдавать | В фонд социального страхования, ежеквартально, нарастающим итогом |

| Срок сдачи | До 20 апреля в бумажном виде или до 25 апреля в электронном виде — за 1 квартал До 20 июля или до 25 июля — за полугодие До 20 октября или до 25 октября — за 9 месяцев До 20 января или до 25 января — за предыдущий год |

Куда и как часто сдавать

В фонд социального страхования, ежеквартально, нарастающим итогом

Срок сдачи

До 20 апреля в бумажном виде или до 25 апреля в электронном виде — за 1 квартал

До 20 июля или до 25 июля — за полугодие

До 20 октября или до 25 октября — за 9 месяцев

До 20 января или до 25 января — за предыдущий год

Отчетность ИП на упрощенной системе налогообложения в отдельных случаях

| Статистика | |

|---|---|

| Куда и как часто сдавать | В Росстат |

| Срок сдачи | По запросу Росстата |

Куда и как часто сдавать

В Росстат

Срок сдачи

По запросу Росстата

| Декларация по косвенным налогам | |

|---|---|

| Куда и как часто сдавать | В налоговую, при ввозе товаров из стран ЕАЭС: Беларуси, Казахстана, Армении и Киргизии |

| Срок сдачи | До 20 числа месяца, следующего за месяцем принятия товаров к учету |

Декларация по косвенным налогам

Куда и как часто сдавать

В налоговую, при ввозе товаров из стран ЕАЭС: Беларуси, Казахстана, Армении и Киргизии

Срок сдачи

До 20 числа месяца, следующего за месяцем принятия товаров к учету

| Декларация по НДС | |

|---|---|

| Куда и как часто сдавать | В налоговую, ежеквартально |

| Срок сдачи | До 25 апреля — за 1 квартал До 25 июля — за 2 квартал До 25 октября — за 3 квартал До 25 января следующего года — за 4 квартал |

Декларация по НДС

Куда и как часто сдавать

В налоговую, ежеквартально

Срок сдачи

До 25 апреля — за 1 квартал

До 25 июля — за 2 квартал

До 25 октября — за 3 квартал

До 25 января следующего года — за 4 квартал

| Декларация по водному налогу | |

|---|---|

| Куда и как часто сдавать | В налоговую, ежеквартально |

| Срок сдачи | До 20 апреля — за 1 квартал До 20 июля — за 2 квартал До 20 октября — за 3 квартал До 20 января следующего года — за 4 квартал |

Декларация по водному налогу

Куда и как часто сдавать

В налоговую, ежеквартально

Срок сдачи

До 20 апреля — за 1 квартал

До 20 июля — за 2 квартал

До 20 октября — за 3 квартал

До 20 января следующего года — за 4 квартал

Если крайний срок сдачи выпадает на выходной, он переносится на первый рабочий день.

Обязательные отчеты ИП на УСН

Декларация по налогу на УСН. Подается раз в год до 30 апреля. Например, декларацию за 2019 год предприниматели должны сдать до 30 апреля 2020 года.

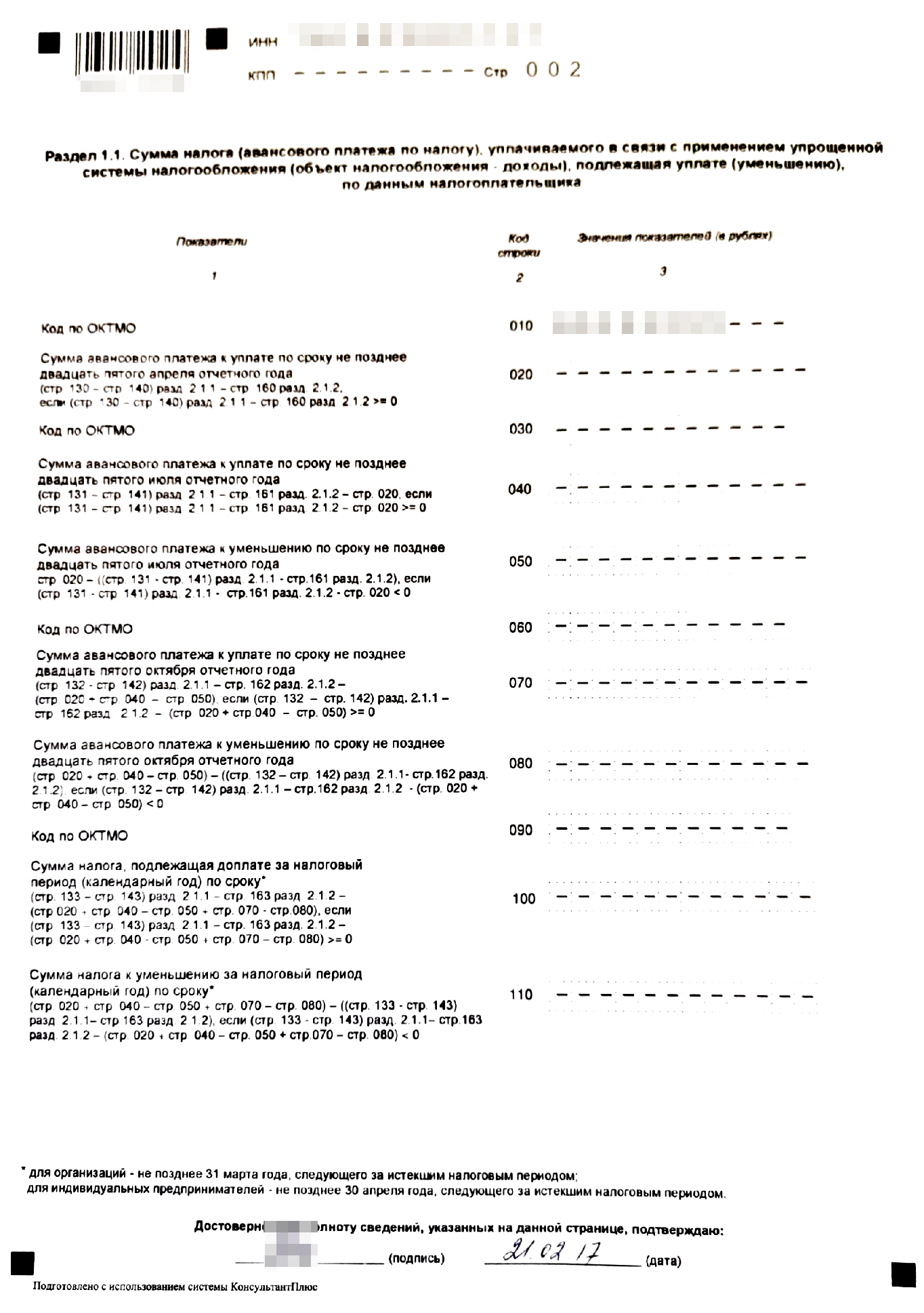

Форма налоговой декларации

Декларацию можно сдать в бумажном или электронном виде. В бумажном — привезти в налоговую лично или отправить по почте, в электронном — через сайт налоговой или с помощью сервисов бухгалтерии.

Онлайн-бухгалтерия Тинькофф

Книга учета доходов и расходов (КУДИР). Она нужна, чтобы рассчитать налоговую базу по упрощенному налогу. КУДИР не нужно никуда сдавать — заполняйте ее и предъявите, если налоговая попросит при проверке.

Форма КУДИР и порядок ее заполнения

Предприниматели на УСН «Доходы минус расходы» учитывают в книге все доходы и расходы. Расходы нужно подтвердить копиями чеков, квитанций. ИП на упрощенке «Доходы» записывают в КУДИР доходы и страховые взносы, на которые уменьшают налог.

Книгу можно распечатать и заполнять вручную. Или вести в электронном виде, а в конце года распечатать уже готовую. Если вы начали вести книгу на бумаге, а потом решили перенести данные в компьютер, так и сделайте: это не запрещено.

По итогам календарного года нужно прошить КУДИР и пронумеровать листы. На последней странице указать, сколько всего листов в книге, подписать и заверить печатью, если она есть.

Рекомендации Минфина по сшиву документов

Отчетность ИП с наемными работниками

После заключения договора с первым наемным работником ИП должен в течение 30 дней зарегистрироваться в фонде социального страхования. В пенсионном фонде регистрироваться не нужно, это происходит автоматически.

Кроме этого, придется сдать несколько отчетов.

2-НДФЛ. Подается в налоговую ежегодно. Это справка по каждому сотруднику о том, сколько вы ему заплатили и сколько удержали налогов за прошлый год. Если в штате больше 25 человек — можно сдавать в электронном виде. Ее подают до 1 марта включительно.

До 1 марта включительно нужно подать 2-НДФЛ с признаком «2». Ее подают на тех физлиц, с чьего дохода предприниматель не мог удержать налог. Так бывает, если физлицо не работало в ИП. Например, друг предпринимателя, который взял у ИП беспроцентный заем.

До 1 апреля включительно подают 2-НДФЛ с признаком «1». В нее включают всех сотрудников: и тех, с кого удержали налог, и тех, кого указали в справке с признаком «2».

6-НДФЛ. Подается в налоговую ежеквартально. Это обобщенный расчет по всем сотрудникам. В форме 6-НДФЛ указывают доходы и суммы налога по ставкам 13, 30 и 35%, начисленные и удержанные по всем сотрудникам, нарастающим итогом с начала года.

Сведения о среднесписочной численности. Подаются в налоговую ежегодно. В отчет включают сотрудников, оформленных по трудовому договору и с основным местом работы у ИП.

Работники по гражданско-правовым договорам и внешние совместители в этом отчете не нужны. Срок работы значения не имеет: в расчете отражают тех, кто выполняет постоянную, временную или сезонную работу.

В упрощенном виде: чтобы рассчитать среднесписочную численность, нужно сложить число работников за каждый месяц и разделить сумму на 12. Результат округляют до целого. В расчете много нюансов, поэтому если работников много, то лучше привлекать бухгалтера.

Как вести бизнес по закону

И зарабатывать больше на своем деле. Подпишитесь на ежемесячную рассылку для предпринимателей и получайте важные статьи и новости о бизнесе

Расчет по страховым взносам (РСВ). Подается в налоговую каждый квартал. В этом отчете показывают, сколько страховых взносов предприниматель начислил за сотрудников. Включают взносы на обязательное пенсионное страхование (ОПС), медицинское (ОМС), страхование на случай временной нетрудоспособности и в связи с материнством (ВНиМ).

Сведения о стаже: СЗВ-СТАЖ и ОДВ-1. Подаются в пенсионный фонд один раз в год. Это форма со сведениями о страховом стаже всех работников.

Сведения о застрахованных лицах: СЗВ-М. Подаются в пенсионный фонд каждый месяц. В отчет включают всех работников, которые оформлены по следующим договорам:

- По трудовым и гражданско-правовым договорам.

- По договорам авторского заказа.

- По договорам об отчуждении исключительного права.

- По издательским лицензионным договорам.

- По лицензионным договорам о предоставлении права использования произведений науки, литературы, искусства.

Если предприниматель заказал дизайнеру сайт и заключил с ним договор об оказании услуг, дизайнера тоже нужно включить в СЗВ-М.

Сведения о трудовой деятельности: СЗВ-ТД. В 2020 году подаются в пенсионный фонд каждый месяц, следующий за месяцем, в котором:

- Предприниматель принял, уволил или перевел постоянного сотрудника.

- Сотрудник подал заявление о сохранении бумажной трудовой книжки или об отказе от нее.

- Сотруднику присвоили новую квалификацию.

4-ФСС. Подается в фонд социального страхования раз в квартал. В отчете 4-ФСС отражают взносы на травматизм — от 0,2 до 8,5%. Дополнительно нужно указывать информацию о больничных по производственным травмам, несчастных случаях на производстве, обязательных медосмотрах сотрудников.

Дополнительная отчетность ИП на УСН

В некоторых случаях предприниматели на упрощенной системе налогообложения должны подавать дополнительные отчеты.

Декларация по косвенным налогам. Ее сдают предприниматели, которые ввозят в Россию товары из ЕАЭС: Беларуси, Казахстана, Армении и Киргизии. Отчитываться в налоговую нужно каждый месяц, до 20 числа, следующего за месяцем, когда импортные товары приняли к учету.

Скачать форму декларации в системе «Консультант-плюс»

Декларация по НДС. Эту декларацию нужно подавать, если ИП на УСН по ошибке выставил счет-фактуру с выделенной суммой НДС или выступил в роли налогового агента по НДС. Такое бывает, если предприниматель покупает металлолом или макулатуру у продавца — плательщика НДС. Или если покупает или арендует землю, недвижимость напрямую у государства, региона или муниципалитета.

В этих случаях отчитываться по НДС нужно раз в квартал, до 25 числа.

Декларация по водному налогу. Ее подают, если есть основания для начисления, например при использовании воды из реки для полива полей. Декларацию сдают раз в квартал, до 20 числа.

Нулевая отчетность ИП на УСН

Бывает, что ИП открыто, но предприниматель не работает и ничего не зарабатывает. В таком случае он все равно сдает налоговую декларацию, ее называют нулевой.

УСН «Доходы». Предприниматели не заносят в нулевую декларацию уплаченные суммы страховых взносов и торгового сбора. Эти платежи уменьшают налог на упрощенке. При нулевых оборотах налога нет, поэтому уменьшать нечего.

УСН «Доходы минус расходы». ИП заносят в декларацию уплаченные страховые взносы и торговый сбор. При нулевых доходах эти расходы формируют убыток предпринимателя. Его можно внести в расходы в будущем, за счет чего снизить налог на упрощенке.

Например, предприниматель в 2018 году не работал, заплатил обязательные взносы на пенсионное и медицинское страхование — 32 385 Р. Доходов не было, поэтому год закончен с убытком 32 385 Р.

В 2019 году ИП возобновил работу. Его доходы — 800 000 Р, расходы — 500 000 Р. При расчете налога за 2019 год можно учесть убыток 2018 года.

Получаем налог УСН: 15% × (800 000 − 500 000 − 32 385) = 40 142 Р.

Этот убыток необязательно учитывать в следующем году: это можно сделать в течение 10 лет. Потом неиспользованный убыток сгорает.

Второй лист нулевой декларации для УСН «Доходы». Во всех полях нулевого отчета, которые остались незаполненными, нужно поставить прочерки

Второй лист нулевой декларации для УСН «Доходы». Во всех полях нулевого отчета, которые остались незаполненными, нужно поставить прочерки

Даже если у предпринимателя с нулевыми оборотами числятся только работники в отпуске за свой счет и он не начисляет им зарплату, отчетность все равно придется сдавать:

- В пенсионный фонд: сведения о сотрудниках СЗВ-М — ежемесячно, СЗВ-СТАЖ, ОДВ-1 — ежегодно.

- В налоговую: нулевой расчет по страховым взносам (РСВ) — ежеквартально, сведения о среднесписочной численности — раз в год.

- В фонд социального страхования: нулевую форму 4-ФСС — ежеквартально.

Пустые формы 6-НДФЛ, 2-НДФЛ сдавать не нужно.

Если предприниматель не вел деятельность, но забыл отправить работников в отпуск, по закону нужно начислять зарплату, платить с нее взносы и отчитываться по всем формам.

Штрафы за нарушения при сдаче отчетности по УСН

Если не сдавать отчетность вовремя или заполнять с грубыми ошибками, намеренно искажать данные — можно получить штраф. Собрали их все в таблицу.

Штрафы за нарушения при сдаче отчетности по УСН

| Нарушение | Штраф | Основание для штрафа |

|---|---|---|

| Опоздание со сдачей декларации по УСН, расчета по страховым взносам (РСВ), отчета 4-ФСС | от 5 до 30% суммы неуплаченного в срок налога или взноса за каждый полный либо неполный месяц просрочки, но не менее 1000 Р | ст. 119 НК РФ, ст. 26.30 ФЗ № 125-ФЗ |

| Непредставление по требованию налоговой КУДИР или опоздание со сдачей 2-НДФЛ, сведений о среднесписочной численности | 200 Р за каждую справку | ст. 126 НК РФ |

| Опоздание со сдачей 6-НДФЛ | 1000 Р за каждый полный либо неполный месяц просрочки | ст. 126 НК РФ |

| Непредставление прошитой и пронумерованной КУДИР | от 10 000 до 30 000 Р | ст. 120 НК РФ |

| Непредставление первичных документов, которые подтверждают расходы | от 10 000 до 30 000 Р | ст. 120 НК РФ |

| Занижение налоговой базы или базы для расчета страховых взносов из-за неверных подсчетов | 20% от суммы неуплаченного налога или взносов, но не менее 40 000 Р | ст. 120, ст. 122 НК РФ |

| Ошибки в 2-НДФЛ, 6-НДФЛ | 500 Р за каждый отчет | ст. 126.1 НК РФ |

| Опоздание со сдачей или ошибки в отчетах СЗВ-М и СЗВ-СТАЖ | 500 Р за каждого сотрудника, по которому не подали сведения | ч. 3 ст. 17 ФЗ № 27-ФЗ |

Опоздание со сдачей декларации по УСН, расчета по страховым взносам (РСВ), отчета 4-ФСС

Штраф

от 5 до 30% суммы неуплаченного в срок налога или взноса за каждый полный либо неполный месяц просрочки, но не менее 1000 Р

Основание для штрафа

ст. 119 НК РФ, ст. 26.30 ФЗ № 125-ФЗ

Непредставление по требованию налоговой КУДИР или опоздание со сдачей 2-НДФЛ, сведений о среднесписочной численности

Штраф

200 Р за каждую справку

Основание для штрафа

ст. 126 НК РФ

Опоздание со сдачей 6-НДФЛ

Штраф

1000 Р за каждый полный либо неполный месяц просрочки

Основание для штрафа

ст. 126 НК РФ

Непредставление прошитой и пронумерованной КУДИР

Штраф

от 10 000 до 30 000 Р

Основание для штрафа

ст. 120 НК РФ

Непредставление первичных документов, которые подтверждают расходы

Штраф

от 10 000 до 30 000 Р

Основание для штрафа

ст. 120 НК РФ

Занижение налоговой базы или базы для расчета страховых взносов из-за неверных подсчетов

Штраф

20% от суммы неуплаченного налога или взносов, но не менее 40 000 Р

Основание для штрафа

ст. 120, ст. 122 НК РФ

Ошибки в 2-НДФЛ, 6-НДФЛ

Штраф

500 Р за каждый отчет

Основание для штрафа

ст. 126.1 НК РФ

Опоздание со сдачей или ошибки в отчетах СЗВ-М и СЗВ-СТАЖ

Штраф

500 Р за каждого сотрудника, по которому не подали сведения

Основание для штрафа

ч. 3 ст. 17 ФЗ № 27-ФЗ

Для неверного расчета по страховым взносам есть послабление. Если предприниматель подал этот отчет вовремя, штрафа за неточные данные можно избежать. Налоговая отправит уведомление об ошибках — и с этого момента у предпринимателя будет 5 дней на исправление документа, если он подавал отчет в электронном виде, и 10 дней — если на бумаге.

Если у предпринимателя много сотрудников или нужно отчитываться по НДС, в документах легко ошибиться. Законы меняются, статьи устаревают — из-за этого потом могут быть проблемы с налоговой. Мы рекомендуем не решать сложные вопросы по статьям из интернета и обратиться к опытному бухгалтеру.

Бухгалтерское обслуживание в Тинькофф

Отчетность ИП на УСН в 2020 году. С работниками и без.

Если предприниматель выбрал упрощённую систему налогообложения, ему не придётся вести бухгалтерский учёт. Но это не освобождает его от необходимости вовремя предоставлять отчёты в ФНС, ПФ и остальные государственные ведомства, имеющие право их запросить.

После регистрации ИП обязан:

- При наличии сотрудников, трудоустроенных официально, отчитываться за них в ФСС, налоговую, ПФ.

- Вносить данные о годовых расходах и доходах в специальную книгу.

- Передавать отчёты в Росстат, подавать, если того требуют обстоятельства, декларацию по НДС и косвенным налогам.

В этой статье мы подробно расскажем о нюансах ведения отчётности ИП на «упрощёнке».

Отчётность ИП на УСН без работников

ИП, выбравший в качестве системы налогообложения упрощённую, обязан своевременно предоставлять по месту требования отчёты:

- Декларация о налогах по УСН. Когда очередной календарный год завершился, у ИП есть время до конца апреля, чтобы отчитаться перед ФНС. Для предпринимателей, которым неудобно ездить в местное отделение или пользоваться для отправки бумаг почтой, существует возможность передать их в электронном виде.

- КУДИР. Книгу, предназначенную для расчёта налоговой базы по упрощёнке, не нужно передавать в ФНС. Но её в любой момент могут потребовать показать. Важно своевременно вносить туда требуемые записи. Если предприниматель выбрал систему «доходы минус расходы», он обязан прописывать их в КУДИР. Последние должны подтверждаться чеками и квитанциями. ИП, работающий по системе «доходы», вписывает их и страховые взносы. Книгу можно вести в электронном формате, распечатать для заполнения от руки. Не запрещено начать её на компьютере, а продолжить на бумаге. КУДИР распечатывается и заверяется подписью, печатью (при наличии) после подсчёта пронумерованных страниц ежегодно.

Отчетность ИП на УСН с работниками

Если индивидуальный предприниматель нанимает сотрудников в штат, за каждого предстоит отчитаться перед ведомствами. Список обязательных документов, которые нужно предоставлять по месту требования в установленный правилами срок:

1. 2-НДФЛ. Для документов с признаком «1» срок сдачи до начала марта. «2» — аналогично с 2020 года. Они сдаются в местное отделение ФНС.

2. СЗВ-М. Отчётность предоставляют в ПФ ежемесячно, не позднее 15 числа.

3. 6-НДФЛ. Его необходимо сдавать в налоговую поквартально, по нарастающей. В документе должны быть отражены сведения за весь прошедший с начала года период.

4. Расчёт по страховым взносам. Этот документ предприниматель передаёт в налоговую, для четырех кварталов свои сроки сдачи.

5. Сведения о стаже сотрудников. Ежегодно, до начала марта, их необходимо отправлять в отделение ПФ.

6. 4-ФСС. Предприниматель обязан ежеквартально, по нарастающей, передавать документы в ФСС в бумажном или электронном формате.

Когда предприниматель нанял первого работника, его задача – обратиться в Фонд Социального Страхования для последующей регистрации. На выполнение этой операции отводится 30 дней. Пенсионный фонд не зарегистрирует его автоматически. Необходимо направить информацию о первом найме и туда в течение названого срока.

Справка 2-НДФЛ – обязательная. В ней указывается размер заработной платы сотрудников за прошедший год и объём удержанных налогов с этой суммы. Если в организации работает 25 и более человек, налоговая служба обязывает предпринимателя сдать справку в электронном формате.

Если лицо не работало на индивидуального предпринимателя и не получало заработную плату, но на его имя были произведены перечисления, по нему нужно отчитаться в обязательном порядке. Документ нужно предоставить по месту регистрации ИП до начала марта.

Признак «2» необходимо проставить, если в организации есть сотрудники, с чьих доходов по определённым причинам не удалось удержать налог. Сообщить об этом нужно

ИП на УСН. Бухгалтерская и налоговая отчетность

ИП имеет право перейти на УСН, если условия для перехода соответствуют виду деятельности предпринимателя и другим параметрам. Рассмотрим, какую отчетность и в каких случаях должен сдавать ИП на УСН.

Бухгалтерская отчетность ИП на УСН

ИП, в отличие от ООО, не обязаны вести бухгалтерию (ст. 6 закона от 06.12.2011 № 402-ФЗ). «Заменой» бухучета для ИП являются налоговые регистры. Например, для УСН это — книга учета доходов и расходов.

Однако некоторые предприниматели предпочитают вести бухгалтерию добровольно. Это не только дает полную картину финансового положения, но и помогает подготовить документы для получения кредитов или участия в тендерах.

Но в любом случае ИП, независимо от налогового режима, не обязаны составлять финансовую отчетность.

Обязательная налоговая отчетность ИП на УСН

ИП на УСН обязан направить декларацию в налоговую инспекцию ежегодно до 30 апреля (приказ ФНС от 26.02.2016 № ММВ-7-3/99@). При этом не следует забывать, что авансовые платежи по УСН нужно платить ежеквартально. Даже если деятельность по «упрощенке» не ведется, «нулевую» декларацию обязательно нужно сдать.

Дополнительная налоговая отчетность ИП на УСН

«Упрощенка» в общем случае подразумевают отсутствие НДС. Но даже при ее использовании придется заплатить этот налог в случае импорта продукции или заключении договора о совместной деятельности.

Во всех этих случаях ИП на УСН обязан сдать декларацию по НДС (приказ ФНС РФ от 28.12.2018 № СА-7-3/853@). На это ему отводится 25 дней после окончания отчетного квартала.

Транспортный, земельный и налог на имущество предприниматели платят только, если по ним есть облагаемая база. Порядок начисления по этим обязательным платежам для ИП такой же, как и у «обычных» физических лиц – на основании налогового уведомления от ИФНС. Поэтому декларации по всем этим видам налогов ИП в любом случае не сдают.

Отчетность ИП на УСН с наемными работниками

Когда ИП выступает в качестве работодателя, он выплачивает своим работникам заработную плату. По всем видам выплат, связанным с персоналом, предприниматель обязан отчитаться перед налоговой инспекцией, Фондом социального страхования (ФСС) и Пенсионным фондом.

В ИФНС предприниматель подает форму 6-НДФЛ, содержащую в себе общие сведения о начисленных доходах персонала и удержанном подоходном налоге (приказ ФНС РФ от 14.10.2015 года № ММВ-7-11/450@). На это ИП отводится 30 дней после истечения отчетного квартала. Годовую форму можно сдать позднее – до 1 марта.

Также ежегодно до 1 марта предприниматель отправляет справку 2-НДФЛ с «персональными» данными о выплатах сотрудникам и удержанном налоге (приказ ФНС РФ от 02.10.2018 № ММВ-7-11/566@).

Кроме того, ИП на УСН сдает налоговикам расчет по страховым взносам, которые были начислены за отчетный период на все виды доходов персонала (приказ ФНС РФ от 10.10.2016 № ММВ-7-11/551@). Сделать это предприниматель обязан ежеквартально в течение 30 дней после окончания отчетного периода.

Также в налоговую инспекцию предприниматели до 20 января должны предоставить сведения о среднесписочной численности персонала (приказ ФНС РФ от 29.03.2007 № ММ-3-25/174@).

В ФСС РФ предприниматели отчитывается по взносам «на травматизм». Форму 4-ФСС можно направить в бумажном виде в течение 20 дней по окончании отчетного периода и в течение 25 дней в электронном виде (приказ ФСС РФ от 07.06.2016 № 381). «Бумажный» вариант разрешен только в случае, когда число получателей выплат не превышает 25 человек.

В ПФР предприниматель обязан отчитываться каждый месяц до 15-го числа. Краткая форма СЗВ-М утверждена постановлением Правления ПФ РФ от 01.02.2016 № 83п. Обобщенная форма СЗВ-стаж направляется в фонд до 1 марта (постановление Правления ПФ РФ от 06.12.2018 № 507п).

Если ИП работает самостоятельно, то есть не является работодателем, он не должен отправлять в контролирующие органы отчеты по персоналу. Такой предприниматель обязан сдавать лишь налоговую отчетность.

Сводная таблица по всем видам отчетности ИП на УСН

В данном разделе представлена таблица отчетности, которую ИП на УСН должны сдавать в контролирующие органы.

| Бухгалтерская отчетность ИП на УСН | |

| Бухгалтерский баланс, форма № 2, приложения | Не нужно сдавать |

| Обязательная налоговая отчетность ИП на УСН | |

| Декларация по УСНО | Ежегодно до 30 апреля |

| Дополнительная налоговая отчетность ИП на УСН | |

| Декларация по НДС | Ежеквартально до 25-го числа |

| Декларация по налогу на имущество | Декларации для физических лиц не предусмотрены |

| Декларация по транспортному налогу | |

| Декларация по земельному налогу | |

| Отчетность ИП на УСН, связанная с персоналом | |

| 6-НДФЛ | Ежеквартально до конца следующего месяца, за год – до 1 марта |

| 2-НДФЛ | Ежегодно до 1 марта |

| Расчет по страховым взносам | Ежеквартально до 30-го числа |

| 4-ФСС | Ежеквартально до 20-го (25-го)* числа |

| СЗВ-М | Ежемесячно до 15-го числа |

| СЗВ-стаж | Ежегодно до 1 марта |

| Среднесписочная численность | Ежегодно до 20 января |

* Первая дата для бумажного формата, вторая – для электронного.

Важно!

Согласно п. 7 ст. 6.1 НК РФ, любой отчет, срок сдачи которого приходится на выходные или праздничные дни, можно сдать в первый рабочий день.

Вывод

Для ИП количество отчетных форм существенно зависит от применяемого налогового режима и наличия наемных работников.

Если ИП на УСН нанимает персонал, то число отчетов резко возрастает, хотя все равно будет меньше, чем для юридического лица в аналогичной ситуации.

Отчетность ИП на УСН без работников — Контур.Экстерн

УСН (упрощенная система налогообложения) — самый распространенный специальный режим уплаты налогов, который предусмотрен для малого и среднего бизнеса.

Авансовый платеж по налогу платится по итогам первого квартала, полугодия и девяти месяцев, а сам налог — по итогам года (ст. 346.21 НК РФ).

При этом собственник бизнеса сам принимает решение, какой объект налогообложения выбрать. Первый вариант — платить 6% от доходов и уменьшать налог на страховые взносы. Второй вариант — уплачивать 15% с разницы между доходами и расходами.

Если ИП находится на упрощенной системе налогообложения 6 % и не имеет в штате работников, он может существенно понизить сумму налога на страховые взносы в размере 100%. Воспользоваться этим правом можно лишь в том случае, когда страховые взносы фактически перечислены в ПФР.

Если объект налогообложения — доходы, уменьшенные на расходы, страховые взносы в полном объеме уменьшают налогооблагаемую базу.

Отчетность и платежи ИП на УСН

Во-первых, если в течение года книгу учета доходов и расходов вели в электронном виде, то по окончании года необходимо подготовить ее бумажный вариант: распечатать, прошить и пронумеровать.

Во-вторых, за 2020 год индивидуальные предприниматели на упрощенной системе налогообложения без работников должны уплатить фиксированные взносы за себя, которые вычисляются исходя из величины МРОТ. Крайний срок уплаты взносов за 2020 год — 31 декабря 2020.

Примите во внимание, что удобнее и выгоднее платить фиксированные платежи поквартально, чтобы сразу уменьшать авансовые платежи по налогу.

Налоги и взносы ИП на УСН

До 30.04.2020 необходимо оплатить сумму налога по УСН по итогам 2019 года.

Авансовые платежи за 1 квартал 2020 года потребуется оплатить до 27 апреля 2020 года, за полугодие — до 27 июля 2020 года, за 9 месяцев 2020 года — до 26 октября 2020 года.

Взносы за себя за 2020 год — до 31 декабря 2020 года.

3 месяца бесплатно пользуйтесь всеми возможностями Контур.Экстерна

Попробовать

Какую отчетность сдает ИП на УСН 6% без сотрудников? Скажу сразу: не экономьте на бухгалтерских программах…

Добрый день, уважаемые ИП!

Частый вопрос от новичков, который возникает постоянно. Ну что-же, давайте рассмотрим чуть подробнее этот момент и поговорим об основной отчетности для ИП.

Итак, пусть у нас есть ИП без сотрудников на УСН 6%. Что и куда ему нужно сдавать в 2016 году?

Прежде чем двигаться дальше, еще раз повторюсь, что настойчиво рекомендую пользоваться бухгалтерскими программами для ведения учета ИП.

Они заранее оповещают о нужной отчетности и автоматически ее формируют. И неустанно повторяю, что не нужно на этом экономить. Дело в том, что нет универсального (и незыблемого) списка отчетов, который подойдет абсолютно всем. Мало того, этот список постоянно меняется, а разработчики оперативно обновляют календарь отчетности и подгружают новые формы, которые нужно сдать ИП.

Итак, приступим. Рассмотрим базовую отчетность, которую нужно сдавать.

Налоговая отчетность

Здесь она минимальна и заключается только в том, что ИП на УСН 6% нужно сдать налоговую декларацию по итогам 2016 года.

Это необходимо сделать с 1-го января по 30 апреля 2017 года.

Важный момент, о котором часто забывают. Даже если у ИП на УСН не было дохода, он все равно обязан сдать налоговую декларацию. Так называемую “нулевую” декларацию.

Отчетность в ПФР

Так как у нашего ИП нет сотрудников, то ничего в ПФР, ФСС, ФФОМС сдавать не нужно. Нужно лишь платить вовремя квартальные взносы “за себя” в ПФР и ФФОМС.

Вот здесь подробнее про обязательные взносы “за себя”: https://dmitry-robionek.ru/calendar/kak-platit-ip-objazatelnye-vznosy-2016.html

Но здесь нужно понимать, что под ИП без сотрудников понимается тот ИП, которые не нанимал сотрудников в течении года, не вставал на учет как работодатель и не работал по ГПД (гражданско-правовым договорам).

Но я советую внимательно следить за новостями, так как в 2017 году будет очень много изменений, так как взносы будут уже собирать налоговики (ФНС).

Также не рекомендуется проводить платежи со счета ИП в банке на счета физлиц. Вас могут признать работодателем (налоговым агентом) и заставить сдать все необходимую отчетность.

Отчетность в Росстат

Она зависит от того, какой именно деятельностью занимается ИП. Большинство ИП сталкиваются с отчетностью в Росстат редко. Как правило, раз в 5 лет, когда проводятся сплошные наблюдения. Например, последнее сплошное наблюдение было в начале 2016 года, по итогам 2015-го.

Но тем не менее, я советую проверить себя в новом сервисе от Росстата, в котором можно узнать какие именно отчеты нужно сдавать Вам. О том, как пользоваться этим сервисом, читайте вот здесь:

Новый сервис Росстата или как узнать какие отчеты по статистике нужно сдавать?

КУДИР

Это книга учета доходов и расхода, которая должна вестись непрерывно. Понятно, что большинство ведет ее в электронном виде, в той-же “1С. Предприниматель”. Сдавать ее в налоговую инспекцию не нужно, но нужно предоставить ее по первому требованию. То есть, она всегда должна быть в актуальном состоянии, со свежими данными. Все это достигается тем, что нужно регулярно вносить данные в свою бухгалтерскую программу по движению денежных средств, по счетам, актам и. т.д и. т.п….

По окончанию календарного года КУДИР распечатывается, подшивается и подписывается ИП.

Отчетность по ККМ

Если работаете с наличкой, то должна быть соответствующая отчетность по ККМ. То есть, нужно соблюдать требования кассовой дисциплины.

Отраслевая отчетность

Тоже зависит от того, чем именно занимается ИП. Например, некоторые ИП сдают отчетность в Роспотребнадзор по воздействию на окружающую среду.

Тут уже вам придется разбираться самостоятельно, обратившись в соответствующие инстанции.

Также настоятельно прочитать информацию по отраслевым налогам на официальном сайте ФНС (только в шапке сайта нужно выбрать свой регион) : https://www.nalog.ru/rn77/ip/#t2

ЕГАИС

Также недавно появилась отчетность в РосАлкогольРегулирование.

Честно говоря, с этой системой не работал и здесь я не подсказчик. Но знаю, что многие уже изучают так называемые “алкодекларации”.

Еще недавно ввели маркировку меховых изделий

Это произошло совсем недавно, 12-го августа 2016 года. Тоже еще не разбирался с этим вопросом, но наверняка там тоже будет какой-нибудь хитрый отчет.

P.S. И еще раз настойчиво повторю, что не нужно экономить на бухгалтерских программах для ИП. Все это отображается в календаре событий, в самих программах.

Что использовать для того, чтобы не пропустить важную отчетность?

Лично я использую «1С. Предприниматель». Программа простая и заточена под ведение ИП. Регулярно обновляется и автоматически формирует всю нужную отчетность.

Но еще популярны всевозможные «облачные» бухгалтерии, которые будут оптимальны для новичков, которые не хотят регулярно обновлять «1С» и следить за ее работоспособностью.

Не забудьте подписаться на новые статьи для ИП!

И Вы будете первыми узнавать о новых законах и важных изменениях:

Подписаться на новости по емайл

Советую прочитать:

- Новый сервис Росстата или как узнать какие отчеты по статистике нужно сдавать?

- Как будет считаться доход для ИП без сотрудников в 2017 году?

- Небольшой совет: как узнать новые коды по ОКВЭД-2 для ИП, которые были введены после 11-го июля?

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

Статистика сна

и исследования, которые вам следует знать

Избыточный вес может повлиять на сон, а плохой сон увеличивает вероятность набора веса. Исследователи из Медицинской школы Университета Джона Хопкинса изучили 77 добровольцев с избыточным весом с преддиабетом или диабетом 2 типа. У многих были проблемы со сном. Половина группы соблюдала диету для похудания и выполняла программу упражнений, а другая половина просто соблюдала диету. Через 6 месяцев обе группы потеряли в среднем 15 фунтов и уменьшили жир на животе на 15%.Исследователи пришли к выводу, что уменьшение жира на животе — хороший способ улучшить сон. 35

Апноэ во сне — это нарушение сна, при котором у спящего возникают апноэ или остановки дыхания во время сна. Люди, страдающие апноэ во сне, часто громко храпят, много раз перестают дышать в течение ночи, часто просыпаются с сухостью во рту и / или головной болью, устают днем и испытывают проблемы с концентрацией внимания. Шансы на апноэ во сне увеличиваются из-за избыточного веса, так как жир вокруг верхних дыхательных путей может блокировать дыхательные пути, особенно во время сна на спине.

- 20-летний обзор детей в возрасте от 6 до 17 лет с заболеваниями, связанными с ожирением, показал, что выписки из больниц по поводу апноэ сна увеличились на 436%.

- 18 миллионов взрослых американцев страдают апноэ во сне.

- Исследование, проведенное в 1999 году Чикагским университетом, показало, что недосыпание, накопленное за несколько дней, может замедлить метаболизм и нарушить уровень гормонов. 11 здоровых молодых людей спали по 4-6 часов в сутки. Их способность перерабатывать сахар в крови в некоторых случаях снизилась до уровня диабетиков. 33

- Когортное исследование сна в Висконсине пришло к выводу, что короткий сон был связан с понижением уровня лептина на 15,5% и повышением уровня грелина на 14,9%. Лептин — это гормон, подавляющий аппетит, а грелин стимулирует аппетит, увеличивает потребление пищи и способствует накоплению жира. 34

- Исследователи из Ореганского государственного университета обнаружили, что люди, которые тренируются 150 минут в неделю, спят лучше и чувствуют себя более бодрыми в течение дня по сравнению с теми, кто этого не делает. 35

- Исследователи Гульельмо Беккути и Сильвана Паннайн объясняют, что недавние эпидемиологические и лабораторные данные подтверждают предыдущие выводы о связи между недосыпанием и повышенным риском ожирения.Было показано, что потеря сна приводит к снижению чувствительности к инсулину, повышению вечернего уровня кортизола (гормона стресса, препятствующего сну), повышению уровня грелина (повышение аппетита) и снижению уровня лептина (уменьшение чувства насыщения). Они также объясняют, что распространенность ожирения во всем мире с 1980 года увеличилась вдвое, и эта эпидемия сопровождалась тенденцией к сокращению сна. 36

- 6-летнее итальянское исследование показало, что каждый дополнительный час сна снижает частоту ожирения на 30%. 36

- Недостаток сна может отрицательно сказаться на пищевых привычках. Одно исследование показало повышенное потребление калорий у 12 здоровых взрослых людей с нормальным весом после 4 часов сна. 37

- Другое исследование сообщило об увеличении потребления калорий на 14%, особенно углеводов, у 10 здоровых взрослых, которые спали 4,5 часа. 38

Проблемы со сном очень часто встречаются у людей с тревожными расстройствами и депрессией. Некоторые тревожные расстройства, такие как генерализованное тревожное расстройство и посттравматическое стрессовое расстройство, даже включают кошмары или бессонницу в свои определения.

Тревога обычно действует как сигнал тревоги для потенциальной опасности, но при тревожных расстройствах сигналы тревоги могут быть интенсивными, частыми или даже непрерывными. Этот уровень возбуждения приводит к проблемам со сном.

- От 24% до 36% страдающих бессонницей страдают тревожным расстройством, в то время как от 27% до 42% страдающих гиперсомнией имеют тревожные расстройства. 40

- В другом исследовании ученые обнаружили, что бессонница появилась раньше тревожного расстройства у 18% испытуемых. 38.В 6% случаев тревога и тревожное расстройство возникали примерно в одно время. В 43,5% случаев тревога появлялась перед бессонницей. 40

- Исследование, опубликованное в Архиве общей психиатрии, показало, что 68% испытуемых испытывали трудности с засыпанием, а 77% — беспокойным сном. 41

Отношение шансов для конкретных тревожных расстройств, связанных с нарушениями сна в течение всей жизни (адаптировано из Breslau et al. 39 ). 40

| тревожное расстройство | Бессонница Один | Гиперсомния Один | Оба |

|---|---|---|---|

| Генерализованное тревожное расстройство | 7.0 (2,8-17,2) | 4,5 (1,5-15,3) | 4,8 (1,5-15,2) |

| Паническое расстройство | 5,3 (2,0-13,6) | 4,3 (1,3-14,8) | 8,5 (3,1–23,5) |

| Обсессивно-компульсивное расстройство | 5,4 (2,0-14,8) | 1,2 (0,1-9,7) | 13,1 (4,8-35,7) |

| Фобическое расстройство | 1,5 (1,0–2,3) | 29 (1,8–4,8) | 4.0 (2,5-6,5) |

| Любое тревожное расстройство | 2,4 (1,6-3,5) / тд> | 3,3 (2,0-5,4) | 4,5 (2,8-3,7) |

- Большинство пациентов с паническим расстройством переживают ночные панические атаки. До 18% панических атак случаются во время сна. Амбулаторные изменения ЧСС у пациентов с паническими атаками. 42

- Было подсчитано, что от 60% до 70% пациентов с общим тревожным расстройством (GAD), предполагают, что бессонница является одним из основных аспектов GAD. 43

- Люди, страдающие посттравматическим стрессовым расстройством (ПТСР), обычно жалуются на кошмары и бессонницу. Было подсчитано, что 96% переживших Холокост страдали бессонницей, а 83% — повторяющимися кошмарами. 44

- Одно исследование показало, что по оценкам людей, страдающих посттравматическим стрессовым расстройством, они лежат без сна более половины ночи. 45

Депрессия и плохой сон настолько часто возникают вместе, что исследователи не уверены, является ли одно причиной другого или они просто связаны.И бессонница, и слишком продолжительный сон могут быть признаками депрессии.

- По оценкам, 75% пациентов с депрессией также страдают бессонницей. 46

- По данным Национального фонда сна, у людей, страдающих бессонницей, риск развития депрессии в 10 раз выше, чем у тех, кто спит достаточно спокойно.

- По данным журнала Lancet Psychiatry, у людей с психическими расстройствами отмечалось улучшение за счет увеличения количества и качества сна.

- Ночные совы более склонны к депрессии, чем ранние пташки, и исследователи не уверены, почему.

- Японское исследование, проведенное в 2006 году, проанализировало данные 24 686 человек в возрасте 20 лет и старше и показало, что люди, которые спят менее 6 и более 8 часов, склонны к депрессии, создавая U-образную ассоциацию с симптомами депрессии. 47

.

Отчет о сне

Fitbit

Авторизоваться

•

Начать

- Продукты

- приборы

- Flex ™ Беспроводной браслет Activity + Sleep

- Zip ™ Беспроводной трекер активности

- One ™ Беспроводное отслеживание активности и сна

- Aria ™ Wi-Fi Smart Scale

- Премиум Членство

- Сравнить трекеры

- Магазин

- Базз

- Социальные

- Блог

- Твиттер

- Пригласите друга

- Контрольный показатель

- Отчет о продуктах питания

- Отчет о деятельности

- Отчет о сне

.Статистика сна

— данные о сне и нарушениях сна

Ниже представлена подборка интересных статистических данных , которые относятся к сну и нарушениям сна . Из этого списка будет очевидно, что в нашем обществе существует значительное количество проблем со сном и сонливостью. Последствия нарушения сна и сонливости для общественного здравоохранения ошеломляют.

Статистика расстройств сна:

50-70 миллионов взрослых людей в США имеют расстройство сна .

48,0% сообщают храп .

37,9% сообщили о непреднамеренном засыпании в течение дня хотя бы один раз в предыдущем месяце.

4,7% сообщили, что кивали или засыпали во время вождения по крайней мере один раз за предыдущий месяц.

Сонливое вождение является причиной 1550 смертельных случаев и 40 000 несмертельных травм ежегодно в Соединенных Штатах.

Бессонница — наиболее частое специфическое расстройство сна, о краткосрочных проблемах сообщают около 30% взрослых, а о хронической бессоннице — 10%

25 миллионов U.С. у взрослых обструктивное апноэ сна

9-21% из женщин имеют обструктивного апноэ сна

24-31% из мужчин имеют обструктивного апноэ сна

3-5% от общей доли ожирения у взрослых может быть связано с коротким сном

Процент из пользователей CPAP , приверженных терапии: 66%

Процент взрослых, употребляющих мелатонина : 1.3%

Процент бактерий, которые, по утверждению очистителей CPAP , убивают: 99%

Заболеваемость нарколепсией: 50 на 100 000 человек

Процент тех, кто сообщил об улучшении храпа у партнера по постели с устройством храпа, выдвигающимся на нижнюю челюсть: 70%

Статистика депривации сна:

37% людей в возрасте 20-39 лет сообщают о короткой продолжительности сна

40% людей в возрасте 40-59 лет сообщают о короткой продолжительности сна

35.3% взрослых сообщают о <7 часах сна в течение типичного 24-часового периода.

100000 случаев смерти ежегодно в больницах США из-за медицинских ошибок и недосыпания , как было показано, вносят значительный вклад.

Потребности в сне по возрастным группам:

Взрослый: 7-9 часов

Подросток: 8-10 часов

Дети 6-12 лет : 9-12 часов

Дети 3-5 лет: 10-13 часов (включая сон)

Дети 1-2 лет: 11-14 часов (включая сон)

Младенцы 4-12 месяцев: 12-16 часов (включая сон)

Ссылки

Институт медицины. Расстройства сна и депривация сна: нерешенная проблема общественного здравоохранения . Вашингтон, округ Колумбия: The National Academies Press; 2006.

http://www.cdc.gov/mmwr/PDF/wk/mm6008.pdf

https://www.ncbi.nlm.nih.gov/pmc/articles/PMC4346655/#B4

http://www.aasmnet.org/articles.aspx?id=5043

Министерство транспорта США, Национальное управление безопасности дорожного движения, Национальный центр исследований нарушений сна, Национальный институт сердца, легких и крови.Сонное вождение и автомобильные аварии [веб-сайт Национальной администрации безопасности дорожного движения]. Доступно по адресу http://www.nhtsa.gov/people/injury/drowsy_driving1/Drowsy.html#NCSDR/NHTSA

.

http://www.ncbi.nlm.nih.gov/pmc/articles/PMC3655374/

http://www.aasmnet.org/Resources/pdf/Pediatricsleepdurationconsensus.pdf, http://www.aasmnet.org/resources/pdf/pressroom/Adult-sleep-duration-consensus.pdf

Сертифицированные советом доктора медицины сна, ученые, редакторы и писатели для ASA.

Последние сообщения авторов и рецензентов ASA (посмотреть все)

,

Функция Sys.sleep | R Документация

Приостановить выполнение на временной интервал

Приостановить выполнение выражений R на указанный интервал времени.

- Ключевые слова

- ЖКХ

Использование

Системный сон (время) Аргументы

- время

Интервал времени, на который приостанавливается выполнение, в секундах.

Детали

Использование этой функции позволяет временно присвоить R очень низкий

приоритет и, следовательно, не мешать более важному переднему плану

задачи. Типичное использование — позволить процессу, запущенному из R, установить

сам и считывает входные файлы перед возобновлением выполнения R.

Предполагается, что эта функция приостанавливает выполнение R

выражений, но достаточно часто будит процесс, чтобы ответить на графический интерфейс

события, как правило, каждые полсекунды.Его можно прервать

(например, Ctrl-C или Esc на консоли R).

Нет никакой гарантии, что процесс будет спать в течение всего

указанный интервал (сон может прерываться), и это вполне может занять

немного дольше в реальном времени, чтобы возобновить выполнение.

время должно быть неотрицательным (а не NA и NaN ):

Inf разрешено (и может быть уместным, если намерение

бесконечно ждать прерывания).Разрешение времени

интервал зависит от системы, но обычно составляет 20 мс или лучше.

(На современных Unix-подобных устройствах это будет лучше, чем 1 мс.)

Значение

Невидимый ПУСТО .

Примечание

Несмотря на свое название, в настоящее время это не реализовано с использованием

sleep системный вызов (хотя в Windows он использует

Сон ).

Псевдонимы

Примеры

библиотека (базовая)

# NOT RUN {

testit <- функция (x)

{

p1 <- proc.время()

Sys.sleep (х)

proc.time () - p1 # Использование процессора должно быть незначительным

}

TestIt (3.7)

#}

Документация воспроизведена из базы пакета, версия 3.6.2,

Лицензия: Часть R 3.6.2

Примеры сообщества

Похоже, примеров пока нет.

,