Как объявить себя банкротом по новому закону. Что важно знать :: Новости :: РБК Инвестиции

В сентябре в силу вступит закон, который позволит россиянам проходить внесудебную процедуру банкротства. Это позволит сэкономить деньги тем, у кого большие проблемы с долгами

Фото: Пользователь jules2000 / Shutterstock

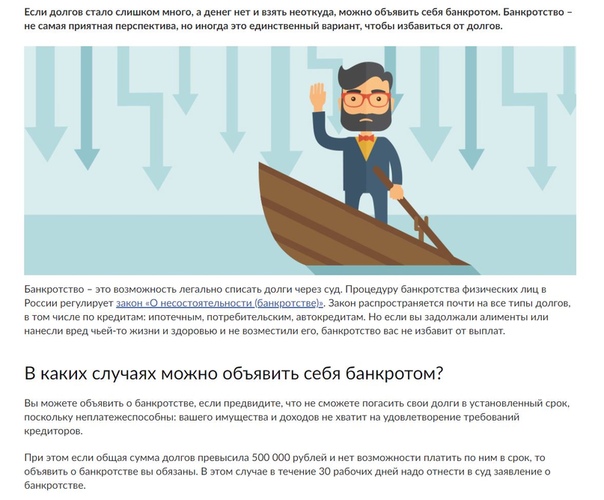

В конце июля президент России Владимир Путин подписал закон, упрощающий процедуру банкротства граждан. Документ вступит в силу с 1 сентября 2020 года. Портал «Сравни.ру» объяснил, как это будет работать.

Документ вступит в силу с 1 сентября 2020 года. Портал «Сравни.ру» объяснил, как это будет работать.

Как процедура банкротства работает сейчас

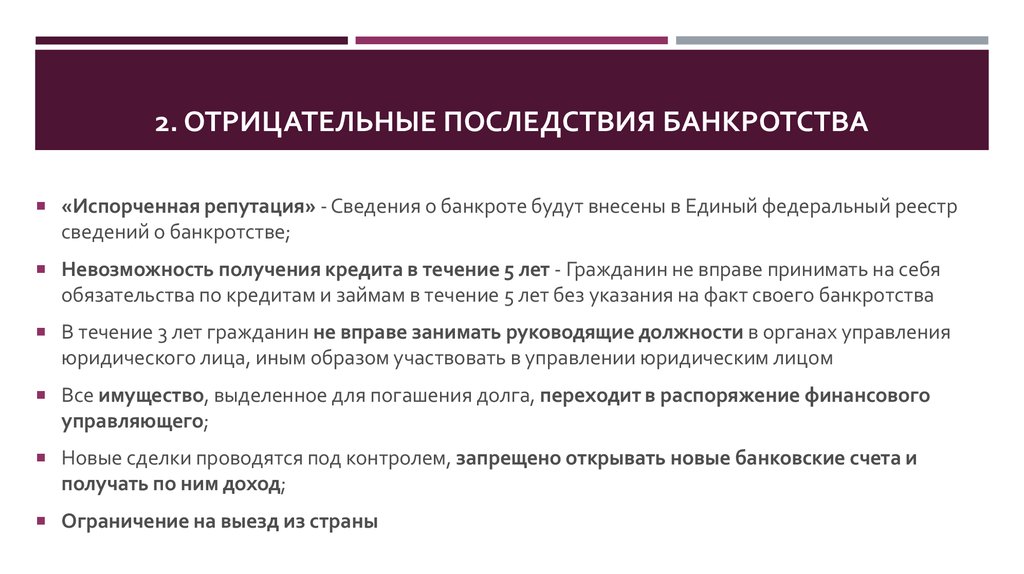

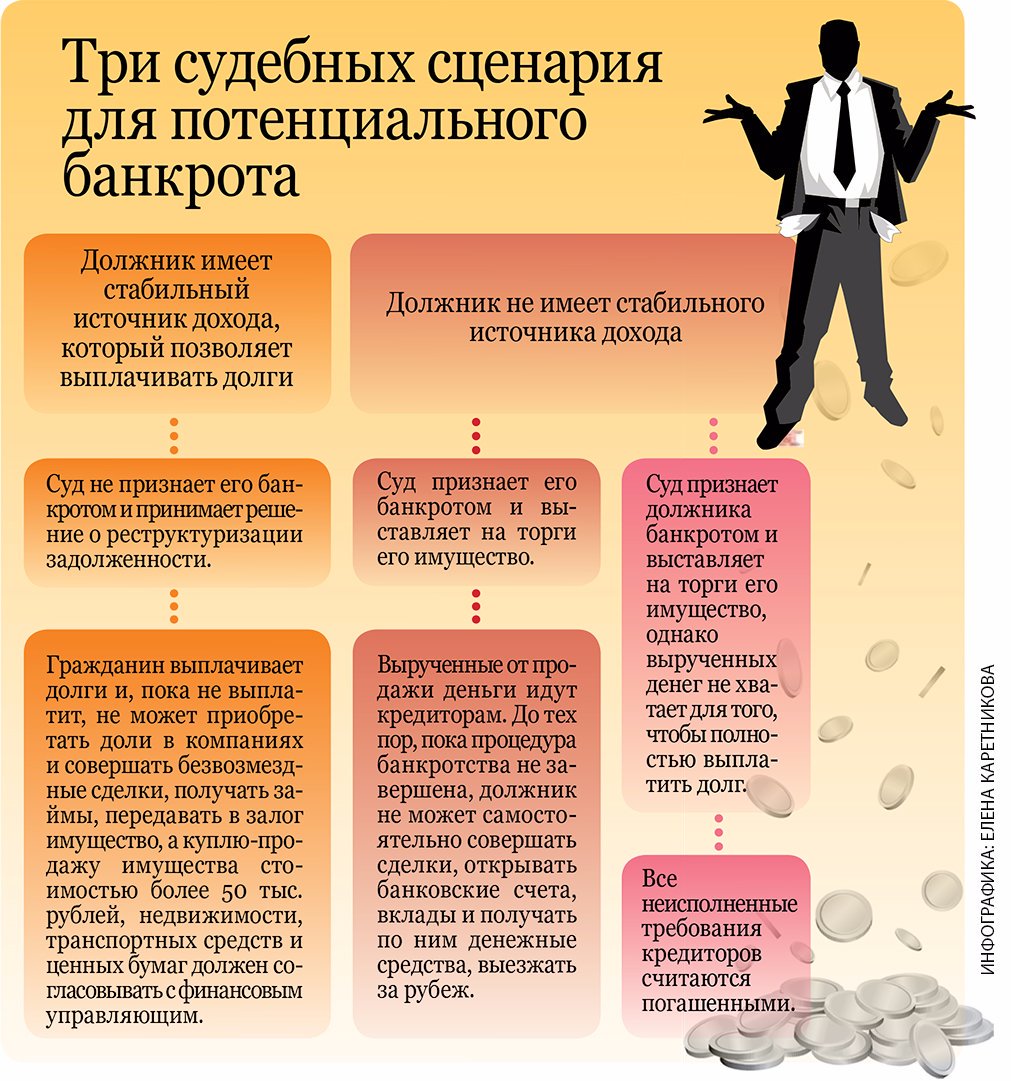

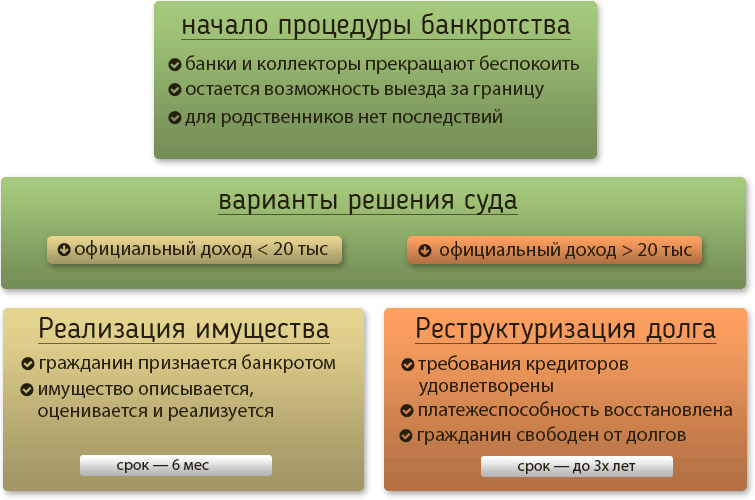

Для признания себя банкротом по действующему законодательству нужно обращаться в арбитражный суд по месту регистрации. Это касается тех, кто не может выплачивать долги от ₽500 тыс. Если человек сам подает заявление, то сумма может быть меньше, однако решение остается на усмотрение судьи. Кроме того, должнику назначают финансового управляющего, которому нужно платить за работу. Также нужно заплатить госпошлины арбитражных судов.

В случае, если у человека есть доходы, то ему могут дать рассрочку по выплате долгов на три года. Если нет, то его имущество продадут. Кроме единственного жилья, его продать не могут. Полученные средства пойдут на погашение долгов, но если их будет не достаточно, то оставшуюся часть спишут.

По данным Единого федерального реестра сведений о банкротстве, за шесть месяцев 2020 года финансово несостоятельными признали 42,7 тыс. россиян. Это на 47% больше, чем за аналогичный период прошлого года. В июне суды признали банкротами в 2,2 раза больше граждан, чем годом ранее. Их число составило 11,5 тыс. человек. Ни в один другой месяц с 2015 года, когда вступил в силу закон о банкротстве физлиц, не было такого количества рассмотренных дел о финансовой несостоятельности.

россиян. Это на 47% больше, чем за аналогичный период прошлого года. В июне суды признали банкротами в 2,2 раза больше граждан, чем годом ранее. Их число составило 11,5 тыс. человек. Ни в один другой месяц с 2015 года, когда вступил в силу закон о банкротстве физлиц, не было такого количества рассмотренных дел о финансовой несостоятельности.

Руководитель проекта «Федресурс» Алексей Юхнин объяснил РБК, что подобная ситуация связана с ограничениями, введенными из-за пандемии коронавируса. По его словам, суды на время самоизоляции рассматривали меньше дел о банкротстве, а затем наверстали упущенное. Однако Юхнин полагает, что связанные с COVID-19 факторы не будут влиять на число банкротств как минимум до весны 2021 года.

Челлендж по личным финансам: как оплачивать кредиты, если нет денег

Как закон изменится с сентября

Когда новый закон вступит в силу, то граждане смогут воспользоваться внесудебной процедурой банкротства. В Госдуме отмечали, что судебная процедура не всем по карману — она обходится примерно в ₽100 тыс., а новая будет бесплатной. Должнику не будут предоставлять финансового управляющего, и судебных госпошлин тоже не будет. За рассмотрение заявления и включение данных в реестр также не нужно будет платить.

В Госдуме отмечали, что судебная процедура не всем по карману — она обходится примерно в ₽100 тыс., а новая будет бесплатной. Должнику не будут предоставлять финансового управляющего, и судебных госпошлин тоже не будет. За рассмотрение заявления и включение данных в реестр также не нужно будет платить.

Кроме того, изменится сумма долга, которая может стать основанием для банкротства. Процедурой можно будет воспользоваться, если у человека долги от ₽50 тыс. до ₽500 тыс. Однако в отношении должника должно быть прекращено исполнительное производство из-за невозможности взыскать средства. То есть пристав не нашел у него ни имущества, ни денег, которые могли бы покрыть долги.

Когда человек подает заявление о банкротстве, то ему больше не начисляют проценты, пени и штрафы, поэтому размер долга не растет. Но это не относится к некоторым категориям долгов, например, задолженности по алиментам, по возмещению морального вреда или вреда, причиненного здоровью и жизни. Такие долги продолжат расти, и их нужно будет выплачивать.

Как рефинансировать ипотеку, заем или кредитную карту: что важно знать

Как подать заявление на банкротство

Документ можно подать через многофункциональные центры госуслуг (МФЦ) по месту жительства или пребывания. В заявлении должнику нужно перечислить кредиты и размер невыполненных обязательств. В течение одного рабочего дня МФЦ должен проверить данные на сайте Федеральной службы судебных приставов, чтобы подтвердить прекращение исполнительного производства и отсутствие новых исполнительных листов.

Затем не более чем за три дня информация о начале внесудебного банкротства должна появиться в Едином федеральном реестре сведений о банкротстве. Центр госуслуг вернет заявление, если не найдет нужных данных.

Центр госуслуг вернет заявление, если не найдет нужных данных.

Решение можно обжаловать в арбитражном суде по месту жительства либо написать новое заявление через месяц. Повторно подать на банкротство можно будет не ранее чем через десять лет.

Вторая волна: как инвестору уберечь деньги от новой вспышки коронавируса

Что ждет должника после подачи документов

Процедура банкротства будет длиться полгода. В этот период человек не может брать новые займы и кредиты.

Внесудебное банкротство прекратится, если должник получил в собственность имущество. Например, в наследство, в дар, в результате оспаривания сделки. Тогда он обязан сообщить об этом в МФЦ в течение пяти рабочих дней.

Например, в наследство, в дар, в результате оспаривания сделки. Тогда он обязан сообщить об этом в МФЦ в течение пяти рабочих дней.

Кредиторы тоже могут прекратить процедуру банкротства, если должник не указал их в заявлении, занизил размер долга либо если у него найдут имущество. В этом случае банкротство будет проходить через суд. Если претензий со стороны кредиторов не будет и человека признают банкротом, то ему спишут долги.

Кроме того, если человека признали банкротом, но в заявлении он указал сумму долга меньшую, чем есть на самом деле, то ему спишут долги именно того размера, который он написал. Если больше — то спишут сумму реальных долгов.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

В Казахстане лишены возможности объявлять себя банкротом лишь физические лица

ФИНАНСОВЫЙ КРАХ

Из всех центральноазиатских государств кризис больнее всего ударил по Казахстану, чья экономика считается более рыночной, чем у соседей. В кризис одним из востребованных законов любого государства является закон о банкротстве. Не является исключением и Казахстан.

В кризис одним из востребованных законов любого государства является закон о банкротстве. Не является исключением и Казахстан.

Известно, что в период кризиса именно в странах с рыночной экономикой обнажаются недочеты в управлении, регулировании и контроле за происходящими в экономике процессами. В особенности это касается законодательной базы государства.

От того как действует закон о банкротстве, во многом зависит дальнейшая судьба хозяйствующих субъектов и физических лиц и то, с какими потерями экономика страны выйдет из тяжелого периода.

Термин «банкротство» происходит от латинских слов bankus (лавка) и ruptus (сломанный). То есть лавку, на которой ростовщики оформляли сделки, называли банком, и, если «банкир» разорялся, он на виду у всех буквально ломал свою лавку.

Ныне под словом «банкротство» понимается финансовый крах, разорение, долговая несостоятельность, отказ гражданина или компании платить по своим долговым обязательствам из-за отсутствия средств.

Вместе с тем понятие «банкротство» в каждом государстве определяется принятым законом. Например, в законе России банкротством считается «неспособность удовлетворить требования кредиторов по оплате товаров (работ, услуг), включая неспособность обеспечить обязательные платежи в бюджет и внебюджетные фонды в связи с превышением обязательств должника над его имуществом или в связи с неудовлетворительной структурой баланса должника».

Например, в законе России банкротством считается «неспособность удовлетворить требования кредиторов по оплате товаров (работ, услуг), включая неспособность обеспечить обязательные платежи в бюджет и внебюджетные фонды в связи с превышением обязательств должника над его имуществом или в связи с неудовлетворительной структурой баланса должника».

В Великобритании компания или физическое лицо считаются несостоятельными, если у них нет достаточного количества активов для покрытия своих долгов или если они не в состоянии уплачивать свои долги по мере наступления сроков их уплаты.

В казахском законе «О банкротстве» под термином «банкрот» подразумевается «должник, несостоятельность которого установлена судом».

НЕГАТИВНОЕ ВЛИЯНИЕ КРИЗИСА

Как известно, кризис обнажил недостатки в банковской сфере многих стран, в том числе и Казахстана, многие коммерческие банки которого столкнулись с проблемой ликвидности. Суть вопроса в том, что казахские коммерческие банки обеспечивали кредитоспособность за счет внешних займов. Последние использовались на внутреннем рынке в основном в строительном бизнесе,

Последние использовались на внутреннем рынке в основном в строительном бизнесе,

Активисты движения «За достойное жилье» проводят пикет у офиса Альянс-банка. Алматы, 28 октября 2008 года. ипотечном кредитовании.

Проблемы у банков появились, когда грянул кризис и зарубежные кредиторы потребовали досрочного возврата своих средств. Если говорить об ошибках, то они были допущены, с одной стороны, из-за слабого менеджмента коммерческих банков, с другой – из-за плохой работы государственных регуляторов. В частности, банковский надзор Национального банка Казахстана и агентство по финансовому регулированию, грубо говоря, проморгали «болезнь» коммерческих банков.

Как и Соединенные Штаты, Казахстан, спасая банковскую систему от развала, выкупил основные пакеты акций крупных банков. Покупатель — фонд «Самрук-Казына». Среди других мер — реструктуризация долгов части коммерческих банков. Заявлено также, что некоторые банки будут объявлены банкротами.

ДОЛЖНИК ДО КОНЦА ЖИЗНИ?

Какова же судьба другого участника финансового кризиса? Речь идет о физических лицах, участвовавших в ипотечном кредитовании и также оказавшихся в незавидном финансовом состоянии.

Одним из недостатков казахского закона «О банкротстве» является то, что он не регламентирует и не регулирует несостоятельность физических лиц. Лишь только гражданский кодекс предусматривает банкротство индивидуального предпринимателя в добровольном или принудительном порядке по правилам, установленным для юридических лиц с учетом особенностей.

Ситуация выглядит так, что государство, инициировавшее обеспечение граждан жильем за счет самого населения, вроде бы создало условия для развития ипотечного кредитования, а с наступлением кризиса просто-напросто оставило казахстанцев наедине с их проблемами. Кстати, ситуация несколько схожа с той, что была после распада СССР относительно сбережений граждан в Сбербанке.

Теоретически казахстанец, который не в состоянии расплатиться по кредиту, может остаться должником до конца своей жизни. Взаимоотношения между гражданином и банком могут зайти в тупик.

ТЫ — БАНКРОТ!

Интересна позиция казахстанских банкиров. Одни, как например начальник отдела потребительского кредитования Цеснабанка Айгуль Каримова, вообще против употребления слова «банкрот» по отношению к гражданам.

Одни, как например начальник отдела потребительского кредитования Цеснабанка Айгуль Каримова, вообще против употребления слова «банкрот» по отношению к гражданам.

«… Если человека объявить банкротом, для него это может стать ударом. И тогда в его лице банк может потерять потенциального

Ипотечники, столкнувшиеся с неразрешимыми для них проблемами погашения кредитов, проводят голодовку в знак протеста против действий правительства. Алматы, 20 января 2009 года.заемщика. Ведь в любом случае долг с него банк получит… Если у него проблемы с кредитом, мы идем ему навстречу. Не стоит пугать заемщиков этим словом «банкрот», — сказала она в интервью газете «Бизнес и власть».

Другие выступают против каких-либо послаблений по отношению к заемщикам, предлагая стандартный механизм реструктуризации проблемной задолженности физических лиц.

Есть и такие, кто выражает недоверие должникам: казахстанцы, мол, еще не созрели для такого закона. По их мнению, недобросовестные должники просто-напросто воспользуются законом, чтобы вовсе и не пытаться рассчитаться с банком.

Граждане же небезосновательно считают, что если внешние кредиторы казахских банков идут на реструктуризацию, прощая банкам часть долгов, то и местные банки должны идти идентичным путем по отношению к клиенту — физическому лицу.

Среди предлагаемых казахстанцами мер — отмена процентных ставок, списание пени, перерасчет цен на жилье, удлинение срока возврата долга, «заморозка» курса доллара на момент оформления кредита, помощь государства для незащищенных граждан и другое.

Все же многие специалисты, в том числе сотрудники налогового комитета, склоняются к более радикальному решению данной проблемы, а именно введению в стране института банкротства физических лиц и объявление последних банкротами.

КАК В США?

В США, где зародился ипотечный кризис и где наибольшее количество граждан пострадало от него, несостоятельными признаются не только корпорации и товарищества, но и физические лица.

По сообщениям СМИ, только в 2009 году число банкротств среди граждан США достигло 1,2 миллиона человек. В 2010 году, по прогнозам специалистов, эта цифра может вырасти до 1,5 миллиона человек.

В 2010 году, по прогнозам специалистов, эта цифра может вырасти до 1,5 миллиона человек.

В 2005 году в США в процедуру банкротства были внесены изменения. В настоящее время большинство дел о банкротстве физических лиц рассматривается на основании кодекса о банкротстве. Согласно кодексу, имущество должника, в том числе недвижимость, подлежит продаже в счет погашения долга, при этом с него списываются все долги (в том числе по кредитам, медицинским счетам, бизнес-долги), кроме долгов по студенческим займам, алиментам и налогам.

Вместе с тем законодательство США предусматривает возможность оставлять банкроту часть личных вещей и средств производства, то есть инструментов, с помощью которых гражданин может зарабатывать деньги.

Должник может сохранить за собой недвижимость и другие активы при условии списания только части долгов и выплаты остатка долга в течение пяти лет. Впрочем, пятилетний срок может быть увеличен решением суда.

В США к процедуре банкротства подходят со всей строгостью. Если кредиторы смогут доказать, что должник путем мошенничества набрал долгов больше, чем его доход, то суд может вынести решение о заключении должника под стражу. Также банкрот в течение нескольких лет не сможет получать кредит в банке, а после истечения срока кредит ему могут выдать только под очень высокие проценты. Досье, так сказать.

Если кредиторы смогут доказать, что должник путем мошенничества набрал долгов больше, чем его доход, то суд может вынести решение о заключении должника под стражу. Также банкрот в течение нескольких лет не сможет получать кредит в банке, а после истечения срока кредит ему могут выдать только под очень высокие проценты. Досье, так сказать.

ПОРА УЖЕ РАБОТАТЬ ПО-ДРУГОМУ

Казахстану для принятия закона о банкротстве физических лиц предстоит в первую очередь уточнить минимальный порог

Пикет обманутых дольщиков. Алматы, 22 октября 2008 года.задолженности, начиная с которого казахстанец будет подпадать под понятие «банкрот».

Среди серьезных задач, которые предстоит решать, организация согласованной и четкой работы налоговой службы, внедрение прозрачной отчетности в деятельности казахстанских банков. В этом случае можно будет избежать опасений банкиров по поводу злоумышленных неплательщиков и коррупционных сговоров в самих банках. Конечно же, не надо забывать и о прозрачности судопроизводства. В целом, общество должно уметь отличать должников, которые не хотят платить, от тех, кто платить не в состоянии.

В целом, общество должно уметь отличать должников, которые не хотят платить, от тех, кто платить не в состоянии.

Согласно расчетам аналитиков UniCredit банка, пик невозвратов по кредитам в Казахстане прогнозируется к 2011 году. В этом году примерно 37 процентов заемщиков не смогут рассчитаться с банками. К тому же по результатам исследования американского журнала International Living, в 2009 году индекс качества жизни в Казахстане находился на предпоследнем, после Туркменистана, месте.

Будут ли иметь возможность казахстанцы в законодательном порядке стать банкротами и на каких условиях – это зависит от парламента Казахстана. Но в любом случае казахские банки уже не получат тех денег, которые они изначально рассчитывали получить во время спекулятивного ажиотажа вокруг ипотечного кредитования.

Физлица могут объявлять банкротство. Что это значит

24 Октября, 2019,

16:01

15528

С 21 октября в Украине заработал Кодекс о процедурах банкротства, принятый в 2018 году. Одна из его книг посвящена новому типу процедуры — банкротству физлиц. Теперь каждый украинец сможет объявить себя неплатежеспособным, реструктурировать и погасить долги. Раньше такую возможность имели юрлица и ФОП.

Одна из его книг посвящена новому типу процедуры — банкротству физлиц. Теперь каждый украинец сможет объявить себя неплатежеспособным, реструктурировать и погасить долги. Раньше такую возможность имели юрлица и ФОП.

Главное

Процедура банкротства физического лица – это судебный процесс, в результате которого физическое лицо освобождается от долговых обязательств. Взамен продают все его имущество — кроме социального жилья.

Как запустить процесс

Запустить процедуру может только сам банкрот, принудительно наделить человека таким статусом не получится.

Ему потребуется обратиться в местный хозяйственный суд с заявлением. Суд назначит арбитражного управляющего для обеспечения дела.

Должнику придется внести судебный сбор (от 1921 грн до 19 210 грн) и платежи за оплату работы арбитражного управляющего. Его имя и идентификационный номер опубликуют на официальном сайте, чтобы к санации приобщились все заинтересованные лица.

Банкротство физлиц задумано как решение ситуации для тех, кто не может одновременно содержать семью и выплачивать долги. Но для старта процесса, нужны такие основания, объясняют в управлении юстиции:

- Размер просроченных обязательств физического лица перед кредитором (кредиторами) составляет не менее 30 размеров минимальной заработной платы. Сегодня это 125 190 грн.

- Лицо не менее 2 месяцев не погашает кредиты или не осуществляет другие плановые платежи в размере более 50% ежемесячных платежей по каждому из обязательств,

- Лицо не имеет имущества, на которое может быть обращено взыскание. Этот факт должен быть подтвержден постановлением в исполнительном производстве.

- Имеются другие обстоятельства, которые могут свидетельствовать о том, что в ближайшее время должник не сможет исполнить денежные обязательства или совершать платежи.

Как это работает

Если судебное дело открыто, для физлица вводятся 120-дневные «каникулы». Это период реструктуризации, в течение которого действует мораторий на удовлетворение требований. То есть, платить по кредитам в это время не нужно, не начисляются штрафы.

Это период реструктуризации, в течение которого действует мораторий на удовлетворение требований. То есть, платить по кредитам в это время не нужно, не начисляются штрафы.

Кредиторы и должник могут договориться о пересмотре условий, в порядке установленном определенном ст. 126 Кодекса — и составить план реструктуризации. Среди вариантов:

- снижение ставок;

- снижение штрафов, пени;

- прощение долгов;

- выполнение обязательств третьими лицами.

Есть ограничение на длительность выполнения плана реструктуризации:

- не более 5 лет — для погашения обычных долгов;

- не более 10 лет — для погашения ипотечного кредита;

- не более 15 лет — для кредитов в иностранных валютах, обеспеченных ипотекой квартиры, которая является единственным местом проживания семьи должника.

Что нельзя списать

Не все долги можно пересмотреть и списать. Среди тех, что не подлежат реструктуризации:

- долги по уплате алиментов, страховых взносов на обязательное пенсионное и другое социальное страхование;

- долги по кредитам на отдых, развлечения, покупку предметов роскоши;

- долги из-за участия в азартных играх, пари и так далее.

Что происходит с долгами

Если суд признал должника банкротом, запускается процедура погашения. Это выплата долгов благодаря продаже имущества, которое называется «ликвидационной массой».

В него входит все имущество за несколькими исключениями:

- Единственное социальное жилье. Это квартира площадью не более 60 кв. м или не более 13,65 кв. м на одного члена семьи, зарегистрированного в ней. Или дом не более 120 кв. м. Социальное жилье — единственное, которое оставят семье.

- Также не тронут накопления в пенсионных фондах и фондах социального страхования.

Продажа остального имущества будет проходить на Prozorro. Деньги вносятся на отдельный открытый банковский счет.

Когда ликвидация завершится, кредиторы больше не смогут выдвигать требований заемщику.

Какие еще есть нюансы

- Повторно признать себя банкротом не удастся в течение еще 5 лет, если вы не погасили все долги.

- При получении займов и кредитов придется указывать факт банкротства.

- Если в течение 5 лет станет известно о скрытии имущества от продажи, долги вернут в полном объеме.

- Физическое лицо не может считаться имеющей безупречную деловую репутацию, в течение трех лет после признания ее банкротом.

- С полным текстом закона можно ознакомиться по ссылке.

Позиция юриста

По просьбе AIN.UA, новый Кодекс прокомментировал Юрий Григоренко, адвокат и партнер Brightman FinTech Law Firm.

Есть ли угроза для активизации мошеннических схем

В случае с процедурой банкротства физических лиц реализовать преступный умысел, направленный на мошенничество (ст. 190 УК), присвоение имущества (ст. 191 УК) либо же мошенничество с финансовыми ресурсами (ст. 222 УК) многократно сложнее.

Так Кодексом процедур банкротства предусмотрено, что на стадии реструктуризации задолженности управление активами должника осуществляется независимым арбитражным управляющим. В свою очередь действия арбитражного управляющего контролируются кредиторами должника, а так же судом, рассматривающим дело о банкротстве.

Так же кредиторы наделены правом обращаться в суд с заявлением об отстранении арбитражного управляющего в случае, если считают что его действия либо, наоборот, бездействие нарушают закон. У кредиторов имеется достаточного широкий инструментарий для эффективного контроля за деятельностью арбитражного управляющего.

Кроме того, на стадии погашения долгов должника осуществляется реализация его активов с помощью электронных торгов, которые на сегодняшний день являются наиболее экономически эффективной формой продажи имущества, на что, в конечном итоге и рассчитана процедура банкротства.

Будет ли процедура банкротства востребована в Украине

Я думаю да, поскольку в ней заинтересованы как кредиторы так и должники.

Для должника это возможность остановить процесс накопления долгов с тем что бы восстановить свою платежеспособность и через время рассчитаться по всем обязательствам, при этом имеется возможность привлечь к решению данных проблем стороннего кризис-менеджера, прошедшего специальную подготовку.

Не всегда лицо, которое попало в трудную финансовую ситуацию, в состоянии трезво и хладнокровно проанализировать свои финансовые показатели и принять необходимые, порой трудные решения.

В то же время для кредиторов банкротство физических лиц открывает юридическую возможность для избавления от безнадежной задолженности либо же процедуру частичного ее погашения. Это так же положительно влияет на финансовые показатели и очищает баланс от балласта.

К чему готовиться потенциальному банкроту

Судебной практики по данному вопросу пока нет. Но процессуально данная процедура занимает около полугода, а том случае если не возникает никаких проблем со сбором информации об активах должника, сборами кредиторов а так же с реализацией имущества должника.

На практике, думаю, процедура будет занимать до года.

Изменят ли банки кредитную политику

По моему мнению это несущественно повлияет на политику банков в отношении кредитования физических лиц, поскольку именно банковское лобби сильно поспособствовало принятию данного законодательного акта в данной редакции.

Концептуально на кредитную политику банков влияет наличие либо отсутствие рисков по невозврату данного кредита. Первично, свои риски банк оценивает исходя из имущественного состояния заемщика, а так же его кредитной истории.

Действительно, с заявлением об открытии дела о банкротстве может только должник, соответственно это можно расценивать как способ защиты от кредиторских требований, так как вслед за открытием дела о банкротстве вводится мораторий на удовлетворение кредиторских требований.

При этом банки, будучи кредиторами, оставляют за собой контроль как за реструктуризацией задолженности, так и за погашением долгов.

Исходя из этого риски по невозврату кредитных средств существенно не меняются.

Деньги и законы:

Когда объявлять банкротство

Если у вас большие долги, которые вы не можете погасить, вы задерживаете выплаты по ипотеке и находитесь под угрозой потери права выкупа, вас преследуют сборщики счетов — или все вышеперечисленное, — объявление о банкротстве может быть вашим ответом. А может и не быть.

В некоторых случаях банкротство может уменьшить или устранить ваши долги, спасти ваш дом и удержать сборщиков счетов в страхе, но оно также имеет серьезные последствия, включая долгосрочный ущерб вашему кредитному рейтингу.Это, в свою очередь, может ограничить вашу способность брать ссуды в будущем, повысить ставки, которые вы платите за страховку, и даже затруднить получение работы.

Ключевые выводы

- Подача заявления о банкротстве — это один из способов избавиться от тяжелого долгового бремени, но оно имеет негативные последствия, которые могут длиться годами.

- Два распространенных типа личного банкротства — Глава 7 и Глава 13 — будут оставаться в вашей кредитной истории в течение 10 и семи лет соответственно.

- Перед тем, как подать заявление о банкротстве, стоит связаться с вашими кредиторами, чтобы узнать, готовы ли они к переговорам.Например, у многих кредиторов есть программы для людей, у которых возникают проблемы с выплатой ипотеки.

Виды банкротства

Дела о банкротстве рассматриваются федеральными судами, и федеральный закон определяет шесть различных типов. Два наиболее распространенных типа, используемых физическими лицами, — это Глава 7 и Глава 13, названные в честь разделов федерального кодекса о банкротстве, в которых они описаны. Глава 11 о банкротстве, о которой часто пишут заголовки, касается прежде всего бизнеса.

Банкротство по главе 7, тип которого подает большинство физических лиц, также называют прямым банкротством или ликвидацией.Доверительный управляющий, назначенный судом, может продать часть вашей собственности и использовать вырученные средства для частичного погашения ваших кредиторов, после чего ваши долги считаются погашенными. Некоторые виды имущества могут быть освобождены от ликвидации при соблюдении определенных ограничений. К ним относятся ваша машина, ваша одежда и предметы домашнего обихода, инструменты вашей торговли, пенсии и часть любого капитала, который у вас есть в вашем доме. Вам следует указать имущество, на которое вы претендуете, как освобожденное от налогообложения при подаче заявления о банкротстве.

С другой стороны, банкротство в соответствии с главой 13 приводит к утвержденному судом плану погашения для вас всей или части ваших долгов в течение периода от трех до пяти лет.Некоторые из ваших долгов также могут быть погашены. Поскольку это не требует ликвидации ваших активов, банкротство по главе 13 может позволить вам сохранить свой дом, пока вы продолжаете вносить согласованные платежи.

Определенные виды долгов обычно не могут быть погашены путем банкротства. К ним относятся алименты, алименты, студенческие ссуды и некоторые налоговые обязательства.

Процесс подачи заявления о банкротстве

Существует ряд юридически требуемых шагов, связанных с подачей заявления о банкротстве.Невыполнение их может привести к прекращению вашего дела.

Перед подачей заявления о банкротстве физические лица должны пройти консультацию по кредитным вопросам и получить свидетельство для подачи заявления о банкротстве. Консультант должен проанализировать вашу личную ситуацию, дать совет по составлению бюджета и управлению долгом, а также обсудить альтернативы банкротству. Вы можете узнать названия утвержденных правительством кредитных консультационных агентств в вашем районе, позвонив в ближайший к вам федеральный суд по делам о банкротстве или посетив его веб-сайт.

Подача заявления о банкротстве включает в себя подачу заявления о банкротстве и финансовой отчетности, в которой указаны ваши доходы, долги и активы. Вам также необходимо будет подать форму проверки нуждаемости, которая определяет, достаточно ли ваш доход, чтобы соответствовать требованиям главы 7. Если это не так, вам придется подать заявление о банкротстве в соответствии с главой 13. Вам также необходимо будет заплатить регистрационный сбор, хотя иногда от него отказываются, если вы можете доказать, что не можете себе этого позволить.

Вы можете получить необходимые вам бланки в суде по делам о банкротстве.Если вы пользуетесь услугами адвоката по банкротству, что обычно является хорошей идеей, они также должны иметь возможность их предоставить.

После того, как вы подадите заявку, управляющий по делу о банкротстве, назначенный для вашего дела, организует собрание кредиторов, также известное как собрание 341 для раздела кодекса о банкротстве, где оно предусмотрено. Это возможность для людей или предприятий, которым вы должны деньги, задать вопросы о вашем финансовом положении и ваших планах, если таковые имеются, по их выплате.

Ваше дело будет рассмотрено судьей по делам о банкротстве на основании предоставленной вами информации.Если суд определит, что вы пытались скрыть активы или совершили другое мошенничество, вы можете не только проиграть дело, но и столкнуться с уголовным преследованием. Если ваше дело не очень сложное, вам, как правило, не нужно явиться к судье в суд.

После того, как вы подали заявление о банкротстве, но до того, как ваши долги будут погашены, вы должны пройти образовательный курс для должников, который даст вам советы по составлению бюджета и управлению деньгами. Опять же, вам нужно будет получить сертификат, подтверждающий ваше участие.Вы можете получить список утвержденных поставщиков услуг по обучению должников в суде по делам о банкротстве или в Министерстве юстиции.

Если суд вынесет решение в вашу пользу, ваши долги будут погашены в случае главы 7. В главе 13 будет утвержден план погашения. Погашение долга означает, что кредитор больше не может пытаться взыскать его с вас.

Последствия банкротства

Оба типа индивидуального банкротства имеют негативные последствия.Банкротство по главе 7 будет оставаться в вашей кредитной истории в течение 10 лет, в то время как банкротство по главе 13 обычно сохраняется в течение семи лет.

По словам Experian, одного из трех крупнейших национальных кредитных бюро, «объявление о банкротстве оказывает наибольшее влияние на кредитные рейтинги». Это также может создать впечатление, что вы представляете низкий риск для компаний, которые запрашивают ваш отчет, включая других кредиторов, страховые компании и потенциальных работодателей.

Также обратите внимание, что существуют ограничения на то, как часто вы можете погашать свои долги в результате банкротства.Например, если у вас были погашены долги в результате банкротства по главе 7, вы должны подождать восемь лет, прежде чем сможете сделать это снова.

Нужен ли юрист?

В отличие от корпораций и товариществ, физические лица могут подать заявление о банкротстве без адвоката. Это называется заполнением дела «pro se». Но поскольку подача заявления о банкротстве сложна и должна быть сделана правильно, чтобы добиться успеха, как правило, неразумно пытаться это сделать без помощи поверенного, имеющего опыт в процедурах банкротства.

Иногда даже Налоговая служба готова вести переговоры. Вы можете уменьшить сумму налоговой задолженности или распределить платежи по времени.

Альтернативы банкротству

Банкротство иногда является лучшим способом избавиться от тяжелого финансового бремени, но это не единственный способ. Есть альтернативы, которые часто могут уменьшить ваши долговые обязательства без неприятных последствий банкротства.

Ведение переговоров с кредиторами без привлечения судов иногда может принести пользу обеим сторонам.Вместо того, чтобы рисковать получить ничего, кредитор может согласиться на график погашения, который уменьшает ваш долг или распределяет ваши платежи на более длительный период времени.

Если вы не можете произвести выплаты по ипотеке, стоит позвонить своему специалисту по ссуде, чтобы узнать, какие у вас есть варианты, кроме подачи заявления о банкротстве. Они могут включать в себя воздержание, которое позволит вам прекратить производить платежи в течение определенного времени, или план погашения, предназначенный для растягивания небольших ежемесячных платежей на более длительный период.Другим вариантом может быть модификация ссуды, которая изменит условия вашего ссуды (например, снизит процентную ставку) на постоянной основе, что упростит погашение. Однако остерегайтесь нежелательных предложений от компаний, утверждающих, что они могут защитить ваш дом от потери права выкупа. Они могут быть не более чем мошенниками.

Если вы должны деньги IRS, вы можете иметь право на компромиссное предложение, позволяющее рассчитаться с агентством на сумму меньшую, чем вы должны. В некоторых случаях IRS также предлагает планы ежемесячных платежей для налогоплательщиков, которые не могут выплатить свои налоговые обязательства сразу.

Когда подавать заявление о банкротстве

Закон о банкротстве существует для того, чтобы помочь людям, взявшим на себя неуправляемую сумму долга — часто в результате крупных медицинских счетов или других непредвиденных расходов, которые произошли не по их вине, — начать все сначала. Но это непростой процесс, и он не всегда приводит к счастливому концу.

Поэтому перед подачей заявления о банкротстве обязательно изучите все возможные варианты и будьте готовы к некоторым из негативных последствий, описанных выше.Если вы решите, что банкротство — ваш единственный жизнеспособный вариант, как это делают сотни тысяч американцев каждый год, помните, что пометка в вашей записи не будет постоянной. Осторожно используя кредит в будущем и вовремя оплачивая счета, вы можете начать восстанавливать свой кредит и постепенно избавиться от банкротства.

Не тратьте деньги до банкротства главы 7

Подача заявления о банкротстве в соответствии с главой 7 запрещает сборщикам долгов связываться с вами или получать вашу заработную плату, и как только ваше дело будет разрешено, многие из ваших необеспеченных долгов, таких как личные ссуды и кредитные карты, могут быть погашены в судебном порядке.Но подозрительные или легкомысленные траты до и даже после того, как вы подадите заявление о банкротстве, могут поставить под угрозу ваше дело и заставить вас изо всех сил стараться оплачивать выплаты по долгам и повседневные расходы на жизнь.

Расходы денег до и после подачи заявления о банкротстве по главе 7

Вот несколько вещей, которые следует иметь в виду, когда вы хотите погасить долг через банкротство по главе 7:

Суд рассмотрит ваши расходы до подачи заявки

Суд и кредиторы полностью осознают, что заполнение Главы 7 является крайней мерой.Они также знают, что у вас, вероятно, нехватка денежных средств и что вы, возможно, захотите списать средства со своей кредитной карты и приблизиться к своему лимиту, прежде чем подать заявление о банкротстве.

Необоснованные траты после подачи дела могут поставить под угрозу ваше дело.

Волей-неволей трата денег после подачи заявления о банкротстве может показаться мошенничеством и нарушить решение суда. По словам Мэтью Л., суды рассматривают трату крупных денежных сумм в течение 90 дней с момента подачи заявления о банкротстве как недобросовестные действия или возможное мошенничество.Олден, адвокат по банкротству и списанию долгов в фирме Luftman, Heck & Associates LLP, расположенной в Колумбусе, штат Огайо.

«Это усиление подозрений всегда отрицательно сказывается на процессе банкротства и может привести к дополнительным судебным санкциям», — говорит он. «Это того не стоит на вашем пути к финансовому здоровью».

Передача собственности может привести к прекращению рассмотрения вашего дела

Вы должны раскрывать информацию о любой сделанной вами передаче собственности в заявлении о банкротстве.Невыполнение этого требования может рассматриваться как сокрытие активов, что может привести к обвинению в мошенничестве с банкротством, невозможности погасить свой долг и попыткам управляющего банкротством вернуть имущество, которое вы передали.

«Передача собственности другому лицу вызывает подозрение и может привести к тому, что вы не сможете подать заявление о банкротстве», — говорит Олден. «Это может привести к длительной финансовой напряженности».

Отличается ли он для разных видов банкротства?

В зависимости от того, подаете ли вы заявление о банкротстве по главе 7 или 13, правила расходования средств могут быть разными.Когда вы заполняете главу 7, поскольку ваши необеспеченные долги могут быть погашены, возникает больше подозрений, если ваши расходы резко увеличиваются за несколько месяцев до подачи. Это особенно актуально, если вы уже собирались подать заявление о банкротстве.

Глава 13 не погашает ваш долг, а реорганизует его и включает план погашения. В соответствии с постановлением суда и планом погашения у вас может быть установлен предел расходов. Сумма может зависеть от человека.

Есть ли ограничение на сумму, которую я могу потратить?

Нет никакого волшебного числа, определяющего, сколько денег вы можете или должны потратить, — говорит Олден.«Общее правило заключается в том, что вы не должны тратить деньги, которых у вас нет, при подаче заявления о банкротстве», — говорит он. «Лучше всего придерживаться бюджета, вовремя оплачивать необходимые счета и избегать накопления долгов. Соответствующая сумма зависит от вашего финансового положения ».

Если вы заполняете Главу 13 и у вас есть план погашения, могут быть ограничения на то, сколько вы можете тратить каждый месяц. Это потому, что ваш располагаемый доход должен быть направлен на погашение вашего долга, чтобы суд мог ограничить вашу гибкость.В главе 13 у вас обычно есть от трех до пяти лет на выплату долга.

Чего следует избегать при подаче заявления о банкротстве в соответствии с главой 7

В общем, вы должны избегать следующего:

Использование кредитных карт

Использование кредитных карт и сохранение большого баланса на них — нет при подаче заявления в главу 7 банкротство. Это выглядит подозрительно и может показаться, что вы не собирались расплачиваться по картам. Это может дать компании-эмитенту кредитных карт достаточные основания утверждать, что произведенные вами платежи не могут быть оплачены.В результате вы можете оказаться на крючке по поводу недавних обвинений.

Совершение крупных покупок

Важно помнить, что часть подачи заявления о банкротстве в соответствии с главой 7 заключается в том, что назначенный судом попечитель будет уполномочен продавать ваше неплатежеспособное имущество, чтобы помочь выплатить долг вашим кредиторам, — говорит Джесси Кэмпбелл, финансовый преподаватель в компании. некоммерческая организация кредитного консультирования Money Management International. «Если вы сделаете несколько крупных покупок перед банкротством, суд может закончить продажу этих покупок, чтобы выплатить долг вашим кредиторам», — говорит Кэмпбелл.

Подача заявления о банкротстве включает обращение в суд и ответы на вопросы о ваших финансах под присягой, добавляет он. «Если вы решили подать заявление о банкротстве и тем временем принимаете решение о своих расходах, не самая плохая идея спросить себя:« Насколько комфортно я буду пытаться объяснить это решение судье? » — говорит Кэмпбелл.

Выплата денег друзьям или членам семьи

Расчет баланса с другом, любимым человеком или даже кредитором может привести к аннулированию денег, говорит Олден.«По сути, если сумма в долларах достигает определенного порога, попечитель, который является юридически назначенным лицом, курирующим определенные аспекты дела, может забрать деньги обратно у физического или юридического лица, которому вы их заплатили», — говорит он. «Обычно это оказывается пустой тратой ваших денег».

Факторы, которые следует учитывать

Вот что следует учитывать, если вы планируете подать заявление о банкротстве в соответствии с главой 7, чтобы выбраться из долгов:

Гонорары адвоката стоят дорого

Кто-то может долго спрятать средства на регистрацию в соответствии с главой 7 — средний показатель по стране для найма юриста по банкротству в США.По данным Upsolve, некоммерческой организации, которая помогает малообеспеченным семьям подать заявление о банкротстве, S. составляет около 1500 долларов. Стоимость найма адвоката по банкротству может варьироваться и во многом зависит от таких факторов, как сложность вашего дела. Кроме того, адвокаты согласно Главе 7 обычно требуют оплаты в полном объеме, прежде чем они подадут иск.

Расходы на подачу заявления о банкротстве на этом не заканчиваются. Вам также может потребоваться раздать наличные деньги для оплаты судебных издержек, консультирования по кредитным вопросам и курса финансового менеджмента.

Узнайте, какие освобождения от банкротства применяются.

Когда вы подаете заявление о банкротстве в соответствии с главой 7, есть некоторые исключения, которые вы можете использовать для защиты своих активов.В каждом штате есть свой набор исключений. Есть исключения и на федеральном уровне. В зависимости от штата, в котором вы живете, вы можете воспользоваться льготами штата или федеральными льготами. Государство решает, и вы не можете использовать и то, и другое.

Следующие шаги

Если вы находитесь в тяжелом финансовом положении, вам следует рассмотреть возможность подачи заявления о банкротстве в соответствии с главой 7. Обдумывая, стоит ли тратить деньги до главы 7, Кэмпбелл говорит, что лучше всего сосредоточиться на главном — подумать о расходах на жилье, коммунальные услуги и питание — и сразу же связаться с адвокатом по банкротству.

Однако вы, возможно, не захотите идти этим путем, особенно потому, что банкротство может нанести серьезный ущерб вашей кредитной истории. Он остается в вашем кредитном отчете в течение 10 лет.

Прежде чем принять решение о банкротстве в соответствии с главой 7, изучите другие варианты. Например, ссуда на консолидацию долга превращает ваши необеспеченные долги в единую ссуду. Это может помочь снизить процентную ставку и, в свою очередь, сэкономить деньги при выплате долга. Кроме того, вы можете получить более подходящий для вашей ситуации срок погашения.

Подробнее:

Ведение текущего счета во время банкротства по главе 7

В двух словах

В большинстве случаев банкротства по главе 7 с банковским счетом заявителя ничего не происходит. Пока деньги на вашем счете защищены освобождением от налогов, ваша заявка о банкротстве не повлияет на это.

Если вы готовитесь подать заявление о банкротстве, нормально беспокоиться о том, что произойдет с вашим банковским счетом, когда вы подадите заявление. Хорошая новость заключается в том, что в большинстве дел о банкротстве по главе 7 с банковскими счетами ничего не происходит.Давайте займемся этой темой по одному вопросу за раз.

Что происходит с вашим банковским счетом, когда вы заполняете Главу 7?

Ваш банковский счет является активом, который указан в вашей форме о банкротстве. Если у вас есть несколько банковских счетов (например, текущий и сберегательный), вы должны указать каждый отдельно. Стоимость этого актива зависит от суммы денег на счете на момент подачи иска. Важно отметить, что этот баланс не корректируется с учетом незавершенных транзакций или непогашенных чеков.

Есть ли предел того, сколько денег вы можете иметь на своем банковском счете?

Да. Лимит основан на освобождении от банкротства, о котором вы заявляете в своем Приложении C. В некоторых штатах есть особые законы об освобождении от налогов для защиты остатков на счетах. Если в вашем штате есть специальный закон об освобождении от уплаты налогов для банковских счетов, самое важное, что нужно проверить, — это то, какую часть баланса вашего банковского счета он защищает. всегда есть какой-то предел .

Если вы можете подать заявку на освобождение от подстановки, вы обычно можете использовать его для защиты денег на своем банковском счете и даже наличных денег в кассе.Но не забудьте перепроверить. В некоторых штатах, где действует исключение с использованием подстановочного знака, людям запрещается использовать его для защиты денег.

Что делать, если на моем счете больше денег, чем доступно для освобождения от уплаты налогов?

Это может случиться, особенно если вы подаете заявление в день выплаты жалованья. Если все дело в колебаниях остатков на счете в зависимости от вашего платежного цикла, время решает все. Если вам только что заплатили, сходите за продуктами, оплатите счета за коммунальные услуги в этом месяце или арендуйте квартиру и заправьте бензобак. Скорее всего, это все, что нужно, чтобы опуститься ниже лимита.Однако помните:

Что делать, если на моем банковском счете есть больше, чем я могу потратить на предметы первой необходимости и счета за этот месяц?

В этом случае начните с двух вопросов:

Могу ли я освободить от налога всю сумму? Федеральные исключения по делу о банкротстве имеют довольно щедрый шаблон, поэтому вам, возможно, не придется беспокоиться о том, чтобы потратить деньги.

Каков источник средств? Некоторые деньги защищены в зависимости от их происхождения.Один из примеров — фонды социального страхования. Отдельное исключение защищает эти средства до тех пор, пока они не смешиваются (смешиваются) с другими деньгами. Вот почему никогда не бывает плохой идеей иметь отдельный счет, на который переводятся только фонды социального страхования. Если это звучит немного запутанно, ознакомьтесь с этим комментарием ⬇️ из нашего сообщества Facebook о том, как один Upsolver распоряжался своими фондами социального обеспечения:

Если ваши средства не защищены, лучше всего потратить деньги на разрешенные предметы перед подачей заявки. ваше дело.В противном случае управляющий банкротством запросит невозвращенную сумму, чтобы ее можно было использовать для выплаты вашим кредиторам. Они попросят об этом, даже если вам пришлось потратить деньги на предметы первой необходимости и счета после подачи заявки.

На какие предметы можно потратить деньги?

Это может быть немного сложно, поэтому ознакомьтесь со статьей под названием «Тратить деньги перед подачей заявления о банкротстве в соответствии с главой 7 в 2021 году» в нашем Учебном центре.

Вот хорошее практическое правило, которое следует запомнить:

Единственное, чего вы, , не хотите делать , — это использовать деньги для выплаты вознаграждения членам семьи или друзьям.Это недопустимо, и, хотя у вас не будет проблем из-за этого, попечитель попросит вернуть деньги.

Замораживают ли они ваш банковский счет, когда вы подаете Главу 7?

Как правило, нет. Особенно, если вся сумма на счете защищена освобождением. Некоторые банки (в первую очередь Wells Fargo) проводят внутреннюю политику замораживания банковских счетов с остатком, превышающим определенную сумму, как только они узнают о заявлении о банкротстве. Им на самом деле не следует этого делать, так как «разморозить» аккаунт может оказаться большой головной болью.”

Если все ваши банковские операции выполняются в Wells Fargo и вы беспокоитесь о замораживании счета, подумайте об открытии нового банковского счета в другом банке и переводе денег на этот счет, прежде чем подавать иск.

Что произойдет, если я буду должен банку, в котором у меня есть банковский счет

Вообще говоря, после подачи заявления о банкротстве ничего особенного не происходит. Перед подачей заявки банк может снять средства с вашего счета, если вы не оплатите кредитную карту или ссуду.Это называется зачетом, и то, сможет ли банк это сделать, зависит от условий договора вашей кредитной карты или кредита. После подачи заявления о банкротстве автоматическое приостановление не позволяет банку сделать это. Если у вашего аккаунта хорошая репутация (то есть на нем нет отрицательного баланса), когда вы подаете заявление о банкротстве, у вас не должно возникнуть проблем с его хранением.

Если вы являетесь банком в кредитном союзе, правила могут быть другими…

Это особенно верно, если у вас есть ссуда или кредитная карта в том же кредитном союзе.Ваше членское соглашение с кредитным союзом может дать им обеспечительный интерес в балансе вашего счета. В этом случае ваш баланс в кредитном союзе может считаться их залогом, так же как ваш автомобиль является залогом кредитора по вашему автокредиту. Кроме того, ваша заявка о банкротстве может рассматриваться как нарушение условий вашего членского соглашения.

Прочтите статью «Кредитные союзы и банкротство» в нашем Учебном центре, чтобы узнать больше о том, как заявление о банкротстве может повлиять на ваше членство в кредитном союзе.

Что произойдет с моей учетной записью, если у меня будет отрицательный баланс из-за овердрафта?

Это зависит от того, что вы хотите делать с учетной записью. Если вы хотите сохранить свой аккаунт, вам нужно будет вернуть его к положительному балансу после подачи заявки. Имейте в виду, что отрицательный баланс может быть погашен так же, как и любой другой необеспеченный долг. В зависимости от того, насколько вы в минусе, открытие новой учетной записи и начало новой может иметь больше смысла. Прочтите статью «Защита от овердрафта и банкротство» в нашем Учебном центре, чтобы узнать больше по этой теме.

Что произойдет, если у кредитора заложен залог на мой банковский счет?

Автоматическое приостановление не позволит кредитору получить какие-либо деньги (удержание или отсутствие залога) после того, как ваше дело будет подано. Если это залоговое право по судебному решению по необеспеченному долгу, например по кредитной карте или личной ссуде, основной долг будет аннулирован, когда будет введена ваша выписка. Хотя для освобождения залогового права с вашей стороны может потребоваться небольшая работа, заявление о банкротстве дает вам возможность сделать это. Одним из возможных исключений из этого общего правила являются залоговые права по долгам, которые не могут быть погашены, например, просроченные налоги или обязательства по внутренней поддержке, такие как алименты и алименты.

Как рассматриваются совместные текущие счета при банкротстве?

Если вы находитесь на банковском счете у кого-то другого (не у вашего супруга), вы должны убедиться, что вы указали это в своих бланках банкротства так же, как и в случае с автомобилем, находящимся в совместном владении, как описано здесь.

Если это ваша основная учетная запись, и вы можете потребовать освобождение для защиты полного баланса, все в основном останется прежним. Если у вас есть совместный текущий счет с кем-то для , его основной текущий счет , может быть хорошей идеей удалить себя из учетной записи, прежде чем подавать свое дело.Если вы это сделаете, обязательно укажите это в своем Отчете о финансовых делах и, возможно, вам потребуется предоставить доверенному лицу документацию, подтверждающую, что вы не вносили никаких депозитов на счет в течение нескольких месяцев до подачи.

Если вы все еще находитесь на совместной учетной записи, когда ваше дело подано, то, может ли опекун делать что-либо с этой учетной записью, будет зависеть от закона штата, в котором вы живете. Итак, если вы находитесь на родительском или другом родственнике первичный текущий или сберегательный счет «на всякий случай», и у них есть значительные средства на счете, рекомендуется поговорить с адвокатом по банкротству, чтобы узнать, как с этим справиться, до того, как ваше дело будет подано.

Могу ли я получить текущий счет после подачи заявления о банкротстве в соответствии с главой 7?

Ничто не говорит о том, что ты не можешь. На самом деле может быть легче получить его, чем раньше, потому что банк знает, что выписка из вашего счета погасила ваши долги. Для некоторых банкротство — лучший способ вернуться в банковскую систему.

Подведем итоги …

Пока деньги на вашем счете защищены освобождением от налогов, ваша заявка о банкротстве не повлияет на это. Ваш попечитель может захотеть просмотреть выписки из своего банковского счета в рамках рассмотрения вашего дела, но он не будет связываться с вашим банком, а будет полагаться на вас, чтобы предоставить выписки.Другими словами, если у вас нет ссуд или кредитных карт в одном и том же банке, они могут даже не узнать о вашей документации намного позже.

Автор:

Адвокат Джонатан Петтс

Джонатан Петтс имеет более чем 10-летний опыт банкротства и является соучредителем и председателем совета директоров Upsolve. Поверенный Петтс имеет степень магистра в области банкротства Университета Св. Иоанна, работал клерком у двух федеральных судей по делам о банкротстве и работал в двух ведущих юридических фирмах Нью-Йорка, специализирующихся на этом… подробнее об адвокате Джонатане Петтсе

Когда банкротство — лучший вариант

Банкротство — это не конец света. Это может быть даже полезно для вас.

Банкротство прекращает взыскание, судебные иски и удержания заработной платы. Это стирает долги. И, несмотря на то, что вы слышали, банкротство может улучшить ваши кредитные рейтинги.

Кредитные бюро и эксперты по скорингу часто говорят, что банкротство — это худшее, что вы можете сделать с вашими счетами. Исчезновение права выкупа, повторное владение, списание, взыскание — ничто другое не может снизить ваши результаты так быстро и далеко, как банкротство.

Но это еще не все. Большинство людей так долго борются со своими долгами, что их кредитоспособность уже подорвана к тому моменту, когда они подают заявление о банкротстве. И как только они это сделают, их результаты обычно возрастают, а не падают. Если долг аннулируется — что в суде по делам о банкротстве называется «разгрузкой», — баллы повышаются еще больше.

«В течение года вам станет намного лучше», — говорит Яромир Носал, доцент экономики Бостонского колледжа, который является соавтором исследования для Федерального резервного банка Нью-Йорка о последствиях банкротства.«Это довольно быстрый темп восстановления».

Время сокрушать долги

Зарегистрируйтесь, чтобы связывать и отслеживать все, от карт до ипотечных кредитов, в одном месте.

Насколько и как скоро кредитные рейтинги могут вырасти

Средний кредитный рейтинг для лица, подавшего заявление о банкротстве в соответствии с главой 7, в 2010 году составлял 538,2 в диапазоне от 280 до 850 Equifax. (Оценка ниже 600 баллов и ниже обычно считается плохой.) К тому времени, когда дела заявителей были выписаны, обычно в течение шести месяцев, их средний балл составлял 620.3.

Другой тип банкротства, Глава 13, требует трех-пятилетнего плана погашения, который большинство людей не заполняет. (Согласно анализу данных Министерства юстиции, проведенному Американским институтом банкротства, половина заявлений по главе 13, поданных в период с 2007 по 2013 год, была отклонена, а еще 12 процентов были переведены в категорию 7 или другие виды банкротства.) Те, кто это сделал, и получили увольнение, однако, как выяснили исследователи ФРБ Филадельфии, их оценка выросла с 535,2 до 610,8.

Недавнее исследование, проведенное FICO, компанией, которая установила ведущий кредитный рейтинг, показало гораздо меньшую прибыль. По словам Итана Дорнхельма, старшего директора группы оценки и аналитики FICO, средний кредитный рейтинг для людей, подавших заявление о банкротстве в период с октября 2009 года по октябрь 2010 года, вырос с 550 до 560 баллов после этого. (Большинство оценок FICO оцениваются по шкале от 300 до 850.)

По прошествии двух лет 28% заявителей о банкротстве набрали 620 баллов и выше. Через четыре года 48% набрали 620 баллов или выше, и только 1% набрали 700 баллов и выше.

Но исследование FICO не делало различий между главой 7 и главой 13, а также между людьми, у которых были выделения, и теми, у кого их не было. Те, у кого есть невыплаченные долги, могут исказить результаты. Другими словами, по словам Дорнхельма, люди с завершившимся банкротством могли бы получить больший выигрыш, чем то, что отражено в средних цифрах.

Сохранение кредитного рейтинга — это только одна причина.

Кредитный рейтинг, конечно, не единственный фактор, который следует учитывать. Некоторые из других:

Конец аду взыскания: исследование Носаля показало, что когда люди серьезно отставали по своим долгам — например, имея хотя бы один счет с просрочкой платежа на 120 дней, — их финансовые проблемы, как правило, усугублялись.Возросли сальдо сборов и процент лиц с судебными решениями.

Напротив, люди, подавшие заявление о банкротстве, получают выгоду от его «автоматического приостановления», которое останавливает почти все усилия по взысканию долгов, включая судебные иски и удержание заработной платы. Если основной долг аннулирован, иски и взыскание прекращаются.

Свобода от определенных долгов: банкротство по главе 7 уничтожает многие виды долгов, в том числе:

Судебные решения по гражданским делам (кроме мошенничества).

Некоторые долги, включая алименты и недавнюю налоговую задолженность, не могут быть погашены при банкротстве. Задолженность по студенческому кредиту может быть, но очень редко. Но если ваш самый проблемный долг не может быть погашен, стирание других долгов может дать вам возможность выплатить то, что осталось.

Лучший доступ к кредиту: получить кредит сразу после банкротства может быть сложно. Но исследование Носаля показывает, что люди, которые завершили банкротство, с большей вероятностью получат новые кредитные линии в течение 18 месяцев, чем люди, которые одновременно просрочили на 120 дней или более, но не подали заявку.

Ваши кредитные лимиты после банкротства, скорее всего, будут низкими, и ваш доступ к кредитным ресурсам — как и ваши кредитные рейтинги — не восстановится полностью до тех пор, пока через 10 лет из ваших кредитных отчетов не исчезнет банкротство, указанное в главе 7.

Давно в штрафной. Но давайте откажемся от идеи, что люди, столкнувшиеся с банкротством, выбирают между оплатой счетов и их неплатежом.

Когда прекратить копать яму, от которой не сбежать

Большинство из нас считает, что у нас есть моральное обязательство выплатить то, что мы должны, — если сможем.Но обычно этот корабль отплывает к тому времени, когда люди понимают, что им нужно подумать о банкротстве. Они могут продолжать попытки списать долги, которые они, возможно, никогда не смогут выплатить, продлевая ущерб их кредитным рейтингам и отвлекая деньги, которые они могли бы использовать, чтобы поддержать себя на пенсии. Или они могут признать невозможную ситуацию, справиться с ней и двигаться дальше.

Если вы можете оплачивать счета, разумеется, вы должны это сделать. Если вы испытываете трудности, ознакомьтесь с вариантами облегчения долгового бремени. Но банкротство может быть лучшим вариантом, если ваш потребительский долг — перечисленные выше виды, которые можно стереть — составляет более половины вашего дохода, или если вам потребуется пять или более лет, чтобы погасить этот долг даже с применением крайних мер жесткой экономии.

Вот что вам нужно знать:

Вам нужен поверенный по банкротству: легко допустить ошибку в сложных документах, и ошибка может привести к отклонению вашего дела. Если это произойдет, вы в конечном итоге не получите помощи — но все равно ваши кредитные рейтинги испорчены заявлением о банкротстве.

Адвокаты обычно хотят получать оплату авансом: некоторые услуги юридической помощи и pro bono доступны, но их спрос часто бывает слишком велик. Если вы действительно в затруднительном положении, позвоните в суд по делам о банкротстве в вашем районе, чтобы узнать, какие ресурсы доступны.Ваша местная коллегия адвокатов может направить вас к адвокатам, желающим заниматься некоторыми делами pro bono. В противном случае вам придется наскрести немного денег, чтобы покрыть расходы на банкротство.

Увеличивайте денежные средства с умом: Сократите ненужные расходы, если они у вас остались. Продавайте вещи, если вам есть что продать. Если вы все еще платите по кредитным картам и выплачиваете другие потребительские долги, вы можете остановиться и перенаправить деньги на оплату услуг адвоката. Другой вариант — одолжить у друзей и семьи. Однако не открывайте новые кредитные счета для заимствования денег, поскольку это может рассматриваться как мошенничество.Получение второй работы может быть проблематичным, если вы повысите свой доход выше среднего для вашего района, поскольку это усложняет вашу регистрацию. Обсудите ваши варианты с юристом; многие предлагают бесплатную или недорогую первичную консультацию.

Не ждите слишком долго: существует заблуждение, что люди заявляют о банкротстве в мгновение ока или когда у них все еще есть другие возможности. Реальность для большинства совсем иная. Некоторые истощают активы, такие как их пенсионные счета, которые можно было бы защитить от кредиторов при банкротстве.Люди бросают хорошие деньги за плохими, пока у них не остается денег на поиски помощи.

Вот почему мы советуем должникам в первую очередь расследовать дело о банкротстве.

«Худшее, что может случиться, — это невозможность обанкротиться и неспособность платить», — говорит Носал. «Вот когда люди действительно страдают».

Что нужно знать, если из-за коронавируса вы подумываете о банкротстве

Для большинства американцев необычно получить рабочий телефонный звонок в нерабочее время, не говоря уже о полночь в субботу.

Шесть месяцев назад Джордж Тадросс согласился бы. Но в течение последних нескольких недель адвокат по делам о банкротстве из Филадельфии отвечал на звонки в любое время суток, в том числе поздно вечером по выходным.

«Количество звонков зашкаливает, а тон и тон — откровенная паника», — сказал Тадросс CNBC Make It. «Люди сходят с ума».

Паника частично вызвана тем фактом, что за последний месяц почти 22 миллиона американцев подали заявления о безработице, поскольку города и штаты по всей стране продолжают приказывать американцам укрываться на месте в попытке смягчить последствия для здоровья населения. выпадение коронавируса.

Число безработных американцев может продолжать расти в геометрической прогрессии. Согласно исследованию, опубликованному в конце марта, экономисты Федеральной резервной системы Сент-Луиса подсчитали, что общее число американцев без работы может достигнуть 47 миллионов, или около 32% безработицы.

Без работы многие американцы беспокоятся о своей способности оплачивать аренду и другие счета, а также покупать предметы первой необходимости, например продукты. Около 58% американцев говорят, что они уже потеряли доход из-за коронавируса, согласно онлайн-опросу TransUnion, в котором приняли участие более 3000 человек.С. взрослые. Из них почти семь из 10 беспокоятся об оплате счетов и погашении ссуд.

Но даже если вы столкнулись с дефицитом, объявление о банкротстве с целью погашения ваших долгов может не быть решением, говорит Тадросс. «Многие люди звонят мне и хотят сразу же обанкротиться. Я говорю им:« Послушайте, не прыгайте прямо в это — дайте ему немного времени », — говорит он.

Вот что, по мнению финансовых экспертов, вы должны понимать о процессе и о шагах, которые следует предпринять перед подачей заявления о банкротстве.

Поймите свои возможности

Когда кто-то сталкивается с ситуацией, когда его долг выходит из-под контроля, Тадросс говорит, что в основном есть три варианта:

- Оплачивать по минимуму все свои счета, оставаться в курсе и выдерживать это до тех пор, пока вы можете и, надеюсь, ваша работа принесет пользу.

- Договоритесь о каком-либо урегулировании с вашими кредиторами

- Заявление о банкротстве

Обычно нет смысла впадать в банкротство, говорит Тадросс.Вместо этого американцам следует сосредоточиться на работе со своими банками и ссудодателями, чтобы получить немедленную помощь в снижении или отсрочке своих платежей. Во многих случаях вы можете снова встать на ноги, не подав заявление о банкротстве.

«Банкротство должно быть крайней мерой, но особенно сейчас, во время кризиса Covid-19», — сказал CNBC Make It Джек Гиллис, исполнительный директор Федерации потребителей Америки.

Сначала позвоните своим кредиторам

Банки, законодательные и регулирующие органы внедряют ряд программ помощи.Потребители должны в полной мере использовать преимущества, пока могут.

Пакет помощи Конгресса на сумму 2 триллиона долларов, например, не только запрещает кредиторам начинать процедуру обращения взыскания на ссуды с федеральной поддержкой, но и дает домовладельцам, испытывающим финансовые трудности, возможность запросить до 180 дней отсрочки по своей ипотеке.

Между тем, многие крупнейшие банки и кредитные союзы разработали программы помощи нуждающимся, предлагая отсрочить выплаты по кредитным картам, автокредитам и выплате студенческих долгов до тех пор, пока заемщики не встанут на ноги.

Если вы столкнулись с проблемой, позвоните своему кредитору и сообщите ему, что вам нужна помощь — и сделайте это до того, как начнете нести штрафы за просрочку платежа.

«Главное — действовать на опережение», — говорит Гиллис. «Многие компании разрабатывают специальные планы платежей, прощают штрафы за просрочку платежа и приостанавливают выплаты по ипотеке и аренде — однако вы должны просить об этих послаблениях», — добавляет он, говоря, что потребители должны вести тщательный учет разговоров, которые они вели со службой поддержки клиентов, в том числе имя представителя и подробные сведения об условиях предложения.

Если у вас есть частный заем, ваш уровень помощи будет разным, и вы можете не получить полные 180 дней, но проявите терпение, которое вам предложат, чтобы дать себе передышку.

«Мы не знаем, на что это будет похоже — может быть, еще две недели, может быть, еще два месяца. И даже тогда временного облегчения может быть недостаточно. Но, по крайней мере, это первый шаг, «- говорит Тадросс.

По окончании программы помощи вам, возможно, придется принять дополнительные меры.

Программы воздержания и отсрочки будут длиться только до тех пор, пока вам не придется оплачивать счета.А некоторые кредиторы могут даже потребовать от вас выплатить все пропущенные платежи сразу. Если вы все еще испытываете трудности на этом этапе, возможно, пришло время попросить своего кредитора о более долгосрочном облегчении, таком как снижение процентных ставок или суммы ежемесячного платежа по ипотеке, автокредитованию или кредитным картам.

Под водой по ипотеке? Вы можете подать заявку на изменение ссуды, которое изменит условия вашей ипотеки. Как правило, в случае одобрения вы можете уменьшить ежемесячный платеж до более доступной суммы.Этот шаг требует, чтобы вы подали документы своему кредитному агенту.

Хотя вы можете подать заявку самостоятельно, Тадросс говорит, что, возможно, лучше работать с экспертом, который специализируется на этом. Если вы нанимаете адвоката, рассчитывайте заплатить фиксированную ставку в размере около 2500 долларов за подготовку и обработку документов. Вы также можете обратиться к консультанту по жилищным вопросам, утвержденному HUD, который бесплатно поможет вам подготовить необходимые документы для подачи заявления.

Когда дело доходит до задолженности по кредитной карте, Тадросс говорит, что лучше всего договориться о плане управления долгом или урегулировании, когда вы работаете с некоммерческим консультантом по долгу, чтобы консолидировать всю вашу непогашенную задолженность в один ежемесячный платеж, который вы окупится в течение трех лет.Обычно ваш консультант договаривается о более низкой процентной ставке, пока вы работаете над погашением остатка.

Если становится все более очевидным, что вы, вероятно, не сможете полностью погасить задолженность по кредитной карте, вы можете рассмотреть возможность урегулирования. Некоторые компании-эмитенты кредитных карт могут согласиться аннулировать ваш общий просроченный остаток, если вы сможете собрать единовременный платеж, покрывающий часть вашего долга. Например, компания, выпускающая кредитную карту, может принять платеж в размере 2000 долларов на балансе в 5000 долларов.

Тем не менее, если вы в курсе всех своих платежей, ни один кредитор не будет рассчитываться с вами, говорит Тадросс. «Единственный способ погасить задолженность по кредитной карте — это отстать. Я не говорю, что люди должны делать это намеренно, но я также знаю, что это произойдет само по себе», — говорит он, добавляя, что, когда вы Если вы отстаете на несколько месяцев, у вас больше шансов уладить задолженность, но сроки зависят от кредитора.

Конечно, неуплата кредитной картой повлияет на ваш кредитный рейтинг, как и расчет.Пропущенный платеж отрицательно влияет на ваш счет, и чем выше ваш кредит до того, как вы пропустите счет, тем большее влияние вы получите, — говорит CNBC Make It Джон Ульцхаймер, эксперт по кредитным рейтингам и оценке кредитоспособности.

Как обычно выглядит банкротство

Если вы в конечном итоге подаете заявление о банкротстве, обычно есть два типа, которые люди подают: Глава 7 и Глава 13.

Банкротство Главы 7 — это продажа всего ценного, что у вас есть — второй автомобиль, загородный дом, предметы коллекционирования, акции, облигации — чтобы расплатиться с долгами.Как правило, этот тип банкротства уничтожает все ваши непогашенные долги, как только судья одобряет вашу подачу заявления в суд. Весь процесс обычно занимает от трех до пяти месяцев. Банкротство в соответствии с главой 7 лучше всего подходит для тех, кто не может выплатить все или значительную часть своего баланса. Тадросс говорит, что он обычно рекомендует клиентам подавать заявление о банкротстве в соответствии с главой 7, если у них есть неуправляемая сумма необеспеченного долга, такого как медицинская или кредитная карта.

Банкротство в соответствии с главой 13, называемое реорганизационным банкротством, предназначено для тех, кто имеет регулярный доход, для создания плана по выплате всей или части своих долгов в рассрочку.Это хорошо работает, если вы так сильно задержали выплаты по ипотеке, что вам может грозить потеря права выкупа или выселение. При этом типе банкротства вам, как правило, не нужно продавать свою собственность, чтобы заплатить своим кредиторам, вместо этого вам нужно работать, чтобы выплатить свои долги через утвержденный судом сводный план погашения, который действует в течение определенного периода времени, обычно от трех до трех. пять лет. В конце этого периода все оставшиеся невыплаченные долги погашаются.

В случае банкротства по главе 7 и главе 13 вам придется обратиться в суд и попросить судью подписать различные аспекты вашего дела. В настоящее время многие федеральные суды все еще открыты во время пандемии коронавируса, но большинство из них не проводят личных слушаний, а здания судов закрыты для публики. Вместо этого разбирательство по возможности проводится удаленно, хотя некоторые дела были отложены.

Подача заявления о банкротстве стоит денег

Несмотря на то, что большинство людей заявляют о банкротстве из-за того, что они не могут выплатить свои долги, для многих процесс не является бесплатным. Большинству потребителей необходимо будет оплатить регистрационный сбор, и многие нанимают адвоката, который поможет им в процессе подачи документов (хотя это и не обязательно).

По данным Национального форума по банкротству, в делах по главам 7 и 13 обычно взимается плата за регистрацию от 300 до 350 долларов. Вы можете оплатить регистрацию в рассрочку; большинство судов разрешат это, если вы можете доказать, что выплатить все сразу будет затруднительно.

Если вы нанимаете адвоката, это дополнительные расходы. По словам Тадросса, для главы 7 вы можете рассчитывать потратить от 1500 до 2000 долларов на судебные издержки, в зависимости от сложности вашего дела. Эти сборы должны быть оплачены до подачи главы 7 в суд, чтобы избежать каких-либо проблем с тем, чтобы ваш поверенный стал еще одним кредитором.

Для главы 13 это немного дороже, обычно от 2500 до 3500 долларов за футляр. Это связано с тем, что урегулирование многих случаев банкротства согласно главе 13 может занять до пяти лет, и адвокат должен будет продолжать вести ваше дело. Но в этих случаях вы обычно можете со временем оплатить гонорары адвокатам.

Если вы решите продолжить процесс, вы можете попросить совета у друзей и родственников или обратиться в местную ассоциацию адвокатов. Однако, прежде чем нанимать кого-либо, проверьте их рейтинг и информацию в юридическом справочнике Martindale и убедитесь, что вы поговорили с адвокатом, который будет вести ваше дело, чтобы убедиться, что вам нравится их подход.

Если вам нужна защита от банкротства, посчитайте ее

Существует ограничение на то, как часто вы можете подавать заявление о банкротстве, поэтому Тадросс рекомендует своим клиентам очень тщательно подумать об этом, прежде чем идти по этому пути. Опасность банкротства прямо сейчас заключается в том, что вы можете в конечном итоге получить еще больше долгов в течение следующих нескольких месяцев. Если это произойдет, и вы уже подали заявку, у вас не будет много вариантов погасить свой новый долг.

Если вы подадите заявление о банкротстве в соответствии с главой 7 и получите погашение долга, вы не сможете подать повторную заявку в течение восьми лет.Если вы подаете заявление по главе 13, вам нужно подождать шесть лет, прежде чем вы сможете подать заявление о банкротстве по главе 7. Если вы хотите снова подать заявление о банкротстве по главе 13, период ожидания составляет два года.

Важно учитывать время. Вы теперь увидите какую-то пользу? Например, если вы собираетесь потерять свой дом или ваш автомобиль будет возвращен во владение, то подача заявки на получение главы 13 и прекращение немедленной потери права выкупа может помочь. Несколько штатов и городов остановили отчуждение от права выкупа закладных, и те, у кого есть ипотечные кредиты с федеральной поддержкой, на данный момент защищены, но многие домовладельцы не охвачены этими мерами.

Если вы только что потеряли работу или были уволены из-за коронавируса, но ожидаете повторного приема на работу после возобновления бизнеса, то, возможно, лучше подождать, — говорит Джон Рао, адвокат и эксперт по банкротству Национального центра защиты прав потребителей.

Это может показаться концом света, если вы потеряли работу и не можете оплачивать счета, но многое может случиться с этого момента и до того момента, когда жизнь начнет возвращаться в нормальное русло. Например, если у вас нет хорошей медицинской страховки, представьте, что произойдет, если вам понадобится госпитализация с Covid-19.Вы можете рассчитывать на десятки тысяч дополнительных медицинских долгов.

Однако, если вы уже подавали заявление о защите от банкротства, у вас может быть не так много вариантов. «Сейчас вам действительно хуже, потому что вы не можете снова подать иск, и у вас нет способа справиться с этим долгом», — говорит Рао.

Банкротство — это не конец вашей финансовой жизни

Если вы больше не можете позволить себе оплачивать свои счета и не смогли договориться об улучшении условий со своим кредитором, то, возможно, пришло время подумать о банкротстве.- Не ругайте себя из-за этого слишком сильно, — говорит Рао.

Заявление о банкротстве часто рассматривается как признание того, что «я — неудачник», но обычно это не так, говорит он. И хотя большинство людей не хотят идти на этот шаг, банкротство может принести большую пользу, если все будет сделано правильно.

«Это действительно дает новый старт», — говорит Тадросс, добавляя, что после того, как ваше банкротство по главе 7 будет одобрено, или вы получите освобождение от ответственности по делу по главе 13, вы полностью освободитесь от долгов.

Банкротства по главе 13 могут оставаться в вашем кредитном отчете в течение трех лет, в то время как дела по главе 7 исчезают через 10 лет.Но это не помешает вам получить одобрение на кредит.

Напротив, говорит Тадросс, добавляя, что обычно он советует клиентам, что они, вероятно, получат десятки предварительно утвержденных предложений по кредитным картам в течение недели после завершения своего банкротства. Почему? Потому что кредиторы знают, что у вас нет долгов и что вы не сможете подать заявление о банкротстве в течение нескольких лет.

Долг может казаться вам альбатросом на шее, говорит Тадросс, но вы не должны чувствовать себя униженными из-за того, что предпринимаете шаги, чтобы исправить его посредством банкротства.«Вы просто принимаете меры, чтобы наверстать упущенное — это еще не конец света», — добавляет он.

Проверить: Лучшие кредитные карты 202 1 могут заработать более 1000 долларов за 5 лет

Не пропустите: Вот как защитить свой кредит во время пандемии коронавируса, если вы изо всех сил пытаетесь оплатить счета

Преимущества и недостатки подачи заявления о банкротстве

Многие из тех, кто имеет право на банкротство, никогда не пользуются его потенциальными преимуществами.Хотя это правда, что заявление о банкротстве может повлиять на финансы человека на долгие годы, для многих людей подача заявления о банкротстве — лучший вариант. Однако финансовые обстоятельства каждого человека уникальны для его или ее ситуации. Принятие решения о том, когда и как подавать заявление о банкротстве, является очень сложным процессом, и последствия подачи заявления о банкротстве могут быть значительными. Важно проконсультироваться с опытным адвокатом по делам о банкротстве, чтобы определить, является ли банкротство вашим лучшим вариантом. Мы приглашаем вас связаться с нами в Arnold & Smith, PLLC, чтобы организовать бесплатную консультацию с одним из наших опытных юристов, чтобы обсудить вашу конкретную ситуацию и то, как банкротство может повлиять на ваше финансовое положение.

Преимущества подачи заявления о банкротстве включают: