Электронный обменник, онлайн обмен электронных валют

НАШИ ПРЕИМУЩЕСТВА:

Свои услуги предлагает онлайн-обменник

Сервис GreenCash представляет собой универсальный онлайн обменник, позволяющий быстро и без проблем конвертировать практически любую валюту и получить наличные или электронные деньги. Сегодня такие обмены востребованы благодаря космическим темпам продаж в интернете и развитию бизнеса онлайн. В Сети без электронных денег не обойтись при заказе услуг фрилансеров, поэтому приобрести их на выгодных условиях предлагает наш онлайн обменник. Со всеми условиями сотрудничества детально можно ознакомиться на сайте или уточнить все интересующие вопросы у оператора.

Особенности использования портала

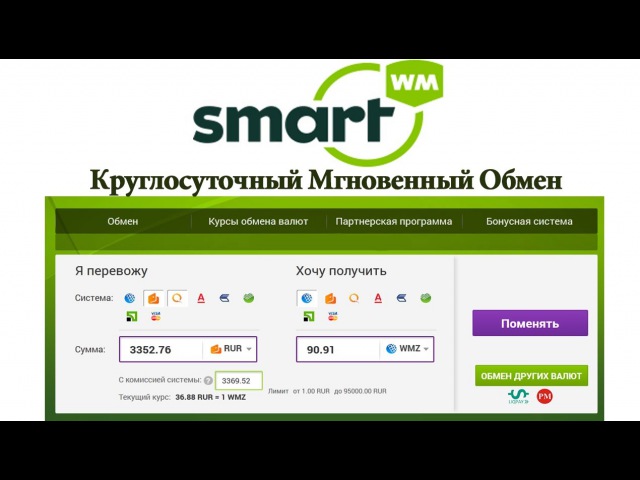

Если нужен быстрый обмен WMR, сделать это безопасно предлагает всем желающим сервис GreenCash. Это надёжный портал, позволяющий оперативно провести конвертацию без рисков. Производится обмен WMR и других видов валюты. Что можно делать с помощью портала?

Производится обмен WMR и других видов валюты. Что можно делать с помощью портала?

- Пополнять кошелёк. Оперативно вносить электронные средства на личный счёт, дистанционно или лично в офисе.

- Осуществлять вывод. Обналичивать электронную валюту предлагается без лишних действий с помощью сервиса. Получать другие виды валюты в зависимости от потребностей.

- Хранить электронные средства. Биткойны или иная валюта надёжно защищены от злоумышленников на портале. Благодаря современной протекции можно быть уверенным в своей финансовой безопасности.

- Получать актуальную информацию о последних изменениях на рынке. За это не потребуется дополнительно доплачивать, всё это абсолютно бесплатно.

Предлагается обмен WMR как физическим, так и юридическим лицам. Уточнять особенности работы с крупными компаниями стоит дополнительно у консультанта.

Особенности проведения обмена

Предлагая свои услуги, онлайн обменник гарантирует безопасность проведения каждой транзакции. Для осуществления конвертации потребуется оставить заявку, которая обрабатывается в течение 10 минут. После этого операция осуществляется в ручном или полуавтоматическом режиме. Перед подачей заявки рекомендуется убедиться, что сумма больше минимального установленного размера. Принимаются обращения с учётом режима работы: Пн-Пт с 10.00 до 20.00, Сб-Вс с 10.00 до 19.00.

Для осуществления конвертации потребуется оставить заявку, которая обрабатывается в течение 10 минут. После этого операция осуществляется в ручном или полуавтоматическом режиме. Перед подачей заявки рекомендуется убедиться, что сумма больше минимального установленного размера. Принимаются обращения с учётом режима работы: Пн-Пт с 10.00 до 20.00, Сб-Вс с 10.00 до 19.00.

Обмен электронных денег и криптовалюты и его мониторинг

От автора: Для меня проблему обмена электронных денег создал сервис «WebMoney» со своими консервативными правилами «наличные не выдаём», «на электронные кошельки не выводим». Усугубилась проблема появлением на рынке криптовалют. Решает все эти проблемы обмен электронных денег и криптовалюты на специальных сервисах. Найденный валютный обменник в автоматическом или полуавтоматическом режимах решит вашу задачу обмена.

Об электронных деньгах и их обороте

Мне «нравится», как называются электронные деньги в договорах и инструкциях большинства сервисов электронных платежей. «Титульные знаки», «Электронные единицы» как угодно, но не «электронные деньги» и тем более не «электронная валюта».

«Титульные знаки», «Электронные единицы» как угодно, но не «электронные деньги» и тем более не «электронная валюта».

Однако такое ханжество не может принизить значение электронных денег. Они находятся в обороте, на них можно купить реальные товары и услуги, в некоторых случаях их можно перевести в наличные деньги. Все признаки, чтобы «электронные единицы» называть деньгами или валютой, налицо.

А если есть валюта, пусть «альтернативная» или «дополнительная», то должен существовать её свободный и доступный обмен.

Обмен электронных денег и криптовалюты

Наше государство поддерживает развитие электронных платёжных систем, однако регулирует их законом «О национальной платёжной системе».

С криптовалютой ситуация иная. Владение ей пока не запрещено, но выпуск и обращение криптовалют для расчётов запрещены.

То есть вы не можете расплатиться криптовалютой за товары и услуги, однако можете поменять её на валюты поддерживаемых ЭПС и другую криптовалюту мира.

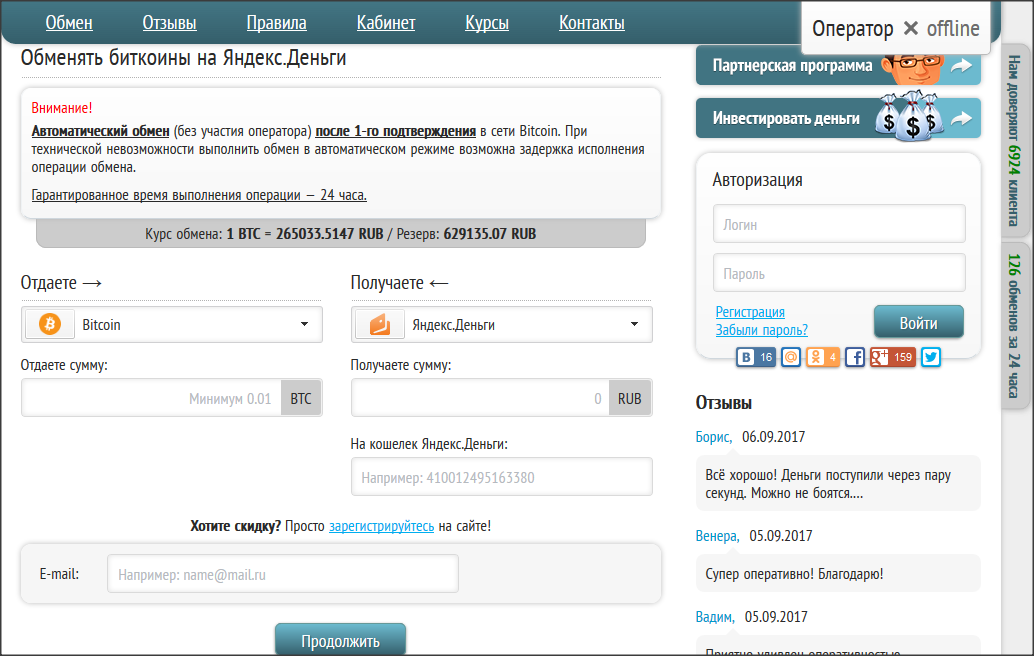

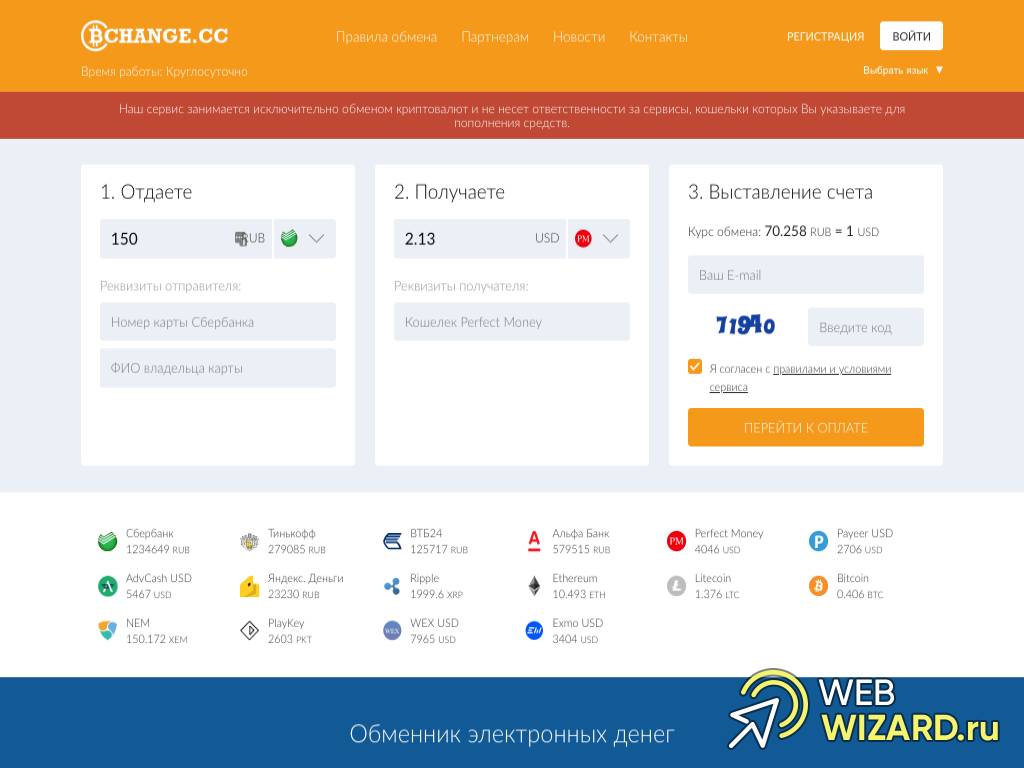

Например, один из популярных вариантов обмена — это обмен bitcoin на рубли в Яндекс.Деньгах. Возможен ли он? Да возможен, по договорному курсу который вы видите на скрине, на момент публикации статьи на этом обменом сервисе.

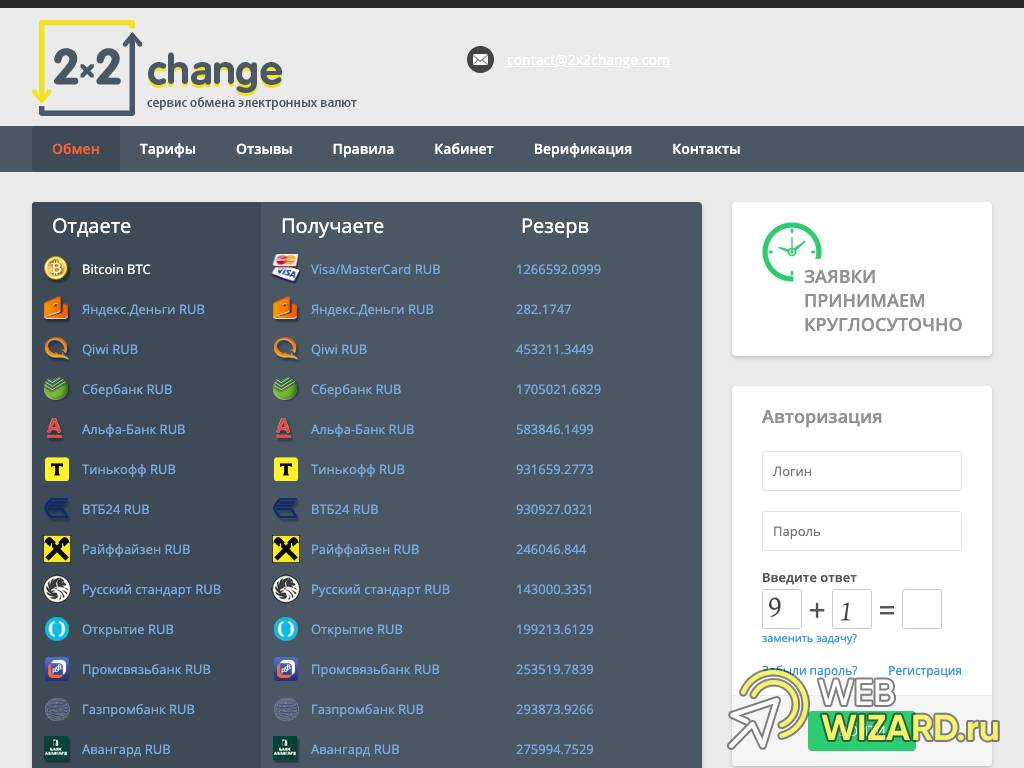

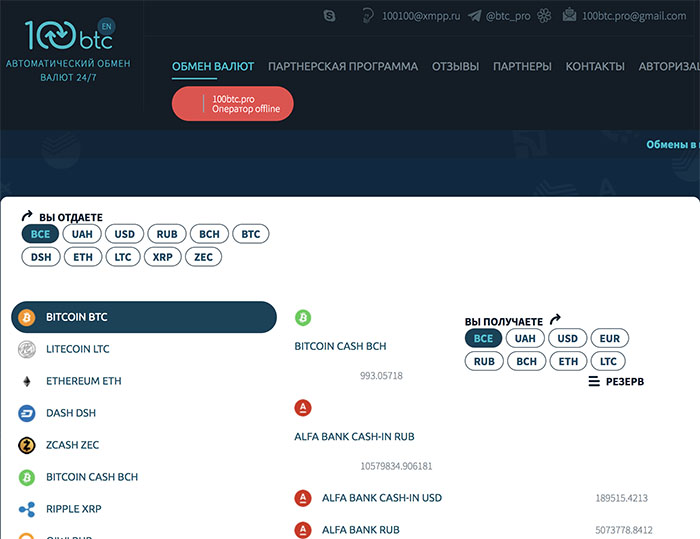

Задачи обмена электронных денег различных ЭПС и криптовалют друг на друга, решают довольно многочисленные онлайн-сервисы обмена валют.

Проблема обмена электронных денег

Проблем автоматического или полуавтоматического обмена электронных денег и криптовалют, как таковых нет. «Обменников» много, они работают и задачи обмена решают неплохо.

Однако есть проблемы другого порядка — это мошенничество и сложность выбора.

К сожалению онлайн обмен электронных денег и криптовалюты стал популярным «вариантом отъёма средств» у доверчивых граждан мошенниками всех видов.

Бороться с мошенниками вам не нужно, а вот отсеять их предложения своей внимательностью и усердным мониторингом предложений вы можете.

В частности, выгодный и безопасный обмен электронных денег и криптовалюты помогут сделать специальные сервисы мониторинга обменных пунктов.

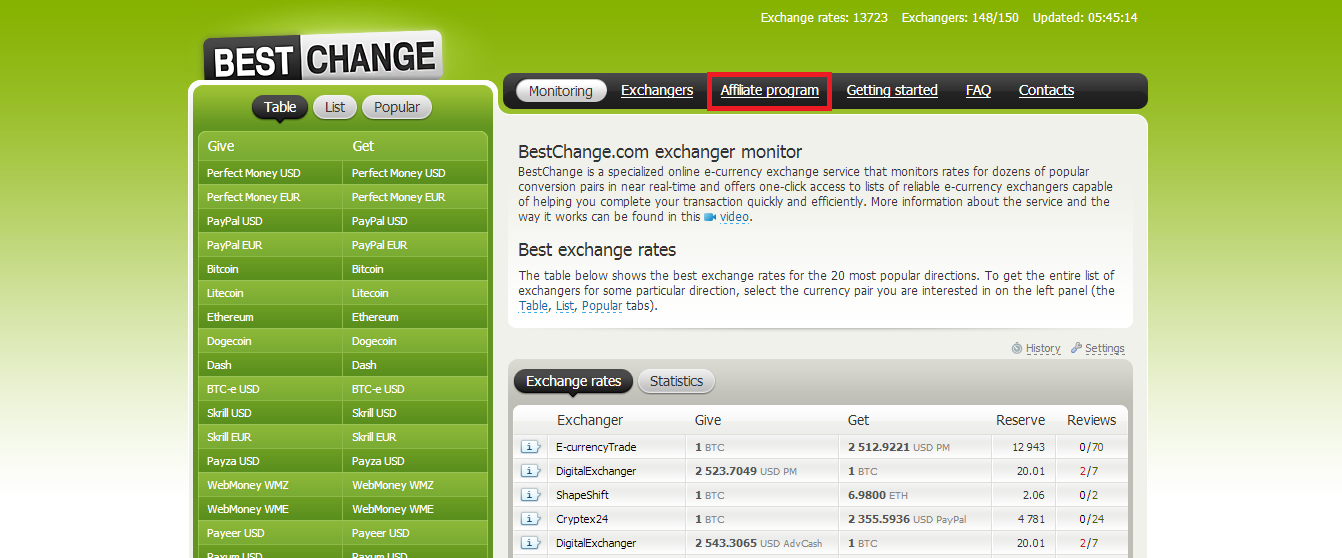

Например, сервис мониторинга обменных пунктов Exchangesumo. На сайте сервиса вы выбираете задачу, которую вам нужно решить, например, обменять bitcoin на рубли в Яндекс.Деньгах.

В форме поиска выбираете, что на что, хотите поменять и смотрите результаты мониторинга. В списке вариантов обменников валют, особенно цены отзывы клиентов и их рейтинг.

Такой несложный мониторинг снижает возможность мошенничества, а также решает задачу поиска нужного обменника в кротчайшие строки.

Заключение

В завершении стоит отметить, что обмен электронных денег и криптовалюты многие используют для честного заработка на разницах курсов. Но это другая история.

©www.wordpress-abc.ru

Еще статьи

Похожие посты:

Похожее

Как найти безопасный и удобный сайт для обмена электронных денег

Без электронных денег сейчас не обойдешься, многие люди используют их даже активнее, чем привычные для многих купюры. Пользоваться электронной валютой удобно, единственная трудность, которая может возникнуть — подбор хорошего обменника денег, ведь очень тяжело доверять свои финансовые средства каким-то неизвестным людям в интернете. Избавиться от этого страха поможет мониторинг обменников. С его помощью можно найти лучший курс на безопасном сайте.

Пользоваться электронной валютой удобно, единственная трудность, которая может возникнуть — подбор хорошего обменника денег, ведь очень тяжело доверять свои финансовые средства каким-то неизвестным людям в интернете. Избавиться от этого страха поможет мониторинг обменников. С его помощью можно найти лучший курс на безопасном сайте.

Зачем нужен мониторинг обменников

Самостоятельно найти обменник электронных валют сложно. Ведь для того, чтобы убедиться в том, не является ли сайт мошенническим, придется рискнуть своими деньгами. Мониторинг обменников электронных валют помогает провести финансовую операцию без риска для своего кошелька. Ведь на сайт мониторинга попадают лишь тщательно проверенные обменники, которыми уже успели воспользоваться тысячи других людей.

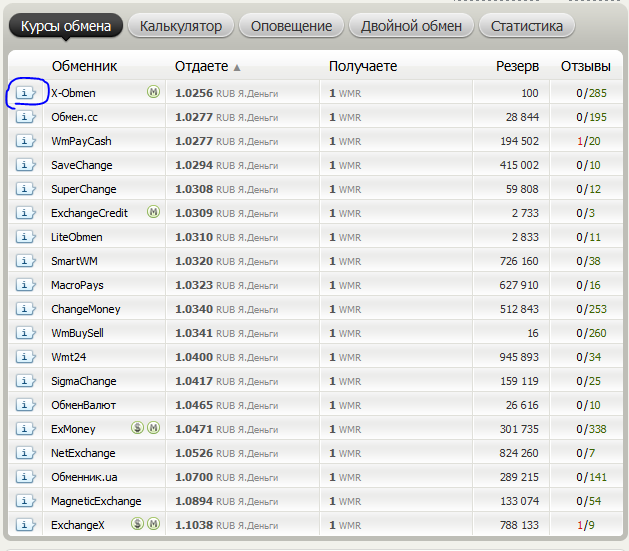

Мониторинг обменников представляет из себя рейтинговую таблицу, на первом месте которой стоит либо самый популярный сайт, либо сайт с лучшим курсом валют. Также в таблице размещена информация о доступных резервах. Чтобы обмен электронных валют прошел гладко и выгодно, нужно лишь подобрать лучший обменник для себя.

Чтобы обмен электронных валют прошел гладко и выгодно, нужно лишь подобрать лучший обменник для себя.

При помощи мониторинга обменников можно легко:

- найти лучший курс для обмена;

- проверить доступные резервы;

- подобрать проверенный сайт с многолетним опытом работы.

Как найти самый безопасный и удобный обменник

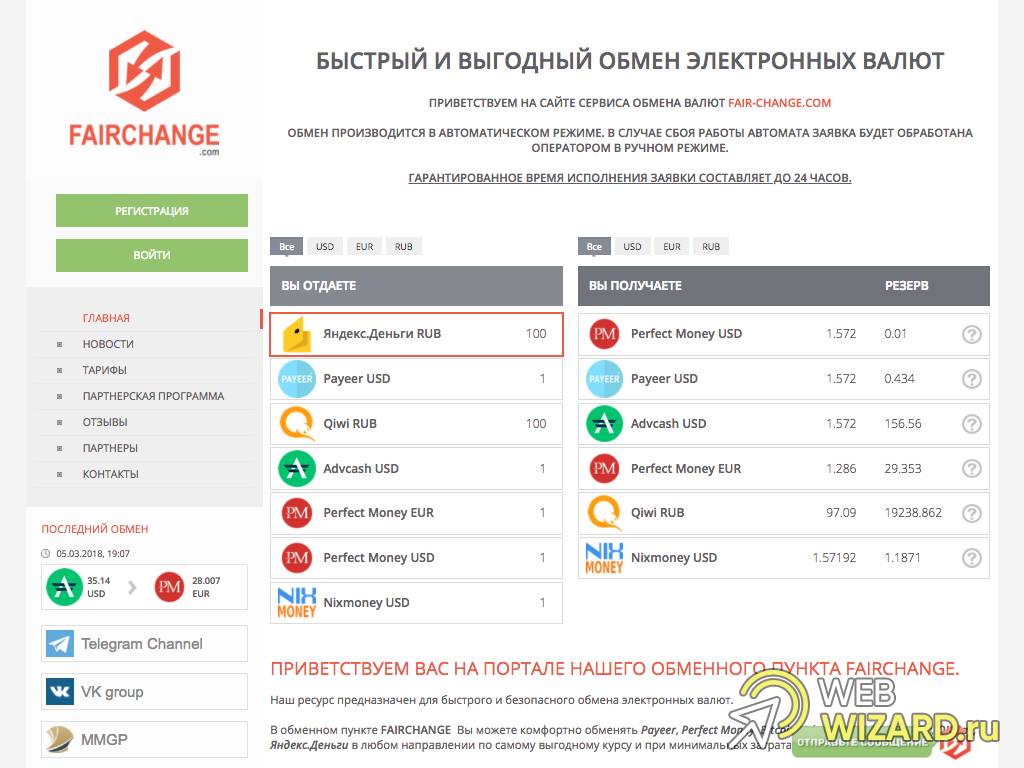

Все электронные обменники разные. К примеру, одни осуществляют финансовые операции в ручном режиме, другие же делают это при помощи автоматизированных средств. Поэтому сначала придется потратить немного времени, чтобы определить, какой именно сайт является наиболее удобным и выгодным.

С помощью мониторинга обменников можно проверить достоверность информации. Если на сайте мониторинга и на сайте обменника указана разная информация, следует насторожиться. Также следует обратить внимание и на реквизиты, так как они должны быть одинаковыми. Если обмен электронных денег происходит через какого-нибудь посредника, от такой финансовой операции следует отказаться.

Разумеется, нужно изучить и отзывы о выбранном обменнике. Даже если они положительные, из них можно получить много полезной информации. К примеру, узнать, за сколько времени происходит обмен и как работают консультанты на сайте. Такая информация будет полезна тем, кто уже точно определился с обменником.

Обмен электронной валюты

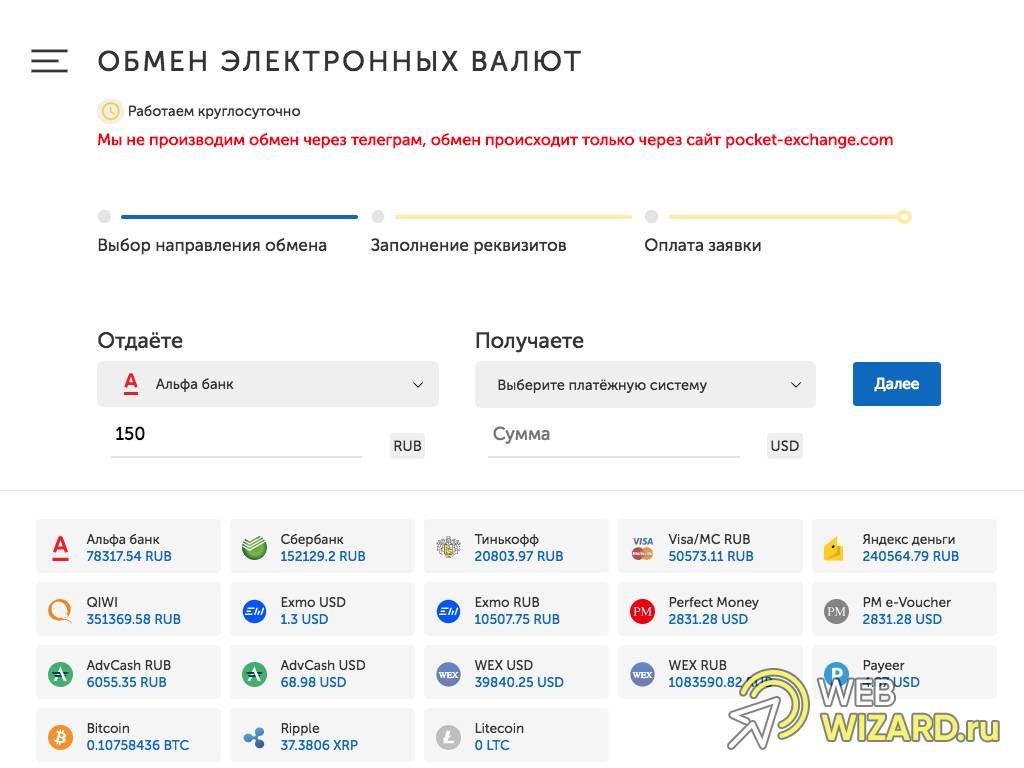

Можно даже не подозревать и потерять много денег из-за обменного курса. Уже необязательно пользоваться физическими пунктами обмена, можно произвести данную процедура и через интернет. Каждый обменный пункт устанавливает свой курс конвертации. Разница между ними может достигаться по 15-20%.

Сейчас уже нет такой ситуации, когда нужно судорожно искать обменный пункт с курсом подешевле. Есть сервис https://kursoff.com/, который предоставит вам эту информацию в один клик. Курсоф поможет вам избежать лишних трат, подберет пункт с выгодной конвертации курса валюты. На сайте собраны все пункты по обмену валюты как физической, так криптовалюты: биткоина, лайткоина, эфириума и другие.

Сейчас очень много пунктов обмена валюты. Обменники электронных валют очень популярны и распространены в интернете. Но нужно быть уверенным, что обмен валюты будет произведен по хорошему курсу.

Как узнать курсы обмена валют?

На сайте ресурса Курсоф очень просто узнать курс. Необходимо выбрать интересующую вас валюту и перейти в раздел «Отдаете» и «Получаете». Вам сразу отобразятся все возможные варианты конвертации валюты. Также доступна информация о пункте обмена, вы узнаете сумму, которую получите после обмена валюты.

Если вы сомневаетесь в надежности обменного пункта, то на сайте есть отзывы и рейтинг. Вы можете ознакомиться с отзывами других клиентов, убедиться в надежности всего процесса.

Сервис предлагает вам и функцию оповещений. Если вас интересует конкретный курс валюты, то можно включить автоматическое оповещение об этом. Нажмите кнопку «Оповещение», затем укажите способ отправки (почта, Телеграм и т.п.), ввести желаемый курс обмена валюты, определить срок аннуляции заявки. Эта функция бесплатна. Данная возможность поможет вам найти курс на наиболее выгодных условиях.

Эта функция бесплатна. Данная возможность поможет вам найти курс на наиболее выгодных условиях.

Преимущества данного сервиса:

1. Регулярное обновление курсов конвертации;

2. Мониторинг пунктов обмена;

3. Отображение реальной ситуации в обменном пункте.

И это еще не все возможности и преимущества данного сервиса. Подробнее узнайте на сайте ресурса. Если вы хотите найти надежный пункт обменная валюты, то стоит обратить внимание на сервисы, которые позволяют вам сравнить несколько пунктов. Это удобно, практично и безопасно.

На правах рекламы

Обмен валют. Обменник электронных денег.

В

данном разделе собрана информация о наиболее популярных

обменных пунктах электронных денег.

Все операции по обмену денег и вопросы связанные

с работой конкретного сервиса решаются только с

Администрацией конкретного обменного пункта.

Проект RBCARD не оказывет услуг по обмену электронных денег. Информация об обменниках электронных денег приведена в качестве справки.

WM-OBMEN.COM |

N-CHANGE |

ONLINECHANGE |

ONLYCHANGE |

ROBOXCHANGE |

SUPERCHANGE |

WEBTRANSFER |

электронная валюта — Перевод на английский — примеры русский

На основании Вашего запроса эти примеры могут содержать грубую лексику.

На основании Вашего запроса эти примеры могут содержать разговорную лексику.

Электронные деньги (известны также как электронная валюта, электронная наличность, цифровые деньги) означают стоимостные эквиваленты, обмен которыми может осуществляться только в электронной форме.

E-money (also known as e-currency, electronic cash, digital money) refers to value which is exchanged only electronically.

Предложить пример

Другие результаты

Сервис обмена электронных валют предоставляет всем постоянным клиентам возможность получать значительные скидки при обмене электронных валют.

Здесь Вы получите достоверную информацию о лучших курсах обмена электронных валют.

CashToChange — представляет сервис автоматического обменного пункта электронных валют.

CashToChange — presents the service of automatic exchange service e-currency.

Основной деятельностью сервиса является покупка, продажа и обмен электронных валют.

Вам будет доступна опция оплаты электронной валюты посредством карты или банка.

So the option of payment for the e-currency by the credit card or bank wire will be available for you.

Мы предлагаем Вам услуги по продаже, покупке и обмену электронной валюты между всеми основными электронными платежными системами.

Обменять электронную валюту других платежных систем.

Purchase WM units from the nearest to you authorised dealer.

Прием платежей электронной валюты и продление срока участия происходит автоматически.

Высокая ликвидность средств обменного сервиса позволяет предлагать клиентам по-настоящему выгодные курсы обмена и покупки электронных валют по сравнению с конкурентами.

A high liquidity rate of means allows to offer our clients really beneficial rates for exchange and purchase of electronic currencies, compared to the counterparts.

Администрация универсального обменника электронных валют Insta-Change сообщает об изменениях условиях партнерской программы.

Administration of universal electronic currency exchanger Insta-Change informs about changes of the partnership program conditions.

Мы являемся одним из лучших обменников электронной валюты в глобальной сети.

Описание: обмен электронных валют WebMoney и PayPal.

Универсальный обменник электронный валют Insta-Change предлагает своим клиентам все возможные операции к кошельками платежной системы Liberty Reserve.

The universal e-currency exchanger Insta-Change offers prosecution of all possible operations with wallets in the payment system Liberty Reserve.

Stripe бросает вызов Bitcoin с конкурирующей электронной валютой Stellar (англ.).

С помощью абсолютно неотслеживаемой электронной валюты которую мы можем в любой момент обменять на настоящие американские доллары.

With a totally untraceable digital currency that we can exchange for real US dollars whenever we want.

Из курса обмена электронной валюты на реальные средства вычитается комиссия банка в размере 1.95 USD + 1%.

It is subtracted from the exchange rate of e-currency for real funds bank commission in a rate of 1.95 USD +1%.

Действует накопительная система скидок на ВСЕ направления обмена, которая позволит Вам сократить расходы на обмен электронных валют.

Effective cumulative system of discounts on all directions of the exchange, which will allow you to reduce the cost of e-currency exchange.

Скорость и надежность проведения операций по вводу/выводу электронных валют является приоритетом в Вашем бизнесе?

Speed and reliability of operations for the add/withdraw of electronic currency is a priority in your business?

Как обменять электронную валюту? — РИА 57

Бизнес на обмене денег люди стали делать с тех самых пор, как появились сами деньги. А с появлением различных электронных платежных систем в интернете возникли и автоматические сервисы по обмену одних электронных денег на другие. Рынок такого обмена активно развивается, но не стоит обольщаться кажущейся простотой организации этого бизнеса.

А с появлением различных электронных платежных систем в интернете возникли и автоматические сервисы по обмену одних электронных денег на другие. Рынок такого обмена активно развивается, но не стоит обольщаться кажущейся простотой организации этого бизнеса.

Компания mine.exchange осуществляет обмен электронных валют покупку/продажу Bitcoin по лучшему курсу в городах Украины: Киев, Одесса, Харьков, Львов, Черновцы, Полтава, Запорожье, Днепр.

Наиболее популярные для покупки за наличные в России криптовалюты – биткойн и Ethereum. Их оборот сейчас никак не регулируется российским законодательством: криптовалюту не разрешено, но и не запрещено использовать в качестве оплаты за товары и услуги, менять на рубли (как и на любую другую валюту) или, наоборот, покупать за наличные. А между тем, по самым скромным оценкам, ежедневный оборот рынка покупки и продажи криптовалют в Украине составляет $10 млн, а в пиковые дни может достигать и $50 млн.

Обменный интернет-бизнес имеет много общего с бизнесом привычных нам обменных пунктов иностранных валют в банках или торговых точках. Но в этом бизнесе есть своя специфика.

Но в этом бизнесе есть своя специфика.

Пользователю необходимо выбрать прозрачный и доступный сервис для обмена. Не исключено, что потребуется заполнить анкетные данные. Основным достоинством обменника является оперативность действий, то есть всего за 10 минут выполняется операция. При этом система работает с различными банковскими учреждениями (Тинькофф, Сбербанк, ВТБ и т.д.). Принимаются кредитные карты Виза/Мастеркард, электронные кошельки. В данном случае очень важно не наткнуться на мошенников, которые всячески стараются обмануть пользователей. Отдельно стоит заметить, что в сети также создано большое количество криптообменников. Надежные сервисы очень часто предлагают своим клиентам программу лояльности со скидками и бонусами. Регистрация не занимает много времени, поэтому все легко и просто.

На правах рекламы

% PDF-1. 5

5

%

1 0 obj

>

endobj

4 0 obj

(Введение)

endobj

5 0 obj

>

endobj

8 0 объект

(Денежные системы и независимые валюты)

endobj

9 0 объект

>

endobj

12 0 объект

(Архитектура денежных систем)

endobj

13 0 объект

>

endobj

16 0 объект

(Что определяет независимую валюту?)

endobj

17 0 объект

>

endobj

20 0 объект

(Меняющийся характер валютной конкуренции)

endobj

21 0 объект

>

endobj

24 0 объект

(Роль денег и традиционной валютной конкуренции)

endobj

25 0 объект

>

endobj

28 0 объект

(Две формы конкуренции между деньгами)

endobj

29 0 объект

>

endobj

32 0 объект

(Снижение затрат на переключение и разделение денег)

endobj

33 0 объект

>

endobj

36 0 объект

(Платежные платформы и переупаковка денег)

endobj

37 0 объект

>

endobj

40 0 obj

(Платформы и информационный фактор)

endobj

41 0 объект

>

endobj

44 0 объект

(Переупаковка денег)

endobj

45 0 объект

>

endobj

48 0 объект

(Структура платформенного рынка)

endobj

49 0 объект

>

endobj

52 0 объект

(Инверсия производственной организации финансовой деятельности)

endobj

53 0 объект

>

endobj

56 0 объект

(Право собственности на данные и регулирование)

endobj

57 0 объект

>

endobj

60 0 obj

(Функциональная совместимость, конвертируемость и скидки для конкретных платформ)

endobj

61 0 объект

>

endobj

64 0 объект

(Изменение международной валютной системы)

endobj

65 0 объект

>

endobj

68 0 объект

(Зоны цифровой валюты)

endobj

69 0 объект

>

endobj

72 0 объект

(Цифровая долларизация)

endobj

73 0 объект

>

endobj

76 0 объект

(Синтетическая международная валюта)

endobj

77 0 объект

>

endobj

80 0 объект

(Конкуренция государственных и частных денег)

endobj

81 0 объект

>

endobj

84 0 объект

(Государственные деньги против частных)

endobj

85 0 объект

>

endobj

88 0 объект

(Денежная независимость и CBDC)

endobj

89 0 объект

>

endobj

92 0 объект

(CBDC в безналичном обществе)

endobj

93 0 объект

>

endobj

96 0 объект

(CBDC в платежной финансовой системе)

endobj

97 0 объект

>

endobj

100 0 объект

(Заключение)

endobj

101 0 объект

>

endobj

104 0 объект

>

ручей

x ڕ VK6Q; S3 «Ωh5th ٕ HWv & tz», & YEū75ODƪJ & uƚN2gE} 1 ߩ˕ (VoGzm

w ֨ Wo & ˋJK. $ fUӐ; 9 = ̎Nyh.t6FMjBg YєD0Qd ~ ҦS ~ K

$ fUӐ; 9 = ̎Nyh.t6FMjBg YєD0Qd ~ ҦS ~ K

Определение электронных денег

Что такое электронные деньги?

Электронные деньги относятся к деньгам, которые существуют в банковских компьютерных системах, которые могут использоваться для облегчения электронных транзакций. Хотя их стоимость подкреплена фиатной валютой и, следовательно, их можно обменять на физическую, материальную форму, электронные деньги в основном используются для электронных транзакций из-за абсолютного удобства этой методологии.

Ключевые выводы

- Электронные деньги — это валюта, которая хранится в банковских компьютерных системах.

- Электронные деньги обеспечены фиатной валютой, что отличает их от криптовалюты.

- Различные компании разрешают совершать транзакции с электронными деньгами, такими как Square или PayPal.

- Распространение электронных денег привело к сокращению использования физической валюты.

- Хотя электронные деньги часто считаются более безопасными и прозрачными, чем физическая валюта, они сопряжены с определенными рисками.

Как работают электронные деньги

Электронные деньги используются для транзакций во всем мире.Хотя их можно обменять на фиатную валюту (что, кстати, отличает их от криптовалют), электронные деньги чаще всего используются через электронные банковские системы и контролируются с помощью электронной обработки. Поскольку лишь небольшая часть валюты используется в физической форме, значительная ее часть находится в банковских хранилищах и поддерживается центральными банками.

По этой причине основной функцией Федеральной резервной системы США и ее 12 поддерживающих банков является управление фиатной валютой в физической форме и контроль денежной массы посредством денежно-кредитной политики и операций на открытом рынке.

Из-за прозрачности, присущей электронным деньгам, многие предполагали, что расширение их использования может привести к значительному снижению риска инфляции.

Особые соображения

Денежная единица в обращении

Электронные деньги можно хранить в разных местах. Большинство физических и юридических лиц хранят свои деньги в банках, которые предоставляют электронные записи наличных денег на депозите. Однако предоплаченные карты и цифровые кошельки, такие как PayPal и Square, также позволяют пользователям вносить фиатную валюту для электронных денег.Такие компании будут получать прибыль, взимая процент с любой суммы, которая снимается со счетов или конвертируется из электронных денег обратно в фиатную валюту.

Большинство физических и юридических лиц хранят свои деньги в банках, которые предоставляют электронные записи наличных денег на депозите. Однако предоплаченные карты и цифровые кошельки, такие как PayPal и Square, также позволяют пользователям вносить фиатную валюту для электронных денег.Такие компании будут получать прибыль, взимая процент с любой суммы, которая снимается со счетов или конвертируется из электронных денег обратно в фиатную валюту.

Обработка электронных платежей

Многие американцы обрабатывают транзакции в электронном виде множеством способов. Это включает в себя получение зарплаты через прямые депозиты, перевод денег с одного счета на другой посредством электронных денежных переводов или расходование денег с помощью кредитных и дебетовых карт.

Хотя физическая валюта по-прежнему является выгодной в определенных ситуациях, ее роль со временем постепенно уменьшалась.Многие потребители и компании считают, что электронные деньги более безопасны и удобны, поскольку их нельзя потерять, и они широко распространены среди продавцов по всей стране. Следовательно, финансовый рынок США создал надежную инфраструктуру для транзакций с электронными деньгами, которая в первую очередь обеспечивается сетями обработки платежей, такими как Visa и Mastercard.

Следовательно, финансовый рынок США создал надежную инфраструктуру для транзакций с электронными деньгами, которая в первую очередь обеспечивается сетями обработки платежей, такими как Visa и Mastercard.

Банки и финансовые учреждения вступают в партнерские отношения с обработчиками сетей электронных денег для выпуска своих клиентов сетевых карт, которые облегчают эти электронные транзакции от банковских счетов к торговцам.Электронные деньги также легко переводятся через электронную торговлю, что позволяет потребителям удобно делать покупки и услуги в Интернете.

Критика электронных денег

Хотя электронные деньги быстро становятся нормой и часто рассматриваются как более безопасная и прозрачная альтернатива физической валюте, это не означает, что они не имеют собственного набора рисков и уязвимостей. Например, мошенничество становится проблемой, когда деньги могут быть переведены от одной стороны к другой без необходимости физической проверки истинной личности первоначального владельца.

Электронные транзакции также становятся более незаметными и, следовательно, их легче скрыть от IRS, что делает электронные деньги потенциальным и нежелательным соучастником уклонения от уплаты налогов. Наконец, компьютерные системы, отвечающие за выполнение электронных транзакций, несовершенны, а это означает, что транзакции с электронными деньгами иногда могут не выполняться просто из-за системной ошибки.

электронных денег и виртуальных валют | Обсерватория GIP Digital Watch по управлению Интернетом и цифровой политике

История цифровых валют является продолжением давней саги об экономике, рынках и товарных биржах в человеческом обществе.С постоянным ростом глобальной сети мы стали свидетелями того, как многие глобальные услуги получили широкое признание и каким-то образом изменили (добавляя) наш опыт взаимного взаимодействия. Оглядываясь назад на историю Интернета, мы можем сделать вывод, что криптография с открытым ключом и цифровые подписи делают электронные деньги возможными.

Электронные деньги могут быть централизованными (с точкой контроля денежной массы) или децентрализованными, при этом контроль над предложением может осуществляться из различных источников или из сети источников (биткойн и / или другие виртуальные валюты).Основное различие между электронными деньгами и виртуальными валютами заключается в том, что электронные деньги не изменяют стоимость фиатной валюты (евро, доллара и т. Д.), Но виртуальная валюта не эквивалентна какой-либо фиатной валюте. Другими словами, вся цифровая валюта — это электронные деньги, но электронные деньги не обязательно являются цифровой валютой.

Электронные деньги

Электронные деньги или, вкратце, электронные деньги — это денежный остаток, записанный в электронном виде на карту хранимой стоимости или удаленно на сервере. Банк международных расчетов определяет электронные деньги как «механизмы хранения стоимости или предоплаты для выполнения платежей через торговые терминалы, прямые переводы между двумя устройствами или даже открытые компьютерные сети, такие как Интернет». Электронные деньги обычно связаны с так называемыми смарт-картами, выпущенными такими компаниями, как Mondex и Visa Cash.

Электронные деньги обычно связаны с так называемыми смарт-картами, выпущенными такими компаниями, как Mondex и Visa Cash.

Электронные деньги — это плавающее требование, не связанное с каким-либо конкретным счетом. Примерами электронных денег являются банковские депозиты, электронные денежные переводы, платежные системы и цифровые валюты.

Термин «карта с сохраненной стоимостью» означает, что денежные средства и / или данные «физически» хранятся на карте в виде данных в двоичном коде. При использовании предоплаченных карт данные хранятся на компьютерах эмитента карты.К типичным картам с сохраненной стоимостью относятся: предоплаченные телефонные карты, подарочные карты, платежные карты, карты постоянного клиента, проездные.

Электронные деньги также можно хранить на мобильных телефонах (и использовать их) или на платежном счете в Интернете. Наиболее распространенными и широко используемыми мобильными подсистемами являются Google Wallet и Apple Pay.

Быстрое внедрение электронных денег привело к правительственным регулирующим действиям. Гонконг был одной из первых юрисдикций, регулирующих электронные деньги, разрешив только лицензированным банкам выпускать карты с хранимой стоимостью.С 2001 года Европейский Союз ввел в действие директиву о принятии, преследовании и пруденциальном надзоре за деятельностью учреждений, занимающихся электронными деньгами (Директива об электронных деньгах — 2009/110 / EC).

Электронные валюты можно разделить на мягкую и твердую. Твердая электронная валюта поддерживает только необратимые транзакции. Отмена транзакции даже в случае законной ошибки невозможна. Они больше ориентированы на кассовые операции. Примеры твердой валюты: Western Union, KlickEx или биткойн.С другой стороны, мягкая электронная валюта позволяет отменять платежи в случае мошенничества или споров. Примерами являются PayPal и кредитные карты.

Цифровая валюта

Простое намерение движет этой технологической лавиной, основанной на финансовой и коммерческой конкуренции (как в случае регулируемой экономики). В этой борьбе решающее значение имеют регулируемый рынок и конфиденциальность дел финансовых субъектов. Справедливые и конструктивные финансовые институты, выступающие в качестве посредников, являются гарантией соблюдения этих принципов.В большинстве случаев это государственные регулирующие органы. Но что-то изменилось в цифровую эпоху. Регулирование принимает новую форму совместной работы и нетворкинга.

В этой борьбе решающее значение имеют регулируемый рынок и конфиденциальность дел финансовых субъектов. Справедливые и конструктивные финансовые институты, выступающие в качестве посредников, являются гарантией соблюдения этих принципов.В большинстве случаев это государственные регулирующие органы. Но что-то изменилось в цифровую эпоху. Регулирование принимает новую форму совместной работы и нетворкинга.

Европейский центральный банк определил в 2012 году виртуальные деньги (виртуальные валюты) как «тип нерегулируемых цифровых денег, которые выпускаются и обычно контролируются его разработчиками, используются и принимаются членами определенного виртуального сообщества». Это средство обмена на базе Интернета имеет свойства, аналогичные свойствам физических валют, однако позволяет осуществлять мгновенные транзакции и передачу права собственности без границ.Банки и клиенты используют свои ключи для шифрования (в целях безопасности) и подписи (для идентификации) блоков цифровых данных, которые представляют собой денежные переводы. Банк «подписывает» денежные переводы, используя свой закрытый ключ, а клиенты и продавцы проверяют подписанные денежные переводы, используя широко опубликованный открытый ключ банка. Клиенты подписывают депозиты и снимают средства, используя свой закрытый ключ, а банк использует открытый ключ клиента для проверки подписанных выводов и депозитов.

Банк «подписывает» денежные переводы, используя свой закрытый ключ, а клиенты и продавцы проверяют подписанные денежные переводы, используя широко опубликованный открытый ключ банка. Клиенты подписывают депозиты и снимают средства, используя свой закрытый ключ, а банк использует открытый ключ клиента для проверки подписанных выводов и депозитов.

В 2014 году Европейское банковское управление определило виртуальную валюту как «цифровое представление стоимости, которое не выпускается центральным банком или государственным органом и не обязательно привязано к фиатной валюте, но принимается физическими или юридическими лицами в качестве средства. платежа и могут быть переданы, сохранены или проданы в электронном виде ».

И виртуальные валюты, и криптовалюты являются разновидностями цифровых валют.

Криптовалюты

готовы покорить онлайн-мир, поскольку их популярность и использование, а также понимание их преимуществ и ограничений возрастают. Гигантские компании, такие как Apple, Dell и PayPal, уже заявили о своих планах по интеграции криптовалюты в качестве способа оплаты, и, скорее всего, последуют и другие, когда биткойн станет одной из самых популярных виртуальных электронных валют.Основное изобретение этой криптовалюты — представить центральный реестр всех транзакций, известный как блокчейн. Это программное обеспечение с открытым исходным кодом позволяет всем одноранговым узлам сети проверять каждую транзакцию, когда-либо совершаемую в системе Биткойн, и, следовательно, служить хранителями этой центральной книги.

Гигантские компании, такие как Apple, Dell и PayPal, уже заявили о своих планах по интеграции криптовалюты в качестве способа оплаты, и, скорее всего, последуют и другие, когда биткойн станет одной из самых популярных виртуальных электронных валют.Основное изобретение этой криптовалюты — представить центральный реестр всех транзакций, известный как блокчейн. Это программное обеспечение с открытым исходным кодом позволяет всем одноранговым узлам сети проверять каждую транзакцию, когда-либо совершаемую в системе Биткойн, и, следовательно, служить хранителями этой центральной книги.

Есть признаки того, что центральные банки также уделяют все больше внимания виртуальным валютам. Например, в начале 2016 года Народный банк Китая объявил, что он изучает возможность запуска собственной виртуальной валюты, считая, что это будет способствовать повышению прозрачности экономической деятельности, а также сокращению отмывания денег и уклонения от уплаты налогов.

Основные вопросы

Эта система создания денег и платежей имеет множество сравнительных преимуществ по сравнению с обычной формой финансовых транзакций в Интернете. Использование одного источника (Интернет) для подключения к уникальной глобальной финансовой системе звучит как возможная футуристическая идея, но с виртуальными валютами это недалеко.

Использование одного источника (Интернет) для подключения к уникальной глобальной финансовой системе звучит как возможная футуристическая идея, но с виртуальными валютами это недалеко.

В то же время, есть также много предупреждений о том, что виртуальные валюты могут быть использованы для незаконных товаров и услуг, мошенничества и отмывания денег.Анонимность, связанная с использованием транзакций в виртуальных валютах (например, биткойнах), увеличивает вероятность возможного неправомерного использования. В финансируемом правительством США отчете «Последствия виртуальных валют для национальной безопасности», опубликованном в конце 2015 года, отмечалось, что «негосударственные субъекты», в том числе террористические и повстанческие группы, могут использовать виртуальную валюту для регулярных экономических операций. .

Правительственное регулирование по-прежнему является ключом к привлечению большего числа пользователей виртуальными валютами, а также к потенциальному снижению рисков злоупотребления. Государства по всему миру в настоящее время рассматривают возможность его регулирования. Это не только повысит доверие потребителей к технологии, но и привлечет больше компаний и инвесторов в растущий бизнес. В то время как некоторые утверждают, что нерегулируемые виртуальные валюты являются убежищем для отмывания денег и незаконного потока денег, другие представляют это как окончательный инструмент в борьбе с кражей личных данных и утечкой личной финансовой информации.

Государства по всему миру в настоящее время рассматривают возможность его регулирования. Это не только повысит доверие потребителей к технологии, но и привлечет больше компаний и инвесторов в растущий бизнес. В то время как некоторые утверждают, что нерегулируемые виртуальные валюты являются убежищем для отмывания денег и незаконного потока денег, другие представляют это как окончательный инструмент в борьбе с кражей личных данных и утечкой личной финансовой информации.

Электронные деньги [Электронные деньги]: новый способ оплаты

Электронные деньги — это цифровое хранилище средства обмена на компьютеризированном устройстве.Электронные деньги можно использовать для платежных операций как с банковскими счетами, так и без них. Огромным преимуществом, конечно же, является система безналичных платежей, которая позволяет быстро и легко переводить деньги любого размера.

Революция цифровой валюты

В последние несколько десятилетий в мире происходила революция, и она не имеет ничего общего с политическими режимами или даже экономическими системами. Была разработана новая форма оплаты, которая меняет способы покупки и продажи — возможно, навсегда.

Была разработана новая форма оплаты, которая меняет способы покупки и продажи — возможно, навсегда.

Краткая история денег

Человечество использовало всевозможные формы оплаты за свое короткое время на этой планете; Ракушки каури, гири из серебра, соль и даже ножи — вот лишь несколько примеров из длинного списка способов оплаты. Хотя монеты и банкноты сегодня являются наиболее известными платежными инструментами, на самом деле они основаны на очень старых технологиях.

Теперь на горизонте появилась новая технология: электронные деньги, или для краткости электронные деньги.Как следует из названия, этот новый тип платежного инструмента существует только в компьютеризированной форме, хотя в некоторых случаях он обеспечен фиатной валютой.

Что такое цифровая валюта?

Европейский центральный банк (ЕЦБ), главный денежно-кредитный орган Европейского Союза, определяет электронные деньги как:

[A] Электронное хранилище денежной стоимости на техническом устройстве, которое может широко использоваться для осуществления платежей организациям, не являющимся эмитентом электронных денег.

Переход к электронной валюте не был монолитным; вместо этого путешествие включает в себя несколько форм электронных способов оплаты, таких как криптовалюты и виртуальные валюты. Последние поддерживаются государственными фиатными валютами, а первые — нет.

Кроме того, существуют менее известные формы оплаты, которые попадают в другую категорию. Например, Ven — валюта социальной сети, стоимость которой определяется корзиной финансовых инструментов, включая углеродные фьючерсы.

Во всех случаях цель состоит в том, чтобы разработать платежный сервис, удобный для пользователя и способный отправлять средства в реальном времени кому угодно в мире. Tipalti — одна из компаний, которая специализируется на этой форме глобальных продуктов электронных денег.

В более широком смысле цифровые валюты включают оборудование и программное обеспечение, необходимое для создания, хранения и передачи электронных платежей.

Преимущества и недостатки электронных денег

С созданием нового денежного ландшафта электронные деньги имеют ряд преимуществ, в том числе:

- Возможность перемещать деньги быстро, буквально со скоростью света.

- Лучшее ведение документации.

- Международные денежные переводы.

- Возможность перемещать крупные суммы денег без каких-либо физических нагрузок.

Но преимущества всегда имеют свои недостатки. К ним относятся:

- Киберпреступность и новые цифровые формы отмывания денег.

- Пользователи должны иметь минимальный уровень подготовки и знаний, особенно в отношении более сложных форм электронных переводов.

- Некоторые типы электронных денег, в первую очередь криптовалюты, тесно связаны с преступной деятельностью.

- И аппаратное, и программное обеспечение требуется для выполнения переводов электронных денег.

Криптовалюты: цифровой прорыв

Люди используют деньги, потому что они чувствуют себя в безопасности, зная, что какой-то центральный банк поддерживает валюту, которую они используют; таким образом, они считают, что их деньги имеют ценность, потому что правительство где-то в мире утверждает, что они имеют ценность. Криптовалюты перевернули эту модель из-за отсутствия центрального банка. Он полностью обходит правительство, по крайней мере, на время.

Криптовалюты перевернули эту модель из-за отсутствия центрального банка. Он полностью обходит правительство, по крайней мере, на время.

По данным CNBC, некоторые центральные банки рассматривают возможность разработки собственных криптовалют. Хотя Венесуэла пыталась создать свою собственную, ее нефтедобыча не достигла успеха. Если и когда произойдет эта революция, мы получим гибридные валюты.

На данный момент у нас есть традиционные криптовалюты, которые могут функционировать как электронное средство платежа; хотя это действительно зависит от страны. В Соединенном Королевстве, например, Управление финансового надзора (FCA) постановило, что криптовалюты, такие как Биткойн, являются «обменными токенами» и не подпадают под его регулирование.

Отсутствие регулирования представляет собой новую проблему, которая на самом деле довольно старая: отмывание денег. Чтобы снизить этот риск, биткойн-транзакции записываются в блокчейн, который является публичной книгой. Транзакции невозможно стереть, что помогает создать прозрачную форму регулирования.

Транзакции невозможно стереть, что помогает создать прозрачную форму регулирования.

Электронные денежные переводы

Движение денег — вот где действительно сияют электронные деньги. Золотые слитки и даже монеты и банкноты необходимо физически перемещать и хранить, и чем больше денег нужно перемещать, тем больше это бремя.Но электронные деньги предлагают совершенно другой вид платежных услуг, с возможностью перемещать любую сумму без фрахта.

Оплата может быть произведена несколькими способами:

- Дебетовые карты, карты предоплаты и кредитные карты позволяют быстро и просто расплачиваться в торговых точках. Чип-карты и другие виды смарт-карт делают эти электронные транзакции более безопасными.

- Виртуальные платформы, такие как PayPal, предоставляют способы перевода средств без использования банковского счета.Деньги можно отправлять физическим лицам, а не предприятиям, как в случае с кредитными картами и аналогичными платежными инструментами.

- Мобильные телефоны создали еще один способ отправки электронных денег. С помощью совместимого электронного устройства теперь можно отправлять мобильные платежи любому, у кого есть адрес электронной почты или номер мобильного телефона.

- Телефоны и карты с возможностью связи ближнего поля (NFC) предоставляют возможность совершать бесконтактные платежи за считанные секунды для максимального уровня безопасности, удобства и безопасности.

Учреждения, работающие с электронными деньгами

Финансовые учреждения, работающие с электронными деньгами, включают банки, которые обрабатывают транзакции, и небанковские компании, которые создают аппаратное и программное обеспечение, используемое для движения цифровых денег. Например, Ally Bank может обрабатывать электронный перевод средств, который происходит через приложение Zelle на мобильном телефоне.

Учреждения электронных денег также включают организации, как государственные, так и частные, которые создают криптовалюты. Иногда эти учреждения электронных денег остаются совершенно неизвестными.

Иногда эти учреждения электронных денег остаются совершенно неизвестными.

Кроме того, существуют цифровые кошельки, в которых хранятся различные типы электронных денег, проверяются учетные данные пользователя и выполняется множество других полезных функций для повседневного управления деньгами.

Электронные деньги — будущее

Лошадь и повозка не пережили появление автомобиля. Точно так же банкноты и монеты не переживут зарождение цифровых денег.Преимущества новой технологии намного перевешивают недостатки. Переход того стоит.

центральных банков: собственные цифровые валюты для глобальных платежей

«Резервы» — это деньги, которые коммерческие банки хранят на депозитах в центральных банках. Резервы составляют большую часть того, что известно как «денежная база» или «m0», деньги, непосредственно выпущенные центральными банками; остальное — банкноты и монеты — то, что мы называем «валютой». 2 Коммерческие банки используют банковские резервы для проведения внутренних и международных платежей. В некоторых странах банки должны иметь под рукой достаточные резервы для снятия определенной доли своих депозитов: в США этот «коэффициент резервирования» составляет до 10 процентов. 3 Но с появлением количественного смягчения (QE) в финансовой системе накопилось гораздо больше резервов, чем того хотят банки. Банки (коллективно) обязаны хранить все резервы, выпущенные центральным банком, и они не всегда могут найти им продуктивное применение. 4 Итак, центральные банки выплачивают проценты по резервам или, в некоторых случаях, взимают проценты.

В некоторых странах банки должны иметь под рукой достаточные резервы для снятия определенной доли своих депозитов: в США этот «коэффициент резервирования» составляет до 10 процентов. 3 Но с появлением количественного смягчения (QE) в финансовой системе накопилось гораздо больше резервов, чем того хотят банки. Банки (коллективно) обязаны хранить все резервы, выпущенные центральным банком, и они не всегда могут найти им продуктивное применение. 4 Итак, центральные банки выплачивают проценты по резервам или, в некоторых случаях, взимают проценты.

Это вызывает фундаментальный разрыв в денежной базе, поскольку, конечно, банкноты и монеты не приносят процентов. Что еще более важно, это открывает возможность центральным банкам выпускать цифровые валюты для глобальных платежей.

«Цифровая валюта» для глобальных платежей — более распространенное явление, чем на практике

Когда мы говорим о «цифровых валютах», мы обычно имеем в виду растущий диапазон альтернатив частного сектора национальным валютам, которые появляются как часть финтех-революции.

Криптовалюты, такие как Биткойн и Эфириум, представляют собой цифровые валюты, которые можно использовать для международных платежей. Мы не думаем о национальных валютах как о цифровой валюте.

И все же, как указывает Бен Бродбент из Банка Англии, центральные банки выпускают цифровые валюты — но банкам, а не всем. 5 Банковские резервы являются электронными и используются в качестве окончательного средства расчетов между банками. По сути, они представляют собой цифровую валюту банков.И они используются для глобальных платежей. Международный банковский перевод в долларах между банком в США и банком в Индии производится через Fedwire с использованием электронных банковских резервов, хранящихся в Федеральной резервной системе.

Кроме того, цифровую валюту выпускают не только центральные банки, но и коммерческие банки. Любой, у кого есть депозитный счет, фактически использует цифровую валюту, выпущенную этим банком, которую банк гарантирует обмену по номинальной стоимости на цифровую валюту центрального банка или ее эквивалент в банкнотах и монетах. Это гарантирует, что доллар на банковском счете будет стоить столько же, сколько долларовая купюра. Гарантия банка подкреплена государственным страхованием вкладов в пределах лимита, который в США в настоящее время составляет 250 000 долларов. 6 Кроме того, правительство обычно не гарантирует конвертируемость денег центрального банка, будь то цифровые или банкноты и монеты, хотя, как мы видели в 2008 году, правительства могут временно гарантировать конвертируемость намного выше этого лимита, чтобы предотвратить системный крах.

Это гарантирует, что доллар на банковском счете будет стоить столько же, сколько долларовая купюра. Гарантия банка подкреплена государственным страхованием вкладов в пределах лимита, который в США в настоящее время составляет 250 000 долларов. 6 Кроме того, правительство обычно не гарантирует конвертируемость денег центрального банка, будь то цифровые или банкноты и монеты, хотя, как мы видели в 2008 году, правительства могут временно гарантировать конвертируемость намного выше этого лимита, чтобы предотвратить системный крах.

Большая часть денег в обращении — это цифровая валюта, выпущенная коммерческими банками, 7 , как и подавляющее большинство денег, выпущенных центральными банками.Помимо транзакций с купюрами, монетами и бумажными чеками, все глобальные платежи теперь производятся с использованием цифровой валюты. Валюта может быть комбинацией цифровых денег коммерческого банка и центрального банка или может быть альтернативной цифровой валютой, такой как биткойн.

Цифровая валюта универсального центрального банка для международных платежей

Но центральные банки думают пойти дальше. Они обнаружили, что, управляя процентной ставкой, которую они выплачивают по резервам, они могут контролировать общий уровень процентных ставок в экономике. 8 Чем шире используются такие процентные деньги центрального банка, тем более эффективной должна быть денежно-кредитная политика. Таким образом, может возникнуть необходимость сделать цифровую валюту центрального банка доступной для небанковских организаций.

Федеральная резервная система уже экспериментирует с этим. В рамках своей стратегии постепенного повышения процентных ставок он ввел так называемое «обратное РЕПО овернайт» (ON RRP), которое позволяет некоторым небанковским финансовым корпорациям размещать деньги на ночь в центральном банке почти так же, как банк делает.Деньги, депонированные в центральном банке, неявно обмениваются один на один на вновь созданные резервы: деньги коммерческого банка, которые заменяют эти резервы, уничтожаются. Поэтому, когда деньги снимаются на следующий день, они фактически становятся деньгами центрального банка. 9

Поэтому, когда деньги снимаются на следующий день, они фактически становятся деньгами центрального банка. 9

До сих пор Федеральная резервная система сопротивлялась распространению операций ON RRP на нефинансовые корпорации или домашние хозяйства. 10 Но теоретически нет причин, по которым они также не должны иметь возможность размещать деньги в центральном банке.Ряд аналитических центров 11 и экономистов 12 серьезно предложили, чтобы центральные банки предлагали всем предприятиям и домашним хозяйствам депозитные счета с платежными системами. Это эффективно расширит «резервы» — цифровые деньги, выпущенные центральными банками, — на всех. Цифровые деньги, создаваемые коммерческими банками, уйдут в прошлое. Центральные банки взяли бы под свой контроль как создание денег, так и выплаты. 13

The U.Южнокорейский доллар — это наиболее широко используемая валюта для международных расчетов, ближайшая к универсальной валюте. Таким образом, если Федеральная резервная система решит выпустить цифровую валюту напрямую для предприятий и домашних хозяйств, предоставив им прямой доступ к центральному банку для внутренних и международных электронных переводов, она станет ведущим в мире эмитентом цифровой валюты для глобальных платежей. Это избавит от необходимости отправлять международные электронные переводы через коммерческие банки.

Таким образом, если Федеральная резервная система решит выпустить цифровую валюту напрямую для предприятий и домашних хозяйств, предоставив им прямой доступ к центральному банку для внутренних и международных электронных переводов, она станет ведущим в мире эмитентом цифровой валюты для глобальных платежей. Это избавит от необходимости отправлять международные электронные переводы через коммерческие банки.

Более того, если бы все центральные банки выпускали цифровую валюту непосредственно для населения и бизнеса, основные центральные банки также могли бы посредничать в глобальных платежах в нескольких валютах без необходимости в банках-корреспондентах.Такая сеть центральных банков уже в некоторой степени существует, поскольку конвертацию валюты между мировыми резервными валютами уже можно беспрепятственно производить с использованием линий валютных свопов, установленных в 2008 году, чтобы гарантировать, что ведущие мировые центральные банки могут предоставлять неограниченную долларовую ликвидность своей стране. коммерческие банки в условиях финансового кризиса. 14 Эти линии обмена стали постоянными в 2013 году.

коммерческие банки в условиях финансового кризиса. 14 Эти линии обмена стали постоянными в 2013 году.

Одним из способов появления новой глобальной платежной сети центрального банка с использованием цифровых валют является предоставление банками возможности предприятиям и домашним хозяйствам доступа к существующим системам валовых расчетов в реальном времени (RTGS) центрального банка, таким как Fedwire.В качестве альтернативы они могут создавать новые, быстрые, безопасные и прозрачные объекты, используя блокчейн или другую технологию распределенного реестра. Банк Англии, 15 Федеральный резерв, 16 Европейский центральный банк 17 и Народный банк Китая 18 все серьезно рассматривают блокчейн как глобальный платежный механизм.

Цифровая валюта Центрального банка представляет дилемму торгового финансирования

Глобальная платежная сеть, полностью состоящая из центральных банков, заключается в том, что торговое финансирование — а также внутреннее финансирование, такое как овердрафты — подвергнет центральные банки кредитному риску. Это одно из основных препятствий на пути к прекращению ответственности коммерческих банков за создание денег и международные платежи. Поскольку налогоплательщики в конечном итоге поддерживают центральные банки, налогоплательщики могут в конечном итоге понести убытки от невозврата кредитов. 19

Это одно из основных препятствий на пути к прекращению ответственности коммерческих банков за создание денег и международные платежи. Поскольку налогоплательщики в конечном итоге поддерживают центральные банки, налогоплательщики могут в конечном итоге понести убытки от невозврата кредитов. 19

Новая международная платежная сеть, основанная на цифровых валютах центрального банка, может работать полностью на основе предварительного финансирования, как это делают сейчас сети криптовалюты. Это гарантировало бы невозможность проведения платежей, но потенциально могло бы создать большую потребность в торговом финансировании и краткосрочных кредитах.Отсутствие надежных посредников означает, что средства для платежей B2B, возможно, придется привязать к счетам условного депонирования для обеспечения завершения транзакций. 20 Таким образом, поскольку банки перестали быть поставщиками платежных услуг, они могли приобрести более широкую роль в качестве поставщиков кредитов и хранителей ответственного кредитования.:no_upscale()/imgs/2019/10/10/06/3602750/dfdbae490159ede8e727f47c1e4b95c5d0284463.jpeg)

Криптовалюты | Исследование цифровых валют в мире и США

Что такое цифровая валюта?

Существует много споров об основах работы национальных цифровых валют, а также о преимуществах, которые они могут дать в качестве способа оплаты.Эксперты отмечают, что даже сегодня валюта существует в основном в цифровой форме, поскольку она выпускается, ссужается и используется в платежах центральными и частными банками. 1 Ключевое отличие состоит в том, что национальная цифровая валюта не имеет материальной денежной формы, такой как банкноты или монеты, хотя ее можно конвертировать в физическую валюту и наоборот. 2

В статье, опубликованной в 2017 году аналитическим центром Института Гувера, экономисты обсудили два возможных варианта работы национальной цифровой валюты.Один из подходов, который они считали аналогичным физическим наличным деньгам, заключался бы в том, чтобы центральный банк выпускал валюту в виде цифровых токенов, которые затем распространялись бы в качестве способа оплаты среди предприятий и частных лиц и лишь в редких случаях могли бы повторно депонироваться обратно в центральный банк. Этот подход будет использовать блокчейн для проверки и отслеживания транзакций. 3

Этот подход будет использовать блокчейн для проверки и отслеживания транзакций. 3

В другом подходе, аналогичном дебетовым картам, юридические и физические лица будут иметь счета непосредственно в центральном банке или в контролируемых финансовых учреждениях.Методом платежа будет дебетование центральным банком счета плательщика и кредитование счета получателя. 4 Это отличается от нынешней системы, которая действует в таких странах, как США и Великобритания, в которых центральный банк имеет счета для других финансовых учреждений, но не для физических лиц. 5,6,7

Как поясняет Банк Англии: «В настоящий момент мы открываем электронные счета банкам и ключевым финансовым учреждениям, но население может хранить деньги центральных банков только в физической форме — в виде банкнот.Если бы центральный банк выпускал цифровую валюту, каждый, включая предприятия, домашние хозяйства и финансовые учреждения, кроме банков, мог хранить стоимость и производить платежи электронными деньгами центрального банка в дополнение к возможности платить наличными. Хотя это может показаться небольшим изменением, оно может иметь самые разные последствия для денежно-кредитной политики и финансовой стабильности ». 8

Хотя это может показаться небольшим изменением, оно может иметь самые разные последствия для денежно-кредитной политики и финансовой стабильности ». 8

Почему суверенные цифровые валюты?

Эксперты говорят, что

стран рассматривают возможность выпуска собственных цифровых валют по нескольким причинам.Один из них — противодействовать появлению новых криптовалют — способов оплаты, находящихся вне контроля страны, таких как биткойн. 9,10,11 Некоторые страны, изучающие национальные цифровые валюты, включая Китай, одновременно ограничили создание и торговлю другими криптовалютами. 12,13

Национальные цифровые валюты могут иметь широкий спектр преимуществ и последствий. Эксперты говорят, что если бы национальная цифровая валюта была выпущена центральным банком и могла быть обменена на бумажные деньги, ее стоимость как метода оплаты была бы более стабильной, чем криптовалюты, такие как биткойн. 14 Некоторые предполагают, что введение цифровой валюты поможет ускорить переход к безналичному обществу; это снизит затраты и повысит производительность, поскольку предприятиям и частным лицам не придется управлять наличными деньгами или оплачивать сборы, такие как комиссии за банкомат. 15 Кроме того, некоторые эксперты предполагают, что, если центральные банки будут открывать счета напрямую физическим лицам и акционерам, этот шаг может снизить потребность в розничных банках. 16,17

15 Кроме того, некоторые эксперты предполагают, что, если центральные банки будут открывать счета напрямую физическим лицам и акционерам, этот шаг может снизить потребность в розничных банках. 16,17

Эксперты также говорят, что национальная цифровая валюта может помочь в борьбе с уклонением от уплаты налогов и незаконной экономической деятельностью. 18 Замена наличных денег цифровыми деньгами также может упростить для центральных банков снижение процентных ставок ниже нуля, когда это необходимо, потому что, по словам одного эксперта, «у инвесторов не будет денег для бегства». 19 В развивающихся странах цифровые валюты могут расширить доступ к финансовым услугам, сделав цифровые платежные методы доступными для гораздо большего числа людей. 20

Цифровые валюты как способы оплаты

Лишь горстка малых экономик решила создать национальные цифровые валюты, и по крайней мере одна из них даже оспаривает сообщения о том, что она сделала это. Эквадор, который иногда называют одной из первых стран, установивших цифровую валюту, 21,22 говорит, что на самом деле он построил новую платежную систему, а не цифровую валюту. 23 Страна, которая использует доллар США в качестве национальной валюты, впервые предложила новую централизованную систему в 2014 году; пользователи могут обменивать физические доллары на цифровые деньги, которые хранятся в электронном кошельке на мобильном телефоне. В некоторых отчетах высказывались предположения, что эта инициатива может позволить стране снизить зависимость от США.С. доллар. 24

Эквадор, который иногда называют одной из первых стран, установивших цифровую валюту, 21,22 говорит, что на самом деле он построил новую платежную систему, а не цифровую валюту. 23 Страна, которая использует доллар США в качестве национальной валюты, впервые предложила новую централизованную систему в 2014 году; пользователи могут обменивать физические доллары на цифровые деньги, которые хранятся в электронном кошельке на мобильном телефоне. В некоторых отчетах высказывались предположения, что эта инициатива может позволить стране снизить зависимость от США.С. доллар. 24

Эстония планирует ввести криптовалюту с рабочим названием «estcoin», говорится в сообщении в блоге главы продвинутой цифровой инициативы страны по «электронному резидентству». Однако эсткойн не может стать официальной национальной цифровой валютой, поскольку Эстония является частью ЕС и использует евро в качестве своей валюты, говорится в сообщении в блоге. Вместо этого страна рассматривает несколько вариантов эсткойнов, которые могут использоваться для проверки личности в транзакциях на основе блокчейна или в качестве способа оплаты, который можно обменять на евро. 25

25

Крупные экономики исследуют национальные цифровые валюты

Старшие должностные лица центральных банков во многих крупнейших экономиках мира заявили, что изучают национальные цифровые валюты, хотя большинство из них также указали, что у них нет твердого плана или сроков для внедрения такого метода оплаты. В их число входят США, как указали несколько чиновников Федеральной резервной системы в 2017 году. «На самом деле очень преждевременно говорить о Федеральной резервной системе, предлагающей цифровые валюты, но мы думаем об этом», — сказал президент Федеральной резервной системы Нью-Йорка Уильям Дадли. в Wall Street Journal. 26 Другие официальные лица высказали мнение о необходимости осторожного подхода, отметив такие опасения, как возможность кибератак. 27

Центральный банк Китая исследует цифровую валюту и даже разработал и протестировал прототип, согласно сообщениям. 28,29 Китай является мировым лидером по объему мобильных платежей, и цифровая валюта может дать правительству Китая больший контроль над миллиардами цифровых транзакций при одновременном сокращении транзакционных издержек. По мнению экспертов, это может повысить доступность финансовых услуг и снизить коррупцию. 30 «Виртуальную валюту легче отследить, что позволяет центральному банку отслеживать ее скорость и местонахождение денег и соответственно улучшать свою денежно-кредитную политику», — говорится в официальном исследовании валюты в центральном банке. 31

По мнению экспертов, это может повысить доступность финансовых услуг и снизить коррупцию. 30 «Виртуальную валюту легче отследить, что позволяет центральному банку отслеживать ее скорость и местонахождение денег и соответственно улучшать свою денежно-кредитную политику», — говорится в официальном исследовании валюты в центральном банке. 31

Банк Англии изучает возможность запуска собственной цифровой валюты с 2015 года, но заявляет, что в настоящее время не планирует этого делать. 32,33 В одном из отчетов говорится, что это, по крайней мере частично, связано с опасениями по поводу воздействия на традиционные банки и финансовую систему в целом. Банк опасался, что потребители предпочтут иметь счет в центральном банке, а не в розничном банке, и беспокоился о потенциальных финансовых потрясениях. 34

В Японии консорциум банков планирует запустить цифровую валюту к Олимпиаде в Токио в 2020 году при поддержке центрального банка страны, сообщает Financial Times. 35 Сообщается, что одной из целей проекта является реагирование на конкуренцию со стороны основных сервисов мобильных платежей со стороны китайских и американских компаний. Так называемая «J-Coin» будет конвертирована с японской иеной на основе один к одному. В обмен на бесплатное предоставление услуг банкам было бы полезно собрать больше данных о структуре потребительских расходов, сообщает Financial Times. 36

35 Сообщается, что одной из целей проекта является реагирование на конкуренцию со стороны основных сервисов мобильных платежей со стороны китайских и американских компаний. Так называемая «J-Coin» будет конвертирована с японской иеной на основе один к одному. В обмен на бесплатное предоставление услуг банкам было бы полезно собрать больше данных о структуре потребительских расходов, сообщает Financial Times. 36

Другие страны, изучающие возможность введения национальной цифровой валюты, включают Канаду, Австралию, Швецию, Израиль и Россию. 37,38,39,40,41

возможных экономических последствий цифровых денег

возможных экономических последствий цифровых денег

СОБИРАЕТСЯ

Общество истории информационных технологий (ITHS) — это всемирная группа, состоящая из более чем 500 членов, работающих вместе, чтобы помочь и продвигать документацию, сохранение, каталогизацию и исследование истории информационных технологий (ИТ). Мы предлагаем место, где отдельные лица, академики, корпоративные архивисты, кураторы государственных учреждений и любители могут собирать и обмениваться информацией и ресурсами.Этот каталог сайтов, посвященных истории ИТ, является единственным в своем роде и представляет собой ценный ресурс как для историков ИТ, так и для архивистов.

Мы предлагаем место, где отдельные лица, академики, корпоративные архивисты, кураторы государственных учреждений и любители могут собирать и обмениваться информацией и ресурсами.Этот каталог сайтов, посвященных истории ИТ, является единственным в своем роде и представляет собой ценный ресурс как для историков ИТ, так и для архивистов.

ТАЙМЕРЫ

Тацуо Танака

Центр глобальных коммуникаций

Международный университет Японии

6-15-21, Роппонги, Минато-ку, Токио 160, Япония

Тел .: +81 3 5411 6677

Факс: +81 5412 7111

Текущий адрес:

Центр экономики и бизнеса Японии

521 Юрис Холл

Колумбийский университет

Нью-Йорк, Нью-Йорк 10027, США

Тел .: +1212854 3976

Факс: +1212678 6958

Реферат

В этой статье рассматриваются возможные последствия цифровых денег от

обсуждается точка зрения экономики и возможный сценарий

на будущее есть прогноз.

Цифровые деньги принесут нам как пользу, так и проблемы. Один крупный

преимуществом цифровых денег является их повышенная эффективность, которая

открывать новые возможности для бизнеса, особенно для малого бизнеса.

С другой стороны, это принесет нам четыре проблемы: налогообложение и

отмывание денег, нестабильность обменного курса, нарушения

денежной массы и возможности финансового кризиса.

Однако есть один важный атрибут цифровых денег:

затмевает эти преимущества и проблемы.Это транснациональность

цифровых денег — способность цифровых денег свободно перемещаться

через национальные границы. Выпустить его может каждый банк, и каждый

во всем мире могут его использовать. Эта транснациональность является причиной

как для преимуществ, так и для проблем и может иметь серьезные последствия

на международном уровне. С экономической точки зрения наиболее важным

Характерной чертой цифровых денег является их транснациональность. Если цифровой

наличные деньги в обращении только в пределах традиционной национальной границы и

находился под контролем центрального денежно-кредитного органа,

не будет никаких экономических последствий, которые стоило бы проанализировать. В

В

в этом случае электронные деньги были бы не более чем удобным

способ транзакции, например кредитная карта.

Однако цифровые деньги — это нечто большее. Его транснациональность

потенциально может вызвать конфликт между киберпространством и национальными государствами.

Если цифровые деньги успешно распространятся в 21 веке, его

история может быть записана как запись его битвы с национальными государствами.

1. Введение

Каковы экономические последствия цифровых денег? Каковы его

последствия с точки зрения экономики? За последние годы,

в киберпространстве появилось несколько предложений об электронных деньгах,

и некоторые из них уже начали свои услуги.Но экономический

Последствия этих усилий еще не изучены.

Некоторые люди подчеркивают, что важное экономическое последствие электронной

наличные деньги — это бесплатная эмиссия частной валюты коммерческими банками

или другие некоммерческие организации, как сказал Хайек в своей знаменитой книге Денационализация

денег (Хайек, 1978; Мантонис, 1995; Wall Street Journal,

23 ноября 1995 г. ). Однако если мы посмотрим на историю денег, мы

). Однако если мы посмотрим на историю денег, мы

понимаете, что сделать частную валюту — непростая задача

заслуживает доверия в глазах общественности.Насколько существует конкуренция

среди банков частные банки часто заканчиваются банкротством, а

доверие к частной валюте пострадает из-за

результат.

В этой статье я обсуждаю еще одно последствие цифровых денег.

Мои основные выводы таковы. Самая важная характеристика

цифровой наличности — ее транснациональность; цифровые деньги не имеют национального

границы — то есть он не контролируется ни одним центральным банком, ни

национальное государство. Если цифровая наличность циркулирует только в традиционных

государственная граница и контролировалась центральным денежным органом,

не будет никаких экономических последствий, потому что в этом случае

электронные деньги были бы не более чем удобной транзакцией

такой способ, как кредитная карта или карта предоплаты.Но на самом деле

цифровые деньги не имеют национальных границ — факт, который принесет обоим

новые выгоды и новые проблемы для экономики в целом. Главный

Главный

Благо будет беспрецедентная эффективность международных расчетов.

Проблема будет в том, что транснациональность цифровых денег будет

имеют тенденцию к увеличению нестабильности денежной системы. Эта

проблема может вызвать конфликт между цифровыми деньгами

провайдеры / пользователи и центральные банки национальных государств. Если цифровой

наличные деньги успешно распространяются в 21 веке, их история может

быть записанным как запись его битвы с национальными государствами.

В разделе 2 я даю краткий обзор электронного платежа.

система. В разделе 3 я обсуждаю последствия использования цифровых денег из

с точки зрения монетарной экономики. В разделе 4 я обсуждаю

транснациональность цифровых денег и настоящее возможное будущее

сценарий в иллюстративных целях, и в разделе 5 я заявляю

мои выводы.

2. Обзор системы электронных платежей [1]

Есть более десятка предложений по системам электронных платежей.

в интернете.Чтобы кратко рассмотреть эти предложения, давайте начнем

с проблемами, с которыми мы сталкиваемся при оплате счета, отправляя

номер кредитной карты через Интернет. Мы можем указать на

Мы можем указать на

следующие четыре проблемы, связанные с оплатой кредитной картой

через Интернет по сравнению с оплатой наличными в реальном

Мир:

- Безопасность. Номера кредитных карт могут прослушиваться другими людьми, потому что

Интернет — открытая система. В реальном мире мы можем избежать

мошенничество с использованием карт только в проверенных или знакомых магазинах.В

киберпространство, однако, мы не можем избежать возможности падения

жертва прослушивания, когда мы отправляем номера карт через Интернет. - Комиссии. При оплате кредитной картой обычно взимается небольшая комиссия. Несмотря на то что

эта стоимость невысока, это может привести к большим накладным расходам, когда оплата

сам по себе очень маленький, скажем 50 центов. В результате кредитные карты

нельзя использовать для очень мелких платежей, в то время как наличные платежи могут

можно использовать даже за 1 цент. - Одноранговые платежи. Кредитные карты можно использовать только в авторизованных

магазины. Неавторизованные малые предприятия или частные лица не могут получать

Неавторизованные малые предприятия или частные лица не могут получать

деньги через кредитную карту. Другими словами, кредитные карты не могут

использоваться для одноранговых платежей, в то время как для этого можно использовать наличные,

конечно. - Отсутствие отслеживания. Квитанции о платежах по кредитной карте оставляют записи

расходов пользователя компаниям, выпускающим кредитные карты, поэтому кредитная карта

компании знают, какие товары и услуги купили и где пользователи

когда их купили. Другими словами, расходы пользователя на

кредитную карту можно отследить, а платежи наличными не отследить.

Предлагаемые электронные платежные системы пытаются более или менее справиться с

с этими проблемами. По мере того, как эти

системы справляются с этими проблемами, я делю их на три

категории: на основе кредитной карты, типа чека и типа наличных денег

системы.

Системы кредитных карт

Чтобы избежать риска постукивания,

Первый виртуальный холдинг запустил платежную систему, в которой пользователи отправляют

только их пароли вместо номеров кредитных карт, когда

покупка предмета (рис. 1 (i)).В этой системе пользователь регистрирует

1 (i)).В этой системе пользователь регистрирует

заранее с First Virtual Holding пароль и кредит

номер карты. При покупке товаров или услуг в магазине на

Интернет, пользователь отправляет в магазин только пароль. После

покупая, пользователь получает электронное письмо с подтверждением, спрашивающее,

покупка действительна. Когда пользователь отвечает на это да

mail, счет списывается со счета кредитной карты. Потому что

эта система проста и понятна, особенно для

люди, не являющиеся компьютерными экспертами, он уже распространился

в некоторой степени.Помимо First Virtual, Visa и MasterCard также

планирование аналогичной платежной системы на основе кредитной карты с использованием шифрования

технология вместо паролей.

Но эти системы на основе кредитных карт решают только проблему безопасности.

Как показано на Рисунке 1 (i), эти системы обрабатывают только коммуникационные

между пользователем и магазином в киберпространстве. Перевод

денег остается сделать с помощью обычной транзакции по кредитной карте

система. Таким образом, также необходима комиссия, и одноранговая транзакция

Таким образом, также необходима комиссия, и одноранговая транзакция

невозможно.Отсутствие отслеживания не гарантируется.

Контрольные системы

Обычная система проверки ближе

наличными, чем оплата кредитной картой, потому что с проверкой,

сборы почти нулевые, за исключением стоимости штампа и

возможны одноранговые транзакции. В итоге несколько предложений

появились, чтобы изобрести чеки в Интернете, которые можно было бы передавать

между физическими лицами (Cybercash, NetCheck и т. д.). Как показано на рисунке 1 (ii)

показывает, что в этой системе пользователь открывает счет в банке на

Интернет и выдает электронный чек на счет.В

получатель этого чека отправляет его в банк для подтверждения и обналичивания

Это. Безопасность гарантируется как технологией шифрования, так и

процесс подтверждения банком с эмитентом чека.

Эта система делает возможными одноранговые платежи и может

в некоторой степени снизить комиссию. Но неотслеживаемость все еще не реализована

потому что банк может узнать, что и где покупает пользователь.

Кассовые системы

Последний и наверное самый сложный

проблема в отсутствии отслеживания.Отсутствие отслеживания — важная характеристика

наличными. Отсутствие отслеживания сохраняет транзакцию анонимной и предотвращает

доминирование Большого Брата (Чаум, 1987). Чтобы добиться невозможности отслеживания

в Интернете должна быть полностью использована технология шифрования

потому что неотслеживаемые деньги можно было легко скопировать и потратить

дважды (двойные траты). Дэвид Чаум (1989, 1992) и Окамото

и Ohta (1991) предложили систему электронных платежей, которую невозможно отследить.

с использованием передовых технологий шифрования.

Механизм в этой системе аналогичен электронному чеку,

но это не позволяет банкам знать, кто что купил (рис. 1 (iii)).Сначала пользователь открывает счет в банке в Интернете. потом

пользователь просит банк выдать определенную сумму цифровой наличности.

Банк выдает такую сумму цифровых денег с использованием технологии шифрования.

и списывает эту сумму со счета пользователя.

Содержание цифровых денег — это комбинация двух огромных целых чисел.

которые имеют особое математическое отношение. Нет другого человека, кроме

банк может производить данные с таким же отношением, потому что

расчет займет почти бесконечное количество времени

если неизвестен секретный ключ, который знает только банк.Выпуск цифровых денег означает, что банк рассчитывает эти два

огромные целые числа и отправляет их пользователю.

Чтобы оплатить счет цифровыми деньгами, пользователь отправляет эти данные в

получатель. Получатель отправляет эти данные в банк для подтверждения

Это. Если банк подтверждает это, банк кредитует банк получателя.

счет на эту сумму или выдает получателю другой цифровой

наличными в той же сумме. Обратите внимание, что банк может подтвердить только то, что

эти данные (электронные деньги) обязательно выдаются банком и

эти данные не расходуются дважды.Банк не может знать, кто использовал

цифровые деньги, если пользователи не используют их дважды.

Эта платежная система заслуживает названия «наличные в Интернете».

потому что с точки зрения безопасности он почти равен денежному платежу,

комиссия, одноранговые платежи и отсутствие отслеживания. Так что я сосредоточусь

на эту наличность типа «цифровая наличность» в дальнейшем. Это

причина, по которой я использую термин «цифровые деньги» в этой статье

а не более широкий термин, такой как «электронные деньги».

3. Последствия