Инвестирование средств пенсионных накоплений

- Могу ли я сейчас выбрать формировать накопительную пенсию или обойтись без нее?

Нет, не можете. Всех граждан уже разделили на две категории:

— у одних продолжит формироваться накопительная пенсия за счет уплаты работодателем страховых взносов на финансирование накопительной пенсии, после отмены моратория на их уплату. К ним относятся застрахованные лица, которые хоть раз выбирали способ управления пенсионными накоплениями, т.е. не являющиеся «молчунами»,

— у других формирование накопительной пенсии за счет уплаты работодателем страховых взносов прекращено. К ним относятся те, кто ни разу не выбирал способ управления, т.е. так называемые «молчуны» и те граждане, которые сознательно отказались от дальнейшего формирования накопительной пенсии, подав в Пенсионный фонд заявление об отказе от формирования накопительной пенсии.

- А если моя трудовая деятельность только началась с 1 января 2014 года?

Только для этой категории граждан законом предусмотрена возможность в течение 5 лет с момента первого начисления выбирать, на финансирование какой пенсии направить 6% тарифа страховых взносов работодателя. До принятия ими решения все страховые взносы будут перечисляться на формирование страховой пенсии. Если гражданин по истечении пятилетнего периода с момента первого начисления страховых взносов не достиг возраста 23 лет, указанный период продлевается до 31 декабря года, в котором гражданин достигнет возраста 23 лет.

До принятия ими решения все страховые взносы будут перечисляться на формирование страховой пенсии. Если гражданин по истечении пятилетнего периода с момента первого начисления страховых взносов не достиг возраста 23 лет, указанный период продлевается до 31 декабря года, в котором гражданин достигнет возраста 23 лет.

- Что можно сделать с накопительной пенсией в 2017 году?

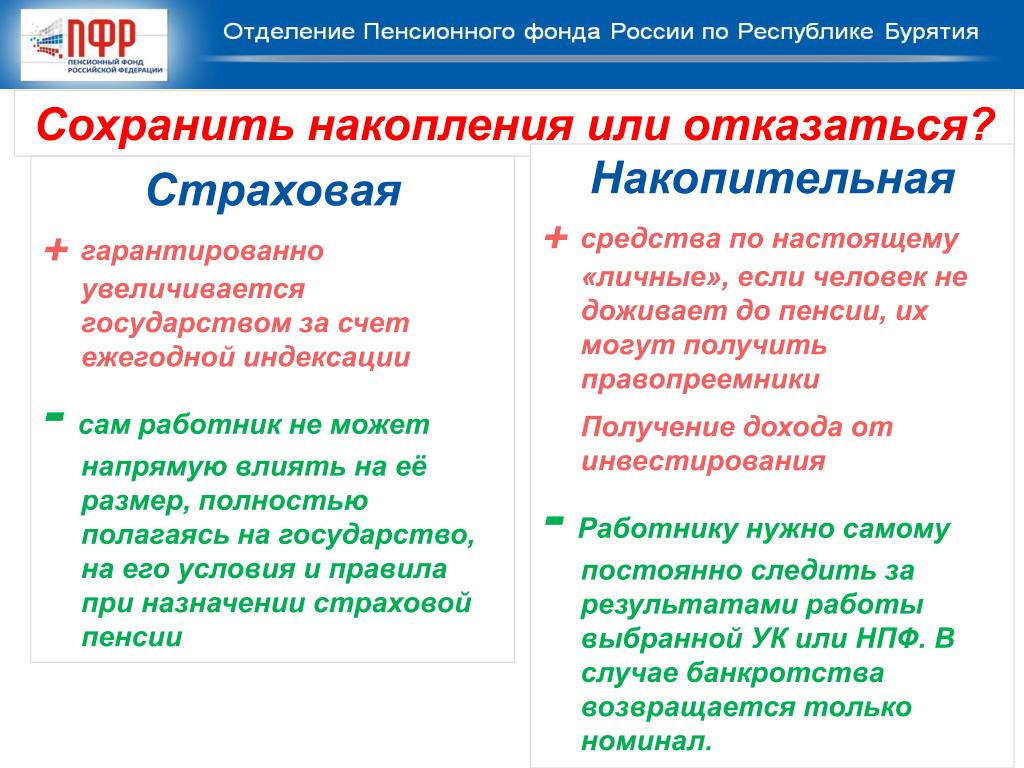

Накопительная пенсия не индексируется, а увеличивается только за счет дохода от инвестирования, полученного выбранным вами страховщиком.

От правильно сделанного Вами выбора зависит размер вашей будущей накопительной пенсии. Чем выше доход от инвестирования, тем выше размер пенсии, поэтому каждый человек может распоряжаться своими пенсионными накоплениями.

Основная цель распоряжения пенсионными накоплениями – грамотное инвестирование средств с целью получения максимального дохода до момента выхода на пенсию.

- Кто такие страховщики?

Страховщик – это или Пенсионный фонд России (ПФР), или выбранный гражданином негосударственный пенсионный фонд (НПФ), то есть та организация, которая инвестирует пенсионные накопления гражданина и будет выплачивать их, когда он выйдет на пенсию.

Действующим законодательством для застрахованных лиц предусмотрена возможность выбора способа формирования накопительной пенсии.

В случае, если Вас не устраивает ранее выбранный страховщик, то Вы имеете право в любой момент его изменить, путем подачи заявления в ПФР.

- Узнал, что мои пенсионные накопления перевели в НПФ, хотя заявления я не подавал, что делать?

В этом случае, Вам необходимо:

— направить претензию в НПФ, в который Вас перевели без вашего ведома, с требованием предоставить Вам надлежащим образом заверенные копии заявления и договора, поданных от вашего имени;

— обратиться в суд с исковым заявлением о признании договора недействительным или заключенным ненадлежащими сторонами. Только в этом случае, возврат средств предыдущему страховщику будет произведен НПФ не позднее 30 дней со дня получения соответствующего решения суда и Вы не потеряете доход от инвестирования средств у последнего страховщика.

- Хочу поменять страховщика, могу ли я понести какие-либо потери при переходе? Как этого избежать?

Действительно, досрочный переход может повлечь потерю инвестиционного дохода, а при отрицательном результате инвестирования – уменьшение средств пенсионных накоплений (исключение составляют застрахованные лица, подавшие заявление о досрочном переходе в год пятилетней фиксации средств пенсионных накоплений текущим страховщиком).

Для того, чтобы избежать потерь при переходе размещаем Памятку застрахованному лицу об особенностях расчета средств пенсионных накоплений, подлежащих передаче текущим страховщиком новому страховщику по заявлениям о переходе и досрочном переходе, поданным в 2017 году

Памятка

застрахованному лицу об особенностях расчета средств пенсионных накоплений,

подлежащих передаче текущим страховщиком новому страховщику

по заявлениям о переходе и досрочном переходе, поданным в 2017 году

- Почему ПФР не уведомил меня о том, что меня не перевели в НПФ?

ПФР может уведомить застрахованное лицо об отказе в переводе средств с указанием причин отказа только при наличии заявки о предоставлении уведомления об отказе, а также электронного адреса для его направления, следующими способами:

— при личном обращении застрахованного лица в территориальный орган ПФР;

— путем направления застрахованному лицу уведомления в форме электронного документа с использованием информационно-телекоммуникационных сетей, доступ к которым не ограничен определенным кругом лиц, включая единый портал государственных и муниципальных услуг.

- Где можно получить информацию о доходности управляющих компаний и негосударственных пенсионных фондов?

Информацию о доходности, которую обеспечивают управляющие компании, можно ежеквартально получать в любом территориальном органе ПФР или на сайте ПФР.

Что касается, негосударственных пенсионных фондов, то они, по закону, не обязаны предоставлять в ПФР такие отчеты.

- Куда будут инвестированы мои накопления, если я выберу, к примеру, государственный Пенсионный фонд?

ПФР самостоятельно не занимается инвестированием средств пенсионных накоплений. Поэтому вам нужно будет выбрать либо частную управляющую компанию, отобранную по результатам конкурса, либо государственную управляющую компанию – на сегодняшний день это Внешэкономбанк.

- Чем частные управляющие компании отличаются от государственной?

Частные управляющие компании предоставляют более широкий перечень активов, в которых могут быть размещены пенсионные накопления. А Внешэкономбанк (государственная управляющая компания) инвестирует средства в основном в государственные ценные бумаги, что является менее доходным, но зато и менее рискованным видом управления.

А Внешэкономбанк (государственная управляющая компания) инвестирует средства в основном в государственные ценные бумаги, что является менее доходным, но зато и менее рискованным видом управления.

11.А если я захочу поместить деньги в негосударственный пенсионный фонд, каким образом они будут «работать»?

В этом случае в негосударственный пенсионный фонд передаются не только ваши пенсионные накопления, но и обязательства по выплате накопительной пенсии при наступлении страхового случая. Иными словами, страховую пенсию будет назначать и выплачивать ПФР, а накопительную – негосударственный пенсионный фонд. Особо отмечу, что в этом случае государство не несет ответственности за выплату накопительной пенсии.

Куда переводить накопительную часть пенсии и зачем? — вопросы от читателей Т—Ж

Пенсионная реформа заставила задуматься о том, как накопить на пенсию. Узнала, что кроме НПФ можно перевести накопительную пенсию в частную управляющую компанию. Частично об этом уже написано в одной вашей старой статье, изменилось ли что-нибудь за прошедшие три года?

Узнала, что кроме НПФ можно перевести накопительную пенсию в частную управляющую компанию. Частично об этом уже написано в одной вашей старой статье, изменилось ли что-нибудь за прошедшие три года?

Также возник ряд вопросов:

- Можно вывести сейчас деньги из ПФР или уже поздно? Куда лучше вложиться, если не хочешь оставлять деньги в ПФР: в НПФ или в УК? Как выбрать надежную и доходную компанию для перевода пенсии и на какие показатели обращать внимание? Как выбрать подходящую инвестиционную стратегию УК и ПИФ для вложений?

- Какие риски несет перевод пенсии? Кто кроме АСВ гарантирует сохранность денег в случае банкротства НПФ или УК? Где хранятся сами накопления?

- Какие налоговые льготы и вычеты предусмотрены для тех, кто решил перевести пенсию? Можно ли получить вычет, если работодатель будет переводить пенсию в НПФ или УК?

- Какова процедура перевода? Какие бланки и заявления нужно заполнять и куда относить?

Спасибо.

Алина

Да, за последние три года система обязательного пенсионного страхования постоянно менялась, и сейчас правительство готовит очередные изменения. Но перевести свою накопительную пенсию в НПФ или УК все еще можно.

Но перевести свою накопительную пенсию в НПФ или УК все еще можно.

Алексей Кашников

работал агентом НПФ

Профиль автора

Сначала разберитесь, что с вашей накопительной пенсией

Отчисления на накопительную часть существовали не всегда и не для всех. Если вы родились раньше 1966 года, у вас либо вообще нет пенсионных накоплений, либо они небольшие, потому что формировались с 2002 по 2004 год.

Если вы начали официально работать в 2014 году или позже, то попали под мораторий — накопительной пенсии у вас тоже нет. Поэтому распоряжаться накопительной пенсией вы сможете, только если успели что-то накопить с 2002 по 2013 год. В отдельной статье мы писали, как узнать размер своей накопительной пенсии.

У вас есть накопительная пенсия, если вы работали с 2002 по 2013 год

Куда лучше вложиться

Государство хочет, чтобы мы сами выбирали, кто будет заниматься нашими пенсионными накоплениями. Организация, которой мы даем право работать с нашей пенсией, называется страховщиком по обязательному пенсионному страхованию. Страховщиком может быть ПФР или НПФ.

Страховщиком может быть ПФР или НПФ.

ПФР и государственная управляющая компания. Если ничего не делать и никуда ничего не переводить, страховщиком становится Пенсионный фонд России. Он направит ваши средства в государственную управляющую компанию Внешэкономбанк (ВЭБ), в инвестиционный портфель «Расширенный». Тех, кто выбрал такой вариант, называют «молчунами». Можно не быть «молчуном» и выбрать УК ВЭБ через заявление.

Если решили не оставлять деньги в государственной управляющей компании, у вас два варианта: частная УК или негосударственный пенсионный фонд.

Частная управляющая компания. В этом случае страховщиком все равно остается ПФР, но он направит пенсионные накопления в УК, которую вы выберете из предложенного списка.

Управляющие компании для накопительной пенсииXLS, 60 КБ

Негосударственный пенсионный фонд (НПФ). Он тоже отдает ваши деньги управляющим компаниям, но не одной, а нескольким. Выбирать эти УК фонд будет сам.

Выбирать эти УК фонд будет сам.

Никто не знает, какой вариант в итоге окажется лучшим. Я выбрал негосударственный пенсионный фонд, потому что не хочу доверять будущую пенсию только одной управляющей компании. Надеюсь, что профессиональные инвесторы из НПФ лучше меня распределят деньги между УК и их инвестиционными портфелями.

Как выбрать НПФ, мы тоже писали в отдельной статье.

Как выбрать частную управляющую компанию

Если все же вы решили выбрать управляющую компанию, обратите внимание на ее доходность, время работы на рынке, клиентоориентированность и инвестиционные портфели.

Доходность. ПФР совместно с Центробанком отбирает УК по конкурсу и отсеивает слабые. Например, для них установлен минимальный размер собственных средств (РСС). Компания, у которой мало резервов, не получит лицензию. Сейчас пенсионный фонд допустил к работе 21 управляющую компанию. Мы можем считать их достаточно надежными. Дальше наиболее важным критерием выбора становится доходность.

Если управляющая компания работает меньше трех лет, невозможно оценить, какую доходность она дает на длительном отрезке времени. Стратегия инвестирования может быть эффективной прямо сейчас, но убыточной, когда экономические условия как-либо изменятся. Вот почему нужно обращать внимание на опыт работы с пенсионными накоплениями за несколько лет — чем дольше, тем лучше.

Из нынешнего списка УК дольше всех работают ЗАО «Лидер», АО «Сбербанк управление активами», «Портфельные инвестиции» и «ВТБ Капитал управление активами». Меньше всех — «РФЦ-капитал».

Клиентоориентированность. Проверьте, открывается ли сайт УК, выложена ли там нужная информация: доходность, срок работы, стратегии инвестирования, — и легко ли вообще вам все это найти.

Также важна готовность сотрудников компании помочь потенциальным клиентам во всех вопросах по обязательному пенсионному страхованию. Проверьте, работает ли бесплатная горячая линия, легко ли дозвониться, владеет ли оператор информацией о доходности, подскажет ли, как подавать заявление на переход к ним.

Здесь управляющая компания просто выложила свою отчетность — непонятно, где искать доходность и стратегию инвестирования. Сам раздел «Управление пенсионными накоплениями» для частных лиц я тоже нашел не сразу Здесь получше: УК выложила данные о доходности с 2004 года за каждый год, а не поквартально, как большинство остальных. Плюс сразу дали ссылку на инвестиционную декларацию

Инвестиционные портфели. Некоторые управляющие компании предлагают выбрать еще инвестиционный портфель. Это стратегия инвестирования: портфель предполагает покупку заранее определенных ценных бумаг. В этом случае смотрите доходность по каждому портфелю отдельно. Вы правы, когда сравниваете их с ПИФами: суть похожа. В одной и той же УК можно выбрать разные стратегии вложения пенсионных денег: агрессивный или консервативный тип управления. Для тех, кому прибыль важнее надежности, подходит первый тип портфелей, и наоборот.

Например, УК ВЭБ имеет два портфеля: «Расширенный портфель» и «Инвестиционный портфель государственных ценных бумаг» (ГЦБ). Расширенный портфель — это агрессивная стратегия, а ГЦБ — консервативная. «Молчунов» поместили в расширенный, а вы можете остаться в ВЭБ, но выбрать консервативный портфель.

Расширенный портфель — это агрессивная стратегия, а ГЦБ — консервативная. «Молчунов» поместили в расширенный, а вы можете остаться в ВЭБ, но выбрать консервативный портфель.

Чтобы понять, что из себя представляет конкретный инвестиционный портфель, найдите на сайте УК инвестиционную декларацию к нему. В ней управляющая компания рассказывает, какие активы будет покупать на деньги из этого портфеля.

Отрывок из инвестиционной декларации к портфелю «Консервативный» одной из частных УК

Какие есть гарантии сохранности накопительной пенсии

Раньше УК ВЭБ инвестировала деньги «молчунов» только в государственные ценные бумаги, а НПФ и частные УК — в облигации, акции и валюту. Поэтому перевод пенсии означал увеличение риска. Сейчас «молчунов» определили в расширенный портфель, который тоже предполагает вложения в валюту, российские и международные облигации.

Теперь непонятно, где выше риски: во Внешэкономбанке, в других УК или у клиентов НПФ. Но для всех трех категорий Агентство страхования вкладов гарантирует возврат инвестиций в случае банкротства или отзыва лицензии. В отличие от банковских вкладов, по пенсиям нет максимального размера, свыше которого гарантия не действует. Но накопленную доходность АСВ не вернет — только номинал.

В отличие от банковских вкладов, по пенсиям нет максимального размера, свыше которого гарантия не действует. Но накопленную доходность АСВ не вернет — только номинал.

Советы и ответы АСВ по гарантированию пенсий

Федеральные законы. По закону пенсионные накопления — это бюджетные деньги и их нельзя использовать как залог. Эти деньги нельзя забрать у негосударственного пенсионного фонда за долги или арестовать, если это не долги перед самими застрахованными в НПФ. Управляющие компании не имеют права распоряжаться средствами как хотят: в законе прописаны принципы инвестирования и обязанность страховать риски.

Пенсионный фонд России тоже контролирует НПФ, а за действия управляющих компаний он отвечает как страховщик.

Специализированный депозитарий хранит пенсионные средства и осуществляет ежедневный контроль за НПФами. Эта организация заводит счет для управляющей компании, когда она покупает ценные бумаги. Там они хранятся под учетом и защитой, а спецдепозитарий контролирует каждую сделку. Если выявит нарушения в работе фонда или компании, он обязан на следующий рабочий день уведомить об этом Центральный банк и ПФР. Также специализированный депозитарий контролирует перечисления на выплаты за счет пенсионных накоплений. Поэтому владельцы НПФ или УК не могут взять ваши деньги и сбежать с ними.

Если выявит нарушения в работе фонда или компании, он обязан на следующий рабочий день уведомить об этом Центральный банк и ПФР. Также специализированный депозитарий контролирует перечисления на выплаты за счет пенсионных накоплений. Поэтому владельцы НПФ или УК не могут взять ваши деньги и сбежать с ними.

ст. 11 ФЗ № 111-ФЗ

Инвестирование — это всегда риски, но наиболее защищен от них рынок пенсионных накоплений.

Какие льготы и вычеты дают за перевод накопительной пенсии

Никаких. Вероятно, вы спросили об этом потому, что слышали про программы негосударственного пенсионного обеспечения (НПО). Это вторая пенсия, мы про нее тоже скоро напишем статью. Она формируется так же, как государственные пенсионные накопления, но взносы делаете вы, а не работодатель. Накопительная пенсия входит в систему обязательного пенсионного страхования (ОПС), а НПО — дело добровольное.

Существуют корпоративные программы софинансирования НПО — это когда вы платите взносы пополам с работодателем: одну половину вычитают из зарплаты, вторую добавляет компания. Это добровольное дело работодателя, часть соцпакета, как ДМС.

Это добровольное дело работодателя, часть соцпакета, как ДМС.

За участие в таких программах действительно делают налоговый вычет, но перевод накопительной пенсии здесь ни при чем.

Как перевести

Пенсионные накопления перейдут в управляющую компанию или негосударственный пенсионный фонд на следующий год после подачи заявления.

В НПФ. Оформить переход в негосударственный пенсионный фонд можно при личном обращении в этот НПФ, в ПФР или через агентов. Можно сделать заявку через сайт фонда.

Чтобы перевести деньги в негосударственный пенсионный фонд, вы подпишете несколько документов:

- Договор об обязательном пенсионном страховании. Всего будет три экземпляра договора, каждый из которых вы будете подписывать минимум в двух местах.

- Заявления о переходе. Обычно клиентам на всякий случай дают подписать сразу два заявления: о переходе из ПФР в НПФ и о переходе из одного НПФ в другой НПФ.

- Согласие на обработку персональных данных.

При переходе в негосударственный пенсионный фонд можно потерять инвестиционный доход за несколько лет — деньги, которые пенсионный фонд заработал за счет ваших накоплений. Это происходит, когда страховщика меняют чаще одного раза в пять лет, и называется «досрочный переход». Без штрафа деньги переводят только в определенный год — это будет срочный переход. В 2020 году подать заявление на перевод из ПФР в НПФ без потерь могут:

- те, кто начал работать в 2011 году или раньше и не менял страховщика после 2011 года. Годом их перехода без потерь стал 2016, а потом — 2021;

- те, кто сменил страховщика в 2016 году. Для этого надо было подать заявление о переходе на год раньше, в 2015 году. Тогда ближайший год перехода без потерь — 2021.

Табличка, по которой ПФР предлагает определять потери при переводе пенсии в другой фонд

Во всех остальных случаях что-то из доходности вы потеряете. Например, если сменили фонд в 2017 году, а в 2020 решите опять его сменить, потеряете результаты инвестирования за четыре года: с 2017 по 2020. Год перехода без потерь в этом случае — 2022, заявление надо писать в 2021 году.

В управляющую компанию. Подать заявление можно при личном обращении в ПФР, через МФЦ или через портал госуслуг после полной регистрации на сайте. Договор с управляющей компанией заключать не нужно, поскольку страховщиком остается пенсионный фонд, а вы уже там числитесь. Контактировать с самой УК вам тоже необязательно.

При смене Внешэкономбанка на другую управляющую компанию штрафа за досрочный переход не будет, потому что страховщик не меняется.

Что делать вам

Стоит ли переводить. Узнайте, сколько у вас пенсионных накоплений. Оцените период инвестирования — это срок, который остался вам до пенсии. Учтите, что за счет работодателя накопления пока не прирастают, а доходность НПФ и частных УК выше государственной на длительных отрезках, в 5—10 лет. Тогда вам станет ясно, поздно или нет сейчас переводить накопления.

Что делать? 09.07.18

Можно ли получать пенсию на карту другого банка?

Определитесь, что для вас лучше: негосударственный пенсионный фонд или другая управляющая компания в рамках ПФР.

Если решили сменить УК. Узнайте доходность своей потенциальной компании, предлагает ли она инвестиционные портфели, в чем их отличие. Для этого изучите сайт, поговорите по горячей линии. В результате станет понятно, стоит ли с ними связываться.

Если решили перейти в НПФ. Узнайте в пенсионном фонде, в каком году возможен срочный переход. Там же вам подскажут сумму возможных потерь при досрочном.

Если срочный переход будет как раз в следующем году, выбирайте фонд и звоните им. Если в следующем году перейти в НПФ без потерь нельзя, можете пока сменить УК и дожидаться там наступления периода для срочного перехода. Помните, что писать заявление на перевод нужно в предыдущем году. Например, если вы узнали, что срочный переход будет в 2021 году, договор заключаете в 2020. Тогда с января по март 2021 года он вступит в силу, и доходность сохранится.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Вложить деньги в НПФ, пенсионный фонд: выгодно ли это?

Изменения в пенсионном законодательстве часто заставляют задуматься о тех средствах, которые каждый из нас будет получать, выйдя на пенсию.

С 2014 года накопительная часть государственной пенсии заморожена. Обязательные отчисления работодателей идут в общий бюджет ПФР на выплату страховых пенсий пенсионерам. Но сам человек или его работодатель могут пополнять индивидуальный пенсионный счет. О текущем состоянии пенсий в России — обновляемый пост.

Свежая подборка: Куда вложить накопительную часть пенсии — критерии выбора НПФ.

Все большую популярность среди будущих пенсионеров начинают приобретать частные, негосударственные пенсионные фонды. Чтобы решится на такой шаг, стоит оценить структуру организации, ее надежность, а также ознакомится со всеми необходимыми договорами. Немаловажным будет просчитать уровень вероятных доходов, а также проконсультироваться с юристом на предмет дополнительных гарантий для вашего вклада в фонде.

Наш рейтинг НПФ — позволит выбрать самые популярные фонды. Дополнительно: Пенсионные фонды в Москве.

Исторически сложилось, что многие крупные пенсионные фонды возникли в нашей стране на базе крупных предприятий (Газпром, Лукойл, Сургутнефтегаз) — причины понять несложно: значительный фонд заработной платы, лояльные работники. Наличие крупной компании за фондом — это конечно плюс, но выбирая НПФ, убедитесь что он ещё не перепродан, так как бизнесу свойственно избавляться от непрофильных активов.

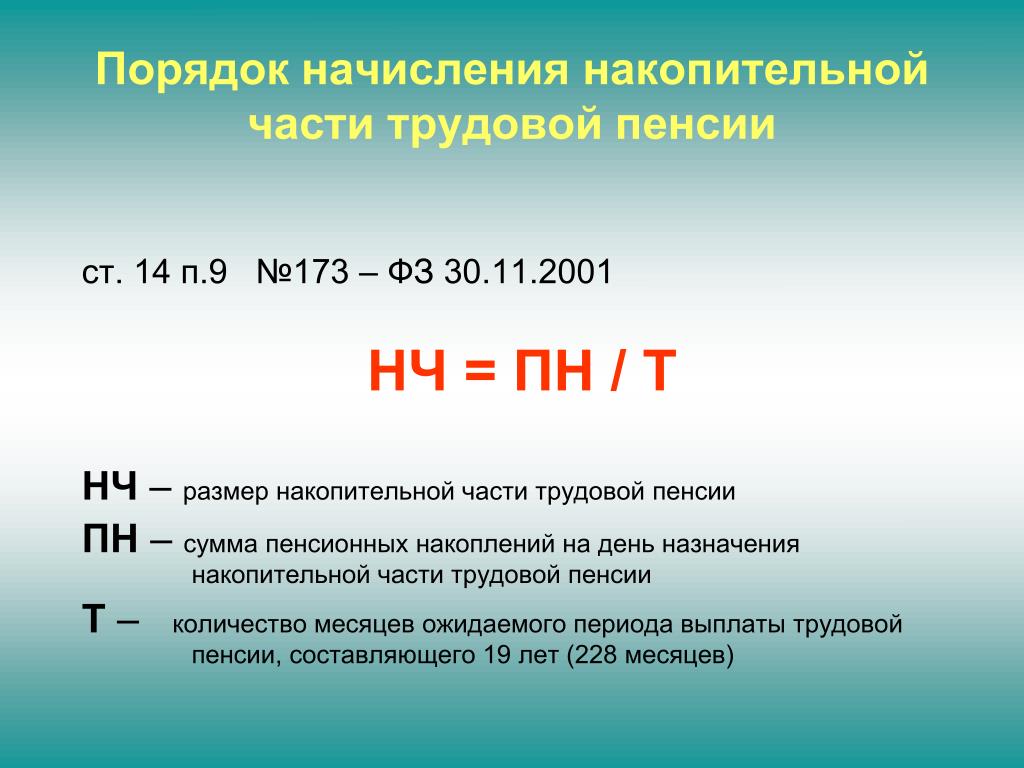

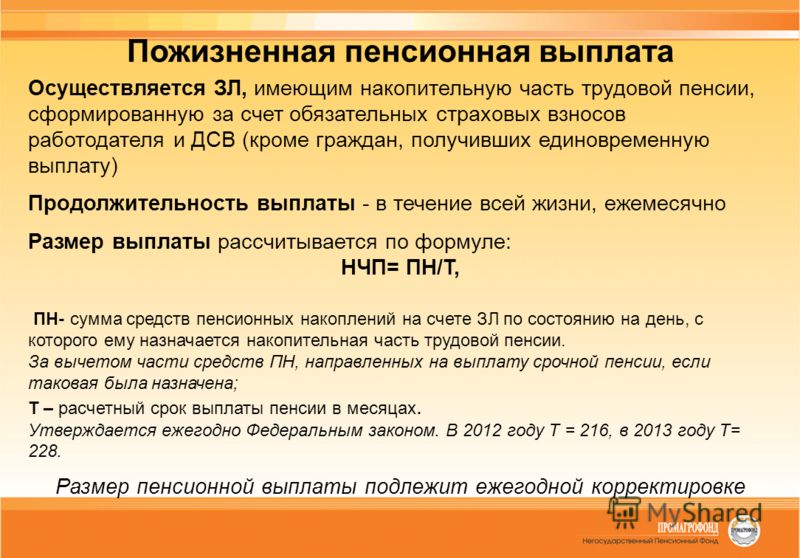

Накопительная часть трудовой пенсии в основном определяет уровень благосостояния граждан, рожденных после 1967 года. Если страховая часть пенсии составляет 16%, то накопительная 6%. Выплачивается в соответствии с условиями договора об обязательном пенсионном страховании. Накопительную часть можно передавать по наследству, если смерть застрахованного лица наступает до его выхода на пенсию. Один раз в год клиент фонда получает обязательный отчет о состоянии своего именного счета.

Вы можете оставить накопительную часть в ПФР, вместе со страховой, а можете передат в управление в НПФ и получить дополнительный доход.

Обзоры и отзывы про НПФ

- НПФ Лукойл-гарант

- НПФ Благосостояние

- НПФ Газфонд (поглотил Наследие, ПромАгрофонд, КИТ Финанс)

- НПФ Ханты-Мансийский

- НПФ Транснефть

- НПФ Сбербанка

- НПФ Нефтегарант

- НПФ ВТБ Пенсионный фонд

- НПФ Национальный

- НПФ Норильский Никель

- НПФ Росгосстрах

- НПФ Сургутнефтегаз

- НПФ САФМАР

- НПФ Большой пенсионный фонд

- НПФ Телеком-Союз

- НПФ Стальфонд

- НПФ Электроэнергетики

- НПФ Оборонно-промышленный фонд

- НПФ Магнит

- НПФ Социальное развитие

- НФП Доверие

- НПФ Социум

Интересно, что согласно опросу ВЦИОМ, 48% Россиян считают, что государство само должно позаботиться о пенсионных накоплениях и их управлении. Тем не менее, то, что касается вашего будущего лучше максимально контролировать и параллельно государству ещё и лично заботиться о своей старости.

Накопительная часть пенсии играет и важнейшую роль в экономике страны, это так называемые «длинные» деньги, которые необходимы экономике.

Отзывы о вкладах в НПФ

Автор поста: Alex Hodinar

Частный инвестор с 2006 года (акции, недвижимость). Владелец бизнеса, специалист по интернет маркетингу.

ПФР или НПФ: в чем разница между ними, плюсы и минусы

Всем жителям России уже почти два десятка лет предоставлен выбор, где формировать накопительную пенсию – в Пенсионном фонде России (ПФР) или негосударственных пенсионных фондах (НПФ). Если деньги в ПФР, то ими управляет ВЭБ.РФ или частные управляющие компании, с которыми заключил договор Пенсионный фонд России. А инвестированием средств, размещенных в НПФ, занимаются те частные управляющие компании, с которыми заключил договор НПФ. Для того чтобы выбрать, кому доверить свои накопления, нужно взвесить все плюсы и минусы каждого типа организации.

Как формируются пенсионные накопления?

Наша пенсия делится на две части – страховую и накопительную. До 2014 года страховую часть пенсии – 16% от дохода сотрудников – работодатель в обязательном порядке перечислял в ПФР на выплату пенсий нынешним пенсионерам, а еще 6% перечислял на личный счет работника в ПФР, или НПФ. Эти деньги (6%) до сих пор находятся на индивидуальном лицевом счете гражданина и будут выплачиваться ему после выхода на пенсию. На отчисления в накопительную часть пенсии действует мораторий с 2014 по 2021 год, в этот период все 22% отчислений идут на страховую пенсию.

Подробнее – читайте статью «Заморозка пенсионных накоплений: что это значит?».

Куда вкладывают деньги управляющие компании ПФР и НПФ?

Накопительная пенсия россиян может храниться как в ПФР, так и в НПФ. Основная задача страховщиков – сберечь накопления и обеспечить их доходность на уровне не ниже инфляции (как минимум). Сверхзадача – обеспечить серьезную прибавку к будущей пенсии за счет высокого дохода от инвестирования. Для этого управляющие компании ПФР и НПФ инвестируют сбережения в различные финансовые инструменты: облигации, государственные ценные бумаги, депозиты и так далее. Важно: сами фонды в настоящий момент не инвестируют пенсионные накопления. Эту работу по договору с ними ведут управляющие компании. Это называется «доверительное управление».

«Стиль» инвестирования – одно из главных отличий государственного пенсионного фонда от частного. По умолчанию ПФР передает средства в управление государственной управляющей компании (ГУК) ВЭБ.РФ. ГУК ВЭБ.РФ придерживается консервативной инвестиционной политики, инвестируя только в депозиты, облигации и госбумаги. Возможности НПФ в целом шире: они имеют право до 10% от средств вкладывать в высокорискованные активы (например, акции). Такие инвестиции сулят большую прибыль, но также могут принести и убытки, если, например, котировки акций пойдут вниз. По этой же причине в рейтингах доходности НПФ могут занимать как первые, так и последние места по доходности: многое зависит от того, угадал ли фонд с выбором высокорискованных активов. А ГУК ВЭБ.РФ, несмотря на консервативный характер инвестирования, находится, как правило, среди «крепких середняков»: доходности его портфелей превышают инфляцию и результаты ряда НПФ.

Как защищены средства?

В отличие от частных фондов ни ПФР, ни ГУК ВЭБ.РФ не могут лишиться лицензии или обанкротиться. Однако банкротство или отзыв лицензии у НПФ (такое иногда случается) хоть и неприятны, но некритичны, ведь все накопления в системе обязательного пенсионного страхования (ОПС) гарантированы государством. И если у НПФ отзовут лицензию или он объявит себя банкротом, граждане, которые держали в нем деньги, не лишатся накоплений. Все сбережения застрахованы Агентством по страхованию вкладов (вот тут можно посмотреть список НПФ – участников системы страхования), и в случае проблем у НПФ они будут переведены в ПФР. Однако инвестиционный доход за последние несколько лет при таком сценарии может быть потерян.

Как ПФР и НПФ выплачивают

накопления?

В остальном граждане не увидят разницы между хранением денег в ПФР или в НПФ. И в первом, и во втором случае деньги будут выплачиваться после достижения возраста 55 и 60 лет для женщин и мужчин соответственно. Даже условия наследования пенсии не отличаются. Если гражданину была назначена пожизненная выплата накопительной пенсии, его правопреемники не смогут ее получить. В остальных случаях пенсионные накопления наследуются по закону вне зависимости от того, хранились они в государственном или частном фонде.

Как выбрать негосударственный пенсионный фонд?

Выбирая негосударственный пенсионный фонд, обратите внимание на

историю, репутацию НПФ и его показатели доходности. В частности, рекомендуем

вам проверить:

- наличие лицензии. НПФ не может вести свою деятельность без лицензии, поэтому если у организации, которая представляется НПФ, ее нет – перед вами мошенники. Список лицензированных фондов размещен на сайте Банка России;

- присутствие НПФ в системе гарантирования прав застрахованных лиц. Все фонды, работающие в системе ОПС, обязаны быть участниками этой системы;

- актуальный рейтинг НПФ, который обновляется 2 раза за год. Это позволит оценить риски: наивысший рейтинг (ruAAA) с высокой вероятностью говорит о финансовой стабильности, низкий – о потенциальной неустойчивости. Имейте в виду, что не все НПФ дали согласие рейтинговому агентству на оценку – ряд фондов ее не имеют;

- величина собственных средств (капитала). Чем больше, тем лучше. Такой рэнкинг составляет «Национальное рейтинговое агентство»;

- количество застрахованных лиц и объем средств под управлением. Большое количество клиентов и их денег косвенно говорит о доверии к фонду (но, разумеется, успеха не гарантирует). Посмотреть ТОП-10 НПФ по объему средств под управлением вы можете в разделе «Доходность»;

- доходность за прошлые периоды. Об эффективности работы НПФ можно судить по тому, какой доход он приносит своим участникам. Причем смотреть доходность лучше не за один год, а за несколько. Если на протяжении ряда лет показатели доходности держатся выше инфляции, это хороший знак. Провести сравнение вы можете все в том же разделе «Доходность».

Важно помнить, что ни один игрок- частный или государственный не может гарантировать доходность будущих периодов. И высокие результаты в прошлом не гарантируют успеха в будущем.

Можно ли вернуться в ПФР?

Если доходность в фонде вас все же не устраивает, можно выбрать новый НПФ или вернуться в ПФР. Причем неограниченное количество раз. Однако при переходе от одного страховщика к другому нужно помнить о «правиле пяти лет»: без потерь перевести деньги можно один раз в пятилетку. В противном случае есть риск остаться без инвестиционного дохода.

Подробнее – читайте статью «Как избежать потерь при смене страховщика?».

Накопительная часть пенсии — получение и наследование

Накопительная пенсия имеет реальное денежное выражение. Эти средства работник может инвестировать, передавая их в управление и получая за это соответствующий доход.

В настоящее время в системе обязательного пенсионного страхования у работающих граждан старше 1967 года рождения формируются только страховые пенсии. Лица моложе этого возраста могут самостоятельно выбрать вариант пенсионного обеспечения и гарантировать себе либо только страховую пенсию, либо как страховую, так и накопительную.

Страховая и накопительная пенсия

Страховая часть пенсии формируется по страховому принципу, где страховым случаем становится выход человека на пенсию по достижении определенного возраста. Размер страховой пенсии напрямую зависит от зарплаты работника, поскольку работодатель должен ежемесячно отчислять в Пенсионный фонд 22% от этой суммы. 6% полученных средств идет на оплату пенсий нынешним пенсионерам, 10% конвертируются в баллы, по которым будет высчитываться размер страховой части будущего пенсионного обеспечения, а еще 6% формируют накопительную часть пенсии.

Накопительная пенсия отличается от страховой тем, что она состоит не из виртуальных баллов, а имеет реальное денежное выражение. Накопительную часть пенсии работник уже сегодня может инвестировать, передавая их в управление и получая за это соответствующий доход. Вкладывать деньги в различные проекты самостоятельно или через свои управляющие компании могут как Пенсионный фонд России (ПФР), так и различные негосударственные пенсионные фонды (НПФ) — в зависимости от того, куда вы переведете накопительную часть пенсии. Получаемый доход будет зависеть от инвестиционной стратегии, которую избрала выбранная организация.

Новости законодательства о накопительной пенсии

По действующей до настоящего времени системе граждане могли по заявлению перевести накопительную пенсию в НПФ или по умолчанию оставить ее в управлении ПФР. Однако согласно новому законодательству, накопительная пенсия больше не будет формироваться по умолчанию. Для того чтобы 6% отчислений по-прежнему шли на создание накопительной пенсии, гражданам 1967 года рождения и моложе следует выбрать собственный тариф формирования пенсии и написать заявление о переводе соответствующей части средств в ПФР или в один из НПФ. Если не передать заявление до конца 2015 г., все отчисления будут автоматически пересчитаны в баллы и отправлены на страховую часть. Соответственно «молчун» полностью лишится части накопительной пенсии, а 16% от заработка будут формировать исключительно страховую часть пенсии.

По оценке экспертов, наиболее выгодно перевести накопительную часть пенсии в НПФ, поскольку доходность ведущих негосударственных пенсионных фондов превышает уровень инфляции.

Правда и мифы о деньгах в Вконтакте

Подписаться

Статья была полезной?

1 4

Комментировать

Как распорядиться накопительной частью пенсии

Прошло то время, когда величину вашей пенсии устанавливало государство. Теперь это проблема не только людей пожилого возраста, но и молодых. Но не все способны сделать правильный выбор, ведь в зависимости от выбранной системы появилась возможность увеличить размер своей будущей пенсии более чем на тридцать процентов.

Пенсию можно разделить на несколько независимых источников. Одним из них является государственная пенсия, другой источник – это негосударственные пенсионные фонды и, наконец, накопительная пенсия.

Содержание статьи

Государственная пенсия

Трудовые пенсии по старости и инвалидности, как известно, состоят из трех частей: базовой, страховой и накопительной. Базовая пенсия – это та часть пенсии, которую определяет государство и гарантирует ее получение всем гражданам независимо от их заработка или взносов, которые были уплачены во время работы.

Не важно, как у вас сложится жизнь, государство все равно станет выплачивать вам базовую пенсию. Изменить размер базовой пенсии смогут лишь в некоторых случаях и от пенсионеров здесь ничего не зависит.

Размер базовой пенсии постоянно увеличивается государством в попытке сравнять ее с размером прожиточного минимума.

Ее постоянно индексируют с ростом инфляции, но это не всегда получается эффективно из-за нехватки пенсионных средств.

Государство гарантирует всем гражданам определенную пенсию, которая, скорее всего, даже через много лет так и не превысит размер прожиточного минимума.

Пенсионная стратегия

Две другие – это страховая и накопительная части пенсии. Их размер определяется в зависимости от выработанного стажа и размера заработка. Фактически, эта величина зависит от взносов, начисленных на ваш счет.

При этом вы сами принимаете решение о будущем размере своей пенсии. Теперь необходимо по максимуму показывать ваши реальные доходы, так как пенсионные взносы высчитываются строго только из официальных средств.

Тем самым, каждый гражданин, имеющий работу, при новой реформе пенсии сможет решать, где и как ему разместить накопительную часть трудовой пенсии, что практически дает неплохой результат.

Пенсионная стратегия на практике или куда перевести накопительную часть пенсии?

Любой человек, при выходе на пенсию после 2013 года, сможет забрать накопительную часть у государства и вложить ее по своему желанию в любой управляющий фонд или организацию.

После этого размещения увеличение размера пенсии будет определяться деятельностью данной пенсионной организации.

Государственный фонд всегда внушал доверие у граждан своим длительным существованием, консервативностью и тем, что им управляет государство.

Но деятельность его не так эффективна по сравнению с активными негосударственными фондами, которые способны зарабатывать намного больше как для себя, так и для своих клиентов.

Оставляя свои деньги у государства, вы можете рассчитывать на годовую прибыль всего в восемь или десять процентов, что не перекрывает официальную инфляцию.

Негосударственные организации готовы увеличить ваши пенсионные сбережения на 20-25 процентов в год, инвестируя деньги в недвижимость и ценные бумаги.

Переведя свою накопительную часть пенсии в негосударственный фонд, вы сможете не только сберечь ее, но и приумножить.

В своё время получение накопительной части пенсии будет для вас радостным событием.

Дополнительная пенсия

Для того, чтобы вступить в негосударственный пенсионный фонд, вам следует заключить с ним договор. При заключении договора вы самостоятельно определяете размер ваших взносов, период их внесения.

Взносы по размерам не ограничены и не зависят от величины ваших доходов. В случае если у вас большая часть доходов является неофициальной, то вам следует открыть дополнительный пенсионный счет. На него вы самостоятельно станете переводить деньги.

Сколько раз в месяц или в неделю, и какую сумму денег вы станете переводить на этот счет, решаете только вы. Такие условия подходят больше тем, кому до пенсии осталось совсем мало времени и заработок приличный.

Ведь официальная пенсия недостаточна для жизни даже за чертой бедности.

Есть возможность открыть счет в банке, но доходы будут несколько ниже доходов фонда, и это не спасет ваши сбережения от инфляции.

Негосударственный фонд разрешает накопленные вами средства передавать по наследству.

Страхование жизни

Накопительное страхование жизни – это еще один вид негосударственной пенсии. По сути, он одинаков с дополнительной частью пенсии. Условия те же.

Договор заключается на определенный срок, по истечению которого вы получите сумму с процентами или при желании станете получать частями помесячно.

Также свои пенсионные сбережения вы сможете передать по наследству. Обычно у таких организаций процентная составляющая несколько ниже и составляет примерно 10 процентов в год.

Резюмируя, можно сказать, что любой работающий человек способен самостоятельно увеличить свою пенсию.

Можно отдать ее накопительную часть в управление пенсионной организации. Можно получать дополнительный доход к пенсии, подписав договор с негосударственной организацией. Или заключить договор с организацией страхования жизни.

Куда вложить деньги «на старость»? | Архив

Недавние высказывания Зурабова о судьбе накопительной части пенсии уже тем хороши, что заставили нас вспомнить, во-первых, о самой накопительной части. А во-вторых, о своей ответственности за ее размер. Ведь главный вывод, который можно сделать после «сигналов из Москвы», — деньги «молчунов», не выбравших частную управляющую компанию, обесцениваются, и государство хочет распорядиться ими вместо нас.

В отделении Пенсионного фонда по Томской области пока осторожно говорят о заявлениях министра:

— Пока никаких законодательных актов по этому вопросу не принято. Поэтому что-либо комментировать еще рано, — говорит начальник группы организации инвестирования пенсионных накоплений Наталья Галушко. — Судя по тому, что я прочитала в газетах, Зурабов предлагал накопительную часть тех, кто не выбрал ни частную компанию, ни негосударственный пенсионный фонд, перевести на страховую часть пенсии. То есть на выплату нынешним пенсионерам.

Хотя по закону накопительная часть тем и отличается от страховой, что отражена на счете «хозяина», растет благодаря инвестированию в ценные бумаги и начинает выплачиваться с момента достижения пенсионного возраста. Накопительная часть пенсии есть не у всех россиян, а только у мужчин 1953 года рождения и моложе, женщин 1957 года рождения и моложе. Но удивительно: несмотря на то, что это экономически активные люди, они довольно-таки равнодушно относятся к своим накоплениям. Только

5 117 жителей Томской области написали заявления о распоряжении своими средствами. 3 595 человек выбрали частную управляющую компанию, 1 490 — негосударственный пенсионный фонд.

А 32 человека, наоборот, пожелали вернуться из частных структур в государственные — Пенсионный фонд России и «Внешэкономбанк».

— Однако «Внешэкономбанк» за прошлый год показал всего 4,6 процента доходности, — продолжает Наталья Александровна. — В то время как средний процент доходности у частных управляющих компаний — 20 процентов. То есть те, кто промолчали, уже столько потеряли за этот год!

По словам Натальи Галушко, такая разница в доходности происходит потому, что частные УК имеют право размещать средства в акции различных предприятий, выбирая самые доходные объекты инвестирования. А государственная компания сегодня реально размещает средства только в государственные ценные бумаги — надежный способ размещения, но низкодоходный. Почему же так много будущих пенсионеров, тем не менее, остаются в государственной компании? Причин, по меньшей мере, две: отсутствие знаний о фондовом рынке и недоверие к частным компаниям. Все еще помнят про «МММ» и его подобия.

— Хотя в данном случае риск минимальный. Существует многоуровневая система контроля за деятельностью управляющих компаний, просто так исчезнуть или обанкротиться они не могут, — уверяет моя собеседница.

Кого же выбрать?

Варианта два. Первый — частная управляющая компания. Оставаясь собственником ваших денег, Пенсионный фонд отдает их УК для того, чтобы та размещала деньги в ценные бумаги, извлекая доход для вас и вознаграждение для себя. Если же вы выбираете негосударственный пенсионный фонд (НПФ), то ваши средства «уходят» в него и становятся его собственностью. НПФ также размещает деньги в управляющие компании. Преимущество здесь в том, что НПФ работает с вами индивидуально: всегда можно прийти, поинтересоваться доходностью своих накоплений и даже узнать, в какие акции они вложены. То есть не обязательно ждать «письма счастья», приходящего раз в год.

При этом выбор делается не раз и навсегда: в любой момент компанию можно сменить, а из НПФ вернуться в государственный фонд. Компаний и негосударственных пенсионных фондов много. Их списки есть на сайте отделения Пенсионного фонда по Томской области: https://pfr.tomsknet.ru, во всех территориальных органах фонда, а также в организациях, которые по договору с ПФР принимают заявления граждан об инвестировании пенсионных накоплений (ряд кредитных организаций). Наталья Галушко рекомендует: выбирая компанию, обращайте внимание на три вещи: процент доходности, величину собственных средств, срок работы на рынке (естественно, все три показателя должны быть максимальными). Эти данные также есть в источниках, о которых сказано выше.

Заявление можно принести в любое время в течение года (до 31 декабря), в любое отделение Пенсионного фонда. Даже не по месту жительства. С собой нужно принести паспорт и страховое пенсионное свидетельство. Главное — прийти самому, потому что заявления от других лиц не принимаются.

Смотрите также:

Куда обычно инвестируют пенсионные фонды?

Пенсионный план — это пенсионный план, который требует от работодателя вносить взносы в общий фонд, зарезервированный для будущих выплат работнику. Пул средств инвестируется от имени сотрудника, и доходы от инвестиций приносят работнику доход при выходе на пенсию. Активы пенсионных фондов должны управляться осмотрительно, чтобы пенсионеры получали обещанные пенсионные пособия. В течение многих лет это означало, что фонды ограничивались инвестированием в основном в государственные ценные бумаги, облигации инвестиционного уровня и акции голубых фишек.

Изменяющиеся рыночные условия — и необходимость поддерживать достаточно высокую норму прибыли — привели к правилам пенсионного плана, которые позволяют инвестировать в большинство классов активов. Это одни из наиболее распространенных инвестиций, на которые пенсионные фонды направляют свой значительный капитал. Здесь мы рассмотрим некоторые классы активов, которыми, вероятно, будут владеть пенсионные фонды.

Ключевые выводы

- Активы пенсионного фонда должны управляться с целью обеспечения того, чтобы имеющие право пенсионеры получали обещанные им льготы.

- До относительно недавнего времени пенсионные фонды инвестировали в основном в акции и облигации, часто используя стратегию сопоставления обязательств.

- Сегодня они все чаще инвестируют в различные классы активов, включая частный капитал, недвижимость, инфраструктуру и ценные бумаги, такие как золото, которые могут хеджировать инфляцию.

Пенсионные планы, также известные как планы с установленными выплатами, гарантируют, что сотрудники получат установленную выплату независимо от того, как приносят прибыль.

Инвестиции в фиксированный доход

U.S. Казначейские ценные бумаги и облигации инвестиционного уровня по-прежнему являются ключевой частью портфелей пенсионных фондов. Инвестиционные менеджеры, стремящиеся к более высокой доходности, чем та, которую можно получить от консервативных инструментов с фиксированным доходом, расширили свою деятельность на высокодоходные облигации и хорошо обеспеченные ссуды на коммерческую недвижимость. Портфели, включая ценные бумаги, обеспеченные активами (ABS), такие как студенческие ссуды и задолженность по кредитным картам, увеличиваются. Однако риск, связанный с этими ценными бумагами, как правило, немного выше, чем у обычных корпоративных или государственных облигаций.

В качестве примера преобладания ценных бумаг с фиксированным доходом в пенсионных портфелях, крупнейший пенсионный план в США, Пенсионная система государственных служащих Калифорнии («CalPERS»), стремится к годовому доходу в размере 7%, с примерно одной- По состоянию на март 2020 года треть его портфеля в размере 385,1 млрд долларов была направлена на инвестиции с фиксированным доходом.

Акции

Вложения в обыкновенные и привилегированные акции голубых фишек США представляют собой основной класс инвестиций для пенсионных фондов.Менеджеры традиционно ориентируются на дивиденды в сочетании с ростом. Стремление к более высокой доходности подтолкнуло некоторых управляющих фондами к более рискованным акциям роста с малой капитализацией и международным акциям.

Более крупные фонды, такие как CalPERS, самостоятельно управляют своими портфелями акций. Более мелкие фонды, вероятно, будут искать стороннего управления или инвестировать в институциональные версии тех же паевых инвестиционных фондов и биржевых фондов (ETF), что и индивидуальные инвесторы. Основное различие здесь состоит в том, что классы институциональных акций не имеют комиссионных за продажу, погашение или комиссию 12b-1, и они взимают более низкий коэффициент расходов.

Частный капитал

Институциональные инвесторы, такие как пенсионные фонды, и те, которые классифицируются как аккредитованные инвесторы, инвестируют в частный капитал — категорию долгосрочных альтернативных инвестиций, подходящую для опытных инвесторов. Фактически, пенсионные фонды являются одним из крупнейших источников капитала для индустрии прямых инвестиций.

В чистом виде частный капитал представляет собой управляемый пул денег, инвестированный в акционерный капитал частных компаний с намерением в конечном итоге продать инвестиции с целью получения существенной прибыли.Управляющие фондами прямых инвестиций взимают высокие комиссионные, исходя из обещаний доходности выше рыночной.

8,6 трлн долларов США

Сумма активов, управляемых государственными и частными пенсионными планами в США на конец 2018 года, по данным Института инвестиционных компаний.

Недвижимость

Инвестиции пенсионных фондов в недвижимость обычно представляют собой пассивные инвестиции, осуществляемые через инвестиционные фонды недвижимости (REIT) или пулы прямых инвестиций. Некоторые пенсионные фонды имеют отделы по развитию недвижимости, чтобы напрямую участвовать в приобретении, развитии или управлении недвижимостью.

Долгосрочные инвестиции — в коммерческую недвижимость, такую как офисные здания, промышленные парки, квартиры или торговые комплексы. Цель состоит в том, чтобы создать портфель недвижимости, сочетающий в себе рост стоимости капитала с растущим потоком скорректированного на инфляцию дохода, чтобы уравновесить взлеты и падения рынков.

Инфраструктура

Инвестиции в инфраструктуру остаются небольшой частью большинства активов пенсионных планов, но они представляют собой растущий рынок разнообразного ассортимента государственных или частных проектов, включая электроэнергетику, воду, дороги и энергию.Государственные проекты испытывают ограничения из-за бюджета и заемных возможностей гражданских властей. Для частных проектов требуются большие суммы денег, которые либо дорого, либо сложно собрать. Пенсионные планы могут инвестировать с долгосрочной перспективой и возможностью творческого подхода к финансированию.

Типичные финансовые договоренности включают в себя базовую выплату процентов и капитала обратно в фонд, а также некоторую форму дохода или участия в акционерном капитале. Платная дорога может уплачивать небольшой процент от платы за проезд в дополнение к платежу по финансированию.Электростанция может платить небольшую сумму за каждый произведенный мегаватт и процент от прибыли, если электростанцию купит другая компания.

Защита от инфляции

Защита от инфляции — это термин, используемый для обозначения активов, стоимость которых имеет тенденцию расти по мере роста инфляции. Сюда могут входить облигации с поправкой на инфляцию (например, TIPS), сырьевые товары, валюты и производные инструменты на процентную ставку. Использование облигаций с поправкой на инфляцию часто оправдано, но увеличивающееся размещение активов пенсионных фондов в товарах, валютах или производных финансовых инструментах вызывает у некоторых беспокойство в связи с дополнительным идиосинкразическим риском, который они несут.

Согласование ответственности, также известное как «иммунизация», представляет собой инвестиционную стратегию, которая сопоставляет будущие продажи активов и потоки доходов со сроками ожидаемых будущих расходов. Эта стратегия получила широкое распространение среди менеджеров пенсионных фондов, которые пытаются минимизировать риск ликвидации портфеля, обеспечивая соответствие продаж активов, процентов и выплат дивидендов ожидаемым выплатам получателям пенсий. Это контрастирует с более простыми стратегиями, которые пытаются максимизировать доход без учета сроков вывода средств.

Например, пенсионеры, живущие за счет дохода из своего портфеля, обычно полагаются на стабильные и непрерывные выплаты в дополнение к выплатам по социальному обеспечению. Стратегия соответствия будет включать стратегическую покупку ценных бумаг для выплаты дивидендов и процентов через регулярные промежутки времени. В идеале соответствующая стратегия должна быть внедрена задолго до наступления пенсионного возраста. Пенсионный фонд будет использовать аналогичную стратегию для обеспечения выполнения своих обязательств по выплате пособий.

Итог

Пенсионные фонды дают обещания своим участникам, гарантируя им определенный уровень пенсионного дохода в будущем.Это означает, что они должны быть относительно консервативными с точки зрения риска, но при этом обеспечивать достаточную доходность для покрытия этих гарантий. Таким образом, ценные бумаги с фиксированным доходом, как правило, составляют значительную часть пенсионных портфелей наряду с акциями «голубых фишек». Пенсии все чаще стремились получить дополнительную прибыль в других классах недвижимости и альтернативных классах активов, хотя эти части все еще остаются относительно небольшой частью их портфелей.

Как работают пенсионные фонды?

В течение нескольких лет традиционные пенсионные планы, также известные как пенсионные фонды, постепенно исчезают из частного сектора.Сегодня государственные служащие, такие как государственные служащие, представляют собой самую большую группу с активными и растущими пенсионными фондами. В этой статье объясняется, как работают остальные традиционные пенсионные планы.

Ключевые выводы

- Традиционные пенсионные планы с установленными выплатами исчезают из пенсионного ландшафта, особенно среди частных работодателей, но многие все еще существуют.

- Пенсионные планы финансируются за счет взносов работодателей, а иногда и служащих.

- Пенсионные планы государственных служащих, как правило, более щедры, чем планы частных работодателей.

- Частные пенсионные планы регулируются федеральным законодательством и имеют право на покрытие Корпорацией Pension Benefit Guaranty Corporation.

Как работают пенсионные фонды

Самый распространенный тип традиционной пенсии — это план с установленными выплатами. После выхода на пенсию сотрудники получают ежемесячные выплаты по плану, основанные на процентном соотношении их средней заработной платы за последние несколько лет работы. Формула также учитывает, сколько лет они проработали в этой компании.Работодатели, а иногда и сотрудники вносят вклад в финансирование этих льгот.

Например, пенсионный план может выплачивать 1% за каждый год работы сотрудника, умноженный на его среднюю зарплату за последние пять лет работы. Таким образом, сотрудник, проработавший в этой компании 35 лет и получивший в среднем 50 000 долларов за последний год, будет получать 17 500 долларов в год.

Частные пенсионные планы, предлагаемые корпорациями или другими работодателями, редко имеют эскалатор стоимости жизни для корректировки с учетом инфляции, поэтому выплачиваемые ими пособия могут уменьшаться в покупательной способности с годами.

Пенсионные планы государственных служащих, как правило, более щедры, чем частные. Например, крупнейший в стране пенсионный план Калифорнийская пенсионная система государственных служащих (CalPERS) во многих случаях выплачивает 2% в год. В этом случае сотрудник со стажем работы 35 лет и средней зарплатой 50 000 долларов может получать 35 000 долларов в год.

Кроме того, в государственных пенсионных планах обычно есть эскалатор стоимости жизни.

Как регулируются и застраховываются пенсионные планы

Существует два основных типа частных пенсионных планов: планы для одного работодателя и планы для нескольких работодателей.К последним обычно относятся члены профсоюзов, которые могут работать на нескольких работодателей.

Оба типа частных планов подпадают под действие Закона о гарантиях пенсионного дохода сотрудников (ERISA) 1974 года. Он был направлен на обеспечение более прочной финансовой основы пенсий, а также учредил Корпорацию гарантирования пенсионных пособий (PBGC).

PBGC действует как фонд пенсионного страхования: работодатели выплачивают PBGC ежегодную премию за каждого участника, а PBGC гарантирует, что сотрудники получат пенсионные и другие выплаты, если работодатель прекратит деятельность или решит прекратить его пенсионный план.

PBGC не обязательно будет платить полную сумму, которую пенсионеры получили бы, если бы их планы продолжали действовать. Вместо этого он платит до определенных максимумов, которые могут меняться из года в год.

В 2021 году максимальная сумма, гарантированная 65-летнему пенсионеру по плану с одним работодателем, который получает свое пособие в виде постоянного пожизненного аннуитета, составит 6034,09 долларов в месяц. Льготы по плану для нескольких сотрудников рассчитываются по-другому, например, с гарантией до 12 780 долларов США в год для человека с 30-летним стажем работы.

ERISA не распространяется на государственные пенсионные фонды, которые вместо этого следуют правилам, установленным правительствами штатов, а иногда и конституциями штатов. PBGC также не страхует государственные планы. В большинстве штатов налогоплательщики несут ответственность за получение счета, если план государственных служащих не может выполнить свои обязательства.

Как пенсионные фонды вкладывают свои деньги

ERISA не требует конкретных вложений пенсионного плана. Однако ERISA требует, чтобы спонсоры плана действовали в качестве доверенных лиц.Это означает, что они должны ставить интересы своих клиентов (будущих пенсионеров) выше своих собственных.

По закону, инвестиции, которые они делают, должны быть разумными и диверсифицированными таким образом, чтобы предотвратить значительные убытки.

Традиционная инвестиционная стратегия пенсионного фонда заключается в разделении активов между облигациями, акциями и коммерческой недвижимостью. Многие пенсионные фонды отказались от активного управления портфелем акций и теперь инвестируют только в индексные фонды.

Возникает тенденция вкладывать деньги в альтернативные инвестиции в поисках более высокой доходности и большего разнообразия.Эти инвестиции включают в себя частный капитал, хедж-фонды, сырьевые товары, деривативы и высокодоходные облигации.

Важно

Закон о американском плане спасения от 2021 года включает положения, призванные помочь PBGC укрепить финансово неблагополучные многопрофильные планы до 2051 года.

Состояние пенсионных фондов сегодня

Некоторые пенсионные фонды сегодня находятся в хорошей форме, а многие другие — нет. Для частных пенсионных планов эти цифры отражены в финансовых обязательствах, взятых на себя их страховщиком, PBGC.

В конце 2020 финансового года PBGC имела чистый дефицит в размере 48,2 миллиарда долларов. Это состояло из профицита в 15,5 млрд долларов по программе с одним работодателем и дефицита в 63,7 млрд долларов по программе с участием нескольких работодателей.

Исследовательская служба Конгресса сообщила, что «PBGC прогнозирует, что финансовое положение программы с одним работодателем, вероятно, продолжит улучшаться, но ожидается, что финансовое положение программы с несколькими работодателями значительно ухудшится в течение следующих 10 лет.»

Однако эта оценка была написана до принятия Закона об американском плане спасения от 2021 года в марте 2021 года. Он включает положения, призванные помочь PBGC укрепить планы работы с несколькими работодателями. Планы, столкнувшиеся с серьезными финансовыми проблемами, имеют право подать заявку на получение специальной помощи в виде единовременного единовременного платежа, рассчитанного для покрытия обязательств плана до 2051 года. Деньги для финансирования этой программы должны поступать не от страховых взносов. общие налоговые поступления Казначейства США.

Государственные и местные пенсионные планы также представляют неоднозначную картину. В то время как несколько государственных планов имеют 100% финансирования, необходимого для выплаты предполагаемых будущих пособий, большинство из них имеют значительно меньше. Институт Equable недавно предсказал, что «средний коэффициент финансирования снизится с 72,9% в 2019 году до 69,4% в 2020 году», объяснив это снижение «рыночными потерями, вызванными пандемией COVID-19».

Пенсионные фонды

Пенсионный фонд, также известный в некоторых странах как пенсионный фонд, — это любой план, фонд или схема, обеспечивающая пенсионный доход.Пенсионные фонды представляют собой объединенные денежные взносы из пенсионных планов, созданных работодателями, союзами или другими организациями для обеспечения пенсионных выплат своим сотрудникам или членам. Пенсионные фонды являются крупнейшими инвестиционными блоками в большинстве стран и доминируют на фондовых рынках, куда они вкладывают средства. Под управлением профессиональных управляющих фондами они составляют сектор институциональных инвесторов наряду со страховыми компаниями и инвестиционными фондами. Обычно пенсионные фонды освобождаются от налога на прирост капитала, а прибыль от их инвестиционных портфелей либо не облагается налогом, либо не облагается налогом.

Глобальное исследование пенсионных активов, проведенное Willis Towers Watson за 2017 год, охватывает 22 основных пенсионных рынка, общая сумма пенсионных активов которых составляет 36,4 триллиона долларов США, что составляет 62% ВВП этих стран. Федеральный трастовый фонд страхования по старости и потере кормильца (который является частью Фонда социального страхования США) является крупнейшим в мире государственным пенсионным фондом, который контролирует активы на сумму 3 триллиона долларов.

Частные пенсионные планы в основном регулируются Законом о пенсионном обеспечении сотрудников 1974 года (ERISA), который устанавливает минимальные стандарты для пенсионных планов в частном секторе, как показано в следующем разделе.

Закон о гарантированном пенсионном доходе от 1974 г. (ERISA)

Закон о пенсионном обеспечении сотрудников от 1974 года (ERISA) — это федеральный закон, устанавливающий минимальные стандарты для пенсионных планов в частном секторе. ERISA не требует от работодателя создания пенсионного плана. Это только требует, чтобы те, кто устанавливает планы, соответствовали определенным минимальным стандартам. Как правило, в законе не указывается, сколько денег участник должен выплачивать в качестве пособия.

Правило разумного человека

ERISA также разъясняет то, что теперь известно как «правило разумного человека».”Это правило предусматривает, что инвестиции должны производиться исключительно в интересах бенефициаров плана. Он поясняет, что единственными критериями, которые могут рассматриваться фидуциарами, являются финансовые, а не другие цели, которые могут быть в более широких интересах бенефициаров, такие как влияние инвестиций на экономику или окружающую среду.

Требования ERISA к пенсионным планам

ERISA требует следующее:

- Планы должны предоставлять участникам информацию о плане, включая важную информацию о функциях плана и финансировании.План должен регулярно и автоматически предоставлять некоторую информацию.

- должны устанавливать минимальные стандарты участия, распределения прав, начисления пособий и финансирования.

- Планы должны быть подотчетны доверительным управляющим. ERISA обычно определяет доверительного управляющего как любого, кто осуществляет дискреционные полномочия или контролирует управление или активы плана, включая любого, кто предоставляет инвестиционные рекомендации плану. Фидуциары, не соблюдающие принципы поведения, могут нести ответственность за возмещение убытков плану.

- должны давать участникам право подавать в суд на получение льгот и нарушение фидуциарных обязательств.

- Планы должны гарантировать выплату определенных пособий в случае прекращения действия определенного плана.

Планы

Планы

Правила ERISA для доверенных лиц

ERISA устанавливает следующие правила для доверенных лиц пенсионного плана. В дополнение к этим правилам, фидуциар должен соответствовать фидуциарным стандартам обслуживания общего права:

- Правило исключительной цели. Доверительный управляющий должен действовать (1) исключительно в интересах участников и бенефициаров и (2) исключительно для предоставления выгод участникам и бенефициарам и для покрытия разумных административных расходов по плану.

- Правило разумного человека. Фидуциары должны действовать с осторожностью, умением, осмотрительностью и усердием в сложившихся в то время обстоятельствах, которые благоразумный человек, действующий в аналогичном качестве и знакомый с такими вопросами, использовал бы при ведении предприятия аналогичного характера с аналогичными целями.

- Правило диверсификации. Доверительные управляющие должны диверсифицировать плановые инвестиции, чтобы минимизировать риск крупных убытков, за исключением случаев, когда это явно неразумно при определенных обстоятельствах.

- Действует в соответствии с Правилом плановых документов. Доверенное лицо должно действовать в соответствии с документами и инструментами, регулирующими план, в той степени, в которой эти документы и инструменты соответствуют положениям ERISA.

Согласно опросу 2016 года, проведенному Бюро переписи населения США, в Соединенных Штатах Америки 299 государственных фондов и 5977 местных государственных пенсионных систем с установленными выплатами имеют активы на общую сумму 3,7 триллиона долларов. В 2010 году Комиссия по ценным бумагам и биржам ужесточила ограничения на практику «плати до игры» на рынке муниципальных ценных бумаг.Эта мера была еще одной попыткой закрыть лазейки, позволяющие политическому влиянию коррумпировать аспекты государственного пенсионного бизнеса.

Комиссия по ценным бумагам и биржам проголосовала за запрет управляющим инвестициями, которые делают взносы на политические цели чиновникам, имеющим влияние на государственные пенсионные фонды, от управления этими фондами в течение двух лет. Комиссия по ценным бумагам и биржам также запретила инвестиционным менеджерам платить третьей стороне за ведение пенсионного бизнеса от их имени, если эта третья сторона не зарегистрирована в Комиссии по ценным бумагам или другим регулирующим органам и, таким образом, не подлежит аналогичным запретам на выплату в режиме оплаты.Мэри Шапиро, тогдашний председатель Комиссии по ценным бумагам и биржам, назвала «платную игру» невысказанной, но укоренившейся и хорошо понятной практикой. В последние годы Комиссия по ценным бумагам и биржам предприняла несколько попыток покончить с этой практикой оплаты за игру.

Из-за уникального характера государственных пенсионных планов они регулируются в основном законами штата и местными законами, хотя федеральное регулирование этих планов продолжало развиваться. Когда ERISA вступил в силу, Конгресс исключил государственные пенсионные планы из некоторых разделов ERISA, поскольку было сочтено необходимым дополнительное время для определения необходимости федерального регулирования этих планов.

ERISA призвал Конгресс провести исследование некоторых аспектов государственных пенсионных планов, включая адекватность их финансовых механизмов и фидуциарных стандартов. В исследовании Отчет целевой группы по пенсионным системам по пенсионным системам государственных служащих, которое было завершено в 1978 году, сообщалось о некоторых недостатках государственных планов — включая планы, охватывающие федеральных служащих — в областях финансирования, отчетности и раскрытия информации, а также фидуциарной практики. Однако в отчете отмечается, что прекращение действия государственных пенсионных планов и банкротства случаются редко.(Позднее в том же году федеральное правительство ввело требования к отчетности и раскрытию информации о пенсионных системах для своих сотрудников.)

Многие разделы ERISA действительно применимы к планам государственного сектора. Государственные планы освобождаются от требований ERISA по отчетности, раскрытию информации и финансированию, а также от страховки при прекращении действия плана. Хотя некоторые наблюдатели по-прежнему считают, что государственные и местные планы выиграют от введения федеральных стандартов, подобных ERISA, планы штата и местные планы являются финансово устойчивыми.Несмотря на то, что некоторые планы с недостаточным финансированием все еще можно найти (в основном на местном уровне), государственные пенсионные системы в целом хорошо финансируются.

НАСРА

Активы государственного пенсионного фонда инвестируются в диверсифицированные портфели, которые включают в себя публичные акции; облигации, выпущенные правительствами и корпорациями США и других стран; недвижимость; альтернативы, такие как частные акции, хедж-фонды и инфраструктура; и другие классы активов. Со временем доходы от инвестиций составляют самую большую часть доходов государственного пенсионного фонда, которые также включают взносы работодателей и сотрудников.

Распределение государственных пенсионных активов обычно разрабатывается как часть процесса, который учитывает поток обязательств плана или прогнозируемые выплаты вознаграждений, ожидаемую выручку от взносов и инвестиционную прибыль.

На основании последней информации Обзора государственных фондов, средний размер распределения активов государственного пенсионного фонда выглядит следующим образом:

Государственные акции: 47,1%

Фиксированный доход: 24.0%

Инвестиционная прибыль

С 1989 года в национальном масштабе доходы от инвестиций составляли примерно 63 процента всех доходов государственных пенсий. Инвестиционные доходы в основном формируются из доходов от ценных бумаг с фиксированным доходом (облигаций) и прироста стоимости акций. Инвестиционные доходы являются наиболее нестабильным источником государственных пенсионных доходов.

Медианная годовая доходность инвестиций в государственные пенсии за периоды, закончившиеся 30.06.20 и 31.12.20

Инвестиционная политика и практика

Большинство государственных фондов придерживаются инвестиционной политики, направленной на инвестирование активов.В передовой практике GFOA «Создание инвестиционной политики», в частности, говорится:

Письменная инвестиционная политика — самый важный элемент инвестиционной программы государственного фонда. Инвестиционная политика должна описывать наиболее разумные основные цели разумной политики: безопасность, ликвидность и доходность. Он также должен указывать тип инструментов, которые могут быть приобретены государственным учреждением, инвестиционный процесс и управление портфелем. Такая политика улучшает качество решений и демонстрирует приверженность фидуциарной заботе о государственных средствах с упором на обеспечение баланса между безопасностью основной суммы и ликвидности с доходностью.Соблюдение инвестиционной политики сигнализирует рейтинговым агентствам, рынкам капитала и общественности о том, что государственная организация хорошо управляется и получает процентный доход, соответствующий ее ситуации и экономической среде.

Рекомендация. Ассоциация государственных финансистов (GFOA) рекомендует всем руководящим органам принять всеобъемлющую письменную инвестиционную политику, а также пересматривать и обновлять ее, если необходимо, на ежегодной основе.

Пенсионный фонд

— обзор, как это работает, открытые и закрытые фонды

Что такое пенсионный фонд?

Пенсионный фонд — это фонд, который накапливает капитал для выплаты в качестве пенсии работникам, когда они выходят на пенсию в конце своей карьеры.

Пенсионные фонды обычно собирают крупные суммы денег для инвестирования в рынки капитала Рынки капитала Рынки капитала — это платформа системы обмена, которая переводит капитал от инвесторов, которые хотят использовать свой избыточный капитал, в бизнес, например в акции и облигации. рынки, чтобы генерировать прибыль (возврат).

Пенсионный фонд представляет институционального инвестора и инвестирует большие суммы денег в частные и государственные компании.Пенсионными фондами обычно управляют компании (работодатели). Основная цель пенсионного фонда — обеспечить наличие достаточных средств для выплаты пенсий сотрудникам после их выхода на пенсию в будущем.

Резюме

- Пенсионный фонд — это совокупность денег, которая должна быть выплачена в качестве пенсии при выходе сотрудников на пенсию.

- Пенсионные фонды инвестируют эти деньги, чтобы приумножить их, что потенциально принесет больше пользы пенсионерам.

- Размер пенсионных выплат зависит от процента от средней заработной платы сотрудника за последние несколько лет его занятости.

Что такое пенсионный план?

Пенсионный план определяется как пенсионный план, при котором как работодатели, так и работники вносят капитал в пул фондов, откладываемых для будущих пенсионных выплат. Средства инвестируются от имени сотрудников, а не просто сидеть сложа руки на банковских счетах Проверка счетов или сберегательных счетов Клиент банка может выбрать открытие текущих счетов или сберегательных счетов в зависимости от нескольких факторов, таких как цель, простота доступа или другие атрибуты.Текущий счет — это тип банковского счета, который используется для повседневных транзакций. Это самый простой счет, который предлагают банки, кредитные союзы и мелкие кредиторы. Доходы от инвестиций служат заработком для работника после выхода на пенсию.

Как работают пенсионные фонды?

Чаще всего пенсионные планы представляют собой планы с установленными выплатами, что означает, что сотрудники будут получать пенсионные выплаты, равные определенному проценту от их средней заработной платы, выплачиваемой за последние несколько лет работы.

Сравнение открытых и закрытых пенсионных фондов

Открытые пенсионные фонды являются хранителями по крайней мере одного пенсионного плана без ограничения членства. Закрытые пенсионные фонды поддерживают пенсионные планы, открытые только для определенных сотрудников.

Закрытые пенсионные фонды можно разделить на:

- Пенсионные фонды с одним работодателем

- Пенсионные фонды с несколькими работодателями

- Связанные пенсионные фонды

- Индивидуальные пенсионные фонды

Куда вкладываются пенсионные фонды?

Основной стиль инвестирования пенсионного фонда — диверсификация и осмотрительность.Пенсионные фонды стремятся диверсифицировать портфель, распределяя капитал по различным инвестиционным инструментам (акции, облигации, деривативы, альтернативные инвестиции Альтернативные инвестиции Альтернативные инвестиции — это вложения в активы, отличные от денежных средств, акций и облигаций. Альтернативными инвестициями могут быть вложения в материальные активы, такие как драгоценные металлы или вино. Кроме того, это могут быть инвестиции в финансовые активы, такие как частный капитал, проблемные ценные бумаги, хедж-фонды и т. д.).

Однако в течение многих лет пенсионные фонды были ограничены инвестициями в основном в ценные бумаги, обеспеченные государством, такие как облигации с высоким кредитным рейтингом (облигации инвестиционного уровня) и акции голубых фишек Голубая фишка Голубая фишка — это акция хорошо обеспеченного капитала. устоявшаяся корпорация с репутацией надежной, качественной и финансовой стабильности.Акции голубых фишек обычно являются лидерами рынка в своих секторах и имеют рыночную капитализацию, исчисляемую миллиардами долларов. Поскольку рынки развиваются и учитывая постоянную потребность в относительно высокой доходности, пенсионным фондам разрешено инвестировать в большинство из них. классы активов.

В настоящее время многие пенсионные фонды перешли от активного управления портфелем акций к пассивным инвестиционным инструментам, инвестируя в индексные фонды и в биржевые фонды, отслеживающие фондовые индексы.Возникающие тенденции заключаются в выделении капитала для альтернативных инвестиций, особенно в сырьевые товары, высокодоходные облигации, хедж-фонды и недвижимость.

Портфели ценных бумаг, обеспеченных активами, например, студенческие ссуды или задолженность по кредитным картам, представляют собой новые инструменты, используемые пенсионными фондами для повышения общей нормы прибыли. Вложения в частные инвестиции становятся все более популярными среди пенсионных фондов. Это просто долгосрочные инвестиции в частные компании. Цель прямых инвестиций — обналичить (продать бизнес), когда бизнес созреет и принесет значительную прибыль.

Инвестиционные фонды в сфере недвижимости (REIT) Инвестиционные фонды в области недвижимости (REIT) Инвестиционные фонды в области недвижимости (REIT) — это инвестиционные фонды или ценные бумаги, которые вкладывают средства в приносящую доход недвижимость. Фонд управляется и принадлежит компании акционеров, которые вкладывают деньги в коммерческую недвижимость, такую как офисные и многоквартирные дома, склады, больницы, торговые центры, студенческие общежития, гостиницы, которые также довольно популярны среди пенсионных фондов, поскольку являются пассивными инвестициями в рынки недвижимости.Инвестиции в коммерческую недвижимость также производятся в зданиях офисов, складов, промышленных парков и т. Д.

Ссылки по теме

CFI является официальным поставщиком услуг глобального аналитика финансового моделирования и оценки (FMVA) ™. Стать сертифицированным специалистом по финансовому моделированию и оценке. Сертификат аналитика (FMVA) ® CFI по финансовому моделированию и оценке (FMVA) ® поможет вам обрести уверенность в своей финансовой карьере. Запишитесь сегодня! программа сертификации, призванная помочь любому стать финансовым аналитиком мирового уровня.

Пройдя курсы финансового моделирования, тренинги и упражнения, любой человек в мире может стать отличным аналитиком. Чтобы продолжить продвижение по карьерной лестнице, вам будут полезны следующие дополнительные ресурсы CFI:

- 401 (k) Пределы взносов 401 (k) Пределы взносов Пределы взносов 401 (k) — это ограничения, установленные Конгрессом США на сумму денег, которую могут использовать сотрудники. внести свой вклад в их пенсионный план.

- Cliff Investing Cliff Vesting Cliff vesting — это процесс, при котором сотрудники имеют право на получение всех льгот по пенсионным планам их фирмы на заданную дату

- Частные REIT против публично торгуемых REITЧастные REIT против публично торгуемых REITЧастные REIT против публично торгуемых REIT.Инвестиционные фонды в недвижимость (REIT) можно разделить на частные и государственные, торгуемые или неторгуемые. REIT инвестируют в сектор недвижимости, а также сдают в аренду и собирают арендный доход от инвестированной собственности

- Социальное обеспечение Социальное обеспечение Социальное обеспечение — это программа федерального правительства США, которая предоставляет социальное страхование и льготы людям с недостаточным доходом или без него. Первый Социальный

The Ultimate Guide for 2021

На первый взгляд, пенсионное планирование не сильно изменилось за последние годы.Ты работаешь, откладываешь, а потом уходишь на пенсию. Но хотя механика может быть такой же, сегодняшние спасатели сталкиваются с некоторыми проблемами, о которых предыдущим поколениям не приходилось беспокоиться.