Ликвидность что это такое, её виды и примеры простыми словами vklady-investicii.ru

изображение с сайта www.paul-kart.ru

Рыночная экономика диктует свои условия. Любой бизнесмен хочет иметь дела только с компаниями, которые смогут расплатиться по своим обязательствам в установленные сроки. В связи с этим надо хорошо разбираться в основных понятиях, характеризующих финансовое состояние предприятия. В этой статье мы поговорим о ликвидности: что это такое простыми словами, какие ее виды бывают и какие показатели используются для ее оценки, а также приведем наглядные примеры.

Что такое ликвидность

Ликвидность – это способность материальных ресурсов быть реализованными за деньги по цене, близкой к рыночной, а степень ликвидности отражает время, необходимое для такого обращения. Это понятие применимо к разным категориям – активам, балансу, банкам, предприятиям.

В зависимости от времени, за которое можно преобразовать активы в наличные, они могут быть трех видов ликвидности:

- Высоколиквидные – это вклады в банке, акции, облигации, валюта, государственные ценные бумаги. Эти ценности можно инкассировать в максимально короткие сроки.

- Среднеликвидные включают дебиторскую задолженность, кроме краткосрочной и безнадежной, а также продукцию, готовую к реализации. Эти позиции конвертируются в деньги в срок от 1 до 6 месяцев без существенной потери в стоимости.

- Низколиквидные – морально устаревшая техника и оборудование, просроченная дебиторская задолженность, недвижимость. Сюда же относятся все прочие категории, которые можно продать по цене, близкой к рыночной, только за длительное время.

Естественно, один и тот же финансовый инструмент может иметь как высокую, так и низкую ликвидность.

Пример

Акции нефтяной компании могут уйти на рынке за считанные секунды с разницей к покупной цене в несколько сотых процента. А акции малоизвестной фирмы будут продаваться значительно дольше или, в конце концов, потерять от первоначальной стоимости до 30%.

Элитный дом в пригороде относится к низколиквидным активам за счет своих особенностей: высокая цена, необходимость личного транспорта, узкий круг покупателей. А вот двухкомнатная квартира в спальном районе большого города может быть продана в короткие сроки за счет большого спроса.

Так что однозначно отнести ту или иную категорию к определенному виду бывает затруднительно.

Ликвидность, платежеспособность и рентабельность

Многие даже опытные бизнесмены не совсем корректно представляют себе, как соотносятся между собой эти понятия.

Платежеспособность подразумевает наличие в достаточном объеме у компании денежных средств или их эквивалентов для срочного погашения кредиторской задолженности.

Ликвидность же понятие более широкое, хоть и неразрывно связанное с предыдущим. От ее степени зависит способность покрывать долги на конкретное время, а также определяется перспективное состояние расчетов. При этом может быть ликвидность совокупных ресурсов, как необходимость получения денег в случае ликвидации или банкротства, и оборотных активов, которые и обеспечивают текущую платежеспособность.

изображение с сайта konspekta.net

Рентабельность же, т.е. прибыльность, возможна и при невысокой ликвидности.

Пример

Небольшая молодая фирма, предоставляющая услуги грузчиков, брала кредит на свое развитие. Имеет две подержанных машины и небольшой штат сотрудников. Ликвидность ее очень не высокая, так как имеющиеся активы после их реализации не в состоянии будут перекрыть долги. Однако при хорошей суточной выручке доходность будет высокая, а соответственно, дело является рентабельным.

И наоборот, компания, имеющая большую ликвидность при низкой прибыльности, может разориться в скором времени.

Ликвидность активов и баланса

Как уже говорилось выше, все активы компании можно расположить по степени снижения ликвидности в следующем порядке:

- деньги на счетах и наличные;

- банковские и государственные ценные бумаги, акции;

- дебиторская задолженность и краткосрочные вложения;

- готовая к реализации продукция, а также запасы;

- оборудование;

- недвижимость.

Способность оборотных активов к обращению в наличные средства в короткие сроки обеспечивают платежеспособность предприятия.

изображение с сайта forexaw.com

Ликвидность баланса отражает соотношение имеющихся активов к существующим пассивам, а точнее, можно ли за деньги, которые выручат от продажи имеющегося имущества, рассчитаться по долгам в определенные сроки.

Для этой цели выделяется 4 группы активов:

А1 – способные быть проданными в кратчайшие сроки;

А2 – реализуемые в срок до 12 месяцев;

А3 – остальные оборотные активы;

А4 – необоротные.

Пассивы же при этом группируются в зависимости от сроков их погашения:

П1 –текущие обязательства перед кредиторами, сотрудниками, госбюджетом и т.д., требующие скорейшей выплаты;

П2 –кредиты и займы, сроком до 1 года;

П3 – финансовые обязательства, которые нет необходимости выполнять в текущем году;

П4 –собственный капитал.

Предприятие будет ликвидно при условии, что первые три пункта активов превышают первые три пассивов, а последняя наоборот.

Виды ликвидности предприятия

Если говорить простыми словами, то ликвидность предприятия – это способность отвечать по обязательствам за счет продажи активов, имеющихся в ее распоряжении, а также за счет привлечения денег со стороны (кредитов, займов). Анализ этого показателя характеризует платежеспособность компании и ее финансовую стабильность.

Чтобы проанализировать финансовую стабильность компании пользуются определенными показателями. Рассмотрим их более подробно.

Коэффициент покрытия (или общей, текущей ликвидности)

Показывает способность расплачиваться по долгам, которые надо оплатить в скором вемени. Это наиболее общий параметр. Рассчитывается как отношения всех оборотных активов к текущим обязательствам. Информация при этом берется из баланса.

Ктл = ОА/ТО

Где, Ктл – коэффициент текущей ликвидности;

ОА – оборотные активы;

ТО- текущие обязательства.

Или пользуясь обозначениями, указанными выше,

Ктл = (А1 + А2 + А3)/(П1 + П2)

Допустимое значение его должно быть в рамках от 1,5 до 2,5. Если коэффициент меньше единицы, это может означать, что фирма не в состоянии стабильно отвечать по своим обязательствам. Однако цифра, больше 3 говорит о неразумном использовании имеющихся ресурсов.

изображение с сайта www.pantolet.ru

Коэффициент быстрой (скорой) ликвидности

Он отражает действительную способность компании оплачивать долги без использования своих запасов, например, в случае проблем со сбытом продукции. Определяется он по следующей формуле:

Кбл = (ТА – З)/ТО

Где Кбл – коэффициент быстрой ликвидности;

ТА – текущие активы;

З – запасы;

ТО – текущие обязательства.

Или

Кбл = (А1 + А2)/ (П1 + П2)

Показатель должен быть не меньше 1.

изображение с сайта bocajuniors.ru

Коэффициент абсолютной ликвидности

Это отношение наличных и безналичных средств, которыми располагает организация в данный момент к ее срочным долгам. Простыми словами, абсолютная ликвидность – это отражение возможности погашения определенной части краткосрочной кредиторской задолженности в кратчайшие сроки. На практике этот показатель не нашел применения, потому что большую часть свободных денег принято вкладывать в производственный процесс, к тому же при составлении договоров займа оговариваются сроки выплат по ним. Однако его может потребовать рассчитать банк для предоставления кредита.

Кал = А1/(П1 + П2)

В отечественной экономтеории нормой считается величина этого коэффициента, равная 0,2.

изображение с сайта www.pantolet.ru

Ликвидность банка

Ликвидность банка – это его возможность отвечать по своим финансовым обязательствам, говоря простыми словами, выплачивать вклады с обещанными процентами своим клиентам, а также погашать обязательные платежи. Естественно, после этого у него должны остаться средства для продолжения своей деятельности.

В зависимости от сроков выделяют следующие виды ликвидности банков:

- краткосрочная;

- среднесрочная;

- долгосрочная.

Кроме того в зависимости от источника обеспечения:

- Покупная – создана за счет межбанковских кредитов и займов от Центрального банка России;

- Накопленная – собственные деньги и приравненные к ним активы, а также ресурсы которые легко инкассировать в наличность.

На ликвидность банка влияет совокупность внутренних и внешних факторов. К первым относится все имущество финансовой организации, его размер и качество, величина собственного капитала, степень независимости. Чем больше собственных активов имеет банк, тем он устойчивей. Однако, нельзя игнорировать внешние факторы, такие как экономическая и политическая обстановка в стране.

Для чего важно знать ликвидность

Ликвидность – немаловажный экономический фактор. Он важен для инвесторов, которые желают вкладывать свои средства максимально эффективно и при необходимости иметь возможность быстро конвертировать в деньги неудачное вложение. Но даже людям, далеким от бизнеса, стоит разбираться в основных значениях этого понятия, чтобы доверять капиталовложения проверенным высоколиквидным банкам.

Что значит ликвидный баланс, как узнать степень ликвидности, способы ее повышения

Добрый день, читатели и посетители! С развитием в нашей стране рыночной экономики мы все неплохо усвоили ее правила и условия.

Мы не хотим, как Шарик в Простоквашино покупать «что-то ненужное», чтобы потом его продать.

Приобретая дом или квартиру, мы предполагаем, что будем жить в них долго. Однако жизнь все может переиначить. И вот мы уже продаем свое жилье и сталкиваемся с тем, что и планировка у него не очень, и транспортная развязка неудобная, и инфраструктура слабо представлена – ни магазинов, ни садиков, ни школ поблизости нет.

И поэтому на ту цену, что мы запросили, быстро покупатели не находятся. Вот и выходит, что имущество наше – неликвид.

Давайте разбираться, что значит ликвидный ресурс – будь то товар, баланс или банк.

Что такое ликвидность

Рыночная экономика диктует свои условия. Любой бизнесмен хочет иметь дела только с компаниями, которые смогут расплатиться по своим обязательствам в установленные сроки.

Что значит ликвидный товар, от чего зависит ликвидность

В связи с этим надо хорошо разбираться в основных понятиях, характеризующих финансовое состояние предприятия. В этой статье мы поговорим о ликвидности: что это такое простыми словами, какие ее виды бывают и какие показатели используются для ее оценки, а также приведем наглядные примеры.

Ликвидность – это способность материальных ресурсов быть реализованными за деньги по цене, близкой к рыночной, а степень ликвидности отражает время, необходимое для такого обращения. Это понятие применимо к разным категориям – активам, балансу, банкам, предприятиям.

В зависимости от времени, за которое можно преобразовать активы в наличные, они могут быть трех видов ликвидности:

- Высоколиквидные – это вклады в банке, акции, облигации, валюта, государственные ценные бумаги. Эти ценности можно инкассировать в максимально короткие сроки.

- Среднеликвидные включают дебиторскую задолженность, кроме краткосрочной и безнадежной, а также продукцию, готовую к реализации. Эти позиции конвертируются в деньги в срок от 1 до 6 месяцев без существенной потери в стоимости.

- Низколиквидные – морально устаревшая техника и оборудование, просроченная дебиторская задолженность, недвижимость. Сюда же относятся все прочие категории, которые можно продать по цене, близкой к рыночной, только за длительное время.

Естественно, один и тот же финансовый инструмент может иметь как высокую, так и низкую ликвидность.

Пример. Акции нефтяной компании могут уйти на рынке за считанные секунды с разницей к покупной цене в несколько сотых процента. А акции малоизвестной фирмы будут продаваться значительно дольше или, в конце концов, потерять от первоначальной стоимости до 30%.

Элитный дом в пригороде относится к низколиквидным активам за счет своих особенностей: высокая цена, необходимость личного транспорта, узкий круг покупателей. А вот двухкомнатная квартира в спальном районе большого города может быть продана в короткие сроки за счет большого спроса.

Так что однозначно отнести ту или иную категорию к определенному виду бывает затруднительно.

Ликвидность, платежеспособность и рентабельность

Многие даже опытные бизнесмены не совсем корректно представляют себе, как соотносятся между собой эти понятия.

Платежеспособность подразумевает наличие в достаточном объеме у компании денежных средств или их эквивалентов для срочного погашения кредиторской задолженности.

Ликвидность же понятие более широкое, хоть и неразрывно связанное с предыдущим. От ее степени зависит способность покрывать долги на конкретное время, а также определяется перспективное состояние расчетов. При этом может быть ликвидность совокупных ресурсов, как необходимость получения денег в случае ликвидации или банкротства, и оборотных активов, которые и обеспечивают текущую платежеспособность.

Рентабельность же, т.е. прибыльность, возможна и при невысокой ликвидности.

Пример. Небольшая молодая фирма, предоставляющая услуги грузчиков, брала кредит на свое развитие. Имеет две подержанных машины и небольшой штат сотрудников. Ликвидность ее очень невысокая, так как имеющиеся активы после их реализации не в состоянии будут перекрыть долги. Однако при хорошей суточной выручке доходность будет высокая, а соответственно, дело является рентабельным.

И наоборот, компания, имеющая большую ликвидность при низкой прибыльности, может разориться в скором времени.

Что значит ликвидный баланс. Ликвидность активов

Как уже говорилось выше, все активы компании можно расположить по степени снижения ликвидности в следующем порядке:

- деньги на счетах и наличные;

- банковские и государственные ценные бумаги, акции;

- дебиторская задолженность и краткосрочные вложения;

- готовая к реализации продукция, а также запасы;

- материалы;

- оборудование;

- недвижимость.

Способность оборотных активов к обращению в наличные средства в короткие сроки обеспечивают платежеспособность предприятия.

Ликвидность баланса отражает соотношение имеющихся активов к существующим пассивам, а точнее, можно ли за деньги, которые выручат от продажи имеющегося имущества, рассчитаться по долгам в определенные сроки.

Для этой цели выделяется 4 группы активов:

- А1 – способные быть проданными в кратчайшие сроки;

- А2 – реализуемые в срок до 12 месяцев;

- А3 – остальные оборотные активы;

- А4 – необоротные.

Пассивы же при этом группируются в зависимости от сроков их погашения:

- П1 – текущие обязательства перед кредиторами, сотрудниками, госбюджетом и т.д., требующие скорейшей выплаты;

- П2 – кредиты и займы, сроком до 1 года;

- П3 – финансовые обязательства, которые нет необходимости выполнять в текущем году;

- П4 – собственный капитал.

Предприятие будет ликвидно при условии, что первые три пункта активов превышают первые три пассивов, а последняя — наоборот.

Если говорить простыми словами, то ликвидность предприятия – это способность отвечать по обязательствам за счет продажи активов, имеющихся в ее распоряжении, а также за счет привлечения денег со стороны (кредитов, займов). Анализ этого показателя характеризует платежеспособность компании и ее финансовую стабильность.

Чтобы проанализировать финансовую стабильность компании пользуются определенными показателями. Рассмотрим их более подробно.

Коэффициент покрытия (или общей, текущей ликвидности)

Показывает способность расплачиваться по долгам, которые надо оплатить в скором времени. Это наиболее общий параметр. Рассчитывается как отношения всех оборотных активов к текущим обязательствам. Информация при этом берется из баланса.

Ктл = ОА/ТО,

где Ктл – коэффициент текущей ликвидности;

ОА – оборотные активы;

ТО — текущие обязательства.

Или пользуясь обозначениями, указанными выше:

Ктл = (А1 + А2 + А3)/(П1 + П2)

Допустимое значение его должно быть в рамках от 1,5 до 2,5. Если коэффициент меньше единицы, это может означать, что фирма не в состоянии стабильно отвечать по своим обязательствам. Однако цифра, больше 3 говорит о неразумном использовании имеющихся ресурсов.

Коэффициент быстрой (скорой) ликвидности

Отражает действительную способность компании оплачивать долги без использования своих запасов, например, в случае проблем со сбытом продукции. Определяется он по следующей формуле:

Кбл = (ТА – З)/ТО,

где Кбл – коэффициент быстрой ликвидности;

ТА – текущие активы;

З – запасы;

ТО – текущие обязательства.

Или Кбл = (А1 + А2)/ (П1 + П2)

Показатель должен быть не меньше 1.

Коэффициент абсолютной ликвидности

Это отношение наличных и безналичных средств, которыми располагает организация в данный момент к ее срочным долгам. Простыми словами, абсолютная ликвидность – это отражение возможности погашения определенной части краткосрочной кредиторской задолженности в кратчайшие сроки.

На практике этот показатель не нашел применения, потому что большую часть свободных денег принято вкладывать в производственный процесс, к тому же при составлении договоров займа оговариваются сроки выплат по ним. Однако его может потребовать рассчитать банк для предоставления кредита.

Кал = А1/(П1 + П2)

В отечественной экономтеории нормой считается величина этого коэффициента, равная 0,2.

Ликвидность – немаловажный экономический фактор. Он важен для инвесторов, которые желают вкладывать свои средства максимально эффективно и при необходимости иметь возможность быстро конвертировать в деньги неудачное вложение. Но даже людям, далеким от бизнеса, стоит разбираться в основных значениях этого понятия, чтобы доверять капиталовложения проверенным высоколиквидным банкам.

Источник: "vklady-investicii.ru"

Ликвидность — это возможность быстрой продажи по хорошей цене

Говоря о чем-то невостребованном, негодном, мы часто употребляем слово «неликвид». Если есть неликвидный объект, значит должен быть и ликвидный. Задумывались ли вы когда-нибудь о точном значении этого понятия? Рассмотрим сегодня данный термин, узнаем, что это такое, где применяется и как определяется ликвидность того или иного объекта.

Для особо интересующихся темой в этой статье будут приведены формулы расчета коэффициента текущей, быстрой и абсолютной ликвидности, которые позволяют судить о текущем состоянии любого предприятия.

Разберемся в толковании слова на практическом примере. Допустим, у гражданина есть две практически одинаковые квартиры в разных районах города, которые он хочет продать за одинаковую цену. Одну квартиру ему удалось реализовать практически сразу, а другую так никто и не купил. В чем же дело?

Проанализируем сложившуюся ситуацию. Квартира № 1 находится в центре города, а квартира № 2 – в спальном районе на окраине. При остальных одинаковых условиях, местоположение жилья в центре города делало его более привлекательным для потенциальных покупателей, а нахождение другого на окраине – отпугивало. Именно поэтому квартира № 1 была быстро продана, а № 2 – нет. В таком случае говорят, что квартира № 1 – ликвидна, а № 2 – неликвидна.

Ликвидность – это способность объекта (актива) быть быстро реализованным по цене, существующей на рынке в данный момент времени.

Ликвидность – это термин, применяемый в экономике. Слово в переводе с латинского языка (liquidus) означает «перетекающий», то есть объект (актив), оцениваемый по этому критерию, «перетекает» в свой денежный эквивалент, иными словами – продается.

При оценке актива принято говорить о нескольких степенях ликвидности. Он может быть:

- высоколиквидным;

- низколиквидным;

- неликвидным.

Перечисленные степени говорят сами за себя. Чем быстрей объект может быть проданным, тем более ликвидным он считается.

Ликвидность денег

Деньги ликвидны тогда, когда сохранена их номинальная стоимость, т. е. они не обесценены инфляцией. Если исходить из формулировки, приведенной в начале статьи, то можно сделать вывод, что деньги — это высоколиквидный актив при условии, что в стране нет гиперинфляции.

Банков

Банки ликвидны, если они без ущерба своей текущей ликвидности могут без ограничения обслуживать своих клиентов (физических и юридических лиц), т. е. совершать приходно-расходные операции.

Существуют специальные нормативы, установленные Центробанком РФ, которые должны соблюдаться для сохранения банком приемлемого уровня ликвидности:

Ликвидность это способность погашать обязательства

В плане экономики ликвидность это термин, который используется для обозначения способности активов преобразовываться в денежные средства или их эквивалент. Нередко говорят, что ликвидный – обращаемый в деньги.

Другими словами, ликвидность это способность предмета рассмотрения превращаться во всеобщий эквивалент стоимости, т.е. в деньги. Также существует понятие степени ликвидности, которое обозначает скорость данного превращения. Этот термин в основном используется банкирами, инвесторами, финансистами и прочими профессионалами в сфере управления денежными средствами и активами.

При этом не стоит путать термин «ликвидность» с «ликвидностью баланса» или «коэффициентом ликвидности», так как, несмотря на похожесть слов, в них вкладывается разный смысл.

В общем понимании ликвидность это способность погашать обязательства перед юридическими или физическими лицами, а также способность превращаться в деньги. При этом очень важным моментом для данного термина является скорость данного превращения, в результате чего различают низколиквидные и высоколиквидные активы.

Стоит отметить, что способность предприятия вовремя погашать свои обязательства говорит об устойчивости бизнеса в целом. В связи с этим ликвидность это также полезная информация для пользователей финансовой отчетности, а именно инвесторов, руководителей, владельцев бизнеса и прочее. Финансовая отчетность строится так, чтобы активы с разной степенью ликвидности находились в разных разделах баланса, что в итоге позволит лучше представить ситуацию с финансовой устойчивостью предприятия.

Для управления ликвидностью могут использоваться два способа: управление активами или управление ликвидными заемными средствами. Риском ликвидности управляют при помощи GAP-анализа, согласно которому производиться расчет абсолютного и относительного разрыва между размером и динамикой изменения уровня пассивов и активов по срокам погашения. Таким образом, управленческие решения принимаются с учетом не только экономической эффективности, но и необходимости удержания соответствующего уровня обязательств перед контрагентами.

Для лучшего понимания этого термина приведем небольшой пример на бытовом уровне. Допустим, у вас имеется некоторая сумма денег, отложенная «на всякий случай». При этом не имеет значение, где она храниться: в банке или дома. Эту сумму вы планируете потратить только в случае «непредвиденных обстоятельств», как говорится «на черный день». Таким способом вы фактически поддерживаете свою возможность в случае необходимости оплатить возникшие денежные обязательства для приобретения каких-либо услуг или товаров. Таким образом, ликвидность это в вашем случае способность в любой момент погасить свои непредвиденные долги. Аналогичным образом любое предприятия должно обладать определенным уровнем ликвидности собственных активов, чтобы защитить себя от возможных изменений рыночной конъектуры или колебаний финансового рынка.

При грамотном управлении ликвидностью предприятие может быть уверено в своей возможности преодолеть неблагоприятные рыночные явления, связанные не только с отраслевыми процессами, но и с кризисом в экономике страны или глобальным кризисом. В случае кризиса финансовой системы или (и) промышленного спада свободные средства все меньше доступны для бизнеса, в то время как требования кредиторов становятся более жестокими и высокими. При этом поставщики отказываются предоставлять отсрочки платежей и действуют, как правило, по предоплате. В этих условиях на дальнейшее развитие и существования бизнеса очень сильно влияет наличие свободных средств у предприятия. При этом предприятие стремиться «высвободить» больше свободных денежных средств, покупая только те ресурсы, который считаются «высоколиквидными», т.е. обладают возможностью быстро превратиться назад в деньги. Таким образом, высокая ликвидность это возможность бизнеса выйти с минимальными потерями из кризисной ситуации.

В свою очередь применительно к бизнесу низкая ликвидность это в итоге потери, которые терпит предприятие из-за длительного срока превращения актива в денежные средства.

Биржевая и торговая ликвидность

Помимо вышеуказанного ликвидность это также способность денег превращаться в определенный актив (драгоценные металлы, ценные бумаги, товары) или другую валюту и обратно. К примеру, ценная бумага, у которой большая разница между ценой покупки и продажи, считается низколиквидной, а если эта разница минимальна, то говорят о высокой ликвидности акции.

Разница между ценами покупки и продажи называется на финансовых рынках спрэдом. При этом чем больше спрэд, тем меньше ликвидность. В этом случае также очень важным моментом является количество сделок по финансовому активу. Чем их больше, тем быстрее может быть реализован актив и, как следствие, у него выше ликвидность.

Аналогичное можно сказать и о валютах, но в этом случае принято использовать вместо ликвидности термин «конвертируемость».

Коэффициенты ликвидности

Для характеристики актива или предприятия используются различные коэффициенты ликвидности. Однако формулы их расчета часто разняться в различных источниках информации. В связи с этим для лучшего понимания корректности тех или иных формул, необходимо знать суть самого коэффициента. Рассмотрим каждый из них подробнее.

Коэффициенты ликвидности используются для оценки способности предприятия погашать свои обязательства перед контрагентами посредством имеющихся в наличии активов. Отметим, что активы различаются разной степенью ликвидности, т.е. способностью преобразовываться в денежные средства, аналогично и пассивы обладают различными сроками исполнения обязательств предприятия. Таким образом, коэффициенты ликвидности предназначены для оценки в числовом выражении соотношения аналогичных по сроку исполнения обязательств активов и пассивов.

Коэффициент текущей ликвидности или коэффициент покрытия – это финансовый коэффициент, который определяется отношением текущих активов предприятия к краткосрочным обязательствам. Так как ликвидность это способность предприятия рассчитываться по своим долгам, то этот коэффициент показывает, сможет ли оно это сделать за период одного производственного цикла.

Формула расчета коэффициента текущей ликвидности:

Текущая ликвидность = Текущие активы/ Текущие обязательства

Если в результате расчета коэффициент текущей ликвидности будет больше единицы, то предприятия обладает большим числом текущих активов, нежели краткосрочных обязательств. В результате, теоретические, предприятия в состоянии не только осуществлять свою операционную деятельность, но и выполнять все текущие обязательства. При этом стоит помнить, что высокое значение коэффициента текущей ликвидности не говорит о гарантии отсутствия у предприятия проблем с денежными средствами, поскольку текущие активы представляют собой помимо денежных средств еще и товары, готовую продукцию, дебиторскую задолженность, материалы и прочее.

Коэффициент быстрой ликвидности является также финансовым коэффициентом, который рассчитывается как отношение высоколиквидных текущих активов предприятия к краткосрочным обязательствам.

Быстрая ликвидность это способность предприятия рассчитаться по своим долгам в течение периода одного производственного цикла в случае возникновения сложностей со сбытом готовой продукции или товара.

Формула расчета коэффициента быстрой ликвидности:

Быстрая ликвидность = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Денежные средства) / (Краткосрочные пассивы — Доходы будущих периодов — Резервы предстоящих расходов)

В числителе коэффициента быстрой ликвидности используются только те активы, которые не ставят сод сомнение свою способность обращаться в денежные средства. Т.е. эти активы, по сути, являются деньгами, а именно долги или финансовые вложения, которые можно обратить в деньги в короткий промежуток времени. Полученная денежная сумма соотноситься с текущими обязательствами, из которых исключаются денежные средства, не являющиеся конкретными обязательствами, погашаемыми денежными средствами. Таким образом, быстрая ликвидность это значение, которое показывает, сколько предприятие в состоянии погасить единиц денежных обязательств, в случае если одновременно поступят требования к оплате от всех кредиторов.

Коэффициент абсолютной ликвидности является финансовым коэффициентом, который рассчитывается как отношение суммы краткосрочных финансовых вложений и денежных средств предприятия к его краткосрочным обязательствам.

Абсолютная ликвидность это способность предприятия погасить текущие задолженности ща счет имеющихся в наличие денежных средств или их эквивалентов в данный момент времени.

Формула расчета коэффициента абсолютной ликвидности:

Абсолютная ликвидность = (Денежные средства + Краткосрочные финансовые вложения) / (Краткосрочные пассивы — Доходы будущих периодов — Резервы предстоящих расходов).

Платежеспособность и ликвидность

Определение 1

Платежеспособность и ликвидность – это ключевые характеристики финансового состояния предприятия, первая из которых означает ожидаемую способность погасить задолженность, а вторая – достаточность денежных средств для оплаты задолженности в текущий момент.

Сущность платежеспособности и ликвидности активов

Необходимость проведения анализа платежеспособности заемщиков возникает постоянно, поскольку непрерывен процесс взаимоотношений между предприятиями и кредитными организациями, поставщиками, покупателями и другими контрагентами.

Определение 2

Платежеспособность представляет собой способность предприятия в установленный срок и в полном объеме выполнить долговые обязательства. Другими словами, платежеспособность – это наличие у предприятия достаточного количества финансовых ресурсов, чтобы погасить задолженность. Платежеспособность должна обеспечиваться в любое время, поэтому различается текущая и долгосрочная платежеспособность.

При текущей платежеспособности предприятие имеет возможность выполнить обязательства в ближайший срок, а при долгосрочной предприятие имеет возможность рассчитываться по долгосрочным обязательствам.

Готовые работы на аналогичную тему

Предприятие является платежеспособным, если его активы выше внешних обязательств.

Выделяются такие характеристики платежеспособности:

- Финансовые ресурсы на расчетных счетах компании позволяют погасить краткосрочные обязательства;

- У организации нет краткосрочных обязательств с истекшим сроком.

Проводя анализ платежеспособности, следует проводить также расчеты по ликвидности как активов, так и баланса предприятия.

Ликвидность представляет собой способность компании погашать краткосрочные обязательства посредством оборотных активов. Другими словами, ликвидность – это возможность конвертации активов в наличные деньги.

Рассмотрение ликвидности происходит с двух сторон:

- С позиции времени, необходимого для превращения активов в денежные средства;

- С позиции вероятности реализации актива по заданной цене.

Показатель ликвидности активов характеризуется временем, обратным необходимому времени для превращения активов в средства платежа. Чем меньше времени затрачивается на конвертацию активов, тем активы более ликвидны.

Характеристикой ликвидности баланса является степень покрытия обязательств компании ее активами, срок превращения в деньги у которых равен сроку погашения задолженности. Ликвидность баланса достигается при равенстве обязательств и активов организации.

Ликвидность предприятия представляет собой способность в короткий срок превратить свои активы с средства платежа с минимальными финансовыми потерями.

На основании данных определений можно установить, что платежеспособность и ликвидность хотя и близки по своему содержанию, но не являются одинаковыми.

Важным коэффициентом ликвидности считается показатель, который отражает уровень рабочего капитала, т.е. чистый оборотный капитал должен быть больше 0.

ЧОК = ОА — КО,

Где КО – это краткосрочные обязательства, АО – оборотные активы.

Назначение чистого оборотного капитала состоит в поддержании финансовой устойчивости компании, поскольку в случае превышения оборотных активов над краткосрочными обязательствами, фирма не может погашать свои краткосрочные обязательства и не будет располагать средствами для решения текущих вопросов. Превышение ЧОК свидетельствует о неэффективном использовании компанией своих ресурсов.

Определение характера ликвидности баланса заключается в сравнении средств по активам, сгруппированных по ликвидности и расположенных по убыванию, с обязательствами по пассивам, которые сгруппированы по сроку погашения и расположены по возрастанию.

Все активы компании условно разделяются на четыре группы на основании их ликвидности (рисунок 1).

Рисунок 1. Группировка активов и пассивов по степени ликвидности. Автор24 — интернет-биржа студенческих работ

Баланс абсолютно ликвиден, если выполняются следующие неравенства:

$А_1 ≥ П_1, А_2 ≥ П_2, А_3 ≥ П_3, А_4 ≤ П_4$.

Замечание 1

Если одно из неравенств не будет выполняться, то баланс не считается абсолютно ликвидным.

Понятие банкротства

Важнейший показатель, характеризующий платежеспособность и ликвидность, это собственный оборотный капитал, равный разнице оборотного капитала и краткосрочных обязательств.

Предприятие располагает собственным оборотным капиталом (СОК) до того момента, когда оборотные активы выше краткосрочных обязательств. Данный показатель также называется чистым текущим активом.

Во многих случаях основная причина изменения уровня СОК состоит в объеме полученной организацией прибыли или убытка.

При росте СОК, вызванном опережением увеличения оборотных активов в сравнении с краткосрочными обязательствами, наблюдается отток денежных средств. Если же СОК уменьшается, то имеет место замедление темпов роста оборотных активов по сравнению с увеличением краткосрочных обязательств.

СОК должен без каких-либо трудностей превращаться в денежные средства, иначе платежеспособность предприятия будет низкой.

При признании организации неплатежеспособной подготавливаются предложения о финансовой поддержке компании, их реорганизации или же ликвидации.

Помимо этого, неспособность организации погашать краткосрочные обязательства может быть причиной признания ее несостоятельной, т.е. банкротом.

Банкротство делится на:

- Простое, которое применяется к должнику, плохо осуществляющему свою деятельность;

- Злостное, которое обусловлено противоправными действиями с целью введения кредиторов в заблуждение.

Также существуют и критерии, которые позволяют спрогнозировать вероятность наступления банкротства фирмы.

Перечислим критерии банкротства:

- Неудовлетворительный состав оборотных активов, тенденции к увеличению части труднореализуемых активов, т.е. материально-производственных запасов, которые имеют медленную оборачиваемость;

- Замедление темпов оборачиваемости средств, вызванное накоплением чрезмерных запасов и наличием просроченной покупательской задолженности;

- В обязательствах предприятия преобладают дорогостоящие кредиты и займы;

- Существует просроченная кредиторская задолженность, которая растет;

- Имеют место существенные суммы дебиторской задолженности, которые списываются на убытки;

- Преимущественно увеличиваются самые срочные обязательства по отношению к росту ликвидных активов;

- Снижается коэффициент ликвидности;

- Внеоборотные активы формируются посредством краткосрочных источников средств.

В процессе анализа следует своевременно определять и устранять перечисленные критерии в деятельности предприятия.

Зависимость платежеспособности предприятия от ликвидности

Ликвидность баланса – это основа ликвидности и платежеспособности предприятия. Можно сказать, что ликвидность представляет собой метод поддержания платежеспособности. Предприятие, имеющее высокий имидж и являющееся непрерывно платежеспособным, с легкостью поддерживает свою ликвидность. На рисунке 2 изображена зависимость платежеспособности предприятия от его ликвидности и ликвидности баланса.

Рисунок 2. Взаимосвязь ликвидности и платежеспособности предприятия. Автор24 — интернет-биржа студенческих работ

Неплатежеспособность у предприятия может возникать по нескольким причинам:

- Невыполнение планов по производству и продаже продукции;

- Увеличение себестоимости продукции;

- Невыполнение планов по прибыли;

- Высокая ставка налогообложения;

- Неправильное применение оборотного капитала.

Проведение анализа ликвидности и платежеспособности является важным этапом финансового менеджмента в любой компании.

Ликвидность | AccountingCoach

Ликвидность

Определения и примеры ликвидности

Ликвидность — это способность компании погасить свои обязательства в срок. Другими словами, ликвидность — это способность компании конвертировать свои оборотные активы в наличные до того, как ее текущие обязательства должны быть оплачены.

В первом разделе большинства балансов будут отражены текущие активы компании в порядке ликвидности . Это означает, что сначала появятся денежные средства, а затем оставшиеся оборотные активы в том порядке, в котором они, как ожидается, будут конвертированы в денежные средства.(Текущие обязательства, которые должны быть оплачены, составляют , а не , перечисленные в порядке их погашения.)

Важность ликвидности

Чтобы продемонстрировать важность ликвидности, мы будем использовать фиктивный бизнес под названием «Пример компании». Предположим, что поставщики Примерной Компании предоставили ей условия кредита, позволяющие произвести оплату в течение 30 дней. Если Компания-пример не имеет ликвидности для оплаты счетов поставщиков в течение 30 дней, поставщики могут быть обеспокоены финансовым состоянием компании-образца.В ответ поставщик может потребовать, чтобы компания-пример обновила все неоплаченные счета, прежде чем поставщик отправит какие-либо дополнительные товары. Другой поставщик может сократить срок кредита для Примерной компании с 30 до 10 дней или может потребовать наложенный платеж. Если компания-пример потеряет способность платить в кредит, ее денежные средства и ликвидность уменьшатся.

Несвоевременная оплата обязательств также может нанести ущерб кредитному рейтингу компании. Это, в свою очередь, может оттолкнуть других поставщиков (и кредиторов) от предоставления кредита компании.

Если компания заимствовала деньги, кредитное соглашение может требовать, чтобы компания поддерживала минимальный размер оборотного капитала и / или поддерживала определенные финансовые коэффициенты. Нарушение кредитного договора может иметь серьезные последствия.

Положительным моментом является то, что компания с достаточной ликвидностью может воспользоваться особыми возможностями закупок, воспользоваться скидками за раннюю оплату, когда они предлагаются, и сэкономить время, поскольку ей не нужно решать, каким поставщикам и по счетам следует оплачивать или задерживать.

Важность ликвидности компании подтверждается требованиями к финансовой отчетности для публичных корпораций. Каждая из этих корпораций должна включать в свой годовой отчет Комиссии по ценным бумагам и биржам США (форма 10-K) информацию о своей ликвидности. Обычно это обсуждение будет ссылаться на суммы, содержащиеся в отчете о движении денежных средств корпорации. Деловые люди любого уровня подготовки должны ознакомиться с отчетом о денежных потоках, поскольку ликвидность компании зависит от ее денежных потоков.

Повышение ликвидности

Увеличить ликвидность компании и размер ее оборотного капитала можно за счет:

- Прибыльные хозяйственные операции

- Продам

.

Понимание ликвидности и ее важность

Это руководство по ликвидности криптовалюты рассматривает понимание ликвидности на более глубоком уровне, чтобы познакомиться с важностью ликвидности как одной из самых актуальных концепций в мире криптовалют.

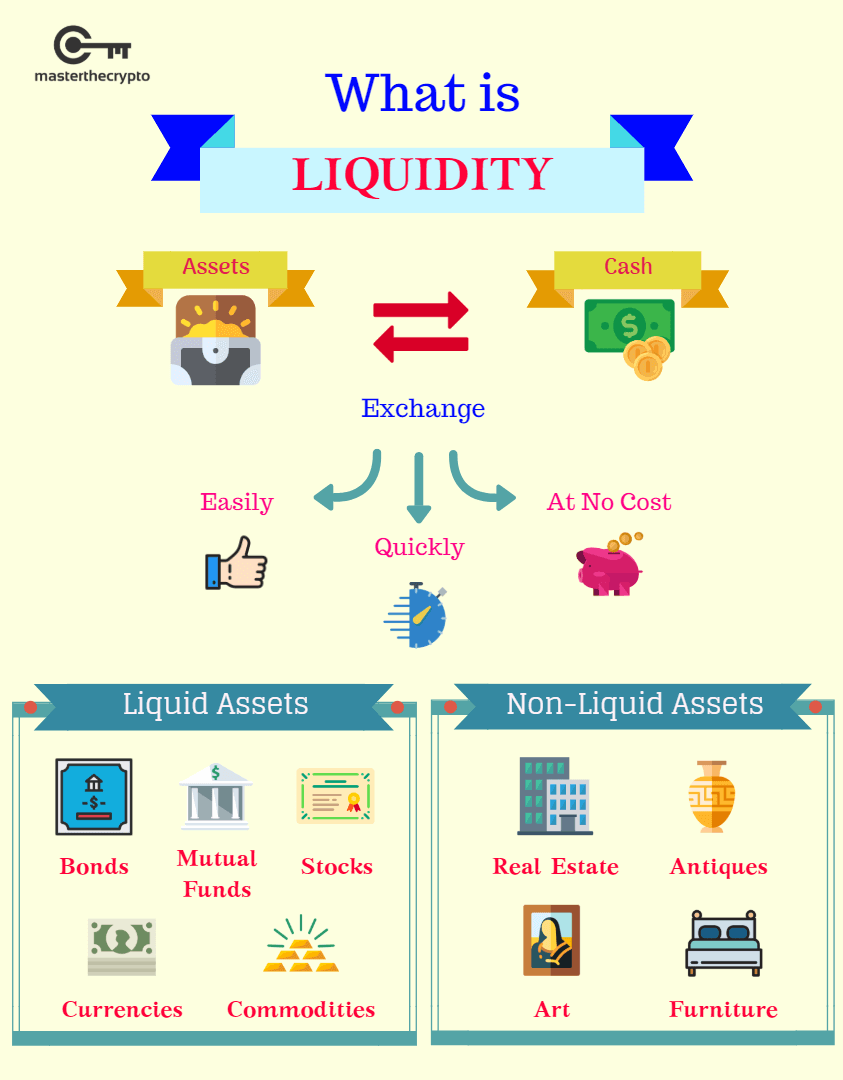

Введение в ликвидность

Ликвидность представляет собой одно из наиболее важных понятий — помимо рыночной капитализации — которое каждый должен понимать при торговле или инвестировании криптовалют.Ликвидность — это степень, в которой конкретный актив можно быстро купить или продать, не влияя на общую стабильность его цены. Проще говоря, ликвидность означает способность актива легко конвертировать в наличные. Самый ликвидный актив в наличных деньгах, так как он очень стабилен, к нему можно легко получить доступ и легко потратить на покупку, продажу, выплату долгов или удовлетворение текущих потребностей и потребностей. Поэтому денежные средства обычно используются в качестве стандарта для оценки ликвидности актива.

Общее сходство ликвидных активов в том, что все они имеют готовый и открытый рынок, на котором можно торговать.Это означает, что все эти активы активно торгуются во всем мире на различных биржах со стабильными ценами. Что касается неликвидных — или неликвидных — активов, они обычно не торгуются на публичных биржах, а чаще торгуются в частном порядке. Это означает, что цены на неликвидные активы могут сильно отличаться, и для завершения может потребоваться значительное время. По сути, чем сложнее актив превратить в наличные, тем он неликвиднее.

Ликвидность означает легкость, с которой вы можете войти или выйти из определенного актива или валюты.

(Читайте также: Возврат биткойнов против альтернативных монет: сравнение прибылей между инвестированием в биткойны и альткойны)

Важность ликвидности

В контексте криптовалют под ликвидностью понимается способность монеты легко конвертировать в наличные или другие монеты. Ликвидность важна для любых торгуемых активов, включая криптовалюты. Предпочтительна более высокая ликвидность на рынке, поскольку она дает следующие преимущества:

Лучшие и справедливые цены для всех

На ликвидном рынке цены намного более справедливы для участников рынка из-за большого количества покупателей и продавцов.Например, надежный рынок с высокой торговой активностью гарантирует, что продавцы будут продавать по конкурентоспособным ценам (чтобы не проиграть), в то время как покупатели будут предлагать более высокие цены (в соответствии с их уровнем отчаяния), тем самым создавая равновесную рыночную цену, которая справедливо для всех. Стабильная равновесная цена является признаком стабильности рынка и гарантирует, что участники рынка не окажутся в невыгодном положении.

(См. Также: Токенизация всего: как токены сделают мир более ликвидным)

Стабильность рынка

Высокая ликвидность гарантирует, что цены стабильны и не будут подвержены резким колебаниям рынка из-за крупных сделок.Например, «китам» (термин для людей с огромными суммами денег) очень легко существенно влиять на цены — или, что еще хуже, манипулировать ценами — на неликвидных рынках, где рыночная активность невысока. Одиночный ордер на покупку или продажу вызовет большие колебания цен на криптовалюту, что способствует повышению волатильности и рисков для общего рынка. На ликвидном рынке цены достаточно стабильны, чтобы выдерживать большие заказы из-за присутствия многих участников рынка и их заказов.

Более быстрое время транзакции

Гораздо удобнее и проще покупать или продавать выбранную вами криптовалюту на ликвидном рынке, поскольку ваши ордера на покупку или продажу будут исполняться намного быстрее из-за большего количества участников рынка. Вы можете мгновенно войти в сделку или выйти из нее, что иногда имеет решающее значение на быстро меняющихся рынках криптовалют.

(Читайте также: Руководство для начинающих криптовалют: 5 вещей, которые должны знать новички в криптографии)

Повышенная точность технического анализа

Технический анализ относится к изучению прошлых цен и использованию технических индикаторов и графических моделей для прогнозирования цен на криптовалюту.Хотя многие не согласны с точностью технического анализа, это все еще широко используемая методология для понимания рынка и торговли в целом. Формирование цен и графиков на ликвидном рынке более детально и точно, что повышает их точность.

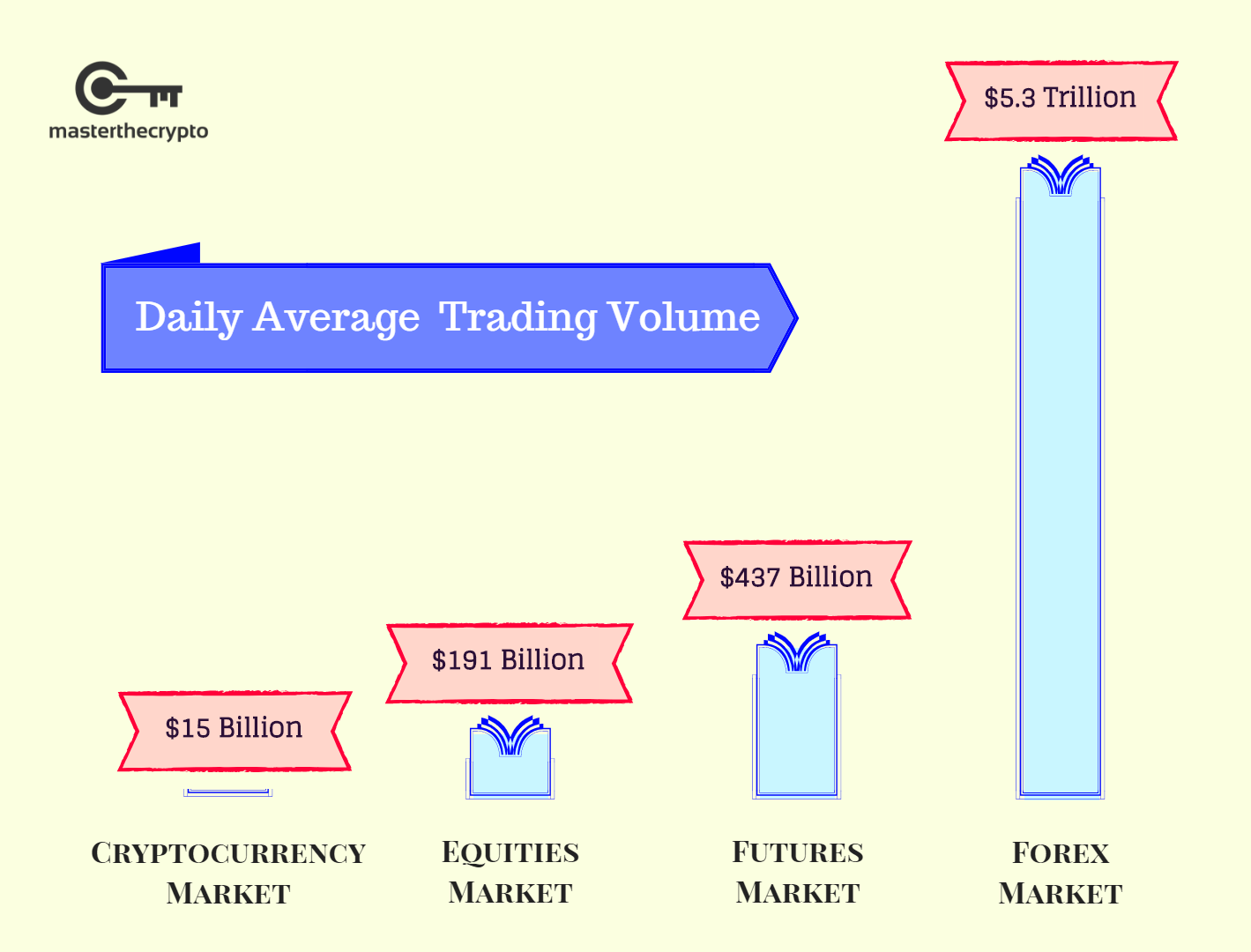

Валютный рынок FOREX — самый ликвидный рынок со средним объемом торгов более 5 триллионов долларов в день!

(См. Также: Руководство для начинающих по инвестированию в ICO: как участвовать в ICO)

Факторы, влияющие на ликвидность

Возможно, основным фактором, влияющим на ликвидность на рынке криптовалют, является тот факт, что большинство тех, кто владеет криптовалютами, инвестируют и торгуют монетами для повышения цены, а не используют их в качестве средства обмена.Объем относится к количеству монет, которые были проданы на биржах обычно за последние 24 часа. По сути, объем отражает рыночную активность конкретной монеты; более высокий объем указывает на то, что больше людей покупают и продают монеты.

Биржа — это торговая площадка, на которой активы свободно торгуются между покупателями и продавцами. Большее количество обменов криптовалютами означает большую рыночную (и торговую) активность, поскольку есть больше возможностей, с помощью которых люди могут получить в свои руки криптовалюты.Увеличение частоты и объема торгов помогает повысить ликвидность рынка. В настоящее время существует более 200 бирж криптовалюты, 21 децентрализованная биржа и несколько платформ одноранговой сети (P2P). Есть много других бирж, которые в настоящее время работают и будут запущены в ближайшем будущем.

(Подробнее: Руководство по маржинальной торговле и производным инструментам: действительно ли криптовалютные биржи манипулируют?)

Успех и жизнеспособность любой валюты зависят от признания масс или, по крайней мере, огромной сети людей, которые действительно могут использовать ее для чего-то.Вот почему важно, чтобы торговцы и предприятия принимали криптовалюты в качестве способа оплаты, чтобы повысить удобство использования и полезность криптовалют как жизнеспособного средства для транзакций. Биткойн и другие криптовалюты быстро набирают популярность и принимаются в качестве способа оплаты, особенно в интернет-магазинах. На данный момент существует более 370 000 поставщиков в 182 странах, которые принимают платежи в криптовалютах, включая таких гигантов, как Amazon, IBM, Microsoft, магазин приложений Apple, PayPal и eBay.

Законы и правила разных стран также могут влиять на ликвидность криптовалюты. Некоторые страны запрещают торговлю криптовалютой или использование криптовалюты в сделках. Это ухудшит ликвидность в этой конкретной стране, поскольку запрет на криптовалюты приравнивается к запрету на обмен криптовалюты, что означает, что пользователям будет сложно покупать или продавать криптовалюты в этой стране. Любой, кто хочет владеть криптовалютами, должен будет в частном порядке найти продавца или полагаться на одноранговые платформы.Следовательно, ликвидность в этой стране будет крайне низкой. Обычно это приводит к более высоким ценам, так как мало продавцов, которые могут удовлетворить высокий спрос на криптовалюты, что дает продавцу более высокий козырь для повышения цен.

См. Также: Руководство по налогам на криптовалюту: Руководство по общим налоговым ситуациям)

В нашей следующей статье мы рассмотрим, как вы можете использовать ликвидность в своих интересах при инвестировании или торговле!

Полезные ресурсы для начала работы

Если вы начинаете свое путешествие в сложный мир криптовалют, вот список полезных ресурсов и руководств, которые помогут вам в этом:

Торговля и обмен

Кошельки

Читайте также: Руководство по криптовалютной торговле: 4 распространенных ловушки, с которыми столкнется каждый криптовалютный трейдер. Руководство по основам криптовалютной торговли и : действительно ли работают графики и технический анализ?

Запишитесь на наш бесплатный веб-семинар по криптовалюте, чтобы узнать все, что вам нужно знать о криптовалютных инвестициях.

Получите нашу эксклюзивную электронную книгу, которая поможет вам шаг за шагом начать зарабатывать деньги с помощью инвестиций в криптовалюту!

Вы также можете присоединиться к нашей группе в Facebook на Master The Crypto: Advanced Cryptocurrency Knowledge, чтобы задать любые вопросы относительно криптовалют!

Я Азиз, опытный трейдер криптовалюты, который действительно увлечен двумя вещами; # 1) потрясающая революционная технология блокчейна, лежащая в основе криптовалюты, и # 2) помогающая сделать биткойн снова великим!

,

Введение в коэффициенты ликвидности

Ликвидность можно определить как способность фирмы выполнять свои краткосрочные обязательства. Большинство предприятий работают в кредит. Следовательно, для ведения бизнеса фирмы должны как предоставлять кредиты, так и обеспечивать их получение. Коэффициенты ликвидности измеряют соотношение между суммами краткосрочного капитала, который фирма зафиксировала в своей дебиторской задолженности, и краткосрочной беспроцентной задолженностью, которую она приобрела в форме кредиторской задолженности.

Коэффициенты ликвидности могут быть определены как коэффициенты, которые помогают аналитикам прогнозировать краткосрочную платежеспособность фирмы . Под краткосрочным периодом здесь подразумевается период до следующего бизнес-цикла, который обычно составляет 12 месяцев.

Ликвидность — это жизнь бизнеса

Фирма редко имеет все ресурсы, необходимые для ведения бизнеса. Он получает кредиты от своих сотрудников, поставщиков, клиентов, правительства и других подобных организаций. Каждая из этих организаций предоставляет фирме кредит, исходя из предположения, что она выполнит свои обязательства в срок.Такие обязательства обычно выполняются в краткосрочной перспективе. Поэтому инвесторы очень осторожно подходят к выяснению того, действительно ли фирма способна выполнять эти обязательства. В этом помогают коэффициенты ликвидности. Имея вторичные данные, которые доступны в годовых отчетах компании, аналитики часто делают прогнозы о том, достаточно ли у компании ресурсов, чтобы выжить в краткосрочной перспективе, не нанося ущерба ее репутации или операциям.

Ликвидность влияет на долгосрочное выживание фирмы

Инвесторы-любители думают, что ликвидность в первую очередь краткосрочная.Неважно, сможет ли компания оплатить свои текущие счета, если долгосрочные перспективы компании выглядят хорошо, это хорошее вложение. Это далеко от истины, поскольку история показала, что проблемы с ликвидностью могут иметь далеко идущие последствия для здоровья фирмы, иногда даже ставя под угрозу само выживание фирмы. Вот как это происходит:

- Банки просят повышенные проценты

- Поставщики опасаются предоставлять кредит

- Привлечение и удержание лучших сотрудников может быть проблемой

В результате всего этого ставится под угрозу текущая прибыльность, как и планы будущего роста компании, которая теперь вынуждена искать средства по чрезвычайно высоким ценам.

Лучшим примером того, как проблемы с ликвидностью могут нанести ущерб и поставить под угрозу само выживание фирмы, является недавнее фиаско Kingfisher Airlines, когда фирме пришлось прекратить операции, поскольку она не могла выполнить свои краткосрочные обязательства.

MSG Video — Коэффициенты ликвидности

Авторство / ссылки — Об авторе (ах)

Статья написана «Прачи Джунджа» и проверена Management Study Guide Content Team .В состав группы MSG по содержанию входят опытные преподаватели, профессионалы и эксперты в предметной области. Мы являемся сертифицированным поставщиком образовательных услуг ISO 2001: 2015 . Чтобы узнать больше, нажмите «О нас». Использование этого материала в учебных и образовательных целях бесплатно. Укажите авторство используемого контента, включая ссылку (-ы) на ManagementStudyGuide.com и URL-адрес страницы контента.

.

Как измерить ликвидность и торговать хорошо

В этом руководстве по ликвидности криптовалюты рассматривается, как измерить ликвидность и хорошо торговать. Понимание индикаторов для анализа ликвидности жизненно важно в мире валют crypto .

На быстро меняющихся рынках криптовалют ликвидность — жизненно важная концепция, которую каждый трейдер или инвестор должен полностью понять, прежде чем принимать какое-либо инвестиционное решение. Понимание ликвидности поможет вам сориентироваться в болевых точках, когда вы планируете купить или продать конкретную криптовалюту, гарантируя, что вы не понесете более высоких торговых расходов или неэффективности, которые могут сбить вас с толку.В предыдущей статье мы объяснили важность ликвидности и факторы, которые на нее влияют. Это руководство будет посвящено раскрытию различных индикаторов, которые измеряют ликвидность, и тому, как вы можете использовать их для эффективной торговли.

Давайте углубимся в определение ликвидности:

Ликвидность — это степень, в которой конкретный актив может быть быстро куплен или продан, не влияя на общую стабильность его цены.

Вот иллюстрация с разбивкой по ликвидности:

Ликвидность криптовалюты: ликвидность на рынке криптовалют

В контексте криптовалют ликвидность можно в широком смысле определить как способность монеты легко конвертировать в наличные или другие монеты без нарушения цен.Всегда предпочтительна высокая ликвидность, поскольку она свидетельствует об активном и стабильном рынке. На высоколиквидном рынке участники могут торговать легко, быстро и по справедливым ценам. Похожий пример — когда вы пытаетесь купить свежие продукты на местных рынках; Вы чаще совершаете покупки на оживленном рынке с большим количеством продавцов и покупателей, чем на рынке с небольшим количеством участников.

Давайте посмотрим на ежедневный объем торгов — который является мерой ликвидности — криптовалют по сравнению с традиционными финансовыми активами:

Из-за младенчества криптовалют и их технологий рынок по-прежнему считается неликвидным, поскольку он не готов принимать крупные заказы без изменения стоимости монет.Неликвидные рынки обычно очень волатильны, поскольку любой, у кого есть более крупный заказ, может легко нарушить — или, что еще хуже, манипулировать — ценами на криптовалюту.

(Подробнее: Возврат биткойнов против альтернативных монет: сравнение прибылей от инвестирования в биткойны и альткойны)

Как мы можем измерить ликвидность?

Два наиболее распространенных индикатора для оценки ликвидности — это объем и спред между покупателями и покупателями.

1. Том

Объем — это количество монет, проданных на одном рынке в течение заданного периода времени.Объем может указывать направление и движения текущего рыночного тренда. Увеличение объема торгов означает большую торговую активность (продажа и покупка) и, следовательно, является ликвидным рынком. Кроме того, более высокий объем, поддерживающий рыночную тенденцию — снижение или повышение цен на криптовалюту — означает более высокую рыночную активность, поддерживающую общую тенденцию. Это потенциально могло бы повысить устойчивость данного шага. Например, падение со значительным объемом позади него может означать, что монету ожидает продолжительный медвежий бег.Однако, если движения цен не подкреплены объемом, это будет означать, что лишь небольшое количество людей поддерживает текущий ценовой тренд и, следовательно, он может быть недолговечным. Фактически, скачки цен при низком объеме торгов могут быть индикатором манипулирования ценами.

Важно отметить, что объем часто измеряется в долларах США. Например, если 24-часовой объем рынка биткойнов составляет 300 миллионов долларов США, это означает, что общая стоимость биткойнов, совершенных в течение 24 часов и на всех биржах, составляет 300 миллионов долларов США.Объемы можно разделить на 3 основные категории.

(См. Также: Руководство по криптотрейдингу: 4 распространенных ловушки, с которыми столкнется каждый криптотрейдер)

A. Общий объем торгов монеты

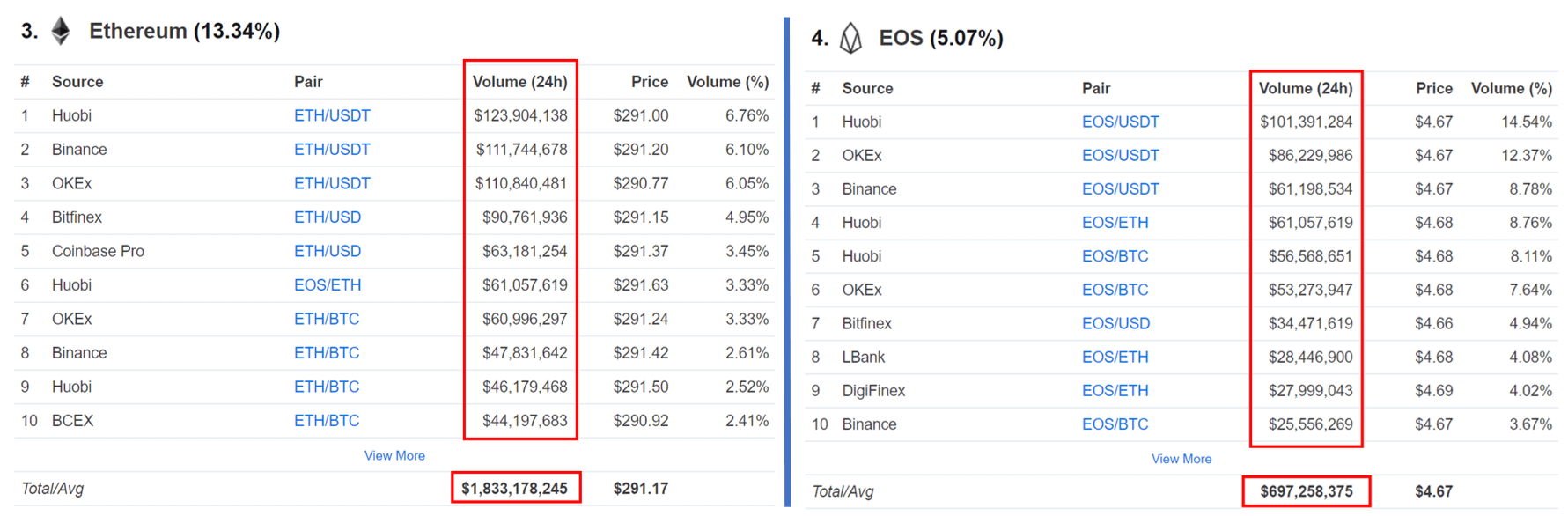

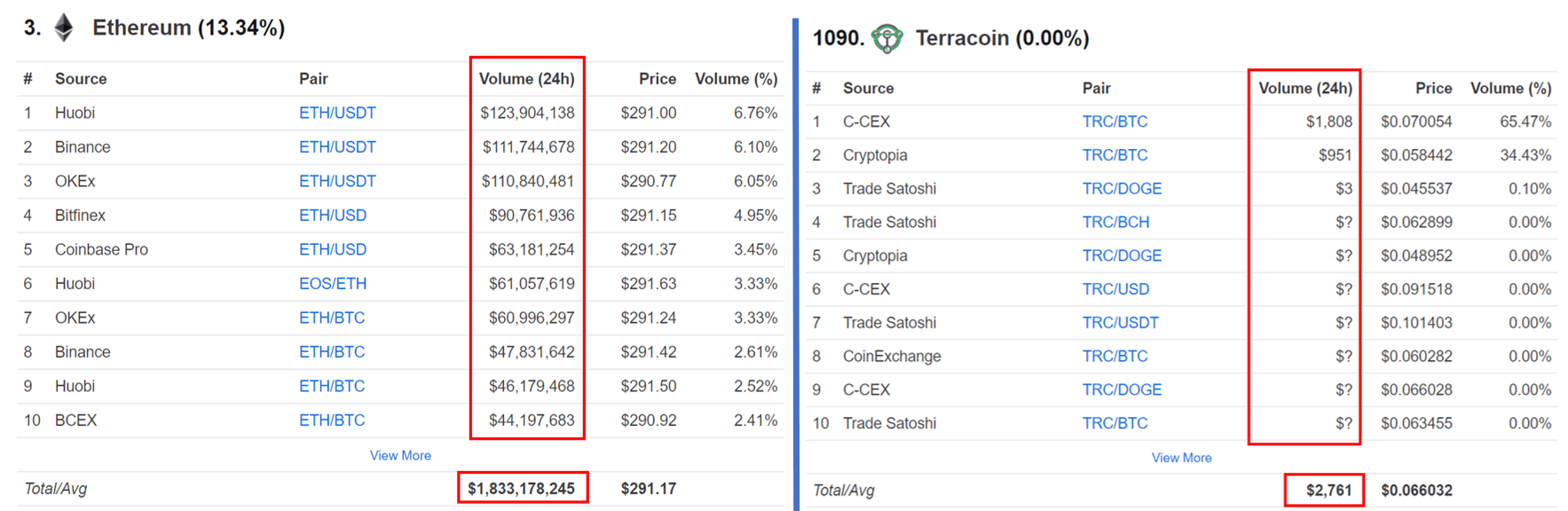

Это относится к общему объему торгов на всех биржах, которые предлагают торговлю одной монетой . Это используется для оценки общей рыночной ликвидности конкретной монеты; монета с более высоким объемом торгов более ликвидна и предпочтительнее, так как там намного проще войти или выйти из сделки.Вы можете получить данные об объеме одной монеты за 24 часа на CoinMarketCap. Вот пример эфира (ETH) и EOS (EOS):

Красный выделен общим объемом ETH и EOS, торгуемых на всех биржах. Вы можете видеть, что общий дневной объем ETH выше на 1,8 миллиарда долларов по сравнению с EOS, объем которого составляет 697 миллионов долларов. Просто глядя на абсолютный общий дневной объем торгов, мы видим, что ETH имеет более высокую ликвидность по сравнению с EOS. Это делает торговлю ETH лучшим вариантом, так как будет намного проще и быстрее купить или продать ETH из-за большей активности на рынке.

Более ярким примером, подчеркивающим важность ликвидности, может быть выбор монеты ниже по списку:

По сравнению с объемом торгов ETH в 1,8 миллиарда долларов, Terracoin (TRC) имеет только 2761 доллар. TRC крайне неликвиден из-за отсутствия торговой активности. Одиночный ордер на покупку или продажу значительно повлияет на цены TRC, что сделает его более уязвимым для тревожных уровней волатильности и манипуляций. Следовательно, будет разумно избегать от торговли неликвидными монетами, если они не наберут подходящую торговую массу.

(Читайте также: Монеты, жетоны и альткойны: в чем разница?)

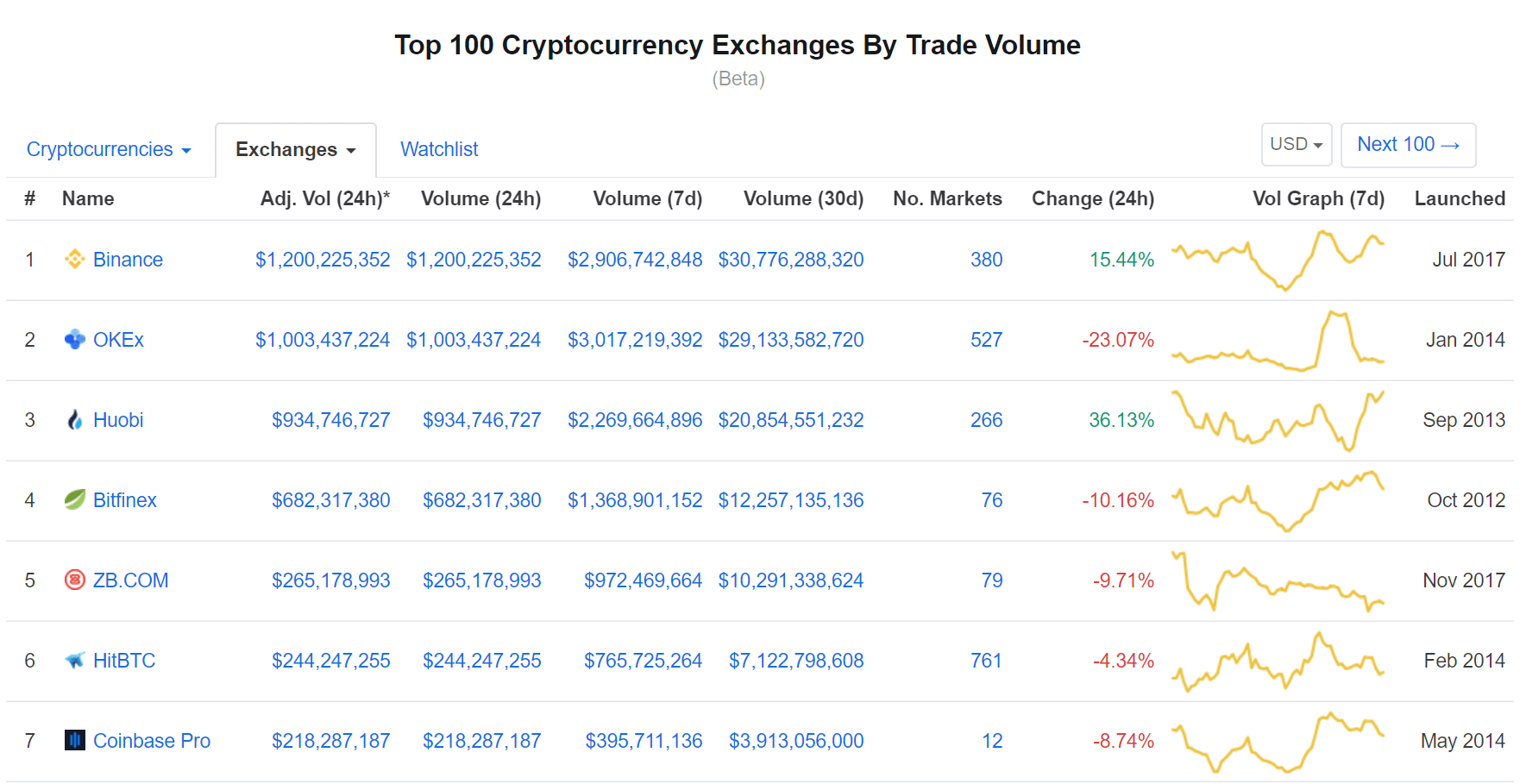

Б. Общий объем обмена

Это относится к общему объему торгов всех монет на бирже . Это используется для измерения ликвидности биржи; лучше торговать на бирже с более высокой ликвидностью, поскольку на этой бирже больше участников рынка и торговая активность. Кроме того, этот показатель используется для измерения размера биржи.Все биржи ранжируются в соответствии с их объемом, биржи с большим объемом означает, что они больше по размеру.

Чтобы узнать общий объем обмена, вы можете посетить CoinMarketCap, как показано ниже:

Цель состоит в том, чтобы торговать на криптовалютных биржах с более высоким объемом торгов из-за ранее упомянутых преимуществ ликвидности. Следует отметить, что ликвидность не коррелирует с количеством монет или пар монет, доступных для торговли на бирже; обмен, предлагающий больше монет и валютных пар, не означает, что он более ликвиден, чем обмен, предлагающий меньшее количество.Глядя на таблицу выше, вы можете увидеть, что HitBTC имеет 761 рынок по сравнению с 380 рынками, предлагаемыми крупнейшей биржей Binance.

« рынок » относится к одной торговой паре. У монеты может быть несколько рынков или торговых пар. Например, Биткойн (BTC) может иметь 5 рынков: BTC / USD, BTC / USDT, BTC / ETH, EOS / BTC и ETC / BTC. Следовательно, обмен со 100 рынками не означает, что на бирже доступны 100 разновидностей монет.

Чем больше общий объем торгов, тем более ликвидна биржа.Вы всегда должны торговать на биржах с более высоким объемом торгов, чтобы получать более выгодные цены и более быстрые сделки.

В настоящее время крупнейшей биржей в мире криптовалют является Binance, объем торгов которой превышает 1 миллиард долларов за 24 часа. Если вы посмотрите на объем торгов на биржах, вы обнаружите, что только криптовалютные биржи имеют гораздо более высокие объемы, чем биржи, принимающие фиатные валюты. Биржи, принимающие фиат, имеют более низкую ликвидность из-за более строгих правил, жесткого процесса проверки и ограниченного количества торговых пар.

(См. Также: Руководство по рыночной капитализации: все, что вам нужно знать о рыночной капитализации)

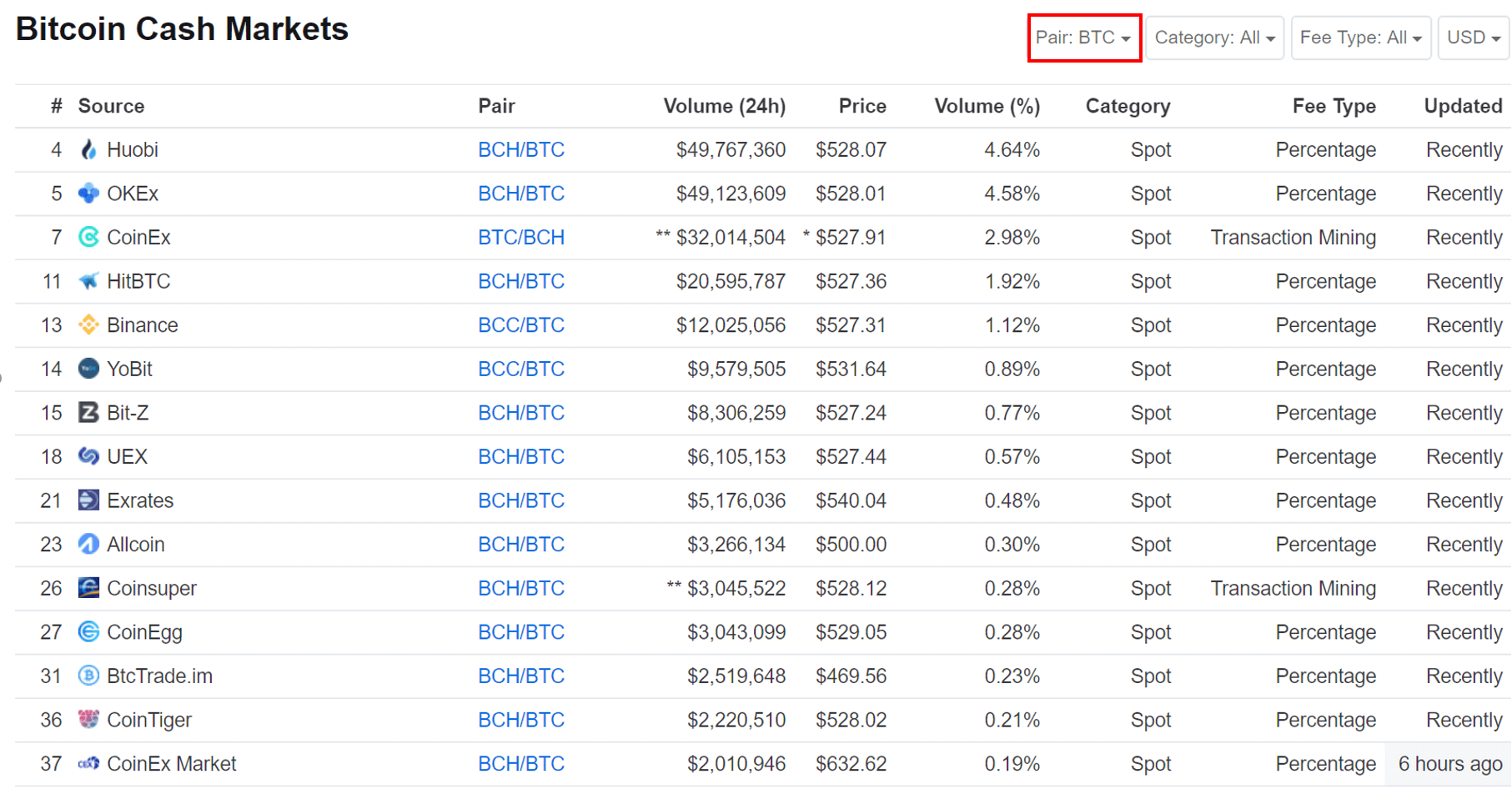

C. Общий объем торговой пары

Это относится к объему, связанному с одной торговой парой. Одна монета может иметь несколько торговых пар, так как ею можно торговать с другими монетами. Например, биткойн можно торговать за фиатные валюты (USD / GBP / CAD / EUR) и другие монеты (BCH / ETH / XLM / XRP / USDT). Этот показатель используется для измерения ликвидности торговой пары, которой вы собираетесь торговать.Если вы заинтересованы в покупке биткойнов с помощью Bitcoin Cash (BCH), вам следует обратить внимание на пару ликвидности BTC / BCH. Это, пожалуй, самый важный индикатор, на который следует обратить внимание. Вы всегда должны торговать парой монет на бирже с максимальной ликвидностью. Эти данные можно найти на CoinMarketCap:

.

Если вы хотите найти эту категорию данных, просто перейдите на CoinMarketCap> Найдите интересующую вас монету> Нажмите вкладку «Рынки»> нажмите «Сопряжение» и найдите валюту, в которой вы покупаете монету. .Следуя приведенному выше примеру, вы будете смотреть на пару BCH / BTC, если хотите получить BCH с некоторыми BTC, которые у вас есть. Основываясь на рейтинге, биржа Huobi имеет самый высокий объем для пары BCH / BTC, что делает ее лучшим местом для торговли специально для этой торговой пары. Торговля парой BCH / BTC на бирже с низким объемом затруднит выполнение заказов, а также приведет к более высоким торговым расходам из-за более высокого спреда между ценой покупки и продажи, который будет рассмотрен позже.

Интересно отметить, что самая большая биржа — исходя из общего объема криптовалюты — занимает 5 -е место на для пары монет BCH / BTC. Это показывает, что недостаточно смотреть только на ликвидность биржи; вы должны в конечном итоге посмотреть на ликвидность конкретной пары монет, которой вы хотите торговать.

Вот список возможных действий для конкретной пары монет, в данном случае пары BCH / BTC:

- Если вы хотите купить BCH за BTC / Если вы хотите продать BTC, чтобы получить BCH (То же действие, другая перспектива)

- Если вы хотите продать BCH и получить BTC / Если вы хотите купить BTC с помощью BCH (То же действие, другая перспектива)

(Читайте также: Руководство по фундаментальному анализу криптовалют)

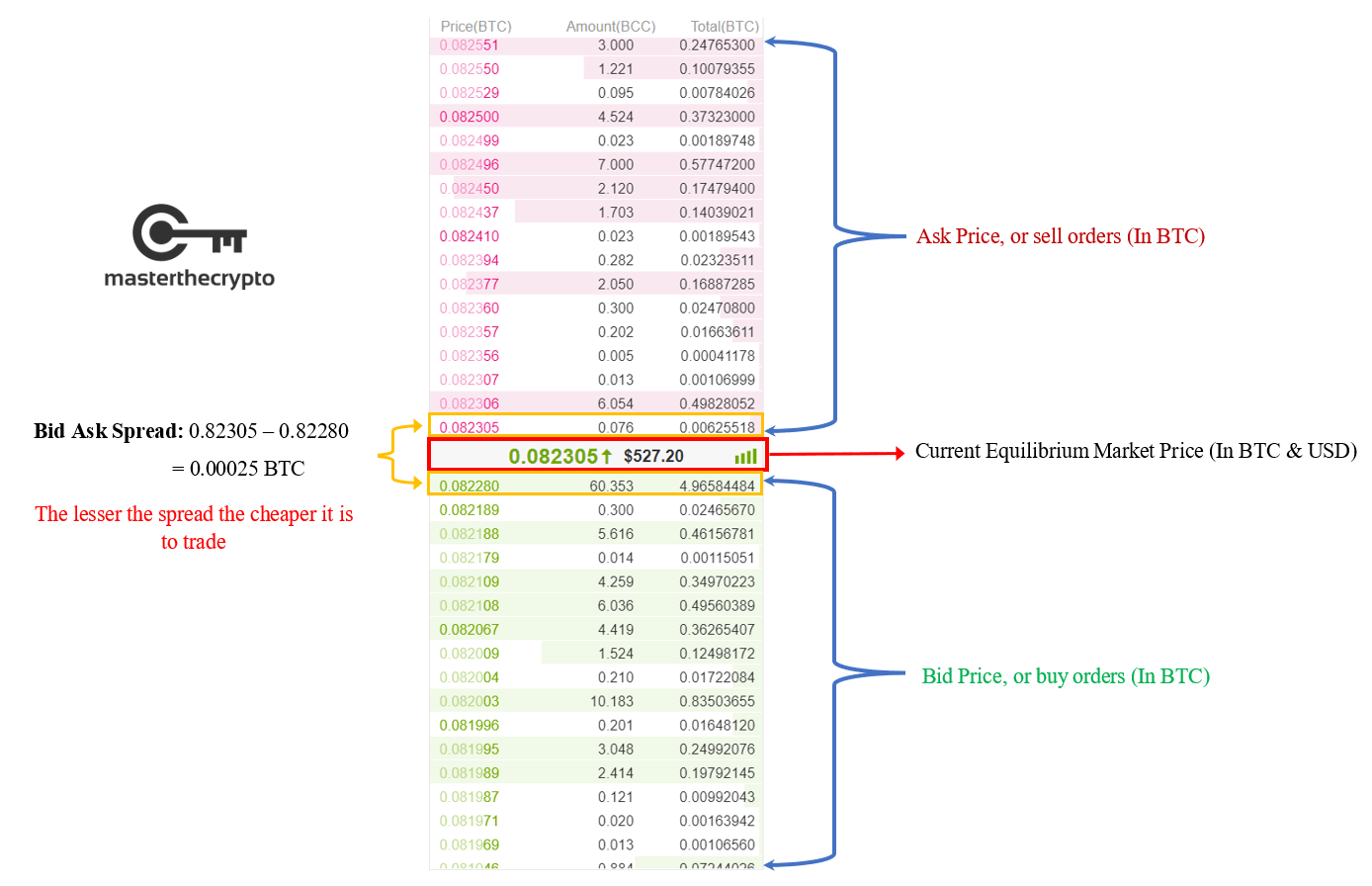

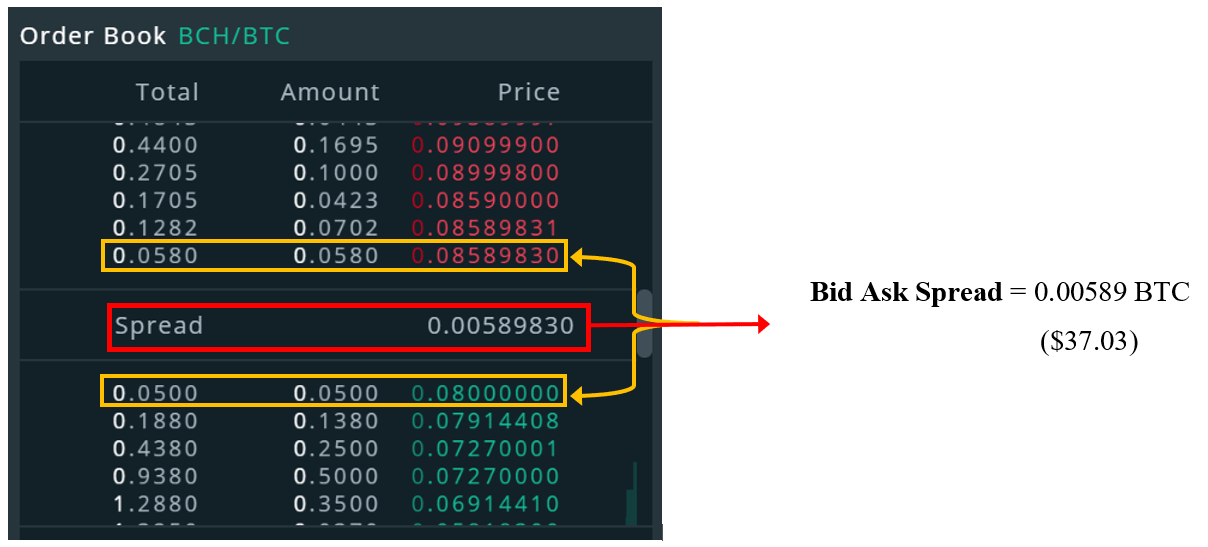

2.Спрэд спроса и предложения

Если вы пойдете на любую биржу криптовалют, вы увидите книгу заказов, в которой представлены все заказы на покупку (созданные покупателями) и заказы на продажу (созданные продавцами). Книга заказов — отличный индикатор ликвидности, поскольку вы можете оценить, является ли интересующая вас пара монет ликвидной или нет. Вы можете оценить спред между ценой покупки и продажи, просмотрев книгу заказов. Спред между ценой покупки и продажи определяется как разница между ценой покупки и продажи монеты.

Bid Price: Цена, которую покупатель готов заплатить за монету

Цена предложения: Цена, по которой продавец готов принять за монету

Вот пример Bitcoin Cash (известный как BCH или BCC.В данном случае это последняя) и торговая пара Биткойн (BTC) на Binance:

На любом рынке продавцы, естественно, захотят продать по высокой цене, чтобы получить больше прибыли, в то время как покупатели захотят купить по более низкой цене. Вы можете рассчитать спред между ценой покупки и продажи по , взяв разницу между самой низкой ценой продажи (ордер на продажу) и самой высокой ценой предложения (ордер на покупку). Наиболее ликвидные активы имеют наименьший спред между ценами покупки и продажи, в то время как на менее ликвидных рынках разница между ценами покупки и продажи, как правило, намного шире.Более широкий спред на неликвидном рынке делает торговлю более дорогостоящей, поскольку вам приходится платить надбавку, чтобы покупать или продавать по более низкой цене.

В приведенном выше примере показано, что спред между покупкой и покупкой BTC / BCC составляет 0,00025 BTC (1,57 доллара США). Это считается довольно низким. Вот пример широкого спреда между спросом и предложением из-за недостатка объема и ликвидности:

Вышеупомянутая книга заказов была взята с биржи Cobinhood, у которой была неликвидная торговая пара BCH / BTC с большим спредом.Спред между ценой покупки и продажи Cobinhood составляет 37,03 доллара, а спред Binance — всего 1,57 доллара. Если бы вы торговали парой BCH / BTC в Cobinhood, это было бы менее эффективно и дороже. Вы также можете заметить, что на неликвидной бирже, такой как Cobinhood, размер заказов (столбец «Сумма») был намного меньше, чем средний размер заказов на Binance. Это означает, что, если бы вы купили большее количество BCH, вы могли бы легко повлиять на цены, тем самым вызвав большую волатильность.

Больший объем торгов парой монет означает, что есть много продавцов и покупателей, которые заинтересованы в торговле парой монет.Не рекомендуется торговать малоизвестными парами монет, которые имеют ограниченную популярность, а объем торгов может ухудшить ваши инвестиционные позиции.

(См. Также: Руководство для начинающих по инвестированию в ICO: как участвовать в ICO)

Собираем все вместе

Для любого человека жизненно важно оценить ликвидность рынков, на которые он собирается выйти, прежде чем принимать какие-либо инвестиционные решения. Вложение в неликвидную биржу или пару монет может усложнить торговлю монетой, а также привести к более высоким затратам на исполнение.В вашем распоряжении несколько индикаторов, которые вы можете использовать для оценки ликвидности, например, просмотр среднего общего объема монеты, объема торгов на бирже, объема торгов конкретной торговой пары, а также анализа спроса пары монет. прошу выкладывать.

Полезные ресурсы для начала работы

Если вы начинаете свое путешествие в сложный мир криптовалют, вот список полезных ресурсов и руководств, которые помогут вам в этом:

Торговля и обмен

Кошельки

Читайте также: Руководство по криптовалютной торговле: 4 распространенных ловушки, с которыми столкнется каждый криптовалютный трейдер. Руководство по основам криптовалютной торговли и : действительно ли работают графики и технический анализ?

Запишитесь на наш бесплатный веб-семинар по криптовалюте, чтобы узнать все, что вам нужно знать о криптовалютных инвестициях.

Получите нашу эксклюзивную электронную книгу, которая поможет вам шаг за шагом начать зарабатывать деньги с помощью инвестиций в криптовалюту!

Вы также можете присоединиться к нашей группе в Facebook на сайте Master The Crypto: Advanced Cryptocurrency Knowledge, чтобы задать любые вопросы относительно криптовалют!

Я Азиз, опытный трейдер криптовалюты, который действительно увлечен двумя вещами; # 1) потрясающая революционная технология блокчейна, лежащая в основе криптовалюты, и # 2) помогающая сделать биткойн снова великим!

,