Показатели ликвидности баланса и их анализ (А1, А2, А3, П1, П2, П3, П4)

Для того, чтобы выяснить, способно ли предприятие загашать те либо иные обязательства посредством имеющихся активов, анализируется ликвидность баланса (ЛБ). Собственно ликвидность бух. баланса – это значимый экономический показатель, который характеризует реальную платежеспособность предприятия и уровень его действительной финансовой стабильности.

Высокий показатель ЛБ, полученный при калькуляции, свидетельствует о большой скорости загашения долгов. Это значит, что для обращения активов в деньги требуется немного времени, что, соответственно, значительно ускоряет процесс покрытия имеющихся задолженностей. Крайне низкий показатель ликвидности бух. баланса – отрицательный результат, который может говорить не только о неплатежеспособности предприятия, но и предвещать его финансовую несостоятельность в ближайшем будущем.

Главными инструментами, применяемыми при оценке ликвидности предприятия, являются ее показатели. Как принято, активы и пассивы ранжируются по группам, на основании которых и производятся необходимые подсчеты. Полученные результаты подлежат анализу, сравнению, после чего определяется, ликвидно предприятие либо нет. При проведении анализа следует принять во внимание, что:

- на сегодня используется другая форма бух. баланса № 1(а по ОКУД – 0710001), утв. Минфином РФ, в частности, Приказом № 66н от 02.07.2010;

- активы в обновленной «балансовой» форме (построчно): 1100, 1150, 1160, 1170, 1180, 1190, 1200, 1210, 1220, 1230, 1240, 1250, 1260, 1600;

- пассивы в обновленной «балансовой» форме (построчно): 1300, 1360, 1370, 1410, 1420, 1500, 1510, 1520, 1530, 1540, 1550, 1700.

Как и в предыдущей форме, новый бух. баланс включает активы и пассивы, но при этом заметно поменялась построчная нумерация. Этот момент особенно важен при анализе ликвидности, как, собственно, и ранжирование активов с пассивами.

Под активами понимают все имущество предприятия, которое имеется у него в наличии. Его отображают по соответствующим строкам бух. баланса, по мере возрастания ликвидности. Например: деньги, банковские векселя, гос. ценные бумаги и т. д.

Пассивы – это все финансовые первоисточники, из которых предприятие получает средства. Пассивами в бух. балансе значатся например, долговременные и кратковременные обязательства и, конечно, капитал с резервами.

Ранжирование активов и пассивов согласно бух. балансу №1

Как известно, активы принято систематизировать по их ликвидности, а пассивы – по срочности загашения. Данная практика классификации применяется повсеместно. Анализ сгруппированных показателей ликвидности производится путем их сопоставления. В процессе исследования выявляются их неравенства и определяется степень ЛБ. Итак, выделяют 4 группы активов и пассивов, которые названы далее в таблицах.

| Ранжирование активов | ||

| Группа | Лаконичная характеристика | Строки по бух. балансу |

| Самые ликвидные (А1) | Характеризуются самой максимально возможной скоростью реализации | Стр. 1240, 1250 |

| Быстро ликвидные (А2) | Обладают большой скоростью реализации | Стр. 1230 |

| Медленно ликвидные (А3) | Отличительный признак – медленное обращение в деньги, т. е. А3 реализуются длительный период | Стр. 1210, 1220, 1260 за вычетом стр. 12605 |

| Трудно ликвидные (А4) | Реализуются тяжело | Стр. 1100 |

Примером гр. А1 могут быть деньги и их эквиваленты, а также финансовые инвестиции, гр. А2: краткосрочная дебитор. задолженность (долги покупателей, авансовые платежи поставщикам и др.), гр. А3: запасы, сырье, продукция в готовом виде, незавершенное строительство, долговременная дебитор. задолженность (сроком больше года), а гр. А4: внеоборотные средства.

| Ранжирование пассивов | ||

| Группа | Лаконичная характеристика | Строки по бух. балансу |

| Самые срочные обязательства (П1) | Загашаются легко, буквально сразу после поступления первых же оборотных средств | Стр. 1520 |

| Кратковременные пассивы (П2) | Характеризуются умеренной срочностью загашения | Стр. 1510, 1540, 1550 |

| Долговременные пассивы (П3) | Имеют низкую срочность загашения | Стр. 1400 |

|

Постоянные пассивы (П4) | Показатель содержит совокупные сведения о капитале, резервах, о разнице между доходами, тратами последующих периодов |

Стр. 1300 и 1530 за вычетом стр. 12605 |

К гр. П1 можно отнести кратковременную задолженность по зарплате либо налогам. Типичным примером пассивов гр. П2 является предоплата, полученная от партнеров, а также текущие долги, которые нужно будет вернуть поставщикам. Отложенные налоговые и оценочные обязательства причисляют к гр. П3. На сегодня к гр. П4 помимо прочего стандартно относят свой капитал.

Формулы для калькуляции основных коэффициентов ликвидности

Всесторонний экономический анализ ликвидности проводится, условно говоря, в два этапа. Первый предполагает сопоставление сгруппированных активов и пассивов. Второй – калькуляцию, изучение коэффициентов. Только таким путем можно получить полную объективную картину финансовой ситуации, сложившейся на предприятии.

Ключевыми показателями, используемыми при анализе, являются коэффициенты (множители) абсолютной, текущей, срочной ликвидности. Формулы для их калькуляции базируются на приведенной выше классификации активов и пассивов по группам.

Коэффициент текущ. ликвидности (КТЛ) позволяет узнать, способно ли предприятие загашать текущие (кратковременные) долги при помощи только лишь оборотных средств. Формула для его калькуляции будет следующей:

Оптимальным признается значение КТЛ, равное 1,5–2. Если по итогам калькуляции окажется, что КТЛ меньше 1, то это будет свидетельствовать об экономической дестабилизации, больших финансовых рисках. Это значит, что предприятие не может гарантировать своевременную оплату по текущим счетам.

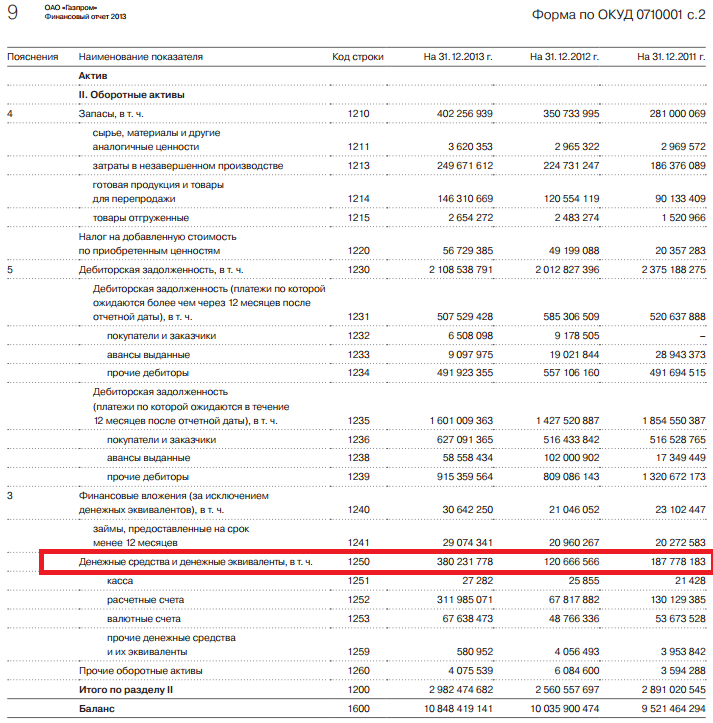

Коэффициент абсолютной ликвидности (КАЛ) отображает долю, часть кратковременной задолженности, которую предприятие в состоянии будет загасить в скором времени. Формула для подсчета значения КАЛ:

Общенормативным значением считается КАЛ = 0,2. Такой показатель будет обозначать, что предприятие в силах оплачивать ежедневно по 20% обязательств. Если по итогам калькуляции значение коэффициента будет меньше 0,2, то это будет свидетельствовать о критической ситуации на предприятии, в результате которой у него возникают трудности с покрытием долговых обязательств.

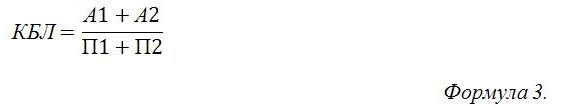

Коэффициент быстрой (либо срочной) ликвидности (КБЛ) показывает способность предприятия загашать текущие обязательства с использованием высоко и быстро ликвидных активов в критических, сложных экономических ситуациях. Формула для калькуляции КБЛ:

Минимально возможным значением для КБЛ считается 0,7, а оптимальным – от 0,8 до 1,2. Снижение значения КБЛ может говорить о понижении платежеспособности предприятии, а увеличение, соответственно, о его повышении. Данный показатель называют также коэффициентом критической ликвидности.

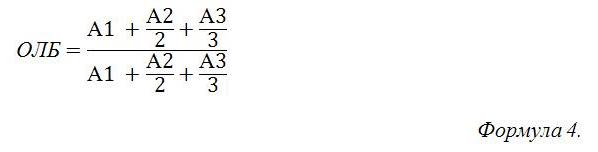

Следует обратить внимание на то, что на практике при анализе ликвидности может использоваться также коэффициент обеспеченности своими оборотн. активами (КОСОА) и маневренности капитала (КМК). Вместе с ними зачастую определяют общую ликвидность бух. баланса (ОЛБ), расчет которой позволяет выяснить оплаченную долю по всем обязательствам. Для калькуляции ОЛБ применяется такая формула:

Положительным результатом калькуляции считается значение ОЛБ, превышающее единицу.

Соизмерение показателей ликвидности и последующее определение реальной финансовой состоятельности предприятия

Для того, чтобы выяснить, ликвидно ли конкретное предприятие, сравнивают сгруппированные активы и пассивы. Сопоставлению подлежат группировки: А1 и П1, А2 и П2, А3 и П3, А4 и, соответственно, П4. Таким образом постепенно выводится некий обобщенный показатель ликвидности бух. баланса, определяется уровень платежеспособности предприятия в целом.

| А1>П1 | А2>П2 | А3>П3 | А4 < либо = П4 |

| Предприятие способно рассчитаться по неотложным долгам при помощи высоколиквидных активов | Предприятие может рассчитаться с долгами посредством быстро ликвидных активов | Предприятие в состоянии загасить обязательства при помощи медленно ликвидных активов | Возможно загашение фактически любых долговых обязательств |

Таким образом, любое соотношение активов и пассивов, отмеченное в таблице, означает, что в целом предприятие является ликвидным. Указанные соотношения можно рассматривать также в несколько ином ракурсе и определять таким путем платежеспособность предприятия на кратковременный и долговременный период времени. В этой связи проводятся и применяются стандартные сопоставления, а именно:

- Активов А1 (А2, А4) с пассивами П1 (П2 и П4). Предприятие способно загасить обязательства за короткий и средний срок, если А1 больше чем П1, А2 больше чем П2, А4 меньше чем П4.

- Активов А3 (А4) с пассивами П3 (П4). Предприятие загасит обязательства за длительный срок, если А3 больше чем П3 либо А4 меньше П4.

Важно! Если на практике будет зафиксировано соотношение, когда А4 больше чем П4, то тогда предприятие можно назвать неликвидным.

Пример 1. Калькуляция значения КТЛ за 2018 г. для ООО «Стройтехнологии»

Из бух. баланса ООО «Стройтехнологии» следует, что в 2018 г. показатель А1 = 417, А2 = 18100, А3 = 5900. Пассивы за этот же год достигли следующих значений: П1 = 12800, П2 = 9900. Исходя из приведенных данных, следует подсчитать КТЛ (текущ. ликвидность).

Калькуляция КТЛ производится по базовой формуле №1, обозначенной выше (А1 + А2 + А3 / П1 + П2). Результат подсчета: (417 + 18100 + 5900) / (12800 + 9900) = 1,07.

Значение КТЛ (1,07), полученное при калькуляции, соответствует установленному нормативу. Для полноты анализа аналогичным путем (по выше обозначенным формулам) производится калькуляция и остальных коэффициентов ликвидности.

Пример 2. Сопоставление активов и пассивов за 2018 г. по бух. балансу ООО «Стройтехнологии»

На основании показателей, полученных из бух. баланса ООО «Стройтехнологии» необходимо соотнести активы и пассивы общества, а затем определить, является ли оно ликвидным. Сведения для сопоставления за 2018 г.:

- А1=400, А2=18 000, А3=5 900, А4=90.

- П1=12 800, П2= 10 000, П3=0, П4= 1700.

Следует сразу обратить внимание на то, что требуемое соотношение А1>П1 не соблюдается (т. к. по бух. балансу значится, что А1<П1: 400 меньше чем 12 800). Отсюда можно сделать вывод, что у ООО «Стройтехнологии» ощущается нехватка высоколиквидных активов.

Следовательно, несмотря на то, что по остальным параметрам (А2>П2, А3>П3, а также А4<П4) соответствие налицо, нельзя сказать, что бух. баланс ООО «Стройтехнологии» является абсолютно ликвидным.

Рекомендовано проводить подобный анализ за более длительный период времени, например, за 3–4 года. Таким способом можно отслеживать и фиксировать динамику ликвидности.

Ответы на часто задаваемые вопросы

Вопрос №1: Можно ли проводить анализ ЛБ только путем сопоставления только активов, пассивов, без калькуляции множителей (КТЛ, КБЛ и др.)?

Можно, но тогда результат оценки будет приближенным. Для более подробного исследования финансовой состоятельности предприятия требуется рассчитывать, исследовать коэффициенты ликвидности.

Вопрос №2: Можно ли проанализировать ЛБ посредством программы ФинЭкАнализ?

Да. Конкретный пример оценки ЛБ для ОАО «Завод Арсенал» можно изучить по ссылке http://online.1-fin.ru/Пример_финансового_анализа. Представленный вариант анализа базируется на сопоставлении средств по активу с обязательствами по пассиву. Подробности работы в данной программе размещены на сайте (см. http://online.1-fin.ru/Описание_работы).

учимся анализировать ликвидность компании по данным бухотчетности

Мы рекомендуем

Включайте в отчет о дебиторской и кредиторской задолженности поставщиков не только сырья и материалов, необходимых для непосредственного выполнения работ основной деятельности предприятия, но и электроэнергии, воды, связи, транспортные организации, организации, предоставляющие коммунальные услуги и др.

Особое внимание стоит уделять наиболее давним долгам и самым большим суммам задолженности.

Обратите внимание!

Уровень платежеспособности и финансовой устойчивости предприятия напрямую зависит от скорости оборачиваемости дебиторской и кредиторской задолженности.

Коэффициент оборачиваемости кредиторской задолженности (КОКЗ) определяется как отношение выручки от реализации к среднему значению кредиторской задолженности. Показывает, сколько раз предприятие погасило свою кредиторскую задолженность за анализируемый период.

Коэффициент оборачиваемости дебиторской задолженности (КОДЗ) рассчитывается как отношение выручки от реализации к среднему значению дебиторской задолженности. Показывает скорость трансформации товаров (услуг, работ) предприятия в денежные средства.

Рассчитаем коэффициенты оборачиваемости ООО «Альфа» за отчетный 2016 г.:

КОКЗ = стр. 2110 ф. 2 / ((стр. 1520 ф. 1 на начало периода + стр. 1520 ф. 1 на конец периода) / 2) = 188 537/ ((39 770 + 42 391) / 2) = 4,6;

КОДЗ = стр. 2110 ф. 2 / ((стр. 1230 ф. 1 на начало периода + стр. 1230 ф. 1 на конец периода) / 2) = 188 537 / ((26 158 + 29 286) / 2) = 6,8.

Нормативов значений для коэффициентов оборачиваемости не существует, положительной тенденцией считается рост значений:

-

чем выше значение коэффициента оборачиваемости кредиторской задолженности, тем выше платежеспособность предприятия; -

чем выше значение коэффициента оборачиваемости дебиторской задолженности, тем выше скорость оборота денежных средств между анализируемым предприятием и его контрагентами.

Положительным является и факт превышения значения коэффициента кредиторской задолженности над значением коэффициента дебиторской задолженности, соблюдение такого неравенства ведет к увеличению рентабельности предприятия.

Выводы

Анализ платежеспособности позволяет ответить на главный вопрос: достаточно ли у предприятия свободных денежных средств.

Платежеспособность оценивается в несколько этапов.

Во-первых, анализируется ликвидность баланса, рассчитывается соотношение между активами и пассивами предприятия, чтобы выяснить, может ли предприятие рассчитываться по своим обязательствам с помощью активов.

Анализ ликвидности баланса ООО «Альфа» показал, что предприятие испытывает недостаток в наиболее ликвидных активах, но наблюдается рост текущих активов наравне с сокращением краткосрочных обязательств, т. е. в целом платежеспособность предприятия растет.

Во-вторых, анализируются источники формирования запасов и затрат.

Так, в период с 2013 по 2015 гг. финансовое состояние ООО «Альфа» было неустойчивым, предприятие испытывало недостаток собственных средств и излишек общей величины основных источников формирования запасов, ежегодно увеличивались размеры собственных оборотных средств и запасов.

Но в 2016 г., сократив запасы более чем в 20 раз и увеличив размер собственных средств в 2,5 раза за счет нераспределенной прибыли, предприятие смогло достичь состояния финансовой устойчивости.

В-третьих, анализируется платежеспособность предприятия с помощью относительных показателей.

По результатам такого анализа установлено, что в 2013 г. финансовое состояние ООО «Альфа» было кризисным, предприятие находилось на грани банкротства. Но в период с 2014 по 2016 гг. финансовое состояние улучшалось.

Анализ платежеспособности с помощью финансовых коэффициентов на 2016 г. показал, что предприятие обладает достаточной платежеспособностью, т. е. частично способно наличными денежными ресурсами своевременно погашать свои платежные обязательства.

И наконец, немаловажно постоянно мониторить показатели платежеспособности. Представленные ранее отчеты помогут оценить возможности предприятия рассчитываться по своим обязательствам в зависимости от поступления платежей и остатков денежных средств на счетах.

Такой комплексный анализ позволяет следить за платежеспособностью предприятия в разрезе разных отчетных периодов — день, несколько дней, месяц и год, оперативно и своевременно реагировать на любые изменения.

Статья опубликована в журнале «Справочник экономиста»

Коэффициент общей ликвидности. Формула ликвидности. Пример расчета в Excel

Подробно разберем коэффициент общей ликвидности предприятия, его формулу расчета по балансу и практический пример.

Общий показатель ликвидности предприятия. Определение

Коэффициент общей ликвидности предприятия (аналог: общий показатель ликвидности) – показатель отражающий способность предприятия погашать все краткосрочные и долгосрочные финансовые обязательства перед кредиторами за счет всех активов. Данный коэффициент представляет собой отношение взвешенной суммы активов с различной степенью ликвидности к взвешенным пассивам предприятия.

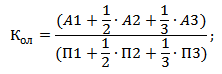

Коэффициент общей ликвидности. Формула расчета по балансу

Для расчета общего коэффициента ликвидности необходимо все активы предприятия суммировать с весовыми коэффициентами в зависимости от скорости их реализуемости, а пассивы оценить по сроку погашения обязательств. В таблице ниже показаны различные виды активов и пассивов предприятия. В данной формуле не используется сложно реализуемые активы и постоянные пассивы предприятия (их весовой коэффициент равен нулю).

| Виды активов предприятия | Виды пассивов предприятия | ||

| А1 | Максимально ликвидные активы предприятия – денежные средства и кратк. финансовые вложения. | П1 | Срочные обязательства предприятия перед заемщиками. |

| А2 | Среднереализуемые активы – краткосрочная дебиторская задолженность. | П2 | Среднесрочные обязательства – краткосрочные кредиты. |

| А3 | Медленно реализуемые активы – запасы предприятия, дебиторская задолженность более 12 месяцев. | П3 | Долгосрочные пассивы предприятия. |

| А4 | Сложно реализуемые активы предприятия – внеоборотные средства. | П4 | Постоянные пассивы – собственный капитал предприятия. |

Формула оценки общей ликвидности предприятия имеет следующий вид:

где:

где:

Кол – общий коэффициент ликвидности предприятия;

А1, А2, А3 – активы предприятия по степени реализуемости;

П1, П2, П3 – пассивы предприятия по степени срочности погашения.

Коэффициент общей ликвидности норматив

По нормативным значениям общая ликвидность предприятия должна быть больше 1. Чем больше значение данного показателя, тем выше способность предприятия расплатиться со своими обязательствами. Чрезмерно высокие значения могут свидетельствовать о неудовлетворительном управлении активами предприятия, т.е. о наличии большого объема запасов, финансовых вложений и т.д.

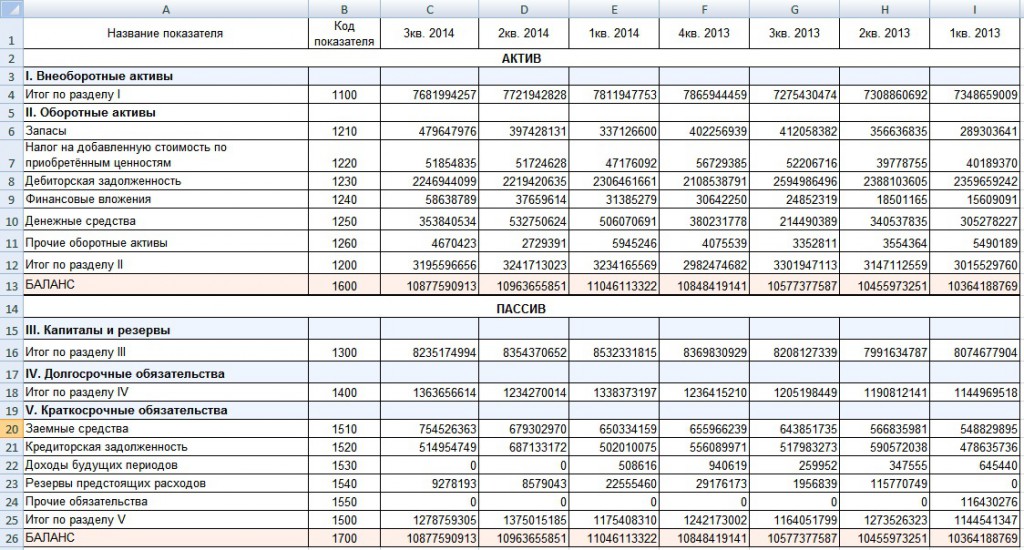

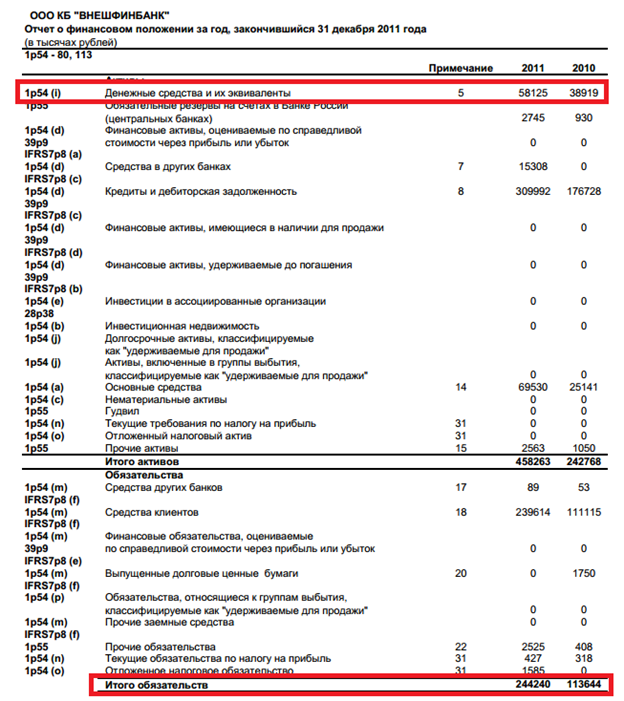

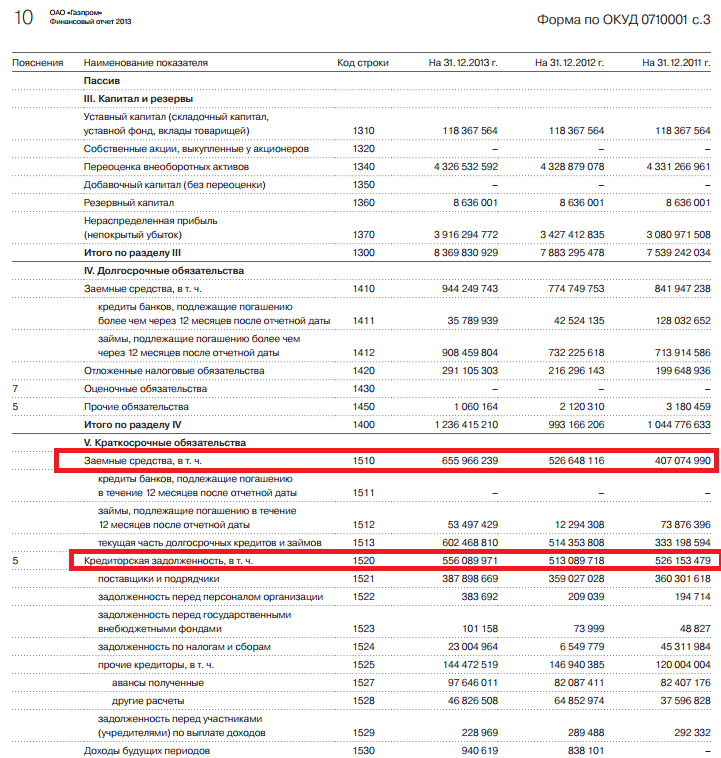

Оценка коэффициентов ликвидности на примере ОАО “Газпром”

Пример расчета коэффициента общей ликвидности предприятия в Excel

Рассмотрим практический пример расчета коэффициента общей ликвидности предприятия в программе Excel. Для этого будет использовать финансовую отчетность предприятия ОАО «Газпром». Для расчета значений активов предприятия по балансу воспользуемся формулами:

А1 = стр. 1240 + стр. 1250

А2 = стр. 1231

А3 = стр. 1210 + стр. 1232 + стр. 1220 + стр. 1260

Формулы расчетов пассивов предприятия по балансу следующие:

П1 = стр. 1520

П2 = стр. 1550 + стр. 1510

П3 = стр. 1400 + стр. 1530 + стр. 1540

На рисунке ниже представлен баланс ОАО «Газпром» со строками для оценки общей ликвидности предприятия.

Формула расчета общей ликвидности предприятия в Excel будет иметь следующий вид:

=((C9+C10)+0.5*(C8)+0.3*(C6+C7+C11))/((C21)+0.5*(C24+C20)*0.3*(C18+C22+C23))

Для предприятия ОАО «Газпром» общий коэффициент ликвидности близок к нулю, несмотря на несоответствие нормативу, предприятие является лидером в своей отрасли и для полного финансового анализа необходимо рассчитать другие коэффициентов. Показатель общей ликвидности предприятия не отражает способность компании погашать обязательства за счет различных видов активов (по степени реализуемости). Для этого используют другие коэффициенты ликвидности: коэффициент текущей ликвидности, коэффициент абсолютной и быстрой ликвидности. Более подробно про коэффициент текущей ликвидности читайте в статье: «Коэффициент текущей ликвидности предприятия (Curret Ratio). Формула. Норматив».

Автор: к.э.н. Жданов Иван Юрьевич

Коэффициент абсолютной ликвидности (формула по балансу)

Коэффициент абсолютной ликвидности и показатель текущей ликвидности служат основными критериями для ИФНС, оценивающей платежеспособность юрлица. Рассмотрим, что это за показатели и какое значение придается первому из них.

Что показывает ликвидность?

Понятие ликвидности применяют к процессу реализации имущества, принадлежащего юрлицу. По скорости этой реализации оно может делиться на продаваемое:

- Практически мгновенно (деньги и краткосрочные финвложения).

- Быстро (краткосрочная задолженность дебиторов).

- По истечении некоторого времени (запасы).

- Долго (внеоборотные активы).

Применительно к первым трем видам имущества, составляющим оборотные активы, рассчитывают показатели, позволяющие оценить способность юрлица оплачивать имеющиеся у него краткосрочные долги. Эти расчетные характеристики называют коэффициентами ликвидности. Существует три основных их вида (в зависимости от скорости, с которой может быть переведено в деньги имущество, долженствующее обеспечить погашение существующих долгов): абсолютной, критической и текущей ликвидности.

Все эти коэффициенты используют при проведении анализа финансового состояния юрлица. Два из них (первый и последний) обязательны к расчету при оценке платежеспособности налогоплательщика, которую выполняет ИФНС по методике, содержащейся в приказе Минэкономразвития РФ от 21.04.2006 № 104.

О других показателях, рассчитываемых при проведении финансово-экономического анализа, читайте в статье «Основные финансовые коэффициенты и формулы их расчета».

Коэффициент абсолютной ликвидности, о котором пойдет речь в нашей статье, отражает, какую долю существующих краткосрочных долгов возможно за счет средств предприятия погасить в кратчайшие сроки, использовав для этого наиболее легко реализуемое имущество.

Определяют исходные данные для расчета коэффициента абсолютной ликвидности по балансу, составленному на конкретную отчетную дату, или по отчетности за ряд дат, если нужно проследить динамику изменения этого показателя.

Как рассчитать абсолютную ликвидность?

Формула коэффициента абсолютной ликвидности представляет собой дробь, в числитель которой попадает сумма легко реализуемого имущества, а в знаменатель – объем краткосрочных долгов. Представить ее можно в двух видах в зависимости от того, каким будет знаменатель:

- Равным всей итоговой сумме по разделу V бухбаланса (т. е. общей сумме краткосрочных обязательств):

КЛабс = (ДенСр +КрФинВл) / КрОбяз,

где:

КЛабс – коэффициент абсолютной ликвидности;

ДенСр – сумма денежных средств;

КрФинВл – сумма краткосрочныхфинвложений;

КрОбяз – общая сумма краткосрочных обязательств.

- Равной величине реально существующих долгов (т. е. числящейся краткосрочной задолженности по заемным средствам, а также по обычным долгам перед поставщиками и прочим долгам):

КЛабс = (ДенСр + КрФинВл) / (КрКр + КрКредЗад + ПрОб),

где:

КЛабс – коэффициент абсолютной ликвидности;

ДенСр – сумма денежных средств;

КрФинВл – сумма краткосрочных финвложений;

КрКр – сумма краткосрочных заемных средств;

КрКрЗд – сумма краткосрочной задолженности кредиторам;

ПрОб – сумма прочих краткосрочных обязательств.

Во второй формуле знаменатель также может быть представлен как общая сумма краткосрочных обязательств, уменьшенная на величину доходов будущих периодов и оценочных обязательств, которые реальными долгами не являются. При существенности двух последних сумм они могут исказить смысл расчета коэффициента. Формула при такой замене знаменателя приобретет, соответственно, иной вид, хотя результат получится тот же, что и в приведенном нами в условных обозначениях варианте.

Если в обоих вышеуказанных расчетах буквенные обозначения заменить на номера соответствующих строк бухбаланса, то получим алгоритмы определения коэффициента абсолютной ликвидности в формулах по балансу:

- От общей суммы краткосрочных обязательств:

КЛабс = (1250 +1240) / 1500,

где:

КЛабс – коэффициент абсолютной ликвидности;

1250 – номер строки бухбаланса по денежным средствам;

1240 – номер строки бухбаланса по финвложениям;

1500 – номер строки бухбаланса с итоговой суммой краткосрочных обязательств.

- От величины реально существующих долгов:

КЛабс = (1250 + 1240) / (1510 + 1520 + 1550),

где:

КЛабс – коэффициент абсолютной ликвидности;

1250 – номер строки бухбаланса по денежным средствам;

1240 – номер строки бухбаланса по финвложениям;

1510 – номер строки бухбаланса по краткосрочным заемным средствам;

1520 – номер строки бухбаланса по краткосрочной задолженности кредиторам;

1550 – номер строки бухбаланса по прочим краткосрочным обязательствам.

О том, какими правилами нужно руководствоваться при заполнении строк действующей формы бухбаланса, читайте в статье «Порядок составления бухгалтерского баланса (пример)».

Норма для коэффициента

Нормальным значением коэффициента считается нахождение его в пределах от 0,2 до 0,5. Это означает, что от 20 до 50% краткосрочных долгов юрлицо способно погасить в кратчайшие сроки по первому требованию кредиторов. Соответственно, более высокое значение показателя свидетельствует о более высокой платежеспособности. Превышение величины 0,5 указывает на неоправданные задержки в использовании высоколиквидных активов.

Как изменить значение ликвидности?

К повышению показателя приводит рост величин, указанных в числителе формулы расчета (денег и краткосрочных финвложений), и уменьшение значений, составляющих ее знаменатель (краткосрочных обязательств).

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Коэффициент абсолютной ликвидности. Формула расчета. Норматив

Рассмотрим коэффициент абсолютной ликвидности, формулу и пример расчета по отечественной и зарубежной отчетности.

Коэффициент абсолютной ликвидности. Экономический смысл

Коэффициент абсолютной ликвидности (англ. Cash ratio) – показывает способность предприятия расплачиваться по своим обязательствам с помощью наиболее ликвидных активов. Другими словами абсолютная ликвидность характеризует краткосрочную платежеспособность предприятия. Данный коэффициент представляет собой отношение денежных средств (как самых ликвидных активов предприятия) к текущим обязательствам. Каждый показатель ликвидности имеет различные задачи применения. Так коэффициент текущей ликвидности используется инвесторами, коэффициент быстрой ликвидности кредиторами, коэффициент абсолютной ликвидности поставщиками. То есть он используется для оценки возможности предприятия расплатиться с контрагентами-поставщиками денежными средствами.

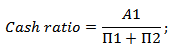

Формула расчета коэффициента абсолютной ликвидности по балансу (строки)

где: А1 = Высоколиквидные активы (стр. 1250) П1 = Самые срочные обязательства (стр.1520) П2 = Среднесрочные обязательства (стр.1510) Показатель рассчитывается по бухгалтерскому балансу и формула расчета коэффициента абсолютной ликвидности представляет собой отношение денежных средств и текущих обязательств предприятия:

где: А1 = Высоколиквидные активы (стр. 1250) П1 = Самые срочные обязательства (стр.1520) П2 = Среднесрочные обязательства (стр.1510) Показатель рассчитывается по бухгалтерскому балансу и формула расчета коэффициента абсолютной ликвидности представляет собой отношение денежных средств и текущих обязательств предприятия:

Видео-урок: “Пример расчета коэффициентов ликвидности”

Коэффициент абсолютной ликвидности. Норматив

Нормативное значение для коэффициента абсолютной ликвидности Кабс >0,2. Чем больше значения показателя, тем выше ликвидность предприятия. Тем не менее, при высоких значениях данного показателя можно сделать вывод о нерациональном использовании денежных средств, т.к. у предприятия накопилась большой объем денежных средств не участвующих в производственно-экономическом процессе. Экономисты для выделяют оптимальный диапазон показателя 0,2 – 0,5. Значение «0.2» говорит о том, что для поддержания нормального уровня ликвидности предприятия величина денежных средств должна покрывать 20% от его обязательств. Другими словами минимум 20% от своих долгов предприятие должно покрывать деньгами. Коэффициент абсолютной ликвидности. Пример расчета по МСФО

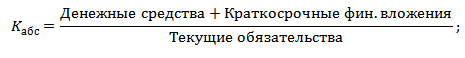

Пример расчета коэффициента текущей ликвидности для ОАО КБ “Внешфинбанк”

Рассмотрим пример расчета коэффициента абсолютной ликвидности для ООО КБ “ВНЕШФИНБАНК”. По закону все банки должны предоставлять свою финансовую отчетность по стандартам МСФО, что облегчает расчет показателей для финансовых структур. На рисунке ниже показан баланс банки и строки необходимые для расчета коэффициента.

Расчет коэффициента абсолютной ликвидности по МСФО

В результате показатель на 2010 и 2011 года равнялся: Cash Ratio 2010 = 38919/113644=0,34 Cash Ratio 2011 = 58125/244240=0,23 Как видно коэффициент абсолютной ликвидности банка снизился с 0,34 до границы нормативного значения и стал равняться в 2011 году – 0,23.

Пример расчета коэффициента абсолютной ликвидности по балансу

Для примера рассмотрим расчет коэффициента для предприятия ОАО «Газпром». Бухгалтерский отчет компании можно получить с официального сайта.

Пример расчета коэффициента текущей ликвидности для ОАО “Газпром”

Расчет коэффициента абсолютной ликвидности для ОАО “Газпром”

Коэффициент абсолютной ликвидности 2011 = 187779183/933228469 = 0,20 Коэффициент абсолютной ликвидности 2012 = 120666566/1039737834 = 0,11 Коэффициент абсолютной ликвидности 2013 = 380231778/1212056210 = 0,31 Абсолютная ликвидность предприятия находится выше нормативного значения, проблемы с краткосрочной платежеспособностью предприятие испытывало в 2012, когда коэффициент был равен 0,11. Резюме Помимо коэффициента абсолютной ликвидности на практике используются и другие разновидности показателей ликвидности: коэффициент текущей ликвидности, коэффициент быстрой ликвидности и коэффициент общей ликвидности. Так более подробно про коэффициент текущей ликвидности и его использования на практике читайте в статье → “Коэффициент текущей ликвидности предприятия и отрасли (Current Ratio). Формула расчета. Норматив“.

Автор: Жданов Василий Юрьевич, к.э.н.

Общий показатель ликвидности баланса

Определение

Общий показатель ликвидности баланса — это показатель, характеризующий соотношение суммы всех текущих активов предприятия и суммы его долгосрочных и краткосрочных обязательств.

Различные группы активов и обязательств входят в суммы с разными весами, учитывающими сроки поступления средств и погашения обязательств.

Более ликвидные активы и более срочные обязательства учитываются с более высокими коэффициентами.

Новости Новороссии.

Если упростить, можно сказать, что расчёт общего показателя ликвидности баланса — это попытка свести всю оценку ликвидности к одному значению.

Тем не менее, веса в данной формуле взяты по факту случайным образом, поскольку их точный расчёт требует очень высокой квалификации и при этом является бессмысленным.

Поэтому данный показатель рассматривается только вместе с другими показателями ликвидности и платёжеспособности.

Формула расчёта (по отчётности)

Сначала по бухгалтерскому балансу рассчитываются значения показателей А1, А2, А3 и П1, П2, П3, а затем они подставляются в следующую формулу:

(А1 + 0,5 * А2 + 0,3 * А3) / (П1 + 0,5 * П2 + 0,3 * П3)

Норматив

Более 1

Выводы о том, что означает изменение показателя

Если показатель выше нормы

Предположительно предприятие обладает ликвидным балансом

Если показатель ниже нормы

Предположительно предприятие не обладает ликвидным балансом

Если показатель увеличивается

Ликвидность баланса растёт

Если показатель уменьшается

Ликвидность баланса сокращается

Примечания

Показатель в статье рассматривается с точки зрения не бухучёта, а финансового менеджмента. Поэтому иногда он может определяться по-разному. Это зависит от авторского подхода.

В большинстве случаев в вузах принимают любой вариант определения, поскольку отклонения по разным подходам и формулам обычно находятся в пределах максимум нескольких процентов.

Показатель рассматривается в основном бесплатном сервисе финансовый анализ онлайн и некоторых других сервисах

Если после расчёта показателей вам нужны выводы, посмотрите, пожалуйста, эту статью: выводы по финансовому анализу

Если вы увидели какую-то неточность, опечатку — также, пожалуйста, укажите это в комментарии. Я стараюсь писать максимально просто, но если всё же что-то не понятно — вопросы и уточнения можно писать в комментарии к любой статье сайта.

С уважением, Александр Крылов, anfin.ru

Бывший старший преподаватель ЧГУ и СПбГИЭУ «Инжэкон» (2004-2011).

Специализируюсь на финансовом состоянии организаций: коммерческих организаций, банков, бюджетных учреждений.

Помогаю с подготовкой ВКР по экономике.

Анализ финансово-хозяйственной деятельности: ЛИКВИДНОСТЬ

Анализ ликвидности баланса организации и расчет коэффициентов ликвидности необходим внутренним пользователям для контроля и принятия управленческих решений внутри, а также внешним пользователям (инвесторам, поставщикам, банкам и др.) в целях определения прибыльности, платежеспособности, оценки эффективности вложения инвестиций.

Для оценки финансово-хозяйственной деятельности используется система показателей, которые можно рассчитать на основе данных бухгалтерской отчетности:

— вертикальный и горизонтальный анализ,

— показатели ликвидности,

— показатели финансовой устойчивости,

— показатели деловой активности ,

— показатели рентабельности.

Ликвидность баланса является одним из важных финансовых показателей организации и определяет степень ее платежеспособности, то есть способность компании с помощью своих активов покрывать обязательства перед кредиторами (хватит ли у компании денег, чтобы расплатиться с долгами).

Другими словами, если у фирмы достаточно денежных средств на счетах, то она может без проблем рассчитается в срок. Также имея запасы, которые легко продать, организация может расплатиться за короткий срок или получить под них кредит в банке. Если в активах организации есть только здание, то ей будет сложно его быстро продать, чтобы расплатиться с долгами. Чем выше ликвидность баланса, тем больше скорость погашения задолженностей. Низкая ликвидность баланса – это первый признак риска банкротства.

Показатели расчета показателей ликвидности баланса можно рассчитать с помощью онлайн калькулятора ликвидности.

Для анализа ликвидности все активы делятся по степени их реализуемости, а пассивы — по степени срочности погашения (описание формирования групп активов и пассивов на основе бухгалтерского баланса по форме с 2020 года).

Активы:

А1 — высоколиквидные активы: денежные средства (строка 1250) и краткосрочные финансовые вложения (строка 1240).

А2 — быстрореализуемые активы: краткосрочная дебиторская задолженность (строка 1230).

A3 — медленнореализуемые активы: запасы (строка 1210), НДС (строка 1220), прочие оборотные активы (строка 1260) за минусом расходов будущих периодов (строка 12605).

А4 — труднореализуемые активы: внеоборотные активы (строка 1100).

Пассивы:

П1 — срочные обязательства: кредиторская задолженность (строка 1520).

П2 — краткосрочные пассивы: краткосрочные кредиты и займы (строка 1510), задолженность участникам по дивидендам (строка 1540) и прочим обязательствам (строка 1550).

ПЗ — долгосрочные пассивы: долгосрочные кредиты (строка 1400).

П4 — постоянные пассивы: собственный капитал организации (строк 1300), включая доходы будущих периодов (строка 1530) за минусом расходов будущих периодов (строка 12605).

Для оценки ликвидности баланса необходимо провести сопоставительный анализ между размером активов и пассивов соответствующих групп. Баланс считается абсолютно ликвидным, если выполняются условия:

А1 > П1 — Предприятие может погасить наиболее срочные обязательства с помощью абсолютно ликвидных активов

А2 > П2 — Предприятие может рассчитать по краткосрочным обязательствам перед кредиторами быстро реализуемыми активами

А3 > П3 — Предприятие может погасить долгосрочные займы с помощью медленно реализуемых активов

А4 ≤ П4 — Данное неравенство выполняется автоматически, если соблюдены все три неравенства. Предприятие обладает высокой степенью платежеспособности и может погасить различные виды обязательств соответствующими активами.

Сопоставление А1 и А2 с П1 и П2 позволяет выяснить текущую ликвидность, а А3 и А4 с П3 и П4 — перспективную ликвидность.

Анализ ликвидности баланса позволяет определить наличие ресурсов для погашения обязательств, но не позволяет точно определить платежеспособность предприятия. Для этого рассчитываются относительные показатели ликвидности.

Показатели ликвидности

- Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств может быть погашена на конкретную дату. Рекомендуемое значение 20%.

Формула расчета:

К = А1/(П1+П2) = (Дс + Кфв) / КО

где:

Дс — денежные средства;

Кфв — краткосрочные финансовые вложения;

КО — текущие краткосрочные обязательства за минусом доходов будущих периодов.

- Коэффициент быстрой ликвидности показывает, какая часть краткосрочных обязательств может быть погашена за счет денежных средств и поступлений.Рекомендуемое значение 100%, Оптимальным значением на практике допускается коэффициент 0,7.

Формула расчета:

К = (А1+А2)/(П1+П2)= (Кдз + Кфв + Дс) / КО

где:

Дс — денежные средства;

Кдз — краткосрочная дебиторская задолженность;

Кфв — краткосрочные финансовые вложения;

КО — текущие краткосрочные обязательства.

- Коэффициент текущей ликвидности (коэффициент покрытия) показывает, какая часть краткосрочных обязательств может быть погашена за счет оборотных активов. Рекомендуемое значение 2. Если этот показатель ниже 1,5, значит, предприятие не в состоянии вовремя оплачивать все счета.

Формула расчета:

К = (А1+А2+А3)/(П1+П2)= ОА/КО

где:

ОА — оборотные активы;

КО — краткосрочные обязательства.

- Общий показатель ликвидности баланса предприятия показывает долю уплаты предприятием всех существующих обязательств. Данный показатель рассчитывается при выборе надежного партнера из множества потенциальных партнеров на основе финансовой отчетности. Рекомендуемое значение должно быть больше или равно 1.

Формула расчета:

К = (А1 + А2/2 + А3/3) / (П1 + П2/2 + П3/3)

- Коэффициент обеспеченности собственными средствами показывает, насколько достаточно собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости. Рекомендуемое значение должно быть больше или равно 0,1.

Формула расчета:

К = (П4 — А4) / (А1 + А2 + А3)

- Коэффициент маневренности функционального капитала показывает, какая часть функционирующего капитала заключена в запасах. Если этот показатель уменьшается, то это является положительным фактом. Показатель должен стремиться к нулю.

Формула расчета:

К = А3 / [(А1 + А2 + А3) — (П1 + П2)]

При анализе ликвидности каждый показатель рассчитывается на начало и конец отчетного периода. Если фактическое значение коэффициента не соответствует рекомендуемому значению, то оценить его можно в динамике (увеличение или снижение значения).

Показатели расчета показателей ликвидности баланса можно рассчитать с помощью онлайн калькулятора ликвидности.

При этом не нужно стремиться обеспечить высокую ликвидность баланса предприятия. Важно определить оптимальный уровень ликвидности, так как избыток ликвидности может привести к снижению рентабельности, а недостаточная ликвидность может привести как к неплатежеспособности и возможному банкротству.

коэффициентов ликвидности | Формулы и пример расчета

Home Финансы Финансовые показатели Коэффициенты ликвидности

Коэффициенты ликвидности — это финансовые коэффициенты, которые измеряют способность компании погашать свои краткосрочные финансовые обязательства, то есть текущие обязательства, за счет своих оборотных активов. Наиболее распространенными коэффициентами ликвидности являются коэффициент текущей ликвидности, коэффициент быстрой ликвидности, коэффициент денежной наличности и цикл конвертации денежных средств. Высокий коэффициент текущей ликвидности, коэффициент быстрой ликвидности и коэффициент наличности, а также низкий цикл конвертации денежных средств указывают на хорошую позицию ликвидности.

При анализе финансового положения компании мы рассматриваем два графика: краткосрочный и долгосрочный. Краткосрочный период представляет собой период времени в 12 месяцев, а долгосрочный означает период времени более 1 года. Ликвидность актуальна в краткосрочной перспективе, в то время как платежеспособность применима в долгосрочной перспективе. Почти все коэффициенты ликвидности измеряют взаимосвязь между оборотными активами и текущими обязательствами. Оборотные активы — это активы, которые, как ожидается, будут генерировать денежные потоки в течение одного операционного цикла или 12 месяцев, а текущие обязательства — это обязательства, которые должны быть оплачены в течение одного операционного цикла или в течение 12 месяцев.

В следующей таблице показаны наиболее распространенные коэффициенты ликвидности, их расчет и анализ:

| Коэффициент ликвидности | Формула |

|---|---|

| Коэффициент текущей ликвидности | Оборотные активы / текущие обязательства |

| Коэффициент быстрой ликвидности | (Денежные средства + Краткосрочные рыночные ценные бумаги + Дебиторская задолженность) / Текущие обязательства |

| Коэффициент денежной наличности | (Денежные средства + обращающиеся ценные бумаги) / Текущие обязательства |

| Цикл конвертации наличных | DIO + DSO — DPO |

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности — самый популярный коэффициент ликвидности.Он рассчитывается путем деления текущих активов на текущие обязательства. Его также называют коэффициентом оборотного капитала. Коэффициент больше 1 показывает, что компания ожидает получить больше денежных поступлений от ликвидации оборотных активов, чем она ожидает выплатить за счет текущих обязательств в следующие 12 месяцев. Балансы обычно показывают оборотные активы и краткосрочные обязательства отдельно от внеоборотных активов и долгосрочных обязательств. Типичные оборотные активы включают предоплаты, запасы, дебиторскую задолженность, краткосрочные рыночные ценные бумаги и денежные средства, а типичные текущие обязательства включают кредиторскую задолженность, краткосрочные векселя к оплате, краткосрочные кредиты к оплате, задолженность по налогам, незаработанную прибыль и начисленные расходы.

Коэффициент быстрой ликвидности

Коэффициент быстрой ликвидности (также называемый коэффициентом кислотного теста) — это коэффициент ликвидности, который сравнивает текущие активы, которые могут быть быстро ликвидированы, с текущими обязательствами. Быстрые активы включают денежные средства, краткосрочные рыночные ценные бумаги и дебиторскую задолженность. Другие оборотные активы, такие как предоплата и запасы, исключаются при расчете коэффициента быстрой ликвидности, поскольку предоплата и запасы должны сначала стать дебиторской задолженностью, и только после этого можно ожидать их ликвидации. Коэффициент быстрой ликвидности также называется коэффициентом кислотного теста.Альтернативная, менее распространенная формула расчета коэффициента быстрой ликвидности состоит в том, чтобы исключить предоплаты и запасы из оборотных активов и разделить их на текущие обязательства.

Коэффициент денежной наличности

Коэффициент наличности — еще более строгий показатель ликвидности. Он эффективно сравнивает остаток денежных средств и их эквивалентов с текущими обязательствами. Он рассчитывается путем деления денежных средств и краткосрочных рыночных ценных бумаг на краткосрочные обязательства.

Цикл конвертации наличных

Цикл конвертации денежных средств (также называемый чистым операционным циклом) рассчитывает чистое количество дней, в течение которых денежные средства компании связаны.Он равен количеству дней, затрачиваемых компанией на продажу своих запасов, т. Е. Дней непогашенных запасов (DIO)), плюс дней, необходимых для получения денежных средств от дебиторской задолженности, то есть дней невыполненных продаж (DSO) минус дни, затрачиваемые на выплату кредиторам, т.е. (ДПО). Чем короче цикл конвертации наличных, тем лучше.

Анализ ликвидности должен включать анализ тенденций и перекрестный анализ. Анализ тенденций включает сравнение коэффициента ликвидности в прошлые периоды с текущим периодом, в то время как перекрестный анализ включает сравнение одной компании в определенный момент времени с ее конкурентами.

Обратите внимание, что все три основных показателя ликвидности являются балансовыми.

Пример

Ниже приводится выписка из баланса ExxonMobil (NYSE: XOM) и расчет соответствующих коэффициентов:

| млн долл. США | Расчет | 2013 | 2014 | 2015 | 2016 | 2017 |

|---|---|---|---|---|---|---|

| Оборотные активы | ||||||

| Денежные средства и их эквиваленты | С | 4 644 | 4 616 | 3 705 | 3 657 | 3 177 |

| Дебиторская задолженность | AR | 33,152 | 28 009 | 19 875 | 21 394 | 25 597 |

| Запасы | I | 16 135 | 16,678 | 16 245 | 15 080 | 16 992 |

| Прочие оборотные активы | 5 377 | 3 607 | 2,798 | 1,285 | 1,368 | |

| Итого оборотные активы | CA | 59 308 | 52 910 | 42 623 | 41 416 | 47 134 |

| Краткосрочные обязательства | ||||||

| Кредиторская задолженность | 30 920 | 25 286 | 18 074 | 17 801 | 21 701 | |

| Краткосрочная задолженность | 15 808 | 17 468 | 18 762 | 13 830 | 17 930 | |

| Налог на прибыль к уплате | 7 831 | 4 938 | 2,802 | 2 615 | 3 045 | |

| Прочие краткосрочные обязательства | 17,165 | 16 941 | 14 338 | 13 392 | 15 095 | |

| Итого текущие обязательства | класс | 71 724 | 64 633 | 53,976 | 47 638 | 57,771 |

| Коэффициент текущей ликвидности | CA / CL | 0.83 | 0,82 | 0,79 | 0,87 | 0,82 |

| Коэффициент быстрой ликвидности | (C + AR) / класс | 0,53 | 0,50 | 0,44 | 0,53 | 0,50 |

| Коэффициент денежной наличности | С / класс | 0,06 | 0,07 | 0,07 | 0,08 | 0,05 |

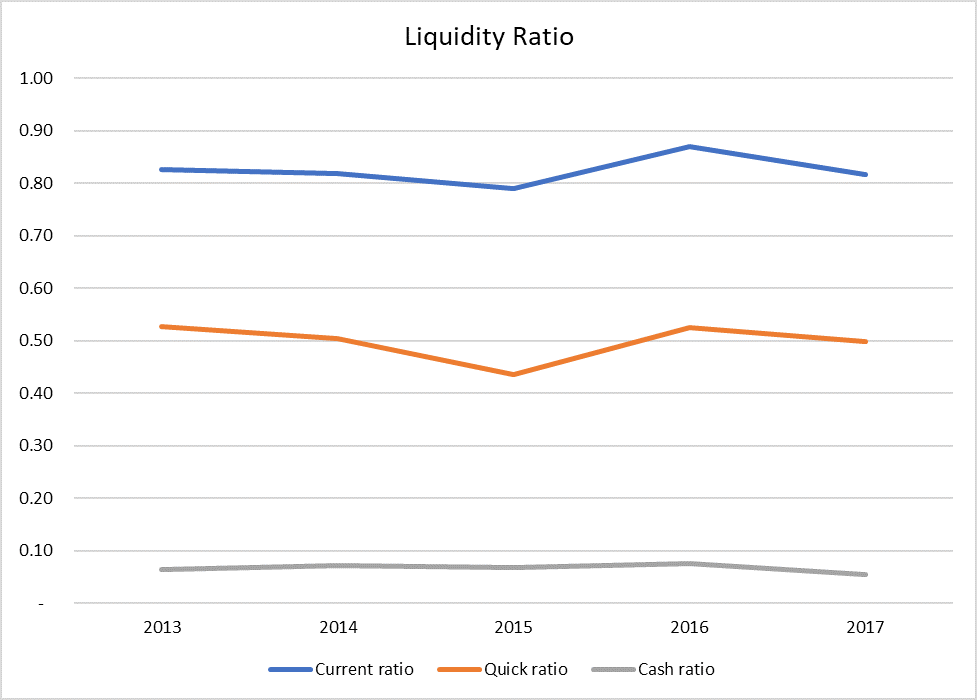

Следующая таблица показывает результаты графически:

Коэффициент текущей ликвидности колебался между 0.8 и 0,9 за последние пять лет, что кажется безопасным, потому что он близок к 1. Однако он ниже, чем у его основного конкурента Chevron, коэффициент текущей ликвидности которого был больше 1 из 4 за последние 5 лет. Коэффициент быстрой ликвидности довольно низок и составляет 0,5, что показывает, что значительная часть текущих активов компании состоит из запасов, которые медленно движутся. Коэффициент быстрой ликвидности Chevron оставался в диапазоне 0,66–1,16 за последние 5 лет, что значительно лучше, чем у Exxon Mobil.

, Обайдулла Ян, ACA, CFA и последнее изменение:

Учиться по программе CFA ® ? Заметки и банк вопросов для CFA ® Level 1, созданный мной в AlphaBetaPrep.com

.

определение, формула, нормы и ограничения

Определение коэффициента текущей ликвидности

Коэффициент текущей ликвидности является балансовым показателем финансовых показателей ликвидности компании.

Коэффициент текущей ликвидности указывает на способность компании выполнять краткосрочные долговые обязательства. Коэффициент текущей ликвидности определяет, достаточно ли у фирмы ресурсов для выплаты своих долгов в течение следующих 12 месяцев. Потенциальные кредиторы используют этот коэффициент при принятии решения о выдаче краткосрочных ссуд.Коэффициент текущей ликвидности также может дать представление об эффективности операционного цикла компании или ее способности превращать свой продукт в наличные. Коэффициент текущей ликвидности также известен как коэффициент оборотного капитала .

Расчет (формула)

Коэффициент текущей ликвидности рассчитывается путем деления оборотных активов на краткосрочные обязательства:

Коэффициент текущей ликвидности = оборотные активы / текущие обязательства.

Обе переменные показаны в балансе (отчете о финансовом положении).

Нормы и ограничения

Чем выше коэффициент, тем более ликвидна компания. Обычно приемлемый коэффициент текущей ликвидности — 2; это удобное финансовое положение для большинства предприятий. Приемлемые текущие коэффициенты варьируются от отрасли к отрасли. Для большинства промышленных компаний коэффициент текущей ликвидности 1,5 может быть приемлемым.

Низкие значения коэффициента текущей ликвидности (значения менее 1) указывают на то, что у фирмы могут возникнуть трудности с выполнением текущих обязательств.Однако инвестор также должен учитывать операционный денежный поток компании, чтобы лучше понять ее ликвидность. Низкий коэффициент текущей ликвидности часто может поддерживаться сильным операционным денежным потоком.

Если коэффициент текущей ликвидности слишком высок (намного больше 2), то компания может неэффективно использовать свои текущие активы или средства краткосрочного финансирования. Это также может указывать на проблемы в управлении оборотным капиталом.

При прочих равных условиях кредиторы считают, что высокий коэффициент текущей ликвидности лучше, чем низкий коэффициент текущей ликвидности, потому что высокий коэффициент текущей ликвидности означает, что компания с большей вероятностью выполнит свои обязательства, которые подлежат погашению в течение следующих 12 месяцев.

Точная формула в аналитическом программном обеспечении ReadyRatios

Коэффициент текущей ликвидности = F1 [CurrentAssets] / F1 [CurrentLiabilities]

F1 — Отчет о финансовом положении (МСФО).

Коэффициент текущей ликвидности Отраслевой эталон

Средние значения коэффициента вы можете найти в нашем справочнике по отраслевому сравнительному анализу — Коэффициент текущей ликвидности.

.Балансовый показатель

| Определение

Начало Бухгалтерский учет Финансовые показатели Показатели баланса

Коэффициенты баланса — это финансовые показатели, которые определяют отношения между различными аспектами финансового положения компании, то есть ликвидностью и платежеспособностью. Они включают в свои расчеты только статьи баланса, то есть компоненты активов, обязательств и собственного капитала.

Балансовый отчет — это финансовый отчет, который дает представление о финансовом положении компании путем перечисления ее активов, обязательств и акционерного капитала.Отчет о прибылях и убытках и отчет о движении денежных средств предоставляют информацию о прибыльности и денежных потоках.

Финансовый коэффициент определяет взаимосвязь между двумя компонентами. Сюда могут входить:

- Два компонента баланса, т.е. активы, обязательства и собственный капитал

- Два компонента отчета о прибылях и убытках, т.е. продажи, валовая прибыль, чистая прибыль и т. Д.

- Компонент баланса и компонент отчета о прибылях и убытках

- Компонент отчета о прибылях и убытках и компонент отчета о движении денежных средств

- Компонент баланса и компонент отчета о движении денежных средств

Балансовый коэффициент относится к первой категории, т.е.е. он включает в себя либо два класса активов, либо активы и обязательства, активы и акционерный капитал, обязательства и акционерный капитал.

Примеры

Определите, какие из следующих показателей являются балансовыми:

- Коэффициент долга

- Соотношение долга к собственному капиталу

- Рентабельность собственного капитала

- Коэффициент текущей ликвидности

- Коэффициент быстрой ликвидности

- Денежные потоки на акцию

- Множитель капитала

Решение

Коэффициент долга — это коэффициент баланса.Он рассчитывается путем деления общей суммы обязательств на общую сумму активов, которые являются компонентами баланса.

Отношение долга к собственному капиталу — это коэффициент баланса, поскольку он рассчитывается путем деления общей суммы обязательств на общую сумму собственного капитала, которые являются статьями баланса.

Рентабельность собственного капитала рассчитывается путем деления чистой прибыли на общую сумму собственного капитала, один из которых является элементом отчета о прибылях и убытках. Следовательно, коэффициент не является коэффициентом баланса.

Коэффициент текущей ликвидности = текущие активы / текущие обязательства, обе из которых являются статьями баланса и, следовательно, являются коэффициентом баланса.

Коэффициент быстрой ликвидности также является показателем баланса, поскольку числитель (оборотные активы — запасы) и знаменатель (текущие обязательства) являются статьями баланса.

Денежные потоки на акцию (CFS) не является коэффициентом баланса, поскольку знаменатель — это компонент отчета о движении денежных средств.

Множитель капитала: общие активы в числителе и общий собственный капитал в знаменателе, и, следовательно, коэффициент является коэффициентом баланса.

Большинство коэффициентов, определенных как коэффициенты баланса, являются либо коэффициентами ликвидности (коэффициент текущей ликвидности и коэффициент быстрой ликвидности), либо коэффициентами платежеспособности (коэффициент долга, коэффициент заемного капитала, мультипликатор собственного капитала).

, Обайдулла Ян, ACA, CFA, последнее изменение:

Учиться по программе CFA ® ? Заметки для доступа и банк вопросов для CFA ® Level 1, созданный мной на AlphaBetaPrep.com

.Коэффициент ликвидности

, формула с примерами

1. Что такое коэффициент ликвидности?

Это коэффициент, который говорит о способности человека погасить свои долги при наступлении срока их погашения. Другими словами, мы можем сказать, что этот коэффициент показывает, насколько быстро компания может конвертировать свои оборотные активы в наличные, чтобы своевременно погасить свои обязательства. Как правило, ликвидность и краткосрочная платежеспособность используются вместе.

2. Почему коэффициент ликвидности?

Коэффициент ликвидности влияет на доверие к компании, а также на кредитный рейтинг компании.Если будут продолжаться невыполнения обязательств по погашению краткосрочного обязательства, это приведет к банкротству. Следовательно, этот коэффициент играет важную роль в финансовой устойчивости любой компании и кредитном рейтинге.

3. Формулы

В разделе «Коэффициент ликвидности» есть еще несколько коэффициентов, которые используются для проверки финансового состояния компании:

I. Коэффициент текущей ликвидности

II. Коэффициент кислотного теста или коэффициент краткости

III. Коэффициент абсолютной ликвидности

IV.Базовый коэффициент защиты

I. Коэффициент текущей ликвидности

Этот коэффициент измеряет финансовую устойчивость компании. Обычно 2: 1 считается идеальным соотношением, но это зависит от отрасли к отрасли.

Формула: оборотные активы / текущие обязательства

Где,

A. Оборотные активы = акции, дебитор, денежные средства и банк, дебиторская задолженность, ссуды и авансы, а также другие оборотные активы.

B. Текущее обязательство = Кредитор, Краткосрочная ссуда, банковский овердрафт, непогашенные расходы и прочие текущие обязательства

II.Соотношение кислотного теста или краткость:

Этот коэффициент является лучшим показателем ликвидности компании. Этот коэффициент более консервативен, чем коэффициент текущей ликвидности. Быстрый актив рассчитывается путем корректировки оборотных активов для исключения тех активов, которые не являются наличными. Обычно идеальным соотношением считается 1: 1.

Формула: быстрые активы / текущие обязательства

Где,

Быстрые активы = Текущие активы — Запасы — Предоплаченные расходы

III. Коэффициент абсолютной ликвидности :

Этот коэффициент измеряет общую ликвидность, доступную для компании.Этот коэффициент учитывает только рыночные ценные бумаги и денежные средства, доступные компании. Этот коэффициент проверяет только краткосрочную ликвидность с точки зрения денежных средств, обращающихся на рынке ценных бумаг и текущих инвестиций.

Формула: денежные средства + рыночные ценные бумаги / текущие обязательства

IV. Базовый коэффициент защиты:

Это соотношение измеряет количество. дней компания может покрыть свои денежные расходы без помощи дополнительного финансирования из других источников.

Формула: (денежные средства + дебиторская задолженность + рыночные ценные бумаги) ÷ (операционные расходы + проценты + налоги) ÷ 365

Пример:

| Сведения | Сумма |

| Денежные средства и их эквиваленты | 2188 |

| Краткосрочные инвестиции | 65 |

| Дебиторская задолженность | 1072 |

| Склад | 8338 |

| Прочие оборотные активы | 254 |

| Итого оборотные активы | 11917 |

| Счета к оплате | 4560 |

| Непогашенные расходы | 809 |

| Налоги к уплате | 307 |

| Доходы будущих периодов | 998 |

| Налог на прибыль к уплате | 227 |

| Прочие неоплаченные расходы | 1134 |

| Итого текущие обязательства | 8035 |

Дополнительная информация:

- Операционные расходы в течение года 2188

- Чистые проценты, выплаченные в течение года: 25

- Налоги уплачены / за год 1913

- Коэффициент текущей ликвидности = оборотные активы / текущие обязательства = 11971 ÷ 8035 = 1.48

- Коэффициент быстрой ликвидности = (Текущие активы — Запасы) / Текущие обязательства = (11971-8338) ÷ 8035 = 0,45

- Базовый интервал защиты = (денежные средства + дебиторская задолженность + рыночные ценные бумаги) ÷ (операционные расходы + проценты + налоги) ÷ 365 = (2188 + 1072 + 65) ÷ (11215 + 25 + 1913) ÷ 365 = 92,27

- Коэффициент абсолютной ликвидности = (Денежные средства + Рыночные ценные бумаги) ÷ Текущее обязательство

= (2188 + 65) ÷ 8035 = 0.28

.