Куда вложить деньги в 2020 — 2021 году, чтобы не потерять — правила инвестирования

2020 год стал строгим критиком финансовой грамотности для всех без исключения. Те, кто привыкли тратить все деньги и жить от зарплаты до зарплаты, оказались в сложной ситуации. Люди, которые тщательно следят за состоянием своих финансов и регулярно откладывают и инвестируют хотя бы малую часть дохода, оценили, насколько важно иметь запасной вариант и «подушку безопасности».

«Как лучше вкладывать деньги?» — после того, как ситуация с работой стабилизировалась, этим вопросом задались многие. Сегодня каждый хочет найти вариант ежемесячного пассивного дохода или способ сохранить и преумножить имеющиеся средства.

Содержание

1. Подготовка к инвестированию

2. Как и куда инвестировать деньги

2.1. Банковский вклад

2.2. ПИФы

2.3. Покупка валюты или драгоценных металлов

3. Во что можно инвестировать деньги, если в распоряжении большая сумма

4. Куда инвестировать деньги в 2020 году. Советы экспертов

Куда инвестировать деньги в 2020 году. Советы экспертов

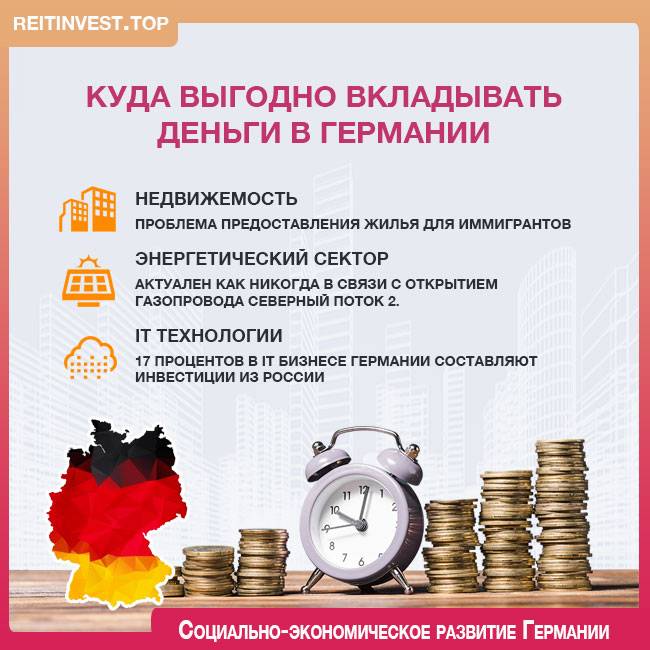

5. Как выгодно инвестировать за границей

6. Инвестиции в недвижимость за рубежом

Подготовка к инвестированию

Новичку разобраться с тем, во что лучше инвестировать заработанные деньги непросто. Прежде чем искать варианты выгодных вложений, необходимо привести финансы в порядок.

- Подготовьте «подушку безопасности» — сумму, на которую вы спокойно проживете 2 или 3 месяца, если потеряете работу.

- Определите, сколько вы сможете каждый месяц безболезненно откладывать. Это и будет та сумма, которую вы будете инвестировать. Обычно это 15% от дохода.

- Решите, насколько вы готовы рисковать. В мире инвестиций действует негласное правило: чем выше риск, тем выше доходность. Если у вас нет времени и сил на глубокую аналитику, выбирайте менее прибыльные, но в то же время более безопасные варианты.

Итак, теперь можно рассмотреть популярные способы вложения денег.

Как и куда инвестировать деньги

Еще одно правило инвестирования: не складывайте все яйца в одну корзину. Это значит, что выбирая, куда лучше всего вложить деньги, стоит остановиться на 2 или 3 вариантах. Так, если вы потеряете деньги на одном вложении, то, вероятно, компенсируете эту сумму на другом.

Банковский вклад

Этот вариант подходит тем, у кого в распоряжении небольшая сумма (до 100 000 ₽).

Плюсы банковского вклада:

- позволяет покрыть потери от инфляции — ежегодного снижения покупательской способности денег;

- гарантия возврата средств зависит от репутации и надежности банка.

Минусы:

- невысокий годовой процент приносит незначительную прибыль;

- во многих банках программы по вкладам действуют на 3 года и более.

Например, вы вкладываете 100 000 ₽ под 5% годовых на 3 года. К концу срока вы получите 115 000 ₽ — незначительный доход.

ПИФы

ПИФ — это паевый инвестиционный фонд. Простыми словами, группа людей вкладывает средства на один общий счет, а управляющий распоряжается средствами для получения прибыли. Этот способ инвестирования денежных средств подходит тем, кого не устраивают условия вклада в банке, но вникать в работу с биржами, валютой и ценными бумагами нет времени или желания.

Плюсы:

- аналитикой рынка вместо вас занимается специалист;

- инвестиции участников ПИФа защищены юридически;

- начать инвестировать можно с любой суммы от 1 000 ₽.

Минусы:

- неопытность управляющего может привести к потере вклада;

- есть плата за вход и выход из фонда, за управление им;

- нет гарантии получения дохода;

- прибыль облагается налогом 13%.

Это вариант для тех, кто хочет разобраться в тонкостях инвестирования, но не готов рисковать деньгами. Наблюдение за действиями управляющего научит выгодно вкладывать средства.

Покупка валюты или драгоценных металлов

Этот способ инвестирования привлекает своей простотой: покупать и продавать валюту можно в мобильном приложении. Если вы следите за политической ситуацией в мире, то сможете предугадать поведение валюты на бирже. Например, присоединение Крыма к Российской Федерации привело к санкциям и росту стоимости доллара и евро.

Во что можно инвестировать деньги, если в распоряжении большая сумма

Имея накопления в 800 000 ₽ и более, можно задуматься о крупных инвестициях. Вкладывая такую сумму, люди хотят получать ежемесячный доход приличного размера. С этой задачей отлично справляется недвижимость:

- квартира или дом в курортной зоне РФ для сдачи отдыхающим;

- квартира или дом за границей для аренды путешественниками.

В обоих случаях можно найти съемщиков на длительный срок. Однако второй привлекателен тем, что плату за жилье вы получите в валюте, а значит, выиграете еще и на конвертации.

Куда инвестировать деньги в 2020 году. Советы экспертов

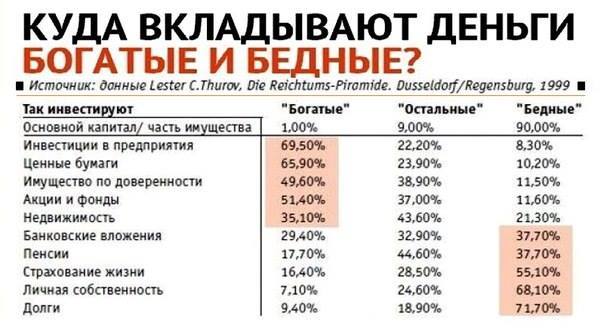

Каждый знает, что деньги должны работать. Хранение средств в коробочке, под матрасом или просто на счету, в конце концов, ведет к потерям из-за инфляции. Эксперты считают, что самая выгодная инвестиция в сравнении с вышеперечисленными — недвижимость. Со временем она себя окупает и начинает приносить доход. Несколько однокомнатных квартир или небольших домов в курортной зоне могут в итоге подарить вам возможность не работать вовсе.

Как выгодно инвестировать за границей

Инвестиции за рубежом для физических лиц мало отличаются от вложений на родине. Варианты почти те же: банки, недвижимость. Можно задуматься о покупке акций какой-либо компании, но такой способ не дает гарантий на прибыль: стоимость фирмы может внезапно рухнуть с появлением на рынке сильного конкурента.

Выгодная инвестиция за рубежом для юридических лиц — вложение средств в девелопмент. Это означает, что ваша фирма направляет деньги на проекты реновации, строительства и т. п. Часто доходность такой сделки составляет 7-10% годовых. Подобная инвестиция требует крупного вложения и есть риск не получить желаемую прибыль из-за политических или природных факторов.

п. Часто доходность такой сделки составляет 7-10% годовых. Подобная инвестиция требует крупного вложения и есть риск не получить желаемую прибыль из-за политических или природных факторов.

Инвестиции в недвижимость за рубежом

Лучше всего за границей себя показывает именно инвестиция в недвижимость. Да, у нее высокий порог входа для человека со средним заработком. Зато такое вложение гарантирует:

- высокий ежемесячный доход;

- быструю окупаемость;

- возможность продажи жилья без потерь и даже с выигрышем.

Важно определиться с аудиторией, часто россияне для сдачи квартир за рубежом выбирают соотечественников: тот же менталитет, знакомые способы расчета, возникающие проблемы решаются проще, чем с иностранцами. А любимый курорт русских — Турция.В последние годы популярность набирают самостоятельные путешествия на все лето и зимовка в теплой стране. Вывод: проще и выгоднее всего сдавать жилье в Турции.

Лучше покупать недвижимость в Турции от застройщика, чем вторичное жилье.

- нет подводных камней в виде обременения, долгов хозяина;

- не будет таких проблем, как течь канализации, поломка коммуникаций, перебои с электричеством;

- простое оформление сделки с застройщиком.

Если вы только планируете инвестировать в недвижимость и пока не располагаете нужной суммой, можно присмотреться к строящимся жилым комплексам в Турции. Так вы сможете оценить рынок и перспективность района.

Если вас пугают юридические вопросы и тонкости оформления недвижимости в Турции, обращайтесь в Yekta Homes, чтобы быть уверенными в безопасности сделки.

Куда вложить деньги в 2020 году — советы эксперта

Как и куда вкладывать деньги в 2020 году — в валюту, недвижимость или акции? Эксперты по финансовой грамотности советуют скопить 3-4 месячных дохода, разобраться с кредитами и только потом инвестировать. Если свободных денег несколько миллионов, то имеет смысл вложить их в недвижимость. Но упасть в цене может и она. Риск — неотъемлемый спутник инвестирования. Застрахованы только банковские вклады, все остальные вложения — потенциальные убытки.

Но упасть в цене может и она. Риск — неотъемлемый спутник инвестирования. Застрахованы только банковские вклады, все остальные вложения — потенциальные убытки.

Виола Янголь

15:23, 10 Марта 2020

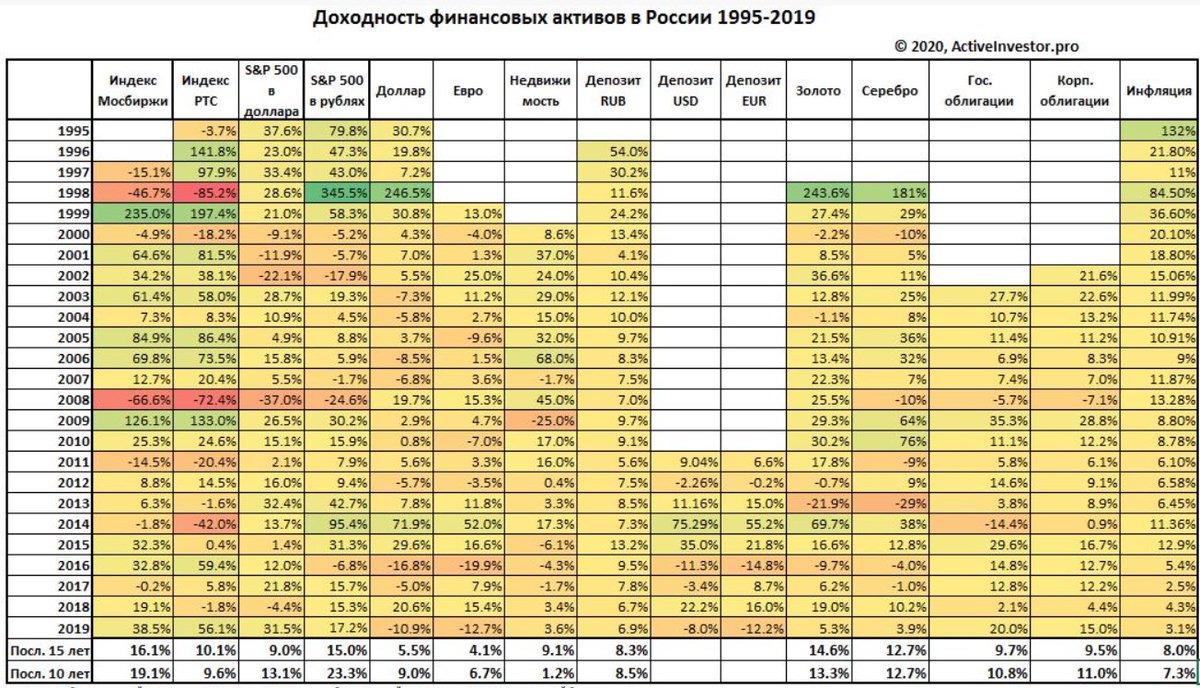

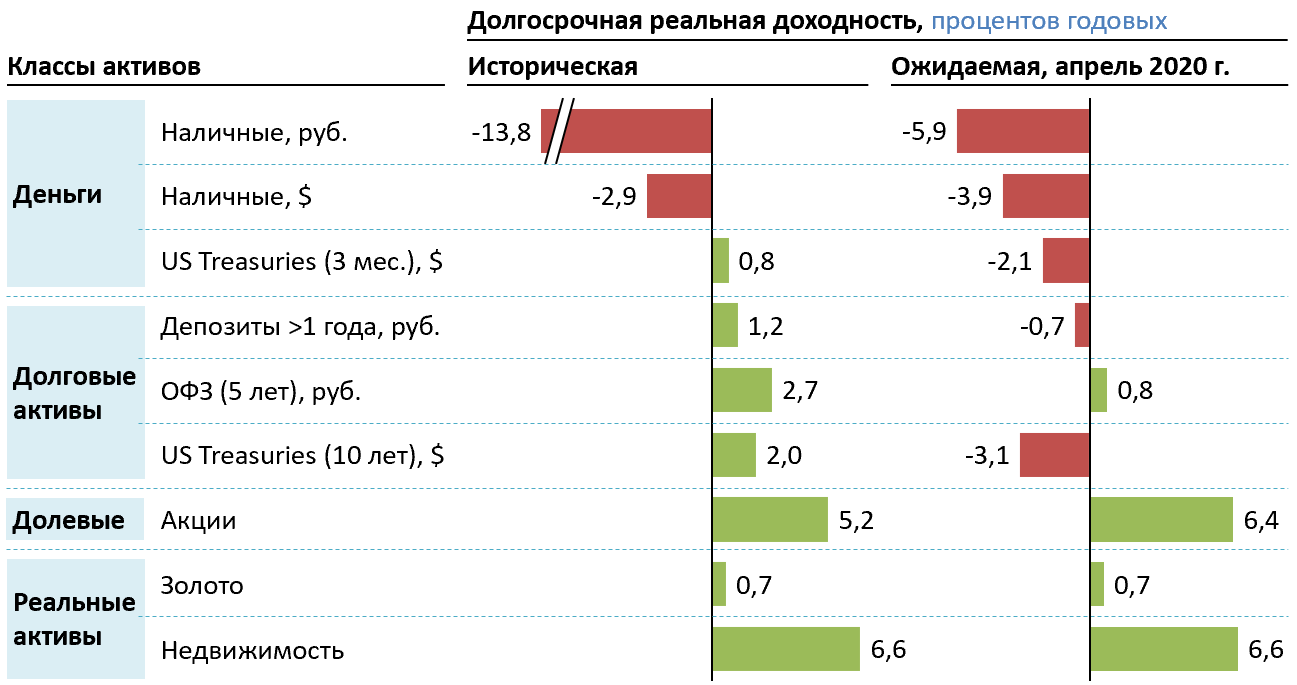

Как рассказывает доцент кафедры корпоративного управления Новосибирского государственного университета экономики и управления Дмитрий Фомин, на фоне снижающейся ставки депозита привлекательнее другие инструменты. Например, фондовые рынки.

«Этот инструмент тоже требует определённой финансовой грамотности, чего у населения нет. Подавляющее большинство населения требует к тому же ещё развитого фондового рынка, его в России тоже нет. В России фондовый рынок крайне не развит. У нас очень мало компаний, куда можно вложить свои средства», — поясняет Дмитрий Фомин.

В некоторых странах этим инструментом пользуется почти половина населения, в России пока значительно меньше. Память об «МММ» ещё свежа. И, тем не менее, число инвесторов растёт. В стране их уже полтора миллиона, и больше 30 000 только в нашем регионе. Это те, кто открыл индивидуальный инвестиционный счёт для работы на фондовом рынке.

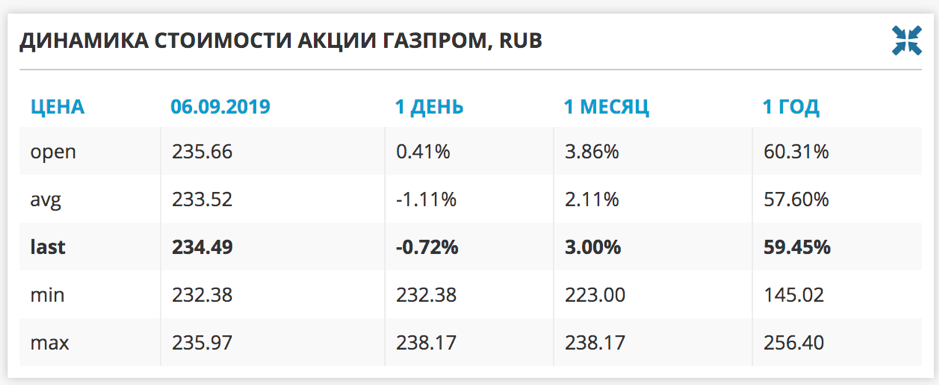

Финансовые организации активно предлагают отслеживать котировки прямо в телефоне. Открыть счёт можно буквально в одно касание. Однако, по оценкам экспертов, стабильного роста валюты не ожидается, и это, скорее, ситуационный заработок. Банки предлагают приобретать акции и облигации через специализированные приложения. Сделать это можно из любой точки планеты — нужны только средства, телефон и интернет.

Можно купить акции не только нефтяных «акул» рынка, но и динамичных новосибирских кофеен. Но специалисты по финансовой грамотности напоминают: акции на последние деньги не покупают, и нигде не закреплён гарантированный доход. Этот вид инвестиций нужен, когда уже сформирована подушка безопасности, есть понимание, как работают инструменты, и потеря денег не критична.

Этот вид инвестиций нужен, когда уже сформирована подушка безопасности, есть понимание, как работают инструменты, и потеря денег не критична.

Все интересующие вас вопросы и проблемы, которые остались нерешёнными, вы можете озвучить на наш автоответчик, его номер 30-40-600. Также заходите в нашу группу в соцсети «ВКонтакте» и оставляйте свои пожелания и вопросы.

Слушайте нас на радио «Городская волна» каждый понедельник и субботу в 17:30, а также короткие рубрики «Полезный Новосибирск» в течение дня на волне 101,4 FM.

#Полезный Новосибирск

#Городские финансы

#Потребительский рынок

#Экономика

#Недвижимость

#Финансы

Подписывайтесь на наши соц. сети

сети

Куда вложить деньги в 2020 году? 12 «неудобных» вопросов для проверки бизнеса перед инвестициями

{«id»:128790,»url»:»https:\/\/vc.ru\/finance\/128790-kuda-vlozhit-dengi-v-2020-godu-12-neudobnyh-voprosov-dlya-proverki-biznesa-pered-investiciyami»,»title»:»\u041a\u0443\u0434\u0430 \u0432\u043b\u043e\u0436\u0438\u0442\u044c \u0434\u0435\u043d\u044c\u0433\u0438 \u0432 2020 \u0433\u043e\u0434\u0443? 12 \»\u043d\u0435\u0443\u0434\u043e\u0431\u043d\u044b\u0445\» \u0432\u043e\u043f\u0440\u043e\u0441\u043e\u0432 \u0434\u043b\u044f \u043f\u0440\u043e\u0432\u0435\u0440\u043a\u0438 \u0431\u0438\u0437\u043d\u0435\u0441\u0430 \u043f\u0435\u0440\u0435\u0434 \u0438\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u044f\u043c\u0438″,»services»:{«facebook»:{«url»:»https:\/\/www. facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/finance\/128790-kuda-vlozhit-dengi-v-2020-godu-12-neudobnyh-voprosov-dlya-proverki-biznesa-pered-investiciyami»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/finance\/128790-kuda-vlozhit-dengi-v-2020-godu-12-neudobnyh-voprosov-dlya-proverki-biznesa-pered-investiciyami&title=\u041a\u0443\u0434\u0430 \u0432\u043b\u043e\u0436\u0438\u0442\u044c \u0434\u0435\u043d\u044c\u0433\u0438 \u0432 2020 \u0433\u043e\u0434\u0443? 12 \»\u043d\u0435\u0443\u0434\u043e\u0431\u043d\u044b\u0445\» \u0432\u043e\u043f\u0440\u043e\u0441\u043e\u0432 \u0434\u043b\u044f \u043f\u0440\u043e\u0432\u0435\u0440\u043a\u0438 \u0431\u0438\u0437\u043d\u0435\u0441\u0430 \u043f\u0435\u0440\u0435\u0434 \u0438\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u044f\u043c\u0438″,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.

facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/finance\/128790-kuda-vlozhit-dengi-v-2020-godu-12-neudobnyh-voprosov-dlya-proverki-biznesa-pered-investiciyami»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/finance\/128790-kuda-vlozhit-dengi-v-2020-godu-12-neudobnyh-voprosov-dlya-proverki-biznesa-pered-investiciyami&title=\u041a\u0443\u0434\u0430 \u0432\u043b\u043e\u0436\u0438\u0442\u044c \u0434\u0435\u043d\u044c\u0433\u0438 \u0432 2020 \u0433\u043e\u0434\u0443? 12 \»\u043d\u0435\u0443\u0434\u043e\u0431\u043d\u044b\u0445\» \u0432\u043e\u043f\u0440\u043e\u0441\u043e\u0432 \u0434\u043b\u044f \u043f\u0440\u043e\u0432\u0435\u0440\u043a\u0438 \u0431\u0438\u0437\u043d\u0435\u0441\u0430 \u043f\u0435\u0440\u0435\u0434 \u0438\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u044f\u043c\u0438″,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter. com\/intent\/tweet?url=https:\/\/vc.ru\/finance\/128790-kuda-vlozhit-dengi-v-2020-godu-12-neudobnyh-voprosov-dlya-proverki-biznesa-pered-investiciyami&text=\u041a\u0443\u0434\u0430 \u0432\u043b\u043e\u0436\u0438\u0442\u044c \u0434\u0435\u043d\u044c\u0433\u0438 \u0432 2020 \u0433\u043e\u0434\u0443? 12 \»\u043d\u0435\u0443\u0434\u043e\u0431\u043d\u044b\u0445\» \u0432\u043e\u043f\u0440\u043e\u0441\u043e\u0432 \u0434\u043b\u044f \u043f\u0440\u043e\u0432\u0435\u0440\u043a\u0438 \u0431\u0438\u0437\u043d\u0435\u0441\u0430 \u043f\u0435\u0440\u0435\u0434 \u0438\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u044f\u043c\u0438″,»short_name»:»TW»,»title»:»Twitter»,»width»:600,»height»:450},»telegram»:{«url»:»tg:\/\/msg_url?url=https:\/\/vc.ru\/finance\/128790-kuda-vlozhit-dengi-v-2020-godu-12-neudobnyh-voprosov-dlya-proverki-biznesa-pered-investiciyami&text=\u041a\u0443\u0434\u0430 \u0432\u043b\u043e\u0436\u0438\u0442\u044c \u0434\u0435\u043d\u044c\u0433\u0438 \u0432 2020 \u0433\u043e\u0434\u0443? 12 \»\u043d\u0435\u0443\u0434\u043e\u0431\u043d\u044b\u0445\» \u0432\u043e\u043f\u0440\u043e\u0441\u043e\u0432 \u0434\u043b\u044f \u043f\u0440\u043e\u0432\u0435\u0440\u043a\u0438 \u0431\u0438\u0437\u043d\u0435\u0441\u0430 \u043f\u0435\u0440\u0435\u0434 \u0438\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u044f\u043c\u0438″,»short_name»:»TG»,»title»:»Telegram»,»width»:600,»height»:450},»odnoklassniki»:{«url»:»http:\/\/connect.

com\/intent\/tweet?url=https:\/\/vc.ru\/finance\/128790-kuda-vlozhit-dengi-v-2020-godu-12-neudobnyh-voprosov-dlya-proverki-biznesa-pered-investiciyami&text=\u041a\u0443\u0434\u0430 \u0432\u043b\u043e\u0436\u0438\u0442\u044c \u0434\u0435\u043d\u044c\u0433\u0438 \u0432 2020 \u0433\u043e\u0434\u0443? 12 \»\u043d\u0435\u0443\u0434\u043e\u0431\u043d\u044b\u0445\» \u0432\u043e\u043f\u0440\u043e\u0441\u043e\u0432 \u0434\u043b\u044f \u043f\u0440\u043e\u0432\u0435\u0440\u043a\u0438 \u0431\u0438\u0437\u043d\u0435\u0441\u0430 \u043f\u0435\u0440\u0435\u0434 \u0438\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u044f\u043c\u0438″,»short_name»:»TW»,»title»:»Twitter»,»width»:600,»height»:450},»telegram»:{«url»:»tg:\/\/msg_url?url=https:\/\/vc.ru\/finance\/128790-kuda-vlozhit-dengi-v-2020-godu-12-neudobnyh-voprosov-dlya-proverki-biznesa-pered-investiciyami&text=\u041a\u0443\u0434\u0430 \u0432\u043b\u043e\u0436\u0438\u0442\u044c \u0434\u0435\u043d\u044c\u0433\u0438 \u0432 2020 \u0433\u043e\u0434\u0443? 12 \»\u043d\u0435\u0443\u0434\u043e\u0431\u043d\u044b\u0445\» \u0432\u043e\u043f\u0440\u043e\u0441\u043e\u0432 \u0434\u043b\u044f \u043f\u0440\u043e\u0432\u0435\u0440\u043a\u0438 \u0431\u0438\u0437\u043d\u0435\u0441\u0430 \u043f\u0435\u0440\u0435\u0434 \u0438\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u044f\u043c\u0438″,»short_name»:»TG»,»title»:»Telegram»,»width»:600,»height»:450},»odnoklassniki»:{«url»:»http:\/\/connect. ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/finance\/128790-kuda-vlozhit-dengi-v-2020-godu-12-neudobnyh-voprosov-dlya-proverki-biznesa-pered-investiciyami»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u041a\u0443\u0434\u0430 \u0432\u043b\u043e\u0436\u0438\u0442\u044c \u0434\u0435\u043d\u044c\u0433\u0438 \u0432 2020 \u0433\u043e\u0434\u0443? 12 \»\u043d\u0435\u0443\u0434\u043e\u0431\u043d\u044b\u0445\» \u0432\u043e\u043f\u0440\u043e\u0441\u043e\u0432 \u0434\u043b\u044f \u043f\u0440\u043e\u0432\u0435\u0440\u043a\u0438 \u0431\u0438\u0437\u043d\u0435\u0441\u0430 \u043f\u0435\u0440\u0435\u0434 \u0438\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u044f\u043c\u0438&body=https:\/\/vc.ru\/finance\/128790-kuda-vlozhit-dengi-v-2020-godu-12-neudobnyh-voprosov-dlya-proverki-biznesa-pered-investiciyami»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}

ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/finance\/128790-kuda-vlozhit-dengi-v-2020-godu-12-neudobnyh-voprosov-dlya-proverki-biznesa-pered-investiciyami»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u041a\u0443\u0434\u0430 \u0432\u043b\u043e\u0436\u0438\u0442\u044c \u0434\u0435\u043d\u044c\u0433\u0438 \u0432 2020 \u0433\u043e\u0434\u0443? 12 \»\u043d\u0435\u0443\u0434\u043e\u0431\u043d\u044b\u0445\» \u0432\u043e\u043f\u0440\u043e\u0441\u043e\u0432 \u0434\u043b\u044f \u043f\u0440\u043e\u0432\u0435\u0440\u043a\u0438 \u0431\u0438\u0437\u043d\u0435\u0441\u0430 \u043f\u0435\u0440\u0435\u0434 \u0438\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u044f\u043c\u0438&body=https:\/\/vc.ru\/finance\/128790-kuda-vlozhit-dengi-v-2020-godu-12-neudobnyh-voprosov-dlya-proverki-biznesa-pered-investiciyami»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}

18 315

просмотров

В России трудно получить вменяемую доходность на свои деньги.

- Крупные банки с государственным участием предлагают ставки по депозитам аж 5-6 %. Маленькие банки закрываются раз в месяц, держать в них больше страховой суммы нельзя

- Облигации крупных компаний дают доходность 7-9 %, и это еще до вычета инфляции

- Доллары под подушкой не создают регулярного денежного потока

- Покупка квартир с целью сдачи в аренду и ростом стоимости дает доходность ниже плинтуса. Держать там деньги, чтобы их убивала инфляция — не интересно. К тому же недвижимость в кризис слабо ликвидна

- Фондовый рынок не совсем ясен — нужно следить, лезть в акции и котировки, постоянно мониторить и т.д.

Вы склоняетесь к вложениям в российский малый и средний бизнес — он как минимум понятен и осязаем. Там можно получать хорошую доходность с разумными рисками.

Там можно получать хорошую доходность с разумными рисками.

Предложений на рынке полно. Открываете Avito или любую другую инвестиционную площадку, доску объявлений или агрегатор — их там сотни и тысячи. Но не все так просто.

99% инвестиционных предложений в малый бизнес

это полная дичь и 100 % потеря денег

Сегодня разберем на живых примерах, как не отдать деньги жуликам/дурачкам и выбрать действительно адекватные живые проекты. Мошенники, как правило, поверхностные и все легко раскапывается — просто дело навыка.

Посмотрев > 5 000 различных проектов, я могу буквально за 1-2 минуты отличить реальное предложение от заведомой ерунды — получится и у вас. В общем, читайте.

В общем, читайте.

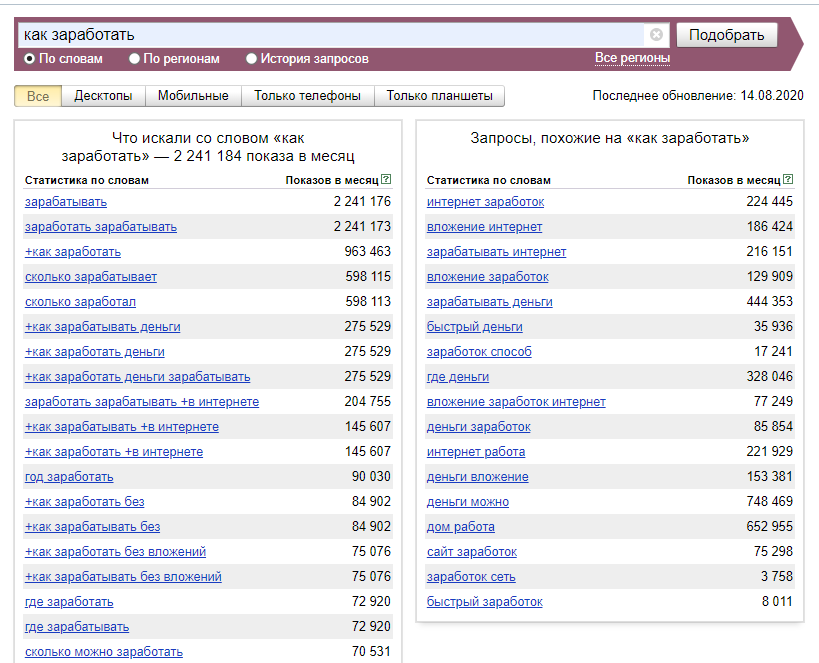

1. “Безрисковые” предложения

Пример из выдачи Яндекса

Любой здравомыслящий инвестор понимает, что риски есть всегда. Особенно при вложениях в малый бизнес. Чудес не бывает — рынок меняется, конкуренты не дремлют и т.д. Поэтому один из первых вопросов бизнесу, в который вы потенциально хотите положить деньги — это “какие у вас риски, расскажите пожалуйста?”

Часть соискателей инвестиций “не парится” и говорит об отсутствии рисков. Не продолжайте общение — перед вами либо неопытные дурачки, либо мошенники.

Не продолжайте общение — перед вами либо неопытные дурачки, либо мошенники.

У вас как инвестора 3 основных риска

- Риск не получения/неполного получения доходности (обещали среднюю доходность 25%, по факту получилось меньше или вообще ее нет)

- Риск утраты тела капитала (все закрылось/обанкротилось, инвестор потерял до 100% вложенной суммы)

- Риск неликвидности (инвестор вложил деньги, обещали вернуть по первому требованию в течение 3 месяцев, по факту «динамят» и затягивают сроки)

2. Проверьте бизнес как “тайный покупатель”

Проверьте бизнес как “тайный покупатель”

Проверьте бизнес как “тайный покупатель”

Проверьте бизнес как “тайный покупатель”На рынке много скрытых финансовых пирамид. Чаще всего маскируются под МФО и КПК — микрофинансовые организации и кредитно-потребительские кооперативы. Но есть и “псевдо-парикмахерские”, компании, занимающиеся торгами по банкротству и т.д.

Мы рекомендуем проводить тест “тайного покупателя”. Закажите продукцию фирмы, пройдите “путь клиента” и многое станет ясно.

Ваша задача — выяснить, ведет ли бизнес свою реальную деятельность,

или только собирает бабло с инвесторов

- Оцените продукт самостоятельно (его конкурентные преимущества, историю, сильные и слабые стороны)

- Посмотрите на сайт/мобильное приложение компании, привлекающей инвестиции (насколько он удобен, нативен и т.

д.)

д.) - Обратите внимание на социальные сети бизнеса (если вам заявляют о 10-летней успешной работе, а первая запись в условном фейсбуке сделана 2 месяца назад — это повод задуматься и задать вопросы)

- Позвоните в компанию под видом клиента и сделайте заказ. Задавайте вопросы о продукции, доставке, оплате и т.д. Российское инвестиционное жулье, как правило, очень поверхностное и пляшет по верхам — здесь посыпется большинство

- Посмотрите отзывы клиентов компании в интернете. Если это розничный товар с массовым покупателем, то отзывов (положительных и отрицательных) должно быть много

- Сделайте полноценный аудит присутствия компании в интернете. Проверьте домены и адреса

На прошлой неделе один из наших инвесторов “присмотрел” себе объект для вложения денег и обратился с запросом, мол, “что скажете?”. Это оказалась финансовая пирамида (справедливости ради, хорошо замаскированная).

Это оказалась финансовая пирамида (справедливости ради, хорошо замаскированная).

3. Соотношение текущих бизнес результатов и суммы привлекаемых инвестиций

Все знают поговорку “Бери ношу по себе, чтоб не падать при ходьбе”. Вам надо проверить бизнес на адекватность планов. Задайте несколько вопросов:

- Сколько инвестиций ищется всего?

- На что нужны деньги?

- Почему именно столько? (посмотрите инвестиционную смету)

- Каких измеримых результатов и когда планируете добиться, если получите деньги? Как изменится выручка/чистая прибыль бизнеса?

Опасайтесь общих ответов “деньги на рост” и т. д. Вам нужна конкретика. Из нашего опыта, есть определенное соотношение между текущими результатами и привлекаемой у частных инвесторов суммой.

д. Вам нужна конкретика. Из нашего опыта, есть определенное соотношение между текущими результатами и привлекаемой у частных инвесторов суммой.

Таблица корреляции между месячной выручкой и теми инвестициями которые реально получить

В общем, если перед вами “голый” стартап без выручки, который при этом привлекает 20-30 млн ₽, или дедушка с проектом строительства завода на 2 млрд ₽ — то таким лучше денег не давать!

4. Как дела сейчас, в кризис?

Инвестировать сейчас в офлайн фитнес-клубы, без онлайн-составляющей — так себе идея. Не надо быть гением аналитики, чтобы это понять — отрасль мертва (вы будете смеяться, есть товарищи, которые сейчас продолжают привлекать инвестиции в эту сферу).

Не надо быть гением аналитики, чтобы это понять — отрасль мертва (вы будете смеяться, есть товарищи, которые сейчас продолжают привлекать инвестиции в эту сферу).

Я о другом — дело не в коронавирусе и пандемии, а в самом кризисе. Эпидемия рано или поздно закончится — изменится (уже изменилась) структура потребления. Люди стали по-другому принимать решения о покупке. Часть продуктов/услуг, которые были популярны до кризиса — отомрут.

Бизнес либо уже перестроился в новых реалиях,

либо ему кранты и вас вводят в заблуждение

Спрашивайте у компаний, куда хотите дать денег: «Как “подрулили” ситуацию?», «Как дела сейчас?», «Что изменили?» Лезьте в “мякотку”:

- Просите банковские проводки и справки об оборотах за последние 2 месяца

- Спрашивайте, как люди изменили и адаптировали свой продукт (систему продаж), средний чек

- Просите комментарии по тому, что происходит сейчас, спрашивайте о планах и прогнозах на ближайший год

5. Узнайте про гарантии

Узнайте про гарантии

Узнайте про гарантии

Узнайте про гарантииВот здесь самое интересное. По ответу на этот вопрос можно понять вообще все — какой бизнес перед вами, что он из себя представляет, и стоит ли иметь дело

- 100% гарантии. «Наша деятельность застрахована! Гарантирую доходность 30 % в месяц, инвестируй! Бизнес застрахован на выполнение плана продаж!»

Пример таких гарантий

- Залоги. А не пытаются ли впарить неликвид? Объективно, бизнес у которого есть хорошие залоги — банкопригоден.

И привлекать частных инвесторов под 20-30 % годовых такие бизнесы не будут

И привлекать частных инвесторов под 20-30 % годовых такие бизнесы не будут - Поручительство собственников. Лучше, чтобы оно было. Смотрите их историю как физических лиц. Плюс суды и так далее. Гляньте реестр имущества

- Помните, 100 % гарантий не существует, это фикция и миф

6. Факторы надежности/ненадежности бизнеса

Обращайте внимание на 3 момента:

- Живучесть компании (насколько приспособлены к тому, что, если что-то случится, они не крякнут, а выживут)

- Репутация (если запахнет жареным, кинут ли вас или нет — как относятся к своим обязательствам — история предыдущих взаимодействий с партнерами)

- Сколько времени и денег вложено в бизнес

Положительные примеры и знаки:

- Давно на рынке

- Высокие наценки, хорошая маржинальность — защита от ошибок

- Опыт прохода кризисов в помощь

Большой рынок + есть возможность роста

- Сами в бизнес вложили кучу денег

- Опытная команда, не школьники

Сильное УТП, у продукта есть «ров«

7. За счет чего будет получена доходность, как она получается? Схема инвестиционной доходности

За счет чего будет получена доходность, как она получается? Схема инвестиционной доходности

За счет чего будет получена доходность, как она получается? Схема инвестиционной доходности

За счет чего будет получена доходность, как она получается? Схема инвестиционной доходностиФундаментально ничего нового не скажу — есть займы и есть доли. Мой совет — если нет большого опыта инвестирования в бизнес, начинайте с займов с ежемесячной выплатой %.

В них максимально быстрая обратная связь — платят или нет, максимально быстрое столкновение с реальной действительностью.

А в долях тебе пообещали что начнут платить дивиденды через 2 года (или выкупят твою долю через 3) и ты сидишь ждешь.

Через 2-3 года говорят “Кря, у нас не получилось!”. И ты понимаешь, что все, что у тебя осталось — это запись в ЕГРЮЛ.

И ты понимаешь, что все, что у тебя осталось — это запись в ЕГРЮЛ.

8. Встреча — что говорят и как реагируют

Скажите, что хотите встретиться лично в офисе/на складе/производстве бизнеса, который привлекает инвестиций и все увидеть своими глазами.

Смотрите реакцию — человек поплывет, начнет увиливать/сьезжать, или уверенно согласится.

Потрошите + лезьте в конкретику. Представьте себе что проводите собеседование и оцениваете кандидата.

Приезжайте в офис

Но не на встречу в стиле: “посмотрели друг другу в глаза, я понял, что этот парень меня не кинет, и вообще, он такой харизматичный и уверенный в себе, у него точно все получится”.

Вообще забейте на основателя (или человека, который “продает” вам инвестирование в конкретную компанию, чаще всего это сам основатель).

Ваша цель — вывернуть этот бизнес наизнанку. И это реально не сложно, особенно человеку с “бизнесовым” мышлением. Займет максимум полдня:

- Приезжаешь в офис. Идешь к бухгалтеру и финансистам. 30 минут поговорили, позадавал вопросы, посмотрел ОПУ и ДДС, погонял по управленке и бухгалтерской отчетности — уже очень многое в бизнесе ясно

- Потом к маркетологам. Кто аудитория, в чем ваши отличия от конкурентов, какие каналы рекламы используете, покажите вашу аналитику, сколько бюджета потратили за последний месяц, а какой вообще план вам поставили на год/квартал/месяц.

Час времени в отделе маркетинга — вам все станет ещё яснее

Час времени в отделе маркетинга — вам все станет ещё яснее - Дальше к продажникам. Смотрим их дашборд, CRM, статистику в телефонии, планы опять же годовые/квартальные/месячные, спрашиваем кто сколько по времени работает и сколько зарабатывает. Сравниваем планы маркетологов и продажников друг с другом. Говорим с РОП-ом

- Идем на склад/производство. Потом к логистам и юристам. Все по аналогии

Прошелся за полдня по всем отделам — обладаешь 90 % полнотой информации. Сразу понимаешь, где есть нестыковки, несоответствия или преувеличения. В чем тебя обманывают или не договаривают.

9. Надо что-то делать вместе — все сразу вскрывается и проявляется

Наше ноу-хау как инвестиционной компании — тщательно проверяем бизнес и собственника. Мы не предлагаем руку и сердце на 1 шаге — наблюдаем, смотрим

Мы не предлагаем руку и сердце на 1 шаге — наблюдаем, смотрим

- как держат слово

- как выполняют обязательства

- натура и подноготная

- характер человека

Бизнес делают люди. И чтобы оценить нужно время.

10. Персонажи, которые ведут несколько проектов, “серийные привлекальщики”

Обратите внимание, по рынку ходит много людей, бизнес которых — раскручивать инвесторов на бабки. Запустили какой-то проект, собрали денег инвесторов, просрали, запустили новый. И так по кругу. Свои деньги как правило никуда не вкладывают, такие типа “многолюбы”.

Запустили какой-то проект, собрали денег инвесторов, просрали, запустили новый. И так по кругу. Свои деньги как правило никуда не вкладывают, такие типа “многолюбы”.

В общем, смотрите историю взаимодействия проекта и предпринимателя отдельно как физ. лица с инвесторами. Попросите рассказать о предыдущих проектах и истории с инвесторами. Попросите отзывы других инвесторов (если есть) и переговорите с ними.

11. Анализ финансовой модели

Проверьте управленческую отчетность бизнеса и сравните с бухгалтерской. Совпадает ли выручка? (ключевое). В целом проверьте управленку на адекватность

- Пренебрежение сезонностью

- НДС и другие налоги

- Вымышленные цифры расходов

- Откровенный бред по среднему чеку и т.

д.

д. - Стоимость привлечения клиентов

- Зарплата собственника фигурирует? А то бывают ребята, которые говорят о чистой прибыли, а она равна его зарплате.

- Динамика бизнеса — растет/падает/стоит на месте

- Кредиторскую задолженность — объем долгов на текущий момент. Последите за соотношением долг/EBITDA(прибыль до вычета расходов по выплате процентов, налогов, износа и начисленной амортизации). Если 3-4 — ок, 5-7 — жить можно, 10 и выше — бизнес сильно закредитован, лучше не вкладываться

- Посмотрите бухгалтерскую отчетность: баланс, прибыли, убытки

12. Юридический аудит

- Посмотрите договор, который вам показывают, покажите юристу.

Только выбирайте по профилю. 100 % обязательный пункт. Недавно видел договор займа с веселой формулировкой “Если у инициатора проекта не получилось, он может ничего не платить”

Только выбирайте по профилю. 100 % обязательный пункт. Недавно видел договор займа с веселой формулировкой “Если у инициатора проекта не получилось, он может ничего не платить” - Учредители и генеральный директор, что есть на них

- Суды, исковые требования/заявления

Резюме:

чтобы найти 1 годный бизнес, надо посмотреть и отсеять 400 — 500.

Это большой труд — собрать адекватные проекты, которые не только возьмут деньги, но и вернут их с выгодой. Мы ежемесячно получаем заявки на финансирование от 200 — 400 компаний, отсекая 99,9 %, и эта статистика подтверждена на опыте и больших числах.

Подробнее с нашим регламентом можно ознакомиться по ссылке. Независимо от результатов нашей проверки, мы просим инвесторов лично проверять бизнес перед вложением денег.

Если вы нашли бизнес, который вам интересен в качестве объекта инвестирования, но есть сомнения и нужен взгляд со стороны — обращайтесь, поможем и подскажем.

Всем хорошей доходности! Ну и буду рад вашим комментариям.

куда вложить деньги и на чем заработать?

Хорошо, когда в кошельке появляются свободные деньги, позволяющие задумываться о выгодности разнообразных путей инвестирования. Но если для инвесторов с большим стажем и огромными капиталами разрабатываются специальные бизнес-планы, рассчитываются показатели окупаемости и т.д., то вот для обычного среднестатистического гражданина Украины вопрос о выгодных капиталовложениях довольно сложный. Потому что необходимо не просто иметь доход, что тоже не просто в современных реалиях экономики, но также и минимизировать риски потери своих вложений.

Но если для инвесторов с большим стажем и огромными капиталами разрабатываются специальные бизнес-планы, рассчитываются показатели окупаемости и т.д., то вот для обычного среднестатистического гражданина Украины вопрос о выгодных капиталовложениях довольно сложный. Потому что необходимо не просто иметь доход, что тоже не просто в современных реалиях экономики, но также и минимизировать риски потери своих вложений.

В этой статье вашему вниманию приводим советы по инвестированию собственных средств, а также рекомендации, куда можно вложить деньги с получением максимальной отдачи.

Правила инвестирования

Прежде чем куда-то инвестировать деньги, нужно знать главные правила инвестирования. Соблюдая их, вы сможете осуществлять капиталовложения успешно и со знанием дела. Конечно, нельзя начинающему инвестору сразу выполнить все рекомендации, но постараться можно, тем более что это вполне реализуемо.

- Свободные деньги. Как бы банально не звучало, но вкладывать необходимо только тогда, когда деньги есть.

Если их нет, то брать в кредит, занимать у друзей или выводить из оборота другого успешного бизнеса категорически нельзя. Многие могут удивиться, ведь практика кредитования бизнеса не так мала, но это не в нашем случае. Если речь идет об Украине, где экономика так нестабильна, а риски так велики, то брать в долг для развития своего дела не нужно. Можно прогореть и с бизнесом, и еще банку остаться должным в разы больше, чем брали изначально.

Если их нет, то брать в кредит, занимать у друзей или выводить из оборота другого успешного бизнеса категорически нельзя. Многие могут удивиться, ведь практика кредитования бизнеса не так мала, но это не в нашем случае. Если речь идет об Украине, где экономика так нестабильна, а риски так велики, то брать в долг для развития своего дела не нужно. Можно прогореть и с бизнесом, и еще банку остаться должным в разы больше, чем брали изначально. - Регулярный доход. Задумываться о том, куда вложить деньги в Украине, можно только в том случае, если есть стабильная работа или другой источник дохода. Это одна из самых главных основ. Не имея постоянного дохода, вкладывать свои деньги в бизнес или другую инвестицию нельзя. Если дело будет проигрышным, то существует риск остаться вообще без денег.

- План инвестирования. Как советуют опытные эксперты, то никогда не следует ограничиваться единым направлением. Разнообразный портфель капиталовложений позволит гарантировано получить прибыль, ведь не могут сразу три-четыре направления быть проигрышными.

Но, вне зависимости от сферы и масштабов финансирования, всегда составляйте план инвестирования. Необходимо иметь четкий алгоритм своих действий, чтобы понимать, когда ситуация идет не так, как вам бы хотелось. Это поможет принимать оперативные решения для исправления возникших проблем.

Но, вне зависимости от сферы и масштабов финансирования, всегда составляйте план инвестирования. Необходимо иметь четкий алгоритм своих действий, чтобы понимать, когда ситуация идет не так, как вам бы хотелось. Это поможет принимать оперативные решения для исправления возникших проблем.

Не тратьте полученную прибыль. Деньги имеют свойство обесцениваться, именно поэтому заработанные средства не нужно тратить в собственных целях. Лучше всего на первоначальных этапах полученную прибыль направлять на формирование нового портфеля. Это позволит в будущем расширить свои возможности и потенциал.

Контроль своих денег и сбережений. Не стоит бездумно вкладывать деньги, а потом забывать о них на годы. Вы, как инвестор, всегда должны интересоваться денежными потоками в своем деле. Это позволит принимать правильные управленческие решения и влиять на результат. Если процесс инвестирования пустить на самотек, то можно и вовсе потерять все свои сбережения. Фактов мошенничества сейчас очень много.

Если вы сможете руководствоваться данными правилами, или хотя бы брать их во внимание при осуществлении своей инвестиционной деятельности, то ваши шансы на успех повысятся в несколько раз.

Принципы инвестирования

Придерживаясь рассматриваемых далее принципов, вы сможете улучшить свой результат и уменьшить возможные риски. Главное – это работать по определенному алгоритму, а не руководствоваться только одними эмоциями.

- Долгосрочность перспективы инвестирования. Инвестирование всегда должно быть направлено на перспективу, а значит иметь долгосрочный характер. Запомните правило: вложить деньги сегодня и уже завтра получить прибыль невозможно. Для примера возьмём за основу стоимость любых акций: сегодня она растет, завтра падает, а через 5 лет увеличится в 5 раз. Эффективность любых капиталовложений измеряется годами, но не днями и месяцами.

- Тщательное изучение инструмента финансирования. Перед тем, как куда-то вложить деньги, в обязательном порядке проведите анализ данного направления.

Не лишним будет пообщаться с теми, кто уже работал в данном сегменте и достиг определенных результатов.

Не лишним будет пообщаться с теми, кто уже работал в данном сегменте и достиг определенных результатов. - Собственное мнение. Как бы не были хороши и компетентны эксперты со стороны, всегда имейте и собственный вектор развития. Если вы понимаете, что данное направление интересно, и чувствуете, что сможете работать в данной сфере, то тогда не поддавайтесь всеобщим веяниям моды. Выработайте свой вектор развития, и, может, уже через несколько лет вы станете первооткрывателем.

- Умейте остановиться. Но, несмотря на предыдущий совет, всегда рационально используйте свои ресурсы. Не разрешайте адреналину руководить вашими решениями. Всегда нужно уметь сказать стоп. Одно дело, если вы только вложили средства, другое дело, если уже продолжительное время инвестиции в бизнес не приносят дохода. В таком случае нужно сказать стоп, хотя бы взять паузу, переключиться на то, что реально сможет принести деньги. Не умея переключаться на другое направление деятельности, никогда нельзя достичь успеха.

Другое дело, что и прыгать с одного направления на другое тоже не нужно.

Другое дело, что и прыгать с одного направления на другое тоже не нужно. - Не торопитесь. Нельзя принимать решение, доверяя только эмоциям. Всегда нужно дать время «остыть» самому себе. Это позволит не поддаться собственному и чужому мнению. Кроме того, так можно обдуманно взвесить все «за» и «против», принять рациональное и правильное решение. Как советуют психологи, прежде, чем что-то купить в магазине, необходимо уйти и переждать время. Если желание осталось и после, то тогда можно смело покупать. Если нет, то тогда можно и не спешить.

Выбирайте победителей. Если рассматривать вложение средств именно в приобретение акций, то лучше всего всегда вкладывать в те компании, которые занимают лидерские позиции на рынке или хотя бы имеют перспективы развития. Вкладывать в акции заведомо неуспешных компаний не стоит. - Думай о завтрашнем дне. Никогда не руководствуйтесь при принятии решений сегодняшним днем. Например, получили сегодня прибыль, и давай ее выводить.

Это не мышление инвестора. Успешный бизнесмен всегда думает о перспективе, о том, во что вложить деньги завтра, получив их сегодня.

Это не мышление инвестора. Успешный бизнесмен всегда думает о перспективе, о том, во что вложить деньги завтра, получив их сегодня.

Перед тем, как рассказать, куда можно инвестировать деньги в Украине, раскроем вам еще несколько советов опытных экспертов, которые смогут помочь достичь желаемого результата и максимально обезопасить от рисков потери своих сбережений.

Советы экспертов по успешному инвестированию:

- Старайтесь максимально минимизировать риск для части своих вложений. Эксперты советуют, что приблизительно 30% от своих сбережений всегда необходимо направлять на то, что на 100% принесет прибыль. Это может быть депозитный счет, приобретение недвижимости, может вложения в драгоценные металлы и т.д.

- Создавайте постоянный пассивный доход. Доход не всегда может быть активный, то есть его не всегда можно пощупать и ощутить. Позвольте себе при наличии средств вложить их в ценные бумаги. На акциях и облигациях можно неплохо заработать.

- Разделяйте способы инвестирования (диверсификация). Как уже было сказано ранее, всегда диверсифицируйте свой портфель. Понятное дело, что все направления не станут выигрышными, но и проигрышными тоже.

- Высокодоходное инвестирование. Есть некоторые направления инвестирования, которые сразу обещают высокий доход. Необходимо такие инвестиции включить в свой портфель, но в некой пропорции от всего объема инвестиций. В противном случае можно, как выиграть, так и все проиграть.

- Проверяйте информацию. Никогда не вкладывайте деньги в то, о чем вы вообще не знаете ничего. Прежде, чем вложить, необходимо все проверить, проанализировать, а только потом принимать решение.

- Основные виды инвестиций и их классификация

Теперь переходим к самому главному — куда выгодно вложить деньги? Вопрос не так сложен, главное разбираться в том разнообразии финансовых инструментов предлагаемых на рынке. И если понятие акций и облигаций знакомо большинству, то вот сама классификация таких финансовых инструментов известна не всем.

В зависимости от объекта инвестирования выделяют 4 вида инвестиций:

- Спекулятивные. То есть те, на которых можно заработать с помощью их перепродажи.

- Финансовые. Ярким примером являются ценные бумаги, то есть это своего рода вложения в финансовые инструменты.

- Венчурные. То есть связано с перспективами развития в будущем определенных направлений деятельности человека, например, ноу-хау, новые технологии и т.д..

- Реальные. Связаны с внесением средств в реальные объекты, например, в недвижимость.

По сроку инвестирования

Если говорить о сроке вложения, то здесь инвестиции можно условно разделить на три вида:

- Краткосрочные – до 1 года;

- Среднесрочные – до 5 лет;

- Долгосрочные – более 5 лет.

В зависимости от формы собственности

Классификация по форме собственности рассматривается с точки зрения причастности инвестора к той или иной категории субъектов. Например, деньги может вкладывать обычное физическое лицо, а может иностранная компания. Поэтому выделяют три категории таких инвестиций:

Например, деньги может вкладывать обычное физическое лицо, а может иностранная компания. Поэтому выделяют три категории таких инвестиций:

- Частные, то есть со стороны физических лиц;

- Зарубежные – со стороны нерезидентов;

- Государственные – со стороны государственных компаний.

По уровню риска

По уровню риска инвестиции делятся также на три группы:

- Консервативные инвестиции. Наименьший риск.

- Инвестиции с умеренным риском.

- Агрессивные инвестиции. Наибольший риск.

На первых шагах лучше избегать агрессивных вложений, хотя можно диверсифицировать портфель и таким видом, но только в небольшом количестве.

По цели инвестирования

В зависимости от того, что подразумевается под инвестированием средств со стороны самого инвестора, капиталовложения могут быть разделены на 4 класса:

- Прямые. Вкладываются в единое направление прямым финансированием.

- Портфельные. Создается разнообразный портфель, наполненный разным видом инвестиций.

- Интеллектуальные. Разнообразные стартапы, ноу-хау и т.д. Это венчурные инвестиции.

- Нефинансовые. Когда инвестиции не связанны вообще никак с финансами, например, вложение в собственное образование.

Преимущества и недостатки частных инвестиций

Если мы говорим о среднестатистическом гражданине Украины, который на данный момент имеет некую сумму средств и хочет их вложить в определенный портфель, то такие намерения могут иметь, как негативные, так и позитивные последствия для самого гражданина.

Плюсы частных инвестиций

Если мы говорим о главных плюсах частного инвестирования, то их несколько:

- Это возможность научиться чему-то новому и расширить свой кругозор;

- Получить диверсифицированный доход, позволяющий ощущать себя всегда и при любом экономическом состоянии успешным;

- Достичь желаемых целей и результатов за счет получаемой от инвестирования прибыли;

- Возможность постоянно возобновлять вкладываемые ресурсы.

Неограниченный размер прибыльности.

Неограниченный размер прибыльности.

Минусы частных инвестиций

Но при этом инвестирование не лишено и минусов, которые может ощутить каждый человек. Среди таких минусов следует выделить:

- Наличие рисков. Любая деятельность с вложениями сопряжена с определенными рисками, поэтому нельзя сказать на 100%, что что-то будет успешным, а что-то нет;

- Процесс требует хорошей стрессоустойчивости. Если вы очень эмоциональный человек, то не всегда эта деятельность сможет принести удовольствие;

- Необходимо постоянно читать, анализировать, узнавать что-то новое. Если не расширять свой кругозор знаний, то можно «отстать» от современных тенденций рынка и просто потерять свой доход;

- Для старта необходим капитал, который не всегда есть.

Основные способы вложить деньги, чтобы они работали и приносили доход

Представляем список способов, которые актуальны именно для Украины и помогут каждому заработать деньги даже при минимальных капиталовложениях:

- Банковский вклад.

Это тот способ, который позволяет каждому вложить небольшие деньги в инвестирование. Другое дело, что уровень инфляции и размер процентных ставок почти одинаков, поэтому выгода не всегда привлекательна. Вкладывать необходимо не в те банки, где высокая ставка, а те, кто работают на рынке не первый год: Укрсоцбанк, Ощадбанк, Укрэксимбанк и т.д.;

Это тот способ, который позволяет каждому вложить небольшие деньги в инвестирование. Другое дело, что уровень инфляции и размер процентных ставок почти одинаков, поэтому выгода не всегда привлекательна. Вкладывать необходимо не в те банки, где высокая ставка, а те, кто работают на рынке не первый год: Укрсоцбанк, Ощадбанк, Укрэксимбанк и т.д.; - Вложение в ПИФы. Считается, что в такие счета можно вкладывать не более 10% от собственных средств. Выбрав этот метод инвестиций в инвестиционные фоны, вашими средствами будет распоряжаться брокер. Нужно честно сказать, что это дело рискованное и возможность получения прибыли составляет 50 на 50;

- Приобретение недвижимости. Всегда беспроигрышный вариант инвестирования, особенно сейчас, когда в Украине наблюдается пик падений цен на недвижимость. Сейчас купил, потом продал или сдал в аренду;

- Драгоценные металлы. Способ, который никогда не позволит проиграть, поскольку золото всегда в цене. Для большей стабильности вы можете вкладывать средства в несколько металлов одновременно.

Например, в золото, палладий и серебро. Даже если по какому-то из них вы будете в «минусе», остальные компенсируют ваш убыток;

Например, в золото, палладий и серебро. Даже если по какому-то из них вы будете в «минусе», остальные компенсируют ваш убыток; - Инвестиции в бизнес. Способ только для тех, кто любит рисковать. Необходимо понимать, что не каждое дело может оказаться рентабельным, но то, что финансово привлекательно необходимо попробовать, это факт. Можно для начала открывать не собственное дело, а просто вложить частично в бизнес другого человека;

- Инвестирование в ценные бумаги. Самый распространённый способ инвестирования, используемый, как мелкими, так и крупными компаниями. В данном направлении самое главное – найти лицензированного надежного брокера, который поможет на начальных этапах покупать и продавать ценные бумаги;

- Частное кредитование (P2P-кредитование). Набирающий популярности метод, когда вы со своим капиталом формируете фонд частного кредитования. Люди пользуются вашими средствами, а вы получаете проценты за обслуживание. Риск – можно нарваться на недобросовестного заемщика;

Покупка валюты. Для Украины самое то, поскольку валюта постоянно растет, а гривна обесценивается.

Для Украины самое то, поскольку валюта постоянно растет, а гривна обесценивается. - Вложение в искусство. Способ инвестирования доступный не для всех, поскольку объекты искусства стоят дорого и не всегда их можно перепродать за реальную стоимость. Для ценителей искусства – это одно из самых перспективных направлений.

- Интернет-проекты. Очень рискованный способ, поскольку гарантий от таких проектов очень мало. Можно вложившись в очень перспективный стартап получить хорошую прибыль, а можно попасть и на мошенников;

- Бинарные опционы. Один из самых быстрых способов получения прибыли, но и один из самых рискованных. Главное – это умение правильно делать прогноз на то, как уже завтра измениться стоимость определенного актива;

- Инвестиции в себя. Это значит, что необходимо вкладывать в себя и свое развитие. Это европейский подход, когда люди вкладывают не в материальные ценности, а в саморазвитие. Это не для всех актуальный способ, но для тех, кто любит учиться и развиваться, самое то.

Инвестиции в недвижимость

Для всех нас знакомо, что при наличии достаточно крупной суммы средств ее необходимо обязательно вкладывать в недвижимость. Это вполне понятно, поскольку потерять такой объект почти нереально. Но при этом не всем известно, что помимо плюсов, есть и недостатки таких вложений.

Преимущества и недостатки

Главным преимуществом вложения в недвижимость является беспроигрышность такого бизнеса. Квартира всегда будет ликвидна, от ее сдачи в аренду всегда можно получить доход и т.д. В принципе о плюсах знают все, большинство людей интересуют недостатки такой деятельности.

Минусы вложений в недвижимость:

- Необходим большой капитал для старта;

- Нужны дополнительные средства для содержания квартиры;

- На некоторые объекты недвижимости спрос может падать в соответствие со спросом.

Виды недвижимости для инвестиций, в какую выгодно вкладывать средства?

И здесь назревает вопрос, в какую же недвижимость вкладывать? Отметим сразу, что для обычного гражданина вкладывать в коммерческую недвижимость не рационально. Исключение — если она нужна для бизнеса. Все остальные виды необходимо выбирать из собственных предпочтений, например, с возможностью в дальнейшем использовать данный объект и в собственных целях.

Исключение — если она нужна для бизнеса. Все остальные виды необходимо выбирать из собственных предпочтений, например, с возможностью в дальнейшем использовать данный объект и в собственных целях.

Если Вы собираетесь инвестировать в доходную недвижимость, то у нас Вы найдете самый широкий объектов коммерческой недвижимости.

Виды недвижимости, которая может стать объектом инвестирования:

- Жилая недвижимость

- Коммерческая недвижимость

- Земельные участки

- Загородная

- Строящаяся

Способы получения дохода от недвижимости

Особого секрета нет в том, что инвестиция в недвижимость, всегда рентабельна и очень часто не подвержена рискам. Но, почему-то для большинства из нас прибыль от объекта такой собственности заключается только в сдаче в аренду. Но это не совсем так. Есть еще и другой способ получения прибыли.

Способы получения дохода от недвижимости:

За счет аренды. Метод распространён не только в Украине, но и во всех странах мира. Человек приобретает недвижимость и потом сдает ее в аренду. Очень успешным метод может стать в пик кризиса, когда квартиру или дом можно купить дешево, а потом сдать очень дорого.

Метод распространён не только в Украине, но и во всех странах мира. Человек приобретает недвижимость и потом сдает ее в аренду. Очень успешным метод может стать в пик кризиса, когда квартиру или дом можно купить дешево, а потом сдать очень дорого.

Благодаря дальнейшей перепродаже. Не часто используемый вариант, а зря. Можно купить дешево, сделать ремонт, выждать время и потом продать на 50-100% дороже. Так работают многие риэлтерские компании или простые перекупщики на рынке недвижимости.

Инвестиции в строительство недвижимости: куда вкладывать, размер прибыли и риски

Некоторые украинцы могут рассматривать такой вариант вложения средств как инвестирование в строящуюся недвижимость. Скажем сразу, здесь есть, как свои преимущества, так и свои недостатки.

Лучше всего вкладывать деньги в те объекты, которые уже строятся. Выбирать строительство, находящееся на стадии котлована, нельзя, потому что это очень рискованно. Работать необходимо только проверенными застройщиками, работающими в данном регионе не первый год. Лучше всего вкладывать в жилую недвижимость, она будет пользоваться спросом всегда.

Лучше всего вкладывать в жилую недвижимость, она будет пользоваться спросом всегда.

Заработать можно неплохо — до 50% от начальных инвестиций. Главное – наличие спроса на приобретенный объект, например, жилую недвижимость эконом класса. Разница на фазах строительства и реализации составляет около 40%.

Главный риск в том, что объект может быть не достроен и деньги просто будут зря потрачены. Можно допустить и риск неликвидности, но это маловероятно.

Частые ошибки при инвестировании

Понятное дело, что никто не застрахован от ошибок. Это вполне понятно. Но необходимо соблюдать все то, что советуют эксперты и практики. Таким образом, можно избежать многих рисков. Кроме того, зная заранее список наиболее часто допускаемых со стороны инвестора ошибок, можно постараться их избежать.

Распространенные ошибки инвестора:

- Желание при получении первой прибыли сразу же ее потратить;

- Вложение средств в один вид инвестиций, не формируя при этом разнообразный портфель капиталовложений;

- При первых же потерях, желание все вывести из оборота и «покончить» с этой деятельностью;

- Бездумные вложения, не подтвержденные расчетами и аналитикой.

Заключение

В статье рассмотрены варианты, куда можно вложить деньги с приемлемой рентабельностью. Рекомендации и советы были получены у экспертов в сфере торговли и маркетинга, следуя ним, вы можете обезопасить себя от многих опасностей. Безусловно, инвестирование – это риск, но деньги не должны просто так лежать, они должны приносить прибыль. Подобрать же оптимальный объект инвестирования Вы сможете среди наших инвестиционных предложений.

Инвестирование 2021. Инвестирование в интернете. Инвестирование в бизнес. Инвестирование в недвижимость. Инвестирование в Украине. Инвестиции и инвестирование. Инвестирование в недвижимость. Долгосрочное инвестирование. Инвестирование в акции. Основы инвестирования. Правила инвестирования. Стратегии инвестирования. Лучшее инвестирование. Денежное инвестирование. Инструменты инвестирования. Процесс инвестирования. Инвестирование в строительство. Инвестирование в производство. Финансовые инструменты инвестирования. Примеры инвестирования. Портфели инвестирования. Выгодное инвестирование.

Примеры инвестирования. Портфели инвестирования. Выгодное инвестирование.

Семь советов от миллионеров. Как «приворожить» деньги на 2020 год :: Новости :: РБК Инвестиции

В новогоднюю ночь все верят в то, что наступающий год будет счастливым. Загадывая желания, мы ждем их осуществления. Но порой тщетно. Как сделать 2020 год успешным — хотя бы в денежном плане? Вот что советуют миллионеры

Фото: Thomas Galvez с сайта flickr. com

com

РБК Quote подобрала рекомендации от семи миллионеров, которые поделились своим опытом с The Oracles. Все они начинали свой бизнес с нуля. Путь к финансовому успеху у каждого бизнесмена свой. Тем интереснее советы, которые они дали.

Совет первый — инвестируйте в себя

«Мое финансовое кредо из года в год не меняется — инвестировать в себя», — говорит основатель крупного агентства недвижимости в Манхэттене Corcoran Group Барбара Коркоран. «Свою первую премию я потратила на шикарную шубу от Бергдорфа Гудмана. Как только я надела ее, поняла, что это лучшие $340, которые я когда-либо потратила», — вспоминает предприниматель. «Конечно, я могла бы вложить деньги в свой растущий бизнес. Но в новой шубе я почувствовала себя королевой нью-йоркской недвижимости, и все окружающие стали меня таковой воспринимать».

Никогда не жалейте на себя денег — будет ли это новое пальто или массаж, или же просто выходной с друзьями, советует Барбара Коркоран.

Совет второй — деньги должны работать

«Не кладите деньги в банк — там они обесценятся. Инвестируйте их, чтобы получать стабильный денежный поток», — советует основатель Cardone Capital Грант Кардоне. Его империя недвижимости оценивается сегодня в $750 млн.

«Я не говорю о покупке дома. Вопреки распространенному мнению, дом не является инвестицией, потому что не приносит ежемесячный доход. Я сделал свое состояние, инвестируя в недвижимость. Но это не значит, что любая инвестиция в недвижимость — хорошая идея».

Грант Кардоне также рекомендует вложиться в себя, но имеет в виду получение знаний и навыков, которые сделают вас профессионалом в вашем деле.

Совет третий — не скупитесь на благотворительность

Секрет полноценной жизни — в благотворительности, считает соучредитель компании Nunbelievable и основатель Amani Hope Foundation Куда Биза. «В наше время все сосредоточены на своей финансовой состоятельности и комфорте, но ничто не сравнится с помощью, которую вы оказываете тем, кто в ней нуждается. А взамен вы получаете благодарность, — говорит Куда Биза. — Моя цель — отдавать вдвое больше, чем получать. Я открыл отдельный банковский счет для благотворительности, на который ежемесячно автоматически перечисляются проценты от моего дохода».

«В наше время все сосредоточены на своей финансовой состоятельности и комфорте, но ничто не сравнится с помощью, которую вы оказываете тем, кто в ней нуждается. А взамен вы получаете благодарность, — говорит Куда Биза. — Моя цель — отдавать вдвое больше, чем получать. Я открыл отдельный банковский счет для благотворительности, на который ежемесячно автоматически перечисляются проценты от моего дохода».

Куда Биза жертвует не только личные сбережения, но и деньги своей компании. Он владеет бизнесом по производству печенья. Его компания Nunbelievable отдает голодающим по два печенья с каждой проданной дюжины. Бизнесмен уверен, что покупатели отдают предпочтение брендам, которые поддерживают социальные программы. Поэтому миллионер считает, что чем больше отдаешь, тем больше получаешь взамен.

Совет четвертый — тратьте только процент от вашего дохода

«Работа заполняет время, отпущенное на нее, цитирует закон Паркинсона гендиректор Kiny Devotions и совладелец бизнеса Crimcheck Лин Сун. Этот закон хорошо объясняет и то, почему люди склонны тратить все, что заработали, и даже больше, говорит бизнесмен.

Этот закон хорошо объясняет и то, почему люди склонны тратить все, что заработали, и даже больше, говорит бизнесмен.

«Финансовое решение моей семьи на 2020 год — жить на 20% от наших доходов, а остальные откладывать на сбережения, благотворительные цели и

инвестиции

. Мы обязались поддерживать установленный размер наших расходов, даже если наш бизнес и доходы будут расти. Но это не значит, что мы себя ограничиваем во всем — мы наслаждаемся жизнью», — поведал о своих финансовых планах Лин Сун.

Совет пятый — не изменяйте своим принципам, и деньги придут

«Я убежден, что свои бизнес-цели нужно сочетать с личными ценностями. Это лучший способ построить успешный бизнес. Даже если ваши услуги или продукты только высшего качества — не они, а вы разговариваете с людьми. Потребителей не обмануть — они прекрасно способны отличить правду от ложных обещаний», — говорит основатель и гендиректор платформы управления малым бизнесом vCita Итзик Леви.

«Будьте верны себе, а не пытайтесь нравиться, тогда вы завоюете уважение людей. Это один из самых мощных активов, который может иметь бизнес», — считает Итзик Леви.

Это один из самых мощных активов, который может иметь бизнес», — считает Итзик Леви.

Совет шестой — создайте систему контроля своих финансов

«Создайте систему финансового прогнозирования на ближайшие 12 месяцев. Придется, конечно, потрудиться, но зато станет проще контролировать свои расходы», — утверждает сооснователь сервиса виртуального учета AccountingDepartment.com для малого бизнеса Деннис Наджьяр. Первым делом бизнесмен советует определить размер дохода в следующем году. Затем необходимо решить, сколько вы собираетесь отложить, а сколько потратить. И главное, нужно еженедельно и ежемесячно сверяться с разработанным в начале года планом и корректировать его по мере необходимости.

Совет седьмой — как ни банально, инвестируйте с выгодой

«Ищите способы получения максимальной прибыли от инвестиций. Даже несколько процентных пунктов в итоге существенно увеличивают прибыль при долгосрочном вложении», — советует основатель агентств недвижимости Orange Line Living и HyperFast Agent Даниэль Лесняк.

Разница между доходностью в 10% и 15% может показаться неопытному инвестору не такой уж большой. Но лишь в краткосрочной перспективе. За 30 лет 5%-ная разница в доходности инвестиций в четыре — семь раз увеличит/уменьшит вашу прибыль, предупреждает Даниэль Лесняк.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Куда вложить деньги в 2021 году: советы экспертов

Как сохранить заработанные непосильным трудом и отложенные на «черный день» финансы? Несмотря на спад потребительской способности и сложную экономическую ситуацию, вызванную пандемией COVID-19, у многих тюменцев все же есть накопления. Однако жители региона обеспокоены вопросом об их сбережении. Ведь события этого года показали, что банковские вклады, как рублевые, так и валютные, потеряли свою актуальность. С этим согласна и аналитик инвестиционной компании «QBF» Ксения Лапшина.

Однако жители региона обеспокоены вопросом об их сбережении. Ведь события этого года показали, что банковские вклады, как рублевые, так и валютные, потеряли свою актуальность. С этим согласна и аналитик инвестиционной компании «QBF» Ксения Лапшина.

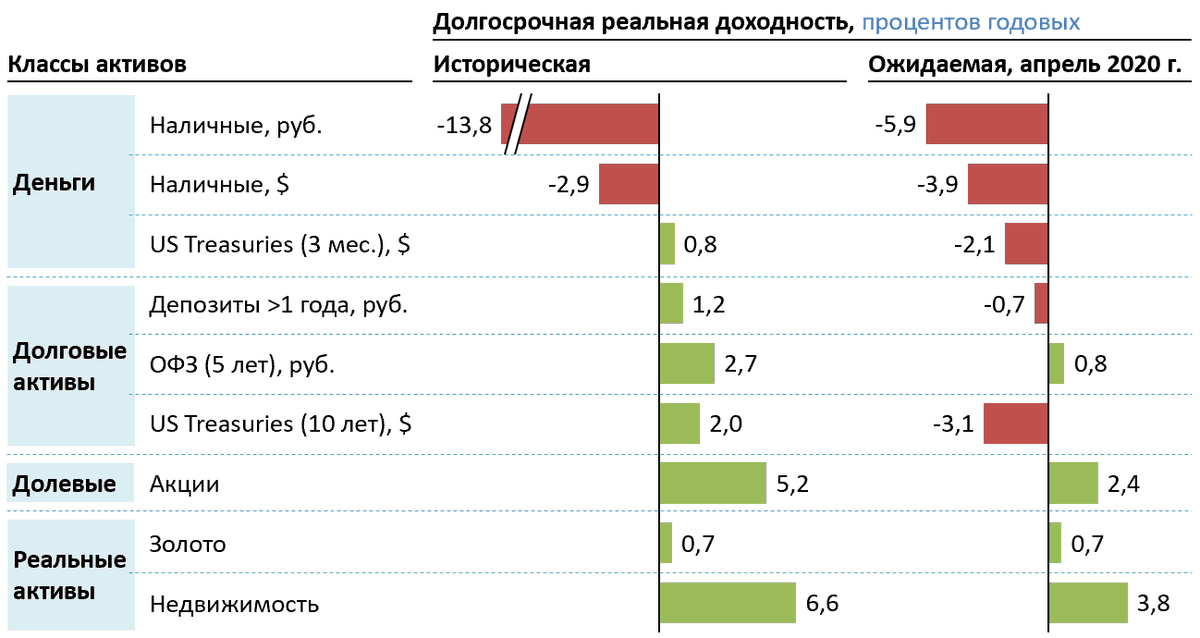

— Низкие ставки по вкладам уже не удовлетворяют людей и даже не спасают средства от инфляции. Банки фиксируют отток средств с вкладов. В будущем 2021 году он, очевидно, продолжится. В данном случае разумно рассмотреть альтернативные способы инвестирования, — отметила эксперт.

Среди альтернативых вкладам можно рассмотреть несколько вариантов. Самым популярным, по мнению многих тюменцев, стала покупка квартиры. Однако, как отмечает эксперт, сегодня рынок жилой недвижимости выглядит перегретым. Причина — ажиотажный спрос из-за запуска программы льготной ипотеки. Снижение кредитной ставки вызвал рост цен на само жилье.

Кроме того, при покупке жилой недвижимости в целях получения дополнительного дохода необходимо учитывать и расходы, связанные с этим: налог, коммунальные платежи и ненадежность арендаторов. Тем не менее, как считает директор тюменского представительства инвестиционно-финансовой компании «Солид» Дмитрий Пономарев, совсем от идеи вкладывать в строительство жилья отказываться не стоит.

Тем не менее, как считает директор тюменского представительства инвестиционно-финансовой компании «Солид» Дмитрий Пономарев, совсем от идеи вкладывать в строительство жилья отказываться не стоит.

— Для многих инвестиции в недвижимость ассоциируются исключительно с покупкой квадратных метров с целью их дальнейшей перепродажи или получения арендного дохода. Однако далеко не все знают, что на Московской бирже можно купить облигации застройщиков с двузначной доходностью к погашению. При этом их доступность и ликвидность будут существенно выше, чем у купленной недвижимости. Плюс ко всему не нужно думать о ремонте и иных эксплуатационных расходах, — пояснил эксперт.

Интерес россиян, в том числе тюменцев, к фондовому рынку в последние месяцы вырос. Об этом свидетельствует рекордное число открытий новых брокерских счетов. Финансовая инфраструктура в стране активно развивается. То, что раньше было доступно лишь избранным, теперь доступно всем. Сегодня можно покупать драгметаллы, валюту, ценные бумаги российских и иностранных компаний, индексные фонды и другие активы прямо со смартфона, установив необходимое приложение. Однако и в этом случае необходимо учитывать риски и определиться, что именно человеку нужно: сохранить капитал или приумножить его.

Сегодня можно покупать драгметаллы, валюту, ценные бумаги российских и иностранных компаний, индексные фонды и другие активы прямо со смартфона, установив необходимое приложение. Однако и в этом случае необходимо учитывать риски и определиться, что именно человеку нужно: сохранить капитал или приумножить его.

— С каждым днем становится все сложнее искать недооцененные активы, поскольку они перестают таковыми быть. У начинающих инвесторов встает резонный вопрос – куда же вкладывать средства, если все подорожало? Ответ на этот вопрос зависит от целей, суммы, горизонта инвестирования, а также риск-профиля инвестора. Если целью является сохранение капитала от инфляционного давления, можно обратить внимание на рынок российского госдолга: средняя доходность облигаций федерального займа хоть ненамного, но превышает среднюю ставку по банковским депозитам при сопоставимых рисках. Не устраивает доходность в 4,5 процента — есть широкий спектр корпоративных облигаций с более интересными параметрами, — советует Дмитрий Пономарев.

Если же цель заключается в приумножении капитала, по мнению эксперта, помочь могут долевые ценные бумаги, такие как акции, паи инвестиционных фондов. Но в этом случае срок инвестирования не должен быть коротким.

— При этом необходимо использовать системный подход, направляя на инвестиции 10-20 процентов ежемесячного дохода. В этом случае через несколько лет можно сформировать капитал, который будет генерировать сумму, превышающую текущий доход, — считает Пономарев.

Какой бы способ тюменцы ни выбрали для сохранения личного капитала, необходимо помнить: инвестируя – вы рискуете, но не инвестируя – вы рискуете еще больше.

Читайте также:

Что будет с рублем, нефтью и экономикой: прогноз на 2021 год

Куда вложить деньги в кризис – советы по инвестированию

Почему стоит начать экономить деньги в кризис?

Новости о сложном экономическом положении страны постоянно появляются в ленте федеральных и местных телеканалов. Каждый гражданин слышит информацию о падении курса рубля, изменениях стоимости нефти, коронавирусной пандемии. Кого-то эти проблемы больше касаются, кому-то посчастливилось не столкнуться с ними настолько близко.

Каждый гражданин слышит информацию о падении курса рубля, изменениях стоимости нефти, коронавирусной пандемии. Кого-то эти проблемы больше касаются, кому-то посчастливилось не столкнуться с ними настолько близко.

Многие граждане потеряли работу из-за введенных карантинных мер. Количество нуждающихся в материальном обеспечении постоянно растет. Чем обернется для российской экономики кризис 2020 года, прогнозируют многие эксперты. Но для тех, кто думает о том, во что вложить свои деньги, предлагаем несколько практичных советов.

Способы сохранить и инвестировать деньги во время кризиса

Первое, что делают многие люди во время скачков курса, — покупают иностранную валюту. Но такие действия выгодны только тогда, когда финансовое положение страны считается более стабильным. В 2020 году специалисты не стараются давать советы по покупке долларов или евро, как способ сохранить и выгодно вложить свои деньги. Также не следует покупать акции, так как цена на них постоянно падает из-за нестабильного положения фондового рынка. Если у вас есть деньги, которые вы хотите выгодно вложить во время кризиса, то предлагаем рассмотреть проверенные временем варианты.

Если у вас есть деньги, которые вы хотите выгодно вложить во время кризиса, то предлагаем рассмотреть проверенные временем варианты.

Получайте выгодные проценты от вкладов уже сейчас

- Вклады в рублях и валюте на длительный срок. Важно выбирать надежный банк. В этом случае деньги будут защищены государством во время кризиса. Их получится вернуть при потере лицензии и банкротстве финансового учреждения.

- Покупка недвижимости. Традиционно во время кризиса растет уровень инфляции и цены на покупку квадратных метров. Несмотря на неустойчивое состояние отрасли вложение денег в покупку квартиры, дома или других видов недвижимости остается одним из выгодных. Будь то покупка с помощью ипотечного кредитования или инвестирование в строительство – такой способ сохранить сбережения будет всегда выигрышным.

- Покупка облигаций, выпускаемых Минфином. Они бывают долгосрочными и среднесрочными. Преимуществом такого вложения денег заключается в том, что их владельцы не только сохраняют свои накопления, но и получают прибыль на 2,5% выше инфляции.

- Покупка драгоценных металлов, в частности, золота. Этот вид вложения денег неизменно приносит доход. Золото оценивается в долларах США. Поэтому при падении курса рубля можно избежать значительных денежных потерь.

Чтобы надежно сохранить и приумножить свои сбережения во время кризиса, следует использовать сразу несколько вариантов вложения. Разделите сбережения так, чтобы хватало на ежемесячные траты наличными или на банковской карте. Оставшиеся деньги поделите на части и вложите в различные банки, инвестируйте в недвижимость или ценные бумаги. Конечно, такие рекомендации подходят тем, у кого есть большие накопления на счете. Следуя этим советам, вы сможете обезопасить свои деньги во время кризиса, а в некоторых случаях и получить доход.

Эти советы по деньгам и инвестированию помогут вам переждать 2020 год и начать 2021 год на подъеме на

.

Не пропустите следующие главные возможности для денег и инвестирования:

Эти истории о деньгах и инвестировании, популярные среди читателей MarketWatch за последнюю неделю, предлагают советы и идеи о денежных движениях в конце года, которые могут помочь вам начать новую жизнь. новый год.

Зарегистрируйтесь здесь, чтобы еженедельно получать по электронной почте новости о лучших паевых инвестиционных фондах MarketWatch и ETF!

ИНВЕСТИЦИОННЫЕ НОВОСТИ И ТЕНДЕНЦИИ

Акции Tesla набирают обороты — каковы шансы, что они сохранятся?

Марк Халберт представляет список из 10 наиболее динамичных акций, рекомендованных наиболее успешными информационными бюллетенями.Акции

Tesla набирают обороты — каковы шансы, что они сохранятся?

Эксперт по IPO

говорит, что запуск Airbnb и DoorDash перекликается с пузырем в Интернете и прогнозирует, что стоимость акций будет лучше, чем

Джей Риттер видит разрыв между интернет-акциями и остальным рынком. Эксперт по IPO

Эксперт по IPO

считает, что запуск Airbnb и DoorDash является эхом интернет-пузыря и прогнозирует, что стоимость акций будет выше

Почему акции китайских компаний могут вскоре стать дороже

Конгресс одобрил исключение из списка китайских компаний, которые пренебрегают U.С. правила бухгалтерского учета — и инвесторы расплачиваются.

Почему акции китайских компаний могут вскоре стать дороже

Почему энергетический сектор может потерять власть в декабре после электрификации ноября

Акции нефтяных и энергетических компаний после проигрышных месяцев лучше, чем после месяцев выигрыша.

Почему энергетический сектор может потерять власть в декабре после наэлектризованного ноября

Легенда биржевой торговли Уоррен Баффет и чемпион индекса Джон Богл оба знали, что другой был прав в отношении инвестиций

Active vs.пассивные поляризованы, но на самом деле каждый из них обладает уникальными и ценными качествами.

Легенда фондового рынка Уоррен Баффет и чемпион по индексам Джон Богл знали, что другой был прав в отношении инвестирования

Что принесет 2021 год для ETF?

2020 доказал, что делать прогнозы сложно, особенно по рынкам. Тем не менее, некоторые тенденции почти наверняка проявятся в следующем году в индустрии ETF и для инвесторов в продукты.

Тем не менее, некоторые тенденции почти наверняка проявятся в следующем году в индустрии ETF и для инвесторов в продукты.

Что принесет 2021 год для ETF?

ETF Wrap: размер не имеет значения

ETF Wrap — это краткое изложение того, что инвесторы должны знать о секторе биржевых фондов, включая эксклюзивные комментарии и интервью по отрасли из MarketWatch

ETF Wrap: размер не имеет значения

Когда финансовые консультанты опрашивают клиентов таким образом, они часто возвращают больше, чем просили

Честные отзывы клиентов помогают консультантам быть более отзывчивыми.

Когда финансовые консультанты опрашивают клиентов таким образом, они часто получают больше, чем просили.

10 уроков выхода на пенсию от пенсионера.

Как планировать, сберегать и сохранять спокойствие.

10 уроков выхода на пенсию от вышедшего на пенсию профессионала на пенсии

Индустрия управления фондами хочет лучшего раскрытия ESG — вот что, по ее словам, должен делать Байден

Новый глава ICI представляет новую позицию отраслевой торговой группы по вопросам изменения климата и других экологических , социальные факторы и факторы корпоративного управления.

Индустрия управления фондами хочет лучшего раскрытия информации о ESG — вот что, по ее словам, Байден должен сделать

Короткий продавец Джим Чанос о навигации в Золотой век мошенничества

Джим Чанос о короткой позиции на бычьем рынке, рисках в коммерческой недвижимости и почему сейчас золотой век мошенничества.

Короткий продавец Джим Чанос о навигации в золотой век мошенничества

Эбигейл Джонсон из Fidelity об управлении сбоями — и биткойн

Эбигейл Джонсон, генеральный директор Fidelity Investments, об управлении сбоями с помощью инноваций, что будет дальше для гиганта финансовых услуг и почему биткойн имеет значение (и почему это не так).

Эбигейл Джонсон из Fidelity об управлении сбоями — и биткойн

9 лучших инвестиций в 2021 году

Для комфортного будущего большинству людей абсолютно необходимы инвестиции. Как показал 2020 год, кажущуюся стабильной экономику можно быстро перевернуть с ног на голову, оставив тех, кто не подготовился, бороться за доход. Но те, кто смог удержать свои вложения, возможно, преуспели, поскольку во второй половине года рынок зафиксировал новые исторические максимумы.

Но те, кто смог удержать свои вложения, возможно, преуспели, поскольку во второй половине года рынок зафиксировал новые исторические максимумы.

Но с учетом того, что некоторые акции имеют астрономическую оценку, какие шаги следует предпринять инвесторам в 2021 году? Одна из идей состоит в том, чтобы сочетать более безопасные инвестиции и более рискованные и более прибыльные.

Зачем инвестировать?

Инвестирование может предоставить вам еще один источник дохода, внести средства на пенсию или даже вывести вас из финансового кризиса. Прежде всего, инвестирование увеличивает ваше богатство, помогая вам достичь ваших финансовых целей и со временем увеличивая вашу покупательную способность. Или, может быть, вы недавно продали свой дом или заработали немного денег.Это мудрое решение позволить этим деньгам работать на вас.

Хотя инвестирование может увеличить богатство, вам также нужно сбалансировать потенциальную прибыль с сопутствующим риском. Рынки могут быстро стать волатильными, и в 2020 году произошло одно из самых больших ежедневных падений за всю историю, но вскоре за ними последовали новые исторические максимумы, несмотря на серьезные проблемы в экономике.

Независимо от общего климата у вас есть много способов инвестирования — от очень безопасных вариантов, таких как CD и счета денежного рынка, до вариантов со средним риском, таких как корпоративные облигации, и даже вариантов с более высоким риском, таких как фондовые индексные фонды.Это отличная новость, потому что это означает, что вы можете найти инвестиции, которые предлагают различную доходность и соответствуют вашему профилю риска. Это также означает, что вы можете комбинировать инвестиции для создания всестороннего и диверсифицированного, то есть более безопасного, портфеля.

Что следует учитывать

Допуск к риску и временной горизонт играют большую роль в принятии решения о том, как распределить ваши деньги. Ценность каждого из них может стать более очевидной в периоды нестабильности.

Консервативным инвесторам или тем, кто приближается к пенсионному возрасту, может быть удобнее направлять больший процент своих портфелей на менее рискованные инвестиции. Они также отлично подходят для людей, откладывающих как на краткосрочные, так и на среднесрочные цели. Если рынок станет нестабильным, вложения в компакт-диски и другие счета, защищенные FDIC, не потеряют в цене и будут там, когда они вам понадобятся.