60 дней без процентов, кэшбэк до 22% у партнеров — Хоум Кредит Банк

Современный финансовый рынок предлагает выгодные платежные инструменты – кредитные карты с льготным периодом. Вы можете покупать товары/услуги без уплаты процентов банку – нужно лишь в срок возвращать деньги.

Банк Хоум Кредит предлагает кредитные карты с большим льготным периодом: беспроцентное использование заемных средств длится до 51 дня. Также карты позволяют существенно экономить – по программе «Польза» с каждой покупки начисляются баллы, которые можно менять на рубли и тратить по своему усмотрению. Еще одно преимущество – простое и быстрое оформление. Кредитная карта с льготным периодом выдается без справок о доходах. Действующим клиентам нужен лишь паспорт, новым – паспорт и дополнительный документ из нашего списка.

Оформить заявку на карту

Услугами Банка Хоум Кредит пользуются миллионы российских граждан – мы находимся на 12 месте в стране по количеству выданных карт (данные аналитического агентства Frank Research Group на 31 марта 2017 года). Нам доверяют за надежность и лояльное отношение, за выгодные предложения и высокое качество сервиса.

Нам доверяют за надежность и лояльное отношение, за выгодные предложения и высокое качество сервиса.

Наша кредитная карта

- Кредитная карта Польза – процентная ставка при оплате товаров и услуг от 10,9% годовых.

Продукт подключен к программе «Польза» и даёт возможность вернуть часть потраченных денег – за каждую оплату товаров и услуг начисляется до 22% баллами.

Стандартные условия:

- Кредитная карта с льготным периодом

- До 22 % ( тексте указано до 10)

- Лимит до 700 000

Для мониторинга и управления счетами можно подключить удобные сервисы – мобильное приложение, интернет-банк, SMS-пакет. Они позволяют платить в интернете, отслеживать расходы, поступления средств и баллов.

Банковские кредитные карты с льготным периодом: особенности

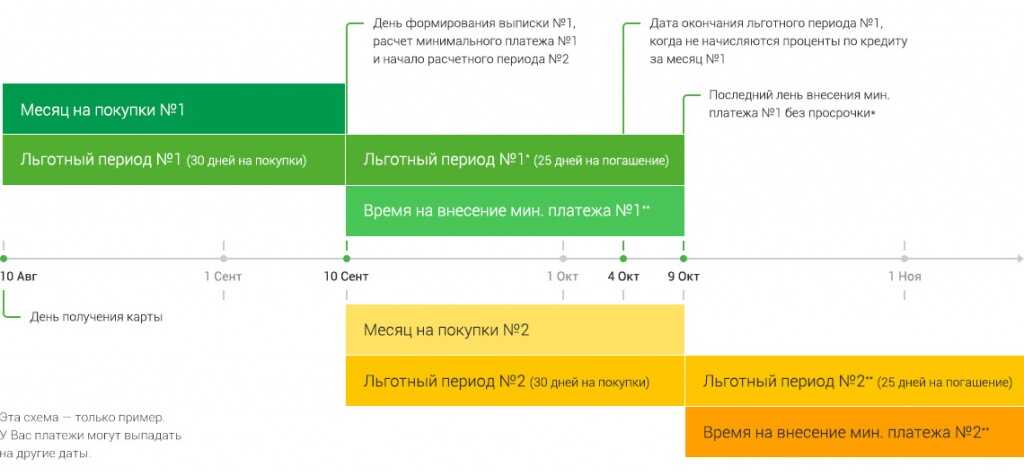

Чтобы пользоваться кредитом совершенно бесплатно, учитывайте все нюансы. Кредитные карты банков могут различаться льготным периодом – к примеру, мы не начисляем проценты от 20 до 51 дня. Льготный период – это Расчетный период

Кредитные карты банков могут различаться льготным периодом – к примеру, мы не начисляем проценты от 20 до 51 дня. Льготный период – это Расчетный период

(1 месяц – 30 или 31 день) и Платежный период (20 дней). Поэтому на возврат денег по операции в самом начале Расчетного периода дается до 51 дня, в конце – от 20 дней.

Чтобы не запутаться в датах, погашайте долг полностью во время ежемесячной оплаты. Если не получается, ничего страшного – мы начислим проценты только на остаток задолженности. Также учитывайте, что кредитная карта выгодна при безналичной оплате товаров/услуг – снятие денег исключает оформление долга льготным периодом. То есть для максимальной выгоды картой нужно распоряжаться с умом.

Как оформить кредитную карту с льготным периодом?

Чтобы получить карту, обратитесь в офис Банка Хоум Кредит (адреса в своем городе смотрите на сайте). Чтобы узнать предварительное решение, заполните онлайн-заявку, не выходя из дома. При одобрении вам позвонит специалист и согласует визит в офис – при наличии всех документов оформить и получить кредитную карту с льготным периодом можно непосредственно в день обращения.

В чем подвох кредитной карты с длинным льготным периодом

Обычно льготный период длится 50-60 дней. Этот срок разделяется на две части:

- Расчетный период. Первые 30 дней.

- Платежный период. Длится оставшийся срок. В течение него нужно успеть вернуть деньги.

Если успеть выполнить условия и своевременно вернуть использованную сумму, проценты за пользование кредитными средствами начислены не будут.

Расчет обычно не вызывает сложностей и единственное, в чем может запутаться клиент – датами начала грейса и его окончания. У разных банков свои условия и льготный период может начинаться:

- в день заключения договора;

- с первого числа календарного месяца;

- в момент совершения первого платежа;

- в день активации карты.

Информация всегда указывается в договоре.

По карточкам с длинным грейс-периодом все сложнее. Клиенту нужно знать не только дату погашения для беспроцентного пользования, но и другие нюансы. В число последних входит необходимость внесения промежуточных платежей, способы продления грейса, на какие операции его действие не распространяется. Нужно ли что-то платить во время грейса?

В число последних входит необходимость внесения промежуточных платежей, способы продления грейса, на какие операции его действие не распространяется. Нужно ли что-то платить во время грейса?

Кредитная карта «Тинькофф Платинум» — бесплатная доставка карты

Этот пункт тоже прописан в договоре и в большинстве случаев ответ на вопрос положительный. Банкам нужно быть уверенными в добросовестности заемщиков, поэтому длинный грейс они разбивают на несколько частей. По окончании каждого периода необходимо вносить минимальный платеж в размере 3-10% от суммы долга.

В случае несвоевременной оплаты грейс аннулируется и клиенту начисляются проценты за весь срок пользования средствами.

«Честный» и «нечестный» грейс

Оба понятия условные, а различия между ними состоят в способе расчета льготного периода. Для наглядности и лучшего понимания стоит рассмотреть две возможные ситуации с вымышленными банками.

Пример 1.

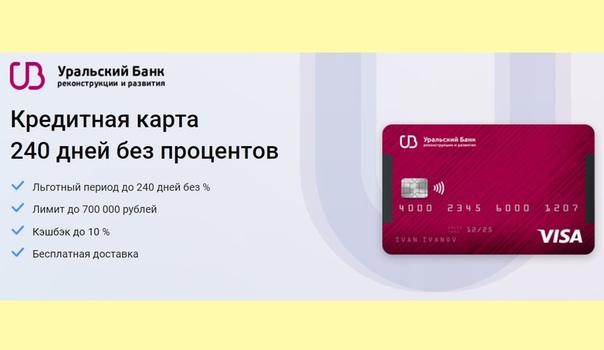

Банк предложил клиенту оформить карту с кредитным лимитом и длинным льготным периодом. Грейс длится 240 дней и у него есть особенности: он делится на несколько расчетных периодов. Финансовое учреждение начинает отсчет в день подписания договора. Клиент согласился и 10 августа забрал кредитку. По условиям договора, операции, проведенные в течение 30 последующих дней, попали в первый расчетный период. Чтобы не платить проценты, средства необходимо вернуть до 10 апреля. Тем временем с 10 сентября начинается новый период, который продлится 30 дней.

Грейс длится 240 дней и у него есть особенности: он делится на несколько расчетных периодов. Финансовое учреждение начинает отсчет в день подписания договора. Клиент согласился и 10 августа забрал кредитку. По условиям договора, операции, проведенные в течение 30 последующих дней, попали в первый расчетный период. Чтобы не платить проценты, средства необходимо вернуть до 10 апреля. Тем временем с 10 сентября начинается новый период, который продлится 30 дней.

Такая схема кажется выгодной, так как беспроцентный период длится действительно долго. Главное – не запутаться в датах и вовремя погашать задолженности.

Пример 2.

1 августа клиент оформил кредитную карту с беспроцентным периодом и совершил первую покупку на следующий день. По условиям его договора, льготный период начался на следующий после оплаты день и будет длиться 100 дней. Для избегания начисления процентов, клиенту необходимо вернуть всю сумму, потраченную на покупки, до 10 ноября.

Это пример «нечестного» грейса, так как обещанные 100 дней сохраняются только для покупок, которые были совершены в первый день. Для всех остальных срок будет постепенно уменьшаться. Получить новую возможность пользоваться деньгами банка и не платить проценты в течение всех 100 дней можно только после погашения имеющейся задолженности.

Когда проценты все же есть

Есть операции, на которые в большинстве случаев действие грейса не распространяется. В первую очередь это относится к снятию наличных с кредитной карты через банкомат. Начисление процентов начинается с момента совершения операции и обычно ставка в несколько раз превышает предусмотренную для безналичных платежей.

Кредитная карта — 100 дней БЕЗ ПРОЦЕНТОВ!

У каждого финансового учреждения могут быть свои условия. Есть банки, которые прекращают действие грейса после снятия наличных, другие же максимально лояльны и не привязывают сохранение беспроцентного периода к типу операций.

Что еще нужно знать о кредитках с длинным грейсом

Перед оформлением кредитной карты с длинным льготным периодом нужно учесть ее особенности:

- Независимо от длительности грейса, необходимо вносить ежемесячные платежи, если иное не предусмотрено договором. В случае просрочки на сумму задолженности начисляются проценты за весь срок пользования средствами.

- Все комиссии списываются с кредитного лимита, если на карте нет личных денег. Такую задолженность тоже нужно погашать в срок.

- Кредитку невыгодно использовать для переводов, снятия наличных, хранения средств. Две первые операции обычно не входят в льготный период и облагаются высокими процентами, а использование кредитки в качестве платежной карточки удобно только для проведения оплат. Кешбэк, начисление процентов на остаток и прочие дополнительные функции не предусмотрены.

Но есть и преимущество – такие карты можно использовать для рефинансирования кредитов в других банках.

До полного погашения долга рекомендуется временно прекратить пользоваться кредиткой, так как внесенные суммы будут идти на закрытие переоформленного кредита и только потом – на другие операции. В итоге они автоматически выйдут из льготного периода и придется заплатить дополнительные проценты.

В итоге они автоматически выйдут из льготного периода и придется заплатить дополнительные проценты.

Оформить кредитную карту без процентов, с льготным периодом

Договор банковского обслуживания

Тарифы для физических лиц

Тарифы для физических лиц, действующие в Москве, Санкт-Петербурге, Московской, Ярославской, Ленинградской, Брянской, Тульской, Ростовской, Самарской, Нижегородской, Пензенской областях и Республике Татарстан.

Сборник тарифов на обслуживание банковских карт для физических лиц (действует с 01.03.2021)

Загрузить документ

Тарифы по картам с беспроцентным периодом кредитования

Тарифы на обслуживание банковских карт АО АКБ «НОВИКОМБАНК» в рамках зарплатных проектов устанавливаются индивидуально для каждой организации, заключившей с Банком договор о зарплатном обслуживании.

Для уточнения информации о тарифах на обслуживание Вашей зарплатной карты Вы можете обратиться к специалистам Банка по телефону: +7 (495) 974-71-87, доб. 497, 928.

Тарифы по картам с беспроцентным периодом кредитования, оформленным до 29.05.2017

Загрузить документ

Типовые документы

Памятка о процедуре опротестования операций, совершённых клиентами-ФЛ с использованием платёжных карт

Загрузить документ

Кредитные банковские карты

ИНФОРМАЦИЯ О БАНКЕ:

Полное наименование: Акционерное общество «Всероссийский банк развития

регионов»

Сокращенное наименование: Банк «ВБРР» (АО)

Почтовый адрес: 129594 Москва, Сущевский вал, д. 65, кор.1

65, кор.1

Официальный сайт: www.vbrr.ru

Генеральная лицензия Банка России: № 3287 от 06.09.2013

Регистрационный номер Банка России: 3287

Основной государственный регистрационный номер (ОГРН): 1027739186914

Контактный телефон: (495) 933-03-43

Официальный сайт в сети Интернет: www.vbrr.ru

ВИДЫ ПОТРЕБИТЕЛЬСКОГО КРЕДИТА, ПРЕДОСТАВЛЯЕМОГО БАНКОМ:

Нецелевой потребительский кредит, предоставляемый в рамках кредитного

продукта «КРЕДИТНАЯ КАРТА» с льготным периодом

кредитования держателям банковской карты (заемщикам), эмитированной Банком

«ВБРР» (АО)

СРОК РАССМОТРЕНИЯ КРЕДИТНОЙ ЗАЯВКИ И ПРИНЯТИЯ БАНКОМ РЕШЕНИЯ:

Банк рассматривает кредитную заявку и принимает решение о возможности

предоставления потребительского кредита до 3 (Трех) рабочих дней со дня

получения от

заемщика кредитной заявки и документов, необходимых для рассмотрения

кредитной заявки.

СПОСОБЫ ПРЕДОСТАВЛЕНИЯ КРЕДИТА:

Кредит предоставляется банком заемщику путем безналичного перечисления суммы

кредита на счет банковской карты.

ПЕРИОДИЧНОСТЬ ПЛАТЕЖЕЙ ПРИ ВОЗВРАТЕ КРЕДИТА, УПЛАТЕ ПРОЦЕНТОВ:

| ПЕРИОДИЧНОСТЬ | Возврат кредита и уплата процентов осуществляется ежемесячно в порядке, предусмотренном Договором предоставления кредита к карте с льготным периодом кредитования |

| ПОГАШЕНИЕ ОСНОВНОГО ДОЛГА | Списание денежных средств в погашение кредита осуществляется по факту поступления денежных средств на счет банковской карты, но не позднее 25 числа месяца, следующего за месяцем использования кредита в размере не менее 10% ссудной задолженности, зафиксированной на конец месяца возникновения задолженности |

| УПЛАТА ПРОЦЕНТОВ | Уплата процентов производится не позднее 25 числа месяца, следующего за месяцем начисления процентов |

| ЛЬГОТНЫЙ ПЕРИОД КРЕДИТОВАНИЯ | Льготный период – интервал времени, при исполнении в течение которого заемщиком своих кредитных обязательств, обеспечивает заемщику освобождение от уплаты процентов по операциям, на которые этот период распространяется.  Льготный период кредитования действует в том случае, когда заемщик не позднее 25 числа месяца, следующего за месяцем использования кредита, осуществляет погашение остатка ссудной задолженности, зафиксированной на конец месяца использования кредитом, и суммы процентов, начисленных по операциям, на которые льготный период не распространяется*, зафиксированных на конец месяца использования кредита. *льготный период не распространяется на операции по снятию (получению) наличных денежных средств. |

СПОСОБЫ ВОЗВРАТА ЗАЕМЩИКОМ КРЕДИТА И УПЛАТЫ ПРОЦЕНТОВ:

Возврат кредита осуществляется посредством внесения денежных средств на счет

карты с льготным периодом кредитования любым из следующих способов:

- путем внесения наличных денежных средств через кассу

Банка «ВБРР» (АО) (бесплатно) - путем внесения наличных денежных средств через

банкоматы Банка «ВБРР» (АО), имеющие функцию cash-in - путем безналичного перечисления денежных средств из

другого банка.

СРОКИ, В ТЕЧЕНИЕ КОТОРЫХ ЗАЕМЩИК ВПРАВЕ ОТКАЗАТЬСЯ ОТ ПОЛУЧЕНИЯ

КРЕДИТА:

Заемщик вправе отказаться от получения кредита до даты зачисления банком

суммы кредита на счет банковской карты.

СПОСОБЫ ОБЕСПЕЧЕНИЯ ПО ДОГОВОРУ КРЕДИТА:

Кредит предоставляется заемщику без обеспечения.

ИНФОРМАЦИЯ ОБ ИНЫХ ДОГОВОРАХ, КОТОРЫЕ ЗАЕМЩИК ОБЯЗАН ЗАКЛЮЧИТЬ:

В целях использования и обслуживания кредита заемщик обязан заключить с

Банком «ВБРР» (АО) договор на открытие счета, выпуск и обслуживание

банковских карт (далее – Договор банковского счета).

ОТВЕТСТВЕННОСТЬ ЗАЕМЩИКА ЗА НЕНАДЛЕЖАЩЕЕ ИСПОЛНЕНИЕ ДОГОВОРА КРЕДИТА:

При неисполнении обязательств по погашению кредита и/или уплате начисленных

процентов в сроки, определенные общими условиями Договора предоставления

карты с льготным периодом кредитования,

банк вправе начислить неустойку в размере 20% годовых.

ИНФОРМАЦИЯ О ВОЗМОЖНОСТИ ЗАПРЕТА УСТУПКИ БАНКОМ ТРЕТЬИМ ЛИЦАМ ПРАВ ПО

ДОГОВОРУ ПРЕДОСТАВЛЕНИЯ КАРТЫ С ЛЬГОТНЫМ ПЕРИОДОМ КРЕДИТОВАНИЯ:

Заемщик может установить запрет уступки Банком «ВБРР» (АО) прав (требований)

по Договору третьим лицам путем проставления соответствующей отметки в

Индивидуальных условиях

Договора предоставления карты с льготным периодом кредитования.

ПОДСУДНОСТЬ СПОРОВ ПО ИСКАМ КРЕДИТОРА ЗАЕМЩИКУ:

Условие подсудности рассмотрения споров согласовывается сторонами в

Индивидуальных условиях Договора предоставления карты с льготным периодом

кредитования.

Виды и иные платежи по кредитным картам — указаны в Тарифах

Кредитные карты — статьи, полезные советы

Одно из самых необычных предложений на российском рынке кредитования — виртуальная кредитная карта Kviku. Ее выпускает микрофинансовая компания «ЭйрЛоанс», и условия карты — нечто среднее между обычной кредиткой и займом в МФО. Что не так плохо — получается неплохой баланс…

Ее выпускает микрофинансовая компания «ЭйрЛоанс», и условия карты — нечто среднее между обычной кредиткой и займом в МФО. Что не так плохо — получается неплохой баланс…

Карты рассрочки достаточно популярны в России — такая разновидность обычных кредитных карт выглядит более выигрышно в глазах многих держателей. Главное преимущество хорошей карты рассрочки — возможность совершить крупную покупку без переплаты, разделив ее стоимость на несколько доступных ежемесячных платежей. Оценим…

В дальнюю поездку можно взять и обычную кредитку — главное, чтобы она относилась к той платежной системе, которая распространена в стране назначения. Однако огромный выбор специальных карт для путешественников совсем не случаен — особые программы лояльности, зачастую совместные с авиакомпаниями…

Автомобилистам имеет смысл обратить внимание на специальные кредитные карты, которые предлагают им российские банки. Кредитки для автовладельцев позволяют зарабатывать повышенный кэшбэк за расходы, связанные с эксплуатацией автомобиля. Вас заинтересует: 10 лучших кредитных карт 2021 года Кредитки для автомобилистов в 2021…

Вас заинтересует: 10 лучших кредитных карт 2021 года Кредитки для автомобилистов в 2021…

Кредитная карта — однозначно лучшая альтернатива займам в МФО. Воспользоваться средствами банка можно в любой момент, а если вернуть деньги в те сроки, на которые обычно оформляется займ, можно уложиться в льготный период и избежать выплаты процентов. Разумеется, кредитки выбирают…

Кредитная карта — это как минимум удобно. Пользоваться ей регулярно не обязательно, но если кредитка в бумажнике есть, она способна выручить во многих ситуациях. С ее помощью можно совершить какие-то необходимые покупки, когда достаточной суммы на руках нет. До недавнего…

Карта «100 дней без процентов» от Альфа-Банка — одна из самых “долгоиграющих” кредиток с длительным грейс-периодом на российском рынке. Она существует довольно давно, основные плюсы и минусы ее хорошо известны. А тот факт, что банк по-прежнему предлагает эту карту клиентам,…

Кредитными картами сегодня пользуются многие россияне. Схема их использования проста: человек рассчитывается банковскими деньгами, а затем в установленный срок погашает образовавшуюся задолженность и оплачивает услуги банка. Это всем понятно, однако немногие знают, что в 2021 году есть возможность использовать кредитные…

Схема их использования проста: человек рассчитывается банковскими деньгами, а затем в установленный срок погашает образовавшуюся задолженность и оплачивает услуги банка. Это всем понятно, однако немногие знают, что в 2021 году есть возможность использовать кредитные…

Кредитные карты — без сомнения, довольно удобный инструмент. Стандартный способ использования кредитки — распоряжение ее средствами тогда, когда нужно дожить до очередной зарплаты. Вместо того, чтобы занимать деньги у друзей, можно просто пойти с кредитной картой в магазин и купить…

Кредитная карта — одна из самых распространенных сегодня финансовых услуг, которые предлагают российские банки. Если несколько лет назад получить кредитку могли только привилегированные клиенты финансовых организаций, то сегодня не требуется массы документов и доказательств платежеспособности, чтобы стать ее держателем. Кредитные…

Жизнь в долг по кредитной карте. Как сделать это с выгодой?

Главный принцип разумного использования кредитной карты – понимание, что этот банковский инструмент не является потребительским кредитом.![]() Проценты намного выше, поэтому залезать в крупные долги по кредитной карте очень неразумно. Если хотите взять крупную сумму на долгий срок – обращайтесь в банк за потребительским кредитом. Карты же используются для краткосрочных займов.

Проценты намного выше, поэтому залезать в крупные долги по кредитной карте очень неразумно. Если хотите взять крупную сумму на долгий срок – обращайтесь в банк за потребительским кредитом. Карты же используются для краткосрочных займов.

Отсюда следующий принцип разумного использования кредитных карт: выплачивать долг нужно как можно быстрее! Если вы будете платить минимальными платежами, то отдача долга растянется на 2–3 года, за которые вы переплатите 100 – 300% от взятой суммы. Минимальный платеж – это не способ гасить кредит. Это, скорее, выплата, подтверждающая вашу добросовестность в выполнении обязательств перед банком. Минимальный платеж почти полностью состоит из процентов, тело кредита гасится по минимуму. По сути, внося минимальный платеж, вы делаете это для того, чтобы банк разрешил вам пользоваться картой дальше.

Выгодное использование кредитной карты

В первую очередь погашать весь долг следует или с ближайшей зарплаты, или в течение льготного периода.

Грейс – это льготный период. Если вы в течение него полностью гасите долг, то проценты не начисляются! Выгодно? Несомненно. Некоторые карты имеют очень большой льготный период – до 100 дней. То есть вам на 100 дней дается беспроцентный кредит – это очень выгодное предложение. Но только в том случае, если вы вовремя расплатитесь, не допустите просрочек и четко выполните все условия банка.

К сожалению, большинство клиентов не вчитываются в условия договора. А там много подводных камней! Например, может стоять такое условие: каждый месяц вносить небольшую сумму для подтверждения вашей платежеспособности. Не внес? Грейс аннулируется. Еще один подводный камень – начисление процентов на снятые в банкомате наличные. Большинство банков не распространяет грейс на снятие наличных. Кроме того, нужно точно выяснить, с какого времени начинается отсчет льготного периода – у всех банков свои условия. Будьте внимательны, иначе придется платить проценты!

Источники прибыли

Если же вы умело пользуетесь картой, грейс может стать для вас золотым дном! Например, для клиентов банков, обладающих кредиткой со стодневным льготным периодом, а зарплату получающих в долларовом эквиваленте, резкий скачок курса доллара оказался очень выгоден. Использовав рубли до резкого скачка, они спокойно погашают долг, выиграв около 15% суммы. Конечно, в долларах зарплата не у каждого. Но в выгоде оказались и те, кто потратил деньги с кредитки на товары до повышения стоимости бивалютной корзины – цены-то выросли, покупательная способность рублевой зарплаты упала. Теперь на нее можно купить меньше товаров, поэтому вовремя использованные кредитные деньги очень пригодились.

Использовав рубли до резкого скачка, они спокойно погашают долг, выиграв около 15% суммы. Конечно, в долларах зарплата не у каждого. Но в выгоде оказались и те, кто потратил деньги с кредитки на товары до повышения стоимости бивалютной корзины – цены-то выросли, покупательная способность рублевой зарплаты упала. Теперь на нее можно купить меньше товаров, поэтому вовремя использованные кредитные деньги очень пригодились.

В спокойные времена обладатели кредиток с большим льготным периодом (в 60–100 дней) используют для ежедневных покупок кредитные деньги, а свои кладут на депозит, по которому начисляются проценты. Если вы, к примеру, тратите на жизнь треть доходов, то получается, что две зарплаты вы откладываете на депозит, а третьей погашаете долг. Депозиты «работают» дольше, процент выше. И это не считая выгоды за счет инфляции, которая в России довольно высока.

Кроме того, грейс позволяет бесплатно перехватить денег до зарплаты или купить что-то на распродаже, когда нет своих денег, получить займ на срочное лечение зуба или замену протекшего крана, починить сломавшуюся стиральную машину или купить новую… Не надо обзванивать знакомых и тем более бежать в ломбард или брать займ в микрофинансовой организации под дикие проценты. Этакий форс-мажорный запас.

Этакий форс-мажорный запас.

Почему же банки раздают такие щедрые беспроцентные кредиты? Да потому, что для большинства клиентов грейс – это «завлекалочка». На деле они не гасят долг в течение льготного периода, допускают просрочки, превышают кредитный лимит, снимают наличные… Банк получает огромные доходы! На этом фоне банку не жалко выделить немного беспроцентных кредитных средств тем, кто умеет пользоваться кредитной картой с выгодой для себя. Все равно таких людей меньшинство.

Как Выгодно Снять Наличные с Кредитной Карты в 2019 году

Снятие наличных с кредитной карты доступно во многих банках, однако в некоторых кредитных организациях устанавливаются ограничения, которые не позволяют пользоваться услугой выгодно.

Карту какого банка лучше оформить, чтобы снимать наличные без комиссий, актуальные предложения банков 2019 года. Способы снять деньги с любой кредитки.

Содержание страницы

В чем состоит ограничение функционала кредиток

Кредитки являются универсальным платежным инструментом, позволяющим производить безналичные расчета, осуществлять платежи и переводы. Одной из функций продукта является возможность снимать со счета наличные денежные средства.

Одной из функций продукта является возможность снимать со счета наличные денежные средства.

Для уменьшения работы с наличностью банки могут наложить следующие ограничения:

- Наложить запрет на снятие наличных с КК;

- Установить максимальную сумму снятия разовую, лимит на месяц или на неделю;

- Разрешить снимать деньги только в определенных банкоматах;

- Увеличить процентную ставку по кредиту, взыскивать повышенную комиссию за получение денег;

- Установить прерывание льготного периода пользования КК.

- Суммы ограничений зависят от статуса карты, установленного кредитного лимита.

Некоторые безналичные операции клиентов могут быть приравнены к наличным с соответствующими последствиями. Например, перечень операций в Тинькофф Банке выглядит следующим образом:

Причинами установления ограничений в банках является их попытка уменьшить налично-денежный оборот, мотивация пользователей к переходу на безналичные расчеты, повышение безопасности расчетов.

Читайте также: Рейтинг лучших карт для пенсионеров

В некоторых банках ограничение на снятие денег со счета может установить сам заемщик, для контроля на собственными покупками.

Предложения банков

Банками предлагаются кредитные карты с различными возможностями. Параметры и условия размещены на сайтах банков. Наибольшую популярность имеют кредитки крупных кредитных компаний Сбербанк, ВТБ, Альфа Банк, ОТП Банк и т. д.

Мелкие и средние банки зачастую предлагают лучшие условия пользования в связи с необходимостью привлечения новых клиентов для роста собственного влияния на финансовом рынке.

Банки, в которых прерывается льготный период при снятии наличных

Большинство кредитных организаций допускают возможность получения денег со ссудного счета с прерыванием Грейс-периода, увеличением процентной ставки, взиманием высокой комиссии за обналичивание. Среди них такие банки, как:

- Сбербанк;

- ВТБ;

- Тинькофф Банк;

- СИТИ Банк.

Сбербанк

Финансовая компания разрешает снимать наличные с кредиток, но комиссия составит 3% при получении денег в банкоматах банка и 4% при получении денег через устройства самообслуживания иных кредитных организаций. Минимально заплатить необходимо 390 р. за каждую операцию.

За сутки можно снять от 50 до 150 тыс. р. в зависимости от способа получения денег.

ВТБ

Снимать наличные с мультикарты можно в любых банкоматах.

Стоимость услуги 5,5% минимально 300 р. При получении денег через кассу дополнительно к тарифу взыскивается 1 тыс. р., если сумма снятия менее 100 тыс. р.:

В сутки можно снять до 350 тыс. р., в месяц до 2 млн. р. Периодически банком запускается акция по отмене ограничений на снятие денег со ссудного счета. Последняя акция проходила с 20 по 25 апреля 2018 года.

Тинькофф банк

Карта Тинькофф Платинум позволяет снимать наличные через банкоматы, но при этом процентная ставка вырастает с минимальных 15% до 49,9%. Комиссия по выдаче 2,9%, дополнительно взыскивается стандартный тариф в сумме 290 р.

Комиссия по выдаче 2,9%, дополнительно взыскивается стандартный тариф в сумме 290 р.

Лимит по снятию 150 тыс. р. Другие кредитки банка допускают снятие наличных с единой комиссией в 390 р.

СИТИ Банк

В банке по всем КК введено ограничение: льготный период действует для покупок, стоимость снятия 4,9% (минимально 490 р.):

Банки, выдающие наличные с ограничениями

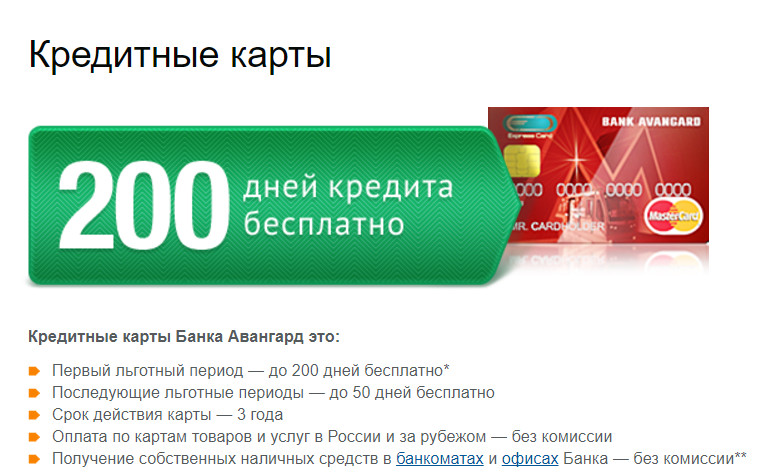

Среди кредитных организаций, которые предусматривают возможность снятия наличных с КК без разрыва льготного периода и без комиссии, но при этом устанавливают ограничения, выделяются следующие:

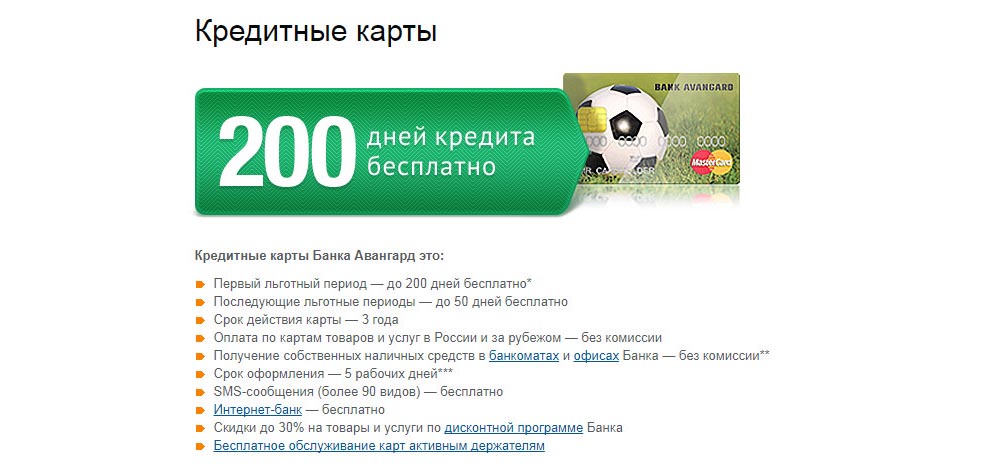

- Альфа Банк КК для снятия наличных;

- КК Банка Авангард;

- Почта Банк «Элемент 120».

Альфа Банк

Кредитная организация разрешает снимать наличные с кредиток до 50 тыс. р. в месяц без комиссии. При снятии более 50 тыс. р. тарифы зависят от статуса карты:

| Категория | Classic / Standard | Gold | Platinum |

| В банкоматах банков | 5,9–7% (мин.  500 р.) 500 р.) | 4,9% (мин. 400 р.) | 3,9% (мин. 300 р.) |

| Экстренная выдача | 5400 р. | бесплатно | бесплатно |

Дневного ограничения нет, за месяц можно получить со счета до 300 тыс. р.

Банк Авангард

Для клиентов, снимающих до 300 тыс. р. операция будет проведена бесплатно, если она производится в банкоматах или пункте выдачи наличных банка.

Если наличные снимаются через банкомат другого банка, комиссия составит 0,75% (мини. 15 р.), при получении денег через кассу другой кредитной компании тариф 2% (мин. 200 р.), снятие денежных средств за рубежом обойдется в 1,5% (мин. 150 р.) от операции.

Читайте также: Что такое мультивалютные карты

При получении сумм более 300 тыс. р. до 10 млн. р. комиссия 2,5%, независимо от способа снятия. Для сумм более 10 млн. р. тариф составит 5%.

Почта банк

По кредитной карте банка «Элемент 120» возможно получение кредитных наличных средств в банкоматах самой кредитной компании и в устройствах самообслуживания группы банков ВТБ в России и ближнем зарубежье.

Если деньги снимаются через другие банки комиссия составит 5,9% минимально 300 р. Процент по кредиту по наличным операциям составляет 27,9% годовых. В день можно снимать до 100 тыс. р., лимит на месяц 300 тыс. р.

Банки, выдающие наличные без ограничений

Совсем без ограничений банки не разрешают снимать наличные даже с дебетовых карт. Здесь рассматриваются кредитные продукты с максимальными лимитами и отсутствием комиссий. Наиболее выгодны условия следующих банков:

- Райффайзенбанк КК «Наличная»;

- Банк «Восточный» КК «Просто»;

- Ренессанс кредит.

Райффайзенбанк

В кредитной организации есть специальная КК, действующая без ограничений, «Наличные». Снимать по ней без комиссии в банке и компаниях-партнерах можно весь лимит кредитования (за месяц).

При снятии через другие банки комиссия составит 0,5%, минимально 50 р. За день разрешается снимать до 60% от суммы кредитного лимита.

Банк «Восточный»

Среди широкого предложения кредиток с разными условиями в банке есть КК «Просто» с возможностью снятия денег со ссудного счета без комиссий.

При этом, льготный период кредитования распространяется на любые операции по карте. В день допускается снимать до 100 тыс. р., в месяц до 1 млн. р.

Ренессанс Кредит

Снимать наличные с ссудного счета можно без комиссий в банкоматах банка и партеров. При совершении операции через устройства самообслуживания сторонних кредитных организаций или в кассах банков бесплатно можно провести только 2 операции, стоимость последующих 1%, минимально 100 р.

Если заемщик планирует часто снимать наличные средства с кредитки, ему стоит обратить внимание на последнюю группу банков, предлагаемую в данном обзоре. Эти кредитные компании предлагают максимально удобные условия по таким операциям.

Если клиенту требуется многофункциональная КК, следует дополнительно произвести анализ других параметров продуктов: возможного кредитного лимита, процентной ставки, стоимость выпуска и обслуживания и т. д.

д.

Как снять наличные с любого вида кредитных карт

Когда заемщику требуются наличные, но комиссия по его кредитке высокая и он не желает прерывания Грейс-периода, ему необходимо совершить операцию по переводу кредитных средств на дебетовую карту или на электронный кошелек. Способ вывода и сумма экономии зависит от банка-кредитора и его тарифов по безналичным операциям.

Перевести деньги можно на свою карту в банке, выдавшем кредитку, или в другой банк, на электронный кошелек. Главное правильно просчитать собственную выгоду от сделки. Часто банки устанавливают одинаковые тарифы за переводы средств с карты на карту или электронный кошелек, со снятием наличности, тогда выгода заемщика будет состоять в экономии процентов и в непрерывности льготного периода.

Критерии выбора карт

В современном мире востребованность в наличных средствах постепенно снижается, однако, если клиенту они необходимы, то выбирая кредитку, следует обращать внимание на условия снятия денег со счета. Основные критерии выбора:

Основные критерии выбора:

- Перед оформлением кредитки пользователю необходимо определиться, сколько наличных ему потребуется в месяц;

- Какой кредитный лимит ему необходим;

- Какова периодичность поступления доходов, достаточность для погашения задолженности;

- Есть ли льготный период на снятие денег;

- Размер комиссии за обналичивание.

Читайте также: Кредитная карта Почта Банка

Следует учитывать, что снимать деньги в маленькой сумме невыгодно. Комиссия за обналичивание может оказаться больше самого снятия.

Ответы на вопросы

В чем может быть причина невозможности снятия наличных?

Если при попытке снять деньги через банкомат, совершить операцию не получается, следует исключить следующие причины:

- Выбран лимит на снятие наличных в месяц;

- Сумма снятия превышает лимит на карте, следует учитывать, что комиссия за получение средств списывается одновременно с выдачей;

- При первом пользовании КК она может быть не активна, предварительно ее следует активировать, потом совершать операции;

- Счет заблокирован;

- Истек срок действия КК;

- Невозможность получения средств в данном устройстве самообслуживания.

Решить любую из возникших проблем можно, позвонив в Центр поддержки клиентов банка.

Где можно снять наличные с кредитки?

Существует несколько способов обналичивания денежных средств:

- В кассе кредитной организации. Наличие карты не потребуется, выдача будет произведена по паспорту клиента;

- Через устройства самообслуживания в банке, которому принадлежит КК;

- В терминалах и банкоматах стороннего банка. Обычно деньги снимаются через банк-партнер.

Стоимость операции определяется условиями функционирования продукта, статусом карты.

Как выбрать кредитку с возможностью снятия наличных денег?

Возможность оформить кредитную карту онлайн предоставляет заемщику выбрать КК с теми опциями, которые требуются конкретному пользователю. Для этого нет необходимости ходить по банкам и узнавать условия и параметры кредиток. Можно воспользоваться специальными сервисами подбора.

Площадки предлагают ввести собственные параметры КК и в автоматически будет осуществлен отбор банковских предложений с максимально приближенными условиями.

Читайте также: Как пользоваться кредитной картой Сбера

Введя параметр «Наличные», пользователю будут предоставлены все кредитки с возможностью получения наличных денежных средств. Дополнительно можно ввести параметры «Кредитный лимит», Процентная ставка, стоимость обслуживания.

Выбрав необходимые параметры, можно подать заявки сразу в несколько банков, после одобрения выдачи кредиторами у пользователя появится возможность выбора карты по условиям, фактически предложенным ему банками.

Видео: Как снять деньги с карты без процентов

Вывод

1 Наличие возможности пользоваться наличными средствами с кредитной карты расширяет их функционал, увеличивает популярность услуги в небольших городах, где не всегда бывают распространены безналичные расчеты.

2 Основным правилом при оформлении, является подробное изучение тарифов, условий получения денег со счета. Если возникают вопросы, можно обращаться на горячие линии или в представительства банков.

3 Неправильно акцентировать внимание только на одном параметре, следует проанализировать ее другие опции и возможности. Тогда кредитка сможет стать универсальной не только для безналичных операций и платежей, но и для получения наличных денежных средств.

4 Если кредитка получена, но пользователь не согласен с условиями, ее лучше не активировать, а выбрать другой кредитный продукт.

Что такое аванс наличными по кредитной карте?

Помимо возможности совершать покупки или переводить остаток с другой кредитной карты, ваша кредитная карта может иметь возможность получать наличные. Вы можете рассмотреть возможность получения аванса наличными со своей карты, если вы делаете покупки в компании, которая принимает только наличные, или если вы находитесь в затруднительном положении и на вашем банковском счете недостаточно денег. Прежде чем пойти по этому пути, знайте, что это одна из самых дорогих транзакций по кредитной карте, которую вы можете совершить.

Прежде чем пойти по этому пути, знайте, что это одна из самых дорогих транзакций по кредитной карте, которую вы можете совершить.

Что такое денежный аванс?

Денежный аванс на вашу кредитную карту — это сумма наличных, взятых в долг под ваш кредитный лимит.Это похоже на снятие денег в банкомате с помощью дебетовой карты, за исключением того, что деньги поступают с вашего кредитного лимита, а не с баланса вашего банковского счета. Это означает, что вы должны вернуть его с процентами. Операции по выдаче наличных могут быть выполнены с использованием вашего PIN-кода в банкомате или с помощью удобного чека, отправленного по почте эмитентом вашей кредитной карты.

Хотя названия похожи, выдача наличных по кредитной карте немного отличается от ссуды до зарплаты, взятой у кредитора. Денежный аванс до зарплаты обычно не требует традиционной проверки кредитоспособности и должен быть возвращен непосредственно кредитору до зарплаты, как правило, до следующего дня выплаты жалованья. Взаимодействие с другими людьми

Взаимодействие с другими людьми

Аванс наличными по вашей кредитной карте привязан к вашей кредитной карте (для которой требуется подтверждение кредитного чека) и дает возможность производить оплату в течение определенного периода времени, если вы делаете минимальные платежи.

Сколько денег вы можете снять?

Вы можете снимать наличные до лимита аванса, который может быть ниже лимита кредита, предоставленного вам для покупок.

Проверьте последнюю копию выписки по кредитной карте или войдите в свою учетную запись онлайн, чтобы проверить свой лимит аванса наличными и сумму кредита, доступного для получения аванса наличными.

Доступный лимит аванса наличными может быть ниже, чем общий лимит, если у вас уже есть остаток на кредитной карте.

Стоимость аванса наличными

Денежные авансы имеют более высокую стоимость, чем обычные транзакции. С вас будет взиматься предоплата наличными и, как правило, более высокая процентная ставка, чем при оплате покупок. Плата за аванс наличными может взиматься в виде процента от суммы аванса или фиксированной ставки. Например, эмитент вашей кредитной карты может взимать комиссию в размере 5% от аванса или 10 долларов, в зависимости от того, что больше.Проверьте условия своей кредитной карты, чтобы подтвердить точную сумму, которую вы заплатите за аванс наличными.

Плата за аванс наличными может взиматься в виде процента от суммы аванса или фиксированной ставки. Например, эмитент вашей кредитной карты может взимать комиссию в размере 5% от аванса или 10 долларов, в зависимости от того, что больше.Проверьте условия своей кредитной карты, чтобы подтвердить точную сумму, которую вы заплатите за аванс наличными.

Денежные авансы не имеют льготного периода, то есть проценты начинают накапливаться на балансе сразу после завершения транзакции. Это верно, даже если вы полностью оплачиваете свой баланс и начинаете платежный цикл с нулевым балансом. Вы всегда будете платить финансовые сборы по авансу наличными, даже если вы выплачиваете его полностью, когда приходит выписка по счету. Чтобы уменьшить сумму процентов, которые вы платите по авансу наличными, выплатите его как можно скорее, даже если это означает оплату до получения выписки по счету.

В дополнение к комиссии за выдачу наличных с вас также будет взиматься комиссия за использование банкомата при выдаче наличных по кредитной карте.

Есть несколько творческих способов получить наличные с кредитной карты, не выплачивая наличный аванс. Подумайте о перепродаже подарочных карт или перестановке купюр.

Выплата аванса наличными

Если по авансам наличными по вашей карте процентная ставка отличается от процентной ставки для покупок или переводов баланса, ваш ежемесячный платеж может быть разделен между остатками в зависимости от того, сколько вы платите.Если вы сделаете только минимальный платеж, он, вероятно, будет применен к остатку с самой низкой процентной ставкой — это зависит от эмитента вашей кредитной карты.

Сумма платежа, превышающая минимальную, будет применена к остатку с наивысшей процентной ставкой, который, вероятно, является остатком аванса наличными. Итак, если у вас несколько остатков на счетах, вам придется заплатить больше минимума, если вы хотите быстро уменьшить остаток аванса наличными.

Когда денежный аванс не является наличным

Некоторые транзакции рассматриваются как аванс наличными, даже если вы физически никогда не снимали наличные с кредитной карты. Например, если ваша кредитная карта настроена для защиты от овердрафта, сумма овердрафта будет рассматриваться как денежный аванс. Электронные переводы, денежные переводы и криптовалюта, приобретенные с помощью вашей кредитной карты, также могут считаться денежными авансами. Обратитесь к соглашению о вашей кредитной карте, чтобы выяснить, какие транзакции могут рассматриваться как денежные авансы.

Например, если ваша кредитная карта настроена для защиты от овердрафта, сумма овердрафта будет рассматриваться как денежный аванс. Электронные переводы, денежные переводы и криптовалюта, приобретенные с помощью вашей кредитной карты, также могут считаться денежными авансами. Обратитесь к соглашению о вашей кредитной карте, чтобы выяснить, какие транзакции могут рассматриваться как денежные авансы.

Как работают проценты по авансу наличными по кредитной карте

Когда люди нуждаются в деньгах, они не всегда останавливаются, чтобы подумать, как лучше их получить.Обычно деньги идут на оплату того, что им нужно или чего они хотят.

Однако часто они могут получить это, купив это с помощью своей кредитной карты, даже если они не могут заплатить за это сразу, и им придется выплачивать остаток на карте в рассрочку.

Итак, какой способ приобретения вам лучше? Что нужно платить — наличными или в кредит?

Что такое аванс наличными с использованием кредитной карты?

Денежный аванс — это способ получить немедленные средства через вашу кредитную карту. Это мало чем отличается от ссуды до зарплаты, только средства выдаются не в счет вашей зарплаты, а в счет кредитной линии вашей карты. В каком-то смысле денежный аванс действует так же, как и любая другая покупка, совершаемая с помощью вашей кредитной карты, но вместо покупки товаров или услуг вы покупаете наличные.

Это мало чем отличается от ссуды до зарплаты, только средства выдаются не в счет вашей зарплаты, а в счет кредитной линии вашей карты. В каком-то смысле денежный аванс действует так же, как и любая другая покупка, совершаемая с помощью вашей кредитной карты, но вместо покупки товаров или услуг вы покупаете наличные.

Ключевые выводы

- Компании, выпускающие кредитные карты, относятся к авансам наличными иначе, чем к обычным покупкам по кредитной карте.

- Компании-эмитенты кредитных карт взимают комиссию (часто 2% и более) за выдачу наличных.

- Использование кредитной карты для получения наличных имеет более высокую процентную ставку, чем использование карты для покупок.

- Рекомендуется, чтобы потребители нашли время, чтобы прочитать условия денежного аванса, прежде чем брать его.

Что многие люди не понимают в денежных авансах, так это того, что ваша кредитная карта обрабатывает их иначе, чем кредитные. Это не то же самое, что использовать карту для оплаты товаров или услуг.

Помимо прочего, процентная ставка может быть выше и может взиматься комиссия за транзакцию.С другой стороны, денежный аванс может иметь смысл по сравнению с другими способами получения быстрой ссуды.

Как получить денежный аванс с кредитной карты

Держатели карт получают аванс наличными, посетив банкомат, банк или другое финансовое учреждение, или запросив чек у компании-эмитента кредитной карты. Фактически, некоторые эмитенты карт периодически отправляют чеки по почте, чтобы побудить потребителей получить аванс наличными со своих карт.

Если компания, выпускающая карты, предлагает вам получить денежный аванс, что может быть не так? Вы, наверное, уже знаете общий ответ на этот вопрос.Но дьявол кроется в деталях, и вам нужно полностью понять, во что вы ввязываетесь, прежде чем использовать свой вариант денежного аванса.

Авансы наличными по кредитной карте по сравнению с обычными покупками

Компании, выпускающие кредитные карты, отчасти любят ссуды наличными, потому что они относятся к процентам по ним иначе, чем к процентам по покупкам по карте. Существуют разные условия для покупок по кредитной карте и для получения аванса наличными. Во-первых, процентная ставка по авансу наличными часто выше на несколько процентных пунктов, в пределах от 15% до 30%.

Существуют разные условия для покупок по кредитной карте и для получения аванса наличными. Во-первых, процентная ставка по авансу наличными часто выше на несколько процентных пунктов, в пределах от 15% до 30%.

Кроме того, любые специальные предложения по процентной ставке по карте — например, отсутствие процентов до определенной даты — могут быть неприменимы к денежным авансам, что означает, что вы можете получить неожиданный ущерб.

Льготный период отсутствует, как и при регулярных покупках, когда вы получаете денежный аванс на свою кредитную карту.

Помимо взимания более высокой процентной ставки, чем обычно, компании-эмитенты кредитных карт также автоматически взимают комиссию за транзакцию в размере от 2% до 4% от авансовой суммы.Кроме того, проценты по авансам наличными обычно начинают начисляться с того самого дня, когда вы снимаете деньги.

Более того, денежные авансы обычно не соответствуют критериям для вознаграждений, программ возврата денег или каких-либо других льгот по кредитной карте. Линия выдачи наличных почти всегда считается отдельной от остальной части вашего кредитного баланса.

Линия выдачи наличных почти всегда считается отдельной от остальной части вашего кредитного баланса.

Вы можете узнать детали вашей конкретной карты на ее веб-сайте или в документах, которые вам выдали при входе в систему. Если это специальное предложение, вам следует проверить эту часть.

Как применяются ваши платежи

Еще одно соображение заключается в том, что эмитенты кредитных карт имеют право направлять любые платежи в счет покупок с более низким процентом первыми, а покупок с более высокими процентами — в последнюю. Это означает, что весь баланс ваших обычных покупок по карте должен быть погашен до того, как ваши платежи начнут идти в счет наличного аванса.

Например, предположим, что у вас есть баланс в 5000 долларов на карте со специальной годовой процентной ставкой 10%, на погашение которой вы планируете потратить 15 месяцев, и пока вы это делаете, вы берете аванс наличными в 500 долларов, который дает 22.5% годовых.

Ваши ежемесячные платежи будут применяться только к остатку в размере 5000 долларов США, пока он не будет погашен. Между тем, с вас по-прежнему будет взиматься плата в размере 22,5% от аванса наличными в размере 500 долларов за весь 15-месячный период. Единственный способ избежать этого — выплатить остальные 5000 долларов быстрее, чем вы планировали. Только тогда ваши минимальные ежемесячные платежи пойдут на погашение аванса наличными и более высоких процентов по нему.

Между тем, с вас по-прежнему будет взиматься плата в размере 22,5% от аванса наличными в размере 500 долларов за весь 15-месячный период. Единственный способ избежать этого — выплатить остальные 5000 долларов быстрее, чем вы планировали. Только тогда ваши минимальные ежемесячные платежи пойдут на погашение аванса наличными и более высоких процентов по нему.

Лучше просто использовать саму кредитную карту

Вместо того, чтобы брать аванс наличными, попробуйте использовать саму кредитную карту для всего, что вы можете.Если есть что-то, за что нужно заплатить, и вы абсолютно не можете использовать для этого кредитную карту, возьмите как можно меньший аванс наличными, чтобы снизить процентные расходы, и обязательно погасите свой баланс как можно быстрее.

Итог

Как и переводы баланса, при определенных обстоятельствах денежные авансы могут быть хорошим ресурсом. Тем не менее, для потребителей важно понимать условия соглашения, включая процентные ставки и единовременные сборы, прежде чем совершать эти транзакции.

Ваш аванс наличными под высокие проценты может продержаться очень долго, если вы не распорядитесь им должным образом.

Что такое денежный аванс и как он работает?

Аванс наличными может показаться простым способом быстро получить наличные, но он может стоить вам больших денег в виде процентов и комиссионных. Прежде чем оформить денежный аванс, ознакомьтесь с условиями, чтобы вас не удивил неприятный сюрприз. А еще лучше вообще избегать получения аванса наличными.

Ниже CNBC Select рассматривает основы денежного аванса: что это такое, условия и комиссии, а также лучшие альтернативы для быстрого получения наличных.

Как работает выдача наличных

Аванс наличными — это, по сути, краткосрочная ссуда, предлагаемая эмитентом вашей кредитной карты. Когда вы берете ссуду наличными, вы занимаете деньги под кредитную линию вашей карты. Обычно вы можете получить аванс наличными несколькими способами:

- В банкомате: Если у вас есть PIN-код для кредитной карты, вы можете пойти в банкомат и получить аванс наличными.

Если у вас нет ПИН-кода, вы можете запросить его у эмитента карты. Обратите внимание, что получение ПИН-кода может занять несколько рабочих дней, и часто существуют ограничения на сумму наличных, которую вы можете снять в банкомате.

Если у вас нет ПИН-кода, вы можете запросить его у эмитента карты. Обратите внимание, что получение ПИН-кода может занять несколько рабочих дней, и часто существуют ограничения на сумму наличных, которую вы можете снять в банкомате. - Лично: Посетите банк и запросите аванс наличными с помощью кредитной карты.

- Комфортный чек: Возможно, на вашей кредитной карте есть удобные чеки, которые можно использовать для выписки чека самому себе. Затем вы можете обналичить его или положить на депозит.

Условия выдачи наличных и сборы

Авансы наличными — это простой способ быстро получить наличные, но они часто сопровождаются значительными комиссиями, которые перевешивают любые преимущества. Перед тем, как получить денежный аванс, ознакомьтесь с условиями, чтобы знать о высоких расходах, которые вы, вероятно, понесете.

- Аванс наличными Годовая процентная ставка: Авансы наличными имеют отдельную и часто более высокую процентную ставку, чем покупки или переводы баланса.

Например, карта Citi® Double Cash Card имеет переменную годовую ставку от 13,99% до 23,99% для покупок и переводов баланса, но переменную годовую ставку 25,24% для авансов наличными.

Например, карта Citi® Double Cash Card имеет переменную годовую ставку от 13,99% до 23,99% для покупок и переводов баланса, но переменную годовую ставку 25,24% для авансов наличными. - Комиссия за выдачу наличных: Эмитент вашей карты часто взимает комиссию за выдачу наличных, которая обычно составляет 3% или 5% от общей суммы каждого запрашиваемого аванса наличными. Например, денежный аванс в размере 250 долларов с комиссией 5% будет стоить вам 12 долларов.50.

- Комиссия за банкомат или банк: Если вы используете банкомат или посещаете банк, вы можете рассчитывать на комиссию за получение аванса наличными.

- Без льготного периода: На денежные авансы льготный период не распространяется. Это означает, что с вас будут взиматься проценты, начиная с даты получения аванса наличными. Это отличается от того, когда вы совершаете покупку с помощью карты, и эмитент предлагает льготный период продолжительностью не менее 21 дня, когда вы не будете получать проценты, если ваш баланс будет полностью оплачен к установленному сроку.

- Отдельный лимит кредита: Денежные авансы часто имеют отдельный лимит кредита, который является частью вашего общего лимита кредита. Вы можете снять всего несколько сотен долларов.

Стоимость аванса наличными

Авансы наличными имеют множество условий и комиссий, как упоминалось выше, но вы можете задаться вопросом, сколько все это может стоить. Вот пример:

Сколько может стоить аванс наличными в 500 долларов

| Условия | Стоимость |

|---|---|

| Снятие аванса наличными | 500 долларов |

| Ежемесячный платеж | |

| 25 долларов | |

| Денежный аванс в год (26.74%) | 72 долл. США процентов |

| Комиссия за банкомат | 2,50 долл. США |

| Расчетное время выплаты аванса наличными | 12 месяцев |

| Итого проценты и сборы | 99,50 902 902 901 В итоге вы заплатите 99,50 долларов в качестве процентов и комиссионных, если вы взяли аванс наличными в 500 долларов и платили только 50 долларов в месяц. Альтернативы денежным авансамВ настоящее время получение денежного аванса может показаться хорошей идеей, но это может быстро привести к накоплению долгов.Мы рекомендуем полностью избегать получения денежного аванса и выбирать альтернативные варианты с лучшими условиями.

От редакции: Мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат только редакции CNBC Select, и не были рассмотрены, одобрены или иным образом одобрены какой-либо третьей стороной. Могу ли я использовать кредитную карту для снятия денег в банкомате?Когда вам нужны наличные, будь то непредвиденные расходы или внезапная потеря работы, поход к банкомату и снятие денег с кредитной карты звучит как быстрое решение. Это называется авансом наличными, и хотя многие кредитные карты позволяют это сделать, негативные финансовые последствия заставят вас дважды подумать. Ниже CNBC Select объясняет, что именно означает использование кредитной карты для получения кредита в качестве кредита и почему это того не стоит. Как работают выплаты наличнымиАвансы наличными позволяют держателям карт занимать деньги под кредитную линию своей карты. По сути, они действуют как краткосрочный заем, и к ним можно получить доступ, сняв наличные в банкомате с помощью ПИН-кода вашей кредитной карты, запросив его лично в вашем банке или выписав удобный чек (если ваша карта их предоставляет) себе. а затем обналичить или депонировать его. Вы можете проверить выписку по кредитной карте или позвонить в эмитент карты, чтобы узнать лимит аванса наличными. Почему их не рекомендуютВот две причины, по которым эксперты не рекомендуют аванс наличными. 1. Они очень дорогие Стоимость снятия денег с кредитной карты может быстро возрасти. Поскольку вы занимаете деньги, а не снимаете их, как обычно, с текущего счета, компания-эмитент кредитной карты будет взимать с вас комиссию и процентные ставки до тех пор, пока вы не выплатите ссуду.И в отличие от того, что у вас есть как минимум 21 день для полной оплаты покупки по кредитной карте, прежде чем начисляются проценты, для денежных авансов нет льготного периода. Это означает, что с вас будут взиматься проценты, начиная с даты получения аванса наличными. Комиссии, которые следует учитывать при авансах наличными, включают ежемесячный платеж, процентную ставку по этому ежемесячному платежу, комиссию за аванс наличными (обычно 3% или 5% от общей суммы каждого запрашиваемого аванса наличными) и комиссию банкомата или банка. (в зависимости от того, какой метод вы выберете). Например, для карты Blue Cash Preferred® Card от American Express (для которой требуется хороший или отличный кредит и которая считается лучшей кредитной картой CNBC Select для покупок продуктов) переменная годовая процентная ставка на покупки составляет от 13,99% до 23,99%, но 25,24%. Годовая процентная ставка по авансам наличными (см. Ставки и комиссии). Но для такой карты, как кредитная карта Capital One® QuicksilverOne® Cash Rewards (которая является хорошим выбором для справедливых и средних соискателей кредита, чтобы заработать кэшбэк), годовая процентная ставка на покупки и переводы баланса такая же, как и годовая процентная ставка аванса наличными: 26.99%. 2. Они могут повлиять на ваш кредитный рейтинг: Денежные авансы с вашей кредитной карты не будут отображаться в вашем кредитном отчете как отдельная строка, но они могут повредить ваш кредитный рейтинг, если сумма, которую вы снимаете, вызывает процент от доступный кредит, который вы используете, также известный как коэффициент использования кредита, для увеличения. Подробнее: CNBC Select рассматривает основы денежного аванса и лучшие альтернативы Чтобы узнать о тарифах и сборах по карте Blue Cash Preferred® от American Express, нажмите здесь . Информация о кредитной карте Capital One® QuicksilverOne® Cash Rewards была собрана CNBC независимо и не проверялась и не предоставлялась эмитентом карты до публикации. От редакции: Мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат только редакции CNBC Select и не были рассмотрены, одобрены или иным образом одобрены какой-либо третьей стороной. Как работают денежные авансы по кредитной карте и что делать вместо нихЧто делать вместо использования денежных авансов Внимательно прочтите свои условия, чтобы убедиться, что вы знаете о комиссиях, процентных ставках, принципах работы платежей и любых других данных. Однако, чтобы избежать использования аванса наличными, попробуйте вместо этого следующие варианты: Определите, действительно ли вам нужны деньги Когда вы узнаете, сколько будет стоить получение аванса наличными по кредитной карте, определите, действительно ли вы нужны деньги, если вы можете обойтись без них или если вы можете обойтись меньшей суммой. Пусть ваш бюджет будет вашим ориентиром не только для определения того, нужны ли вам деньги, но и для того, как вы будете управлять выплатой. Как на самом деле работает защита от овердрафта Частный заем от семьи или близких друзей Если у ваших родителей, бабушек и дедушек, или других близких членов семьи или друзей есть средства, чтобы одолжить вам деньги, работая с ними над оформлением частной ссуда и конкретный план погашения освободят вас от высоких процентных ставок и комиссий, связанных с денежными авансами. Снятие средств со своих активов Если у вас есть дом или у вас есть сбережения в плане пенсионных сбережений (RRSP) или сберегательный счет, не облагаемый налогом (TFSA), вы можете рассмотреть возможность выведения капитала из этих активов, чтобы высвободить некоторые наличные. Однако перед этим посоветуйтесь с финансовым консультантом, потому что снятие некоторых средств может привести к уплате налогов и штрафов. Кроме того, всегда труднее сэкономить, чем потратить, поэтому выведение денег из долгосрочных сбережений на оплату потребностей сейчас может оставить вас в дефиците в долгосрочной перспективе.Хотя получение денег из RRSP — это вариант облегчения бремени долга, мы рекомендуем использовать его только в крайнем случае. Что вам нужно знать, прежде чем брать кредитную линию собственного капитала Попросите банковскую ссуду, консолидирующую ссуду, кредитную линию или увеличение лимита кредитной карты Если вы являетесь ответственным владельцем счета с солидный кредитный рейтинг и положительные отношения с вашим финансовым учреждением или кредитором, вы можете попросить личный заем, кредитную линию в своем банке или увеличение лимита кредитной карты — три варианта, которые могут принести вам больше денег промежуточный. Скрытая опасность использования кредитной линии для консолидации долга Экстренный сберегательный фонд Если у вас есть срочный сберегательный счет, возможно, сейчас самое подходящее время для его использования. Если вы находитесь в тяжелом финансовом положении, ваш чрезвычайный сберегательный фонд может быть лучшим планом спасения, чем денежный аванс.Только не забудьте пополнить этот счет как можно скорее! Что такое аванс наличными по кредитной карте? Денежный аванс позволяет использовать кредитную карту для получения краткосрочной ссуды наличными в банке или банкомате. В отличие от снятия наличных с банковского счета, аванс должен быть возвращен, как и все, что вы кладете на свою кредитную карту. Удобно, но довольно дорого. Как работает денежный авансЕсли у вас есть только кредитные карты для повседневных расходов, вы можете оказаться в затруднительном положении, когда столкнетесь с ситуацией, когда только наличные деньги, например, при покупке обеда у уличного торговца, овощи на фермерском рынке или сэндвич в семейном гастрономе.В этом случае может возникнуть соблазн получить денежный аванс. Некоторые люди также обращаются к авансам наличными по кредитной карте, когда им нужны бумажные деньги, но их недостаточно на их банковском счете. Если у вашей кредитной карты есть ПИН-код, вы можете получить наличные деньги непосредственно в банкомате. В противном случае вы можете передать свою карту в банк, который предлагает авансы через платежную сеть вашей карты, например Mastercard или Visa. Вам нужно будет показать удостоверение личности. Имейте в виду, что большинство компаний, выпускающих кредитные карты, не позволяют использовать всю кредитную линию в виде аванса наличными.Для большинства людей денежные авансы ограничены несколькими сотнями долларов. Это означает, что вы не можете рассчитывать на то, что ваша кредитная карта предоставит вам достаточно денег в случае возникновения чрезвычайной ситуации. Ищете подходящую кредитную карту?Есть десятки фантастических карточек, так что позвольте нам помочь вам сузить область поиска. Просто сообщите нам некоторые детали и посмотрите, какая карта больше всего соответствует вашим потребностям. Почему денежные авансы стоят дорогоПолучить денежный аванс легко, но это один из самых дорогостоящих способов получить наличные.Это связано с тем, что авансы наличными могут сопровождаться различными расходами:

Учитывая расходы, связанные с получением денежного аванса, вы можете оказаться в тяжелом финансовом положении, если рассматриваете его, потому что на вашем банковском счете недостаточно средств.Денежные ссуды следует использовать только в крайних случаях. Если вы обнаружите, что полагаетесь на них, возможно, пришло время внести некоторые изменения или обратиться за помощью, например, через агентство кредитных консультаций или эксперта. Альтернативы денежным авансамЕсли вы действительно столкнулись с денежным кризисом и не знаете, куда обращаться, рассмотрите варианты ниже. Ни один из них не идеален, но в конечном итоге они могут стоить меньше, чем денежный аванс:

Таким образом, получение аванса наличными по кредитной карте означает получение очень дорогой краткосрочной ссуды. Это почти никогда не бывает хорошей идеей, поэтому рассмотрите все другие варианты, прежде чем использовать денежный аванс. Что дальше?Как работает аванс наличными по кредитной карте?Кредитные карты принимаются в большем количестве мест, чем когда-либо прежде, но есть еще несколько мест, где вам могут понадобиться наличные. Если вы в затруднении, получение наличных по кредитной карте может показаться хорошим способом быстро получить наличные.Но стоит ли это делать? Реальность такова, что выдача наличных по кредитной карте может быть очень дорогой — и часто она стоит намного дороже, чем вы изначально думаете. Хотя иногда они могут быть лучше альтернативы, вам следует рассматривать получение наличных по кредитной карте только в крайнем случае. Вот что вам нужно знать, прежде чем использовать кредитную карту. Как получить ссуду наличными по кредитной карте По сути, получение ссуды по кредитной карте похоже на получение небольшой ссуды у эмитента кредитной карты — небольшой, но очень дорогой ссуды (подробнее об этом ниже).Вы снимаете наличные только в пределах лимита аванса для вашей карты, который вы можете найти на странице вашего счета кредитной карты (или в приложении) или в соглашении с держателем карты. Лимит аванса наличными по кредитной карте обычно ниже, чем ваш кредитный лимит, при этом обычно лимит составляет от 20% до 50% от общего лимита расходов. Например, если на вашей карте установлен кредитный лимит в 5000 долларов, ваш лимит аванса наличными, скорее всего, будет меньше 2500 долларов. Держатели карт с более высоким кредитным рейтингом, как правило, имеют более высокие лимиты на расходы и выдачу наличных. Вы можете получить аванс наличными по кредитной карте в обычном банкомате, если у вас есть PIN-код для получения наличных. В большинстве случаев вам необходимо заранее запросить ПИН-код денежного аванса у эмитента. Некоторые эмитенты могут предоставить ваш PIN-код для аванса через ваш онлайн-аккаунт, но вам, возможно, придется позвонить. Если вы сделаете запрос по почте или телефону, эмитент карты, скорее всего, отправит вам PIN-код денежного аванса. Прежде чем вы даже рассмотрите возможность получения наличных по кредитной карте, убедитесь, что эмитент вашей кредитной карты действительно позволяет это. Помимо получения аванса наличными по кредитной карте через банкомат, вы также можете использовать так называемый удобный чек. Удобные чеки, которые часто отправляются в конверте с вашей картой, можно использовать так же, как и личный чек (мы предлагаем краткое руководство по написанию чека, если вы из эры только карт). Высокая стоимость выдачи наличных по кредитной картеОчарование выдачи наличных по кредитной карте не является загадкой; когда вам нужны быстрые деньги, удобство использования банкомата с помощью кредитной карты — немаловажная вещь.Но вы должны знать обо всех затратах, прежде чем начинать вводить PIN-коды. Как только вы получаете аванс наличными по кредитной карте, с вас начинают взиматься деньги — причем с двух сторон. Во-первых, за транзакцию будет взиматься комиссия за аванс наличными. Эта комиссия обычно представляет собой процент от суммы аванса наличными, обычно от 3% до 5%. Помимо комиссии за транзакцию, при авансе наличными будут начисляться проценты, как и при обычных покупках. Однако, в отличие от обычных покупок, у авансовых платежей нет льготного периода. Отсутствие льготного периода означает, что по авансу начнут взиматься проценты, как только вы завершите транзакцию. К сожалению, это означает, что вам придется платить проценты на аванс наличными, даже если вы выплатите все снятые деньги, когда придет выписка. Мало того, что проценты начинают начисляться немедленно, многие кредитные карты также взимают более высокую годовую процентную ставку с авансов наличными, чем с покупок и переводов баланса. Фактически, годовая процентная ставка за выдачу наличных по кредитной карте может легко быть на 5-10% выше, чем обычная ставка покупки. Также стоит отметить, что вы не получите никаких вознаграждений по кредитным картам за свой денежный аванс. Кроме того, аванс наличными по кредитной карте не будет засчитан в счет требований к расходам для бонуса за регистрацию. Ссуды наличными, которые на самом деле не являются наличнымиМы сосредоточились в основном на ссудах по кредитным картам, которые предполагают активное снятие наличных в качестве ссуды со счета кредитной карты. Но это не единственный тип транзакции, которую ваша кредитная карта может квалифицировать как аванс наличными. Многие компании, выпускающие кредитные карты, будут кодировать определенные покупки как аванс наличными, если они считают покупку транзакцией, эквивалентной наличному эквиваленту. Это означает, что вы покупаете то, что действует как за наличные. Например, если вы используете свою кредитную карту, чтобы сделать ставку в казино или на ипподроме, ваш эмитент, скорее всего, сочтет эту покупку авансом наличными. Другие типы покупок, которые можно назвать эквивалентами денежных средств, могут включать денежные переводы, лотерейные билеты, дорожные чеки, криптовалюту и некоторые подарочные карты. Как погасить аванс наличными по кредитной карте Как мы обсуждали выше, по авансу наличными по кредитной карте начисляются проценты — по высокой ставке — как только транзакция поступает на ваш счет. Во всяком случае, старайтесь ежемесячно вносить больше, чем ваш минимально необходимый платеж, когда вы работаете над выплатой аванса наличными. В противном случае вы можете получать проценты по этому авансу в течение длительного времени. Видите ли, ваш аванс наличными отделен от других остатков на вашей кредитной карте, включая ваш баланс покупок и сумму вашей задолженности по любым переводам остатка. Эмитент карты может применить минимальную сумму платежа к любому из ваших остатков, и обычно он выбирает тот, у которого самая низкая процентная ставка. Таким образом, внесение только минимального платежа означает, что весь ваш платеж может быть использован для уменьшения баланса вашей покупки — в то время как ваш более дорогой баланс аванса наличными не уменьшается вообще. Однако, если вы платите больше минимальной суммы, то в соответствии с Законом о картах — законом о защите прав потребителей, принятым в 2009 году — правила игры меняются. Когда вы должны получить аванс наличными по кредитной карте?Вообще говоря, комиссия за транзакцию, немедленные проценты и высокие годовые ставки, связанные с выдачей наличных по кредитной карте, означают, что вам следует избегать их, если это вообще возможно.Однако в некоторых случаях это может быть лучший вариант. Например, если вам нужна небольшая сумма быстрой наличности и вы рассматриваете возможность получения ссуды до зарплаты, аванс наличными по кредитной карте может быть лучшим выбором. Хищнические краткосрочные займы почти всегда будут дороже, чем выдача наличных по кредитной карте. И аванс наличными по кредитной карте, безусловно, лучший выбор, чем выселение за неуплату арендной платы или невыполнение обязательств по другому кредитному счету. Кроме того, если вы находитесь за границей и вам нужен быстрый доступ к наличным деньгам, получение наличных денег по кредитной карте может быть спасением. |

Например, карта Citi® Double Cash Card имеет переменную годовую ставку от 13,99% до 23,99% для покупок и переводов баланса, но переменную годовую ставку 25,24% для авансов наличными.

Например, карта Citi® Double Cash Card имеет переменную годовую ставку от 13,99% до 23,99% для покупок и переводов баланса, но переменную годовую ставку 25,24% для авансов наличными.

Имейте в виду, что процентные ставки по авансам наличными обычно выше, чем ставка, которую вы платите по покупкам или переводам баланса.

Имейте в виду, что процентные ставки по авансам наличными обычно выше, чем ставка, которую вы платите по покупкам или переводам баланса. Это может сказать кредиторам, что вы используете больше кредита, чем следовало бы, не выплачивая его.

Это может сказать кредиторам, что вы используете больше кредита, чем следовало бы, не выплачивая его. штрафы, связанные с использованием вашей кредитной карты для получения денежных авансов.

штрафы, связанные с использованием вашей кредитной карты для получения денежных авансов. Если вы изложите параметры ссуды и сделаете их выплату приоритетной, это может стать вашей выгодой для экономии.

Если вы изложите параметры ссуды и сделаете их выплату приоритетной, это может стать вашей выгодой для экономии. В этих случаях ваши процентные ставки будут ниже, чем ставки по авансам наличными. Вы также можете получить выгоду от ссуды на консолидацию долга — еще один вопрос, который нужно задать своему кредитору, прежде чем брать дорогой денежный аванс.

В этих случаях ваши процентные ставки будут ниже, чем ставки по авансам наличными. Вы также можете получить выгоду от ссуды на консолидацию долга — еще один вопрос, который нужно задать своему кредитору, прежде чем брать дорогой денежный аванс. Думайте об этом как об использовании кредитной карты для «покупки» наличных, а не товаров или услуг.

Думайте об этом как об использовании кредитной карты для «покупки» наличных, а не товаров или услуг.

Другие взимают процент от суммы аванса — часто до 5%. Иногда это процент с минимальной суммой в долларах — например, 3% или 10 долларов, в зависимости от того, что больше.

Другие взимают процент от суммы аванса — часто до 5%. Иногда это процент с минимальной суммой в долларах — например, 3% или 10 долларов, в зависимости от того, что больше.

Вы можете узнать, можно ли использовать вашу карту для получения денежного аванса, проверив соглашение с держателем карты.

Вы можете узнать, можно ли использовать вашу карту для получения денежного аванса, проверив соглашение с держателем карты.

Это означает, что вам следует погасить аванс наличными как можно скорее, например «даже не ждите, пока придет счет по кредитной карте».

Это означает, что вам следует погасить аванс наличными как можно скорее, например «даже не ждите, пока придет счет по кредитной карте».