Куда вложить деньги в кризис – советы по инвестированию

Почему стоит начать экономить деньги в кризис?

Новости о сложном экономическом положении страны постоянно появляются в ленте федеральных и местных телеканалов. Каждый гражданин слышит информацию о падении курса рубля, изменениях стоимости нефти, коронавирусной пандемии. Кого-то эти проблемы больше касаются, кому-то посчастливилось не столкнуться с ними настолько близко.

Многие граждане потеряли работу из-за введенных карантинных мер. Количество нуждающихся в материальном обеспечении постоянно растет. Чем обернется для российской экономики кризис 2020 года, прогнозируют многие эксперты. Но для тех, кто думает о том, во что вложить свои деньги, предлагаем несколько практичных советов.

Способы сохранить и инвестировать деньги во время кризиса

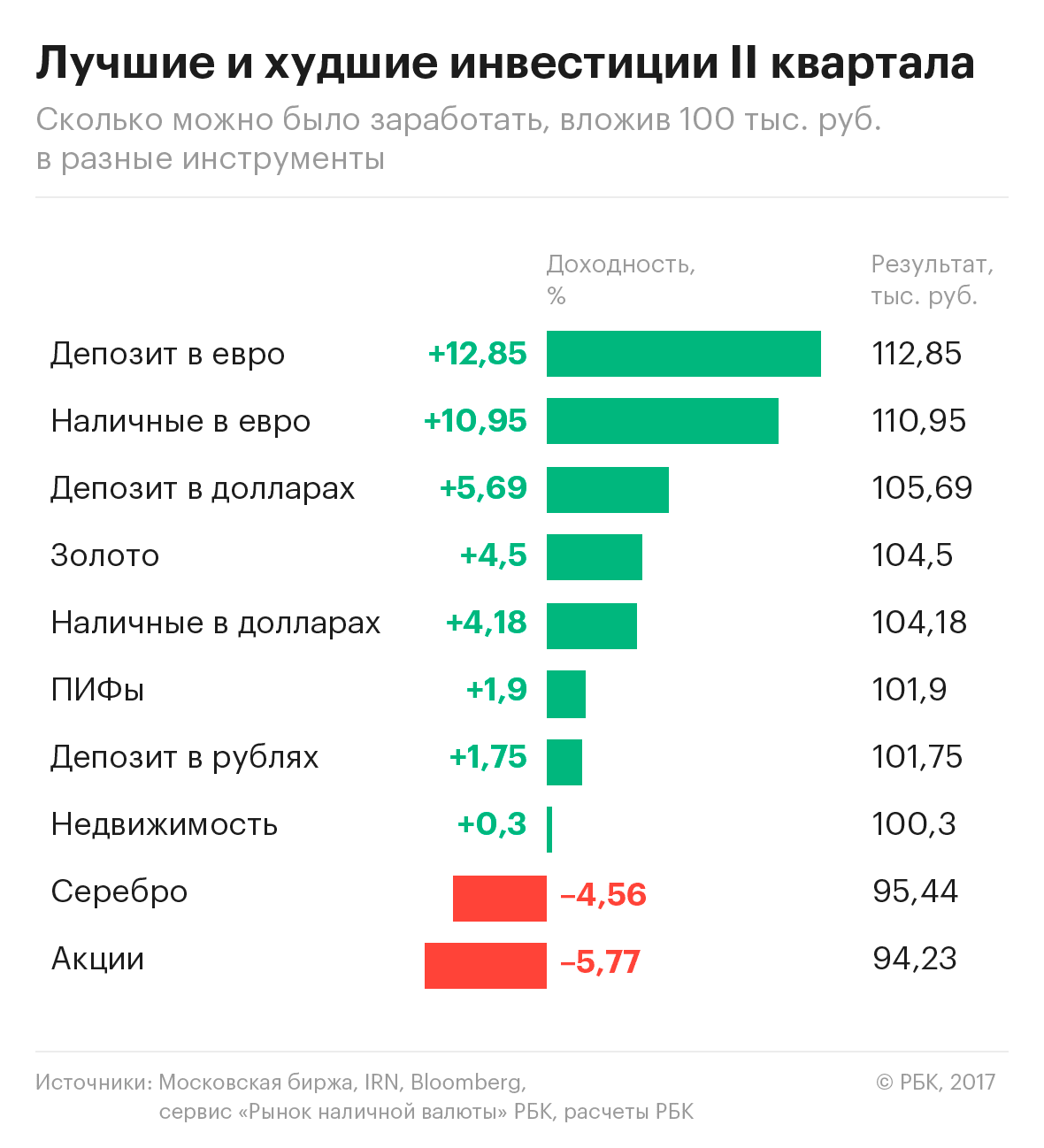

Первое, что делают многие люди во время скачков курса, — покупают иностранную валюту. Но такие действия выгодны только тогда, когда финансовое положение страны считается более стабильным. В 2020 году специалисты не стараются давать советы по покупке долларов или евро, как способ сохранить и выгодно вложить свои деньги. Также не следует покупать акции, так как цена на них постоянно падает из-за нестабильного положения фондового рынка. Если у вас есть деньги, которые вы хотите выгодно вложить во время кризиса, то предлагаем рассмотреть проверенные временем варианты.

В 2020 году специалисты не стараются давать советы по покупке долларов или евро, как способ сохранить и выгодно вложить свои деньги. Также не следует покупать акции, так как цена на них постоянно падает из-за нестабильного положения фондового рынка. Если у вас есть деньги, которые вы хотите выгодно вложить во время кризиса, то предлагаем рассмотреть проверенные временем варианты.

Получайте выгодные проценты от вкладов уже сейчас

- Вклады в рублях и валюте на длительный срок. Важно выбирать надежный банк. В этом случае деньги будут защищены государством во время кризиса. Их получится вернуть при потере лицензии и банкротстве финансового учреждения.

- Покупка недвижимости. Традиционно во время кризиса растет уровень инфляции и цены на покупку квадратных метров.

Несмотря на неустойчивое состояние отрасли вложение денег в покупку квартиры, дома или других видов недвижимости остается одним из выгодных. Будь то покупка с помощью ипотечного кредитования или инвестирование в строительство – такой способ сохранить сбережения будет всегда выигрышным.

Несмотря на неустойчивое состояние отрасли вложение денег в покупку квартиры, дома или других видов недвижимости остается одним из выгодных. Будь то покупка с помощью ипотечного кредитования или инвестирование в строительство – такой способ сохранить сбережения будет всегда выигрышным.

- Покупка облигаций, выпускаемых Минфином. Они бывают долгосрочными и среднесрочными. Преимуществом такого вложения денег заключается в том, что их владельцы не только сохраняют свои накопления, но и получают прибыль на 2,5% выше инфляции.

- Покупка драгоценных металлов, в частности, золота. Этот вид вложения денег неизменно приносит доход. Золото оценивается в долларах США. Поэтому при падении курса рубля можно избежать значительных денежных потерь.

Чтобы надежно сохранить и приумножить свои сбережения во время кризиса, следует использовать сразу несколько вариантов вложения. Разделите сбережения так, чтобы хватало на ежемесячные траты наличными или на банковской карте. Оставшиеся деньги поделите на части и вложите в различные банки, инвестируйте в недвижимость или ценные бумаги. Конечно, такие рекомендации подходят тем, у кого есть большие накопления на счете. Следуя этим советам, вы сможете обезопасить свои деньги во время кризиса, а в некоторых случаях и получить доход.

Оставшиеся деньги поделите на части и вложите в различные банки, инвестируйте в недвижимость или ценные бумаги. Конечно, такие рекомендации подходят тем, у кого есть большие накопления на счете. Следуя этим советам, вы сможете обезопасить свои деньги во время кризиса, а в некоторых случаях и получить доход.

Инвестиции в Новороссийске — Выгодно вложить деньги. Лучше чем вклад

Инвестирование денежных средств под проценты может стать хорошим источником доходов, если вы выберете надежную финансовую организацию. Группа компаний «Победа Финанс» предлагает вам несколько выгодных программ, в соответствии с которыми вы можете инвестировать крупную сумму денег под проценты.

Чтобы вложить денежные средства, обратитесь к нашим специалистам в Новороссийске или заполните онлайн-заявку на нашем сайте.

«Победа Финанс» специализируется на предоставлении программ лизинга и выдаче займов клиентам. Сейчас мы разрабатываем программы инвестирования, чтобы сделать наше сотрудничество более эффективным и выгодным для клиента.

Почему клиенты инвестируют средства по программам ГК «Победа Финанс»?

Мы предлагаем оптимальные условия вложения денег под большие проценты. После заключения договора вы сможете получать чистую прибыль каждый квартал, а в соответствии с некоторыми программами – даже каждый месяц.

Наше преимущество – прозрачность и, как следствие, безопасность финансовых операций. Вы можете вложить денежные средства под большие проценты и не переживать об их сохранности. Каждый инвестированный вами рубль обеспечивается имуществом ГК «Победа Финанс», стоимость которого равна 2,5 рубля. То есть по показателям общей рыночной стоимости наши активы превышают величину вложений как минимум в 2,5 раза.

В ГК «Победа Финанс» в Новороссийске вы можете вложить крупную сумму денег под большие проценты только в рублях. Такое условие дает возможность избежать рисков, которые возникают при колебаниях курса иностранной валюты.

Условия и программы вложения денег

Вы можете выгодно вложить деньги, выбрав подходящую программу инвестирования. Мы предлагаем несколько тарифов, которые определяют порядок оформления и заключения договора:

Мы предлагаем несколько тарифов, которые определяют порядок оформления и заключения договора:

- тариф «Гарантированный»;

- тариф «Выгодный»;

- тариф «Удобный»;

- тариф «Максимальный».

Тариф определяет условия, по которым будет осуществляться вложение средств и начисление процентов.

рассказываем как выгодно вложить деньги в недвижимость

Специалисты управляющей компании Ribas Hotels Group разложили по полочкам варианты приобретения, назначения и дальнейшего использования недвижимости.

Купить квартиру, чтобы потом сдавать ее — этот алгоритм реализации недвижимости, кажется, стар как мир. На постсоветском пространстве его принято считать наиболее надежным способом сохранения и заработка средств.

Однако, инвестиции в эту отрасль считаются выгодным вложением не только у нас. В прошлом году количество сделок на глобальном рынке недвижимости с целью инвестиции побило все известные рекорды и выросло на 4%. Наиболее популярными городами для вложений признаны Лондон, Нью-Йорк, Париж.

Наиболее популярными городами для вложений признаны Лондон, Нью-Йорк, Париж.

— Что касается Украины, инвестиционный климат здесь улучшается с каждым годом. И становится весьма привлекательным не только для отечественных держателей капитала, но и иностранных бизнесменов,— заявляет генеральный директор Ribas Hotels Group Артур Лупашко. — Прибавим к этому, что вопреки прогнозам строительный рынок страны вовсе не обвалился, а наоборот — потихоньку растет. Вместе с медианной ценой квадратного метра жилой недвижимости на первичном рынке. За 2018 год она выросла на 2,5 тыс.грн. И зафиксируем еще одну интересную цифру: данным разных источников в личных сбережениях украинцев находится примерно $40 млрд. Получаем весьма радужные перспективы.

Тенденции рынка

Доля приобретенного жилья в рассрочку от застройщика растет такими темпами, что вполне может сложить чуть ли не главный тренд на рынке первичной недвижимости. В текущем году суммарное количество квартир, проданных таким образом, достигает 55% от общего количества сделок. Подобное положение дел обусловлено выгодными условиями. Например, в последние годы и на данный момент популярной является беспроцентная рассрочка до момента ввода дома в эксплуатацию – в среднем до 2-х лет.

Подобное положение дел обусловлено выгодными условиями. Например, в последние годы и на данный момент популярной является беспроцентная рассрочка до момента ввода дома в эксплуатацию – в среднем до 2-х лет.

Как реагирует рынок

— На рынке уже вполне очевидны подвижки в качественной и количественной плоскостях. Следует отметить, что заметно растет спрос на сегмент более высокой ценовой категории. Он понемногу увеличивает отрыв от эконом-вариантов жилья. Следовательно, подтягивается и предложение.

Эксперты сферы недвижимости разных векторов — жилой, коммерческой — говорят о возможности получать до 8% и более от стоимости квартиры ежегодно. Однако, это зависит от множества факторов: расположения, квадратуры, свежести и качества ремонта и др.

Кроме того, несколько лет назад, примерно с 2016 года микроинвестора, которые вкладывали деньги в акции и депозиты, сочли их недостаточно надежными и приняли решение приобрести недвижимость.

Диапазон возможностей

В приобретенной недвижимости можно организовать:

- квартиру под сдачу посуточно (около 7% годовых)

- коворкинг (7-8% годовых при условии, что по плану строительства жилого комплекса «ваши» площади входят в зону для коммерческого использования).

Рабочие пространства в европейских странах и США, к слову, дают вдвое больше прибыли).

Рабочие пространства в европейских странах и США, к слову, дают вдвое больше прибыли). - хостелы, мини-отели (до 12% годовых — см. пункт про коворкинги: т.е. если в плане жилого здания «ваши» квадратные метры входят в зону для коммерческого использования).

Последний вариант по вполне понятным причинам вызывает большой интерес у инвесторов. И не случайно. Приобретя недвижимость с целью организации в нем гостиничного объекта, владелец может сразу обратиться к специалистам сферы HoReCa, которые организуют все процессы таким образом, чтобы объект стал приносить доход в максимально короткие сроки.

Плюсы и минусы

Среди неблагоприятных факторов — наличие соседей, с которыми необходимо будет обсудить и нотариально заверить согласие на вид деятельности, которым вы планируете заняться. Если же собственник выкупает весь этаж здания под мини-отель, эта сложность сводится к минимуму.

Также необходимо учитывать, что обстановка: интерьер, мебель, текстиль со временем изнашиваются, устаревают. Поэтому нужно заложить в бюджете амортизацию жилой площади и имущества в ней.

Поэтому нужно заложить в бюджете амортизацию жилой площади и имущества в ней.

Если недвижимость решено отдать под объект гостеприимства, лучше нанять профессионального управляющего. Его зарплата и сопутствующие расходы, в данном случае и входят в наш условный минус.

Плюсы же тверды и неоспоримы:

- Это надежность вложений и пассивность дохода, позволяющая собственнику параллельно заниматься другим видом бизнеса, путешествовать, обучаться и т.д.

- Конечно, создать в приобретенный недвижимости необходимый комфорт и нанять риэлтора можно и без помощи отельных специалистов.

Не все так просто

Рассмотрим фактаж, который в большинстве случаев не учитывают люди, планирующие сдавать в аренду свежекупленные квартиры.

Итак, каков расчет человека, который вывесил объявление или поручил риелтору сдать квартиру по 60 долларов в сутки, например. Владелец жилья абсолютно искренне надеется зарабатывать в среднем около 1800 долларов в месяц. Следовательно, более 21 000 долларов пассивной прибыли в год.

Следовательно, более 21 000 долларов пассивной прибыли в год.

Однако, добиться 100-% загрузки всех дней месяца практически невозможно. Здесь также срабатывает эффект сезонности, очень знакомый отельерам. То есть, летом загрузить площадь не является проблемой, а вот в несезон квартира, которую посуточно сдают в аренду, будет дольше простаивать, чем приносить измеримый доход.

Но даже если удастся найти риелтора, который будет «поставлять» жильцов постоянно, то сдаваемые квадратные метры будут заняты не более двадцати четырех-пяти дней, так как добиться бесперебойной «стыковки» жильцов достаточно сложно.

В итоге, при удачном стечении обстоятельств владельцу жилья удастся заработать от 1100 до 1500 долларов в месяц. Чтобы получить цифру чистой прибыли из этой суммы необходимо вычесть оплату коммунальных платежей, затраты на клининг, ремонт возможных поломок и амортизацию мебели и оборудования в квартире, комиссионные риелтора или онлайн-площадок бронирования.

Кроме того, необходимо понимать, что гость, который арендует апартаменты на сутки и более ждет сервиса, как в отелях: замены постельного белья, чистоты. Разве что не рассчитывает на включенный завтрак.

Разве что не рассчитывает на включенный завтрак.

Зачем вам помощники?

Если у предпринимателя есть цель — получать стабильный, гарантированный доход, а не заполнить пустующую жилплощадь, тогда помощь экспертов нужна на самых ранних этапах. Практически, с момента приобретения апартаментов. А еще лучше — до покупки, чтобы сделать самый удачный выбор для вложения инвестиций.

Профессиональная гостиничная управляющая компания (УК) так же как вы будет заинтересована в увеличении прибыли и полноценной загрузке. Она не только может обеспечить постоянный поток гостей, но и повышение стоимости номеров за счет обеспечения в них сервисной составляющей. Также специалисты могут порекомендовать наиболее выгодные зоны для приобретения недвижимости. Киев, Одесса, Львов, Трускавец и Яремча, например, — города-лидеры с высокой степенью рентабельности объектов по посуточную сдачу.

Несмотря на высокую конкуренцию, покупать мини-отели и апартаменты для сдачи в аренду посуточно по-прежнему выгодно. Особенно в курортных городах, таких как.

Особенно в курортных городах, таких как.

Кроме того, отельные компании располагают выгодными условиями и контрактами с различными поставщиками и могут обеспечить гораздо более выгодный лизинг сервисов повышения дохода и автоматизации рабочих процессов. И не только. Обратившись в компанию еще на стадии выбора локации для покупки недвижимости будущий владелец квадратных метров может получить приятный бонус — экономию на многих строительных материалах и избежание многих ошибок на начальных этапах вхождения в этот бизнес.

К примеру, обороты закупок нашей компании позволили нам получить скидку от итальянского поставщика, которая «перебила» предложение их польского коллеги. В результате, на одном из проектируемых нами объектов в санузлах будет стоять не польская керамика, а итальянская.

Существует еще ряд преимуществ, которые мы можем предложить потенциальным собственникам недвижимости. Для более подробного обсуждения достаточно позвонить в наш отдел развития и пообщаться со специалистами: +38 (048) 706-47-36 или приходите в офис: г. Одесса, пр. Гагарина, 25

Одесса, пр. Гагарина, 25

Куда вложить деньги чтобы заработать в Украине в 2021 году

Всё в землю

«Покупайте землю, её больше не выпускают» – эти слова Марка Твена сегодня весьма актуальны для тех, кто хочет купить земельный участок и построить собственный дом. Вложения в земельные участки по хорошей цене всегда имеют смысл.

Конечно, вкладывать деньги в землю, чтобы потом выгодно её продать, в условиях кризиса – не самое лучшее решение. Хотя продавцы рассчитывают, что рано или поздно загородная недвижимость снова начнёт дорожать.

Гривни на метры

Если личные сбережения исчисляются не десятками, а сотнями тысяч гривень – самое время улучшить условия проживания. По мнению экспертов, сейчас очень удачный момент для покупки квартиры в новостройках. Но исключительно в тех, что уже введены в эксплуатацию или вот-вот будут сданы. Дешеветь такие квартиры, скорее всего, не будут. Застройщики уже и так достаточно снизили цены, утверждает руководитель информационно-аналитического портала «Столичная недвижимость» Владимир Германов.

Правда, в регионах цены на новое жильё упали не столь значительно. В первую очередь это связано с тем, что они изначально были не такими высокими, как в столице.

Бытовые удовольствия

Людям, которые имеют сбережения или даже стабильный доход в долларах, Юлия Сырица, руководитель отдела продаж по работе с розничными сетями компании «АВВА-трейд», советует покупать бытовую технику, но только премиум-класса.

Как рассказал один из экспертов рынка бытовой техники, раньше продавцы зарабатывали до 30% от «входной» цены товара. А сейчас надбавка не превышает 7%. И во многом на это повлиял тот факт, что накануне новогодних праздников ретейлеры закупили слишком много товара, который не смогли продать.

Антикварные меры

«Все самые значительные частные коллекции произведений искусства создавались во время экономических кризисов«, – утверждает эксперт аукционного дома «Корнерс» Виктор Федчишин. Значит, пришло время покупать антиквариат. Начальник Госуправления охраны окружающей природной среды в Киеве и по совместительству известный коллекционер и меценат Александр Прогнимак рассказал, что в условиях кризиса на арт-рынке можно приобрести настоящие шедевры, которые раньше невозможно было даже увидеть. «Причина понятна: люди нуждаются в деньгах и выставляют на продажу уникальные вещи, с которыми раньше не хотели расставаться», – уверен коллекционер.

Значит, пришло время покупать антиквариат. Начальник Госуправления охраны окружающей природной среды в Киеве и по совместительству известный коллекционер и меценат Александр Прогнимак рассказал, что в условиях кризиса на арт-рынке можно приобрести настоящие шедевры, которые раньше невозможно было даже увидеть. «Причина понятна: люди нуждаются в деньгах и выставляют на продажу уникальные вещи, с которыми раньше не хотели расставаться», – уверен коллекционер.

Правда, уникальные произведения стоят столько, сколько и в докризисные времена, говорит г-н Федчишин. Но и спрос на них стабилен во все времена. Подешевели же, причём на 20–25%, рядовые антикварные вещи. Упали цены и на произведения современного украинского искусства. Быстрее всего, по оценкам Виктора Федчишина, дорожает украинская живопись послевоенного периода и более ранние работы. «Каждая страна любит своих покойников», – иронизирует он по этому поводу. Искусство пока ещё живых художников тоже может принести выгоду. «Александр Ройтбурд, Василий Цаголов, Олег Тистол», – перечисляет г-н Федчишин.

Покупать их работы он рекомендует в аукционных домах с репутацией и крупных галереях, которые специализируются на живописи. «Это как с инвестиционными компаниями, где вам помогают сформировать портфель акций. То же самое в живописи. Некоторые картины вырастут в цене уже в этом году, другие – через пару лет», – объясняет эксперт. Ехать за предметами искусства за границу – дело невыгодное: при ввозе придётся заплатить высокую пошлину и налоги, которые могут потянуть на половину стоимости арт-товара.

Еврошопинг

Биолог Елена Горбенко нередко бывает в заграничных командировках. «Одежду обычно покупаю во время таких поездок. Во-первых, это намного дешевле, а во-вторых, складывается впечатление, что в Украину из Европы попадают только те коллекции, которые не смогли продать в Евросоюзе», – рассказывает она. Нынешней весной Елена побывала в Польше, Венгрии и Великобритании. Цены на одежду в торговых сетях этих стран почти не отличаются, а в одноимённых магазинах в Украине те же вещи стоят как минимум вдвое дороже. «Если повезёт, то можно попасть на распродажу, тогда новую и модную одежду можно купить дешевле, чем в отечественном секонд-хенде», – делится опытом киевский биолог.

«Если повезёт, то можно попасть на распродажу, тогда новую и модную одежду можно купить дешевле, чем в отечественном секонд-хенде», – делится опытом киевский биолог.

Завсегдатаи европейских магазинов утверждают, что существует несколько уровней шопинга. Самый простой – обычные магазины со средним уровнем цен и товаров. Туда лучше идти во время сезонных распродаж. «Недавно в Чехии мы с женой попали на распродажу в торговой сети Kenvello. Купили качественные куртки по 25 долларов за каждую», – рассказал программист Дмитрий Жвания.

Распродажи традиционно проходят в конце сезонов: в январе-феврале после праздников, а также осенью. В Германии также существует понятие аутлет-центров. «Это, например, под Мюнхеном, где на улицах одни только магазины и бутики, в которых продаются коллекции прошлых сезонов, – объясняет Дмитрий. – Дешевизна там просто потрясает».

Впрочем, и без скидок покупка одежды в немецких магазинах обходится дешевле, чем в Украине, а самые низкие цены на одежду – в странах «старой Европы». По наблюдениям любителей заграничного шопинга, сэкономить не удастся разве что на детской одежде – в Украине и Центральной Европе она стоит практически одинаково.

По наблюдениям любителей заграничного шопинга, сэкономить не удастся разве что на детской одежде – в Украине и Центральной Европе она стоит практически одинаково.

С миру в ячейки

«Хранить деньги в банке на депозите – страшно и ненадежно. Дома в трёхлитровой банке – тоже вроде не очень, могут украсть. Думаю, может, в банковской ячейке», – рассуждает менеджер столичной инвесткомпании Евгений Машталер. Тем, кто окончательно потерял доверие к банкам, стоит воспользоваться отменой моратория на изъятие депозитов и переложить деньги в банковскую ячейку.

«Именно так и поступили многие украинцы, когда в стране начался банковский кризис. Ведь крупные суммы хранить дома небезопасно», – рассказывает финансовый директор компании «Простобанк Консалитинг» Александр Седых. По его словам, многие банки констатируют, что их ячейки заполнены на 100%.

Таким образом, денег, конечно, не заработаешь, напротив, за ячейку придётся заплатить. Минимальная стоимость – 50 грн., средняя цена – около 150–200 грн. в месяц. Расценки, как правило, зависят от размера ячейки. Плюс банковской ячейки в том, что деньги из неё можно извлечь в любой момент, – имея ключ, можно забрать свои вещи из сейфа. Спрос на эту услугу настолько возрос, что многие банки поспешили воспользоваться конъюнктурой и закупили новые депозитные шкафы. Это существенно увеличило предложение. А потому найти свободную банковскую ячейку сейчас не проблема. Для оформления же договора с банком достаточно иметь при себе паспорт и справку о присвоении идентификационного номера.

Минимальная стоимость – 50 грн., средняя цена – около 150–200 грн. в месяц. Расценки, как правило, зависят от размера ячейки. Плюс банковской ячейки в том, что деньги из неё можно извлечь в любой момент, – имея ключ, можно забрать свои вещи из сейфа. Спрос на эту услугу настолько возрос, что многие банки поспешили воспользоваться конъюнктурой и закупили новые депозитные шкафы. Это существенно увеличило предложение. А потому найти свободную банковскую ячейку сейчас не проблема. Для оформления же договора с банком достаточно иметь при себе паспорт и справку о присвоении идентификационного номера.

Однако преувеличивать надёжность банковской ячейки не стоит. Банкиры не знают, что находится в сейфе, и не несут ответственности за сохранность содержимого. Банк отвечает только за целостность и охрану самой ячейки. «Банковская ячейка защищает от воров и домушников, но не спасает от инфляции», – говорит Александр Седых.

Ставка на экзотику

Делу долгосрочного сохранения сбережений могут послужить наиболее устойчивые мировые валюты. Эксперты рекомендуют в качестве таковых норвежские и шведские кроны. Норвежская валюта всё чаще удостаивается звания «лучшей валюты мира», поскольку размер резервного фонда государства в $350 млрд. по сравнению с потребностями страны практически неисчерпаем. К тому же некоторые аналитики утверждают, что норвежская валюта недооценена как минимум на 25%. А значит, в будущем может вырасти в цене по отношению к другим мировым валютам. Шведская крона сейчас тоже на коне. Правда, норвежские и шведские кроны в Украине купить проблематично.

Эксперты рекомендуют в качестве таковых норвежские и шведские кроны. Норвежская валюта всё чаще удостаивается звания «лучшей валюты мира», поскольку размер резервного фонда государства в $350 млрд. по сравнению с потребностями страны практически неисчерпаем. К тому же некоторые аналитики утверждают, что норвежская валюта недооценена как минимум на 25%. А значит, в будущем может вырасти в цене по отношению к другим мировым валютам. Шведская крона сейчас тоже на коне. Правда, норвежские и шведские кроны в Украине купить проблематично.

Ещё один претендент на валюту долгосрочного сбережения – британский фунт. В украинских банках он встречается чаще, чем норвежская и шведская валюты.

Основной недостаток редких валют – огромная (до 30%) разница между курсами продажи и покупки. Поэтому даже при существенном росте этих валют до конца года покупка может оказаться убыточной. Ведь чтобы покупатель крон мог заработать хоть какой-то мизер, каждой из валют необходимо укрепиться хотя бы на 35–40%, в противном случае их покупка окажется бессмысленной. Вкладывать в кроны имеет смысл только на долгий срок – не менее чем на три года. Иначе всю выгоду «съест» разница между курсами продажи и покупки.

Вкладывать в кроны имеет смысл только на долгий срок – не менее чем на три года. Иначе всю выгоду «съест» разница между курсами продажи и покупки.

Блестящее вложение

Покупка золотых слитков может не только застраховать сбережения от инфляции, но и принести прибыль, утверждает главный эксперт Украинской биржи драгоценных металлов Сергей Николаенко. Но приумножить сбережения удастся только в том случае, если вкладывать в драгметалл не менее чем на два-три года, предупреждают специалисты, так как цена золота в короткие промежутки времени может сильно меняться.

Если вы купите золотой слиток по одной цене и через несколько месяцев или недель решите его продать, можете столкнуться с тем, что он будет стоить меньше. Тем не менее в последние года цена золота росла.

Домики у моря

Если сбережений на покупку квартиры в Киеве не хватает, а вложение в недвижимость кажется самым надёжным, то можно попытаться приобрести жильё за границей. Киевлянин Дмитрий несколько лет назад купил в Турции трёхкомнатную квартиру за $20 тыс. Сейчас он продаёт её за $40 тыс. – нужны деньги.

Киевлянин Дмитрий несколько лет назад купил в Турции трёхкомнатную квартиру за $20 тыс. Сейчас он продаёт её за $40 тыс. – нужны деньги.

«Квартира площадью 100 кв. м находится в городе Мерсин, до Средиземного моря – 50 м. Дом построен в 1998 году», – отмечает Дмитрий. Как объяснил директор центра продаж зарубежной недвижимости South-tour Сергей Малевский, турецкий рынок недвижимости – один из самых стабильных. «Растёт он медленно, так что заработать на нём не получится. Зато и риск потерь минимальный, – говорит Сергей, – сейчас, во время кризиса, цены на дома и квартиры в Турции не снизились».

Эксперт также советует обратить внимание на другое популярное среди украинских туристов место – побережье Красного моря. Там сейчас активно идёт строительство, и квартиры в элитном спальном районе курортного города предлагают по цене $500–700 за кв. м. По словам маркетинг-менеджера компании Pafilia Property Developers Ltd Виктории Минеевой, продолжает расти рынок недвижимости Кипра. Кстати, на вышеперечисленных курортах оформление жилья в собственность обойдётся недорого.

Кстати, на вышеперечисленных курортах оформление жилья в собственность обойдётся недорого.

Дороже, но тоже дёшево по киевским меркам можно сейчас купить дом или квартиру в США и Канаде. Там произошёл самый большой обвал цен на жильё. Например, новый коттедж в Северной Америке обойдётся покупателю примерно в $150 тыс.

Всё или ничего

Столичный инженер Александр Горлушко торгует на международном валютном рынке Forex уже несколько лет. По его словам, ему удаётся стабильно зарабатывать до 5% в месяц. «Играю несколькими тысячами долларов. Этих доходов, конечно, на жизнь не хватает, но в качестве дополнительного заработка торговля на Forex меня вполне устраивает», – рассказывает Александр. По словам руководителя информационно-аналитического центра «Форекс клуб» Николая Ивченко, торговать на международном валютном рынке Forex можно в любой период развития мировой экономики, в том числе и в период кризиса и мировой рецессии. Его главный аргумент – высокая доходность. «Она намного превышает среднюю доходность по депозитам в национальной валюте», – утверждает г-н Ивченко. Впрочем, он не скрывает, что более высокая доходность всегда подразумевает и более высокие риски. Чтобы не потерять всё и сразу, новичкам рекомендуют пройти «курс молодого бойца».

«Она намного превышает среднюю доходность по депозитам в национальной валюте», – утверждает г-н Ивченко. Впрочем, он не скрывает, что более высокая доходность всегда подразумевает и более высокие риски. Чтобы не потерять всё и сразу, новичкам рекомендуют пройти «курс молодого бойца».

Если азы торговли на валютной бирже усвоены, а перспектива больше потерять, чем заработать не страшит, можно начинать. По словам Николая Ивченко, прибыль 10% в месяц на депозит считается нормой для стабильного трейдера. «Для старта хватит 200–300 долларов, этой суммы достаточно для отработки первичных навыков торговли», – рассказывает руководитель «Форекс клуба». Чтобы заработать больше, например те же $200–300 в месяц, нужно иметь на счету не менее $2000–3000.

Скептики, в свою очередь, называют торговлю на Forex лотереей, шансы на выигрыш в которой минимальны. Организаторы торгов парируют: валютный рынок – это такой же рынок, как и все остальные, а заработок зависит от подготовки и дисциплины. «Проблема многих новичков в том, что они пытаются заработать сразу и много. Это большой соблазн, – предостерегает Александр Горлушко. – Несколько раз, может, и повезёт, но в конечном счёте так можно потерять весь свой депозит».

«Проблема многих новичков в том, что они пытаются заработать сразу и много. Это большой соблазн, – предостерегает Александр Горлушко. – Несколько раз, может, и повезёт, но в конечном счёте так можно потерять весь свой депозит».

Куда вкладывать деньги в 2021 году?

Для прочтения нужно:

6 мин

Экономика России не хвастает стабильным укреплением, а инфляция ежегодно набирает скорость. Поэтому вопрос сохранения денег всегда актуален. Поговорим о том, почему инвестиции в недвижимость Краснодара лучше альтернативных вариантов сохранения и приумножения капитала.

Куда выгодно инвестировать деньги без риска?

-

Инвестирование в акции может быть очень выгодно, но рискованно: доходность никто и никогда не гарантирует, любые рыночные колебания могут сразу же отразиться на стоимости ценных бумаг. -

Банковские вклады неумолимо дешевеют. В 2021 году доходность не превышает 5%, а если вклад с возможностью снятия или пополнения, то стоит рассчитывать лишь на 2-3%. -

Ликвидная недвижимость — это то, что всегда сберегает вложенные деньги от инфляции и даже приносит прибыль. Правильно выбранная недвижимость пользуется спросом и растёт в цене.

Почему сейчас выгодно вкладывать в новостройки?

Покупать квартиру в новостройке выгодно сейчас, потому что государство всё ещё субсидирует ипотеку на первичном рынке недвижимости (до июля 2021 года).

В 2021 году в Краснодарском крае планируется ввести запрет на строительство домов, если в радиусе 500 метров не будет школ и детсадов. Поэтому для новых объектов застройщикам придётся либо выбирать локации с уже готовой социальной инфраструктурой, либо создавать всю эту инфраструктуру самим. Оба варианта гарантируют увеличение цены квадратного метра. До вступления закона в силу покупать квартиру выгоднее.

Насколько оправданы инвестиции в недвижимость в 2021 году?

Инвестирование в новостройки выгодно по следующим причинам:

Безопасность сделок

Новые правила продажи жилья на этапе строительства защищают права дольщиков и их сбережения. Деньги за квартиру поступают на счет эскроу в банке. Застройщик получает эти деньги только после ввода дома в эксплуатацию. Если дом не сдадут, то деньги вернутся дольщикам. Сделки по эскроу исключают потерю денег из-за ненадежного застройщика.

Разнообразие жилья

По темпам жилищного строительства Краснодар уступает только Москве и Санкт-Петербургу. В южной столице колоссальный выбор объектов недвижимости: разные классы жилья, разные районы, разные типы планировок, видов из окна, окружения, ценовых предложений. Всё это даёт возможность выбрать наиболее оптимальный вариант для вложения средств.

Миграция в Краснодар

По качеству жизни Краснодар входит в ТОП-5 среди российских городов. Климат, рабочие места, близость к морю, умеренные цены на жильё — всё это создаёт стабильно высокий спрос на недвижимость. Даже в условиях весенней пандемии 2020 года стройки не ставили на паузу, а спрос лишь откладывался, но не сокращался.

Рост цен

За 3 года (с января 2018 до марта 2021) цены на 1-комнатные квартиры в новостройках Краснодара выросли на 64%, 2-комнатные подорожали на 61%, а 4-комнатные на 100%! Поэтому если вложить деньги в ликвидную квартиру в Краснодаре, то через время она только вырастет в цене.

График роста цен на новостройки Краснодара по данным агентства недвижимости «Этажи»

Доходность от аренды

По данным ЦИАН Краснодар в семёрке российских городов, где выгодно покупать недвижимость. Доходность от сдачи жилья 7,9% — одна из самых высоких среди городов-миллионников.

Квартиры в новостройках от застройщика

Строительная компания «АСК» — один из крупнейших застройщиков в Краснодаре. Если вы планируете купить жильё с целью инвестиций, присмотритесь к объектам «АСК».

Выбор жилья

- Жилые комплексы от стандарта до премиального класса.

- Классические и европланировки.

- Разные районы Краснодара: Гидрострой, СБС, Энка, Новознаменский, Центр, Фестивальный.

- Квартиры, коммерческие помещения, земельные участки.

Удобная покупка

- Больше 20 банков-партнеров по ипотеке.

- Военная ипотека

- Рассрочка 0%.

- Постоянные акции и скидки.

- Дистанционные сделки.

- Онлайн-покупка через сайт.

Надежность

- За 9 лет сдали больше 61 объект.

- Работаем по эскроу со Сбербанком.

- Входим состав холдинга AVA Group.

Узнайте больше об актуальных ценах на квартиры в Краснодаре — обращайтесь в офисы продаж «АСК».

Куда выгодно вложить деньги? | Удача

Куда выгодно вложить деньги?

Все мы хотим знать, куда выгодно вложить деньги, чтобы получить максимально возможную отдачу. На сегодняшний день наиболее привлекательными вариантами инвестирования признаны следующие:

1. Земельный участок. Если вы видите область, которая растет в численности населения и в промышленном отношении, то земля здесь станет довольно хорошей инвестицией с высоким доходом. Отслеживайте темпы роста в областях и приобретайте землю, прежде чем цены начнут расти. К тому времени, когда местные газеты опишут привлекательность новых земель, вероятно, будет уже слишком поздно для того, чтобы дешево получить участок. Чтобы быть в курсе, ведите мониторинг крупных корпоративных моделей развития, исследуйте налоговые и другие публичные данные. Так вы получите четкое представление о происходящем. Куда выгодно вложить деньги? В землю в развивающихся районах, которая в скором будущем наверняка подорожает до 60%.

2. Недвижимость. Хотя ввиду нынешних экономических условий многие люди боятся вкладывать в недвижимость, она по-прежнему является относительно безопасным инвестиционным продуктом с высокой отдачей. Вам, возможно, придется вложить существенно больше, чем в случае с другими инвестициями, но и доход может быть значительно более высоким. Вы можете найти квартиру или дом в среднем состоянии, немного подремонтировать его, после чего продать с достойной прибылью. Однако будьте осторожны с арендой, так как арендаторы не отличаются особой бережливостью по отношению к чужому имуществу.

3. Хедж-фонды. Куда выгодно вложить деньги? Данный выбор является гораздо более рискованным, чем, к примеру, инвестиции в паевые фонды. Хедж-фонды не очень хорошо регулируются, но зато могут предложить более высокую доходность, чем все прочие варианты инвестирования. С другой стороны, при содействии хедж-фондов вы можете за короткий срок потерять много денег, поэтому действовать приходится на свой страх и риск.

Предыдущая новость

Следующая новость

Инвестиции в земельные участки — способы инвестирования в землю

9 Ноября 2020 г.

Инвестирование в недвижимость — один из самых надежных способов сохранения капитала и получения прибыли. Такие инвестиции — одни из наименее рискованных. Вкладывать деньги можно не только в приобретение квартир, комнат, домов, но и в покупку земли в черте города или за ее пределами.

Инвестиции в землю, можно ли заработать

Покупка земли как инвестиция позволяет не только сохранить деньги, но и получить дополнительный доход, размер которого зависит от способа инвестирования и характеристик приобретенного участка.

Инвестировать в землю в коттеджных поселках выгодно:

- конкуренция среди инвесторов меньше, чем, например, в секторе новостроек;

- земельный рынок не так сильно «реагирует» на экономические кризисы и быстрее восстанавливается после них;

- цены на землю демонстрируют устойчивый рост в течение последних десятилетий;

- ликвидные участки всегда пользуются спросом;

- таким объектам не страшны стихийные бедствия.

Виды инвестиций в землю

Как и любые другие виды инвестиций, инвестирование в землю может быть активным, пассивным и смешанным.

Пассивные

Пассивные инвестиции в недвижимость предполагают вложение денег в землю и последующую продажу участка в момент, когда рыночная стоимость актива вырастет. Также к пассивным земельным инвестициям относится покупка земли для сдачи ее в аренду. Такой способ позволяет практически без риска вкладывать деньги, однако полученная прибыль может быть меньше, чем полученная в результате активного инвестирования.

Активные

Активные инвестиции обычно включают в себя смену целевого назначения участка, его модернизацию, строительство объекта жилой или коммерческой недвижимости, другую деятельность, направленную на увеличение размера полученной в итоге прибыли.

Смешанные

Смешанная стратегия инвестирования — сочетание техник пассивных и активных инвестиций. Такой способ могут использовать начинающие инвесторы, не обладающие достаточным капиталом для активных вложений.

Примерный план действий инвестора, следующего смешанной стратегии:

- Покупка крупного участка земли.

- Размежевание на несколько небольших участков земли.

- Строительство на одном из участков частного дома и его продажа.

- Застройка на полученные средства остальных участков и их реализация.

Какой земельный участок выбрать для инвестиций

Земельные участки под инвестиции принесут прибыль, только в том случае, если они будут ликвидными. При выборе инвестиционного актива нужно обратить внимание на следующие факторы:

- Юридическая чистота. Объект недвижимости обязательно должен быть «чистым», не иметь обременений, не быть в аренде. Его стоит проверить на наличие отчуждений и дольщиков.

- Назначение участка. Наиболее востребованными являются участки под индивидуальное жилищное строительство. Земли сельхозназначения стоят дешевле, спрос на них меньше, однако в некоторых случаях уже после покупки можно изменить назначение земельного участка на ИЖС. Промземли и другие категории земель наименее ликвидны и подойдут в качестве актива только для опытных инвесторов.

- Расположение и перспективы. Перед покупкой важно оценить близость инфраструктурных объектов, транспортную доступность, экологическую обстановку, окружающую застройку и узнать о дальнейших перспективах развития населенного пункта, в котором покупается земельный участок.

Способы инвестирования в земельные участки

Существует несколько способов инвестирования в землю. Наиболее популярные:

- инвестиции в земельные участки для перепродажи — самый простой способ, который подходит даже начинающим инвесторам, заработок при выборе ликвидной недвижимости составляет, в среднем, 20-40%;

- вложение денег в земельный участок для постройки жилого дома и последующей продажи объекта — среднесрочный метод, требующий большего количества денежных средств у инвестора на начальном этапе, необходимых для создания проекта, закупки строительных материалов и оплаты рабочим;

- инвестиции в землю с целью возведения на ней объекта коммерческой недвижимости — долгосрочный вариант инвестирования: чаще всего построенное здание сдают в аренду, что позволяет в течение длительного времени получать пассивный доход.

Возможные риски во время кризиса

Вложение в землю при правильном подходе к выбору объекта — это инвестиции без риска. Кризис — самое благоприятное время для приобретения земельного участка: именно в период экономического спада цены на недвижимость традиционно опускаются. Даже при отсутствии существенного снижения цен на землю покупать участки выгодно: их стоимость стабильно растет. Вложения в землю — намного выгоднее банковского депозита, так как рост цен на недвижимость «обгоняет» уровень инфляции.

Любой экономический кризис рано или поздно заканчивается, это показал рост земельного рынка в РФ после мирового финансового кризиса в 2008 году и валютного кризиса в 2014-2015 гг.

Пандемия коронавируса в 2020 — не повод откладывать покупку земли как для продажи участка впоследствии, так и для строительства: за время самоизоляции в России вырос спрос на частные дома.

Основные преимущества инвестирования в земельные участки

Таким образом, земля — самый надежный объект вложений в недвижимость, которому не страшны стихийные бедствия, экономические кризисы и потеря ликвидности. Земельный рынок в РФ — один из самых стабильных, стоимость сотки продолжает неуклонно расти.

Покупать земельный участок особенно выгодно сейчас, когда девелоперы предлагают различные акции. Например, покупая участки в «Лето-Парке» от компании «Ярд».

Почему инвестировать в землю в поселке Луговое и Лето-парк – выгодно

«Лето-парк» и «Луговое» — современные коттеджные поселки, расположенные в 15 минутах езды на автомобиле от центра Тюмени. Участки в этих КП соответствуют всем параметрам ликвидного объекта:

- назначение — ИЖС;

- чистая продажа напрямую от девелопера и сопровождение сделки;

- развитая инфраструктура поселков;

- благоприятная экологическая обстановка территории;

- небольшое расстояние до города;

- наличие подведенных коммуникаций;

- благоустроенная территория КП.

В наличии — большой выбор участков от 5 до 25 соток, позволяющих выбрать идеальный вариант: в центре поселка, рядом с рекой или лесом, с подрядом на строительство или построенным домом.

15 лучших ставок на компакт-диски на август 2021 года

Ежемесячно мы сравниваем ставки в более чем 20 финансовых учреждениях, взятых из нашего полного списка, которые, по нашему мнению, являются стабильно конкурентоспособными. Ежеквартально мы внимательно изучаем более 70 финансовых учреждений, включая крупнейшие банки США, на основе активов, поискового трафика в Интернете и других факторов; крупнейшие кредитные союзы страны, основанные на депозитах, а также на широком членстве; и другие известные и / или новые игроки отрасли.Мы оценили их по критериям, включая годовую процентную доходность, минимальный баланс, комиссию, цифровой опыт и многое другое; мы отдавали предпочтение тем, у кого самый высокий рейтинг CD. Мы исключили банки, которые предлагали CD через посредников, поскольку эти счета работают не так, как стандартные банковские CD. В другом месте могут быть доступны более высокие ставки.

Опрошенные финансовые учреждения включают: Федеральный кредитный союз США Аляски, Кредитный союз Alliant, Ally Bank, America First Credit Union, American Express National Bank, Associated Bank, Axos Bank, Bank5 Connect, Bank7, Bank of America, Bank of the West, Barclays, BB&T, BBVA, BMO Harris, Boeing Employees Credit Union, Capital One 360, Charles Schwab Bank, Chase, Chime, CIBC U.S., CIT Bank, Citibank, Citizens Access, Citizens Bank, Comenity Bank, Comerica Bank, Commerce Bank, Connexus Credit Union, Потребительский кредитный союз, Discover Bank, E * TRADE Bank, Fifth Third Bank, First Foundation Bank, First National Bank , First Tech Federal Credit Union, Flagstar Bank, FNBO Direct, GoBank, Golden 1 Credit Union, Goldman Sachs Bank USA, HSBC Bank, Huntington Bank, KeyBank, LendingClub, Lake Michigan Credit Union, Live Oak Bank, M&T Bank, Nationwide Bank, Федеральный кредитный союз ВМС, банк NBKC, Федеральный кредитный союз Пентагона, PNC, Popular Direct, PurePoint Financial, Quontic Bank, Redneck Bank, Regions Bank, Salem Five Direct, Sallie Mae Bank, Santander Bank, SchoolsFirst Federal Credit Union, Security Service Federal Credit Союз, Сервисный кредитный союз, Кредитный союз государственных служащих Северной Каролины, Кредитный союз Suncoast, SunTrust Bank, Synchrony Bank, TAB Bank, TCF Bank, TD Bank, TIAA Bank, U.S. Bank, UFB Direct, Union Bank, USAA, Varo, Vio Bank, Wells Fargo, Woodforest National Bank и Zions Bank.

Как покупать облигации: пошаговое руководство для начинающих

Инвестиции в облигации — это один из способов инвестирования путем предоставления ссуды компании или государственным деньгам, а не покупки доли (например, акций).

Многие специалисты по финансовому планированию рекомендуют инвестировать часть вашего портфеля в облигации из-за их меньшей волатильности и относительной безопасности по сравнению с акциями. Быстрый способ получить прибыль — использовать фонды облигаций, паевые инвестиционные фонды или биржевые фонды.Вот что следует учитывать при выборе облигаций для своего инвестиционного портфеля.

Покупка облигаций: с чего начать

Покупка облигаций может оказаться немного сложнее, чем покупка акций, из-за начальной суммы, необходимой для начала инвестирования. Номинальная стоимость большинства облигаций составляет 1000 долларов, хотя есть способ обойти это ограничение. У вас есть несколько вариантов, где их купить:

У брокера: вы можете купить облигации у онлайн-брокера. Вы будете покупать у других инвесторов, желающих продать.Вы также можете получить скидку с номинальной стоимости облигации, купив облигацию непосредственно у андеррайтингового инвестиционного банка при первоначальном размещении облигаций.

Через фонд, торгуемый на бирже: ETF обычно покупает облигации у многих разных компаний, а некоторые фонды ориентированы на краткосрочные, среднесрочные и долгосрочные облигации или обеспечивают доступ к определенным отраслям или рынкам. Фонд — отличный вариант для индивидуальных инвесторов, поскольку он обеспечивает немедленную диверсификацию, и вам не нужно покупать крупными партиями

непосредственно в США.S. Правительство: Федеральное правительство создало программу на веб-сайте Treasury Direct, чтобы инвесторы могли покупать государственные облигации напрямую, без необходимости платить комиссию брокеру или другому посреднику.

Реклама

| Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной командой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной командой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений. |

На что обращать внимание при покупке облигаций

Не все вложения в облигации созданы равными. Используйте этот трехэтапный процесс, чтобы оценить, подходят ли различные облигации вашему портфелю:

1. Может ли заемщик выплатить свои облигации?

Ответ на этот вопрос имеет первостепенное значение, потому что, если компания не может выплатить свои облигации — ее обещание выплатить ссуженные деньги с процентами — у среднего инвестора нет причин рассматривать возможность их покупки.Проведя небольшое расследование, вы сможете оценить, способна ли компания выполнить свои долговые обязательства.

Облигациям присваиваются рейтинги рейтинговых агентств, при этом в отрасли доминируют три крупных агентства: Moody’s, Standard & Poor’s и Fitch. Они оценивают кредитоспособность, присваивая кредитные рейтинги компаниям и правительствам, а также выпускаемым ими облигациям. Чем выше рейтинг — AAA является наивысшим, а оттуда он понижается, как и оценки в школе, — тем выше вероятность того, что компания выполнит свои обязательства, и тем ниже процентные ставки, которые ей придется платить.

Корпоративные облигации. Помимо рейтингов, самый быстрый способ определить надежность облигации, выпущенной компанией, — это посмотреть, сколько процентов выплачивает компания по отношению к ее доходу. Подобно домовладельцу, ежемесячно выплачивающему ипотечный кредит, если у компании нет дохода для поддержки своих выплат, в конечном итоге возникнут проблемы.

Начните с последнего годового операционного дохода компании и процентных расходов, которые можно найти в отчете о прибылях и убытках компании. Эта информация доступна для каждого U.S. публично торгуемая компания в заявке 10-K, доступной на веб-сайте компании или в базе данных EDGAR на веб-сайте Комиссии по ценным бумагам и биржам США. Операционная прибыль отличается от чистой прибыли, поскольку в нее не входят процентные платежи (которые не подлежат налогообложению) и налоги, и это лучший показатель способности компании выплатить свои долги.

Государственные облигации. Оценка государственных облигаций немного сложнее, потому что правительства обычно не получают огромных избыточных доходов, свидетельствующих о стабильности.Хорошие новости? Государственные облигации, как правило, более безопасны для инвестиций, а облигации, выпущенные федеральным правительством США, считаются самыми безопасными в мире и имеют рейтинг AAA. Они считаются настолько безопасными, что инвесторы называют процентную ставку правительства «безрисковой ставкой».

Муниципальные облигации. Облигации, выпущенные муниципалитетами, хотя они и были исторически безопасными, не так уж и надежны. Вы можете дополнительно изучить эти облигации на сайте Электронного доступа к муниципальным рынкам (EMMA), где представлен официальный проспект облигации, проверенная финансовая отчетность эмитента и текущая финансовая информация, включая просрочки платежей и невыполнения обязательств.Кредитный рейтинг правительства является хорошим первым ориентиром для определения его кредитоспособности, и вы можете следить за ним, чтобы узнать, есть ли какие-либо недавние дефолты или другие финансовые проблемы, которые могут привести к дефолту или просрочке в будущем.

2. Сейчас подходящее время для покупки облигаций?

После того, как процентная ставка по облигации установлена и становится доступной для инвесторов, облигация торгуется на так называемом долговом рынке. Затем изменения преобладающих процентных ставок определяют, как будет колебаться цена облигации.

Цены на облигации имеют тенденцию к антициклическому движению.По мере того, как экономика нагревается, процентные ставки растут, что снижает цены на облигации. По мере охлаждения экономики процентные ставки падают, поднимая цены на облигации. Вы можете подумать, что облигации — отличная покупка во время бума (когда цены самые низкие) и продажа, когда экономика начинает восстанавливаться. Но не все так просто.

Инвесторы пытаются предсказать, пойдут ли ставки выше или ниже. Но ожидание покупки облигаций может быть равносильно попыткам отследить рынок, что не считается хорошей идеей.

Чтобы справиться с этой неопределенностью, многие инвесторы в облигации «поднимают» свои позиции по облигациям.Инвесторы покупают многочисленные облигации со сроком погашения в течение нескольких лет. По мере погашения облигаций основная сумма долга реинвестируется, и лестница растет. Лестничное движение эффективно диверсифицирует процентный риск, хотя это может происходить за счет более низкой доходности.

3. Какие облигации подходят для моего портфеля?

Тип облигаций, который может вам подойти, зависит от нескольких факторов, включая вашу терпимость к риску, требования к доходу и налоговую ситуацию.

Хорошее размещение облигаций может включать каждый тип — корпоративные, федеральные и муниципальные облигации, — что поможет диверсифицировать портфель и снизить риск основной суммы долга.Инвесторы также могут изменять сроки погашения, чтобы снизить процентный риск.

Диверсификация портфеля облигаций может быть трудной, потому что облигации обычно продаются с шагом 1000 долларов, поэтому для создания диверсифицированного портфеля может потребоваться много денежных средств.

Вместо этого гораздо проще покупать облигационные ETF. Эти фонды могут обеспечить диверсифицированный доступ к нужным вам типам облигаций, и вы можете комбинировать и сопоставлять ETF облигаций, даже если вы не можете инвестировать большую сумму за один раз.

Как инвестировать деньги: приумножьте свое богатство в 2021 году

Pssst… Этот блог обновлен!

Чтобы предоставить вам последние советы по инвестированию на 2021 год, этот блог был обновлен и добавлен в наше НОВОЕ полное руководство по инвестированию .

Ознакомьтесь с нашим новым руководством, которое научит вас всему, что вам нужно знать об инвестировании на сегодняшнем нестабильном рынке.

Выяснить, как вкладывать деньги , может быть настоящей проблемой.

И я уверен, что вы согласитесь со мной, когда я скажу, что определенно нет недостатка в информации об инвестировании в цифровую эпоху.

Однако слишком много информации может ошеломить. Правильно?

Вот почему я собрал этот пост, чтобы собрать все, что вам нужно знать, в одном месте.Я структурировал информацию таким образом, чтобы она была исчерпывающей, но не слишком сложной.

Итак, если вы новичок и хотите начать инвестировать деньги для достижения своих финансовых целей, это для вас.

Вы уйдете с твердым пониманием инвестирования. К тому же я поделюсь с вами лучшими инвестициями прямо сейчас.

Вложение денег для начинающих

Перед началом инвестирования следует задать себе два важных вопроса.

- Насколько вам нужна помощь?

- Сколько денег вы хотите вложить?

После того, как вы ответите на эти вопросы, я покажу вам, как зарабатывать деньги путем инвестирования, и для начала расскажу о нескольких безопасных инвестициях.

Шаг 1. Определите, сколько вам нужно помощи

Когда вы инвестируете, вы можете получить помощь несколькими способами. Многие люди не хотят тратить время на то, чтобы научиться инвестировать, и поэтому доверяют свои деньги финансовому консультанту или доверяют их управляющему паевым инвестиционным фондом.

Для обоих этих вариантов с вас будет взиматься комиссия в размере процента от ваших инвестиций в обмен на услуги консультанта или управляющего деньгами.

За немного меньшую плату вы также можете выбрать робо-советника. Робо-советник будет управлять вашими деньгами — да, как вы уже догадались — роботизированно, используя компьютерный алгоритм. Этот тип управления инвестициями приобрел популярность, потому что он дешевле, чем оплата финансового консультанта, но все же позволяет вам не вмешиваться.

Однако бот выбирает инвестиции на основе современной теории портфеля (MPT), которая не позволит вашим инвестициям принести большую прибыль или даже превзойти рынок.

Или вы можете изучить этот материал самостоятельно и сделать это самостоятельно. Я рекомендую этот вариант.

Для начинающих инвесторов может возникнуть соблазн обратиться к профессионалу, потому что существует множество инвестиционных мифов, которые намеренно отговаривают людей, особенно новичков, от инвестирования.

Но я хочу вас ободрить: вы абсолютно МОЖЕТЕ научиться инвестировать самостоятельно.

Вот почему ты здесь, да? Как я уже упоминал выше, в этом посте я подготовлю вас к прочному фундаменту, чтобы двигаться вперед и принимать разумные инвестиционные решения — без помощи финансового консультанта, будь то робот или нет.

Шаг 2. Определите, сколько вы хотите инвестировать

Следующий шаг — выяснить, сколько денег вы хотите вложить.Сумма в долларах, которую вы вкладываете, зависит от вас, и она у всех разная.

Тем не менее, чтобы дать вам хорошее представление о том, сколько вам следует инвестировать, я ответил на несколько общих вопросов о сбережениях и инвестировании, о том, какую часть ваших денег вы должны инвестировать, как часто и можете ли вы начать с малого. Деньги.

Какую часть моих денег следует инвестировать?

Неважно, сколько у вас денег или мало, всегда полезно инвестировать столько, сколько вы можете.Если вы начнете инвестировать в свои 20 лет, вы сможете инвестировать всего несколько тысяч долларов в год и будете хорошо на пути к выходу на пенсию.

Хорошая практика — откладывать часть каждой зарплаты для инвестирования после того, как вы вычитаете то, что вам нужно для жизни, например, расходы на жилье и еду. Когда вы установите эту привычку на раннем этапе, у вас будет больше денег для инвестирования как сейчас, так и в будущем, и вы будете готовы инвестировать в подходящее время.

Сколько мне инвестировать в месяц?

Хотя некоторые люди проповедуют, что регулярные ежемесячные вложения — лучший способ инвестировать в акции и «отсчитывать время», это далеко от истины.Если вы сделаете это, вы будете платить за акции компании намного больше, чем должны, и будете делать это чаще, чем нет.

Будьте терпеливы.

Если вы инвестируете в фондовый рынок, подходящее время для инвестирования — не «в любое время», а, скорее, когда компании, в которые вы хотите инвестировать, достигают цены, позволяющей вам покупать их с невероятной скидкой. И позвольте мне сказать вам, что это не будет происходить каждый месяц. Так что держите свои деньги и ждите, пока не придет время.

Лучше сэкономить деньги или вложить их?

Теперь, пока вы хотите набраться терпения за разумную цену, я хочу прояснить одну вещь.Сохранение денег — хорошая практика, но оставлять деньги на сберегательном счете на долгое время только вредит вам. Ваши деньги фактически теряют ценность из-за инфляции и посредственных процентных ставок, которые не успевают за ними.

Однако, если вы инвестируете свои сбережения и делаете это с умом, вы можете со временем значительно приумножить свое состояние.

Итак, вместо того, чтобы тратить деньги на «экономию» с каждой зарплатой, посвятите их «инвестированию». Конечно, неплохо было бы отложить небольшую часть денег на легкодоступном счете на случай чрезвычайных ситуаций.

Как только на вашем счету для оказания экстренной помощи появится сумма, с которой вы чувствуете себя комфортно, вложите все остальное в инвестирование.

Можно ли инвестировать в акции с небольшими деньгами?

Да! Вы абсолютно можете инвестировать в акции с небольшими деньгами. На самом деле, я рекомендую новичкам начинать с малого и двигаться дальше. Если для начала вы инвестируете с малого, вы приобретете хорошую практику, узнаете свою истинную толерантность к риску и освоитесь со своей инвестиционной стратегией.Кроме того, даже небольшие суммы денег со временем можно превратить в состояния, если вы выберете правильные инвестиции благодаря силе сложных процентов.

Если у вас есть только 500 долларов для инвестирования и вы хотите знать, как их использовать наилучшим образом, ознакомьтесь с этими небольшими инвестиционными идеями.

Что является ключом к зарабатыванию денег путем вложения денег?

Независимо от того, сколько денег вы должны вложить или какую помощь вы получите, ключом к зарабатыванию денег на инвестировании является долгосрочное инвестирование.

Краткосрочные инвестиции и долгосрочные инвестиции

Краткосрочные инвесторы зарабатывают деньги, торгуя акциями в течение короткого периода времени, а не покупая и удерживая их в течение нескольких лет. Хотя вы, безусловно, можете зарабатывать на этом деньги, проблема в том, что независимо от того, насколько вы квалифицированы в торговле, всегда будет присутствовать большой элемент удачи. Для начинающих инвесторов, особенно, краткосрочная торговля сводится почти полностью к удаче, и вы легко можете потерять столько же или больше, чем прибыль.

Хотя некоторые люди добиваются успеха в краткосрочных сделках, это не тот тип инвестирования, который приносит пользу большинству людей, и я не учу этому типу инвестирования. Инвестирование не следует использовать как схему быстрого обогащения или азартную игру, а скорее как способ постоянного приумножения уже имеющегося у вас богатства в долгосрочной перспективе. При долгосрочном инвестировании вы можете минимизировать свой риск и свести на нет иногда разрушительные эффекты краткосрочной волатильности и падения цен. Это означает, что ваши деньги будут накапливаться на фондовом рынке в течение 10-20 лет.

Понятно. Приумножение своего богатства за несколько десятилетий звучит не так уж гламурно, но поверьте мне, долгосрочное инвестирование, Правило № 1, — это то, как люди выходят на пенсию богатыми.

]]>

Шаг 3. Определите, куда инвестировать свои деньги

После того, как вы почувствуете себя комфортно с уровнем помощи, которую вы решили принимать или не принимать, и с суммой денег, которую хотите инвестировать, пора решить, куда инвестировать свои деньги — на долгосрочную перспективу. Когда вы решаете, куда вложить деньги, у вас есть множество вариантов.Эти варианты включают:

1. Фондовый рынок

Наиболее распространенным и, пожалуй, наиболее выгодным местом для инвестора является фондовый рынок.

Когда вы покупаете акции, вы становитесь владельцем небольшой части компании, в которую вы купили. Когда компания получает прибыль, они могут выплатить вам часть этой прибыли в виде дивидендов в зависимости от того, сколько акций у вас есть.

Когда стоимость компании растет с течением времени, растет и цена акций, которыми вы владеете, что означает, что вы можете продать их позже с прибылью.

Индекс инвестирования

Индексное инвестирование — это еще один способ инвестирования в фондовый рынок, но вместо покупки акций отдельной компании вы покупаете акции по индексу фондового рынка, который отслеживает ряд крупнейших компаний на фондовом рынке.

За последние 90 лет S&P 500 — индекс 500 крупнейших компаний США и довольно хорошее отражение общего фондового рынка — обеспечил среднюю годовую доходность 9.8%.

Это означает, что если бы вы только взяли свои деньги и купили акции в S&P 500, не тратя времени на исследование и выбор отдельных акций, вы все равно могли бы рассчитывать на прибыль в 3-4 раза больше, чем если бы вы инвестировали в облигации и более 10 в разы больше, чем вы заработали бы, положив деньги на сберегательный счет (подробнее об этих типах инвестиций позже).

401K

Инвестирование в 401 (k) — еще один способ инвестировать в фондовый рынок. Это просто средство инвестирования в фондовый рынок, предоставляемое вашим работодателем для выхода на пенсию.Однако настоящая ценность 401 (k) возникает, если ваш работодатель готов внести часть ваших взносов.

«Матч» — это, по сути, бесплатные деньги, которые удваивают деньги, которые вы кладете на свой счет 401 (k), и по существу удваивают ваши инвестиции независимо от того, что делает рынок. Это, безусловно, то, чем вы должны воспользоваться, если у вас есть возможность.

Ваш работодатель обычно подбирает только определенную сумму. Итак, как только вы наберете максимальную сумму денег, которую ваш работодатель готов выделить в течение года, инвестируйте оставшуюся часть денег самостоятельно, чтобы у вас был больший контроль над тем, куда вы их вкладываете.

Есть и другие варианты инвестирования, помимо фондового рынка…

2. Облигации инвестиционные

Инвестиционные облигации — один из малоизученных видов инвестиций. Вот как они работают:

Когда вы покупаете облигацию, вы, по сути, ссужаете деньги компании или правительству (для инвесторов из США это обычно правительство США, хотя вы также можете покупать иностранные облигации). Правительство или компания, продающие вам облигацию, будут затем выплачивать вам проценты по «ссуде» в течение всего жизненного цикла облигации.

Облигации

обычно считаются «менее рискованными», чем акции, однако их потенциальная доходность также намного ниже.

3. Паевые инвестиционные фонды

Вместо того, чтобы покупать одну акцию, паевые инвестиционные фонды, аналогичные индексным фондам, позволяют вам покупать корзину акций за одну покупку. Однако акции паевого инвестиционного фонда, в отличие от индексного фонда, обычно выбираются и управляются менеджером паевого фонда.

А вот и главное:

Эти управляющие взаимными фондами взимают процентную комиссию при инвестировании в их паевой инвестиционный фонд.В большинстве случаев из-за этой комиссии инвесторам намного сложнее превзойти рынок, когда они вкладывают средства в паевые инвестиционные фонды, а не в индексные фонды или отдельные акции. Кроме того, большинство инвесторов паевых инвестиционных фондов на самом деле никогда не выигрывают на фондовом рынке.

4. Физические товары

Физические товары — это инвестиции, которыми вы физически владеете, например золото или серебро. Эти физические товары, в частности, часто служат защитой от тяжелых экономических времен, потому что они всегда будут сохранять свою ценность.

5. Сберегательные счета

Вероятно, вы больше всего знакомы со сберегательными счетами, но на самом деле вам не следует думать об этом как о способе вложения денег. Вложение денег на сберегательный счет и получение с него процентов — это, безусловно, наименее рискованный, но, вероятно, и худший способ вложения денег, если вы хотите получить прибыль от своих вложений. Согласно этому определению, вкладывать все свои деньги на сберегательный счет — плохая инвестиция.

Как это обычно бывает, низкий риск означает низкую доходность.Риск, связанный с размещением денег на сберегательном счете, незначителен, и, как правило, они практически не возвращаются. Как я уже упоминал выше, вкладывание денег на сберегательный счет только вредит вам, потому что вы не заработаете достаточно процентов, чтобы даже покрыть расходы на инфляцию.

Тем не менее, сберегательные счета действительно играют положительную роль в инвестировании, поскольку они позволяют вам накапливать безрисковую сумму наличных денег, которую вы можете использовать для покупки других инвестиций или использования в чрезвычайных ситуациях, чтобы вы не касались других ваших инвестиций.

Какие самые безопасные инвестиции для начинающих?

Многие из перечисленных выше вариантов инвестирования являются полностью безопасными и надежными для новичков. Например, вы можете вложить свои деньги в казначейские облигации США и почти гарантированно получать 2-3% годовых от ваших инвестиций.

Проблема в том, что 2-3% прибыли недостаточно для большинства людей для достижения своих инвестиционных целей или пенсионных накоплений. Для меня это небезопасно.

Чтобы на самом деле накопить достаточно богатства, чтобы с комфортом выйти на пенсию, вы должны стремиться к более высокой прибыли.Хорошая новость в том, что есть способ безопасно вложить деньги и получить высокую прибыль. Это называется Правило №1 инвестирования.

Хотя всегда есть некоторый инвестиционный риск, вы можете научиться уменьшать свой инвестиционный риск и увеличивать доход, если вы будете следовать этой стратегии инвестирования.

Какие инвестиции дают наилучшую отдачу?

Если целью инвестирования является приумножение вашего благосостояния с течением времени, вам следует расставить приоритеты в отношении того типа инвестиций, который принесет вам наибольшую прибыль, верно?

Среди различных типов инвестиций фондовый рынок — это то место, где можно инвестировать, чтобы получить максимальную прибыль.

Изучив Правило №1 инвестирования, вы можете достичь среднегодовой доходности более 15%. Правило №1 инвестирования — это стратегия инвестирования на фондовом рынке, ориентированная на покупку замечательных компаний на распродаже.

Замечательная компания — это компания, которая с годами будет продолжать расти, преодолевая любые проблемы, которые рынок может бросить им на своем пути. Если вам удастся найти эти компании для инвестиций, вы, безусловно, сможете получить максимальную отдачу от своих вложений.

Однако необязательно инвестировать в отдельные акции.Вложение части своих денег в индексный фонд фондового рынка также является хорошей практикой.

Если вы более склонны к риску или готовы только сейчас окунуться в рынок ценных бумаг, это тоже нормально, но имейте в виду, что ничто не приведет к такому росту ваших денег, как инвестирование в фондовый рынок.

Как лучше всего вкладывать деньги?

Очевидно, что лучший способ обеспечить хорошую, если не большую, прибыль на свои деньги — это научиться инвестировать (самостоятельно!) В соответствии с Правилом №1 и вкладывать свои деньги в замечательные компании на фондовом рынке.

Вы можете спросить: «Но, Фил, как насчет других типов инвестиций? Разве я не должен вложить в них часть своих денег? » и я понимаю, почему вы спрашиваете об этом.

В финансовом сообществе много говорят о «диверсификации», которая просто означает вложение денег различными способами, чтобы обеспечить подстраховку на случай, если одна инвестиция пойдет на юг.

Дело в том, что вам не нужно диверсифицировать, если вы знаете, как инвестировать , и понимаете, во что вы вкладываете.

Потратив время на исследование и изучение компаний, в которые вы инвестируете, вы обеспечиваете свою собственную подстраховку, потому что вы не будете инвестировать ни в одну компанию, которая не соответствует стандартам для замечательной компании, как мы ее определяем. в Правиле №1 инвестирования.

Это ключ.

Из доступных вариантов инвестирования инвестирование в фондовый рынок — это вариант, который предлагает наибольший потенциал для получения вознаграждения, но вы не можете слепо вкладывать свои деньги в случайно выбранные акции и рассчитывать на получение большой прибыли.

Чтобы успешно инвестировать в фондовый рынок, вы должны использовать систему и стратегию.

Как инвестировать деньги в акции

Система и стратегия, которые я рекомендую, — это Правило №1 инвестирования. Вот как правильно инвестировать в акции .

Правило №1: инвестирование — это процесс поиска замечательных компаний, в которые можно инвестировать по цене, которая делает их привлекательными.

Я уже довольно часто использовал фразу «замечательная компания», и если вы знакомы с Правилом № 1 инвестирования, то вы знаете, о чем я говорю, но вот быстрое напоминание:

Замечательная компания — это та, у которой есть надежный менеджмент, послужной список роста, преимущество перед конкурентами, и это вы понимаете.

Вот краткий обзор четырех характеристик, которыми должна обладать каждая компания, чтобы считаться «замечательной»:

Менеджмент

Одним из важных факторов, которые следует учитывать при анализе инвестиционного потенциала компании, является ее менеджмент.

Компании живут и умирают благодаря людям, которые ими руководят, и вам необходимо убедиться, что любая компания, в которую вы инвестируете, управляется честными, талантливыми и целеустремленными руководителями.

Прежде чем инвестировать в компанию, уделите время тому, чтобы тщательно ознакомиться с ее руководством и убедиться, что вы доверяете им рост компании в будущем.

Значение

Если вы собираетесь инвестировать в компанию, это должно иметь какое-то личное значение для вас.

Есть несколько причин, почему это важно. Во-первых, вы с большей вероятностью поймете компании, которые имеют для вас значение. Другими словами, вы знаете, чем занимается компания, как она работает и как зарабатывает деньги.

Понимание компании означает, что вы сможете лучше анализировать будущее компании и принимать более точные решения при инвестировании в нее.

Инвестирование в компанию, которая имеет для вас значение и в которую вы верите, также повышает вероятность того, что вы изучите компанию и будете в курсе того, что с ней происходит, что, в конечном итоге, является важной частью успешного инвестора. .

]]>

ров

Когда у компании есть ров, это означает, что конкурентам сложно прийти и отобрать часть рыночной доли этой компании, защищая ее от отставания от конкуренции.

Рвом может быть запатентованный продукт или программное обеспечение, непостижимый бренд, лояльность клиентов или мажоритарный контроль над рынком.

Запас прочности

Маржа безопасности — это показатель того, насколько «выставленная на продажу» цена акций компании сравнивается с реальной стоимостью компании.

Вы должны уметь определять стоимость компании и исходя из этой стоимости определять «цену покупки». Разница между ними — запас прочности. Цель — найти замечательные компании со скидкой 50% от их реальной стоимости.Это позволяет вам купить компанию, когда она недооценена, по цене, которая почти гарантирует большую отдачу от ваших инвестиций.

Используя наш калькулятор запаса прочности, вы можете определить, выставлена ли цена акций компании на продажу по сравнению с реальной стоимостью компании.

Если вы хотите узнать больше о 4M правила инвестирования, ознакомьтесь с моим руководством по инвестированию в акции, где я более подробно объясняю эти принципы.

Курсы биржевой торговли для начинающих

Вы лучше понимаете, как вкладывать деньги?

Хороший инвестор никогда не перестает учиться.Пройдите тест Investing IQ, чтобы узнать, где вы находитесь и готовы ли вы сделать следующий шаг в своем инвестиционном образовании.

Узнав больше об инвестировании, вы получите наилучшие шансы на успех в качестве инвестора и достижение ваших целей.

Если вы хотите узнать больше о Правиле № 1 инвестирования, в частности, и о том, как эта стратегия может помочь приумножить ваше богатство и сформировать ваше будущее, я приглашаю вас присоединиться ко мне на моем бесплатном веб-семинаре по инвестициям.

Курсы по торговле акциями, разработанные для начинающих инвесторов, такие как этот, могут научить вас важным вещам, которые вам нужно знать о фондовом рынке, о том, как выбирать качественные компании, когда покупать и когда продавать, и многое другое.

Они разработаны, чтобы подробно описать вам процесс инвестирования, шаг за шагом, обучая инвестиционным стратегиям и тому, как применять их гораздо более эффективно, чем бомбардировка порой сбивающей с толку и противоречащей информации, которую вы сможете найти в Интернете. .

Так почему бы тебе не присоединиться ко мне? На этом 45-минутном занятии я расскажу, как я начал инвестировать, и научу вас простым шагам, которые я усвоил, которые изменили все.

А теперь… играй.

]]>

Примечание редактора. Этот пост был обновлен на 2021 год и содержит дополнительные стратегии инвестирования для начинающих и дополнительную информацию о дополнительных типах инвестиций.

Фил Таун — советник по инвестициям, управляющий хедж-фондом, 3-кратный автор бестселлеров NY Times, бывший гид по реке Гранд-Каньон и бывший лейтенант спецназа армии США. Он и его жена Мелисса разделяют страсть к лошадям, поло и троеборью. Цель Фила — помочь вам научиться инвестировать и добиться финансовой независимости.

Резюме

Название статьи

Как инвестировать деньги: руководство по увеличению своего богатства в 2021 году | Правило № 1 Инвестирование

Описание

Когда дело доходит до обучения тому, как инвестировать деньги, есть много информации. На самом деле есть только один реальный ответ: фондовый рынок.

Автор

Фил Таун

Имя издателя

Правило первое инвестирование

Логотип издателя

Инвестиции для начинающих: самые прибыльные вложения

Какие самые прибыльные вложения вы можете сделать как начинающий инвестор? Вы прислушиваетесь к советам друзей и семьи из лучших побуждений, к своему финансовому консультанту или к инвестиционным курсам и книгам, которые читали финансовые гуру? Вы не хотите выбирать вариант, в котором вам будет хуже, чем вы начали.Но с учетом всего шума, связанного с инвестициями, какой вариант лучше для вас?

Содержание

- Определение вашего типа инвестора

- Инвестиционные цели по возрастным группам

- Определите, какой тип дохода вы хотите получить

- Прирост капитала или денежный поток?

- Инвестируйте в себя

Вы слышали обо всех прибыльных вариантах: биткойн, криптовалюта, фондовые рынки, недвижимость, паевые инвестиционные фонды и индексные фонды, а также такие товары, как золото и нефть.По каждому из них вы слышали о ком-то, кто нажил состояние, и о ком-то, кто его потерял.

Возможно, вы слышали, что криптовалюта достигла своего пика в 2013 году, и что криптовалюта нуждается в «ETF», чтобы людям было проще инвестировать в нее… и прямо сейчас ее будущее и будущее биткойна остается весьма спекулятивным. Если эти термины, описывающие криптовалюту и биткойн, для вас чужды, вы, возможно, не решитесь инвестировать в них вообще, тем более что некоторые говорят, что «они никогда не попадут в основную финансовую систему.”

Если вы более консервативны, возможно, вы рассматриваете исторически проверенные варианты, такие как паевые инвестиционные фонды и недвижимость. Когда вы инвестируете в паевые инвестиционные фонды, у вас может быть диверсифицированный портфель с минимальными инвестиционными требованиями и ликвидностью. Тем не менее, вам может потребоваться вложить большую сумму денег в свой портфель, заплатить высокие комиссии и иметь небольшую прозрачность в своих активах. Некоторые варианты инвестирования более ликвидны, другие — более волатильны.

Понимание всей терминологии, связанных с этим рисков и суммы прибыли может быть утомительным для начинающего инвестора. Вы, наверное, думаете, что проще скопировать то, что я делаю, потому что вам нравятся мои результаты. Если вы хотите стать миллионером или миллиардером, узнайте, что делают богатые люди, и делают то же самое, верно? Я не согласен с таким мнением.

Первое, что вам нужно сделать, это решить, к какому типу инвестора вы относитесь. Именно это определит, во что вам следует инвестировать.

Посмотрите это видео о прибыльных инвестициях для начинающих инвесторов.

Определение вашего типа инвестора

Когда вы можете определить, к какому типу инвестора вы относитесь, вы можете решить, какие инвестиции являются для вас прибыльными.

Но прежде чем вы даже решите, какие инвестиции лучше всего подходят для вашей ситуации, позвольте мне сказать вам, что то, во что вкладывают люди с низким и средним доходом, отличается от инвестиций людей с высоким доходом.