Как открыть счёт в иностранном банке, находясь в России

Стремление открыть счёт в зарубежном банке диктуется вовсе не желанием получить прибыль, поскольку по вкладам в зарубежных банках проценты начисляются в гораздо меньших размерах, чем в российских, не превышая в подавляющем большинстве случаев 2% годовых.

Как открыть счет за рубежом физическим лицом: особенности процедуры

Прежде всего следует иметь в виду, что открыть счёт в одном из иностранных банков в России для физических лиц невозможно. В нашей стране нет иностранных финучреждений, оказывающих услуги населению, а есть организации с иностранным участием, российские «дочки» зарубежных банков. Они работают по российскому законодательству (хотя стратегия их деятельности может определяться материнскими структурами), в условиях экономических реалий страны и находятся под неусыпным надзором ЦБ РФ, а информация о счетах клиентов доступна для контроля налоговыми органами и другими властными структурами.

Если коротко отвечать на вопрос, может ли российское физлицо открыть счёт за границей, то это сделать можно, но не всем и процедура эта непростая по сравнению с открытием счёта в российском финучреждении. Федеральным законом от 7 мая 2013 года №79-ФЗ предусмотрен запрет отдельным категориям граждан открывать счета в иностранных банках, расположенных за пределами РФ, в том числе лицам на должностях в государственных органах и корпорациях, органах местного самоуправления, а также их супругам и несовершеннолетним детям.

Федеральным законом от 7 мая 2013 года №79-ФЗ предусмотрен запрет отдельным категориям граждан открывать счета в иностранных банках, расположенных за пределами РФ, в том числе лицам на должностях в государственных органах и корпорациях, органах местного самоуправления, а также их супругам и несовершеннолетним детям.

Открытие вкладов в иностранных банках занимает от недели до нескольких месяцев, в зависимости от страны местонахождения и регламентов конкретного финучреждения. Для того, чтобы открыть счёт в европейском банке, потенциальный клиент должен лично посетить отделение иностранного финучреждения с пакетом документов, пройти собеседование и подать заявку, по результатам рассмотрение которого будет принято решение.

Основными мотивами для таких вложений является желание уберечь денежные средства от «страновых» рисков: экономической нестабильности и непредсказуемой политики государства в финансовой сфере. Кроме того, наличие счёта в иностранном банке даёт его обладателю доступ к различным инвестиционным продуктам и является дополнительным подспорьем при приобретении недвижимости и получении вида на жительство.

Как вариант, можно воспользоваться услугами специализированных компаний-посредников, оказывающих услуги в области юриспруденции и финансов, заплатив им от нескольких сотен до нескольких тысяч долларов США. В этом случае все процедурные вопросы будет решать представитель, а будущий клиент иностранного финучреждения должен предоставить необходимые документы, в том числе содержащие подписи, заверенные в консульстве страны нахождения банковской организации или в отделении его российской «дочки». Многие финучреждения и при наличии такого представительства могут открыть счёта только после общения с заявителем, хотя бы по телефону или в одном из представительств на территории России.

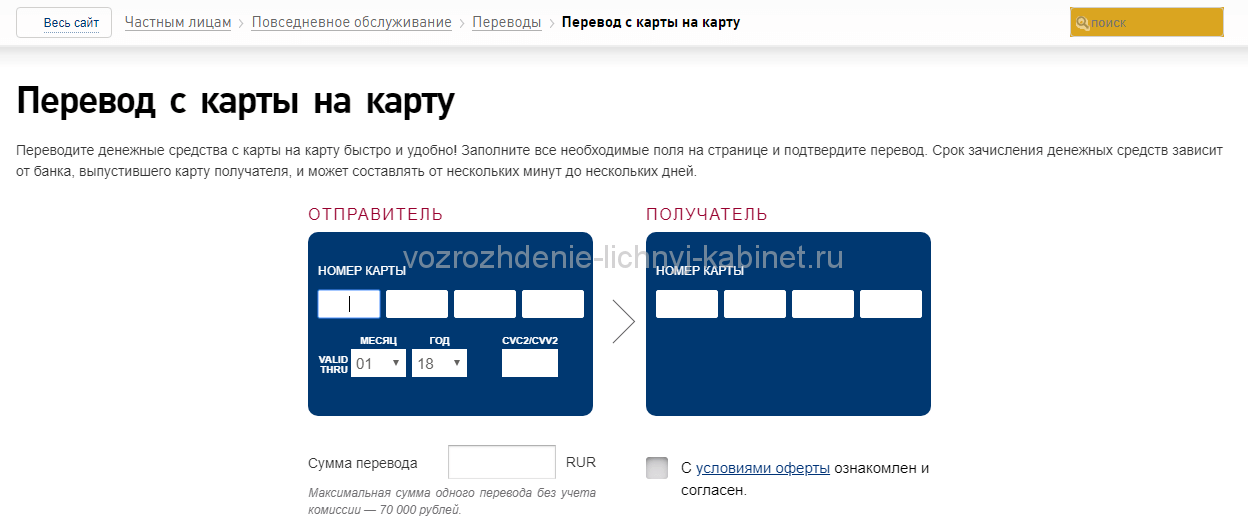

Некоторые зарубежные финучреждения предъявляют к заявителям повышенные требования, например, наличие вида на жительство. С другой стороны, есть и противоположные примеры, например, латвийский Rietumu Banka, которые не только открывает счета в дистанционном режиме (за определённую плату) и обеспечивает курьерскую доставку на территорию России карт, с которых можно переводить деньги на карты других европейских банков, но и оказывает содействие в приобретении вида на жительства в Латвии.

Весьма существенным фактором является требование к минимальной сумме денежных средств, размещаемых на счету в иностранном финучреждении. Как правило, значение показателя составляет 50 тыс. долларов США (евро). Лишь в ряде банковских структур, находящихся в офшорах, Китае и странах Балтии, минимальная сумма вклада гораздо меньше, вплоть до 100-200 долларов США. Если же заявитель готов положить на счёт денежные средства от 100 тыс. долларов США (евро), то перечень финучреждений, готовых рассмотреть соответствующую заявку, существенно расширится. А для долларовых миллионеров будут доступны услуги крупнейших мировых финансовых структур, таких, как, например, Barclays, Credit Swiss и других.

В настоящее время российское государство достаточно спокойно относится к размещению средств российских граждан в иностранных финучреждениях. Отечественное законодательство стало в этом отношении гораздо либеральнее, чем лет десять назад. Однако вкладчику следует помнить, что об открытии вклада в зарубежном банке должна быть извещена налоговая служба. Кроме того, перечень операций зачисления средств на счёт ограничен. Несоблюдение этих требований может привести к наложению штрафов, причём довольно существенных.

Кроме того, перечень операций зачисления средств на счёт ограничен. Несоблюдение этих требований может привести к наложению штрафов, причём довольно существенных.

Как открыть счёт за границей гражданам России: необходимые документы

Минимальный пакет документов, необходимых для открытия вкладов в зарубежных банках (как оригиналов, так и заверенных копий), включает в себя:

- паспорт РФ;

- справку налогового органа о доходах, как правило, за 6-12 месяцев;

- справка о составе семьи;

- справка об отсутствии судимостей.

Во многих финучреждениях могут потребовать «кучу» дополнительных документов, например, рекомендации российского банка и работодателя о добросовестности заявителя в плане исполнения им своих обязанностей, копии оплаченных квитанций ЖКХ и пр.

Как и где разместить вклад за границей?

Много столетий тому назад люди стремились как можно подальше запрятать свои сбережения. Отсюда и появились истории про пиратов, которые искали зарытые клады на необитаемых островах. Сегодня же никто свои деньги не зарывает в землю, однако желание спрятать деньги за границей не поубавилось.

Сегодня же никто свои деньги не зарывает в землю, однако желание спрятать деньги за границей не поубавилось.

Именно поэтому, так популярно размещать свои средства на депозитарные счета в иностранных банках. Особенной популярностью всегда пользовались Швейцарские банковские счета, которые гарантировали надежность и конфиденциальность даже во время второй мировой войны. Однако не все могут себе позволить именно швейцарские счета и отдают свое предпочтение другим европейским банкам. Оффшорный мир, также предлагает обширный выбор банков, и те, кто понимает ценность оффшорных юрисдикций, охотно открывают счета в банках расположенных в низконалоговых и безналоговых гаванях.

Причины открытия иностранного счета и размещения средств на иностранный депозит?

Депозит или вклад в иностранном банке невозможно разместить без расчетного счета. Как правило — это связанные банковские продукты. Первый шаг на пути к размещению депозита в иностранного банке – это открытие иностранного счета. Если цель выгодно и надежно разместить средства, то важно изначально оценивать сам банк по таким характеристикам, как процентная доходность, стабильность банка и спектр предлагаемых вкладов, как для частных, так и для корпоративных клиентов.

Если цель выгодно и надежно разместить средства, то важно изначально оценивать сам банк по таким характеристикам, как процентная доходность, стабильность банка и спектр предлагаемых вкладов, как для частных, так и для корпоративных клиентов.

Основными причинами. почему люди стремиться открывать иностранные вклады, являются: стремление защитить средства от потенциальных рисков в стране происхождения этих средств, а также желание заработать на хранении средств за границей. Однако, если вы ведете бизнес в стране регистрации иностранного банка, то хранение средств за границей для вас будет необходимостью в рамках вашего бизнеса.

На самом деле за последние несколько десятилетий в мире ощутимо стерлось основательное количество границ, и многие россияне, как и граждане других стран СНГ, активно приобретают недвижимость за границей, отправляют детей на учебу в иностранные образовательные учреждения, и сами находятся в постоянном движении между разными странами. Такие жизненные факторы обязывают на открытие иностранного счета и осуществление вклада в иностранном банке.

Фактически, можно определить две причины размещения иностранных депозитов – это желание диверсифицировать риски, и конечно, жизненные условия, при которых иностранный счет — это инструмент для ежедневного использования своих средств за пределами страны своего проживания.

Независимо от причины, важно понимать, что открытие иностранного счета, а в последствии и размещение депозита в иностранном счета – это реально и доступно. Offshore Pro Group предлагает вам возможность открыть иностранный счет дистанционно. Это наиболее гибкий способ, как открыть иностранный счет через интернет. Вам не придется покидать страны проживания и тратиться на посещение иностранного государства. Помимо этого вы сможете без проблем получить ответы на все вас интересующие вопросы.

Самостоятельно открыть иностранный счет будет на порядок сложней, чем сделать это через посредника. Дело в том, что банки предпочитают сотрудничать с профессиональными партнерами, которые доходчиво и на родном языке всегда смогут объяснить клиенту требования банка и политику работы. А также будут гарантом подачи достоверной и соответственной документации необходимой для прохождения клиентом процедуры идентификации.

А также будут гарантом подачи достоверной и соответственной документации необходимой для прохождения клиентом процедуры идентификации.

Что касается привлекательности того или иного банка – это достаточно сложный и риторический вопрос, ведь сегодня многое уже зависит не только от самих банков, но и от внешнеэкономической политики того или иного государства, в котором расположен банк. Мы не будем сравнивать степень надежности зарубежных вложений с местными, поскольку многое также зависит от самого клиента и его целей.

Как открыть счет в западном банке?

Как открыть иностранный банковский счет в норвежских кронах?

Личный счет

Бесплатный подбор

личного банковского счета за границей для

лиц с депозитом €5000+ от банковского

эксперта с опытом 7+ лет.

личного банковского счета за границей для

лиц с депозитом €5000+ от банковского

эксперта с опытом 7+ лет.

Как открыть вклад за границей?

Для того чтобы разместить вклад в иностранном банке, как я уже упоминала выше, вам понадобиться пройти процедуру идентификации и открытия иностранного счета. После этого вы сможете разместить свои средства в иностранном банке на депозит. Однако будьте готовы, что банк поинтересуется у вас о происхождении денег.

После этого вы сможете разместить свои средства в иностранном банке на депозит. Однако будьте готовы, что банк поинтересуется у вас о происхождении денег.

Фактически в процедуре открытия вклада в иностранном банке нет ничего сложного, если конечно, вы уже являетесь клиентом этого банка и всегда можете доказать легальное происхождение ваших средств. Однако также важно помнить о законодательных нюансах вашей страны, и иностранного государства, в котором вы желаете не только открыть иностранный счет, но и разместить вклад. Например, законодательством РФ разрешено иметь вклады в иностранных банках, однако клиенты иностранных банков Европы должны знать, что при выплате процентов по депозитам также взымаются налоги.

Для того чтобы не попасть в неприятную ситуацию стоит обратиться за советом, а также за услугой открытия иностранного счета к профессиональному консультанту и посреднику, которого вы найдете в нашей компании. Наш специалист сможет помочь не только в процедуре подбора достойного иностранного счета, но и поможет разобраться в законодательных особенностях того или иного государства.

Другой вариант вы можете лично обратиться в иностранное представительство банка, в котором желаете открыться счет в стране вашего проживания. Однако, важно понимать, что если иностранный банк функционирует в стране вашего проживания, как филиал, а не представительство, то и средства будут размещены у вас в стране, а не за границей.

Offshore Pro Group также может помочь подобрать наиболее подходящее финансовое учреждение в стране вашего проживание, но которое имеет лишь представительство в котором вы сможете открыть счет и познакомиться с вашим бедующем банкиром. В основном это будут банки Прибалтики, предлагающие европейские счета и европейский сервис.

Иностранный счет через интернет

Детали при открытии заграничного вклада

Основные детали открытия заграничного вклада складываются с общей политики иностранного банка. Нет такого, что банки предвзято относятся к гражданам той или иной страны. Конечно, есть список стран гражданам которых вообще счета не открывают. Но не смотря на это, банки действуют строго по законам того или иного государства, которое следовательно имеет не только свое законодательство, но и стремиться к соблюдению международных стандартов.

Но не смотря на это, банки действуют строго по законам того или иного государства, которое следовательно имеет не только свое законодательство, но и стремиться к соблюдению международных стандартов.

В целом, это говорит о том, что в случае отказа в открытии счета и размещении депозита, не то чтобы вы просто не понравились банку, вы просто не смогли выполнить требований банка. Безусловно, бывают и исключения, когда по причине мировых конфликтов или чрезмерных требований, банки отказываются сотрудничать с теми или иными гражданами. Лучшими примерами являются Украина и США. Украинцам открыть счет сложно по причине украинского конфликта. А американцам по причине американского закона FATCA, который создает проблемы для всех, кто имеет дело с гражданами США.

В остальном, при предоставлении соответствующего пакета документов и выполнении сопутствующих требований, таких как минимальный депозит или остаток по счету, проблем при открытии банковского счета за границей не возникает.

Для размещения вклада в иностранном банке, также возможно понадобиться дополнительная документация. Если вы планируете разместить депозит до 100 тыс. долларов, в зависимости от банка, у вас могут попросить письменного объяснения или сопутствующую документацию подтверждающую источник происхождения средств. Однако суммы свыше 100 тыс. однозначно требуют более тщательного контроля. Следовательно, понадобиться не только объяснить банкиру, откуда у вас эти деньги, но и предоставить, например, договор купли-продажи недвижимости или же рекомендацию западных деловых партнеров и других клиентов этого же банка, которые смогут подтвердить не только легальность средств, но и вашу репутацию.

Если вы планируете разместить депозит до 100 тыс. долларов, в зависимости от банка, у вас могут попросить письменного объяснения или сопутствующую документацию подтверждающую источник происхождения средств. Однако суммы свыше 100 тыс. однозначно требуют более тщательного контроля. Следовательно, понадобиться не только объяснить банкиру, откуда у вас эти деньги, но и предоставить, например, договор купли-продажи недвижимости или же рекомендацию западных деловых партнеров и других клиентов этого же банка, которые смогут подтвердить не только легальность средств, но и вашу репутацию.

Как вы понимаете, такое количество документов быстро проверить невозможно. Поэтому процедура затягивается от недели до месяца. Многое будет зависеть от банка. Чем престижней финансовое учреждение, тем дольше и тщательней проверка документов. Однако, если процедура слишком затянулась, вероятно что вам откажут в открытии счета и вклада.

В итоге, для того чтобы открыть зарубежный вклад вам понадобиться пройти определенный путь знакомства с банком, его услугами и политикой работы, однако подобрав верное финансовое учреждение, этот процесс вы сможете осуществить в кратчайшие сроки и без лишних проблем. Для открытия иностранного счета, я рекомендую вам пройти нашу бесплатную процедуру по подбору иностранного счета, которая позволит выбрать наиболее привлекательный банк для зарубежного вклада и приобретения других банковских продуктов. Обращайтесь к нам по прямому контакту: [email protected].

Для открытия иностранного счета, я рекомендую вам пройти нашу бесплатную процедуру по подбору иностранного счета, которая позволит выбрать наиболее привлекательный банк для зарубежного вклада и приобретения других банковских продуктов. Обращайтесь к нам по прямому контакту: [email protected].

Метки:

Банковский Счет За Границей Бизнес За Рубежом

Как открыть счет в иностранном банке гражданину Украины

Как открыть счет в иностранном банке гражданину Украины

Как открыть счет в иностранном банке гражданину Украины. Фото: underconsideration.com

У граждан Украины, проживающих за рубежом, или у людей, работающих с заграничными клиентами, появляется абсолютно логичный вопрос: можно ли открыть счет в зарубежном банке и как это правильно сделать.

Редакция PaySpace Magazine разобралась, как открыть счет в иностранном банке гражданину Украины. И готова поделится некоторыми лайфхаками.

И готова поделится некоторыми лайфхаками.

Кому и зачем это нужно

Вопрос, на самом деле, риторический. Причин для открытия счета физического лица в заграничном банке может быть множество:

- человек — гражданин не той страны, в который сейчас живет и работает

- клиент больше доверяет заграничным банкам

- пользователь не хочет держать все свои средства в одном банке или в одной стране

- вкладчик продает товары за границу или предоставляет услуги зарубежным заказчикам (полноценный вывод средств с PayPal на платежные карты, выпущенные украинскими банками пока недоступен).

- студенты учатся в иностранных высших учебных заведениях

В любом случае, открыть счет в зарубежном банке — желание абсолютно логичное, и, что важно, — выполнимое.

Законно ли открывать счет в иностранном банке

Да, абсолютно законно. Согласно валютному законодательству, граждане Украины могут беспрепятственно открывать счета в зарубежных банках.

Статья 2

Закон Украины «О валюте и валютных операциях»

Кроме того, последняя редакция ЗУ «О валюте и валютных операциях«, вступившая в силу 7 февраля 2019 года, ослабляет контроль и упрощает процедуру открытия вклада в зарубежном банке.

Как открыть счет в иностранном банке гражданину Украины:

необходимые документы

Если раньше открыть счет в иностранном банке без получения дополнительных лицензий можно было только на территории той страны, где находится банк, то теперь это можно сделать и из Украины. В получении лицензии необходимости больше нет и сообщать НБУ об открытии счета в зарубежном банке тоже не нужно.

Однако документы от вас, скорее всего, потребует иностранный банк, который заинтересован в том, чтобы четко понимать цель открытия счета и деятельность, с которой вы будете этот счет пополнять.

Чаще всего иностранные банки имеют на территории Украины своих представителей, у которых есть право заверять документы и подпись клиента.

В каких странах лучше открывать банковский счет

Если вы живете или учитесь за границей, то счет логично открывать в той стране, где вы сейчас находитесь.

Но если вы живете в Украине, а потребность во вкладе в зарубежном банке все равно присутствует, то стоит обратить внимание на требования банков разных стран от своих клиентов-нерезидентов.

Страна | Требования | Дополнительно |

Польша | Эти страны максимально лояльны к нерезидентам. Они позволяют лишний раз не отчитываться за размещение наличных средств, ввезенных с территории Украины | Для украинцев легче всего открыть счет именно в Польше. Некоторые финучреждения могут потребовать указать адрес в Польше (часто указывают адрес проживания знакомых и родственников, которые живут в стране) |

Люксембург | ||

Швейцария | ||

Латвия | ||

Литва | ||

Эстония | ||

Словакия | ||

Черногория | Для открытия счета в этих странах достаточно заграничного паспорта | |

Черногория | ||

Чехия | Ситуация схожая с открытием счета в польском банке, но в Чехии могут потребовать предоставить студенческое удостоверение или справку с места работы | |

Голландия | Эти страны не так лояльны к нерезидентам и могут потребовать внушительный пакет документов:

| Если на ваш счет поступают деньги из другого банка или даже вы пополняете свой вклад наличными, то многие из этих стран могут попросить подтвердить происхождение средств, независимо от суммы |

Швеция | ||

Дания | ||

Норвегия | ||

Франция | ||

Испании | ||

Германия | Тут очень важно законное пребывание в стране, поэтому туристы при попытке открыть счет, скорее всего, получат отказ | Открыть счет в Германии во многих банках можно онлайн. |

На простое открытие счета в банке Соединенных Штатов надеяться не стоит. Основанием для открытия счета в США гражданином Украины может быть только легальное пребывание в стране.

А также от вас потребуют подтверждение места жительства. Подтвердить адрес вы можете предоставив счета за коммунальные услуги, письмо от работодателя либо из колледжа.

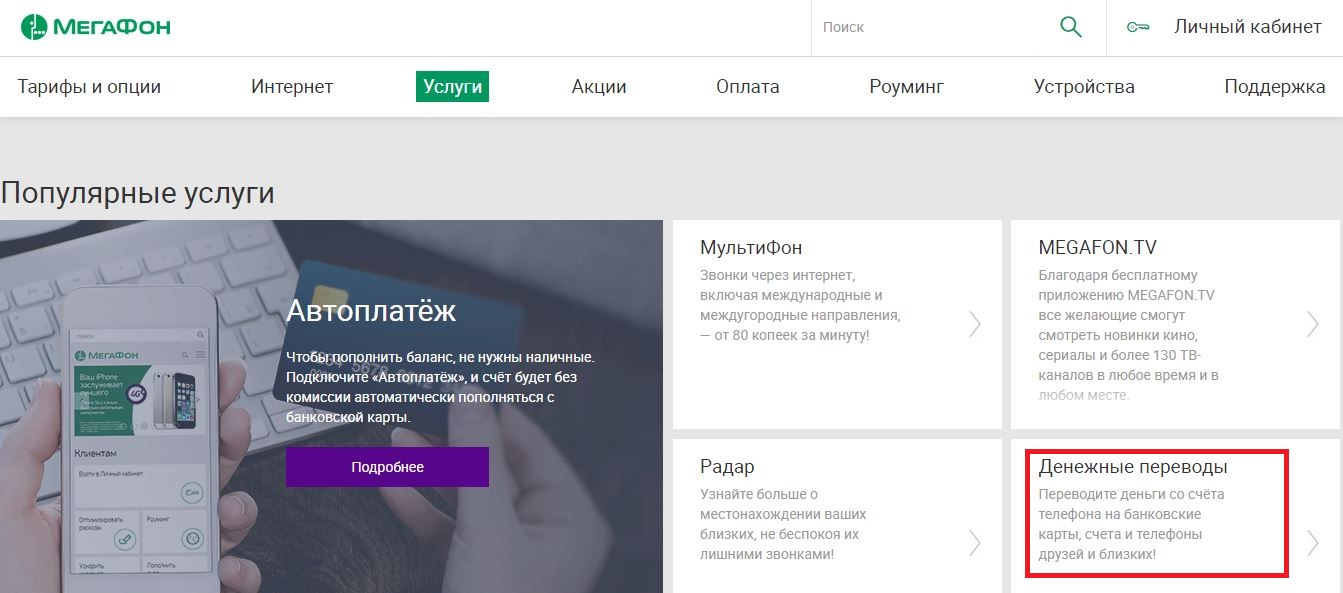

Как пополнять свой банковский счет

Главный вопрос в том, откуда происходит пополнения банковского счета в иностранном банке.

Если вы пополняете его из других стран или в стране, где этот банк находится, то, скорее всего, никаких сложностей возникнуть не должно. При превышении некоторого лимита, конечно могут потребовать подтвердить происхождение средств, но это не критично.

Если же пополнение происходит с территории Украины, то ситуации на самом деле очень схожая.

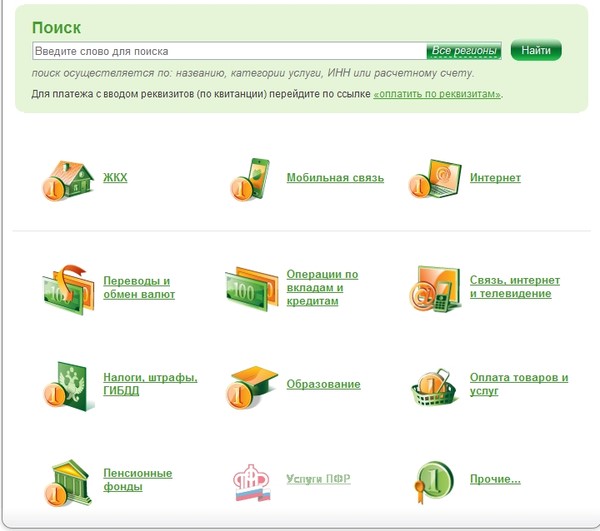

Раньше для пополнения счета в зарубежном банке из Украины нужно было получать в НБУ специальную e-лицензию. Сейчас же на смену этой системе пришла система e-лимитов.

Нужно будет подтвердить законность происхождения средств в случае, если их общая сумма за год превышает 50 тыс евро (для юридических лиц этот лимит выше — 2 млн евро). Если сумма меньше, то никаких вопросов возникнуть не должно.

Насколько это выгодно

Логика в том, чтобы открыть счет в зарубежном банке для получения на него заработка в долларах или использования за границей, однозначно есть. Однако, на выгоду в денежном эквиваленте надеяться не стоит.

Зарубежные банки предлагают достаточно низкие ставки по депозитам от 0.2% до 3% в год. Для примера, украинские банки на март 2019 года предлагают ставки на вклады в долларах до 6% годовых, а в евро — до 5%.

Если вы беспокоитесь о сохранности своих средств в случае банкротства или ликвидации банка, то стоит знать, что, как правило, гарантийная сумма равна сумме средств на счету, но с максимальным порогом в 100 тыс евро. Однако лучше проверять эту информацию для каждой конкретной страны, перед тем, как открыть счет в иностранном банке гражданину Украины.

Однако лучше проверять эту информацию для каждой конкретной страны, перед тем, как открыть счет в иностранном банке гражданину Украины.

ВАС ЗАИНТЕРЕСУЕТ: Как отправить перевод SWIFT: тарифы и условия системы в 2019

Плюсы и минусы счета в иностранном банке

Во владении зарубежным счетом определенно больше преимуществ, нежели недостатков.

В данной статье подробно описаны все плюсы и минусы владения иностранным банковским счетом, которые помогут сделать верный выбор.

Вы можете сопоставить нижеприведенные критерии с Вашими личными взглядами, что поможет определить лучший вариант в Вашей ситуации. В случае сомнения, Вы всегда можете обратиться за консультацией к квалифицированным финансовым консультантам, когда речь заходит о принятии решений, затрагивающих статус защиты активов.

Плюсы зарубежного банковского счета:

-

Возможность открыть счет в любой валюте или же мультивалютный счет, что очень удобно, если Вы ведете бизнес с зарубежными партнерами из различных стран.

-

Возможность открытия счета как на физическое, так и на юридическое лицо (ряд зарубежных банков открывают счета на российские ООО).

-

Если государство Вашего местонахождения не отличается финансовой и экономической стабильностью, то хранение средств в зарубежном банке является необходимостью и позволяет избежать рисков девальвации, инфляции и проч.

-

Налоговая оптимизация.

-

Зарубежные банки обеспечивают клиентам максимальную гибкость в плане использования счета. Вне зависимости от местонахождения и часового пояса, владелец счета имеет круглосуточный доступ к средствам на своем счете через Интернет-банк. Кроме того, он может расплачиваться платежной картой в точках продаж, совершать покупки в Интернете, а также снимать наличные абсолютно в любом банкомате по всему миру.

Можно ли расплачиваться карточкой кипрского банка в России? Да, безусловно.

Можно ли расплачиваться карточкой кипрского банка в России? Да, безусловно. -

Высокая степень конфиденциальности. Зарубежные банки крайне трепетно относятся к вопросам сохранения банковской тайны своих клиентов и гарантируют конфиденциальность. Резиденты стран СНГ могут быть уверены, что информация об их зарубежных счетах находится под надежной защитой. Особенно это актуально при таких обстоятельствах как развод, рейдерский захват, долговые обязательства и прочее.

-

Широкие возможности выбора банка при размещении депозита. Если Вы желаете разместить депозит в зарубежном банке, но его процентные ставки слишком низкие, Вы можете оформить в данном банке фидуциарный депозит — когда банк размещает Ваши средства в другом банке, с более выгодными ставками, от своего имени. Таким образом можно, например, разместить депозит в Австрии или Швейцарии, по ставкам российских банков.

-

Минимальное вмешательство со стороны государства дает зарубежным банкам возможность предлагать более интересные инвестиционные услуги и решения для своих клиентов.

-

Удобство в управлении счетом. Большинство зарубежных банков, работающих с нерезидентами, предоставляют своим клиентам персональных менеджеров, которые курируют клиентов по любым вопросам.

-

Отсутствие валютного контроля.

-

Отсутствие ограничений по суммам транзакций.

-

Русскоговорящая поддержка. Многие европейские (и не только) банки имеют русскоговорящую поддержку и Интернет-банкинг на русском языке, что стирает языковые барьеры.

Минусы зарубежного банковского счета:

-

Минимальный депозит и остаток.

Некоторые зарубежные банки устанавливают минимальные суммы, которые должны храниться на счете. К счастью, такие требования предъявляют не все зарубежные банки. Данный вопрос необходимо изучать по каждому банку отдельно. Смотреть сравнительную таблицу банков по размеру депозита.

Некоторые зарубежные банки устанавливают минимальные суммы, которые должны храниться на счете. К счастью, такие требования предъявляют не все зарубежные банки. Данный вопрос необходимо изучать по каждому банку отдельно. Смотреть сравнительную таблицу банков по размеру депозита. -

Низкие ставки по депозитам. Исторически сложилось, что наиболее популярными банками для размещения депозитов являются банки Австрии и Швейцарии, однако их процентные ставки не очень высоки (порядка ~1% в зависимости от суммы и валюты). Тем не менее, в таких банках можно разместить фидуциарный депозит.

-

Тарифы на обслуживание. Банковские тарифы для нерезидентов всегда выше, чем для резидентов — это факт. Однако среди зарубежных банков достаточно большой выбор, где можно выбрать банк с наиболее подходящими тарифами “для любого кошелька”.

-

Операции с наличными средствами.

Снять наличные средства с иностранного счета можно двумя способами — через банкомат либо через кассу банка в стране его местонахождения. Взнос наличных средств в иностранный банк напрямую возможен только через кассу банка в стране его местонахождения. Предположим, если у Вас открыт счет в швейцарском банке и к нему привязана дебетовая карта, то получение наличных возможно через банкомат любого банка в любой стране, а вот внесение наличных напрямую в банк — только при личном посещении отделении банка в Швейцарии.

Снять наличные средства с иностранного счета можно двумя способами — через банкомат либо через кассу банка в стране его местонахождения. Взнос наличных средств в иностранный банк напрямую возможен только через кассу банка в стране его местонахождения. Предположим, если у Вас открыт счет в швейцарском банке и к нему привязана дебетовая карта, то получение наличных возможно через банкомат любого банка в любой стране, а вот внесение наличных напрямую в банк — только при личном посещении отделении банка в Швейцарии. -

Требования при открытии счета. В рамках процедуры “Знай своего клиента” (Know Your Customer), банк может запросить дополнительные документы на бенефициара — резюме, диплом об образовании документы, подтверждающие происхождение денежных средств (справка с места работы, справка из банка,справка из налоговой) и так далее.

Как открыть счет в иностранном банке? Новые возможности 2019 — Минфин

На днях мы ожидаем вступление в силу Закона Украины «О валюте и валютных операциях». Так, начиная с 7 февраля 2019 года, в Украине будет существовать практически полная свобода осуществления валютных операций. Резиденты Украины, как физические, так и юридические лица, смогут заключать договора и выполнять свои обязательства не только в гривне, но и в иностранной валюте. Кроме того, украинцы смогут свободно приобретать активы за границей, перемещать валютные ценности через таможню Украины, а также открывать счета в иностранных банках. Ранее, такие операции проводились с существенными ограничениями и, в большинстве случаев, необходимо было предварительно получить индивидуальную лицензию от Национального Банка Украины.

Так, начиная с 7 февраля 2019 года, в Украине будет существовать практически полная свобода осуществления валютных операций. Резиденты Украины, как физические, так и юридические лица, смогут заключать договора и выполнять свои обязательства не только в гривне, но и в иностранной валюте. Кроме того, украинцы смогут свободно приобретать активы за границей, перемещать валютные ценности через таможню Украины, а также открывать счета в иностранных банках. Ранее, такие операции проводились с существенными ограничениями и, в большинстве случаев, необходимо было предварительно получить индивидуальную лицензию от Национального Банка Украины.

Большинство украинцев воспринимают нововведения в законе как «валютный безвиз». Но так ли это в действительности? Детальную консультацию Вы также можете получить в компании MaIra Consult. Основные нюансы мы раскроем ниже.

Кого хотят видеть иностранные банки в качестве клиентов? Все иностранное банки хотят видеть клиента с реальной и понятной деятельностью. Что это значит на практике? Если вы открываете личный счет, то банку необходимо понимать цели открытия счета: получение зарплаты, гонорара, комиссионных вознаграждений, дивидендов или прибыли от частной коммерческой деятельности. Например, вы – фрилансер и оказываете услуги по переводу, дизайну, привлечению клиентов или разрабатываете программное обеспечение для иностранной компании. Для банка будет достаточно показать ваш договор с работодателем; документ, подтверждающий ваше профильное образование, а также банковскую рекомендацию из любого банка, в котором у вас открыт личный счет. Данная рекомендация послужит подтверждением для иностранного банка вашей благонадежности, как клиента, а также адреса проживания.

Что это значит на практике? Если вы открываете личный счет, то банку необходимо понимать цели открытия счета: получение зарплаты, гонорара, комиссионных вознаграждений, дивидендов или прибыли от частной коммерческой деятельности. Например, вы – фрилансер и оказываете услуги по переводу, дизайну, привлечению клиентов или разрабатываете программное обеспечение для иностранной компании. Для банка будет достаточно показать ваш договор с работодателем; документ, подтверждающий ваше профильное образование, а также банковскую рекомендацию из любого банка, в котором у вас открыт личный счет. Данная рекомендация послужит подтверждением для иностранного банка вашей благонадежности, как клиента, а также адреса проживания.

Если счет открывается на юридическое лицо, то иностранному банку предварительно необходимо подробно описать деятельность компании. И, во многом, успешное открытие счета зависит от экономической обоснованности открытия счета в определенной стране. Например, вы хотите открыть счет в Эстонском банке. Значит, у вашей компании должен быть офис, склад или магазин в Эстонии, ваши партнеры находятся в Эстонии, основные покупатели ваших товаров или услуг находятся в Эстонии и т.д. Кроме того, владелец компании должен иметь возможность подтвердить перед банком источник денежных средств, которые он вкладывает в свой бизнес.

Значит, у вашей компании должен быть офис, склад или магазин в Эстонии, ваши партнеры находятся в Эстонии, основные покупатели ваших товаров или услуг находятся в Эстонии и т.д. Кроме того, владелец компании должен иметь возможность подтвердить перед банком источник денежных средств, которые он вкладывает в свой бизнес.

Нужно ли ехать заграницу, что бы открыть счет? Нет, в большинстве случаев, сейчас открытие счета возможно без вашего личного визита заграницу в банк. Как правило, на территории Украины у иностранных банков есть представитель, который имеет право заверять документы и подпись клиента. Также, весьма распространенный способ идентификации для банка – это видео skype конференция клиента с менеджером банка. Во время такой конференции клиент в частной обстановке может не только познакомиться с представителем банка, но и обсудить напрямую все вопросы и условия работы со счетом. Важно, чтобы во время видео скайп конференции клиент находился один, без третьих лиц, и при себе имел оригинал паспорта.

Могу ли я открыть счет в иностранном банке онлайн? Если вам предлагают открыть счет в иностранном банке полностью онлайн, просто заполнив анкету на сайте банка или посредника, будьте осторожны! Возможно, вы столкнулись с мошенниками. Каждый иностранный банк, который дорожит своей репутацией, обязан предварительно провести проверку клиента, так называемую процедуру Due Diligence. Эта процедура подразумевает, не только проверку службой безопасности банка паспортных данных клиента, но понимание банком деятельности клиента в целом и источник его доходов. Соответственно, открыть счет в иностранном банке онлайн или просто предоставив копию паспорта, на практике невозможно.

Какие гарантии сохранности средств в иностранном банке? Во всех европейских странах существует гарантированная государством защита вкладов клиентов. Как правило, гарантийная сумма, которую банк обязан выплатить клиенту в случае ликвидации, равняется сумме, которая ранее находилась на счету, но не более 100 000 EUR.

Насколько выгодно открыть депозит в иностранном банке? В отличии от украинских банков, иностранные банки предлагают очень низкие процентные ставки по депозитам. В среднем, иностранный банк предлагает ставку по депозиту от 0.2% до 3% в год. Более выгодным будет временное инвестирование средств в продукты банка – акции, облигации, инвестиционные проекты.

Что делать, если мне более не нужен счет в иностранном банке? Если вам больше не нужен счет в иностранном банке, его, однозначно, необходимо закрыть. Для этого вам необходимо сообщить в банк о желании закрытия счета, уточнив все детали процедуры у менеджера банка. Потратив время на закрытие счета, и получив официальное подтверждение от банка, вы избежите последствий в виде штрафов за обслуживание счета и карты. Кроме того, европейские банки пользуются едиными базами, в которую может попасть информация о должниках банка или незакрытых счетах. И при открытии счета в будущем, в другом иностранном банке, эта информация может послужить причиной отказа.

Итак, не смотря на новые возможности, поправки к Закону Украины «О валюте и валютных операциях» не означают полную свободу в валютных операциях. Теперь вы можете совершенно законно получать доход в иностранной валюте и хранить средства в надежном европейском банке. Но, никто не отменял требование декларировать в Украине доходы, полученные зарубежом, и платить налоги. Задекларировав доходы и заплатив налоги, вы сможете спать спокойно и не бояться автоматического обмена информацией между иностранными банками и фискальными органами Украины.

Надеемся, что информация была полезна и ожидаем Вас на бесплатную консультацию в MaIra Consult.

Как открыть личный счет за рубежом? Критерии выбора иностранного банка, особенности процедуры, практические кейсы

19 ноября 2020 года состоялся наш очередной бесплатный вебинар на тему: «Как открыть личный счет за рубежом? Критерии выбора иностранного банка, особенности процедуры, практические кейсы».

На вебинаре наши эксперты рассмотрели следующие вопросы:

- Критерии выбора зарубежного банковского учреждения: финансовая устойчивость, репутация, требования в отношении клиентов-нерезидентов, список предлагаемых услуг.

- Общие требования зарубежных банков к физическим лицам-нерезидентам при открытии личных счетов.

- Типы счетов для физических лиц: текущие и инвестиционно-сберегательные счета.

- Практические кейсы: поиск оптимального банка для персонального инвестиционно-сберегательного или текущего счета.

С презентацией вебинара можно ознакомиться здесь

Ниже Вы можете ознакомиться со стенограммой нашего вебинара.

Екатерина:

Добрый день, уважаемые слушатели, зрители, возможно, коллеги! Рады вас приветствовать на нашем очередном вебинаре. Сегодня с нами будет Иван Тихоненок — руководитель нашей банковской группы.

Сегодня с нами будет Иван Тихоненок — руководитель нашей банковской группы.

Иван:

Добрый день!

Екатерина:

Тема нашего вебинара сегодня будет посвящена очень актуальному вопросу, особенно в современных условиях, — открытие персональных счетов.

Мы обсудим, где открывать счета, с какой процедурой вы при этом столкнетесь, какие есть счета, для каких целей их можно использовать, обязательно углубимся в то, как отвечать на вопросы комплаенса, чтобы сохранить счет и продолжать по нему работу.

В самом конце вебинара будет приятный бонус для вас. Мы всегда за интерактив, будем рады обсудить ваши вопросы.

Иван, вам слово.

Иван:

Спасибо, Екатерина. Со своей стороны, хочу поприветствовать Екатерину Макаркину — модератора и моего соведущего на всех наших вебинарах в этом году, а также поддержать ее просьбу задавать нам вопросы.

Наш вебинар не должен быть похожим на монолог, у меня нет цели прочитать вам лекцию. Наша цель — это диалог, и чем больше людей примет в нем участие, тем будет лучше и полезнее для всех, тем эффективнее мы используем то время, которое вы нам уделили.

Как говорил один из моих учителей, самый плохой вопрос — это тот, который не был задан. Поэтому спрашивайте, то, что важно для вас, мы можем узнать только через ваши вопросы.

Итак, я хочу поговорить с вами о весьма интересном, востребованном, популярном продукте, с которым мы постоянно сталкиваемся, — с личными счетами.

Не ошибусь, если скажу, что у каждого из нас, гражданина России, Казахстана, Бразилии и Канады, есть личный счет в местном локальном банке. Это так же естественно, как поход в магазин, заправка машины и еще что-то обыденное.

Современная практика такова, что кроме счетов в наших местных банках нам нужны личные счета за рубежом. Наверняка у многих из вас тоже есть личные счета в зарубежных банках.

Для чего они нам нужны, особенно в свете новостей от наших госорганов, что надо отчитываться, что это сложно, и нужны ли они вообще, роскошь ли это? Да нет, это не роскошь, это уже обыденность и необходимость, вызванная рядом факторов.

Последние 30 лет мы легко передвигаемся по миру, ведем бизнес в таких частях света, которые не все помнят из уроков географии в средней школе. Мы покупаем недвижимость за рубежом, мы учимся или хотим учить своих детей за границей. За 30 секунд я вам перечислил несколько причин, почему счет за рубежом должен у вас быть.

Мы покупаем недвижимость за рубежом, мы учимся или хотим учить своих детей за границей. За 30 секунд я вам перечислил несколько причин, почему счет за рубежом должен у вас быть.

Это постоянное или временное проживание за пределами вашего родного государства, это трудоустройство на работу в иностранную компанию или получение вида на жительство, это покупка недвижимости за границей, к чему стремятся многие граждане России, это удобство в оплате массы товаров и услуг, которые часто нельзя оплатить из РФ или которые по той или иной причине в РФ не поставляются.

Кроме таких обыденных вещей, нашего комфорта, есть еще вопрос безопасности, который занимает всех нас в большей мере. Это минимизация странового риска, потому что каждая страна имеет свой уровень так называемого странового риска. Я буду говорить про Россию, гражданином которой я являюсь.

Мы отчетливо видим, что в последние годы у нас есть определенные сложности с экономическим развитием. Последний год мы видим риски, связанные с обесцениванием национальной валюты. За последние 10 лет в России мы видели, как были закрыты сотни банков, плюс последние 5–6 лет Россия сталкивается с санкциями со стороны мирового сообщества по целому ряду причин.

За последние 10 лет в России мы видели, как были закрыты сотни банков, плюс последние 5–6 лет Россия сталкивается с санкциями со стороны мирового сообщества по целому ряду причин.

Все это может коснуться непосредственно гражданина РФ, который держит все деньги в одной кубышке, то есть, говоря о безопасности, я имею в виду гораздо больший сегмент понятия странового риска.

Если говорить простыми словами, мы не должны с вами, как разумные люди, как люди состоявшиеся, чего-то достигшие в этой жизни, заработавшие для себя, для своей семьи, для будущих поколений, держать все яйца в одной корзине.

Эту корзину можно назвать по-разному: это может быть один банк, одна страна, один вид валюты или актива. Мы должны диверсифицировать риски или, говоря обычным языком, разложить все по разным клеточкам нашего личного финансового баланса.

В сегменте личной безопасности счет за рубежом — это просто необходимость для любого человека, который считает себя современным, хотя бы отчасти состоявшимся и продолжающим этот бесконечный путь развития.

Личный счет за рубежом нам нужен как некий запасной парашют или как основной, а не запасной, плюс как очень удобный инструмент для массы расчетов.

Итак, мы решили, что счет важен, теперь мы сталкиваемся с критически важным моментом, где его открывать и как выбрать. Выбирать надо по двум группам риска. В первую очередь надежность — это самое важное, банк может быть не очень комфортным, но он должен быть очень надежным.

Если банк ненадежный, он может предлагать вам шикарные условия входа. Это часто делают мошенники, шикарные проценты по ставкам, сервис будет запредельный, с серьезными ребятами в костюмах, но, если банк ненадежный, это все шелуха, это надо понимать.

Надежность — самый главный критерий при выборе учреждения, которому вы готовы доверить свои средства. Надежность в банковской сфере — это вопрос многогранный, подходить к нему надо, рассматривая разные варианты.

На мой взгляд, при открытии счета за рубежом чаще обращаются к помощи консультантов, потому что выбрать банк на современном рынке очень непросто. На что следует обращать внимание, когда мы выбираем банк?

На что следует обращать внимание, когда мы выбираем банк?

В первую очередь это репутация банковского учреждения. Надо почитать сплетни, слухи, новости, рейтинги очень важны, но рейтинговый бизнес переживает сложные времена, постоянно идут скандалы. Даже последний крах одного из крупнейших цифровых банков Германии Вайркард показал, что часто заключение аудитора не может быть истиной в последней инстанции.

Поэтому читайте новости, что пишут на банковских форумах, участвует ли банк в судебных процессах, по которым грозят многомиллионные штрафы или риски, участвует ли банк в разбирательствах с нарушением международных санкций, все это очень важная информация.

Имеет смысл посмотреть финансовые показатели банка — это тоже хороший признак. Любое серьезное финансовое учреждение выносит в публичный доступ свою отчетность, с которой вы всегда можете ознакомиться на сайте банка или платежной системы. Сам факт наличия такой отчетности на сайте говорит уже о многом.

Обязательно смотрите страну банка, которая ему выдала лицензию, это важно. Швейцарские банки или банки государства Вануату немного отличаются друг от друга по сложности получения банковской лицензии и степени банковского контроля.

Швейцарские банки или банки государства Вануату немного отличаются друг от друга по сложности получения банковской лицензии и степени банковского контроля.

И немаловажный вопрос — это система страхования вкладов, то есть та сумма, которую вы гарантировано получите в случае прекращения деятельности финансового института. Обычно это евростраховка, это 100 000 евро.

Система работает при отзывах лицензий банка, то есть 100 000 клиенты получают, сумма довольно серьезная. Я всегда обращаю внимание клиентов на надежность, особенно в плане личных счетов, это то, что принадлежит лично вам.

Второй блок нашего слайда — это комфорт. Безусловно, это надо учитывать не в ущерб надежности. Комфорт банка многогранен: это удобство управления счетом, наличие персонального менеджера, который говорит с вами на вашем родном языке, потому что не все наши клиенты владеют каким-то иностранным языком, это широкий спектр услуг банка.

У вас не должно быть выбора между картой и депозитом, банк должен предлагать что-то большее, ваше право выбирать это или нет. Возможность дистанционного открытия счета — сейчас это особенно актуально с учетом пандемии. И хочу отметить, что многие крупные банки класса «А» предлагают услугу консьерж-сервиса.

Возможность дистанционного открытия счета — сейчас это особенно актуально с учетом пандемии. И хочу отметить, что многие крупные банки класса «А» предлагают услугу консьерж-сервиса.

Екатерина:

Расскажи, пожалуйста, подробнее об этом.

Иван:

Все знают, кто такой консьерж или консьержка. Это человек, который оказывает мелкие услуги. По факту банк делает то же самое, если вы являетесь уважаемым клиентом банка, соответствуете требованиям, как минимум по той финансовой сумме, которую вы размещаете либо на хранение в банке, либо передаете банку в управление, и получаете приорити пасс.

Приорити пасс — это возможность посещения бизнес-залов в аэропортах по всему миру, возможность заказа билетов с помощью сотрудников банка, возможность бронирования отелей, аренда драгоценностей или машин.

То есть сфера консьержа очень велика, это и система скидок на услуги партнеров банка, начиная от пошива костюма, заканчивая прокатом яхты. Банк для клиента становится неким дружелюбным сервис-центром, который старается решать проблемы клиента не только в банковской сфере.

Чем большую сумму клиент заводит в банк, тем на больший спектр услуг со стороны банка он может рассчитывать.

Екатерина:

Иван, я так понимаю, у каждого банка услуги консьерж-сервиса начинаются с разных цифр?

Иван:

Это зависит от политики банка, некоторые банки такую услугу не предоставляют вообще. Это зависит от того, на кого ориентирован банк, у разных банков разный спектр услуг для клиентов.

Екатерина:

Хотела бы еще спросить, что нельзя делать по личному счету, есть ли операции, которые приведут к неудобству со стороны банка в отношении данного клиента?

Иван:

Делать можно все, что разрешено. Тем не менее по личному счету нельзя делать коммерцию, нельзя проводить коммерческие операции, возьмите это за аксиому. К сожалению, масса клиентов по данной причине теряют свои счета. Сразу скажу, что брокерские выплаты, выводы к этому не относятся.

Никакой коммерции, все остальное в рамках закона: лечение, обучение, инвестиции, оплата детей, содержание недвижимости, покупки и т. д. Для коммерции, если вы в России, открывайте счет ИП.

д. Для коммерции, если вы в России, открывайте счет ИП.

На слайде вы видите деление на расчетный и инвестиционно-сберегательный счета. Деление это условное, потому что на текущем счете можно разместить депозит, он станет сберегательным, например.

Тем не менее такое деление имеет место быть, потому что банки Старой Европы, США, Великобритании разделяют такие счета, и по инвестиционно-сберегательным не любят движения в личных целях.

Инвестиционно-сберегательный счет — это тихий долгосрочный счет, на котором вы храните определенные суммы, чаще это от миллионна или полумиллиона долларов, и проводите по нему минимум операций.

А расчетный, текущий счет подразумевает его свободное использование, вы можете платить за что угодно, при этом вы также можете на счете разместить депозит и делать с него инвестиционные вложения. Это удобство для вас, надо различать банки и их профили.

Екатерина:

У нас вопрос: является ли сдача недвижимости в аренду коммерческой операцией?

Иван:

Хороший вопрос. Я отвечу так: хотя это некая коммерция, банки к этому относятся благожелательно, и на личные счета у нас многие клиенты получают суммы от сдачи недвижимости в аренду.

Я отвечу так: хотя это некая коммерция, банки к этому относятся благожелательно, и на личные счета у нас многие клиенты получают суммы от сдачи недвижимости в аренду.

Но надо понимать, что если вы сдаете одну квартиру, это одно, а если таких квартир порядка 10, то это совсем другое. И вас попросят либо эту деятельность прекратить, либо открыть коммерческий счет для нее в этом же банке. Надо смотреть на объемы.

Екатерина:

Еще вопрос, но пока не понимаю его суть, попрошу пояснить, мы обязательно ответим. По сетевому маркетингу вопрос.

Иван:

Извините, сетевой маркетинг — это бизнес, конечно. Под сетевой маркетинг я бы порекомендовал открыть счет на юрлицо. Это бизнес, плюс подразумевается, что у вас будут платежи от физических лиц, банки это очень не любят и готовы закрыть счет из-за этого.

Или лучше идти в платежную систему, мы можем дать вам консультацию на эту тему. Мой самый любимый слайд — требования kyc при открытии счета. Это Знай своего клиента, по факту это банковский комплаенс, это ряд процедур банка, которые нужно выполнить для открытия счета, так называемый заградотряд.

Цель у них благая — не допустить в банк проблемы, но методы и сроки реализации вызывают массу вопросов. Комплаенс — это ряд процедур банка, которые направлены на оценку соответствия клиента тем требованиям, которые предъявляет банк к клиентам и банковский регулятор к банку, национальный и наднациональный.

Банк собирает эту информацию в виде тех вопросов, которые вам задает, вы на них отвечаете. И находит массу узких мест, на которых клиент может легко потерять весь бенефит, который он получил при первоначальном общении с банком.

Отвечать надо всегда честно, это факт, как бы странно это ни звучало, потому что нечестные ответы обычно легко вскрываются. Обычно клиент говорит что-то не то и вызывает целую серию вопросов и дополнительных запросов.

Мы рекомендуем нашим клиентам хранить информацию по своим открытым счетам, потому что форму 2НДФЛ можно получить только за последние три года. Классическая ситуация: клиент в 2010 году честно заработал свои деньги, но он не может это подтвердить документально, то есть деньги есть, а их происхождение человек подтвердить не может.

Да, это очень конфиденциальная информация, если вас это смущает, снимите ячейку, храните их где угодно, но не выкидывайте банковские выписки. Их надо хранить от даты открытия до даты закрытия, до тех пор, пока они не пожелтеют.

Масса банков закрылась, большинство клиентов работали с Кипром или Прибалтикой. В Прибалтике рухнуло много банков — выписку не получить, транзакции, выплату дивидендов, выплату зарплаты уже не получить. Надо хранить документы!

Правильный набор документов — это половина всего при открытии счета. Этим вы облегчаете работу нам, если к нам обращаетесь, облегчаете работу банку и в первую очередь себе. Мы зря смеялись над бабушками, которые всегда хранят чеки. Финансовые документы надо хранить!

Где хранить — это ваше дело, но храните их, потому что часто даже «чистые» средства нельзя подтвердить с точки зрения их происхождения, что снижает для вас список банков, в которые можно пойти. Это очень важный момент, на который смотрит банк и мы, когда готовим клиента для подачи в банк.

Второй момент — это написание хорошего, правильного CV, или резюме, если говорить по-русски. Здесь все просто: вы пишете так, как можете, мы делаем так, чтобы банк это читал. Мы ничего нового не выдумываем, мы просто это структурируем.

Читая хорошо оформленное резюме, офицер комплаенса видит вашу жизнь и начинает верить в то, что он видит. А это очень важно. Когда ему понятно, какой у вас опыт, примерно 25% уходят, а если он видит три фразы о вашей жизни, у него появляются дополнительные вопросы.

Поэтому распишите все нам, мы эту информацию оформим должным образом. Все это вместе складывается в полный пакет документов для банка, мы его собираем, отправляем в банк. Дальше все просто: банк либо открывает счет и хочет личного визита, либо проводит видеоинтервью.

И то и другое не подразумевает ничего страшного, видеоинтервью длится 10–15 минут максимум. Просто посмотрят на вас как на потенциального клиента, зададут вопросы, чтобы проверить информацию, которая представлена в документах, чтобы убедиться, что вы не подставное лицо.

Поэтому комплаенс — вещь неприятная, избежать ее нельзя, к ней просто надо готовиться. И основное в этом — важность хранения финансовых документов, все остальное мы с вами сделаем, со всем поможем.

Но без подтверждения вашего финансового бэкграунда, без выписок по счетам, без подтверждения налоговых форм, свифтовых проводок и прочего сделать это в разы сложнее, отнимает массу времени, часто влечет какие-то специальные условия со стороны банка или просто отказ, что нежелательно ни вам, ни нам.

Екатерина:

Коллеги, хочу обратить ваше внимание, что недавно мы проводили вебинар на тему банковского комплаенса, вы можете ознакомиться с ним на нашем сайте. У нас пошли вопросы.

Наталья согласна с тем, что необходимо запрашивать информацию у банков в отношении банковских выписок, она приводит в пример Лайки банк на Кипре, который закрылся, а документы не сохранились.

Евгений спрашивает, требуется ли перевод и заверенный нотариально апостиль для копий представляемых документов?

Иван:

Апостиль практически никогда не требуется, обычно хватает либо нотариально заверенного перевода, либо просто профессионального перевода. К примеру, лондонский дивизион Сити принимает все документы на русском языке и сам занимается переводом — это хороший пример консьержа. Вам только надо собрать все документы по списку, которые я вам пришлю, переводы, согласование, заполнение форм и прочее — это проблема банка.

Сити — это исключение, глобально перевод нужен для любого зарубежного банка, документы надо переводить на английский даже в Армении, Грузии или Казахстане. Там прекрасно понимают русский язык, дело не в этом, по вам может прийти запрос от регулятора либо кор.банка.

Международный язык общения — это английский, и никто не будет разбираться в венском Райффайзене в форме 2НДФЛ на русском. Поэтому банк просит переводить документы на английский. Это просто профессиональный перевод, который мы можем выполнить в рамках своей компании, в большинстве случаев этого хватает.

Екатерина:

Коллеги, нам очень интересно узнать, с какими трудностями вы сталкивались при открытии счетов и при их ведении. Пишите нам в чат, мы все обсудим.

Иван:

Кстати, простое открытие не так интересно, как сложное, в нем можно найти массу интересных моментов. На этом слайде я выделил, в кавычках, банки, которые открывают личные расчетные счета.

Подчеркну, что это не значит, что вы не можете разместить депозит или пользоваться инвестиционными программами в банках всех перечисленных здесь государств. Но так сложилось исторически, что эти банки не требуют крупных депозитов, чем славится старая Европа.

Поэтому счета, которые там открываются, очень хорошо подходят под определение либо расчетные счета, либо текущие. Всем известные кипрские банки, до сих пор горячо мною любимые. Несмотря на определенные сложности с Кипром в 2013 году, Кипр от них оправился.

Место, как говорится, уже намоленное, они понимают наш менталитет, отработанные связи, Кипр как банковский сектор очень живучий и, думаю, долго будет находиться на рынке. Его аналогом отчасти была Прибалтика, с поправкой на 2–3 года назад, до лета 2018 года.

На Кипр может повлиять только какое-то политическое решение, что он перестанет обслуживать клиентов-нерезидентов, а так индустрия отточена и заточена под обслуживание нерезов.

Плюсов много. Главный в том, что в большинстве кипрских банков вы можете открыть счет дистанционно — это встреча в офисах банка в Москве, Санкт-Петербурге или Киеве, то есть не надо лететь на Кипр, это очень удобно. Даже если вы не живете в перечисленных городах, всегда проще приехать в один из них, чем в Лимасол или Никосию.

Нет проблем с русским языком, русский деск в банках мощный, проблем с пониманием не будет. В последние годы киприоты очень здорово модернизировали личные кабинеты для своих клиентов, сделали хороший, понятный, дружелюбный интернет-банкинг. Плюс евростраховка 100 000, это здорово.

И подчеркну, что вы получаете счет в хорошем европейском банке, который входит в состав ЕС, с минимальными затратами, с отсутствием требования держать остаток на счете 200–300–1 млн евро, карты принимаются по всему миру, удобство расчетов также по всему миру.

Как некий резервный вариант для клиента, который уже понимает необходимость открытия счета за рубежом, но пока еще не дорос до Швейцарии или Австрии, которые для него дороговаты пока. При учете того, что Кипр в обмене, счет надо декларировать, по нему надо отчитываться, но для нас это не проблема, мы граждане законопослушные.

Следующие банки — банки Центральной Европы, Польши, Венгрии, Черногории, Латвии. Отличные банки, много всего интересного, плюсы перечислены на слайде. Из минусов — имеется привязка к местному рынку, надо понимать, почему счет открывается именно там — работа, ВНЖ, содержание недвижимости.

Второй не очень удобный момент по этим банкам — в большинство из них необходим личный визит, за исключением банков Латвии, которые снова активизировали своих представителей в Москве. А так банки хорошие, если ваш центр жизненных интересов связан с какой-то из этих стран, то это будет оптимальный выбор.

Третий раздел слайда среди расчетных счетов — это банки Армении, Грузии и Беларуси. Подборка очень интересная, особенно с учетом военных действий на границе Армении, все очень неспокойно на территории Беларуси в плане политических волнений.

Тем не менее эти банки представляют определенный интерес. Во-первых, это удаленное открытие практически во всех банках. Второе — более адекватные требования к своим клиентам в плане глубины их проверки, не столь строгий комплаенс.

Многие банки Грузии работают с криптовалютой, что для многих клиентов очень актуально. Мы плотно работаем с крупным региональным банком в Армении, который дает очень хорошие ставки по депозитам на доллары США, три четверти, 3,5%.

Безусловно, у этой группы банков есть масса плюсов для открытия расчетных счетов, несмотря на некие региональные сложности. Карты они могут спокойно высылать по разному адресу, это тоже плюс. Это что касается расчетных счетов, а сейчас я предлагаю вернуться к вопросам.

Екатерина:

С удовольствием. Сейчас я озвучу вопросы, которые относятся к нашему слайду, чтобы не уходить от темы.

Вадим задает вопрос: в каком кипрском банке удобный и функциональный интернет-банкинг? По мнению Вадима, интернет-банкинг банка Пиреус отстает на 10–15 лет от российских банков.

Иван:

Вадим, отличный вопрос! Я очень люблю Кипр и киприотов. Если говорить о Пиреусе, то он уже стал Астробанком, он очень сильно изменился, когда туда пришли новые инвесторы — группа Технауэл из Ливана и два крупных фонда из Абу-Даби.

Они вложили много денег, благодаря чему банк сейчас не похож на старый Пиреус. Сейчас изменилось все, в том числе айти-сопровождение по Астробанку.

Банк Кипра пережил тяжелые времена после 2013 года и стал снова приносить прибыль, они здорово минимизировали свои расходы на все, чтобы снова стать успешным, прибыльным банком. Да, остались неудобства, но на 15 лет он точно не отстает.

Кипрские банки в 2013 году выдержали мощный удар, но сейчас они делают все, чтобы удержать новых клиентов, уже играя по новым правилам, и одно из условий — это модернизация всех интерфейсов. То есть Астробанк в этом плане здорово изменился, Банк Кипра — более-менее, но явно не все так сложно, как было 10–15 лет назад.

Плюс кому что нравится. Для меня главный критерий интернет-банкинга — это его понятливость, когда мне не надо обращаться в саппорт, для меня это главный критерий, даже если какой-то функционал отсутствует. Банк Кипра очень продвинулся в этом направлении, у них стал намного понятнее личный кабинет.

Екатерина:

Наталья задает вопрос: в 2013 году ушла из Банка Кипра в Хелленик, если сейчас появится желание вернуться в Банк Кипра, понадобится ли представление всех документов, перечисленных на слайде?

Иван:

Практически да, попросят паспорт, CV, происхождение средств и плюс вопросы: для чего нужен счет, куда платите, обороты и прочее. Это стандартный набор практически для любого банка, зависит от того, какой поток и откуда вы планируете направить в банк Кипра. Личные счета открываются легко, не по щелчку пальцев, но довольно быстро, в среднем это месяц, в отличие от корпората.

Если мы хорошо подготовили пакет документов клиента, личный счет можно открыть за месяц, если вы не судимы, у вас понятный источник происхождения средств, дарственная, документы о вступлении в наследство могут подойти в качестве доказательства источника происхождения средств. Надо конкретно смотреть кейсы, но перечисленное мной точно попросят.

Екатерина:

Клиенты пишут нам о трудностях, с которыми они сталкивались при открытии счета: сложности с прохождением kyc, все на английском, много документов.

Мы согласны, большое количество документов на английском не очень удобно, но для этого и существуют профессиональные посредники, как мы, чтобы максимально облегчить жизнь клиента при открытии корпоративных или личных счетов.

Иван:

Поддержу наших клиентов, потому что анкеты весьма разнятся. Есть такие анкеты, которые даже мы сразу не можем заполнить и консультируемся с банком. Непонятные вопросы банк задает сплошь и рядом, может быть непонятный перевод, может быть разница в менталитете, что они хотят увидеть, то есть здесь вы не одиноки. Просто мы работаем с банками напрямую и просим объяснений на обычном человеческом языке.

Екатерина:

Николай задает вопрос: был конкретный кейс, когда физическому лицу закрыли счет ввиду проведения сомнительных операций по счету в прошлом, при этом без официального уведомления, без телефонного предупреждения. Какая позиция иностранных банков на данную проблематику, предупреждают ли они, какие есть основания для закрытия персонального счета?

Иван:

Оснований достаточно много: нарушение законодательства, операции, которые не соответствуют функционалу личного счета, платежи от физических или юридических лиц, которые вызывают подозрения у банка, если клиент не отвечает на запросы от банка или если у банка появилась информация по бэкграунду клиента, которую тот скрыл при открытии счета.

Например, был случай, когда клиент скрыл свою судимость, это вскрылось через два года после открытия счета, и счет был закрыт, потому что клиент скрыл информацию при открытии, банк счел это дополнительным риском, это был прибалтийский банк.

Если по кейсу сомнительные операции, то я не верю, что счет был закрыт без предупреждения. Банки вообще редко закрывают счета, это невыгодно, это портит репутацию банка. Поэтому, думаю, что были запросы, если это не из ряда вон выходящие ситуации, когда следом за банком клиенту может постучать прокуратора.

Обычно клиенту задаются вопросы и дается срок на их ответы, и я сейчас вижу по разным странам и банкам, что эти сроки пролонгируются, банк дергает клиента, мы постоянно связываемся с клиентом.

Если ситуация терпит, это не запрос кор.банка, на который надо ответить в 5 дней, а пройти ежегодное ревью по счету, предоставить объяснение какой-то транзакции. Часто ситуации тянутся месяцами, пока уже критично не станет, месяцев через 7–8.

Поэтому ваш случай нестандартный, банк резко рубит счет в каких-то крайних случаях либо клиент проигнорировал все запросы со стороны банка, и банк закрыл счет. Когда клиент становится нежелательным для банка?

Например, весной этого года МКБ (это банк Венгрии) закрыл несколько сотен счетов своим корпоративным клиентам, потому что было принято решение закрыть счета всем компаниям, бенефициарами которых являются граждане России и стран СНГ. И они закрыли.

Это было изменение политики банка. Но всех предупредили, дали 60 или 90 дней на вывод средств и открытие счета в другом банке. Поэтому даже если клиент для банка нежелательный, ему дают время, как минимум 30 дней.

И даже если счет закрывают одномоментно, никуда деньги не пропадают, они хранятся на спецсчете внутри банка. Надо либо приезжать забирать их лично, отвечая на вопросы банка, либо открывать еще где-то счет, давать банку реквизиты, отвечать на вопросы, и деньги отдадут, при условии, если они не под арестом.

Екатерина:

Иван, у нас очень много вопросов. Ирина задает вопрос, можем ли мы помочь с открытием счета в венском Райффайзен банке?

Иван:

У нас есть связи с прайвет бенкингом Райффайзена в Вене, порог входа туда от 7 млн для личного счета. Немалая сумма.

Екатерина:

Евгений Иванович задает вопрос вместе с Анной: какие пороги входа в Швейцарию, Германию и Австрию при открытии личных счетов?

Иван:

В Германии практически всегда требуется визит в Германию и подтверждение связи с Германией, поэтому на данный момент мы счета там не открываем. По Австрии минимальный порог банка, с которым мы работаем, это 300 000 долларов, швейцарских франков или британских фунтов.

По Швейцарии я бы ориентировался на сумму от 1 млн, меньше уже мало кто берет. Даже UBS, который декларирует от 500 000, по факту они берут 500 с прицелом на рост клиента, просто «запарковать» 500 в банке не получится.

По Кипру порогов входа нет, 1000 евро на депозите я не считаю. Если вы ищете относительно недорогой, но супернадежный банк, в данный момент лондонский дивизион Сити банка — это оптимальное решение, порог входа всего 200 000, и вы заходите в первоклассный банк класса «А».

Екатерина:

Сразу хотела ответить на вопрос Евгения: открывают ли лондонские банки счета дистанционно?

Иван:

Про все банки не скажу, Сити открывает, счет можно открыть без выезда из Москвы, то есть визит в Москву все-таки понадобится для встречи с банкиром и подписи документов.

Екатерина:

Наталья задает вопрос: если местный житель вернет мне долг на мой личный счет, будет ли это считаться сомнительной операцией? Речь о Кипре.

Иван:

Подтверждение выдачи долга в каком виде? Вы ему выдали из рук в руки или это был договор займа? Если документов нет, то я бы не рисковал, эта операция вызовет вопросы у банка.

Платежи между физиками, не связанными друг с другом родственными связями, вызывают подозрение. Такие платежи давно под вниманием. Поэтому лучше получить долг так же, как вы его давали, так будет спокойнее.

Екатерина:

Еще вопрос: допускает ли Сити банк взнос на счет наличными, при условии подтверждения источника дохода?

Иван:

Вы хотите прилететь в Лондон и там 200 000 внести на счет? Если ответ да, это надо уточнить, потому что там они уже отвыкли работать с наличкой, проще внести их на счет в российском Сити и перегнать в Англию, но запрета на взнос наличными я не знаю у Сити. Вы можете оставить свои контакты, я уточню и вам отвечу.

Екатерина:

С вопросами вроде разобрались, давайте двигаться дальше.

Иван:

Инвестиционно-сберегательных банков много, на слайд вынесены не более 3–4%, с кем мы работаем. Я в основном сосредоточился на Европе: Австрия, Андорра, Великобритания, Швейцария, Лихтенштейн — это традиционные центры притяжения.

На нашем сайте можно увидеть, что список банков по каждой стране достаточно большой, в разы больше, чем представлено на слайде. Есть наиболее интересные банки, которые чем-то выделяются из общего ряда.

Если взять Австрию, LGT банк очень интересный, респектабельный, его владельцы — лихтенштейнские князья, поэтому банк чрезвычайно требователен к своим клиентам.

У меня был кейс, когда клиента не взяли в этот банк, он юрист по образованию и когда-то работал в покерной компании, в международной компании по проведению покерных турниров, он был там юристом — LTG банк посчитал, что это плохой клиент для него.

Сам банк прекрасный, порядка 40% фондирования — это средства частных лиц, предельно консервативные программы, это один из идеальных банков для хранения и сохранения средств. Преумножение уже под вопросом.

Банк Гутман — прекрасный австрийский банк, почти сто лет истории, три поколения семьи, им владеют не пришлые инвесторы, а именно австрийские владельцы. Банк ориентирован на инвестиционное обслуживание, хотя и депозиты можно. Порог входа порядка 1 млн, даже если указано 500 000, в эти два банка входной билет стоит 1 млн.

Еурам банк — более молодой банк, ему всего 20 лет, это небольшой частный австрийский банк, принадлежит отчасти топ-менеджменту банка, отчасти немецким и австрийским инвесторам, очень спокойный, семейный, уютный, домашний банк, мы очень плотно с ним работаем.

Он не стремится набрать большой портфель клиентов, и это очень хорошо, там умеренный порог входа — от 300 000 долларов, франков или евро. То есть можно зайти в хороший, качественный банк за относительно небольшую сумму.

Екатерина:

Алекс пишет, что часто видно, что банки в одной юрисдикции предъявляют довольно разные требования к своим клиентам, несмотря на то, что это требования одного и того же регулятора. Почему так?

Иван:

Очень просто: надо почитать требования регулятора. Очень часто они сильно размыты, банки должны обязательно усиливать политику по выявлению подозрительных транзакций.

Какие требования регулятора — такие выстраиваются требования со стороны комплаенса банка, потому что во многом ответственность за выявление неблагонадежных клиентов возложена на банки. Каждый банк выбирает ту меру риска, с которой он готов работать.

Тому же LGT гораздо проще отказать любому спорному клиенту, чем принять. Есть банки-гиганты, которые могут принять достаточно сложного клиента в рамках требований регулятора. Отвечая на вопрос, все зависит от двух факторов:

1) размытость требований регулятора;

2) тот уровень риска, который на себя готовы брать: а) владельцы банка, б)его топ-менеджмент, в) его комплаенс, который борется и с владельцами, и с топ-менеджментом, потому что их цель — это заработать, цель комплаенса — не потерять банк, назовем ее так.

Екатерина:

Спасибо. Алекс задает очень дискуссионный вопрос: если требования размытые, почему банки не устанавливают минимально возможные требования?

Иван:

Отличный вопрос! Есть такое выражение: требования минимальные, ответственность максимальная. Надеюсь, я ответил на ваш вопрос. Ознакомьтесь со штрафами банков за последние годы, один из самых крупных — на 150 млн евро оштрафовали Дойче банк.

Это не считая того, что банки постоянно попадают на штрафы в миллиарды евро за нарушение санкционных норм. Этот вопрос очень правильный, коварный, я тоже всегда смеюсь, когда читаю про эти штрафы, и если их платят, значит, есть, из чего платить.

Я уверен, что банки неосознанно и не специально нарушают какие-то нормы, но уровень риска у них, видимо, лоббирует. И при минимальном выполнении требований регулятора — до первой серьезной ситуации.

Пройдет какая-то сомнительная транзакция или клиент, и регулятор сотрет банк в порошок, что уже бывало не раз, или выкатит такие штрафы, что прибыль за последние пару лет на них уйдет.

Банки хотят зарабатывать, это суть их бизнеса, как и любого другого, иначе его ведение бессмысленно, это благотворительность или волонтерство.

Да, в последнее время банки действительно стали бояться своих клиентов, потому что уровень требований, в том числе таких размытых, растет постоянно. 4, 5, 6-я директивы ЕС вышли в последние 5 лет, а 1-я была еще в 90-е годы, то есть на первые три понадобилось 15 лет, а на последние три — уже пять лет, то есть процесс явно не собирается замедляться.

Кратко могу сказать, что минимальные требования могут повлечь санкции со стороны регулятора, поэтому каждый банк решает индивидуально, к чему он готов, а к чему нет. Но по минимальному сейчас не работает ни один банк в Европе, это слишком рискованно.

Екатерина:

Вопрос от Анны: банк UBS по РФ и банк UBS в Швейцарии равносильны по надежности?

Иван:

У банка UBS есть представительство в Москве. О каком банке в РФ идет речь? О представительстве? Мы своих клиентов в представительстве просто идентифицируем, если вам нужен счет в швейцарском UBS, он будет открыт в швейцарском UBS, сотрудники московского UBS просто вас встретят, идентифицируют, посмотрят ваш паспорт, но счет у вас будет открыт в Швейцарии.

По поводу рейтингов банков хочу прокомментировать: во-первых, мы рейтинги банков указываем на сайте, во-вторых, не все банки имеют рейтинги, особенно частные банки. Публичные банки обязаны их иметь, согласно требованиям законодательства, а если банк в рамках одной семьи уже сто лет, ему рейтинг особо не нужен, плюс рейтинг стоит денег, причем немаленьких.

Екатерина:

Тогда продолжим по слайду.

Иван:

Лихтенштейн. Там много банков, я вынес на слайд два, VP и Bendura банки. VP банк отличный, надежный, там мощный русский деск, хорошая оперативная поддержка, хотя швейцарцы могут позволить себе расслабиться, у них и так все деньги мира в плане оперативности ответов.

Но к VP это не относится, мне очень нравится прайвет бэнкинг — они даже по инвестиционно-сберегательным счетам дают разрешение проводить до 10 операций в месяц (оплатить личные нужды, дивиденды, займы и прочее), это сильная сторона, хорошая. Порог входа — 1 млн.

Бендура банк — банк, хорошо известный на российском рынке и на всем постсоветском пространстве, это бывший Валартис, до этого бывший Хиппо.

Банк надежный, хороший, в этом году работать с ними сложно, они проходят аудит, их весь год проверяют, это ежегодная проверка, но процесс открытия немного дольше, зато порог входа всего 300 000 евро для физлиц.

По Андорре я выделил AND банк, там тоже хороший русский деск, строгий диалог, это банк с довольно крупными активами порядка 25 млрд долларов. Но есть нюанс: они не работают с долларами для граждан РФ, внешние доллары там не в ходу, то есть завести и вывести из банка доллары не получится.

Вы можете поставить туда любую валюту, вплоть до рубля, внутри банка конвертируют без проблем, но внешние операции с долларом пока невозможны, минимальный порог, они называют это минимальный остаток, это полмиллиона евро, но по факту ориентируются на более крупных клиентов. Кстати, у них очень хорошие обменные курсы валют, они лучшие в Европе.

Сити банк мы с вами уже обсудили, благодаря нашим общим усилиям проговорили по Сити практически все. Банк первоклассный, входит в 20-ку крупнейших банков мира, представлен практически во всех странах мира, в том числе и в РФ. Кроме того, что сам банк великолепен, его плюс в низком пороге входа — 200 000 долларов, евро или швейцарских франков.

Из особенностей могу еще отметить, что если все швейцарцы хотят управлять вашими деньгами, не очень заинтересованы, когда они просто лежат на депозите, Сити готов их просто держать на депозите, даже если евро готов принять, хотя евро уже несколько лет не любят банкиры Европы, но за евро он будет взымать небольшую квартальную комиссию.

А так по Сити три сильнейших плюса: знак качества сам банк, минимальный порог входа, всего 200 000, и дистанционное открытие, причем не только Великобритания, но еще и Нью-Йорк.

В Швейцарии я указал всего три банка, у нас был отдельный вебинар по швейцарским банкам. UBS — это знак качества, это 2 трлн долларов, это банк, которому практически ничего не грозит, по последним новостям намечается слияние с Твиди свис, если сольются, это будет такой европейский монстр.

Открытие через Москву дистанционно, хороший русский деск, огромный выбор инвестиционных программ. Они заинтересованы в том, чтобы управлять деньгами, а не просто держать их на депозите, они не скажут «нет», но это не то, что они хотят от вас.

Минимальный порог входа озвучивают от 500 000, по факту ориентируйтесь на миллион или заходите с 500 и давайте рост, 500 сами по себе им не очень интересны. Миллион или полтора — уже можно разговаривать. Хорошее открытие счетов, разумные требования по документам, адекватные приват-банкиры, с ними комфортно работать.

EPG банк — это один из швейцарских новичков последних 40 лет, принадлежит европейским акционерам, это стабильный, разумный инвест-банк, с неплохим русским деском. У нас прямые отношения с этим банком, порог входа также от 1 млн, но банк позиционируется как инвестиционно-сберегательный, в коммерческих операциях физлицам или компаниям он не заинтересован.

Банк Сафра Саразен — банк с историей. У него очень интересный акционер — огромная бразильская группа Сафра, которая очень мощно представлена почти во всех видах и отраслях промышленности Бразилии.

У них очень неплохие инвест-программы, также возможно дистанционное открытие в Москве, порог входа, как и везде в Швейцарии, от миллиона.

Это вкратце, если мы пробежимся по инвестиционно-сберегательным банкам, по факту их гораздо больше. Чтобы вы понимали в целом, в инвест-банки надо приходить на несколько лет, это банки не коротких денег. Вы там храните, приумножаете, как-то диверсифицируете свои средства для себя, для своих детей на 5–10–20–30 лет.

И если расчетные банки можно сравнить с бутылкой элитного вина, то инвестиционно-сберегательные банки — это бутылка коньяка. И чем больше она стоит, тем лучше становится, это надежные структуры с достаточно строгими требованиями, для сохранения крупных сумм они подходят лучше всего.

Это практически все, что я хотел сказать. Сейчас готов ответить на вопросы слушателей.

Екатерина: