Особенности открытия счета в Сбербанке для физического лица

Согласно действующему в России законодательству, каждый человек, достигший 14-тилетнего возраста, имеет право завести банковский счет. Причем открыть счет в Сбербанке для физического лица получится с любой целью, а самих таких счетов может быть неограниченное количество.

Порядок открытия счета утверждается внутренними документами выбранного банка, поэтому во всех банковских учреждениях он несколько отличается. Основные моменты, которые касаются открытия счета в Сбербанке, можно найти на его официальном сайте. А мы попробуем разобраться в деталях процедуры.

Виды банковских счетов для граждан

Прежде чем обращаться в банк за открытием счета, нужно определиться, какой именно счет вам потребуется. В частности, для физических лиц доступны такие варианты:

- Текущий счет – для хранения денежных средств и проведения любых финансовых операций. Используется клиентом банка регулярно.

- Карточный счет – для упрощения доступа к средствам на текущем. Банковская карточка привязывается к основному счету, позволяет пользоваться банкоматами, терминалами и оплачивать покупки онлайн. Карта может быть дебетовой (средства с нее расходуются только в рамках остатка на счету) и кредитной (с кредитным лимитом, назначенным банком).

- Депозитный (накопительный) счет – для сбережения средств с целью получения дохода с них. За то, что клиент положил деньги на депозит, банк начисляет проценты и сумма приумножается. Больший срок хранения средств, как правило, обеспечивает лучший прирост суммы.

- Металлический счет – для инвестирования в драгоценные металлы. На таком счету ведется учет металла, который принадлежит клиенту, в граммах.

Все денежные счета можно вести в рублях или иностранной валюте. Тип счета выбирайте, исходя из ваших потребностей и целей его открытия.

Документы, которые потребуются для открытия счета

Физическому лицу-гражданину РФ, чтобы завести расчетный счет любого вида, нужно минимум документов: паспорт, ИНН и заявка в установленной банком форме. Другая документация не понадобится, так как собирается только информация для идентификации клиента.

Другая документация не понадобится, так как собирается только информация для идентификации клиента.

Иностранец, который находится на территории России на законных основаниях, также может открыть счет в Сбербанке. Для этого ему придется предоставить дополнительные документы: визу, миграционную карту или разрешение на временное проживание в РФ и подтверждение источника доходов, если он планирует положить на счет сумму в иностранной валюте.

Открытие кредитного счета предполагает усложненную процедуру и предъявление к клиенту большего числа требований. Так, наряду с паспортом и ИНН банк может потребовать справку о доходах, о составе семьи и проверить кредитную историю заявителя. Делается это для получения гарантий платежеспособности клиента и определения суммы кредитного лимита.

Открыть счет в Сбербанке для физического лица по общей процедуре

Процедура открытия счета, зависимо от его типа, может несколько отличаться. Рассмотрим основные этапы:

- Изучение условий сотрудничества с банков и выбор подходящего типа счета.

Здесь лучше просмотреть предложения от нескольких банков, чтобы подобрать наиболее выгодную программу обслуживания. Особенно это касается депозитных и кредитных счетов.

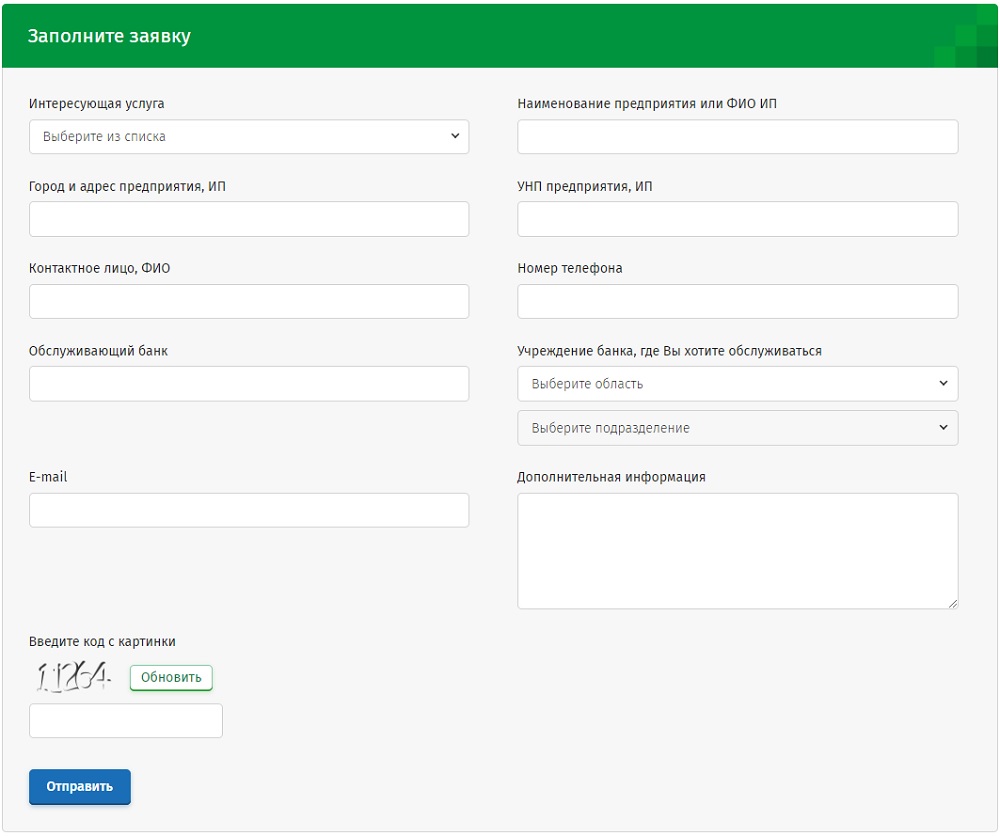

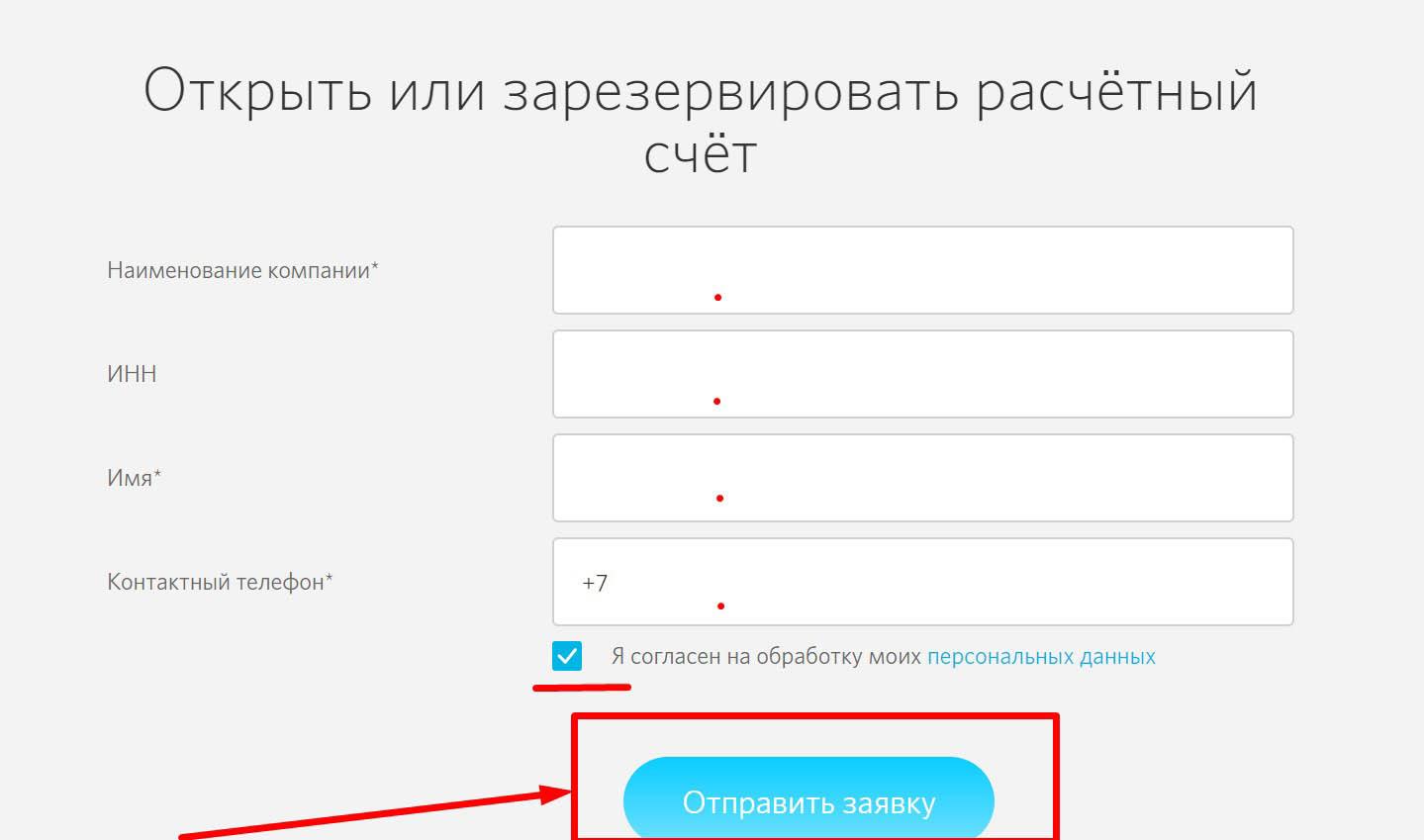

Здесь лучше просмотреть предложения от нескольких банков, чтобы подобрать наиболее выгодную программу обслуживания. Особенно это касается депозитных и кредитных счетов. - Подача заявки на открытие счета и предоставление документов, которые требует банк для этого. Просмотрите перечень банковских отделений в вашем городе и выберите для подачи заявления то, которое вам будет удобнее всего посещать в дальнейшем. Проконсультироваться о нужной документации стоит заранее и прийти в банк уже с готовым пакетом документов. Так существенно упрощается процедура открытия.

- Подписание договора о банковском обслуживании. Договор составляется по стандартной форме. Внимательно прочитайте его, чтобы избежать включения ненужных вам услуг.

- Активация счета по принятой банком процедуре, привязка его к номеру телефона, регистрация в кабинете онлайн-банкинга. Если открытие счет предполагает выдачу клиенту именной пластиковой карты, еще какое-то время понадобится на ее изготовление и доставку в отделение.

То есть придется посетить банк еще раз и дополнительно активировать карту.

То есть придется посетить банк еще раз и дополнительно активировать карту.

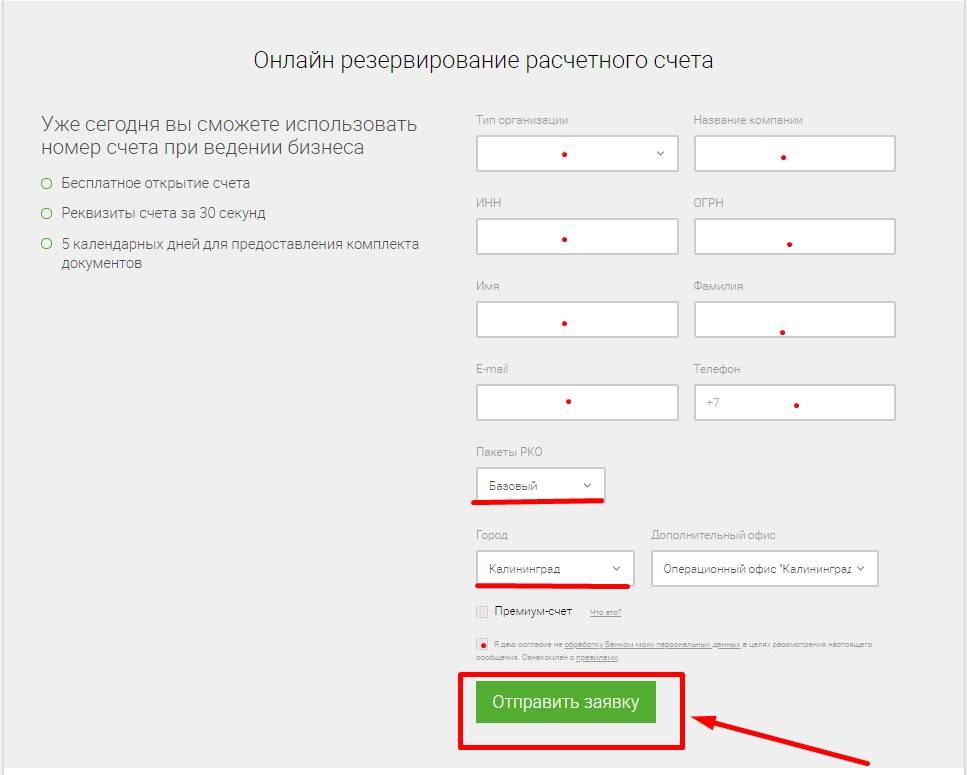

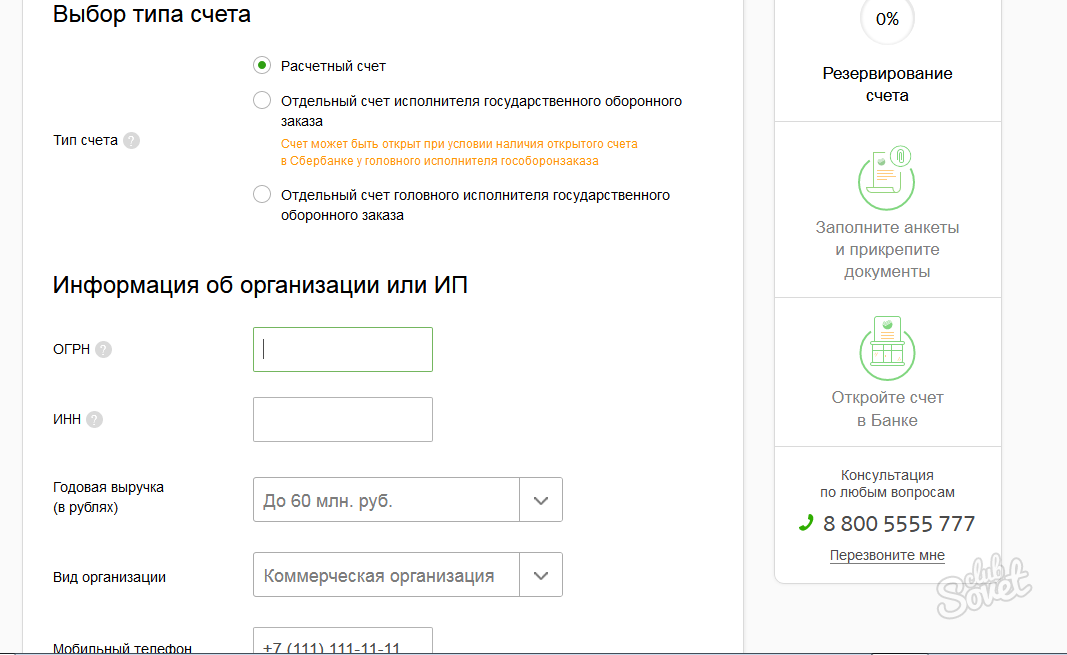

Открытие счета в онлайн-режиме

Сбербанк предоставляет своим клиентам обширный перечень онлайн-услуг, в том числе и по открытию счета.

Надо сказать, что первоначально открыть счет в Сбербанке для физического лица через интернет не получится. Расчетные счета открываются исключительно в банковском отделении с идентификацией клиента по паспорту, а кредитные предусматривают еще более сложную процедуру.

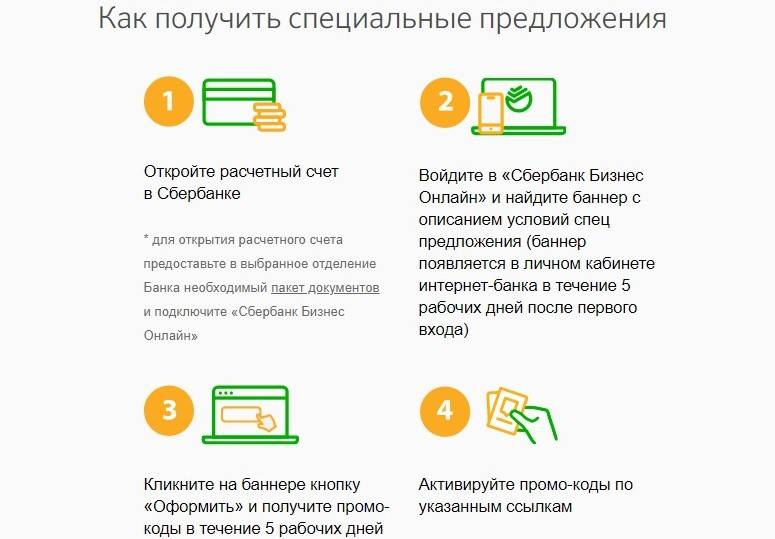

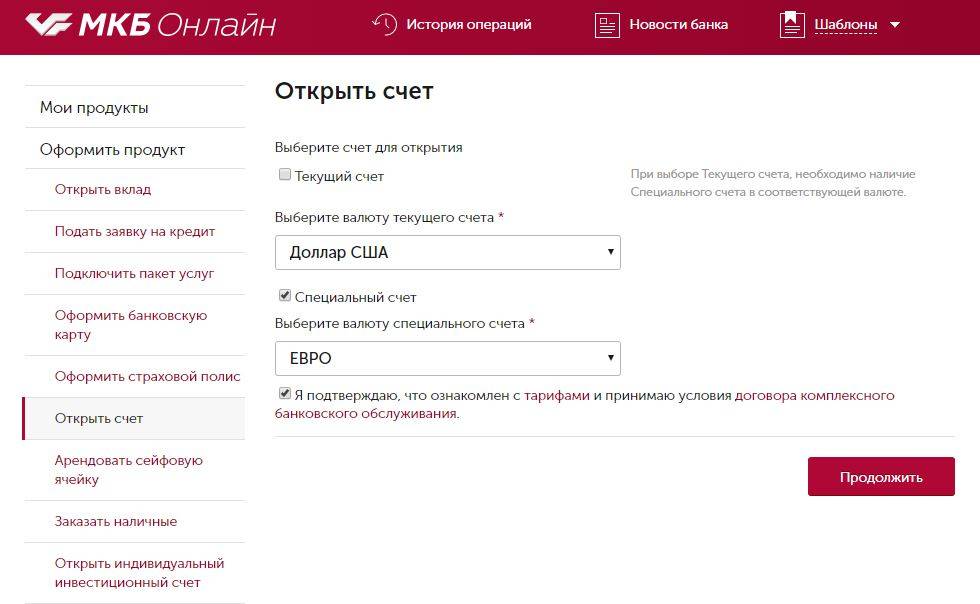

Онлайн-открытие доступно для депозитных счетов. Являясь клиентом Сбербанка и пройдя регистрацию в электронном кабинете клиента, вы можете в любой момент сделать вклад под проценты.

Для этого в онлайн-банкинге нужно выбрать услугу открытия депозита, подходящую по условиям программу и перевести средства с расчетного счета или пластиковой карты, оформленной на ваше имя. Дополнительное посещение отделения Сбербанка не требуется.

Преимущества обслуживания в Сбербанке

Выбрать Сбербанк для открытия счета физлица стоит по таким причинам:

- это государственный, системообразующий банк, который может гарантировать своим клиентам сохранность денежных средств;

- банк является универсальным, поэтому все услуги финансового обслуживания можно получить в одном учреждении;

- есть возможность подобрать программу сотрудничества с оптимальными условиями, так как банк предлагает на выбор клиентов множество вариантов;

- широкая региональная сеть, что удобно для посещения банковских отделение;

- наличие мобильного и интернет-банкинга, с использованием которого можно следить за операциями по счету, проводить расчеты и оплачивать покупки.

ЦБ разрешил банкам дистанционно открывать счета новым клиентам

Массовая самоизоляция россиян из-за пандемии коронавируса заставила ЦБ отступить от одного из своих основных принципов, закрепленных в антиотмывочном законе: он допустил в ряде случаев открытие счета новым клиентам без визита в банк для их идентификации.

ЦБ временно не будет наказывать банки за дистанционное открытие счетов новым клиентам, говорится в информационном письме зампреда Банка России Дмитрия Скобелкина, опубликованном на сайте регулятора. Но только в тех случаях, если счет открыт для осуществления или получения «социально значимых платежей», например алиментов, пенсий, стипендий, иных социальных выплат, страховых возмещений, платежей по ипотечным кредитам, перечисляет Скобелкин. Мера будет действовать с 6 апреля по 1 июля из-за «сохраняющейся сложной эпидемиологической обстановки».

«В условиях развития пандемии очень важно, чтобы финансовые сделки проводились преимущественно дистанционно. Это позволит клиентам не посещать офисы, а банкам ‒ не выводить на работу большое количество сотрудников», – объясняется в пресс-релизе ЦБ.

Это позволит клиентам не посещать офисы, а банкам ‒ не выводить на работу большое количество сотрудников», – объясняется в пресс-релизе ЦБ.

Сейчас антиотмывочный закон запрещает банкам открывать счета новым клиентам без их личного присутствия. Исключение ‒ открытие счета с помощью Единой биометрической системы (ЕБС). Запрет также не распространяется на открытие новых счетов действующим клиентам банка, т. е. уже прошедшим идентификацию, или тем, кто является клиентом компании, входящей в одну группу с банком, в котором человек планирует открыть счет. Временное послабление ЦБ согласовал с Федеральной службой по финансовому мониторингу, указал Скобелкин в письме. «Ведомости» направили запрос в Росфинмониторинг.

Речь не идет об отказе от идентификации клиента, настаивает регулятор. «Идентификация предполагает получение определенного набора сведений. По общему правилу для физического лица счет открывается при личном присутствии. В текущих условиях в ряде случаев, описанных в письме Банка России, в банк можно не приходить. Получить необходимую информацию банк может от клиента, используя современные средства связи», – говорится в ответе на запрос «Ведомостей». ЦБ особо подчеркнул, что будет наказывать банки, если обнаружит, что они открыли счета на основе недостоверных идентификационных сведений. Также он рекомендовал прописать в договоре банковского счета необходимость идентификации клиента при его личном присутствии после 1 июля, следует из письма Скобелкина.

Получить необходимую информацию банк может от клиента, используя современные средства связи», – говорится в ответе на запрос «Ведомостей». ЦБ особо подчеркнул, что будет наказывать банки, если обнаружит, что они открыли счета на основе недостоверных идентификационных сведений. Также он рекомендовал прописать в договоре банковского счета необходимость идентификации клиента при его личном присутствии после 1 июля, следует из письма Скобелкина.

В 2018 г. доля взрослого населения, имеющего хотя бы один банковский счет, составила 87%, по данным опроса ЦБ. На конец 2018 г. в России было 280 млн активных счетов физических лиц, из них 220 млн ‒ это счета с возможностью дистанционного доступа через интернет.

Инициатива Банка России, безусловно, своевременная, так как позволит получить банковские услуги лицам, которые не имеют возможности покинуть свой дом в текущей ситуации с эпидемиологической обстановкой и вводимыми ограничениями перемещения в регионах, считает старший вице-президент ВТБ Никита Чугунов. Расширение возможности дистанционного открытия счета для социально значимых платежей позволит увеличить число новых клиентов банка, пришедших через дистанционные каналы, продолжает Чугунов. По его словам, ВТБ пока не получал информацию по упрощению идентификации клиентов. По предварительным данным, для новых клиентов потребуется использование учетной записи на портале госуслуг, где уже зарегистрированы 80 млн человек, знает Чугунов. Его банк ждет дополнительных разъяснений в начале недели.

Расширение возможности дистанционного открытия счета для социально значимых платежей позволит увеличить число новых клиентов банка, пришедших через дистанционные каналы, продолжает Чугунов. По его словам, ВТБ пока не получал информацию по упрощению идентификации клиентов. По предварительным данным, для новых клиентов потребуется использование учетной записи на портале госуслуг, где уже зарегистрированы 80 млн человек, знает Чугунов. Его банк ждет дополнительных разъяснений в начале недели.

Необходимость аутентификации клиентов – это не только требование ЦБ, это забота самого банка о своей репутации и борьбе с мошенничеством, говорит руководитель службы внутреннего контроля банка «Ак барс» Сергей Мешалкин. По международным стандартам банкир должен знать своего клиента, т. е. идентифицировать его, подчеркивает он. По его мнению, предложенную меру ЦБ будет сложно применить без наличия в банке биометрических данных.

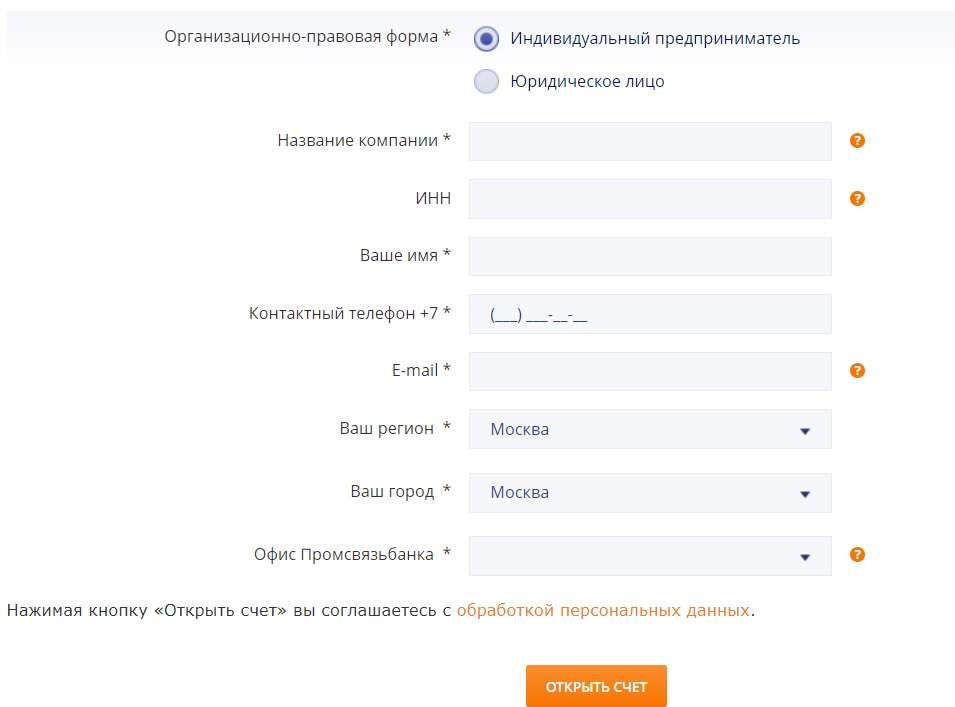

«Мы приветствуем инициативу ЦБ по дистанционному открытию счетов клиентам», – говорит директор дирекции цифрового бизнеса Промсвязьбанка Юрий Чернышев. В его банке для новых клиентов сейчас доступно удаленное открытие банковских карт: заявку можно подать на сайте банка, а доставка и идентификация осуществляются курьерами, объясняет он. Действующие клиенты могут совершать все операции через интернет и мобильный банк: проводить платежи, открывать вклады и оформлять и погашать кредиты, напоминает он.

В его банке для новых клиентов сейчас доступно удаленное открытие банковских карт: заявку можно подать на сайте банка, а доставка и идентификация осуществляются курьерами, объясняет он. Действующие клиенты могут совершать все операции через интернет и мобильный банк: проводить платежи, открывать вклады и оформлять и погашать кредиты, напоминает он.

Представитель Сбербанка от комментариев отказался.

ВТБ в четверг объявил о возможности стать его клиентом дистанционно с помощью ЕБС. Оператор системы – «Ростелеком». ЕБС заработала летом 2018 г., она позволяет, единожды сдав в любом из отделений банков биометрию (изображение лица и слепок голоса), получать банковские услуги удаленно. Однако оборудование офисов банков для сбора биометрии шло медленно, а люди не спешат сдавать в нее свои данные: на начало января в системе было лишь 110 000 человек. Для тех, кто становится клиентом банка через ЕБС, по закону сейчас доступно открытие счетов и вкладов, платежи и переводы, кредиты. ВТБ за два дня с момента начала работы с ЕБС открыл 10 счетов для новых клиентов, привел статистику Чугунов.

ВТБ за два дня с момента начала работы с ЕБС открыл 10 счетов для новых клиентов, привел статистику Чугунов.

Счет для физического (физ) лица. Расчетное обслуживание физических лиц в ПАО «ЧЕЛИНДБАНК». Открыть валютный счет в банке физическому лицу. — Челиндбанк

Уважаемые клиенты ПАО «ЧЕЛИНДБАНК»!

В связи с вступлением в силу Федерального закона от 27.06.2018 №167-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в части противодействия хищению денежных средств» ПАО «ЧЕЛИНДБАНК» были предприняты меры по дополнению договоров банковского текущего счета следующими условиями:

«Банк обязуется приостановить исполнение распоряжения Клиента о совершении операции, соответствующей признакам осуществления перевода денежных средств без согласия Клиента, на срок не более двух рабочих дней, о чем незамедлительно уведомляет Клиента посредством размещения информации об этом в Системе «Уведомления», согласно заключенному между Банком и Клиентом Договором обслуживания физического лица с использованием Системы «Уведомления», либо иным способом, установленным соглашением между Банком и Клиентом. При получении от Клиента подтверждения о возобновлении исполнения распоряжения/отказа в исполнении распоряжения, Банк незамедлительно возобновляет исполнение распоряжения либо отказывает в его исполнении. При неполучении от Клиента подтверждения о возобновлении исполнения распоряжения/отказа в исполнении распоряжения, Банк возобновляет исполнение распоряжения по истечении двух рабочих дней после дня, в котором приостановлено исполнение распоряжения Клиента.

При получении от Клиента подтверждения о возобновлении исполнения распоряжения/отказа в исполнении распоряжения, Банк незамедлительно возобновляет исполнение распоряжения либо отказывает в его исполнении. При неполучении от Клиента подтверждения о возобновлении исполнения распоряжения/отказа в исполнении распоряжения, Банк возобновляет исполнение распоряжения по истечении двух рабочих дней после дня, в котором приостановлено исполнение распоряжения Клиента.

Банк обязуется приостановить зачисление денежных средств на Счет Клиента на срок не более пяти рабочих дней в случае поступления от банка плательщика уведомления о необходимости такого приостановления, о чем Банк незамедлительно информирует Клиента одним из указанных способов:

— посредством телефонного звонка по номеру, указанному Клиентом в разделе «Реквизиты сторон»,

— по электронным каналам связи (если между Банком и Клиентом заключено соответствующее соглашение),

— путем направления Клиенту средствами почтовой связи письма по почтовому адресу, указанному Клиентом (в случае отсутствия у Банка сведений о почтовом адресе, почтовую корреспонденцию и другие юридически значимые сообщения по Договору, Банк направляет по адресу регистрации Клиента),

— по иным каналам связи, указанным Клиентом в разделе «Реквизиты сторон».

Возобновление зачисления денежных средств на Счет Клиента производится в случае представления Клиентом в течение пяти рабочих дней с момента приостановления такого зачисления документов, подтверждающих обоснованность получения переведенных денежных средств. В случае непредставления документов, подтверждающих обоснованность получения переведенных денежных средств, Банк осуществляет возврат денежных средств в банк плательщика не позднее двух рабочих дней после истечения пятидневного срока».

Указанные условия являются неотъемлемой частью Договора банковского текущего счета и распространяются на отношения Сторон с даты заключения Договора банковского текущего счета.

Изменения вступают в силу с даты размещения на сайте ПАО «ЧЕЛИНДБАНК». В случае несогласия с вышеуказанными изменениями договора банковского текущего счета, Клиент вправе направить письменное заявление в ПАО «ЧЕЛИНДБАНК».

При возникновении дополнительных вопросов Вам могут дать консультацию по телефону: 8(800) 5001-800 или 8(351)239-77-77, либо в любом ближайшем отделении ПАО «ЧЕЛИНДБАНК»

Администрация ПАО «ЧЕЛИНДБАНК»

Открытие и обслуживание счета в банке для физического лица

На основании договора банковского счета ОТП Банк предлагает частным лицам открыть текущие счета в рублях и иностранной валюте и предлагает, в том числе следующее расчетно-кассовое обслуживание:

- внесение на счет и снятие со счета наличных денежных средств;

- перечисление на счет заработной платы, пенсий, социальных пособий и других выплат;

- безналичное перечисление денежных средств со счета по России и за границу;

- получение денежных переводов на счет;

- предоставление выписок и справок по счету для оформления виз.

Номинальные счета

Опекунам и попечителям ОТП Банк предлагает открыть в банке номинальный счет в рублях РФ, который используется для зачисления сумм алиментов, пенсий, пособий, возмещения вреда здоровью и вреда в случае смерти кормильца, а также иных средств, выплачиваемых на содержание подопечных в рамках законодательства РФ.

Для совершения операций по номинальному счету не требуется разрешение органов опеки и попечительства.

Денежные средства на номинальных счетах застрахованы Агентством по страхованию вкладов.

В любом нашем отделении специалисты банка проконсультируют Вас об условиях открытия и обслуживания текущих или номинальных счётов в банке.

Тарифы АО «ОТП Банк» по обслуживанию физических лиц

В рамках операций по текущим счетам Вам доступны:

- внесение наличных денежных средств;

- получение наличных денежных средств;

- перевод денежных средств на счета по России и за рубежом;

- валютно-обменные операции по выгодному курсу;

- иные операции, не противоречащие законодательству РФ.

Внести деньги на свой счёт или снять их Вы можете в любом нашем отделении.

За совершение операций по банковскому счету с клиента взимается вознаграждение в соответствии с тарифами, установленными банком.

Полезная информация

Может ли распоряжаться текущим счетом другой человек?

Вы можете предоставить право распоряжаться денежными средствами на счете своему представителю на основании доверенности, оформленной непосредственно в отделении ОТП Банка либо нотариально удостоверенной.

| Описание | Пакет услуг для преодоления кризиса | Пакет услуг для преодоления кризиса | Тариф для пострадавшего бизнеса, который хочет сэкономить | Тариф для компаний, которые работают и стремятся к выгоде | Тариф для крупных компаний с большим количеством платежей |

| Открытие счета | бесплатно | бесплатно | бесплатно | бесплатно | бесплатно |

| Обслуживание в месяц | 0 ₽ | 0 ₽ | 350 ₽ | 550 ₽ | 10 000 ₽ |

| Заплатить контрагенту внутри банка | бесплатно | бесплатно | бесплатно | бесплатно | бесплатно |

| Заплатить контрагенту в другой банк | 0 ₽ 199 ₽ с 6-го платежа 199 ₽ | 0 ₽ 199 ₽ с 4-го платежа 199 ₽ | 28 ₽ | 23 ₽ | 0 ₽ |

| Перевести на счет частным лицам | 0%

до 200 000 ₽ в месяц | 0%

до 150 000 ₽ в месяц | 0.95 %

до 500 000 ₽ в месяц | 0.95 %

до 500 000 ₽ в месяц | 0.95 %

до 500 000 ₽ в месяц |

| Снять наличные | 5% | 5% | 0.95 %

до 500 000 ₽ в месяц | 0.95 %

до 500 000 ₽ в месяц | 0.95 %

до 500 000 ₽ в месяц |

| Внести наличные на счет | 0. минимум 50 ₽ | 0.09 % минимум 50 ₽ | 0.09 % минимум 50 ₽ | 0.09 % минимум 50 ₽ | 0.09 % минимум 50 ₽ |

| Внести наличные на счет через кассу банка | 0.3 % не менее 50 ₽ | 0.3 % не менее 50 ₽ | 0.1 % не менее 50 ₽ | от 0.07 %

| 0.07 % не менее 50 ₽ |

| Открыть счет | Открыть счет | Открыть счет | Открыть счет | Открыть счет |

Открытие и ведение счетов АО «АБ «РОССИЯ» осуществляет открытие и ведение расчетных, специальных и иных счетов клиентам. Мы ценим Ваше время и предлагаем обслуживание через систему дистанционного банковского обслуживания «Клиент-Банк». Для того, чтобы открыть счет в АО «АБ «РОССИЯ», необходимо ознакомиться с перечнем документов для открытия и Опытный, внимательный персонал окажет Вам услуги в изготовлении копий документов, необходимых для открытия счета, Перечень документов и сведений, которые необходимо предоставить для открытия счета Договоры и бланки для открытия счета Договор и бланки для открытия специального банковского счета участника закупок Договоры и бланки для открытия первого счета Договор банковского счета эскроу для расчетов по договорам участия в долевом строительстве для корпоративных клиентов Договоры и бланки для открытия 2-го и последующих счетов Анкеты по ПОД/ФТ Сведения для целей CRS Документы для подключения Системы ДБО «Клиент-Банк» Договоры и бланки для ведения и закрытия счета Документы для переоформления счета при реорганизации, переход на обслуживание по договору присоединения Доп. Анкеты по ПОД/ФТ Сведения для целей CRS Документы для подключения Системы ДБО «Клиент-Банк» Порядок осуществления переводов по счетам юр. лиц Зачисление средств от физ.лиц за реализацию природного газа населению Заявления для закрытия счета Договор расчетного счета застройщика Федеральным законом от 30.12.2004 № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных Документы для сопровождения расчетного счета застройщика Перечень документов, необходимых для проведения операций по расчетному счету застройщика, утвержден Архив Интересует открытие счета? Наш менеджер свяжется с вами в ближайшее время Спасибо, ваша заявка принята. |

Открыть счет в Сбербанке для физического лица под проценты в режиме онлайн

Открыть счет в главном коммерческом банке страны — «Sberbank» — достаточно просто, причем клиенты могут открыть баланс в Сбербанке для физического лица в отечественной валюте, и в иностранной. Также «Sberbank» открывает несколько типов счетов для частных лиц.

Также «Sberbank» открывает несколько типов счетов для частных лиц.

Во-первых, вы должны определиться с типом банковского баланса. Существует три главных вида счетов:

- Депозитный счет, на котором начисляются проценты по вкладам;

- Текущий баланс, который предусмотрен как для финансовых операций, так и для хранения денег;

- Карточный баланс, предназначенный для финансовых расчетов с применением пластиковых карт.

Для российских граждан при обращении в «Sberbank» достаточно иметь с собой паспорт. Иностранцы, помимо паспорта, должны предоставить еще и документ, который удостоверяет право пребывания в РФ.

Как открыть расчётный счёт в Сбербанке для физических лиц

Подойдите в любое отделение «Сбербанка». Обратитесь в отдел депозитных операций по поводу открытия баланса.

Расскажите работнику этого отдела, в какой валюте желаете открыть депозит и что за операции собираетесь осуществлять с денежными средствами. Работник банка порекомендует подходящий для вас варианы и расскажет о его преимуществах.

Открытие счета в Сбербанке для физических лиц подразумевает наличие паспорта, который требуется предоставить сотруднику банка для составления депозитного договора. Его составят в двух экземплярах. Кстати, в вашем экземпляре тоже должна обязательно присутствовать печать банка.

Вероятно, работник отдела депозитов попросит вас оставить свою подпись в качестве образца в специальной карте. Ваши подписи на банковских документах должны будут совпадать с этим образцом.

После заключения договора можете передавать ваши деньги на хранение в банк. Прием денег осуществляет кассир. Для этого нужно зайти в кассовую кабинку, передать договор, паспорт и необходимую сумму. Во многих филиалах и отделениях «Sberbanka» работники отдела депозитов сами представляют все эти документы в кассу, а вам достаточно подойти с денежками в кассовый отдел.

Когда деньги примут, пересчитают их, то передадут вам один экземпляр договора, паспорт, сберегательную книжку и приходный ордер. Возможно, вам оформят дебетовую карту. Карту можно будет получить недели через две.

Карту можно будет получить недели через две.

Ирина Большакова

Банковский кредитный эксперт

За 1 минуту! Рассчитаем переплаты на калькуляторе. Предложим море выгодных предложений по займам, кредитам и картам, очень гибкие условия. Попробуем?)

Рассчитать

Что такое депозитный и текущий счет в Сбербанке

Перед тем, как открыть счет в Сбербанке для физического лица, необходимо еще уточнить ряд важных нюансов. Среди них – разница между депозитным и текущим балансом, это один из самых распространенных вопросов пользователей.

Текущий банковский дебет наиболее распространен и его открытие не вызывает проблем. Такой баланс может использоваться для получения зарплаты, различных переводов через телефон и самостоятельно отправки средств. Основная задача – обеспечить доступ к деньгам в любой момент, чтобы владелец смог легко снять их.

Обычно на текущий счет в Сбербанке для физических лиц не начисляется процентов, как и во всех других банках. Некоторые организации готовы предоставить определенную очень невысокую ставку. Лицевой счет может быть открыт только в офисе, поэтому вам стоит озаботиться поиском ближайшего отделения.

Лицевой счет может быть открыт только в офисе, поэтому вам стоит озаботиться поиском ближайшего отделения.

Депозитный накопительный счет создается для сбережений. Клиентам такие предложения известны под названием «Вклады». Существует несколько вариантов:

- Без возможности пополнения и съема. Вы заранее выбираете срок, на этот период деньги переходят в распоряжение банка под процент. Клиент не может снять средства без потери доходов.

- С возможностью пополнения. Отличное решение для людей, которые хотят добавлять ко вкладу определенные суммы в течение срока договора.

- Отдельная программа предусматривает возможность снять часть средств и не потерять доходы.

- Сберегательный счет. Для физических лиц он действует без ограничения по времени. Вы можете распоряжаться деньгами по своему усмотрению, свободно снимать и осуществлять пополнение. Неплохой вариант для создания постоянных сбережений.

Можно ли открыть счет через Сбербанк Онлайн в 2021 году?

Все зависит от того, какой вы хотите открыть счет в Сбербанке для физических лиц. Если он будет текущим, то посещение офиса является обязательным. Только в отделении могут зарегистрировать новый лицевой карты и нужно учесть данный факт.

Если он будет текущим, то посещение офиса является обязательным. Только в отделении могут зарегистрировать новый лицевой карты и нужно учесть данный факт.

Создать депозит можно и при помощи онлайн-системы банка. Для этого вам необходимо:

- Быть клиентом Sberbanka, иметь уже открытый кошелёк, с которого можно перечислить деньги.

- Подключить услугу Мобильный банк для получения уведомлений и кодов доступа к системе. Активировать ее можно в банкомате или в отделении.

- Пройти регистрацию и получить доступ в личный кабинет.

Как только вы вошли в личный кабинет, нужно кликнуть по пункту «Вклады». В нем представлено несколько вариантов, можно изучить основные условия и сделать выбор. В дальнейшем будет предложена специальная форма для оформления.

Деньги перечисляются с одного из открытых текущих или карточных счетов. Вы самостоятельно выбираете, откуда сделать перевод средств и указываете сумму для вклада. Максимальный срок составляет три года, по сберегательному векселю он не ограничен. Предусмотрена возможность продления договора по запросу клиента.

Предусмотрена возможность продления договора по запросу клиента.

Как открыть валютный счет в Сбербанке физическому лицу

Как открыть счет в Сбербанке частному лицу в иностранной валюте? Нужно учесть некоторые особенности законодательства в нашей стране. Чтобы иметь валютный кошелек, клиент обязан располагать депозитом в рублях. Это правило обязательное и четко выполняется не только в Сбербанке, но и во всех других организациях.

Открытие валютного счета возможно по вкладу «Универсальный». Он предусматривает возможность использования нескольких основных валют, в том числе долларов, евро и т. д.

Вам потребуется лично посетить отделение с паспортом. Заметьте, что открытие такого вклада возможно далеко не во всех офисах, поэтому следует заранее уточнить их список. Сразу необходимо положить на счет 5 долларов, 5 евро, или эквивалент других валют, равный минимальному остатку в долларах. На имеющиеся средства начисляется 0.01 процент в год.

com/embed/3f2MhLnnNVU» allowfullscreen=»allowfullscreen»/>

Документы, необходимые для открытия текущего счета

Список документов и деталей, которые необходимо предоставить, выглядит следующим образом (счета траста, ассоциации, общества, клуба):

- Конституционный документ предприятия, а именно

- Доверительный акт в случае государственного / частного траста или официальные документы в случае общества / ассоциации / клуба

- Учредительный договор или Устав для компаний sec-25

- Правила действий или бюллетеней уведомлений в случае Govt.Quasi –Govt. или полугосударственное, юридические или юридические лица, созданные в соответствии с Законом о создании юридического лица

- Список директоров / членов Правления / Правления.

- Копия документа, удостоверяющего личность, а именно.

- Свидетельство о регистрации, выданное Регистратором в случае обществ / комиссаром по благотворительности в случае траста или обществ, занимающихся благотворительной деятельностью, или свидетельство о регистрации, выданное Регистратором компаний в случае компаний.

- Свидетельство о признании в учебных заведениях.

- Свидетельство о регистрации, выданное Регистратором в случае обществ / комиссаром по благотворительности в случае траста или обществ, занимающихся благотворительной деятельностью, или свидетельство о регистрации, выданное Регистратором компаний в случае компаний.

- PAN или подтверждение освобождения от уплаты подоходного налога (если применимо).

- Подтверждение коммуникационного адреса юридического лица.

- Последняя цветная фотография паспортного размера каждой из существующих лиц, имеющих право подписи.

- Копия одного действительного удостоверения личности с фотографией и документа, подтверждающего адрес каждого из существующих лиц, имеющих право подписи

- Список бенефициарных владельцев, владеющих более 15% в трасте.(Прямо / косвенно) (на бланке)

- Номер постоянного счета (PAN) / подтверждение личности таких бенефициарных владельцев, как указано выше.

- Подтверждение адреса бенефициарных владельцев, указанных выше.

Карточка

Примечание:

а. Пожалуйста, отправьте заверенные копии документов, перечисленных выше, если это применимо, вместе с заполненной формой обновления информации о клиенте в ближайшем отделении ICICI Bank.

г. Принесите оригиналы документов для проверки.

Знать, как открыть расчетный счет в банке

Текущий счет — это банковский счет, используемый для ведения бизнеса. Он в основном используется организациями, профессионалами, обществами, трастами, клубами и т. Д. Хотя вы, возможно, знаете, как банки работают с разными счетами, важно знать, что большинство банков обеспечивают отличную гибкость и удобство для владельцев текущих счетов, особенно когда дело доходит до к работе со счетом. И одна из самых важных особенностей — отсутствие ограничений на внесение и снятие наличных.Еще одна важная особенность заключается в том, что владельцы текущих счетов получают определенное количество бесплатных чеков для использования каждый месяц, в отличие от владельцев сберегательных счетов, которые ограничены определенным количеством чеков каждый год и должны платить дополнительную плату за новую чековую книжку.

Знаете ли вы, что текущие счета можно настроить в соответствии с требованиями бизнеса? да. В отличие от сберегательного счета, текущий счет можно персонализировать в зависимости от потребностей бизнеса. Однако единственным критерием для текущего счета является средний минимальный баланс, который необходимо поддерживать каждый квартал.

В отличие от сберегательного счета, текущий счет можно персонализировать в зависимости от потребностей бизнеса. Однако единственным критерием для текущего счета является средний минимальный баланс, который необходимо поддерживать каждый квартал.

В последнее время большинство банков внедрили базовые банковские решения, что означает, что счетом можно управлять из любого отделения банка. Процедура открытия Расчетного счета также стала очень простой. Большинство банков опубликовали в Интернете список документов, которые им могут потребоваться, а также процедуру открытия Расчетного счета в Интернете.

Как открыть расчетный счет?

Чтобы открыть Текущий счет, все, что вам нужно сделать, это:

- Проверить свои критерии приемлемости для открытия Текущего счета.У большинства банков очень либеральные критерии для открытия текущего счета. NRI могут открыть текущий счет только за счет поступлений от счета NRO (обычный нерезидент) / NRE (Non-ResidentRupee) / FCNR (нерезидент в иностранной валюте).

Эта сумма не будет доступна для репатриации за пределы Индии.

Эта сумма не будет доступна для репатриации за пределы Индии. - Загрузите форму открытия счета с сайта банка. Кроме того, эту форму также можно будет получить в любом ближайшем к вам отделении банка.

- Заполните форму открытия, указав всю необходимую информацию.

- Соберите список документов, которые потребуются банку. Если вы уже являетесь клиентом банка и соблюдаете правила KYC, у вас может быть другой список документов, которые понадобятся банку. Поэтому очень важно подтвердить список.

Вот некоторые из документов, необходимых для открытия Расчетного счета:

- После заполнения формы открытия счета приложите необходимые документы и отправьте их в банк.

- Банк свяжется с вами, как только счет будет открыт.

Теперь в HDFC Bank вы можете легко подать заявку на открытие текущего счета онлайн. Все, что вам нужно сделать, это заполнить форму, указав свои личные данные, сведения о компании и контактные данные. Представитель банка свяжется с вами для уточнения деталей и соберет документы, необходимые для открытия вашего текущего счета.

Хотите подать заявку на открытие текущего счета? Нажмите здесь что бы начать!

* Информация, представленная в этой статье, носит общий характер и носит исключительно информационный характер.Это не заменяет конкретный совет в ваших собственных обстоятельствах.

документов, необходимых для открытия текущего счета

Выберите профессию, архитектор, доктор, дипломированный бухгалтер (CA)

Секретарь компании (CS) ICWA Консультант Другие Выберите вашу профессию

Выберите тип регистрации

Выберите тип бизнесаПроизводствоРитейлеры и трейдерыУслугиНедвижимость, инфраструктура и электроэнергетикаТип бизнеса

Выберите Местоположение объекта: Муниципальный / Утвержденный

Gram PanchayatРасположение объекта

Выберите тип работодателя Pvt / MNC Job

Выберите тип центральной полиции CRPFBSFCISFOast GuardCBIIBRAWNIANSGITBPSSBСписок центральных полицейских сил

Выберите тип персонала: Доктор Пара Медицинский персонал Не медицинский персонал Тип персонала

Выберите режим заработной платы Axis BankICICI BankKotak BankCitibankBank of BarodaPNBSBIHDFC Bank Другой банк

Выберите ITR Доступно Нет 1 год 2 года 3 года или более Нет. лет доступного ITR

лет доступного ITR

Выберите вариант подачи ITR Да Нет Вы подаете налоговую декларацию?

Выберите степень образования MBBSMD / MS / Equivalent или выше BDS / MDS / Equivalent или выше Другие

Выберите год обучения

Выберите Годовой оборот меньше рупий. 12 лакхР 12 лакх — 30 лакхР.30-50 лакхр. 50 лакхов — 1 крор Более 1 крор Годовой оборот

Выберите Бизнес Работает с Меньше 1 года 1 год — 2 года 2 года — 3 года 3 года или более Года в бизнесе

Выберите, если возврат GST Да Нет Вы подаете возврат GST?

Выберите банкAxis BankICICI BankKotak BankCitibankBank of BarodaPNBSBIHDFC BankДругой банкСуществующий кредит из

Как открыть текущий счет для вашего бизнеса?

Текущий счет помогает предприятиям беспрепятственно совершать банковские операции. В то время как в бизнесе большое количество транзакций происходит практически каждый день. Ограничения сберегательного счета будут мешать поддержанию естественного потока бизнеса. Либо ограничивая сумму транзакции, либо взимая высокую плату за превышение лимита.

В то время как в бизнесе большое количество транзакций происходит практически каждый день. Ограничения сберегательного счета будут мешать поддержанию естественного потока бизнеса. Либо ограничивая сумму транзакции, либо взимая высокую плату за превышение лимита.

Чтобы решить такие проблемы и получить дополнительные преимущества для бизнеса, расчетный счет является подходящим и обязательным для компаний. Соответственно, это позволяет бизнесменам проводить частые и большие транзакции в день. Кроме того, предоставляется множество преимуществ, таких как овердрафты, бизнес-ссуды.FOREX, международные платежи и так далее.

Почему стоит выбрать текущий вместо сберегательных счетов для бизнеса?

- Нет лимита на количество транзакций

- Нет лимита на депозиты и снятие средств из домашнего отделения

- Доступны многочисленные услуги, такие как чеки, тратты до востребования, интернет-банкинг и мобильный банкинг

- Возможность овердрафта (позволяет производить платежи, превышающие представить остаток, взяв деньги в долг в определенной степени)

Что необходимо знать перед открытием текущего счета

Текущий счет может быть создан частным лицом или владельцем, компанией, трастом или ассоциацией. Обратите внимание, что важно соблюдать правила KYC. Следовательно, ключевой целью этого является устранение ограничений и обеспечение бесперебойного потока транзакций. Таким образом повышается устойчивость бизнеса. Тем не менее, эти льготы сопровождаются некоторыми жертвами, упомянутыми ниже:

Обратите внимание, что важно соблюдать правила KYC. Следовательно, ключевой целью этого является устранение ограничений и обеспечение бесперебойного потока транзакций. Таким образом повышается устойчивость бизнеса. Тем не менее, эти льготы сопровождаются некоторыми жертвами, упомянутыми ниже:

- Должен поддерживать высокий минимальный баланс

- Несоблюдение указанной суммы приведет к высокому штрафу (зависит от банка или типа текущего счета)

- Нулевая процентная ставка на хранимые деньги (Однако несколько исключительных банков предоставляют проценты ставки)

- Банк может взимать проценты с заемных средств, но имеет низкие процентные ставки по сравнению со ставками фактического кредита

- Ненужные дополнительные услуги обычно очень дороги

Типы текущих счетов

Типы текущих счетов в зависимости от операций, которые желают провести физические лица:

- Стандартные текущие счета — предлагает беспроцентный счет с минимальным балансом.

- Пакетные текущие счета — предоставляют владельцам счетов множество преимуществ. Кроме того, дополнительные преимущества, такие как страхование путешествий, медицинская поддержка, помощь на дороге и т. Д.

- Кассовая книга с одной колонкой — удобна для ежедневных операций, но возможность овердрафта не подходит.

- Текущие счета премиум-класса — включает в себя множество настраиваемых функций. Отлично адаптирован для физических лиц с крупными финансовыми операциями.

- Счета в иностранной валюте — он отлично подходит для любого человека, который часто ведет международные операции.

Различные банки предоставляют различные типы счетов.Например, HDFC предоставляет текущие счета ULTIMA, Supreme, Apex, EZEE, Max, Agri, Plus и текущие счета для больниц и домов престарелых. Подробности четко указаны на их домашнем сайте.

Аналогичным образом, банк ICICI предоставляет широкий спектр услуг, таких как New Startup, Shubhaarambh, классический текущий счет в роуминге, стандартный, золотой и премиум-аккаунт и, наконец, смарт-бизнес-счет и золотой. Аналогичным образом SBI, Punjab National Bank, Yes Bank, IndusInd Bank и Axis bank предоставляют множество вариантов.

Как открыть текущий счет?

Любое лицо, владеющее бизнесом, или партнер, связанный с бизнесом, имеет право открыть текущий счет. Далее этот вариант доступен в любом коммерческом банке. Более того, физическое лицо может открыть указанный счет в месте, наиболее подходящем для его нужд.

Физическое лицо может открыть текущий счет, обратившись за помощью в банк. Или через онлайн-приложение на сайте банка.В противном случае это может быть отправка SMS-сообщения или звонок в банк.

Общая форма заявки

Как правило, в анкете будут собраны данные, требуемые банками. Чтобы получить представление о стабильности и потребностях человека и, следовательно, принять решение о предоставлении учетной записи. Некоторые из общих областей охвата:

- Имя и адрес

- Контактные данные

- Связанные данные, подтверждающие личность

- Сведения о бизнесе

- Партнеры, если таковые имеются

- Требуемые бизнес-услуги

- Сведения о номинальном держателе

- Сведения о владельце

Образец формы заявки для государственного банка Майсура Образец заявки форма для Syndicate Bank

Обратите внимание, что заявки, полученные онлайн или напрямую в банках, будут ставить одни и те же вопросы.

Необходимые документы

- Удостоверение личности и адреса (карта Aadhaar, водительские права, карта PAN, паспорт и т. Д.)

- Чек с существующего сберегательного счета

- Недавняя фотография

- Карта PAN (если применяется для PAN, то ее соответствующая форма)

Кроме того, по индивидуальному виду обязательны дополнительные документы. Например:

- Свидетельство о регистрации (компании и трасты)

- Решение совета директоров для компаний

- Учредительный договор

- Устав (компании и трасты)

- Подтверждение адреса связи юридического лица (товарищество / трасты и ассоциации и компании)

- Обновленный список директоров и список бенефициарных владельцев, владеющих более 15% траста (трасты / общества / ассоциации и компании)

- Форма владения акциями (компании)

- Свидетельство о регистрации, выданное Регистратором ТОО (партнеры LLP)

- Соглашение о партнерстве и письмо LLP (партнеры LLP)

- Договор о партнерстве и письмо (Партнерская фирма)

- Два документа, выданные правительством, подтверждающие имя и адрес Собственника вместе с названием Фирмы (индивидуальное предприятие)

Это кроме того, в этом Ссылка ЗДЕСЬ

Перечисленное требование практически то же самое, которое необходимо предъявить в желаемом банке для открытия текущего счета.После завершения процесса подачи заявки банк уведомляет об открытии действующего счета. Впоследствии последует активация интернет-банкинга и всех других услуг. Подчеркните, что банк проведет человека через весь процесс, как только заявка будет принята.

Напротив, есть текущие счета, подходящие для экспортных фирм. Это дает преимущества обмена валюты с минимальными транзакционными сборами за границей. Кроме того, предоставляет преимущества общения с банками для удобного документирования

Текущие счета

Bandhan Bank делают банковские операции быстрыми и удобными

Вот список основных документов, необходимых для некоторых из правомочных организаций.Чтобы получить полный список, обратитесь в ближайшее отделение.

ИП

KYC-документы Собственника применительно к физическому лицу

Доказательство существования юридического лица

Доказательство места жительства юридического лица

Индусская неделимая семья

Партнерские фирмы

Частное / публичное общество с ограниченной ответственностью / одно лицо

Меморандум об ассоциации (MOA)

Устав (AOA)

Свидетельство о регистрации

PAN

В случае публичной компании с ограниченной ответственностью, Свидетельство о начале деятельности

Последний список директоров, должным образом подписанный лицом, уполномоченным подписывать решение совета директоров (не относится к компании с одним лицом)

Решение Совета директоров, должным образом подписанное секретарем компании / Советом директоров, и доверенность, выданная его руководителям, должностным лицам или сотрудникам на совершение операций от его имени

Подтверждение адреса компании (зарегистрированный адрес и адрес для связи)

Совместное предприятие (СП)

Конституционные документы KYC участников СП

Договор о создании СП

ПАН СП

Открытие счета (для юридических / физических лиц) / Решение Совета директоров (для частных / публичных ООО)

Доверенность, выданная участнику (участникам) на совершение операций от его имени; любой официально действующий документ в отношении лица, имеющего поверенного, совершающего сделку от его имени

Подтверждение адреса совместного предприятия путем подтверждения существования и подтверждения адреса

Что принести в банк, чтобы открыть текущий счет

Открытие текущего счета — довольно простой процесс, но вам нужно обязательно взять с собой нужную документацию.Текущие счета — это депозитные счета, которые позволяют хранить наличные, снимать и переводить деньги, выписывать чеки и оплачивать счета. Ваш банк или финансовое учреждение также предоставит вам дебетовую карту, чтобы вы могли осуществлять банковские операции через банкоматы. Если вы хотите проводить обычные финансовые операции, вы можете выбрать один из множества вариантов текущего счета.

После того, как вы выберете банк и заполните некоторые документы, вы можете уйти с действующим счетом. Но этот процесс может немного усложниться, потому что обычно вам нужно предоставить документы, подтверждающие вашу личность.Если вы не предоставите необходимые документы, это может расстроить вас и задержать вашу возможность использовать аккаунт. Читайте дальше, чтобы узнать, что вам нужно иметь с собой, чтобы сразу же запустить свою учетную запись.

Ключевые выводы

- Чековые счета обычно имеют очень мало требований к участию.

- При открытии учетной записи убедитесь, что у вас есть удостоверение личности государственного образца, удостоверяющее вашу личность.

- Вам также понадобится ваш номер социального страхования или индивидуальный идентификационный номер налогоплательщика, а также что-нибудь с вашим адресом, например счет за коммунальные услуги или кабельное телевидение.

Обеспечение плавности процесса

Как правило, существует очень мало требований к участию в чековых счетах. Все банки требуют, чтобы владельцы счетов были не моложе 18 лет, хотя большинство допускает, чтобы несовершеннолетний был указан в качестве совместного владельца счета с родителем или законным опекуном. Банк может отказать вам, если у вас есть судимость за мошенничество или финансовые преступления, или если другой банк закрыл ваш счет из-за неправильного управления, например неоплаченного овердрафта.

Чтобы процесс открытия текущего счета прошел гладко и эффективно, вам необходимо принести в банк соответствующие документы.Хотя не все банки требуют все эти документы, лучше иметь их при себе, даже если они вам не нужны.

Идентификационный номер государственного образца

Почти каждый банк требует от вас предъявить действительное удостоверение личности государственного образца с фотографией при открытии текущего счета. Это подтверждает, что вы являетесь тем, кем себя называете, и позволяет банку сопоставить ваше имя с вашим лицом.

Наиболее распространенной формой государственного удостоверения личности с фотографией являются водительские права. Если вы не водите машину, обратитесь в свой автомобильный департамент (DMV) и подайте заявление на получение государственного удостоверения личности.В отличие от водительских прав, вам не нужно проходить тест, чтобы его получить. Просто убедитесь, что вы принесете в DMV свидетельство о рождении или действующий паспорт и подтверждение адреса.

Другие формы удостоверения личности государственного образца включают действительный паспорт или военное удостоверение личности США. Просто обратитесь в банк, чтобы убедиться, что они приемлемы.

Банку нужен ваш номер социального страхования или индивидуальный идентификационный номер налогоплательщика, чтобы он мог сообщать в IRS о любом процентном доходе, который вы зарабатываете.

Карточка социального страхования или индивидуальный идентификационный номер налогоплательщика

Банки также требуют, чтобы у вас был действующий номер социального страхования (SSN) или индивидуальный идентификационный номер налогоплательщика (TIN), чтобы открыть текущий счет. Если у вас есть SSN, возьмите с собой карту социального обеспечения в банк, чтобы представитель мог проверить документ. В противном случае принесите подтверждение вашего ITIN. Если у вас нет ни того, ни другого, обязательно подайте заявку на получение ITIN, прежде чем идти в банк, чтобы открыть свой счет.Вы можете сделать это, заполнив и отправив форму W-7 в налоговую службу (IRS). Помните, что ее получение может занять несколько недель.

Подтверждение адреса

Вам также необходимо принести что-то, подтверждающее ваш текущий адрес. Хотя некоторые банки позволяют вам открывать текущий счет с помощью почтового ящика, большинство из них требует, чтобы вы указали физический адрес на счете. Лучший способ подтвердить свой адрес — это предъявить действующий официальный документ с вашим именем и адресом.Достаточно вашего последнего счета за коммунальные услуги, счета за кабельное телевидение, выписки по кредитной карте или даже счета за мобильный телефон.

Если вы относитесь к числу тех, кто отказался от бумажных документов, вы можете распечатать выписку из своего онлайн-аккаунта. Другие варианты подтверждения вашего адреса включают недавнюю выписку по ипотеке или договор аренды, подписанный вами и вашим арендодателем.

Особые соображения

Учетные записи студентов

Если вы открываете студенческий счет, банк может также потребовать подтверждение вашего зачисления в соответствующее учебное заведение.Учетные записи студентов идут с низкой комиссией или вообще без комиссии, а также могут иметь другие льготы, такие как скидки на кредитные карты и другие долги. Чтобы получить доступ к этим льготам, вам может потребоваться ваш студенческий билет.

Совместные счета

Для совместных учетных записей убедитесь, что другой человек также присутствует, чтобы вы оба могли сразу же использовать учетную запись. Поскольку дополнительные держатели счетов принимают / принимают на себя те же обязательства по счету — комиссии, остатки и т. Д. — они также должны принести с собой необходимую документацию, указанную выше.

Доверенность

Для тех, кто хочет иметь особые полномочия подписи на счете, важно иметь при себе доверенность (доверенность), которую банк должен хранить в файле. Доверенности — это юридические документы, которые дают другому лицу право проводить определенные транзакции для первоначального владельца счета. Это обычное явление для пожилых людей и тех, кто болеет или нетрудоспособен по иным причинам.

Дополнительные услуги

Если вы новый клиент, банк может сразу разрешить вам подать заявку на получение кредита.Если вас соблазнит, вы можете ускорить процесс, предоставив дополнительную информацию. Подумайте о том, чтобы принести две последние квитанции о заработной плате с работы или — в случае определенных ссуд или ипотеки — налоговые декларации не менее чем за два года. Предоставление необходимых документов на месте может помочь вам получить немедленный доступ к необходимым вам услугам.

Что такое текущий счет?

Что такое текущий счет?

Текущий счет — это тип банковского счета, который хранит ваши деньги в безопасности и помогает вам управлять своими финансами.Личные текущие счета облегчают осуществление платежей (прямой дебет, постоянные поручения) и позволяют людям, предприятиям и организациям легко платить вам. Хотя вы можете использовать другие денежные продукты, именно ваша текущая учетная запись объединяет точки и позволяет всем без сбоев работать вместе.

Зачем мне нужен расчетный счет?

Текущие счета настолько укоренились в нашем образе жизни, что жить без них может быть очень сложно, потому что они обеспечивают большую часть необходимой инфраструктуры для осуществления и приема платежей.

Хотя вы могли бы связать открытие банковских счетов с записью на прием в местное отделение банка, усовершенствования в технологии теперь могут сделать этот процесс намного проще и быстрее для вас. В зависимости от того, у кого вы открываете счет, вы можете делать все это, не выходя из собственного дома, без необходимости заходить в физический филиал.

Деньги

Если у вас есть работа, велика вероятность, что ваш работодатель не будет платить вам наличными.Скорее всего, ваша заработная плата будет выплачиваться в электронном виде прямо на ваш текущий счет. Работодатели (или, скорее, банк вашего работодателя) могут это сделать, потому что все банки согласовали стандартные способы перемещения денег между счетами (обычно BACS или Faster Payments) и стандартизированный код сортировки и схему номеров счетов. Возможно, вы не сможете получить работу без текущего счета, поскольку у вашего работодателя не будет другого способа легко заплатить вам и другим своим сотрудникам.

Точно так же, если друзьям и родственникам нужно отправить вам деньги, они могут использовать ту же информацию о счете.И, если вы когда-либо использовали свою платежную книжку или банкомат для оплаты чеками или наличными, используются те же данные.

Есть и другие способы получения денег — например, с помощью предоплаченной карты, — но эти продукты не предлагают тот набор функций управления счетами и защиты депозитов, которые предоставляют текущие счета.

Расходование денег

Функции текущих счетов позволяют нам тратить деньги, которые мы депонировали, множеством различных и полезных способов.

Прямое дебетование

Прямое дебетование — это автоматические платежи, производимые с вашего счета на постоянной основе, без необходимости отдельной авторизации для каждого платежа.Они могут быть сделаны на фиксированную или переменную сумму в заранее оговоренные даты, поэтому вы всегда будете знать, когда ваши деньги будут сняты. Прямое дебетование помогает упростить повседневное управление счетом, а также может сэкономить ваши деньги, поскольку некоторые компании предлагают скидку при оплате прямым дебетом, поскольку они экономят на комиссии за обработку.

Вам не нужно беспокоиться о том, чтобы забыть об оплате счета, потому что деньги будут автоматически сниматься с вашего счета на регулярной основе.

Дебетовые карты

Дебетовые карты позволяют совершать платежи везде, где вы видите логотип платежной системы, указанный на вашей карте (в Великобритании это почти всегда Visa или Mastercard).В отличие от кредитных карт, деньги, которые вы тратите на дебетовую карту, обычно не в форме кредита: если у вас есть деньги на вашем счете, расходы по дебетовой карте немедленно вычитаются из баланса вашего счета. Если у вас недостаточно средств на вашем текущем счете, транзакция, которую вы пытаетесь провести с помощью связанной дебетовой карты, будет немедленно отклонена (если у вас нет овердрафта, как описано ниже). Это значительно упрощает понимание вашего финансового положения на повседневной основе.

Дебетовые карты также позволяют легко делать покупки в Интернете, что может быть дешевле, чем покупка в обычном розничном магазине, поскольку вы можете быстро и легко сравнивать цены в нескольких розничных магазинах, чтобы найти лучшее предложение на свои любимые товары.

Чековая книжка

Вам вряд ли когда-нибудь понадобится чековая книжка, но единственный способ получить чековую книжку — через текущий счет.

Овердрафты

Овердрафты могут быть одной из самых полезных функций текущего счета, но, поскольку они являются формой кредита, они всегда зависят от вашего финансового положения и кредитной истории.

Если вы имеете право, овердрафты могут быть хорошим источником краткосрочного кредита, но, как и другие формы кредита, их следует использовать только после тщательного рассмотрения, поскольку они могут быть очень дорогими, если вы не погасите свой долг. быстро. Насколько дорого зависит от вашей комиссии за овердрафт и от того, как она взимается. Как правило, с них взимается годовая процентная ставка (APR), которая показывает, какой процент от основной суммы долга вам придется заплатить, если вы удерживаете долг в течение года.В противном случае они взимаются как ежедневные сборы. Комиссии различаются в зависимости от банка и от того, насколько у вас овердрафт. В некоторых отношениях клиентам проще понять суточные сборы. Однако их простота имеет свою цену, поскольку обычно они стоят намного дороже, чем овердрафты, взимаемые на основе годовых.

Даже если вы не думаете, что овердрафт вам нужен, есть еще одна вещь, которую следует учитывать: поскольку это форма кредита, ответственное использование овердрафта может повысить ваш кредитный рейтинг, что может быть полезно для вас.И наоборот, неправильное использование овердрафта повредит вашим перспективам получения других кредитных продуктов.

В чем разница между текущим счетом и сберегательным счетом?

Хотя текущие счета — это удобный способ расплачиваться за вещи, они обычно не приносят никаких процентов, и может быть труднее накопить сбережения, когда их так легко потратить.

Получение сберегательного счета и обязательство регулярно вкладывать на него деньги — отличный способ начать создавать сберегательную кассу, которую можно было бы использовать в качестве ипотечного депозита или в качестве вашего чрезвычайного сберегательного фонда.

Если вас беспокоят проблемы с управлением несколькими счетами, подумайте о том, чтобы получить текущий счет и сберегательный счет в одном банке — оба счета обычно будут связаны друг с другом через мобильное банковское приложение банка, что упрощает перемещение денег. вокруг.

Насколько безопасны мои деньги?

Традиционно одной из основных причин открытия текущего счета было обеспечение того, чтобы ваши деньги хранились в надежном месте — в хранилище банка. Это по-прежнему одно из основных преимуществ текущего счета, но во время последнего банковского кризиса, когда некоторые британские банки были на грани краха, возникли опасения, что банки могут быстро стать неплатежеспособными только потому, что люди потеряли в них веру.Это может вызвать «набег на банк», когда у банков недостаточно оборотных средств для одновременного снятия средств со всех держателей счетов.

В ответ правительство решило гарантировать вклады физических лиц в британских банках через FSCS (Схема компенсации финансовых услуг). Это гарантировало, что клиенты получат до 75 000 фунтов стерлингов своего депозита в любой банковской группе обратно в случае банкротства банка. Уровень защиты FSCS с тех пор был увеличен до 85 000 фунтов стерлингов, и он продолжает обеспечивать, чтобы вкладчики (держатели счетов) в британских банках были одними из самых защищенных в мире.

Это означает, что хранение ваших денег на текущем счете — это настолько безопасное место, которое вы можете найти для них.

Как я могу управлять своим текущим счетом?

Разные банки и счета позволяют использовать разные методы управления счетами, в том числе:

Значительные улучшения в технологии мобильных приложений теперь ограничивают количество времени, которое вам нужно будет потратить в ожидании разговора с реальным человеком для ваших банковских потребностей, будь то по телефону или в филиале.

Сколько стоят текущие счета?

Почти все текущие счета в Великобритании бесплатны, если их правильно использовать.Однако с точки зрения банка, банковские счета и их бесчисленные функции, веб-сайты и мобильные приложения не бесплатны, поэтому вы не удивитесь, узнав, что существует ряд комиссий и сборов, на которые следует обращать внимание. Обязательно прочтите все мелочи, прежде чем открывать текущий счет.

Вы можете снимать деньги со своего текущего счета во многих банкоматах по всей стране без комиссии за транзакцию — просто обратите внимание на табличку с надписью «Бесплатное снятие наличных».

Кто может получить текущий счет?

У каждой учетной записи есть свои критерии приемлемости.Однако есть некоторые общие требования, которые применяются почти повсеместно, в том числе:

Вы должны быть постоянным резидентом Великобритании

У вас должен быть адрес в Великобритании

Вам должно быть 18 лет или старше — это необходимо, потому что вы не можете получить кредит в Великобритании, пока вам не исполнится 18 лет.

Помимо этих общих требований, каждый кредитор использует свои собственные критерии кредитования для оценки пригодности овердрафта, и вам может быть отказано в открытии счета, если у вас есть плохой кредитный рейтинг.

Вам также могут отказать в открытии стандартного текущего счета, если вы являетесь существующим клиентом банка или обучаетесь на дневном отделении — хотя, если вы студент, вам, вероятно, будут представлены некоторые альтернативные продукты, которые разработан специально для студентов.

Как подать заявку на открытие текущего счета?

Подача заявки на открытие текущего счета — очень простой процесс. Вы можете открыть счет по телефону, в отделении или с помощью почтового приложения, но, безусловно, проще всего сделать это онлайн.

Чтобы подать заявку на открытие счета, просто заполните форму заявки. Это задает ряд вопросов относительно ваших личных, служебных и жилищных условий.

Вам нужно будет согласиться с условиями заявки, которая будет включать согласие на проверку кредитоспособности, независимо от того, запрашивали ли вы овердрафт или нет.

Здесь лучше просмотреть предложения от нескольких банков, чтобы подобрать наиболее выгодную программу обслуживания. Особенно это касается депозитных и кредитных счетов.

Здесь лучше просмотреть предложения от нескольких банков, чтобы подобрать наиболее выгодную программу обслуживания. Особенно это касается депозитных и кредитных счетов. То есть придется посетить банк еще раз и дополнительно активировать карту.

То есть придется посетить банк еще раз и дополнительно активировать карту.

7%

7% 00 ₽ — 2%

00 ₽ — 2% 01 ₽ — 5%

01 ₽ — 5% 09 %

09 % 08 %

08 %

соглашения и иные заявления для ведения счета

соглашения и иные заявления для ведения счета

Эта сумма не будет доступна для репатриации за пределы Индии.

Эта сумма не будет доступна для репатриации за пределы Индии.