Специальный налоговый режим для самозанятых граждан: Налог на профессиональный доход

Как стать налогоплательщиком налога на профессиональный доход

Чтобы использовать новый специальный налоговый режим, нужно пройти регистрацию и получить подтверждение. Без регистрации применение налогового режима и формирование чеков невозможно.

Регистрация в приложении «Мой налог» занимает несколько минут. Заполнять заявление на бумаге и посещать инспекцию не нужно. Доступны несколько способов:

- с использованием паспорта для сканирования и проверки, а также фотографии, которую можно сделать прямо на камеру смартфона;

- c использованием ИНН и пароля, которые используются для доступа в личный кабинет физлица на сайте nalog.ru;

- с помощью учетной записи Единого портала государственных и муниципальных услуг.

Также налогоплательщик может зарегистрироваться, обратившись в уполномоченные банки, а при отсутствии смартфона — работать через вэб-версию приложения «Мой налог».

Способы регистрации:

- Бесплатное мобильное приложение «Мой налог»

- Кабинет налогоплательщика «Налога на профессиональный доход» на сайте ФНС России

- Уполномоченные банки

- С помощью учетной записи Единого портала государственных и муниципальных услуг

Регистрация занимает несколько минут. Заполнять заявление на бумаге не нужно. При регистрации в приложении «Мой налог» понадобится только паспорт для сканирования и проверки, а также фотография, которую можно сделать прямо на камеру

смартфона.

Регистрация очень простая. Вместо подписи заявления нужно просто моргнуть в камеру.

Приложение уже доступно для скачивания.

Скачать из App Store

Скачать из Google Play

Веб-версия

Как использовать налоговый режим иностранцам

Иностранные граждане тоже могут применять специальный налоговый режим «Налог на профессиональный доход». Но не все иностранцы, а только граждане стран, входящих в Евразийский экономический союз: Беларуси, Армении, Казахстана и Киргизии.

Граждане этих четырех республик могут зарегистрироваться через мобильное приложение «Мой налог» или личный кабинет налогоплательщика НПД «Мой налог». Но регистрация возможна только по ИНН и паролю от кабинета налогоплательщика-физического лица. По паспорту

зарегистрироваться нельзя.

Если у иностранного гражданина уже есть ИНН и пароль от кабинета налогоплательщика-физического лица, эти данные можно использовать для регистрации. Если ИНН или пароля пока нет, их легко получить в любой налоговой инспекции, которая занимается приемом

граждан. Доступ к личному кабинету можно получить одновременно с постановкой на налоговый учет и присвоением ИНН. При обращении нужно иметь при себе документ, удостоверяющий личность.

Как получить доступ в личный кабинет налогоплательщика.

После регистрации иностранному гражданину будут доступны все возможности мобильного приложения. Он сможет применять налоговый режим на тех же условиях, что и граждане России.

Граждане других государств, не входящих в ЕАЭС, не могут применять специальный налоговый режим «Налог на профессиональный доход».

Как рассчитать сумму налога к уплате

Самостоятельно ничего считать не нужно. Применение налогового вычета, учет налоговых ставок в зависимости от налогоплательщика, контроль над ограничением по сумме дохода и другие особенности расчета полностью автоматизированы.

От налогоплательщика требуется только формирование чека по каждому поступлению от того вида деятельности, которая облагается налогом на профессиональный доход.

- 1

Сформируйте чек

по каждому поступлению

- 2

Укажите плательщика

и сумму дохода - 3

Отправьте чек покупателю

или распечатайте на бумаге

в течение

месяца

Получайте информацию о начислениях налога онлайн

до 12-го числа

следующего месяца

Узнайте сумму налога к уплате в приложении

до 25-го числа

следующего месяца

Заплатите начисленный налог

удобным способом

Специальный налоговый режим для самозанятых граждан: Налог на профессиональный доход

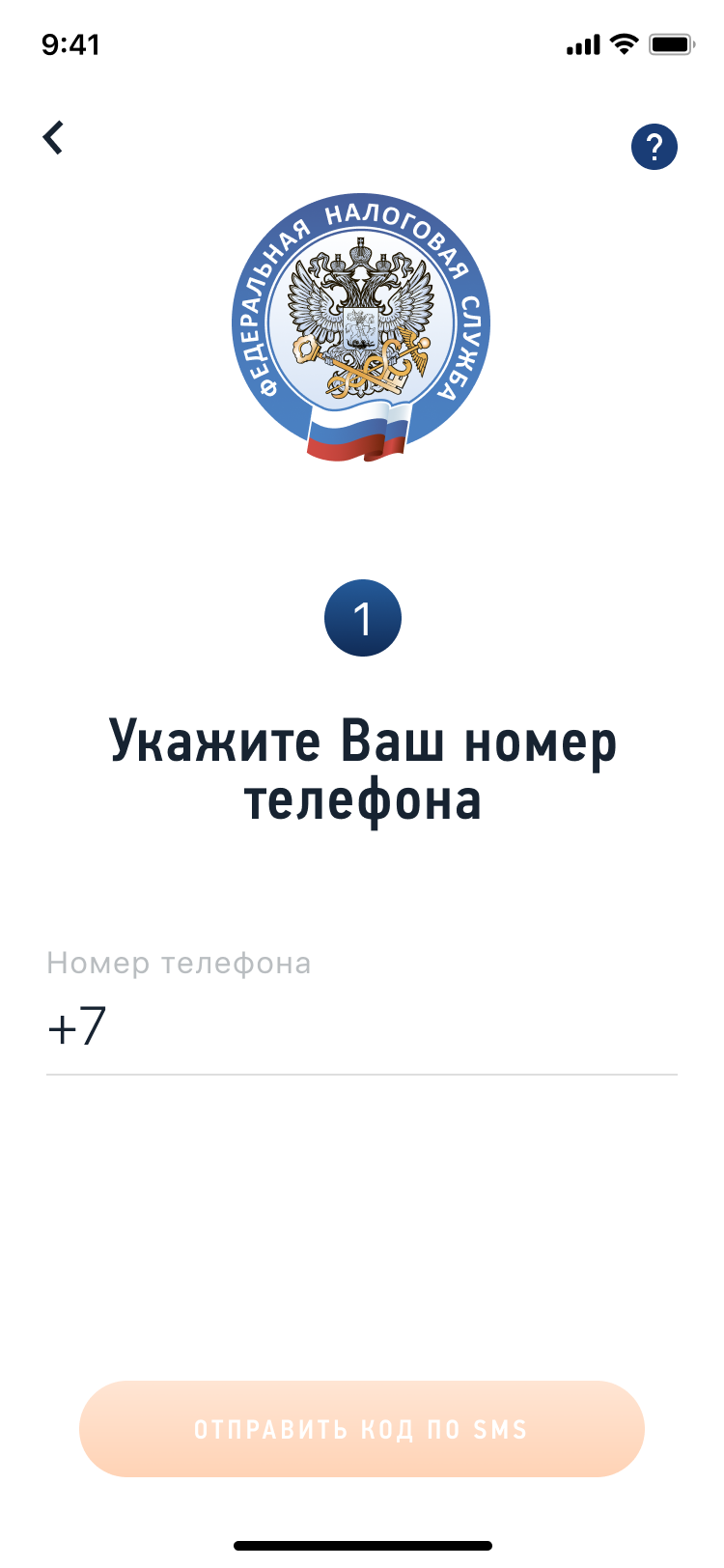

Как зарегистрироваться по паспорту

Если у вас нет доступа в личный кабинет, для регистрации в качестве плательщика налога на профессиональный доход (самозанятого) хватит паспорта. На телефоне или планшете должна работать камера: нужно будет отсканировать с ее помощью фотографию и сделать

селфи. Заполнять заявление не придется: приложение распознает и внесет данные автоматически.

Постарайтесь, чтобы на поверхности защитной пленки в паспорте не было световых бликов, а цифры и надписи хорошо читались. Следите за подсказками на экране устройства.

1

Укажите номер телефона

Вам придет код по смс. Он понадобится для подтверждения номера. Такая проверка защищает от регистрации без вашего ведома.

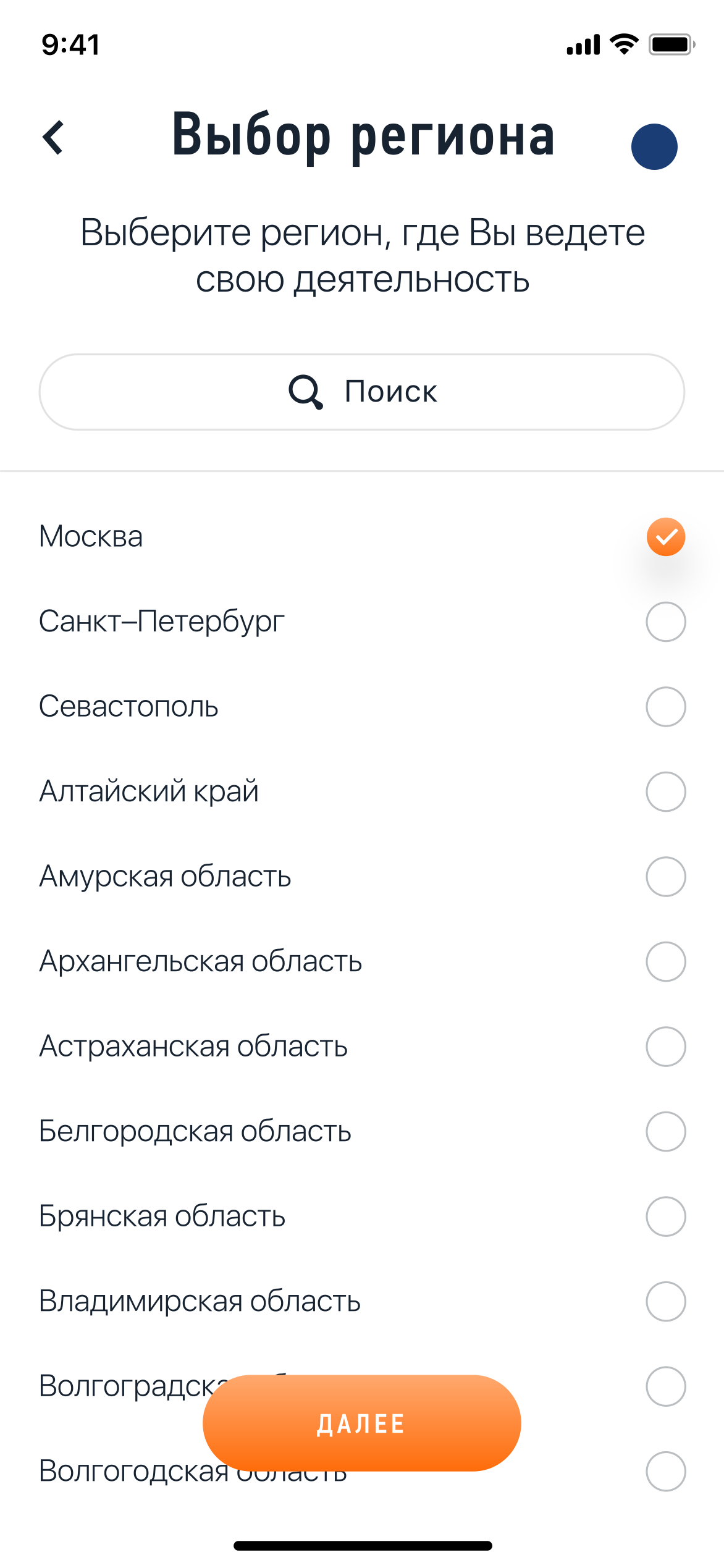

2

Выберите регион

Укажите регион ведения деятельности. Он может не совпадать с местом регистрации по месту жительства.

3

Отсканируйте паспорт

Поднесите его к камере телефона в развернутом виде. Программа распознает данные для заполнения заявления.

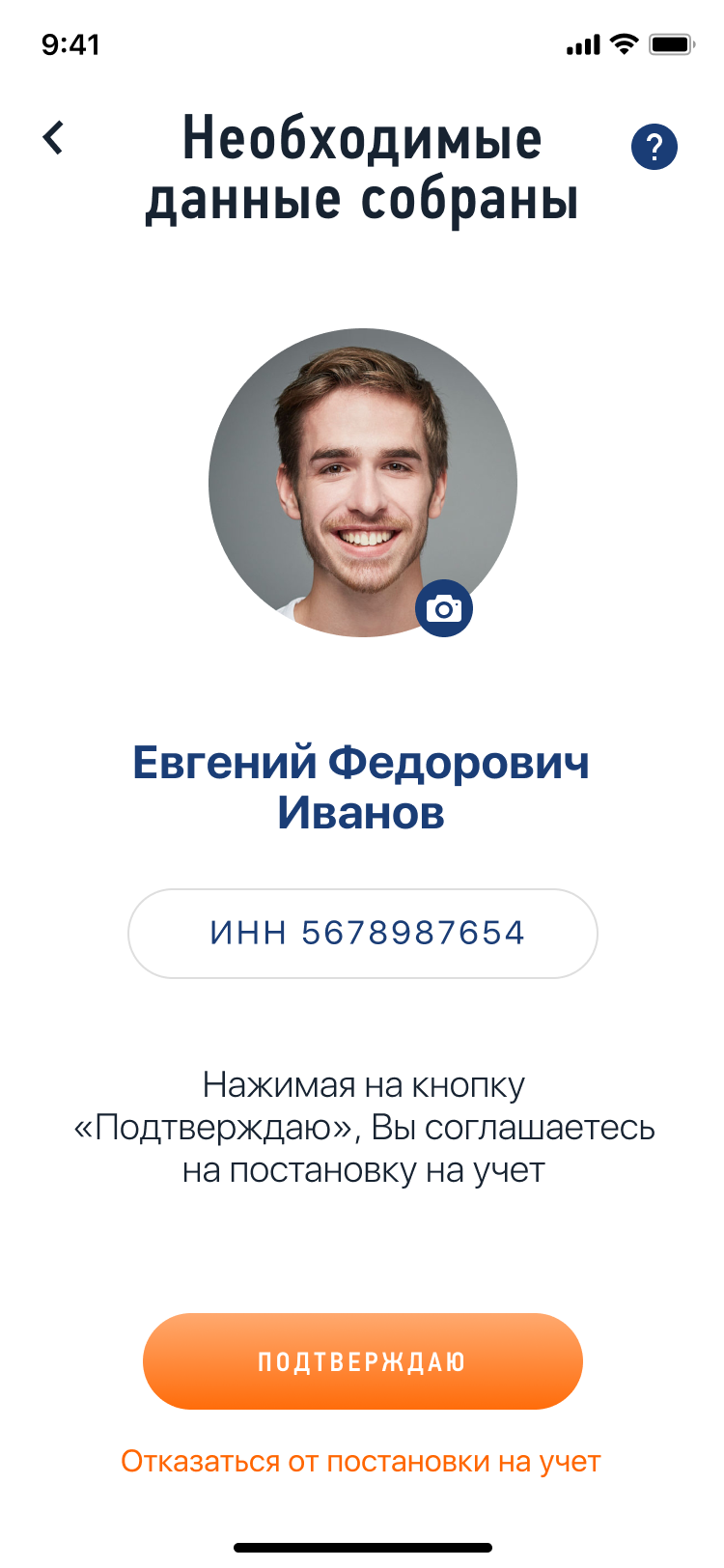

4

Проверьте данные

.png)

Если данные заполнятся некорректно, отсканируйте паспорт заново. Или отредактируйте информацию вручную.

5

Сфотографируйтесь

Фотографию нужно сделать на камеру телефона, с которого регистрируетесь. Произойдет сверка вашей фотографии с фото в паспорте.

6

Подтвердите регистрацию

Ваше заявление для регистрации будет отправлено в налоговую инспекцию. Регистрация может произойти сразу или в течение шести дней.

Хочу оформить самозанятость по разным видам деятельности

Я репетитор, живу и работаю в Красноярском крае. В 2018 году зарегистрировался как самозанятый репетитор, но в 2019 году налоговые каникулы для нас заканчиваются. Читал, что в 2020 году таким, как я, надо будет уплачивать страховые взносы — 8426 Р в год.

С 2020 года наш регион собираются включить в эксперимент по налогу на профессиональный доход. При регистрации в приложении «Мой налог» я хочу указать вид деятельности «Фото- и видеосъемка».

Правильно ли я понимаю, что мне нужно будет уплачивать и страховой взнос за год как репетитору, и налог (4 или 6%) как самозанятому фотографу — плательщику НПД? Изначально я думал, что, став самозанятым, смогу платить этот налог с доходов и репетитора, и фотографа.

С уважением,

Артур

Артур, сразу скажу, что изначально вы все правильно думали.

Марина Суховская

юрист

В вашем регионе ввели налог на профессиональный доход, он же НПД, и вы не планируете нанимать работников. Значит, вам выгоднее всего будет стать плательщиком этого налога и платить его со всех доходов — и от репетиторства, и от съемок.

В законе нет ограничений по количеству видов деятельности, которые может вести плательщик НПД. Просто, когда будете регистрироваться как самозанятый в приложении «Мой налог», выберите нужные вам виды: репетитор и фотограф.

Налоговые каникулы для репетиторов

С 2017 по 2019 год включительно в России действовали налоговые каникулы для репетиторов, сиделок, нянь и уборщиц — тех, кто оказывает кому-то услуги для личных нужд без статуса ИП и наемных работников.

Суть каникул в том, что репетиторов и нянь освободили от уплаты НДФЛ на 3 года при условии, что они подали в свою ИФНС специальное уведомление. Сейчас для тех, кто подал уведомления, эти доходы также не объект обложения НПД. Это логично, ведь еще длятся налоговые каникулы.

Но нанимателей тоже освободили на 3 года от уплаты взносов за репетиторов и других лиц из названной категории. Хотя их и так почти никто платил.

Что делать, когда каникулы закончатся

Для начала я бы рекомендовала сняться с учета в качестве самозанятого репетитора. Для этого надо подать в свою налоговую инспекцию то же самое уведомление, только с кодом 2.

Можно и не подавать — такой обязанности нет. Но существует риск, что в этом случае вы будете под более пристальным вниманием налоговиков.

Дальше выбирайте, какой из вариантов, предложенных ниже, вам по душе. Но сразу скажу, что уходить в тень и ничего не платить с доходов рискованно: при подаче первичного уведомления о репетиторстве в налоговой вы уже засветились.

Ищем выходы из сложных ситуаций

И помогаем читателям не потерять деньги. Подпишитесь на рассылку, чтобы не пропустить свежие статьи

Вариант 1, оптимальный — стать самозанятым. Госдума приняла законопроект, по которому с 1 января 2020 года зона «самозанятого» эксперимента будет расширена. Кроме Москвы, Московской и Калужской областей и Татарстана в нее войдут еще 19 регионов. В их числе есть и ваш Красноярский край.

По закону плательщиком НПД можно быть сразу по нескольким видам деятельности, если по этим видам в принципе можно уплачивать налог на профессиональный доход. Репетиторство и фотография подходят.

п. 1 ст. 229 НК РФ

Т—Ж уже много писал про самозанятых. Вот статьи, которые я советую прочитать в первую очередь:

Напомню, что у НПД самая низкая в России налоговая ставка — 4%, если оплата поступает от физлиц. Это как раз ваш вариант. В реальности налог будет меньше за счет вычета.

ст. 10 закона о самозанятых

Вариант 2, несложный, но невыгодный — самостоятельно декларировать доходы. Для этого ежегодно не позднее 30 апреля нужно подавать в налоговую декларацию 3-НДФЛ, отчитываться о доходах от репетиторства и фотосъемки и уплачивать с этих доходов 13% НДФЛ.

Самый большой минус этого варианта — величина налоговой ставки. Зато можно заявлять разные вычеты: на покупку жилья, лечение и обучение.

Кроме того, в этом случае в неоднозначной ситуации оказываются ваши ученики или их родители. Повторюсь: формально они должны будут встать на учет как плательщики страховых взносов и перечислять их за репетиторов.

Но учтите, что статус ИП накладывает на человека немало обязательств. В частности, и на патенте, и на упрощенке кроме налога придется как минимум платить фиксированные страховые взносы за себя на пенсионное и медицинское страхование.

Если у вас есть вопрос о личных финансах, правах или законах, пишите. На самые интересные вопросы ответим в журнале.

50 вопросов о налоге для самозанятых. И самые короткие ответы — новости в Т—Ж

С 2019 года в России появится новый налоговый режим — налог на профессиональный доход. Или, как его уже окрестили в народе, — налог для самозанятых.

Источник:

Федеральный закон № 422-ФЗ

Формально эксперимент проводят в четырех регионах: Москве, Московской и Калужской областях и Татарстане. Но даже если вы живете в Хабаровске, Самаре или Печоре, вам тоже пригодятся наши статьи:

- Что это за налог и кто сможет его платить.

- Как работает налоговый вычет.

- Сложные вопросы о новом налоге.

- 10 мифов, в которые не нужно верить.

Мы обещали вернуться к вам с ответами на вопросы из комментариев. Вернулись. Ответы максимально короткие — без пояснений и ссылок. Вся матчасть и ссылки — в статьях выше.

Екатерина Мирошкина

экономист

Что найдете здесь

Доходы и расходы

Вопрос: Сможет ли самозанятый подтвердить доход — например, для кредита?

Ответ: Да, в приложении «Мой налог» можно будет сформировать справку.

Вопрос: Кто и как будет отделять выручку от других поступлений?

Ответ: Вы сами с помощью чеков в приложении.

Вопрос: Как налоговая будет определять, что этот перевод за услугу, а этот от подруги за совместный счет в кафе?

Ответ: Это вы сами будете говорить налоговой. Она увидит только те чеки, которые вы пробьете в приложении.

😲 Вся правда о контроле ваших счетов и доходов

Вопрос: Можно ли вычитать расходы из доходов, если есть документы? И платить налог только с разницы?

Ответ: Нет.

Вопрос: Проценты с вкладов в банке, от инвестиций на бирже, зарплата на работе по найму входят в лимит 2,4 млн?

Ответ: Нет.

Вопрос: Допустим, я вообще не работаю и нет у меня никаких доходов. Меня этот налог коснется?

Ответ: Нет.

Регионы

Вопрос: Когда этот режим введут в остальных регионах?

Ответ: Пока этого никто не знает. Не мы, а вообще никто. Но это не мешает вам жить в одном регионе, а зарегистрироваться в экспериментальном.

Вопрос: Если я веду деятельность удаленно, не находясь в Московской области, хотя там зарегистрирован и все клиенты у меня в Москве и области, — подходит ли моя деятельность под самозанятость?

Ответ: Да. Выбирайте при регистрации Москву или область.

Вопрос: Если я работаю из дома в Москве по интернету, а платят мне клиенты со всего мира — это подходит под новый налоговый режим?

Ответ: Да.

Как вести инфобизнес по закону

Вопрос: Если я работаю по трудовому договору в Москве и одновременно оказываю услуги по сопровождению и продвижению сайта фирмы из Орла, могу ли я перейти на этот новый режим для оказания услуг фирме? Я их оказываю в Московской области, хотя сама фирма из Орла.

Ответ: Да, можете.

Вопрос: Если человек прописан в регионе, но работает с клиентами из Москвы, он сможет платить налоги в этом режиме?

Ответ: Да.

Чеки и приложение

Вопрос: Можно ли уже с декабря регистрироваться в этом режиме и как это сделать? Где взять приложение?

Ответ: Заранее нельзя, надо ждать января. Само приложение выпустят в конце декабря.

Вопрос: Приложение будет бесплатным?

Ответ: Да.

Вопрос: Если мне пришел доход, но я не успел выставить чек в приложении в тот же день, можно ли сформировать чек задним числом?

Ответ: Да.

Вопрос: Как выписывать чеки? Это можно будет делать через приложение?

Ответ: Да, и это будет несложно.

Вопрос: Но ведь приложение называется не «Мой налог», а «Мой доход». Вы ошиблись?

Ответ: Мы не ошиблись. Приложение называется «Мой налог». Уже есть подделки — не попадитесь.

Валюта и иностранцы

Вопрос: Можно ли получать доход в валюте?

Ответ: Да, но нужно пересчитывать доход в рубли по курсу ЦБ на день получения.

Вопрос: Программисты-фрилансеры, работающие над зарубежными заказами, попадают под этот режим? Как там вообще с иностранными платежами?

Ответ: Попадают. Ограничений по платежам нет.

Вопрос: Нерезидент, сдающий в аренду свою недвижимость в России, попадает под этот режим?

Ответ: Да. Но только если недвижимость жилая и у вас есть гражданство любой из стран ЕАЭС: России, Киргизии, Армении, Казахстана или Беларуси.

Вопрос: Гражданин Украины может быть самозанятым?

Ответ: В России — нет.

Совмещение режимов

Вопрос: Возможно ли совмещение спецрежимов: например, я ИП на УСН, но хочу легализовать сдачу квартиры как физлицо? Можно ли стать самозанятым физлицом и совмещать два спецрежима?

Ответ: Нет, совмещать нельзя даже при таком раскладе.

Вопрос: Можно ли совмещать два вида деятельности? Например, наемная работа — постоянный источник дохода. А с дохода от хобби хочу платить налог на профессиональный доход. Так можно?

Ответ: Да.

Вопрос: Можно ли быть одновременно самозанятым физлицом и самозанятым ИП?

Ответ: Нет.

Вопрос: Если я сохраняю статус ИП, налоговая ставка будет 4 и 6%, а льгота по зачету страховых взносов остается?

Ответ: Нет страховых взносов, нет и льготы. Добровольные взносы не уменьшают налог. Обязательных взносов нет.

Вопрос: Чтобы с ИП перейти на этот режим, нужно закрывать ИП?

Ответ: Необязательно. Но нужно обязательно отказаться от других спецрежимов — например, упрощенки.

Как закрыть ИП

Тонкости налога для самозанятых

Рассказываем, что делать в разных ситуациях, когда нельзя применять и как застраховаться от ошибок

Способы расчетов

Вопрос: Могут ли со мной рассчитаться безналичным платежом, если я буду зарегистрирован как самозанятый?

Ответ: Да.

Вопрос: А наличные можно принимать?

Ответ: Да.

Работа с юрлицами

Вопрос: Если юрлицо платит самозанятому деньги за работу, тогда фирма выступает налоговым агентом? Она должна удерживать НДФЛ? А взносы нужно платить?

Ответ: Нет, нет и нет.

Вопрос: Как клиент убедится, что я самозанятый, что можно не удерживать с меня НДФЛ и не надо платить взносы?

Ответ: Будет специальный сервис для проверки всех самозанятых. И нужно будет передать клиенту чек. Этого хватит.

Вопрос: Юрлица смогут оплачивать грузоперевозки частнику — не ИП, не ООО, а просто человеку, имеющему грузовик?

Ответ: Да, если этот человек зарегистрируется как самозанятый.

Вопрос: Как юрлицу обосновать, почему оно не удерживает НДФЛ и не платит взносы, перечисляя деньги самозанятому?

Ответ: Нужно проверить статус самозанятого в специальном сервисе и получить от него чек из приложения, где стоит ИНН этого юрлица. Все.

Вопрос: С какого счета будут проводиться налоговые платежи, на какой счет можно будет принимать деньги от юрлиц?

Ответ: Платить налог можно как угодно, хоть наличными. С любого счета. Принимать деньги — тоже, если банк не против. Но лучше завести отдельный счет.

Вопрос: Если работодатель ищет нового сотрудника, что мешает ему предложить кандидату оформиться как самозанятому? Ведь такое действие не подпадает под перевод сотрудника на режим самозанятости, где есть ограничение — два года.

Ответ: Мешают статьи 11 и 19.1 трудового кодекса.

Виды деятельности

Вопрос: У меня интернет-магазин по продаже сумок, которые я шью сам. Можно ли мне платить 4% с дохода?

Ответ: Да.

Вопрос: Я перепродаю готовые товары. Можно ли мне стать самозанятым и платить 4%?

Ответ: Нет.

Вопрос: Может ли СММ-менеджер работать по этой новой системе?

Ответ: Да.

Вопрос: Как новый налоговый режим будет работать в плане привязки к определенному региону для такого вида деятельности, как перевозка грузов автомобильным транспортом?

Ответ: Привязки нет. Вы сами указываете, в каком регионе ведете деятельность. В нескольких регионах работать на этом режиме не запрещено. В том числе в тех регионах, которые не участвуют в эксперименте.

Вопрос: Если я работаю на «Юду», теперь могу платить 4 вместо 13%? И могу ли я оказывать услуги и физлицам, и юрлицам?

Ответ: Да и да.

Аренда недвижимости

Вопрос: Как быть с доходами от сдачи в аренду собственной коммерческой недвижимости? Можно ли платить этот налог?

Ответ: Нет, недвижимость должна быть жилой.

Вопрос: Человек сдает квартиру в аренду и платит этот новый налог, а потом решает квартиру продать. Не получится ли так, что наше государство решит, что это было имущество, которое использовали в предпринимательской деятельности, и не разрешит применить вычет по НДФЛ?

Ответ: Нет, не получится. В законе это предусмотрено.

Вопрос: Подруга — налоговый нерезидент, живет в США. У нее есть недвижимость в Москве, которая сдается. Может ли она платить 4%?

Ответ: Да, но только если у нее есть гражданство любой из стран ЕАЭС. Если у нее гражданство США — тогда нет.

Вопрос: Если я прописан в Чебоксарах, а квартиру сдаю в Казани, то могу ли я платить налоги по этому закону?

Ответ: Да.

Пенсионеры

Вопрос: Я пенсионер. Смогу ли я зарегистрироваться как самозанятый и ремонтировать компьютеры и оргтехнику?

Ответ: Да.

Вопрос: Если я стану самозанятым и буду показывать доход и платить налог, то не будет ли уменьшена моя пенсия при наступлении пенсионного возраста?

Ответ: Если хватает стажа и баллов, на пенсию самозанятость не повлияет. Но этот период в стаж не засчитывается и баллов не прибавляет. На этот случай есть добровольные взносы.

Вопрос: Лишат ли неработающих пенсионеров социальных выплат, если они зарегистрируются как самозанятые? Московские пенсионеры волнуются.

Ответ: Неработающие пенсионеры — это люди, которые не занимаются какой-то деятельностью, при которой они подлежат обязательному пенсионному страхованию. Самозанятые такому страхованию не подлежат. В постановлении правительства о льготах неработающим пенсионерам написано то же самое. Профессиональный доход в сумме материального обеспечения, которая учитывается для назначения социальных выплат, не упоминается — ни по России в целом, ни в Москве.

Репетиторы и няни

Вопрос: Можете ли дать ссылку на официальный источник, где сказано, что налоговые каникулы для репетиторов продлили? Говорят, тот закон отклонили и вы все врете.

Ответ: Не врем. Смотрите статью 6 вот этого закона. Он подписан, а каникулы точно продлены на 2019 год.

Вопрос: Я репетитор и хочу быть самозанятым. Я сам должен буду указывать в приложении, что вот я провел урок, мне за него заплатили и я честно хочу отдать положенные 4%?

Ответ: Да. Но можно вообще ничего не платить: у репетиторов и нянь налоговые каникулы.

Как филолог стал репетитором

как его можно использовать — новости в Т—Ж

Всем самозанятым, которые используют режим «Налог на профессиональный доход», государство выделило дополнительный бонус в размере МРОТ — 12 130 Р. Это не та сумма, что вернули в размере уплаченного за 2019 год налога, а другой вид господдержки. И не тот вычет, что предусмотрен в размере 10 000 Р для каждого зарегистрированного на льготном режиме. Эти деньги нельзя получить на карту и потратить куда захочется. Но с помощью бонуса можно сэкономить на налоге.

Екатерина Мирошкина

экономист

Вот как это работает и чем новый бонус отличается от обычного вычета для самозанятых.

Что это за бонус

Первоначальный налоговый вычет, или бонус, — это 10 000 Р, которые частично уменьшают налог на профессиональный доход. Это понятие было в первой версии закона. Вычет предоставлялся и до пандемии. Мы рассказывали, как это работает: изначально он только частично уменьшал ежемесячные начисления. Получалось, что вместо 4% налог какое-то время нужно было платить по ставке 3%. Разницу покрывал налоговый вычет.

Суммарный налоговый бонус — это первоначальный вычет или его остаток, увеличенный на дополнительный капитал. Общая сумма при регистрации после 1 июня — 22 130 Р: 10 000 Р плюс 12 130 Р. Если первоначальный вычет уже был частично использован ранее, суммарный бонус будет равен его остатку, увеличенному на 12 130 Р.

Тонкости налога для самозанятых

Рассказываем, что делать в разных ситуациях, когда нельзя применять и как застраховаться от ошибок

Как его получить

Дополнительный налоговый бонус автоматически предоставили всем самозанятым с 1 июня 2020 года. Сумма появилась в приложении и личном кабинете. Для этого ничего не нужно делать.

У тех, кто зарегистрируется в 2020 году, налоговый капитал тоже будет.

Как можно использовать бонус

Общую сумму вычета и капитала можно использовать только для уплаты налога на профессиональный доход. Ее нельзя вывести на карту или направить на уплату других налогов.

Суммарный бонус уменьшает налог по другим правилам — не так, как раньше работал налоговый вычет. Общий бонус можно полностью использовать для погашения начисленного налога, задолженности по налогу или пени.

Бонус будет автоматически применяться с 1 июля по 31 декабря 2020 года.

Например, у самозанятого дизайнера есть неиспользованный налоговый вычет — 6000 Р. Этот остаток повысили на 12 130 Р за счет дополнительного бонуса. Получилось 18 130 Р. В июне дизайнер получил от юрлиц 70 000 Р. Ему начислен налог по ставке 6% — 4200 Р. Всю эту сумму в июле налоговая просто спишет из суммарного бонуса. Платить своими деньгами ничего не придется.

В июле дизайнер получил еще 100 000 Р. В августе ему начислили 6000 Р налога. Но платить опять не нужно, вся сумма погашается за счет бонуса. И у дизайнера останется еще 7930 Р бонуса для уплаты налога.

Если самозанятый зарегистрировался после 1 июня или раньше не получал доход и не использовал первоначальный вычет, в 2020 году он сможет легализовать до 553 250 Р дохода, не потратив ни рубля своих денег на налоги.

Как стать самозанятым

Считать все это не нужно, налоговая сама все сделает.

Что будет с бонусом после 31 декабря

После 31 декабря неиспользованный остаток дополнительного бонуса сгорит. Если эти 12 130 Р не списались в счет уплаты налога, дальше их использовать будет нельзя.

Остаток первоначального вычета сохранится. Он не может превышать ту сумму, что была на 1 июня 2020 года. С 2021 года вычет будет действовать по старой схеме, уменьшая ставку до 3 или 4%. То есть погашение снова будет частичным, а не полным.

Если за 2020 год потратить и первоначальный вычет, повторно его не предоставят.

Что с налогом, который начислен за май 2020 года

Налог за май самозанятые платят по старым правилам: дополнительный бонус на него потратить нельзя, а первоначальный погашает только часть начислений — 1 или 2% от дохода.

Та сумма, что отобразится в приложении в июне, будет для самозанятого реальными расходами.

Права самозанятых

Налог на самозанятость (налоги на социальное обеспечение и медицинское обслуживание)

Следует отметить, что всякий раз, когда упоминается налог на самозанятость, он относится только к налогам на социальное обеспечение и медицинское обслуживание и не включает другие налоги, которые могут взиматься с самозанятых лиц. требуется для подачи. Приведенный ниже список не следует рассматривать как исчерпывающий. Другая информация может быть подходящей для вашего конкретного вида бизнеса.

Что такое налог на самозанятость?

Налог на самозанятость — это налог, состоящий из налогов на социальное обеспечение и медицинское обслуживание, в первую очередь для физических лиц, которые работают на себя.Это похоже на налоги на социальное обеспечение и медицинскую помощь, удерживаемые из заработной платы большинства наемных работников.

Вы сами рассчитываете налог на самозанятость (налог SE), используя Таблицу SE (форма 1040 или 1040-SR). Налоги на социальное обеспечение и медицинское обслуживание большинства наемных работников рассчитываются их работодателями. Также вы можете вычесть эквивалентную работодателю часть налога на SE при расчете скорректированного валового дохода. Лица, получающие заработную плату, не могут удерживать налоги на социальное обеспечение и медицинскую помощь.

Ставка налога на самозанятость

Ставка налога на самозанятость составляет 15.3%. Ставка состоит из двух частей: 12,4% для социального обеспечения (страхование по старости, на случай потери кормильца и инвалидности) и 2,9% для Medicare (больничное страхование).

В 2019 году первые 132 900 долларов вашей комбинированной заработной платы, чаевых и чистой прибыли облагаются любым сочетанием части социального страхования налога на самозанятость, налога на социальное обеспечение или налога на пенсию (уровень 1). Сумма увеличилась до 137 700 долларов США на 2020 год (налоговые ставки SE за предыдущий год см. В Приложении SE для этого года).

Вся ваша комбинированная заработная плата, чаевые и чистая прибыль в текущем году облагаются любой комбинацией 2,9% части налога на самозанятость в рамках программы Medicare, налога на социальное обеспечение или налога на пенсионное обеспечение (уровень 1).

Если ваша заработная плата и чаевые облагаются либо налогом на социальное обеспечение, либо частью первого уровня пенсионного налога с железной дороги, либо и тем, и другим, и их общая сумма составляет не менее 132 900 долларов, не платите 12,4% -ную часть налога на социальное обеспечение в размере налога SE в любой из ваших нетто прибыль. Однако вы должны заплатить 2.9% Medicare — часть налога SE со всей вашей чистой прибыли.

Дополнительная налоговая ставка по программе Medicare в размере 0,9% применяется к заработной плате, компенсации и доходу от самозанятости сверх пороговой суммы, полученной в налоговые годы, начинающиеся после 31 декабря 2012 г. Для получения дополнительной информации см. Вопросы и ответы на странице «Дополнительный налог в рамках программы Medicare». ,

Если вы используете налоговый год, отличный от календарного, вы должны использовать налоговую ставку и максимальный предел дохода, действующие в начале вашего налогового года.Даже если налоговая ставка или предел максимального дохода изменяются в течение налогового года, продолжайте использовать ту же ставку и лимит в течение всего налогового года.

Учет налога на самозанятость

Вы можете вычесть часть налога на самозанятость, эквивалентную работодателю, при расчете скорректированного валового дохода. Этот вычет влияет только на ваш подоходный налог. Это не влияет ни на ваш чистый доход от самозанятости, ни на налог на самозанятость.

Если вы подадите форму 1040 или 1040-SR Приложение C, вы можете иметь право требовать налогового кредита на заработанный доход (EITC).Узнайте больше о EITC или воспользуйтесь Ассистентом EITC, чтобы узнать, имеете ли вы право.

Удержание налога на медицинское страхование при самозанятости

В соответствии с разделом 2042 Закона о рабочих местах в малом бизнесе, вычет для целей налогообложения доходов разрешается самозанятым лицам в размере стоимости медицинского страхования. Этот вычет учитывается при расчете чистой прибыли от самозанятости. См. Инструкции в форме 1040 или 1040-SR и Schedule SE для расчета и запроса удержания.

Кто должен платить налог на самозанятость?

Вы должны заплатить налог на самозанятость и подать Schedule SE (форма 1040 или 1040-SR), если применимо одно из следующих условий.

- Ваш чистый доход от самозанятости (исключая доход церковного служащего) составлял 400 долларов США или более.

- Ваш доход служащего церкви составлял 108,28 долларов или больше.

Как правило, ваш чистый доход от самозанятости облагается налогом на самозанятость. Если вы занимаетесь индивидуальной трудовой деятельностью в качестве индивидуального предпринимателя или независимого подрядчика, вы обычно используете Таблицу C для расчета чистой прибыли от самозанятости.

Если у вас есть заработок, облагаемый налогом на самозанятость, используйте Schedule SE, чтобы рассчитать ваш чистый доход от самозанятости. Прежде чем рассчитывать свой чистый доход, обычно необходимо рассчитать общий заработок с учетом налога на самозанятость.

Примечание: Правила налогообложения самозанятости применяются независимо от того, сколько вам лет и даже если вы уже получаете социальное обеспечение или Medicare.

Семейные опекуны и налог на самозанятость

Особые правила применяются к работникам, оказывающим услуги на дому престарелым или инвалидам (лицам, обеспечивающим уход).Опекуны, как правило, являются сотрудниками лиц, которым они предоставляют услуги, потому что они работают в домах у пожилых людей или инвалидов, и эти люди имеют право указывать опекунам, что необходимо сделать. См. Дополнительную информацию на странице «Налог для семейного ухода и самозанятости» и в публикации 926.

Как платить налог на самозанятость

Для уплаты налога на самозанятость у вас должен быть номер социального страхования (SSN) или индивидуальный идентификационный номер налогоплательщика (ITIN).

Получение номера социального страхования

Если у вас никогда не было SSN, подайте заявку на его, используя форму SS-5, Заявление на получение карты социального обеспечения. Вы можете получить эту форму в любом офисе социального обеспечения или по телефону (800) 772-1213. Загрузите форму с веб-сайта номера социального страхования и карты.

Получение индивидуального идентификационного номера налогоплательщика

IRS выдаст вам ITIN, если вы являетесь иностранцем-нерезидентом или постоянно проживающим лицом, и у вас нет и вы не имеете права на получение SSN.Чтобы подать заявку на получение ITIN, заполните форму W-7, заявку на получение индивидуального идентификационного номера налогоплательщика в IRS.

Уплата налога на самозанятость с исчисленными налогами

Как частный предприниматель, вам, возможно, придется подавать расчетный налог ежеквартально. Вы можете использовать эти расчетные налоговые платежи для оплаты налога на самозанятость. См. Страницу «Расчетные налоги» и Публикацию 505 «Удержание налогов и расчетный налог» для получения дополнительных сведений об уплате налога на самозанятость с помощью расчетных налогов.

,

Что такое налог на самозанятость? (Тарифы 2019-20)

Дополнительный налог на Medicare

Налоговые декларанты с высокими доходами также несут ответственность за уплату дополнительного налога на Medicare в размере 0,9% с доходов, превышающих следующие пороговые значения, в зависимости от их статуса регистрации:

Совместная регистрация в браке: $ 250 000

Женат, подача отдельно: $ 125 000

Все остальные статусы подачи: $ 200 000

Как рассчитать налог на самозанятость

Для расчета налога на самозанятость первым делом нужно знать свой чистый доход от самозанятости.Чтобы рассчитать чистую прибыль, вычтите свои бизнес-расходы из бизнес-доходов.

Если результат меньше, чем базовая заработная плата Социального обеспечения, расчет прост. Если ваш чистый заработок больше, чем базовая заработная плата социального обеспечения, ваш расчет будет включать несколько дополнительных шагов. Мы покажем вам, как рассчитать налог в любом случае.

Если ваш чистый заработок ниже базовой заработной платы социального обеспечения:

1. Определите чистую прибыль, облагаемую налогом на самозанятость.

Допустим, у вас был чистый доход от самозанятости в размере 100 000 долларов за 2019 год. Чтобы найти налогооблагаемую сумму, умножьте 100 000 долларов на 92,35%. Почему 92,35%? Потому что вычет 7,65% учитывает половину ваших налогов FICA работодателя, которые компания вычитала бы, если бы вам платили как сотруднику.

100000 долларов x 0,9235 = 92 350 долларов

2. Рассчитайте налоги на самозанятость.

Затем умножьте свой налогооблагаемый доход от самозанятости на 15.Ставка налога на самозанятость 3%.

92 350 долл. США x 0,153 = 14 130 долл. США

Ваши налоги на самозанятость составляют 14 130 долларов. Мы округлили результат, потому что IRS дает вам возможность округлять центы до целых долларов в налоговой декларации и таблицах.

Если ваш чистый заработок превышает базовую заработную плату социального обеспечения:

1. Определите чистую прибыль, облагаемую налогом на самозанятость.

Допустим, ваш чистый доход от самозанятости в 2019 году составил 150 000 долларов.Только 132 900 долларов из вашего заработка подлежат обложению налогом на социальное обеспечение, поэтому мы должны добавить дополнительный шаг в расчет.

| Социальное обеспечение | Medicare | |

|---|---|---|

| «Скорректированная» прибыль | $ 132 900 | $ 150 000 |

| Минус: корректировка на самозанятость (x 92,35%) | 0 | (11 475) |

| Налогооблагаемый доход от самозанятости | $ 132 900 | $ 138 525 |

2. Рассчитайте налоги на самозанятость.

Затем умножьте свой налогооблагаемый доход от самозанятости на индивидуальные ставки социального обеспечения (12,4%) и Medicare (2,9%).

| Социальное обеспечение | Medicare | |

|---|---|---|

| Налогооблагаемый доход от самозанятости | $ 132 900 | $ 138 525 |

| x налоговая ставка (12,4% SS, 2,9% Medicare) | $ 16 480 | $ 4 017 |

Общий налог на самозанятость: 16 480 долларов + 4017 долларов = 20 497 долларов

Когда платить налог на самозанятость

Если ваш доход от самозанятости в течение года составлял 400 долларов или более, вы должны платить налоги на самозанятость и подавать Schedule SE вместе с вашей формой 1040, которая, как правило, должна быть сдана до 15 апреля (сейчас 15 июля 2020 г.) .Однако если вы ожидаете, что ваша задолженность по комбинированному подоходному налогу и налогу на самозанятость составит 1000 долларов или более, вам необходимо будет производить расчетные ежеквартальные налоговые платежи.

Расчетные платежи должны быть произведены 15 апреля (теперь 15 июля в 2020 г.), 15 июня, 15 сентября и 15 января следующего года. Эти даты переносятся на следующий рабочий день, если 15 приходятся на выходные или праздничные дни.

Вы можете оценить сумму, которую вам необходимо заплатить, используя рабочий лист на странице 8 формы 1040-ES. Форма поможет вам определить сумму вашей задолженности за год, разделить ее на четыре и выплатить равными частями в указанные выше сроки.Форма также включает в себя ваучеры, которые необходимо включить при отправке платежа по почте. Если вы предпочитаете платить онлайн с помощью IRS Direct Pay, вам не понадобится ваучер (или штамп).

Вы также можете воспользоваться нашим бесплатным калькулятором примерного налога, чтобы узнать, сколько налоговой ставки вы должны будете заплатить.

.

Налог на самозанятость: все, что вам нужно знать

Как сотрудник, вы могли заметить, что ваша зарплата никогда не соответствует вашей полной зарплате. Это потому, что ваш работодатель должен удерживать определенные налоги на заработную плату. Вы можете подумать, что вам не придется беспокоиться о налогах на заработную плату, если вы будете работать на себя. Но это не так — вам все равно придется платить налог на самозанятость в размере 15,3%. Что это за налог и почему вы должны его платить? Если вам нужна помощь в решении этого или любого другого налогового вопроса, подумайте о работе с финансовым консультантом.

Определение налога на самозанятость

В 1935 году федеральное правительство приняло Закон о федеральных страховых взносах (FICA), который установил налоги для финансирования социального обеспечения и медицинской помощи. Налог FICA составляет 15,3%, и его платят работодатели и работники, которые распределяют бремя пополам. Работодатели платят 7,65%, а их работники — 7,65%.

Для обеспечения того, чтобы самозанятые лица продолжали вносить вклад в социальное обеспечение и медицинское обслуживание, федеральное правительство приняло Закон о взносах самозанятых лиц (SECA) в 1954 году.SECA установила, что без уплаты работодателем половины налога самозанятые лица будут платить все 15,3%. Этот налог, уплачиваемый индивидуальными предпринимателями, известен как SECA, или, проще говоря, налог на самозанятость.

Расчет налога на самозанятость

Общий налог на самозанятость составляет 15,3% от вашего чистого дохода и состоит из двух частей. Первая часть — это социальное обеспечение в размере 12,4%. Закон устанавливает максимальную сумму чистой прибыли, которая подлежит обложению налогом на социальное обеспечение.Все, что превышает эту сумму, налогом не облагается. Максимальная сумма может меняться ежегодно и со временем постоянно увеличивается. Это 132 900 долларов США на 2019 налоговый год (и 137 700 долларов США на 2020 год).

Допустим, у вас есть 150 000 долларов чистого дохода от самозанятости в 2019 году. Вы будете платить налог в размере 12,4% с первых 132 900 долларов. Однако вы не обязаны платить налог на социальное обеспечение с оставшихся 17 100 долларов.

Вторая часть вашего налога на самозанятость поступает в Medicare. Ставка Medicare составляет 2.9%. В отличие от социального обеспечения, налог по программе Medicare применяется ко всем вашим чистым доходам независимо от того, сколько вы зарабатываете. Если у вас есть 150 000 долларов чистой прибыли, как в предыдущем примере, вы должны заплатить налог Medicare в размере 2,9% от всех 150 000 долларов.

С 2013 года в соответствии с Законом о доступном медицинском обслуживании (ACA) существует дополнительный подоходный налог Medicare в размере 0,9% на доход сверх порогового значения. Порог составляет 200 000 долларов для лиц, подающих документы как холостые, 250 000 долларов для супружеских пар, подающих совместно, и 125 000 долларов для супружеских пар, подающих заявление отдельно.

Таким образом, если вы подаете заявление как холостяк и зарабатываете 250 000 долларов в течение года, первые 200 000 долларов подлежат обложению налогом Medicare в размере 2,9%. Остальные 50 000 долларов облагаются подоходным налогом в размере 0,9% от общего налога в размере 3,8%.

Налог на самозанятость: кто должен платить

Как правило, вам необходимо платить налог на самозанятость, если ваш чистый доход от самозанятости составляет не менее 400 долларов за налоговый год. Это включает в себя физических лиц, у которых есть свой бизнес, а также независимых подрядчиков и фрилансеров.Вам не нужно платить налог на самозанятость с дохода, полученного от работодателя, если работодатель удержал налог с заработной платы.

В других ситуациях может потребоваться уплата налога на самозанятость. Во-первых, вам все равно нужно платить, даже если вы являетесь гражданином США, работающим в иностранном правительстве. Вы также должны платить налоги на самозанятость, если вы зарабатываете более 108,28 долларов в качестве служащего церкви. Если в таких ситуациях вы получаете необлагаемый налогом доход и не уверены, облагается ли он налогом на самозанятость, лучше всего посетить веб-сайт IRS или обратиться за профессиональной помощью.

Для проверки: если вы работаете полный рабочий день, из которой вычтены налоги с заработной платы, но затем вы зарабатываете 1000 долларов за счет внештатной работы, вы должны платить налог на самозанятость с чистой прибыли из этой 1000 долларов (если только чистая сумма не меньше 400 долларов).

Кроме того, налог на самозанятость применяется независимо от того, сколько вам лет. Если вы соответствуете вышеуказанным требованиям и уже получаете льготы по программам Medicare и Social Security, вам все равно придется платить налог.

Что такое чистая прибыль?

15.Налог в 3% кажется высоким, но хорошая новость заключается в том, что вы платите налог на самозанятость только с чистой прибыли. Это означает, что вы можете сначала вычесть любые вычеты, например, коммерческие расходы, из своего валового дохода.

Один доступный вычет — это половина налогов на социальное обеспечение и медицинское обслуживание. Это верно, IRS рассматривает долю работодателя в налоге на самозанятость (7,65%) как вычитаемые расходы. Только 92,35% вашей чистой прибыли (валовая прибыль за вычетом любых вычетов) подлежит обложению налогом на самозанятость.Существует ряд других налоговых вычетов, на которые индивидуальные предприниматели могут претендовать для уменьшения своего налогооблагаемого дохода, например, если вы используете свой дом для бизнеса.

Допустим, вы зарабатываете 1500 долларов на внештатной работе и претендуете на удержания в размере 500 долларов. Затем вы умножите чистую 1000 долларов (1500 долларов минус 500 долларов) на 92,35%, чтобы определить свой налогооблагаемый доход. В этом примере только 923,50 доллара (1000 долларов, умноженные на 92,35%) подлежат обложению налогом на самозанятость.

Подача налоговой декларации о самозанятости

При подаче годовой декларации используйте таблицу C формы 1040 для расчета чистого дохода от самозанятости.Если ваши деловые расходы составляют 5000 долларов или меньше, вы можете подать Schedule C-EZ вместо Schedule C.

Приложение C или Приложение C-EZ предоставит вам рассчитанный доход или убыток. Затем этот номер будет использован в Таблице SE (Форма 1040) «Налог на самозанятость» для расчета того, сколько налога на самозанятость вы должны были уплатить в течение года.

Если вы подаете совместную декларацию с другим самозанятым лицом, вы должны рассчитать свои налоги на самозанятость отдельно.SECA не позволяет заявителям объединять свои доходы. Опять же, вам стоит ознакомиться с инструкциями IRS или обратиться за профессиональной финансовой помощью, чтобы правильно подать налоговую декларацию.

Помимо подачи годовой налоговой декларации, вы, как правило, должны делать расчетные налоговые платежи ежеквартально, если вы работаете не по найму. Расчетный налог используется для самозанятых, поскольку нет работодателя, который бы удерживал налоги. Для подачи этих ежеквартальных платежей вы используете форму 1040-ES «Расчетный налог для физических лиц».Чтобы правильно заполнить эту форму, вам потребуется годовая налоговая декларация за предыдущий год. Заполнение рабочего листа формы определит, нужно ли вам подавать квартальную расчетную сумму налога.

Для ежеквартальных платежей вы можете использовать электронную систему федеральных налоговых платежей или отправлять пустые ваучеры, указанные в форме 1040-ES. Первый взнос предполагаемых налогов на 2020 налоговый год должен быть внесен 15 июля 2020 года (продлен с апреля из-за кризиса с коронавирусом).

The Takeaway

Налог на самозанятость гарантирует, что самозанятые лица вносят такой же взнос и получают такую же сумму пособий, как и наемные работники.15.3% могут шокировать новичков. Но когда все сказано и сделано, налоговые вычеты могут избавить вас от уплаты всего налога.

Не забывайте, что без работодателя вам придется делать большую часть налоговой математики самостоятельно. Если вас ошеломили или запутали формы и правила, вы можете воспользоваться профессиональной налоговой помощью.

Советы по налогам

- Инструмент сопоставления, такой как SmartAsset’s SmartAdvisor, может помочь вам найти человека, с которым можно работать и удовлетворить ваши потребности.Сначала вы отвечаете на ряд вопросов о своей ситуации и своих целях. Затем программа сокращает количество консультантов до трех доверенных лиц, которые отвечают вашим потребностям. Вы можете прочитать их профили, чтобы узнать о них больше, взять у них интервью по телефону или лично и выбрать, с кем работать в будущем. Это позволяет вам найти подходящую вещь, а мы делаем за вас большую часть тяжелой работы. Начать сейчас.

- SmartAsset может быть полезным, если у вас традиционная работа и вы хотите знать, какой будет ваш счет дяде Сэму.

Калькулятор подоходного налога

Фотография предоставлена: © iStock.com / i_frontier, © iStock.com / Geber86, © iStock.com / xavierarnau

,

Самостоятельная занятость? Все, что вам нужно знать о налогах

Дэн Рентя / Getty Images

Нельзя не отдать должное дяде Сэму, и если вы хотите избежать проверки, важно сделать это правильно с первого раза. В отличие от сотрудников W-2, у самозанятых лиц нет налогов, автоматически вычитаемых из их зарплаты. Они должны отслеживать свои долги и вовремя платить.

Поскольку налоги не удерживаются автоматически, получаемая на руки заработная плата для самозанятых обычно выше, чем для наемных работников.Однако, если вы не хотите, чтобы IRS постучал, разумно выделить часть этих средств для покрытия ваших налоговых обязательств.

«Владельцы бизнеса, независимо от того, являются ли они фрилансерами или владельцами корпораций, несут ответственность за соблюдение налогового законодательства в отношении своего бизнеса, — сказала Шошана Дойчкрон, вице-президент по коммуникациям и бренду Upwork. «Финансовая грамотность — важнейший навык, [и] эта грамотность включает понимание налогообложения».

«Вам нужно сохранить часть своих денег», — добавила Лиз Грин-Льюис, CPA и налоговый эксперт TurboTax.«Вы должны притвориться, что у вас не так много денег, потому что ваш доход часто меняется. Вы должны подумать об уплате налогов».

Не только формы правительства устрашают, но изучение веревок налогообложения может быть действительно сложным. Если вы регистрируетесь как самозанятый в IRS, вот основы подачи, уплаты и накопления налогов.

Налоговые обязательства самозанятых

Самозанятые лица, включая фрилансеров, должны учитывать свои налоги при установлении цен, учитывать свое налоговое бремя при планировании своих финансов на год (например,g., экономия денег по сравнению с реинвестированием их в бизнес) и отслеживать свои бизнес-расходы, чтобы вычесть их в конце года, сказал Дойчкрон.

IRS классифицирует самозанятых лиц на следующие категории:

По данным Pew Research, примерно 15 миллионов американцев работают не по найму. Если вы работаете на себя, вы должны платить налог на самозанятость, а также подоходный налог.

Основы подачи налоговой декларации о самозанятости

Прежде чем вы сможете определить свои налоговые обязательства, узнайте свою налоговую ставку и подумайте, требует ли ваш регион отдельных городских налогов.Чтобы определить ставку, сначала рассчитайте чистую прибыль или чистый убыток от вашего бизнеса. Вы можете рассчитать это, вычтя бизнес-расходы из своего коммерческого дохода. Если ваши расходы меньше, чем ваш доход, разница составляет чистую прибыль и является частью вашего дохода. Если ваши расходы превышают ваш доход, разница составляет ваш чистый убыток.

Чтобы подготовиться к подаче налоговой декларации, вы должны сначала понять свою налоговую ставку, а также любые государственные и местные налоги, которые могут применяться к вам.Чтобы определить вашу налоговую ставку, вы должны сначала определить вашу чистую прибыль или убыток за налоговый период.

Затем, если ваш заработок от самозанятости превышает 400 долларов, вы должны заполнить Приложение C (Форма 1040). Даже если ваш чистый доход от самозанятости был менее 400 долларов, вам все равно придется подавать декларацию, если вы соответствуете любому из других требований, перечисленных в форме 1040.

Согласно IRS, самозанятые налогоплательщики, которые ожидают, что задолженность по налогу на самозанятость превышает 1000 долларов, должны уплачивать расчетные налоговые выплаты четыре раза в течение года.Вам нужно будет использовать форму IRS 1040 для подачи этих ежеквартальных налогов.

Вы можете рассчитать свой ожидаемый налог на самозанятость, используя бесплатные инструменты, такие как этот от QuickBooks или этот от TaxAct.

Как рассчитать налог на самозанятость

Ставка налога на самозанятость на 2019 год составляет 15,3%, что включает налог на социальное обеспечение в размере 12,4% и налог на медицинское обслуживание в размере 2,9%. Налог на самозанятость применяется к вашей чистой прибыли. В 2019 году только первые 132 900 долларов вашего заработка подлежат обложению налогом на социальное обеспечение (эта сумма увеличится до 137 700 долларов в 2020 году), но 0.Дополнительный налог в размере 9% от Medicare может также применяться к вашему заработку от самозанятости, если он превышает 200 000 долларов США, если вы подаете индивидуальную декларацию, или 250 000 долларов США, если вы подаете заявку совместно.

Как упоминалось ранее, для точного расчета налога на самозанятость вам необходимо рассчитать свой чистый годовой доход от самозанятости — это ваш валовой доход от самозанятости за вычетом ваших деловых расходов. Обычно 92,35% вашего чистого дохода от самозанятости облагается налогом на самозанятость. Как только у вас будет общий чистый доход от самозанятости, облагаемый налогом, примените 15.Ставка налога 3% для определения общей суммы налога на самозанятость.

Если у вас был убыток или небольшой доход от самозанятости за год, есть два дополнительных метода расчета чистой прибыли в IRS Schedule SE.

Как подать налоговую декларацию

Ежеквартальные выплаты

Если вы планируете производить расчетные налоговые платежи ежеквартально, используйте форму 1040-ES «Расчетный налог для физических лиц», которая содержит лист, аналогичный форме 1040.Сохраните свой отчет — вам понадобится отчет за предыдущий год, чтобы заполнить форму 1040-ES.

Вы можете использовать пустые ваучеры, прилагаемые к форме 1040-ES, для отправки расчетных налоговых платежей по почте или можете оплатить онлайн с помощью электронной системы федеральных налоговых платежей (EFTPS). Если вы работаете не по найму в первый год, вам нужно будет оценить сумму дохода, которую вы ожидаете получить за год. См. Страницу «Расчетные налоги» IRS для получения дополнительной информации.

Годовая прибыль

Чтобы подать годовой отчет, вам нужно будет сообщить о своем доходе (или убытке) от бизнеса, которым вы управляли, или от профессии, которой вы занимались как индивидуальный предприниматель.Чтобы сообщить о налогах на социальное обеспечение и медицинскую помощь, вы должны заполнить Schedule SE (форма 1040), налог на самозанятость.

Используйте доход или убыток, рассчитанные по Приложению C или Приложению C-EZ, для определения суммы налогов на социальное обеспечение и Medicare, которые вы должны были уплатить в течение года. Инструкции для Schedule SE могут быть полезны при заполнении формы.

Способы сэкономить на налогах

Если вы переходите с должности на полную ставку, важно точно определить списания.Вот шесть способов списания налогов:

- Начальные расходы: Если вы недавно открыли новый бизнес, вы можете вычесть начальные затраты из своего налогового счета. Сюда входят судебные издержки, маркетинговые расходы и многое другое.

- Расходы на транспортное средство: Вы можете вычесть до 25 000 долларов США на транспортные расходы в дополнение к вычету пробега на дорожные расходы.

- Вычет из домашнего офиса: Вы можете вычесть домашний офис, если у вас есть место, предназначенное только для рабочих задач.Для этого измерьте квадратные метры вашего домашнего офиса, чтобы определить, сколько вы можете вычесть за аренду или ипотеку, коммунальные услуги и налоги на недвижимость.

- Принадлежности и оборудование: Любые канцелярские товары или оборудование, необходимые для выполнения вашей работы, могут быть вычтены из ваших налогов.

- Налоги на социальное обеспечение и медицинское обслуживание: Как и другие работодатели, самозанятые лица должны платить полный налог на социальное обеспечение и медицинское обслуживание. Однако в конце года они могут списать половину из них.

- Взносы на медицинское страхование: Если вы работаете не по найму, у вас может быть право вычесть расходы на медицинское обслуживание для вас и вашей семьи из ваших налогов.

«Вы можете быть удивлены тем, что подлежит вычету из налогооблагаемой базы», - сказал Грин-Льюис. «Например, реклама помогает людям зарабатывать деньги, но это также большой вычет для людей».

Программное обеспечение

Tax поможет вам точно определить списания, которые в противном случае вы могли бы пропустить, упростить процесс подачи документов и упростить определение налоговой ставки.Он также сохраняет ваши декларации, и, если ничего не изменится, вы можете перенести налоговую информацию за прошлый год в новый налоговый год.

Налоговые вычеты и налоговые льготы

Когда вы ищете способы сэкономить на налогах, вы можете автоматически перейти к налоговым вычетам и налоговым кредитам. Но знаете ли вы разницу между ними? Согласно H&R Block, налоговые льготы напрямую уменьшают сумму ваших налогов, а налоговые вычеты уменьшают общую сумму вашего налогооблагаемого дохода.

Поскольку вычеты уменьшают ваш налогооблагаемый доход, они также уменьшают сумму налогов, которую вы должны, за счет уменьшения вашей налоговой категории, а не за счет снижения ваших фактических налогов. Существуют стандартные вычеты и детализированные вычеты:

- Почти все имеют право на стандартный налоговый вычет — сумма вычета зависит от вашего статуса регистрации (например, холост, женат совместно, женат отдельно, или глава семьи), но все с одинаковым статусом регистрации получают одинаковый стандарт сумма удержания.

- Существует много возможных вычетов по статьям, и суммы удержаний варьируются в зависимости от человека. Вот некоторые из наиболее распространенных вычетов по статьям:

- Определенные медицинские и стоматологические расходы, превышающие 7,5% от вашего скорректированного валового дохода

- Государственный подоходный налог

- Государственный налог с продаж и местный налог

- Налоги на недвижимость

- Благотворительные взносы

- Проценты по ипотеке

- Проценты по студенческому кредиту

Однако, когда дело доходит до детализированных вычетов, есть одна загвоздка.Каждому налогоплательщику разрешается использовать только стандартные или детализированные вычеты, в зависимости от того, что больше, но не оба сразу.

Что касается налоговых скидок, то есть два типа — возвращаемые или невозмещаемые:

- Невозмещаемые налоговые льготы позволяют снизить налоговые обязательства до 0.

- Возвращаемые налоговые льготы также могут снизить вашу налоговую надежность до 0. Кроме того, если от вашего возвращаемого кредита останется какая-либо сумма, вы получите оставшуюся сумму кредита.

Вот пример разницы между налоговым вычетом и налоговым вычетом: если вы находитесь в налоговой группе 25%, вычет в размере 1000 долларов снижает ваши налоги на 250 долларов. Однако кредит в размере 1000 долларов снижает ваш налоговый счет на 1000 долларов.

Что лучше? Если бы вам пришлось выбирать, вы, вероятно, предпочли бы получить налоговую скидку. Вот список возможных налоговых вычетов:

- Кредит заработанного дохода

- Дополнительная налоговая скидка на ребенка

- Американский кредит возможностей

- Кредит на федеральный налог на топливо

- Льготный налоговый кредит

- Налоговый кредит на медицинское страхование

Готовится к налоговому сезону

Ключ к готовности к налоговым обязательствам — круглогодичный учет своих расходов.«Не дожидайтесь последней минуты, чтобы подсчитать свои расходы», — сказала Грин-Льюис. Она посоветовала использовать программное обеспечение для бухгалтерского учета, чтобы отслеживать, что вы зарабатываете и тратите.

Business News Daily рекомендует QuickBooks как лучшее бухгалтерское программное обеспечение для малого бизнеса в целом и Zoho Books как лучшее бухгалтерское решение для микробизнеса (индивидуальных предпринимателей, фрилансеров, консультантов и т. Д.). Дополнительные предложения и обзоры программного обеспечения см. В наших лучших подборках.

Приведенная выше информация предназначена в качестве основного руководства для самозанятых лиц. Если вы работаете не по найму и у вас есть вопросы о ваших налогах, обратитесь за помощью к профессиональному бухгалтеру.

,