как выйти на фондовый рынок США :: Деньги :: РБК

Эксперты напоминают, что на фондовом рынке можно не только выиграть, но и проиграть, риск инвестиций связан с колебаниями рынка. «Риск фондового рынка существует на любой бирже, и у инвестора всегда есть опасность попасть в очередной кризис», — говорит Никита Емельянов.

РБК разбирался, как российскому инвестору начать торговать на американском рынке, с какими особенностями он может столкнуться и какие секторы рынка являются наиболее перспективными.

Читайте на РБК Pro

Один из способов выйти на американский рынок — это открыть у брокера счет для торговли, заключив соответствующий договор. Сейчас только единицы российских брокеров являются членами американских бирж. Остальные крупные брокерские компании пока работают через посредников. «Российскому брокеру нужен американский партнер, который будет выводить операции на рынок другой страны», — поясняет начальник департамента торговых операций ИК «Фридом Финанс» Игорь Клюшнев. Когда клиент заключает договор с брокером, в договоре указано, что при совершении сделок будет задействовано третье лицо.

За операции брокер будет брать комиссию, которая сейчас в среднем составляет около 0,04% от суммы сделки. При этом брокер будет выступать налоговым агентом своего клиента (придется платить НДФЛ 13% от прибыли, которая складывается из изменения курса акций и валютного курса), а клиенту не придется самостоятельно отчитываться перед налоговыми органами по доходам, полученным от операций с ценными бумагами.

Теоретически выйти на рынок инвестор может и минуя российского брокера. «Тогда ему придется самостоятельно заключать договор с американским брокером», — говорит юрист адвокатского бюро А2 Максим Сафиулин. Отчитываться о доходах перед российскими налоговыми органами также придется самостоятельно.

К иностранному брокеру можно идти, имея не менее $10 тыс., в то время как на российском рынке порог вхождения значительно ниже и начинается в среднем от $1 тыс., отмечает Клюшнев. Кроме того, по словам аналитика компании «Открытие Брокер» Андрея Кочеткова, американские брокеры берут отдельную плату за ведение счета (от $10 до $30 в месяц).

Еще одна особенность американского рынка — придирчивое отношение к легальности средств, которые вносит на счет инвестор. «Если сумма, с которой вы приходите к брокеру, составляет несколько сотен тысяч долларов или больше, то брокер может потребовать письменно объяснить происхождение денег и предоставить документы, которые подтверждают, что человек их получил легально и уплатил с них все необходимые налоги», — объясняет Андрей Кочетков.

Российская биржа американских акций

Другой вариант — покупать американские акции через Санкт-Петербургскую биржу. В список американских акций, торгующихся на этой бирже, сейчас входят 527 ценных бумаг. В том числе там торгуются акции самых дорогих компаний мира — Apple, Alphabet (бывшая Google), Microsoft, Berkshire Hathaway, Amazon, Exxon Mobil, Facebook, Johnson & Johnson, JPMorgan Chase, General Electric и т.д. Участниками торгов (брокерами) на фондовом рынке биржи являются 48 компаний и банков.

По словам Павла Пахомова, спрос на ценные бумаги со стороны инвесторов на Санкт-Петербургской бирже (пока единственной площадке в стране, на которой торгуются иностранные акции) растет. «Если год назад оборот на торгах составлял $2–3 млн, то сейчас уже более $20 млн в день», — говорит он. Для сравнения: средний дневной оборот на американских биржах NYSE и NASDAQ исчисляется десятками миллиардов долларов.

Комиссия для инвестора, который торгует через данную биржу, составляет в среднем 0,05%. Как объясняет Павел Пахомов, этот процент состоит из комиссии брокера (около 0,04%) и комиссии биржи (0,01%).

Игорь Клюшнев также отмечает, что на Санкт-Петербургской бирже возможно заключение сделок за пределами основной торговой сессии на американских биржах (сейчас торги в США проходят в 16:30–23:00 мск) — с 10:00 мск.

На рынок через ПИФ

Пассивный инвестор может выйти на американский рынок через ПИФы, портфель которых состоит из иностранных ценных бумаг. По данным Investfunds.ru, сейчас выход на зарубежный рынок предоставляют около двух десятков открытых фондов акций. Среди них есть и ПИФы, ориентированные непосредственно на американский рынок (например, «Райффайзен — США», «Открытие — США», «Сбербанк — Америка», «БКС Фонды США»).

Такие фонды особо отмечают, что вложения в их ПИФы дают возможность валютной диверсификации личных накоплений для их защиты от девальвации рубля, а инвестирование в американский фондовый рынок — это вложения в развитую экономику. При этом фонды работают в российский юрисдикции и ПИФы являются российскими ценными бумагами.

Максим Сафиулин из A2 предупреждает, что пайщик напрямую не участвует ни в каких операциях с ценными бумагами — за него это делает управляющая компания. При этом фонды не могут изменять заранее заявленную клиенту пропорцию инвестирования в активы разных категорий.

При покупке паев инвестор платит так называемую надбавку (не более 1,5% от суммы приобретения), а при продаже — скидку (не более 3% от стоимости паев).

Во что вложить

Аналитики выделяют несколько секторов, которые можно считать драйверами рынка и которые показывают высокую доходность. «Лидерами роста с начала года являются акции компаний ИT-сектора (+26%), а также бумаги сектора здравоохранения (+19%)», — говорит Михаил Аристакесян.

Несмотря на то что не все технологические компании являются прибыльными, сектор остается фаворитом индекса S&P 500 и рынка в целом, подтверждает Никита Емельянов. Эксперт советует покупать голубые фишки из индекса, например Amazon. Можно обратить внимание на более спокойные бумаги, такие как Microsoft и акции компании Intel.

Еще один сектор, который специалисты считают драйвером рынка, — биотехнологии. «Этот сектор имеет высокий потенциал роста, что делает его прив

как в США учат вкладывать в фондовый рынок

Фото Алексея Павлишака / ТАСС

В США инвестициями в акции и облигации занимаются даже домохозяйки. Откуда в стране такая сильная культура инвестирования и может ли перенять ее Россия?

Финансовую и инвестиционную грамотность можно и нужно развивать с ранних лет — так, как это делают в США. Но для этого требуются свободные деньги и реально работающее регулирование. От игр в детских садах до инвестиционных клубов в школах и колледжах — людям с постсоветского пространства сложно представить себе те усилия, которые американцы вкладывают в развитие собственной финансовой грамотности чуть ли не с пеленок. Почему в США в фондовый рынок инвестируют даже студенты, а у нас большинство людей не умеют «выращивать деньги»?

Страна возможностей

Развитию культуры инвестирования в США способствуют множество факторов. В Штатах, например, почти в каждом высшем учебном заведении — от Стэндфордского университета до местного колледжа где-нибудь на задворках Оклахомы — есть инвестиционный клуб. Студенты там не просто учатся обращению с ценными бумагами: они вкладывают реальные деньги и получают прибыль.

Фонды и законодательство США также всегда поддерживали развитие инвестиционной деятельности, а высокий спрос на рынке ценных бумаг создал в стране продвинутую экосистему обслуживания инвесторов. В США сосредоточено огромное количество респектабельных фондов, которые уже завоевали доверие людей. Согласно данным CNBC за 2014 год, на американском рынке работают около 11 000 фондов с общей капитализацией в $2,66 трлн. Сервисы вроде Robinhood позволяют обычным людям покупать ценные бумаги без комиссии: по данным разработчиков приложения, количество пользователей в Штатах насчитывает уже более 4 млн человек.

Америке также удалось создать продуманную законодательную базу. Закон Сарбейнза — Оксли (Sarbanes-Oxley Act, SOX), например, защищает интересы американских инвесторов. Он обязывает компании, чьи акции размещены на американском рынке капитала, вести бизнес честно и прозрачно.

Тот факт, что так много людей вкладывают свои деньги в американский фондовый рынок, создает хорошую ликвидность акций. На рынке циркулирует огромное количество бумаг, которые постоянно продаются и покупаются, поэтому инвесторы знают, что смогут в любой момент продать активы и выйти в кэш. В России же высоколиквидных компаний значительно меньше, собственно, по той причине, что инвесторов там не так много.

Наконец, ключевое отличие заключается в том, что в США, в отличие от стран СНГ, молодым людям есть что вкладывать. Если посмотреть на так называемый disposable income, то есть располагаемый доход, который доступен для расходования и может быть инвестирован или сохранен в качестве сбережений, то в США этот показатель равен $14,8 млрд США, а в России — всего $2,3 млрд. В Америке у людей просто больше свободных денег, то есть инвестиционных ресурсов.

Инвестиционная обыденность

Важный фундамент для создания культуры инвестирования — это доверие к рынку. На это влияет история, семейные традиции, примеры успешных инвесторов и образовательные сервисы, которые очень развиты в Америке.

Так, фондовые рынки действуют в США уже на протяжении 200 лет (Нью-Йоркская биржа была основана еще в 1817 году). Все это время американский рынок наращивал свой потенциал, попутно устраняя недостатки. Российский же рынок, в свою очередь, был создан лишь в начале 1990-х, после распада СССР.

Большое значение имеет и живой пример. «Бэби-бумеры» и «поколение Х», то есть старшее поколение американцев, давно и активно инвестируют, подавая пример молодежи. Уоррен Баффет и Джордж Сорос, заработавшие миллиарды на покупке и продаже акций, еще больше популяризовали культуру инвестирования. Их увлекательные личные истории, о которых снимают художественные и документальные фильмы, вдохновляют и молодых, и пожилых американцев.

Немаловажную роль играет и популяризация инвестирования в СМИ. Биржевые события появляются на ведущих каналах так же часто, как и сводка погоды. Новости о крупных американских компаниях доходит до людей в кратчайшие сроки. Это не только увеличивает прозрачность компаний, но и действует как своего рода продвижение идеи инвестирования. В новостях постоянно сообщают о том, акции каких компаний поднялись или упали, привлекая внимание широкой публики к теме инвестиций.

Информация об инвестировании также доступна и понятна обычным гражданам — когда в людях просыпается интерес к этой сфере, они легко могут удовлетворить свое любопытство благодаря таким сайтам, как Investopedia, которые просто и подробно объясняют основы и даже предлагают специальные онлайн-курсы. При сравнительно приемлемой для среднестатистического американца цене, качество таких курсов достаточно высокое.

Конечно, Америке потребовалось не одно столетие, чтобы сформировать успешную инвестиционную культуру, а российский фондовый рынок молод и пока еще находится на стадии развития. Но для его формирования, как кажется, понадобится гораздо меньше времени: уже не нужно изобретать что-то новое, можно лишь следовать лучшей мировой практике, при этом учитывая все допущенные Штатами ошибки.

Пять интересных инструментов для пассивного инвестирования на американском рынке

Американский рынок очень многогранен и развит намного больше нашего. В этом нет никаких сомнений. Даже если речь идёт о простом индексном инвестировании, то фондовый рынок США может предложить больше инструментов, чем торгуется акций на Московской бирже. А если задуматься о каких-то специализированных финансовых решениях, то выбор будет ещё шире. По данным портала etfdb.com, на американских биржах торгуются около 2 500 различных ETF. Очевидно, что в этом множестве инструментов сложно сориентироваться. Если при этом учесть, что все эти фонды имеют различную специализацию по отраслям, типам активов, регионам присутствия, то лучше сразу определиться с критериями самого интересного. Для данной статьи отобраны пять ETF, имеющих самую высокую дивидендную доходность в своём классе или самую широкую известность в инвестиционном сообществе. Кстати, приятной особенностью фондов, обращающихся на американских биржах, является то, что почти все они платят дивиденды, некоторые — ежемесячно. Выбирать инструменты будем по следующим классам активов: высокодоходные облигации, краткосрочные облигации (денежные эквиваленты), акции (ETF на один из крупных американских индексов), дивидендные аристократы, недвижимость. В принципе, если взять по одному инструменту из каждого рассматриваемого класса активов, то можно составить неплохо диверсифицированный портфель. Перейдём непосредственно к фондам.

Высокодоходные облигации

В этом классе можно выделить FlexShares High Yield Value-Scored Bond Index Fund (HYGV). Фонд отслеживает индекс Northern Trust High Yield Value-Scored US Corporate Bond Index, который отражает динамику широкого спектра высокодоходных корпоративных облигаций, номинированных в долларах США. Его целью является получение более высокой доходности по сравнению с общим рынком высокодоходных корпоративных облигаций, представленным индексом американских корпоративных облигаций Northern Trust High Yield. Суммарные расходы на управление — 0,37% в год. В HYGV активов примерно 84 млн долл., т.е. по американским меркам фонд очень маленький, но дивидендная доходность в долларах сопоставима со ставками по российским облигациям. По данным etfdb.com, годовой дивиденд на один пай составил 4,44 долл. при цене в 48,18 долл., то есть дивдоходность примерно 9,2%. Дивиденды выплачиваются ежемесячно. Последняя дивидендная отсечка была 1 октября, пайщикам причиталось по 35 центов на один пай.

Рис. 1. Дневной график HYGV, изображение с сайта etfdb.com

В составе фонда 359 позиций. При этом 75% активов приходится на облигации пограничного инвестиционного класса BB и B.

Рис. 2. Изображение с сайта etfdb.com

Краткосрочные облигации (денежные эквиваленты)

Такой класс активов полезно использовать в портфеле как временное хранилище денежных средств, которые задействованы в ребалансировках или предназначены для вывода. Краткосрочные облигации характеризуются минимальным рыночным риском.

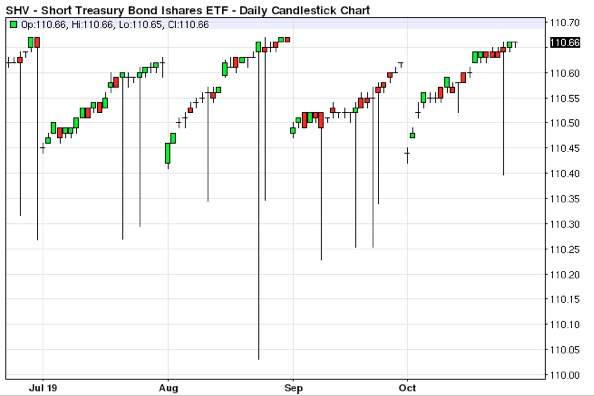

В этом классе активов интересным ETF представляется iShares Short Treasury Bond ETF (SHV) — ETF на краткосрочные казначейские облигации США со сроком погашения от одного месяца до одного года. Чтобы убедиться, что рыночный риск в этом фонде минимален, достаточно посмотреть на график. Хотя внутридневные колебания выглядят внушительно, фактически они составляют примерно 0,6% от рыночной цены.

Рис. 3. Изображение с сайта etfdb.com

В фонде находятся активы стоимостью чуть более 21 млрд долл. Дивидендная доходность приблизительно 2,2%, дивиденды выплачиваются ежемесячно. Суммарные расходы на управление составляют 0,15% в год.

Акции. Индекс S&P 500

Говоря об американских акциях, невозможно не упомянуть индекс S&P 500 и ETF на него SPDR S&P 500 ETF (SPY), который является крупнейшим фондом на рынке США. Под его управлением находятся активы на сумму 277 млрд долл. Дивидендная доходность у него не самая выдающаяся (около 2%), но динамика повторяет динамику фондового рынка, что даёт пайщикам вполне приемлемую полную доходность. Расходы на управление составляют 0,09% в год. Дивиденды выплачиваются ежеквартально. Вряд ли нужно что-то дополнять. Покупка SPY равносильна покупке всего американского рынка сразу, идеальный выбор для пассивного инвестора при покупке фонда акций.

Рис. 4. Изображение с сайта etfdb.com

Тонкая красная линия на графике, перекрываемая свечами, показывает динамику самого индекса. Как мы видим, ETF очень точно повторяет поведение S&P 500.

Дивидендные аристократы

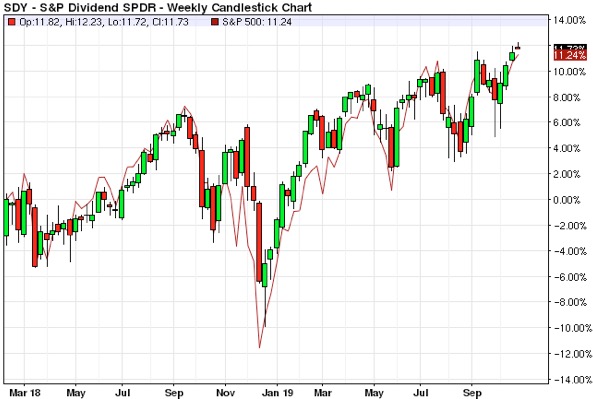

Ещё одной примечательной особенностью американского рынка являются дивидендные аристократы — компании, выплачивающие увеличивающиеся дивиденды более 25 лет подряд. Конечно, можно приобрести ETF на аристократов — SPDR S&P Dividend ETF (SDY). В фонде находятся активы на сумму чуть более 19 млрд долл. Расходы на управление составляют 0,35% в год. Дивидендная доходность чуть выше SPY — около 2,5%, дивиденды выплачиваются ежеквартально.

Рис. 5. Изображение с сайта etfdb.com

На графике видно, что динамика дивидендных аристократов примерно совпадает с динамикой индекса S&P 500, но на фоне более высоких дивидендов SDY может быть более привлекательным вложением средств.

Недвижимость

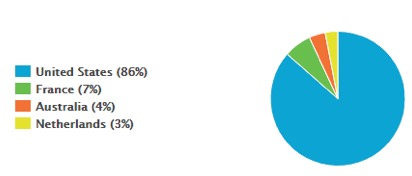

В этом классе предлагаем вашему вниманию Global X SuperDividend REIT ETF (SRET), повторяющий Solactive Global SuperDividend REIT Index. В этот индекс входят высокодоходные REIT, управляющие недвижимостью по всему миру. Под управлением фонда находятся активы на сумму около 350 млн долл., расходы на менеджмент — 0,59%. Дивидендная доходность около 8%, дивиденды выплачиваются ежемесячно. В составе ETF акции 31 компании с примерно одинаковыми долями. Львиная доля недвижимости находится в США, но некоторые объекты расположены во Франции, Нидерландах и Австралии.

Рис. 6. Изображение с сайта etfdb.com

Рис. 7. Недельный график SRET

Большая подборка полезных ресурсов для инвестиций на американском рынке

Общая информация о компаниях:

Yahoo Finance

Альтернативы: Google Finance, Morningstar

WeBull (удобное приложение для смартфона, iOS/Android)

Финансовые показатели компаний:

RocketFinancial (три формы отчетности с историей за 20 лет)

Macrotrends (графики основных показателей)

FinaSquare (только крупные компании, с большей детализацией)

Скринеры (поиск компаний по заданным параметрам):

Finviz, Wallmine

Графики (котировки без задержек по американским акциям):

TradingView

Yahoo Finance (задержка котировок на разных биржах — ссылка)

Оповещения о событиях, достижении цены и т.д.:

WeBull (приложение для смартфона, iOS/Android)

Транзакции с акциями компаний:

Insider trades: Nasdaq (раздел insiders)

Действия хедж-фондов: Whale Wisdom, Dataroma

Письма управляющих хедж-фондами инвесторам

Действия пассивных фондов: Morningstar (раздел Ownership)

Другие ресурсы:

Даты выхода отчетностей: Earnings Whispers

Дивиденды: Dividata, Nasdaq (раздел Dividend History)

Прогнозы финансовых показателей: MarketScreener

ETF: ETF.com, ETFdb

Привилегированные акции, BDC, MLP и т.д.: QuantumOnline

IPO: IPOScoop, IPO Boutique

Облигации: огромный список ресурсов

Новости:

Как читать западные СМИ, не покупая подписку (!)

Поиск новостей: Yahoo Finance, Google Новости с фильтрами

СМИ: Bloomberg, Reuters, The Wall Street Journal, Finacial Times, CNBC

Инвестиционные порталы: Investor’s Business Daily, Motley Fool, Zacks, Barron’s, GuruFocus

Ресурсы с инвестиционными идеями и аналитикой:

Seeking Alpha (часть контента платная). Очень много контента, можно фильтровать по Editors’ Pick и отдельным авторам (указал некоторых в списке ниже).

Value Investors Club (идеи видны с задержкой в 45 дней)

Иностранные авторы и блоги (часть контента может быть платной):

ARK Invest (технологические компании и тренды)

Akram’s Razor (технологические компании)

Bert Hochfeld (технологические компании)

Chinese Internet Weekly (китайские технологические компании)

BioSci Capital Partners (биотех)

Matt Bohlsen (технологические тренды и сырьевые рынки)

Katusa Research (технологические тренды и сырьевые рынки)

Rida Morwa (дивидендные фишки, REITs и т.д.)

Chris Mayer, Woodlock House Family Capital (рынок в целом, фокус на value stocks)

Aswath Damodaran (про рынок в целом и детальный анализ отдельных компаний)

Long Term Value Blog (Value stocks)

Investing City (неплохие обзоры некоторых компаний/индустрий)

Citron Research (обзоры различных компаний, большой фокус на короткие позиции)

Stock Spin Off Investing (Spin-Offs)

Net Net Hunter (Net Net stocks)

New Cannabis Ventures (каннабис)

O’Shaughnessy Asset Management (про рынок в целом и различные стратегии на основе анализа больших массивов данных)

Newfound Research (про рынок в целом и различные стратегии на основе анализа больших массивов данных)

Ray Dalio (про рынок в целом и макроэкономику, пишет в LinkedIn, нужен VPN)

Иностранные видео обзоры и подкасты:

Sven Carlin — видео (обзоры различных компаний, value подход)

Real Vision — видео (макроэкономика и рынки в целом)

Invest Like the Best — подкаст (про рынок и инвестиции в целом, широкий перечень гостей и тем)

The Investors Podcast — подкаст (про рынок и инвестиции в целом, широкий перечень гостей и тем)

The Meb Faber Show — подкаст (про рынок и инвестиции в целом, широкий перечень гостей и тем)

ARK Invest — подкаст (технологические компании и тренды)

Behind the Idea — подкаст (в основном детальные разборы отдельных компаний из разных сфер)

Еще подкасты от различных людей на Seeking Alpha

Аккаунты в Twitter (часто это личные аккаунты, там могут быть посты не только про инвестиции)

Вся команда ARK Invest: Cathie Wood, Brett Winton, Tasha Keeney, Sam Korus, Manisha Samy, James Wang (технологические компании и тренды)

Rad Kapital (интересные факты про различные компании)

OddStats (интересная статистика по фондовому рынку)

EIA (интересная статистика по сырьевым рынкам)

Clifford Asness, Patrick OShaughnessy, Jesse Livermore, Morgan Housel, Downtown Josh Brown, Barry Ritholtz (про рынок в целом)

Donald J. Trump (главный манипулятор мировыми рынками и по совместительству президент США)

Российские авторы и блоги:

Сайт Road2Riches (в основном value stocks)

3 канала в Telegram аналитиков УК Система Капитал:

https://t.me/glhfx (рынок в целом с фокусом на технологические компании)

https://t.me/globalcommodities (сырьевые компании и рынки)

https://t.me/rusbiotech (биотех)

Канал в Telegram https://t.me/markettwits (очень большой поток новостей, но через поиск по каналу можно найти много полезного по отдельным компаниям и рынку в целом)

Больше полезной информации в Long Term Investments:

— Telegram: @long_term_investments

— VK: https://vk.com/long_term_investments

Инструкция для новичков. Фондовый рынок США — Финансы на vc.ru

Перед вами вторая часть инструкции для новичков по началу работы на фондовом рынке. Первую часть читайте здесь, в ней я разобрал начало работы на российском рынке. В этой части расскажу, как выйти на биржи США и других стран. По моей статистике 2/3 клиентов отказываются работать на западных рынках из-за незнания языка, законов и особенностей рынка — они им кажутся сложными, а разбираться некогда или не хочется. Надеюсь, после этой инструкции статистика улучшится.

Где открыть счет

В первую очередь решите, в какой юрисдикции открыть счет. Вот варианты:

1. Открыть у российского брокера через Россию

2. Открыть у российского брокера через Кипр

3. Открыть у американского брокера напрямую в США

Варианты 1 и 2 будут у одного и того же брокера. Например, БКС дает доступ к американским площадкам через Единый брокерский счет, на котором доступны фондовый рынок Московской биржи, срочный рынок, валютный рынок, а также американские площадки NYSE, NASDAQ и NYSE MKT (AMEX). При этом вы заключаете стандартное генеральное соглашение с российским юридическим лицом. Одновременно на таком счете могут быть куплены акции Сбербанка на Московской бирже и акции Facebook на американской NASDAQ.

Через кипрские дочки доступ к американским площадкам дают БКС, Финам и Freedom Finance. О других компаниях я не знаю подробностей и живых отзывов, поэтому писать ничего не буду. И в первом и во втором варианте для открытия счета будет достаточно $5.000 для БКС и Финама, а вот Freedom Finance открывают счета от $10.000. Счет вам откроют за день — в момент визита в офис. Комиссия составит в среднем 1 цент за покупку каждой акции, но не менее $2 в день. Дополнительно удерживается депозитарная комиссия 0,02006% в месяц от суммы активов на последний торговый день месяца. Например, при покупке 50 акций Apple по $157 сумма сделки составит $7.850 и вы заплатите $2 брокерской комиссии + $1,57 депозитарной комиссии. Некоторые клиенты думают, что торговать на американских биржах дорого, но это не так. Обратите внимание, что комиссия берется с акции, а не с торгового оборота, как в России. Чем дешевле акции вы покупаете, тем больше комиссию платите. Помните об этом.

Вариант работы через Россию предпочтителен при сумме активов до $10.000. Если сумма больше, то рекомендую открывать счет напрямую в США. Сегодня только один американский брокер открывает счета инвесторам из Ро

Инвестиции в американский фондовый рынок NYSE

Американский фондовый рынок является наиболее ликвидным из всех финансовых площадок мира. На площадках NYSE котируются акции 7 тысяч компаний, представляющие уникальные возможности.

Выбор брокера для торговли на NYSE

Для выхода на американский фондовый рынок необходимо изначально выбрать брокера, который способен обеспечить данную услугу. К слову, нет необходимости искать сегодня американские компании. Доступ к биржам США сегодня предоставляют и многие российские компании. Среди них:

- БКС;

- Финам;

- Фридом Финанс;

- Брокерская компания «Открытие»;

- Ай Ти Инвест;

- Церих Кэпитал Менеджмент.

Дополнительно, доступ к фондовым площадкам США можно получить через иностранную страховую компанию. Но для этого предварительно нужно стать ее клиентом, и приобрети накопительную программу страхования.

При выборе брокерской компании следует обратить внимание на следующие факторы:

- Удобство торговой платформы, скорость исполнения транзакций.

- Предлагаемый выбор торговых инструментов.

- Юрисдикция, а также защита частного инвестора.

- Наличие всех требуемых лицензий и сертификатов.

Американская фондовая биржа NYSE

Принцип работы российских компаний, предоставляющих доступ к американским биржам, основывается на открытии оффшорных «дочерних компаний».

Перебрав все брокерские компании, можно отметить, что минимальный порог для доступа на NYSE составляет 3 тысячи долларов.

В большинстве случаев требуется минимальная сумма в 10 тысяч долларов.

Что же касается комиссий, то трейдер платит только за открытие или закрытие позиции (в зависимости от тарифной сетки), а также за пользование торговой платформой.

Для открытия торгового счета следует заполнить заявление на сайте компании (или прийти непосредственно в офис), налоговую форму W-8BEN, а также приложить отсканированные копии подтверждающих личность документов. Рассмотрение документов может занять до одной недели.

Что касается налогов, то благодаря подписанной между Россией и Соединенными Штатами конвенции об избежании двойного налога, прибыль, полученная с торговли на NYSE, облагается только российским налогом, что дает преимущество.

Однако, исходя из того, что оффшорная «дочка» российского брокера не является налоговым агентом РФ, то подавать декларацию, а также платить налоги придется самостоятельно.

к содержанию ↑

Как правильно отобрать акции для торгов на американском фондовом рынке

После того как был открыт торговый счет и заведены на него денежные средства, можно приступать к торговле на американской фондовой бирже.

После того как был открыт торговый счет и заведены на него денежные средства, можно приступать к торговле на американской фондовой бирже.

При этом сразу стоит отметить, что торговля на NYSE совершенно отличается от MICEX.

Яркий тому пример – количество торгуемых акций, около семи тысяч.

Дабы не потеряться в столь огромном количестве, и не тратить время на «пустые фишки», следует выполнять ряд нетрудных правил. В частности:

- Использовать акции, средний дневной объем которых не меньше 300 тысяч долларов.

- Ценовой диапазон (особенно для новичков) должен составлять от 15 до 75 долларов за одну акцию;

- Торговать активами с капитализацией больше 250 миллионов долларов. Лучше всего, конечно, использовать акции с капитализацией от 1 миллиарда;

- Не торговать первые 15 минут, в это время идет преимущественно импульсная торговля.

Помимо всего вышесказанного, стоит также добавить и то, что всегда нужно следовать простым правилам управления капитала. В данном случае, не имеет особой важности то, на каком рынке ведется торговля, и на какой срок рассчитаны инвестиции. Следовательно, не стоит рисковать более чем 5 процентами от всего инвестируемого капитала.

Отбор акций для торговли

Для среднесрочной и долгосрочной торговли на американском фондовом рынке можно также использовать такие ресурсы как finviz.com и Stock Screener от Google Finance. Оба сервиса позволяют за доли секунды провести ранжировку требуемого экономического сектора, и выбрать наиболее интересные для вложений акции. Также, сервисы позволяют рассортировать акции по таким показателям как:

- ценовой диапазон;

- направление тренда за отчетный временной срез;

- акции, по которым скоро должны выйти новости;

- дневной или месячный объем;

- капитализация.

Составляя комбинации из подобных характеристик, можно выбрать наиболее приемлемые и недорогие акции.

к содержанию ↑

Заключение

Фондовый рынок США представляет собой огромное количество возможностей, и в тоже время немало опасностей.

Фондовый рынок США представляет собой огромное количество возможностей, и в тоже время немало опасностей.

Среди них можно выделить невозможность активно мониторить новостной поток, если нет хорошего знания английского языка.

Также, могут возникнуть проблемы с торговой платформой, на решение которой уйдет немало времени. Однако при правильно построенной торговой стратегии и при надлежащем уровне дисциплины все эти проблемы не составляют особого труда. Самое главное – труд и дисциплина. Рынок – это не спекуляции, а работа.

Если вам удалось скопить хороший капитал, пора задуматься об инвестициях. Куда вложить деньги с максимальной выгодой, чтобы не прогореть? Рассмотрим основные способы сохранения капитала.

Если вам удалось скопить хороший капитал, пора задуматься об инвестициях. Куда вложить деньги с максимальной выгодой, чтобы не прогореть? Рассмотрим основные способы сохранения капитала.

О том, как открыть частный детский сад и какие для этого нужны документы, читайте в этой рубрике.

к содержанию ↑

Видео на тему

Какие акции выбрать: российские или американские? Отвечают аналитики :: Новости :: РБК Инвестиции

Российский и американский фондовые рынки несут в себе разные риски и преимущества. Мы спросили у аналитиков, в чем разница и что нужно знать инвестору с капиталом до ₽100 тыс. перед вложением денег

Фото: Marten Bjork / Unsplash

Начинающие инвесторы часто задаются вопросом: акции каких компаний стоит покупать? С одной стороны, есть американский рынок с огромным количеством международных компаний из разных секторов экономики. С другой стороны, российский рынок, где компаний меньше, но их акции дешевле, а дивиденды выше.

Чем руководствоваться при выборе акций начинающему инвестору с капиталом до ₽100 тыс.? По просьбе РБК Quote на этот вопрос ответили эксперты.

Михаил Коган, руководитель отдела аналитических исследований Высшей школы управления финансами:

— Одно из правил самого успешного инвестора на планете

Уоррена Баффета

гласит: покупай акции только тех компаний, бизнес которых тебе знаком. Многие на Уолл-стрит посмеиваются над консерватизмом «Оракула из Омахи», так как его инвестиционный портфель включает акции Coca-Cola и банков, а технологические гиганты Apple и Amazon появились лишь с недавних пор.

Однако состояние Баффета в $82,5 млрд говорит само за себя и заставляет серьезным образом прислушаться к его словам.

Это касается и тех, кто инвестирует в российский фондовый рынок, где все кажется родным и знакомым, но лишь на первый взгляд. На чем компания зарабатывает, как работает ее бизнес-модель, каково конкурентное положение, какие у нее перспективы — вопросы далеко не праздные.

Без понимания того, как работают эти шестеренки, у инвестора не будет критического мышления, когда он начнет анализировать мнения топ-менеджеров и инвестиционных аналитиков. Без этого понимания инвестор не сможет понять, что лежит в основе тех или иных движений, которые он видит в блуждании котировок.

По этой причине для многих заказан вход на рынок иностранных

ценных бумаг

, особенно если нет знания английского языка, на котором написаны все финансовые документы компании и аналитические отчеты.

С другой стороны, российский фондовый рынок узок по количеству инструментов и по отраслевой диверсификации. Новых первичных размещений акций проводится не так много, и большинству инвесторов для диверсификации риска не помешало бы разбавить портфель «иностранцами».

Почему зарубежные инвесторы боятся вкладывать деньги в Россию

С недавних пор на Санкт-Петербургской бирже появилась секция иностранных ценных бумаг, для доступа к которой не нужно открывать счет у иностранного брокера и опасаться его гипотетической блокировки из-за санкций. На этой площадке либеральные условия, а совокупное количество инструментов превысило 1 тыс, включая и тех, что лежат в основе популярного индекса S&P 500.

Если есть знание английского, то можно применяя озвученное в самом начале правило Баффета как минимум найти аналоги российским Сбербанку, «Газпрому», «Роснефти». Как максимум можно постараться найти те акции, которые обладают относительно устойчивыми позициями перед лицом возможной глубокой

коррекции

на всех рынках. Но для этого придется задействовать более глубокие пласты знаний, которые можно найти, в том числе в книгах о стиле инвестирования Уоррена Баффета.

Виктор Аргонов, аналитик Exante:

— В последние годы фондовые рынки — как американские, так и российские — показывали хорошие темпы роста. В частности, за четыре года с декабря 2015-го по декабрь 2019-го американский индекс S&P 500 вырос на 51%, а российский индекс Мосбиржи — на 71%.

Несмотря на внушительный рост котировок российских компаний, долгосрочно против инвестиций в Россию играет страх перед санкциями США и риски обвала национальной валюты. Американский фондовый рынок выглядит гораздо более предсказуемым в условиях стабильно низкой инфляции. При этом выбор акций на американских биржах гораздо шире, чем российских.

С другой стороны, если говорить о текущем месяце, то в отношении американских акций стоит проявить осторожность. Согласно недавним исследованиям Федерального резервного банка Нью-Йорка, Китай пострадал от торговой войны заметно меньше, чем США. Хотя американские индексы сейчас находятся вблизи исторических максимумов, экономика, возможно, переживает более трудный период, чем до войны с Китаем. Вероятно, что американские индексы скоро ждет коррекция.

Для российского бизнеса декабрь, напротив, начался с хорошей новости: ОПЕК+ снова снижает добычу, что может существенно увеличить цены на нефть и котировки многих российских акций.

Баррель-2020. Поможет ли сокращение добычи ОПЕК+ нефтяному рынку

В любом случае не стоит забывать о диверсификации. Даже если ситуация на российском фондовом рынке окажется удачной, в портфеле стоит иметь также акции зарубежных компаний и облигации.

При размере капитала до ₽100 тыс. интересны не столько отдельные акции зарубежных компаний, но и индексные фонды вроде SPY (отслеживает индекс S&P 500) или DIA (отслеживает Dow 30). Приобретая их паи, инвестор вкладывается сразу в большую корзину из 500 или 30 ведущих компаний США соответственно.

Дмитрий Александров, управляющий директор «Иволга Капитала»:

— После того как Центробанк снизил ключевую ставку до 6,5%, россияне все чаще стали забирать накопления со счетов. Депозиты не дают желаемую доходность, ставки в банках едва превышают уровень инфляции, который приблизился к 4%. Всего за год с банковских счетов было выведено порядка ₽80 млрд. Брокеры уже успели зафиксировать увеличение числа инвесторов с небольшими суммами — от ₽50 тыс. до ₽100 тыс. (их число возросло от 10% до 30%).

Если у инвестора недостаточно опыта, целесообразно начать с инвестиций в

ETF

— диверсифицированных фондов, которые включают в себя множество различных инструментов.

В первую очередь, это позволит не прогадать с выбором отдельных бумаг. Кроме того, ETF на исторических данных обыгрывают «ручной» выбор ценных бумаг. Инвестирование в ETF позволят не концентрироваться на одном рынке, а разделить портфель между странами: можно купить фонд на российские и на американские акции.

Однако в моменте американский рынок скорее переоценен, в то время как российский — недооценен. Наиболее показательна метрика Р/Е — отношение стоимости компании к ее прибыли. Если для Америки этот

мультипликатор

на уровне 40, то у России — всего 7.

Аналитики говорят о каких-то мультипликаторах, а я не понимаю. Помогите!

Ларг Сапецкий, эксперт по инвестиционным стратегиям «БКС Брокера»:

— Если говорить о российском рынке, то он сильно недооценен в сравнении с остальными миром. Как пример — IPO Saudi Aramco. Оценка компании в $1,7 трлн предполагает справедливый потенциал роста для российских нефтегазовых компаний в два-три раза.

Дополнительным фактором в пользу роста российского рынка является самая высокая дивидендная доходность в мире — более 7% против 2% в США.

Рынок США имел ощутимую поддержку в виде обратного выкупа акций (buy back) со стороны тяжеловесов индекса S&P 500, но в этом году этот тренд снижается. Многие аналитики считают рынок США перегретым и оторванным от реальной стоимости компаний, входящих в индекс. На текущий момент у рынка США очень слабые катализаторы к росту помимо возможного соглашения с Китаем.

В 2020 году аналитики закладывают ощутимое снижение процентных ставок в России. Также мы увидим увеличение выплаты дивидендов от большинства российских компаний и, скорее всего, выкуп собственных акций. Возможные санкции в отношении России — единственный риск с политической точки зрения.

Все это делает российский рынок фундаментально более привлекательным к покупке. Для рядового инвестора с портфелем, скажем, в ₽100 тыс. акции США имеют довольно высокий порог входа, что существенно снижает возможности диверсификации, а как следствие — увеличивает риски».

Начать инвестировать можно прямо сейчас на РБК Quote. Каталог РБК Quote включает в себя акции крупнейших компаний США (например, Apple, Alphabet, Microsoft, Walmart или Disney), российские акции («Газпром», Сбербанк, ЛУКОЙЛ, «Сургутнефтегаз», «Яндекс» и другие), а также государственные и корпоративные облигации. Все вместе это позволяет создать диверсифицированный портфель инвестиций. Проект реализован совместно с банком ВТБ.

Биржевой фонд, вкладывающий средства пайщиков в акции по какому-либо принципу (индекс, отрасль или страна)

Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов.

Американский бизнесмен, крупнейший в мире портфельный инвестор. Основной владелец и генеральный директор инвестиционного холдинга Berkshire Hathaway. Свою первую инвестицию Баффет совершил в 11 лет. Заняв у отца деньги, Баффет купил три акции компании Cities Service Preferred за $38, которые затем продал по $40. Позднее проданные акции взлетели до $200. По словам Баффета, «жизнь уже тогда преподала первый урок инвестирования — терпение вознаграждается». Основная стратегия Баффета — покупать в расчете на долгую перспективу акции, недооцененные по фундаментальным показателям. Имеет устоявшееся прозвище «Оракул из Омахи». Сейчас состояние Баффета оценивается журналом Forbes в $84 млрд

расчетный показатель, позволяющий оценить уровень рыночной недооцененности или переоцененности акций. Обычно считается как отношение показателя, содержащего рыночную стоимость (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность компании оценивается путем сравнения значения мультипликатора компании с мультипликаторами конкурентов

От латинского Сorrection — Выправление. Изменение котировок ценных бумаг в направлении, противоположном основной тенденции движения цен. Примером коррекции может быть рост котировок после постоянного недельного снижения цен на акцию. Зачастую коррекция вызывается массовым исполнением стоп-приказов, после чего, как правило, возобновляется движение котировок по направлению основной тенденции.

StockInvest.us — Идеи биржевой торговли

Переключить поиск

Торговые идеи

Купить

-

Лучшие кандидаты на покупку -

Возможные бегуны -

Двойное дно -

Сводные основания -

По очкам и продолжительности -

Недооцененный список -

Золотая Звезда Шорт -

Золотая Звезда Лонг -

Bollinger BreakOut -

Скользящие средние

Краткосрочные

- 7 дней мв

- 35 дней мв

Среднесрочная

- 100 дней мв

- 200 дней мв

Короткий / длинный (Золотой крест)

- 7/35 дней

- 35/100 дней

Продать

-

Самые продаваемые кандидаты -

По очкам и продолжительности -

Двойные топы -

Поворотные вершины -

Переоцененный список -

Звезда Смерти -

Bollinger BreakOut -

Скользящие средние

Краткосрочные

- 7 дней мв

- 35 дней мв

Среднесрочная

- 100 дней мв

- 200 дней мв

Короткий / длинный (Золотой крест)

- 7/35 дней

- 35/100 дней

Другое

-

Список компаний -

секторов

-

.

международных счетов для инвестирования в акции | Нет минимальной торговли акциями

Брокерские продукты и услуги, предлагаемые Firstrade Securities, Inc.

Просмотрите брокерские услуги Firstrade с помощью FINRA BrokerCheck.

Онлайн-торговля сопряжена с риском из-за реакции системы и времени доступа, которые могут варьироваться в зависимости от рыночных условий, производительности системы и других факторов. Перед торговлей инвестор должен понимать эти и дополнительные риски. Перед инвестированием внимательно обдумайте инвестиционные цели, риски, сборы и расходы.Все инвестиции сопряжены с риском, и убытки могут превышать вложенную сумму. Прошлые показатели безопасности, отрасли, сектора, рынка или финансового продукта не гарантируют будущих результатов или прибыли. Firstrade — это дисконтный брокер, который предоставляет самостоятельным инвесторам брокерские услуги и не дает рекомендаций и не предлагает инвестиционных, финансовых, юридических или налоговых консультаций.

Торговля опционами сопряжена с риском и подходит не всем инвесторам. Права на торговлю опционами подлежат рассмотрению и одобрению Первой сделкой.Пожалуйста, ознакомьтесь с брошюрой «Характеристики и риски стандартизированных опционов» и приложением, прежде чем начинать торговать опционами.

Торговля ETF сопряжена с рисками. Прежде чем инвестировать в ETF, обязательно внимательно изучите цели, риски, сборы и расходы фонда. Пожалуйста, внимательно прочтите проспект эмиссии перед инвестированием. ETF с кредитным плечом и обратные могут не подходить для долгосрочных инвесторов и могут увеличить подверженность волатильности за счет использования кредитного плеча, коротких продаж ценных бумаг, деривативов и других сложных инвестиционных стратегий.Информация и раскрытие информации о ETF.

Инвесторы должны тщательно рассмотреть инвестиционные цели, риски, сборы и расходы паевого инвестиционного фонда или ETF, прежде чем вкладывать средства. ETF с кредитным плечом и обратные могут не подходить для долгосрочных инвесторов и могут увеличить подверженность волатильности за счет использования кредитного плеча, коротких продаж ценных бумаг, деривативов и других сложных инвестиционных стратегий. Проспект паевого инвестиционного фонда или ETF содержит эту и другую информацию и может быть получен по электронной почте service @ firstrade.com.

Маржинальная торговля связана с процентными платежами и рисками, включая возможность потерять больше, чем было внесено, или необходимость внесения дополнительного обеспечения на падающем рынке. Перед использованием маржи клиенты должны определить, подходит ли им этот тип торговой стратегии с учетом их конкретных инвестиционных целей, опыта, устойчивости к риску и финансового положения. Для получения дополнительной информации см. Заявление о раскрытии маржи, Соглашение о марже, Информация для инвесторов FINRA. Эти раскрытия содержат информацию о нашей кредитной политике, процентных ставках и рисках, связанных с маржинальными счетами.

Онлайн-торговля акциями, ETF, опционами и паевыми фондами составляет 0 долларов. См. Нашу страницу с ценами для получения подробной информации о ценах на все типы безопасности, предлагаемые на Firstrade. Все указанные цены могут быть изменены без предварительного уведомления.

Любые конкретные ценные бумаги или типы ценных бумаг, использованные в качестве примеров, предназначены только для демонстрационных целей. Никакая предоставленная информация не должна рассматриваться как рекомендация или предложение инвестировать или ликвидировать определенную ценную бумагу или тип ценных бумаг.

Это не предложение или ходатайство в любой юрисдикции, где Firstrade не имеет права проводить операции с ценными бумагами.

сделка.

Время отклика системы и доступа может варьироваться в зависимости от рыночных условий, производительности системы и других факторов.

© 2020 Firstrade Securities Inc. Все права защищены. Член FINRA / SIPC.

.

11 секторов фондового рынка

Фондовый рынок часто делится на 11 основных секторов, представляющих ключевые области экономики. В каждом секторе существует ряд различных публично торгуемых компаний, которые разделяют одну и ту же общую направленность. Инвесторы, заинтересованные в получении доступа к определенной области экономики или реализации стратегии ротации секторов для позиционирования своего портфеля, могут захотеть рассмотреть возможность использования биржевых фондов (ETF) в выбранном ими секторе.

В этой статье мы рассмотрим 11 секторов фондового рынка и различные ETF, которые можно использовать для получения доступа к ним.

1. Финансы

Финансовый сектор состоит, в частности, из банков, инвестиционных фондов, страховых компаний и агентств недвижимости. В целом, большая часть доходов, генерируемых сектором, поступает от ипотеки и ссуд, стоимость которых повышается по мере роста процентных ставок.

Самые популярные финансовые ETF:

- Фонд SPDR для финансового сектора (XLF A)

- Vanguard Financials ETF (VFH A +)

- SPDR S&P Bank ETF (KBE A)

Посмотреть полный список финансовых ETF здесь.

Воспользуйтесь нашим инструментом «Экспозиция по акциям», чтобы просмотреть и загрузить список всех ETF, которые могут предоставить вам доступ к определенной акции. Например, на снимке экрана ниже показан частичный список всех ETF, в которых находится J.P. Morgan Chase & Co.

.

Контент продолжается под рекламой

2. Коммунальные услуги

Сектор коммунальных услуг состоит из компаний по производству электроэнергии, газа и воды, а также интегрированных поставщиков. В целом сектор генерирует стабильный регулярный доход за счет взимания платы с потребителей и предприятий, которые обеспечивают дивидендную доходность выше среднего.

Наиболее популярные ETF коммунальных предприятий включают:

- Утилиты Select Sector SPDR (XLU A)

- Vanguard Utilities ETF (VPU A +)

- iShares Глобальный инфраструктурный ETF (IGF A-)

Ознакомьтесь с полным списком ETF коммунальных предприятий здесь.

3. Потребительские услуги

Потребительский дискреционный сектор состоит из розничных торговцев, медиа-компаний, поставщиков потребительских услуг, производителей одежды и товаров длительного пользования. В целом эти компании выигрывают от улучшения экономики, когда потребительские расходы ускоряются.

Наиболее популярные потребительские дискреционные ETF включают:

- Consumer Discretionary Select Sector SPDR (XLY A)

- Потребительский дискреционный фонд AlphaDEX (FDX)

- Vanguard Consumer Discretion ETF (VCR A +)

Ознакомьтесь с полным списком потребительских ETF по своему усмотрению.

Заинтересованы в поиске отраслевых ETF? Вы можете проверить наши отраслевые рейтинги мощности здесь — где вы можете загрузить весь список ETF на рынках ценных бумаг США и других стран в виде электронной таблицы, чтобы провести свой индивидуальный анализ.

Power Rankings — это уникальный способ, используемый ETFdb.com, чтобы помочь инвесторам понять более 300 рыночных тем на основе агрегированных данных ETF с использованием таких показателей инвестиций, как потоки средств, доходность, AUM, коэффициент расходов и дивидендная доходность. Щелкните здесь, чтобы просмотреть весь список тем.

Кроме того, вы можете сравнить потребительские дискреционные ETF как подгруппу с другими подгруппами отраслевых ETF, например, с финансовыми.

4. Потребительские товары

Сектор основных потребительских товаров состоит из компаний, производящих продукты питания и напитки, а также компаний, производящих продукты, которые потребители не желают сокращать из своих бюджетов.В целом эти компании представляют собой защитную игру, способную противостоять экономическому спаду.

Наиболее популярные потребительские ETFs включают:

- Consumer Staples Select Sector SPDR (XLP A)

- Потребительские товары AlphaDEX Fund (FXG B +)

- Vanguard Consumer Staples ETF (VDC A +)

Посмотреть полный список потребительских ETFs можно здесь.

5. Энергетика

Энергетический сектор состоит из компаний по разведке и добыче нефти и газа, а также интегрированных энергетических компаний, нефтеперерабатывающих заводов и других предприятий.В целом эти компании получают доход, зависящий от цен на сырую нефть, природный газ и другие товары.

Наиболее популярные энергетические ETF включают:

- Сектор выбора энергии SPDR (XLE A)

- Alerian MLP ETF (AMLP A)

- Vanguard Energy ETF (VDE A)

Посмотреть полный список энергетических ETF здесь.

6. Здравоохранение

Сектор здравоохранения состоит из биотехнологических компаний, компаний по управлению больницами, производителей медицинского оборудования и многих других.В целом, этот сектор рассматривается как возможность роста и защиты, поскольку людям всегда будет требоваться медицинская помощь.

К наиболее популярным ETF в сфере здравоохранения относятся:

- Выбор сектора здравоохранения SPDR (XLV A)

- Nasdaq Biotechnology ETF (IBB B +)

- Vanguard Health Care ETF (VHT A +)

Полный список ETF для здравоохранения можно посмотреть здесь.

7. Индустриалс

Промышленный сектор состоит из аэрокосмических, оборонных, машиностроительных, строительных, производственных и производственных компаний.В целом рост отрасли обусловлен спросом на строительство зданий и производимую продукцию, такую как сельскохозяйственное оборудование.

К наиболее популярным промышленным ETF относятся:

- Industrial Select Sector SPDR (XLI A)

- Vanguard Industrials ETF (VIS A +)

- iShares Транспортный средний ETF (IYT A)

Посмотрите полный список промышленных ETF здесь.

8. Технологии

Сектор технологий состоит из производителей электроники, разработчиков программного обеспечения и компаний, занимающихся информационными технологиями.В целом, эти предприятия обусловлены циклами модернизации и общим состоянием экономики, хотя на протяжении многих лет рост был устойчивым.

Наиболее популярные технологические ETF включают:

- Сектор выбора технологии SPDR (XLK A)

- Vanguard Information Tech ETF (VGT A +)

- DJ Internet Index Fund (FDN B +)

Посмотреть полный список технологических ETF можно здесь.

9. Телеком

Сектор электросвязи состоит, в частности, из провайдеров беспроводной связи, кабельных, интернет-провайдеров и спутниковых компаний.В целом эти компании получают постоянный доход от потребителей, но некоторые отрасли отрасли претерпевают быстрые изменения.

Наиболее популярные ETF для телекоммуникационных компаний:

- Vanguard Telecom ETF (VOX A +)

- iShares Телекоммуникационный ETF США (IYZ B +)

- iShares Global Telecom ETF (IXP A-)

Посмотреть полный список телекоммуникационных ETF здесь.

10. Материалы

Сектор материалов состоит из горнодобывающих, нефтеперерабатывающих, химических, лесных и связанных с ними компаний, которые занимаются поиском и разработкой сырья.Поскольку эти компании находятся в начале цепочки поставок, они уязвимы к изменениям в бизнес-цикле.

Наиболее популярные ETF на материалы включают:

- Векторы рынка TR Gold Miners (GDX B +)

- Сектор выбора материалов SPDR (XLB A)

- iShares ETF жилищного строительства в США (ITB A-)

Посмотреть полный список материалов по ETF можно здесь.

11. Недвижимость

Сектор недвижимости состоит из компаний, инвестирующих в жилую, промышленную и торговую недвижимость.Основным источником доходов этих компаний является доход от аренды и прирост стоимости недвижимости. В результате этот сектор чувствителен к изменению процентных ставок.

Самые популярные ETF на недвижимость включают:

- Авангард REIT ETF (VNQ A +)

- Vanguard Global, экс-США. Индексный фонд недвижимости ETF (VNQI A +)

- Schwab США REIT ETF (SCHH A)

Посмотрите полный список ETF на недвижимость здесь.

Итог

Фондовый рынок часто делится на одиннадцать секторов, каждый из которых имеет уникальную динамику, влияющую на его прибыльность.Инвесторы, желающие расширить свои возможности в определенных секторах, могут использовать любое количество ETF для достижения своих целей по распределению активов.

Раздел «Инструменты для ETF» предоставляет вам все необходимые инструменты для просмотра, сравнения и анализа обширной вселенной ETF. Некоторые из наших инструментов имеют расширенные функции, которые доступны только членам ETFdb.com Pro. Вы можете подписаться на 14-дневную БЕСПЛАТНУЮ пробную версию сейчас, чтобы активировать все функции этих инструментов.

.

| Название Деревенский | Последние Пред. Закрыть | +/- % | Время Дата | 3 мес. 6 мес. | YTD 1 год |

|---|---|---|---|---|---|

| СЕВЕРНАЯ АМЕРИКА | |||||

| Глобальный индекс Dow США | 3032.33 3 026,66 | 5,67 0,19% | 05:38:59 21.08.2020 05:38:59 UTC-0400 21.08.2020 | 14,2% -6,38% | -7,44% 2,99% |

| Доу Джонс США | 27 739,73 27 692,88 | 46,85 0.17% | 17:10:14 08/2020 17:10:14 UTC-0400 20.08.2020 | 12,87% -5,07% | -3,91% 6,85% |

| NASDAQ 100 США | 11 477,05 11 318,64 | 158,4 1,4% | 17:16:02 08/2020 17:16:02 UTC-0400 20.08.2020 | 21% 19.21% | 29,36% 49,74% |

| NASDAQ Comp. США | 11 264,95 11 146,46 | 118,49 1,06% | 17:16:02 08/2020 17:16:02 UTC-0400 20.08.2020 | 20,15% 15,53% | 23,9% 41,72% |

| NYSE International 100 США | 5,350.26 5 375,05 | -24,8 -0,46% | 16:03:24 08/2020 16:03:24 UTC-0400 20.08.2020 | 15,74% -6,46% | -9,31% 1,96% |

| NYSE US 100 США | 10 865,16 10 890,35 | -25,19 -0.23% | 16:05:08 20.2020 16:05:08 UTC-0400 20.08.2020 | 10,05% -8,09% | -7,69% 2,16% |

| Рассел 2000 США | 1 561,40 1 562,60 | -1,2 -0,08% | 05:29:11 21.08.2020 05:29:11 UTC-0400 21.08.2020 | 16.44% -6,99% | -6,63% 3,1% |

| S&P 500 США | 3 385,51 3 374,85 | 10,66 0,32% | 17:10:14 08/2020 17:10:14 UTC-0400 20.08.2020 | 13,93% 0,36% | 3,92% 16,72% |

| МПК Мексика | 39 021.92 39 087,35 | -65,43 -0,17% | 16:16:00 PM08 / 19/2020 16:16:00 UTC-0400 19.08.2020 | 8,31% -12,85% | -12,19% -1,71% |

| S & P / TSX Канада | 16 606,76 16 577,38 | 29.38 0,18% | 17:04:03 20/2020 17:04:03 UTC-0400 20.08.2020 | 11,57% -6,79% | -2,88% 1,82% |

| VIX США | 22,80 22,72 | 0,08 0,35% | 05:23:50 21.08.2020 05:23:50 UTC-0400 21.08.2020 | -22.79% 33,49% | 82,84% 44,3% |

| Индекс доллара США США | 92,99 92,74 | 0,25 0,27% | 05:29:08 21.08.2020 05:29:08 UTC-0400 21.08.2020 | -6,47% -6,39% | -3,94% -5,35% |

| Западная Европа | |||||

| DAX Германия | 12,881.15 12 830,00 | 51,15 0,4% | 05:22:59 21.08.2020 05:22:59 UTC-0400 21.08.2020 | 16,4% -5,14% | -3,77% 9,14% |

| DivDAX Германия | 156,71 156,12 | 0,59 0,38% | 05:24:15 21.08.2020 05:24:15 UTC-0400 21.08.2020 | 16.07% -8,72% | -10,44% 2,42% |

| MDAX Германия | 27 333,11 27 208,02 | 125,09 0,46% | 05:23:00 21.08.2020 05:23:00 UTC-0400 21.08.2020 | 11,99% -5,69% | -4,46% 7,37% |

| TecDAX Германия | 3092.96 3 083,28 | 9,68 0,31% | 05:22:59 21.08.2020 05:22:59 UTC-0400 21.08.2020 | 0,78% -4,45% | 0,96% 11,12% |

| AEX Нидерланды | 553,68 552,44 | 1,24 0,22% | 05:23:00 21.08.2020 05:23:00 UTC-0400 21.08.2020 | 5.9% -10,31% | -9,66% 0,59% |

| CAC 40 Франция | 4 926,15 4 911,24 | 14,91 0,3% | 05:23:00 21.08.2020 05:23:00 UTC-0400 21.08.2020 | 10,81% -18,3% | -18,46% -9,37% |

| FTSE 100 Великобритания | 6,008.70 6 013,34 | -4,64 -0,08% | 05:23:00 21.08.2020 05:23:00 UTC-0400 21.08.2020 | -0,11% -18,84% | -20,98% -16,59% |

| IBEX 35 Испания | 6 993,30 7 094,30 | -101 -1.42% | 11:38:00 20.08.2020 11:38:00 UTC-0400 20.08.2020 | 4,59% -29,26% | -27,84% -19,63% |

| OMXS30 Швеция | 1,763,13 1 751,93 | 11,2 0,64% | 05:22:59 21.08.2020 05:22:59 UTC-0400 21.08.2020 | 13.35% -6,17% | -2,52% 14,23% |

| СМИ Швейцария | 10 269,06 10 229,92 | 39,14 0,38% | 05:23:00 21.08.2020 05:23:00 UTC-0400 21.08.2020 | 5,99% -7,58% | -4,03% 4,27% |

| Южная Америка | |||||

| BOVESPA Бразилия | 101 465.00 101 100,00 | 365 0,36% | 12:39:08 20/2020 12:39:08 UTC-0400 20.08.2020 | 25,37% -11,95% | -14,67% 1,26% |

| BSX Бермуды | 1 870,52 1 867,71 | 2,81 0,15% | 16:40:41 20.08.2020 16:40:41 UTC-0400 20.08.2020 | 17.34% -15,76% | -22,21% -2,47% |

| IGPA Чили | 13 566,21 13 632,82 | -66,61 -0,49% | 16:38:15 08/2020 16:38:15 UTC-0400 20.08.2020 | 5,19% -14,26% | -18,84% -20.15% |

| IBC Венесуэла | 499 185,44 490 779,88 | 8405,56 1,71% | 13:03:17 20.08.2020 13:03:17 UTC-0400 20.08.2020 | 67,72% 321,83% | 436,48% 1017,33% |

| BVQ Эквадор | 1,350.57 1 349,66 | 0,91 0,07% | 02:53:45 20 августа 2020 г. 02:53:45 UTC-0400 20.08.2020 | -2,45% -2,54% | -4,13% 1,73% |

| Восточная Европа | |||||

| СТАВКА Румыния | 8 702,02 8 687,24 | 14.78 0,17% | 10:50:21 20 августа 2020 г. 10:50:21 UTC-0400 20.08.2020 | 1,4% -13,82% | -12,29% -4,84% |

| BUX Венгрия | 36 043,56 36 180,74 | -137,18 -0,38% | 11:25:00 AM08 / 19/2020 11:25:00 AM UTC-0400 19.08.2020 | 1.67% -21,95% | -22,03% -9,09% |

| PX Чешская Республика | 898,41 889.01 | 9,4 1,06% | 05:22:50 21.08.2020 05:22:50 UTC-0400 21.08.2020 | 3,3% -17,53% | -20,06% -13,45% |

| РТС Россия | 1,278.77 1 272,81 | 5,96 0,47% | 05:39:00 21.08.2020 05:39:00 UTC-0400 21.08.2020 | 6,01% -16,13% | -18,25% -0,11% |

| RTX долларов США Россия | 1 655,97 1 566,66 | -0,69 -0.04% | 05:23:50 21.08.2020 05:23:50 UTC-0400 21.08.2020 | -0,4% -23,76% | -27,65% -12,21% |

| SAX Словакия | 334,32 334,32 | 0 0% | 11:00:30 20 августа 2020 г. 11:00:30 UTC-0400 20.08.2020 | -2.11% -6,12% | -4,56% -2,63% |

| Африка / Ближний Восток | |||||

| EGX30 Египет | 11 160,05 11 077,11 | 82,94 0,75% | 08:59:58 19.08.2020 08:59:58 UTC-0400 19.08.2020 | 10,39% -18,47% | -19.71% -22,27% |

| 100 крон Пакистан | 39 868,55 40 154,11 | -285,56 -0,71% | 08:50:30 20.08.2020 08:50:30 UTC-0400 20.08.2020 | 17,49% -1,51% | -6,15% 31,06% |

| NSE 20 Кения | 1,734.72 1,732,34 | 2,38 0,14% | 12:57:30 PM08 / 20/2020 12:57:30 UTC-0400 20.08.2020 | -13,44% -30,58% | -35,12% -30,29% |

| Азиатско-Тихоокеанский регион | |||||

| Австралия Все обычные Австралия | 6270.70 6 271,70 | -1 -0,02% | 02:11:14 21.08.2020 02:11:14 UTC-0400 21.08.2020 | 10,77% -13,27% | -7,92% -4,59% |

| Hang Seng Гонконг | 25 113,84 24 791,39 | 322,45 1.3% | 04:08:28 21.08.2020 04:08:28 UTC-0400 21.08.2020 | 3,43% -8,04% | -12,02% -4,4% |

| КОСПИ Республика Корея | 2,274,22 2 360,54 | -86,32 -3,66% | 05:01:20 20 августа 2020 г. 05:01:20 UTC-0400 20.08.2020 | 14.3% 3,59% | 4,55% 16,02% |

| NIKKEI 225 Япония | 22 920,30 22 880,62 | 39,68 0,17% | 02:15:02 21.08.2020 02:15:02 UTC-0400 21.08.2020 | 11,52% -1,99% | -1,23% 11,16% |

| SENSEX Индия | 38 220.39 38 614,79 | -394,4 -1,02% | 08:27:20 20 августа 2020 г. 08:27:20 UTC-0400 20.08.2020 | 24,02% -7,16% | -8,18% 2,39% |

| Шанхайский композит Китай | 3 363,90 3 408,13 | -44.23 -1,3% | 03:01:10 20 августа 2020 г. 03:01:10 UTC-0400 20.08.2020 | 16,65% 11,01% | 9,03% 16,8% |

.