в каких странах менее рискованно вкладывать деньги

Фото Сергея Савостьянова / ТАСС

Высокая волатильность биржевых индексов отражает повышенные риски инвестиций в фондовый рынок страны. Эксперт по фондовому рынку «БКС Брокер» Михаил Зельцер исследовал показатели риска индексов акций крупнейших экономик мира и выявил страны, наиболее привлекательные для вложения средств с точки зрения риска и доходности

Движение цен рисковых активов на мировых финансовых рынках под влиянием геополитических, экономических и, как показал «коронакризис», гуманитарных факторов, как правило, характеризуется однонаправленностью. Глобальные позитивные драйверы приводят к притоку инвесторов в финансовые инструменты подавляющего большинства стран, рост же неопределенности выливается в падение биржевых индексов.

Однако фондовые инструменты крупнейших экономик по-разному проявляют чувствительность к тем или иным факторам их ценообразования. Ряд стран демонстрируют большую устойчивость цен национальных активов к факторам внешней среды, акцентируя внимание участников рынка на внутренних условиях инвестиций. Напротив, фондовые площадки других государств способны проявлять повышенную отзывчивость к общемировым трендам, усугубляя ситуацию и внутристрановыми особенностями.

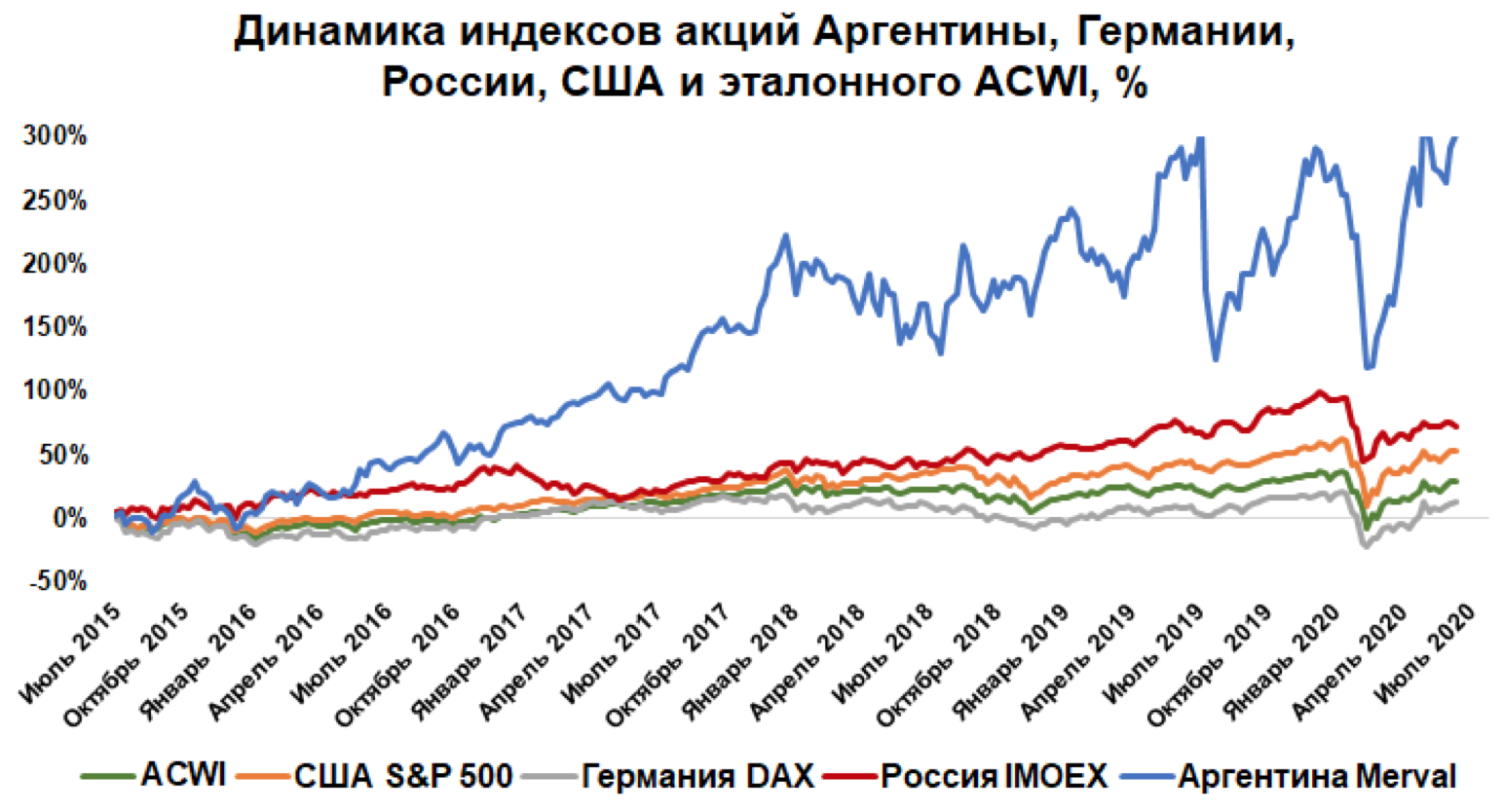

На рисунке представлена экстремальная волатильность биржевого индекса Аргентины Merval: риск инвестиций в акции компаний страны кратно превышает показатели риска ведущих биржевых площадок.

Вообще говоря, привлекательность фондового рынка страны подразумевает оценку его потенциала, или доходности вложений, и присущих инвестиционному процессу рисков. Если получение прибыли носит вероятностный характер, а доходность прошлых периодов не гарантирует достижения положительного результата в будущем, то, исследуя статистические зависимости движения цен фондовых инструментов на больших исторических массивах данных, можно с высокой степенью достоверности определить рискованность инвестиций и допустимые масштабы убытков.

В конечном счете страны с повышенной волатильностью биржевых индексов и чувствительностью к негативным общемировым тенденциям будут характеризоваться и существенным риском получения потерь по инвестициям.

С целью оценки устойчивости национальных фондовых площадок к процессам, протекающим на глобальных рынках капитала, проведем исследование показателей риска индексов акций крупнейших экономик мира и выявим наиболее привлекательные страны для вложения средств с позиции риска и доходности инвестиций.

Как проводилась оценка

Базой исследования выбраны биржевые индексы стран из группы 20 ведущих экономик мира. На долю стран G-20 приходится порядка 80% глобального ВВП и примерно столько же от общей капитализации всех фондовых рынков мира, взлетевшей к началу 2020 года выше $85 трлн.

Эталонным показателем или бенчмарком для сравнения страновых фондовых индексов выступил глобальный индекс MSCI All Country World Index (ACWI), отражающий динамику 23 развитых и 26 развивающихся рынков акций.

Временной интервал оценки — 5 лет, с июля 2015 года и по настоящее время на основе недельных значений индексов. Столь долгосрочный характер наблюдения за динамкой мировых рынков акций обусловлен необходимостью получения более достоверных результатов. С учетом существенных изменений цен биржевых активов в первой половине 2020 года на волне экономико-гуманитарного кризиса из-за возведения барьеров распространению пандемии, отдельно проведен анализ устойчивости страновых индексов акций и за последние 12 месяцев.

В качестве индикаторов риска инвестиций в страновые индексы рассматриваются следующие показатели:

Бета-коэффициент (β) — показатель, характеризующий чувствительность национального индекса акций к изменению эталонного MSCI ACWI за аналогичный период времени. Нормативное значение β равно 1.

Страновой индекс со значением «бета» больше 1 характеризуется повышенным риском вложения средств. Например, если текущая годовая «бета» рынка Бразилии составила 1,12 по отношению к бенчмарку MSCI ACWI, это означает, что при изменении глобального индекса на 1% индекс Bovespa изменится сильнее — на 1,12%.

Однако повышенный бета-коэффициент индекса акций может привлекать спекулятивно-настроенных инвесторов, рассчитывающих увеличить свою доходность на волне общемирового подъема рынков. Напротив, в ситуации глобального спада, высокая бета рынка страны таит риски дополнительных потерь стоимости активов.

В ситуации повышенной неопределенности целесообразно выбирать индексы со значением «бета» <1. Редко встречающиеся отрицательные значения показателя говорят о невосприимчивости фондового рынка страны к тенденциям движения мирового капитала.

Коэффициент корреляции (R) — показатель, отражающий силу взаимосвязи индекса конкретной страны и эталона MSCI ACWI. Чем ближе значение показателя к 1, тем связь сильнее. Исторически у американского рынка с глобальным бенчмарком очень высокая прямая сила связи (0,96), что отражает ведущую роль рынка акций США в ценообразовании мировых фондовых активов.

Долгосрочная слабо отрицательная корреляция китайского рынка акций говорит об обратной зависимости индекса Shanghai Composite от мирового эталона и подавляющем влиянии внутристрановых факторов на динамику национального рынка капитала.

Сигма-коэффициент (σ) — показатель волатильности рынка акций относительно средних значений его доходности за период. Коэффициент сигма или стандартное отклонение отражает статистически возможную величину потерь в стоимости актива в процентах за определенный период времени.

Например, волатильность фондового рынка Аргентины за последний год составила 63%, что говорит о чрезвычайно высоких рисках инвестиций в ценные бумаги страны относительно большинства фондовых рынков мира.

Доходность индекса (I) за период приведена в качестве справочного значения, а также для оценки эффективности инвестиции при соотнесении средней доходности за период и риска соответствующего фондового индекса.

При помощи показателя риск/доходность (σ/I) можно провести отбор наиболее привлекательных финансовых инструментов для включения их в сбалансированный инвестиционный портфель. В общем, чем значение риск/доходность ниже, тем инвестиционно-привлекательнее выглядит тот или иной страновой индекс акций.

Результаты исследования

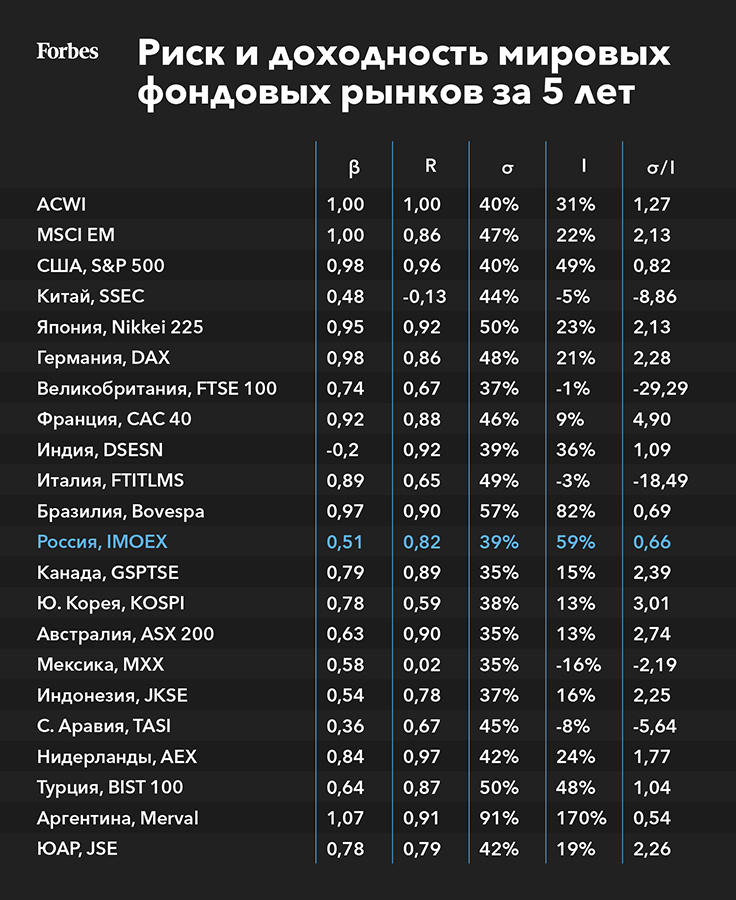

Оценка риска инвестиций в индексы стран G-20 на долгосрочном временном интервале (5 лет) представлена в таблице, отсортированной по масштабу ВВП стран мира.

После завершения программы количественного смягчения (QE) в США в конце 2014 года международный валютный рынок пришел в движение, обусловив существенные изменения риск-параметров мировых рынков акций. Чувствительность или «бета» национальных фондовых рынков к процентному изменению глобальных индексов стала снижаться. Особенно это проявилось на рынках развивающихся экономик.

Если в конце 2000-х можно было наблюдать значение бета коэффициента в диапазоне 1,5–2 (когда при каждом отклонении бенчмарка на 1% индексы развивающихся рынков кратно падали или росли), то за последние 5 лет тенденция к снижению бета-параметра лишь усилилась: финансовые рынки «молодых» экономик перестали так чутко реагировать на внешние факторы, повысив вес внутренних драйверов ценообразования рисковых активов.

Бета композитного индекса развивающихся экономик (MSCI EM, emerging market) в настоящее время равна 1, демонстрируя полную синхронность с ACWI. При это яркие представители группы стран BRICS — Китай и Россия — обладают бетой лишь около 0,5; ЮАР — 0,78, а рынок Индии вообще нейтрален к скачкам ведущих рынков акций.

Таким образом, из всех стран G-20, относительно низкой восприимчивостью к глобальным тенденциям характеризуются индексы Саудовской Аравии, Китая, России, Индонезии, Австралии и Турции. В данных экономиках внутренние факторы доминируют над внешними драйверами цен национальных активов. При этом масштаб экономики не оказывает влияние на чувствительность рынка акций: бета коэффициента второй по величине ВВП страны, Китая, в 2 раза ниже показателя США и Японии.

По параметру корреляции, отражающего силу взаимосвязи индексов, подавляющее большинство национальных фондовых рынков характеризуются однонаправленностью движения с эталонным индикатором ACWI. Однако в последние годы связь китайского и мексиканского рынков акций с динамикой бенчмарка не диагностируется. В силу своего масштаба, по-прежнему, очень высокая прямая сила связи наблюдается у рынка акций США, который по сути также может выступать бенчмарком для большинства стран. Российский рынок обладает высокой прямой связью с ACWI.

Волатильность (сигма) G-20, как правило, укладывается в диапазон 40–50%, и это означает, что на долгосрочном 5-летнем интервале риск убытков не превышал и половины инвестиционного капитала. При этом максимальным риском потерь обладает рынок Аргентины (91%) в силу многолетнего дефолтного состояния экономики страны. К рынкам с наименьшей волатильностью можно отнести Канаду, Австралию, Мексику, Индонезию, Великобританию, Южную Корею, Индию и Россию.

Наибольшую доходность (I) за исследуемый период показали рынки Аргентины, Бразилии и России. Относительный показатель инвестиционной привлекательности, рассчитываемый на основе соотнесения риска инвестиций и исторического результата от вложений средств, выводит в лидирующую группы следующие рынки стран: Россия (0,66), Бразилия (0,69), США (0,82). Значение коэффициента риск/доходность <1 говорит об адекватности принимаемых инвестором рисков математическому ожиданию дохода.

Относительно неплохими позициями обладают рынки акций Турции (1,04) и Индии (1,09). Почти полная неопределенность результата инвестиций в рынок Аргентины, по причине экстремальной волатильности цен, не позволяет рассматривать значение показателя риск/доходность, равное 0,53, в качестве индикатора принятия инвестиционного решения. Простыми сломами, риск полной потери капитала на фондовом рынке Аргентины может реализоваться ранее, чем будет достигнут прогресс.

Статистические параметры риска и доходности инвестиций в страновые индексы G-20 за последние 12 месяцев представлены в таблице:

Рекордная волатильность первого полугодия 2020 года, ставшая отражением исторического обвала фондовых рынков в марте этого года на волне «коронакризиса» и последовавшего с апреля столь же стремительного восстановления котировок акций на фоне безлимитного монетарного стимулирования, существенным образом сказалась на метриках риска.

Поскольку доходность рынка является случайной величиной, а процесс восстановления экономики идет в каждой стране в своем темпе, расчет относительного показателя риск/доходность не производился, а оценка инвестиционной привлекательности фондовых рынков осуществлялась исключительно на основе чувствительности национальных индексов к общемировому социально-экономическому кризису и волатильности.

Тем не менее, и в ситуации высокой неопределенности можно выделить рынки, продемонстрировавшие относительную устойчивость. Наименьшую волатильность за последний год проявили индексы Китая и России. Несмотря на почти сопоставимые значения параметров риска Австралии, Мексики, Индонезии и Саудовской Аравии, доходность фондовых рынков этих стран до сих пор находится на отрицательной территории.

Выводы

В последние годы наблюдается тенденция снижения чувствительности национальных рынков акций, особенно в развивающихся экономиках, к изменчивости цен на глобальных биржевых площадках. Значение внутристрановых факторов ценообразования рисковых активов возрастает. Наглядным примером роста устойчивости национальных рынков акций служит падение показателя «бета» для России и Китая.

Высокая волатильность фондовых индексов сейчас в большей степени присуща развитым рынкам. Причина такого положения кроется как в высокой капитализации и ликвидности рынков, привлекающие спекулянтов, так и структуре ВВП развитых стран: исследование показало высокую уязвимость стран в эпоху кризиса, где доля сектора сферы услуг существенно превышает уровень промышленных сил. Средний фондовый риск развивающихся экономик почти на 2 п.п. ниже глобальных развитых рынков. Относительно низкая амплитуда колебаний индексов характерна для Китая, России, Мексики, Саудовской Аравии, Индонезии и Австралии — единственного представителя группы развитых рынков, относящегося к Азиатско-Тихоокеанскому региону.

По совокупности риск-параметров наибольшей инвестиционной привлекательностью в долгосрочной перспективе обладают рынки акций России, Бразилии и Китая. Все они относятся к развивающимся экономикам, а по критерию риск/доходности способны «конкурировать за капитал» с ведущими биржевыми площадками мира, в том числе и США. В краткосрочном периоде ряд стран группы BRICS также демонстрируют пониженные риски инвестиций.

На основе результатов оценки инвесторы с различными предпочтениями способны выбрать подходящий себе рынок акций по соотношению риска и доходности. Возможности межстрановой и даже межрегиональной диверсификации позволяют снизить риск инвестиций отдельно взятого фондового рынка страны.

Мнение автора может не совпадать с точкой зрения редакции

Рейтинг доходности: как и сколько можно заработать на дивидендах :: Новости :: РБК Инвестиции

Акции ЧТПЗ, «Казаньоргсинтеза» и КамАЗа оказались в лидерах рейтинга за 2018 год по дивидендной доходности. Среди иностранных компаний наилучшие результаты продемонстрировали бумаги Nokia, Macy’s и Norfolk Southern

Фото: пользователя Chris Ubik с сайта flickr.com

Дивиденды — одна из причин вложиться в акции. В зависимости от того, какую стратегию выбрал инвестор, дивиденды можно получать регулярно, однократно или несколько раз. Редакция РБК Quote сравнила разные тактики инвестирования, чтобы понять, на каких акциях можно заработать больше всего.

Что такое

гэп

и почему это важно

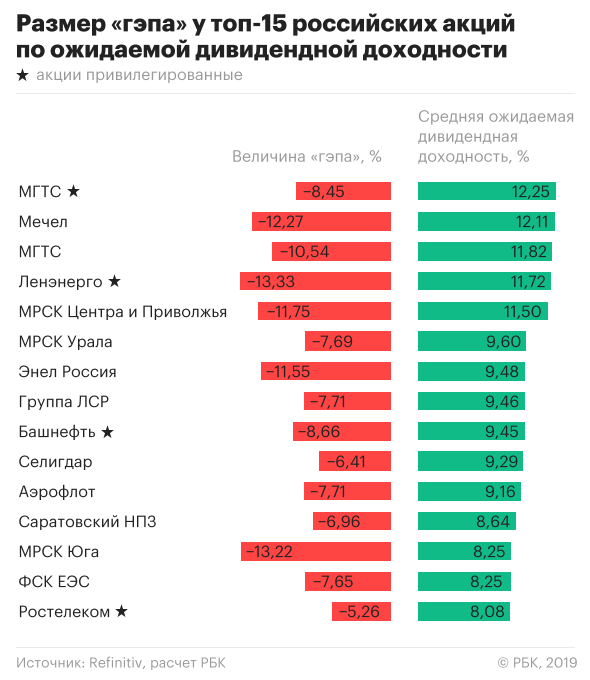

Непосредственно дивидендный доход — не главная составляющая дохода от инвестиций в акции. Основной доход инвестору приносит рост котировок. Но дивиденды могут быть катализатором роста. Лучше всего это подтверждает наличие гэпа. После того, как приближается время «отсечки», то есть покупки акций с возможностью получения дивидендов, акции резко падают в цене. Причем чем выше изначальная дивидендная доходность, тем, как правило, больше величина такого падения.

Почему это происходит? После объявления о размере дивидендов и сроках выплаты акции начинают свой рост: у инвесторов появляется возможность получить прибыль с вполне прогнозируемым уровнем доходности.

Наиболее важна эта возможность для профессиональных участников рынка, которые ориентируются не просто на уровень доходности как отношение прибыли к затратам. Для них важна доходность с учетом срока окупаемости инвестиций. Именно такие участники рынка задают тон этого движения.

Инвестируя в акции в расчете на дивидендные выплаты важно помнить, что реальная отдача от «дивидендных» вложений отличается от ожидаемой дивидендной доходности, которую можно просчитать в любой момент после объявления о выплате дивидендов. Об этом РБК Quote уже писала в своем обзоре прошлым летом.

Согласно расчетам РБК Quote, средняя ожидаемая дивидендная доходность накануне отсечки для российских акций составляет 4,5%, для иностранных — 0,7%. Средний срок от «отсечки» до получения дивидендов — 31 день. С учетом того, что основную часть вложения инвестор вернет уже на следующий день, средневзвешенный срок инвестиции составит чуть больше двух дней — 2,3 суток. Банк имеет возможность размещения средств на три-четыре дня в качестве депозита в другом банке на уровне 7,5% годовых, или 0,12% за это время. В таком случае с гэпом не более 4,38% вложения для получения дивидендов для банка будут привлекательнее, чем депозит.

В предыдущем обзоре мы сравнивали четыре стратегии инвестиций с получением дивидендов — 1) «купить в момент объявления размера дивидендов, продать после отсечки», 2) «купить накануне закрытия реестра, продать сразу после отсечки», 3) «инвестировать после объявления дивидендов, дождаться закрытия гэпа», 4) «купить после гэпа и ждать восстановления цены».

Оказалось, что самая выигрышная стратегия для среднего инвестора — это вариант номер один: «покупаем в момент объявления размера дивидендов, продаем после отсечки». А вот для профессионального институционального инвестора более выгоден вариант номер два: «купить накануне закрытия реестра, продать сразу после отсечки».

Приняв во внимание стратегию-победителя, мы рассмотрим еще две стратегии инвестиций, показав топ акций победительниц для каждой стратегии.

В первой новой стратегии мы посмотрим на возможность получить доход исключительно на росте котировок под выплаты дивидендов. Суть состоит в том, чтобы купить акцию после объявления дивидендных выплат и продать накануне отсечки. При такой стратегии инвестор не получит сами дивиденды, но зато сможет продать

ценную бумагу

по максимуму цены — до падения после отсечки.

Вторая стратегия предполагает исключительно долгосрочные инвестиции с получением ежегодных дивидендных выплат. При выборе такой стратегии внутригодовые колебания акций для инвестора становятся не важны.

Классическая стратегия: «покупаем в момент объявления размера дивидендов, продаем после отсечки»

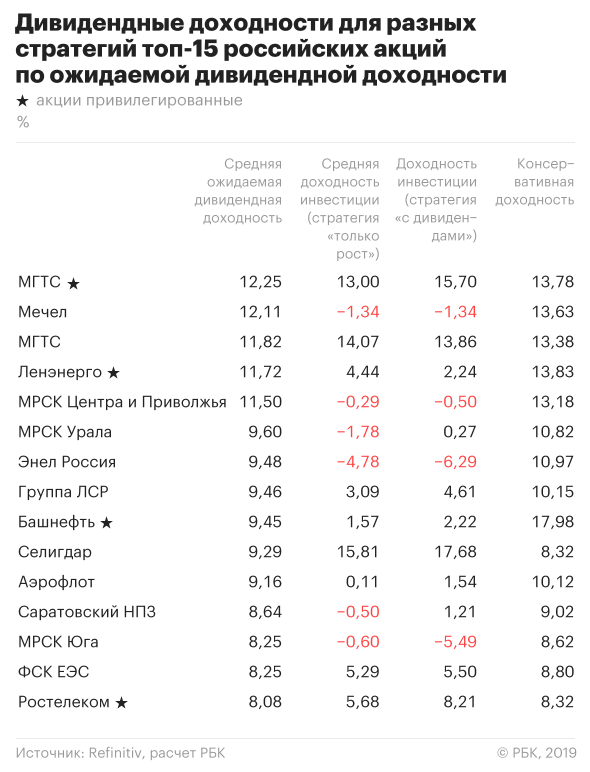

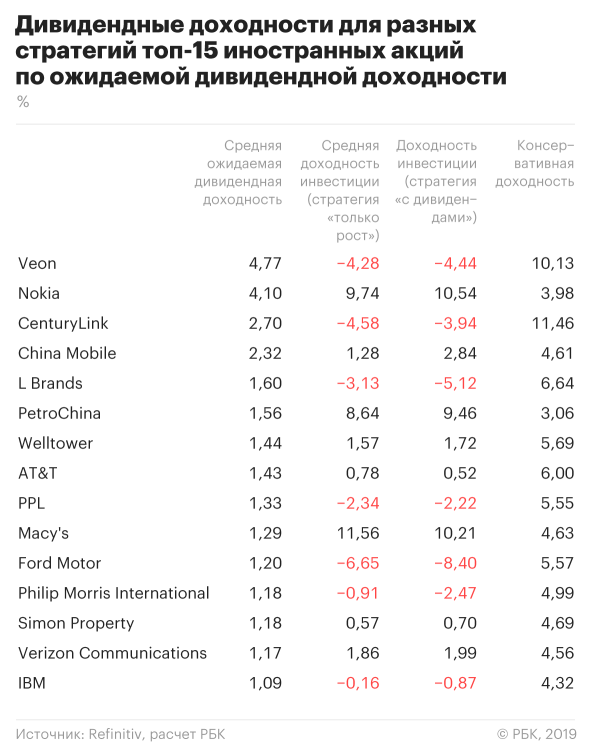

Лидеры дивидендной доходности с применением классической стратегии среди российских и иностранных акций выглядят так:

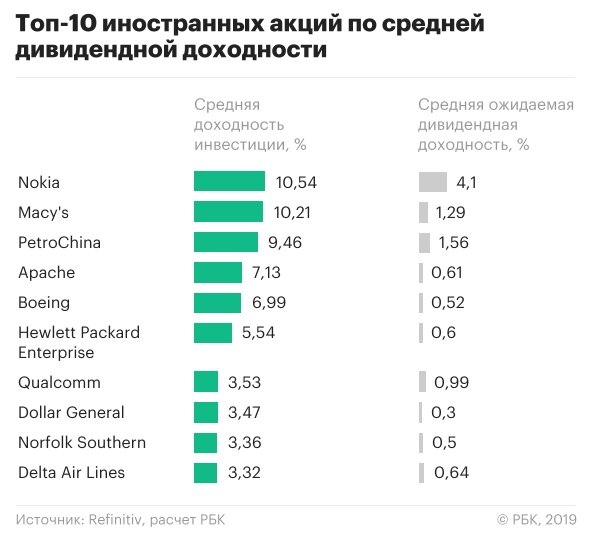

Средняя доходность лидеров российских акций составила 18,95%, иностранных — 6,36%. При подсчете учитывались все дивидендные выплаты 2018 года.

Как видно из таблицы, лидеры доходности далеко не всегда имеют самую высокую ожидаемую дивидендную доходность.

Если принимать во внимание срок инвестиций, то средняя доходность российских лидеров по доходности в годовом выражении составила 162,9% при среднем сроке инвестиций 41,6 дней.

У иностранцев эти показатели — 85,1% и 23,5 дня, соответственно. Это намного лучше ставок банковских депозитов на аналогичные сроки.

Стратегия «купить после объявления дивидендных выплат и продать накануне отсечки»

Эта стратегия предполагает получение прибыли только за счет роста акций на возросшем спросе под выплату дивидендов — без получения самих дивидендов.

Лидеры дивидендной доходности с применением этой стратегии выглядят следующим образом:

Средняя доходность лидеров российских акций составила 16,73%, что немного хуже классической стратегии. Зато в случае с иностранцами эта стратегия оказалась более эффективной в сравнении с первым вариантом: в этом случае доходность составила 6,63%. Дополнительный плюс в том, что инвестору в зарубежные бумаги не нужно платить подоходный налог, которым облагаются дивидендные выплаты.

Лидеры доходности далеко не всегда имеют самую высокую ожидаемую дивидендную доходность.

С учетом срока инвестиций средняя доходность российских лидеров по доходности в годовом выражении составила 167,5% при среднем сроке инвестиций 33,7 дня, что лучше результата лидеров классической стратегии.

У иностранцев эти показатели — 92,3% и 21,9 дня соответственно, что тоже лучше показателей лидеров классической стратегии.

Консервативная стратегия

Эта стратегия предполагает покупку акций на продолжительный срок — не менее года. На первый взгляд эта стратегия может быть оправдана для акций, по которым регулярно происходят выплаты промежуточных дивидендов, то есть дивиденды стабильно платятся несколько раз в год.

Однако из топ-15 российских акций с наибольшей доходностью с применением консервативной стратегии по семи акциям в 2018 году дивиденды были выплачены однократно. В первой десятке таких акций всего пять.

Дивидендную доходность в этом случае мы оценивали как отношение суммы всех выплаченных на одну акцию дивидендов к средней цене акции в течение года.

В случае иностранных лидеров этой стратегии по всем акциям в течение 2018 года производились выплаты промежуточных дивидендов. Средняя доходность первых десяти акций лидеров консервативной стратегии составила по российским бумагам 14,25%, по иностранным — 6,56%. По сравнению с другими стратегиями показатель российских акций оказался хуже, а доходность иностранных акций немного превысила среднюю доходность лидеров классической стратегии.

Обратим внимание, что при применении консервативной стратегии показатель доходности в годовом выражении равен дивидендной доходности, а также исключена возможность рефинансирования инвестиций, которую предусматривают первые две стратегии.

Получается, что для инвестора, которому важна длительность срока инвестиций, эта стратегия практически нецелесообразна. Но для действительно консервативного и спокойного инвестора, имеющего возможность владеть акцией на протяжении нескольких лет, такой способ, возможно, наиболее приемлем.

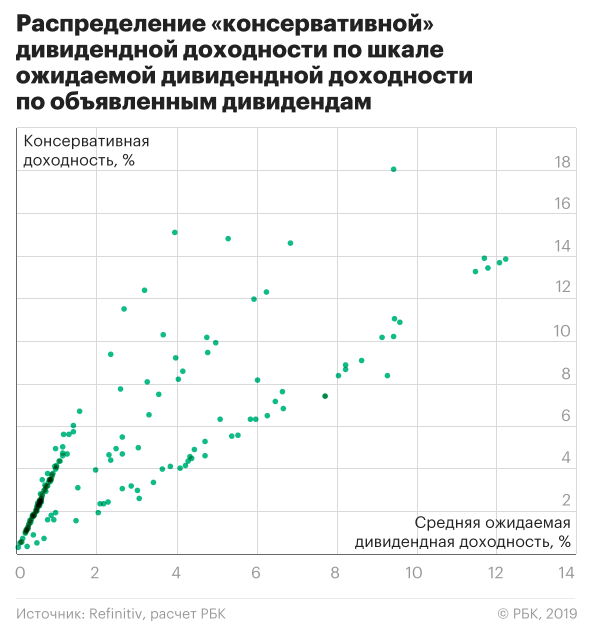

Консервативная стратегия позволяет инвестору в большей степени ориентироваться на предполагаемую дивидендную доходность. Сравните итоговые доходности для акций с наибольшей изначально ожидаемой после объявления выплат дивидендной доходностью на примере российских бумаг:

А так выглядит пример иностранных акций:

Кроме того, консервативная стратегия в значительной степени снижает риск вложения.

Можно сравнить распределение доходностей инвестиций в акции по отдельным дивидендным выплатам с применением классической стратегии и распределение доходности с применением консервативной стратегии.

Как видно из рисунка, высокая ожидаемая дивидендная доходность практически никогда не гарантирует высокую доходность инвестиций. К тому же, достаточно большое количество инвестиций с применением этой стратегии оказываются убыточными (на рисунке, точки находящиеся ниже оси ожидаемой доходности).

Иными словами, инвестиции с применением стратегии «покупаем в момент объявления размера дивидендов, продаем после отсечки» дают в случае успеха доход значительно больший по сравнению с банковскими депозитами, но носят достаточно рискованных характер.

Для консервативной стратегии напротив, наглядно заметно соответствие между ожидаемой и фактической дивидендной доходностью.

Если инвестор имеет возможность держать акции на протяжении долгого времени, чего требует эта стратегия, то он может практически избежать убытков от своих вложений.

,>

Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов.

От англ. gap – разрыв, брешь. Резкое изменение котировок, при котором с начала торгов цена выходит за пределы диапазона предыдущей торговой сессии. Часто встречается дивидендный гэп – падение котировок в тот день, когда покупатель ценной бумаги уже не будет включен в списки акционеров, имеющих право на получения дивидендов

Аналитики назвали самые доходные вложения 2019 года :: Финансы :: РБК

Финансы ,

30 дек 2019, 14:00

0

Куда нужно было инвестировать, чтобы заработать больше, чем на депозите

Двузначный доход в 2019 году российским инвесторам принесли вложения в акции и долгосрочные государственные еврооблигации. Покупка же долларов на рубли — самый выигрышный вариант 2018-го — в ушедшем году привела к убыткам

Фото: Евгений Разумный / Ведомости / ТАСС

Самую высокую рублевую доходность в 2019 году показали российские долгосрочные еврооблигации и облигации федерального займа (ОФЗ), акции российских компаний, в том числе «Сургутнефтегаза» и «Газпрома», а из драгоценных металлов — палладий, рассказали опрошенные РБК аналитики. Вложения в иностранную валюту, которые в 2018 году были для россиян самой выгодной инвестицией, принесли убытки.

Ключевым событием для мировых рынков в прошлом году стало изменение политики Федеральной резервной системы (ФРС) США, которая перешла от планомерного повышения ставок к их снижению, замечает управляющий директор «Ренессанс Капитала» Максим Орловский: с лета американский регулятор снизил ставку трижды, в общей сложности на 0,75 п.п. (до 1,5–1,75%), а также запустил программу поддержки ликвидности на банковском рынке. Благодаря этому 2019 год стал успешным для всех классов активов, считает начальник управления разработки продуктов Альфа-банка Матвей Вакорин. Банк России параллельно снизил ставку с 7,75 до 6,25%, что повысило привлекательность рублевых ценных бумаг по сравнению с депозитами.

Акции и облигации показали один из лучших результатов за весь текущий экономический цикл (после кризиса 2008 года), заметил ведущий стратег «Атона» Алексей Каминский, чуть бледнее выглядели сырьевые рынки, но в абсолютном выражении их рост в целом тоже оказался весьма впечатляющим.

Вложения в облигации

Покупка российских долларовых облигаций с погашением в 2028 году была самой популярной «российской идеей 2019 года» как среди квалифицированных, так и среди неквалифицированных инвесторов, сообщил руководитель управления по работе с финансовыми активами Ситибанка Михаил Знаменский. Даже такой консервативный инструмент, как облигации федерального займа (ОФЗ), принес своим владельцам двузначную доходность, отметил глава «ВТБ Капитал Инвестиции» Владимир Потапов. Самую большую прибыль принесли долгосрочные выпуски, например, еврооблигации Russia 43, долларовая доходность которых выросла на 33% (21–22% годовых в рублях), и 30-летние ОФЗ 46020, которые принесли своим держателям 28% в рублях, перечисляет Орловский.

Концентрированные инвестиции, или как получить высокую доходность – SPRINTinvest.RU

Высокая доходность, которой славятся некоторые проекты, обеспечивается разными путями.

Наиболее характерный для онлайн-проектов способ получения высокой доходности – осуществление деятельности по принципу финансовой пирамиды.

Несколько реже высокая доходность достигается за счет создания инновационных продуктов, настолько востребованных рынком, что повышение цен на них НЕ СНИЖАЕТ спроса, а, напротив, приводит к непропорционально высокому росту притока наличности…

Наиболее эффективными все же оказываются инвестиции во множественные инвестиционные инструменты, характеризующиеся РАЗНЫМ уровнем доходности (соответственно – и РАЗНЫМ уровнем риска).

Инвестиции с высокой доходностью зачастую завязаны не на конкретные проекты, а вытекают из их гармоничного сочетания, по обыкновению именуемого сбалансированным инвестиционным портфелем.

В основе формирования такого портфеля лежат некоторые принципы или критерии, о которых мы не раз уже вели предметный разговор. Тема, однако, до сих пор не исчерпана.

Предлагаемая статья расширит наши представления о том, что такое высокая доходность, за счет каких шагов она достигается, а также познакомит нас с конкретными рекомендациями, как получить высокую доходность в процессе формирования собственного инвестиционного портфеля.

Что такое высокая доходность

Понятие «высокая доходность» является относительным и субъективным. Как, например, и понятие «высокий человек»…

Европейцам, привыкшим довольствоваться банковскими вкладами, доходность выше 10 процентов в год может показаться сказочной.

У «инвестора» в хайпы те же 10 процентов в ДЕНЬ вызовут разве что легкую ухмылку…

Высокая доходность по вкладам, как правило, звучит как насмешка над вкладчиками. Она может считаться таковой в те РЕДКИЕ моменты, когда с трудом опережает инфляцию…

Во всех остальных случаях это не более чем рекламный трюк и набивший оскомину телевизионный штамп…

Тем не менее, мы вполне можем воспользоваться простым критерием, способным дать ощущение твердой основы в этом вопросе.

Короче говоря, ВЫСОКОЙ будем считать доходность, которая, при прочих равных, ЗАВЕДОМО превышает банковскую. Коротко и ясно…

Что такое концентрированные инвестиции

СУТЬ концентрированных инвестиций сводится к поиску инвестиционных проектов, которые с большой долей вероятности на протяжении длительного периода будут способны обеспечить доходность выше средней, и вложению в такие проекты ОСНОВНОЙ части капитала.

Эффективность концентрированных инвестиций вытекает из вселенского принципа 80/20.

Следование этой стратегии позволит получить самую высокую доходность при соразмерном уровне риска.

Концентрированные инвестиции – это ЕДИНСТВЕННАЯ привычка, гарантирующая высокую доходность портфеля. Эта же привычка позволит вам всегда находиться в тонусе и спокойном расположении духа.

Чтобы достичь такого состояния, необходимо концентрировать усилия на поиске объектов (инвестиционных фондов с высокой доходностью), обладающих определенным набором характеристик, благодаря которым те или иные инвестиции являются оправданными как с точки зрения размера предполагаемой доходности, так и с позиций связанного с нею инвестиционного риска.

Инвестор ДОЛЖЕН тратить свое время на обдумывание как положительных, так и отрицательных последствий, связанных с планируемыми инвестициями.

Это позволит отбросить десятки, если не сотни заведомо убыточных или, по крайней мере, излишне рискованных вариантов вложения денежных средств.

Как получить доходность выше средней

В основе отбора инвестиционных проектов в первую очередь должен лежать здравый смысл.

Превышение среднего уровня доходности инвестиций обеспечивается за счет следующих основных факторов:

[1]. Концентрация инвестиций в проектах, управляемых ВЫСОКОКВАЛИФИЦИРОВАННЫМИ (следуя терминологии Баффета, разумными) менеджерами.

[2]. ЯСНОЕ понимание сути деятельности инвестиционного проекта.

[3]. Относительно НЕБОЛЬШОЕ количество объектов инвестирования (как правило, от 10 до 20).

[4]. РАНЖИРОВАНИЕ компаний и вложение пропорционального объема капитала в проекты в зависимости от их ранга.

[5]. Предпочтение долгосрочных инвестиций краткосрочным.

[6]. Ориентация на проекты, которые предоставляют в ОТКРЫТЫЙ доступ правдивые сведения о своих менеджерах, их анкетных данных, контактных телефонах, которые могут быть подтверждены через официальные источники.

Отмеченные факторы обеспечивают ПРЕВЫШЕНИЕ средней доходности на любом инвестиционном рынке.

Следование им является показателем эффективности управления капиталом.

Каждому, кто задумывается над тем, как повысить доходность своего инвестиционного портфеля, необходимо учитывать эти факторы в процессе планирования и принятия инвестиционных решений.

Высокая доходность. Заключение

Предлагаемый пост не так прост, как может показаться на первый взгляд. Но и не настолько сложен, чтобы можно было его проигнорировать.

В нем СКРЫТО несколько весьма ПОЛЕЗНЫХ идей, которые в сжатом виде выглядят так:

[1] бизнес с высокой доходностью часто (но не всегда!) функционирует как финансовая пирамида; об этом не стоит забывать, даже если вам обещают доходность 10 процентов в день;

[2] высокая доходность – это то, что вам НЕ СМОГУТ предложить банки; это доходность, которая выше той, которую способны предложить подобные учреждения;

[3] не знаете, как обогнать рынок и как достичь высокой доходности, ПЕРЕЧИТАЙТЕ подраздел «Что такое концентрированные инвестиции»; если лень читать, воспользуйтесь простым советом: концентрируйте инвестиционный капитал в небольшой группе проектов, отобранных по специальным критериям;

[4] чтобы получить доходность выше средней, достаточно учитывать шесть критически важных факторов при выборе инвестиционных проектов; как добиться высокой доходности – это не вопрос теории, это вопрос ПРАКТИКИ.

Топ-3 малоизвестных дивидендных компаний с доходностью выше 5%

Иногда поиск подходящей для инвестирования компании может быть рутинной работой, а иногда и удовольствием.

Но будь то легкое или же утомительное занятие, некоторые вещи остаются неизменными. Правильные акции всегда будут приносить пользу вашему портфелю, а в особенности дивидендные, конечно же, если их правильно выбрать.

Однако необходимо соблюдать осторожность. В последние месяцы мы видели, как многие, казалось бы, стабильные дивиденды были сокращены или даже приостановлены, поскольку компании стремились поддержать ликвидность во время кризиса, связанного с остановкой экономической активности из-за коронавируса. В нынешних условиях высокая дивидендная доходность – это только часть уравнения; ищите сочетание надежности платежей или явных шагов компании в отношении того, чтобы дивиденды оставались жизнеспособными.

Wolfe Research проводит для вас исследования, выбирая акции, которые соответствуют этим требованиям. Эксперты Wolfe составили список из трех компаний «второго эшелона» с высокими дивидендами. Это небольшие фирмы, но тем не менее они заслуживают внимания.

1. Huntington Bancshares

Перове место в сегодняшнем списке занимает холдинговая компания, владеющая Huntington Bank в Огайо. Дочерняя компания Huntington предлагает розничные и коммерческие банковские услуги в Огайо, Иллинойсе, Индиане, Кентукки, Мичигане, Пенсильвании и Западной Вирджинии через более 800 отделений и 1300 банкоматов. Банк может похвастаться рыночной капитализацией, превышающей $10 млрд. В активах под управлением компании находятся $118 млрд.

Короче говоря, хотя Huntington не относится к числу самых популярных компаний на фондовом рынке, она обладает значительным влиянием на Среднем Западе – и это прочный фундамент для любой компании. Во время кризиса коронавируса финансовое положение Huntington осталось на стабильном уровне, при этом выручка в первой половине 2020 года последовательно увеличилась с $1,15 млрд до $1,18 млрд во втором квартале. В течение полугодия прибыль оставалась положительной, а после падения в первом квартале резко увеличилась во втором, превзойдя прогноз. Чистая прибыль на акцию во втором квартале составила $0,13, что более чем вдвое превысило ожидания аналитиков.

Что касается дивидендов, компания увеличила выплаты в середине 2019 года, незадолго до того, как стали появляться первые новости о коронавирусе, и сохранила их во время кризиса и локдаунов. Huntington выплачивает $0,15 на обыкновенную акцию и $0,6 в годовом исчислении, что дает устойчивую доходность в 6,1%. Это более чем в три раза превышает среднюю доходность компаний S&P и более чем в два раза выше, чем у компаний-аналогов Huntington в финансовом секторе.

Аналитик Wolfe Билл Карач впечатлен результатами Huntington. Он установил рекомендацию покупать и ценовой ориентир в $12, что предполагает потенциал роста на 16% по сравнению с текущими уровнями.

В своих комментариях Караче написал следующее: «Мы полагаем, что Huntington, качественный региональный банк с сильным влиянием на Среднем Западе США, превратился в банк с более низким риском и более высоким уровнем рентабельности материального капитала (ROTCE) за годы после глобального финансового кризиса. На фоне политики нулевой процентной ставки и в целом сложных перспектив роста доходов для банковской отрасли мы рассматриваем Huntington как компанию, обладающую превосходством по мере выхода всего мира из глобального кризиса COVID-19, и ожидаем более резкого изменения в 2022 году EPS и ROTCE по сравнению с аналогами».

В целом, когда речь идет о консенсусе среди аналитиков, прогноз в отношении Huntington довольно смешанный. Из 7 аналитиков, опрошенных за последние 3 месяца, 4 рекомендуют покупать, а 3 – удерживать. Средний ценовой ориентир находится на уровне $10,86, что предполагает потенциал роста на 5%.

2. Gaming and Leisure Properties

Следующее место в списке занимает Gaming and Leisure Properties – инвестиционный траст недвижимости, специализирующийся на казино. Компания управляет и владеет 45 казино в 17 штатах, и до конца января этого года демонстрировала значительный рост прибыли и акций.

Приостановка экономической активности в феврале положила конец хорошим временам, поскольку поток клиентов на объектах резко упал.

Однако долгосрочный характер договоров аренды недвижимости Gaming and Leisure Properties помог сохранить стабильную квартальную прибыль несмотря на давление рецессии и спад на рынке. Компания смогла продолжить выплату дивидендов акционерам, хотя и с некоторыми особенностями.

Выплаты Gaming and Leisure Properties во втором и третьем кварталах составили $0,6 на обыкновенную акцию, что всего на $0,1 ниже уровня первого квартала. Дело в том, что компания платит $0,12 на акцию денежными средствами, а оставшуюся часть – обыкновенными акциями. Это оказывает меньшее влияние на ликвидность компании, а инвесторам гарантирует более высокие дивидендные выплаты, когда условия вернутся к нормальным, поскольку на новые акции также будут выплачиваться дивиденды. Исходя из $0,60 центов на акцию, доходность Gaming and Leisure Properties составляет 6,1%.

Джаред Шоджаян из Wolfe отмечает, что бизнес Gaming and Leisure Properties пошел в гору, поскольку ограничения были сняты: «Спрос на игорные заведения очень высок с момента возобновления их работы. 43/45 заведений снова открыты. Gaming and Leisure Properties должна получить 99% арендной платы до июля…». Шоджаян также обратил внимание на дивиденды компании: «Мы считаем доходность очень привлекательной, особенно по сравнению с другими альтернативами и 10-летними облигациями США».

Аналитик пришел к следующему выводу: «С течением времени мы видим, что игорные REIT сокращают разрыв в оценке по сравнению с другими REIT. Кроме того, в условиях рекордно низких процентных ставок мы считаем, что премия к историческим средним также может быть гарантирована, так что со временем потенциал роста нашего целевого мультипликатора может быть больше».

Шоджаян рекомендует акции компании к покупке, а его ценовой ориентир в $46 предполагает потенциал роста на 16%.

7 аналитиков Уолл-стрит также советуют покупать. Средний ценовой ориентир на уровне $40,29 указывает на скромный потенциал роста от текущих уровней.

3. Regions Financial Corporation

А теперь давайте вернемся в банковский сектор. Regions Financial – еще одна холдинговая компания, владеющая Regions Bank, который имеет более 1400 отделений и 1900 банкоматов в 16 штатах Среднего Запада, Юга и Техаса. Компания входит в индекс S&P 500 и имеют рыночную капитализацию в $11 млрд.

Как и у большинства компаний с большой клиентской базой, прибыль фирмы в первом квартале упала, а во втором квартале стала отрицательной. Это произошло несмотря на увеличение выручки до $1,54 млрд к концу второго квартала. По прогнозам компании, третий квартал будет лучше, а прибыль приблизится к докризисному уровню.

Несмотря на все это, Regions продолжила выплату дивидендов, объявив в прошлом месяце выплату в $0,155 на обыкновенную акцию, которая должна быть произведена в начале сентября. Уже пятый квартал подряд компания выплачивает дивиденды на этом уровне – выплата составляет $0,62 в годовом исчислении и дает 5,4%. Эта дивидендная доходность значительно выше, чем у аналогов в индексе S&P, где дивидендная доходность в среднем составляет около 2%.

Мы снова обратимся к Биллу Караче за обзором акций. Аналитик видит некоторый риск для дивидендных выплат, если прибыль не вернется на стабильно положительную территорию в 2021 году, но пока он остается оптимистичным: «Хотя серьезность возможных проблем с EPS в 2020 и 2021 годах остается неясной, мы ожидаем, что рост EPS увеличится в 2022 году по мере нормализации условий для расходов и кредитования – даже при сохранении политики нулевой процентной ставки. Вместо того, чтобы сосредотачиваться на вероятности рецессии, которая уже была учтена в недавних минимумах, мы полагаем, что инвесторам следует обратить внимание на путь к нормализации EPS в 2022 году».

«Несмотря на то, что перспективы роста выручки в условиях политики нулевой процентной ставки являются сложными для всех банков, мы ожидаем, что компания окажется в числе лидеров, поскольку ее недорогая депозитная франшиза и эффективная стратегия хеджирования будут способствовать более сильному показателю общей прибыльности кредитов в масштабе банка и более резкому росту EPS в 2022 году по сравнению с аналогами», – добавил аналитик.

Караче рекомендует покупать, установив ценовой ориентир на уровне $16. Если прогноз аналитика окажется верным, акции вырастут на 33% от текущих уровней.

6 аналитиков рекомендуют покупать, 4 советуют удерживать. Средний ценовой ориентир составляет $12,83, что предполагает возможность роста на 6,65%.

Наблюдать за действиями инсайдеров всегда интересно. Служащие корпораций имеют доступ к информации, а информация всегда была ключом к успешному инвестированию.

Руководители компаний, вице-президенты, члены совета директоров – это «инсайдерские» должностные лица, которые знают, что происходит или может произойти с компанией и ее акциями.

Продолжение

Если подвел вклад: как получить хорошую доходность в эпоху низких ставок :: Новости :: РБК Инвестиции

Консервативным инвесторам стоит присмотреться к облигациям, доходности по которым выше ставок по депозитам и есть потенциал роста цены, считает старший управляющий активами УК «Атон-менеджмент» Константин Глазов

Банк России в июне-июле продолжил курс на смягчение кредитно-денежной политики, снизив ключевую ставку более чем на 100 базисных пунктов — до 4,25%. Риторика ЦБ позволяет предположить, что в ближайшее время ключевая ставка сохранится на нынешнем или более низком уровне, что приведет к закреплению доходности депозитов ниже 4,25%.

Вместо депозитов в рублях консервативные инвесторы могут рассмотреть

облигации

федерального займа (ОФЗ), а также бумаги первого эшелона. Ставки по вкладам в рублях падают и находятся в диапазоне 3,75–4,7%. При этом средняя доходность ОФЗ — 5,2%, а бумаг первого эшелона — 6,7%.

Привлекательной альтернативой депозитам в долларах выглядят суверенные российские еврооблигации. Купоны по ним не облагаются налогом, а финансовый результат не подвергается валютной переоценке. Средняя доходность выпусков составляет 2,81%.

Также мы предлагаем рассмотреть долларовые бумаги качественных российских и зарубежных

эмитентов

и старший долг мировых финансовых организаций. Средние доходности составляют 3,09% и 2,08% соответственно.

В евро помимо суверенного выпуска Russia 25 хорошей альтернативой являются бумаги российских и зарубежных эмитентов. Средняя доходность составляет 2,37%.

В первом квартале 2020 года пандемия, повсеместный карантин, развал сделки ОПЕК+ и падение цен на нефть оказали колоссальное влияние на мировую финансовую систему. Большинство активов продемонстрировали худшую динамику со времен мирового кризиса 2008 года. В ответ центральные банки предприняли беспрецедентные меры поддержки мировой экономики, в том числе путем снижения ставок.

Все это привело к тому, что покупка облигаций стала намного привлекательнее размещения денежных средств как на рублевых, так и валютных депозитах.

Вклады в долларах

В июне ФРС США ожидаемо сохранила ставку в диапазоне 0–0,25% и подтвердила, что она еще долго останется на текущих уровнях. «Мы даже не думаем о том, чтобы думать о повышении ставок», — эта фраза председателя ФРС Джерома Пауэлла обошла все деловые СМИ.

На этом фоне все больше банковских организаций (преимущественно российские представительства международных банков) приостанавливает прием вкладов в долларах. Там, где такая возможность остается, доходность не превышает 0,8%.

Сейчас долларовые еврооблигации дают большую доходность по сравнению с депозитами, а также до сих пор обладают потенциалом роста цены, несмотря на ралли во втором квартале 2020 года.

Наиболее привлекательной альтернативой долларовым депозитам являются суверенные российские еврооблигации: купоны по ним не облагаются налогом,

а финансовый результат не подвергается валютной переоценке.,>

Доходность по корпоративным бумагам выше суверенных, что дает премию к депозитам даже с учетом налогов.

Европейский центральный банк в июне также оставил ставки без изменений: рефинансирования — 0%, по депозитам — минус 0,5%. Важно, что регулятор продлил программу помощи экономике до июня 2021 года и увеличил ее объем на €600 млрд — до €1,35 трлн.

Ориентируясь на мировую конъюнктуру, многие российские финансовые организации не принимают вклады в евро. Там, где такая возможность остается, ставки находятся вблизи нулевой отметки, а дополнительные комиссии за ведение счета в евро фактически делают доходность отрицательной.

По аналогии с долларовыми еврооблигациями, особого внимания заслуживают суверенные бумаги Российской Федерации, а также выпуски международных финансовых организаций.

Кроме того, мы предлагаем рассмотреть суверенные бумаги стран периферийной Европы, которые дают привлекательную доходность, а также обладают значительным потенциалом роста цены. План восстановления европейской экономики значительно снижает кредитный риск cтран, выпустивших бумаги.

Вклады в рублях

Политика российского ЦБ, снизившего ключевую ставку до очередного исторического минимума, может привести к новому витку падения ставок по депозитам. Облигации дают большую доходность по сравнению с депозитами, а также обладают потенциалом роста, что принесет дополнительный доход инвестору.

Наиболее консервативным инвесторам мы предлагаем рассмотреть в качестве альтернативы депозитам облигации федерального займа (ОФЗ), а также бумаги эмитентов первого эшелона, в том числе квазигосударственных заемщиков.

Кроме того, нам кажется привлекательным старший долг качественных частных российских и международных банков, а также крупных компаний нефинансового сектора.

Точка зрения авторов, статьи которых публикуются в разделе «Мнения», может не совпадать с мнением редакции.

Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов.

Лицо, выпускающее ценные бумаги (акции, облигации и др.). Эмитентами могут быть компании, госорганы и даже люди — например британский музыкант Дэвид Боуи выпускал собственные облигации

какую доходность ожидать на фондовом рынке — Финансы на vc.ru

Часть 1.

Или почему текущие процентные ставки склоняют инвесторов к покупке акций.

Любой инвестор в первую очередь оценивает 2 взаимосвязанных параметра: ожидаемые риск и доходность. Ожидаемая доходность при работе на фондовом рынке — необходимый параметр, который нужно учитывать при принятии решений.

Можно найти финансовые инструменты с самыми разными комбинациями ожидаемых рисков и доходностей. Но граничным уровнем является «безрисковая» доходность, от которой отталкивается оценка любой другой инвестиции, обладающей риском. Этот параметр зависит от рынка (или страны), на котором находится инвестор при выборе конкретного финансового инструмента. И на практике численно оценивается доходностью краткосрочных государственных долговых ценных бумаг (облигаций), риск которых условно принимается равным нулю.

Примеры показаны на графиках: безрисковая доходность на фондовом рынке США на данный момент опустилась ниже 2%. На рынке Великобритании – менее 1%.

Динамика доходности U.S. Treasury Bills (3 month) — 3-месячных бумаг Казначейства США

Динамика доходности UK GOVERNMENT BONDS 1 YR — 1-летних государственных облигаций Великобритании

На Российском рынке эта величина обновила исторические минимумы вместе со ставками по банковским депозитам и опустилась ниже 6% годовых:

Индекс рентабельности

Индекс рентабельности (PI) относится к соотношению дисконтированных выгод к дисконтированным затратам. Это оценка рентабельности инвестиции, которую можно сравнить с рентабельностью других рассматриваемых аналогичных инвестиций. индекс рентабельности также называют соотношением выгод и затрат, соотношением затрат и выгод или даже нормированием капитала. Индекс рентабельности — это один из многочисленных способов количественной оценки и измерения эффективности предлагаемых инвестиций.

Расчет (формула) индекса рентабельности

Формула, используемая для расчета индекса рентабельности:

i = процентная ставка за период (ставка дисконтирования).

n = количество периодов.

Где числитель показывает дисконтированную сумму выгод, а знаменатель представляет дисконтированную сумму затрат, связанных с конкретным проектом.Однако это уравнение также можно использовать для определения внутренней нормы прибыли (IRR), которая возникает, когда индекс прибыльности равен 1.

Интерпретация индекса рентабельности

Инвестиционный проект или предложение считается прибыльным, если он имеет индекс рентабельности выше 1. Например, индекс рентабельности 0,89 означает, что проект или инвестиция не принесут нам никакой прибыли. Напротив, индекс доходности, равный 1, указывает на безубыточность инвестиций без получения прибыли.

Индекс преимуществ рентабельности

Преимущества индекса рентабельности для фирмы перечислены ниже:

-

Индекс рентабельности говорит об инвестициях, увеличивающих или уменьшающих стоимость фирмы

-

Индекс рентабельности учитывает все денежные потоки проекта.

-

Индекс доходности учитывает временную стоимость денег.

-

Индекс рентабельности также учитывает риск, связанный с будущими денежными потоками, с помощью стоимости капитала.

-

Индекс рентабельности также помогает при ранжировании и выборе проектов при нормировании капитала.

Недостатки индекса рентабельности

Помимо перечисленных преимуществ, индекс рентабельности имеет и недостатки.К ним относятся:

-

Оценка стоимости капитала необходима для расчета индекса прибыльности фирмы.

-

Индекс рентабельности фирмы иногда может не дать правильного решения, но используется для сравнения рассматриваемых взаимоисключающих проектов.

.

Вызовы для повышения прибыльности банков

Выступление Луиса де Гиндоса, вице-президента ЕЦБ, Городская лекция OMFIF, Лондон, 1 мая 2019 г.

Введение

Устойчивый экономический рост за последние шесть лет и повышение устойчивости банковского сектора оказали финансовую поддержку стабильность в зоне евро.

Но недавнее ухудшение перспектив роста увеличивает риски. Условия финансовой стабильности стали более сложными, чем год назад. Риски, которые были с нами в течение некоторого времени — возможное беспорядочное увеличение премий за риск, озабоченность по поводу устойчивости долга, низкая прибыльность банков и дисбалансы в небанковском финансовом секторе — все еще присутствуют.Но они больше не смягчаются улучшением макроэкономических прогнозов.

Действительно, ухудшающиеся макроэкономические перспективы делают некоторые из этих рисков более острыми. В частности, это может вновь вызвать опасения по поводу устойчивости долга и ухудшить перспективы прибыльности банков. Проблемы устойчивости долга могут привести к увеличению спредов по суверенным облигациям. В свою очередь, более высокие спреды приводят к убыткам по портфелям облигаций и более высоким рыночным затратам на финансирование для финансовых учреждений.

Прибыльность банка, как правило, идет рука об руку с экономической деятельностью.Перспективы более медленного роста могут снизить прибыльность банков из-за сокращения кредитной активности и возможного увеличения кредитных убытков.

Более того, сохраняющаяся политическая неопределенность — включая торговые споры — и более слабая экономическая динамика могут вызвать волатильность цен на активы. А если произойдет внезапное беспорядочное увеличение премий за риск, это может привести к дальнейшему увеличению затрат банков на финансирование.

На этом фоне я собираюсь сегодня сосредоточить свое внимание на прибыльности банков.Возвращение банков к устойчивым показателям прибыльности — это ключевой шаг к обеспечению устойчивости сектора, особенно перед лицом замедления темпов экономического роста и потенциальных проблем на рынке.

Банки еврозоны, безусловно, повысили свою прибыльность в последние годы. Их рентабельность капитала достигла 6% в конце 2018 года по сравнению с 3% двумя годами ранее. Но их прибыльность остается ниже их долгосрочной стоимости капитала, которая, по оценкам большинства банков, находится в диапазоне 8-10%. [1] Низкие перспективы рентабельности приводят к низкой оценке банка, что наблюдается при соотношении цены к балансовой стоимости значительно ниже единицы, что препятствует возможности привлечения капитала в случае необходимости.

Прибыльность европейских банков была структурно низкой еще задолго до введения нетрадиционных мер денежно-кредитной политики. В общих чертах, источники этой слабости можно разделить на циклических факторов, , неэффективность затрат, и конкурентные проблемы, , возникающие вне сектора.Прежде чем обсуждать эти источники, позвольте мне напомнить вам, почему прибыльность банка важна.

Почему прибыльность банка имеет значение

Очевидно, что прибыльность банка имеет значение для финансовой стабильности. Прибыль — это первая линия защиты от убытков от обесценения кредита. Нераспределенная прибыль — важный источник капитала, позволяющий банкам создавать надежные резервы для покрытия дополнительных убытков. Эти буферы гарантируют, что банки могут предоставлять финансовые услуги домашним хозяйствам и предприятиям зоны евро даже перед лицом неблагоприятных событий, тем самым сглаживая, а не усиливая воздействие негативных шоков на реальную экономику.

Банки с низкой структурной прибыльностью могут столкнуться с более высокими затратами на финансирование и могут склоняться к большему риску. [2] В зоне евро слабые банки с большей вероятностью, чем здоровые, будут связаны с убыточными фирмами. [3] Это сокращает поток кредитов для прибыльных фирм, которым требуется финансирование для инвестиций и роста. Возникающее в результате нерациональное использование капитала [4] в пользу непродуктивных предприятий оказывает давление на долгосрочный экономический рост. [5]

Низкая прибыльность банков также может иметь значение для денежно-кредитной политики, поскольку со временем ухудшает накопление банковского капитала.Низкокапитализированные банки ограничивают способность денежно-кредитной политики стимулировать экономическую активность в периоды спада. Их способность снижать процентные ставки, которые они взимают со своих клиентов, и увеличивать объемы кредитования реальной экономики ограничена. [6] Это ограничивает эффективность важного канала передачи денежных средств в зоне евро, который опирается на банковское кредитование, поддерживающее потребление и инвестиции.

Как показал кризис, нарушения в банковском секторе могут усугубить рецессию и серьезно повлиять на беспрепятственное проведение денежно-кредитной политики в зоне евро.Этот риск сохраняется и сегодня. Недавно мы провели то, что мы называем макропруденциальным стресс-тестом, который оценивает это усиление шоков с использованием микромакро-модели, которая учитывает реакцию отдельных банков на макроэкономические результаты. На основе данных общеевропейского стресс-теста за 2018 год мы оцениваем, что поведенческая реакция банков на неблагоприятный сценарий усугубит падение ВВП еще на 1,6% по сравнению с первоначальным шоком, что само по себе еще больше истощает капитал банков. [7]

Циклические факторы

Учитывая эту важную связь между поведением банков и циклом, позвольте мне перейти к циклическим факторам, влияющим на прибыльность банков в зоне евро.

Экономический рост продолжался в течение 2018 года, хотя и со значительным снижением темпов роста по сравнению с предыдущим годом. С момента падения количество работающих увеличилось более чем на 10 миллионов. Хотя данные с конца 2018 года были слабыми, особенно в обрабатывающей промышленности и во внешнем секторе, фундаментальные экономические показатели сохраняются, чтобы поддерживать дальнейшее развитие.

Экономический рост и рост занятости поддержали прибыльность банка.В последние годы рост кредитов был устойчивым, при этом более высокие объемы помогали смягчить сжатие маржи. [8] Объем неработающих кредитов (NPL) существенно сократился. Непогашенные просроченные кредиты снизились на 142 млрд евро в 2018 году, а совокупный коэффициент снизился до 3,8% кредитов крупных банков в конце 2018 года с 7% в конце 2015 года.

проблемных кредитов представляют собой двойное препятствие для прибыльности банков. Во-первых, необходимо признать проблемные кредиты и создать резервы под их покрытие, что снижает текущую прибыльность.Действительно, основным драйвером роста прибыльности банков за последние два года стал меньший поток новых убытков от обесценения. Но даже когда они полностью обеспечены, неработающие кредиты снижают прибыльность, сковывая скудный капитал без получения прибыли, поглощая операционные возможности и неся юридические и административные расходы.

В то время как показатели NPL улучшились в ходе расширения, общий рост выручки в банковском секторе остается низким. Совокупный чистый процентный доход как доля капитала в период с 2015 по 2018 год незначительно снизился, хотя он все еще выше, чем в таких странах, как Соединенное Королевство, в которых не было отрицательных процентных ставок.

Тем не менее, ряд банков еврозоны в последние годы успешно показали высокие прибыли. Недавнее исследование ЕЦБ выявило различия между этой группой и остальными крупными банками зоны евро. [9] Медиане этих лучших компаний удалось повысить рентабельность собственного капитала на 3,6 процентных пункта в 2014-17 годах по сравнению с 2009-13 годами. В отличие от этого, средняя прибыльность других крупных банков практически не изменилась.

Между этими периодами наиболее результативным компаниям удавалось поддерживать рост чистого процентного дохода примерно на уровне затрат, тогда как в других банках рост затрат в целом опережал рост чистого процентного дохода.Более того, лучшие исполнители сумели увеличить чистый комиссионный доход более чем наполовину в период с 2009 по 2017 год по сравнению с менее чем 10% -ным ростом, которым удалось справиться с остальными.

Развитие устойчивых потоков доходов, помимо чистого процентного дохода, таких как комиссионные доходы, остается жизненно важным для поддержания прибыльности в ближайшие годы. Условия низких процентных ставок сохранятся в обозримом будущем и в значительной степени вызваны прочными структурными факторами. [10] Процентная ставка, ниже которой является адаптивная денежно-кредитная политика, упала в зоне евро, как и в большинстве развитых стран. [11] Даже после нормализации денежно-кредитной политики процентные ставки, вероятно, останутся ниже уровней, которые были обычными в предыдущие десятилетия.

Экономическая неэффективность

Второй источник низкой прибыльности для банков зоны евро — это стойкая неэффективность затрат. Соотношение затрат и доходов остается высоким в зоне евро по сравнению с международными аналогами.В зоне евро слишком много банков, слишком много отделений и слишком много банкиров. Совокупное отношение затрат к доходам банков зоны евро достигло 66% в 2018 году по сравнению с 62% в 2010 году, поскольку падение доходов не было компенсировано за счет сдерживания затрат. Несмотря на то, что он похож на аналогичный показатель в Японии и Соединенном Королевстве, он выше коэффициента, типичного для банков США, и значительно превышает коэффициент примерно 50% для банков Скандинавии.

Для снижения затрат необходимо использовать возможности, предлагаемые технологиями. Банки смогли добиться большего сокращения плотности филиальной сети в странах, где использование онлайн-банкинга выше.Количество филиалов в Нидерландах и странах Балтии сократилось вдвое с 2008 года, но прогресс в других странах был гораздо более ограниченным. Технологии также могут помочь повысить операционную эффективность за счет улучшения процессов выдачи и обслуживания ссуд, а также позволяют лучше распределять рабочие нагрузки между сотрудниками в разных местах.

Это требует значительных инвестиций в информационные технологии (ИТ). Самые успешные банки еврозоны, о которых я упоминал ранее, увеличили свои расходы на ИТ примерно на 60% в период с 2009 по 2017 год, тогда как остальные банки увеличили свои расходы всего на 10%.Такие вложения дороги, но они себя оправдывают. Отношение затрат к доходу для медианы лучших исполнителей снизилось на 5,5 процентных пункта, тогда как для медианы других банков оно увеличилось на 3,1 процентных пункта. [12]

Другой источник более высоких затрат для банков еврозоны — это адаптация к пакету посткризисных мер регулирования. Это включает в себя владение большими объемами высококачественного капитала и долговых инструментов, которые могут быть «выручены», если возникнет необходимость санации.Также сейчас труднее повысить измеряемую прибыльность за счет увеличения кредитного плеча. И хотя международные требования по покрытию убытков применяются только к наиболее системным банкам — так называемым G-SIB — и стандарты Базеля обычно применяются к международным активным банкам, в зоне евро такие требования применяются ко всем банкам. Конечно, такие правила были приняты в знак признания значительных государственных издержек, понесенных во время банковского кризиса. К тому же регулирование нельзя рассматривать как главный драйвер затрат — североевропейские банки действуют в рамках одной и той же нормативной базы и смогли достичь высокого уровня прибыльности.

Но стоит отметить один ключевой элемент регулирования — это отсутствие отказов от ликвидности и капитала в зоне евро. В результате трансграничные банковские группы зоны евро потенциально несут более высокие издержки, чем межгосударственные банковские группы в Соединенных Штатах.

Этот подход к кольцевому ограждению имеет узкую национальную перспективу. В настоящее время будут использоваться национальные схемы страхования вкладов, если вкладчикам потребуется компенсация во время санации банков. Отсюда желание национальных властей обеспечить достаточную капитализацию каждой национальной дочерней компании и адекватную ликвидность.Завершение работы банковского союза, включая введение европейской схемы страхования вкладов и устранение оставшихся национальных вариантов и полномочий, поможет обеспечить справедливое распределение затрат на урегулирование несостоятельности. Между тем, это позволит банкам эффективно использовать ликвидность и капитал на уровне зоны евро.

Конкуренция за пределами сектора

Последняя проблема для прибыльности банков возникает из-за растущей конкуренции за пределами сектора, в частности, со стороны компаний финансовых технологий (финтех) и небанковских финансовых компаний.

Легко регулируемые финтех-компании начали вторгаться в сферу платежных и расчетных систем. Более 60% традиционных операторов рассматривают финтех как угрозу своему доходу от этой деятельности. [13] Учитывая растущее стремление потребителей к мгновенным платежам и использованию мобильных платежей, инвестиции в ИТ имеют жизненно важное значение для обеспечения будущих потоков доходов.

Банки также сталкиваются с растущей конкуренцией при предоставлении кредитов. Совокупные активы небанковских финансовых посредников в зоне евро в период с 2008 по 2017 год удвоились, тогда как общие активы банковского сектора в целом остались неизменными.Особенно заметен рост в секторе инвестиционных фондов. Около 28% долговых обязательств нефинансовых компаний еврозоны принадлежит инвестиционным фондам еврозоны по сравнению с 18% до кризиса.

Приветствуется более широкое предоставление рыночных кредитов, и действительно, программа союза рынков капитала была разработана с этой целью. Но банкам необходимо будет тщательно продумать, как скорректировать свои бизнес-модели, чтобы приспособиться к этой более высокой степени конкуренции. Это, безусловно, усиливает необходимость повышения эффективности предоставления кредитов.

Заключение

Позвольте мне подвести итог.

Структурно низкая прибыльность банковского сектора зоны евро остается проблемой для финансовой стабильности и денежно-кредитной политики.

Рентабельность капитала ниже стоимости капитала неустойчива в долгосрочной перспективе. Причины низкой рентабельности по большей части являются структурными и, следовательно, требуют структурных решений. Успешная реализация долгосрочных прибыльных бизнес-планов очень важна.

Консолидация остается необходимой.

Трансграничная консолидация дает ряд преимуществ. Трансграничные депозиты и ссуды могут способствовать повышению устойчивости экономики в зоне евро, помогая сглаживать шоки за счет распределения доходов. Такие каналы распределения рисков частного сектора играют важную роль в сглаживании шоков в Соединенных Штатах, но в настоящее время сглаживают гораздо меньшую долю в зоне евро. [14] Более того, он может приносить выгоду самим банкам. В целом, более географически диверсифицированные банки показали более высокие показатели выручки в последние годы. [15]

Но есть ряд национальных банковских секторов, которые также выиграют от консолидации в пределах национальных границ, что позволит добиться большей синергии затрат и рационализации филиальных сетей. Такая консолидация позволит малым и средним банкам достичь достаточного масштаба для осуществления инвестиций в ИТ, необходимых для решения задач цифровой эпохи.

Хотя варианты консолидации как на национальном, так и на международном уровне потенциально жизнеспособны, ключевым фактором финансовой стабильности является то, что объединенная компания должна иметь возможность успешно осуществить слияние, в результате чего банк сможет поддерживать прибыльность в долгосрочной перспективе.

.

Должны ли стартапы ориентироваться на прибыльность? Важный компромисс, который необходимо понять | Марк Састер

Есть определенные темы, которые не могут понять даже самые умные люди, с которыми я разговариваю, но не ориентированные на стартап. Один из них — прибыльность.

Мне забавно, когда люди говорят о выдающемся стартапе и уверенно восклицают: «Они даже не прибыльны!»

Между прибылью и ростом существует здоровая напряженность. Чтобы расти быстрее, компаниям в текущем финансовом периоде нужны ресурсы для финансирования роста, который может не наступить в течение 6 месяцев или года.Самый очевидный способ объяснить это — обратиться к продавцам.

Если вы нанимаете 6 торговых представителей в январе с зарплатой 120 000 долларов в год, вы получаете дополнительные 60 000 долларов в месяц, но эти продавцы могут не закрывать новый бизнес в течение 4–6 месяцев. Таким образом, ваши результаты за первый квартал будут на 180 000 долларов менее прибыльными, чем если бы вы их не нанимали.

Я знаю, что это кажется очевидным, но обещаю, что даже умные люди забывают об этом, когда говорят о прибыльности.

Наем большего числа людей — не всегда правильный ответ.Вы должны понимать, будут ли они приносить рост доходов в ближайшем будущем ИЛИ есть ли у вас доступ к достаточно дешевому капиталу, чтобы покрыть свои убытки до тех пор, пока ваши инвестиции не окупятся.

Exec Резюме:

Большинство компаний (98 +%) в мире (даже технологические стартапы) должны быть очень ориентированы на прибыль.

Получение прибыли дает вам степень свободы, которой у вас нет, когда вы полагаетесь на деньги других людей.

- У вас может быть кредитное плечо, когда вам ДЕЙСТВИТЕЛЬНО нужно собрать средства.(Есть много инвесторов, которые не стремятся создавать крупный бизнес, но ценят тот факт, что вы можете вести бизнес с прибылью)

- Это дает вам гораздо больше возможностей для выхода. В то время как Google и Facebook будут покупать «поглощаемые компании» (по крайней мере, с декабря 2011 года), многие покупатели ненавидят идею покупки компаний, которые не приносят прибыли. Когда они смотрят на покупку вашей компании, они часто думают о том, «сколько времени пройдет, прежде чем я верну прибыль, чтобы заплатить за свою цену приобретения?» Если вы не приносите прибыли, вы для них просто центр затрат.

- Прибыльность, безусловно, делает вашу компанию более устойчивой в трудные времена.

К характеристикам человека, которому НЕ следует сосредотачиваться на прибыльности, относятся те, кто:

- Имеют или считают, что у них есть возможность построить чрезвычайно масштабируемый бизнес. Масштаб Интернета.

- Иметь легкий доступ к капиталу для инвесторов, которые стремятся развивать бизнес в масштабе Interent.

Как я люблю говорить,

«Если вы действительно идете к грандиозной идее, то другие люди на рынке ее чтобы заметить это и захотеть соревноваться с вами.

Если у вас есть лидерство на рынке, то привлечение капитала и осуществление инвестиций сейчас помогут вам, когда на рынок выходят другие.

Если вы этого не сделаете, БУДЕТ кто-нибудь другой! »

Детали

Я беседовал об этом со многими начинающими предпринимателями. Они собрали 2–3 миллиона долларов, создали продукт, пользующийся определенной популярностью на рынке, и получили годовой доход около 1 миллиона долларов.

На этом уровне, как основатель, вы чувствуете себя НАСТОЛЬКО БЛИЗКОМ к прибыльности, что многие говорят: «Я собираюсь сохранить свои расходы на очень низком уровне в этом году, чтобы попытаться достичь прибыльности.Я не хочу быть обязанным инвесторам ».

Я часто отвечаю: «Ничего страшного. Какая у тебя цель? Вы планируете продать компанию в ближайшие год или два? Планируете ли вы вести это как малый бизнес, но при этом поддерживать хорошую прибыль? Вы представляете себе, в конечном итоге, привлечь венчурный капитал и попытаться построить более быстрорастущую компанию? »

Благодаря кругу, в котором я участвую, я обычно встречаю много людей, которые в конечном итоге действительно хотят создавать большие компании и, следовательно, действительно хотят в конечном итоге привлечь венчурный капитал и «стать большим».«Но они хотят сделать это с помощью рычагов.

Я часто отмечаю, что инвесторы на данном этапе больше заботятся о росте, чем о прибыли, поэтому будьте осторожны, чтобы не прострелить себе ногу. Я, конечно, понимаю желание контролировать, а это то, чем вы являетесь, когда получаете прибыль. Только будьте осторожны, чтобы это не произошло за счет инвестиций в рост.

Вероятный ответ венчурного инвестора на вашу компанию, которая привлекла 3 миллиона долларов и теперь три года спустя приносит прибыль в 1,5 миллиона долларов, будет: «Так черт возьми?» Сурово, но реально.

Если у вас был огромный рост клиентов, но вы просто не концентрировались на доходах, это другое дело. Если вы потратили 3 года на совершенствование некоторых сильно дифференцированных IP-технологий, они также могут отличаться. Но если вы просто пошли медленнее, чтобы показать, что можете получить прибыль, возможно, вам придется искать альтернативные источники финансирования, которые будут способствовать вашему будущему росту.

Понимание прибыли

Никакое обсуждение прибыльности не может происходить разумно, если сначала не будут рассмотрены основы, поэтому, пожалуйста, простите 101 характер этих диаграмм.

Упрощение:

Выручка —

Стоимость проданных товаров (COGS) =

Валовая прибыль (также называемая валовой маржой или иногда «Чистая прибыль»)

— Операционные расходы

= Прибыль

Когда я смотрю на отчет о прибылях и убытках (также называемый отчетом о прибылях и убытках) Я начинаю с сосредоточения внимания на строке доходов. Одна вещь, которая должна иметь значение для всех людей, пытающихся понять эффективность компании, — это то, есть ли у них рост доходов.

Я всегда напоминаю об этом журналистам, которые спрашивают меня о публичных акциях.Если бы у вас было две компании с «прибылью» (прибылью) по 100 миллионов долларов каждая, у них могли бы быть совершенно разные перспективы на будущее. Одна компания может увеличивать свой доход на 50% в год, а другая — на 5% в год.

И если предположить, что у них обоих одинаковая маржа чистой прибыли (прибыль / выручка), тогда бывшая компания будет намного лучше в конце года.

Таким образом, хотя самый простой способ оценки акций — это соотношение P / E (цена / прибыль), необходимо также рассмотреть другие метрики, такие как PEG (отношение цены к росту прибыли).[конечно, есть НАМНОГО более сложные финансовые инструменты, чем любой из этих, но многие люди используют PEG]

Рост ценности инвесторов.

Стоимость компании — это ожидаемая стоимость всех будущих денежных потоков, приведенных к сегодняшнему доллару (потому что, как вы знаете, доллар в следующем году стоит меньше доллара сегодня), и более быстро растущая компания с большей вероятностью принесут лучшую общую прибыль в будущем.

Итак, для начала, когда вы хотите оценить компании, вы хотите оценить «рост».«Если смотреть только на прибыль двух компаний, это не даст вам картину различных перспектив.

А когда вы смотрите на компании даже на более ранней стадии (как это делают венчурные капиталисты), вы можете быть даже больше сосредоточены на росте клиентов, чем на росте доходов.

Характер ваших доходов имеет значение

Когда я действительно оцениваю компании, которые уже имеют доход, я действительно хочу понять линию доходов более подробно. Что составляет доход? Это одна продуктовая линейка или несколько? Должны ли 20% клиентов приносить 80% дохода или 3 ведущих клиента представляют 80% дохода.

Это называется «концентрацией дохода», и чем более сконцентрирован ваш доход, тем выше риск того, что он может снизиться в будущем.

Я также пытаюсь понять такие вещи, как то, как вы оцениваете свой продукт, как оценивают ваши конкуренты и каковы ваши ценовые ожидания в будущем. Быстрый ранний рост рынка часто подрывается, когда конкуренция становится жесткой и цены снижаются из-за конкуренции.

Доход — это не доход. Прибыль — это не доход.

Но это не так просто, как просто посмотреть на доход в долларовом выражении.Например, посмотрите на следующий график. Вы заметите, что, хотя обе компании имеют одинаковый доход каждый год, компания 1 имеет НАМНОГО выше валовую прибыль, чем компания 2, потому что себестоимость продаж (COGS) намного ниже.

«COGS» представляет собой сумму, которую вам обходится каждая продажа. Например, если вы продаете свой продукт через стороннего торгового посредника, который взимает 30% от любой продажи, ваши COGS будут составлять 30% от дохода (при условии отсутствия других затрат на продажу).

Пример диаграммы на самом деле нетипичен.Первая компания представляет собой обычную софтверную компанию, которая продает свои продукты напрямую (либо через торговый персонал, либо напрямую через Интернет). У многих софтверных компаний валовая прибыль составляет 85–90%, поэтому исторически это была очень привлекательная отрасль.

Компания 2 может представлять «компанию, занимающуюся рекламным посредничеством», в которой рекламные сети платят компании за размещение рекламы на веб-сайтах издателей, а компания, в свою очередь, должна выплачивать издателю 85% получаемого дохода. Это не типично для «посредников», которые часто берут на себя 15–30% от стоимости продажи.

Это также может быть туристический веб-сайт, который получает вознаграждение за продажу авиабилетов.

Компаниям нравится, когда в столбце выручки указываются большие цифры, но это может вводить в заблуждение. В конце концов, если вы продаете билеты United Airline на 500 миллионов долларов, это на самом деле не ВАШ доход. Ваш доход — это 75 миллионов долларов, которые вы заплатили за бронирование.

Это может быть веб-сайт электронной коммерции или «флэш-распродажа», когда они регистрируют доход от клиентов, но затем должны выплачивать высокий процент от продажи производителю одежды. Многие компании электронной коммерции на самом деле являются посредниками.Валовая прибыль может составлять 15–40%.

Я знаю, что вы качаете головой и думаете: «Ага», но я обещаю вам, что даже некоторые из самых искушенных людей, которых я знаю, сбиваются с пути в вопросе «валового дохода» по сравнению с «чистым доходом». Я лично убедился в этом, когда выросла категория «флеш-распродажа».

Люди продолжали говорить:

«Компания X уже получает доход в размере 100 миллионов долларов! Вот Это Да! Потрясающий рост! »

Гм, нет,

«Компания X получает 100 миллионов долларов валовой выручки, но имеет только 12% маржу, что означает, что большая часть стоимости приходится на товары.

Многие из этих компаний даже не вступали в физическое владение товарами в первые дни. Таким образом, они действительно получают 12 миллионов долларов «дохода».

Это уже само по себе достижение. Но это сильно отличается от 100 миллионов долларов через два года ».

Разве не все компании хотят быть прибыльными?

Не обязательно.

Давайте рассмотрим следующие две компании-разработчика программного обеспечения, у каждой из которых валовая прибыль составляет 66%.

Обе компании выглядят одинаково через год. Они оба собрали ангельские / начальные деньги в размере 1,5 миллиона долларов для финансирования операций в первый год своей деятельности. Обе компании потеряли 1 миллион долларов за первый год.

Валовая прибыль на уровне 66% — это нормально (они продаются через реселлера, который берет 33% маржи), но их продажи еще недостаточно велики, чтобы покрыть расходы на их команду разработчиков ИТ + менеджмент + маркетинг + офисные расходы, и т. д. Во многих интернет-стартапах 80% эксплуатационных расходов приходится на оплату труда людей.

Итак, какую компанию лучше запустить?

Ответ в том, что у вас нет возможности узнать. Наивный человек может пожаловаться на то, что компания А «нерентабельна» или является типичным интернет-стартапом, и ее не беспокоят расходы. В конце концов, они удвоили свои операционные расходы, когда они даже не были прибыльными.

Что они на самом деле сделали? Они привлекли 5 миллионов долларов венчурного капитала для финансирования роста. Они использовали деньги, чтобы нанять более крупную техническую команду, чтобы они могли развернуть свою вторую линейку продуктов.Они наняли маркетинговую команду для более широкого продвижения своей продукции.

Они наняли команду бизнес-разработчиков для работы над сделками, по которым их продукт может быть встроен в продукты других людей, чтобы повысить потребительский спрос. Они получили офисное пространство побольше, чтобы их сотрудники чувствовали себя комфортно, и они могли улучшить удержание сотрудников.