кому должны американцы и грозит ли стране дефолт?

Государственный долг США – это задолженность американского правительства перед собственными и заграничными кредиторами.

Вашингтон берет деньги в долг, чтобы покрыть траты на здравоохранение, социальную помощь бедным, образование, инфраструктуру, оборону. Проще говоря, это как ипотеку или покупку машины оплачивать кредитами.

Сейчас долг составляет более 23,6 триллиона долларов и каждую минуту увеличивается на два миллиона долларов.

Из чего состоит госдолг США

Госдолг Соединенных Штатов Америки, как и госдолг любой другой страны, состоит из внутриправительственного и внешнего.

В первом случае страна практически занимает деньги у себя: у государственных пенсионных фондов, у Целевого фонда социального страхования и других госслужб. Размер задолженности приближается к 6 триллионам долларов.

Во втором случае США берут в долг у иностранных государств, у своих штатов, у частных лиц, корпораций и Федеральной резервной системы. Все же американские облигации популярны на открытом рынке. Охотнее всего в долг США дает Китай. Он владеет уже более 1,2 триллиона казначейских бумаг.

Доходность облигаций низкая, всего 2,68% годовых за долгосрочные обязательства. Однако все оправдывается надежностью бумаг – их всегда можно продать без больших потерь.

Depositphotos

Depositphotos

Почему госдолг продолжает расти

Растет дефицит бюджета, а следовательно, и долг. Бюджет можно было бы покрыть, подняв налоги или уменьшив расходы. Но это скажется на экономическом росте страны и вызовет недовольство граждан. Поэтому США не спешат это делать. К тому же американский госдолг в долларах, в той валюте, которую печатает сама страна, и ФРС может включить печатный станок и выкупить все долговые обязательства.

По той же причине практически невозможен дефолт. Он произойдет в том случае, если Конгресс запретит федеральному правительству повышать лимит долга. В 2011 году, чтобы предотвратить технический дефолт, пришлось поднять лимит на 2,1 триллиона долларов.

Госдолг США в реальном времени

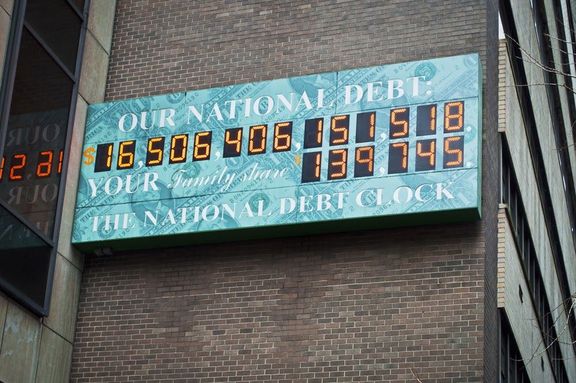

В 1989 году компания Durst Organization установила табло с ежесекундным обновлением госдолга на одном из зданий Манхэттена недалеко от Таймс-сквер.

Привлечь внимание к проблеме решил бизнесмен Сеймур Дюрст. На тот момент госдолг составлял 2,7 триллиона долларов.

Сумма эта росла до 2000 года. Затем госдолг стал уменьшаться, а счетчик отключился. Оказалось, что механизм прибора не был приспособлен для уменьшения суммы.

В 2004 году табло пришлось демонтировать, а обновленную версию установить в соседнем квартале. Но к 2008 году вновь возникли проблемы. Госдолг превысил 10 триллионов, для его точного отображения не хватало одного сегмента. Для этого пришлось убрать знак доллара и отдать место под 14-ю цифру.

Счетчик госдолга США в марте 2013 года. Depositphotos

Счетчик госдолга США в марте 2013 года. Depositphotos

Через 9 лет, когда обязательства США перед кредиторами превысили отметку в 20 триллионов, счетчик отправили на модернизацию. Сейчас он находится вблизи Брайант-парка 1, рядом с изначальным расположением.

Значение на табло обновляется автономно, исходя из средней скорости роста госдолга.

Увидеть 14-значную сумму могут не только американцы. Существует огромное количество сайтов, отображающих размер госдолга.

Каким странам больше всего должны США

Кому же должно правительство одной из самых развитых стран мира? Китай и Япония – самые крупные кредиторы США. От общего долга на их долю приходится по 19 процентов, это примерно по одному триллиону долларов.

На третьем месте Великобритания, ей американское правительство должно около 640 миллиардов долларов. Также в кредиторах состоят Бразилия, Ирландия, Швейцария и Люксембург.

Доля России в госдолге США за последние годы сократилась с 120 миллиардов до 9,9. Центробанк старается уменьшить риски из-за санкций и взял курс на ослабление зависимости от доллара.

Могут ли США выплатить все долги?

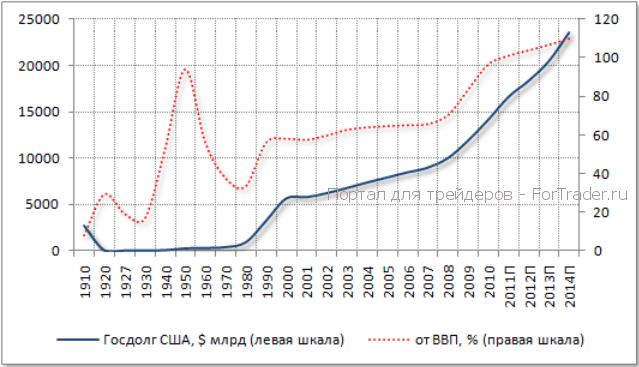

Теоретически могут. Такое уже было: во время Второй мировой войны госдолг США превысил 120 процентов ВВП. Однако к 1970-м годам правительство смогло его сократить до 30 процентов от ВВП.

Президент Дональд Трамп пообещал своему народу к концу своего второго срока полностью погасить долг. Однако, придя к власти, он понизил налоги, чем увеличил дефицит бюджета, а следовательно, и госдолг более чем на 2 триллиона долларов. Сейчас Трамп предлагает отменить потолок госдолга.

Читайте также: Как получить гражданство США? Что изменил Трамп?

О госдолге США простым и понятным языком : kado4nikov — LiveJournal

Любимая тема конспирологов и ватных патриотов. «Америка ничего не производит», «Америка живёт в долг у всего мира», «Америка это просто печатный станок» и так далее и так далее и так далее. Все мы хоть раз читали подобные откровения в интернете от диванных аналитиков и ванг, предрекающий не сегодня-завтра закат США под неподъёмным бременем долгов. Адептов секты Старикова, Фёдорова, Панарина (он предрекал распад США ещё в 2010 году), Фурсова, Дугина, Хазина и т.п.

Хотелось бы развеять некоторые распространённые (у нас) мифы.

1. Нам говорят — «госдолг США 18 триллионов долларов». Это правда. Очевидно предполагается, что фраза «триллионы долларов» должна повергнуть читающего в шок. На самом деле долг может измеряться в чём угодно — хоть в квинтиллионах. Его «размер» определяется другой цифрой, а именно — соотношением госдолга к годовому ввп страны. Вот некоторые цифры долгов стран к их годовому ВВП.

Россия — совокупный государственный долг (внешний и внутренний) — 18% от годового ввп, на 2014 год. Он у нас низкий, по мировым меркам, это правда.

Южная Корея — 35%, Китай — 41% от годового ввп, Индия — 65%, Бразилия — также 65%, Греция — 177%, Япония — 246% (что не мешает ей быть четвёртой экономикой мира и мировым лидером по продолжительности жизни), США — 104%, Ирландия 109%, Сингапур 98%, Бельгия 105% и так далее.

Тут конкретные миллиарды/триллионы/триллиарды не важны — понятно что маленькая страна оперирует миллионами, а большая триллионами — важно сколько набрало каждое государство по сравнению со своими годовыми возможностями. Как вы видите, слухи о каком то экстраординарном госдолге США являются преувеличением. О его выплачиваемости мы поговорим ниже, мы только начали.

2. Ватники уверяют, что США «живут в долг у всего мира». Но почему то, говоря о 18 триллионах американского госдолга, они забывают упомянуть, что на внешний приходится лишь 5 триллионов. Остальное — это долг внутренний, правительства США перед своими гражданами.

Из этих 5 «внешних» триллионов — крупнейшим кредитором США является, нет, ни Китай — ещё один миф и распространённое заблуждение, а Япония. Ей Америка должна 1 триллион 200 миллиардов, Китай на втором месте, с небольшим отрывом. Остальной госдолг размазан тонким слоем, по 100-200 миллиардов, по всем странам мира от Великобритании до Бангладеша. Для сравнения. Годовой отток капитала из России за прошлый год составил 150 миллиардов долларов. Это официально. В этом прогноз на 120. До санкций — по 60 миллиардов утекало из встающей с колен. В год. Это столько же, сколько мы потратили на сочи за 7 лет предолимпиадной стройки.

Кому интересно, после Японии и Китая следующие пять крупнейших кредиторов США идут в таком порядке:

Карибские банковские центры (350 миллиардов), Бельгия (340 миллиардов), Организация ОПЕК (300 миллиардов), Бразилия (260 миллиардов), Швейцария (200 миллиардов), Британия (190 миллиардов) и ниже ниже ниже.

3. О возвращаемости.

Мало кто знает, что сейчас не происходит ничего экстраординарного. Госдолг США переваливал за 120% от ВВП в разгар второй мировой. После чего плавно опустился за 30 лет до 30% от ВВП. Вопрос в том, что Америка платит по своим долгам. Второй пик и рост госдолга пришёлся на нулевые и бушевские войны — Афганистан и Ирак.

4. Почему Америка может занимать? Разве они не расплачиваются «печатаемой бумагой»?

Америка может занимать точно по той же причине, по какой в банке можете занимать Вы — если у вас хорошая кредитная история и стабильная работа. Банки пойдут вам на встречу, они знают — вы расплатитесь. Проблема в том, что ватники (сидя за компьютерами, собранными по лецензии американской компании с американским же софтом) думают, что Америка это просто «печатный станок». Я напомню, что капитализация Майкрософт — 409 миллиардов, Apple — 750 миллиардов и у них рынок сбыта вся планета, а капитализация всего фондового рынка России 496 миллиардов (включая гос. монополии Газпром и Роснефть). Я не буду какие то банальности про то что весь мир слушает американскую музыку, смотрит американские фильмы (один только фильм из шести фильмов властелина колец, собрал в прокате по миру — миллиард, и ведь эти деньги оседают в США), играют в американские игры и т.п.

Америка это первое ВПК планеты, всегда была первым ВПК и их доля растёт.

США это первое сельское хозяйство планеты (первое место по экспорту зерновых делят с Канадой, периодически меняясь местами), их куриные окорочка трескает половина земного шара. Мощная перерабатывающая промышленность (не единственная, но одна из основных причин, почему бензин в Штатах стоит сопоставимо или дешевле чем у нас — Россия в отличие от Америки практически не производит добавленной стоимости на добытое сырьё, нефтью машины, комбайны, самолёты не заправишь, нефть надо переработать, разбить на фракции и т.п.). Второй в мире производитель биоэтанола (после Бразилии). Мощнейшая нефтехимия, биохимия, фармацевтика, гражданское авиастроение, атомная энергетика, альтернативная энергетика развивается ударными темпами (у нас не развивается вообще), ай-ти индустрия, сфера развлечения и обслуживания — США на первом-втором месте в мире (каждый год по разному) по количеству посетивших страну туристов — свыше 70 миллионов. И все они везут в Штаты свои деньги. Вы представляете какие это бабки? 70 миллионов туристов в год. И каждый из них идёт в диснейленды, рестораны, магазины, оплачивает гостиницы и т.п.

Нужно понимать, что Штаты это высший рейтинг инвестклимата. Инфляция 2%. Ключевая ставка 0.25 % — т.е. очень низкие проценты по кредитам для бизнеса, для физических, юридических лиц, для всех. Это стимулирует деловую активность, желание открыть своё дело. При общем населении в 320 миллионов, ежегодный прирост 1.2 миллиона (и едут туда не только голозадые латиносы, но люди с деньгами и образованием со всего мира). Рост ВВП 3% в год (для сравнения, Бразилии из Брикс — минус полтора). Первое в мире высшее образованием (неважно какой рейтинг и какую версию вы возьмёте — в том числе в рейтингах составленных в Азии американские вузы на первом месте), можно также посмотреть фамилии и гражданства нобелевских лауреатов по точным наукам за последние пол века и последние годы.

Это если ещё не вспоминать что в Штатах третий год подряд идёт реиндустриализация и возвращение промышленных мощностей обратно из Азии — мы как нибудь напишем об этом отдельную статью (налоговые льготы + новые технологический уклад + дешёвые энергоресурсы). Экономически держать фабрики в Китае больше не выгодно, стоимость оплаты труда там растёт, промышленность возвращается в Штаты, причём там где в Китае нужна была фабрика на 50 человек, в Штатах строят компьютеризированное предприятие на 12 человек.

Иными словами, Америка эмитирует доллары не из воздуха (ФРС эмитирует если быть точным, союз американских банков, представляющий американскую экономику), а в долг, и кредитуют её не за красивые глаза — её кредитный рейтинг имеет под собой реальную основу.

Что такое госдолг и почему у США он такой большой? | Экономика | Деньги

В первой декаде февраля государственный долг Соединенных Штатов впервые в истории превысил отметку в 22 триллиона долларов. Только с начала месяца он увеличился более чем на 90 миллиардов долларов и составил 22,01 триллиона. Госдолг США стал стремительно расти после того, как президентом стал Дональд Трамп, во время своей предвыборной кампании пообещавший избавиться от госдолга за 8 лет. По сообщениям CNN, за время его президентства госдолг увеличился более чем на 2 триллиона. Для сравнения: за 8 лет президентства Барака Обамы государственный долг страны вырос более чем на 9 триллионов долларов.

Что такое госдолг?

Государственный долг — это задолженность государства перед своими кредиторами. Он образуется вследствие возникновения дефицита бюджета, когда расходы превышают доходы. Госдолг может быть внутренним и внешним. Внутренний долг — это задолженность государства перед собственными гражданами или компаниями, которые являются держателями государственных ценных бумаг. Внешний долг — задолженность перед международным организациями, частными и государственными банками других стран. Также госдолг бывает краткосрочным, среднесрочным и долгосрочным. В первую категорию попадают займы, взятые на срок до года. Среднесрочный долг — кредит, взятый на срок до 5 лет, долгосрочный — на срок свыше 5 лет.

В США госдолг представляет собой задолженность федерального правительства перед своими кредиторами. В него не входят долги отдельных штатов, корпораций и физических лиц.

Госдолг США состоит из двух частей: внутриправительственной ($5,9 трлн) и публичной ($16,2 трлн). Первая сформирована задолженностью бюджета США перед правительственными организациями, а вторая представляет собой казначейские ценные бумаги, принадлежащие частным лицам, корпорациям, Федеральной резервной системе (ФРС) США, а также правительствам штатов и иностранных государств.

Из-за чего растет госдолг?

Госдолг растет из-за постоянного роста дефицита бюджета. В 2018 году дефицит бюджета стал крупнейшим за последние шесть лет. Он достиг отметки в 779 млрд долларов. По оценке экспертов, в последнее время рост дефицита бюджета вызван сокращением налогов. Принятая Трампом налоговая реформа обошлась бюджету в 1,5 триллиона долларов. На увеличение дефицита бюджета также повлияли возросшие расходы на оборону. Согласно оборонному бюджету на 2019 год, они составят рекордную сумму: 716 миллиардов долларов. Госдолг США уже много лет является одним из крупнейших в мире. Согласно прогнозам Конгресса, если ситуация не изменится, только из-за рекордно низкой ставки корпоративного налога, которая сократилась до 20%, к 2028 году размер долга достигнет 96% ВВП.

Кто является кредиторами США?

Крупнейший держатель госдолга США — Федеральная резервная система, она владеет около 40% долга. А самый крупный иностранный кредитор Соединенных штатов — Китай. По официальным данным, КНР владеет казначейскими облигациями США на сумму свыше 1,1 триллиона долларов. В десятку основных кредиторов также входят Япония, Бразилия, Ирландия, Великобритания, Швейцария, Люксембург, Каймановы острова, Гонконг и Бельгия.

Россия тоже является кредитором США. Но в последнее время Банк России активно распродает казначейские облигации Соединенных Штатов. По данным американского Минфина, сейчас у РФ имеются гособлигации США на 12,8 миллиарда долларов. Американские казначейские обязательства считаются наиболее надежными ценными бумагами на финансовом рынке, хотя и не самыми прибыльными.

Какой госдолг у России?

Российский внешний долг в минувшем году сократился на 12,4% (на 64,4 миллиарда долларов). Согласно данным ЦБ, на 1 января 2019 года задолженность России перед иностранными кредиторами составила 453,7 миллиарда долларов. По отношению к ВВП страны госдолг сократился с 40% в 2016 году до 33% в 2017.

Что такое госдолг США простыми словами и его влияние в России

Привет. На первый взгляд может показаться, что мировые экономические явления не сильно затрагивают сферу частных инвестиций. Но если подробно разобраться в механизме работы финансовой системы, становится очевидным, насколько сильно инвесторы зависимы от глобальных трендов.

Сегодня мы поговорим о том, что такое госдолг США простыми словами и какое влияние он оказывает на курсы валют и инвестиционный климат в России.

Зачем следить за американским госдолгом

Для начала обозначу масштабы влияния экономики США на мировую:

- Объем ВВП (валового внутреннего продукта) в штатах по состоянию на 2019 год составил свыше 20 трлн. долларов (20 000 000 000 000 000 000!!!), что является почти четвертью доли всей мировой экономики и третью всей сферы финансов. Чтобы Вы представляли себе масштабы американского «перевеса», уместно будет озвучить показатель ВВП России – 1,5 трлн. долларов. Такое преимущество делает влияние финансовой политики США на экономику других стран вполне очевидным и неоспоримым.

- Доллар по-прежнему сохраняет позиции главной резервной валюты. Номинированные в нем облигации казначейства США – самый ликвидный инструмент, и в то же время — способ финансирования госдолга. И так сложилось, что весь мир одалживает Америке выпускаемую ею же валюту, получая взамен надежные условия хранения своих резервов и годовую прибыль в районе 2,5 %.

К концу октября 2019 года общий государственный долг Америки достиг рекордных показателей, составив 23 трлн. долларов. Это не может не вызывать тревогу, поскольку многие государства хранят внушительную часть своих валютных резервов именно в американских трежерис (казначейских облигациях США).

Для примера:

- Япония инвестировала в трежерис более 1 трлн. долларов (1,2 трлн.).

- Китай – 1,1 трлн.

- Ирландия хранит в американских долговых бумагах весь свой валютный резерв, состоящий почти из 300 млрд. долларов.

Согласитесь, что при таких объемах инвестирования малейшее изменение показателей госдолга США не может не волновать тех, кто его финансирует.

Таким образом, государственная задолженность Америки является неким барометром состояния фондовых рынков, доходности и рисков большинства финансовых инструментов.

В то же время доходность от вложений в трежерис не является первоочередной целью инвесторов по всему миру: куда важнее сохранность капитала и его устойчивость к кризисам.

Почему россияне одалживают Америке

Более четверти всего золотовалютного резерва нашей страны вложено в трежерис. Вместе с Китаем мы обеспечиваем более половины мирового спроса на долг США.

Активный интерес стартовал сразу после выборов Дональда Трампа на пост президента. Российские власти и Центробанк продолжали вкладываться в казначейские облигации в надежде на отмену санкций.

Внешняя политика штатов не изменилась, но ЦБ по-прежнему держит свои резервы в трежерис. Почему? Причина в их абсолютной ликвидности и высшем рейтинге надежности (ААА).

Экономика США также самая диверсифицированная в мире, за счет чего и риски минимальны.

В 2017-ом курс доллара снизился более чем на 10 %, и даже этот факт не заставил Центробанк отказаться от приобретения казначейских облигаций.

Многих может озадачить тот факт, что государство вместо того, чтобы направить средства на нужды народа, ежемесячно тратит на покупку американских облигаций почти половину доходов федерального бюджета.

На самом деле вопросами бюджетных расходов занимается Министерство финансов, а трежерис покупает Центробанк. Причем деньги для инвестирования ЦБ не берет из госбюджета: печатаются новые рубли, на них приобретаются доллары, которые и вкладываются в облигации.

Затрагивая разговоры о дедолларизации – в обозримом горизонте она как минимум невозможна технически. Около половины мировой торговли номинировано в «зеленой» валюте, равно как и кредиты ведущих компаний и накоплений рядовых россиян.

Кроме того, международные валютные резервы позволяют обеспечить валютный баланс в стране.

ЗВР (золотовалютные резервы) России, к слову, состоят не только из трежерис: в их состав также входит золото, активы, номинированные в прочих стабильных валютах – евро, фунтах, австралийском и канадском долларе, йенах, юанях.

Потолок госдолга

В 2011-ом президенту США Обаме республиканский конгресс отказал в повышении лимита государственного долга. Финансирование госучреждений было на время прекращено, вызвав широкий резонанс не только в штатах, но и в странах-инвесторах, держащих свои резервы в казначейских облигациях.

Кредитный рейтинг Америки был понижен. Такая обстановка продолжалась в течение двух недель, но опасность ее повторения обсуждается каждый год.

В июле прошлого года Дональд Трамп в своем Твиттере объявил, что ему удалось достичь «компромисса» с Конгрессом по потолку госдолга и бюджету страны на 2020—2021 годы. Следом за этим, к концу лета 2019-го Россия увеличила объем своих вложений в американские долговые бумаги, «вырастив» свою долю до 9,3 млрд. долларов.

Как я уже озвучил выше, в конце прошлого года был зафиксирован рекордный показатель госдолга США в 23 триллиона долларов (цифра актуальна по состоянию на 31 октября 2019 года).

Как говорят эксперты, данная отметка ускорилась в своем росте с момента прихода к власти Трампа: на момент его инаугурации госдолг составлял 19,9 трлн. долларов.

Как отмечают аналитики Международного валютного фонда, к 2023 году госдолг может превысить 117 % от ВВП.

Бюджетное управление конгресса еще менее оптимистично смотрит на данную картину: там полагают, что к 2049-му долг Америки возрастет до 144 % от ВВП. Но до этого может и не дойти: по мнению американского конгрессмена Биггса, такая динамика уже к 2030 году приведет страну к дефолту.

Как бы там ни было, крупнейшие страны мира продолжают держать свои резервы в трежерис, а доллар по-прежнему остается ведущей мировой валютой.

Влияние госдолга США в России

«Жизнь взаймы», надо отметить, — вполне привычная, это исторически сложившаяся модель как для экономики штатов, так и для бюджетов американских семей.

Многие эксперты утверждают, что финансовой системе США под силу выстоять и при 200 % от ВВП, а до этого еще очень далеко.

Если предположить, что в следующем продлении потолка Америке откажут, штаты ждет лишь кратковременная «турбулентность», чего не скажешь о российском рынке. Любые финансовые стрессы приводят к включению рыночного механизма Risk On, который по умолчанию влечет к выходу из всех рисковых активов.

Чем это грозит частным российским инвесторам? Зарубежные инвестиции перестанут поступать в наши ОФЗ и бизнесу на Carry Trade, это ударит по рублю, притоку капитала и, как результат, по фондовому рынку.

Таким образом, в пролонгации потолка госдолга заинтересованы и частные инвесторы, имеющие активы в рублевой валюте.

На сегодня у меня все. Благодарю за внимание и рекомендую подписаться на обновления блога, чтобы не пропускать самую актуальную и полезную информацию.

Всем профита!

Из чего состоит госдолг США и как он влияет на экономику?

Госдолг США

У США определенно большой госдолг. Согласно статистическим данным — самый большой в мире. В мотивах российских новостей часто проскальзывает информация о нем, причем в негативном ключе. Так ли опасен растущий долг для американцев. А самое главное — из чего он состоит? Давайте разберемся, что же такое государственный долг, на что он влияет и чем опасен его рост.

Первое, что нужно понять, это то, как он образуется. Государство действительно одалживает денежные средства, как у собственных граждан, так и у других государств. Происходит это путем выпуска облигаций. Облигация — ценная бумага, подразумевающая передачу денежной суммы до возврата, на условиях определенного процента. В Штатах несколько типов облигаций, для международных финансовых отношений используются казначейские.

Когда вы покупаете такую бумагу у эмитента, вы даете ему деньги в долг. Он обязуется вернуться их в срок, указанный в бумаге. В госдолге облигации, или как их еще называют, бонды, обычно бессрочные. Помимо этого, эмитент вознаграждает вас процентом, за оказанное ему доверие.

Быстрый ликбез

Простыми словами ответим на самые популярные вопросы, вокруг госдолга США:

- Сколько должны? По состоянию на ноябрь 2018 года, сумма составляет 21 триллион долларов. Если сложно представить, то посмотрите видео внизу. Там показаны 16 триллионов

- Откуда такие задолженности? Проданные облигации, как внутри страны, так и иностранцам

- Кому должны? Иностранным правительствам, а также внутренним держателям облигаций

- Как берут в долг? Выпуская и продавая гособлигации, бонды

- Это самый большой внешний долг в мире? Да, другие страны заметно отстают

- Большая задолженность, это плохо или хорошо? Это показатель инвестиций в страну. В некотором роде даже позитивный момент. Плохо тогда, когда госдолг начинает серьезно превышать ВВП. И по этому показатель Штаты далеко не первые, а лишь в четвертом десятке в мире. История показывает, что единственный серьезный разрыв между ВВП и кредитом в Штатах возник только в 1940-ых годах, во время войны. Пришлось занимать и тратить деньги на оружие

- Когда перевалил за 20 трлн.? В 2017 году

- Зачем другие страны покупают? Так они инвестируют свои собственные деньги, почти как положить их на депозит

- А вот Россия сократила инвестиции в госдолг! Это не такая радостная новость. Простым языком, это значит, что у России не хватает зарплаты и она вынуждена снимать кое-какие деньги с депозита, чтобы покрыть расходы. Тоже самое и с Китаем

- Кто больше всех вложил? Китай, Япония, ОПЕК, Карибские острова, Бельгия, Швейцария, Великобритания

- Что будет если Россия потребует свои деньги, чем это грозит Штатам? Штаты должны Россие всего 1.5% от всей суммы. Они смогут покрыть эту выплату. Себе они должны в разы больше. Так что РФ можно произвести сокращение без ущерба для США

- Нарастания вечны? Нет, согласно американскому законодательству, есть определенная отметка, дойдя до которой налоги автоматически повышаются, а долги раздаются. Вот только когда отметка достигается, в США принимают новые поправки и расширяют долг

- Возможен ли дефолт? Единственная возможность была в 2011 году. Тогда Обаме пришлось просить у Конгресса отклонения тех законов. Иначе бы у американцев не было бы денег на пенсионный фонд. Госдолг был снова увеличен, все пенсии выплачиваются

Кредитование

По сути, другие государства и организации кредитуют США, а они используют заемные средства для инвестиций в собственную экономику. Заемщики же, тем самым, инвестируют также в экономическую ситуацию в США. Важно понимать, что все денежные транзакции проходят в долларах. А значит, условная Россия, покупая гособлигации Штатов за доллары, защищает свои резервы от падения курса рубля. Также поступают и другие государства, ведь именно доллар является мировой резервной валютой.

Переведем ситуацию на пример из реальной жизни. Где вы — это государство. Вы берет кредит в одном банке, под определенную ставку. Затем берете еще один займ, в другом учреждении. Сверху берете в долг деньги у своего друга. Вопрос в том, чем вы будете расплачиваться и как потратите заемные средства. Если вы инвестируете их, в свой бизнес и добьетесь успеха, то быстро вернете все деньги заемщикам. Так как помимо основной суммы будут еще и проценты, то банку выгодно давать вам кредит.

Также происходит и с госдолгом. США является сильнейшей экономической державой и давать ей в долг под проценты — весьма выгодно. По сути, это инвестиции мировых государств в такую экономику, которой они сами не располагают. Дополнительно они защищены от собственной инфляции, ведь средства находятся не в их национальной валюте.

А так как казначеские облигации имеют высший статус надежности, то вкладываться в них не только выгодно, но еще и безопасно. Следовательно, растущий объем госдолга показывает не негативную сторону, а позитивную — сумма растет, следовательно, иностранные правительства продолжают верить и инвестировать в США. График показывает соотношение к ВВП.

А когда отдавать деньги?

Американский долг взялся неспроста. И, как мы видим, он не всегда говорит о проблемах. Но потенциальная угроза все-таки есть. Это момент, когда заемщики начинают требовать свои деньги обратно. Так, например, произошло этой осенью с Китаем. В Пекине начались собственные финансовые трудности и чтобы как-то восполнить образовавшиеся дыры в бюджете, было принято решение изъять деньги из казначейский облигаций.

Штатам же, чтобы вернуть эти деньги Китаю, понадобилось изъять их из собственного бюджета и направить в Пекин. Соответственно, теперь уже у них появилась недостача, ведь в планируемом бюджете деньги были указаны, а теперь их нет.

Но по сравнению со всем госдолгом это была капля в море. Так что особых проблем в этом нет. Но что будет, если все кредиторы потребуют его одновременно? Вот это уже будет проблематично, но вероятность такого исхода крайне мала.

Ведь востребовав долг, инвесторы обязуются вернуть облигации. Те, в свою очередь, спровоцируют падение курса доллара и возвращенные суммы будут уже не такими серьезными. Грубо говоря, возвращая деньги, инвесторы только потеряют. И лишатся стабильных ежегодных процентов, из-за которых и вкладывали.

Важно понимать, что вложения стран обусловлены, в первую очередь тем, что гособлигации крайне надежны. И даже если будет запрос на выплату всего долга, США будет попросту печатать доллары до тех пор, пока не покроет обязательства. Правда это приведет к огромной инфляции и обесцениванию тех сумм, которые были востребованы.

Структура

Чтобы было понятным, из чего состоит долг, нужно рассмотреть его структуру. Он делится на 3 составных элемента:

- Внешний. Это иностранные держатели облигаций. Это не самая большая часть, обычно в районе 30 – 35 процентов

- Внутренний. Гособлигации, находящиеся в руках граждан США — 40 – 43 процента

- Оставшееся Штаты должны внутренним кредитным организациям и фондам

Пенсии, социальные выплаты и прочее не входят в состав долга. Здесь учитывается только задолженность по ценным долговым бумагам. Что касается иностранных держателей, то крупнейшие держатели на сегодня, это:

- Китай, Япония

- Страны Карибского бассейна

- Бельгия

- ОПЕК

- Швейцария, Великобритания

- Бразилия, Люксембург

Резюме

Динамика развития госдолга имеет как положительные, так и негативные аспекты. Это далеко не означает, что в стране все плохо с экономикой. Чем больше долг, тем выше реальная задолженность перед другими странами. Но покрыть ее можно, ведь инструмент для покрытия, доллары, производится также в США. Да, это чревато инфляцией, потому никто не захочет получить в обмен миллиарды ненужных бумаг. Следовательно, для других государств выгодно поддеживаться текущее положение.

Они делают это, потому что понимают огромную экономику Штатов и возможность получать проценты от нее. Понимают это и в Штатах, потому не опасаются какого-то обвала. Критический момент может настать только тогда, когда задолженность будет расти быстрее, чем ВВП и то только через несколько лет этот фактор превратится в минус. Но все получаемые такие образом деньги, Вашингтон отправляет в свои заводы, фабрики, производство. А значит продолжает наращивать ВВП. Получается некий замкнутый круг, в которому зарабатывают и должники, и кредиторы. Вспомните пример с банковским кредитом и вашим бизнесом. Если вы действительно талантливый предприниматель, то любой банк с радостью ссудит вам капитал, даже под небольшие проценты. Так происходит и здесь.

Причины для роста значения долга есть и его размеры будут увеличиваться. Но отслеживать важно только соотношение к ВВП, а также сравнивать с другими государствами по этому фактору.

«Почему у США постоянно растет госдолг? У кого они берут кредиты?» – Яндекс.Кью

Система привлечения средств в казну США через свои гособлигации схожа с финансовой пирамидой МММ. Раньше была привязка к золоту теперь к «вере в доллар». Возможно это прозвучит парадоксально, но доллар держится на вере, в каком-то смысле он конкурирует с верой в Бога . Сама тема выходит далеко за тему финансовую, так как напрямую связана с психологическими факторами. Применение денег это лишь отражение желаний и амбиций, сами по себе деньги лишь инструмент. Например, так называемый лучший ответ здесь пронизан психологической составляющей выраженной в откровенном подобострастии к авторитарному режиму продвигаемому правительством США с одной стороны, а с другой стороны, он пронизан искренней неприязнью к людям уважающим Россию и желающим ей процветания. Жизнь конечна для всех, поэтому окончательный вывод о жизни сделать невозможно, но некоторые понятия невозможно игнорировать и одно из них это понятие справедливости, которое основывается на логике и чувстве. То, что США злоупотребляет своим временно доминирующим положением в мире, не может ни быть не замеченным. И чем выше поднимается империя, тем ниже она падает, это было в истории неоднократно и США не будет исключением. Мир, пусть даже условно, состоит из более ли менее этически правильных и неправильных принципов. Почему-то так произошло, что США, на данном этапе отведена роль канала по реализации менее правильных с точки зрения этики потенций, тому пример, их непомерное стремление контролировать всех, судить, давать оценку, конфисковать ресурсы, деньги, убивать (атомная бомба для Японии, Кадафи, Ирак и множество других войн, кстати есть интересный список всех войн с участием США). Идеальных людей нет, но США стараются изо всех сил быть самым аморальным государством. Все рассказы о том, что это самая богатая и счастливая страна для жизни не более чем ВЕРА в американскую мечту. Так говорят те, кто там не жил. Развитие человеческой жизни (на мой взгляд изначально не самого хорошего явления, даже в лучшей своей форме) ухудшается тем, что вместо того, чтобы все государства работали на благо будущих поколений развивая научный потенциал и достигая решений способных сделать жизнь будущих поколений сносной, страны занимаются дерибаном оставшихся ресурсов и выяснением отношений и США самые необузданные, лживые, подлые и наглые.

Госдолг США — все относительно!

Итак, представлю на суд публики кратенькое эссе… дилетанта =) на тему гос. долга США.:

«Впервые государственный долг США был зафиксирован в 1790 году. Тогда он едва превышал $52 млн. или $1,75 млрд. в пересчёте на доллары 2010 года. Далее госдолг рос скачкообразно в периоды войн (англо-американской, гражданской, Первой мировой) и частично выплачивался в межвоенные периоды.»

«С 1940-го года верхняя планка американского государственного долга поднималась примерно сто раз. И если до недавнего времени увеличение госдолга проходило относительно безболезненно для США, то в августе 2011 года, после затянувшихся попыток республиканцев и демократов прийти к консенсусу относительно очередного повышения потолка заимствований, агентство Standard & Poor’s впервые с 1860-х годов понизило суверенный кредитный рейтинг США….»

» При этом с 1970-х годов, американские трудоёмкие производства начинают переноситься на территорию развивающихся стран с дешёвой рабочей силой. Массовый переход предприятий из США в один только Китай в 1990-е годы повлёк за собой потерю 750 тысяч рабочих мест для американцев. Спустя некоторое время развивающиеся страны стали крупными экспортёрами товаров в США. К примеру, в 2005 году дефицит торговли США с Китаем на половину формировался продукцией американских компаний, произведённой на территории Китая. Во внешней торговле США установился устойчивый дефицит, который покрывался за счёт притока капитала, эмиссии и внешних заимствований. Имеющие профицит торгового баланса развивающиеся страны направляли свои валютные излишки на покупку американских казначейских обязательств. В 1990-е годы американские казначейские обязательства были скуплены по разным подсчётам на сумму от 1 до 3 триллионов долларов, причём ежегодно в США притекало по $700 миллиардов. С одной стороны, положение страны-эмитента мировой валюты и самого надёжного заёмщика позволяло США поддерживать завышенный уровень жизни своего населения, несмотря на дефицит торгового баланса (производя примерно 20% мирового ВВП, США потребляют около 35%). С другой стороны, такая схема включённости в мировую экономику привела к росту государственного долга.»

Источник: eurasiaforum.ru/blog/149

Госдолг впервые перешагнул отметку в 20 триллионов долларов 8 сентября 2017г. Об этом не слышал только глухой.

Табло со счетчиком государственного долга США в Нью-Йорке демонтировали после того, как сумма обязательств превысила исторический рубеж в 20 триллионов долларов.

РИА Новости https://ria.ru/economy/20170912/1504369737.html

«Дефициты являются структурными. Как следствие, мы продолжаем добавлять к государственному долгу год за годом. Дефициты и, следовательно, государственный долг вызваны неспособностью финансировать основные социальные программы посредством налоговых поступлений» сказал, похоже, — грамотный парень, говорящий очевидные вещи — председатель института Global Policy и профессор по международным делам и экономике в университете BAU в Вашингтоне Ширах.

Тут все понятно.

Другой товарищ — аналитик с Уолл-стрит Чарльз Ортел заявил, что госдолг США скорее всего сильно повлияет на более уязвимые в экономическом плане страны. «Другие будут страдать гораздо больше, чем мы (США – ред.)»

Вот тут то у меня есть ощущение, что так оно и будет. Ну т.е. проведу аналогию с финансированием вторжения в Ирак. Мало кто знает, что США — одна из тех стран, которые меньше всех выделили фин. ресурсов на это вторжение. А шума было много именно от США. Все просто — они «раскрутили» своих союзников (cаудовцев и иные страны, вступившие в коалицию с США) на деньги. В общем, это нормальная практика для… феодального (пардон, — демократического и либерального) мира.

Источник — РИА Новости ria.ru/economy/20170913/1504651861.html

Из картинки выше получается, что граждан примерно в 3 раза больше, чем налогоплательщиков?! (раз долг на каждого гражданина 61,9 тыс долл, а на каждого налогоплательщика — 167 тыс долл.) или что-то я не понял? =)

Идем дальше. По объему национального долга Вашингтон — абсолютный и безусловный мировой рекордсмен. Госдолг США растет быстрее, чем валовый внутренний продукт (ВВП) почти на 75%. Второе место занимает Япония, размер госдолга которой — 11,59 триллиона долларов. Госдолг России на два порядка меньше, чем у Штатов, всего 107,44 миллиарда долларов.

«Доверие это держится на том, что за последние сто лет американская валюта не пережила ни одного серьезного банкротства, тогда как валюта большинства других стран их претерпела. А инфляция, уровень которой в США традиционного ниже темпов экономического роста, позволяет правительству безболезненно эти долги погашать», — отмечает заместитель директора института «Центр развития» НИУ ВШЭ Валерий Миронов.

Правительству приходится тратиться на продолжение реализации программы Obamacare, против отмены которой восстал конгресс, и в то же время не удается запустить обещанную Трампом налоговую реформу.

Юань против доллара

Ближайшие десять-пятнадцать лет такая ситуация, скорее всего, сохранится, и размер госдолга США будет только расти, а американская экономика — развиваться за счет средств других государств, полагает Валерий Миронов. Проблемы могут наступить в случае начавшегося экономического спада или обвальной инфляции, вызванной, к примеру, эмиссией доллара.

«Пропорционально росту американского нацдолга растут и риски для Вашингтона, — убежден Абзалов. — И проблемы могут возникнуть не только изнутри, но и извне. Например, одновременно с укреплением какой-либо альтернативной валюты одной из стран с мощно растущей экономикой, допустим, китайского юаня. Если такое произойдет, то заемщики все охотнее будут приобретать китайские долговые обязательства и, соответственно, все менее охотно — американские».

Обесценивание американских государственных долговых бумаг — это как раз то, что может подкосить всю экономику США. И такая перспектива, причем уже в ближайшее десятилетие, представляется вполне вероятной.

Источник: РИА Новости https://ria.ru/world/20170912/1504569689.html

На мой взгляд, в настоящий момент госдолг США по отношению к ВВП не выгладит ужасающим, но тенденция его роста вызывает, как говорят дипломаты, вызывает озабоченность =))

Как почти всегда в экономике, в данных государственного долга важны не абсолютные, а относительные значения. К примеру, в случае абсолютного показателя ВВП, Китай находится на втором месте. Однако, стоит разделить его на количество человек (1,371 млрд.), производящих этот ВВП, чтобы оценить эффективность, и КНР уже на 71-ом месте — рядом с Россией.

Относительно пресловутого «госдолга США» работает тот же принцип. Да, долг действительно большой, cейчас он в районе $20 трлн. Однако при этом и экономика США не маленькая. Размер годового ВВП немногим меньше — $19,3 трлн. Если переводить на человеческий язык — это долг, размером с годовую зарплату, что вполне приемлемо.

По аналогии с зарплатой, долг в 100 тысяч для человека с доходом в 15 тыс. — огромная сумма, а 500 тысяч для человека с доходом в 100 лишь неудобство. Поэтому, для того чтобы оценить долговую нагрузку, экономисты рассматривают отношение государственного долга к ВВП — доходу той или иной страны. Которое, впрочем, тоже ничего не значит.

Небольшой долг может означать, например, как в случае с Венесуэлой, не то, что вы не хотите брать взаймы, а то, что вам не хотят давать.

Государственный долг стран мира 2017, % к ВВП: Таблица

| Место | Страна | |

|---|---|---|

| 1 | Япония | 250.91 |

| 2 | Ливан | 147.62 |

| 3 | Италия | 131.71 |

| 4 | Эритрея | 127.5 |

| 5 | Португалия | 127.33 |

| 6 | Кабо-Верде | 122.25 |

| 7 | Бутан | 122.12 |

| 8 | Ямайка | 116.07 |

| 9 | США | 107.48 |

| 10 | Барбадос | 106.58 |

| 11 | Бельгия | 106.52 |

| 12 | Гамбия | 99.24 |

| 13 | Ливия | 98.94 |

| 14 | Франция | 98.84 |

| 15 | Испания | 98.47 |

| 16 | Сингапур | 97.93 |

| 17 | Мальдивы | 95.84 |

| 18 | Кипр | 95.32 |

| 19 | Ирак | 95.22 |

| 20 | Мавритания | 94.58 |

| 21 | Сан-Томе и Принсипи | 93.77 |

| 22 | Украина | 92.31 |

| 23 | Белиз | 92.04 |

| 24 | Бахрейн | 92.01 |

| 25 | Канада | 90.56 |

| 26 | Хорватия | 88.99 |

| 27 | Египет | 88.82 |

| 28 | Антигуа и Барбуда | 88.08 |

| 29 | Великобритания | 87.92 |

| 30 | Сент-Люсия | 87.87 |

| 31 | Иордания | 87.45 |

| 32 | Ирландия | 84.6 |

| 33 | Австрия | 83.85 |

| 34 | Мозамбик | 82.02 |

| 35 | Словения | 81.78 |

| 36 | Сент-Винсент и Гренадины | 81.73 |

| 37 | Доминика | 81.28 |

| 38 | Бразилия | 80.49 |

| 39 | Гренада | 78.26 |

| 40 | Сербия | 77.94 |

| 41 | Черногория | 76.99 |

| 42 | Шри-Ланка | 74.83 |

| 43 | Венгрия | 74.46 |

| 44 | Киргизия | 73.52 |

| 45 | Гана | 72.21 |

| 46 | Тринидад и Тобаго | 69.4 |

| 47 | Республика Конго | 68.99 |

| 48 | Беларусь | 68.89 |

| 49 | Ангола | 68.65 |

| 50 | Албания | 67.77 |

| 51 | Израиль | 67.69 |

| 52 | Багамские Острова | 67.56 |

| 53 | Малави | 67.45 |

| 54 | Финляндия | 66.25 |

| 55 | Лаос | 66.11 |

| 56 | Германия | 65.88 |

| 57 | Индия | 65.56 |

| 58 | Нидерланды | 64.89 |

| 59 | Вьетнам | 64.82 |

| 60 | Уругвай | 64.01 |

| 61 | Марокко | 63.97 |

| 62 | Пакистан | 63.66 |

| 63 | Того | 63.13 |

| 64 | Сальвадор | 61.79 |

| 65 | Джибути | 61.33 |

| 66 | Аргентина | 60.87 |

| 67 | Мальта | 60.78 |

| 68 | Тунис | 59.27 |

| 69 | Эфиопия | 59.03 |

| 70 | Замбия | 58.61 |

| 71 | Лесото | 58.5 |

| 72 | Сейшельские Острова | 58.49 |

| 73 | Йемен | 58.15 |

| 74 | Пуэрто-Рико | 57.7 |

| 75 | Маврикий | 57.56 |

| 76 | Самоа | 57.01 |

| 77 | Катар | 56.38 |

| 78 | Сенегал | 56.22 |

| 79 | Сент-Китс и Невис | 55.98 |

| 80 | Малайзия | 54.96 |

| 81 | Кения | 54.96 |

| 82 | Мексика | 54.89 |

| 83 | Зимбабве | 54.89 |

| 84 | Таджикистан | 54.43 |

| 85 | Гайана | 54.1 |

| 86 | Польша | 52.85 |

| 87 | Исландия | 52.63 |

| 88 | Судан | 52.43 |

| 89 | Сьерра-Леоне | 52.14 |

| 90 | Центральноафриканская республика | 52.11 |

| 91 | Южно-Африканская Республика | 52.11 |

| 92 | Словакия | 51.89 |

| 93 | Гондурас | 49.76 |

| 94 | Габон | 49.52 |

| 95 | Китай | 49.32 |

| 96 | Армения | 48.93 |

| 97 | Боливия | 48.28 |

| 98 | Колумбия | 47.99 |

| 99 | Нигер | 47.85 |

| 100 | Дания | 47.73 |

| 101 | Либерия | 47.65 |

| 102 | Коста-Рика | 47.34 |

| 103 | Гвинея-Бисау | 45.83 |

| 104 | Молдова | 45.02 |

| 105 | Гвинея | 44.71 |

| 106 | Босния и Герцеговина | 44.5 |

| 107 | Таиланд | 44.49 |

| 108 | Фиджи | 44.18 |

| 109 | Швейцария | 44.12 |

| 110 | Азербайджан | 43.8 |

| 111 | Руанда | 43.27 |

| 112 | Суринам | 43.07 |

| 113 | Папуа — Новая Гвинея | 42.71 |

| 114 | Танзания | 42.58 |

| 115 | Швеция | 41.9 |

| 116 | Оман | 41.7 |

| 117 | Литва | 41.42 |

| 118 | Камерун | 41.33 |

| 119 | Чехия | 40.97 |

| 120 | Бенин | 40.63 |

| 121 | Румыния | 40.21 |

| 122 | Уганда | 40.16 |

| 123 | Австралия | 39.96 |

| 124 | Македония | 39.67 |

| 125 | Грузия | 38.77 |

| 126 | Чад | 38.46 |

| 127 | Мадагаскар | 38.11 |

| 128 | Эквадор | 37.89 |

| 129 | Вануату | 37.79 |

| 130 | Южная Корея | 37.45 |

| 131 | Панама | 37.41 |

| 132 | Тайвань | 37.3 |

| 133 | Бурунди | 36.96 |

| 134 | Республика Гаити | 36.21 |

| 135 | Мали | 36.07 |

| 136 | Доминиканская Республика | 35.85 |

| 137 | Латвия | 34.67 |

| 138 | Бангладеш | 34.18 |

| 139 | Филиппины | 33.79 |

| 140 | Тувалу | 33.32 |

| 141 | Буркина-Фасо | 33.01 |

| 142 | Камбоджа | 33.01 |

| 143 | Маршалловы Острова | 32.5 |

| 144 | Мьянма | 32.24 |

| 145 | Никарагуа | 32.16 |

| 146 | Намибия | 31.82 |

| 147 | Кот-д’Ивуар | 31.47 |

| 148 | Болгария | 30.62 |

| 149 | Южный Судан | 30.47 |

| 150 | Коморские Острова | 29.59 |

| 151 | Непал | 29.45 |

| 152 | Турция | 29.2 |

| 153 | Новая Зеландия | 29.02 |

| 154 | Индонезия | 28.4 |

| 155 | Норвегия | 27.94 |

| 156 | Парагвай | 27.28 |

| 157 | Экваториальная Гвинея | 27.25 |

| 158 | Венесуэла | 27.13 |

| 159 | Саудовская Аравия | 25.77 |

| 160 | Перу | 25.48 |

| 161 | Микронезия | 25.25 |

| 162 | Туркменистан | 24.54 |

| 163 | Алжир | 24.45 |

| 164 | Kosovo | 24.36 |

| 165 | Гватемала | 24.28 |

| 166 | Свазиленд | 22.77 |

| 167 | Чили | 22.51 |

| 168 | Демократическая Республика Конго | 22.18 |

| 169 | Люксембург | 22.13 |

| 170 | Кувейт | 22.08 |

| 171 | Сан-Марино | 21.57 |

| 172 | Кирибати | 20.77 |

| 173 | Казахстан | 20.46 |

| 174 | Объединённые Арабские Эмираты | 19.71 |

| 175 | Россия | 19.43 |

| 176 | Иран | 17.71 |

| 177 | Узбекистан | 15.19 |

| 178 | Нигерия | 13.98 |

| 179 | Ботсвана | 11.83 |

| 180 | Соломоновы Острова | 10.07 |

| 181 | Эстония | 9.16 |

| 182 | Афганистан | 8.01 |

| 183 | Бруней | 3.52 |

| 184 | Гонконг | 0.06 |

| 185 | Макао | 0 |

По данным МВФ. Обновлено 13.09.2017

Россия имеет относительно небольшой госдолг. По данным ЦБ чуть более $254 млрд. Однако вместе с долгами предприятий (они в качестве гос.долга не учитывается, хотя предприятия в основном государственные) сумма уже существенна — $513 млрд. Это уже 40% от номинального ВВП.

Максим Котов, «Школа Инвестора».

Источник: http://investorschool.ru/gosdolg-stran-mira-2017

В сухом остаткеСоглашусь с рядом авторов (в том числе Андрей Дёгтев, МГИМО (У) МИД России, см. статью eurasiaforum.ru/blog/149) с тем что в случае с США есть 3 наиболее вероятных варианта развития событий:

- дефолт

- инфляция

- война

В первых 2-х вариантах американский доллар, скорее всего, потеряет роль резервной валюты. Кто ж из америкосов это спокойно допустит?

Следовательно, рассмотрим вариант 3

— Война/ локальные конфликты (а-ля Сирия)

«Часто можно услышать мнение отдельных экспертов о том, что США могут развязать крупную войну для того, чтобы спровоцировать переформатирование существующей мировой валютной системы, а вместе с этим и решить проблему госдолга. С одной стороны, война как проявление нестабильности способна повысить спрос на доллар. Ведь в условиях неопределённости игроки стараются делать выбор в пользу традиционных, проверенных временем активов. К тому же во время кризиса при обесценении тех или иных активов кредиторы требуют от заёмщиков либо поменять залоговый актив, либо внести в залог дополнительные активы на величину потерянной стоимости залога (так называемый margin call). Так как основной мировой валютой остаётся доллар США, именно он нужен заёмщикам для покупки дополнительных активов, требуемых кредиторами. А значит, в кризисных ситуациях, спрос на доллар лишь возрастает. С другой стороны, история показывает, что американский госдолг всегда рос усиленными темпами именно во время войн. Забавно выглядит решение проблемы госдолга при помощи меры, его увеличивающей.»

Источник: eurasiaforum.ru/blog/149

PS и да! — я нисколько не армагеддоню (тьфу! дебильное слово) или пытаюсь что-то предсказать. Как сказал Янковский О.И. в роли Мюнхгаузена: «все относительно. Впрочем это долго объяснять». Имею ввиду время жизни одного человека и века развития мировой экономики.

Факты у меня в голове складывают именно такую картинку. Оч. надеюсь, что такое не случится глобально хотя бы при долгой и, будем надеяться, счастливой жизни читающих этот позитивный текст =))

Всем удачи!

Государственный долг США: шокирующие факты и его влияние на ВАС

Китайцы лидируют, за ними следуют японцы с более чем 1 триллионом долларов каждый. Ирландия, Бразилия и Великобритания замыкают пятерку крупнейших держателей внешнего долга.

Но большинство иностранных держателей — это все другие страны, которым принадлежит меньшая часть долга.

2. Федеральные агентства

Вторым по величине держателем являются другие ветви правительства США. Вы можете почувствовать облегчение, прочитав это … в конце концов, похоже, что правительство США задолжало огромную часть своего долга самому себе и могло бы просто «стереть» его, если бы захотело…

Но важно присмотреться, потому что это Первый способ того, как вы, , владеете большой частью государственного долга.

Подавляющая часть этого долга фактически принадлежит различным государственным фондам, таким как фонды социального страхования и пенсионные фонды.

Правительство США пообещало позаботиться о своих гражданах. Для достижения этой цели они вкладывают часть собранных налоговых поступлений в различные фонды.

Эти фонды не просто хранят деньги в банке, а вместо этого вкладывают их часть в различные финансовые инструменты для их роста. Одним из таких финансовых инструментов является государственный долг в виде государственных облигаций.

Но важно понимать, что эти деньги принадлежат американским гражданам, а не правительству.

И правительство обязано выплатить этот долг, чтобы позволить Трастовому фонду социального страхования и другим фондам выполнить свои обязательства перед людьми.

Если они не вернут его, то это вы, американский гражданин, несете этот долг на крючок.

3. Финансовый сектор

Третьим крупнейшим держателем является финансовый сектор.Это паевые инвестиционные фонды, банки, частные пенсионные фонды, страховые компании, сберегательные облигации и так далее.

Это еще один способ того, как вы подвержены влиянию государственного долга и владеете им. Даже если вы лично не владеете долгом, у вас обязательно есть банковский счет, 401 (k) или IRA.

И эти финансовые учреждения владеют государственными облигациями, купленными на ваших денег.

4. Федеральная резервная система — центральный банк Америки

Федеральная резервная система является четвертым по величине держателем.Это центральный банк США, также известный как «Федеральная резервная система» . И хотя это звучит как государственная структура, в Федеральной резервной системе нет ничего «федерального» — это частное учреждение.

Это частное учреждение контролирует денежную массу США. Он устанавливает процентные ставки и имеет право создавать деньги из воздуха.

Это необычайная сила. И он был присужден неизбранному комитету влиятельных брокеров , многие из которых пришли из инвестиционных банков.

Это работает так:

ФРС буквально создает деньги из воздуха и покупает на них государственные долги. Правительство использует эти деньги для финансирования государственных операций, но взамен должно платить проценты ФРС.

Затем ФРС выплачивает часть полученных процентов и прочей прибыли в качестве дивидендов своим акционерам… которыми оказались другие частные банки, такие как JPMorgan.

Большая часть ваших подоходных налогов не используется для оплаты дорог, школ или других коммунальных услуг, а тратится на проценты, выплачиваемые ФРС… на деньги, которые он создал из ничего.

Это извращенная система, предназначенная для передачи богатства от американского народа напрямую банковской элите. Продолжая свои неприемлемые траты и долговые привычки, правительство США крадет будущее — ваше будущее и будущее ваших детей.

5. Прочие держатели

Прочие держатели долга включают физических лиц, банковские трасты и имения, предприятия и других инвесторов… на сумму более 1,6 триллиона долларов.

Среди этих «других держателей» долга США — легендарный инвестор и генеральный директор / председатель Berkshire Hathaway Уоррен Баффет.Berkshire имеет более 100 миллиардов долларов в краткосрочных казначейских векселях.

6. Государственные и местные органы власти

Не только крупные финансовые учреждения, хедж-фонды и другие инвесторы владеют государственным долгом США.

Правительство вашего штата вложило деньги в государственный долг США. И вполне вероятно, что у вашего местного правительства также есть федеральный долг.

Итак, поскольку правительство вашего штата и даже местное правительство владеет частью государственного долга США, вы являетесь кредитором, подверженным множеству причин дефолта федерального правительства.

.

Государственный долг США

facebook

щебет

По состоянию на 15 декабря 2015 года задолженность США составляет 18,8 триллиона долларов .

Кому принадлежит долг США?

Существуют две основные категории владельцев долга: 1) государственных , в которую входят иностранные инвесторы и внутренние инвесторы, и 2) федеральных счетов , также известных как «внутригосударственные холдинги».»Описание каждой категории приводится ниже.

Государственный долг: иностранные инвесторы

Тридцать четыре процента долга США принадлежит иностранным инвесторам (то есть иностранным правительствам, иностранным учреждениям и отдельным лицам в зарубежных странах), которые покупают наши казначейские облигации в качестве инвестиций. На приведенном ниже графике авуары иностранных инвесторов ранжированы по странам.

Государственный долг: внутренние инвесторы

Государственный долг также хранится внутри страны.Внутренние частные инвесторы, в число которых входят обычные американские граждане, а также такие учреждения, как частные банки, владеют 15% государственного долга.

Федеральный резервный банк США покупает и продает казначейские облигации в рамках своей работы по контролю денежной массы и установлению процентных ставок в экономике США, поэтому они удерживают часть долга (13%).

Наконец, правительства штатов и местные органы власти США также ссужали деньги федеральному правительству, что сделало их владельцами 13% государственного долга.

Задолженность по федеральным счетам

Долг на федеральных счетах не считается государственным долгом — это сумма денег, которую Казначейство заимствовало у самого себя. Это может показаться забавным, но это означает, что Казначейство занимает излишки денег у одного трастового фонда и передает их другому траст-фонду. Например, Казначейство может занять деньги у Социального обеспечения для финансирования текущих государственных расходов в другой сфере.Позднее правительство должно вернуть заемные деньги. На федеральные счета в настоящее время приходится 28% государственного долга.

(Примечание: Федеральная резервная система не считается «задолженностью по федеральным счетам», поскольку Федеральная резервная система считается независимой от федерального правительства).

Узнайте больше о федеральном долге:

Как распределялись дефицит и профицит с течением времени?

Как распределялись дефицит и профицит с течением времени?

Что такое госдолг?

Что такое госдолг?

Что такое потолок долга?

Что такое потолок долга?

Как проценты по долгу влияют на бюджет?

Как проценты по долгу влияют на бюджет?

,

Вот кому принадлежит рекордный долг США в размере 21,21 триллиона долларов

- Последний

- Список наблюдения

- Рынки

- Инвестиции

- Barron’s

- Личные финансы

- Эконом

- Выход на пенсию

- Коронавирус

- Видеоцентр

- Комментарий

- Больше

- Настройки учетной записи

- Войти

- Зарегистрироваться

Рекламное объявление

Рекламное объявление

- Домой

- Последние новости

- Список

- рынки

- УниверситетS. Markets

- Канада

- Европа и Ближний Восток

- Азия

- Развивающиеся рынки

- Латинская Америка

- Рыночные данные

- инвестирование

- Баррон

- Лучшие новые идеи

- Запасы

- ВИС

- Паевые инвестиционные фонды

- биржевые индексные фонды

- Параметры

- облигации

- товаров

- валюты

- Cryptocurrencies

- фьючерсы

- Центр финансовых консультантов

- конопля

- Баррон

- Экономика и Политика

- Коронавирус

- Отчет Капитолия

- Трамп сегодня

- Выборы 2020

- Федеральная резервная система

- Экономический отчет

- Рекс Наттинг

- Brexit

- УниверситетS. Экономический календарь

- Личные финансы

- Лучшие новые идеи в области здравоохранения

- The Moneyist

- Подарки, которые окупаются

- Расходы и сбережения

- Выход на пенсию

- налоги

- Кредитные карты

- Карьера

- Путешествовать

- Недвижимость

- Объявления о недвижимости

- Семейные финансы

- Любовь и деньги

- Moneyish

- Выход на пенсию

- Лучшие новые идеи на пенсии

- Планирование недвижимости

- ПОЖАР

- налоги

- Социальное обеспечение

- Недвижимость

- Пенсионный план

- Где мне выйти на пенсию?

- Виртуальная фондовая биржа

- видео

- SectorWatch

- The Moneyist

- Приступаем к работе с

- Любовь и деньги

- Explainomics

- Хорошая компания

- мнение

- MarketPlace

- Онлайн-курсы

.

В чем разница между дефицитом США и государственным долгом?

Управлять сверхдержавой — дорогое удовольствие. В 2012 году федеральное правительство Соединенных Штатов потратило 3,54 триллиона долларов на все, что есть в своем бюджете, включая оборону (самая большая часть дискреционных расходов — 670 миллиардов долларов), социальное обеспечение (самая большая из обязательных расходов — 767 миллиардов долларов), Medicare и Medicaid, научные исследования, гранты для студентов и многое-многое другое. К сожалению, правительство получило только 2 доллара.45 триллионов налогов, сборов и других доходов [источник: Бюджетное управление Конгресса]. Это оставляет дефицит бюджета более чем на 1 триллион долларов, и этот триллион долларов называется дефицитом .

Проще говоря, бюджетный дефицит — это разница между тем, что тратит федеральное правительство (так называемые расходы ) и тем, что оно берет на себя (так называемый доход или поступления ). Государственный долг , также известный как государственный долг, является результатом того, что федеральное правительство занимало деньги для покрытия лет и лет дефицита бюджета.Подробнее о госдолге мы поговорим на следующей странице.

С 1973 года федеральное правительство имело дефицит бюджета во всех финансовых годах, кроме двух, 1999 и 2000. Но огромный дефицит, накопленный с 2009 года, посрамил все предыдущие дефициты. После мирового финансового кризиса федеральное правительство вложило значительные средства в стимулирование нестабильной экономики. Результатом стал первый дефицит бюджета, который превысил 1 триллион долларов в 2009 году, а точнее 1,4 триллиона долларов, что в три раза больше, чем в 2008 году, предыдущий рекордсмен [источник: CBO].Благодаря сокращению расходов и увеличению налоговых поступлений дефицит в 2012 году снизился до 1,1 триллиона долларов, самого низкого уровня за четыре года [источник: Лоури].

Дефицит был политической камнем преткновения на протяжении десятилетий. Как объясняет внепартийное бюджетное управление Конгресса, есть только два способа снизить дефицит: сократить расходы или увеличить доходы. Но ни одно из этих решений не пользуется политической популярностью.

Двумя крупнейшими расходными обязательствами федерального правительства являются социальные программы и медицинские услуги, популярные программы поддержки пожилых людей в период выхода на пенсию.По мере старения поколения бэби-бумеров правительству в ближайшие годы придется больше тратить на эти программы, но сокращение финансирования пожилых людей является политическим самоубийством.

Другой вариант — повышение налогов для сокращения дефицита — также крайне непопулярен. Ситуацию усложняет то, что многие конгрессмены и женщины, консервативные в финансовом отношении, пообещали никогда не повышать налоги, оставляя мало надежды на компромисс между сокращением расходов и увеличением доходов.

Так как же правительство находит деньги для оплаты программ, которые оно не может себе позволить? Заимствования, конечно.

,

Как распределялись дефицит и профицит с течением времени?

Как распределялись дефицит и профицит с течением времени?  Что такое госдолг?

Что такое госдолг?  Что такое потолок долга?

Что такое потолок долга?  Как проценты по долгу влияют на бюджет?

Как проценты по долгу влияют на бюджет?