что лучше, чем отличаются, какие услуги подключаются

Карты банков могут выпускаться в большом количестве разнообразных платежных систем. Наиболее востребованными в России считаются Виза и Мастеркард. Такие карточки могут использоваться ежедневно. Они принимаются практически во всех торговых организациях.

Оснащаются многочисленными функциями и возможностями. Поэтому нередко у людей возникают сложности с определением того, какой именно вариант будет наиболее подходящим для них.

Нюансы каждой системы

MasterCard и Visa являются наиболее востребованными и крупными в стране и во всем мире. Они не только популярны, но и надежны, поэтому при использовании платежных инструментов таких систем можно быть уверенным в надежности и сохранности своих средств.

Но при этом часто возникают вопросы относительно того, что же лучше всего выбрать. При этом учитываются некоторые нюансы:

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам +7 (495) 725-58-91 . Это быстро и бесплатно!

- у Visa имеется очень много терминалов в разных странах;

- практически во всех таких устройствах имеется поддержка Мастеркард;

- данные системы обладают аналогичными потребительскими качествами;

- на их основе выпускаются карты разных уровней, поэтому можно выбрать начальные или средние изделия, а также премиальные.

Отличия Виза и Мастеркард.

Перед выбором конкретного варианта следует изучить плюсы и минусы обеих систем.

Чем они похожи

Первоначально надо определиться с имеющимися сходствами между MasterCard и Visa. К ним относится:

- они распространены как в России, так и в других странах мира;

- отличаются схожим функционалом;

- представлены в многочисленных торговых заведениях, поэтому практически в каждом учреждении принимаются к оплате;

- являются надежными при совершении разных операций;

- обработка платежей реализуется за короткий промежуток времени;

- редко возникают сбои;

- обеспечивается надежная поддержка;

- за обслуживание устанавливается практически одинаковая сумма.

За счет вышеуказанных схожих моментов нередко люди вовсе путают эти системы, хотя они имеют многие значимые отличия.

Разница

Отличия заключаются в видах карт, выпускаемых разными системами. Они могут быть электронными, классическими или премиальными. Каждый вариант имеет свои нюансы и параметры.

| Виды карт | MasterCard | Visa |

| Электронные | Maestro и Mastercard Electronic. Считаются самыми простыми картами системы. Их применение сопровождается определенными ограничениями. Они позволяют снимать деньги и расплачиваться безналичным способом за покупки. Не разрешается совершать покупки в интернете. | Visa Electron. По некоторым картам можно расплачиваться в сети. Не везде за границей принимаются электронные карты, так как имя владельца напечатано, а не выдавлено. |

| Классические | Mastercard Standard. Можно снимать наличные средства в банкоматах или оплачивать товары и услуги в магазинах, которые могут работать даже в интернете. Для покупок в интернете применяется CVC2. | Visa Classic и Visa Business. Для расчетов в интернете используется CVV2. |

| Премиальные | Mastercard Gold и Mastercard Platinum. Они выступают показателем высокого статуса и значительной состоятельности держателя. По ним предлагаются многочисленные опции и привилегии. | Visa Gold и Visa Platinum. Владелец такой карты получает специальную приоритетную линию связи с банковским учреждением. Если теряется пластик, то можно оперативно получить наличные деньги со счета. |

Премиальные карточки дают возможность держателям получать дополнительные услуги, к которым относятся скидки при покупке билетов или аренде автомобилей.

Граждане могут становиться участниками разных дисконтных программ или рассчитывать на значительные скидки, если покупают товары или услуги у партнеров банка.

Каждый человек самостоятельно выбирает, какой вариант будет им оформляться, для чего ориентируется на свои пожелания, стиль жизни, необходимые привилегии и другие особенности.

Сравнение дебетовых и кредитных карточек

Обе платежные системы выпускают как дебетовые, так и кредитные карты. В первом случае держатели тратят только собственные средства, а во втором могут воспользоваться заемными деньгами банка.

Чем отличается Мастеркард от Визы, смотрите видео:

Так же ими предлагается дебетовая карта с возможностью подключения овердрафта. По каждому варианту устанавливается свой кредитный лимит и предел расходных операций. У Визы лимиты намного ниже, чем у Мастеркард.

Разница во внешнем виде

По внешнему виду данные банковские продукты не слишком сильно отличаются. На них имеется логотип системы и разные защитные элементы. Понять по внешнему виду, к какой системе принадлежит конкретный пластик, не составит труда, так как на нем обязательно будет иметься надпись MasterCard или Visa.

Отличия в предлагаемых функциях

При выборе конкретного варианта учитываются предлагаемые функции. К основным нюансам относится:

- Visa распространена шире, чем Мастеркард;

- принимаются карточки MasterCard в большем количестве разных организаций;

- обе системы предлагают покупки в интернете;

- они обладают уникальными системами безопасности, которые являются надежными;

- система Visa имеет больше 50 фирм-партнеров, поэтому держатели платежных инструментов при сотрудничестве с ними могут рассчитывать на скидки в пределах от 5 до 10 процентов, а также часто проводятся разные акции;

- система MasterCard предлагает держателям уникальную бонусную программу, причем полученные бонусы могут обмениваться на уникальные подарки.

Что лучше Мастеркард или Виза, расскажет это видео:

Изучив все предложения и функции, можно утверждать, что Виза считается более предпочтительной в России.

Нюансы корреспондентских счетов

При сотрудничестве с системами MasterCard и Visa обязательно банки формируют один или сразу несколько корреспондентских счетов. Для Мастеркард обычно применяются евро при расчетах, а для Визы – доллары.

Но в теории для MasterCard может открываться даже долларовый счет, поэтому данная система считается более удобной и универсальной.

Какая система оптимальна для россиян

Каждый человек при выборе одного варианта должен оценить все схожие моменты и различия, а также определить плюсы и минусы систем.

Если планируется регулярно путешествовать, то выбирается та карта, которая считается выгодной для покупок, а если надо пользоваться изделием в России, то оба варианта являются стандартными и выгодными.

Какой выбрать пластик для путешествий

При поездках за границу надо учитывать траты на конвертацию, которые должны быть невысокими. Если применяется Виза, то сначала рубли переводятся в доллары, а потом в евро, поэтому за счет двойной конвертации придется уплачивать значительные средства.

Что лучше Виза или Мастеркард?

Поэтому при поездках в страны Европы желательно пользоваться MasterCard. В этом случае будут рубли переводиться только в евро, что снижает расходы.

Таким образом, MasterCard и Visa – это известные и востребованные платежные системы. Они обладают своими особенностями и выпускают различные карточки. Сами граждане могут решать, какой вариант считается подходящим для них. При этом учитываются устанавливаемые комиссии, предлагаемые виды платежных инструментов и другие нюансы.

Бесплатная консультация

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Оценка статьи:

Загрузка…

Загрузка…

Поделиться с друзьями:

Visa или MasterCard, что лучше 2020

Перед получением банковской карты следует внимательно изучить условия использования продукта. Небольшой кусочек пластика открывает широкие возможности перед своим обладателем. Аккуратно разместив карточку в кошельке, вы сможете расплачиваться за совершенные покупки в реальных торговых точках и через интернет, совершать операции в России, Америке, Азии и Европе. При этом не обязательно везти наличные деньги с собой за рубеж, декларировать сопровождающий вас груз, отчитываться за наличку перед строгими инспекторами на границе. Это лишь малая часть выгод, которые вам сулит наличие карты.

Сложность заключается лишь в одном – какую карту выбрать. Даже карточка всем известного Сбербанка выпускается в разных модификациях: Classic, Standard, Gold. Это может быть Visa или MasterCard. Чем отличаются платежные системы, какая из них удобнее и выгоднее, разбираемся в нашем обзоре. Оценивайте лучший вариант «лайком», чтобы сделать его № 1 в народном рейтинге. Мы полностью доверяем читателям, ориентируясь на выраженное вами мнение. А для тех, кто не знаком с банковским продуктом, проведем краткий экскурс в хитросплетения возможностей и широкий диапазон операций. Поехали!

MasterCard

Штаб-квартира этой платежной системы разместилась на просторах Соединенных Штатов Америки. Но базовой валютой операций для Мастер Кард является Евро. Это значит, что, путешествуя по странам Еврозоны, лучше брать с собой эту карточку, так как конвертация окажется более выгодной. Эксперты также рекомендуют брать ее в Африку. На территории Поднебесной и России существенных отличий между Visa и MasterCard нет.

Система функционирует свыше чем в 200 странах, однако Visa существенно выигрывает по территориальному охвату. Всего 16% от всех мировых карточек несут на пластике маркировку MasterCard. Остановимся на видах карт, выпускаемых в этой платежной системе:

- Maestro, MasterCard Electronic – простой вариант банковского обслуживания. Дает право снимать наличные через банкомат, рассчитываться с продавцом посредством профильного терминала. Для покупок через интернет карточка не представляет особой ценности, так как не дает права перечислять деньги онлайн.

- Мастеркард Стандарт – классика, для которой характерны демократичная стоимость обслуживания, но достаточно обширный функционал. Помимо обналичивания средств в банкоматах можно оплачивать покупки через платежную терминальную систему, совершать расчетные действия через интернет-магазины. Для беспрепятственного движения средств по оплате онлайн-приобретений достаточно подтвердить номер карточки кодом CVC2.

- Премиальные MasterCard Gold и Platinum – по аналогии с Визой считаются признаком высокого статуса своего обладателя, имиджевым аксессуаром, удобным инструментом оплаты товаров и услуг. Сервис схож с конкурентной платежной системой. Здесь также следует отметить бесплатную страховку во время международных путешествий, бонусы при аренде автотранспорта в специализированных компаниях за рубежом. Сюда же входит пакет услуг от банка-эмитета, причем у каждого выпускающего банка он разнится.

Интересно выделяется среди аналогов Мастеркард Priceless Cities программой преференций международного уровня. Карточка предполагает персонификацию владельца, соблюдение интересов держателя за счет партнерских связей с лучшими ресторанами, отелями, музеями Лондона, Пекина, Сиднея, Сингапура, Торонто, Москвы и других городов. Хозяин такой карточки получает уникальные предложения, бонусы, участвует в скидочных акциях, использует иные прерогативы от партнеров реализуемых банком программ.

Среди карточек MasterCard также есть дебетовые, кредитные и дебетовые с овердрафтом. Если сравнивать продукт по другим параметрам, можно взять во внимание наличие партнерских контактов среди банков. У Визы таких партнеров свыше 80, у Мастер Кард их число близится к 100. При этом MasterCard принимается к обслуживанию в более чем 30 миллионах торговых точек, тогда как визовская карточка принимается 20 млн. компаний.

Что касается безопасности платежей, то здесь сложно выделить победителя. Степень защиты находится примерно на одном уровне. Не стоит забывать о мини-карточках, которые предоставляет MasterCard. Впрочем, справедливости ради надо сказать, что Виза их тоже имеет. Это дополняющие стандартную карту карточки-брелки со схожим функционалом. Есть лишь один нюанс – маленькую карточку нельзя применять в банкоматах.

Visa

Опросы среди банковских работников на тему отличия карт двух платежных систем не дали четких границ для их разделения. Специалисты подчеркнули, что для использования карточек в путешествиях серьезных потребительских отличий не существует. Единственное, что отличает их, так это происхождение. Visa – продукт американской системы, MasterCard – европейской. Однако, если изучить вопрос глубже, это не единственные расхождения.

Виза, как и МастерКард, – это платежная система, одна из самых распространенных на международном уровне. С помощью пластикового «прямоугольника» вы сможете обналичивать деньги через банкоматы, оплачивать покупки на кассах торговых центров, платить за товары и услуги в интернете. Основана Visa почти полсотни лет назад, и сегодня она действует более чем в 205 странах. Эта маркировка из 4-х букв украшает свыше 29% всех банковских карт. Виза – оптимальное решение для туристических поездок по Канаде, Америке, Австралийскому государству, Мексике, Доминиканской республике.

Поскольку основной валютой Visa являются доллары, лучше использовать ее во время поездок в страны, где эта денежная единица процветает. Так, курс конвертации для вас окажется более выгодным. Кстати, открывать счет в российском банке вы сможете как рублевый, так и долларовый, ориентируясь на собственное удобство и возможности.

Учитывается разновидность карт, которая характерна для любой платежной системы. Банки предлагают несколько модификаций Visa:

- Visa Electron – это классический и наиболее доступный вариант, предполагающий снятие денег через банкоматы и осуществление платежей через терминальные устройства в торговых центрах, бутиках, салонах. Через Сеть платежи осуществляются с ограничениями, хотя некоторые банки эмитеты не накладывают лимиты на действие карточек. Внешне легко отличить карту Электрон от другой разновидности. Имя владельца на ней напечатано, а не представлено надписью с фактурным объемом. Это может вызвать некоторые неудобства за границей, где импринтеры (принимающие оплату аналоги терминальных систем) рассчитаны именно на объемный формат обозначения имени.

- Visa Classic, Visa Business – классика рассчитана на более широкий спектр действий. Карты используются для снятия налички в банкомате, оплаты товаров через терминальную систему, подходят для онлайн платежей в интернете. Для совершения сделки в виртуальном пространстве используется CVV2 код, который обозначается на другой стороне пластика.

- Visa Gold, Visa Platinum – премиальный продукт для клиентов категории VIP. Даже дизайн этих карт подчеркивает безупречный имидж хозяина, его высокий статус, уровень состоятельности. Наравне с уже указанными ранее услугами системы Visa они дают право на бесплатную страховку во время туристических турне за рубеж. С ними можно получить такие преференции, как скидки на прокат авто в заграничном сервисе, бонусы от партнеров банка эмитета. Для держателей карт категории Platinum предусмотрено выделение личного менеджера, беспрепятственная связь с оператором при возникновении чрезвычайных ситуаций (утрата, кража, блокировка банкоматом и другие), правовая и медицинская поддержка в иностранных государствах.

Кроме карточек дебетового типа клиентам банка предлагается оформить кредитные карты, чтобы при необходимости использовать банковские деньги, возвращая их ежемесячными платежами с процентом за использование. У каждой из них существует лимит расходов, обозначенный условиями заключаемого договора. Существуют также дебетовые карты с овердрафтом, где клиент может уйти в минус, если своего лимита не хватило на покупку или оплату каких-либо услуг.

Сколько бы ни шла битва между двумя платежными системами, выделить одного победителя сложно. Обе популярны на территории России, в странах Ближнего и Дальнего Зарубежья. Специалисты банковской отрасли предлагают удовлетворять запросы клиентов, предоставляя им карточки двух образцов. Например, дебетовая может оформляться в системе Visa, а кредитная – через MasterCard. Однако такой механизм применим исключительно к работе крупных банков, которые свободно функционируют в обеих платежных системах.

Как бы там ни было, но мы опираемся на оценки потребителей услуг, поэтому предлагаем именно вам выразить свое мнение по поводу карточек Visa или MasterCard. Оцените наиболее совершенный, на ваш взгляд, банковский продукт, поставив лайк под его фото. Это позволит нам сформировать непредвзятый рейтинг, основанный на оценке реальных потребителей.

Виза или Мастеркард — что лучше: главные отличия платежных систем

Банковская карточка сейчас есть практически у каждого человека. Как правило, в банках при оформлении пластика спрашивают, карту какой платежной системы предпочитает клиент. Виза или Мастеркард: что лучше? Давайте разберемся.

Какая платежная система лучше: Visa или MasterCard?

Говоря о том, что выбрать: Visa или MasterCard, необходимо проанализировать особенности каждой из систем.

Территория обслуживания

Карты Visa и MasterCard принимаются практически по всему миру. На данный момент платежной системой Visa обслуживается 200 стран, MasterCard – 210. Таким образом, за исключением единичных случаев, провести оплату с помощью данных систем можно везде.

В общей сложности системой Visa обслуживается более 20 млн точек. Доля MasterCard еще больше – более 30 млн точек. Часто одна и та же торговая точка обслуживается одновременно и Visa, и MasterCard.

Обе платежные системы обслуживают торговые точки по всему миру.

Распространенность в России и мире

Карточки с подключенной платежной системой Visa в России выдает 80 банков, осуществляющих свою деятельность на территории страны. С системой MasterCard сотрудничает 100 банков-партнеров. Правда, в общей доле выпускаемых карточек Visa занимает 65%, остальные 35% приходятся на долю MasterCard.

Если говорить о мировых масштабах, то на долю MasterCard приходится 28% всех выпускаемых карт, Visa – 20%.

Visa и MasterCard – абсолютные лидеры и в России, и в мире.

Бонусная система

Говоря о том, что лучше: Visa или MasterCard, нельзя не упомянуть о бонусной системе. Рассчитываясь с помощью платежной системы Visa, можно получить до 10% скидки. Также нередки различные акции, позволяющие еще больше сэкономить.

Mastercard предлагает своим клиентам участие в постоянно действующей Mastercard акции Rewards. Ее суть состоит в следующем: каждый раз, оплачивая товар или услугу с помощью данной платежной системы, на бонусный счет клиента приходят баллы, которые впоследствии можно обменять на один из представленных в каталоге подарок.

Обе платежные системы, чтобы привлечь клиентов, предлагают разнообразные бонусы.

MasterCard и Visa: главное отличие

Таким образом, по территории обслуживания, тарифам и прочим характеристикам платежные системы Виза и Мастеркард практически полностью совпадают, то основное отличие следует искать в валюте.

Обе системы по своему происхождению являются американскими, но когда-то MasterCard поглотил европейскую систему расчетов Eurocard, приобретя большую популярность в странах Европы.

На данный момент Visa проводит свои расчеты исключительно в долларах, и в случае необходимости конвертирования валют перевод будет осуществляться с учетом курса доллара США.

Что касается MasterCard, то система поддерживает и доллары, и евро. Но российская практика такова, что для долларовых расчетов используется Виза, для евровых – Мастеркард. Это связано в первую очередь с тем, что работа одновременно с двумя платежными системами понижает общий доход банка.

Основное отличие состоит в используемых платежными системами валютах. Visa, как правило, работает с долларами, MasterCard – с евро. Однако данное отличие никак не сказывается на клиентах.

Visa vs MasterCard: что лучше с точки зрения обмена валют?

И Visa, и MasterCard работают с подавляющим большинством мировых валют. Соответственно, счета, с которых и на которые осуществляются переводы, могут быть открыты в любой валюте.

Конвертация будет проводиться по внутреннему курсу платежной системы. Если информация о курсе Visa находится в общем доступе, то о курсе MasterCard клиенты узнают в момент совершения операции.

Кроме того, банки, выпустившие пластик, часто взимают во время совершения операции комиссионный сбор, что увеличивает доходность их деятельности.

Ответить на вопрос, какая карта лучше: Виза или Мастеркард, однозначно ответить невозможно. Считается, что в Европе MasterCard лучше, чем Visa, что связано с валютой расчетов. Однако если оплата счета происходит в другой стране, то схема конвертации будет зависить от валюты страны и валюты, в которой открыт картсчет.

Какая карта лучше: Visa или MasterCard

Говоря о том, какую карту выбрать: Visa или Mastercard, нужно иметь в виду, что отличия есть не только в самих платежных системах, но и том, какой именно вид карточки выбран клиентом.

Visa и MasterCard позволяют оформить и кредитные, и дебетовые карточки. Существуют также дебетовые карточки с овердрафтом, когда клиент пользуется собственными средствами, но при необходимости возможно списать больше, чем есть на счете и воспользоваться заемными средствами.

Кроме того, Visa или Мастеркард выпускают карты с различным функционалом.

С поддержкой платежных систем выпускаются и дебетовые, и кредитные карточки.

Электронные карты

Наиболее простыми являются электронные карты Виза и Мастеркард. Они позволяют снимать наличные в кассах и банкоматах, расплачиваться за покупки в магазинах. Но оплачивать товары и услуги через интернет возможно не всегда: некоторые банки поддерживают данную опцию, другие – нет.

Кроме того, могут возникнуть проблемы при расчетах за пределами страны. Дело в том, что во многих странах используемые считывающие устройства (их называют импринтерами) требуют, чтобы напечатанные на пластике имя и фамилия владельца имели объемный вид. В картах Visa Electron, Mastercard Electronic и Maestro имя собственника в лучшем случае просто напечатано, а часто подобный пластик выпускают и вовсе безымянным.

Недостатком карт Visa Electron, Mastercard Electronic и Maestro является то, что не каждый банк-эмитент позволяет с их помощью осуществлять оплату покупок через интернет.

Visa Classic или MasterCard Standard: что лучше?

Как правило, большинство клиентов оформляют банковские карточки с целью совершать разнообразные операции, в том числе и за границей. Для таких пользователей наилучшим образом подходят классические карты Visa Classic, Visa Business, Mastercard Standard. Они позволяют осуществлять следующие банковские операции:

- снятие наличных через банкомат;

- проведение расчетов через терминалы самообслуживание;

- безналичный расчет в магазинах;

- совершение покупок через интернет.

Классические карты Visa Classic, Visa Business, Mastercard Standard пользуются среди клиентов банков наибольшей популярностью. Значительных различий между продуктами платежных систем нет.

Что лучше: Visa Gold или MasterCard Gold?

И Виза, и Мастеркард выпускают карточки VIP-уровня: Visa Gold, Visa Platinum, Mastercard Gold, Mastercard Platinum. Такой пластик используется не только для расчетов, но и подчеркивают статус их владельца.

Кроме того, владельцы данных карточек имеют множество бонусов:

- бесплатное страхование во время поездок заграницу;

- систему скидок при бронировании жилья или автомобиля за пределами страны;

- возможность принятия участия в закрытых дисконтных клубах;

- первоочередная связь с банком по любым вопросам;

- возможность в случае утери получить наличные по облегченной системе.

Нередко с держателями карт VIP-уровня работает отдельный менеджер, который помогает решить любые вопросы, возникающие во время их использования. Также клиенту могут предоставляться услуги консьерж-службы, юридическое и медицинское сопровождение в зарубежных путешествиях.

Клиентам карт Visa Gold, Visa Platinum, Mastercard Gold, Mastercard Platinum предоставляется первоочередное обслуживание и масса дополнительных услуг.

Особенности молодежных карт Visa и MasterCard

Так как пользователями банковских карточек являются в основном молодые люди, то специально для данной целевой аудитории ряд банков предлагают молодежные карты, воспользоваться которыми могут физические лица возрастом до 25 лет.

На данный момент выпуск подобных карт осуществляет Сбербанк, РосБанк, Альфа-Банк и ОТП-банк. Абсолютным лидером по выпуску молодежных карт банков является Сбербанк.

Молодежная карта может использоваться для проведения практически всех банковских операций:

- зачисление зарплаты, стипендии, социальных выплат;

- оплата покупок и услуг через терминал и в режиме онлайн;

- снятие и внесение наличности через банкоматы, терминалы или в кассах;

- произведение операций через онлайн-приложения;

- контроль операций через «Сбербанк Онлайн» и «Мобильный банк».

Преимуществом использования молодежной карты является наличие дополнительных бонусов. Например, Сбербанк возвращает до 10% стоимости покупки в виде бонусов, которые потом можно использовать для последующих покупок.

В качестве приятного дополнения можно назвать возможность выбора необычного дизайна, в том числе и по собственному макету.

Для подростков и молодежи возрастом от 14 до 25 лет можно оформить молодежные карты Виза и Мастеркард.

Отзывы о картах мгновенной выдачи Momentum Visa и MasterCard

Наиболее крупный банк России Сбербанк предлагает всем своим клиентам оформить дебетовую карту Momentum Visa и MasterCard. Оформить ее могут все граждане страны возрастом от 14 лет в любом отделении Сбербанка, потратив на операцию не более 10 минут. Оформление карточки является бесплатным.

Оплачивая покупки с помощью карты Momentum Visa и MasterCard, клиент автоматически становится участником акции «Спасибо», получая дополнительные бонусы. Через некоторое время ими можно воспользоваться, расплатившись с их помощью за товары и услуги.

Использование карты и ее перевыпуск после окончания срока действия является бесплатным. Правила пополнения и обслуживания не отличаются от правил работы с другими платежными картами Сбербанка.

Именно эти преимущества отмечают клиенты Сбербанка, которые уже оформили карточку MomentumVisa и MasterCard, в своих отзывах.

Процесс оформления карт Momentum Visa и MasterCard занимает не более 10 минут.

Несколько советов

Независимо от того, картой какой платежной системы вы пользуетесь, стоит прислушаться к нескольким советам, позволяющих избежать возникновению неприятных ситуаций за пределами своей страны:

- на счете должна лежать дополнительная сумма средств. Иногда обменные операции осуществляются не сразу, а через несколько дней, и за это время курс может как упасть, так и вырасти;

- помните о возможности проведения двойной и даже тройной конвертации;

- заранее уточните размер комиссионного сбора в банке за осуществление платежной операции;

- отслеживайте свои траты, подключив услугу мобильного банкинга.

Итак, однозначно сказать, что выбрать: Виза или Мастеркард, невозможно. По своим характеристикам платежные системы очень похожи между собой, система безопасности у обоих находится на высоком уровне. Фактически единственная разница состоит в том, что Виза чаще работает с американскими долларами, в Мастеркард – с евро. В остальном же принципиальной разницы нет.

чем отличается Visa от Mastercard

Использование банковской карточки для современного общества стало неотъемлемой частью жизни. Это позволяет сэкономить немало времени, так как доступен наличный и безналичный расчет. Кредитная линейка выручает потребителей, испытывающих финансовые трудности. Однако большинство клиентов не понимает разницы и сомневается, что им выбрать – Visa или MasterCard. У каждой свои особенности. Зная их, выбирать вслепую не придется.

Содержимое страницы

Платежная система Visa

Ведущая международная система основана на долларовой валюте. Конвертирование здесь проходит именно через эту расчетную единицу. Причина популярности сервиса состоит в использовании у 30 млн торговых предприятий, действующих в свыше чем 200 странах.

Американская компания занимает около 28% рынка по выпуску карт. Наибольшая востребованность зафиксирована в населенных пунктах Северной Америки, а наименьшая – в Азии. В работе участвует собственная утилита для безопасности 3D Secure. Цель внедрения – увеличение безопасности и упрощение оплаты онлайн по карточкам.

Структура безопасности основана на 3 независимых доменах:

- Эмитент (банки и карты).

- Эквайер (финансовые компании и владельцы).

- Взаимодействие (согласует домены).

Каждая денежная операция проходит через них. В РФ компания появилась в 1974 г. Партнеры – все российские банки.

Характеристики:

- общее количество обслуживающих банкоматов – более 1 млн;

- свыше 50% оборота финансовых международных организаций проходит через систему;

- 20 тыс. учреждений – участников.

Среди преимуществ:

- управление счета доступно круглосуточно и в любом населенном пункте;

- проведение онлайн-операций;

- валюта универсальна для каждого из государств;

- отсутствие комиссии при списании (не зависит от местоположения).

За последнее десятилетие сфера обслуживания системы в РФ очень расширилась. Большинство работников России – держатели зарплатных дебетовок этого сервиса. Вряд ли найдется кинотеатр, кафе или супермаркет, где отсутствует специальный терминал для безналичного расчета.

Платежная система Мастеркард

Еще одна международная корпорация, которая объединяет огромное число финансовых компаний. Для того чтобы понимать, чем отличается Visa от MasterCard, важно ознакомиться с особенностями каждой из систем.

Сервис объединяет свыше 20 тыс. предприятий кредитной сферы, которые находятся в 210 странах. Среди основных направлений деятельности:

- карточная эмиссия;

- электронные онлайн-платежи;

- обслуживание физ. лиц и корпоративных клиентов.

Сейчас корпорация обхватывает рынок эмиссии пластиковых карт на 25 процентов. Количество ежегодных трансакций – свыше 25 млрд. Показатели по использованию продукции в РФ постоянно повышаются, так на операции по безналу доля Мастеркард составляет 38%. Система стремительно догоняет Визу. Сотрудничают с корпорацией почти все российские банки.

Больше всего МПС популярна в государствах ЕС, Китае и Бразилии. Минимальное число клиентов системы зарегистрировано в Северной Америке, хотя представительство корпорации в США.

Функции MasterCard:

- проведение денежных операций частными лицами и юридическими;

- программы эмиссии (производство) банковских карт.

Количество держателей возрастает вместе с числом положительных отзывов. Развитие сервиса и функционала осуществляется постоянно. Это происходит за счет применения продукции в России, поскольку государство предлагает рост прибыли компании.

По статистике, 40% банковских инструментов РФ выпущены этой компанией. Скоро она не уступит Визе. Стремительному росту система обязана банкам-партнерам, а особенно Сбербанку.

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

Сходства и отличия Виза и Мастеркард

Эти два крупнейших сервиса занимают лидирующие позиции среди аналогов, поскольку их надежность не подвергается сомнению. Показатель Визы по обхвату сферы безналичных операций выше, но она и появилась на рынке раньше. Клиенты платежных систем хотели бы знать, в чем разница между Visa и MasterCard.

Терминалов, поддерживающих Виза больше, но они обслуживают и пластик MasterCard. По потребительским качествам сервисы практически идентичны. По уровням карты Visa и MasterCard подразделяются на обычный, повышенный и премиальный. Это дебетовые инструменты и кредитки.

У систем выпускаются серии.

| Уровни | Mastercard | Виза |

| Начальный | Маэстро, Unembossed, Electronic | Электрон |

| Средний | Standart | Классик |

| Премиум | Gold, Platinum | Голд, Платинум |

В РФ и зарубежных государствах большинство потребителей пользуется продукцией этих МПС, но чаще неизвестно, какая карта лучше – Visa или MasterCard. Однозначный выбор сделать невозможно. Функциональность сервисов схожа, в большинстве учреждений платеж проводится через них.

Оформлять долларовый или рублевый счет принято на базе Visa, а евро и национальную валюту – на Мастеркард. Прикрепление счета к американской, либо европейской расчетной единице условно, привязка доступна к любой из них.

Процесс конвертации различается, но это связано не с глобальными сервисами, а со спецификой сферы эмиссии карточек. Некоторые потребители предпочитают использовать Визу, считая ее надежнее, но это не так.

Сходства МПС:

- уровень защиты;

- трехлетний срок активности;

- мгновенные платежные операции;

- высокая доступность использования;

- счет поддерживает 3 валюты;

- полноценная эксплуатация за пределами РФ;

- одинаковый комиссионный сбор за ежегодное обслуживание.

Значительных отличий между системами нет. В техническом плане они ничем не различаются, что подтверждают отзывы владельцев. Только в конкретных ситуациях выявляются различия.

Это случаи:

- применения пластика разных уровней;

- бонусные условия партнеров (банковских организаций), которые связаны с платежными системами Visa и MasterCard;

- в процессе конвертации;

- при оплате онлайн или с помощью терминала.

Сравнительный анализ.

| Параметр | Мастеркард | Виза |

| Распространение | 210 государств | 200 стран |

| Обхват рынка | 25% | 28,5% |

| Код безопасности | CVC2 | CVV2 |

| Доп. услуги |

|

|

| Торговые точки | 30 млн | 20 млн |

| Бонусы |

|

|

Какая карта лучше в России

Для граждан РФ доступны МПС Виза, Мастеркард и МИР (новый национальный сервис). Последняя появилась в 2014 г. Это продукт ЦБ, независимый от иностранных организаций. У пластика МИР присутствуют аналогичные опции, что и у американских систем:

- выдача средств и внесение;

- безналичные операции расчет;

- денежные переводы.

Отличие только одно – это невозможность использования продукта за рубежом. Однако если потребитель не планирует поездки в иностранные государства, это не является недостатком. Национальная система ЦБ МИР – это удобно, доступно, безопасно и надежно.

Продукты Сбербанка

Все крупные банки РФ сотрудничают с обеими платежными системами. Часто потребителям приходится решать какую карту лучше оформить – Visa или MasterCard Сбербанка. Если выбрать сложно, следует сравнить характеристики МПС.

Пользователям доступны виртуальные, кредитные и дебетовые линейки с логотипами этих систем. Можно выбрать моментальные продукты, на лицевой стороне которых данные о держателе отсутствуют. Их получают сразу. Пример таких продуктов серия Маэстро. Многие владельцы Maestro не знают, Visa это или MasterCard. Эта серия относится к начальному уровню МПС Мастеркард.

Аналог второго сервиса – Visa Electron. А также доступны классические и премиальные продукты. Поэтому определять что лучше – Виза или Мастеркард Сбербанка может сам клиент, исходя из собственных предпочтений.

Моментальный пластик выдается сразу же при заполнении заявления, а также отличается отсутствием комиссии за обслуживание. Однако у этой линейки свои минусы. За рубежом снимать деньги с неименных инструментов нельзя, как и оплачивать товар в большинстве интернет-магазинов.

Внимание! В акциях СБ участвуют продукты «Подари жизнь» и «Аэрофлот» с логотипом Виза. Держателям продукции «Аэрофлот» начисляются баллы, которые накапливаются, а при покупке авиабилетов предусмотрены скидки.

Какую карту выбрать для поездки за границу

Если предстоит путешествие в другую страну, важно понять алгоритм конвертации во время покупок за рубежом, чтобы решить, какую систему из двух.

Продукцию обеих МПС принимают к оплате по всему миру. Если невозможно определить, что выбрать Visa или MasterCard, доступно оформление двух видов пластика, привязанные к одному номеру счета. В результате получится кобейджинговый продукт: чипированный, либо оснащенный магнитной полосой.

Механизм конвертации действует следующим образом:

- При оплате в иностранном магазине в валюте государства обслуживающий торговое предприятие банк отправляет в МПС информацию о необходимости списания определенной суммы с владельца пластика.

- МПС конвертирует местную расчетную единицу в ту валюту, которая используется при расчете между системой и банком, выдавшим карту, а затем выставляет счет.

- Дальше конвертер действует на основании условий банка. Может использоваться собственный курс или ЦБ.

Для конвертации дополнительные комиссии внутри сервисов не предусмотрены, платежные системы Visa и MasterCard прибыли от этого не получают.

Отличия у МПС незначительные. До того, как оформить пластик, нужно просто уточнить курс конвертации в конкретной банковской компании, а также выбрать продукт:

- с выгодным кешбэком;

- демократичной стоимостью обслуживания;

- небольшой комиссией за выдачу денег в иностранных государствах.

Решать какая карта лучше Visa или MasterCard нужно самостоятельно, учитывая собственные предпочтения.

В Европу

Главное отличие наглядно прослеживается при эксплуатации за рубежом. Разница заключается в использовании валюты доллар в случае Визы и евро, если применяется Мастеркард. За пределами РФ валюта конвертируется от основной расчетной единицы карты. Любая из них может использоваться как основная при открытии счета. Это значительно сэкономит средства держателя.

Рассмотрим ситуацию. Владелец Мастеркард с рублевым счетом собирается оплатить номер гостиницы в Вене. Расчет в евро. В этом случае конверсия проходит по правилу рубли – евро. Если у пользователя Виза, то модель будет иной: рубли – доллары – евро. В результате заплатить комиссию приходится дважды. Поэтому, планируя путешествие в Европу, стоит выбрать Мастеркард.

Внимание! Если карта серии Голд или Платинум вдруг потеряется, перевыпуск произведут в минимально короткий срок. Будет обеспечена выдача наличных. И также владельцам продуктов премиального уровня доступна помощь юристов и медиков на бесплатной основе.

Достаточно просто обратиться по номеру, который предоставят по просьбе потребителя в банке при получении пластика. Для сравнения у Мастеркард нет такого обширного спектра услуг по оказанию поддержки клиентам за границей.

В США

Заблаговременный выбор платежного сервиса поможет значительно сэкономить. У большинства банков срок выпуска и доставки не превышает 10 дней. Принципиальное отличие выражается, когда карты Visa и MasterCard используются в зарубежной стране.

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

ДаНет

Как пример рассмотрим необходимость оплатить футболку в долларах. Конверсия в МПС Виза идет по правилу: рубли – доллары. В случае с Мастеркард иначе: рубли – евро – доллары. Иными словами, собираясь в США, стоит выбрать Visa, чтобы не платить каждый раз двойную комиссию за конвертацию.

Важно! Если открыть не рублевый, а долларовый счет в банке, где заказывается пластик, то покупка валюты произойдет по желанию держателя единожды, а не при каждой платежной операции. Аналогично поступают и с евро. При заказе карты уточните это с менеджером банка.

Заключение

Рекомендации по выбору МПС для использования в конкретных регионах представлены в таблице ниже.

| Система | Страны |

| MasterCard |

|

| Visa |

|

Если карта нужна для зачисления зарплаты в рублях и проведения различных финансовых операций в пределах России, то выбирать стоит не по платежным системам, а по выгоде тарифов начальной, классической и премиальной линеек. Также пластик бывает виртуальный или обычный, дебетовый, либо с кредитом.

VISA или MasterCard — какая платежная система лучше, полный разбор

Если вы пользуетесь банковской картой внутри страны, то в принципе вам все равно, к какой платежной системе она подключена. Это может быть VISA, может быть MasterCard, а может быть какая-либо локальная система. Разницы вы не почувствуете, когда снимаете деньги в банкомате своего города или рассчитываетесь в местном супермаркете.

Но стоит вам выехать за границу страны, платежная система, к которой подключена ваша карта, начинает становиться значимым фактором. На чем же остановить свой выбор? Поговорим об этом подробно.

Сравнение рыночных показателей

Битва за право быть мировой главной платежной системой идет между VISA и MasterCard с момента появления электронных денег. Приведем несколько фактов:

- Сегодня VISA представлена в 200 странах, а MasterCard принимают к оплате в 210 государствах мира.

- 29 % всех карт в мире принадлежат VISA, а 16 % — MasterCard. Остальные обслуживаются местными платежными системами.

- 80 российских банков являются партнерами VISA и 100 финансовых учреждений — MasterCard.

- 20 млн торговых точек по всему миру подключены к VISA, 30 млн — к MasterCard.

У VISA во всем мире больше банкоматов, а значит, существует больше возможностей снять деньги или провести любую другую операцию. И это значительное преимущество.

Обе платежные системы дают возможность оплатить покупку в интернете, причем сделать это безопасно, не опасаясь действий мошенников. В этом смысле для среднестатистического путешественника или россиянина, выезжающего за границу на учебу или лечение, особой разницы нет. Значит, выбор надо делать на основании других критериев. Вот о них и поговорим.

Главное отличие

Оно заключается в основной валюте платежной системы. У VISA это доллар США, у MasterCard — доллар и евро. Это не значит, что вы не сможете расплатиться VISA в Германии или Франции, — это означает, что в этом случае у вас будет две транзакции, и каждая будет списывать свою, пусть небольшую банковскую комиссию (до 1 % от суммы операции). Да и курсы тут будут отнюдь не рыночные, а внутренние, назначаемые банком, изготовившим карту.

Смотрите, что получается. Допустим, у вас есть банковская карта MasterCard и ее основная валюта — рубль. Вам надо расплатиться в местном супермаркете. Вы предоставляете эту карту, основная валюта платежной системы MasterCard совпадает с валютой расчетов, имеет место одна транзакция (RUB-EUR) и одна комиссия. Если у вас банковская карта VISA, то для оплаты покупки в немецком магазине нужны будут две транзакции: RUB-USD и USD-EUR. А где две транзакции, там две комиссии. Значит, тут лучше подойдет карта, принадлежащая MasterCard.

Теперь допустим, что у вас долларовая карта и вы приехали в США, поужинали в Нью-Йорке и хотите расплатиться. В этом случае комиссии не будет ни в одном случае: и VISA выберет USD как единственно возможную, и MasterCard сделает выбор в пользу этой валюты. Так что никакой комиссии не будет ни в одном случае.

Вот почему знающие люди советуют в Европе пользоваться MasterCard, а в США, Канаду, Латинскую Америку или Таиланд предпочтительнее брать VISA, однако по другим причинам — из-за дополнительных преимуществ.

Дополнительные преимущества

VISA в России имеет порядка полсотни компаний-партнеров. С этой картой можно получить большую скидку (5—10 % в зависимости от приобретаемого товара) или увеличенный кешбэк. Владельцы карт премиум-класса могут пользоваться VIP-залами в аэропортах, а скидки на такси ведущих сетей (например, UBER) могут достигать 50 %.

MasterCard пошел другим путем: расплачиваясь картой, ее держатель получает бонусные баллы, которые может потом обменять на призы из каталога, выпускаемого MasterCard в России (всего порядка 200 предложений). А вот скидочных программ у владельцев карт этой платежной системы не так много.

Ну и еще один момент, на который стоит обращать внимание, делая свой выбор в сторону той или иной платежной системы, — это банк, который ее выпускает. Со своей стороны, финансовое учреждение может предлагать различные акции и начислять бонусы, что нельзя не учитывать при выборе карты.

Виза или МастерКард – что лучше? Разбираемся с выбором карт Visa и Mastercard

Что лучше Visa или MasterCard? Этим важным вопросом задается большинство граждан, которые собираются заказать оформление пластика в учреждении банка. Далее поговорим о том, имеются ли какие-то принципиальные отличия между карточками популярнейших в мире платежных систем при пользовании ими за границей и на территории нашего государства.

Содержание:

Что выбрать Visa или MasterCard?

Количество банковских карточек, которые находятся в пользовании среди граждан Беларуси, постоянно увеличивается. Сегодня практически все предприятия выплачивают заработную плату своим сотрудникам на карты, банки переводят на них кредитные средства, ведь такой подход отличается удобством и безопасностью.

В последнее время люди все чаще оплачивают покупки не наличными деньгами, а посредством пластика. Поэтому при заказе кредитной, накопительной или дебетовой карточки перед человеком неизменно встает вопрос, какой именно из двух самых популярнейших платежных систем отдать предпочтение?

На беглый взгляд понять, что лучше Виза или МастерКард в Беларуси, довольно сложно. Многим пользователям кажется, что значительной разницы не существует. Эти глобальные платежные системы представлены в большинстве государств мира, поэтому придется сильно постараться, чтобы найти точку, где не принимают данные виды карт.

При разборе технической стороны вопроса карта Виза или МастерКард – что лучше, значительной разницы тоже можно не заметить. Они не отличаются уровнем сервисного обслуживания, оперативностью проведения операций, степенью защиты.

Однако разница между Виза и МастерКард все-таки имеется, и она заключается в нескольких моментах.

- Основным типом валюты для Visa является доллар США, для MasterCard – и евро, и доллар. Почувствовать различие можно при выезде за рубеж, когда действия по карточке будут связаны с конвертацией валют. Так, потери при расчете картой Visa, например, в Португалии, могут составлять до 5% от оплачиваемой суммы, т.к. конверсия выполняется трижды, за что снимается дополнительный комиссионный сбор.

- Различие в сервисном обслуживании при использовании пластика различного сегмента.

- Подключение карты к различным программам и акциям, которые предлагаются банками-партнерами платежной системы МастерКард или Виза.

В чем отличие карточек различного класса?

Различие Visa и MasterCard основано на том, к какому именно классу сервисного обслуживания относится пластик:

- Если к начальному (Visa – Visa Electron, Mastercard – Maestro), то этот пластик используется для начисления заработной платы и располагает узким перечнем дополнительных возможностей. Разница между картами основана на том, что владельцы Maestro при покупках пользуются ПИН-кодом, а хозяева Visa Electron ПИН могут не использовать. Но на это влияет не только тип системы, но и сам терминал, который находится в торговой точке. Среди достоинств карт начального класса можно выделить отсутствие или низкую оплату за обслуживание.

- Если карты относятся к стандартному классу (Visa – Visa Classic, Mastercard – MasterCard Standart), то в этом случае разница тоже практически отсутствует. С помощью данных карточек можно производить расчеты за товары и услуги в сети Интернет и в розничных магазинах, снимать денежную наличность.

- Более значимые отличия Визы от МастерКард наблюдаются между картами премиального класса (Visa – Visa Gold или Visa Platinum, Mastercard – MasterCard Gold или MasterCard Platinum).

Так, среди предложений Visa Gold:

- юридическая и медицинская поддержка в туристических путешествиях;

- содействие при бронировании авиационных и железнодорожных билетов, при заказе столика в ресторане и др.;

- если случилась утеря или кража карты за границей, то можно рассчитывать на срочную помощь в ее восстановлении.

Для карт Visa Platinum доступны также такие программы, как защита покупок и продление гарантии.

Не так давно Виза начала предлагать клиентам карточку Visa Infinite. Кроме указанных выше услуг, она позволяет получить скидку при страховании (включая и членов семьи владельца пластика), при организации переездов, предоставление данных о ресторанах, поддержка службы доставки и прочие приятные бонусы.

Премиальные карточки MasterCard также поддерживают ряд программ, но по умолчанию для них используются всего лишь такие, как лояльность от банков-партнеров и скорая поддержка при утере пластика. Другие программы подключаются за оплату. В этой связи, оформляя карточку, следует узнать в банке о тех услугах, которые можно использовать.

Из всего сказанного напрашивается вывод, что, отвечая на вопрос: «чем отличается карта Виза от Мастеркард?», при общей схожести в стандартном и начальном уровне, в премиум-классе преимущество за Visa.

Делая заключение, Виза или МастерКард – что лучше, нужно понимать, что наилучший выбор зависит от того, где планируется использовать карту. Так, выезжая в страны Евросоюза, выгоднее иметь MasterCard, и желательно, чтобы счет был открыт в евро. Если планируется путешествие в США, государства Латинской Америки, Таиланд, Канаду или Австралию, т.е. там, где основной валютой является доллар, то нужно владеть картой Visa. Что касается Беларуси, то если счет открыт в белорусских рублях, то отличий не наблюдается.

Что лучше Visa или MasterCard: отличия, сходства, выбор

Кто хоть раз когда-нибудь пользовался пластиковой банковской картой, слышал два этих названия: Виза или Мастеркард. Понятно дело, что данные платежные системы являются самыми распространенными в мире и принимаются они практически во всех точках мира. В данной статье мы разберем что лучше Visa или MasterCard? Рассмотрим самое главные отличие Visa от MasterCard. А также какую из этих платежных система лучше выбрать в Европе, а какую в России?

Visa или MasterCard?

Visa или MasterCard?

MasterCard vs Visa

Самое главное, что нужно помнить, так это то что эти две платежные системы Visa и MasterCard считаются самыми крупными в мире и обслуживаются практически во всех странах мира. Но многие до сих пор думают – “Чем отличается от мастеркард виза и что лучше?” Разница конечно есть, и мы рассмотрим ее чуть ниже, но на самом деле она не такая существенная как вам кажется.

Если сравнивать по количеству терминалов, то тут лидирует платежная система Visa и что в Европе, что в остальных странах их больше. Но MasterCard спокойно обслуживаются даже в этих терминалах, так что тут нет особого преимущества.

Также у обеих платежных систем есть огромный выбор по классу карт, от самых обычных стандартных, до карт с высокими привилегиями.

У платежной системы виза – это Visa Electron, Visa Classic, Visa Gold, Visa Platinum, Visa Black Edition.

А у MasterCard – Maestro Momentum, MasterCard Electronic, Master Card Unembossed, MasterCard Standard, MassterCard Gold, MasterCard Platinum.

В чем сходство данных карт?

Прежде чем узнать различия этих двух платежных система, нужно понять их сходство. Самым главным сходством является именно то, что данные карты самые актуальные и популярные как в России, так и за рубежом. С помощью этих карт вы с легкостью можете делать денежные переводы, покупки и прочее в любой точке мира и в любом банкомате.

Две эти системы обладают самыми высокими стандартами надежности. Все операции происходят на несколько этапном уровне шифрования. Данные системы считаются самыми надежными для осуществления банковских операций.

Обе эти системы используют самые последние технологии обработки данных, а также умный алгоритм принятия решения в любых ситуациях. Из-за чего оплата и переводы происходят очень быстро, и гораздо быстрее других аналогов.

Данные системы имеют защиту от сбоев и ошибок. Каждая система обладает высококвалифицированной поддержкой на протяжении 24 часов на протяжении всех дней в году. При всем это комиссия за обслуживание самих карты примерно одинаковая.

В чем отличие данных платежных систем

Если брать во внимание именно оплату, то тут есть несколько небольших отличий. А вот если говорить число физически и внешне они ничем не отличаются друг от друга. Обе системы выпускают карты по последней технологии со всеми типами защиты.

Что одна, что другая система выпускают карты с чипами и магнитной лентой. Также в последнее время к данным картам добавилась технология «дистанционной оплаты».

Внешне они также имеют одинаковые реквизиты: номер карты, имя фамилия держателя, срок действие карты, а также специальный CVV2 и CVC2 код.

Правда есть несколько отличий при различных ситуациях:

- Часто бывает, что карты разного класса у этих двух платежных система имеют разные привилегии в разных странах. К примеру, вы можете снять в банкомате одной страны без комиссии с Visa, но вам придется платить комиссию с MasterCard, и наоборот.

- Также ежемесячно данные платежные системы проводят различные акции, из-за чего в тот или иной момент времени какая-то из систем становится лучше и имеет преимущества.

- При использовании Visa или MasterCard в разных странах, где национальная валюта может сильно варьироваться, та или иная система лучше. Дело в том, что у Visa основной валютой является доллар, а у MasterCard евро. Именно поэтому при конвертации валюты в разных странах Европы, разные системы будут по-разному работать.

- Обе системы имеют систему мгновенной выдачи наличных, правда имеет право на это карты высокого класса.

Вывод

Так что лучше Виза или МастерКард? Тут однозначного ответа нет и каждая система в том или ином месте может быть как лучше так и хуже. Но если смотреть в общем то они практически одинаковые и ничем не отличаются. Также вы всегда можете в любой момент времени поменять ту платежную систему на другую, обратившись в отделение вашего банка.

Загрузка…

Загрузка…

Visa Stock Vs. Акции Mastercard: что лучше?

Когда вы находитесь в городе, кредитная карта — это безопасный и надежный способ оплаты товаров. Точно так же, когда вы хотите инвестировать в акции, компания, выпускающая кредитные карты, может стать способом приумножить ваше богатство.

Когда вы слышите термин «кредитная карта», на ум сразу приходят два имени: Mastercard (NYSE: MA) и Visa (NYSE: V) . Конечно, они представляют два самых известных бренда обработки платежей на планете.Но действительно ли они стоят ваших денег? И, если вы должны выбрать между двумя, в какую из этих компаний вам действительно стоит инвестировать?

Плюсы и минусы инвестирования в акции для обработки платежей

Прежде, чем мы сравним Visa (NYSE: V) и Mastercard (NYSE: MA) в частности, давайте поговорим о запасах кредитных карт в целом.

В целом запасы для обработки платежей создают отличные инвестиционные возможности. Концепция покупки сейчас и оплаты позже настолько привлекательна и удобна, что наверняка останется популярной еще долгое время.

Более того, когда люди делают покупки в Интернете, они используют кредитные карты чаще, чем любой другой способ оплаты. Кроме того, ожидается, что этот вид торговли продолжит расти в течение следующих нескольких лет, если не дольше, тем более, что все больше и больше людей начнут покупать продукты через Интернет.

Кроме того, во всем мире наблюдается рост безналичной оплаты. Фактически, некоторые правительства активно пытаются уменьшить зависимость своих стран от наличных денег. Например, Южная Корея стремится избавиться от всех монет к 2020 году.

Кроме того, во всем мире все еще есть развивающиеся рынки, которые еще не полностью внедрили системы обработки платежей. Таким образом, сохраняется огромный потенциал роста.

В то же время, когда дело касается фондового рынка, никаких гарантий нет. Никогда не угадаешь, когда новые компании, технологии и процессы подорвут существующие системы торговли, подобно тому, как интернет-магазины вытеснили многих своих обычных аналогов.

Кроме того, отрасль обработки платежей кажется уникально восприимчивой к сбоям, учитывая обеспокоенность многих потребителей цифровой конфиденциальностью, а также появление криптовалют, таких как блокчейн.

Стоит ли покупать акции Visa?

Visa Inc., которая стала публичной в 2008 году, была основана в 1958 году, ее штаб-квартира находится в Фостер-Сити, Калифорния.

Visa представляет собой привлекательную инвестиционную возможность, потому что прямо сейчас она активно использует возможности роста. Например, он расширяет свои предложения мобильных платежей через новую программу сотрудничества с PayPal.

Эта компания также предпринимает важные шаги для расширения своего международного присутствия.Например, недавно он инвестировал средства в бразильскую компанию цифровых платежей Conductor, стремясь проникнуть в Латинскую Америку. Другой пример: несколько лет назад компания приобрела Visa Europe. Visa Europe ранее была отдельной компанией, которая лицензировала только название Visa.

Что касается (несколько) отрицательной стороны, Mastercard в настоящее время опережает Visa с точки зрения роста. С конца третьего квартала 2017 года до конца третьего квартала 2018 года акции Mastercard выросли на 41 процент, а акции Visa — всего на 27 процентов.

Стоит ли покупать акции Mastercard?

Со своей стороны, Mastercard Inc. существует с 1966 года, и ее первичное публичное размещение акций состоялось в 2006 году. Mastercard обосновалась в городе Покупка, штат Нью-Йорк,

.

Что действительно интересно в Mastercard с точки зрения акционера, так это то, что она инвестирует в совершенно новые технологии. Например, компания разработала сервис под названием AI Express. Он использует искусственный интеллект, чтобы предупреждать предприятия о платежах, которые могут быть мошенническими.

Опора на инновации важна, особенно в долгосрочной перспективе. В конце концов, компании, которые, как правило, работают дольше всех и продолжают расти с течением времени, это те, которые диверсифицируются и развиваются. Это может быть основной причиной того, что темпы роста акций Visa в последнее время превысили темпы роста Visa.

С другой стороны, Visa может иметь больший потенциал, чем Mastercard, с точки зрения зарубежных рынков. Это связано с тем, что Mastercard уже получает большую часть своих доходов от клиентов за рубежом, в то время как Visa все еще имеет достаточно возможностей для расширения в других странах.Учитывая свои новые глобальные инициативы, Visa может очень скоро начать пользоваться плодами международного роста.

Visa Stock Vs. Mastercard Stock: окончательное решение

Если у вас есть возможность, вы можете купить акции как Visa, так и Mastercard. Однако, если вы не можете этого сделать, это решение сводится к личному суждению.

Для многих Mastercard может быть немного более привлекательной сейчас, потому что за последний год или около того компания вырвалась вперед в гонке роста цен на акции.Интересно, что в прошлые годы Visa и Mastercard всегда были лицом к лицу в этом соревновании. Использование Mastercard искусственного интеллекта и других захватывающих новых технологий может объяснить ее недавние достижения.

Несмотря на это, в течение десяти лет Visa была более чем надежным поставщиком для своих инвесторов, и ее бизнес-модель, похоже, нацелена на дальнейший успех. В конце концов, обе эти акции, вероятно, выиграют. Поэтому вам обязательно нужно прислушиваться к своему чутью и, если вы так склонны, покупать запасы для обработки платежей, которые вам кажутся подходящими.В мире финансовой нестабильности эти акции могут быть наиболее точным показателем.

# 1 запас на следующие 7 дней

Когда Financhill опубликует свои акции №1, слушайте. В конце концов, акции №1 — лучшие из лучших, даже когда рынки рушатся.

Financhill только что представила инвесторам свои лучшие акции … так что сейчас самое время забрать свой кусок пирога.

Смотрите сейчас # 1 на складе >>

Автор не имеет позиции ни по одной из указанных акций.Financhill придерживается политики раскрытия информации. Этот пост может содержать партнерские ссылки или ссылки от наших спонсоров.

.

Как оплачивать покупки в России, не теряя денег?

В России лучше всего расплачиваться дебетовой или кредитной картой, хотя важно иметь при себе немного наличных на определенные расходы. В этой статье я объясню, какие способы оплаты я использую в России, чтобы не потерять деньги при обмене валюты.

Я собираюсь поговорить о …

1. Рубль как валюта

В России за товары или услуги нужно платить рублей .Ни доллары США, ни евро, ни любая другая валюта не принимаются в качестве законного способа оплаты. Оплата в рублях обязательна.

Рубль, ₽ (по-русски: рубль) является официальной валютой Российской Федерации, а также платежным средством частично признанных республик Абхазия и Южная Осетия. Рубль был также названием официальной валюты Советского Союза, , Российской Империи и других государств.

Рубли можно найти в монетах и купюрах.

Что касается монет , то рубль делится на сто копеек:

- Есть монеты достоинством 1, 5, 10 и 50 копеек. Монеты 1 и 5 копеек, поскольку они практически не имеют ценности, используются редко, и с 2012 года Банк России прекратил их чеканить (чеканка монет стоит дороже, чем их реальная стоимость). На копейках изображен Святой Георгий, убивающий копьем дракона.

- Также представлены монеты достоинством 1, 2, 5 и 10 рублей, на которых изображен герб Банка России, двуглавый орел.

Что касается купюр , то в обращении есть семь видов номиналом 5, 10, 50, 100, 500, 1000 и 5000 рублей. 5-рублевая купюра все реже и реже находится в обращении, поскольку ее заменяют 5-рублевой монетой, но, хотя она не напечатана, она все еще является законным платежным средством. То же самое начинает происходить с 10-рублевой купюрой, которую постепенно заменяют 10-рублевой монетой.

Каждый счет посвящен российскому городу, поэтому причины, по которым он изображен, соответствуют этому городу.Например, на купюре в 100 рублей, что примерно эквивалентно 1,50 доллара, можно увидеть Большой театр в Москве. В Википедии вы можете увидеть разные типы счетов.

Кроме того, в октябре 2017 года были введены два новых купюры: один на 200 рублей (посвященный Севастополю, Крыму) и другой на 2000 рублей (посвященный Владивостоку).

Какая стоимость рубля по сравнению с другими валютами?

Российская валюта в последние годы претерпела сильную девальвацию.В ноябре 2014 года Центральный банк России оставил рубль в свободном обращении, устранил коридор обменного курса и прекратил свои регулярные интервенции на валютном рынке, чтобы избежать девальвации.

С октября 2014 года, когда обменный курс составлял около 50 рублей за доллар, российская валюта претерпела сильную девальвацию и в начале 2016 года достигла 90 рублей за доллар. В течение последних двух лет. он восстановился и на момент написания этих строк (август 2019 г.) сейчас он составляет около 66 руб. / доллар.Ценность рубля — это элемент, который вы никогда не должны упускать из виду перед поездкой в Россию, чтобы узнать реальную ценность вещей.

2. НАЛИЧНЫЕ ДЕНЬГИ в России: используйте их как можно реже

Первое, что нужно сказать, это то, что вы можете принести в Россию до 10 000 долларов (или его эквивалент в рублях, евро, фунтах и т. иностранную валюту) без необходимости декларировать их на таможне.

Однако не принято брать с собой столько наличных, чтобы поехать в Россию.Я не люблю ехать в Россию с большим количеством денег. Мне это не нравится.

Сколько наличных денег нужно в России? Это зависит от каждого человека, общего правила нет, но когда я путешествую, я рассчитываю около 1000 рублей в день на человека. Если поездка длится 10 дней, я беру около 10 000 руб. Если я путешествую 10 дней с семьей (нас 4 человека), я беру около 40 000 рублей. Однако, если вы путешествуете в сельские районы России, удобно брать с собой большую сумму наличными, поскольку в небольших городах нельзя расплачиваться картой.

Как получить эти рубли наличными? Двумя способами:

- Иногда обмениваю рубли перед поездкой с Travelex.

- В других случаях меняю рубли в России: в банке или через банкомат. Банкоматы есть как в аэропортах, так и по всему городу, хотя вам следует избегать тех банкоматов, которые применяют плохой обменный курс (обычно это банкоматы, не принадлежащие ни одному банку и имеющие большой знак банкомата). Рекомендую снимать деньги в банкоматах таких банков, как Сбербанк, ВТБ, Газпромбанк, Альфа-Банк, Росбанк, Промсвязьбанк, Райффайзенбанк и др.

Валера Н. Трубин [CC BY-SA 3.0 (https://creativecommons.org/licenses/by-sa/3.0)] Почему я беру эту сумму наличными? Потому что, по моим расчетам, это деньги, которые мне могут понадобиться для покрытия определенных расходов, которые я не могу оплатить по карте. Обычно это следующие расходы:

Валера Н. Трубин [CC BY-SA 3.0 (https://creativecommons.org/licenses/by-sa/3.0)] Почему я беру эту сумму наличными? Потому что, по моим расчетам, это деньги, которые мне могут понадобиться для покрытия определенных расходов, которые я не могу оплатить по карте. Обычно это следующие расходы:

- Мелкие расходы в киосках (вода, кофе, еда или мелкие покупки). Надо сказать, что многие киоски также принимают карты для небольших покупок.

- Для оплаты такси (правда, это можно решить с помощью таких приложений, как Uber, Яндекс такси или GetTaxi, или заказать его заранее в Кивитакси).

- Чтобы оставить чаевые в ресторанах или таксисту, или гиду.

- Хотя это и не является обычным явлением, в некоторых барах, кафе, ресторанах или магазинах карты могут не принимать, особенно если общая сумма небольшая.

3. Оплата КАРТОЙ в России: лучший способ оплаты

Когда я еду в Россию, я стараюсь оплатить все (или почти все) дебетовой или кредитной картой, поскольку это широко распространенный метод оплаты. в крупных городах России, таких как Москва, Санкт-Петербург, Казань или Сочи.

MasterCard и Visa принимаются почти везде , но другие типы карт, такие как American Express, Maestro, UnionPay или Amex, не так широко принимаются.

Лично я предпочитаю оплачивать почти все кредитной картой или картой предоплаты по двум причинам:

- Во-первых, потому что обменный курс , применяемый Visa или Mastercard, лучше , чем тот, который вы найдете обменяв рубли в аэропорту или обменных пунктах в центре города.

- Во-вторых, потому что это гораздо более безопасный способ оплаты , чем носить с собой много наличных денег.

Итак, чем меньше рублей пройдет через руки, тем лучше.

Перед поездкой я рекомендую вам уточнить в своем банке комиссию, которая будет взиматься с вас, потому что некоторые банки могут взимать более высокие комиссии, чем другие при снятии наличных или платежах по карте в России.

Лично я, путешествуя по России, использую две карты:

- Моя банковская карта, по которой действует обменный курс Mastercard.

- Карта Revolut MasterCard (привязанная к мобильному приложению). Это предоплаченная карта Mastercard, которая позволяет снимать деньги без комиссии в любой точке мира, до 300 долларов (около 20000 рублей) в месяц и предлагает лучший курс обмена рубля против доллара США, что очень близко к реальные ставки, и лучше, чем у Mastercard. Очень хорошо работает в России. Эта карта бесплатна, если вы запросите ее по этой ссылке, хотя она также предлагает услугу Premium, которую я еще не пробовал.

Что я могу заплатить кредитной картой? Практически везде можно расплатиться картой:

- Проживание (гостиница или квартира).

- Рестораны, кафе или сети быстрого питания.

- Входные билеты в музеи и дворцы

- Билеты в оперу, театр или цирк.

- Супермаркеты

- Магазины в торговых центрах

- Общественный транспорт (точки пополнения карты тройки). Если вы едете на окраину больших городов и садитесь в автобус или маршрутку, то вам понадобятся наличные.

- Прокат автомобилей

В России также можно использовать ApplePay и AndroidPay. Фактически, вы можете привязать карту Revolut к ApplePay.

В этом смысле есть два важных аспекта, которые вы должны учитывать при использовании карты в России:

- Некоторые банки применяют протоколы безопасности в случае подозрения, что карта может быть использована мошенническим путем. Поэтому перед поездкой в Россию вы должны связаться со своим банком и заранее сообщить им, что собираетесь поехать в Россию и использовать там карту.С картой Revolut в этом нет необходимости, поскольку она предназначена для поездок за границу.

- В России, как и во многих других странах, банки или компании, у которых есть несколько банкоматов, могут также взимать с вас дополнительную плату (так называемый дополнительный сбор ) за использование своего банкомата. Конечно, нормальным является то, что до завершения транзакции электронный кассир уведомит вас о стоимости комиссии, если вы захотите отступить и отменить.

4. ИТОГО: Как я могу платить в России?

- Я использую банковскую карту для всех своих расходов, за исключением тех, в которых я не могу расплачиваться картой (небольшие расходы в киосках, чаевые и т. Д.).Банковская карта предлагает лучший курс обмена, чем если бы я производил обмен рублей в аэропорту или в банках в центре города, и это более безопасный способ оплаты, чем наличные.

- Я использую карту, так как она предлагает лучший обменный курс доллара США к рублю, — это карта Revolut, хотя я также беру свою банковскую карту. Очень важно иметь альтернативу на случай, если одна из двух карт не сработает в ресторане или магазине.

- Я стараюсь нести немного наличных. Считаю около 1000 рублей на человека в день.Я меняю рубли перед поездкой с Travelex или по России через банкомат или банк подальше от центра.

Я надеюсь, что эта статья была полезной, чтобы вы могли узнать, как платить за вещи в России, и что обменные курсы для вас гораздо более экономичны! Большое спасибо, что прочитали меня!

.

Rupay против Visa & Mastercard

Вы слышали о картах RUPAY? Сегодня мы подробно поговорим с ними, чем они отличаются от Visa или MasterCard, и стоит ли вам их выбирать. Но перед этим давайте сначала разберемся с предысторией.

Что такое Visa или MasterCard?

У вас уже должна быть дебетовая или кредитная карта, на которой должна быть написана карта VISA или MASTERCARD. Visa и MasterCard — это сети кредитных карт со своими собственными системами, правилами и процессами для платежей, льгот и т. Д.

Однако Visa и MasterCard являются американскими компаниями, признанными во всем мире и широко используемыми сетями карт по всему миру. Есть и другие сети карт, такие как American Express, Amex, Citi и т.д., но вы поняли. Это глобальные карточные компании.

Сейчас эти компании не выпускают напрямую дебетовые или кредитные карты, но различные банки по всему миру предлагают свои карты с операторами платежной сети, которыми могут быть VISA, MASTERCARD или другие.

Что такое Рупай?

Rupay — это просто еще одно решение для платежной сети, такое как VISA или MASTERCARD, но это наша собственная версия.Это индийская компания, созданная нами исключительно из местных продуктов. Вот что написано на сайте Rupay

RuPay — это местная система кредитных карт Индии, созданная Национальной платежной корпорацией Индии. Он был задуман, чтобы воплотить в жизнь видение RBI по предложению внутренней многосторонней системы с открытым циклом, которая позволит всем индийским банкам и финансовым учреждениям в Индии участвовать в электронных платежах. Его делают в Индии, чтобы каждый индиец вел их к «менее наличному» обществу.

RuPay — это первая в своем роде сеть платежных систем с использованием дебетовых и кредитных карт в Индии, которая широко применяется в банкоматах, POS-терминалах и на сайтах электронной коммерции по всей Индии. Это высокозащищенная сеть, защищающая от антифишинга. Название, образованное от слов «рупия» и «платеж», подчеркивает, что это собственная инициатива Индии в отношении платежей с помощью дебетовых и кредитных карт. Это наш ответ международным платежным сетям, выражающий гордость за свою национальность.

RuPay реализует видение RBI по созданию экономики с «менее наличными деньгами».Этого можно было добиться только путем поощрения каждого индийского банка и финансового учреждения к тому, чтобы они стали технически подкованными и предлагали электронные платежи.

Банки-эмитенты

В настоящее время RuPay сотрудничает почти с 600 международными, региональными и местными банками по всей стране. Его десятью основными банками-учредителями являются State Bank of India, Punjab National Bank, Canara Bank, Bank of Baroda, Union Bank of India, Bank of India, ICICI Bank, HDFC Bank, Citibank N. A. и HSBC.В 2016 году он расширил свой пакет акций до 56 банков, чтобы привлечь больше банков из разных секторов под свою деятельность.

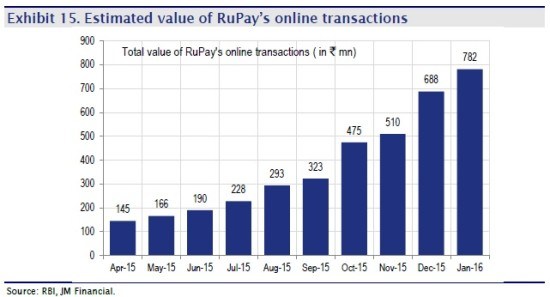

Использование карт Rupay увеличивается

Онлайн-транзакции в Индии растут день ото дня, поскольку мы движемся к безналичной экономике, а также растет использование карт Rupay. Вот некоторые данные об онлайн-транзакциях Rupay.

Почему был запущен Rupay?

Поскольку мы движемся к тому, чтобы стать одной из крупнейших экономик мира, было очень важно, чтобы у нас были собственные платежные решения, такие как Visa и MasterCard, и поэтому правительство начало работать над Rupay !.

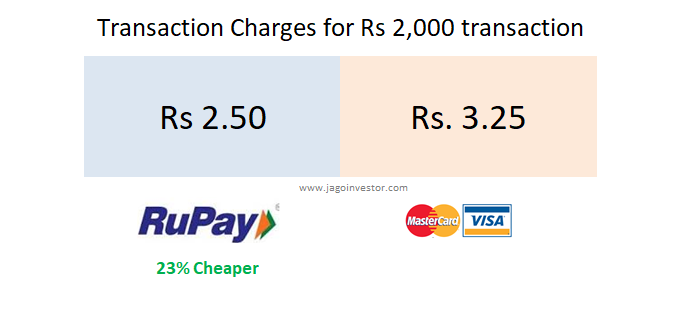

Еще два преимущества карточной сети Rupay — это .

- История транзакций не будет выходить за пределы страны, если транзакция находится в Индии.

- Комиссии, которые банки должны платить ежеквартально или ежемесячно связанным компаниям за подключение к сети, очень низкие или нулевые.

На изображении ниже показано, как комиссия за транзакцию в размере 2000 рупий будет ниже по картам Rupay по сравнению с Visa или MasterCard.

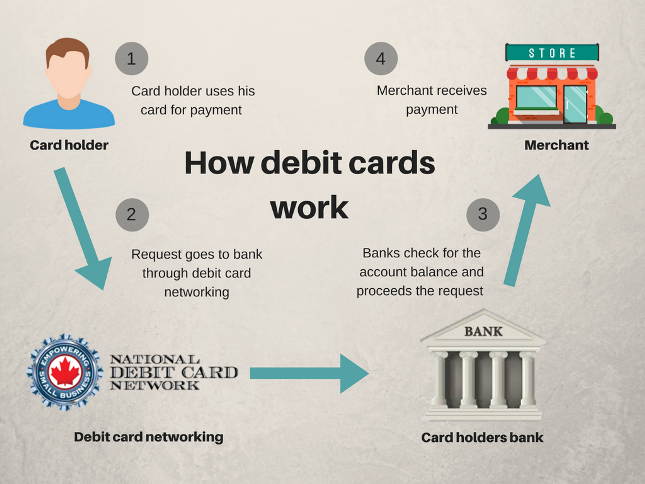

Как происходит обработка карт?

Когда вы проводите своей дебетовой картой или совершаете онлайн-платеж, ваш запрос сначала поступает в сеть дебетовой карты, а оттуда — в ваш банк.После этого банк подтверждает баланс вашего счета, а затем завершает дальнейшую процедуру или переводит деньги на счет продавца.

См. Изображение ниже, чтобы узнать, как работает ваша карта.

Разница между картой Rupay и картой Visa / Master Card

Теперь поговорим о некоторых различиях между компаниями Rupay и Visa / MasterCard. Это даст вам четкое представление о том, чем они отличаются друг от друга в разных аспектах.

Рупай | Visa / MasterCard |

| Rupay — это 100% индийская система | Visa / MasterCard — международные системы |

| Более низкая комиссия за транзакцию по сравнению с Visa / MasterCard | Плата за транзакцию выше, чем у дебетовой карты Rupay. |

| Банкам не нужно платить за вход в сеть | Банки должны платить комиссию за подключение к сети |

| История транзакций остается внутри страны. | Данные транзакции доступны за пределами страны, так как это международная карта |

| Вся обработка осуществляется внутри страны, поэтому транзакции выполняются с высокой скоростью | Здесь обработка происходит на международном уровне, поэтому иногда происходит низкая скорость транзакции или ошибки на сервере |

| Некоторые банки показывают кредитную карту Rupay на своем веб-сайте, но она еще не запущена официально NPCI. | Visa / Master кредитные карты доступны и имеют сильную сеть |

| Уровень использования очень низкий и пока не получил широкого распространения | Широко признанный и используемый |

| В настоящее время не может использоваться за пределами Индии | Нет подобных ограничений |

Лимиты операций по дебетовой карте Rupay

Карты

Rupay, как и любые другие карты, также имеют лимиты на транзакции и снятие средств в банкоматах. Вот краткий список, если вы хотите порекомендовать их.

Название банка | Лимиты (транзакции через банкомат) |

| Центральный банк Индии | 40 000 рупий и 1 00 000 |

| Банк Индии | по 25000 рупий за штуку |

| Банк Барода | 25 000 рупий и 50 000 |

| Виджая банк | 30 000 рупий и 25 000 |

| Национальный банк Пенджаба | Ra.25 000 и 60 000 рупий |

| Восточный коммерческий банк | по 25000 рупий каждый |

| Дена банк | 20 000 рупий и 25 000 рупий |

| УКО банк | по 25000 рупий каждый |

Как оформить карту Rupay?

Если вы хотите подать заявку на получение дебетовой карты Rupay, то вы должны сначала проверить в своем банке, есть ли они у них или нет? Все банковские счета под Jan Dhan Yojana уже предоставляют вам карту Rupay, вам не нужно указывать отдельно в заявке на дебетовую карту, если вы открываете счет по этой схеме.

Сообщите нам, если вам нужна дополнительная информация о карте Rupay, и мы будем рады ответить на них в разделе комментариев.

.

Что следует использовать для покупок в Интернете?

Скажите честно, когда вы в последний раз задумывались о платежной сети, которую используете?

Карты

Visa и Mastercard используются повсеместно в нашей повседневной жизни, но у них есть некоторые важные различия, о которых вам следует знать — особенно когда речь идет о покупках в Интернете.Продолжайте читать, чтобы узнать больше.

Что такое Visa и Mastercard?

Проще говоря, Visa и Mastercard являются платежными сетями.Это важный факт, который нужно понять; распространено заблуждение, что две компании выпускают собственные дебетовые и кредитные карты.

На практике карты выпускает ваш банк или кредитная группа.Они несут ответственность за проверку кредитоспособности, установление процентных ставок, установление платы за использование, предоставление льгот и так далее. Visa и Mastercard просто разрешают и упрощают покупки — они отвечают за координацию и обработку перевода денег между вашим банковским счетом и продавцом (онлайн-продавцом).

Действительно, необходимость в единой сети обработки платежей породила обе компании.В 1950-х годах людям приходилось носить с собой набор карт, и часто требовалась отдельная карта для каждого продавца.

Bank of America’s BankAmericard (предшественник Visa) начал свою работу во Фресно в 1958 году. Предшественник Mastercard (называемый Master Charge) был детищем United California, Wells Fargo, Crocker National Bank и Union Bank of California.Он был запущен в 1966 году.

Обработка платежей

Visa — большая из двух сетей. Он контролирует 48,5% мирового рынка.Доля рынка Mastercard составляет 31,7 процента. Остальные 20 процентов составляют более мелкие операторы, такие как American Express и Discover.