все о скрытых владельцах компаний, основные понятия

Правительство РФ постоянно работает над развитием цивилизованных рыночных отношений, регламентируя новые направления экономики, которые еще до недавнего времени относили к так называемому дикому рынку. Актуализируются правила взаимодействия современных хозяйствующих субъектов, в связи с этим закрепляются на законодательном уровне новые понятия. В 2020 году юридически закрепилось понятие «бенефициарный владелец» (или «конечный бенефициар») – это человек, выступающий настоящим владельцем компании в тот момент, когда юридически все права на нее принадлежат другому лицу.

Конечный бенефициар: основные понятия

Если попытаться объяснить, что такое бенефициар, простыми словами, то можно сказать, что это человек, который является настоящим фактическим владельцем фирмы. Он получает основную прибыль от работы своей организации. При желании он может осуществлять деятельность напрямую или за счет владения другими предприятиями. Поэтому даже если юридически права на компанию принадлежат одному человеку, она все равно может быть собственностью другого лица. Существуют разные формы договора бенефициара с номинальным директором организации:

Поэтому даже если юридически права на компанию принадлежат одному человеку, она все равно может быть собственностью другого лица. Существуют разные формы договора бенефициара с номинальным директором организации:

- Обычное номинальное соглашение;

- Трастовая декларация, в которой указаны все права и обязанности учредителей предприятия, а также собственников доверенного имущества;

- Акт о доверительной передаче собственности.

Как правило, раскрытие информации о бенефициаре происходит только в бухгалтерской отчетности. Указанные данные не подлежат широкой огласке. В большинстве случаев с целью их сокрытия фирмы используют номинальных акционеров либо создают оффшоры. Есть ли у ИП бенефициарный владелец? Да, такие случаи тоже встречаются, но в последнее время довольно редко. Полезно узнать, зачем нужна проверка ИП на сайте налоговой службы. Правительство приняло ряд законопроектов, направленных на легализацию бизнеса. В связи с нововведениями требуется идентификация ИП при совершении сделок с кредитными организациями и органами государственной власти.

Разница между бенефициаром и выгодоприобретателем

На практике часто встречается вопрос: чем отличается бенефициар от выгодоприобретателя. Чтобы найти достоверный ответ, следует обратиться к положениям Федерального закона №115-ФЗ от 07.08.2001. Согласно определению, приведенному в законе, выгодоприобретатель – человек, получающий довольно большую прибыль благодаря действиям своих клиентов. Основанием для получения дохода в таком случае служат разные договоры: агентские, комиссионные, поручительские, договоры на передачу собственности в доверительное управление, договоры на осуществление операций с денежными средствами либо имуществом.

Бенефициары юридического лица – это люди, которые прямо либо косвенно владеют компанией (на их долю приходится не менее четверти капитала) и могут контролировать все решения номинального директора организации. Они имеют полное право, не раскрывая своей личности, осуществлять следующие действия:

- Принимать участие в составлении и утверждении уставного капитала компании

- Выбирать сферу деятельности фирмы, а также направления её развития

- При желании передавать активы другим лицам

- Присутствовать на собраниях учредителей и принимать в них активное участие

- Голосовать при выборе руководителей

Таким образом, они имеют довольно много общего с выгодоприобретателями: например, они получают доход от своих фирм. Однако есть и несколько существенных отличий. Им предоставляется право лично или опосредованно принимать участие в управлении организацией, но при этом они должны владеть не менее чем двадцатью пятью процентами акций. Прибыль выгодоприобретателей на порядок ниже.

Однако есть и несколько существенных отличий. Им предоставляется право лично или опосредованно принимать участие в управлении организацией, но при этом они должны владеть не менее чем двадцатью пятью процентами акций. Прибыль выгодоприобретателей на порядок ниже.

Особенности контроля конечных бенефициаров

Бенефициар – это учредитель или генеральный директор компании, имеющий возможность принимать важные решения в вопросах управления фирмой, а также вмешиваться в работу номинального директора. Поэтому его действия могут заинтересовать сотрудников разных проверяющих органов. Полезно узнать, как осуществляется налоговая проверка ИП.

Представителям власти может потребоваться справка о бенефициарах для того, чтобы исключить совершение крупных финансовых махинаций, операций по легализации незаконно заработанных денежных средств, различных преступных, в том числе и террористических, действий. Полезно прочитать, что проверяет Роспотребнадзор.

Одним из нюансов в сокрытии личной информации является то, что фирма обязана предоставить данные о владельце по запросу контролирующих органов. Кроме того, эти сведения необходимы при подписании договоров с банками либо государственными предприятиями для обеспечения максимальной прозрачности проведения финансовых операций. Бенефициар может принимать любые решения в отношении денежных средств компании, поэтому банки и организации, принадлежащие государству, требуют сведения о нем, чтобы обезопасить себя от возможного хищения.

Кроме того, эти сведения необходимы при подписании договоров с банками либо государственными предприятиями для обеспечения максимальной прозрачности проведения финансовых операций. Бенефициар может принимать любые решения в отношении денежных средств компании, поэтому банки и организации, принадлежащие государству, требуют сведения о нем, чтобы обезопасить себя от возможного хищения.

Правовая защита

Согласно действующему законодательству, используя договор бенефициара с номинальным директором и другие документы, истинный владелец фирмы имеет возможность обратиться в суд для защиты своих прав, которые могут быть нарушены руководством его же организации либо другими лицами. Таким путем часто решаются следующие вопросы:

- Несоблюдение условий, указанных в договоре

- Ведение деятельности, запрещенной законом, или без лицензии

- Уменьшение прав на участие в управлении фирмой

- Различные обстоятельства, ведущие к уменьшению прибыли, и другие проблемы

Полезно прочитать, как определить чистую прибыль организации.

Заключение

Бенефициаром может являться абсолютно каждый человек, владеющий недвижимостью, активами, депозитными счетами и даже страховым полисом. В некоторых случаях в качестве таких субъектов выступают чиновники, оказывающие «поддержку» компаниям, которые принадлежат им самим.

Однако рост компании и, соответственно, увеличение ее прибыльности, требует прозрачности при совершении финансовых сделок. Поэтому каждый должен принять для себя решение – хранить свое имя в тайне или активно заниматься развитием фирмы. При выборе первого варианта истинному владельцу бизнеса следует учитывать, что контролирующие органы все равно способны выявить его.

Юрий Муранов

Главный редактор #ВЗО. Работает на сайте с момента основания. Через Юрия проходят все тексты перед размещением на сайте. Быстро вникает в темы, на которые пишут авторы, включая финансовую, и следит за качеством публикуемых материалов.

Быстро вникает в темы, на которые пишут авторы, включая финансовую, и следит за качеством публикуемых материалов.

(18 оценок, среднее: 4.7 из 5)

кто это такой для банка в целях 115-ФЗ

Рыночная экономика в нашей стране развивается, появляются новые термины и понятия, с которыми мы ранее не сталкивались. Поэтому, чтобы быть «на гребне волны», необходимо постоянно пополнять свой «экономический словарь». Это необходимо не только профессионалам, но и обычным гражданам. Ведь все мы имеем отношение к финансам.

Поэтому, чтобы быть «на гребне волны», необходимо постоянно пополнять свой «экономический словарь». Это необходимо не только профессионалам, но и обычным гражданам. Ведь все мы имеем отношение к финансам.

Определение понятия бенефициар несколько отличается в зависимости от того, к какой сфере больше относится – к банковской, общефинансовой, юридической и т.д.

Однако этот термин можно определить и в общих чертах. Простыми словами, бенефициар — это лицо, в пользу которого осуществляются определенные действия, приносящие прибыль (например, открывается счет в банке, переводятся денежные средства, открывается аккредитив, осуществляется трастовое управление имуществом и т.д.).

Законодательная база

Более конкретно разобраться с понятием бенефициара поможет законодательство нашей страны. Основным нормативным актом в этой сфере является т.н. «противоотмывочный закон» 115-ФЗ. В нем дается определение термина «бенефициарный владелец» (абз.13 ст.3 закона 115-ФЗ):

бенефициарный владелец — в целях настоящего Федерального закона физическое лицо, которое в конечном счете прямо или косвенно (через третьих лиц) владеет (имеет преобладающее участие более 25 процентов в капитале) клиентом — юридическим лицом либо имеет возможность контролировать действия клиента.

Бенефициарным владельцем клиента — физического лица считается это лицо, за исключением случаев, если имеются основания полагать, что бенефициарным владельцем является иное физическое лицо;

В этом же федеральном законе прописывается обязанность банков и других финансовых учреждений, занимающихся операциями с денежными средствами, выявлять бенефициарных владельцев. В законе также указываются особенности выявления этих лиц.

Последняя поправка к закону утверждена 23 июня 2016 года и зафиксирована в 215-ФЗ. Она уточняет особенности обнародования информации юридическими лицами. Согласно данному нормативному акту, они должны фиксировать в своих базах данные о бенефициарных владельцах.

Выдвигается требование к регулярному обновлению этой информации как минимум раз в год. Эту информацию они обязаны по запросу предоставлять:

- уполномоченным органам,

- налоговым инстанциям;

- федеральному органу исполнительной власти.

Юридическое лицо, не предоставившее данную информацию, будет оштрафовано.

Совершенствование законодательной базы было вызвано необходимостью повышения прозрачности деятельности организаций, уменьшения рисков вовлечения их в сомнительные виды деятельности, в том числе связанные с «отмыванием» доходов и финансированием террористической деятельности.

Законодательная база, регламентирующая отношения с бенефициарами, дополнена Положением Банка России от 15 октября 2015 г. № 499-П. В нем прописываются особенности выявления кредитными организациями выгодоприобретателей и бенефициарных владельцев для обеспечения целей противодействия отмыванию«преступных» доходов. В Положении уточняются:

- критерии выявления бенефициаров кредитными организациями;

- документы, предоставляемые ее клиентами в данных целях;

- особенности ведения досье клиента;

- другие вопросы.

При этом ЦБ РФ регулярно разъясняет кредитным организациям особенности действия данных законов и разбирает исключительные случаи. Эти моменты освещаются как в письмах ЦБ РФ, так и в конференциях, круглых столах и т. д.

д.

Бенефициар кто это такой?

Федеральные законы 115-ФЗ и 215-ФЗ определяют термин «бенефициарный владелец» таким образом: это физическое лицо, прямо или косвенно владеющее лицом юридическим, или имеющее способность осуществлять непосредственный контроль за его действиями. При этом под «владением юридическим лицом» подразумевается преобладающее участие в нем физического лица в размере, превышающем 25 % в капитале.

Федеральный закон от 28 июня 2013 года № 134-ФЗ обязал банки устанавливать бенефициарных владельцев, причем не только юридических лиц, но и физических. Так, в процессе осуществления своих функций кредитные учреждения сталкиваются с рядом проблем. Одной из них является установление бенефициаров клиентов.

Понятие бенефициара и особенности его выявления будут несколько отличаться в зависимости от того, действует ли он к выгоде юридического лица или лица физического.

Конечный бенефициар юридического лица это кто?

Цепочка выгодоприобретателей заканчивается в лице конкретного человека или группы лиц, которые получают определенную прибыль. Именно таким лицом и является конечный бенефициар. Простыми словами данное понятие можно пояснить так: конечный бенефициар юридического лица это физическое лицо, которое получает прибыль от деятельности организации или управления имуществом.

Именно таким лицом и является конечный бенефициар. Простыми словами данное понятие можно пояснить так: конечный бенефициар юридического лица это физическое лицо, которое получает прибыль от деятельности организации или управления имуществом.

Бенефициар и выгодоприобретатель: в чем разница?

Если с конечным бенефициаром все понятно, то зачастую происходит подмена понятий «выгодоприобретатель» и «бенефициарный владелец». Действительно, оба эти субъекта получают доход от действий клиента. Так, некоторые источники вообще считают их равнозначными.

Однако российское законодательство дает различные определения этим терминам. Это можно увидеть в 115-ФЗ. Так, под бенефициарным владельцем подразумевается субъект, владеющий клиентом — юридическим лицом, либо имеющий возможность осуществлять контроль над его действиями. Для этого он должен владеть более, чем 25-ью % акций компании.

А выгодоприобретатель, согласно этому же закону, определен как субъект, к выгоде которого осуществляет свою деятельность клиент.

Таким образом, понятие «бенефициарный владелец» представляется более конкретным и узким, в котором точно указывается, что выгодоприобретатель должен обладать более, чем 25 % акций в капитале организации, чтобы считаться ее бенефициаром. Также он должен иметь доступ к управлению ею и контролю. Выгодоприобретатель этого не может, поскольку у него нет собственной доли в компании.

Исходя из этого, когда контролирующие органы выявляют противоправные действия, они интересуются, прежде всего, бенефициарными владельцами организаций. Это объясняется тем, что именно последние и принимают решения о противоправных действиях.

Особенности установления бенефициара

Следует разделять подходы в определении бенефициара для физических и юридических лиц.

Для юридического лица

Бенефициаром юридического лица выступает либо один, либо несколько фактических собственников организации, которые имеют право оказывать прямое или косвенное воздействие на компанию. Это воздействие может быть как прямым, так и косвенным.

Сложность выявления бенефициаров утяжеляется тем, что сведения о них могут быть не указаны в документах компании. Или же может быть занижено их официальное участие в ее деятельности. Их личность устанавливается сотрудниками банка и может быть известна только им и коммерческим агентам.

Некоторые компании стараются не разглашать информацию о своих бенефициарах, к примеру, в следующих случаях:

- при использовании оффшоров;

- при оптимизации налогообложения и уклонении от уплаты налогов;

- при легализации средств, которые были получены криминальным путем.

Голос бенефициара юридического лица является доминирующим в решении ряда ключевых вопросов деятельности организации, таких, как: распределение прибыли, участие в инвестиционных проектах. В этих целях бенефициар имеет право участвовать в собрании акционеров компании.

Для того, чтобы обеспечить участие бенефициара в управлении компанией и максимально сокрыть сведения о его личности, применяются всевозможные схемы оформления собственности и правоустанавливающей документации.

В качестве примера приведем следующую ситуацию – получение бенефициаром доступа к счетам организации по доверенности, которая выдается «подставным» директором. Бенефициар обладает собственностью посредством акций на предъявителя. Это может также осуществляться с помощью лиц, которые выполняют функции номинальных владельцев акций.

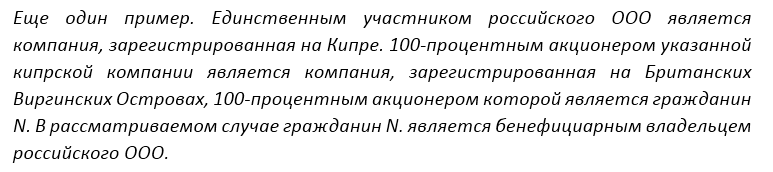

Пример

Приведем пример определения конечного бенефициара юридического лица.

Так, недавно была обнародована информация о конечном бенефициаре концерна «Русал» и УК «Базовый элемент» – Олеге Дерипаске. Он был вынужден раскрыть сведения о структуре собственности данных компаний, испытывая давление международных инвесторов. Для этого Дерипаска был вынужден признать, что он является единственным владельцем указанных компаний.

В данном примере под «конечным бенефициаром» понимается единоличный собственник компании, т.е. Олег Дерипаска. Он может владеть активами компаний напрямую, или косвенным образом, т.е. через какие-то сторонние структуры.

Для физического лица

Установление сведений о бенефициарах физических лиц затруднено по многим причинам. Это, помимо прочего, объясняется тем, что клиенты не раскрывают данную информацию умышленно, либо неумышленно.

При этом выявление бенефициаров юридических лиц является более простым благодаря наличию в арсенале кредитных учреждений таких информационных порталов, как СПАРК или «Коммерсантъ КАРТОТЕКА», в которых можно найти данные сведения.

Для информации: необходимость установления бенефициара физического лица предусмотрена стандартами международных организаций. Это не только «прихоть» российского уполномоченного органа.

Выделим возможных бенефициаров физического лица:

- законный представитель данного субъекта;

- попечитель.

Это, если не рассматривать варианты, носящие криминальный подтекст. Здесь в качестве примера можно привести участие безработных, студентов или просто малообеспеченных людей в схемах по обналичиванию денег, которые участились в нашей стране.

С формальной точки зрения лица, которые их наняли, и будут являться бенефициарами данных клиентов — физических лиц. При этом данные бенефициары могут быть не выявлены банком.

Кто запрашивает такие сведения

В получении достоверной информации о бенефициарных владельцах нуждаются, прежде всего, проверяющие органы. Эти сведения представляются настолько важными по нескольким причинам. Они нужны для организации противодействия:

- «отмыванию» преступных доходов;

- финансированию террористической деятельности;

- махинациям с уплатой налогов;

- незаконным выводам средств за рубеж и т.д.

Помимо проверяющих органов, эта информация нужна и кредиторам при принятии ими обоснованного решения о возможности предоставления средств.

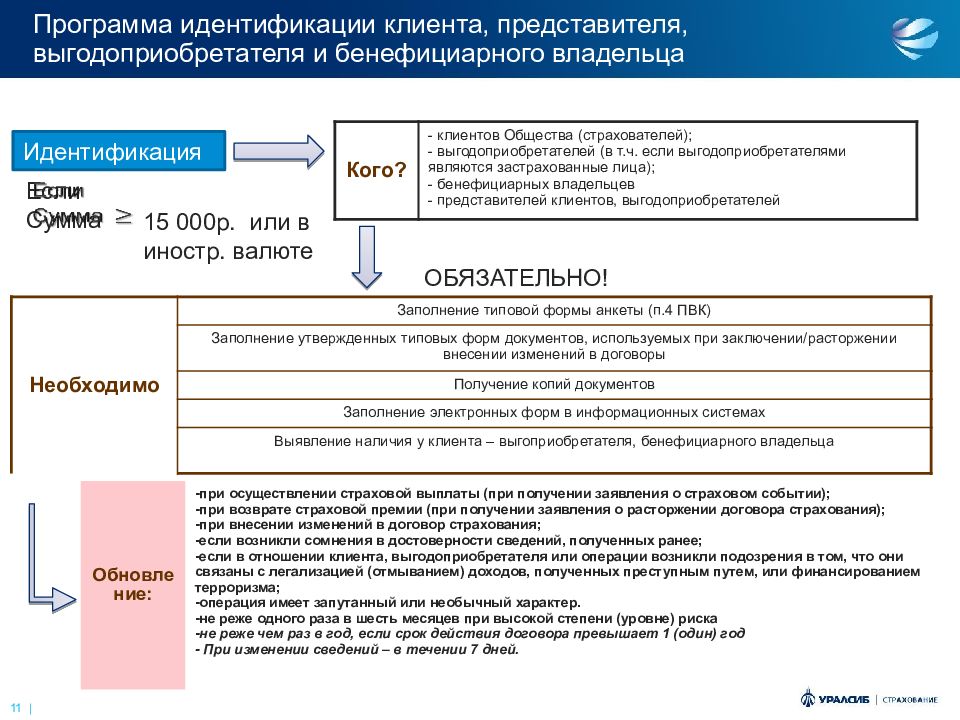

Информацию о бенефициарных владельцах обязаны выявлять кредитные организации, в которых клиенты открывают счета. В анкетах они обязаны указать, действуют ли они в собственных интересах или к выгоде сторонних лиц. Сами же кредитные учреждения передают эти сведения в Росфинмониторинг.

Сами же кредитные учреждения передают эти сведения в Росфинмониторинг.

Для оказания противодействия отмыванию преступных доходов кредитные организации должны устанавливать следующие данные о бенефициаре своего клиента: ФИО, подданство, дата рождения, адрес проживания, ИНН, данные паспорта или миграционной карты.

Образец заполнения данных сведений приведен в 115-ФЗ.

Образец заполнения сведений о бенефициарном владельце можете скачать в виде бланков: ЗДЕСЬ (файл PDF) и ЗДЕСЬ (файл Word).

Права и ответственность бенефициаров

Бенефициар обладает следующими правами:

- распоряжение собственной долей;

- контроль над соблюдением своих обязанностей руководством организации;

- участие в собраниях, проводимых руководством компании, и принятие решений в соответствии с собственной долей в ней;

- получение дохода от результатов функционирования организации.

Бенефициар может защитить свое имущество, заключив договор на трастовое управление. Однако при нарушении его условий, сам бенефициар будет нести ответственность.

Однако при нарушении его условий, сам бенефициар будет нести ответственность.

Некоторые нюансы

Не все организации имеют конечных собственников. Так, у некоммерческих организаций они отсутствуют. Это объясняется тем, что целью их деятельности не является извлечение прибыли.

Однако получить сведения о бенефициарах у коммерческой организации не всегда представляется возможным. Поэтому, несмотря на то, что в арсенале кредитных учреждений имеется множество методов выявления конечных бенефициаров, их личность в некоторых случаях может оставаться тайной.

Это объясняется наличием проработанных схем сокрытия конечного бенефициара. Особенно такие случаи характерны для трастовых операций.

Несмотря на всю важность определения бенефициаров, российская законодательная база еще не до конца сформирована и имеет много недоработок.

Итак, схожие на первый взгляд понятия бенефициарный владелец и выгодоприобретатель различаются согласно законодательству страны. Обязанность выявления выгодоприобретателей лежит на кредитных организациях. Корректность работы банков проверяется Росфинмониторингом.

Обязанность выявления выгодоприобретателей лежит на кредитных организациях. Корректность работы банков проверяется Росфинмониторингом.

Бенефициар (выгодоприобретатель) – кто такой бенефициарный собственник

Здравствуйте! В этой статье мы расскажем про бенефициаров.

Сегодня вы узнаете:

- Кто такой бенефициар;

- Чем он отличается от выгодоприобретателя;

- Кто такой бенефициарный владелец;

- Как защитить права бенефициара.

Кто такой бенефициар

Бенефициар – заимствованное слово, и чтобы разгадать его суть, нужно обратиться к его французским корням. В переводе с французского, это слово означает «прибыль» или «польза». Поэтому самое простое определение бенефициара – человек, который получает прибыль.

Если говорить на финансовом языке, то бенефициар – то лицо, которому принадлежат приносящие прибыль активы. Но следует сразу оговориться, что это не только те физические и юридические лица, которые фактически владеют всем имуществом той или иной компании. На деле бенефициарами являются все, кто может контролировать (изменять) деятельность организации.

На деле бенефициарами являются все, кто может контролировать (изменять) деятельность организации.

То есть бенефициаром признается лицо, которое имеет право распоряжаться имуществом организации, вне зависимости от того, принадлежит ли оно непосредственно ему, или нет. То есть, это физические или юридические лица, которые де-факто владеют средствами, а следовательно, и самой компанией.

Понятие бенефициарного владельца

То определение, которое законодательство приписывает бенефициарному владельцу, написано в Федеральном Законе №115-ФЗ «О противодействии легализации доходов, полученных преступным путем и финансированию терроризма». В нем сказано, что бенефициарный владелец – лицо, которое прямо или косвенно имеет участие в юридическом лице (25% и более) и может контролировать деятельность этого лица.

То есть бенефициарный владелец – то физическое лицо, которое прямо или косвенно управляет деятельностью компании. На его плечах лежат почти все управленческие решения, а также то, что может полностью повлиять на экономическую деятельность компании.

По сути, это лицо, имеющее реальную власть в компании, и управляющее ею.

Тот же нормативный акт содержит определение бенефициара, как лица, к выгоде которого осуществляются операции компании. В том числе и согласно агентских, поручительских и прочих договоров.

Следовательно, полноправными бенефициарами могут являться:

- Наследники и прочие лица, которые приобретают выгоду после смерти получателя любых выплат от юридического лица;

- Арендодатели;

- Лица, владеющие банковскими счетами;

- Клиенты, передающие в доверительное управление имущество или денежные средства;

- Выгодоприобретатели по страховым договорам;

- Реальные владельцы компаний.

Некоторые лица, для полного обеспечения собственной безопасности и отсутствия к ним внимания со стороны государственных органов, стараются скрыть информацию о реальных выгодах и владельцах организаций. Чаще всего, действительные владельцы юридических лиц скрывают всю информацию о себе.

Чтобы не запутаться, нужно сразу разграничить два понятие: бенефициарный владелец и бенефициар. Первый имеет прямую или косвенную возможность влиять на деятельность организации, управлять её и получать доход. Второй же, является обычным выгодоприобретателем, получает прибыль от деятельности организации либо других каких-либо активов. Государственные органы интересует информация только о бенефициарных владельцах компаний, а не о её бенефициарах.

Права и обязанности бенефициара

Согласно законодательству, бенефициар имеет ряд прав, которые защищают его деятельность. Но защита со стороны государства работает, только если лицо государственно зарегистрировано в роли бенефициара той или иной компании, что случается достаточно редко.

Тем не менее в список прав бенефициара входит:

- Распоряжение долей в компании. Бенефициар имеет право полностью или частично продавать часть компании другим акционерам или третьим лицам самостоятельно, без согласия остальных членов совета директоров или другого высшего органа управления;

- Назначать, контролировать и уволнять генерального директора компании на законных основаниях;

- Учавствовать в совете директоров компании, и голосовать в принятии решений согласно доле в предприятии;

- Получать доход, в соответствии с процентом акций (другой долей) компании.

Самым главным правом бенефициара является назначение и контроль за деятельностью генерального директора компании. Бенефициар вправе сам назначать номинального владельца, который будет представлять его интересы внутри фирмы на законном основании, и в случае конфликта интересов также самостоятельно законным путем убирать его с должности.

Но помимо прав, у бенефициара существует и ряд обязанностей:

- Стать на учет в государственных органах;

- Предоставлять всю информацию о себе и компании, бенефициаром которой он является;

- Уплачивать налоги, как бенефициар компании.

Но, как вы можете догадаться, этими правами и обязанностями часто пренебрегают реальные бенефициары различных компаний. Им важнее оставаться в тени, для того чтобы государственные органы не могли распознать, кто получает денежные средства компании, и каким образом они ему достаются.

Через номинальных владельцев – генеральных директоров компаний, бенефициары осуществляют свою деятельность внутри компании, принимая все управленческие решения, но в случае возникновения конфликта интересов, все разногласия решаются согласно с договором, благодаря которому, при грамотном юридическом оформлении, можно заставить человека не только уйти с должности, но и полностью выплатить компенсацию пострадавшему бенефициару.

Защита прав бенефициара

Согласно Российскому законодательству, бенефициар может обратиться в суд, если его интересы нарушили другие бенефициары компании, или же её руководство.

Суд рассмотрит ходатайство в следующих случаях:

- Если были не соблюдены условия договора между компанией и бенефициаром;

- Если компания ведет незаконную или нелицензированную деятельность;

- Если незаконно были уменьшены права бенефициара внутри компании;

- Если компания намеренно скрывала факты ущемления интересов бенефициара;

- В других подобных случаях.

При этом юридически защититься от деятельности номинальных руководителей бенефициар может с помощью договора доверительного управления, который был заключен с этими лицами.

Большинство номинальных руководителей, обладают властью гораздо меньшей, чем у бенефициарного владельца, и он может в любой момент расторгнуть с ними контракт, что повлечет за собой их увольнение, или лишение их должности, а соответственно и всей номинальной власти внутри компании.

Таким образом, бенефициар может в досудебном порядке воспользоваться документарным обеспечением своего положения, и обязать номинальных руководителей не только отказаться от их должности, но и возместить весь ущерб, полученный бенефициаром. Но стоит помнить, что только грамотно составленный договор сможет послужить гарантом соблюдения прав реального бенефициара и владельца компании, в спорах с номинальным руководителем.

Бенефициарный владелец юридического лица

Бенефициарный владелец юридического лица – лицо, или группа лиц, которые имеют прямое или косвенное воздействие на деятельность компании.

Бенефициарный владелец юридического лица – тот человек, голос которого влияет на деятельность организации. Он может участвовать в собрании акционеров, напрямую влиять на политику юридического лица, принимать решение о смене формы собственности юридического лица и в целом любое управленческое решение.

Разглашение данных о бенефициарных владельцах юридического лица чаще всего не допускается. Достаточно часто, в документах подаваемых на регистрацию, а также уставе юридических лиц, реальная деятельность таких лиц в организации намеренно преуменьшается. О том, кто эти люди и какое положение занимают в фирме, по-настоящему известно только банковским сотрудникам, которые ведут их счета, а также коммерческим агентам, совершающим операции от их имени.

Скрывается информация о бенефициарных владельцах юридических лиц в следующих случаях:

- При ведении бизнеса в оффшорных зонах;

- Для того чтобы улучшить налогообложение отдельных лиц и юридического лица в целом;

- При отмывании средств, полученных преступным путем.

Для того чтобы скрыть личность бенефициарного владельца, и оградить его от лишнего внимания государственных органов, могут использоваться трасты и другие фонды, управляющие ценными бумагами, фиктивные исполнительные директора, акции на предъявителя, позволяющие от лица бенефициарного владельца участвовать в деятельности компании и т. д.

Конечный бенефициар

Вот мы и подошли к завершению цепочки бенефициаров.

Конечный бенефициар – то физическое лицо, которое получает реальную прибыль от деятельности компании.

И если обычных бенефициаров – выгодприобретателей, у компании может быть бесчисленное множество, начиная от торговых партнеров, и заканчивая обычными акционерами, то конечный бенефициар всего один, и редко их может быть несколько.

По сути, конечный бенефициар – тот человек, благодаря которому компания осуществляет свою деятельность. И этот человек получает львиную долю от прибыли предприятия, оставаясь при этом в тени. Это выгодно для тех, кто осуществляет свой бизнес теневым путем, отмывая доходы через оффшорные фирмы, а также людям, внимание к персоне которых со стороны государственных органов совершенно невыгодно.

В связи с действием на территории России — 115-ФЗ, банки активно присматриваются к конечным бенефициарам, препятствуя им в отмывании денег полученных преступным путем. Но несмотря на все меры, большая часть денежных средств, полученная конечными бенефициарами, которые никак не фигурируют в документах компании, проходят не одну стадию «отмывания» и попадают на счет к реальному выгодополучателю.

Разглашение сведений о конечных бенефициарах

Кому могут потребоваться сведения о конечных бенефициарах?

В первую очередь это будут государственные органы, которые в рамках 115-ФЗ будут противодействовать отмыванию доходов, финансированию терроризма и незаконному выводу денежных средств за рубеж.

Также эти сведения могут потребоваться и для кредитных организаций. С помощью установления личности конечного бенефициара, банк может оценить риски работы с компанией, её платежеспособность и репутацию, и на основе всех полученных данных, принимается решение о выдаче кредита.

Сообщить все сведения о конечных бенефициарах кредитным организациям обязаны все компании, желающие получить кредит или даже просто открыть счет. При этом нужно заполнить типовые образцы документов в организации.

Также кредитные организации предоставляют информацию о конечных бенефициарах в Росфинмониторинг. Если кредитная организация не будет соблюдать эти требования, то на нее будут навлечены санкции, вплоть до отзыва лицензии.

Также в редких случаях, сами государственные органы могут затребовать информацию о бенифицаре. Помимо действиям в рамках 115-ФЗ, эта информация служит дополнительной гарантией честности партнера при заключении государственных контрактов. Когда информация для таких контрактов представляется в уполномоченный орган, составляется документ – «Сведения о цепочке владельцев». В ней прописываются все реквизиты компании, а также полный перечень всех учредителей и бенефициаров компании, вплоть до конечных.

Также сведения о конечных бенефициарах могут понадобиться и компаниям-партнерам. Чтобы застраховать себя от вовлечения в теневые финансовые схемы, а соответственно и более пристального внимания государственных органов и привлечения к ответственности, нужно узнавать о конечных бенефициарах своих партнеров, до заключения с ними контрактов.

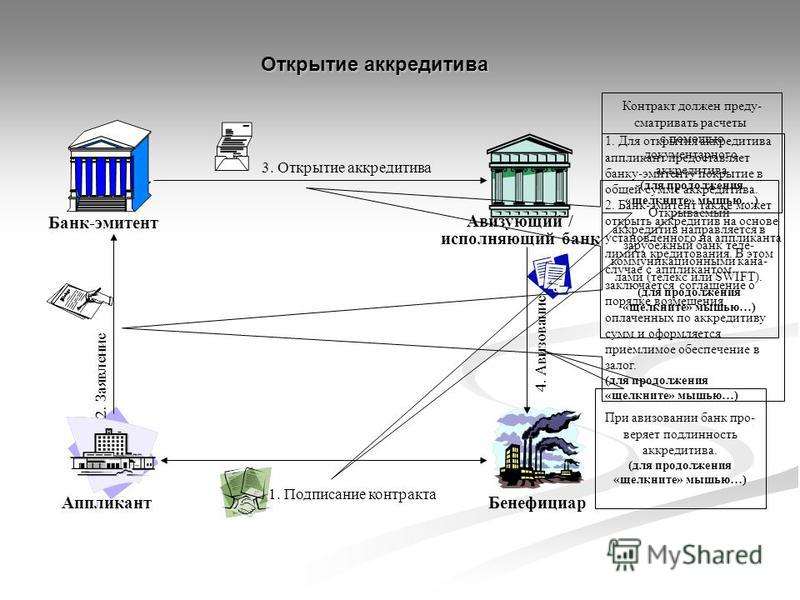

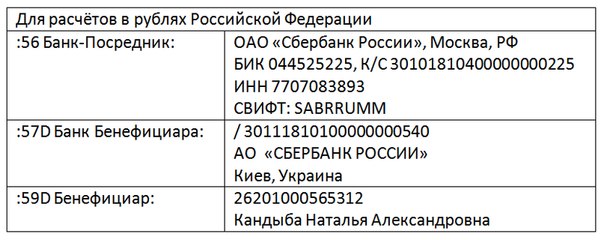

Банковская гарантия: бенефициар и принципал

В кредитовании термин бенефициар применяется в сфере выдачи банковской гарантии. Там фигурирует два лица – бенефициар и принципал. Они являются противоположностями: бенефициар – кредитор, то есть выгодополучатель, а принципал – заемщик. За неисполнение обязательств со стороны принципала, на себя обязательства берет третья сторона – банк-гарант принципала.

То есть, между принципалов и бенефициаром заключается контракт на предоставления кредита принципалу. Он обращается в свой банк, с просьбой выдать ему гарантию, в отношении выданного кредита. И если кредитная организация решает удовлетворить эту просьбу, то этот банк принимает на себя обязательство погасить задолженность и проценты своего клиента, если он будет не в состоянии уплатить эту сумму.

При этом существует и четырехсторонняя форма сделки, при которой, банк принципала предоставляет свою гарантию кредитной организации бенефициара которая, в свою очередь, предоставляет своему клиенту гарантию от своего имени.

Наличие посредника увеличивает стоимость гарантии, но при этом и повышает надежность всей операции, потому что теперь существует два банка, которые имеют прямые или косвенные обязательства перед бенефициаром. Именно благодаря этому, риск неуплаты снижается до минимума.

Банковская гарантия заключается для:

- Гарантированного исполнения обязательств;

- Осуществления платежей в конкретных ситуациях;

- Исполнения работ по государственным и коммерческим контрактам;

- Перемещения товара через таможню.

Но несмотря на то, что номинально, гарантия является банковской, на территории Российской Федерации, по заявлению принципала в роли Гаранта может выступать как юридическое лицо, так и страховая компания. Юридическое лицо берет на себя обязательство, рассчитаться по долгам принципала в случае неуплаты им самим суммы основного долга и процентов бенефициару.

Согласно Российскому законодательству, выдача гарантий относится к перечню банковских операций. Но мировая практика говорит о том, что сужение спектра юридических лиц, которые предоставляют гарантийные услуги может снизить популярность этого инструмента, как обеспечения возвратности кредита.

Благодаря чему, операции по которым будет использоваться этот инструмент, как способ диверсификации рисков, значительно упадет, что может привести к увеличению мошенничества как со стороны банков, так и юридических лиц-принципалов.

Но при этом, если страховая компания выполнит услугу из перечня банковских, то по закону ей положено взыскание или полный отзыв лицензии. И это несмотря на то, что вся сущность страховых компаний подразумевает проведение подобных операций. Ведь именно страховые должны снижать риски неуплаты, путем выставления гарантий (страховки) и последующих выплат, если принципал не выплатил деньги (произошел страховой случай).

В таких условиях, банки выступают своеобразными монополистами на предоставление услуги банковской гарантии. Выгода банка-гаранта может составлять от 2 до 10% от суммы, которая должна будет быть уплачена, если клиент не исполнит свои обязательства. При этом все расходы ложатся на сторону принципала, ведь это ему требуется дополнительное обеспечение, для того, чтобы получить заем или обеспечить свои обязательства перед бенефициаром.

То есть бенефициаром в привычном понимании этого слова, в банковской гарантии является сам гарант, ведь это он получает прибыль от заключения договора гарантии. Также бенефициаром можно называть и кредитора, который получает дополнительную гарантию возврата денежных средств — т. е. дополнительную прибыль.

Организации, не имеющие бенефициаров

Существуют организации, которые по своей природе не могут иметь бенефициаров. Это любые некоммерческие и благотворительные организации, целью которых не является получение прибыли. Они могут не иметь бенефициаров, ведь получения прибыли в их уставе нет, а соответственно и лиц, которые её получают тоже может и не быть.

Но любая коммерческая организация ставит перед собой первостепенную задачу – получение прибыли. И когда есть прибыль, тогда и есть те лица, которые её получают – то есть бенефициары. Но несмотря на столь широкую законодательную базу, а также полномочия у государственных организаций и банковских структур, достаточно часто не получается доподлинно определить реального конечного бенефициара некоторых компаний.

Теневые схемы позволяют сохранять лицо конечных бенефициаров в секрете, укрывая их от лишнего внимания налоговых органов, и позволяя им выводить заработанные преступным путем деньги за рубеж и отмывать их там.

Статистический факт, подтверждающий эту информацию – Кипр, в форме почти беспроцентных займов выдал Российским компаниям за 2014-й год порядка 60-ти млрд. долларов, что почти в 3 раза превысило уровень его ВВП. Это говорит только о том, что объемы вывозимых из страны средств, и отмываемых за рубежом ресурсов, еще огромны.

Бенефициаром в рамках законодательства называют физическое лицо или юридическое лицо, которое прямо или косвенно получает прибыль от деятельности компании. Бенефициар юридического лица (конечный бенефициар) – физическое лицо, которое управляет 25 и более процентами компании, и имеет возможность влиять на деятельность организации.

В установлении личности конечных бенефициаров заинтересованы государственные и банковские органы, для того, чтобы в рамках 115-ФЗ противодействовать легализации доходов, полученных преступным путем, или финансированию терроризма. Банки заинтересованы в конечных бенефициарах для того, чтобы оценить надежность компании, и спрогнозировать вероятность исполнения ею своих обязательств.

На языке банковской гарантии, бенефициар – кредитор, который выдает средства от принципала, и получает гарантию исполнения своих обязательств со стороны банка-гаранта. При этом реальным бенефициаром, в официальном значении вне языка банковских гарантий, здесь является банк-гарант, ведь именно он получает основную выгоду от сделки, выступая гарантом в этих отношениях.

Бенефициарный владелец юридического лица. Кто им является, информация

Содержание страницы

Бенефициарный владелец – это физическое лицо, которое может контролировать деятельность компании. Контроль осуществляется как де-юре, так и де-факто.

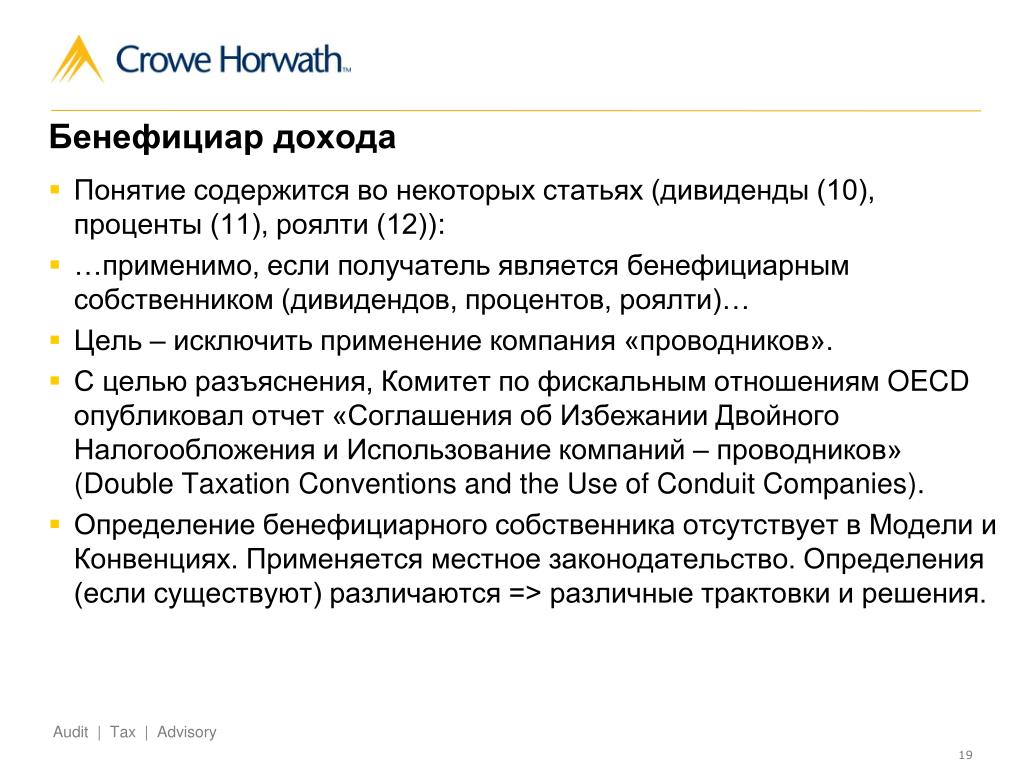

Вопрос: Какие документы нужно получить для установления бенефициарного владельца от иностранной организации? Когда запрашивать подтверждение иностранного резидентства для применения положений соглашения об избежании двойного налогообложения?

Посмотреть ответ

Кто такой бенефициарный владелец

Бенефициар – это физическое лицо, принимающее участие в юридическом лице. Размер этого преобладающего участия составляет более 25%. Это же лицо имеет полномочия по контролю над действиями ЮЛ. Значение рассматриваемого понятия зависит от конкретной сферы.

Бенефициарным владельцем могут являться эти лица:

- Арендодатели.

- Держатели счетов.

- Клиенты трастовых фирм, которые отдали свою собственность на условиях доверительного управления.

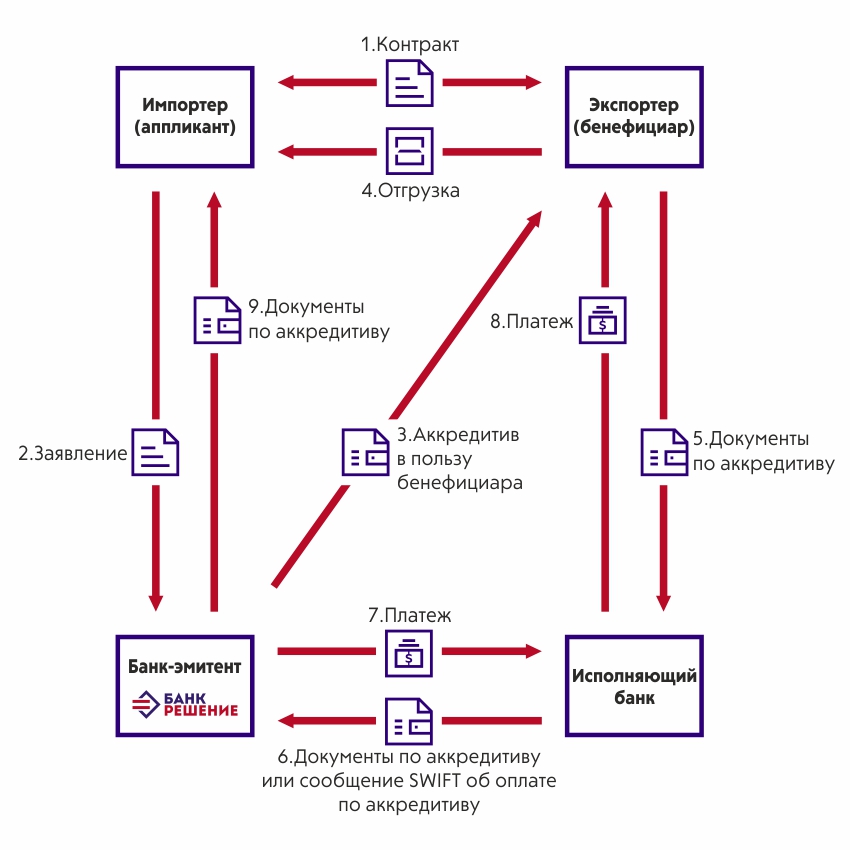

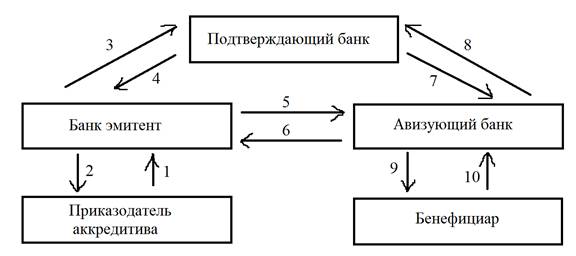

- Владельцы документарных аккредитивов.

- Реальные владельцы фирм.

Часто сведения о бенефициарном владельце скрываются. Делается это для обеспечения безопасности деятельности компании, а также для предупреждения претензий со стороны государственных структур.

Как общества осуществляют учет и раскрытие информации о бенефициарах?

Законодательная база

Термин «бенефициар» дан в ФЗ №115 (абзац 13 статья 3). Закон этот регулирует область противодействия отмыванию средств. ФЗ №115 обязывает финансовые учреждения устанавливать бенефициарных владельцев. Там же даны критерии для их выявления. Поправка к ФЗ дана в законе №215. В положении содержатся нюансы обнародования соответствующих сведений ЮЛ. ФЗ обязывает юридических лиц заносить в базы данных информацию о бенефициарах. Сведения должны обновляться раз в год.

Есть ли у некоммерческой организации бенефициарный владелец?

Определение бенефициаров позволяет увеличить «прозрачность» работы фирм, предотвратить легализацию доходов, добытых преступным путем. Отношения с этими лицами регулируются Положением ЦБ №499. Это Положение содержит следующую информацию:

- Критерии установления бенефициаров.

- Перечень документов для определения скрытых владельцев.

- Правила ведения досье.

- Прочие пункты.

Дополнительная информация раскрывается в письмах Центробанка. Эти письма содержат различные пояснения, разбор исключительных случаев.

Как определить бенефициара

Бенефициарами могут быть как один, так и несколько фактических владельцев фирмы. Отличительный признак таких собственников – наличие возможности различной степени влияния на деятельность компании. Установить бенефициаров, как правило, сложно. Дело в том, что информация о таких владельцах может вовсе не фигурировать в документах фирмы. Также сведения о собственниках могут содержаться в официальных бумагах, но степень их участия может быть занижена. Отсутствие информации о бенефициарах может быть связано с этими причинами:

- Наличие оффшоров.

- Уклонение от налоговых платежей.

- Легализация денег, полученных преступным путем (отмывание).

Для сокрытия бенефициаров используются различные схемы. Для установления скрытых владельцев нужно знать все эти схемы. Как правило, для сокрытия сведений используется особый метод оформления имущества и правоустанавливающих документов. К примеру, лицо получает доступ к счетам фирмы по доверенности. Доверенность предоставляется «подставным» руководителем. В итоге бенефициар фактически наделяется правом собственности на акции на предъявителя. Вместо «подставного» директора могут фигурировать номинальные владельцы ценных бумаг.

ВАЖНО! Существует также термин «конечный бенефициар». Что он обозначает? В процессе установления фактических владельцев выявляется цепочка выгодоприобретателей. Данная цепочка завершается основным получателем выгоды – конечным бенефициаром. Это лицо, получающее доход от работы фирмы.

Чем отличается бенефициар от выгодоприобретателя

В законодательстве других стран бенефициар и выгодоприобретатель – это тождественные понятия. Однако в законах РФ различают эти термины. Бенефициарный владелец – понятие более узкое. Бенефициар, в отличие выгодоприобретателя, владеет большее 25% долей в капитале фирм. У этого лица есть доступ к управлению. То есть бенефициарный владелец – это более значимый участник. По этой причине именно бенефициаров пытаются выявить официальные структуры.

Кому нужны данные о бенефициарных владельцах

Информация запрашивается для противодействия следующим правонарушениям:

- Легализация денег, приобретенных незаконным путем.

- Финансирование террористических структур, преступных группировок.

- Неправомерный вывод денег на иностранные счета.

Информация может запрашиваться также частными ЮЛ. К примеру, это могут быть финансовые учреждения, предоставляющие кредиты. Для выдачи займа учреждение запрашивает информацию о бенефициарах. Эти сведения позволяют оценить репутацию фирмы, а также проанализировать риски кредитования. Финансовые компании, в свою очередь, предоставляют соответствующую информацию Росфинмониторингу. Под финансовыми компаниями понимаются следующие субъекты:

- Представители рынка ценных бумаг.

- Страховые организации.

- Ломбарды.

- Лизинговые фирмы.

- Кредитные учреждения.

Информация о бенефициарах должна передаваться следующим структурам:

- Уполномоченные органы.

- Налоговые структуры.

- Федеральные подразделения исполнительной власти.

- Различные государственные и муниципальные структуры.

- Коммерческие фирмы, связанные с государственными структурами.

Если фирмы отказываются предоставить нужные сведения, на них накладывается штраф. Данные о бенефициарном владельце запрашиваются при заключении контрактов, касающихся государственных закупок. Фирма в ответ на запрос должна отправить документ, включающий в себя информацию о собственниках, в том числе физических лицах, которые считаются учредителями.

Права бенефициаров

Бенефициарный владелец получает права только в том случае, если отношения с ними оформлены официально. Рассмотрим права бенефициаров:

- Распоряжение своей долей в фирме. К примеру, лицо может продавать свою долю.

- Контроль над исполнением обязанностей руководителем фирмы.

- Назначение на должность и увольнение гендиректора.

- Участие в различных собраниях: акционерных, учредительных.

- Получение прибыли от работы фирмы в объеме дивидендов.

Точный перечень прав зависит от того, в какой именно области работает бенефициарный владелец.

Защита прав бенефициара

Права бенефициарного владельца часто нарушаются. Рассмотрим самые распространенные правонарушения:

- Несоблюдение достигнутых ранее соглашений.

- Сокращение возможности контроля над деятельностью фирмы.

- Ограничение доступа к сведениям о фактическом положении дел.

- Ограничение возможности получать доход.

ВАЖНО! Для предупреждения нарушения прав рекомендуется оформлять соглашения в письменном виде. В договоре нужно прописать положения, устанавливающие контроль над организацией. В них можно вписать пункты о необходимости неразглашения информации, возмещения ущерба от неправомерных или непрофессиональных действий.

Может ли компания существовать без бенефициаров?

Компании, в состав которых не входят бенефициарные владельцы, – это, как правило, некоммерческие субъекты. То есть целью их деятельности не является извлечение прибыли. Если это коммерческий субъект, всегда будут лица, которые являются конечными получателями дохода. Однако часто определить конечного бенефициара почти невозможно.

К СВЕДЕНИЮ! Несмотря на то что государственные структуры пытаются установить бенефициарного владельца, в результате редко возможно получить всю нужную информацию. Связано это с тем, что существует неограниченное число схем, служащих для сокрытия личности бенефициара.

Бенефициарный владелец юридического лица — кто это?

Кто такой бенефициарный владелец в ООО?

Согласно положениям абз. 13 ст. 3 федерального закона «О противодействии…» от 07.08.2001 № 115, бенефициарные владельцы юридического лица — это физические или другие юридические лица, которые самостоятельно или через третьих лиц владеют этим юрлицом или имеют право на осуществление контроля над его действиями. Основанием для получения статуса бенефициара является наличие у него доли в капитале компании размером с преобладанием на 25% и более по сравнению с другими участниками.

Порядок определения точного размера доли, принадлежащей тому или иному лицу, ФЗ № 115 не определяет, поэтому при решении этого вопроса можно руководствоваться порядком определения степени взаимозависимости лиц, используемым в сфере налогообложения. Точная последовательность таких действий установлена п. 3 ст. 105.2 НК РФ, а также детально прокомментирована в письме Минфина «О применении…» от 16.08.2013 № 03-01-18/33535.

Бенефициарный владелец может:

- принимать участие в собраниях владельцев акций;

- влиять на выбор руководителя компании;

- выбирать сферу деятельности предприятия;

- распоряжаться принадлежащей ему долей в уставном капитале и т. д.

Сведения о бенефициарах не всегда отображаются в официальной документации компании, однако это не является препятствием для оказания ими влияния на ее деятельность.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Причиной отсутствия прямых указаний на лиц, являющихся бенефициарами компании, может быть:

- использование офшорных зон для операций с денежными потоками;

- уклонение от уплаты налогов;

- легализация доходов, полученных преступным путем, и пр.

Бенефициар и выгодоприобретатель — в чем разница?

Стоит отличать сущность понятия «конечный бенефициар» от понятия «выгодоприобретатель». В качестве последнего, согласно абз. 12 ст. 3 ФЗ № 115, может выступать любой субъект, получивший доход или иную выгоду от деятельности компании. Основанием получения выгоды может стать исполнение различных договоров:

- агентских;

- комиссионных;

- поручительских;

- доверительного управления и пр.

Однако выгодоприобретатель не может принимать участия в распределении прибыли и управлении компанией по причине отсутствия у него доли в ее уставном капитале. Таким образом, понятие «конечный бенефициар» является более узким, чем понятие «выгодоприобретатель», т. к. к первой категории субъект может быть отнесен лишь в том случае, если он обладает определенной законом долей в капитале компании, а также получает выгоду от осуществления ею своей деятельности. Именно поэтому при выявлении нарушений законодательства предприятием контролирующие органы в первую очередь проводят проверки в отношении бенефициаров, решения и указания которых задают основное направление его работы.

Конечный бенефициар юридического лица

В число собственников предприятия могут входить не только физические, но и юридические лица, которые имеют одного или нескольких владельцев. В особо сложных случаях количество звеньев в такой цепочке может достигать нескольких десятков. Чтобы установить, кто на самом деле является владельцем предприятия, обладающего полномочиями, которые позволяют контролировать и регулировать его деятельность, необходимо найти конечного бенефициара. Конечный бенефициар — это лицо (или группа лиц), которое реализует свое право осуществления контроля над деятельностью предприятия косвенно, с привлечением третьих лиц, номинально наделяя их полномочиями по принятию стратегически важных решений.

Подпишитесь на рассылку

В том случае, если конечный бенефициар намеренно скрывает сведения о себе, создает видимость передачи права управления третьему лицу, регистрируя на него крупные банковские счета и заключая от его имени серьезные сделки, в дело вступают правоохранительные органы. Их основной задачей является изучение принадлежащих компании счетов и формирование цепочки их владельцев, которая в итоге должна привести к истинному собственнику юридического лица. Подобный подход позволяет снизить объемы легализации средств, полученных преступным путем, а также обеспечить прозрачность иных сделок, в том числе проводимых с привлечением крупных государственных и частных компаний.

Идентификация конечного бенефициара

Обязательным условием сотрудничества предприятия с государственными заказчиками и кредитными организациями является предоставление информации о его бенефициарах, которая включает:

- паспортные данные;

- адрес официальной регистрации и фактический адрес проживания;

- ИНН;

- иные сведения, перечень которых зависит от организации, в которую они представляются.

С целью совершенствования законодательных механизмов, направленных на получение сведений о конечных бенефициарах, Банком России было издано положение «Об идентификации…» от 15.10.2015 № 499-П, устанавливающее:

- критерии определения наличия у физического/юридического лица признаков бенефициара;

- перечень документов, которые могут быть запрошены кредитной организацией с целью установления степени соответствия клиента указанным критериям;

- правила ведения личного дела каждого клиента и пр.

Бенефициарный владелец — это учредитель или нет?

Учредитель компании может одновременно являться и ее бенефициаром лишь в том случае, если он меет преобладающее участие более 25 процентов в капитале. Это значит, что любой участник ООО, обладающий долей, не превышающей указанного значения, имеет все права и обязанности участника, но при этом не может оказывать непосредственного влияния на деятельность фирмы и получаемые по итогам ее осуществления результаты.

Информация об участниках компании не является конфиденциальной и размещается в открытом доступе, в том числе на общедоступных интернет-ресурсах (например, на сайте ФНС). Найти информацию о бенефициаре предприятия гораздо сложнее, т. к. проблемы с определением лица, обладающего реальными полномочиями по управлению фирмой, могут возникнуть даже у правоохранительных структур. Именно поэтому юридические лица, согласно действующему законодательству, обязаны раскрывать информацию о своих бенефициарах (в том числе конечных), а контролирующие органы и кредитные организации — запрашивать такую информацию при любом взаимодействии с компанией.

***

Итак, бенефициарный владелец юридического лица — это физическое лицо, которому принадлежит не менее чем на четверть большая доля в уставном капитале по сравнению с другими участниками, получающие прибыль от его деятельности. Основным отличием их от выгодоприобретателей является то, что последние не могут участвовать в деятельности компании и принимать решения, которые оказывают существенное влияние на ее результаты. Конечный бенефициар юридического лица — это лицо, обладающее правом управления компанией и являющееся итоговым звеном в цепочке из нескольких реальных и формальных управляющих.

***

Больше полезной информации — в рубрике «Бизнес».

Роль акционера и бенефициара в структуре оффшорной компании

Тип оффшорной компании(LTD, LLC, LLP) и особенности законодательства страны регистрации определяют общую структуру предприятия. Но в основном все оффшорные фирмы устроены одинаково – они обязаны иметь акционера, директора, иногда секретаря. Кто же такой бенефициар? И в чем разница между акционером и бенефициаром предприятия?

Определение термина «бенефициар»

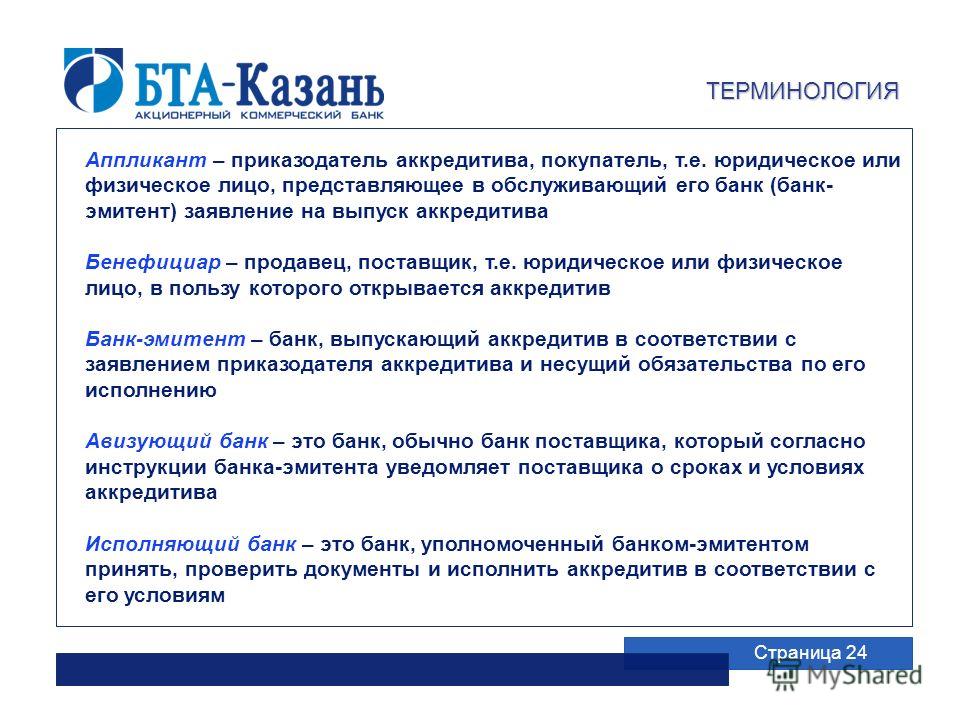

Латинское слово beneficium, что в переводе означает «прибыль», «благодеяние», стало основополагающим при возникновении понятия «бенефициар». Слово еще переводят как «выгодоприобретатель». Бенефициар оффшорной компании – это лицо, владеющее долей ≥ 25% в уставном капитале предприятия или лицо, которое может контролировать деятельность компании в независимости от доли формального владения.

При этом бенефициарный владелец может быть директором или акционером оффшорной компании. Выгодополучатель может быть аффилирован с одним или несколькими лицами руководства предприятия. Он обладает существенным влиянием на руководство всего предприятия.

Какие права и обязанности имеет бенефициар оффшорной фирмы:

- Выступать в роли доверительного управляющего;

- Получать выгоду от управления имуществом, согласно доверительному договору;

- Контролировать выполнение обязанностей руководством компании;

- Распоряжаться своей долей в предприятии;

- Обязан строго соблюдать условия договора, так как несет персональную ответственность перед номинальными акционерами/директорами.

Законодательство оффшорных юрисдикций защищает интересы бенефициара. Его права гарантируются официальным договором доверительного управления. Этот документ имеет юридическую силу и определяет условия соглашения. Иногда в качестве дополнительных гарантий выступает передаточное распоряжение или сертификат акций.

Договор доверительного управления содержит пункт, где описываются персональная ответственность сторон. В подобном документе также прописывается право бенефициара менять номиналов, если его не устраивает работа уже имеющихся.

Конечный бенефициар имеет возможность:

- Брать участие в процессе формирования уставного капитала;

- Распоряжаться акциями компании на свое усмотрение;

- Брать участие в выборе руководства оффшорной компании;

- Брать участие в собрании акционеров.

При этом бенефициару не обязательно как-нибудь обозначать себя. Чтобы сохранить конфиденциальность, многие конечные бенефициары пользуются услугами номинального сервиса.

Конфиденциальность бенефициаров

Всемирная деофшоризация в первую очередь затрагивает классические оффшорные зоны, где еще не так давно бенефициарные владельцы могли сохранять полную анонимность. Под давлением международных организаций многие страны обязаны создавать реестры бенефициаров, куда вносится информация о конечных выгодополучателях.

Для чего государственным структурам информация о конечных владельцах оффшорных компаний? Подобные меры необходимы для противодействия:

- Финансовым махинациям;

- Отмыванию средств, полученных незаконным путем;

- Финансированию радикальных организаций террористического характера;

- Незаконному выводу средств за рубеж и т. д.

Но во многих оффшорных юрисдикциях информация о конечных бенефициарах является закрытой для третьих лиц, что позволяет сохранить определенный уровень конфиденциальности.

Акционеры оффшорной компании

Акционером может быть как физическое, так и юридическое лицо, владеющее акциями компании. То есть акционером может быть и сам выгодоприобретатель. Он фактически владеет акциями и может распоряжаться ними на свое усмотрение. Однако в оффшорной практике распространено такое понятие, как «номинальный акционер». Он владеет долей в компании в интересах и от имени другого лица. Поэтому не все бенефициары являются акционерами и не все акционеры являются бенефициарами.

Форма номинального держателя акций чаще всего используется для обеспечения конфиденциальности владельцу, а также для получения преимущества в виде резидентности акционера. Реже подобное решение применяется для получения финансового маневра при работе с оффшорной компанией.

При своем назначении номинальный акционер подписывает ряд документов. Трастовая декларация – это изложенное в письменной форме заявление номинала, в котором он указывает на формальность его прав по отношению к факту владения акциями оффшорной компании.

Справка. В налоговом праве РФ понятие «бенефициарный собственник» определяется как лицо, имеющее фактическое право на доход предприятия. ст. 7 и 312 НК РФ. Письмо Минфина РФ от 09.04.2014 № 03-00-РЗ/16236. В российском корпоративном праве бенефициар – это лицо, фактически владеющее акциями, долями компании прямо или через других лиц.

Номинальный акционер признает за бенефициаром его право получать доход от деятельности предприятия, иметь право голоса в процессе решения корпоративных вопросов, распоряжаться акциями компании на свое усмотрение. Трастовая декларация является безотзывной и фактически подтверждает право собственности бенефициара на компанию. Документ обычно апостилируют и заверяют у нотариуса. Номинал действует строго по указаниям настоящего выгодополучателя и в его интересах. Акционер подписывает письмо об увольнении с открытой датой, что позволяет бенефициару в любой момент прописать дату и сохранить абсолютный контроль над бизнесом.

Базовые документы деятельности номинального акционера:

- Генеральная доверенность – определяет уровень ответственности и право руководства компанией.

- Трастовая декларация – регулирует предстоящее сотрудничество, четко разграничивает права номинала и фактического владельца бизнеса.

- Отказное письмо – составляется в момент принятия на должность с «пустой датой».

Последний документ дает бенефициару возможность реализовать собственные генеральные полномочия в экстренных ситуациях.

Определенные риски привлечения номиналов есть, но грамотное составление трастовой декларации и прочих документов позволит максимально их нивелировать. Воспользуйтесь консультацией от экспертов портала, если вы планируете привлекать номинальных акционеров, директоров. Пишите на электронную почту [email protected].

Как определить конечного бенефициара оффшорной компании?

Бенефициар – это лицо, владеющее долей фирмы в размере минимум 25%. Если физическое или юридическое лицо назначает и увольняет должностных лиц, распоряжается прибылью предприятия, утверждает финансовую отчетность, влияет на прочие сферы деятельности фирмы, то его тоже могут признать конечным выгодоприобретателем.

Может ли бенефициар быть одновременно и акционером компании?

Да. Выгодополучатель может быть как акционером, так и директором собственной компании. Но в оффшорной практике чаще всего реальные владельцы пользуются услугами номиналов для сохранения конфиденциальности и по ряду других причин.

Зачем оффшорной фирме номинал?

В некоторых юрисдикциях присутствуют требования насчет резидентности директоров. Это должностное лицо должно быть местным резидентом. Привлечение номиналов также необходимо для сохранения конфиденциальности владельца.

Выгодоприобретатель по договору комиссии. Бенефициарный владелец индивидуального предпринимателя как способ сокрытия доходов и уменьшения налоговых платежей

Дело здесь, пожалуй, в том, что владельцам собственности жизненно необходимо чувство уверенности в достигнутых материальных результатах. Ими движет желание стабильности и уверенности в завтрашнем дне. И бенефициары готовы за это платить. Именно это обстоятельство и заставляет их обращаться к страховщикам. Никто другой им не может продать необходимое чувство уверенности и стабильности. В этой сделке равным образом заинтересованы обе стороны. Следует отметить, что успешное развитие страхового бизнеса возможно только в государстве со стабильно развивающейся экономикой и с устойчивой юридической системой. Зачем нужен крошечный карман на джинсах? Все знают, что есть крошечный карман на джинсах, но мало кто задумывался, зачем он может быть нужен. Интересно, что первоначально он был местом для хр…

Выгодоприобретатель — это… кто является выгодоприобретателем?

В частности если он выступает в роли потерпевшего, то его нужно предоставить все документы, касающиеся наступления страхового события, копию протокола об административном правонарушении и так далее.

Замена выгодоприобретателя Гражданский кодекс позволяет страхователю заменить выгодоприобретателя.

Для этого необходимо всего лишь обратиться с заявлением в страховую компанию.

Бывают случаи, когда такая замена не представляется возможной, например, когда выгодоприобретатель уже исполнил ряд обязанностей по данному соглашению или уже оформил документы на страховую выплату.

Выгодоприобретатель юридического лица — бенефициар: права и обязанности

Важно

Выгодоприобрета́тель (также бенефициарий, бенефициар от фр.

Benefice — прибыль, польза) — физическое или юридическое лицо, которому предназначен денежный платёж, получатель денег. Например:

- Лицо, получающее доходы от своего имущества, переданного в доверительное управление другому лицу, юридическому или физическому (при сдаче в аренду, наём), либо от использования своей собственности третьими лицами (например, при передаче акционером акций в пользование брокеру в целях получения максимальной прибыли (дивиденда)), подлинный владелец.

- В случае доверительной собственности лицо, получающее доходы от траста.

- В страховании, лицо назначенное страхователем для получения страховых выплат по договору страхования.

Кто такой выгодоприобретатель для банка?

Это физическое лицо (или несколько лиц), которое владеет юридическим лицом или оказывает влияние на принятие решений.

Речь идет именно о фирмах или компаниях, а также о владении их активами или акциями.

Стоит отметить: бенефициарии могут быть и не указаны в правоустанавливающих документах, при этом они продолжают контролировать происходящее. Сокрытие личности может быть связано с разными причинами:

- В легальных целях это происходит для налогового планирования.

- В нелегальных может быть связано с отмыванием средств, коррупции, финансирования терроризма или каких-либо преступлений.

В России необходимость в определении конечного выгодополучателя появился в 2013 году.

Внимание

Во многих странах понятие «Бенефициария» так и не было сформулировано.

Что такое бенефициар

Выгодоприобретатель юридического лица это — юридическое лицо, в пользу которого клиент производит все необходимые действия, предусмотренные соглашением о поручении, агентским договором, соглашением о доверительном управлении и другими незапрещенными законом РФ сделками.

- Законодательная база ↓

- Обязанности права ↓

- Анкета выгодоприобретателя ↓

- Страховой случай ↓

- Сведения ↓

Идентификацией клиентов и выгодоприобретателей занимаются финансово-экономические учреждения, которые призваны их идентифицировать на основании всей имеющейся информации, в соответствии с требованиями законодательных актов РФ, закрепляющих за ними такое право и требование.

Выгодоприобретатель

Что заставляет страховщика платить? При наступлении страхового случая страховщик обязан выполнить, согласно условиям заключённого им договора, все принятые на себя финансовые обязательства перед владельцем пострадавшей собственности.

Выплаты эти в определённых случаях могут быть более, чем значительными.

Нередки случаи, когда для выполнения своих страховых обязательств страховщику приходится прибегать ко внешним финансовым займам на обременительных для него условиях.

Что его заставляет это делать? Дело тут в том, что страхование это, как принято говорить — «игра вдолгую» и «бег на длинную дистанцию».

И выиграть здесь может только тот, кто способен выстраивать стратегию развития своего бизнеса на дальнесрочную перспективу.

Страховщик, неуклонно выполняющий свои финансовые обязательства, приобретает репутацию.

Кто такой бенефициарный владелец юридического лица

Часто в повседневной жизни могут возникать спорные ситуации между вами и банковской организацией, связанные с денежными выплатами, когда вы получаете страховку, доход от сданной квартиры или дома.

В этом случае вы перестаете быть частным лицом и вступаете в поле действия законодательства.

Вы становитесь выгодоприобретателем. Выгодоприобретатель — физическое и юридическое лицо, индивидуальный предприниматель, владелец собственности, в пользу которого совершается та или иная финансовая операция, сделка третьей стороной: юридическим лицом или группой юридических лиц, будь то нотариус или брокер, или государственно зарегистрированной компанией, официально предлагающей те или иные услуги физическим и юридическим лицам на рынке.

В основном, это риэлтерские, финансовые, страховые компании, нотариальные конторы.

Выгодоприобретатель юридического лица — права и обязанности

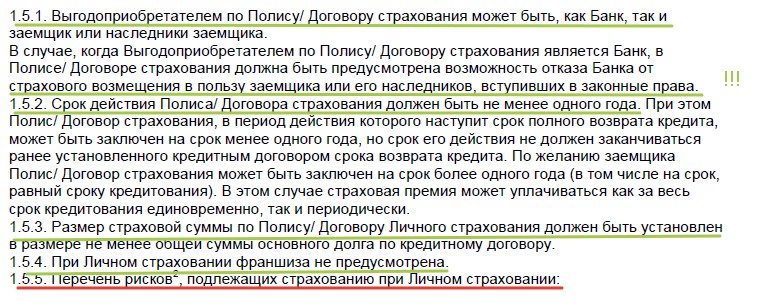

В сфере страхового бизнеса выгодоприобретатель — это физическое или юридическое лицо, получающее выплаты по договору в соответствии с условиями, прописанными в страховом полисе. Очень распространён этот термин и в наследственном праве.

Здесь выгодоприобретатель — это лицо, получающее некие имущественные или финансовые права согласно завещанию или действующему наследственному законодательству.

Помимо этого, к бенефициарам также принято относить лиц, которым банковские структуры предоставляют разного рода финансовые преференции. Законодательное регулирование В действующем законодательстве соответствующим образом проработаны права и обязанности, которыми располагает бенефициар, независимо от того, является ли он юридическим или физическим лицом.

Добрый вечер Юлия. выгодоприобретатель это Один из участников страховых отношений, выступающим на стороне страхователя наряду с застрахованным лицом, является выгодоприобретатель

Выгодоприобретатель — одна из ключевых фигур в страховании.

Именно он получает деньги от страховой компании.

Вот почему так важно позаботиться о его грамотном выборе и своевременном назначении.

Кто назначает выгодоприобретателя?

В чью пользу подписывать соглашение с компанией-страховщиком, обычно решает страхователь.

Он же заключает договор и платит за страховку.

Назначить выгодоприобретателя в личном страховании можно только при условии письменного согласия застрахованного.

Если согласия нет, деньги будут выплачены застрахованному или его наследникам.

Например, если жена хочет застраховать жизнь и здоровье мужа и назначить себя выгодоприобретателем в случае его смерти, муж должен письменно одобрить её решение.

В противном случае договор не будет заключён.

Выгодоприобретатель в имущественном страховании обязан предоставить документ, подтверждающий его интерес в сохранении имущества, собственником или хранителем которого он является.

Без такого документа назначенное лицо не сможет получить страховое возмещение.

Например, родственник владельца автомобиля, управляющий им по доверенности, не сможет получить страховую компенсацию, если застрахует автомобиль в свою пользу.

Выплату по этому договору не сможет получить и владелец машины, так как договор заключён в пользу страхователя.

При наступлении страхового случая указанный страховой договор будет признан недействительным.

В некоторых случаях выгодоприобретатель назначается в законодательном порядкеи не может быть изменён.

Неизменным выгодоприобретателем по закону считается:

- лицо, которому был причинён вред, пострадавший (при страховании гражданской ответственности). Например, владелец машины, разбитой в результате дорожно-транспортного происшествия по вине застрахованного, сбитый пешеход, сосед с нижнего этажа, квартира которого подверглась затоплению из-за прорыва трубы в квартире застрахованного;

- лицо, понесшее убытки в результате неисполнения застрахованным договорных обязательств(при страховании ответственности по договору). Например, заказчик партии товара, если застрахованный занимается производством или доставкой;

- сам страхователь (при страховании предпринимательского риска), если он организовал собственный бизнес и застраховал его на определённую сумму;

- собственник или хранитель залога (при страховании залогового имущества).Владелец ипотечной квартиры или банк, в сейфе которого находятся, например, ценные бумаги, принятые на хранение в качестве залога.

То есть тот, кто не заинтересован в наступлении страхового случая.

Важно! Даже если в договоре указан другой выгодоприобретатель, это не будет принято во внимание.

Выгодоприобретатель может быть не указан в договоре

Тогда его правами по закону обладает застрахованное лицо (при личном страховании) или собственник (при страховании имущества).

В случае смерти застрахованного (или собственника имущества) выплату от страховой компании получат его ближайшие родственники.

Не в качестве выгодоприобретателей, а в качестве законных наследников — после вступления в права наследования.Если имеется завещание не в пользу родственников, деньги получат назначенные завещателем наследники.

Добрый день. Меня заинтересовал ваш ответ «Добрый вечер Юлия. выгодоприобретатель это Один из участников страховых отношений, выступающим на ст…» на вопрос http://www.. Можно с вами обсудить этот ответ?

Обсудить с экспертом

Бенефициарный владелец — субъект, который не имеет определённого, установленного законодательством статуса. Такое понятие применяется в отношении компаний, которые имеют правовые и юридические отношения с учреждениями, работающими в сфере оказания имущественных и финансовых услуг. Список таких организаций предоставляет 5-я статья закона № 115-ФЗ. Бенефициарным собственником может быть как одно лицо, так и группа людей, выступающих прямыми владельцами юрлица или ИП, или имеющими некоторое влияние на принятие решений юрлицом в процессе деятельности. Зачастую это лицо или группа не указывается ни в учредительной документации, ни во внутриорганизационных документах. Но, несмотря на этот факт, именно бенефициарный владелец может являться полным собственником компании, не раскрывая своей личность. Такая деятельность компании с формальным директором или управляющим часто используется для сокрытия доходов и «отмывания» нелегально, незаконным путём полученных средств. Такая ситуация может возникнуть также при желании владельца компании существенно сэкономить на отчислении налоговых платежей, что также представляется правонарушением в отношении государства.

Бенефициарный владелец индивидуального предпринимателя является, по сути, истинным владельцем ИП. Он контролирует деятельность, принимает важные бизнес-решения, получает прибыль и руководит процессом хозяйствования. Но, внесённые в закон 115-ФЗ изменения как раз и направлены на легализацию бизнеса, вывода из тени прибыли. Дополнениями к закону устанавливается обязательная идентификация клиентов всеми организациями, работающими с бизнесменами: банками, страховыми компаниями, кредитным организациям. Им вменяется обязанность «мониторить» клиентов на предмет выявления бенефициарных собственников и сообщать о найденных нарушениях в уполномоченные государственные органы.

Бенефициарный владелец индивидуального предпринимателя, согласно вышеуказанному закону может иметь минимум 25% от общей суммы имущества как денежного, так и иного. Но владельцем он является через подставных лиц, управляя ими без соответствующих документов. Выявление бенефициарного собственника (выгодоприобретателя) проводится путём анкетирования клиентов и прочих мер. Для полной идентификации лица-клиента предусмотрено заполнение анкеты, раскрывающей такую информацию о предпринимателе:

Дата и место рождения гражданина;

Адрес фактического жительства или пребывания;

Гражданство ИП;

Для иностранных предпринимателей — разрешение к пребыванию на территории России;

Паспортные данные физического лица.

Бенефициарный владелец индивидуального предпринимателя устанавливается согласно действующему законодательству. Но на этом этапе у банковских и прочих учреждениях, проводящих мониторинг клиентов, возникают определённые трудности. Ведь некоторые данные клиентов, в том числе и индивидуальных предпринимателей, попадают под действие закона о защите персональных данных, и раскрываться не могут. Учреждение имеет право запрашивать только ту информацию клиента, которая указана в списке, установленном законом. Для сбора информации о клиенте, используются все поданные им документы. Это может быть анкета, заявления на открытие счёта, письменные уведомления и прочее. Если учреждение не идентифицирует бенефициарного собственника, то им может быть признан сам ИП или юрлицо.

Не применяется мониторинг на предмет выявления бенефициарного владельца к следующей категории лиц:

Государственные организации и учреждения;

Местные и муниципальные органы власти;

Внебюджетные фонды, фактическим владельцем которых выступает государство;

Все компании, полноценным владельцем акций которых (более 50%) выступает государство или его представители;

Международные компании, обладающие необходимо для совершения бизнеса правоспособностью;

Эмитенты некоторых ценных бумаг.

В некоторых ситуациях банки и иные организации обрабатывают информацию о клиенте без его уведомления и согласия. Эти ситуации предусмотрены международными соглашениями и договорами либо же нормативными актами России.

В экономической, финансовой и страховой сфере часто можно столкнуться с понятием «выгодоприобретатель» — это кто такой? Рассказываем доступным языком, какие ключевые характеристики отличают выгодоприобретателей, чем они отличаются от бенефициаров, а также кто может выступать в таком качестве.

Значение термина «выгодоприобретатель»

Данный термин используется очень широко в самых разных сферах — экономике, финансах, банковском деле и страховании. Каждая отдельная ситуация несущественно меняет его значение. В русском языке слово «выгодоприобретатель» говорит само за себя: тот, кто приобретает выгоду.

Однако, чтобы внести ясность, рассмотрим понятие чуть подробнее.

В широком смысле выгодоприобретателем называют сторону сделки (процесса, соглашения), получающую какие-либо блага или доходы. В более узком смысле — это получатель денежных средств. Синонимами данного понятия выступают пришедшие из французского языка «бенефициар» или «бенефициарий» (о разнице между ними расскажем позже) или созвучный «выгодополучатель».

Говоря простым языком, в настоящее время так принято называть человека или организацию, которые в результате каких-либо обстоятельств (заключения сделки, сдачи имущества в аренду) получают денежные средства (реже — другие блага).

В широком смысле выгодоприобретателем называют сторону сделки, получающую какие-либо блага или доходы.

Кто может выступить в роли выгодополучателей

Распространённость использования термина в разных сферах деятельности объясняет широкий спектр числа тех, кто может быть «получать выгоду» в той или иной ситуации. Кто является выгодоприобретателем? В этом качестве могут выступать физические и юридические лица, получающие доход от сделок, наследства, сдачи имущества в аренду, выплат по страховым договорам.

Самыми распространёнными ситуациями выгодоприобретения являются:

- Сдача имущества, включая ценные бумаги, в доверительное управление, аренду или лизинг. Например, владелец акций передаёт их в пользование брокеру, чтобы получить в итоге максимальные дивиденды. Или владелец торгового оборудования передаёт его другой компании в аренду за вознаграждение.

- Получение выплат по страховому договору.

- Получение вознаграждения от собственности, находящейся в трастовом управлении.

- Для банка выгодоприобретателем является любой человек или организация, получающий платежи на свой счёт по результатам какой-либо сделки.

Российская практика

Термин выгодоприобретатель в российском законодательстве встречается не слишком часто.

Например, в Гражданском кодексе он касается только сферы страхования (статья 956), при этом конкретного определения термина закон не содержит. Более подробное разъяснение понятия можно найти в законе «Об организации страхового дела в Российской Федерации».

Таким образом, отдельное определение этого термина в российских законодательных актах в настоящее время отсутствует

, а применяется он в основном в сфере страхования — так называют сторону, получающую страховую выплату.

Смежные понятия: что значит «бенефициар»

«Выгодоприобретатель» и «бенефициар» — в чём разница? На практике эти понятия чаще всего употребляются как синонимы, хотя в отдельных случаях между ними могут быть отличия. Также важно знать, что один и тот же человек одновременно может являться и бенефициаром и выгодополучателем

, а иногда — только последним.