Будет ли расти доллар в ближайшее время?

Вопрос соотношения стоимости доллара и российского рубля волнует многих россиян. Следует отметить, что и в других странах бывшего СССР прослеживается заинтересованность в стабильности курса доллара по отношению к местной валюте. Многие цены на товары и услуги для потребителей зависят от роста или падения курса доллара. От того, в какую сторону произойдёт в ближайшее время изменение стоимости доллара в российских рублях, например, зависит целесообразность вложения в рублевые или долларовые депозитные счета. Та или иная валюта также может использоваться для торговли на Forex.

Почему важно, долго ли будет расти доллар?

Прогнозирование роста или падения курса доллара имеет значение для любого гражданина страны, покупающего товары и хранящего материальные сбережения в различной валюте. Стабильный незначительный рост курса доллара практически не отражается на затратах среднестатистической семьи, однако долгий рост курса в связи с экономическими и политическими причинами может стать поводом для беспокойства. Отсюда и поиск достоверных прогнозов касательно будущего курса доллара к рублю в ближайшие недели или месяцы.

Отсюда и поиск достоверных прогнозов касательно будущего курса доллара к рублю в ближайшие недели или месяцы.

Ищем прогнозы: будет ли расти доллар

Узнать такую информацию можно несколькими способами:

- регулярно просматривать сообщения в СМИ и интернет источниках;

- иметь связи в среде профессиональных экономистов;

- заказывать анализ курсов валют у биржевых брокеров.

Первый способ – самый простой, но его нельзя назвать надёжным. Часть информации, найденной самостоятельно, может оказаться недостоверной, либо ложной. Кроме того, для качественного прогнозирования роста или падения курса доллара необходимо понимать основные правила поведения валют на рынке, некоторые основы экономики, в том числе и международной.

Совет от Сравни.ру: если вы собрались всерьез экономить или даже зарабатывать на разнице курсов валют, у вас есть два выхода. Либо экономические курсы для формирования собственных знаний, либо обращение к авторитетным источникам – например, брокерам, постоянно работающим с валютами.

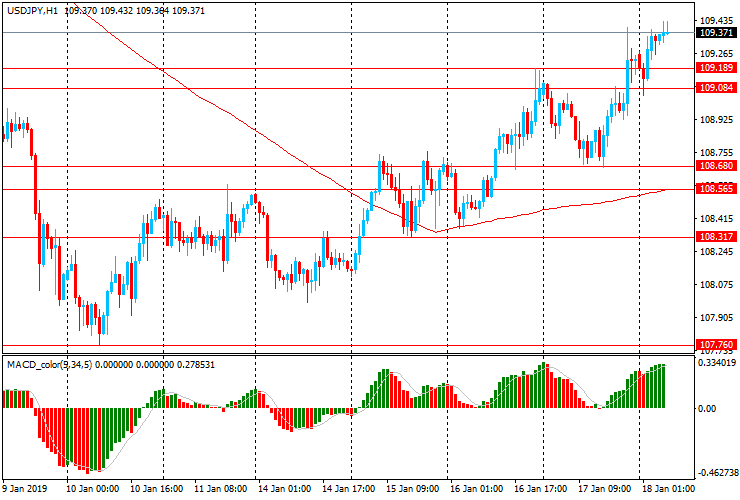

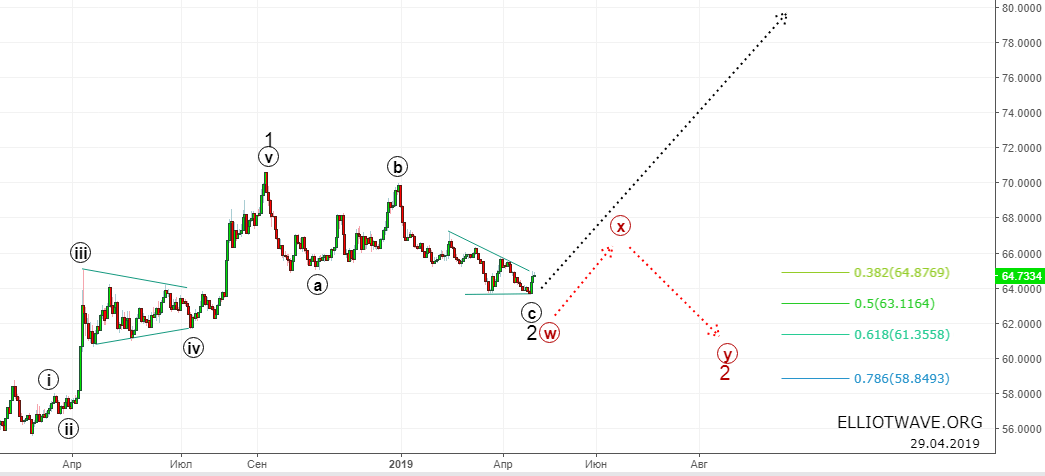

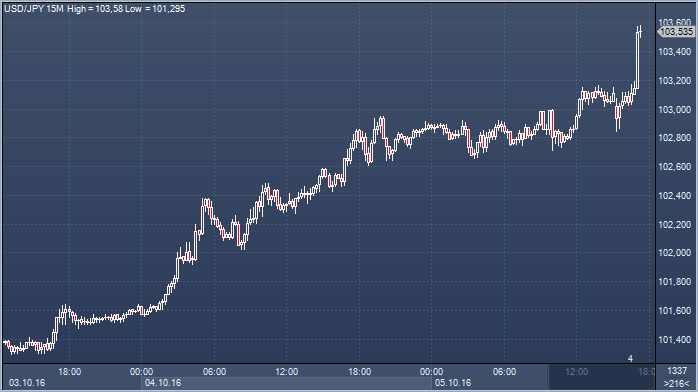

Почему канадский доллар будет расти в паре с иеной

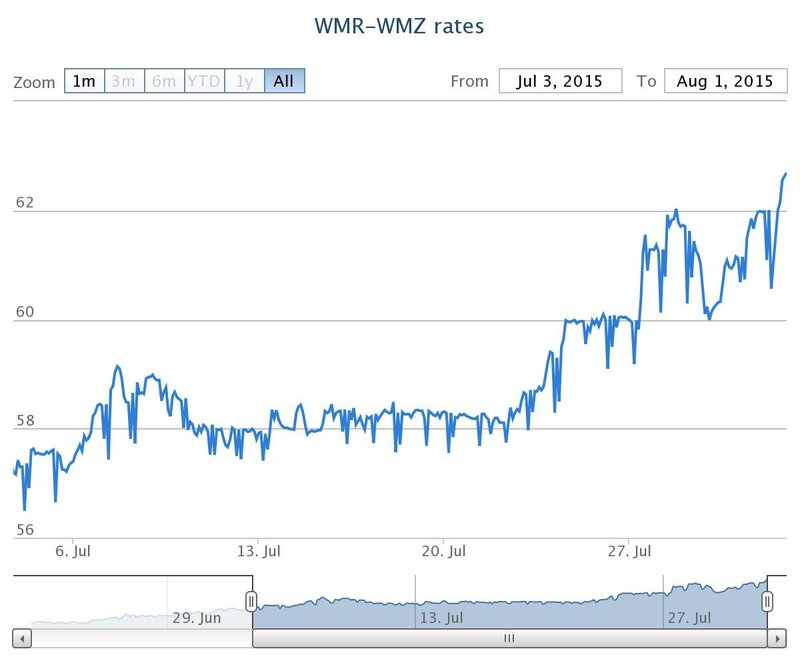

Некоторые трейдеры вышли из позиций по канадскому доллару из-за высокой волатильности. Однако фундаментальные факторы, толкавшие валюту вверх с начала года, никуда не делись. В их числе рост цен на сырье, стимулы Центробанка и интерес к торговле на рефляции.

Канадский доллар пережил откат в прошлом месяце, поскольку управляющие активами, обеспокоенные распространением дельта-штамма коронавируса, сократили ставки на длительную рефляцию. Однако статистика Комиссии по торговле товарными фьючерсами США (CFTC) говорит о том, что спекулянты по-прежнему верят в то, что все будет хорошо: фонды, использующие заемные средства, нарастили вложения во второй половине июля.

Инвесторы активно хеджируют краткосрочные риски, перевернутая кривая волатильности на рынке опционов говорит о том, что они по-прежнему верят стабильные среднесрочные перспективы. Для тех же, кто верит в рефляцию, канадский доллар может оказаться ключевым инструментом торговой стратегии.

«В целом, когда рынок сомневается в глобальном восстановлении, я предпочитаю двигаться в другом направлении, — заявил Алан Раскин, главный международный стратег Deutsche Bank. — Дельта-штамм определенно мешает восстановлению, особенно в странах с низким уровнем вакцинации, но даже с учетом такого неравномерного восстановления мировая экономика останется устойчивой».

Раскин рекомендует покупать канадский доллар, новозеландский доллар и норвежскую крону по отношению к иене, «что, по сути, согласуется с торговлей на рефляции».

Потенциал для роста

В понедельник сырьевые активы, пережившие сильный обвал в прошлом месяце, подскочили до нового шестилетнего максимума. Резкое падение канадского доллара в прошлом месяце, наряду с другими товарными валютами, указывает на потенциал для роста в случае возврата к долгосрочному тренду.

С другой стороны, спекулятивные, и реальные денежные счета с января наращивают короткие позиции в иенах, что означает ухудшение торговых условий для страны, которая импортирует ресурсы. Управляющие активами нарастили медвежьи позиции на фоне рыночных потрясений, тем не менее их объем по-прежнему близок к достигнутому в прошлом месяце двухлетнему минимуму.

Управляющие активами нарастили медвежьи позиции на фоне рыночных потрясений, тем не менее их объем по-прежнему близок к достигнутому в прошлом месяце двухлетнему минимуму.

Канада vs. Япония

Трейдеры, в начале года открывшие длинные позиции по канадскому доллару в паре с иеной, увеличили свои вложения на 8%, поскольку канадская валюта вышла в лидеры роста, а японская иена оказалась аутсайдером в развитом сегменте.

Данные CFTC свидетельствуют о том, что спекулятивные короткие позиции по иене могут оказаться убыточными, если доллар/иена упадет ниже 107 на спотовом рынке. Это болевой порог для японских корпораций. Покупатели канадского доллара в паре с USD следят за отметкой C$1.28 за доллар США. Этот разворотный уровень был достигнут в декабре, когда валюта начала формировать бычий тренд.

Если сложить это позиционирование, получим ключевой уровень для канадского доллара в паре с иеной на уровне 83,50, что примерно на 5% ниже текущего уровня 88.

Длинные позиции по канадскому доллару и короткие позиции по иене подкрепляются ожиданиями, что низкие реальные ставки помогут сохранить стимулирующую монетарную политику. Она будет поддерживать восстановление экономики и способствовать росту цен на сырьевые товары.

Она будет поддерживать восстановление экономики и способствовать росту цен на сырьевые товары.

В последнее время интерес к торговле на рефляции угасает, потому что крупные центральные банки планируют постепенный отказ от стимулов. Однако большинство экспертов уверены, что аккомодационная политика с нами еще надолго.

Председатель Федеральной резервной системы Джером Пауэлл заявил в Конгрессе, что восстановление американской экономики еще не продвинулось достаточно далеко, поэтому отказываться от программы покупки активов еще рано. Президент Европейского центрального банка Кристин Лагард пообещала на прошлой неделе не препятствовать восстановлению экономики, и не торопиться с ужесточением.

Несмотря на благоприятные условия для торговли на рефляции, трейдерам необходимо проявлять гибкость: риски, связанные новыми штаммами, а также неблагоприятный экономический фон способны повлиять на перспективы роста. Однако на данный момент рынок опционов и денежные позиции свидетельствуют об оптимизме, а изменение условий торговли определяет победителей и проигравших.

Подготовлено Profinance.ru по материалам агентства Bloomberg

MarketSnapshot — Новости ProFinance.Ru и события рынка в Telegram

По теме:

Доллар вырастет, если ФРС изменит формулировки заявления

Биткоин вернулся к 40 000 долларов; доллар и иена растут на фоне обвала в Китае из-за Дельты

Курс доллара в Украине: от чего он зависит

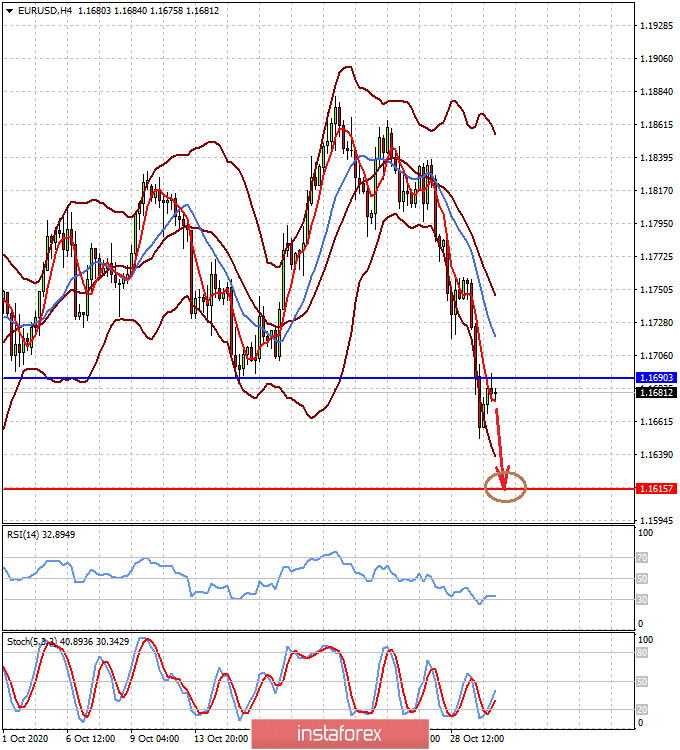

Заголовки «Доллар упал» или «Доллар вырос» мелькают в новостях чуть ли не каждый день. Мы привыкли считать, что когда доллар падает — это хорошо для гривны, а когда растет — плохо. Но что именно означает подорожание или удешевление доллара и из-за чего это происходит? Заборона простыми словами объясняет процессы, которые приводят к изменению ценности доллара и рассказывает, почему доллар точно не «обвалится» в ближайшее время.

Что такое падение доллара?

Любая валюта падает или растет в цене, когда ее стоимость меняется относительно других иностранных валют. Например, если мы говорим о падении доллара, это означает, что за иностранную валюту — скажем, за евро — можно купить больше долларов. Получается, что евро в этом случае остается на том же уровне, что и был, а вот количество долларов, которые можно купить за те же деньги, вырастает, то есть их ценность снижается.

Например, если мы говорим о падении доллара, это означает, что за иностранную валюту — скажем, за евро — можно купить больше долларов. Получается, что евро в этом случае остается на том же уровне, что и был, а вот количество долларов, которые можно купить за те же деньги, вырастает, то есть их ценность снижается.

В то же время падение доллара также может означать падение стоимости казначейских облигаций США — ценных бумаг, которые выпускает Минфин для финансирования госдолга и недостатка средств в бюджете. Чем больше госдолг США, тем дешевле облигации. Это также может свидетельствовать о том, что иностранные центральные банки тоже держат меньше долларов. Это снижает спрос на доллары.

Почему доллар падает или растет?

Причин может быть множество. Цена валюты устанавливается трейдерами и инвесторами ежеминутно: они делают ставки на то, в каком направлении движутся рыночные цены валюты. Но на эти ставки влияют более мощные и долгосрочные силы.

Валюта страны частично отражает состояние ее экономики. То есть когда экономика США ухудшается, доллар тоже падает в цене, а когда улучшается — растет. В то же время цена доллара зависит и от цены на нефть. Если в Америке добывают много нефти, цена на нее уменьшается. А поскольку нефть оценивается в долларах, в соответствии с ней снижается и цена доллара по сравнению с другими валютами.

То есть когда экономика США ухудшается, доллар тоже падает в цене, а когда улучшается — растет. В то же время цена доллара зависит и от цены на нефть. Если в Америке добывают много нефти, цена на нее уменьшается. А поскольку нефть оценивается в долларах, в соответствии с ней снижается и цена доллара по сравнению с другими валютами.

Но у ситуации с нефтью есть и обратная сторона: падение цен и рост добычи нефти помогают улучшить торговый баланс США вследствие сокращения количества долларов, отправляющихся за границу для оплаты импортируемой нефти, и увеличения объемов экспорта нефтепродуктов, таких как бензин. Однако улучшение торгового баланса означает, что больше долларов остается в США — это сокращает предложение за пределами страны.

- Фото: Sahand Hoseini / Unsplash

К чему приводит падение доллара?

Во-первых, потребители в США сталкиваются с более высокими ценами на импортные товары. В то же время более низкий доллар увеличивает ценовую конкурентоспособность экспорта США. Удешевление экспорта приведет к увеличению спроса на отечественные товары. Однако это временный эффект. Удешевление валюты создает угрозу инфляции, которая, в свою очередь, снижает временный прирост конкурентоспособности.

В то же время более низкий доллар увеличивает ценовую конкурентоспособность экспорта США. Удешевление экспорта приведет к увеличению спроса на отечественные товары. Однако это временный эффект. Удешевление валюты создает угрозу инфляции, которая, в свою очередь, снижает временный прирост конкурентоспособности.

Однако в какой-то мере глобальные компании могут предотвратить рост цен вследствие снижения рентабельности, сокращения затрат и повышения эффективности. По крайней мере в краткосрочной перспективе импортные цены могут не так сильно вырасти для американцев. Но этому есть предел, ведь в долгосрочной перспективе компании не могут выдерживать рост цен.

С ростом экспортного спроса растут и объемы производства, а, следовательно, сокращается безработица. Падение стоимости доллара может ускорить темпы экономического роста, особенно если в экономике есть свободные мощности.

Однако, если девальвация (удешевление валюты) вызовет рост инфляции (общее повышение цен на товары и услуги), это может привести к повышению процентных ставок в центральных банках, что уже сдерживает экономический рост. Поэтому, скорее всего, повышение темпов роста окажется краткосрочным.

Поэтому, скорее всего, повышение темпов роста окажется краткосрочным.

Кажется, что снижение стоимости доллара в принципе на руку США. И действительно: страна иногда специально искусственно удешевляет свою валюту. Однако стратегическая девальвация валюты не всегда работает и, более того, может привести к «валютной войне» между странами. Тогда страны поочередно специально внедряют меры, которые будут обеспечивать относительно низкий обменный курс для их национальной валюты. Это делают для того, чтобы увеличить личные объемы экспорта и сократить импорт.

Что это означает для Украины и мира?

Для украинцев падение стоимости доллара означает снижение цен на импортируемые из США продукты и на путешествия в страну. В то же время, если доллар падает в цене, евро и иена растут. Таким образом, инфляция в Евросоюзе будет ниже, потому что, опять же, импортные товары будут дешевле. Ну а низкая инфляция в Евросоюзе — это также дешевый импорт и более бюджетные путешествия. Но и здесь есть ряд «но»: например, если импорт товаров в Украину значительно увеличивается, то спрос на отечественные товары уменьшается — это плохо для внутренней экономики.

Но и здесь есть ряд «но»: например, если импорт товаров в Украину значительно увеличивается, то спрос на отечественные товары уменьшается — это плохо для внутренней экономики.

- Фото: Didier Weemaels / Unsplash

Также падение доллара способствует росту цен на сырье на международном рынке, а поскольку Украина — активный игрок на рынках руды, металла и продукции агропромышленного комплекса, нам это на руку. Но и здесь есть риски: может повышаться цена на энергоресурсы, которые Украина в основном импортирует.

В некоторых странах Латинской Америки и Азии (например, Таиланд) установлен полуфиксированный обменный курс относительно доллара. То есть если произойдет падение доллара, их валюта тоже упадет в стоимости — это поможет их экспорту, хотя может способствовать инфляции.

Касательно курса гривны практически никаких преимуществ или рисков нет. Падение доллара происходит в основном по отношению к другим мировым валютам — например, к евро. То есть если доллар обесценивается по отношению к евро на 5%, это не значит, что он обесценивается на столько же по отношению к гривне.

Зато экономика Китая зависит от экспорта и конкурентоспособности IT-товаров. Падение курса доллара относительно юаня сделает китайский экспорт менее конкурентоспособным и может привести к падению спроса на китайские продукты. Это может поставить под угрозу высокие темпы роста в Китае и в конечном счете привести к безработице.

Почему доллар не «обвалится»?

Среди финансистов давно бытует мнение, что евро может заменить доллар как международная валюта. В основном эти прогнозы базируются на том, что страны увеличивают свои государственные резервы евро. В период с первого квартала 2008 года по первый квартал 2020-го активы в евро почти удвоились с 1,16 триллиона долларов до 2,19 триллиона. Но в то же время запасы в долларах США увеличились более чем вдвое — с 2,7 триллиона долларов до 6,7 триллиона долларов. Долларовые активы составляют 61,99% от общих измеряемых резервов.

Но в то же время запасы в долларах США увеличились более чем вдвое — с 2,7 триллиона долларов до 6,7 триллиона долларов. Долларовые активы составляют 61,99% от общих измеряемых резервов.

Доллар не «упадет» по четырем причинам. Во-первых, его поддерживает правительство США. Это делает его ведущей мировой валютой. Во-вторых, это универсальное средство финансовых обменов. Третья причина заключается в том, что большинство международных контрактов оцениваются в долларах. Четвертая причина, наверное, самая важная. Соединенные Штаты — лучший в мире покупатель. Это крупнейший экспортный рынок для многих стран. Большинство из этих стран приняли доллар как внутреннюю валюту, а другие привязывают свою валюту к доллару. В результате у них нет стимула переходить на другую валюту.

7 правильных советов что делать когда растет доллар и евро

Андрей Липов

02 декабря 2014 г.

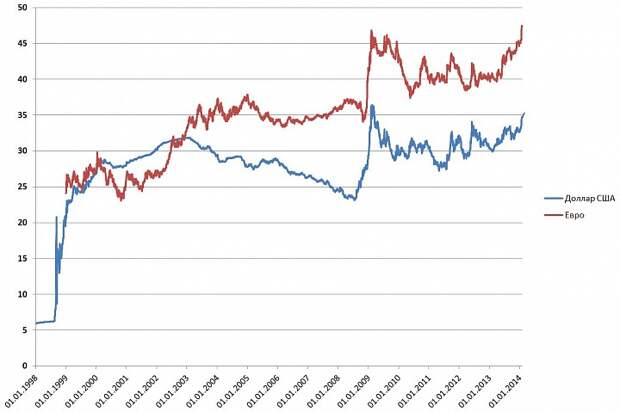

Каждую десятилетку в нашей стране стабильно возникает валютный кризис. В других странах и того чаще (читайте обзор на эту тему). В это бурное время курсы национальной валюты стремительно падают, доллар и евро растут как на дрожжах, людей будоражит холодная липкая паническая дрожь. 1998, 2008, а теперь и 2014 год показывали нам что делать в таких ситуациях. Вот эти горькие уроки в виде советов правильного поведения из житейской мудрости для сохранения своих накоплений.

В других странах и того чаще (читайте обзор на эту тему). В это бурное время курсы национальной валюты стремительно падают, доллар и евро растут как на дрожжах, людей будоражит холодная липкая паническая дрожь. 1998, 2008, а теперь и 2014 год показывали нам что делать в таких ситуациях. Вот эти горькие уроки в виде советов правильного поведения из житейской мудрости для сохранения своих накоплений.

1. Покупайте заранее, пока не началась паника

Если наступил валютный кризис, рубль точно упадет и скорее всего не поднимется. Поэтому покупайте доллары или евро пока не поздно. Не ждите что завтра вдруг курс снизится. Если у вас рублевые накопления, берите самые ходовые валюты. С экзотикой типа йен или форинтов лучше не связываться. Если все будет вообще плохо, страна перейдет на долларовые расчеты из под полы и вы сможете использовать эти запасы. Если введут фиксированный государственный курс, появится черный рынок, где курс будет гораздо больше.

Когда начнется паника у людей, обменники резко сократят доступную валюту. Вы не сможете купить ее в любом количестве когда захотите. Вырастут очереди у банков. Это всегда так бывает.

Вы не сможете купить ее в любом количестве когда захотите. Вырастут очереди у банков. Это всегда так бывает.

2. Сами не паникуйте

Так как рубль в 2014 году был отправлен в «свободное плавание», колебания его курса будут очень большие. Если только вы не проклятущий спекулянт, нечего вам сидеть на сайте ММВБ и мониторить ежеминутные обновления торгов на бирже. Мыслить надо месяцами, а не днями и даже годами, в случае длинных накоплений. Купили — все, сидите спокойно. Продавать, пока все не устаканится, не надо.

3. Не слушайте прогнозы экспертов о том будет доллар расти или падать

Может быть все эти главные аналитики и финансовые менеджеры могут судить о глобальных факторах давления и поддержки, однако в острую фазу кризиса их мысли чуть менее чем бесполезны. Достаточно сказать что целый министр экономического развития высказался за укрепление рубля сразу перед его пике за планку 50 штук за доллар.

У разных спикеров разные задачи, когда они говорят о своих прогнозах. Банкиры говорят о том, что им было бы хорошо. Правительственные чиновники всегда будут успокаивать, прогнозировать укрепление рубля и никогда в жизни не скажут: «Люди, паникуйте и скупайте баксы, дальше — жопа». Все остальные «эксперты» всегда радуются когда можно вылезти и лишний раз посветиться своими именами во время финансовой бури. Вот мы на нашем сайте, например, решили скорее написать эту статью вне утвержденного плана. Поэтому нас тоже не надо слушать. Деньги-то ваши, в конце-концов.

Банкиры говорят о том, что им было бы хорошо. Правительственные чиновники всегда будут успокаивать, прогнозировать укрепление рубля и никогда в жизни не скажут: «Люди, паникуйте и скупайте баксы, дальше — жопа». Все остальные «эксперты» всегда радуются когда можно вылезти и лишний раз посветиться своими именами во время финансовой бури. Вот мы на нашем сайте, например, решили скорее написать эту статью вне утвержденного плана. Поэтому нас тоже не надо слушать. Деньги-то ваши, в конце-концов.

4. Найдите самое дешевое место для покупки валюты

Сейчас нет проблем в интернете промониторить цены на доллар в разных банках, съездить туда и закупиться, пока до обменников не добежала паникующая толпа. Еще есть вариант покупки через знакомых или напрямую на бирже. Главное не нарвитесь на мошенников!

5. Не храните все деньги в одном месте

Храните деньги в разных местах и в разной валюте. Когда начнется жестяная фаза кризиса, банки начнут запрещать изъятие вкладов. В первую очередь валютных. Просто у них самих не будет доступных денег, поэтому и ваши они не отдадут. А когда это наступит, у банков отзовут лицензию и они лопнут. Если одновременно это произойдет с кучей банков, Агентство страхования вкладов поперхнется и тоже не сможет компенсировать вам потерю депозита.

Просто у них самих не будет доступных денег, поэтому и ваши они не отдадут. А когда это наступит, у банков отзовут лицензию и они лопнут. Если одновременно это произойдет с кучей банков, Агентство страхования вкладов поперхнется и тоже не сможет компенсировать вам потерю депозита.

С другой стороны, если все население побежит снимать свои вклады, эта ситуация произойдет еще раньше. Тут палка о двух концах, вам нужно успеть, как и в первом пункте, до начала всеобщей паники. Доллары и евро лучше сразу снять налом и спрятать хоть в тот же банковский сейф, если страшно держать дома.

Происхождение банка значения не имеет. Все эти Райффайзены, ЮниКредиты и прочие лопнут точно так же, так как на самом деле это российские компании и связаны со своими брендами только буквами.

6. Разберитесь в чем основная причина резкого ослабления рубля

В 2014 году таких причин три: падение цен на нефть, санкции и отсутствие экономического роста. Рубль не будет расти, пока хотя бы одна из этих причин не отпадет.

В 2008 году причинами так же были падение цен на нефть и бегство инвесторов из России.

7. Приготовьтесь к осаде крепости

Так как никто не может точно сказать как долго это продолжится (см. пункт 3), приготовьтесь к худшему сценарию: сделайте неизбежные, но откладываемые покупки. Если нужны лекарства, купите их сейчас. Почините машину сейчас. Цены взлетят не сразу, но неизбежно.

Зарубите все траты на развлечение и скорее формируйте резервный фонд. Обновите резюме и срочно получите какой-нибудь востребованный навык в вашей сфере. Когда пойдут увольнения, вы должны быть в состоянии продержаться автономно несколько месяцев, пока не отпустит и снова не сможете найти работу. Если надо — купите продукты долгого хранения. И на всякий случай обновите-ка загранпаспорт.

* * *

Итак, желаю нам всем успеха в преодолении бурь. В вопросе что делать когда растет доллар или евро, житейская мудрость предыдущего поколения и опыт жителей других стран нам в помощь. Давайте надеятся на лучшее, но готовиться к худшему.

Давайте надеятся на лучшее, но готовиться к худшему.

Вашим друзьям будет полезна эта информация. Поделитесь с ними!

Комментарии

Для просмотра комментариев необходим JavaScript

Доллар был, есть и будет: что ждет американскую валюту и рубль

На какую валюту

делать ставку сегодня в этом таком

изменчивом, или волатильном, валютном

мире? «Делай что хочешь — все равно

пожалеешь», — говорил мудрец, правда, по

другому поводу. Чтобы не пожалеть о

бесцельно потерянных средствах, спросим

у эксперта: реально ли, что доллар

и рубль могут уйти на самое дно, и если

да — кто будет первым? И чего в ближайшее

время ожидать на валютном рынке? Окажет

ли поддержку валюте цена на нефть,

которой предрекают рост до 70 долларов

за баррель к концу года?

фото: Myfin.by

В комментарии

Myfin.by финансовый

консультант Михаил Грачев высказал

свою точку зрения о ситуации на валютном

рынке.

«Море

волнуется раз…»

– На

международном валютном рынке изменения

возможны. С большей долей вероятности

С большей долей вероятности

может произойти так, что в течение ближайших

двух-трех месяцев и в перспективе до

конца года доллар США будет снижаться

по отношению к основным валютам. Точно

так же, как у нас в Беларуси, есть валютная

корзина Национального банка, на мировом

рынке отслеживаются изменения доллара

в валютной корзине, основную долю в

которой занимает евро (его доля около

60%, остальные проценты делят британский

фунт, японская йена, канадский доллар

и другие валюты). Снижение индекса доллара к этой корзине

весьма вероятно.

Причина в том, что

утверждена первая программа помощи

экономике США в размере 1,8 трлн долларов.

Она уже начала действовать в середине

марта. На кону сейчас стоит новая,

объявленная президентом Байденом,

программа поддержки экономики Соединенных

Штатов, которая включает 4 подпрограммы.

Если в первом случае все по финансированию

было понятно, то со второй программой,

которая рассчитана на 3-4 трлн долларов,

есть вопросы. Дело в том, что на реализацию

Дело в том, что на реализацию

этой программы Байден планирует

использовать деньги от повышения налогов

на крупные корпорации, чего последние

категорически не приемлют. Поэтому

далеко не факт, что эта программа будет

принята.

Но при этом даже тех

финансовых вливаний, которые уже сделаны,

достаточно для того, чтобы экономика

США начала разогреваться. Сейчас там

успешно идет вакцинация. Есть прогнозы

по росту экономики к концу года порядка

6-7%. Реально ли это — мы увидим по осени.

Этот фактор финансовых

вливаний будет оказывать давление на

доллар США. Есть вероятность, что будет

расти фондовый рынок. К слову, на прошлой

неделе индекс Доу-Джонса обновил

исторический максимум.

Три кита и большая

черепаха

Но все эти факторы

никоим образом не скажутся на покупательной

способности доллара — это раз, на его

ликвидности — два, и на востребованности

доллара США как мировой резервной валюты

— три.

Вот это те три кита

или три слона, на которых находится

большая черепаха американской экономики.

И вот эти три кита никуда не денутся —

это факт. Доллар был, есть и будет. И если

будет меняться его курс, то это не

скажется на здоровье самого доллара.

Поэтому списывать его со счетов не то

чтобы преждевременно, но вообще не

рационально.

фото: Myfin.by

«И корабль плывет»

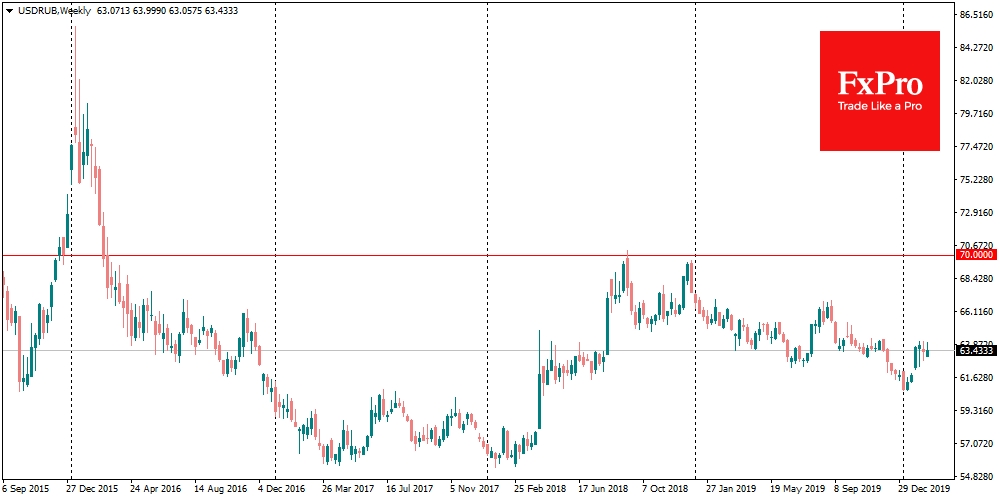

Что касается

российского рубля, то он ведет себя

точно так же, как валюты развивающихся

рынков. Он достаточно волатилен и

подвержен определенным факторам риска,

прежде всего таким, как цены на

энергоносители, которые поддерживают

его на плаву и удерживают курс. Мы видим,

что на этой неделе цена нефти марки Brent

укрепилась выше 63 долларов за баррель.

Она снижалась в моменте, но благополучно

скорректировалась. Цена нефти сейчас

вполне комфортно себя чувствует. И

вероятность того, что стоимость нефти

поднимется к концу года к 70 долларам и

закрепится там, достаточно высока,

потому что это будет связано с разогревом

мировой экономики. Его ожидают после

Его ожидают после

того, как человечество наконец справится

с пандемией коронавируса.

А второй фактор,

который может потянуть рубль в обратную

сторону — это санкционное давление со

стороны США и других западных стран.

Это уже привело к тому, что последние

недели был заметный выход нерезидентов

РФ из облигаций Федерального займа.

Но

в то же время ОФЗ пользуются активным

спросом в самой России и фондовый рынок

РФ растет очень хорошо. За 2020 год число

физлиц, пользователей так называемых

индивидуальных инвестиционных счетов

(ИИС), значительно выросло и на 2021 год

прогнозируют дальнейший рост. С этой

точки зрения, российскому рублю мало

что грозит.

Поэтому будем

наблюдать за изменениями цен на

энергоносители и доллара.

Если говорить в

целом, изменения курсов валют не влекут

за собой изменений покупательной способности валют, в том числе российского

рубля. Все-таки при любых обстоятельствах

российская экономика самодостаточна.

Есть, конечно, политические риски и

шоки, но для того и существуют правительства

и финансовые институты, чтобы правильно

на них реагировать.

Мнения экспертов банков,

инвестиционных и финансовых компаний,

представленные в этой рубрике, могут

не совпадать с мнением редакции и не

являются офертой или рекомендацией к

покупке или продаже каких-либо активов

или валют.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите

её и нажмите Ctrl+Enter

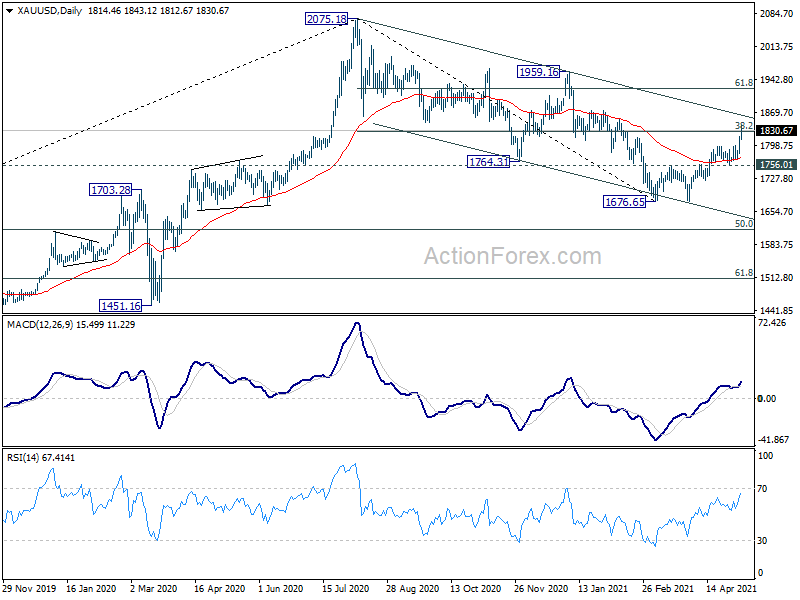

Золото в атмосфере роста доллара

Аналитики рынка, похоже, сходятся во мнении по поводу двух вещей: во-первых, что сильный доллар – это плохо для золота, а во-вторых, что доллар, скорее всего, будет расти в цене и дальше. Можно согласиться с тем, что сильный доллар может оказывать давление на золото, но аналитики во Всемирном золотом совете (далее — ВЗС) считают, что отношение доллар/золото являются асимметрическими: курс золота растет больше при слабом долларе, чем падает в цене при сильном долларе. Кроме того, история показывает, что преимущества владения золота для инвестиционных портфелей превосходят трудности, созданные сильным долларом. Золото стабильно, учитывая неплохие показатели спроса и предложения, повышенный геополитический риск и уменьшение доходности от рисковых активов. Кроме того, давление на доллар будет также усиливаться, поскольку мы движемся к мультивалютному миру.

Кроме того, история показывает, что преимущества владения золота для инвестиционных портфелей превосходят трудности, созданные сильным долларом. Золото стабильно, учитывая неплохие показатели спроса и предложения, повышенный геополитический риск и уменьшение доходности от рисковых активов. Кроме того, давление на доллар будет также усиливаться, поскольку мы движемся к мультивалютному миру.

Доллар США является важным – но не единственным – фактором, влияющим на золото

Всегда легко анализировать любое явление в терминах «хорошо-плохо». Высказывание «то, что хорошо для доллара, является плохим для золота» не является исключением. Однако действительная ситуация на рынке золота имеет гораздо больше нюансов и сторон. Можно согласиться с тем, что пока доллар продолжает расти, курс золота будет скованным. Тем не менее, связь между долларом и золотом является более сложной на сегодняшний день, чем в прошлом. Текущая ситуация отличается от того, что было на протяжении 1970-1990-х гг. и, скорее всего, будет и дальше изменяться. Современная макроэкономическая среда характеризуется беспрецедентной денежно-кредитной политикой, низкими ставками, высокими ценами на акции и близостью дефляции во многих частях развитого мира. Кроме того, влияние развивающихся рынков усилилось и мы медленно, но верно движемся к мультивалютной финансовой системе. В то время как доллар остается важным фактором для золота, — его влияние, скорее всего, уменьшиться. Во Всемирном золотом совете проанализировали отношение доллар/золото для того, чтобы лучше понять, чего ожидать в краткосрочной перспективе. Предоставляем выводы этого анализа:

и, скорее всего, будет и дальше изменяться. Современная макроэкономическая среда характеризуется беспрецедентной денежно-кредитной политикой, низкими ставками, высокими ценами на акции и близостью дефляции во многих частях развитого мира. Кроме того, влияние развивающихся рынков усилилось и мы медленно, но верно движемся к мультивалютной финансовой системе. В то время как доллар остается важным фактором для золота, — его влияние, скорее всего, уменьшиться. Во Всемирном золотом совете проанализировали отношение доллар/золото для того, чтобы лучше понять, чего ожидать в краткосрочной перспективе. Предоставляем выводы этого анализа:

— доллар может вырасти в краткосрочной перспективе, но вскоре рост замедлится. Известно, что доллар достиг многолетних максимумов за последние 12 месяцев. Отчасти это связано с экономическим ростом США и различием между денежно-кредитной политикой США и другими частями мира. Однако при этом темпы увеличения доллара будут сдерживаться низким потенциалом роста экономики США и последствиями длительного периода низких реальных процентных ставок;

— несмотря на укрепление доллара, перспективы для золота остаются устойчивыми. По данным ВЗС, добыча золота будет оставаться ограниченной, что будет оказывать меньшее давление на спрос и поддерживать курс. Более того, выгоды от снижения цен на нефть для потребителей могут быть превзойдены геополитической нестабильностью и кредитным риском, – а это атмосфера, в которой золото чувствует себя как рыба в воде. Более того, цены на акции и облигации по-прежнему показывают диспропорцию между риском и доходами, что побуждает инвесторов искать альтернативные активы;

По данным ВЗС, добыча золота будет оставаться ограниченной, что будет оказывать меньшее давление на спрос и поддерживать курс. Более того, выгоды от снижения цен на нефть для потребителей могут быть превзойдены геополитической нестабильностью и кредитным риском, – а это атмосфера, в которой золото чувствует себя как рыба в воде. Более того, цены на акции и облигации по-прежнему показывают диспропорцию между риском и доходами, что побуждает инвесторов искать альтернативные активы;

— обладание золотом имеет большие выгоды, даже несмотря на последствия усиления доллара. Исследования ВЗС показывают, что инвесторы по-прежнему предпочитают делать стратегические запасы золота, даже при самых скромных прогнозах о его росте, даже когда доллар растет, а акциям и облигациям США пророчат скачок цен;

— отношение доллар/золото продолжает развиваться. Изменения на мировых рынках и в структуре рынка золота должны уменьшить влияние доллара на золото в долгосрочной перспективе. И хотя тот факт, что курс золота выражается в долларах США, привлекает много внимания, значимость этого факта преувеличена.

И хотя тот факт, что курс золота выражается в долларах США, привлекает много внимания, значимость этого факта преувеличена.

Доллар может увеличиваться в цене, но эта тенденция не будет длиться вечно

По общему мнению, рост доллара продолжится в ближайшем будущем исходя из следующих факторов: расширение экономики США, перспектива ужесточения денежно-кредитной политики США, ослабление экономического положения Европы и Китая и некоторых стран, зависящих от экспорта сырья, мягкая денежно-кредитная политика в Японии, Европе и других странах. При этом повышение доллара не приведет к серьезному обвалу курса золота. И вот почему:

— как известно, доллар достиг 12-летнего максимума в этом году. Впрочем, исторически сложилось, что корреляция между ростом доллара в течение 12 месяцев и следующим годом такова, что доллар имеет тенденцию терять свои позиции. Только в начале 1980-х гг. доллар увеличивался в цене длительный период времени. Но это был период в истории с такой динамикой, которая очень отличается от современной;

— плоская кривая доходности предполагает, что темпы экономического роста являются неустойчивыми. Краткосрочные ставки США двигаются вверх, а длинный конец кривой стабильно снижается. Текущая кривая доходности еще ниже по сравнению с предыдущими годами ралли доллара. Эти данные отражают господствующую на рынке неуверенность по отношению к долгосрочной перспективе роста и перспективам высокой инфляции в будущем – а ведь это идеальные условия для подъема ставок и сдерживания валюты – о чем говорят и власти, и аналитики рынка. Низкий рост в Европе и Китае, среди прочих регионов, является отчасти причиной силы доллара и, скорее всего, негативно повлияет на экономический рост в США.

Краткосрочные ставки США двигаются вверх, а длинный конец кривой стабильно снижается. Текущая кривая доходности еще ниже по сравнению с предыдущими годами ралли доллара. Эти данные отражают господствующую на рынке неуверенность по отношению к долгосрочной перспективе роста и перспективам высокой инфляции в будущем – а ведь это идеальные условия для подъема ставок и сдерживания валюты – о чем говорят и власти, и аналитики рынка. Низкий рост в Европе и Китае, среди прочих регионов, является отчасти причиной силы доллара и, скорее всего, негативно повлияет на экономический рост в США.

— ФРС будет двигаться осторожно, при этом увеличение долга останется острой проблемой. В ФРС дали ясно понять, что их политика зависит от экономических данных. Такая политика, по определению, предполагает отставание во времени. В таком случае реальные ставки останутся на низком уровне – что, в свою очередь, должно остановить рост доллара. Кроме того, представители ФРС выразили обеспокоенность тем, что низкий рост в других ключевых странах и усиление доллара могут замедлить экономику США. В добавление к этому – и это не только касается США – высокий уровень государственного долга сдерживает рост процентных ставок, предотвращая способность заемщиков погашать свою задолженность. Сдерживание процентных ставок также должно замедлить рост курса доллара.

В добавление к этому – и это не только касается США – высокий уровень государственного долга сдерживает рост процентных ставок, предотвращая способность заемщиков погашать свою задолженность. Сдерживание процентных ставок также должно замедлить рост курса доллара.

Дальнейшее увеличение силы доллара может привести к корректировкам, но не потрясениям

Стабильный рост доллара необязательно приведет к дальнейшему ослаблению курса золота. Есть и другие факторы, которые поддерживают золото даже при наличии сильного доллара. Исследования ВЗС показывают, что, как это часто бывает с золотом, факторы является комплексными, поэтому очень легко стать жертвой ошибочных представлений. В то время как сильный доллар США может и дальше оказывать давление на золото, есть много факторов, которые ограничивают его влияние. Но сначала поговорим о мифах, связанных с отношением доллар/золото.

Мифы и заблуждения относительно отношения доллар/золото

От участников рынка часто можно услышать, что основанием для отношения доллар/золото является то, что курс золота выражается в долларах. Есть две основные проблемы с этим утверждением. Хотя курс золота действительно часто «выражается» в долларах, курс при этом не диктуется долларом. Отношение доллар/золото соответствует положению доллара в качестве – как некоторые говорят – резервной валюты. Кроме того, необходимо учитывать последствия спроса и предложения золота, которые выражаются в долларе. С точки зрения спроса, биржевая цена любого однородного товара (золота, нефти и пр.) является менее важной для инвесторов и потребителей, чем цена, которую платят за него в местной валюте. Со стороны предложения, относительная сила местной валюты может иметь влияние на производство. Профессор Мартин Фельдштейн из Гарвардского университета показал, как это работает на примере нефти. По его мнению местная цена на нефть движется по отношению к доллару, что отражает его движение по отношению к местной валюте. Таким образом, снижение долларовых цен на золото (например) влияет только на изменение курса доллара по отношению к цене местной валюты.

Есть две основные проблемы с этим утверждением. Хотя курс золота действительно часто «выражается» в долларах, курс при этом не диктуется долларом. Отношение доллар/золото соответствует положению доллара в качестве – как некоторые говорят – резервной валюты. Кроме того, необходимо учитывать последствия спроса и предложения золота, которые выражаются в долларе. С точки зрения спроса, биржевая цена любого однородного товара (золота, нефти и пр.) является менее важной для инвесторов и потребителей, чем цена, которую платят за него в местной валюте. Со стороны предложения, относительная сила местной валюты может иметь влияние на производство. Профессор Мартин Фельдштейн из Гарвардского университета показал, как это работает на примере нефти. По его мнению местная цена на нефть движется по отношению к доллару, что отражает его движение по отношению к местной валюте. Таким образом, снижение долларовых цен на золото (например) влияет только на изменение курса доллара по отношению к цене местной валюты.

Сильный доллар является относительным понятием, особенно когда речь идет о золоте

Обычно говорят о повышении или понижении курса валюты так, что создается впечатление, что курс валюты является почти абсолютно независимой переменной. В действительности, валюты могут укрепляться по отношению к одним валютам и идти в обратном направлении по сравнению с другими. Для того чтобы правильно измерить силу той или иной валюты, инвесторы полагаются на индексы, которые фиксируют относительную силу данной валюты по отношению к различным другим валютам одновременно. В случае доллара, популярным ориентиром является торгово-взвешенный индекс доллара, созданный ФРС. Тем не менее, показатель этого индекса в значительной степени зависит от отношения доллара к евро или канадскому доллару (крупные торговые партнеры), но при этом почти не учитывает индийскую рупию или турецкую лиру (небольшие торговые партнеры). Но чтобы действительно понять связь между долларом и золотом, более актуально измерять силу (или слабость) доллара по отношению к валютам стран с более высоким уровнем спроса на золото. Например, измерение стоимости доллара по отношению к индийской рупии будет более адекватным мероприятием, чем измерение стоимости доллара США по отношению к канадской валюте.

Например, измерение стоимости доллара по отношению к индийской рупии будет более адекватным мероприятием, чем измерение стоимости доллара США по отношению к канадской валюте.

На рынке всегда прогнозируют сильный доллар

По нашему мнению, текущий курс золота отражает рыночные ожидания относительно укрепления доллара, но потенциал роста доллара может быть ограничен. Большинство аналитиков не ожидают падения евро ниже паритета к доллару. Однако могут произойти определенные события, которые могут вызвать резкий скачок доллара, такие как распад еврозоны или дефолт кредитов, выраженных в долларах. Впрочем, такого рода события обычно повышают спрос на золото, поскольку оно является средством сбережения. Есть также другие валюты, важные для рынка золота, например, индийская рупия, которая имеет потенциал для повышения или китайский юань, все более отдаляющийся от доллара.

Добыча золота уменьшилась в настоящее время, по сравнению с периодами сильного доллара

В начале 1980-х гг. и середине 1990-х гг., когда также наблюдался большой рост доллара, курс золота снижался. Но в те годы, сильный рост добычи стал дополнительным фактором давления на его курс. Объем добычи рос на 8,3% в год на протяжении этого периода по сравнению с темпом в 0,9% в другие годы. В то же время, чистый объем продаж золота центральными банками вырос на 16,3%, тогда как в остальные годы аналогичный показатель падал до 1,3%. В настоящее время, пока доллар укрепляет свои позиции, вряд ли добыча золота вырастет до уровней 1980-х гг. В последние годы, совокупная добыча золота (включая переработку) уменьшилась. В таком случае рынок золота получает поддержку:

и середине 1990-х гг., когда также наблюдался большой рост доллара, курс золота снижался. Но в те годы, сильный рост добычи стал дополнительным фактором давления на его курс. Объем добычи рос на 8,3% в год на протяжении этого периода по сравнению с темпом в 0,9% в другие годы. В то же время, чистый объем продаж золота центральными банками вырос на 16,3%, тогда как в остальные годы аналогичный показатель падал до 1,3%. В настоящее время, пока доллар укрепляет свои позиции, вряд ли добыча золота вырастет до уровней 1980-х гг. В последние годы, совокупная добыча золота (включая переработку) уменьшилась. В таком случае рынок золота получает поддержку:

— предложение переработанного золота постоянно снижается. В 2009-2014 гг. оно упало до семилетнего минимума, сократившись на более чем 600 тонн;

— добыча золота может выровняться в следующем году, поскольку предложение вырастет от золотодобывающих компаний, которые развивались в период более высоких цен на золото;

— в то время как золотые биржевые фонды могут служить источником предложения золота, вряд ли в ближайшее время произойдет масштабный отток паев из них. Большинство тактических и спекулятивных инвесторов ушли с рынка, в результате чего в золотых биржевых фондах остались только стратегические инвесторы.

Большинство тактических и спекулятивных инвесторов ушли с рынка, в результате чего в золотых биржевых фондах остались только стратегические инвесторы.

Положение золота в среде растущего доллара

Историческая перспектива состояния золота во время различных режимов доллара

Доллар США ни в коем случае не является единственным фактором, влияющим на золото, но в отсутствии серьезных изменений среди других факторов, инвесторы сосредотачивают свое внимание на отношении доллар/золото. Любопытно посмотреть на периоды, в которых наблюдалась подобная ситуация, чтобы проанализировать движение курса золота по отношению к тому, как быстро доллар рос или падал. Возьмем для анализа 40-летний период (с января 1973 года до декабря 2014; см. таблицу) и разделим движение доллара исходя из следующих трех категорий:

— падение: доллар дешевеет более чем на 2% в течение 12-месячного периода;

— небольшая динамика: доллар движется вверх или вниз на 2% в течение 12-месячного периода;

— рост: доллар растет более чем на 2% в течение 12-месячного периода.

По результатам анализа можно сказать, что золото показывает лучшую динамику (+14,9%) во время падения доллара. Также у золота наблюдается рост, хотя и в меньшем объеме, когда у доллара небольшая динамика. С другой стороны, курс золота падает (-6,5%) в периоды, когда доллар поднимается. Курс золота обычно поднимается более чем в два раза выше при понижении доллара, чем когда желтый металл падает при повышении доллара. Кроме того, корреляция золота по отношению к фондовым рынкам и сырьевым товарам оказывается ниже среднего в периоды растущего доллара. Это становится важным в контексте сбалансированного портфеля, потому что доллар не является столь значимым с точки зрения диверсификации.

Таблица 1: Отношение доллар/золото не является симметрическим: курс

золота вырастает в два раза в период ослабления доллара

Средняя годовая статистика поведения золота с января 1973 года до декабря 2014

|

|

|

| ||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Источник: Bloomberg, Всемирный золотой совет

Золото улучшает состояние инвестиционного портфеля даже в условиях растущего доллара

Должны ли инвесторы держать у себя золото в условиях растущего доллара? По нашему мнению, безусловно должны. В долгосрочной перспективе, оптимальное вложение в золото в сбалансированном портфеле должно составлять от 2 до 10% (в зависимости от отношения к риску).

Двигаясь к мультивалютному миру

В долгосрочной перспективе, есть одно важное обстоятельство, связанное с долларом, которое необходимо рассматривать наряду с ближайшими событиями. Это тенденция к снижению его курса. Вместо «краха» доллара, который был ошибочно спрогнозирован много лет назад, есть признаки перехода в будущем к сбалансированной мультивалютной системе.

Вместо «краха» доллара, который был ошибочно спрогнозирован много лет назад, есть признаки перехода в будущем к сбалансированной мультивалютной системе.

Испытания для доллара

В 1971 году власти США объявили о том, что доллар больше не будет конвертироваться в золото. Тем самым был положен конец Бреттон-Вудской системы. С тех пор курс доллара свободно плавает по сравнению с другими валютами. В целом тенденция такова, что доллар падает в цене по причине макроэкономических факторов – таких, как падение процентных ставок, рост евро и валют развивающихся рынков. Несмотря на усиление на протяжении последних лет, долгосрочный нисходящий тренд или, по крайней мере, давление по отношению к восходящему тренду будут набирать обороты. Рассмотрим факторы, которые оказывают давление на доллар:

— повышение курса юаня. Китай в настоящее время является второй по величине экономикой в мире, и ее валюта, вероятно, будет занимать весомое место в международных резервах в будущем. Как известно, Китай заключил своп-соглашения с 23 центральными банками. Важность Китая на мировой сцене еще не вполне отразилась на ее валюте. Вполне возможно, мы увидим увеличение роли юаня;

Как известно, Китай заключил своп-соглашения с 23 центральными банками. Важность Китая на мировой сцене еще не вполне отразилась на ее валюте. Вполне возможно, мы увидим увеличение роли юаня;

— уменьшение доли доллара в мировых резервах. Доля доллара в мировых резервах падает медленно, но устойчиво – с 61% в 2000 году до 55% в 2014 году – а доля евро выросла с 15% до 22%. Доля других валют также растет, в частности, канадских и австралийских долларов. Однако в то время как эти валюты обретают большую долю в мировых запасах, их эффективность в диверсификации валютных резервов может снизиться, если деятельность их центральных банков в контексте денежно-кредитной политики станет более синхронизированной. Следовательно, золото станет более ценным инструментом диверсификации валютных резервов для центральных банков.

Еще раз об отношении доллар/золото

Аналитики ВЗС считают, что есть признаки изменения отношения доллар/золото:

— спрос на золото, не выраженный в долларах, не является чрезмерно чувствительным к движению доллара. Спрос на золото за пределами США не имеет четкой привязки к динамике доллара. На долю Китая и Индии приходится 50% всего спроса на золото, а на долю Юго-Восточной Азии еще 9%. Спрос со стороны Китая, скорее всего, будет повышаться, даже если доллар будет расти или падать в цене. Спрос со стороны Индии больше зависит от волатильности местной валюты и культурных факторов, чем от динамики зарубежных валют и мировой финансовой ситуации. Рост влияния Восточной Азии не только на рынках золота, но и на рынках капитала в целом, конечно, вряд ли разорвет, но точно ослабит зависимость золота от доллара;

Спрос на золото за пределами США не имеет четкой привязки к динамике доллара. На долю Китая и Индии приходится 50% всего спроса на золото, а на долю Юго-Восточной Азии еще 9%. Спрос со стороны Китая, скорее всего, будет повышаться, даже если доллар будет расти или падать в цене. Спрос со стороны Индии больше зависит от волатильности местной валюты и культурных факторов, чем от динамики зарубежных валют и мировой финансовой ситуации. Рост влияния Восточной Азии не только на рынках золота, но и на рынках капитала в целом, конечно, вряд ли разорвет, но точно ослабит зависимость золота от доллара;

— Азия становится центром торговли золотом. Тенденция передвижения большой торговли желтым металлом на Восток становится очевидной, поскольку мировой рынок золота стремительными темпами развивается в азиатских странах, таких как, Китай, Гонконг и Сингапур. Примерами этой тенденции являются создание международного совета Шанхайской биржи золота, появление контрактов на золотые килограммовые слитки на Сингапурской бирже золота, новые фьючерсы, основанные на килограммовых слитках золота, в Гонконге и т. д. Все это, вероятно, приведет к большему количеству операций с золотом в других валютах, поскольку рынок золота становится менее централизованной (ранее центром был Лондон), но региональной, сетевой структурой.

д. Все это, вероятно, приведет к большему количеству операций с золотом в других валютах, поскольку рынок золота становится менее централизованной (ранее центром был Лондон), но региональной, сетевой структурой.

Доллар имеет значение, но он не определяет значимость золота для инвесторов

В то время как в краткосрочной перспективе сила доллара может оказать дополнительное давление на золото, но до тех пор, пока эта сила не является слишком большой, выгоды владения золотом в инвестиционном портфеле останутся существенными. В среднесрочной перспективе спрос с Востока и ограниченный объем добычи предоставят поддержку для рынка золота. И, наконец, в долгосрочной перспективе, аналитики ВЗС считают, что влияние доллара на курс золота уменьшиться, ведь другие валюты начинают оспаривать лидирующее положение доллара в качестве единственной мировой резервной валюты.

Почему доллар не будет расти | Финансы

Эта неделя не лучшим образом складывается для покупателей американской валюты. Индекс доллара (DXY) за последние три дня растерял 1,15% и снизился до минимального уровня с 23 марта.

Индекс доллара (DXY) за последние три дня растерял 1,15% и снизился до минимального уровня с 23 марта.

Доллар оказался под давлением из-за снижения доходности американских трежерис. Доходность 10-летних гособлигаций США просела до 1,65%, в то время как на прошлой неделе она превышала 1,7%. Распродажи DXY также усилились на фоне улучшения рыночных настроений. МВФ во вторник повысил прогноз мирового экономического роста на 2021 год до 6%, отражая общее улучшение экономических перспектив для экономики США. По мнению экспертов МВФ, ВВП США в этом году вырастет на 6,4%, а это означает, что американская экономика будет единственной крупной экономикой, темпы роста которой превысят рост до пандемии.

Оптимистичная оценка последовала за вышедшими в пятницу сильными данными по состоянию рынка труда, а также опубликованному в начале этой недели индексу деловой активности в сфере услуг, обновившему исторический максимум. Что касается развивающихся экономик, Китай также рисует позитивную картину. Это единственная страна, которая в прошлом году вернулась к докризисным темпам роста, и ожидается, что в этом году ее ВВП вырастет еще на 8,4%.

Это единственная страна, которая в прошлом году вернулась к докризисным темпам роста, и ожидается, что в этом году ее ВВП вырастет еще на 8,4%.

Рыночный энтузиазм также поддерживают заявления президента США Джо Байдена о том, что необходимо ускорить темпы вакцинации, чтобы до 19 апреля все взрослые американцы имели возможность привиться от COVID-19. Вместе с тем он призвал людей к терпению и просил их соблюдать меры безопасности на фоне распространения новых штаммов вируса. Все штаты, кроме Гавайев, сообщили, что могут уложиться в указанный срок.

Участники рынка продолжают надеяться, что государственные программы поддержки, вакцинация населения и смягчение карантинных ограничений будут способствовать быстрому восстановлению мировой экономической активности. В таких условиях трейдеры начинают проявлять большую склонность к риску, что приводит к снижению спроса на защитные активы, такие как франк, иена и доллар.

Судя по всему, в доллар все меньше верят и на уровне мировых центральных банков. Доля доллара США в мировых резервах достигла минимума с 1995 года. Об этом свидетельствуют опубликованные на прошлой неделе данные Международного валютного фонда.

Доля доллара США в мировых резервах достигла минимума с 1995 года. Об этом свидетельствуют опубликованные на прошлой неделе данные Международного валютного фонда.

В декабре 2020 года доля доллара в мировых валютных резервах составляла 59%, что на 1,5 процентного пункта меньше, чем в предыдущем квартале. Учитывая сказанное, нынешние распродажи индекса USD (DXY) выглядят вполне логичными и могут стать началом нового нисходящего тренда. Если ожидания продавцов оправдаются, индекс американской валюты довольно быстро снова окажется ниже 90 пунктов.

Если вы хотите зарабатывать на торговле валютами, вам понадобятся услуги брокера. Например, вы можете обратиться к регулируемому брокеру AMarkets, который обеспечивает защиту счетов трейдеров на сумму до 20 тыс. евро.

AMarkets предлагает широкий выбор торговых активов для спекулирования и инвестирования: валютный рынок, фондовый, криптовалютный, а также товарно-сырьевой.

Читайте ihodl и торгуйте с AMarkets с эксклюзивным бонусом 20% к депозиту.

Оставьте заявку на подключение к программе «Кешбэка от AMarkets» и возвращайте до $14 с каждого лота обратно.

Партнерский материал

3 фактора, определяющих доллар США

Эффективность экономики лежит в основе решения о покупке или продаже долларов. Сильная экономика привлечет инвестиции со всего мира из-за воспринимаемой безопасности и способности достичь приемлемой нормы прибыли на инвестиции. Поскольку инвесторы всегда стремятся к максимальной предсказуемой или «безопасной» доходности, увеличение инвестиций, особенно из-за рубежа, создает сильный счет движения капитала и, как следствие, высокий спрос на доллары.

С другой стороны, американское потребление, которое приводит к импорту товаров и услуг из других стран, вызывает утечку долларов из страны. Если наш импорт будет больше, чем наш экспорт, у нас будет дефицит на нашем текущем счете. С сильной экономикой страна может привлечь иностранный капитал для компенсации торгового дефицита. Это позволяет США продолжать играть роль двигателя потребления, питающего все мировые экономики, даже несмотря на то, что это страна-должник, которая берет эти деньги в долг для потребления.Это также позволяет другим странам экспортировать в США и поддерживать рост собственной экономики.

Это позволяет США продолжать играть роль двигателя потребления, питающего все мировые экономики, даже несмотря на то, что это страна-должник, которая берет эти деньги в долг для потребления.Это также позволяет другим странам экспортировать в США и поддерживать рост собственной экономики.

С точки зрения торговли валютой, когда дело доходит до открытия позиции по доллару, трейдеру необходимо оценить эти различные факторы, которые влияют на стоимость доллара, чтобы попытаться определить направление или тренд.

Ключевые выводы

- Доллар США был основой мировой экономики и резервной валютой для международной торговли и финансов.

- Как и любая другая бумажная валюта, относительная стоимость доллара зависит от экономической активности и перспектив Соединенных Штатов.

- Помимо фундаментальных и технических факторов, рыночная психология и геополитический риск также влияют на стоимость доллара на мировом рынке.

3 фактора, влияющих на курс доллара США

Факторы, влияющие на стоимость доллара

Методологию определения долларовой стоимости сделок можно разделить на три группы:

- Факторы спроса и предложения

- Настроения и психология рынка

- Технические факторы

Ниже мы рассмотрим каждую группу по отдельности, а затем посмотрим, как они работают вместе как единое целое.

Supply Vs. Спрос на повышение стоимости доллара

Когда США экспортируют товары или услуги, они создают спрос на доллары, потому что покупатели должны оплачивать товары и услуги в долларах. Следовательно, им придется конвертировать свою местную валюту в доллары, продав свою собственную валюту, чтобы купить доллары для осуществления платежа. Кроме того, когда правительство США или крупные американские корпорации выпускают облигации для привлечения капитала, который затем покупается иностранными инвесторами, эти платежи также должны производиться в долларах.Это также относится к покупке корпоративных акций США у инвесторов, не являющихся гражданами США, и требует, чтобы иностранный инвестор продавал свою валюту, чтобы купить доллары для покупки этих акций.

Эти примеры показывают, как США создают больший спрос на доллары, а это, в свою очередь, оказывает давление на предложение долларов, увеличивая стоимость доллара по сравнению с валютами, продаваемыми для покупки долларов. Вдобавок к этому доллар США считается убежищем во времена глобальной экономической неопределенности, поэтому спрос на доллары часто может сохраняться, несмотря на колебания в показателях U.С. экономика.

Вдобавок к этому доллар США считается убежищем во времена глобальной экономической неопределенности, поэтому спрос на доллары часто может сохраняться, несмотря на колебания в показателях U.С. экономика.

Настроения и рыночная психология стоимости доллара

В случае, если экономика США ослабевает и потребление замедляется из-за роста безработицы, например, США сталкиваются с возможностью распродажи, которая может произойти в форме возврата денежных средств от продажи облигаций или акций в чтобы вернуться к своей местной валюте. Когда иностранные инвесторы выкупают свою местную валюту, это оказывает сдерживающее воздействие на доллар.

Технические факторы, влияющие на доллар

Задача трейдеров — оценить, будет ли предложение долларов больше или меньше спроса на доллары.Чтобы помочь нам определить это, мы должны обращать внимание на любые новости или события, которые могут повлиять на стоимость доллара. Это включает публикацию различной государственной статистики, такой как данные о заработной плате, данные о ВВП и другую экономическую информацию, которая может помочь нам определить, есть ли у экономики сильные или слабые стороны.

Кроме того, нам необходимо учитывать мнения более крупных игроков на рынке, таких как инвестиционные банки и фирмы по управлению активами, чтобы определить общее экономическое настроение.Настроения часто будут двигать рынком, а не экономические основы спроса и предложения. Чтобы добавить к этому сочетанию прогнозов, трейдерам поручено анализировать исторические модели, созданные сезонными факторами, такими как уровни поддержки и сопротивления и технические индикаторы. Многие трейдеры считают, что эти модели цикличны и могут использоваться для прогнозирования будущих ценовых движений.

Объединяя факторы

Трейдеры обычно используют некоторые комбинированные методы, описанные выше, чтобы принимать решения о покупке или продаже.Искусство торговли заключается в суммировании шансов — в форме совпадения трех методологий — в вашу пользу и получении преимущества. Если вероятность того, что он окажется правильным, высока, трейдер возьмет на себя риск, войдя в рынок и соответствующим образом управляя своей гипотезой.

Пример изменения стоимости доллара

Экономические условия во время рецессии, начавшейся в 2007 году, вынудили правительство США играть беспрецедентную роль в экономике. Поскольку экономический рост замедлялся в результате значительного сокращения финансовых активов, правительству пришлось восполнить этот пробел, увеличив расходы и поддерживая экономику.Целью государственных расходов было создание рабочих мест, чтобы потребитель мог зарабатывать деньги и увеличивать потребление, тем самым подпитывая рост, необходимый для поддержки экономического роста.

Правительство заняло эту позицию за счет увеличения дефицита и государственного долга. Короче говоря, правительство по сути печатало деньги и продавало государственные облигации иностранным правительствам и инвесторам, чтобы увеличить предложение долларов, что привело к обесценению валюты.

Итог

Помимо уделения пристального внимания настроениям рынка и техническим факторам, таким как правительственные данные, трейдеру может быть полезно следить за графиком индекса доллара, чтобы получить обзор того, как доллар выглядит по отношению к другим валютам в индексе. Трейдер может сформировать общее представление о потоке долларов и сформировать представление о том, как лучше всего выбирать прибыльные торговые позиции, наблюдая за моделями на графике и, как упоминалось выше, прислушиваясь к основным фундаментальным факторам, влияющим на спрос и предложение.

Трейдер может сформировать общее представление о потоке долларов и сформировать представление о том, как лучше всего выбирать прибыльные торговые позиции, наблюдая за моделями на графике и, как упоминалось выше, прислушиваясь к основным фундаментальным факторам, влияющим на спрос и предложение.

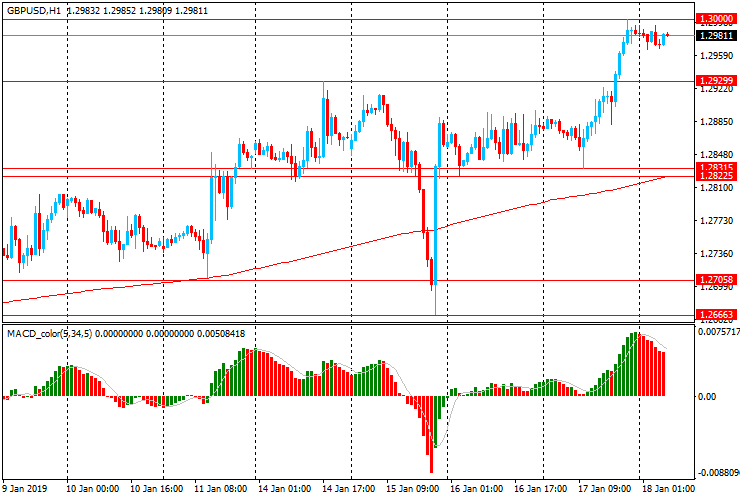

Доллар снова поднимется

Обменный курс фунта к доллару США по-прежнему на 1,36% ниже, чем он был в начале года, когда обменный курс составлял 1,6255.

Тем не менее, с начала июля курс восстановился примерно на 7%, что позволило фунту стерлингов повернуть вспять некоторое значительное снижение в начале 2013 года по отношению к безудержному доллару США.

Может ли это восстановление продолжиться, и увидим ли мы, что падение фунта / доллара в 2013 г. сведено на нет?

Это сложный вопрос, возразят Deutsche Bank, которые предупредили клиентов, что доллар США, вероятно, начнет возвращаться, единственное, что неизвестно, — это время возврата.

Группа анализа валютных курсов Deutsche Bank, возглавляемая Билалом Хафизом, говорит: [ Нажмите на график ниже, чтобы увеличить прогноз валютного рынка G10 ]

«Продолжающийся рост доходности в США на фоне неоднозначных данных в последние месяцы предполагает, что может произойти некоторая форма нормализации доходности.

«Тот факт, что доходность была намного выше до 2011 года, когда экономика США была намного слабее, добавляет аргумента в пользу и предполагает, что пока ФРС не участвует в дополнительном количественном смягчении, тенденция изменилась. Это важно для доллара. , который сдерживался тенденцией к снижению реальной доходности с 2008 года. С изменением этой тенденции доллар должен иметь больше возможностей для укрепления как по отношению к G10, так и по отношению к развивающимся рынкам ».

Мы входим в новую критическую фазу для доллара США

В более исторической перспективе и сосредоточив внимание на США и Европе, Deutsche Bank обнаружил, что в большинстве периодов рост в США был выше, чем в Европе.

«Тем не менее, доллар растет не все время. Фактором колебаний, по всей видимости, являются относительные реальные политические ставки. Таким образом, когда есть сочетание более высоких темпов роста в США и более высоких реальных ставок в США по сравнению с Европой, доллар может поддерживать восходящий тренд, «говорит Хафиз.

В этом и следующем году ожидается, что реальный рост в США будет примерно на 2% выше, чем в зоне евро, так что этот фактор уже присутствует, утверждают аналитики.

Хафиз говорит:

«Выход ФРС из программы количественного смягчения теперь, вероятно, приведет к повышению относительной процентной ставки в пользу доллара.Ставки центрального банка «овернайт» примерно такие же, но двухлетние номинальные ставки составляют 20 базисных пунктов в пользу США, а с июня реальные ставки в США 5 поднялись выше реальных ставок еврозоны (впервые с 2009 года).

«Похоже, мы входим в новую критическую фазу для доллара, которая должна углубить основы его многолетнего восходящего тренда».

долларов на фоне роста ожиданий снижения активов ФРС

Джина Ли

Investing.com — Доллар США вырос во вторник утром в Азии, сохранив свою устойчивость по сравнению с растущими ожиданиями, что США.Федеральная резервная система США может начать сокращение активов раньше, чем ожидалось.

Индекс доллара США, который отслеживает курс доллара по отношению к корзине других валют, к 22:53 по восточному времени (2:53 по Гринвичу) вырос на 0,04% до 92,977.

Пара USD / JPY выросла на 0,06% до 110,34, при этом японские рынки вновь открылись после праздника.

Пара AUD / USD упала на 0,10% до 0,7326, а пара NZD / USD упала на 0,23% до 0,6975.

Пара USD / CNY снизилась на 0,03% до 6,4835, а пара GBP / USD снизилась на 0.05% до 1,3836.

Ожидания, что ФРС начнет сокращение активов, увеличили активы-убежища, такие как швейцарский франк и золото. Евро упал до 1,1732 доллара, самого низкого уровня с начала апреля 2020 года.

«Рынок пересматривает снижение цен ФРС. Оно только началось, и я ожидаю, что корректировка рынка продолжится. Рынок, вероятно, испытает минимум евро в этом году в 1,1704 доллара. 31 марта », — сказал Рейтер старший стратег Rakuten Securities Джун Арачи.

Более сильный, чем ожидалось U.В отчете о вакансиях S., опубликованном на прошлой неделе, доходность казначейских облигаций США поднялась до трехнедельных максимумов и продемонстрировала широкое ралли для валюты США. В отчете говорится, что число рабочих мест вне сельского хозяйства выросло на 943 000, а уровень безработицы снизился до 5,4% в июле.

В отчете говорится, что число рабочих мест вне сельского хозяйства выросло на 943 000, а уровень безработицы снизился до 5,4% в июле.

Президент Федерального банка Атланты Рафаэль Бостик заявил в понедельник, что он ожидает, что сокращение активов начнется в четвертом квартале, но возможно даже более раннее изменение, если рынок труда сохранит свои недавние темпы улучшения.

В Азиатско-Тихоокеанском регионе ожидания повышения процентной ставки Резервным банком Новой Зеландии, когда он вынесет свое политическое решение на следующей неделе, продолжали давать Новой Зеландии небольшой толчок.

Статьи по теме

Доллар растет, поскольку ожидания сокращения активов ФРС растут

Индекс доллара растет на фоне оптимистичных данных; опасения по поводу вирусов сохраняются

Поправка о криптовалюте в законопроекте об инфраструктуре США для обеспечения ясности в отношении налогов — Йеллен

Как блокбастеры Америки влияют на доллар

org/DateTime» datetime=»2021-03-13T00:00:00Z»> 13 марта 2021 года

H ERE — долларов в 2021 году. Он пришел в год на нисходящей тенденции. Многие люди умеренно опасались его перспектив.Суть заключалась в том, что в прошлом году люди купили много долларов. Возможно, они захотят кое-что продать. С тех пор произошел резкий пересмотр прогнозов роста ВВП на в Америке в сторону повышения. Это нашло отражение в резком росте доходности казначейских облигаций. Улучшения роста; более высокие процентные ставки; оба хороши для валюты. Результатом стал более сильный доллар.

Послушайте эту историю

Ваш браузер не поддерживает элемент

Слушайте на ходу

Загрузите приложение Economist и играйте в статьи, где бы вы ни находились

Играйте в приложении Играйте в приложении

Для хорошего доллара недостаточно того, что Америка хорошо справляется; у других тоже должно быть плохо.«Если экономика US будет расти невероятно быстро и больше нигде не будет, доллар будет расти», — говорит Кит Джукес из банка Société Générale. Вопрос в том, может ли он расти и как долго? Доллар обычно вызывает сильные эмоции в валютном сообществе. Его либо любят, либо ненавидят. Сейчас это не так, и это примечательно. Это может быть история о сильном долларе. Но по поводу доллара нет действительно сильной истории.

Вопрос в том, может ли он расти и как долго? Доллар обычно вызывает сильные эмоции в валютном сообществе. Его либо любят, либо ненавидят. Сейчас это не так, и это примечательно. Это может быть история о сильном долларе. Но по поводу доллара нет действительно сильной истории.

Чтобы понять, почему, сначала рассмотрим важные движущие силы движения валюты: торговые потоки, относительные процентные ставки и склонность к риску.Торговые потоки отслеживают базовый спрос на валюту. Если внутренние процентные ставки повышаются по сравнению с иностранными, это привлекает спекулятивный капитал внутрь, поддерживая валюту. Изменения в склонности к риску могут подавить эти фундаментальные факторы. Действительно, так было в 2020 году. В марте прошлого года, когда внезапно приоритетом стало получение наличных денег, люди хотели получить деньги в долларах. Индекс DXY , средневзвешенное значение обменного курса доллара по отношению к шести другим широко торгуемым валютам, резко вырос в середине марта на фоне паники, вызванной COVID-19. Федеральная резервная система отреагировала, открыв своповые линии с другими центральными банками, чтобы уменьшить долларовую нехватку. Затем, в течение остальной части года, доллар снижался, поскольку аппетит к риску возродился.

Федеральная резервная система отреагировала, открыв своповые линии с другими центральными банками, чтобы уменьшить долларовую нехватку. Затем, в течение остальной части года, доллар снижался, поскольку аппетит к риску возродился.

Восстановление доллара в этом году больше связано с разницей в процентных ставках. Здесь история немного запутывается. Процентные ставки, которые вы обычно считаете важными для спекулятивных валютных потоков, — это краткосрочные ставки. Но центральные банки не собираются перемещать их в ближайшее время. Таким образом, доходность облигаций стала значимым фактором, поскольку отчасти отражает пока еще далекие колебания будущих краткосрочных ставок.Доходность облигаций, в свою очередь, соответствует ожиданиям роста. Доллар отвечает повышением.

В конце концов, на какую валюту вы бы обменяли ее — на евро? Экономика Америки восстанавливается, в то время как большая часть еврозоны остается закрытой, а распространение вакцин было (как бы это мягко сказать?) Вялым. Вы можете доказать, что Федеральной резервной системе придется ужесточить денежно-кредитную политику раньше, чем она думает. Но Европейский центральный банк, похоже, намерен бесконечно удерживать процентные ставки около нуля.То же самое и с Банком Японии. Британская программа вакцинации оказалась успешной, что помогает объяснить рост фунта стерлингов. Но Британия по-прежнему заблокирована, и ее экономика все еще страдает. Рост цен на нефть подтолкнул вверх валюты крупных производителей нефти, таких как Канада и Норвегия. Но помимо этого, есть несколько валют, которые вы могли бы предпочесть доллару.

Вы можете доказать, что Федеральной резервной системе придется ужесточить денежно-кредитную политику раньше, чем она думает. Но Европейский центральный банк, похоже, намерен бесконечно удерживать процентные ставки около нуля.То же самое и с Банком Японии. Британская программа вакцинации оказалась успешной, что помогает объяснить рост фунта стерлингов. Но Британия по-прежнему заблокирована, и ее экономика все еще страдает. Рост цен на нефть подтолкнул вверх валюты крупных производителей нефти, таких как Канада и Норвегия. Но помимо этого, есть несколько валют, которые вы могли бы предпочесть доллару.

В ближайшей перспективе доллар, вероятно, продолжит расти. «Есть много устаревших коротких позиций по доллару», — говорит Джордж Папамаркакис из хедж-фонда North Asset Management.Спекулянты, придерживающиеся медвежьего взгляда на доллар, уже его продали. Если курс валюты продолжит расти, они могут быть вынуждены выкупить ее обратно. Еще одним фактором в пользу доллара является то, что склонность к риску стала менее жадной, чем была раньше. Рынки акций нестабильны. Доллар может быть наименее худшим местом, где можно переждать волатильность. А если на финансовых рынках начнется полномасштабная истерика, доллар может выиграть от бегства в безопасное место.

Рынки акций нестабильны. Доллар может быть наименее худшим местом, где можно переждать волатильность. А если на финансовых рынках начнется полномасштабная истерика, доллар может выиграть от бегства в безопасное место.

Позже в этом году, однако, есть основания для умеренно более слабого доллара.Большая часть этой истории заключается в том, что быстро развивающаяся американская экономика приведет к более широкому торговому дефициту: высокий спрос в Америке будет стимулировать активность в других странах. В Азии уже дела идут хорошо. Европа отстает, но будет расти, как только повысится уровень вакцинации. Тогда возродится риск. «Когда дела у US идут хорошо, а также приносит с собой мир, у инвесторов появляется больше интересных мест, куда можно вложить деньги», — говорит г-н Джукс.

По мере того, как дни становятся длиннее, 2021 год может начать меньше походить на начало 2018 года, когда более высокие темпы повышения процентных ставок в Америке привели к росту доллара, и больше на 2017 год, год широкого глобального роста и падения доллара. История доллара в 2021 году еще может иметь поворот.

История доллара в 2021 году еще может иметь поворот.

Копай глубже

Стимул Джо Байдена — игра с высокими ставками для Америки и всего мира (март 2021 г.)

Мировые потребители сидят на кучах денег. Они его потратят? (Март 2021 г.)

Как возобновить демократию в Америке (март 2021 г.)

Эта статья появилась в разделе «Финансы и экономика» печатного издания под заголовком «Зимняя сказка»

Деньги действительно растут на деревьях у Долларового дерева

Читать 5 мин

Эта история впервые появилась на MarketBeat

Долларовое дерево (NASDAQ: DLTR) сильно выросло за последний год.Розничные продавцы со скидками — одни из самых больших бенефициаров наших покупательских привычек, вызванных пандемией. Благодаря широкому ассортименту товаров, включая чистящие средства и СИЗ, а также по доступным ценам, он стал популярным местом для многих потребителей. В ходе этого процесса акции Dollar Tree поднялись до рекордного уровня выше 120 долларов в прошлом месяце.

В ходе этого процесса акции Dollar Tree поднялись до рекордного уровня выше 120 долларов в прошлом месяце.

Однако, после утреннего отчета о прибылях и убытках, Dollar Tree снова с начала марта торгуется ниже 100 долларов. Значит ли это, что митинг окончен? Или спад — это возможность пополнить корзину акциями с дисконтом?

Каким был доход Dollar Tree за первый квартал?

Выручка

Dollar Tree в первом квартале выросла на 3% до 6 долларов.48 миллиардов, что превышает оценку Street в 6,42 миллиарда долларов. Продажи в одних и тех же магазинах выросли на 0,8%, что также превзошло прогноз Street (снижение на 0,6%). Прибыль на акцию (EPS) выросла на 54% до 1,60 доллара и превысила консенсус-прогноз на 0,18 доллара.

Трудно было не любить квартал. Компания не только показала рекордную прибыль и превзошла верхнюю и нижнюю строчки, но и подготовила рынок к снижению продаж в одном и том же магазине, учитывая жесткое сравнение с накоплением запасов в первом квартале 2020 года. Продажи в одном магазине выросли на 4.7% в основном бизнесе Dollar Tree, но снизились на 2,8% в филиалах Family Dollar.

Продажи в одном магазине выросли на 4.7% в основном бизнесе Dollar Tree, но снизились на 2,8% в филиалах Family Dollar.

Но что рынку не понравилось, так это прогнозы менеджмента по прибыли. По его словам, годовая прибыль на акцию составит от 5,80 до 6,05 долларов, а также сопоставимый рост продаж в однозначных цифрах. Прогноз прибыли на акцию был значительно ниже консенсуса аналитиков в $ 6,23.

Руководство назвало повышенные транспортные расходы в качестве основной причины мягкого руководства. Ожидается, что за последние три квартала финансового года транспортные расходы составят 0 долларов.На 70–0,80 долларов больше, чем за тот же период годом ранее. Это связано с высоким спросом, нехваткой водителей и другими проблемами транспортной отрасли, связанными с COVID-19, которые, как ожидается, будут временными.

Каковы источники роста долларового дерева?

Dollar Tree приобрела Family Dollar еще в 2015 году. Хотя в то время цена покупки в 9 миллиардов долларов считалась разумной, Family Dollar давила на свою материнскую компанию. Добавление Family Dollar должно было укрепить конкурентные позиции компании по сравнению с конкурентом Dollar General и другими крупными ритейлерами.

Добавление Family Dollar должно было укрепить конкурентные позиции компании по сравнению с конкурентом Dollar General и другими крупными ритейлерами.

Чтобы усилить сторону Family Dollar в бизнесе, Dollar Tree пошла по пути закрытия неэффективных заведений, ремонта многих и преобразования других в магазины Dollar Tree. Был достигнут прогресс.