Банкротство: суть понятия и процедура. Справка

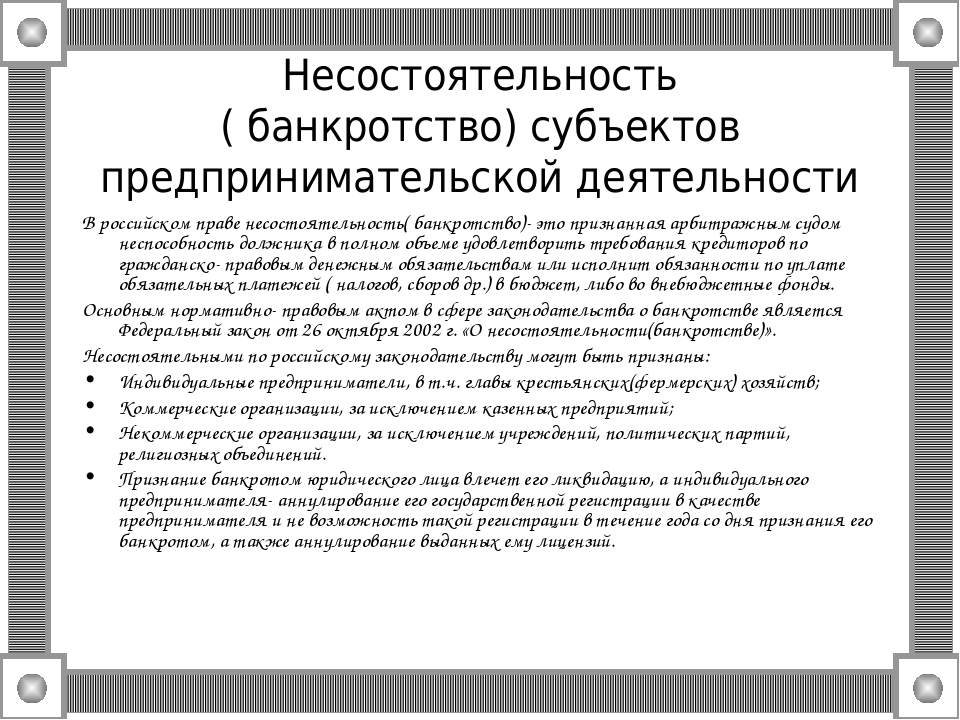

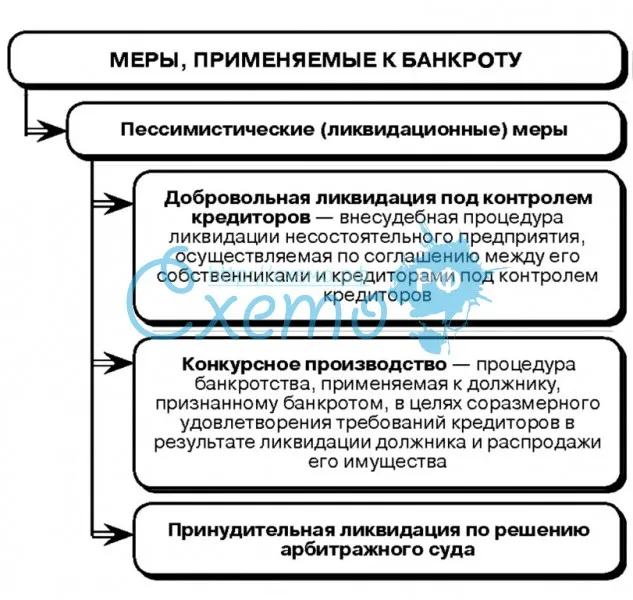

С несостоятельностью (банкротством) связаны определенные процедуры, включая особое судебное производство о несостоятельности, которое может привести к реорганизационным процедурам, ликвидационным производствам либо к мировому соглашению. Указанные процедуры имеют целью прежде всего обеспечить интересы кредиторов, а также, если это возможно, способствовать восстановлению платежеспособности должника

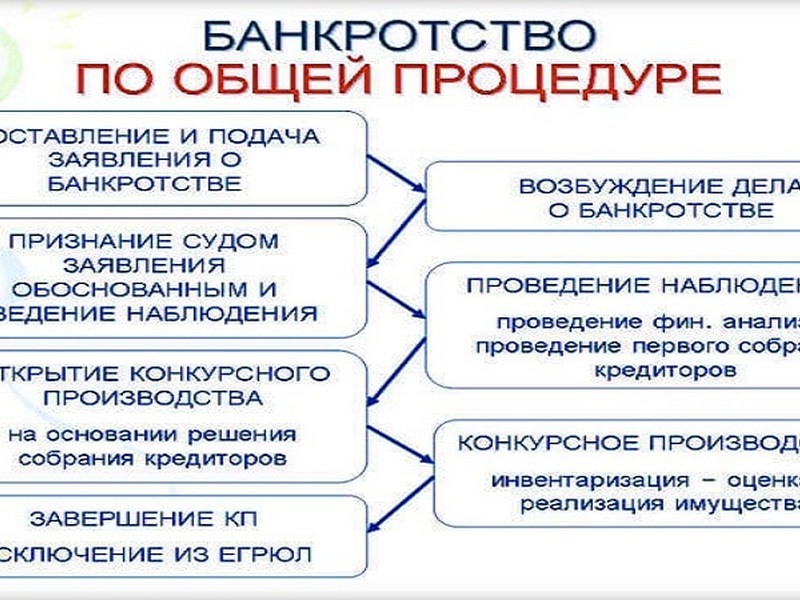

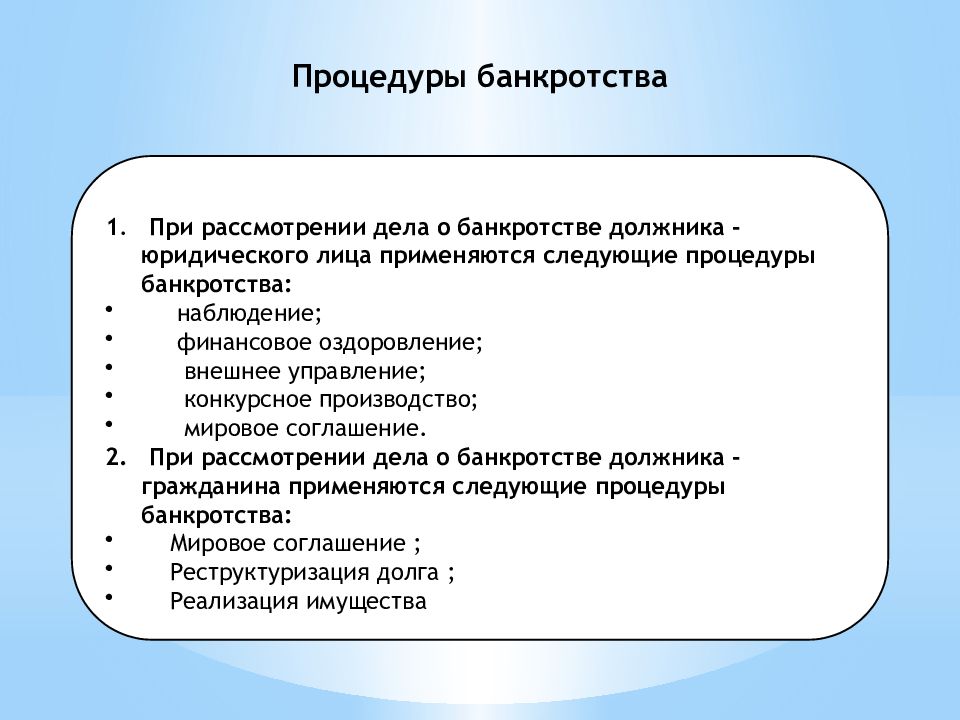

При рассмотрении дела о банкротстве должника — юридического лица применяются следующие процедуры банкротства: а) наблюдение; б) финансовое оздоровление; в) внешнее управление; г) конкурсное производство; д) мировое соглашение, а при рассмотрении дела о банкротстве должника — гражданина ‑ а) конкурсное производство; б) мировое соглашение; в) иные процедуры банкротства, предусмотренные ФЗ «О несостоятельности (банкротстве)».

Наблюдение ‑ процедура банкротства, применяемая к должнику в целях обеспечения сохранности имущества должника, проведения анализа его финансового состояния, составления реестра требований кредиторов и проведения первого собрания кредиторов. Арбитражный суд при введении наблюдения назначает временного управляющего. Введение наблюдения не является основанием для отстранения руководителя должника и иных органов управления должника, которые продолжают осуществлять свои полномочия с ограничениями, установленными законом.

Арбитражный суд при введении наблюдения назначает временного управляющего. Введение наблюдения не является основанием для отстранения руководителя должника и иных органов управления должника, которые продолжают осуществлять свои полномочия с ограничениями, установленными законом.

Финансовое оздоровление ‑ процедура банкротства, применяемая к должнику ‑ юридическому лицу в целях восстановления его платежеспособности и погашения задолженности в соответствии с графиком ее погашения. Вводится на срок не более чем два года.

Внешнее управление ‑ процедура банкротства, применяемая к должнику в целях восстановления его платежеспособности. В особом случае внешнего управления, согласно статье 57 Гражданского кодекса РФ, внешний управляющий может быть назначен судом для принудительной реорганизации юридического лица (если решение о реорганизации, вынесенное уполномоченным государственным органом, добровольно не выполняется).

Конкурсное производство ‑ процедура банкротства, применяемая к должнику, признанному банкротом, в целях соразмерного удовлетворения требований кредиторов. При принятии решения о признании должника банкротом и об открытии конкурсного производства арбитражный суд назначает конкурсного управляющего, к которому переходят все полномочия по управлению делами должника, в т. ч. полномочия по распоряжению имуществом должника.

При принятии решения о признании должника банкротом и об открытии конкурсного производства арбитражный суд назначает конкурсного управляющего, к которому переходят все полномочия по управлению делами должника, в т. ч. полномочия по распоряжению имуществом должника.

Мировое соглашение ‑ соглашение сторон о прекращении судебного спора на основе взаимных уступок. Мировое соглашение можно заключить не только во время судебного разбирательства, но и в других стадиях процесса ‑ при рассмотрении дела кассационной инстанцией, в стадии исполнения судебного решения. При утверждении мирового соглашения суд выносит определение о прекращении производства по делу.

Материал подготовлен на основе информации открытых источников

Банкротство юридических лиц: пошаговая инструкция

Упущенная выгода — это один убытков в гражданском праве. Рассматриваются особенности взыскания, доказывания и методики расчета в арбитражной практике

Рассматриваются особенности взыскания, доказывания и методики расчета в арбитражной практике

Читать статью

Комментарий к проекту постановления пленума ВАС РФ о последствиях расторжения договора

Читать статью

Комментарий к постановлению пленума ВАС РФ о возмещении убытков лицами, входящими в состав органов юридического лица.

Читать статью

О способах защиты бизнеса и активов, прав и интересов собственников (бенефициаров) и менеджмента. Возможные варианты структуры бизнеса и компаний, участвующих в бизнесе

Читать статью

Дробление бизнеса – одна из частных проблем и постоянная тема в судебной практике. Уход от налогов привлекал и привлекает внимание налоговых органов. Какие ошибки совершаются налогоплательщиками и могут ли они быть устранены? Читайте материал на сайте

Уход от налогов привлекал и привлекает внимание налоговых органов. Какие ошибки совершаются налогоплательщиками и могут ли они быть устранены? Читайте материал на сайте

Читать статью

Привлечение к ответственности бывших директоров, учредителей, участников обществ с ограниченной ответственностью (ООО). Условия, арбитражная практика по привлечению к ответственности, взыскания убытков

Читать статью

АСК НДС-2 – объект пристального внимания. Есть желание узнать, как она работает, есть ли способы ее обхода, либо варианты минимизации последствий ее применения. Поэтому мы разобрали некоторые моменты с ней связанные

Читать статью

Срывание корпоративной вуали – вариант привлечения контролирующих лиц к ответственности. Без процедуры банкротства. Подходит для думающих и хорошо считающих кредиторов в ситуации взыскания задолженности

Без процедуры банкротства. Подходит для думающих и хорошо считающих кредиторов в ситуации взыскания задолженности

Читать статью

Общество с ограниченной ответственностью с двумя участниками: сложности принятия решений и ведения хозяйственной деятельности общества при корпоративном конфликте, исключение участника, ликвидация общества. Равное и неравное распределение долей.

Читать статью

Структурирование бизнеса является одним из необходимых инструментов для бизнеса и его бенефициаров с целью создания условий налоговой безопасности при ведении предпринимательской деятельности. Подробнее на сайте юрфирмы «Ветров и партнеры».

Читать статью

БАНКРОТСТВО ОРГАНИЗАЦИЙ и ГРАЖДАН: комментарий новелл законодательства и анализ судебной практики

Законодательство о банкротстве относится к числу одних из самых активно развивающихся и часто меняющихся отраслей российского законодательства.

Также активно развивается и судебная практика – в частности, в практике Судебной коллегии по экономическим спорам Верховного Суда РФ дела о банкротстве занимают одно из центральных мест. Кроме того, вопросам банкротства уделяется много внимания и в абстрактных разъяснениях ВС РФ.

Для квалифицированного ведения дел о банкротстве необходимо постоянно учитывать все эти многочисленные постоянные обновления в сфере банкротного права, а также хорошо ориентироваться в ранее накопленном обширном материале законодательства и судебной практики.

Важной особенностью данной программы является то, что участвующие в ней преподаватели имеют колоссальный опыт участия в разработке большинства законов в сфере банкротства, формировании судебной практики ВАС РФ и подготовке абстрактных разъяснений ВАС РФ и ВС РФ), а также чтения лекций по банкротному праву.

Никитина Ольга Александровнагосударственный советник юстиции 1-го класса ПРАКТИКА ПРИМЕНЕНИЯ ЗАКОНОДАТЕЛЬСТВА «О НЕСОСТОЯТЕЛЬНОСТИ (БАНКРОТСТВЕ)».

ВОЗБУЖДЕНИЕ ДЕЛА О БАНКРОТСТВЕ, ПРОЦЕДУРА НАБЛЮДЕНИЯ

ПРОЦЕССУАЛЬНЫЕ ОСОБЕННОСТИ РАССМОТРЕНИЯ ДЕЛ О БАНКРОТСТВЕ

РАЗБИРАТЕЛЬСТВО ДЕЛ В АРБИТРАЖНОМ СУДЕ:

|

Мифтахутдинов Рустем Тимуровичкандидат юридических наук, доцент кафедры коммерческого права и процесса Российской школы частного права Федерального государственного бюджетного научного учреждения «Исследовательский центр частного права имени С. УСТАНОВЛЕНИЕ РАЗМЕРА ТРЕБОВАНИЙ КРЕДИТОРОВ:

АКТУАЛЬНЫЕ ВОПРОСЫ СУБСИДИАРНОЙ ОТВЕТСТВЕННОСТИ КОНТРОЛИРУЮЩИХ ДОЛЖНИКА ЛИЦ ПРИ БАНКРОТСТВЕ . Анализ концептуальных новелл и актуальной судебной практики:

|

Потихонина Жанна Николаевнасудья Высшего Арбитражного Суда Российской Федерации в отставке ОСПАРИВАНИЕ СДЕЛОК ПО БАНКРОТНЫМ ОСНОВАНИЯМ, КАК СПОСОБ ЗАЩИТЫ ИНТЕРЕСОВ КРЕДИТОРОВ

|

Зайцев Олег Романовичкандидат юридических наук, доцент Российской школы частного права, председатель Банкротного клуба, государственный советник юстиции РФ 3 класса (до 2014 г. – ведущий советник Управления частного права ВАС РФ), магистр частного права БАНКРОТСТВО ГРАЖДАН

ОБЕСПЕЧЕНИЕ ПРИ БАНКРОТСТВЕ:

ТОРГИ ПРИ БАНКРОТСТВЕ |

Овчинникова Нина Юрьевнасоветник юстиции 3 класса (до 2014 г. — помощник судьи ВАС РФ), магистр частного права ОБЯЗАТЕЛЬНЫЕ ПЛАТЕЖИ

|

Витрянский Василий Владимировичзаслуженный юрист России, доктор юридических наук, профессор, заместитель Председателя Высшего Арбитражного Суда РФ (в отставке)

|

Юхнин Алексей Владимировичкандидат юридических наук, директор по развитию Международной информационной группы «ИНТЕРФАКС» ПРАВОВОЕ ПОЛОЖЕНИЕ АРБИТРАЖНОГО УПРАВЛЯЮЩЕГО:

САМОРЕГУЛИРУЕМЫЕ ОРГАНИЗАЦИИ АРБИТРАЖНЫХ УПРАВЛЯЮЩИХ: органы управления, права и обязанности СРО АУ, контроль и надзор за деятельностью СРО АУ |

| Раздел 1. Банкротство градообразующих организаций | ||||||

| 1.1. | Статус градообразующей организации. Признаки банкротства. Особенности процедур банкротства. | Лекции | 3 | ПК-4 | Л1. 1, Л1.2, Л2.1 1, Л1.2, Л2.1 | |

| 1.2. | Статус градообразующей организации. Признаки банкротства. Особенности процедур банкротства. | Практические | 3 | 2 | ПК-4 | Л1.1, Л1.2, Л2.1 |

| 1.3. | Статус градообразующей организации. Признаки банкротства. Особенности процедур банкротства. | Сам. работа | 3 | 16 | ПК-4 | Л1.1, Л1.2, Л2.1 |

| Раздел 2. Банкротство сельскохозяйственных организаций | ||||||

| 2.1. | Понятие сельскохозяйственной организации. Особенности процедур банкротства. Особенности продажи имущества. | Лекции | 3 | ПК-4 | Л1.1, Л1.2, Л2.1 | |

2. 2. 2. | Понятие сельскохозяйственной организации. Особенности процедур банкротства. Особенности продажи имущества. | Практические | 3 | 6 | ПК-4 | Л1.1, Л1.2, Л2.1 |

| 2.3. | Понятие сельскохозяйственной организации. Особенности процедур банкротства. Особенности продажи имущества. | Сам. работа | 3 | 2 | ПК-4 | Л1.1, Л1.2, Л2.1 |

| Раздел 3. Банкротство финансовых организаций. Банкротство кредитных организаций | ||||||

| 3.1. | Правовое регулирование банкротства финансовых организаций. Виды финансовых организаций. Особенности рассмотрения дела о банкротстве финансовой организации. . Особенности банкротства страховой организации. Особенности банкротства профессиональных участников рынка ценных бумаг. Особенности банкротства НПФ. Особенности банкротства кредитных кооперативов. Меры по предупреждению банкротства кредитных организаций. Особенности процедур банкротства кредитных организаций. Особенности банкротства НПФ. Особенности банкротства кредитных кооперативов. Меры по предупреждению банкротства кредитных организаций. Особенности процедур банкротства кредитных организаций. | Лекции | 3 | 2 | ПК-4 | Л1.1, Л1.2, Л2.1 |

| 3.2. | Правовое регулирование банкротства финансовых организаций. Виды финансовых организаций. Особенности рассмотрения дела о банкротстве финансовой организации. . Особенности банкротства страховой организации. Особенности банкротства профессиональных участников рынка ценных бумаг. Особенности банкротства НПФ. Особенности банкротства кредитных кооперативов. Меры по предупреждению банкротства кредитных организаций. Особенности процедур банкротства кредитных организаций. | Практические | 3 | 4 | ПК-4 | Л1.1, Л1.2, Л2.1 |

3. 3. 3. | Правовое регулирование банкротства финансовых организаций. Виды финансовых организаций. Особенности рассмотрения дела о банкротстве финансовой организации. . Особенности банкротства страховой организации. Особенности банкротства профессиональных участников рынка ценных бумаг. Особенности банкротства НПФ. Особенности банкротства кредитных кооперативов. Меры по предупреждению банкротства кредитных организаций. Особенности процедур банкротства кредитных организаций. | Сам. работа | 3 | 10 | ПК-4 | Л1.1, Л1.2, Л2.1 |

| Раздел 4. Банкротство стратегических предприятий | ||||||

| 4.1. | Статус стратегических предприятий и организаций. Признаки банкротства. Особенности процедур банкротства. | Лекции | 3 | ПК-4 | Л1.1, Л1. 2, Л2.1 2, Л2.1 | |

| 4.2. | Статус стратегических предприятий и организаций. Признаки банкротства. Особенности процедур банкротства. | Практические | 3 | 1 | ПК-4 | Л1.1, Л1.2, Л2.1 |

| 4.3. | Статус стратегических предприятий и организаций. Признаки банкротства. Особенности процедур банкротства. | Сам. работа | 3 | 10 | ПК-4 | Л1.1, Л1.2, Л2.1 |

| Раздел 5. Банкротство субъектов естественных монополий | ||||||

| 5.1. | Статус и признаки банкротства субъектов естественных монополий. Особенности процедур банкротства. | Лекции | 3 | ПК-4 | Л1.1, Л1.2, Л2.1 | |

5. 2. 2. | Статус и признаки банкротства субъектов естественных монополий. Особенности процедур банкротства. | Практические | 3 | 1 | ПК-4 | Л1.1, Л1.2, Л2.1 |

| 5.3. | Статус и признаки банкротства субъектов естественных монополий. Особенности процедур банкротства. | Сам. работа | 3 | 4 | ПК-4 | Л1.1, Л1.2, Л2.1 |

| Раздел 6. Банкротство застройщиков | ||||||

| 6.1. | Лица, участвующие в деле о банкротстве застройщиков. Особенности предъявления требований кредиторов. Особенности погашения требований кредиторов. | Лекции | 3 | ПК-4 | Л1.1, Л1.2, Л2.1 | |

| 6.2. | Практическое занятие по решению задач. | Практические | 3 | 2 | ПК-4 | Л1.1, Л1.2, Л2.1 |

| 6.3. | Лица, участвующие в деле о банкротстве застройщиков. Особенности предъявления требований кредиторов. Особенности погашения требований кредиторов. | Сам. работа | 3 | 6 | ПК-4 | Л1.1, Л1.2, Л2.1 |

| Раздел 7. Особенности банкротства участников клиринга и клиента участника клиринга | ||||||

| 7.1. | Особенности процедур банкротства. | Лекции | 3 | ПК-4 | Л1.1, Л1.2, Л2.1 | |

| 7.2. | Особенности процедур банкротства. | Практические | 3 | ПК-4 | Л1. 1, Л1.2, Л2.1 1, Л1.2, Л2.1 | |

| 7.3. | Особенности процедур банкротства. | Сам. работа | 3 | 10 | ПК-4 | Л1.1, Л1.2, Л2.1 |

| Раздел 8. Банкротство гражданина. Особенности банкротства индивидуального предпринимателя | ||||||

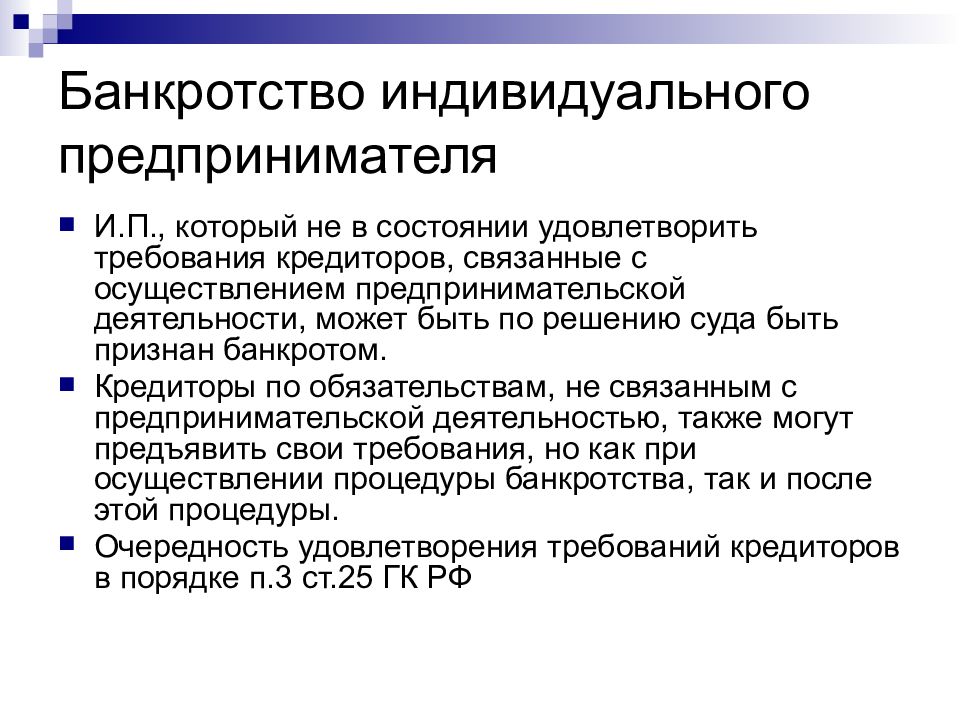

| 8.1. | Правовое регулирование банкротства граждан. Признаки банкротства граждан. Лица, участвующие в деле о банкротстве граждан. Особенности рассмотрения дела о банкротстве гражданина. Реструктуризация имущества как процедура банкротства граждан. Продажа имущества как процедура банкротства граждан. Удовлетворение требований кредиторов граждан. Последствия банкротства гражданина. Особенности банкротства индивидуального предпринимателя. | Лекции | 3 | 2 | ПК-4 | Л1.1, Л1.2, Л2.1 |

8. 2. 2. | Лабораторный практикум | Лабораторные | 3 | 2 | ПК-4 | Л1.1, Л1.2, Л2.1 |

| 8.3. | Правовое регулирование банкротства граждан. Признаки банкротства граждан. Лица, участвующие в деле о банкротстве граждан. Особенности рассмотрения дела о банкротстве гражданина. Реструктуризация имущества как процедура банкротства граждан. Продажа имущества как процедура банкротства граждан. Удовлетворение требований кредиторов граждан. Последствия банкротства гражданина. Особенности банкротства индивидуального предпринимателя. | Сам. работа | 3 | 6 | ПК-4 | Л1.1, Л1.2, Л2.1 |

| Раздел 9. Особенности банкротства крестьянского (фермерского) хозяйства | ||||||

| 9.1. | Основания для признания банкротом крестьянского (фермерского) хозяйства. Особенности процедур банкротства. Последствия банкротства. Особенности процедур банкротства. Последствия банкротства. | Лекции | 3 | ПК-4 | Л1.1, Л1.2, Л2.1 | |

| 9.2. | Основания для признания банкротом крестьянского (фермерского) хозяйства. Особенности процедур банкротства. Последствия банкротства. | Практические | 3 | 1 | ПК-4 | Л1.1, Л1.2, Л2.1 |

| 9.3. | Основания для признания банкротом крестьянского (фермерского) хозяйства. Особенности процедур банкротства. Последствия банкротства. | Сам. работа | 3 | 8 | ПК-4 | Л1.1, Л1.2, Л2.1 |

| Раздел 10. Особенности банкротства ликвидируемого должника. Особенности банкротства отсутствующего должника. | ||||||

10. 1. 1. | Понятие ликвидируемого должника. Особенности банкротства ликвидируемого должника. Понятие отсутствующего должника. Особенности процедур банкротства отсутствующего должника. | Лекции | 3 | ПК-4 | Л1.1, Л1.2, Л2.1 | |

| 10.2. | Понятие ликвидируемого должника. Особенности банкротства ликвидируемого должника. Понятие отсутствующего должника. Особенности процедур банкротства отсутствующего должника. | Практические | 3 | 1 | ПК-4 | Л1.1, Л1.2, Л2.1 |

| 10.3. | Понятие ликвидируемого должника. Особенности банкротства ликвидируемого должника. Понятие отсутствующего должника. Особенности процедур банкротства отсутствующего должника. | Сам. работа | 3 | 5 | ПК-4 | Л1. 1, Л1.2, Л2.1 1, Л1.2, Л2.1 |

| Раздел 11. Банкротство специализированного общества и ипотечного агента | ||||||

| 11.1. | Особенности возбуждения и рассмотрения дела о банкротстве. | Лекции | 3 | ПК-4 | Л1.1, Л1.2, Л2.1 | |

| 11.2. | Особенности возбуждения и рассмотрения дела о банкротстве. | Практические | 3 | 2 | ПК-4 | Л1.1, Л1.2, Л2.1 |

| 11.3. | Особенности возбуждения и рассмотрения дела о банкротстве. | Сам. работа | 3 | 5 | ПК-4 | Л1.1, Л1.2, Л2.1 |

ликвидация через банкротство • Гестион

Исключение компании из ЕГРЮЛ со списанием непогашенной задолженности

Банкротство в упрощенном порядке существенно сокращает сроки процедуры — до шести-восьми месяцев вместо двух-трех лет. Банкротство такого вида начинается сразу с конкурсного производства, минуя меры по восстановлению платежеспособности должника, т.е. максимально соответствует цели должника по избавлению от кредиторских требований.

Банкротство такого вида начинается сразу с конкурсного производства, минуя меры по восстановлению платежеспособности должника, т.е. максимально соответствует цели должника по избавлению от кредиторских требований.

Признаки банкротства выявляются на стадии промежуточного ликвидационного баланса.

По завершении процедуры вся непогашенная задолженность списывается, а требования кредиторов в неудовлетворенной их части погашаются. Компания официально исключается из ЕГРЮЛ.

Порядок упрощенной процедуры банкротства

- Собственник принимает решение о добровольной ликвидации компании.

- Компания готовит промежуточный ликвидационный баланс.

- В арбитражный суд подается иск о банкротстве.

- В случае, если заявление принято к производству, вводится процедура банкротства, по окончании которой компания исключается из ЕГРЮЛ.

Полная процедура банкротства детально регулируется законодательством и предусматривает сложную с юридической и затратную с финансовой точки зрения процедуру, состоящую из комплекса мер: наблюдение, финансовое оздоровление, внешнее управление, конкурсное производство.

Как видно, первые три этапа обеспечивают, скорее, интересы кредитора, поскольку направлены на восстановление платежеспособности должника или спасение компании. Если внешний управляющий выясняет, что компания жизнеспособна, он назначает меры по ее реабилитации. Но если Вы представляете сторону должника, то Ваша цель — избавиться от кредиторских требований малой ценой, навсегда и без угрозы негативных последствий для Вас. И именно упрощенная процедура банкротства может представлять для Вас наибольший интерес.

При упрощенной процедуре банкротство начинается сразу с конкурсного производства, позволяя сэкономить время и финансы на оплате услуг арбитражного управляющего. Арбитражный суд утверждает конкурсного управляющего из состава членов саморегулируемой организации арбитражных управляющих.

По завершении процедуры признания должника банкротом вся непогашенная задолженность списывается, а требования кредиторов в неудовлетворенной их части погашаются. Компания официально исключается из ЕГРЮЛ с получением соответствующего свидетельства.

Для кого интересна упрощенная процедура?

- Для компаний, имеющих задолженность перед кредиторами в любом размере (минимальный размер долга не установлен), которые не смогут исполнить свои обязательства в течение трех месяцев.

- Для ликвидирующихся компаний, имеющих непогашенные требования и опасающихся риска назначения налоговой проверки при ликвидации.

На сегодняшний день процедура упрощенного банкротства хотя и эффективна, но связана с определенными рисками, ввиду того, что вступил ряд изменений в соответствующий федеральный закон, в частности, должник, который инициирует процедуру банкротства, не может выбрать арбитражного управляющего. Он назначается судом, а это значит, что процедура упрощенного банкротства сегодня полностью зависит от честности и объективности арбитражного управляющего, что зачастую ставит должников в неприятное положение.

Таким образом, самая действенная фигура при банкротстве — это кредитор, имеющий исполнительный лист, на основании которого он обращается с требованием о признании должника несостоятельным (банкротом), поскольку в этом случае именно кредитор выбирает арбитражного управляющего, а значит, контролирует процедуру банкротства.

Процедуры банкротства. Виды

Перечень процедур, применяемых при рассмотрении дела о банкротстве должника — гражданина отличается от переченя процедур при рассмотрении дела о банкротстве должника — юридического лица.

Процедуры, применяемые в деле о банкротстве гражданина

В соответствии со статьей 213.2 закона о банкротстве, при рассмотрении дела о банкротстве гражданина применяются следующие процедуры:

- реструктуризация долгов гражданина;

- реализация имущества гражданина;

- мировое соглашение.

Процедуры, применяемые в деле о банкротстве юридического лица

В соответствии со статьей 27 закона о банкротстве, при рассмотрении дела о банкротстве должника — юридического лица применяются следующие процедуры:

- наблюдение;

- финансовое оздоровление;

- внешнее управление;

- конкурсное производство;

- мировое соглашение.

Подробнее о каждой процедуре, применяемой в деле о банкротстве должника — юридического лица:

Наблюдение:

- Определение понятия (наблюдение — процедура, применяемая в деле о банкротстве к должнику в целях обеспечения сохранности его имущества, проведения анализа финансового состояния должника, составления реестра требований кредиторов и проведения первого собрания кредиторов)

- Наблюдение – первая процедура банкротства

- Анализ финансового состояния должника на стадии наблюдения

- Окончание наблюдения

- Обжалование определения о введении наблюдения

Финансовое оздоровление:

- Определение понятия (финансовое оздоровление — процедура, применяемая в деле о банкротстве к должнику в целях восстановления его платежеспособности и погашения задолженности в соответствии с графиком погашения задолженности)

- Цели процедуры финансового оздоровления

- План и срок финансового оздоровления

- Обеспечение исполнения учредителями должника

Внешнее управление:

- Определение понятия (внешнее управление — процедура, применяемая в деле о банкротстве к должнику в целях восстановления его платежеспособности)

- Основания введения процедуры внешнего управления

- Срок внешнего управления

- План внешнего управления

- Основания для отказа в утверждении судом отчета внешнего управляющего

- Результат рассмотрения отчета внешнего управляющего

Конкурсное производство:

- Определение понятия (конкурсное производство — процедура, применяемая в деле о банкротстве к должнику, признанному банкротом, в целях соразмерного удовлетворения требований кредиторов)

- Конкурсное производство – самостоятельная судебная процедура.

Признаки, цели конкурса

Признаки, цели конкурса - Условия возбуждения процедуры банкротства отсутствующего должника по заявлению уполномоченного органа

- Конкурсный управляющий в конкурсном производстве

- Жалобы на действия (бездействие) конкурсного управляющего

Мировое соглашение в деле о банкротстве:

- Определение понятия (мировое соглашение — процедура, применяемая в деле о банкротстве на любой стадии его рассмотрения в целях прекращения производства по делу о банкротстве путем достижения соглашения между должником и кредиторами)

- Мировое соглашение при отсутствии согласия отдельного кредитора

- Вступление в силу мирового соглашения по делу о банкротстве

- Заключение мирового соглашения возможно на любой стадии

- Большинство от общего числа голосов

- Основания для отказа в утверждении мирового соглашения

- Обжалование определения об утверждении мирового соглашения

- Односторонний отказ от исполнения условий мирового соглашения

Юридические услуги по банкротству физических лиц в Санкт-Петербурге

Дела о банкротстве юридических лиц и граждан, в том числе индивидуальных предпринимателей, рассматривает арбитражный суд по месту нахождения должника — юридического лица или по месту жительства гражданина.

Наши специалисты могут не только осуществлять банкротство предприятий, но и сопровождать дела о банкротстве организаций инициированные вопреки интересам Заказчика. Для нас не составит трудностей осуществить банкротство предприятия, как со стороны Должника, так и со стороны Кредитора или Кредиторов предприятия банкрота.

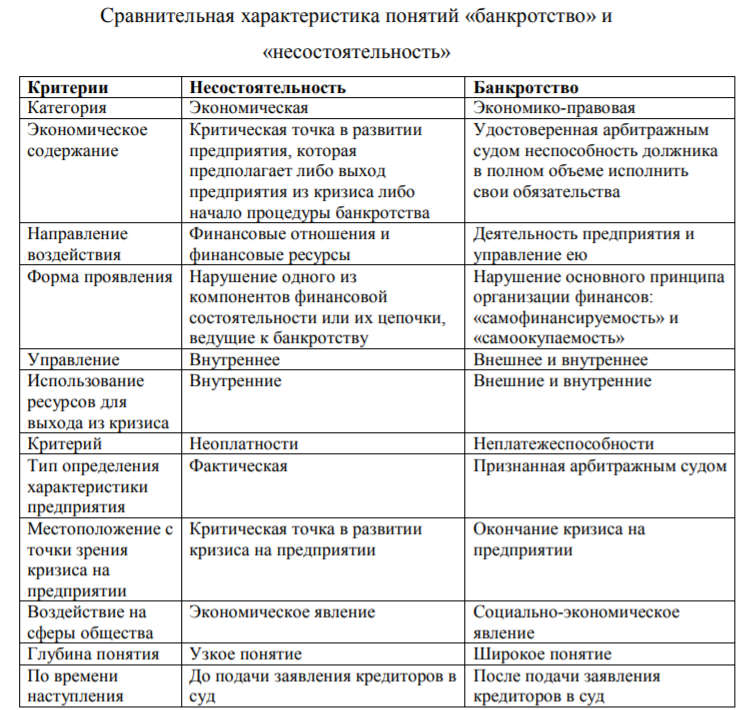

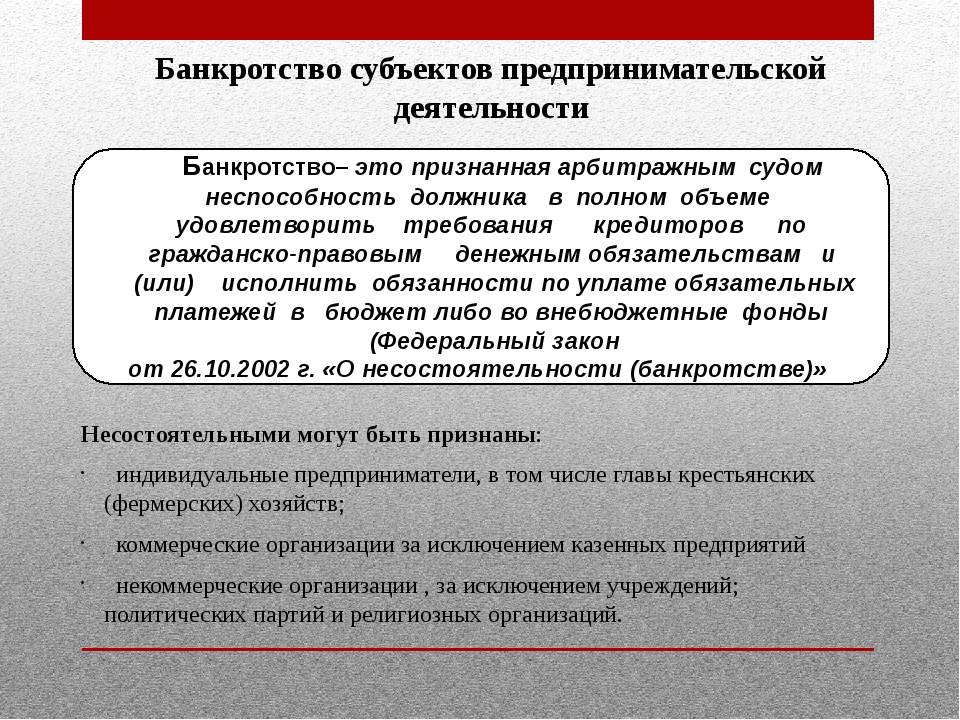

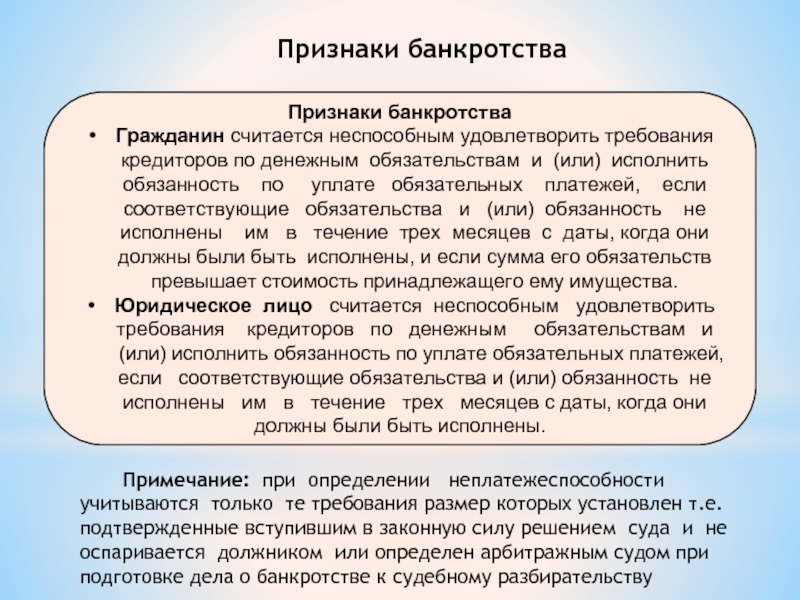

Несостоятельность (банкротство) предприятия определяется как признанная арбитражным судом неспособность предприятия в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате налогов.

Первое, что следует отметить, что банкротство предприятия может стать тем самым спасительным выходом из сложившейся ситуации. Мы говорим, что время решает всё. Так это или нет решать каждому отдельно для себя. Но те, кто уже испытывал давление старых долгов на бизнес или вновь сложившийся бизнес, его отдельные направления, наверное, поддержат высказывание о том, что лучше начинать новое с нового. С новой фирмой, не обременённой долгами.

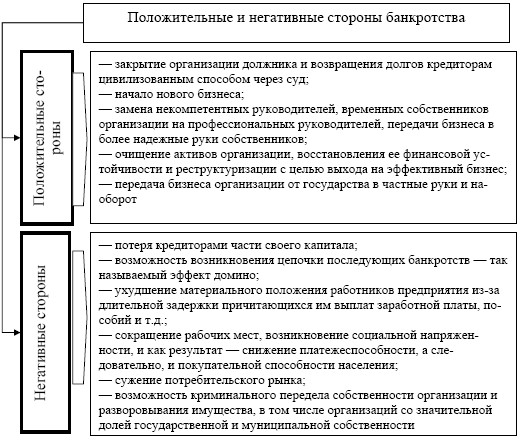

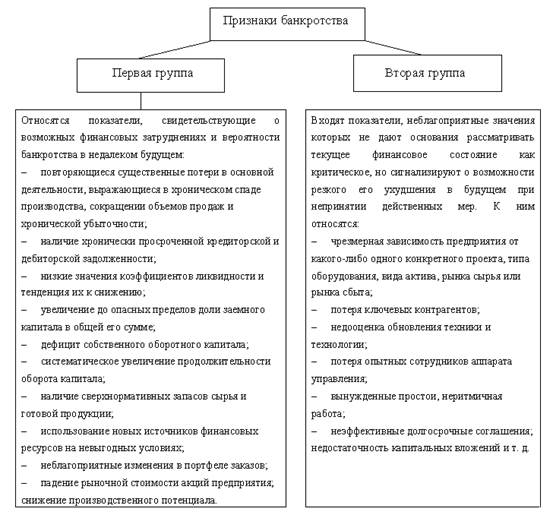

Банкротство (финансовый крах, разорение) – это подтвержденная документально неспособность субъекта хозяйствования платить по своим долговым обязательствам и финансировать текущую основную деятельность. Банкротство – сложный процесс, включающий: рассмотрение ситуации, в которой некоторое физическое лицо или предприятие объявляется, несостоятельным; юридические процедуры, с помощью которых можно временно приостановить деятельность физического лица или предприятия в случае банкротства, используя законодательные или практические шаги; определение ответственности для осуществления (или неосуществления) необходимых шагов в экономическом, финансовом, юридическом, социальном и политическом плане. Признаки банкротства можно разделить на две группы. К первой группе относятся показатели, свидетельствующие о возможных финансовых затруднениях и вероятности банкротства в недалеком будущем. Во вторую группу входят показатели» неблагоприятные значения которых не дают основания рассматривать текущее финансовое состояние как критическое, но сигнализируют о возможности резкого его ухудшения в будущем при непринятии действенных мер.

Условно делят банкротство на три вида: первый вид – банкротство бизнеса, связанное с неэффективным управлением предприятием, неумелой маркетинговой стратегией, нерациональным расходованием ресурсов и т.д.; второй вид — банкротство собственника, вызванное отсутствием инвестиций в оборотный капитал для осуществления простого воспроизводства (даже при наличии спроса на продукцию на рынке) и в развитие производства для поддержания рыночной стоимости предприятия; третий вид – банкротство производства, когда под влиянием первых двух факторов выпускается неконкурентоспособная продукция и требуется диверсификация этого производства.

На практике все три вида сочетаются в разных пропорциях общей смеси. Разделить их можно только по преимущественному фактору, определяющему его природу. В законодательной и финансовой практике выделяют также следующие виды банкротства предприятий:

- Реальное банкротство. Оно характеризует полную неспособность предприятия восстановить в предстоящем периоде свою финансовую устойчивость и платежеспособность в силу реальных потерь используемого капитала.

- Техническое банкротство. Используемый термин характеризует состояние неплатежеспособности предприятия, вызванное существенной просрочкой его дебиторской задолженности. При этом размер дебиторской задолженности превышает размер кредиторской задолженности предприятия, а сумма его активов значительно превосходит объем его финансовых обязательств.

- Умышленное банкротство. Оно характеризует преднамеренное создание (или увеличение) руководителем или собственником предприятия его неплатежеспособности; нанесение ими экономического ущерба предприятию в личных интересах или в интересах иных лиц; заведомо некомпетентное финансовое управление. Выявленные факты умышленного банкротства преследуются в уголовном порядке.

- Фиктивное банкротство. Оно характеризует заведомо ложное объявление предприятием о своей несостоятельности с целью введения в заблуждение кредиторов для получения от них отсрочки (рассрочки) выполнения своих кредитных обязательств или скидки с суммы кредитной задолженности.

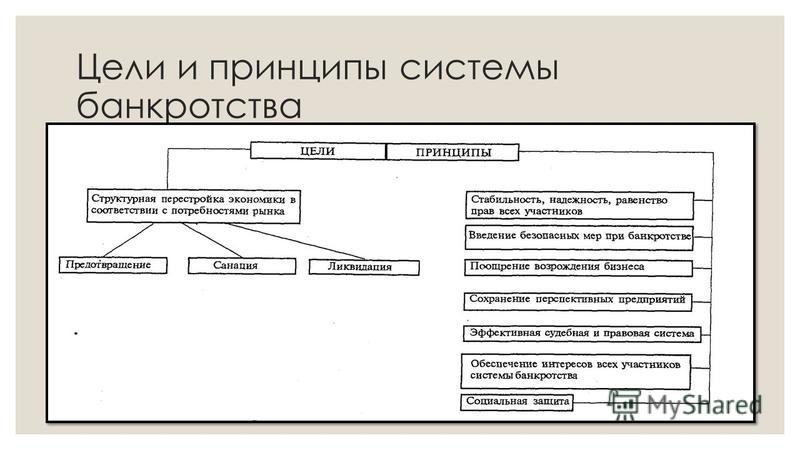

- Система банкротства коммерческих организаций состоит из целого ряда средств, обеспечиваемых государственными органами.

Банкротство компаний – это одна из стадий рыночной экономики, результат негативного влияния различных внешних и внутренних факторов ее развития в рыночных условиях.

Как правило, банкротство является результатом развития кризисного финансового состояния коммерческой организации, когда она проходит путь от временной до устойчивой неспособности удовлетворять требования кредиторов, в том числе по взаимоотношениям.

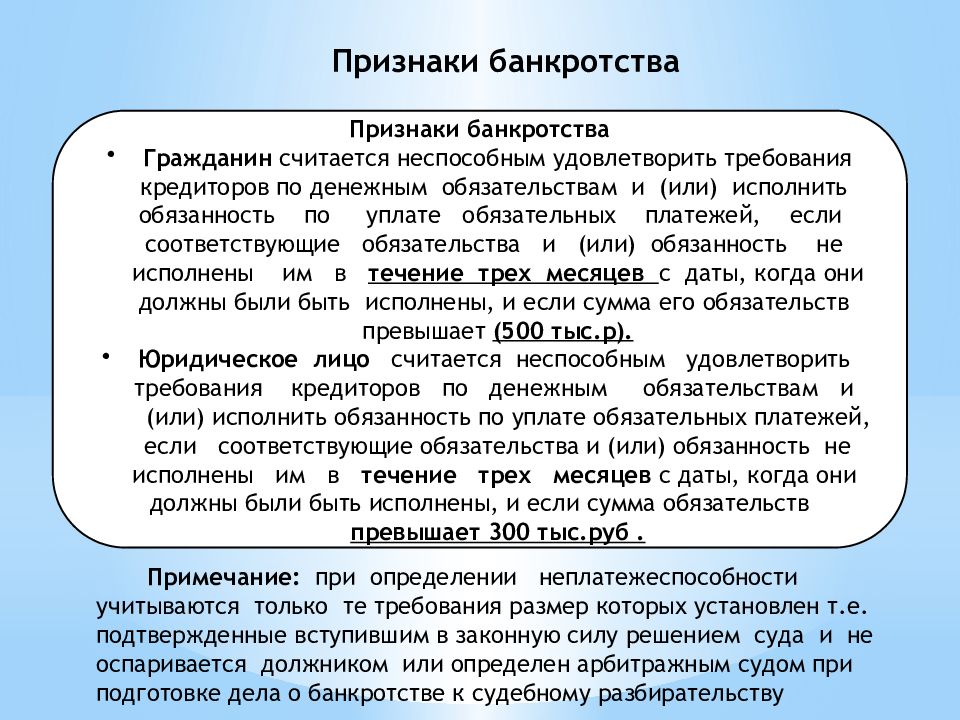

Закон о несостоятельности (банкротстве) более четко определяет понятие несостоятельности, избрав из существующих различных законодательных подходов к определению несостоятельности, критерий неплатежеспособности. Юридическое лицо может быть признано банкротом в случае неспособности удовлетворить требования кредиторов по обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанности не исполнены им в течение трех месяцев с момента наступления даты их исполнения.

При осуществлении всех процедур банкротства основные полномочия возложены на арбитражных управляющих и собрание кредиторов.

Существенное расширение полномочий собрания кредиторов в процедуре банкротства позволяет играть ему решающую роль в определении дальнейшей судьбы должника.

Арбитражный управляющий – в это понятие законом объединены временный управляющий, внешний управляющий и конкурсный управляющий. В законе прописан их статус, общие и специальные полномочия, решен вопрос о выплате вознаграждения.

предупреждающих знаков о банкротстве и как подготовить

Пандемия COVID-19 вызвала первый серьезный экономический спад с 2008 года, когда ожидается рост банкротств, поскольку в остальном здоровые компании оказываются перед потенциальной неплатежеспособностью.

В зависимости от специфики вашего бизнеса заявление о банкротстве может предоставить жизнеспособный вариант для облегчения долгового бремени и нового финансового старта. Однако важно оценить все варианты реструктуризации, прежде чем принимать решение о подаче иска, поскольку кредиторы часто готовы работать с должниками для погашения своих долгов. Финансовое планирование также может быть жизнеспособным вариантом решения финансовых вопросов за пределами банкротства.

Финансовое планирование также может быть жизнеспособным вариантом решения финансовых вопросов за пределами банкротства.

Ниже мы опишем различные типы банкротства, если вы решите, что это правильный путь вперед, и то, как компании обычно проходят через этот процесс, а также основные направления, которые следует учитывать вашему бизнесу перед началом.

Предупреждающие знаки о банкротстве

Хотя будет трудно предсказать точный ход развития экономики, если пандемия утихнет, последние исторические тенденции демонстрируют, что уровень банкротств часто сильно коррелирует с ростом ВВП в Соединенных Штатах.

По мере того, как экономика неуклонно восстанавливалась после рецессии 2008 года, количество банкротств уменьшилось одновременно со стабилизацией экономики. Если в ближайшие несколько лет произойдет восстановление экономики, вероятность банкротств снизится. Однако, как показано на диаграмме ниже, обратный эффект также имеет место в том смысле, что по мере снижения роста ВВП количество заявлений о банкротстве обычно увеличивается.

Владельцам бизнеса и руководителям важно знать о ранних признаках того, что их компания может столкнуться с финансовыми проблемами.

Распознавание этих признаков, когда они впервые появляются, может быть разницей между реструктуризацией согласно Главе 11 или потерей всего бизнеса в результате ликвидации согласно Главе 7.

Предупреждающие знаки, на которые следует обратить внимание, включают:

- Продолжающееся уменьшение денежного потока

- Низкий остаток денежных средств или капитала

- Отъезд ключевого руководства или сотрудников

- Невозможность выполнить долговые обязательства, такие как ссуды и лизинговые платежи

- Ключевые долговые обязательства, которые будут или скоро будут нарушены

- Затруднение при выплате заработной платы

- Повышение процентных ставок по кредитным картам в связи с просрочкой платежей

- Последовательные звонки кредиторов

- Руководители компании рассматривают возможность вливания в бизнес большего количества личных денег для погашения долгов или выплаты заработной платы

Если после появления некоторых из этих предупреждающих знаков ситуация становится слишком тяжелой или неприемлемой с финансовой точки зрения, существует множество вариантов банкротства, которые могут помочь компаниям пережить шторм краткосрочных экономических проблем и выстоять в долгосрочной перспективе.

Виды банкротства

Существует шесть основных форм банкротства, из которых наиболее распространены и известны главы 7 и 11.

Каждый тип предлагает разные методы, позволяющие по-разному относиться к долгу и собственности. Ниже представлен обзор каждого типа банкротства.

Федеральные законы о банкротстве предназначены для того, чтобы позволить должникам выбраться из особо тяжелых долгов, давая потребителям и предприятиям возможность начать с чистого листа там, где все другие варианты потерпели неудачу.

Обычно это достигается путем прекращения дела о банкротстве — постановления суда, освобождающего должника от личной ответственности по определенным долгам. Освобождение от ответственности также запрещает кредиторам или коллекторским агентствам общаться с должниками.

Обзор процесса банкротства

Процесс банкротства обычно начинается с подачи заявления, которое может быть добровольным или принудительным.

После подачи ходатайства суд вводит автоматическое приостановление, которое временно приостанавливает обращение взыскания или повторное вступление во владение. Он также предотвращает вызовы кредиторов, удержание заработной платы, выселение и большинство судебных исков.

Он также предотвращает вызовы кредиторов, удержание заработной платы, выселение и большинство судебных исков.

При заполнении по Главе 7 автоматическое приостановление является временным, если должник не может обеспечить текущий счет. Для сравнения, автоматическое приостановление подачи заявок по главе 11 защищает должника, в то время как план реорганизации действует для выплаты кредиторам.

Основное различие между выборами, указанными в главе 7 и главе 11, заключается в том, являются ли операции устойчивыми при текущем уровне доходов или предприятия считаются непрерывно действующими.

В случае, если бизнес больше не считается действующим предприятием, избирается Глава 7, компания прекращает деятельность, а избранный доверительный управляющий ликвидирует активы на упорядоченной основе, чтобы распределить эти активы между держателями требований.

Тесты на несостоятельность

Чтобы определить осуществимость способности компании погасить свои долги, профессионал-оценщик обычно проводит различные тесты на несостоятельность, как подробно описано ниже.

- Тест платежеспособности. Это проверка того, можно ли разумно ожидать, что компания выплатит свои долги при наступлении срока их погашения, и иногда его называют платежеспособностью по денежным потокам или справедливой платежеспособностью.

- Балансовая проверка платежеспособности. Это проверка того, превышает ли справедливая стоимость активов компании номинальную стоимость ее обязательств, и проводится на основе принципа непрерывности деятельности или ликвидации.

- Тесты на платежеспособность и достаточность капитала. Это менее определенный тест на наличие у компании достаточного капитала.

Если компания считается непрерывно действующим лицом, выбирается подача документов в соответствии с Главой 11 и составляется проект плана реорганизации, в котором предлагается план того, как компания может рассчитаться со своими кредиторами.

План должен установить так называемую реорганизационную стоимость, которая представляет собой справедливую стоимость предприятия до рассмотрения обязательств, и сумму, которую желающий покупатель заплатил бы сразу после реструктуризации.

Как правило, в этом определении поможет специалист-оценщик, используя анализ дисконтированных денежных потоков.Кроме того, проводится проверка денежных потоков для проверки жизнеспособности плана и платежеспособности будущих операций.

Бухгалтерский учет с нуля

Для отражения активов и обязательств по справедливой стоимости на основе установленной стоимости реорганизации может потребоваться новый процесс бухгалтерского учета.

Бухгалтерский учет с нуля, по сути, позволяет компаниям представлять свои активы, обязательства и капитал как новую сущность в день, когда компания выходит из-под защиты Главы 11.Кроме того, сюда включаются идентифицируемые нематериальные активы.

После того, как план реорганизации будет выдвинут, кредиторы проголосуют за него и, если он будет одобрен, приведут его в действие. Согласно утвержденному плану, должник может уменьшить свои долги, погасив часть своих обязательств и выполнив другие.

Должник также может расторгнуть некоторые из своих контрактов и договоров аренды, вернуть активы и масштабировать свои операции, чтобы, надеюсь, вернуться к прибыльности. В соответствии с главой 11 должник обычно проходит период консолидации и выходит с уменьшенной долговой нагрузкой и реорганизованным бизнесом.

В соответствии с главой 11 должник обычно проходит период консолидации и выходит с уменьшенной долговой нагрузкой и реорганизованным бизнесом.

Глава 7 Ход работы

Если Глава 11 окажется неудачным или нежизнеспособным вариантом, и компания будет вынуждена ликвидироваться, она вступает в разбирательство в соответствии с Главой 7.

Эта конкретная форма банкротства предполагает упорядоченную процедуру под надзором суда, с помощью которой доверительный управляющий принимает активы имущества должника, переводит их в денежные средства и осуществляет выплаты кредиторам при условии соблюдения права должника на сохранение определенного имущества, освобожденного от налогообложения, и права обеспеченных кредиторов.

Следующие шаги

Процесс реструктуризации и банкротства сложен, поэтому важно продумывать стратегию потребностей вашего бизнеса на каждом этапе.

Сосредоточение внимания на определенных областях вашего бизнеса может помочь вам лучше подготовиться к банкротству с учетом специфики вашей компании. Ниже приведены несколько важных направлений для разных этапов процесса.

Ниже приведены несколько важных направлений для разных этапов процесса.

- Оценка бизнеса. Важно иметь твердое представление о количественных аспектах процедуры банкротства путем проведения надлежащей проверки платежеспособности, создания предприятия, ликвидации и реорганизации справедливой стоимости.

- Технический учет. Когда компания выходит из банкротства, обычно требуется бухгалтерский учет с нуля, как описано выше.

- Налоговое планирование. Обычно трудные времена для рынков — это благоприятные времена для налогов. Неустойчивые рынки могут позволить вам изменить положение ваших предложений, чтобы они могли более эффективно конкурировать на текущем рынке — или в других целевых сегментах — или получать прибыль с минимальными налоговыми последствиями или без них. Сосредоточившись на налоговых льготах, льготах и других возможностях, вы сможете увеличить денежный поток или сэкономить ценные средства.

- Анализ восстановления бизнеса. В процессе реструктуризации вы захотите посмотреть в будущее и посмотреть, как ваш бизнес может развиваться после завершения реструктуризации. Ваш бизнес должен сосредоточиться на финансовых стратегиях, стратегиях реструктуризации, управления капиталом и кризисом, чтобы лучше подготовиться к привлечению капитала и финансовой перестройке.

- Обеспечение непрерывности бизнеса и планирование действий в чрезвычайных ситуациях. Важно определить факторы риска и критически важные бизнес-функции для разработки и реализации подробного плана, который обеспечит достижение вашим бизнесом своих производственных целей до, во время и после стихийного бедствия.

- Реструктуризация предприятия. Определение идеальной структуры организации для вашего бизнеса важно, чтобы вы могли оптимизировать налоговые и бизнес-решения по мере вашего роста.

Мы здесь, чтобы помочь

Чтобы узнать больше о том, как лучше всего справиться с потенциальным банкротством или реструктуризацией вашего бизнеса, обратитесь к своему специалисту Moss Adams.

Дополнительные ресурсы

Обновления нормативных требований, стратегии, которые помогут справиться с последующим риском, и возможные шаги по укреплению вашей рабочей силы и организации, можно найти в следующих ресурсах:

Корпоративное банкротство: обзор

Если компания, которую вы вложили в дела о банкротстве, удачи вам в возврате денег, говорят пессимисты, а если вы это сделаете, скорее всего, вы получите обратно гроши на доллар.Но так ли это? Ответ зависит от ряда факторов, включая тип банкротства и тип инвестиций, которыми вы владеете.

Ключевые выводы

- Компании могут подать заявление о банкротстве по главе 7 или 11, если они не могут выплатить свои долги.

- Глава 7 просто ликвидирует активы компании, а Глава 11 позволяет бизнесу продолжать работу в соответствии с планом реорганизации.

- Если компания, в которую вы инвестировали, объявляет о банкротстве, то, сколько вы, вероятно, получите обратно, будет зависеть от типа банкротства и типа инвестиций, например, в акции или в облигации.

Виды банкротства юридических лиц

Тип процедуры банкротства — глава 7 или глава 11 — обычно дает некоторый ключ к пониманию того, вернет ли средний инвестор всю, часть или никакую часть своей финансовой доли. Но даже это будет варьироваться в зависимости от конкретного случая. Существует также иерархия кредиторов и инвесторов, которая определяет, кто получит выплаты первым, вторым и последним (если вообще). В этой статье мы объясним, что происходит, когда публичная компания обращается за защитой в соответствии с главой 7 или 11, и как это влияет на ее инвесторов.

Глава 7

Согласно главе 7 Кодекса США о банкротстве, «компания прекращает все операции и полностью прекращает свою деятельность. Для ликвидации (продажи) активов компании назначается доверительный управляющий, а деньги используются для погашения долга», — сообщает US Securities and Exchange. Примечания комиссии.

Но не ко всем долгам относятся одинаково. Неудивительно, что в первую очередь платят инвесторам или кредиторам, подписавшимся с наименьшим риском. Например, инвесторы, владеющие корпоративными облигациями концерна-банкрота, имеют относительно меньшую подверженность убыткам: они уже отказались от возможности участвовать в любой сверхприбыли от компании (как если бы они купили ее акции) в обмен на безопасность регулярных, оговоренных процентных выплат по своим облигациям.

Однако у акционеров есть возможность получить свою долю прибыли компании, что отражается в растущей цене акций. Но в обмен на возможность получения большей прибыли они рискуют потерять стоимость акций. Таким образом, в случае банкротства согласно главе 7 акционеры не могут получить полную компенсацию стоимости своих акций. В свете этого компромисса между риском и доходностью кажется справедливым (и логичным), что акционеры занимают второе место после держателей облигаций, когда происходит банкротство.

Обеспеченные кредиторы несут даже меньший риск, чем держатели облигаций. Они принимают очень низкие процентные ставки в обмен на дополнительную безопасность корпоративных активов, передаваемых в залог по корпоративным обязательствам. Следовательно, когда компания разоряется, ее обеспеченным кредиторам выплачиваются выплаты до того, как какие-либо держатели обычных облигаций увидят свою долю в том, что осталось. Этот принцип называется абсолютным приоритетом.

Глава 11

При банкротстве согласно главе 11 компания не прекращает свою деятельность, но ей разрешается реорганизоваться.Компания, подающая документы в Главу 11, надеется вернуться к нормальному бизнесу и стабильному финансовому состоянию в будущем. Этот тип банкротства обычно подается корпорациями, которым нужно время для реструктуризации долга, который стал неуправляемым.

Глава 11 позволяет компании начать все сначала, но она все еще должна выполнять свои обязательства по плану реорганизации. Реорганизация согласно главе 11 — наиболее сложная и, как правило, самая дорогостоящая из всех процедур банкротства. Поэтому оно проводится только после того, как компания внимательно изучит все альтернативы.

Публичные компании обычно подают документы в соответствии с главой 11, а не 7, потому что это позволяет им продолжать вести свой бизнес и участвовать в процессе банкротства. Вместо того, чтобы просто передать свои активы доверительному управляющему для ликвидации, как это было бы в главе 7, компания, входящая в главу 11, имеет возможность переоснастить свою финансовую структуру и, в идеале, вернуться к прибыльности. Если процесс не удается, все активы компании ликвидируются, а заинтересованным сторонам выплачиваются выплаты в соответствии с абсолютным приоритетом, как описано выше.

Когда компания подает заявку на участие в главе 11, ей назначается комитет, который представляет интересы кредиторов и акционеров. Этот комитет работает с компанией над разработкой плана реорганизации бизнеса и вывода его из долгов, преобразовывая его в прибыльное предприятие. Акционерам может быть предоставлено право голоса по плану, но это никогда не гарантируется. Если комитет не сможет разработать и подтвердить в суде подходящий план реорганизации, акционеры не смогут предотвратить продажу активов компании в пользу кредиторов.

Когда компания подает заявление о банкротстве в соответствии с главой 11, у инвесторов в основном есть два варианта: выжить до конца, надеясь, что компания возродится, или просто выручить и понести убытки.

Как банкротство влияет на инвесторов

Ясно, что никто не вкладывает деньги в компанию, будь то через ее акции или долговые инструменты, ожидая, что она объявит о банкротстве. Однако, когда вы выходите за пределы безрисковой сферы государственных ценных бумаг, вы принимаете этот дополнительный риск.

Когда компания начинает процедуру банкротства, ее акции и облигации обычно продолжают торговаться, хотя и по чрезвычайно низким ценам. Как правило, если вы являетесь акционером, вы обычно будете видеть существенное снижение стоимости ваших акций за время, предшествующее объявлению компании о банкротстве. Облигации близких к банкротству компаний обычно считаются мусорными.

Если компания обанкротится, велика вероятность, что вы не вернете полную стоимость своих инвестиций.На самом деле есть большая вероятность, что вы вообще ничего не получите обратно.

Как резюмирует SEC, «во время банкротства по главе 11 держатели облигаций перестают получать выплаты по процентам и основной сумме, а акционеры перестают получать дивиденды. Если вы являетесь держателем облигаций, вы можете получить новые акции в обмен на свои облигации, новые облигации или комбинацию акций и Если вы являетесь держателем акций, доверительный управляющий может попросить вас вернуть ваши акции в обмен на акции реорганизованной компании.Количество новых акций может быть меньше, и они будут стоить меньше. В плане реорганизации прописаны ваши права как инвестора и то, что вы можете ожидать, если что-то получите, от компании ».

По сути, после того, как компания подает заявку на защиту от банкротства любого типа, ваши права как инвестора изменяются, чтобы отразить статус компании банкротом. В то время как некоторые компании действительно успешно возвращаются после реструктуризации, многие другие этого не делают. И если ваша доля в компании до главы 11 в конечном итоге будет стоить чего-либо в реструктурированной фирме, скорее всего, она будет не такой большой, как раньше.

Во время банкротства по главе 7 инвесторы находятся еще ниже по лестнице. Обычно акции компании, проходящей через процедуру по Главе 7, обесцениваются, и инвесторы просто теряют свои деньги. Если вы держите облигацию, вы можете получить часть ее номинальной стоимости. То, что вы получите, зависит от количества активов, доступных для распространения, и от того, где ваши инвестиции находятся в списке приоритетов.

Обеспеченные кредиторы имеют наилучшие шансы на возмещение стоимости своих первоначальных инвестиций.Необеспеченные кредиторы должны дождаться, пока обеспеченные кредиторы не получат адекватную компенсацию, прежде чем они получат какую-либо компенсацию. Акционеры обычно мало получают, если вообще получают.

Итог

С точки зрения инвестора о банкротстве сказать особо нечего. Независимо от того, какой тип инвестиций вы сделали в компанию, после ее банкротства вы, вероятно, получите меньше от своих инвестиций, чем ожидали.

В целом, глава 11 лучше для инвесторов, чем глава 7.Но в любом случае не ожидайте многого. Относительно немногие компании, в отношении которых проводятся процедуры по Главе 11, снова становятся прибыльными после реорганизации; даже если они это сделают, это редко бывает быстрым. Как инвестор, вы должны отреагировать на банкротство компании так же, как если бы ее акции неожиданно упали по другим причинам: признать резкое сокращение перспектив компании и спросить себя, хотите ли вы по-прежнему сохранять приверженность.

Если ответ отрицательный, откажитесь от неудачных инвестиций.Удержание, пока компания проходит процедуру банкротства, может привести только к бессонным ночам и, возможно, еще большим убыткам в будущем. Во всяком случае, вы можете понести убытки от уплаты налогов.

10 предупреждающих знаков, которые вам следует подумать о подаче заявления о банкротстве

Если вы изо всех сил пытаетесь свести концы с концами или до конца денег осталось слишком много месяцев, то, возможно, вам следует подумать о подаче заявления о банкротстве.

Вот на что, по нашему мнению, следует обратить внимание.

1. Есть причина, по которой вы испытываете финансовые трудности

Возможно, вы потеряли работу и не можете найти другую, или у кого-то из членов вашей семьи есть заболевание, которое не покрывается страховкой.

Возможно, вы развелись, и у вас все еще тот же уровень расходов при одном лишь доходе. У вас мог быть внезапный непредвиденный дорогостоящий ремонт для финансирования, а это значит, что вы не можете позволить себе платить арендную плату.

Обычно есть причина для того, чтобы быть в долгу, и редко это такие вещи, как пополнение кредитных карт на праздниках или трата денег на новую машину или дизайнерскую одежду.

Вопреки распространенному мнению, существует множество причин, по которым люди заявляют о банкротстве, и покупка предметов роскоши или несерьезные покупки по кредитным картам занимают последнее место в списке.

2. Вы потратили сбережения

Вы уже потратили свои сбережения на счета или домашние расходы, а не на то, чтобы отправить детей в колледж или на свое будущее.

3. Вы чаще пользуетесь кредитными картами

Вы используете свою кредитную карту для повседневных покупок, таких как бензин и продукты.

Вместо того, чтобы использовать наличные или дебетовую карту, почти каждая покупка совершается по вашей кредитной карте.

4. Использование кредитов для оплаты счетов

Вы занимаетесь деньгами у друзей или родственников, или, возможно, вы взяли ссуду только для оплаты других счетов.

5. Не открываешь почту

Если вы перестали открывать почту, потому что знаете, что это еще один счет или письмо от кредитора, возможно, вам нужна помощь.

6. Счета

Ваши счета выходят из-под контроля, и вам интересно, как вы собираетесь их оплачивать или какие из них вы можете позволить себе пропустить в течение месяца.

7. Вас преследуют кредиторы

Вы не отвечаете на домашний, рабочий или мобильный телефон, потому что беспокоитесь о том, кто звонит, что им нужно и чем они вам угрожают. Это признак того, что вы можете рассмотреть вопрос о банкротстве.

Опытный юрист по делам о банкротстве сможет помешать вашим кредиторам звонить вам.

8. Вы просрочили платежи по ипотеке или арендной плате

Вы задерживаете оплату автомобиля, аренды или ипотеки, потому что не можете позволить себе оплатить все свои счета.

Вы можете подумать, что ваш кредитор будет относиться к вам более снисходительно, потому что вы работали с ним какое-то время или что у вас есть веская причина для несвоевременной выплаты.

На самом деле, вы, вероятно, не получите никакой помощи от своего кредитора, и вам нужно будет подумать об альтернативах, таких как подача заявления о банкротстве.

9. Вы думаете о консолидационном кредите

Получение помощи от компании по управлению долгом или получение ссуды на консолидацию долга может показаться хорошей идеей.

Однако, по нашему опыту, правда в другом. Мы видели компании по управлению долгом, которые берут большую часть вашего платежа в качестве вознаграждения и мало возвращают вашим кредиторам. Это может означать, что погашение долгов займет много времени.

Это одна из причин, по которой мы считаем, что нанять юриста по банкротству лучше, чем нанять консолидатора долга.

10. Ты не спишь, потому что беспокоишься о деньгах

Возможно, вы плохо спите из-за проблем с деньгами и беспокоитесь о каждой потраченной копейке.

Как вы скажете своим детям, что в этом году не будет подарков на Рождество или день рождения?

Почему бы не сделать что-нибудь сейчас?

Подача заявления о банкротстве может быть вашим лучшим вариантом.

Заключение

Если вы узнаете какой-либо из этих признаков, то почему бы не посмотреть, как опытный адвокат по делам о банкротстве из Миннесоты может вам помочь?

Заполните нашу бесплатную форму оценки или свяжитесь с нами по телефону 612.824.4357 сегодня и расскажите, как мы можем вам помочь.

Банкротство: как это работает, виды и последствия

Банкротство — это судебный процесс, находящийся под контролем федеральных судов по делам о банкротстве.Он разработан, чтобы помочь частным лицам и компаниям полностью или частично погасить свои долги или помочь им погасить часть своей задолженности.

Банкротство может помочь вам избавиться от долга, но важно понимать, что объявление о банкротстве оказывает серьезное и долгосрочное влияние на ваш кредит. Банкротство останется в вашем кредитном отчете в течение 7-10 лет, что повлияет на вашу способность открывать счета по кредитным картам и получать одобрение на получение ссуд с выгодными ставками.

Основы банкротства

Банкротство может быть сложным процессом, и средний человек, вероятно, не способен пройти через него в одиночку.Работа с адвокатом по банкротству может помочь гарантировать, что ваше банкротство пройдет максимально гладко и с соблюдением всех применимых правил и положений, регулирующих процедуры банкротства.

Вам также необходимо выполнить некоторые требования, прежде чем вы сможете подать заявление о банкротстве. Вам нужно будет продемонстрировать, что вы не можете погасить свои долги, а также пройти кредитную консультацию у утвержденного правительством кредитного консультанта. Консультант поможет вам оценить ваши финансы, обсудит возможные альтернативы банкротству и поможет вам составить личный бюджетный план.

Если вы решите продолжить процедуру банкротства, вам нужно будет решить, какой тип вы подаете: Глава 7 или Глава 13. Оба типа банкротства могут помочь вам ликвидировать необеспеченный долг (например, кредитные карты), остановить лишение права выкупа или повторное вступление во владение, а также прекращение удержания заработной платы, отключения коммунальных услуг и действий по взысканию долгов. Ожидается, что в обоих случаях вы сами оплатите судебные издержки и гонорары адвокатам. Однако два типа банкротства списывают долг по-разному.

Глава 7 Банкротство

Банкротство по главе 7, также известное как «прямое банкротство», — это то, о чем, вероятно, думает большинство людей, когда они рассматривают возможность подачи заявления о банкротстве.

В рамках этого типа банкротства вы должны будете разрешить опекуну федерального суда осуществлять надзор за продажей любых активов, которые не освобождены от налога (автомобили, рабочие инструменты и основные предметы домашнего обихода могут быть освобождены от налога). Деньги от продажи идут на выплаты вашим кредиторам. Остаток вашей задолженности погашается после прекращения дела о банкротстве. Банкротство главы 7 не может избавить вас от некоторых видов долгов. Вам по-прежнему придется платить алименты и алименты, налоги и студенческие ссуды.

Последствия банкротства по главе 7 значительны: вы, вероятно, потеряете собственность, а отрицательная информация о банкротстве останется в вашем кредитном отчете в течение десяти лет после даты подачи заявки. Если вы снова влезете в долги, вы не сможете снова подать заявление о банкротстве в соответствии с этой главой в течение восьми лет.

Глава 13 Банкротство

Глава 13 Банкротство работает несколько иначе, позволяя вам сохранить свою собственность в обмен на частичное или полное погашение долга.Суд по делам о банкротстве и ваш адвокат обсудят трех-пятилетний план погашения. В зависимости от условий переговоров вы можете согласиться полностью или частично выплатить свой долг в течение этого периода времени. Когда вы выполнили согласованный план погашения, ваш долг погашается, даже если вы вернули только часть суммы, которую вы изначально задолжали.

Хотя любой тип банкротства отрицательно сказывается на вашей кредитной истории, глава 13 может быть более благоприятным вариантом. Поскольку вы погашаете часть (или всю) свою задолженность, вы можете сохранить некоторые активы.Более того, банкротство по главе 13 закроет ваш кредитный отчет через семь лет, и вы можете снова подать в соответствии с этой главой всего через два года.

Условия банкротства, которые необходимо знать

Во время процедуры банкротства вы, вероятно, встретите некоторые юридические термины, относящиеся к процедурам банкротства, которые вам необходимо знать. Вот некоторые из наиболее распространенных и важных:

- Управляющий банкротством : Это лицо или корпорация, назначенные судом по делам о банкротстве, чтобы действовать от имени кредиторов.Он или она рассматривает ходатайство должника, ликвидирует имущество в соответствии с документами Главы 7 и распределяет выручку между кредиторами. В документации по главе 13 доверительный управляющий также наблюдает за планом погашения должника, получает платежи от должника и распределяет деньги кредиторам.

- Консультации по кредитам: Прежде чем вам будет разрешено подать заявление о банкротстве, вам нужно будет встретиться индивидуально или в группе с некоммерческим бюджетом и агентством кредитного консультирования. После того, как вы подадите заявку, вам также необходимо будет пройти курс по управлению личными финансами, прежде чем дело о банкротстве будет прекращено.При определенных обстоятельствах от обоих требований можно было отказаться.

- Банкротство прекращено. : Когда процедура банкротства завершена, банкротство считается «прекращенным». В соответствии с главой 7 это происходит после того, как ваши активы были проданы и кредиторы заплатили. Согласно главе 13, это происходит, когда вы выполнили свой план погашения.

- Освобожденная собственность: Хотя оба типа банкротства могут потребовать от вас продажи активов, чтобы помочь выплатить долг кредиторам, некоторые виды собственности могут быть освобождены от продажи.Закон штата определяет, что должнику может быть разрешено оставить себе, но, как правило, такие предметы, как рабочие инструменты, личный автомобиль или капитал в основном месте проживания, могут быть освобождены.

- Залог: Судебный иск, который позволяет кредитору приобретать, удерживать и продавать недвижимость должника для обеспечения или погашения долга.

- Ликвидация: Продажа не освобожденного от налогообложения имущества должника. Продажа превращает активы в «ликвидную» форму — наличные деньги, которые затем выплачиваются кредиторам.

- Проверка средств: Кодекс о банкротстве требует, чтобы люди, которые хотят подать заявление о банкротстве в соответствии с главой 7, продемонстрировали, что у них нет средств для выплаты своих долгов.Требование направлено на пресечение злоупотреблений кодексом банкротства. Тест учитывает такую информацию, как доход, активы, расходы и необеспеченный долг. Если должник не проходит проверку на наличие средств, его банкротство по главе 7 может быть отклонено или преобразовано в разбирательство по главе 13.

- Подтвержденный счет: В соответствии с главой 7 «Банкротство» вы можете согласиться продолжить выплату долга, который может быть погашен в ходе судебного разбирательства. Подтверждение счета — и вашего обязательства выплатить долг — обычно делается для того, чтобы позволить должнику сохранить часть залога, такую как автомобиль, которая в противном случае была бы арестована в рамках процедуры банкротства.

- Обеспеченный долг: Долг, обеспеченный взыскиваемым имуществом. Например, ваша ипотека обеспечена вашим домом, а для автокредитования залогом является само транспортное средство. Кредиторы обеспеченного долга имеют право наложить арест на залог в случае невыполнения обязательств по ссуде.

- Необеспеченный долг : Долг, по которому кредитор не имеет материального обеспечения, такого как кредитные карты.

Долг, который нельзя простить

Несмотря на то, что банкротство может устранить большую часть долгов, оно не может полностью стереть счётчик, если у вас есть определенные виды непростительных долгов.Типы долгов, которые банкротство не может устранить, включают:

- Большая часть задолженности по студенческим займам (хотя некоторые члены Конгресса работают над тем, чтобы это исправить).

- Взыскание алиментов.

- Алименты по решению суда.

- Подтвержденная задолженность.

- Федеральный налоговый залог по налогам, причитающимся правительству США.

- Государственные штрафы или пени.

- Судебные штрафы и пени.

Последствия банкротства

Пожалуй, самым известным последствием банкротства является потеря имущества.Как отмечалось ранее, оба типа процедур банкротства могут потребовать от вас отказаться от собственности для продажи, чтобы вернуть долг кредиторам. При определенных обстоятельствах банкротство может означать потерю недвижимости, транспортных средств, ювелирных изделий, антикварной мебели и других видов собственности.

Ваше банкротство также может повлиять на других в финансовом отношении. Например, если ваши родители совместно подписали для вас автокредит, они все равно могут нести ответственность хотя бы по части этого долга, если вы подадите заявление о банкротстве.

Наконец, банкротство вредит вашей кредитной истории.Банкротства считаются негативной информацией в вашем кредитном отчете и могут повлиять на то, как будущие кредиторы будут рассматривать вас. Увидев банкротство в вашей кредитной истории, кредиторы могут отказаться от предоставления вам кредита или предложить вам более высокие процентные ставки и менее выгодные условия, если они все же решат предоставить вам кредит.

В зависимости от типа банкротства, которое вы подаете, отрицательная информация может отображаться в вашем кредитном отчете на срок до десяти лет. Статус списанных счетов будет обновлен, чтобы отразить, что они были списаны, и эта информация также появится в вашем кредитном отчете.Отрицательная информация в кредитном отчете — фактор, который может навредить вашему кредитному рейтингу.

Получение кредитной карты или ссуды после банкротства

Информация о банкротстве в вашем кредитном отчете может затруднить получение дополнительного кредита после прекращения дела о банкротстве — по крайней мере, до тех пор, пока информация не исчезнет из вашего кредитного отчета. Кредиторы будут осторожно предоставлять вам дополнительный кредит и могут попросить вас принять более высокую процентную ставку или менее выгодные условия, чтобы предоставить вам кредит.

Важно сразу же начать восстанавливать свой кредит, убедившись, что вы вовремя оплачиваете все свои счета. Вы также должны быть осторожны, чтобы не вернуться к каким-либо негативным привычкам, которые в первую очередь способствовали возникновению ваших долговых проблем.

Получение ипотеки после банкротства

Так же, как банкротство может помешать вам получить необеспеченный кредит, оно также может затруднить получение ипотеки. Вы можете обнаружить, что кредиторы отклоняют вашу заявку на ипотеку, а те, кто ее принимает, могут предложить вам гораздо более высокую процентную ставку и комиссию.Вас могут попросить внести гораздо более высокий первоначальный взнос или взять на себя более высокие затраты на закрытие сделки.

Вместо того, чтобы отказываться от дома и пытаться получить новую ипотеку после банкротства, может быть лучше повторно подтвердить вашу текущую ипотеку во время процедуры банкротства. Вы сможете сохранить свой дом, продолжать платить по текущей ипотеке — без других долгов — и остаться в своем нынешнем доме.

Альтернативы банкротства

Когда вы боретесь с неуправляемой задолженностью, банкротство — лишь одно из решений; есть и другие, которые следует учитывать.Большинство из них также повлияет на ваш кредит, но, вероятно, не так сильно, как банкротство — плюс, эти альтернативы могут позволить вам сохранить свою собственность, а не ликвидировать ее в ходе процедуры банкротства.

Некоторые альтернативы банкротства, которые вы можете рассмотреть:

- Обратитесь за помощью к утвержденному правительством кредитному консультанту или к плану управления долгом . Консультант может работать с вашими кредиторами, чтобы помочь составить работоспособный план выплаты вашей задолженности.

- Возьмите ссуду на консолидацию долга. Эти типы ссуд могут объединять несколько более дорогостоящих долгов с высокими процентами в одну ссуду с более низкой процентной ставкой. Изучите ссуды на консолидацию долга, чтобы увидеть, может ли консолидация снизить общую сумму, которую вы платите, и сделать ваш долг более управляемым.

- Обратитесь к своим кредиторам и узнайте, готовы ли они согласиться на более управляемый план погашения. Невыполнение обязательств по вашему долгу — это не то, чего ваши кредиторы хотят, чтобы с вами случилось, поэтому они могут быть готовы работать с вами, чтобы разработать более достижимый план погашения.Погашение долга отрицательно скажется на ваших кредитных рейтингах.

Имейте в виду, что всякий раз, когда вы не выполняете условия погашения долга, на которые вы первоначально согласились, это может повлиять на вашу кредитоспособность. Тем не менее, банкротство по-прежнему будет иметь более значительное негативное влияние на ваш кредит, чем переговоры по кредитам, кредитные консультации и консолидация долга.

Последнее слово о списании долгов

Всякий раз, когда вы не можете выплатить долг в соответствии с первоначальным соглашением, это может негативно повлиять на ваш кредит.Некоторые виды облегчения долгового бремени имеют более разрушительные и долгосрочные последствия, чем другие. Прежде чем принимать какое-либо решение о списании долгов, например о банкротстве, важно изучить возможные варианты, получить надежный совет квалифицированного кредитного консультанта и понять, какое влияние ваш выбор может оказать на ваше общее финансовое благополучие.

Независимо от того, какой тип списания долга вы выберете, вы можете начать лучше заботиться о своем кредите сразу же, применив простые, ответственные и положительные меры, такие как:

- Своевременная оплата всех ваших счетов.

- Как избежать дополнительных долгов.

- Мониторинг вашего кредитного отчета.

- Создание и соблюдение личного бюджета.

- Небольшое использование кредита (например, обеспеченная кредитная карта) и немедленная оплата остатка в полном объеме.

Банкротство: что происходит, когда публичные компании становятся банкротами

Что должен знать каждый инвестор …

Что происходит, когда публичная компания обращается за защитой в соответствии с федеральными законами о банкротстве? Кто защищает интересы инвесторов? Имеют ли старые ценные бумаги какую-либо ценность при реорганизации компании и в случае ее реорганизации? Мы надеемся, что эта информация ответит на эти и другие часто задаваемые вопросы о длительном и иногда неопределенном процессе банкротства.

Что происходит с компанией?

Как делятся активы при банкротстве?

|

Федеральные законы о банкротстве регулируют, как компании выходят из бизнеса или взыскивают непогашенные долги. Обанкротившаяся компания, «должник», может использовать Глава 11 Кодекса о банкротстве, чтобы «реорганизовать» свой бизнес и снова попытаться стать прибыльным. Руководство продолжает управлять повседневными бизнес-операциями, но все важные бизнес-решения должны утверждаться судом по делам о банкротстве.

Согласно главе 7 компания прекращает все операции и полностью прекращает свою деятельность.Доверительный управляющий назначается для «ликвидации» (продажи) активов компании, а деньги используются для выплаты долга, который может включать долги перед кредиторами и инвесторами.

Первыми платят инвесторам, которые идут на наименьший риск. Например, обеспеченные кредиторы несут меньший риск, поскольку предоставляемый ими кредит обычно обеспечен залогом, таким как ипотека или другие активы компании. Они знают, что им сначала заплатят, если компания объявит о банкротстве.

Держатели облигаций имеют больший потенциал для возмещения своих убытков, чем акционеры, потому что облигации представляют собой долг компании, и компания согласилась выплатить проценты держателям облигаций и вернуть их основную сумму.Акционеры владеют компанией и берут на себя больший риск. Они могли бы заработать больше денег, если компания будет работать хорошо, но они могут потерять деньги, если компания будет плохо работать. Владельцы последними в очереди получают выплаты в случае банкротства компании. Законы о банкротстве определяют порядок выплат.

Что будет с моими акциями или облигациями?

Ценные бумаги компании могут продолжать торговаться даже после того, как компания подала заявление о банкротстве в соответствии с главой 11. В большинстве случаев компании, подающие документы в соответствии с главой 11 Кодекса о банкротстве, как правило, не могут соответствовать стандартам листинга, чтобы продолжать торговать на Nasdaq или Нью-Йоркская фондовая биржа.Однако даже когда компания исключена из листинга одной из этих крупных фондовых бирж, ее акции могут продолжать торговаться либо на OTCBB, либо на розовых листах. Нет федерального закона, запрещающего торговлю ценными бумагами банкротных компаний.

Примечание: Инвесторам следует проявлять осторожность при покупке обыкновенных акций компаний в главе 11 о банкротстве. Это крайне рискованно и может привести к финансовым потерям. Хотя компания может выйти из банкротства как жизнеспособное лицо, как правило, кредиторы и держатели облигаций становятся новыми владельцами акций. В большинстве случаев план реорганизации компании аннулирует существующие акции. Это происходит в делах о банкротстве, поскольку обеспеченные и необеспеченные кредиторы получают выплаты из активов компании перед держателями обыкновенных акций. А в ситуациях, когда акционеры все же участвуют в плане, их акции обычно подвергаются значительному размыванию.

Если компания все же выходит из банкротства, могут существовать два разных типа обыкновенных акций с разными символами тикера, которые торгуются для одной и той же компании.Одна — это старые обыкновенные акции (акции, которые были на рынке, когда компания обанкротилась), а вторая — новые обыкновенные акции, выпущенные компанией в рамках своего плана реорганизации. Если старые обыкновенные акции торгуются на OTCBB или розовых листах, они будут иметь пятибуквенный тикер, оканчивающийся на «Q», что указывает на то, что акции участвовали в процедуре банкротства. Тикер новой обыкновенной акции не оканчивается на «Q». Иногда новые акции могли не быть выпущены компанией, хотя она была авторизована.В этой ситуации говорят, что акции торгуются «при выпуске», что является сокращением от «когда, как и если выпущено». Тикер акции, которая торгуется «при выпуске», оканчивается буквой «V». После того, как компания фактически выпустит новые разрешенные акции, буква «V» больше не будет отображаться в конце тикера. Убедитесь, что вы знаете, какие акции вы покупаете, потому что старые акции, которые были выпущены до того, как компания объявила о банкротстве, могут оказаться бесполезными, если компания вышла из банкротства и выпустила новые обыкновенные акции.

Во время банкротства держатели облигаций перестанут получать выплаты процентов и основной суммы, а акционеры перестанут получать дивиденды. Если вы являетесь держателем облигаций, вы можете получить новые акции в обмен на свои облигации, новые облигации или комбинацию акций и облигаций. Если вы являетесь акционером, доверительный управляющий может попросить вас вернуть ваши старые акции в обмен на новые акции реорганизованной компании. Количество новых акций может быть меньше, и они могут стоить меньше, чем ваши старые акции. В плане реорганизации будут прописаны ваши права как инвестора и то, что вы можете ожидать получить от компании.

Суд по делам о банкротстве может определить, что акционеры ничего не получают из-за неплатежеспособности должника. (Платежеспособность должника определяется разницей между стоимостью его активов и его обязательств.) Если обязательства компании превышают ее активы, ваши акции могут обесцениться. Свяжитесь с вашим местным офисом налоговой службы (IRS) или позвоните по телефону 1-800-829-1040, чтобы получить информацию о том, как указывать бесполезные ценные бумаги в качестве убытков в вашей налоговой декларации. Если вы не знаете, имеют ли ваши акции стоимость, и не можете найти в газете цену акций или облигаций, обратитесь за информацией к своему брокеру или в компанию.

Почему компании следует выбрать главу 11?

«Готовые планы банкротства» Иногда компании готовят план реорганизации, который обсуждается и голосуется кредиторами и акционерами до того, как они фактически объявят о банкротстве. Это сокращает и упрощает процесс, экономя деньги компании. Например, Resorts International и TWA использовали этот метод. Если предварительно упакованные планы включают предложение о продаже ценной бумаги, они могут быть зарегистрированы в SEC.Вы получите проспект и бюллетень для голосования, и очень важно проголосовать, если вы хотите повлиять на процесс. Согласно Кодексу о банкротстве, две трети голосующих акционеров должны принять план, прежде чем он может быть реализован, а несогласные должны согласиться с большинством. |

Большинство публичных компаний будут регистрироваться в соответствии с главой 11, а не 7, потому что они все еще могут вести свой бизнес и контролировать процесс банкротства. В главе 11 описан процесс восстановления неустойчивого бизнеса компании.Иногда компания успешно разрабатывает план возврата к прибыльности; иногда в конце концов ликвидируется. При реорганизации согласно Главе 11 компания обычно продолжает вести бизнес, а ее акции и облигации могут продолжать торговаться на наших рынках ценных бумаг. Поскольку они по-прежнему торгуют, компания должна продолжать предоставлять отчеты SEC с информацией о значительных событиях. Например, когда компания объявляет о банкротстве или имеет другие существенные корпоративные изменения, они должны сообщить об этом в течение 15 дней в форме 8-K Комиссии по ценным бумагам и биржам.

Как работает Глава 11?

Доверительный управляющий США, подразделение по банкротству Министерства юстиции, назначит один или несколько комитетов для представления интересов кредиторов и акционеров при работе с компанией для разработки плана реорганизации для выхода из долгов. План должен быть одобрен кредиторами, держателями облигаций и акционеров и подтвержден судом. Однако, даже если кредиторы или акционеры проголосуют за отклонение плана, суд может не принимать во внимание голосование и все же подтвердить план, если сочтет, что в плане справедливое отношение к кредиторам и акционерам.Как только план будет подтвержден, еще один более подробный отчет должен быть подан в SEC по форме 8-K. Этот отчет должен содержать краткое изложение плана, но иногда прилагается копия полного плана.

Кто разрабатывает план реорганизации компании?

Комитеты кредиторов и акционеров обсуждают с компанией план по освобождению компании от выплаты части долга, чтобы компания могла попытаться встать на ноги.

- Один комитет, который необходимо сформировать, называется «официальным комитетом необеспеченных кредиторов».«Они представляют всех необеспеченных кредиторов, в том числе держателей облигаций.« Доверительный управляющий », часто банк, нанятый компанией при первоначальном выпуске облигации, может заседать в комитете.

- Иногда может быть назначен дополнительный официальный комитет для представления акционеров.

- Доверительный управляющий США может назначить другой комитет для представления отдельного класса кредиторов, например обеспеченных кредиторов, сотрудников или держателей субординированных облигаций.

После того, как комитеты поработают с компанией над разработкой плана, суд по делам о банкротстве должен установить, что он юридически соответствует Кодексу о банкротстве, прежде чем план может быть реализован.Этот процесс известен как подтверждение плана и обычно занимает несколько месяцев.

Этапы разработки плана:

- Компания-должник разрабатывает план с комитетами.

- готовит заявление о раскрытии информации и план реорганизации и подает его в суд.

- SEC проверяет заявление о раскрытии информации, чтобы убедиться в его полноте.

- Кредиторы (а иногда и акционеры) голосуют по плану.

- Суд подтверждает план, и