Аннуитетный и дифференцированный платежи: что это такое и в чем разница — Ипотека

Самые актуальные вопрос для заемщика связаны с погашением кредита: сумма и дата платежа, способы оплаты и многое другое.

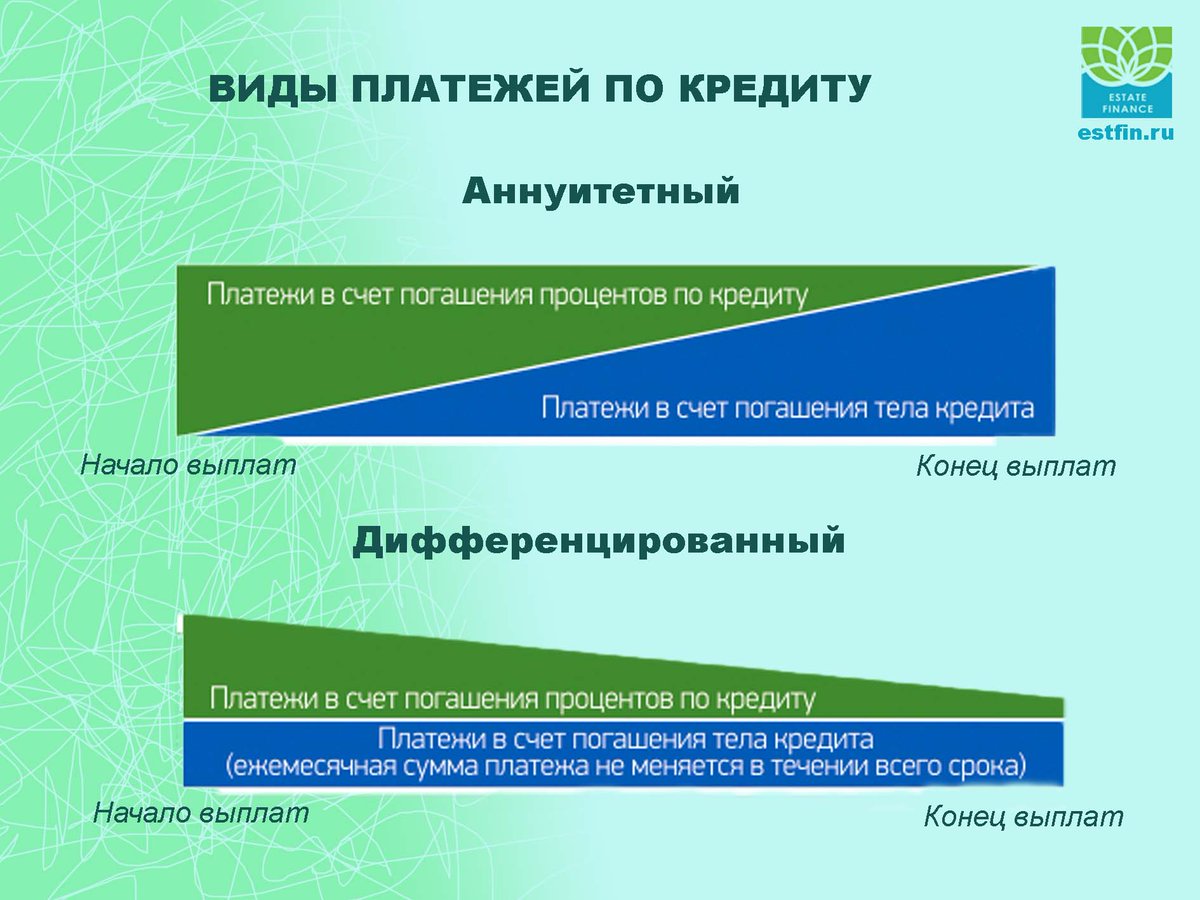

Платеж по кредиту состоит из основного долга и процентов. Основной долг — это размер кредита. А проценты — это сумма, которую берет банк за пользование кредитом.

Есть два вида платежей — аннуитетный и дифференцированный. Выясняем, что это такое, и чем они отличаются друг от друга.

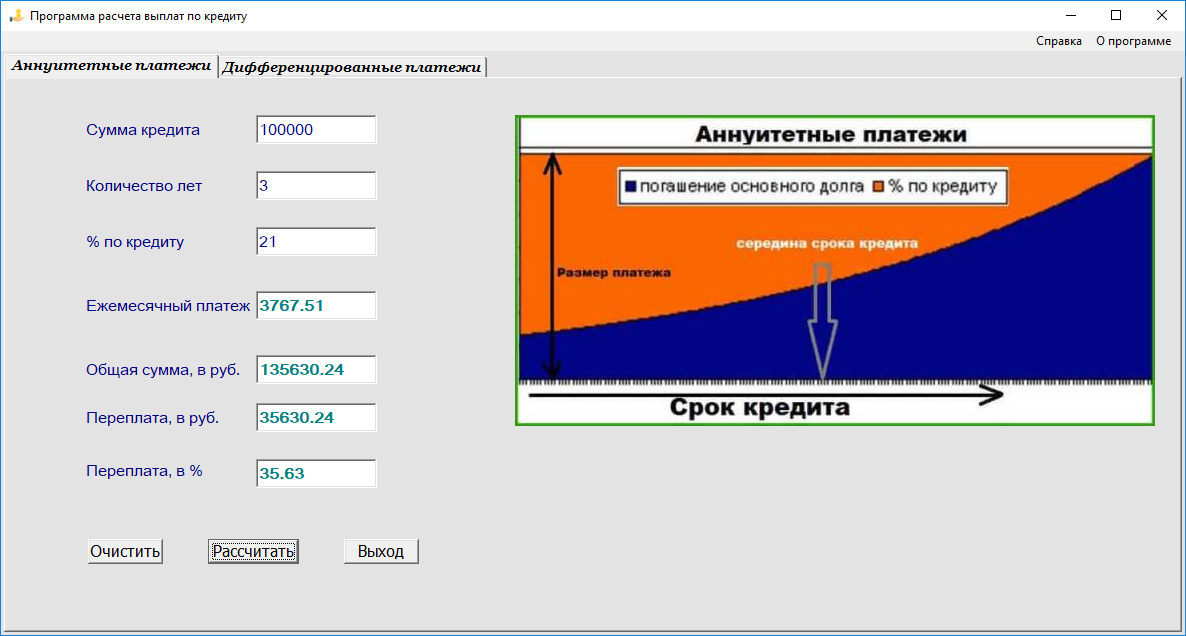

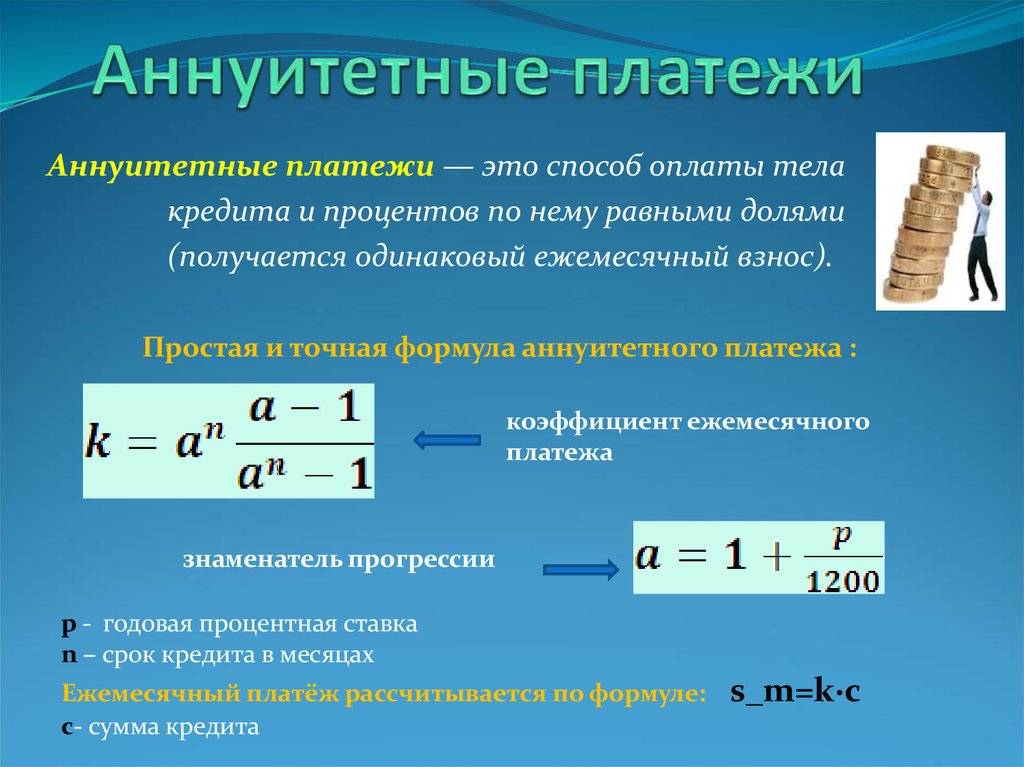

Аннуитетный платеж

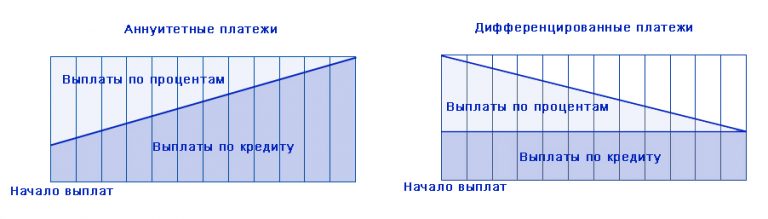

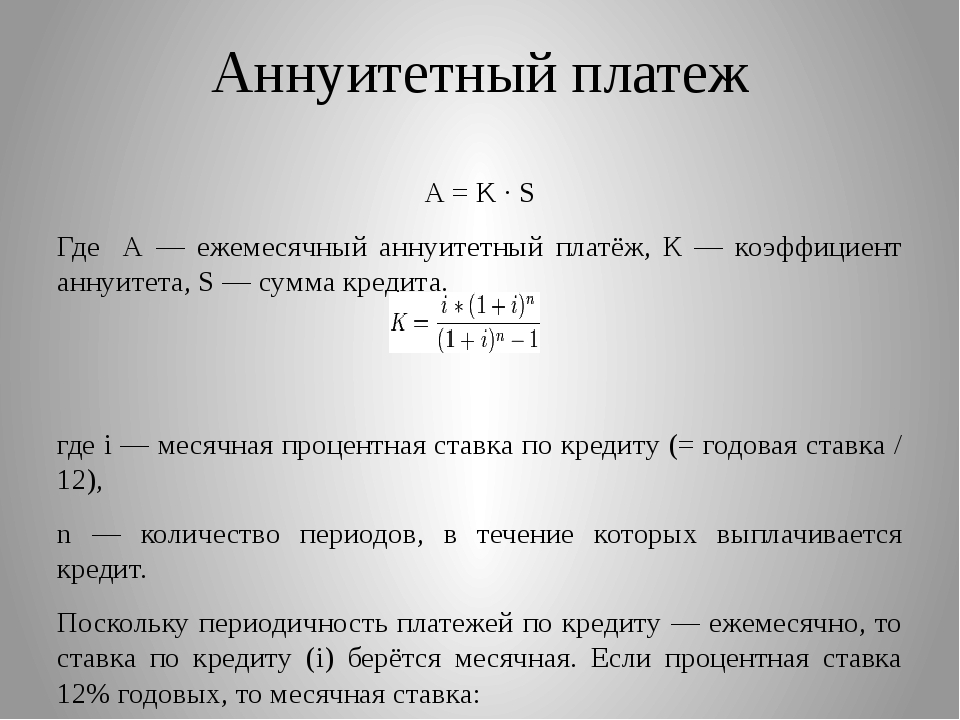

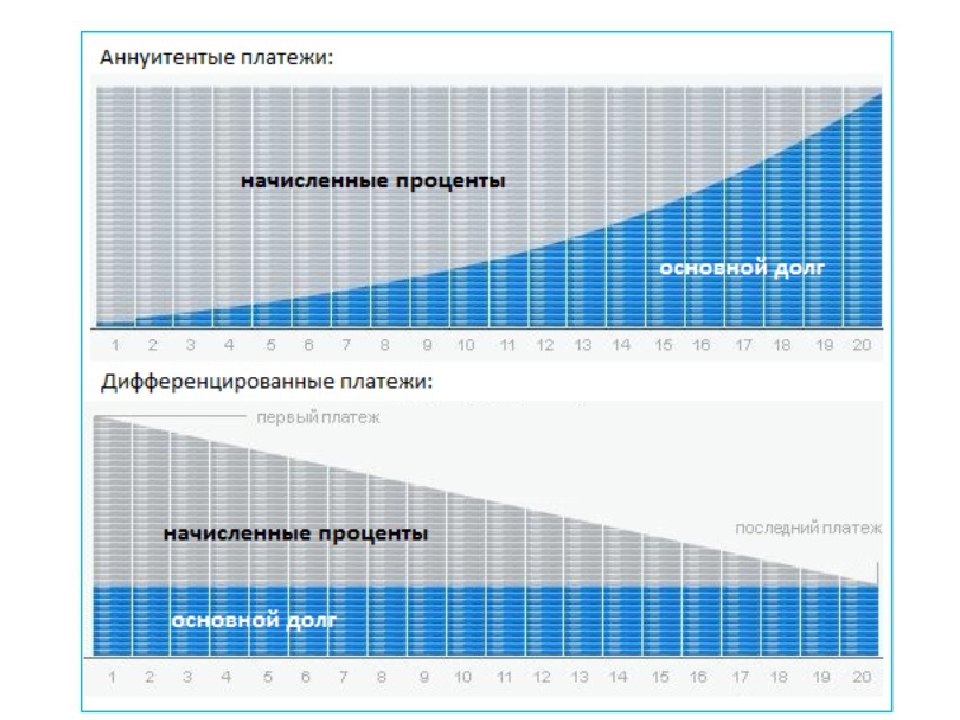

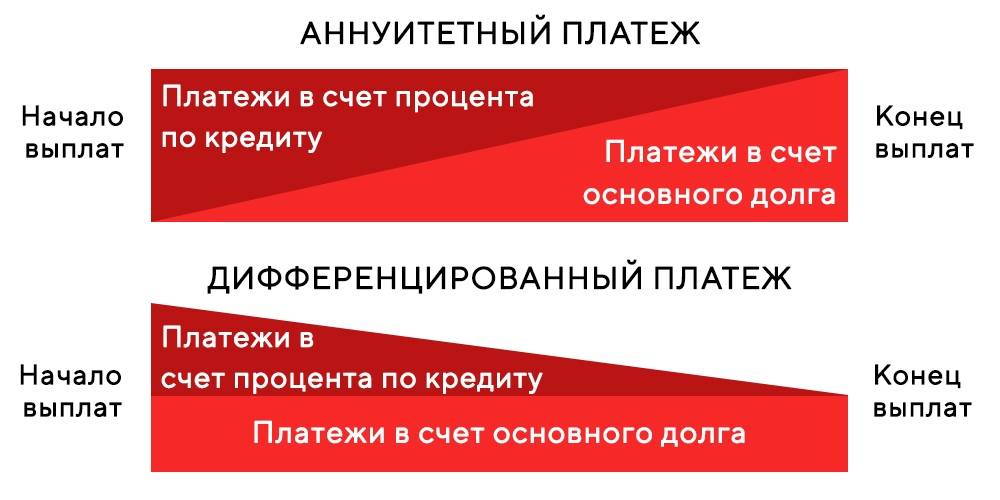

Аннуитетные платежи одинаковы, но соотношение в них основного долга и процентов — разное. Здесь проценты за пользование начисляются на остаток долга, поэтому в начале кредита — процентов больше, основного долга — меньше. А к концу кредита — наоборот.

Однако есть случаи, когда платежи не будут одинаковыми. При выходе на пенсию в период кредита, график рассчитывается «ступенькой». До пенсии платежи считаются из текущего дохода клиента, а после — из минимального уровня пенсии.

Также аннуитетный платеж может измениться при досрочном погашении кредита.

Размер платежа клиент всегда может посмотреть в графике, который менеджер по ипотеке предоставляет на сделке.

Как погасить аннуитетный платеж

Оплата аннуитетного платежа может только безналичная. Клиент пополняет свой обычный счет, затем деньги, согласно платежному поручению, автоматически поступают на кредитный счет, который называют ссудным.

Клиент может оплатить кредит несколькими способами: через «Сбербанк Онлайн» на сайте или в приложении, через банкоматы, терминалы и в офисах Сбербанка в регионе обслуживания кредита. При себе необходимо иметь документ, удостоверяющий личность.

Дата оплаты кредита может совпадать с датой выдачи, а может и отличаться — на усмотрение заемщика. В платежную дату до 21:00 средства должны быть на счету клиента, указанном в поручении. Лучше перевести деньги накануне.

Важно! Если дата платежа выпадает на выходной или праздничный день, то списание произойдет в этот день, если на счету есть деньги.

А если их нет, то пополнить счет можно в первый рабочий день после выходных. И это не будет считаться просрочкой.

Дату платежа можно менять, но не чаще 1 раза в год. Для этого надо написать заявление в отделении банка в городе выдачи кредита. При этом дата последнего кредитного платежа не меняется — она всегда будет соответствовать дню предоставления кредита.

Таким же образом можно поменять и счет списания. В новом поручении вам надо указать несколько счетов и очередность списания. Если сумма платежа больше, чем денег на первом счете, остаток спишется со второго, если и на нем не хватит средств — то с третьего и так далее.

Если по каким-то причинам заемщик не может пополнить счет, то можно погасить кредит со счета другого человека. Такой платеж делается разово, поручение на автосписание оформить нельзя. Если кредит в рублях, то счет может быть любого человека, если в валюте — только поручителя.

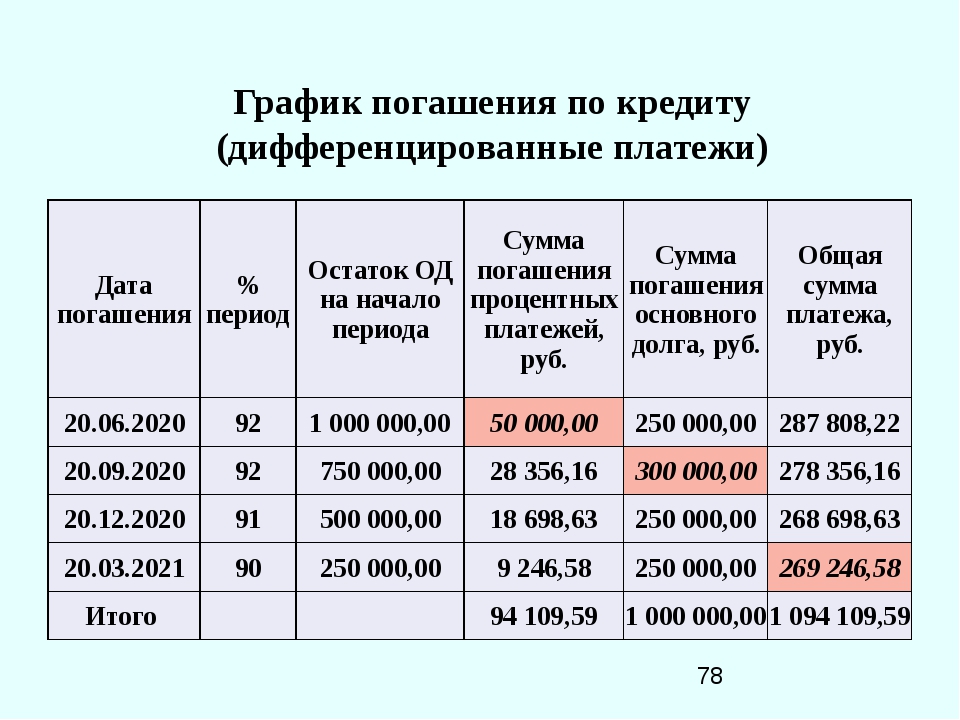

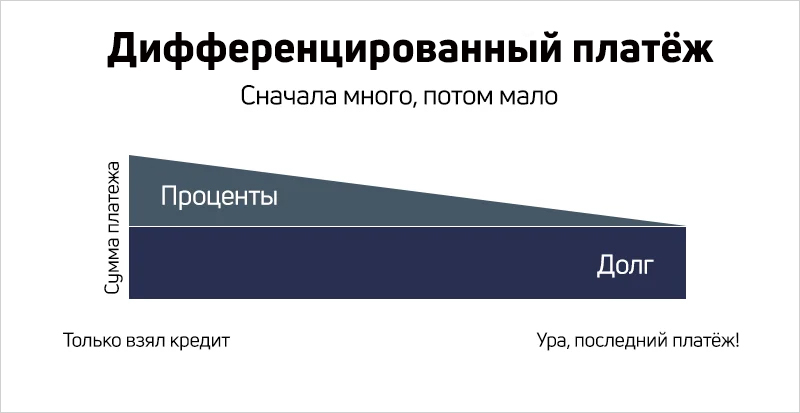

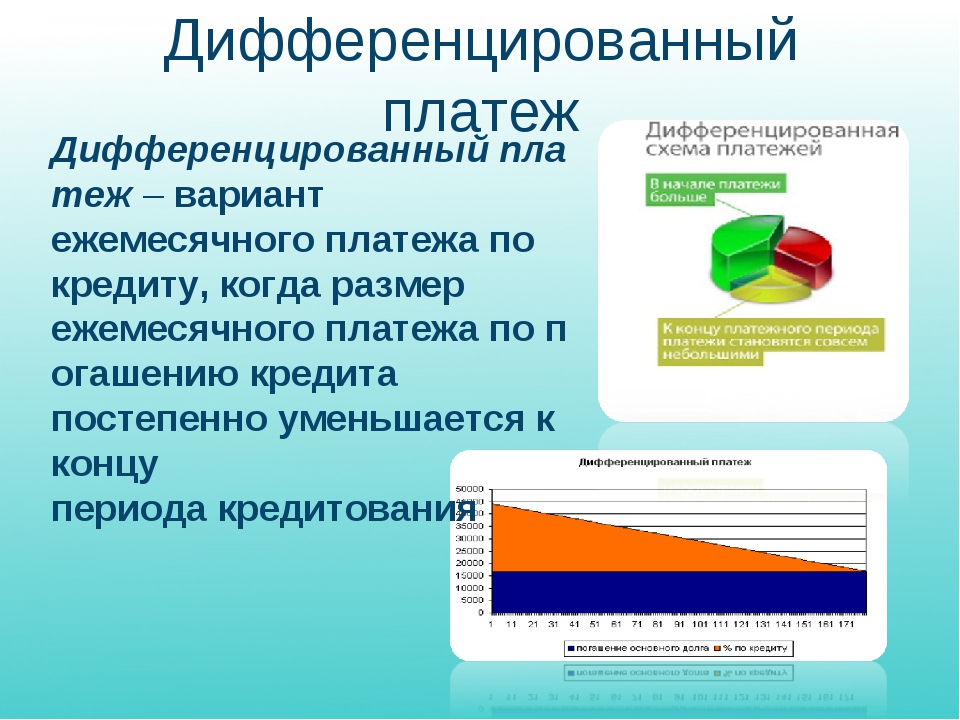

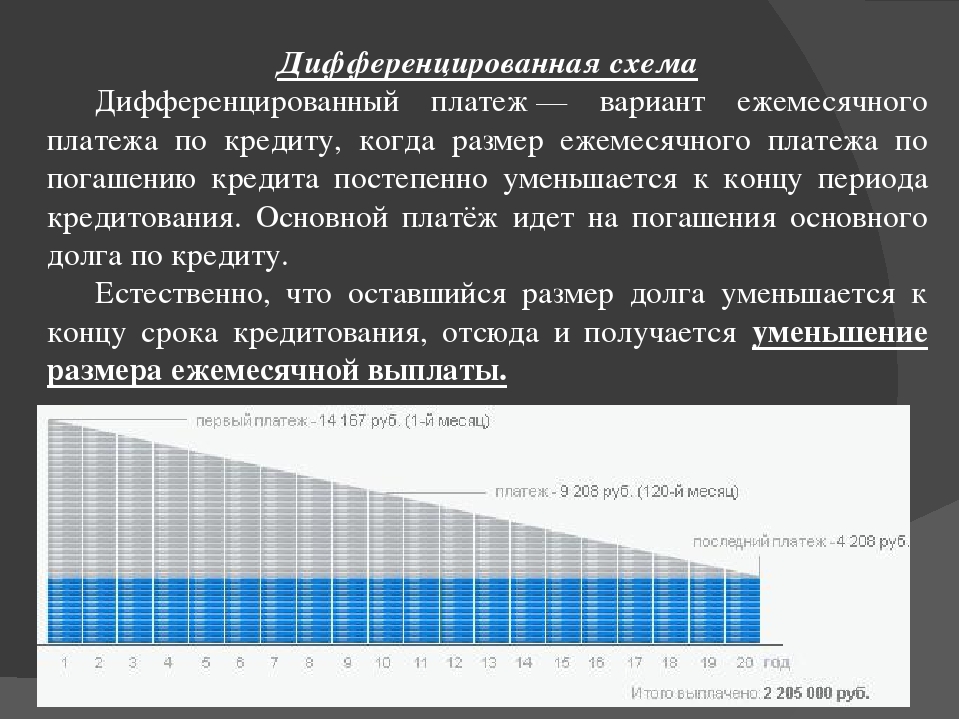

Дифференцированный платеж

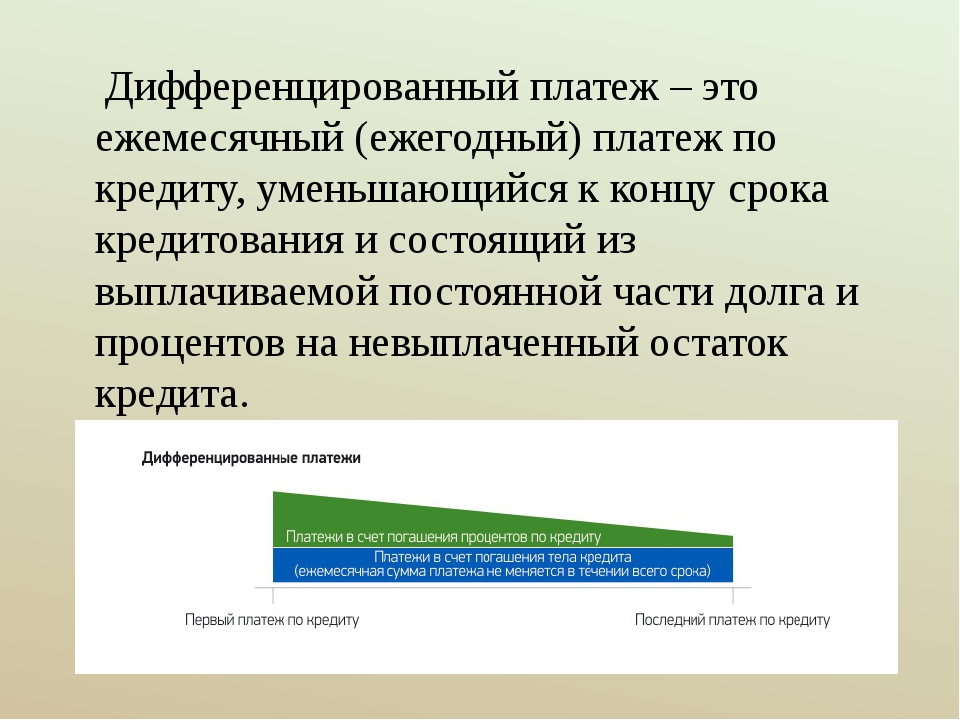

Дифференцированный платеж — это система погашения кредита, при которой заемщик ежемесячно вносит разные суммы, размер которых с каждым разом уменьшается.

При таком платеже ежемесячные платежи становятся меньше, сумма основного долга в платеже всегда будет одной и той же. А вот проценты, начисляемые на остаток основного долга, будут уменьшаться по мере выплаты кредита. Ежемесячная сумма основного долга считается просто — сумма кредита делится на количество платежей.

Здесь нет графика платежей, а есть срочное обязательство, по которому клиент обязуется оплачивать кредит.

Кредиты с дифференцированными платежами выдавались в Сбербанке до 2011 года, а сейчас выдаются только с аннуитетными.

Как погасить дифференцированный платеж

Оплата возможна и наличным, и безналичным способом сразуна ссудный счет. Варианты оплаты такие же, как при аннуитете: через «Сбербанк Онлайн», банкоматы или в офисе банка.

Важно! Погашение кредита не привязано к определенной дате. Клиент должен оплатить кредит не позднее 10 числа месяца, следующего за платежным.

Например, кредит выдан 13 июня 2010 года, соответственно первый платежный месяц — июль, поэтому первый платеж клиент должен осуществить не позднее 10 августа 2010 года.

Сумма платежа здесь меняется ежедневно, т.к. проценты начисляются на остаток по кредиту каждый день. Узнать актуальную сумму можно в дату погашения в офисе банка, в «Сбербанк Онлайн», банкомате и контактном центре.

Сейчас читают

Инструкция: как правильно оформить справку о доходах

Как снять обременение после выплаты ипотеки

Как досрочно погасить ипотеку

Заемщикам могут дать право выбрать порядок платежей

Банкам, возможно, придется предоставлять физическим лицам право самим выбирать порядок погашения кредита: дифференцированными или аннуитетными платежами. Депутат-единоросс Андрей Барышев во вторник внес в Госдуму законопроект, предлагающий закрепить такое право за заемщиком в Гражданском кодексе.

В пояснительной записке объясняется цель законопроекта: дать заемщику возможность не только сделать выбор, но и нести за него ответственность. Сейчас большинство банков самостоятельно устанавливают порядок погашения кредита, сказано в документе, это вызывает раздражение и социальную напряженность у заемщиков.

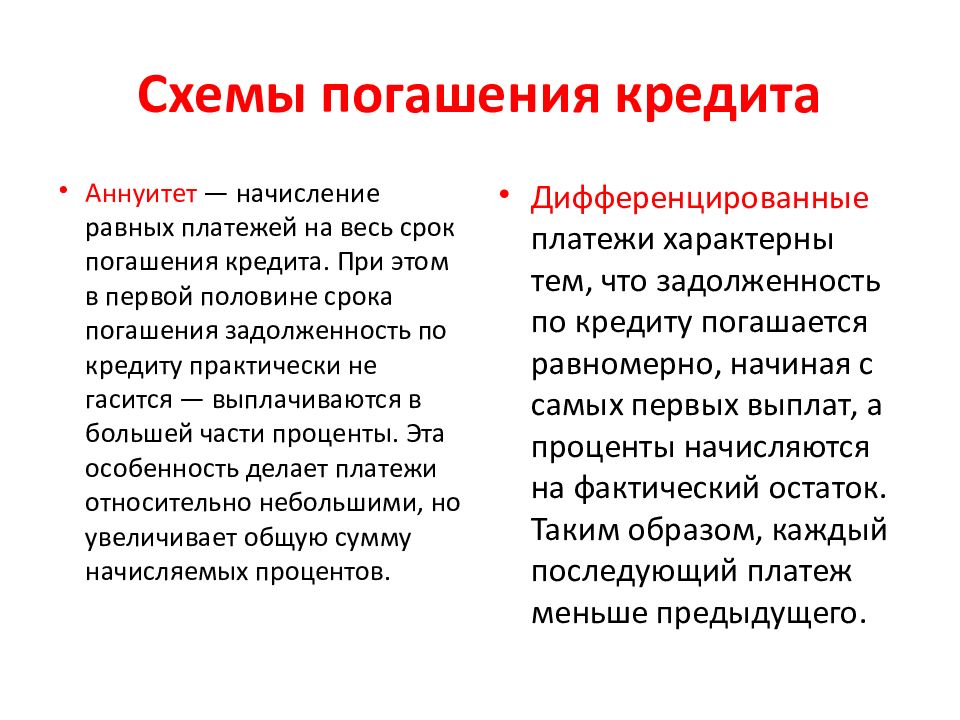

Аннуитетный платеж одинаков все время кредита, часть его – процент за кредит, часть – основной долг. Дифференцированный платеж снижается к концу срока кредита, в нем основной долг делится на равные доли.

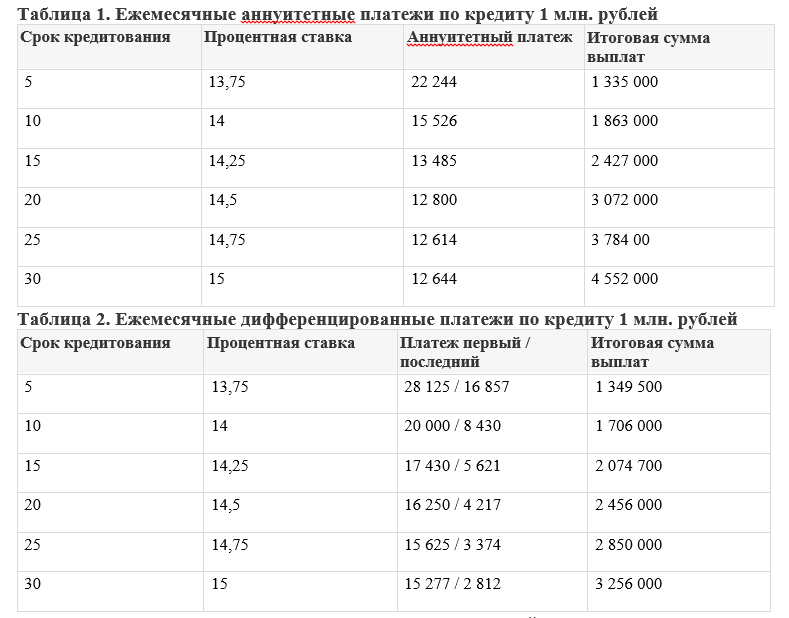

Сейчас закон никак не регулирует порядок погашения кредитов с точки зрения типов платежей, говорит председатель комитета Госдумы по финансовому рынку Анатолий Аксаков. При дифференцированном платеже меньше переплата по процентам, объясняет гендиректор Frank RG Юрий Грибанов, но в начале срока кредита ежемесячная сумма выше, а ведь доступность кредита определяется отношением ежемесячного платежа к доходу. В бытовом смысле аннуитет удобнее, поскольку облегчает заемщикам планирование расходов, продолжает Грибанов: в основном переплата при аннуитетных платежах ощущается, если сумма велика, а срок долог, т. е. вопрос актуален больше для ипотечных кредитов. Но на таких суммах и разница в ежемесячном платеже для заемщика существенна, предупреждает он. А от этого зависит возможность получения заемщиком крупных кредитов, говорит представитель Сбербанка.

В истории российских банков был опыт массовой выдачи кредитов с дифференцированными платежами, вспоминает исполнительный вице-президент Ассоциации российских банков Эльман Мехтиев, и в кризис такие кредиты гораздо чаще оказывались дефолтными. Президент дал поручение ограничить долговую нагрузку, продолжает он, но законопроект может привести к сокращению ипотечного кредитования.

Аннуитетный платеж на первых порах погашения ниже дифференцированного при равных сумме и сроке кредита, что повышает шансы одобрения кредитов, рассказывает аналитик «Хоум кредит банка» Станислав Дужинский. Аннуитетные платежи не ущемляют интересы заемщиков, уверен он, закон позволяет полностью или частично досрочно погашать кредиты и уменьшать переплату.

Разница в переплате процентов может быть незначительной или вообще отсутствовать – многие заемщики досрочно гасят кредиты, подтверждает зампред правления «Абсолют банка» Татьяна Ушкова, средний срок оформления ипотечного кредита составляет 15 лет, а средний срок погашения – семь лет.

Россельхозбанк дает заемщикам право выбора порядка погашения кредита, сообщил представитель банка, популярнее у клиентов аннуитетная схема.

Заемщики и сейчас могут выбрать форму погашения кредита, нужно лишь обосновать причину, указывает начальник управления клиентских отношений СДМ-банка Иван Лонкин. В Сбербанке, ВТБ и «Абсолют банке» используется аннуитетная схема погашения, сообщили их представители.

«При обсуждении поправок в закон о потребительском кредите я предлагал законодательно установить право заемщиков на дифференцированные платежи, инициатива тогда не нашла поддержки», – вспоминает Аксаков и предупреждает, что банки, которые начнут терять доходы из-за дифференцированных платежей, просто повысят ставку кредита. Кроме того, продолжает Аксаков, если законопроект примут, у банков возникнут дополнительные издержки – на перестройку IT-систем и на изменение типовых договоров, расходы лягут на потребителя. «Но в любом случае правильнее, когда есть выбор, – уверен он. – Поэтому законопроект [Барышева] заслуживает рассмотрения».

– Поэтому законопроект [Барышева] заслуживает рассмотрения».

В третьем абзаце «основной долг и проценты составляют равные доли» исправлено на «основной долг делится на равные доли».

Какой платёж по кредиту выгоднее: аннуитетный или дифференцированный? | Вечные вопросы | Вопрос-Ответ

На сумму выплачиваемых процентов влияет не только ставка по кредиту, но и способ их начисления и метод погашения. Таких методов существует два: аннуитетные и дифференцированные платежи. Для последних характерно то, что задолженность по кредиту погашается равномерно, начиная с первых выплат, а проценты начисляются по фактическому остатку. Поэтому каждый последующий платёж будет меньше предыдущего. В случае досрочного погашения при таком виде платежей заёмщик может существенно сэкономить на выплачиваемых процентах.

Другой вид платежа — аннуитетный — предполагает начисление равных платежей на весь срок погашения кредита. При этом в первой половине срока погашения задолженность по кредиту практически не гасится, так как выплачиваются в большей части проценты. Платежи небольшие, но за счёт этого увеличивается общая сумма начисляемых процентов.

Платежи небольшие, но за счёт этого увеличивается общая сумма начисляемых процентов.

По факту аннуитетный платёж затягивает выплату тела кредита, в результате чего сумма выплачиваемых процентов получается больше при той же процентной ставке, а в случае с дифференцированными платежами чем меньше заёмщик должен, тем ему меньше начислили процентов.

«Любой кредитный продукт обязательно сопровождается информацией о том, каким образом он погашается ежемесячно: аннуитетными или дифференцированными платежами. Аннуитетный платёж остаётся неизменным в течение всего срока действия кредитного договора. Это значит, что каждый месяц клиент платит за кредит равными долями, которые состоят из начисленных процентов за кредит и части, списывающейся в счёт основного долга. В случае с дифференцированной формулой расчёта платёж с каждым месяцем уменьшается за счёт того, что долг гасится равными долями, а проценты начисляются ежемесячно на остаток долга.

Преимущество аннуитетных платежей заключается в их неизменности. Заёмщику известна сумма, которую он должен платить ежемесячно в установленный срок. При дифференцированных платежах клиенту требуется уточнять, какую сумму ему необходимо внести в следующий раз. Какую схему расчёта лучше выбрать — это дело клиента. Однако стоит отметить, что российские банки в основном используют аннуитетную формулу расчёта», — говорит начальник управления кредитования ВТБ24 Дмитрий Поляков.

Заёмщику известна сумма, которую он должен платить ежемесячно в установленный срок. При дифференцированных платежах клиенту требуется уточнять, какую сумму ему необходимо внести в следующий раз. Какую схему расчёта лучше выбрать — это дело клиента. Однако стоит отметить, что российские банки в основном используют аннуитетную формулу расчёта», — говорит начальник управления кредитования ВТБ24 Дмитрий Поляков.

Смотрите также:

Особенности досрочного погашения ипотеки 🏠

Особенности досрочного погашения ипотеки

Многие заёмщики стараются выплатить ипотечный кредит раньше установленного срока. Рассмотрим, как погашать ипотеку досрочно, чтобы уменьшить размер переплаты, и как правильно рассчитываться с банком, если хотите быстрее закрыть долг.

Право заёмщика на досрочное погашение ипотечных займов закреплено в ФЗ № 284. Главное — заранее уведомить банк о принятом решении, иначе внесённая сумма не будет засчитана.

Когда выгодно закрыть ипотеку досрочно?

Альфа-Банк позволяет клиентам вносить досрочные платежи в течение всего периода действия кредитного договора. Но лучше делать это в первой трети срока: чем раньше вы начнёте, тем выгоднее будет досрочное погашение ипотеки.

Это актуально для кредитов с аннуитетной схемой внесения платежей, когда большая часть денег идёт на погашение процентов. В этом случае дополнительные взносы будут сокращать само тело ипотечного кредита — вы сможете быстрее рассчитаться с долгом. При дифференцированных платежах досрочные платежи пойдут на выплату основного долга в счёт будущих периодов.

Прежде, чем принять решение о досрочном погашении, учитывайте:

•

Кредитную нагрузку. Чем меньше ваша задолженность перед банками, тем лучше.

•

Уровень доходов. Подумайте, насколько стабилен ваш доход, может ли он измениться в течение срока кредитования.

Если вы не уверены, что через 10–15 лет сможете легко выплачивать ипотеку, то лучше погашать её досрочно.

Если вы не уверены, что через 10–15 лет сможете легко выплачивать ипотеку, то лучше погашать её досрочно.•

Планы на ближайшие несколько лет. Если в будущем вы планируете продавать квартиру, то стоит как можно быстрее рассчитаться с банком — пока недвижимость в залоге, вы не сможете полностью ею распоряжаться.

Как гасить ипотеку досрочно: возможные варианты

Существует три пути:

Сокращение срока кредитования — снижает общий размер переплаты по кредиту. Когда вы сокращаете срок, в составе обязательного платежа уменьшается доля процентов, но увеличивается часть, которая идёт на погашение основного долга.

Уменьшение ежемесячных платежей — снижает текущие расходы. Если вы сохраняете срок, то остаток основного долга распределяется на весь период кредитования. При этом большая часть платежа пойдёт на выплату процентов, а меньшая — в счёт основного долга.

Такая схема удобна в качестве подстраховки, например, если платёж слишком большой для вас, и вы хотите снизить кредитную нагрузку.

Такая схема удобна в качестве подстраховки, например, если платёж слишком большой для вас, и вы хотите снизить кредитную нагрузку.Комбинированный вариант — вы сокращаете срок или размер платежа, пока они не станут комфортными для бюджета. Например, можно сократить обязательный платёж до минимума, но при этом продолжать платить полную сумму. Небольшие переплаты, которые пойдут на досрочное погашение, потом позволят уменьшить срок кредита.

Как лучше гасить ипотеку досрочно? Всё зависит от ваших задач и финансовых возможностей: если хотите сэкономить на процентах, уменьшайте срок, а для снижения обязательных расходов разумнее сокращать сумму ежемесячных платежей. Оптимальным решением может стать смешанный вариант досрочного погашения.

Как сделать частичное или полное досрочное погашение

Недостаточно просто пополнить ипотечный счёт на большую сумму — платежи всё равно будут списываться по графику в пределах установленной суммы. Чтобы внести дополнительный платёж, нужно написать соответствующее заявление: через личный кабинет интернет-банка, в мобильном приложении или офисе банка.

Чтобы внести дополнительный платёж, нужно написать соответствующее заявление: через личный кабинет интернет-банка, в мобильном приложении или офисе банка.

При досрочном погашении ипотека пересчитывается. Как это происходит:

•

вы подаёте заявку с указанием суммы и даты списания средств;

•

выбираете, что хотите уменьшить: размер платежа или срок;

•

обозначенная сумма списывается со счёта;

•

банк пересчитывает кредит и направляет вам скорректированный график платежей.

Перед тем, как досрочно погасить ипотеку, внимательно прочитайте ипотечное соглашение: в нём должны быть описаны точные условия. Учитывайте, что в некоторых банках срок привязан к дате очередного списания.

Некоторые банки позволяют подавать заявки онлайн. Например, в Альфа-Банке делать досрочные погашения по ипотеке можно в мобильном приложении.

Нюансы

Деньги при частичном досрочном погашении могут списываться в любой день. Возможны два варианта развития событий:

•

В дату обязательного платежа. В этом случае вы вносите сумму ежемесячного взноса и дополнительные средства. Все деньги сверх обязательного платежа идут на досрочное погашение.

•

В любой другой день. Часть средств уходит на погашение процентов, а другая — на основной долг. Отношение процентов к долгу зависит от того, сколько дней прошло с даты последнего ежемесячного списания.

Погашать ипотечный кредит досрочно можно не только за счёт собственных средств, но и с помощью социальных выплат, например, маткапитала. При внесении материнского капитала уменьшится сумма основного долга либо проценты — всё зависит от условий ипотечного договора.

Для досрочного погашения необходимо подать заявление в Пенсионный фонд о распоряжении средствами семейного капитала. К заявке прикладывается пакет документов и платёжные реквизиты банка-кредитора. Предварительно в банке нужно получить справку об остатке задолженности, размере основного долга и процентах за пользование кредитом.

К заявке прикладывается пакет документов и платёжные реквизиты банка-кредитора. Предварительно в банке нужно получить справку об остатке задолженности, размере основного долга и процентах за пользование кредитом.

Полезные советы

Перед внесением досрочных платежей направьте в банк соответствующую заявку. Следите за изменениями в графике платежей через мобильное приложение или личный кабинет интернет-банка.

Если вы не уверены в финансовой стабильности, повремените с досрочным погашением. Не стоит погашать долг досрочно в ущерб собственному финансовому положению.

Рассчитайте, как изменится ваш кредит после частично досрочного погашения, с помощью кредитного калькулятора.

При полном досрочном погашении вы можете вернуть часть денег, выплаченных в качестве страхового взноса. Например, если вы полностью закрыли долг в начале страхового периода, то вам вернут большую часть страховки.

Аннуитет или дифференцированный платёж?

Принимая решение о том, чтобы взять кредит, особенно на крупную сумму, и особенно ипотечный, необходимо не только трезво оценивать свои возможности, но и уделить внимание выбору самого кредитного продукта, изучая условия в различных банках. Обратите внимание на способ погашения кредита. Платежи по погашению могут быть двух видов — аннуитетные (фиксированные) или дифференцированные.

Аннуитетный платёж — вы гасите кредит равными долями, при этом весомая часть платежа идёт на уплату процентов. Общая сумма остаётся постоянной до конца периода выплаты, при этом соотношение «проценты — тело кредита» постепенно меняется. При досрочных взносах для погашения кредита по такой схеме, уменьшается только срок выплаты.

Когда вы получите в банке график платежей, обратите внимание, какую часть от ежемесячных платежей по ипотеке составляют проценты в начале срока и в конце.

В большинстве случаев банки предлагают кредитные продукты с аннуитетным способом выплат. Дифференцированные платежи можно встретить в различных корпоративных и специальных кредитных программах.

Дифференцированные платежи можно встретить в различных корпоративных и специальных кредитных программах.

Дифференцированный платёж — долг по кредиту гасится ежемесячно одинаковыми суммами, а размер процентов определяется исходя из невыплаченного остатка заёмных средств. Соответственно, выплаты к концу срока погашения кредита уменьшаются. При частичном досрочном погашении кредита, вы уменьшаете, прежде всего ежемесячный взнос, и во вторую очередь — срок погашения.

Общая сумма переплаты по займу с дифференциальными платежами будет меньше на 15—25 процентов. При значительных суммах кредита и длительном периоде погашения, особенно в случае ипотечного кредитования, эта разница будет существенна.

Если вы рассматриваете банковское предложение с правом выбора схемы платежей, стоит понимать, что в первые месяцы при дифференцированной схеме, платежи будут на 20—25% выше, чем при аннуитетной. Зато при аннуитетной схеме погашения банк вам даст кредит на большую сумму, чем при дифференцированной. Кроме того, некоторые банки, предлагающие дифференцированную схему погашения платежей, «защищаются» от досрочного погашения кредита. Устанавливают для досрочного платежа дополнительные условия, например, о том, что досрочный взнос должен в 5 раз превышать ежемесячный.

Кроме того, некоторые банки, предлагающие дифференцированную схему погашения платежей, «защищаются» от досрочного погашения кредита. Устанавливают для досрочного платежа дополнительные условия, например, о том, что досрочный взнос должен в 5 раз превышать ежемесячный.

Оценивая схемы погашения, мы должны учитывать самые различные факторы, которые в итоге приведут к выбору наиболее выгодных условий кредитования. Однако мы понимаем, что заёмщику выгоднее платить кредит дифференцированными платежами, а банку — выдавать кредит аннуитетом, так как проценты при выдаче кредита при аннуитетных платежах начисляются по более выгодной для банка схеме.

Материал подготовлен в рамках программы регионального министерства финансов «Повышение уровня финансовой грамотности жителей Калининградской области»

аннуитетный или дифференцированный платежи? Агентство недвижимости КАМА Набережные Челны

Есть два вида ежемесячный платежей по ипотеке. Один поможет вам сэкономить, а другой заставит выплатить все проценты по-полной.

Один поможет вам сэкономить, а другой заставит выплатить все проценты по-полной.

- Дифференцированный платёж выгоден людям – так меньше переплачиваешь процентов. А аннуитетный – выгоден банкам, потому что клиент по нему заплатит больше процентов.

Наши выплаты по кредитам состоят из двух частей: сам кредит («тело кредита») и проценты за его использование (годовые). Разница между аннуитетным и дифференцированным платежами как раз в соотношении этих частей в ежемесячных платежах.

Дифференцированный платеж

«Тело кредита» каждый месяц выплачивается равными долями. А значит сам долг равномерно уменьшается. Долг меньше – проценты меньше. С каждым месяцем проценты высчитываются из всё меньшей и меньшей суммы.

В самом начале платежи будут высокими: долг ещё большой – проценты тоже. Но с каждым месяцем долг будет уменьшаться – вместе с ним и проценты.

Аннуитетный платеж

В самом начале «тело кредита» в платеже составляет совсем небольшую часть. Основная часть платежа – это проценты. Вы начинаете выплачивать проценты от всей суммы долга, не дожидаясь, когда она начнёт уменьшаться. «Тело кредита» — ваш долг уменьшается медленно, и проценты за него всё “капают и капают”. Размер платежа из месяца в месяц одинаковый. Это удобно: каждый месяц знаешь, какую сумму нужно нести в банк. Но в итоге переплата будет больше, чем при дифференцированном платеже.

Основная часть платежа – это проценты. Вы начинаете выплачивать проценты от всей суммы долга, не дожидаясь, когда она начнёт уменьшаться. «Тело кредита» — ваш долг уменьшается медленно, и проценты за него всё “капают и капают”. Размер платежа из месяца в месяц одинаковый. Это удобно: каждый месяц знаешь, какую сумму нужно нести в банк. Но в итоге переплата будет больше, чем при дифференцированном платеже.

В Челнах практически все банки используют невыгодную аннуитетную систему платежей. А мы знаем несколько банков, где платить можно дифференцированно.

Спрашивайте!

Вам может быть интересно

Оформление ипотеки: шаг 1. Первый шаг к выгодной ипотеке: выбираем банк и программу

5 советов, чтобы платить за ипотеку меньше

7 способов получить ипотеку после отказа

разница, что лучше и выгоднее заемщику

Все чаще люди встречают рекламу для привлечения клиентов в кредитные организации. Банки стараются наработать базу клиентов своими «очень выгодными» условиями, за которыми скрыты подводные камни. Очень часто заемные средства становятся для человека существенной проблемой, от которой сложно избавиться быстро и без проблем. Поэтому, прежде чем подписывать кредитные договора люди должны научиться разбираться в схемах погашения и начисления процентов по кредитам.

Очень часто заемные средства становятся для человека существенной проблемой, от которой сложно избавиться быстро и без проблем. Поэтому, прежде чем подписывать кредитные договора люди должны научиться разбираться в схемах погашения и начисления процентов по кредитам.

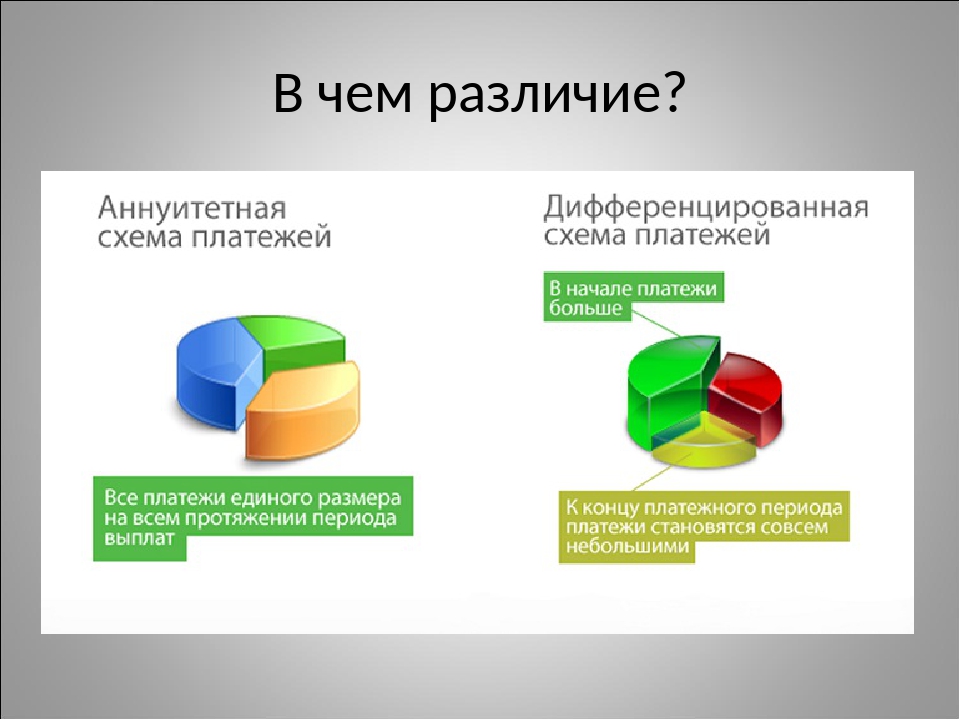

Существует аннуитетный и дифференцированный типы погашения кредита. Каждый из них предполагает свою схему погашения, от которой зависит даже размер переплаты. Разница дифференцированного и аннуитетного платежа, заключена в нескольких основных показателях.

Определение

Прежде чем выяснять, в чем разница между дифференцированными и аннуитетными платежами необходимо определиться, что это такое.

Понятие аннуитетный платеж считается самым распространенным видом оплаты в настоящее время. Он остается неизменным на протяжении всего времени выплаты займа. Сам платеж включает в себя две части: сумму заемных средств и уплачиваемые проценты. В первые месяцы, по данной схеме внесения оплаты клиент вносит большую часть процентов и меньшую долю основной задолженности. По данной схеме в первые года выплачивается основная масса процентов, поэтому потом производить досрочное гашение уже становится не выгодным.

По данной схеме в первые года выплачивается основная масса процентов, поэтому потом производить досрочное гашение уже становится не выгодным.

Дифференцированный платеж всегда разный. Сначала выплачиваются большие суммы, затем меньшие. В платеже также включено две части: тело кредита и процент. По данной схеме кредитования каждый месяц выплачивается одинаковая сумма основного долга, а процент начисляется на остаток задолженности. Верно рассчитанный платеж выглядит как равномерно снижаемый размер оплаты.

Отличия

Чем отличается дифференцированный и аннуитетный платеж можно определить из таблицы:

Дифференцированный платеж | Аннуитетный платеж |

Ежемесячный платеж содержит одинаковую сумму основного долга на протяжении всей выплаты кредита. | В первые месяцы погашается незначительная часть основного долга. Больший упор делается на оплату процентов. |

Первый платеж большой, остальные идут на уменьшение каждый месяц. | Ежемесячно выплачивается одинаковая сумма за кредит. |

| Маленький шанс получение займа при небольшом доходе, так ка первые платежи очень большие. | Больше вероятности оформить кредит по причине равных платежей. |

При частичном досрочном погашении сокращается размер оплаты. | При частичной досрочной выплате уменьшается срок и сумма платежа. |

| При полном досрочном закрытии кредита наблюдается существенная экономия. | Досрочное погашение не дает такой экономии, как при дифференцированной схеме оплаты. |

Главное отличие между двумя системами оплаты – это структура самого платежа.

Что выгоднее заемщику

Нельзя дать точного ответа на данный вопрос. Здесь все зависит от четкости расставленных приоритетов. Поэтому, лучше сравнивать не сами понятия, а все за и против.

Предположим, человек имеет доход в небольшой доход. Он желает получить кредит с дифференцированной схемой погашения. Ему вряд ли его дадут, так как на первых порах он не будет считаться платежеспособным, слишком большие суммы оплаты. Аннуитентные платежи всегда одинаковые, поэтому гасить их удобнее.

Если человек планирует где — то в середине срока кредитования произвести досрочное погашение, ему выгоднее будет оформить заем с дифференцированной системой погашения. Так он сможет существенно сэкономить деньги.

Если заемщик оформляет налоговый вычет по процентам с ипотеки, с аннуитетными платежами он сможет получить большую сумму. Хотя какой в том смысл, если переплата по кредиту окажется примерно на пятнадцать процентов больше.

На самом деле при оформлении небольших сумм в кредит, разница не будет заметна совсем. Обычно, она ощущается при крупных займах, таких как ипотека.

Видео: Что лучше выбрать для заёмщика аннуитетный или дифференцированный платеж?

youtube.com/embed/Y1TWf8RzVNA?rel=0&showinfo=0?ecver=1″ frameborder=»0″ allowfullscreen=»allowfullscreen»/>

аннуитетов и ссуд | Математика для гуманитарных наук

Результаты обучения

- Рассчитать остаток аннуитета через определенный промежуток времени

- Различия между сложными процентами, аннуитетом и выплатой аннуитета с учетом финансового сценария

- Используйте формулу ссуды для расчета выплат по ссуде, остатка ссуды или начисленных процентов по ссуде

- Определить, какое уравнение использовать для данного сценария

- Решите финансовую заявку на время

По мнению большинства из нас, сегодня мы не можем положить крупную сумму денег в банк.Вместо этого мы откладываем деньги на будущее, вкладывая в банк меньшую сумму денег с каждой зарплаты. В этом разделе мы рассмотрим математику, лежащую в основе определенных типов счетов, которые со временем вызывают интерес, например пенсионных счетов. Мы также рассмотрим, как рассчитываются ипотечные кредиты и автокредиты, называемые ссудой в рассрочку.

Мы также рассмотрим, как рассчитываются ипотечные кредиты и автокредиты, называемые ссудой в рассрочку.

Сберегательные аннуитеты

По мнению большинства из нас, сегодня мы не можем положить крупную сумму денег в банк. Вместо этого мы откладываем на будущее, вкладывая меньшую сумму денег с каждой зарплаты в банк.Эта идея называется сберегательным аннуитетом . Большинство пенсионных планов, таких как планы 401k или планы IRA, являются примерами сберегательных аннуитетов.

Аннуитет можно описать рекурсивно довольно просто. Напомним, что базовый сложный процент следует из соотношения

[латекс] {{P} _ {m}} = \ left (1+ \ frac {r} {k} \ right) {{P} _ {m-1}} [/ latex]

Для сберегательного аннуитета нам просто нужно добавлять депозит, d , на счет с каждым периодом начисления сложных процентов:

[латекс] {{P} _ {m}} = \ left (1+ \ frac {r} {k} \ right) {{P} _ {m-1}} + d [/ latex]

Перевести это уравнение из рекурсивной формы в явную немного сложнее, чем при использовании сложных процентов. В этом легче всего убедиться, работая с примером, а не работая в целом.

В этом легче всего убедиться, работая с примером, а не работая в целом.

Пример

Предположим, мы будем вносить 100 долларов каждый месяц на счет с 6% -ной процентной ставкой. Мы предполагаем, что счет пополняется с той же периодичностью, с которой мы делаем депозиты, если не указано иное. Напишите явную формулу, представляющую этот сценарий.

Показать решение

В этом примере:

- r = 0,06 (6%)

- k = 12 (12 соединений / отложений в год)

- d = 100 $ (наш депозит в месяц)

Выписка рекурсивного уравнения дает

[латекс] {{P} _ {m}} = \ left (1+ \ frac {0.{m-2} + L + 100 (1.005) +100 [/ латекс]

Другими словами, через млн. месяцев по первому депозиту будут начислены сложные проценты на сумму – 1 месяц. По второму депозиту будут начислены проценты на млн. -2 месяца. Депозит за последний месяц (L) принес бы проценты только за один месяц. По последнему депозиту проценты еще не начисляются.

Однако это уравнение оставляет желать лучшего — оно нисколько не упрощает расчет конечного баланса! Чтобы упростить задачу, умножьте обе части уравнения на 1.{Nk} -1 \ right)} {\ left (\ frac {r} {k} \ right)} [/ latex]

- P N — остаток на счете после N лет.

- d — это обычный депозит (сумма, которую вы вносите каждый год, каждый месяц и т. Д.)

- r — годовая процентная ставка в десятичной форме.

- k — количество периодов начисления сложных процентов в году.

Если частота начисления сложных процентов не указана явно, предположим, что в год такое же количество соединений, как и вкладов, сделанных за год.

Например, если не указана частота начисления процентов:

- Если вы делаете депозиты каждый месяц, используйте ежемесячное начисление процентов, k = 12.

- Если вы делаете депозиты каждый год, используйте годовое начисление процентов, k = 1.

- Если вы делаете вклады каждый квартал, используйте ежеквартальное начисление сложных процентов, k = 4.

- и т. Д.

Когда вы это используете?

Аннуитеты предполагают, что вы кладете деньги на счет на регулярной основе (каждый месяц, год, квартал и т. Д.) и пусть сидит там, зарабатывая проценты.

Сложные проценты предполагает, что вы кладете деньги на счет один раз, , и позволяете им оставаться там, получая проценты.

- Сложные проценты: Один депозит

- Аннуитет: много депозитов.

Примеры

Традиционный индивидуальный пенсионный счет (IRA) — это особый тип пенсионного счета, на который вкладываемые вами деньги освобождаются от налога на прибыль до тех пор, пока вы их не снимете. Если вы вносите 100 долларов каждый месяц в IRA с доходом 6%, сколько у вас будет на счете через 20 лет?

Показать решение

В этом примере

| d = 100 $ | ежемесячный депозит | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

r = 0. {240}} — 1 \ right)} {\ left (0,005 \ right)} \\ & {{P} _ {20}} = \ frac {100 \ left (3,310-1 \ right)} {\ left ( 0,005 \ right)} \\ & {{P} _ {20}} = \ frac {100 \ left (2,310 \ right)} {\ left (0,005 \ right)} = \ $ 46200 \\\ end {align} [ / латекс] {240}} — 1 \ right)} {\ left (0,005 \ right)} \\ & {{P} _ {20}} = \ frac {100 \ left (3,310-1 \ right)} {\ left ( 0,005 \ right)} \\ & {{P} _ {20}} = \ frac {100 \ left (2,310 \ right)} {\ left (0,005 \ right)} = \ $ 46200 \\\ end {align} [ / латекс]Через 20 лет счет вырастет до 46 200 долларов. Обратите внимание, что вы внесли на счет в общей сложности 24 000 долларов (100 долларов в месяц в течение 240 месяцев). Разница между тем, что вы в итоге получаете, и тем, сколько вы вкладываете, — это заработанные проценты. В данном случае это 46 200 долларов — 24 000 = 22 200 долларов. Этот пример подробно объясняется здесь.

ПопробуйтеКонсервативный инвестиционный счет приносит 3% годовых. Если вы будете вносить на этот счет 5 долларов в день, сколько у вас будет через 10 лет? Сколько стоит проценты? Показать решение d = 5 $ ежедневный депозит r = 0,03 3% годовая ставка k = 365, так как мы делаем ежедневные депозиты, мы ежедневно будем складывать N = 10 нам нужна сумма через 10 лет [латекс] P_ {10} = \ frac {5 \ left (\ left (1+ \ frac {0. Специалисты по финансовому планированию обычно рекомендуют вам иметь определенную сумму сбережений после выхода на пенсию. Если вы знаете будущую стоимость счета, вы можете рассчитать сумму ежемесячного взноса, которая даст вам желаемый результат. В следующем примере мы покажем вам, как это работает. ПримерВы хотите, чтобы на вашем счету было 200 000 долларов, когда вы выйдете на пенсию через 30 лет. Ваш пенсионный счет приносит 8% годовых.Сколько вам нужно вкладывать каждый месяц, чтобы достичь своей пенсионной цели? Показать решение В этом примере мы ищем d .

В этом случае нам нужно будет составить уравнение и решить относительно d . Таким образом, вам нужно будет вносить 134,09 доллара в месяц, чтобы иметь 200 000 долларов через 30 лет, если ваш счет приносит 8% годовых. Посмотрите решение этой проблемы в следующем видео.

Решение на времяМы можем решить формулу аннуитета для времени, как мы делали формулу сложного процента, используя логарифмы.В следующем примере мы рассмотрим, как это делается. ПримерЕсли вы вкладываете 100 долларов каждый месяц в счет, зарабатывающий 3% ежемесячно, сколько времени потребуется, чтобы счет вырос до 10 000 долларов? Показать решение Это проблема сберегательного аннуитета, поскольку мы регулярно вносим депозиты на счет.

Мы не знаем N , но хотим, чтобы P N было 10 000 долларов.{12N}} \ right) [/ latex] Использовать свойство экспоненты логов [латекс] \ log \ left (1,25 \ right) = 12N \ log \ left (1,0025 \ right) [/ latex] Разделить на 12log (1,0025) [латекс] \ frac {\ log \ left (1.25 \ right)} {12 \ log \ left (1.0025 \ right)} = N [/ latex] Приближение до десятичной дроби N = 7,447 лет Чтобы увеличить счет до 10 000 долларов, потребуется около 7,447 лет. Здесь показан этот пример:

Аннуитеты на выплатуУдаление денег из аннуитетов В последнем разделе вы узнали об аннуитетах. В этом разделе мы узнаем об изменении под названием Payout Annuity . При выплате аннуитета вы начинаете с денег на счете и регулярно снимаете деньги со счета. Любые оставшиеся на счете деньги приносят проценты. По прошествии определенного времени учетная запись станет пустой. Аннуитеты на выплату обычно используются после выхода на пенсию.{-Nk} \ right)} {\ left (\ frac {r} {k} \ right)} [/ латекс]

Как и в случае с аннуитетами, частота начисления сложных процентов не всегда указывается явно, но определяется тем, как часто вы снимаете средства. Когда вы это используете?Аннуитеты на выплату предполагают, что вы снимаете деньги со счета по регулярному графику (каждый месяц, год, квартал и т. Д.), А остальным позволяете сидеть и получать проценты.

ПримерПосле выхода на пенсию вы хотите иметь возможность ежемесячно снимать 1000 долларов в течение 20 лет со своего пенсионного счета.Счет приносит 6% годовых. Сколько вам понадобится на вашем счете, когда вы выйдете на пенсию? Показать решение В этом примере

Мы ищем P 0: , сколько денег должно быть на счете в начале. Когда вы выйдете на пенсию, на вашем счету будет 139 600 долларов. Обратите внимание, что вы сняли в общей сложности 240 000 долларов (1000 долларов в месяц в течение 240 месяцев). Разница между тем, что вы вытащили, и тем, с чего вы начали, — это заработанные проценты. В данном случае это 240 000 долларов США — 139 600 долларов США = 100 400 долларов США процентов. Узнайте больше об этой проблеме в этом видео.

Вычисление отрицательных показателей на вашем калькуляторе С этими задачами вам нужно возвести числа в отрицательную степень. В большинстве калькуляторов есть отдельная кнопка для отрицания числа, которое отличается от кнопки вычитания. Если на вашем калькуляторе отображаются операции (обычно это калькулятор с многострочным дисплеем), для вычисления 1.(-) 240 Если ваш калькулятор показывает только одно значение за раз, то обычно вы нажимаете клавишу (-) после числа, чтобы отрицать его, поэтому вы набираете: 1,005 yx 240 (-) = Попробуйте — у вас должно получиться 1,005-240 = 0,302096 ПримерВы знаете, что после выхода на пенсию на вашем счету будет 500 000 долларов. Вы хотите иметь возможность снимать деньги со счета ежемесячно в течение 30 лет. Ваш пенсионный счет приносит 8% годовых. Сколько вы сможете снимать каждый месяц? Показать решение В этом примере мы ищем d .

В этом случае нам нужно будет составить уравнение и решить относительно d . [латекс] \ begin {align} & 500 000 = \ frac {d \ left (1 — {{\ left (1+ \ frac {0.{-360}} \ right)} {\ left (0,00667 \ right)} \\ & 500 000 = d (136,232) \\ & d = \ frac {500 000} {136,232} = \ 3670,21 $ \\\ end {align} [/ латекс] Вы сможете снимать 3 670,21 доллара каждый месяц в течение 30 лет. Подробное описание этого примера можно посмотреть здесь.

ПопробуйтеДонор дает университету 100 000 долларов и указывает, что они будут использоваться для выплаты ежегодных стипендий в течение следующих 20 лет. Если университет может зарабатывать 4% годовых, сколько они могут выплачивать стипендии каждый год? Показать решение d = неизвестно r = 0. Решение для d дает 7 358,18 долларов в год, которые они могут предоставить в качестве стипендий. Стоит отметить, что обычно доноры вместо этого указывают, что на стипендию должны быть потрачены только проценты, в результате чего первоначальное пожертвование будет длиться бесконечно. Если бы этот донор указал это, было бы доступно 100000 долларов (0,04) = 4000 долларов в год. КредитыОбычные ссудыВ последнем разделе вы узнали об аннуитетах на выплату.В этом разделе вы узнаете об обычных кредитах (также называемых амортизированными кредитами или кредитами в рассрочку). Примеры включают автокредиты и жилищную ипотеку. Эти методы не применимы к ссудам до зарплаты, дополнительным ссудам или другим типам ссуд, по которым проценты начисляются заранее. Одна замечательная особенность ссуд состоит в том, что они используют ту же формулу, что и аннуитет на выплату. Чтобы понять, почему, представьте, что вы вложили 10 000 долларов в банк и начали принимать платежи, одновременно получая проценты в рамках выплаты аннуитета, и через 5 лет ваш баланс стал нулевым.

Как и раньше, частота начисления сложных процентов не всегда указывается явно, а определяется тем, как часто вы производите платежи. Когда вы это используете?Формула ссуды предполагает, что вы производите платежи по ссуде по регулярному графику (каждый месяц, год, квартал и т. Д.) И платите проценты по ссуде.

Пример Вы можете позволить себе заплатить 200 долларов в месяц за машину. Показать решение В этом примере

Ищем P 0 , начальную сумму кредита.{-60}} \ right)} {\ left (0,0025 \ right)} \\ & {{P} _ {0}} = \ frac {200 \ left (1-0,861 \ right)} {\ left (0,0025 \ right)} = \ 11 120 $ \\\ end {align} [/ latex] Вы можете позволить себе ссуду в размере 11 120 долларов. Вы заплатите кредитной компании в общей сложности 12 000 долларов (200 долларов в месяц в течение 60 месяцев). Разница между суммой, которую вы платите, и суммой кредита — это уплаченные проценты. В этом случае вы платите 12 000–11 120 долларов США = 880 долларов США по процентам. Подробности этого примера рассмотрены в этом видео.

ПримерВы хотите получить ипотечный кредит в размере 140 000 долларов США. Процентная ставка по кредиту составляет 6%, срок кредита — 30 лет. Сколько будут ваши ежемесячные платежи? Показать решение В этом примере мы ищем d .

В этом случае нам нужно будет составить уравнение и решить относительно d .{-360}} \ right)} {\ left (0,005 \ right)} \\ & 140 000 = d (166,792) \\ & d = \ frac {140 000} {166,792} = \ $ 839,37 \\\ end {align} [/ латекс] Вы будете платить 839,37 долларов в месяц в течение 30 лет. Вы платите кредитной компании 302 173,20 доллара США: 839,37 доллара США в месяц в течение 360 месяцев. Вы платите в общей сложности 302 173,20 долл. США — 140 000 долл. США = 162 173,20 долл. США в виде процентов в течение срока действия ссуды. Подробнее об этом примере можно узнать здесь.

ПопробуйтеЖанин купила новую мебель на 3000 долларов в кредит.Поскольку у нее не очень хороший кредитный рейтинг, магазин взимает с нее довольно высокую процентную ставку по кредиту: 16%. Если она согласилась оплачивать мебель в течение 2 лет, сколько ей придется платить каждый месяц? Показать решение d = неизвестно r = 0,16 16% годовая ставка k = 12, так как мы производим ежемесячные выплаты N = 2 2 года до погашения P0 = 3000, мы начинаем с кредита на 3000 долларов [латекс] \ begin {array} {c} 3000 = \ frac {{d} \ left (1- \ left (1+ \ frac {0.{-2 * 12} \ right)} {\ frac {0,16} {12}} \\\\ 3000 = 20,42d \ end {array} [/ latex] Решите для d, чтобы получить ежемесячные выплаты в размере 146,89 долларов США Два года до погашения означают 146,89 долларов (24) = 3525,36 долларов в общей сумме выплат. Это означает, что Джанин заплатит 3525,36 доллара — 3000 долларов = 525,36 доллара в виде процентов. Расчет балансаЧто касается ссуд, часто бывает желательно определить, какой будет остаток по ссуде через некоторое количество лет. Например, если вы покупаете дом и планируете продать его через пять лет, вы можете узнать, какую часть остатка по кредиту вы выплатите и сколько вам придется заплатить в результате продажи. Чтобы определить остаток по ссуде через некоторое количество лет, нам сначала нужно знать платежи по ссуде, если мы еще не знаем их. Помните, что только часть ваших платежей по кредиту идет на баланс ссуды; часть пойдет на проценты. Например, если ваши платежи составляли 1000 долларов в месяц, через год вы должны будете выплатить , а не долларов США из остатка по ссуде. Чтобы определить остаток ссуды, мы можем подумать, «сколько ссуды эти платежи по ссуде смогут выплатить за оставшееся время по ссуде? ПримерЕсли по ипотеке с процентной ставкой 6% предусмотрены выплаты в размере 1000 долларов в месяц, какой будет остаток по ссуде через 10 лет после окончания ссуды? Показать решение Чтобы определить это, мы ищем сумму ссуды, которую можно выплатить ежемесячными платежами в размере 1000 долларов в течение 10 лет.Другими словами, мы ищем P 0 , когда

[латекс] \ begin {align} & {{P} _ {0}} = \ frac {1000 \ left (1 — {\ left (1+ \ frac {0.{-120}} \ right)} {\ left (0,005 \ right)} \\ & {{P} _ {0}} = \ frac {1000 \ left (1-0,5496 \ right)} {\ left (0,005 \ right)} = \ 90 073,45 $ \\\ end {align} [/ latex] Остаток кредита, оставшийся до 10 лет, составит 90 073,45 долларов США. Этот пример объясняется в следующем видео:

Часто ответ на вопросы об остатке баланса требует двух шагов:

ПримерПара покупает дом по ипотеке в размере 180 000 долларов под 4% на 30 лет с ежемесячными выплатами.Какой будет остаток по ипотеке через 5 лет? Показать решение Сначала посчитаем их ежемесячные платежи. Ищем d .

Мы составляем уравнение и решаем относительно d .{-360}} \ right)} {\ left (0,00333 \ right)} \\ & 180,000 = d (209,562) \\ & d = \ frac {180,000} {209,562} = \ 858,93 $ \\\ end {align} [/ латекс] Теперь, когда мы знаем ежемесячные платежи, мы можем определить оставшийся баланс. Нам нужен остаток через 5 лет, когда по кредиту останется 25 лет, поэтому мы рассчитываем остаток по ссуде, который будет выплачен ежемесячными платежами в течение этих 25 лет.

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

А если их нет, то пополнить счет можно в первый рабочий день после выходных. И это не будет считаться просрочкой.

А если их нет, то пополнить счет можно в первый рабочий день после выходных. И это не будет считаться просрочкой. Если вы не уверены, что через 10–15 лет сможете легко выплачивать ипотеку, то лучше погашать её досрочно.

Если вы не уверены, что через 10–15 лет сможете легко выплачивать ипотеку, то лучше погашать её досрочно.

{365 * 10} -1 \ right)} {\ frac {0,03} {365}} = 21 282,07 [/ латекс]

{365 * 10} -1 \ right)} {\ frac {0,03} {365}} = 21 282,07 [/ латекс] {360}} — 1 \ right)} {\ left (0,00667 \ right)} \\ & 200,000 = d (1491,57) \\ & d = \ frac {200,000} {1491,57} = \ $ 134,09 \\\ end {align } [/ latex]

{360}} — 1 \ right)} {\ left (0,00667 \ right)} \\ & 200,000 = d (1491,57) \\ & d = \ frac {200,000} {1491,57} = \ $ 134,09 \\\ end {align } [/ latex]

При аннуитете вы начинаете с нуля, регулярно кладете деньги на счет и в конечном итоге получаете деньги на своем счете.

При аннуитете вы начинаете с нуля, регулярно кладете деньги на счет и в конечном итоге получаете деньги на своем счете. {-240}} \ right)} {\ left (0,005 \ right)} \\ & {{P} _ {0}} = \ frac {1000 \ times \ left (1-0,302 \ right)} {\ left (0,005 \ right)} = \ 139 600 $ \\\ end {align} [/ latex]

{-240}} \ right)} {\ left (0,005 \ right)} \\ & {{P} _ {0}} = \ frac {1000 \ times \ left (1-0,302 \ right)} {\ left (0,005 \ right)} = \ 139 600 $ \\\ end {align} [/ latex] Некоторые калькуляторы обозначают это (-), некоторые — +/-. Кнопка часто находится рядом с клавишей = или десятичной точкой.

Некоторые калькуляторы обозначают это (-), некоторые — +/-. Кнопка часто находится рядом с клавишей = или десятичной точкой. США

США {-20 * 1} \ right)} {\ frac {0.04} {1}} [/ latex]

{-20 * 1} \ right)} {\ frac {0.04} {1}} [/ latex] {-Nk} \ right)} {\ left (\ frac {r} {k} \ right)} [/ латекс]

{-Nk} \ right)} {\ left (\ frac {r} {k} \ right)} [/ латекс] Если вы можете получить автокредит под 3% годовых сроком на 60 месяцев (5 лет), насколько дорогую машину вы можете себе позволить? Другими словами, на какую сумму кредита вы можете погасить 200 долларов в месяц?

Если вы можете получить автокредит под 3% годовых сроком на 60 месяцев (5 лет), насколько дорогую машину вы можете себе позволить? Другими словами, на какую сумму кредита вы можете погасить 200 долларов в месяц?